Как в 1с поставить больничный если больничного еще нет

Опубликовано: 10.12.2025

Минздрав опубликовал новый порядок оформления и выдачи листков нетрудоспособности. Прошлая редакция предназначалась для бумажного формата, электронный приходилось формировать по тем же правилам. Теперь для электронных больничных ввели свои правила. Порядок начнёт действовать с 14 декабря. Расскажем об изменениях, которые важно знать бухгалтеру.

Новый порядок выдачи и оформления листков нетрудоспособности утверждён Приказом Минздрава от 01.09.2020 № 925н. Прояснили порядок продления больничных, оформления больничного для работника, который занят в нескольких организациях, а также рассказали об исправлении ошибок.

Бумажный и электронный больничные могут продолжать друг друга

Раньше наши пользователи часто спрашивали, можно ли в продолжение бумажного больничного выдавать электронный и наоборот. Теперь Минздрав ответил однозначно — бумажный листок нетрудоспособности (БЛН) и электронный листок нетрудоспособности (ЭЛН) могут продолжать друг друга (п. 14 Порядка). Поэтому необязательно продлевать листок нетрудоспособности в том виде, в котором он был открыт.

Оформление больничного, если работник занят в нескольких организациях

Количество выдаваемых листков нетрудоспособности зависит от того, у скольких страхователей работник занят на момент наступления нетрудоспособности. Если страхователей несколько, важно учитывать, где сотрудник работал два предыдущих года.

ЭЛН оформляется в одном экземпляре, а всем работодателям сообщается его номер. Если медорганизация выдаёт БЛН, то выписывает его для каждого страхователя. Все варианты описаны в п. 6-8 Порядка.

| Где был занят два предыдущих года | Бумажный ЛН | Электронный ЛН |

|---|---|---|

| У тех же страхователей | Несколько листов нетрудоспособности по каждому месту работы | Один листок для представления номера по каждому месту работы |

| У других страхователей (другого страхователя) | Один листок для представления по одному из последних мест работы по выбору гражданина | |

| Как у этих, так и у других страхователей | Несколько листов для представления по каждому месту работы или один лист, как в предыдущем варианте | Один листок для представления номера по каждому месту работы или по одному месту работы по выбору застрахованного |

Из электронного листка, который формирует медицинская организация, могут исключить ряд реквизитов: страхователь, признак основной или совместитель, номер листа нетрудоспособности по основному месту работы. Бумажный листок в этом случае не изменится.

Пример

Хворов А. Б. работает в ООО «Лютик» (основное место работы) и в ООО «Ромашка» (совместитель). В двух предыдущих годах работал там же.

При заполнении БЛН Хворову выпишут два листа нетрудоспособности — для ООО «Лютик» по основному месту работы и для ООО «Ромашка». В листке для «Ромашки» должны будут указать, что Хворов совместитель, и заполнить номер листа нетрудоспособности по основному месту работы.

При формировании ЭЛН выдадут один лист нетрудоспособности, в котором больница не заполняет название организации и признак совместительства. Хворов сообщает номер ЭЛН обоим работодателям. Затем по номеру листа и СНИЛСа организация получает ЭЛН, заполняет данные расчёта и свои реквизиты и отправляет заполненный ЭЛН в ФСС.

Новый ЭЛН упростил порядок учёта дней по заболевшим членам семьи

Раньше и в бумажном, и в электронном больничном листке, выданном для ухода за больным членом семьи, можно было указать только двух человек. На бланке предусматривалось только два поля для сведений о заболевших. Если больных оказывалось трое и больше, приходилось формировать еще один лист нетрудоспособности.

Для БЛН изменений нет: при заболевании двух детей одновременно выдается один бумажный листок по уходу за ними. Если заболело больше двух детей за раз, выдают второй бумажный листок.

ЭЛН по уходу за больным членом семьи формируется в единственном экземпляре, даже если заболевших больше двух (п. 44 Порядка). По каждому больному указывают периоды ухода за ним, условия оказания медпомощи, ФИО, дату рождения, код причины нетрудоспособности, родственную (семейную) связь, СНИЛС. Также из медицинской информационной системы медорганизации, в которой формируется листок нетрудоспособности, в автоматическом режиме указывается код по МКБ (п. 45 Порядка).

Это нововведение поможет уменьшить количество листков нетрудоспособности и вести более точный учёт дней по каждому заболевшему ребенку с помощью электронных больничных.

Пример

У сотрудника заболели двое детей: трёх и шести лет. Для каждого ребёнка ограничено количество дней, оплачиваемых в текущем календарном году, — по каждому случаю заболевания оплачивается весь период нетрудоспособности, но не более 60 дней в течение календарного года.

Допустим, сначала заболел младший ребенок с 1 по 10 число, затем старший — с 7 по 16 число. Периоды их болезни пересекаются, поэтому формируется один общий лист нетрудоспособности с 1 по 16.

Если сформирован БЛН, сложно выделить периоды болезни и количество оплаченных дней больничного для каждого ребенка. Нет однозначного подхода по учёту оплаченных дней — одни инспекции рекомендуют учитывать для каждого ребёнка по 16 дней, оплаченных в календарном году, другие — просить справки из поликлиники, а некоторые предлагают ориентироваться «на слова работника».

Информация в ЭЛН по каждому заболевшему ребёнку позволит точно определить, сколько дней использовано в этом году и сколько дней надо оплатить.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

При начислении зарплаты пользователи часто сталкиваются с ситуацией, когда сотрудник ушел на больничный, а сам лист нетрудоспособности к моменту расчета заработной платы еще не предоставлен. Как в программе «показать», что сотрудник отсутствует и за эти дни зарплата ему не начисляется, расскажем в этой публикации. Алгоритм действий рассмотрим и в программе 1С: Бухгалтерия предприятия ред. 3.0, и в 1С: ЗУП ред. 3.1.

Отражение невыходов в 1С: ЗУП ред. 3.1

Такие дни в программе отражаются в программе несколькими способами.

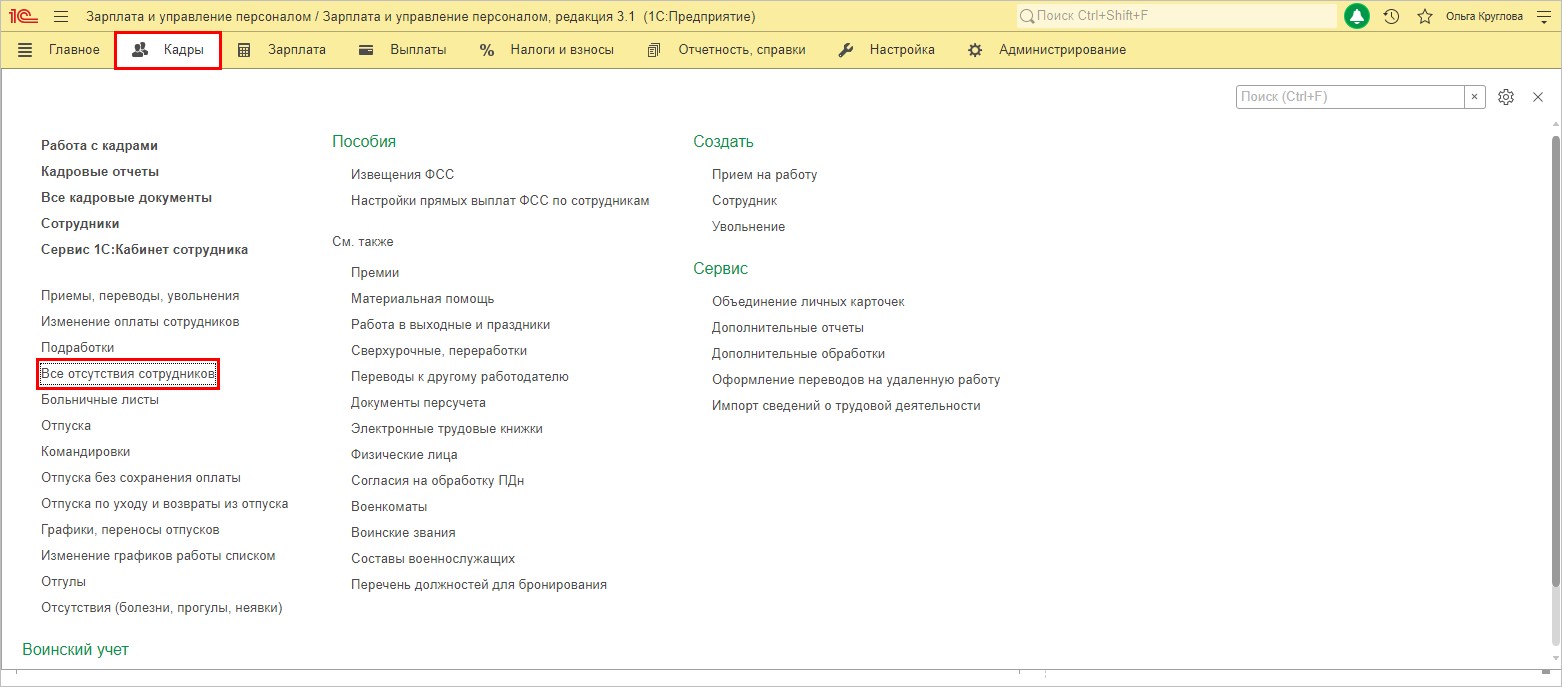

Первый вариант: как невыходы в журнале кадровых документов — «Все отсутствия сотрудников».

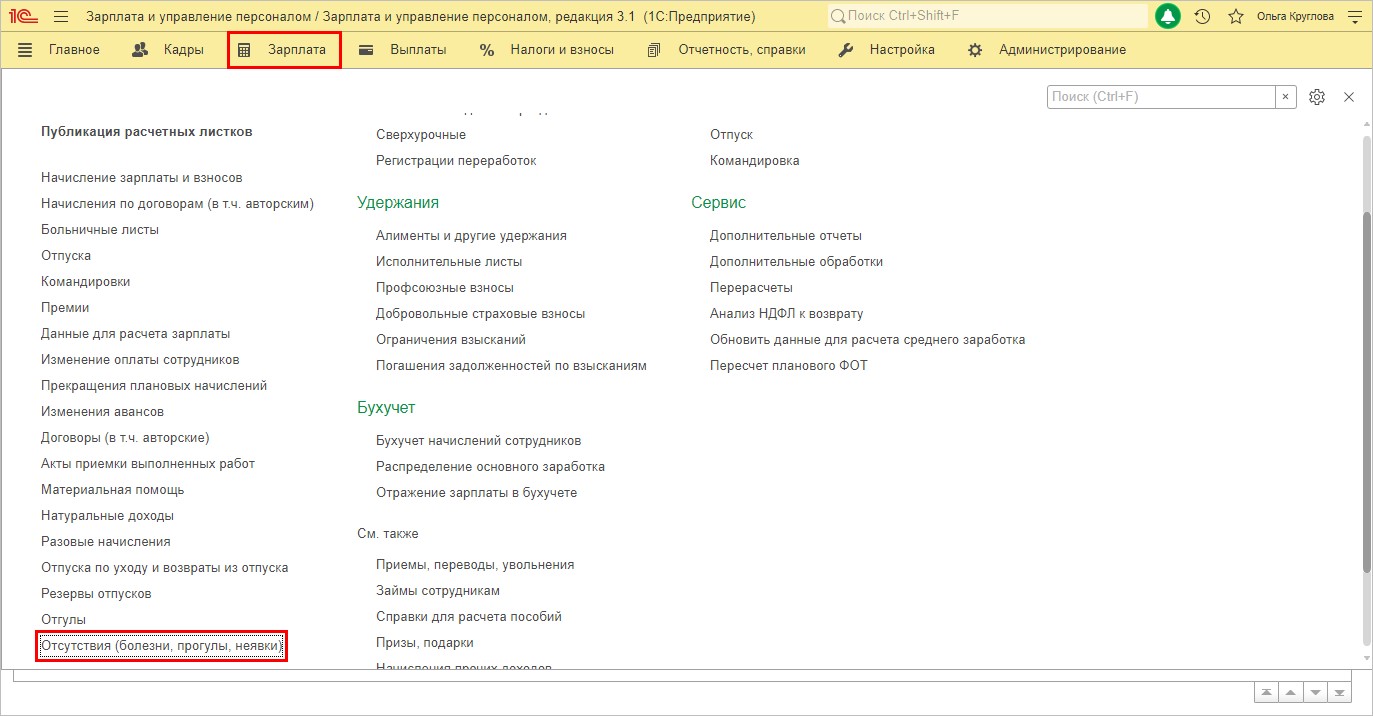

Второй вариант: в разделе «Зарплата» фиксируется документ «Отсутствия (болезни, прогулы, невыходы).

Таким образом, в 1С: ЗУП ред. 3.1, для отражения факта невыхода документ можно ввести как в разделе «Кадры», так и в разделе «Зарплата».

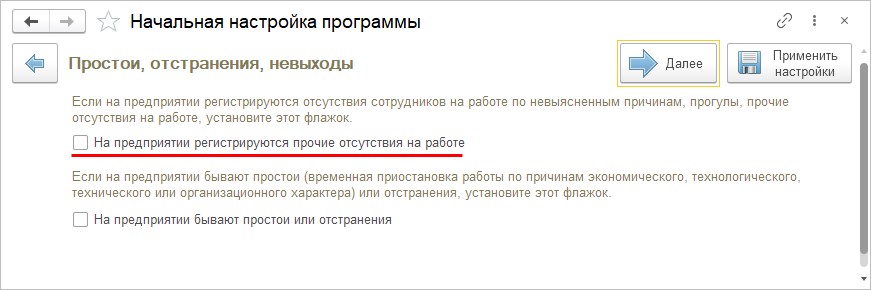

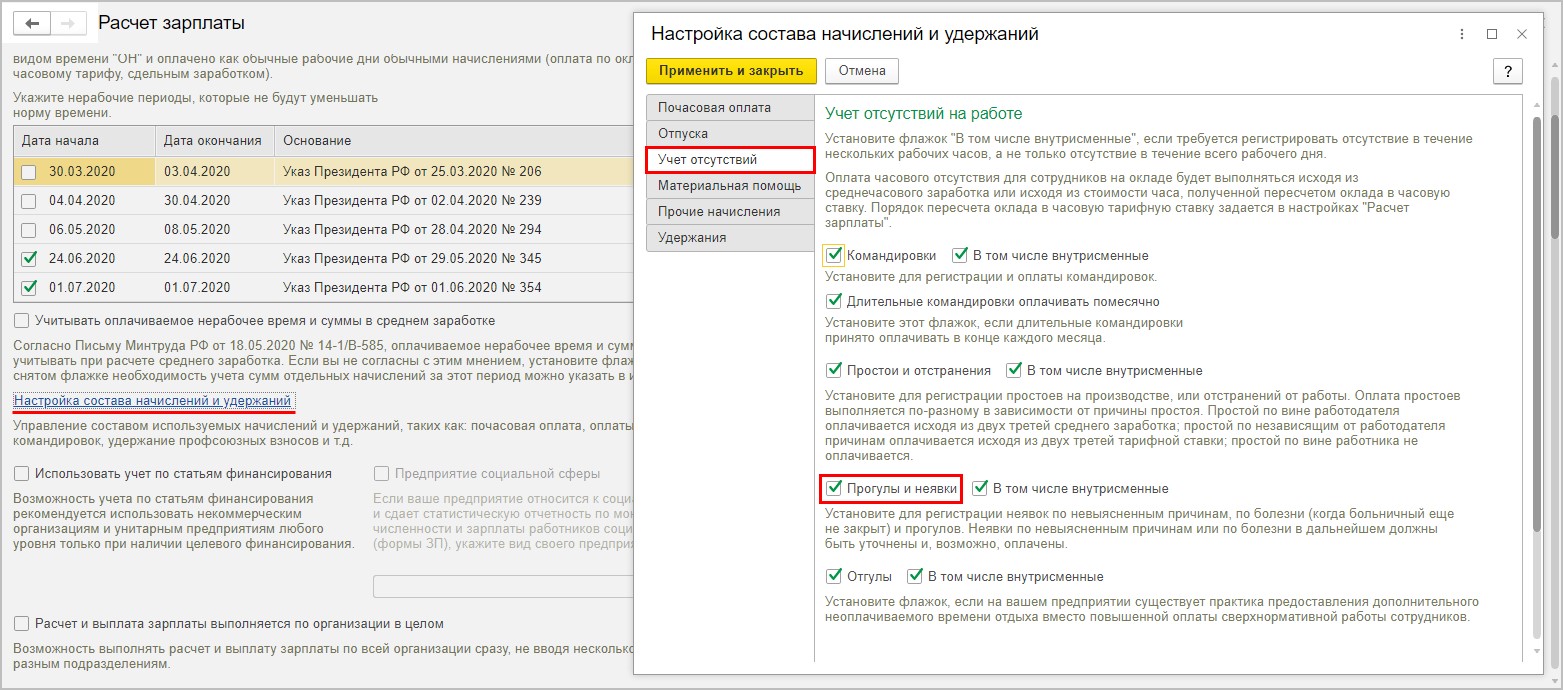

Для доступности документа, отражающего невыходы, при первоначальной настройке уставите галочку «На предприятии регистрируются прочие отсутствия на работе».

Если настройка не установлена, то ее можно дополнить в любой момент.

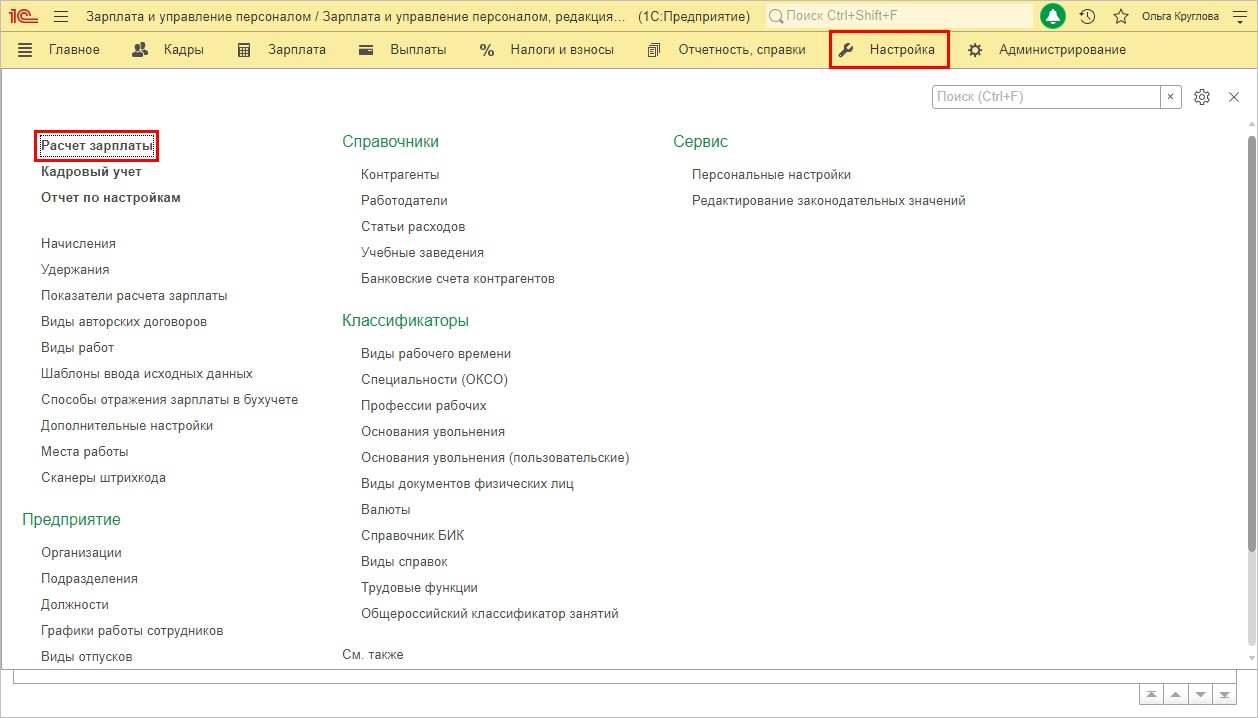

Шаг 1. Перейдите в раздел «Настройка» — «Расчет зарплаты».

Шаг 2. Перейдите по гиперссылке «Настройка состава начислений и удержаний». В меню «Учет отсутствий» установите галочку «Прогулы и неявки».

Эта настройка активизирует функционал программы по вводу документов, фиксирующих отсутствие сотрудника.

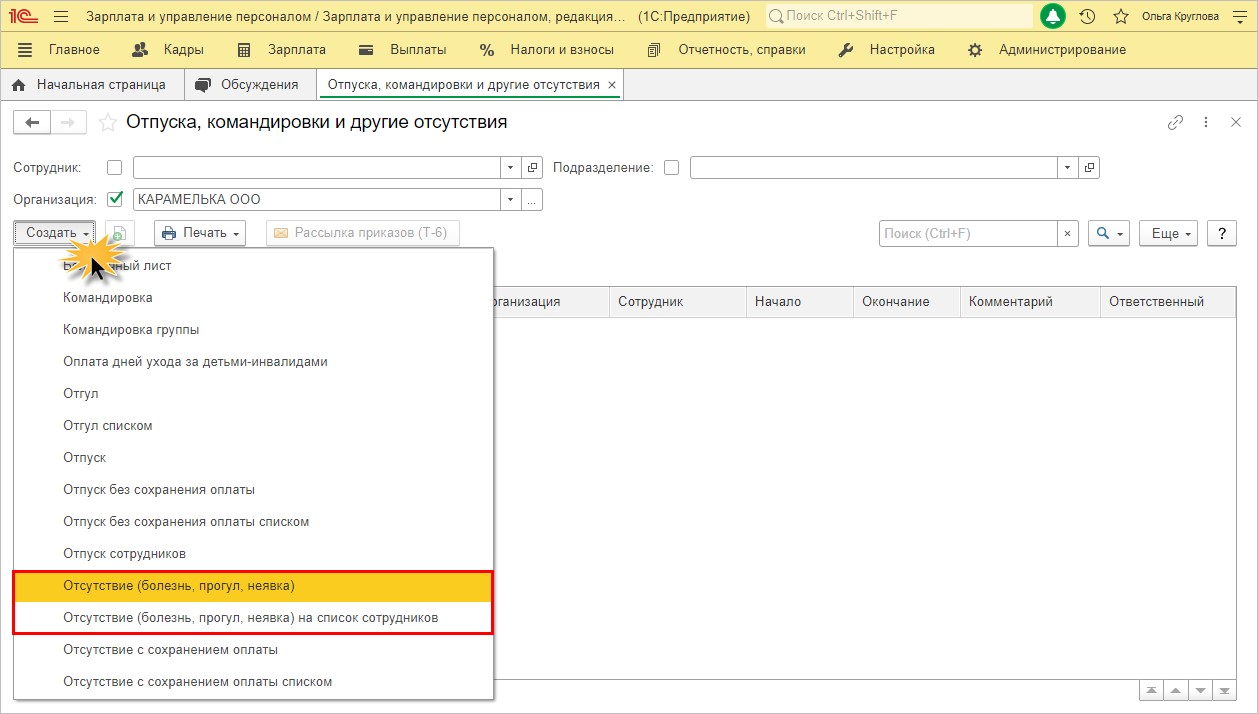

Шаг 3. Перейдите в раздел «Кадры» — журнал «Все отсутствия сотрудников» и нажмите «Создать».

Отсутствие можно отразить как по одному сотруднику, так и по списку.

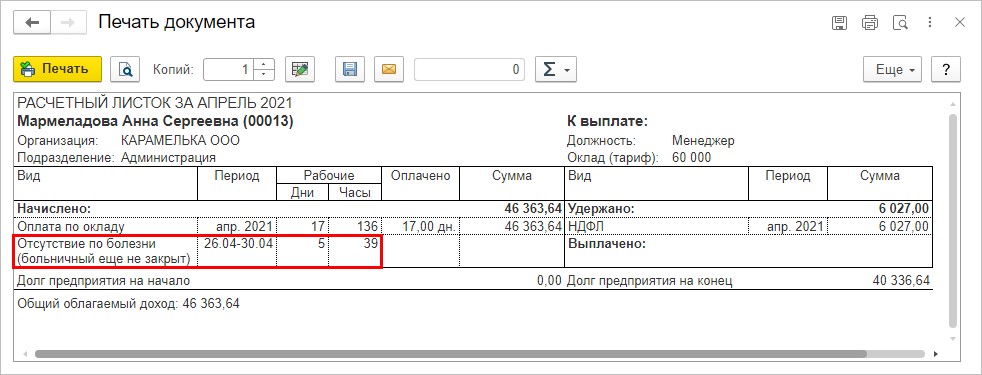

Рассмотрим на примере сотрудника ООО «Карамелька» Мармеладовой Анны Сергеевны. В апреле месяце она заболела и не вышла на работу с 26.04.2021 г. Отразим кадровым приказом ее отсутствие в апреле с 26-го по 30-е число.

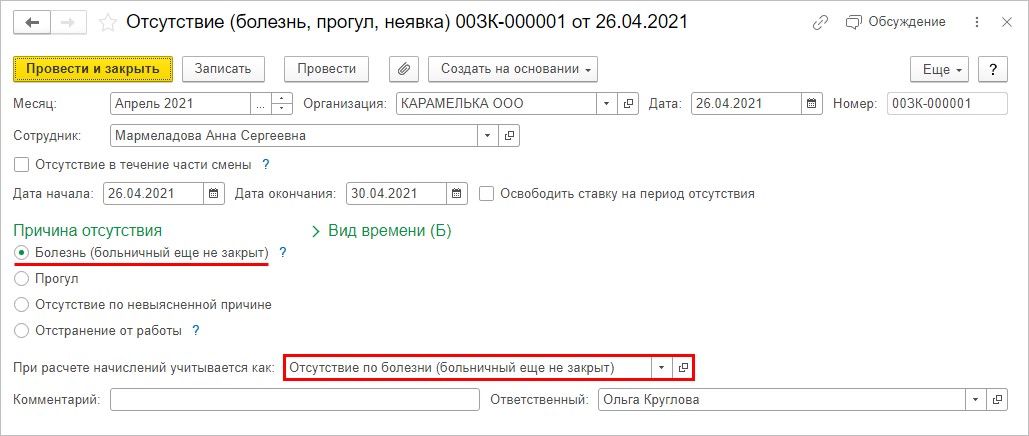

Шаг 4. Заполните данные, указав:

- ФИО отсутствующего сотрудника;

- период отсутствия;

- причину отсутствия — «Болезни (больничный еще не закрыт.

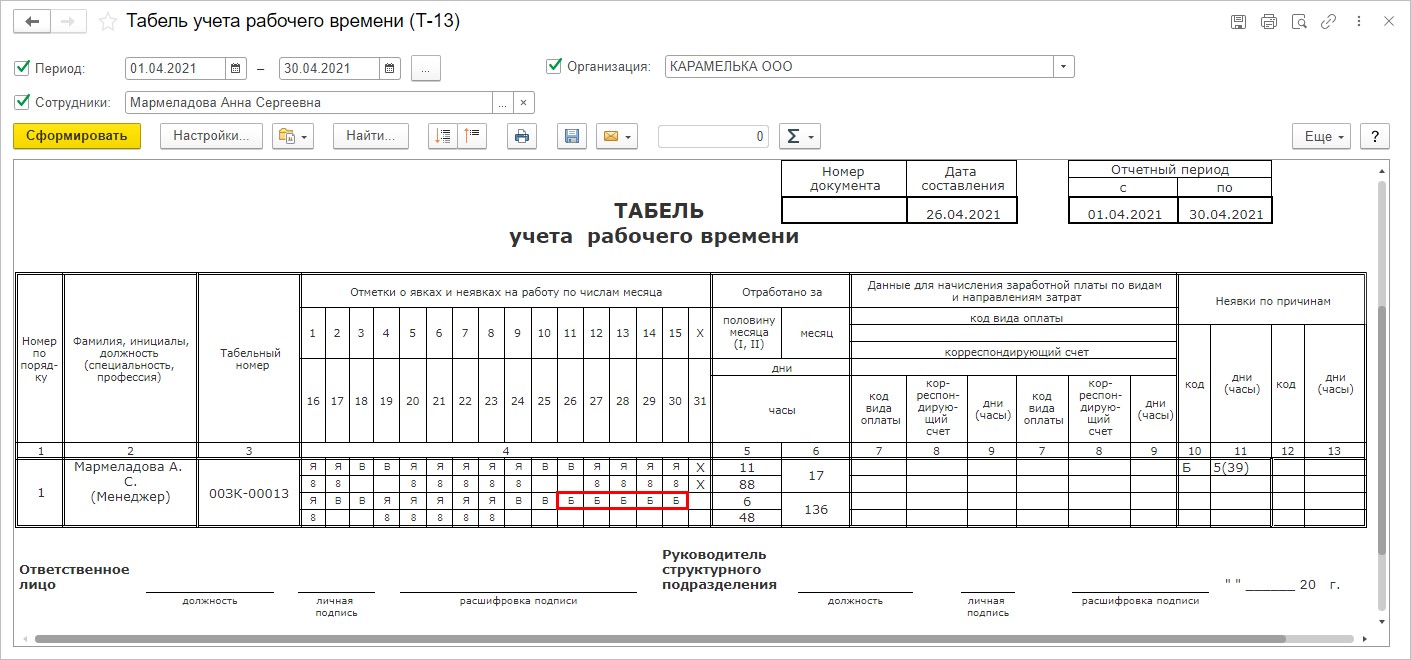

В результате проведения документа, у сотрудника в табеле учета рабочего времени устанавливается обозначение — «Б».

Таким образом, при начислении заработной платы за апрель, дни отсутствия сотрудника Мармеладовой А.С. будут учтены при расчете.

После предоставления и ввода больничного, его даты перекроют даты отраженного невыхода.

Отражение невыходов в 1С: Бухгалтерии предприятия ред. 3.0

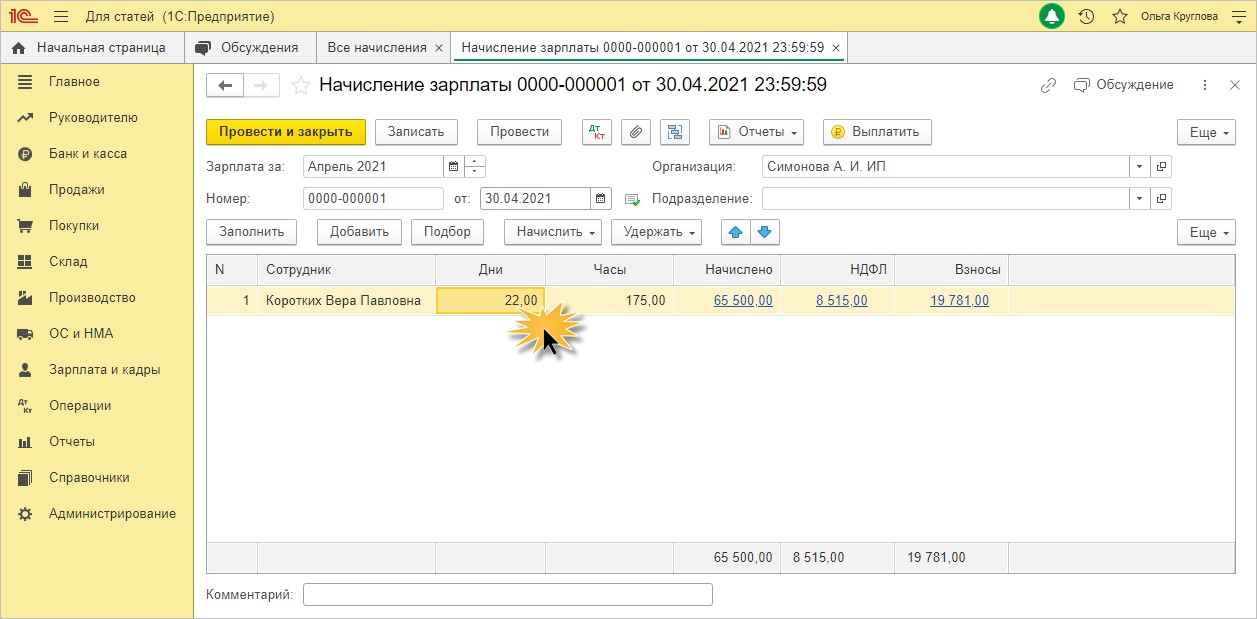

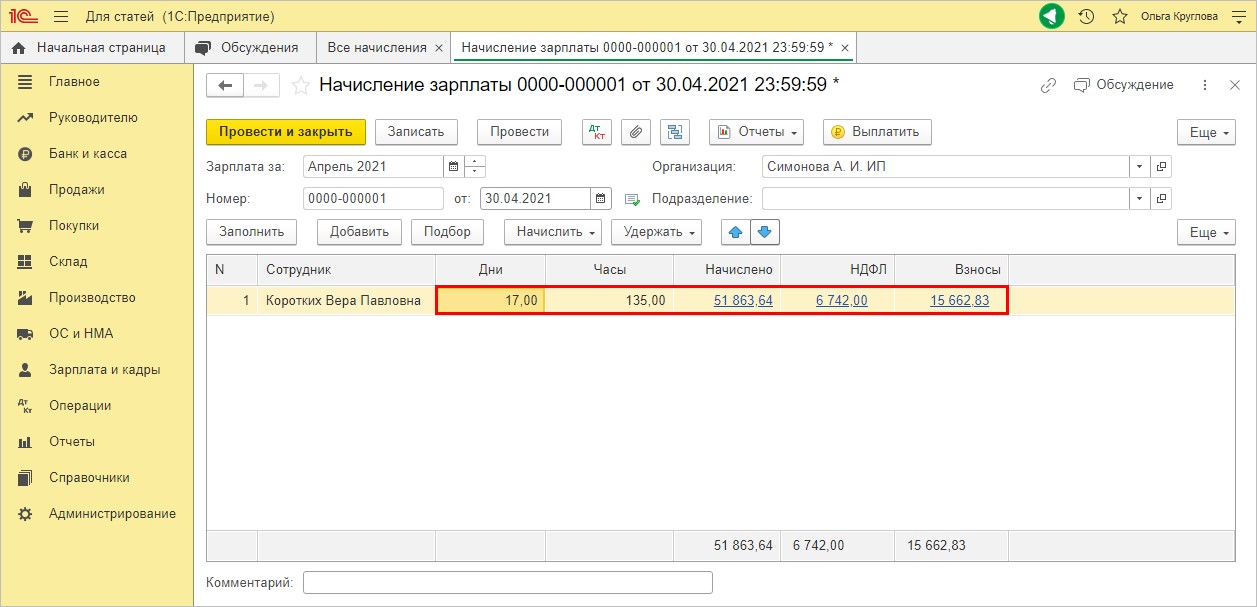

Рассмотрим еще один аналогичный пример: сотрудник Коротких В.П. отработала неполный месяц (17 дней из 22 рабочих), т.к. вышла на больничный, но он пока не закрыт и не предоставлен.

В отличие от программы 1С: ЗУП, в 1С: Бухгалтерии отражение данного факта не автоматизировано.

Для отражения невыхода можно также воспользоваться двумя способами.

Первый вариант: измените вручную количество фактически отработанных дней сотрудника в документе «Начисление заработной платы».

После этого действия программа автоматически пересчитает его заработную плату за установленный период.

Соответственно, изменится сумма исчисленного НДФЛ и страховых взносов.

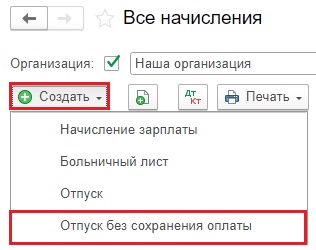

2 вариант: создайте документ «Отпуск без сохранения зарплаты», введите в нем необходимые даты отсутствия сотрудника.

В этом случае при начислении зарплаты программа сама рассчитает сколько дней сотрудник работал до болезни.

Однако и в том, и в другом варианте, когда сотрудник принесет листок нетрудоспособности, придется вернуться и ввести «Больничный».

При этом введенный ранее «Отпуск без сохранения заработной платы» нужно будет удалить.

Порядок расчета больничного листа в Бухгалтерии ред.3.0 зависит от количества сотрудников в организации и базе. Для автоматического расчета в программе стоит ограничение в размере 60 сотрудников, если их число больше, то рекомендуется использовать отдельную программу Зарплата и управление персоналом ред. 3.1.

Рассмотрим, как в программе произвести автоматический расчет больничного листа и вручную.

Сотрудник ООО «Ромашка» Сидоров К.Т. предоставил больничный лист за период 02.04.2020 по 13.04.2020. Стаж сотрудника для оплаты больничных листов составляет 12 лет. Устроен в организацию с 2019 года и его заработок составил 560000 рублей, также он предоставил справку за 2018 год с предыдущего места работы на сумму 450000 рублей. В ООО «Ромашка» сотрудник работает на пятидневном графике по 8 часов в день. В организации установлен районный коэффициент (РК) 1.15.

1.Ручной расчет больничного листа.

Для Расчета пособия необходимо произвести следующее:

1.Настроить виды начисления

Заходим в раздел Зарплата и кадры – Настройка зарплаты – Расчет зарплаты – Начисления.

По кнопке «Добавить» создаем два вида начисления «Оплата больничного листа за счет работодателя», «Оплата больничного листа за счет ФСС».

У новых видов начисления указываем наименование и КОД (могут быть любые символы, но код должен быть уникальным). НДФЛ – облагается, код дохода 2300, категория дохода – прочие доходы от трудовой деятельности. В настройке взносов необходимо указать: для больничного за счет работодателя - «Доходы целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия», для больничного за счет ФСС – «Государственные пособия обязательного социального страхования».

Для расчета налога на прибыль по статье 255 больничный за счет работодателя - учитывается в расходах на оплату труда пп.48.1 ст.264 НК РФ, за счет ФСС – не включается в расходы по оплате труда.

2. Рассчитать больничный лист

При расчете больничного листа сравнивается несколько показателей:

1. Расчёт среднего заработка

Средний заработок = Заработок за расчетные годы/730

Заработок за расчетные годы = Доход 2018 года+ Доход 2019 года

При расчете дохода за год не забываем про ограничение предельной величиной, каждый год она разная.

2018 г. – 815000 рублей

В нашем примере превышения нет, поэтому заработок равен 560000р.+450000р=1010000р

Средний заработок = 1010000/730=1383,56 рублей

2. Минимальный среднедневной заработок из МРОТ

Минимальный среднедневной заработок из МРОТ= (МРОТ*24/730 дней).

На день наступления больничного МРОТ = 12130 рублей, получаем 12130*24/730=398,79 рублей.

Сравниваем полученные показатели, видим, что данный показатель меньше фактического среднего заработка. Поэтому для расчета пособия будет использован средний заработок сотрудника 1383,53 рубля.

Т.к. стаж составляет 12 лет, то пособие будет выплачено в размере 100% от среднего заработка.

3. Минимальный размер дневного пособия

С 01.04.2020 года были приняты новые правила ( № 104-ФЗ от 01.04.2020), если пособие по больничному за полный месяц не может быть меньше МРОТ, иначе больничный рассчитывается в сумме, начисленной исходя из МРОТ, в расчете за полный календарный месяц. МРОТ берется с учетом районного коэффициента. Для неполного рабочего времени МРОТ учитывается пропорционально. Эти правила установлены с 01.04.2020 года по 31.12.2020 года для больничных с кодами: 01, 02, 03, 06, 09, 10, 11, 12, 13, 14, 15.

Минимальный размер дневного пособия = МРОТ*Долю неполного рабочего времени*Районный коэффициент /Количество дней в месяце.

Дневное пособие = 12130*1*1,15/30=646,98 руб.

Мы рассчитали три показателя, которые должны сравниваться при расчете пособия с 01.04.2020 и браться наибольший из них.

В нашем примере это Средний заработок = 1383,56 рублей

Сотрудник всего болел 12 дней, три из них за счет работодателя и 9 за счет ФСС.

Сумма за счет работодателя 1383,56*3 = 4150,68 рублей

Сумма за счет ФСС 1383,56*9 =12452,04 рублей.

3. Отразить больничный в программе.

Заходим Зарплата и кадры – Все начисления, по кнопке «Создать» создаем документ Начисления заработной платы.

Подбираем в документ сотрудника по которому необходимо провести начисления и выделив его нажимаем кнопку «Начислить». Отразятся доступные начисления, выберем необходимое нам «Оплата больничного листа за счет работодателя», укажем начисленную сумму, и таким же образом начислим «Оплата больничного листа за счет ФСС».

По ссылке начислено проверяем суммы и в поле Дата выплаты ставим планируемую дату выплаты больничного.

Проверяем в колонке НДФЛ сумму исчисленного налога.

4.Сделать запись для отражения больничного листа в отчетности.

Чтобы информация о пособиях попала в отчетность, создаем документ «Операция учета взносов».

Заходим: Зарплата и кадры – Операция учета взносов, добавляем новый документ.

Заполняем реквизиты: дату документа, организацию, сотрудника, месяц начисления больничного листа. Для того, чтобы данные попали в отчет, заполняет третью вкладку «Пособие по соц. Страхованию» как на рисунке:

Сохраняем внесенные данные.

2. Автоматический расчет.

Расчет больничного производится специальным документом - «Больничный лист».

В разделе Зарплата и кадры – Все начисления по кнопке «Создать» выбираем Больничный лист.

Заполняем поля Дата документа, организация, Сотрудник, номер больничного листа.

Если больничный электронный (ЭЛН), то после ввода номера листа нетрудоспособности все данные можно заполнить автоматически по кнопке «Получить из ФСС» или «Загрузить из файла».

Если больничный первичный, то ставим переключатель первичный больничный, если является продолжение, то ставим продолжение и по ссылке выбираем первичный больничный.

Указываем причину - (01, 02, 10, 11) Заболевание или травма. Поле период 02.04.2020.-13.04.2020

Больничный будет рассчитан исходя из данных, внесенных в базу и стажа сотрудника.

Если было нарушение режима, то отмечаем это.

Также указываем для расчёта стаж.

Программа на основании имеющихся данных автоматически рассчитывает сумму к выплате. По ссылке «Начислено» видим какие суммы участвовали при расчете начисления, а также в этой форме указываем сумму заработка с прошлого места работы.

При расчете программа будет использовать алгоритм, который мы рассмотрели ранее при ручном вводе больничного.

Через настройку Еще – Изменить форму ставим галочку «Дата выплаты», и вносим планируемую дату выплаты больничного. Эта дата необходима для НДФЛ.

По кнопке «Расчет среднего заработка» можем получить печатную форму расчета. При необходимости можно доработать дополнительные печатные формы к документу.

В отчетность данные попадут автоматически, никаких дополнительных документов создавать не надо.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Ежемесячно отчисляя взносы в ФСС, организация страхует своих сотрудников на случай временной нетрудоспособности. Есть и другие случаи, когда сотрудники получают оплату пособий и отпусков из средств ФСС.

Так, в регионах, участвующих в пилотном проекте, пособия назначают, исчисляют и выплачивают напрямую работникам не организации, а региональные отделения ФСС РФ. С 1 июля 2017 г. в Пилотном проекте ФСС участвуют больше 30 регионов страны.

Если ваша организация участвует в Пилотном проекте, то в «Настройках организации» на закладке «Учетная политика» по гиперссылке «Учетная политика» в поле «Пособия за счет ФСС» необходимо выбрать дату вступления перехода региона на пилотный проект.

Например, Ростовская область перешла на пилотный проект, т.е. прямые выплаты ФСС, с 1 июля 2015 г.

Заходим в «1С:Зарплата и управление персоналом 8», ред. 3.1. Далее в больничном листе, на закладке «Пилотный проект» заполняем данные больничного и заявление сотрудника на выплату пособия. На вкладке «Отчетность и справки» заходим в «Пособия за счет ФСС», где создаем реестры для отправки этого больничного по ТКС.

Страховой стаж

Для расчета среднедневного заработка пособия необходимо отразить «Страховой стаж», который заносится в карточку сотрудника в «Трудовой деятельности». Он считается из количества полных месяцев (30 дней) и полного года (12 месяцев) в календарном порядке. Т.е. сначала нужно выделить полные годы и полные месяцы. А остатки делить на 30 дней и 12 месяцев/

В «Страховой стаж для оплаты больничных листов» заносятся периоды работы, которые подлежали социальному страхованию на случай нетрудоспособности и в связи с материнством, если за них уплачивались взносы. «Страховой стаж с учетом нестраховых периодов» – это страховой стаж для оплаты больничных с учетом нестраховых периодов, а именно, воинской службы. При прохождении службы стаж учитывается, но взносы не начисляются. Стаж при этом влияет на то, сколько процентов больничного листа будет начислено. Учитываются воинская служба с 1 января 2007 г. На закладке «Оплата» в больничном листе флаг «Применять льготы» означает нестраховые периоды.

Расчет пособия не меньше МРОТ

На расчет пособия влияют следующие показатели:

- «Назначить пособие с», т.к. период больничного может отличаться от оплачиваемого периода по больничному листу;

- «Страховой стаж» – влияет на процент начисления пособия;

- «Ограничение пособия»;

- «Доля неполного времени»;

- «Применять льготы»;

- «Нарушение режима с»;

- «Дата начала оплаты в размере 50%».

С 1 июля 2017 г. МРОТ составляет 7800 руб.

Выплачивать пособие должны не меньше, чем исчислено из МРОТ. Исходя из МРОТ полагается выплата, если в предыдущие два года у сотрудника не было заработка (отсутствует заработок), облагаемого страховыми взносами или он был меньше МРОТ. При этом основания для перерасчета отчетных периодов нет.

Как рассчитать средний заработок в 2017 году? Берется заработок за 2015 и 2016 гг. (ограниченный предельной величиной базы), суммируется и делится на 730.

Если расчет будет по МРОТ, то (7800*24)/730 =256,44 – среднедневной заработок.

В «1С:Зарплате и управлению персоналом 8», ред. 3.1, если заработок средний расчетный меньше МРОТ, то программа начислит пособие исходя из МРОТ, умноженный на стаж работы.

Пример.

Рассмотрим ситуацию расчета пособия, если нет справок с других мест работ.

Если стаж больше 8 лет, то среднедневной заработок умножаем на 100% и получаем 256,44 руб. в день.

Если стаж работы от полгода до 5 лет, то среднедневной заработок умножается на 60% и составляет 153,86 руб. в день.

Если стаж работы больше 8 лет и работает на ½ ставки, то в начислении доля учитывается, и средний дневной заработок составит: 256,44*0,5* 100% = 128,22 руб.

Если сотрудник работает в области, применяющей районный коэффициент (например, 1.2), стаж работы больше 8 лет и работает на полную ставку, средний дневной заработок составит: 256,44*100%*1.2 = 307,73 руб.

Если сотрудник работает в области, применяющей районный коэффициент (например, 1.2), стаж работы от полгода до 5 лет и работает на на ½ ставки, средний дневной заработок составит: 256,44*0,5*60%*1.2 = 92,32 руб.

Пример.

Рассмотрим ситуацию расчета пособия, если справки предоставили.

Справки указываем во вкладке «Расчет зарплаты» – «См. также» – «Справки для расчета пособий». Если справки нет, а работник говорит, что был доход, то можно запросить данные в ПФР.

В программе устанавливаем в больничном флаг «Учитывать заработок предыдущего страхователя». Если среднедневной заработок больше, чем МРОТ, тогда считает по заработку, если меньше, то расчет происходит исходя из МРОТ.

Если справка есть, и сумма дохода превышает предельную величину базы для расчета страховых взносов (в 2015 г. – 670 000 руб., в 2016 г. – 718 000 руб.), то в больничном листе автоматически установится «Ограничение пособия» предельной величины базы для начисления страховых взносов. Тогда среднедневным заработком будет считаться (670 000+718 000)/730=1901,37. т.к. он больше МРОТ. Если будет районный коэффициент, то этот заработок умножится на него.

Расчет пособия, ограниченного МРОТ

Пособие не может быть исчислено больше МРОТ, если:

- стаж сотрудника меньше 6 месяцев;

- сотрудник нарушил режим, и это отмечено в больничном;

- сотрудник без уважительной причины не явился в назначенный срок на врачебный осмотр или на проведение медико-социальной экспертизы;

- нетрудоспособность наступила вследствие алкогольного, наркотического, токсического опьянения или действий, связанных с таким опьянением.

Другие статьи по расчету больничных в 2017 году с помощью «1С:Зарплата и управление персоналом 8»

Если стаж меньше 6 месяцев и есть заработок от страхователя, например, 500 000 руб., максимальный размер пособия будет составлять 7800/кол-во дней в месяце.

В августе 7800/31=251,61 руб. в день. В больничном будет ограничение «В размере ММОТ». Среднедневной заработок с учетом стажа составит 500 000/730*60%= 410,96 руб. Но так как у нас ограничение за день, считаться будет 251,61 руб.

Если стаж меньше 6 месяцев, нет справок от страхователей и работает на ½ ставки, то среднедневной заработок составит 256,44*0,5*60%=76,93 руб.

Если стаж меньше 6 месяцев, нет справок от страхователей, и сотрудник работает в области, применяющих районный коэффициент (например, 1,2), то средний заработок в день будет 256,44*0,5*60%*1.2= 92,32 руб. При этом ограничение пособия будет тоже увеличено на районный коэффициент.

Если стаж более 8 лет и был нарушен режим, при расчете больничного ограничение на пособие будет действовать именно с того дня, который проставлен в больничном в «Нарушении режима с:». Вне зависимости от размера среднего заработка (который будет составлять больше МРОТ), пособие будет рассчитано в августе по 251,61 рублей за день, с даты нарушения режима. Но не всегда нарушение режима является ограничением пособия по ММОТ, нужно рассматривать конкретные случаи с фондом соцстраха.

Оформление больничного листа

Больничный лист можно создать через раздел «Кадры» – «Больничный лист» или через раздел «Расчет зарплаты» – «Больничный лист». В шапке документа указываем месяц начисления по больничному, дату оформления больничного в базе, сотрудника, которому выдан больничный лист и номер больничного листа.

На закладке «Главное» обязательные поля для заполнения «Причина нетрудоспособности» и «Освобождение от работы с».

Пример.

Причина нетрудоспособности – заболевание или травма на производстве.

Например, сотрудник работает больше 8 лет по основному месту работы и по внутреннему совместительству. Годовой заработок по основному – 300 000 руб. в год, а по совместительству – 30 000 руб. в год. В больничном выбираем сотрудника по основному месту работы – именно ему мы указываем освобождение от работы по больничному листу. Процент оплаты составляет 100%. Автоматически заработок программа считает по двум местам работы, т.е. 660 000 руб. это делится на 730. В табеле учета рабочего времени по обоим сотрудникам программа выставит отметку «Б», больничный.

Внешний совместитель вправе получить больничный по каждому месту работы, если в двух предшествующих годах он работает у тех же работодателей. Соответственно назначается и выплачивается пособие по каждому месту работы. Если сотрудник на момент страхового случая работал у разных работодателей – пособие начисляется и выплачивается в одном из мест работы по выбору сотрудника, при этом при расчете среднего заработка, доходы учитываются со всех мест работ за предшествующие два года, работник должен предоставить справки от другого работодателя.

Пример.

Причина нетрудоспособности – уход за больным членом семьи.

Расчет больничного зависит от возраста заболевшего, за которым нужен уход, и от степени родства. При уходе за ребенком (дети до 18 лет – для некоторых случаев болезни) и за взрослым разные способы расчета. Это пособие будет полностью за счет ФСС с первого дня нетрудоспособности.

При амбулаторном лечении ребенка расчет больничного будет за первые 10 дней в зависимости от стажа, последующие дни – 50% среднего заработка. При стационарном лечении – в зависимости от страхового стажа. При амбулаторном лечении за взрослым членом семье – все пособие в зависимости от стажа.

Но есть ограничение по количеству дней на выплату пособия по уходу за детьми в зависимости от возраста. Например, у сотрудника есть ребенок, которому 2 года (максимальное количество дней по уходу за ребенком в год – 60). Ребенок болеет дважды – 45 и 40 дней. В программе смотрим, что в карточке сотрудника по гиперссылке «Семья» указан ребенок. Изначально, если не был предоставлен больничный до начисления зарплаты, делаем документ «Прогул, неявка» (раздел «Кадры – Отсутствия сотрудников»). Там, где «Вид отсутствия», устанавливаем – «Отсутствие по невыясненным причинам». После, когда будет предоставлен больничный, регистрируем нетрудоспособность на 45 дней. Больничный сам автоматически пересчитает «Отсутствие по невыясненным причинам» на вкладке «Перерасчет прошлого периода».

Пример.

Уход за ребенком – амбулаторно.

На вкладке «Уход» за детьми выбираем «Случай ухода за ребенком» 09 – до 7 лет, амбулаторно, выбираем ребенка. В поле «Остаток оплачиваемых дней ухода» изначально будет 60 дней, так как еще дни не были использованы. На вкладке «Оплата» указываем даты больничного в графе «Назначить пособие с». У нас будет проставлено всего 45 дней. Первые 10 дней будут рассчитаны из стажа, а потом программа автоматически проставит дату в поле «Дата начала оплаты в размере 50%».

Второй больничный заполняем на 40 дней. На вкладке «Главное» указываем весь период. На вкладке «Уход за детьми» заполняем «Остаток оплачиваемых дней ухода» – 15. На вкладке «Оплата» будет указан период оплачиваемой болезни, в нашем случае 15 дней. Остальные дни будут без оплаты. За первые 10 дней расчет будет исходя из стажа, а за последующие 5 дней уже из 50% среднего заработка. А остальные дни не оплачиваются, просто в табель проставляется отсутствие по болезни.

Пример.

Уход за ребенком – стационарно и амбулаторно.

Если в поле «Случай ухода за ребенком» 09 – до 7 лет, в стационаре, то рассчитываться пособие будет исходя из стажа.

Если в больничном две записи: стационар, который продолжился амбулаторным уходом, формально это один больничный, а в программе регистрируем двумя больничными. Сначала по стационару, на основании него создаем больничный, который является его продолжением. И в нем уже выбираем амбулаторно. На закладке «Оплата» программа автоматически проставит в этом больничном, с какого дня необходимо начислять выплату в размере 50%. «Дата начала нетрудоспособности» будет соответствовать дате из первого больничного. По второму больничному оплачиваться будут первые 10 дней по стажу, а с 11 дня – в размере 50%.

На детей от 7 до 15 лет есть ограничение: не более 15 дней по каждому случаю и не более 45 дней за год. То есть, если есть несколько больничных, то за первый мы получим оплату за первые 15 дней ухода за больным ребенком, если он более 15 дней. На закладке «Главное» в поле «Освобождение от работы с» проставляем дату из больничного листа на весь период больничного. На закладке Уход за детьми выбираем «09 – от 7 до 15 лет, амбулаторно». Изначально остаток оплачиваемых дней – 45 дней. Оплачиваются 15 дней, первые 10 по стажу, 5 – исходя из 50%. На последующие больничные меняется остаток оплачиваемых дней, а расчет остается прежний – 10 дней по стажу, 5 – исходя из 50%.

Другие случаи ухода за больными членами семьи

Если ребенок – инвалид, то оплачивается весь период амбулаторно и в стационаре. В поле «Остаток оплачиваемых дней ухода» изначально стоит значение 120. Если у ребенка ВИЧ-инфекция, либо поствакцинальные осложнения или злокачественные образования – период больничного весь подлежит оплате. В программе поле «Остаток оплачиваемых дней ухода» не указано – значит, его нет.

Продолжение больничного листа без первичного документа – это продолжение больничного на другого члена семьи. Каждый больничный – отдельный страховой случай. Оплачивается, как первичный, даже если на нем есть пометка «Продолжение». Пособие будет рассчитываться исходя из количества дней, и ограничение по этому пособию будет рассчитано отдельно на каждого родителя.

Уход за взрослым членом семьи – не более 7 дней по каждому случаю, не больше 30 дней в год.

Другие причины нетрудоспособности

- Если причина нетрудоспособности – карантин (когда ребенок ходит в садик и есть приказ о карантине), то больничный положен одному из родителей. Больничный лист может быть выдан врачом только на основании приказа. Выдается он на весь период карантина и на период контакта с инфицированными больными. Дни ухода не подсчитываются, и он рассчитывается из стажа.

- Если причина нетрудоспособности – травма на производстве или профзаболевание, то программа устанавливает 100% оплаты независимости от стажа. А «Ограничение пособия» – максимальным размером ежемесячной страховой выплаты.

- Если причина нетрудоспособности – долечивание в санаторно-курортных учреждениях, то оплата по больничному будет только за 24 дня.

- Если причина нетрудоспособности – протезирование, это должно быть подтверждено медицинскими показаниями. В данном случае оплачивается весь период.

А право на пособие по «Отпуску по уходу за ребенком» может получить любой член семьи. Право на пособие сохраняется, если отпускник работает на условиях неполного рабочего времени или на дому. В программе назначают пособие в разделе «Кадры» или «Зарплата» – «Отпуск по уходу за ребенком».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Светлана Яхина,

бухгалтер-консультант Линии консультации ГК «ГЭНДАЛЬФ»

В программе 1С Бухгалтерия 8.3 учет невыходов на работу, кроме больничных листов, не автоматизирован, поэтому если у нас были какие-либо невыходы сотрудников, мы это отражаем в документах ручными корректировками. Для этого мы должны с вами в документе «Начисление заработной платы», «Зарплаты и кадры», «Все начисления»,

указать фактическое количество дней, отработанных тем или иным сотрудником.

Если это был неполный рабочий месяц, скажем, если у нас Петров работал не 22 дня, а всего лишь 20 дней, то есть 2 дня он отсутствовал, мы меняем количество дней на фактически отработанные. Программа сама пересчитала размер начисления в соответствии с количеством отработанных дней и сделала соответствующие перерасчеты по всем налогам: НДФЛ, взносы и так далее. Невыходы нужно учитывать в ручном режиме.

Автоматически программа умеет учитывать больничные листы. Посмотрим, как в программе можно сформировать больничный лист. Для этого выбираем «Зарплата и кадры», «Все начисления»,

«Создать», «Больничный лист».

В документе указываем, соответственно, сотрудника, который предъявил нам больничный лист, в нашем случае - это будет Иванов Иван Иванович, выбираем его.

Номер листа нетрудоспособности, для упрощения ставим номер один.

Если это будет продолжение, то мы выбираем флажок, не «Первичный», а «Продолжение». Тогда по ссылке «Больничный лист» нужно будет указать, продолжением какого больничного листа является наш следующий больничный лист.

Период, когда у нас сотрудник болел и предъявил нам соответствующий лист. Например, в нашем случае он болел у нас со 2 августа по 6 августа.

Отметка о нарушении режима, если есть, то соответственно надо будет указать, если не было, то оставить как есть - «Отсутствует».

Стаж, здесь мы должны указать для нашего сотрудника реальный стаж, какой у него уже имеется рабочий, то есть до 5 лет, как по умолчанию программа поставила, от 5 до 8 или 8 и более лет. В зависимости от этого будет расчет начислений по больничному листу.

Программа сделала все соответствующие расчеты: сколько ему полагается начислений за больничный, НДФЛ. Все сформировано, мы можем провести этот документ.

Для проверки расчета среднего заработка можем вывести справку с помощью кнопки «Расчет среднего заработка», где программа нам покажет, из чего исходила.

Программа дает нам информацию и по МРОТ, по состоянию на август 2019 года – 11280 рублей. Эти данные по минимальному размеру оплаты труда. Они нами в программу не заносятся, это делается разработчиками в соответствии с изменениями этот суммы по законодательству.

Читайте также: