Как выставить счет на авансовый платеж по договору

Опубликовано: 01.02.2026

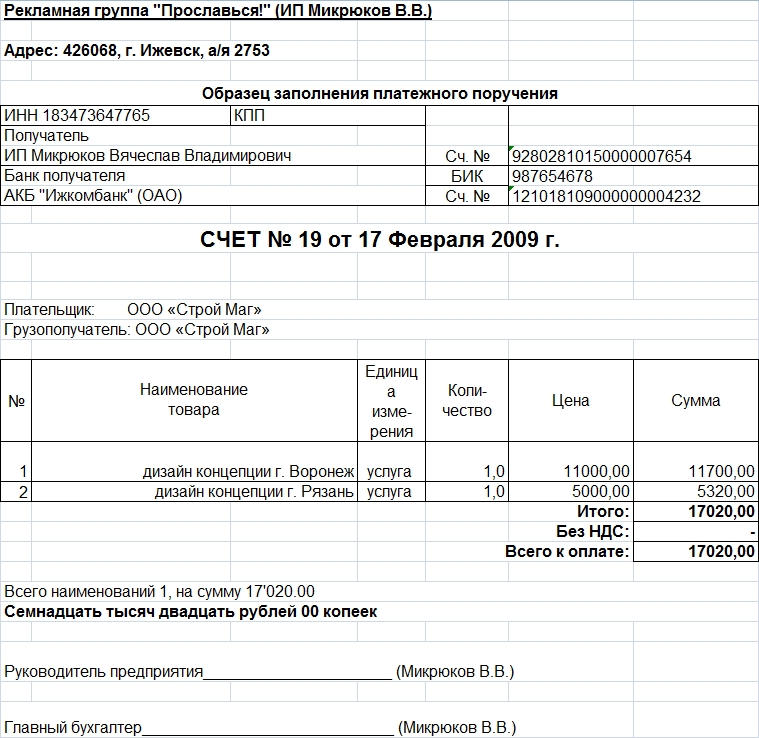

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

- если в тексте договора сумма к оплате не была установлена (например, за услуги связи и т.п.);

- по операциям, предусматривающим уплату НДС;

- если организация-продавец имеет освобождение от уплаты НДС;

- фирма-продавец, находящаяся на ОСНО, от своего имени продает товары или предоставляет услуги по договорам агента;

- если заказчик внес предприятию-продавцу аванс или перечислил предварительный платеж за товар или услугу.

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

- полное наименование предприятия,

- его ИНН,

- КПП,

- сведения об обслуживающем счёт банке,

- реквизиты счёта.

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

- Реквизиты предпринимателя-физического лица или ООО (как продавца, так и покупателя):

- название предприятия;

- правовая форма организации;

- юридический адрес регистрации;

- КПП (только для юридических лиц).

- Сведения о банке, обслуживающем сделку:

- название банковского учреждения;

- его БИК;

- номера расчетного и корреспондентского счетов.

- Платежные коды:

- ОКПО;

- ОКОНХ.

- Номер счёта и дата его оформления (эта информация для внутреннего пользования фирмы; нумерация сквозная, ежегодно начинаемая сначала).

- НДС (или его отсутствие). Если НДС наличествует, указывается его сумма.

- Фамилия, инициалы, личная подпись составителя.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

- Не расшифрована подпись. Одной росписи недостаточно: должны быть сведения о том, кто поставил подпись. В онлайн-версии документа такой ошибки допустить не получится, так как там требуется электронная подпись.

- Пропуск сроков счёта-фактуры. Дата оформления счёта-фактуры обязана совпадать с датой выставления счёта и не превышать 5 дней со дня отпуска товара или предоставления услуги.

- Просрочка получения счёта для оформления вычета НДС. Налоговый вычет по НС должен быть заявлен в том же налоговом периоде, в котором был получен документ, это подтверждающий, то есть счёт-фактура. Чтобы не допустить этой проблемы, необходимо хранить свидетельства о дате получения счетов (почтовые извещения, конверты, квитанции, записи в журнале входящей корреспонденции и пр.).

- Перепутаны даты на экземплярах счёта-фактуры. Оба участника сделки должны иметь идентичные экземпляры, иначе счёт не доказывает законность сделки.

- «Шапка» с ошибками. При неточностях в названиях организаций, их ИНН, адресах и т.п. документ окажется недействительным.

В последние годы в порядке исчисления НДС произошла масса изменений, которые усложняют и без того непростые процессы ведения налогового учета и отчетности. Помимо нововведений налогового законодательства, практическую работу налогоплательщикам затрудняет большое количество спорных вопросов по НДС, в частности: «Как учесть авансы полученные при расчете НДС?» Ответ на этот вопрос читайте далее.

Отражение авансовых операций в декларации: проводки, восстановление

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных. Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %.

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

Контур.НДС+ позволяет избежать расхождений по КВО, сверяет счета-фактуры по операциям с авансами по всем кварталам.

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Применение КВО при авансах

Все авансы, выданные и полученные, оформляются счетом-фактурой, реквизиты которого фиксируются в книгах покупок и продаж под соответствующими КВО кодами видов операций.

В книге продаж продавец указывает данные счета-фактуры при выдаче исполнителю аванса, а покупатель восстанавливая НДС с аванса продавцу.

Запись в книге покупок продавец делает по счету-фактуре с аванса, выданного ему, чтобы принять к вычету НДС, а покупатель по счету-фактуре с аванса, выданного им, чтобы принять НДС от продавца к вычету.

При этом по полученному авансу продавец в книге продаж фиксирует счет-фактуру по КВО «02», а покупатель с этим же кодом в книге покупок указывает счет-фактуру с аванса, который он выдал.

Когда сделка совершилась, покупатель с поступившего аванса принимает НДС к вычету, что возможно только после того, как счет-фактура на аванс будет зафиксирован продавцом в его книге покупок с КВО «22».

Продавец, отгрузив товар, обязан восстановить с аванса вычет НДС после того, как покупатель укажет в своей книге продаж счет-фактуру с аванса с КВО «21».

При отгрузке счет-фактура на реализацию фиксируется продавцом и покупателем в книге продаж и покупок соответственно с КВО «01».

Чтобы не путать, какие КВО указывать при регистрации счетов-фактур, воспользуйтесь шпаргалкой ниже. Она наглядно показывает, как действовать продавцу и покупателю при отражении сделок в книгах покупок и продаж.

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

16.01.2019 ООО «Мастер» получило аванс от ООО «Сатурн» в размере 19 000 руб., в том числе НДС 3 167 руб.

Бухгалтер ООО «Мастер» начисление НДС с аванса полученного отразил проводками:

Дт 51 Кт 62.2 — 19 000 руб. — Поступил аванс от ООО «Сатурн».

Дт 76.НДС Кт 68.НДС — 3 167 руб. — Начислен НДС с аванса.

04.02.2019 ООО «Мастер» отгрузило ООО «Сатурн» мебель, а ООО «Сатурн», в свою очередь, оплатило поставку.

Бухгалтер ООО «Мастер» делает следующие записи:

Отгружена мебель ООО «Сатурн»: проводка — Дт 62.1 Кт 90, сумма 43 000 руб.

Начислен НДС с отгруженной ООО «Сатурн» мебели: проводка — Дт 90.3 Кт 68.НДС, сумма 7 167 руб.

НДС с полученного аванса принят к вычету: проводка — Дт 68.НДС Кт 76.НДС, сумма 3 167 руб.

Аванс от ООО «Сатурн» зачтен: проводка — Дт 62.2 Кт 62.1, сумма 19 000 руб.

В декларации за I квартал 2019 года указанные операции отразятся в разделе 3:

Получен аванс 19 000 руб., в том числе НДС 3 167 руб.:

После отгрузки мебели принят к вычету НДС с аванса:

Пример 2 — Выдан аванс поставщику.

ООО «Мастер» 15.01.2019 заключило с ООО «Лес» договор на поставку заготовок для изготовления мебели на сумму 31 000 руб., в том числе НДС 5 167 руб.

16.01.2019 ООО «Мастер» перечислило ООО «Лес» аванс в размере 15 000 руб., включая НДС 2 500 руб.

Данная операция отразится в учете ООО «Мастер» следующим образом:

Перечислен аванс ООО «Лес»: проводка — Дт 60.2 Кт 51, сумма — 15 000 руб.

С уплаченного аванса поставщику отражен НДС: проводка — Дт 19 Кт 60.2, сумма — 2 500 руб.

НДС по авансу принят к вычету: проводка — Дт 68.НДС Кт 19, сумма — 2 500 руб.

Получение материалов от ООО «Лес»: проводка — Дт 10.1 Кт 60.1, сумма — 31 000 руб.

Отражен НДС со стоимости приобретенных материалов: проводка — Дт 19 Кт 60.1, сумма — 5 167 руб.

НДС по материалам принят к вычету: проводка — Дт 68.НДС Кт 19 — 5 167 руб.

Восстановлен НДС с аванса: проводка — Дт 60.1 Кт 68.НДС, сумма — 2 500 руб.

В декларации НДС с выданного аванса указывается в разделе 3 по строке 130:

Продавая товар, производитель или продавец может запросить внесения части оплаты на счет. Это делается для того, чтобы убедиться в том, что продукция будет приобретена. Для оплаты выставляется счет, который называется, на получение аванса.

Как подготовить счет на оплату аванса?

Утвержденных требований для заполнения документа нет. Однако это не означает, что каждый производитель или продавец заполняет его по-своему. В счете на оплату аванса следует указать:

- данные о компании: наименование, юридический адрес, реквизиты и координаты для связи;

- реквизиты продавца товара или услуги;

- данные покупателя: ФИО, паспорт, адрес и номер телефона;

- какой товар или услуга приобретается;

- количество (если продается товар оптом);

- цена за единицу;

- общая цена;

- дата выставления счета и срок, в течение которого он должен быть оплачен.

Внимание! Дополнительно можно прописать наименование платежа, которое должно быть указано во время перечисления средств.

Документ обязательно подписывается бухгалтером или иным лицом, который имеет на это доверенность. Помимо подписи ставится ФИО подписанта. Закрепляется все печатью.

Важно учитывать, что сумму аванса необходимо фиксировать в книге продаж. После получения средств выписать счет-фактуру. При этом на каждый полученный аванс должен составляться отдельный счет-фактура.

Что такое счет-фактура и нужна ли она при получении аванса?

Счет-фактура это документ, который служит основанием принятия покупателем предлагаемых продавцом сумм НДС, который взимается в соответствие с гл. 21 НК РФ.

Осуществляя деятельно по продаже товара необходимо знать, что в рамках п.2 ст. 153 Налогового кодекса РФ НДС рассчитывается сразу после того, как товар был продан (оказана работа или услуга).

В результате этого в п.1 ст. 160 НК РФ оговорены правила, который определяют срок исчисления налога от полученной суммы авансового платежа:

- день, когда произошла передача товара или оказания услуги;

- дата внесения полной или частичной оплаты.

Согласно вышеизложенному можно утверждать, что получив аванс, продавец обязан заплатить налог.

Подготовить документ нужно в течение 5 дней после получения товара или оказания услуг. Составить документ можно через программу 1 С, или аналогичную.

Для составления через 1С необходимо:

- войти в программу;

- выбрать «Журналы» на верхней строке;

- в открывшемся разделе выбрать «Счет-фактура выданный» ;

- после откроется форма документа, в котором потребуется установить: дату, номер по порядку;

- далее выбирается контрагент из списка (если он не найден, то данные потребуется внести вручную);

- после войти в раздел «Корреспондентский счет» и добавить новую строку, путем кликания на флажок (или папка со звездочкой, в зависимости от версии);

- из открывшегося списка выбрать необходимый товар;

- проставить количество проданного товара и сумму за единицу;

- после кликнуть «Печать» .

На этом процедура оформления документа не заканчивается. Последний шаг – это провести документ, чтобы он встал в книгу продаж.

Счет-фактуру следует составлять внимательно. Налоговая организация выставляет серьезные требования к нумерации таких документов. Они должны быть строго по возрастанию, даже если у продавца несколько представительств. В результате этого следует завести единый журнал, согласно которому вести учет.

Как учитывается НДС при авансовом платеже?

Существуют общие правила. Изучив их, становится ясно, что при получении авансового платежа следует определить налоговую базу. Требование прописано в п.1 ст. 167 НК РФ.

Для определения налога на добавленную стоимость с авансового платежа используют формулу:

НДС = размер платежа (рублей) × 20/120 (или 10/110)

В рамках п.2. ст. 164 Налогового Кодекса РФ установлены категории товаров. Для которых применяется ставка 10%. Если указанного товара в данном списке нет, то для расчета используется 20%.

Однако из любого правила есть исключения, когда продавец освобождается от оплаты налога.

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Нормативное регулирование

При поступлении предоплаты от покупателя в счет предстоящих отгрузок, Организация должна выставить авансовый счет-фактуру в течение 5 дней (п. 3 ст. 168 НК РФ), отсчитываемых от даты банковской выписки или даты приходного кассового ордера.

При реализации товаров за наличный расчет в сфере розничной торговли и общественного питания, а также при выполнении работ и оказании услуг населению счет-фактура не выставляется (п. 7 ст. 168 НК РФ).

Счет-фактура на аванс не выставляется, если предоплата получена в счет поставки:

- товаров, изготовление которых осуществляется более 6 месяцев (п. 1 ст. 154 НК РФ);

- облагаемой по ставке 0% (п. 1 ст. 164 НК РФ);

- не облагаемой НДС или освобожденной от налогообложения (ст. 146, 149 НК РФ);

- Организацией, освобожденной от уплаты НДС (ст. 145, 145.1 НК РФ).

Важные моменты, на которые необходимо обратить внимание:

Вместо конкретных наименований в гр. 1 можно указать обобщенное наименование (Письмо Минфина РФ от 06.03.2009 N 03-07-15/39).

Можно ли не выставлять авансовые счета-фактуры, если между авансом и отгрузкой прошло менее 5 дней?

Если говорить строго, то в НК РФ нет норм, которые бы освобождали продавца от составления авансового счета-фактуры. А это значит, для того, чтобы избежать претензий налоговиков, авансовый документ составить нужно, даже если отгрузка произошла в 5-дневный срок (Письма ФНС РФ от 10.03.2011 N КЕ-4-3/3790, от 15.02.2011 N КЕ-3-3/354).

С другой стороны, известна совершенно противоположная позиция Минфина: если оплата и реализация осуществлены в одном квартале, авансовый счет-фактуру допускается не выписывать. Главное условие – между двумя этим событиями прошло не более 5 дней (Письма Минфина РФ от 12.10.2011 N 03-07-14/99 и от 06.03.2009 N 03-07-15/39). Однако учитывая, что письма Минфина носят все же рекомендательный характер, риск доначисления НДС при не составлении авансовых счетов-фактур есть.

Арбитражная практика в пользу налогоплательщиков:

-

сделал выводы, что авансовый платеж в оплату товаров считается таковым до тех пор, пока не произойдет фактическая реализация. установил, что платеж, полученный от покупателя в одном налоговом периоде с отгрузкой, нельзя считать авансом. говорит о том, что если предоплата и отгрузка произведены в одном квартале, платеж не может считаться авансовым, а счет-фактуру выписывать не нужно.

Правила и порядок заполнения документов для исчисления НДС закреплены в Постановлении Правительства РФ от 26.12.2011 N 1137. Никаких специальных обозначений для номеров авансовых счетов-фактур они не предусматривают. Это же подтверждает и Минфин РФ (Письмо от 16.10.2012 N 03-07-11/427), в котором он обращает внимание на то, что все счета-фактуры нужно нумеровать в едином хронологическом порядке.

В то же время считаем, что налоговики не смогут отказать вам в вычете из-за добавления буквенного префикса к номеру счета-фактуры, поскольку это не мешает идентификации данных, необходимых для правильного расчета НДС.

Допустимо ли указание в гр. 1 счета-фактуры формулировки Предварительная оплата?

Согласно п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, в гр. 1 этого документа при получении частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав указывается наименование поставляемых товаров (описание работ, услуг), имущественных прав, за которые перечислен аванс.

В то же время закон не запрещает указывать в гр. 1 счета-фактуры дополнительную информацию в добавление к необходимой. А значит, если в гр. 1 написать Предварительная оплата за… и далее привести наименование товара, описание работы или услуги (или их обобщенное наименование), то это не может стать основанием для отказа в принятии вычета НДС. Главное, чтобы счет-фактура не мешал налоговикам идентифицировать информацию, необходимую для расчета НДС (Письмо Минфина РФ от 10.05.2011 N 03-07-09/10).

Совсем другая ситуация — указание в гр. 1 формулировки Предварительная оплата без уточнения наименований товаров (или их обобщенного наименования), что не предусмотрено законодательством РФ. Риск, что вычеты НДС по таким счетам-фактурам налоговики не примут, очень велик.

Формирование авансового счета-фактуры в 1С

Варианты создания счета-фактуры на аванс

В 1С есть два основных варианта создания счета-фактуры на аванс, полученный от покупателя:

- На основании документа поступления оплаты – кнопка Создать на основании – Счет-фактура выданный .

Документ Счет-фактура выданный на аванс можно создать, только если в проводках документа получения оплаты отражен аванс, полученный от покупателя.

- корректировке реализации в сторону уменьшения;

- выставлении авансовых счетов-фактур только на остаток незачтенного аванса по окончании периода.

Что делать, если при формировании документа Счет-фактура выданный на аванс возникает ошибка, связанная с отсутствием данных для его выписки PDF или нужный документ оплаты не отображается в Регистрации счетов-фактур на аванс ?

Для исправления таких ошибок необходимо проверить:

-

точно ли программа определила оплату как аванс.

Для этого сформируйте отчет по счетам расчетов, используемых в документе оплаты, в разрезе указанного договора, например, отчет Анализ субконто. И убедитесь, что программа оплату от покупателя квалифицировала как аванс.

Вам поможет кнопка Связанные документы в документе оплаты. На один платежный документ возможно создать только один документ Счет-фактура выданный вид операции На аванс .

Выбранный вами способ создания авансового счета-фактуры не влияет на заполнение документа Счет-фактура выданный на аванс .

Заполнение граф печатной формы счета-фактуры

Чтобы понять, на что нужно обратить внимание при заполнении документа Счета-фактура выданный на аванс , рассмотрим какие данные попадают в печатную форму.

- из графы Содержание услуги, доп. сведения , если она заполнена;

- из графы Номенклатура , если графа Содержание услуги, доп. сведения не заполнена.

Указание конкретных позиций на основании счета покупателю

Для автоматического указания в гр. 1 авансового счета-фактуры конкретных позиций будущей поставки в 1С необходимо оформить следующую цепочку документов:

- Счет покупателю ;

- Поступление на расчетный счет ;

- Счет-фактура, выданный на аванс .

Выставление счета покупателю

Счет на оплату покупателю оформляется документом Счет покупателю в разделе Продажи – Продажи – Счета покупателям .

На вкладке Товары и услуги указывается перечень товаров, работ, услуг поставки, их стоимость и сумма НДС.

Именно на основании указанных в счете позиций Номенклатуры автоматически заполняется табличная часть Расшифровка суммы по ставкам НДС в документе Счет-фактура выданный на аванс , данные которой и попадают в гр. 1 печатного бланка счета-фактуры.

Поступление предоплаты от покупателя

Для автоматического указания конкретных позиций в авансовом счете-фактуре документ Поступление на расчетный счет вид операции Оплата от покупателя должен быть зарегистрирован на основании документа Счет покупателю :

Заполнение авансового счета-фактуры

Документ Счет-фактура выданный вид операции на аванс заполняется автоматически на основании документа Поступление на расчетный счет .

В нем указывается:

- Документ-основание – документ поступления оплаты от покупателя;

- Вид счета-фактуры – На аванс;

- Платежный документ № от – номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС указывается:

- Номенклатура – наименование товара, работ, услуг, указанные в Счете покупателя , поскольку оплата от покупателя прошла по счету;

- Содержание услуги, доп. сведения – заполняется вручную, если необходимо уточнить графу Номенклатура . Тогда данные из этой графы будут попадать в печатный бланк счета-фактуры;

- Сумма – сумма предоплаты.

При частичной оплате Счета покупателя сумма будет пропорционально распределена по позициям, указанным в графе Номенклатура документа Счет-фактура выданный на аванс .

- % НДС – расчетная ставка НДС, указанная в счете покупателя;

- НДС – сумма НДС, рассчитанная из Суммы и % НДС .

Указание обобщенного наименования в Договоре

Для автоматического указания в гр. 1 авансового счета-фактуры обобщенного наименования товаров поставки необходимо:

- указать обобщенное наименование в справочнике Договоры;

- оформить документы:

- Поступление на расчетный счет ;

- Счет-фактура выданный на аванс .

Указание обобщенного наименования в Договоре

Обобщенное наименование для заполнения табличной части Расшифровка суммы по ставкам НДС документа Счет-фактура выданный на аванс устанавливается в справочнике Договоры по ссылке НДС в поле Обобщенное наименование товаров для счета-фактуры на аванс . Наименование товаров, работ, услуг выбирают из справочника Номенклатура.

- в договоре укажите наиболее часто встречающее наименование;

- при необходимости вручную скорректируйте наименование в документе Счет-фактура выданный на аванс .

![]()

Поступление предоплаты от покупателя

Поступление оплаты от покупателя отражается документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк – Банковские выписки – кнопка Поступление .

![]()

- Счет на оплату – не заполняется, т. к. ранее счет на оплату не был зарегистрирован в программе;

- По документу № от – номер и дата платежного поручения покупателя, согласно выписки банка.

Заполнение авансового счета-фактуры

Документ Счет-фактура выданный на аванс заполняется автоматически на основании документа Поступление на расчетный счет .

Для автоматического заполнения обобщенного наименования в документе Счет-фактура выданный на аванс :

- в Договоре , по которому поступила оплата, должно быть заполнено Обобщенное наименование товаров для счета-фактуры на аванс ;

- поле Счет на оплату в документе Поступление на расчетный счет должно быть пустым.

![]()

В документе указывается:

- Документ-основание – документ поступления оплаты от покупателя;

- Вид счета-фактуры – На аванс;

- Платежный документ № от – номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС указывается:

- Номенклатура – обобщенное наименование товара, работ, услуг, указанное в Договоре ;

Если в Договоре указано обобщенное наименование, но оплата поступила по счету, Расшифровка суммы по ставкам НДС заполняется конкретными позициями, указанными в счете.

- Содержание услуги, доп. сведения – заполняется вручную, если необходимо уточнить графу Номенклатура . Тогда данные из этой графы будут попадать в печатный бланк счета-фактуры;

- Сумма – сумма предоплаты;

- % НДС – расчетная ставка НДС, указанная в счете покупателя;

- НДС – НДС, рассчитанный из Суммы и % НДС .

Указание наименований вручную

- Счет покупателю не оформлялся в 1С;

- Обобщенное наименование товаров для счета-фактуры на аванс не заполнено в Договоре или отличается от того, что предусмотрено поставкой.

Поступление предоплаты от покупателя

Поступление оплаты от покупателя отражается документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк – Банковские выписки – кнопка Поступление .

![]()

- Счет на оплату – не заполняется, т. к. ранее счет не был зарегистрирован в программе;

- По документу № от – номер и дата платежного поручения покупателя, согласно выписки банка.

Заполнение авансового счета-фактуры

Документ Счет-фактура выданный на аванс заполняется автоматически на основании документа Поступление на расчетный счет .

Если Счет покупателю не оформлялся в 1С или же Обобщенное наименование товаров для счета-фактуры на аванс не заполнено в Договоре , то Расшифровка суммы по ставкам НДС автоматически заполняется следующим образом:

![]()

В документе также указывается:

- Документ-основание – документ поступления оплаты от покупателя;

- Вид счета-фактуры – На аванс;

- Платежный документ № от –номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.Бухгалтерия предприятия, редакция 3.0 (3.0.61.37), УСНО Ситуация: Комиссионер (агент) обязан.У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.С 01.10.2018 вступили в силу изменения в НК РФ, согласно.

Карточка публикации

(7 оценок, среднее: 4,71 из 5)

Все комментарии (1)

С глубочайшим уважением к вашему труду

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

Конструктор учетной политики в бухгалтерском, налоговом, НДС учете

Спасибо большое за семинар Марии Демашевой! Как всегда, полезная информация не только по теме, но и по функционалу 1С

![Михаил Кобрин]()

Под авансом понимают предоплату за будущую поставку товаров или услуг. Аванс бывает частичным или полным. Такой способ расчетов распространен в сферах контрактного производства, строительства, продажи дорогостоящего оборудования и так далее.

НДС с полученных авансов у поставщика

Рассмотрим ситуацию с НДС, когда покупатель перечислил аванс поставщику. В течение 5 дней с момента получения предоплаты оформите счет-фактуру на аванс в двух экземплярах (п. 3 ст. 168 НК РФ). Первый отдайте клиенту, второй зарегистрируйте в книге продаж.

В фактуре укажите НДС. Для его расчета используйте формулу:

НДС = Аванс × 20/120

Ставку 20/120 меняют на 10/110, если продают товары с НДС 10 % (перечень смотрите в п. 2 ст. 164 НК РФ). Если аванс получен за поставку товаров с разными ставками НДС, то налог считайте по общей ставке 20/120.

НДС с аванса в счет передачи имущественных прав рассчитайте по формуле:

НДС = (Аванс Расходы на приобретение прав) × 20/120

Начислите НДС в день получения аванса. Этот день станет моментом определения базы для расчета налога.

Сумма аванса из счета-фактуры попадает в графу 3 строки 070 раздела 3 декларации по НДС. Сумма НДС с аванса попадает в графу 5 той же строки.

Кроме того, в бухучете строим проводку:

Дт 51 Кт 62 — покупатель перечислил предоплату;

Дт 76/62 Кт 68 — с аванса начислили НДС.

НДС с полученных авансов после отгрузки

![НДС с авансов]()

После получения аванса происходит отгрузка. Срок между авансом и передачей товара не ограничен. Это условие обязательно фиксируйте в договоре.

При передаче товаров покупателю одновременно начислите НДС с сумм отгрузки и примите к вычету НДС, уплаченный с аванса ранее (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ).

Вычет можно сделать и с авансов из предыдущих налоговых периодов. Например, аванс получен в 1 квартале 2020 года, а отгрузка произошла во втором квартале. Тогда предъявите аванс к вычету во 2 квартале 2020 года.

При передаче товаров оформляйте «отгрузочный» счет-фактуру в двух экземплярах. Один передайте покупателю, а второй зарегистрируйте в книге продаж. Выданный ранее «авансовый» счет-фактуру зарегистрируйте уже в книге покупок.

Отгрузка товара сопровождается следующими бухгалтерскими проводками:

Дт 62 Кт 90.1 — получена выручка от продажи;

Дт 62.02 Кт 62.01 — зачтен аванс от покупателя;

Дт 90.3 Кт 68 — начислен НДС с реализации;

Дт 68 Кт 76/62 — принят к вычету НДС с аванса.

К вычету можно принять только ту часть НДС с аванса, которая соответствует НДС с отгруженных товаров. Скажем, если аванс 100 %, а отгружено только 50 % товаров, к вычету вы примете только половину НДС с аванса. Оставшийся НДС примите к вычету после отгрузки последней партии. В декларации принятый к вычету НДС укажите в графе 3 стр. 170 раздела 3.

Предоплата и отгрузка в одном квартале

Если предоплата и отгрузка произошли в разных кварталах, то в одном периоде вы начислите НДС, а в другом — примете его к вычету. На первый взгляд кажется, что в рамках одного квартала документооборот можно упростить, то есть не начислять и не принимать к вычету «авансовый» НДС. Но это не так.

Обязательно оформляйте «авансовые» счета-фактуры. Если этого не делать, вас ждут штрафы со стороны ФНС. Это расценят как нарушения, хотя бюджет ничего не теряет.

Возврат аванса покупателю

Продавец может вернуть аванс покупателю. Основания для этого разные — от соглашения сторон до решения суда. НДС с возвращенного аванса можно принять к вычету, после отражения возврата в учете и расторжения договора.

Возврат аванса подтвердите документами, например платежным поручением с выделенным НДС на перечисление денег покупателю. Платежку зарегистрируйте в графе 7 книги покупок.

В бухучете постройте следующие проводки:

Дт 62 Кт 51 — возврат аванса покупателю;

Дт 68 Кт 76 — принят к вычету НДС.

Использовать вычет можно в течение года, право на возмещение налога в течение трех лет тут не действует.

НДС к вычету занесите в строку 120 раздела 3 декларации.

НДС с выданного аванса у покупателя

После перечисления предоплаты вы получите от поставщика «авансовый» счет-фактуру. На его основании у вас есть право принять налог к вычету. Но соблюдайте условия из п. 12 ст. 171 НК РФ:

- оформление счета-фактуры соответствует требованиям;

- есть документ, подтверждающий оплату;

- условие о предоплате есть в договоре.

У покупателя в бухучете при перечислении аванса должны быть следующие проводки:

Дт 60 Кт 51 — аванс перечислен поставщику;

Дт 68 Кт 76 — НДС с «выданного» аванса принят к вычету.

Полученный «авансовый» счет-фактуру зафиксируйте в книге покупок. НДС с аванса указывайте в строку 130 раздела 3 декларации по налогу.

Принять «авансовую» фактуру к вычету можно только в том квартале, в котором её получили. Перенести ее на будущее нельзя. Правило о переносе вычетов на срок до 3 лет на авансы не распространяется (Письмо Минфина РФ № 03-07-11/67480 от 17.10.2017 года).

НДС с выданного аванса после отгрузки

В момент получения товара поставщик передаст вам «отгрузочный» счет-фактуру. В этот момент принятый ранее к вычету «авансовый» НДС нужно восстановить, а к вычету принять уже «отгрузочный» налог. Восстановление НДС происходит по алгоритму:

- строим проводку Дт 76/60 Кт 68 на сумму восстанавливаемого НДС;

- в книге продаж фиксируем «авансовый» счет-фактуру;

- НДС с аванса вносим в строку 090 раздела 3 декларации.

В бухучете покупателя в момент отгрузки строим следующие проводки:

Дт 10/41… Кт 60 — оприходованы ТМЦ;

Дт 19 Кт 60 — выделен НДС из стоимости ТМЦ;

Дт 68.2 Кт 19 — НДС принят к возмещению;

Дт 60.01 Кт 60.02 — зачтен аванс поставщику;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Поставщик может вернуть аванс. В таком случае его нужно восстановить в том периоде, в котором были возвращены деньги. В учете стройте следующие проводки:

Дт 51 Кт 60 — возвращена предоплата от поставщика;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Когда НДС с авансов не начисляют

НДС с авансов не начисляют в случаях, перечисленных в п. 1 ст. 154 НК РФ:

- организация, получившая предоплату, не плательщик НДС;

- реализуемые товары освобождены от НДС;

- реализуемые товары облагаются НДС по ставке 0 % (для экспорта);

- длительность производственного цикла продаваемых товаров более 6 месяцев (длительность цикла должна быть подтверждена справкой Минпромторга РФ, а сам товар должен входить в Перечень из Постановления Правительства РФ № 468 от 28.07.2006 года);

- место продажи товаров за пределами РФ.

С Контур.Бухгалтерией учет НДС становится проще. Ведите учет полученных и выданных авансов, начисляйте НДС, оформляйте вычеты и зачет. Регулярно заносите операции в систему, чтобы в конце квартала получить автоматически сформированную декларацию по налогу. Ее можно будет бесплатно сдать в налоговую прямо из сервиса. Также в Бухгалтерии можно вести расчеты сотрудниками и бухгалтерский учет, формировать отчетность, проверять контрагентов и получать консультации экспертов. Новые пользователи получают 14 дней работы в сервисе в подарок.

Читайте также:

- Как написать письмо о том что сотрудник больше не работает в организации

- Какие документы специалисту по управлению персоналом следует оформить при направлении сдо

- Что делают сотрудники офиса во время компьютерной обработки документов

- Ипотека втб справка о доходах за какой период

- Подано заявление о продолжении ведения трудовой книжки что это