Может ли самозанятый работать по агентскому договору

Опубликовано: 02.02.2026

Как сотрудничать с самозанятыми и не нарушить закон

Самозанятые — это физлица и ИП, которые работают на себя и платят щадящий налог на профессиональный доход. Компаниям и предпринимателям удобно отдать часть услуг на аутсорсинг самозанятым. За них не надо сдавать отчёты, платить налоги и заботиться о трудовых гарантиях.

С 19 октября 2020 года самозанятость действует во всех городах России. Мы вооружились письмами госорганов и ответили на самые частые вопросы о сотрудничестве с самозанятыми.

🇷🇺 Закон о налоге для самозанятых № 422-ФЗ

Когда нельзя работать с самозанятыми?

С самозанятыми есть два ощутимых ограничения. Они не должны быть действующими или бывшими работниками заказчика и работать агентами. Для заказчиков это значит следующее.

Сотрудничество с бывшими работниками не запрещено, но не ведёт к экономии на налогах. С дохода от бывшего или действующего работодателя самозанятые платят не 6% НПД, а 13% НДФЛ как физлицо.

Налог за физлицо платит заказчик. Это его обязанность как налогового агента по ст. 226 НК РФ. Ещё налоговый агент платит за физлицо взносы на пенсионное страхование в сумме 27,1 % от оплаты по ст. 420 НК РФ. Общие 40,1 % насчитывают сверху оплаты, а не вычитают. В итоге заказчик получает расходы и головную боль с отчётами — письмо от 14 сентября 2020 г. N 03-04-05/80357.

Самозанятым запрещено работать от лица чужого бизнеса по договорам поручения, комиссии и агентирования. Например, нельзя продавать автомобили с пробегом под маркой комиссионного салона.

Самозанятый работает на себя — в этом суть льготного налога. Налоговая вычислит работу от чужого лица и запретит платить пониженные 6 %. А заказчик попадёт на налоги как налоговый агент. Для продажи комиссионных автомобилей, туров и квартир лучше приглашать исполнителей с ИП на УСН.

Самозанятый не может работать курьером. Но есть исключение. Курьер может ездить к покупателям с кассой заказчика, а вознаграждение за доставку принимать отдельно.

Полный список запрещённой работы прописан в ч. 2 ст. 4 Закона о налоге для самозанятых.

А вот ограничений по месту нахождения самозанятого и масштабу его дела нет. Так пояснила налоговая в письме от 12 октября 2020 г. № АБ-4-20/16632@.

🌍 С самозанятым можно работать дистанционно. Он может находиться в другом городе или за границей. И даже утратить статус налогового резидента — главное, сохранить регистрацию в России. К примеру, разработчик с ПМЖ в Белоруссии может спокойно писать код для заказчика из России.

🧑🏭 Самозанятому нельзя нанимать работников, но можно привлекать субподрядчиков. Например, веб-мастер делает для заказчика корпоративный сайт. Фотографировать зовёт фотографа. Рисовать логотип — дизайнера. Писать текст — редактора. Самозанятый может привлекать целую команду помощников. Только без трудовых договоров.

Правда, что за самозанятого не платят налоги и взносы?

Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Самозанятые не платят НДФЛ, и их заказчики освобождены от обязанностей налоговых агентов. Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого берут электронную справку о статусе на текущую дату — тоже из «Мой налог». Как вариант — самостоятельно смотрят статус самозанятого в сервисе налоговой.

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого налоги отменяются. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Самозанятый может добровольно подписаться на уплату взносов в Пенсионный фонд. А самозанятый ИП может купить страховку на случай болезни и декрета. Соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Но оплата взносов по добровольному страхованию не перекладывается на заказчика.

Что будет, если перевести работников в самозанятые?

Предпринимателя ждёт вагон проблем, если его поймают на уклонении от официального оформления работников.

За соблюдением правил следят налоговая и трудовая. Трудовую беспокоит, что люди связаны трудовыми обязанностями, но лишены больничных, отпусков и пенсии. Налоговую заинтересуют регулярные переводы на счета самозанятых. К подозрительным фирмам придут с совместными проверками.

Трудовая инспекция подаст в суд, и самозанятых признают работниками в штате. Предпринимателя заставят оформить трудовые книжки и сдать отчёты в налоговую за прошлое время. Такая процедура прописана в ст. 19.1 ТК РФ

За прикрытие трудового договора гражданско-правовым оштрафуют по ст. 5.27 КоАП РФ. Штраф — от 10 000 до 100 000 ₽.

Налоговая доначислит НДФЛ и взносы на пенсионное страхование за каждый месяц по каждому самозанятому. За уплату налогов не в срок оштрафует на 40 % от суммы долга по ст. 122 НК.

Если предприниматель держал целый цех работников с самозанятостью, придётся доплатить огромные суммы и сдать ворох отчётов.

Условия работы с самозанятыми сравнят с признаками наёмного труда из ст. 15 ТК РФ и Постановление Пленума ВС РФ от 29.05.2018 N 15. Для признания отношений трудовыми достаточно пары-тройки совпадений. Сомнения растолкуют в пользу работников.

Признаки наёмного труда такие:

— исполнитель оказывает услугу сам, субподряд запрещён;

— исполнителя взяли на определённую трудовую функцию, за итог он не отвечает;

— заказчик говорит, как можно делать работу, как нельзя;

— клиентов приводит заказчик;

— исполнитель связан рабочим графиком;

— заказчик покупает расходники и инвентарь;

— исполнителю платят регулярно — что очень похоже на зарплату;

— стороны сотрудничают долго, время от времени перезаключают договор;

— исполнитель влит в рабочий коллектив;

— исполнителя не дёргают в выходные;

— у исполнителя нет других доходов.

❌ Вот пример прикрытия наёмного труда.

Клининговая компания набрала самозанятых для уборки у клиентов. Уборщикам выдали тряпки, моющие средства и фирменные футболки. Мыть полы надо по критериям качества, которые приняты в компании, а разговаривать с клиентами по скриптам. Уборщики работают по сменам.

✅ А вот пример, когда самозанятый работал на себя.

Водитель подключился к сервису Яндекс.Такси. Сервис открыл доступ к программе на обработку заказов от пассажиров. Водитель работал без графика, брал заказы когда хотел. Деньги от пассажиров получал сервис, но на счёт водителя. Пассажиры могли расплатиться с водителем напрямую. Сервис брал комиссию — дело № 33-53437/2019.

Как оформить договор с самозанятым и какие ещё нужны бумаги?

С самозанятым заключают обычный гражданско-правовой договор в зависимости от того, что он делает.

Это может быть договор на выполнение работ — с автомастером, оказания услуг — с фотографом, авторского заказа — с программистом, купли-продажи — на закупку хенд-мейд игрушек. Выполненные работы принимают по акту.

В договор можно включить пункт со следующим смыслом. Исполнитель обязан сообщить заказчику о прекращении применения режима НПД не позднее следующего дня после снятия с регистрации в налоговой. За несообщение прописать штраф. В идеале штраф покроет расходы исполнителя, если налоговая доначислит НДФЛ.

С самозанятыми можно сотрудничать по оферте — когда исполнитель принимает правила, написанные для всех. К примеру, водитель грузовика регистрирует аккаунт в сервисе заказа грузоперевозок и работает по их правилам.

С самозанятыми не заключают договоры агентирования, комиссии и поручения. Это запрещённые для них услуги.

Если с человеком сотрудничали ещё до оформления самозанятости, перезаключать договор не нужно — письмо налоговой от 20.02.2019 No СД-4-3/2899@.

Кадровые документы на самозанятого не оформляют.

Как платить самозанятому?

Самозанятому платят на карту, наличными или на электронный кошелёк. Ограничений по форме нет.

У самозанятого нет обязанности открывать специальный банковский счёт. Подойдёт обычная карта физлица. Банк России разрешил так делать в письме от 19.12.2019 № ИН-014-12/94.

Самозанятые не пользуются онлайн-кассами. Чеки пробивают через приложение «Мой налог». Чек выдают в бумажном виде, отправляют по электронной почте или смс. В чеке исполнитель указывает договор, по которому получает оплату, наименование заказчика и его ИНН. Остальные реквизиты чека встанут сами.

Исполнитель сохраняет чек, чтобы подтвердить факт оплаты и, если нужно, учесть в расходах.

Банковская комиссия за перевод ложится на заказчика. Исполнитель должен получить оплату в сумме из договора, вычитать комиссию за оплату нельзя.

Как учесть оплату самозанятому в расходах по УСН?

Заказчик может учесть оплату самозанятому в расходах по ОСНО, ЕСХН и УСН Доходы минус расходы.

Единственный документ, которым можно подтвердить расходы — чек от самозанятого из приложения «Мой налог». Это требование налоговой из письма от 20.02.2019 № СД-4-3/2899@.

Подтвердить расходы актом оказанных услуг нельзя. Акт сохраняют, чтобы подтвердить период расходов.

Самозанятый обязан выдать чек сразу, если получил наличные или электронный перевод. На банковский перевод — не позднее 9 числа следующего месяца. А вот если платить посреднику самозанятого, чек отбивает посредник из своей кассы.

Чек можно хранить в электронном виде, распечатывать необязательно.

Если самозанятый не выдал чек, налоговая рекомендует жаловаться им через сервис обращений. Но как в этом случае учесть оплату в расходах, пока неясно.

Что делать, если самозанятый перестал быть самозанятым?

Если самозанятый слетает с режима, это предательская ситуация для заказчика. За такого человека придётся заплатить НДФЛ и пенсионные взносы. Исключение — когда с режима слетел ИП. Платить взносы обязан всё равно он, заказчику можно не беспокоиться.

Самозанятый слетает с режима НПД в следующих случаях:

— он сам снялся с учёта;

— его годовой доход превысил 2,4 миллиона рублей;

— он занялся запрещённой деятельностью, например, стал агентом юридической фирмы или открыл сигаретный киоск.

Самозанятому приходит электронное уведомление из налоговой с датой прекращения режима НПД. С этой даты заказчик услуг физлица становится налоговым агентом — письмо налоговой от 20.02.2019 № СД-4-3/2899@.

Чтобы налоги за бывшего самозанятого не стали сюрпризом, перед оплатой с самозанятого берут справку о его статусе из приложения «Мой налог». Или проверяют статус в специальном сервисе налоговой.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Могут ли два самозанятых оказать одну услугу вместе?

На одну услугу можно нанять двух самозанятых. Но важно, чтобы между собой они не работали по договору простого товарищества. Это когда два ИП складываются деньгами, чтобы больше зарабатывать.

К примеру, заказчику нужно развести по клиентам 200 заказов. Он нанимает двух перевозчиков. Заключить договор нужно с каждым и расплатиться по отдельности. Нельзя, чтобы договор был заключён с одним перевозчиком, а второй помогал как товарищ по договору. Иначе оба слетят с режима НПД — письма от 19 апреля 2019 г. № СД-4-3/7496@.

Самозанятые риэлторы на рынке недвижимости: плюсы и минусы. Свежая информация на начало 2021 года по теме самозанятых риэлторов. Перспективы системы самозанятости в России.

Почему тема самозанятости актуальна

На 01 декабря прошлого 2020 года число зарегистрированных самозанятых граждан в России достигло 1,5 миллионов человек. Тема самозанятости граждан очевидно получит свое развитие из-за интереса государства к неучтенным доходам населения.

Как сообщает налоговая служба, из тени выведено более 200 млрд рублей доходов граждан.

Это уже не эксперимент, среди общего числа самозанятых 10% - те, кто одновременно является ИП и самозанятым, - это возможно при соблюдении определенных требований. Большая часть зарегистрированных самозанятых сейчас - граждане в диапазоне 30-40 лет.

Закона о самозанятых нет, есть закон "О проведении эксперимента по установлению специального налогового режима".

Тем не менее готовится закон "О самозанятости", - о правовом статусе самозанятого, и наверняка в нем будут положения об отчислениях самозанятых граждан в пенсионный фонд и фонды социального и медицинского страхования.

Когда статус самозанятого будет полезным? Если вы ведёте деятельность как ИП в сфере недвижимости и решили сократить расходы, налоговые платежи и существенно упростить отчетность. Если вы работаете как физлицо и встал вопрос легализации своих доходов.

Пенсионеры также могут воспользоваться режимом самозанятости. Надбавка к пенсии как неработающему остается. Отчисления в пенсионный и другие фонды страхования - по желанию.

Самозанятые граждане могут параллельно работать по трудовому договору с оформлением трудовой книжки.

При регистрации в качестве самозанятого необходимо выбрать регион, в котором вы работаете, собираетесь сдавать жилую недвижимость или проводить какие-либо операции с ней.

Важно: не регион вашей регистрации, а регион, в котором ведете предпринимательскую деятельность как риэлтор, например.

На данный момент времени не во всех регионах можно регистрироваться самозанятым, при этом деятельность самозанятому можно вести по всей территории России.

Виды деятельности самозанятого в недвижимости: среди предлагаемого сервисом по регистрации самозанятых перечня услуг, касаемых недвижимости, есть риэлторские и консультационные услуги.

Можно выбрать несколько видов деятельности. Это касается физических лиц, решивших зарегистрироваться в качестве самозанятого. У ИП, решивших сменить режим налогообложения, другой порядок регистрации.

Наличная форма оплаты услуг самозанятых в недвижимости

Оплата клиентами услуг самозанятых в недвижимости, как и в других сферах, производится на основании договора, а если сумма оказанных услуг менее 10 тысяч рублей - договор необязателен. Договоры должны храниться 3 года.

Если сделок нет и денег на счет не поступало, никаких отчетов делать не нужно.

Если клиент оплатил услуги наличными, специально класть деньги на карту, с которой оплачиваете налог, не нужно. Просто в приложении фиксируете новую продажу, ФИО клиента и номер договора.

Налоги и взносы самозанятых в пенсионный и другие фонды

После оказания услуги и получения денег от заказчика в приложении формируете платежку, регистрируете свою продажу, вводите данные по услуге, полученную сумму, автоматически система формирует предварительную сумму налога, которую нужно будет оплатить в следующем месяце.

Самозанятые платят 4% от суммы, полученной от физического лица и 6% - от юридического.

Расходы самозанятого при расчете налога не учитываются, налог рассчитывается с выручки.

Налог самому считать не нужно, отчитываться тоже не нужно. Доход подтверждается только в приложении самозанятого.

Налог на профессиональный доход самозанятыми оплачивается ежемесячно до 25-го числа, это важно понимать.

Для оплаты налога самозанятого в Сбере можно открыть отдельную карту, цифровую, без фактического её выпуска, - именно для оплаты налога, сообщить о ней через приложение в налоговую, в приложении поставить галочку о том, что все суммы, поступающие на данную цифровую карту, являются доходом самозанятого и подлежат налогообложению.

Это удобно, поскольку не нужно будет заполнять форму, автоматически будут формироваться чеки для клиентов и сумма налога для оплаты.

На номер 900 от Сбербанка будет приходить ссылка на чек.

В приложении нужно будет лишь указать, какие услуги были оказаны клиенту по данному платежу.

Рекомендуется детально прописывать в приложении основание платежа.

Автоматически доходы не попадают в приложение. Если вы получили оплату на любую карту, необходимо обязательно фиксировать оплату и ввести эту сумму в приложении. Автоматически вы будете получать уведомление, только если пользуетесь приложением "Свое Дело" от Сбербанка.

Взносы в пенсионый фонд и ФМС с полученных доходов для самозанятых необязательны и остаются на ваше усмотрение. Так же и ИП при переходе на налог на профессиональный доход может не платить взносы.

Ограничения для самозанятых риэлторов и консультантов

Сумма дохода ограничена 2,4 миллионами руб в год накопительным итогом, при её превышении автоматически следует оплата по ставке 13%.

Нельзя самозанятость совмещать с другими налоговыми режимами. Например ИП на упрощенке и самозанятость. Налоговое законодательство предусматривает лишь один режим.

Самозанятые не могут нанимать работников.

Если вы руководитель, не сможете нанять сотрудников, допустим риэлторов. Выход в заключении с ними гражданско-правовых договоров на оказание услуг.

Самозанятые риэлторы и консультанты не могут быть агентами и получать комиссию в виде процентов. Поясню.

Самозанятому нельзя вести деятельность на основании договоров поручения, комиссии и агентского договора (договора агентирования).

Вы знаете наверное, что агент на основании договора осуществляет деятельность за клиента на основании довереннности, например.

Нашли объект недвижимости, купили его, оформили на клиента, осуществили расчет, - то есть полностью провели сделку за клиента, в его интересах за его счет.

То же самое при продаже недвижимости: продали, получили деньги, подали налоговую декларацию за клиента. Это и есть деятельность агента.

Совсем другой порядок, если стороной договора являются исполнители, не наделенные агентскими полномочиями.

В договорах в таком случае стороны именуются Заказчик и Исполнитель. Исполнитель к тому же обязан указать, что является плательщиком налога на профессиональный доход, то есть по статусу - самозанятым гражданином. Если этого не сделать, например, при оказании услуг юрлицу, то оно будет обязано удержать с вашего вознаграждения 13% налога с физлица. А если клиент физлицо, то вам придется подавать декларацию о доходах физлица и платить налог на доходы физлиц НДФЛ.

Самозанятые риэлторы не могут заключать агентские договоры на посреднические услуги.

Что касается консультирования, - отличие консультанта от агента в том, что агент делает анализ рынка недвижимости для клиента, но делает это для себя, чтобы дать клиенту нужную информацию.

Для самозанятого риэлтора необходимо заключать по сути договор на оказание услуг, консультирования в том числе.

Не рекомендуется заключать договоры в качестве агента с указанием % в виде цены договора. Налоговая может посчитать такой договор за договор комиссии, по которому вы все делаете за клиента, а клиент в итоге подписывает договор по сделке с недвижимостью.

Самозанятый риэлтор не подписывает договоры купли-продажи недвижимости по доверенности.

Он может собирать документы, справки для сделки. Может взять доверенность от клиента на получение справок, выписки из ЕГРН, подать документы на регистрацию в рамках договора на оказание услуг.

С самозанятыми риэлторами отказываются работать застройщики. Самозанятые не могут заключать договоры с банками. Зато они не обязаны содержать онлайн кассы.

Пенсионеры могут быть самозанятыми. Отчисления в пенсионный и другие фонды страхования у них - по желанию.

Важно, при регистрации на режиме НПД (самозанятость) с действующим ИП на УСН, важно в течение 20 дней после регистрации закрыть ИП либо отказаться от упрощенной системы налогообложения.

Для самозанятых, сохранивших действующее ИП с видом деятельности "посреднические услуги в сфере недвижимости", устанавливается обязанность встать на учет в Росфинмониторинг и ежеквартально сдавать отчеты. То есть если ИП дополнительно получил статус самозанятого, за ним остается обязанность отчитываться, если ИП закрыто, то в статусе физлица предоставлять отчеты не нужно.

ОКВЭД для самозанятых нет, указываем риэлторские услуги или консультации.

При этом самозанятые граждане могут параллельно работать по трудовому договору с оформлением трудовой книжки.

Нельзя совмещать два специальных налоговых режима, но вы можете платить два налога: НДФЛ как физлицо и налог с профессиональной деятельности как самозанятый.

Самозанятые риэлторы не могут сдавать коммерческие помещения

Домклик регистрирует самозанятых риэлторов в качестве партнеров.

Самозанятые риэлторы могут сдавать в аренду и получать вознаграждение только от сделок с жилыми помещениями, коммерческие помещения к сожалению не подходят для бизнеса самозанятых.

При этом заключать договоры на управление даже жилыми помещениями невозможно, поскольку в таких договорах есть признаки договоров поручения, которые самозанятые не могут исполнять в силу закона.

Самозанятые заключают, действуют и получают вознаграждение от клиентов только на основании договоров на оказание услуг.

Вопросы.

1. Может ли риэлтор, оформленный в качестве ИП и самозанятого одновременно, продавать собственную недвижимость с налогом в 4%, который предусмотривается налогом на профессиональный доход самозанятого?

- Если вы ИП, то и налог при продаже будете платить предусмотренный для ИП.

2. В чём разница налога, предусмотренного упрощенной системой налогообложения (УСН) и налогом самозанятого в 6% (если оплата прошла от юрилица)?

- ИП нужно будет дополнительно делать отчисления в пенсионный фонд и фонды медицинского страхования.

… лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением случаев ведения такой деятельности при условии применения налогоплательщиком-продавцом контрольно-кассовой техники при расчетах с заказчиками за указанные услуги в соответствии с действующим законодательством РФ о применении контрольно-кассовой техники.»

Т.е. приобретение ККТ позволит получать комиссионные вознаграждения как самозанятый?

Если так, то не понял, кто и кому должен выдавать чек?

Возвращаясь к первому вопросу, как быть самозанятым, при этом легально получая комиссионные?

Добрый день. Вы не сможете совмещать указанные два режима как ИП, в силу ФЗ «О проведении эксперимента по установлению специального налогового режима „Налог на профессиональный доход“ в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 N 422-ФЗ

Статья 4. Налогоплательщики налога на профессиональный доход

2. Не вправе применять специальный налоговый режим:

7) лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 настоящего Федерального закона;

Проводить деятельность по агентскому соглашению с разными банковскими структурами как деятельность физ.лица

будет на практике тоже проблематично. Во первых данная деятельность будет однозначно расценена как предприимательская. Во вторых в этом случае у Ваших принципалов -банков появилась бы обязанность по оплате с сумм Вашего вознаграждения старховых взносов — ст. 419 НК http://www.consultant.ru/docum. в размере 22% пенсионное страхование и 5.1% медицинское стархование, а так же подавать отчетность за Вас.

На мой взгляд выходом из этого может служит регистрация ИП и работа по всем видам Вашей деятельности на УСН доходы(6%)

В Вашем случае — никак.

С уважением Евгений Беляев

ну и на самом деле при работе самостоятельно разница между налогами у ИП на УСН 6% и НПД только в случае работы с физ.лицами и она всего 2%(.при работе с физ.лицами НПД — 4%). Особых сложностей в отчетности при работе самостоятельно, без работников нет, ККТ при услугах и работе без наемных работников применять до июля 2021 г. Тоже не нужно. Поэтому, на мой взгляд, стоит подумать именно об ИП на УСН.

Я гражданин Беларуси. Для ИП нужно ВНЖ, для ВНЖ нужна регистрация, а это доп. расходы и неудобства. Вот почему интересует самозанятость. Спасибо за ответ.

Уточняющий вопрос. Комиссионные поступают в личные кабинеты на сайтах организаций. И находятся там до тех пор, пока не нажмёшь на кнопку, условно, «Вывести на карту».

Есть или нет ли нарушенияй в законодательстве при следующем порядке:

— работа самозанятым;

— зачисление комиссионных на баланс в личных кабинетах;

— через время переход от самозанятого в ИП;

— вывод всех накопившихся комиссионных и уплата 6% по УСН.

Т.е. приобретение ККТ позволит получать комиссионные вознаграждения как самозанятый?Андрей

Здравствуйте, Андрей. Поддержу коллегу Беляева в том, что Закон № 422-ФЗ на данный момент не допускает сочетания спецрежима НПД с другими. То есть Предприниматели не могут совмещать самозанятый режим с другими налоговыми режимами, будь то упрощенка, ЕНВД или ОСН (п. 7 ч. 2 ст. 4 Закона N 422-ФЗ). Соответственно, ИП вправе работать на новом режиме лишь в том случае, если вся его деятельность подпадает под этот режим.

Что касается Вашего гражданства. Поскольку Вы гражданин Беларуси, то по Соглашению

СОГЛАШЕНИЕ между Российской Федерацией и Республикой Беларусь об обеспечении равных прав граждан Российской Федерации и Республики Беларусь на свободу передвижения, выбор места пребывания и жительства на территориях государств — участников Союзного государства

граждане Белоруссии имеют равные права с гражданами РФ

Статья 2

1. Граждане одной Стороны независимо от места пребывания (проживания) имеют право свободно въезжать, выезжать, пребывать, следовать транзитом, передвигаться и выбирать место жительства на территории другой Стороны, за исключением мест, для посещения которых в соответствии с законодательством Сторон требуется специальное разрешение, по действительным документам, указанным в приложениях N 1 и 2 к настоящему Соглашению, без миграционной карты.

То есть по логике Вам необходима только временная регистрация в РФ, чего будет достаточно для получения права на регистрацию как ИП.

Ну и вот насчет этого:

Есть или нет ли нарушенияй в законодательстве при следующем порядке:

— работа самозанятым;

— зачисление комиссионных на баланс в личных кабинетах;

— через время переход от самозанятого в ИП;

— вывод всех накопившихся комиссионных и уплата 6% по УСН.

Насколько я понял, Вы хотите наполучать комиссионных, удерживая их в подвешенном состоянии, зарегистрировать ИП чуть позднее, после чего вывести деньги на счет уже ИП. Тут может возникнуть (например у банка) вопрос об источнике происхождения средств и основании их получения, что будете предоставлять? А главное зачем такая сложная конструкция? Получение ИП процедура довольно быстрая. Негде временную регистрацию получить?

5 МИН

Как самозанятым составлять договоры с клиентами

Самозанятым тоже нужно заключать договоры с клиентами. Например, если вы регулярно оказываете услугу, которая стоит дороже 10 тысяч рублей. Это защитит ваши права и поможет в споре. Рассказываем, в каких случаях составлять договор и как это сделать правильно.

Когда нужен договор

Если вы оказываете физическому лицу или компании разовую услугу, которая стоит не дороже 10 тысяч рублей, и сделка исполняется сразу после обсуждения условий, достаточно устной договорённости. Например, парикмахер делает стрижку, а репетитор проводит урок, не заключая договор с клиентом.

Не забудьте выдать чек после оказания услуги. Это важно для учёта финансовых поступлений и уплаты налога на профессиональный доход. Если самозанятый зарегистрировался в СберБанке, онлайн-чек можно сформировать в мобильном приложении СберБанк Онлайн.

Если сумма сделки больше 10 тысяч рублей, договор обязателен. С физлицами его можно написать от руки в свободной форме. Если услуга регулярная — например, вы сдаёте квартиру — удобнее распечатать и подписать стандартный договор — так имущество будет надёжнее защищено. Если работаете с компаниями, то распечатать и подписать договор вы должны по закону.

На практике договор может быть полезен даже если услуга подразумевает расчёт по бартеру. Это проверила на себе самозанятая-фотограф Мария Тимофеева. Для продвижения своего аккаунта в Инстаграме она бесплатно снимала для популярных блогеров в обмен на упоминание в посте или сторис. После нескольких случаев нарушения её прав Мария стала настаивать на заключении договора с заказчиком:

«Бывало так, что я фотографировала блогершу в определенной футболке, а потом она использовала фото в постах с рекламой этой марки одежды. Я могла заработать на этом, как на рекламной съёмке, но мою работу бесплатно использовали для целей, которые мы не обговаривали. С договором я бы этого не допустила»

Если вы продаёте услуги в интернете, например делаете сайты, разместите публичную оферту у себя на странице — электронный аналог договора. При онлайн-заказе клиент должен поставить галочку и подтвердить согласие с условиями.

Что написать в договоре

Содержание договора зависит от того, на чём вы зарабатываете. Это может быть договор аренды, подряда, оказания услуг, купли-продажи. Например, если вы перевозите мебель, заключите договор на оказание транспортных услуг, продаёте эклеры на корпоративы — договор на оказание услуг кейтеринга.

Необязательно составлять договор самостоятельно или покупать — проверенные юристами шаблоны есть в Конструкторе документов, который входит в бесплатный пакет услуг для самозанятых «Своё дело» от СберБанка. Заполненные шаблоны хранятся в личном кабинете сервиса или на устройстве. Их нужно только заполнить, распечатать и передать заказчикам. Чтобы пользоваться Конструктором и другими сервисами, зарегистрируйтесь как самозанятый в СберБанк Онлайн.

Какие поля заполнять в договоре

В поле об исполнителе напишите «Услуги оказывает самозанятый» и укажите регистрационные данные: ИНН и дату постановки на учёт. Добавьте фразу: «Компания-заказчик освобождается от обязанности по уплате налогов и взносов согласно п. 8 ст. 2 422-ФЗ от 27.11.2018» .

Вот что ещё должно быть в договоре.

- Дата заключения договора.

- Предмет — название услуги, которую вы оказываете.

- Порядок оказания услуг и их качество. Например, если доставляете торты, то распишите в последнем пункте время доставки и то, как продукция должна выглядеть.

Чем подробнее вы распишете этот пункт, тем прозрачнее договорённости с клиентом и ниже риск, что вам не заплатят. - Описание процедуры сдачи-приёмки. Укажите, что после оказания услуги или продажи товара самозанятый обязуется выдать чек. Некоторые компании в дополнение к чеку могут попросить составить акт выполненных работ или акт приёмки, это нормально.

- Стоимость услуг. Заранее обговорите с заказчиком, входит ли в стоимость налог на профессиональный доход, и укажите это в договоре. Например, если вы делаете письменный перевод и берёте оплату по количеству слов, уточните, должен ли заказчик прибавить к итоговой сумме 4 или 6 % налога или сумма уже включена в стоимость.

- Способы оплаты.

- Права и обязанности сторон.

- Срок действия договора.

- Ответственность сторон.

- Порядок изменений условий договора.

- Варианты разрешения споров.

- Реквизиты обеих сторон.

Заказчик может добавить в договор санкции за некачественные услуги. Например, если вы ремонтируете офис, договор обяжет вас возместить стоимость обоев, которые отклеились после сдачи работы. Если вас это не устраивает, обсудите и детально пропишите такие требования к качеству услуг, которые подходят обеим сторонам.

При работе с самозанятыми бизнес получает ряд преимуществ, отказываться от которых, конечно, неразумно. В первую очередь, работа с самозанятыми исполнителями дает заказчикам уникальную преференцию в виде экономической выгоды: возможность уплачивать налоги с зарплаты как минимум на 7% меньше, а при умелом раскладе снижая их на 37%.

Кроме того, сотрудничая с самозанятыми, бизнес получает беспрецедентную возможность:

- отказаться от серых зарплат и сомнительных схем;

- навести порядок в рабочих процессах;

- исключить необходимость наличного расчета с сотрудниками;

- достигать положительный результат при существенной экономии своей ресурсной базы.

Про ограничения

1. Ограничения по видам деятельности

2. Не все доходы самозанятых облагаются НПД

Итак, спецрежим НДП не работает, для:

3. Мораторий на привлечение бывших сотрудников

При этом можно заключать договоры с физлицами, с которыми ранее, в том числе в предыдущие 2 года, заказчик (компания или ИП) заключал гражданско-правовые договоры (договоры подряда). Эти исполнители могут стать самозанятыми и продолжать законное сотрудничество уже в новом статусе.

Основные риски

Риск 1. Манипуляции с «липовыми» самозанятыми

В обход двухлетнего моратория на привлечение самозанятых из бывших сотрудников, они советуют устроить их в штат к родственникам, друзьям, поменяться работниками и предлагают иные подобные конструкции, которые трещат по швам и развалятся при первом же допросе неосведомленного «псевдосамозанятого» персонажа.

К налоговым проверкам по вопросам, связанным с движением персонала, активно подключаются и трудовые инспекции.

Риск 2. Переквалификация договора с самозанятым в трудовой договор

Крайне важно, чтобы договор с самозанятым исключал признаки и малейшие подозрения на трудовые отношения.

В договоре с самозанятым не допустимы расплывчатые формулировки трудовых функций и задача должна быть указана очень четко. Конкретизируются: 1) само задание, 2) его результат, 3) сам процесс работы (минирегламент).

Самозанятый не может:

Договор, удовлетворяющий одному из признаков выше, может быть переквалифицирован в трудовой договор с обязанностью для клиента удержать с вознаграждения самозанятого НДФЛ, начислить и уплатить страховые взносы.

Риск 3. Не все работники могут стать самозанятыми

Риск 4. Недовольство и противодействие персонала

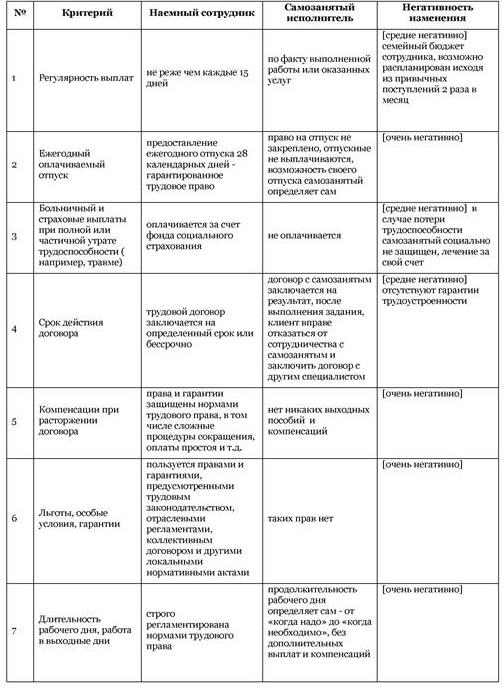

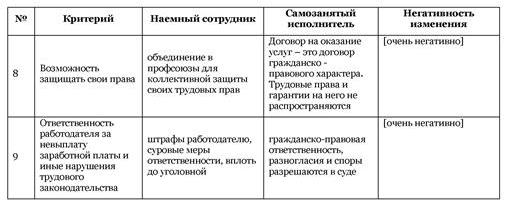

Стоит всегда учитывать, что в статусе самозанятого работник теряет ряд гарантированных для наемных сотрудников социальных привилегий, в том числе соцпакет и право на формирование пенсионного стажа.

Недовольство сотрудников принудительной «псевдосамозанятостью» может привести не только к налоговым неприятностям, доначислениям страховых взносов, НДФЛ, пени и штрафов, но и к судебным разбирательствам.

Уверены, что сотрудник не настрочит жалобу в трудовую или налоговую инспекцию об ущемлении трудовых прав? Или не сам сотрудник, а беспокойные члены семьи?

Что теряют наемные сотрудники при переводе в «самозанятые»

Учитывайте, что наступление на гарантии, закрепленные за наемными работниками трудовым законодательством, и принудительное вытеснение из штата в «самозанятые» могут возбудить активных трудящихся побороться за свои права.

Риск 5. «Верность» одному заказчику

Государство, призывая граждан легализовать свою деятельность и выйти из тени, пока бережет, холит и лелеет вышедших «из тени» работающих на себя лиц. И даже вводит мораторий на проверки. Но запрет касается проверок именно самозанятых. На схемотехников режим моратория не действует. ФНС объявила, что будет бороться со всеми злоупотреблениями, которые приходят на ум оптимизаторам в связи с открывшимися для самозанятых преференциями.

Кому выгоден режим для самозанятых

Необыкновенно востребованными оказались специалисты из сферы организации удаленных продаж и услуг.

Заключение

Любая непродуманная «искусственность», любое необоснованное и лишенное логики «притягивание за уши» несуществующих обстоятельств и ситуаций, как и добровольно-принудительное вовлечение сотрудников в оптимизационные налоговые механизмы влекут риски доначислений налогов, штрафы, пени и приводит к печальным последствиям.

Отдельная благодарность тем, кто оставит отзыв о книге у себя в социальных сетях и поделится со своими знакомыми предпринимателями и друзьями.

Читайте также:

- Можно ли выделить на рабочем листе эксель несколько фрагментов

- Справка о том что является директором школы

- Какие условия составляют содержание договоров о военно политическом сотрудничестве

- Обязан ли работодатель вести электронную трудовую книжку на работников совместителей

- На какой срок заключается трудовой договор с иностранным гражданином