Нужен ли акт о выполненных работах при договоре на оказание услуг

Опубликовано: 02.02.2026

ГК РФ законодательство не требует оформления сторонами договора возмездного оказания услуг акта либо иного документа, удостоверяющего приемку оказанных услуг (постановление Восемнадцатого ААС от 21.12.2016 N 18АП-14643/16). Тем не менее, поскольку в силу ст. 783 ГК РФ, если это не противоречит статьям 779 - 782 ГК РФ, а также особенностям предмета договора возмездного оказания услуг, к отношениям по такому договору применяются общие положения ГК РФ о подряде и положения о бытовом подряде. По смыслу п. 2 ст. 720 ГК РФ приемка работ по договору подряда удостоверяется актом либо иным документом. Результат исполнения договора возмездного оказания услуг как правило характеризуется отсутствием овеществленного результата, подлежащего передаче заказчику. Услуги потребляются в процессе их оказания, в связи с чем их результат, в отличие от результата работ, не требует приемки. Тем не менее принципиально оформление документа о приемке не противоречит существу договора возмездного оказания услуг и применяется на практике, поскольку подписанный сторонами без возражений документ о приемке, являясь надлежащим подтверждением факта оказания услуг, минимизирует риски возникновения спора между контрагентами (постановления Восьмого ААС от 09.07.2015 N 08АП-6415/15, АС Дальневосточного округа от 28.04.2015 N Ф03-1420/15, АС Северо-Кавказского округа от 27.01.2017 N Ф08-10343/16, АС Московского округа от 19.04.2016 N Ф05-3265/16).

Акт составляется в свободной форме. При его разработке можно воспользоваться общими рекомендациями по составлению документа, подтверждающего приемку исполнения.

Разумеется, само по себе наличие акта, подтверждающего принятие исполнения, не лишает заказчика права представлять суду возражения относительно неисполнения или ненадлежащего исполнения обязательства (см., например, п. 12 информационного письма Президиума ВАС РФ от 24.01.2000 N 51). Это касается и отношений между сторонами договора возмездного оказания услуг (постановления АС Московского округа от 07.05.2015 N Ф05-5422/15, АС Московского округа от 27.02.2017 N Ф05-45/17, АС Западно-Сибирского округа от 09.02.2017 N Ф04-6716/16).

Вместе с тем и отсутствие актов о приемке, составление которых предусмотрено договором, при наличии достаточных доказательств факта надлежащего оказания услуг, не может рассматриваться как формальное основание для отказа заказчика от оплаты (постановления АС Восточно-Сибирского округа от 29.08.2016 N Ф02-4361/16, АС Уральского округа от 19.08.2016 N Ф09-7547/16, АС Центрального округа от 18.07.2016 N Ф10-2150/16).

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Информационный блок " Энциклопедия решений. Договоры и иные сделки " - это совокупность уникальных актуализируемых аналитических материалов по наиболее популярным гражданско-правовым договорам

Каждый материал блока подкреплен ссылками на нормативные правовые акты, учитывает сложившуюся судебную практику и актуализируется по мере изменения законодательства

Используя материалы этого блока, Вы узнаете, в каких случаях можно заключить тот или иной договор, на что обратить внимание при его составлении и какие нюансы необходимо учитывать при его исполнении. Основное внимание уделено рассмотрению тех вопросов, которые вызывают трудности в практической деятельности

Материал приводится по состоянию на апрель 2021 г.

См. содержание Энциклопедии решений. Договоры и иные сделки

При подготовке Информационного блока "Энциклопедия решений. Договоры и иные сделки" использованы авторские материалы, предоставленные А. Александровым, Д. Акимочкиным, Ю. Аносовой, Ю. Бадалян, А. Барсегяном, С. Борисовой, Т. Вяхиревой, Р. Габбасовым, Н. Даниловой, П. Ериным, М. Золотых, Ю. Раченковой, О. Сидоровой, В. Тихонравовой, А. Черновой и др.

Мы стремимся к доверительным и системным взаимоотношениям с нашими клиентами посредством оказания правовых услуг на высоком уровне и достижения максимально выгодного результата от проделанной юридической работы

.jpg)

Как уже отмечалось нами ранее, при возникновении экономического спора между исполнителями/подрядчиками и заказчиками касательно оплаты оказанных услуг или выполненных работ по договору, ключевым доказательством в суде является закрывающий документ, подтверждающий факт оказания услуг или выполнения работ.

Кроме того, составление письменного документа позволяет однозначно зафиксировать дату приемки работы/услуги, что имеет существенное значение для определения момента перехода к заказчику риска случайной гибели работ/услуг и возникновения обязанности у заказчика их оплаты.

Для начала определимся с терминами «АКТ оказанных услуг» и «АКТ выполненных работ», которые используются сторонами в зависимости от вида гражданско-правового договора и формой их составления.

«АКТ выполненных работ» - это подписанный заказчиком и подрядчиком документ, в котором фиксируются факт и результаты приемки работы по договору подряда.

Обязательное составление акта при приемке работы предусмотрено только для договора строительного подряда (п. 4 ст. 753 ГК РФ), а Постановлением Госкомстата от 11.11.1999 N 100 утверждены унифицированные формы первичной учетной документации, в том числе форма КС-2 для приемки строительно-монтажных работ.

В свою очередь, федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» не содержит положений об обязательном применении названной формы.

Таким образом, стороны могут предусмотреть в договоре подряда свободную форму акта выполненных работ, а при необходимости использовать форму КС-2.

«АКТ оказанных услуг» - это подписанный заказчиком и исполнителем документ, в котором фиксируются факт и результаты приемки оказанной услуги по договору возмездного оказания услуг.

Законом не установлена форма акта оказанных услуг в отличие от акта выполненных работ. Исполнитель может вместе с контрагентом разработать ее самостоятельно. Это вывод следует из п. 4 ст. 421 ГК РФ.

Если стороны согласовали форму акта в приложении к заключенному договору, то следует придерживаться именно этой формы во избежание споров о том, по какой форме должен составляться акт.

Во всех остальных случаях, любая из сторон вправе составить акт по удобной для нее форме. Как правило, акт составляет исполнитель и предлагает заказчику для подписания.

Кроме того, подрядчик/исполнитель может использовать универсальный передаточный документ.

Подписывают акт руководители или представители сторон на основании доверенности, приказа или иного документа, подтверждающего их полномочия.

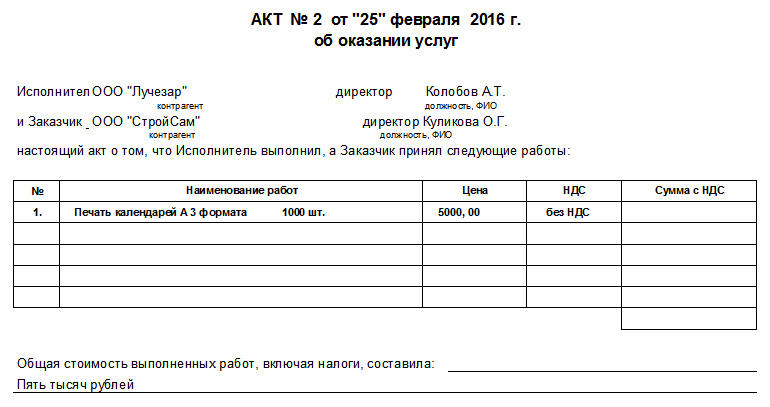

А теперь подробнее остановимся на реквизитах и сведениях, которые следует указать в акте:

- Наименование документа (каких-либо обязательных требований к названию акта не установлено поэтому можно назвать его на свое усмотрение: акт выполненных работ/оказанных услуг, акт приемки- передачи выполненных работ; оказанных услуг, акт о выполненных работах/оказанных услугах).

- Дата составления Акта.

- Наименование или Ф.И.О. подрядчика/исполнителя и заказчика.

- Реквизиты договора подряда/возмездного оказания услуг (номер, дата и наименование договора)

- Вид и объем работ/услуг (следует прописать их как можно подробно).

- Срок, в который подрядчик/исполнитель выполнил работы/оказал услуги.

- Цена работ/услуг, в том числе сумму НДС при необходимости.

- Срок оплаты заказчиком выполненных работ/оказанных услуг (если данные сведения не отражены в самом договоре).

- Должности и личные подписи руководителей подрядчика/исполнителя и заказчика или уполномоченными лиц. Если акт подписывает лицо, действующее на основании доверенности или приказа укажите в акте их реквизиты.

- Печати сторон при их наличии.

При возникновении вопросов по этой теме, Вы всегда можете связаться с нами по телефону +7(921)953-58-57 или воспользоваться формой обратной связи, сформулировав интересующий Вас вопрос, и мы обязательно на него ответим, а при необходимости окажем юридические услуги по оформлению документов на должном уровне.

Для бухгалтерии отсутствие акта выполненных работ практически по любому договору – катастрофа. В то же, время юристам хорошо известно, что гражданское законодательство требует составлять акты в единичных случаях. Стоит ли разубеждать счетных работников в необходимости актов?

В большинстве случаев акты не обязательны…

Случаи, когда гражданское законодательство требует составить акт об исполнении договора можно пересчитать по пальцам. В основном это сделки, объектом которых является недвижимость. Так, акт необходимо оформить при передаче покупателю зданий, сооружений (п. 1 ст. 556 ГК РФ) или предприятия (п. 1 ст. 563 ГК РФ), а также при передаче этих объектов в аренду (п. 1 ст. 655 ГК РФ; ст. 659 ГК РФ). Из сделок, не связанных с передачей вещей, составлять акт или аналогичный документ требуется при приемке работ договору строительного подряда (п.4 ст. 753 ГК РФ). Не возбраняется изготовить такой акт и по «обычному» подрядному контракту (п. 2 ст. 720 ГК РФ), но это уже полностью на усмотрение сторон. В остальных случаях по умолчанию составлять какие-либо документы об исполнении обязательств не требуется.

Именно поэтому коллеги по юридическому цеху искренне недоумевают, когда бухгалтерия в дополнение почти к любому договору требует обязательно оформить акт (передачи имущества, выполненных работ, оказанных услуг). Мол, без этого документа нет оснований для учета хозяйственной операции. Бухгалтеры особенно непреклонны, когда речь заходит об услугах (аудиторских, консультационных и т.п.).

Причина такого поведения счетных работников кроется в правилах, которые действуют в бухучете и налогообложении. Если эти особенности без особой нужды игнорировать, это чревато весьма серьезными осложнениями для работы бухгалтерского подразделения, да и всей компании. В лучшем случае такой подход может закончиться дополнительно затраченным временем на споры с инспекцией.

Проблема кроется в том, что финансисты и налоговики воспринимают акты в качестве первичных документов. Именно эта категория бумаг, является основанием для ведения бухучета (ст. 9 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете»). Вот почему счетных работников не устраивают договоры, а также счета, и счета-фактуры из которых и так можно получить достаточную информацию о совершенной сделке.

«Случаи, когда гражданское законодательство требует составить акт об исполнении договора можно пересчитать по пальцам»

Является ли акт первичным документом?

Конечно, на самом деле акт можно признать первичным документом далеко не всегда. Если форма документа предусмотрена в альбоме унифицированных форм первичной учетной документации (например, товарная накладная по форме № ТОРГ-12, которую применяют при передаче товара в торговых операциях; утв. Постановлением Госкомстата России от 25.12.98 № 132) применять нужно именно ее. И никакой другой документ (в том числе акт) ее не заменит. Именно благодаря тому, что для торговых операций предусмотрены унифицированные формы первичных документов, в большинстве случаев бухгалтерии оказывается достаточно накладной. Исключения могут быть, например, когда данные поставщика и покупателя по качеству и количеству товаров разойдутся. В этом случае нужно составить акт по форме № ТОРГ-2 (ТОРГ-3 для импортных товаров).

Другое дело работы или услуги. Общих унифицированных форм для этих видов операций не предусмотрено. Существуют лишь отдельные формы для конкретных ситуаций. Например, при приемке строительных работ (напомним, что составлять акт в таком случае обязательно) нужно применять формы, предусмотренные постановлением Госкомстата России от 11.11.99 № 100 (Формы № КС-2 «Акт о приемке выполненных работ» КС-3 «Справка о стоимости выполненных работ и затрат и т.д.).

А что делать, если выполнены работы или оказаны услуги, для которых не предусмотрено унифицированных форм? Ведь первичный документ надо составить и в этом случае. Тут Закон о бухучете обязывает компанию самостоятельно составить документ, реквизиты которого должны удовлетворять требованиям, о которых сказано в пункте 2 статьи 9 Закона о бухучете.

ЦИТИРУЕМ ДОКУМЕНТ.«Первичные учетные документы, <…> должны содержать следующие обязательные реквизиты: а) наименование документа; б) дату составления документа; в) наименование организации, от имени которой составлен документ; г) содержание хозяйственной операции; д) измерители хозяйственной операции в натуральном и денежном выражении; е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления; ж) личные подписи указанных лиц» (п. 2 ст. 9 Закона о бухучете).Но кроме чисто бухгалтерских резонов, в пользу составления актов есть еще один, и не менее существенный: налоговый.

«Необязательные» акты и налог на прибыль

По дате дата подписания акта приемки передачи имущества (работ услуг) в налоговом учете определяют дату признания доходов от безвозмездно полученного имущества (подп. 1 п. 4 ст. 271 НК РФ), и материальных расходов на работы и услуги производственного характера (п.2 ст. 272 НК РФ).

СПРАВКА. К работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль за соблюдением установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы. К работам (услугам) производственного характера также относятся транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов).

Если не составить акт, возникнет неопределенность в том, на какую дату признавать доходы и расходы. А значит у налоговиков появится повод выдвинуть собственную (разумеется, не в пользу компании) версию и на ее основании доначислить пени и, возможно, штрафы за несвоевременное отражение в учете хозяйственных операций.

«Если не составить акт, у бухгалтерии возникнет неопределенность в том, на какую дату признавать доходы и расходы»

На наш взгляд, стоит соотнести трудозатраты на составление акта и на судебную тяжбу. Особенно если учесть, что такой вариант весьма вероятно будет сопряжен с необходимостью возврата из бюджета недоимки пени и санкций, которые налоговики не преминут списать в бесспорном порядке, пользуясь новой редакцией части первой Налогового кодекса, которая действует с 1 января 2007 года (в ред. Федерального закона от 22.07.06 № 137-ФЗ).

Ежемесячные акты при аренде не нужны

Устремления бухгалтерских работников непременно составить акт на работы или услуги не лишены оснований. Но у проблемы есть еще один аспект: надо ли составлять промежуточные акты по длящимся услугам? То есть когда исполнитель непрерывно оказывает услуги в течение нескольких отчетных периодов (месяцев, кварталов)? Классический пример – аренда помещений (чиновники считают, что для целей налогообложения аренда является услугой). Особенно бдительные бухгалтеры считают, что без таких актов у компании могут возникнуть проблемы с подтверждением расходов по найму помещений. Причина осторожности бухгалтеров заключается в том, что иногда чиновники позволяют себе давать весьма сомнительные разъяснения о том, что такие акты необходимы (письмо Минфина России от 07.06.06 № 03-03-04/1/505).

Тут вы можете успокоить работников бухгалтерии. Арендным расходам компании ничего не угрожает и без ежемесячного оформления услуг. Сейчас чиновники, к счастью, отказались от позиции, которую мы упомянули выше. И считают что для учета расходов по аренде достаточно договора аренды, акта приема-передачи имущества, счетов и платежных поручений (письмо Минфина России от 09.11.06 № 03-03-04/1/742). С этой точкой зрения согласны и в налоговом ведомстве (письмо ФНС России от 05.09.05 № 02-1-07/81). И ожидать серьезных осложнений от того, что чиновники вновь изменят свою точку зрения не приходится. Ведь на самом деле аренда не является услугой ни в гражданском ни в налоговом праве. В ГК РФ договоры аренды и возмездного оказания услуг регулируются разными и не связанными друг с другом главами. А в налоговом кодексе термин аренда не подпадает под определение услуги для целей налогообложения п. 5 ст. 38 НК РФ): деятельность, результаты которой не имеют материального выражения, реализуются и потребляются

в процессе ее осуществления. При аренде потребности арендатора удовлетворяются за счет пользования чужой вещью (материальным объектом), а не за счет деятельности арендодателя.

Автор - юрист, эксперт газеты «Учет. Налоги. Право» специально для журнала «Юрист компании»

Особенность услуг состоит в том, что они не оставляют материального результата, поэтому к оказанию услуг применить порядок приема-передачи результатов работ невозможно.

Отношения между субъектами экономической деятельности основываются на нормах гражданского законодательства. Если мы обратимся к Гражданскому кодексу РФ, то увидим, что возмездное оказание услуг регламентируется главой 39 ГК РФ .

Правила этой главы применимы к многочисленным видам договоров возмездного оказания услуг: информационных, консультационных, аудиторских, бухгалтерских, туристических, услуг связи, обучения и т.д.

Так вот, в этой главе Гражданского кодекса акт об оказании услуг даже не упоминается. Нет и указания на способ приемки и передачи услуг.

Таким образом, действующее гражданское законодательство России не содержит требования о составлении акта об оказании услуг.

Законодательство о бухгалтерском учете - в свою очередь - вообще не привязывает подтверждение фактов хозяйственной жизни к конкретным первичным учетным документам. Но при этом в законе сказано ясно , что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом , а вот каким именно - законом не регламентируется, поскольку документальное подтверждение исполнения взаимных обязательств по договору определяется сторонами договора.

А стороны договора определяют формы исходящих от них первичных учетных документов самостоятельно. (В частности, юридические лица определяют перечень и утверждают образцы форм используемых первичных документов в локальном положении об учетной политике.)

Налоговое законодательство требует оформлять акт в случае, если речь идет об услугах производственного характера, расходы на которые учтены заказчиком, применяющим метод начисления, согласно подпункту 6 пункта 1 статьи 254 Налогового кодекса РФ.

Получается, что ни гражданское, ни налоговое, ни законодательство о бухгалтерском учете не содержат обязательного требования о составлении акта об оказании услуг.

С точки зрения специалистов министерства финансов России, акт оказания услуг необходим только в случаях, если составление его обязательно по гражданскому законодательству или по условиям договора (письма Минфина от 30.04.04г. №04-02-05/1/33, от 13.11.2009г. №03-03-06/1/750, от 20.08.2007г. №03-03-06/1/576).

Отсюда следует, что акт об оказании услуг обязателен в следующих случаях:

- если в налоговом учете заказчика затраты на соответствующие услуги отражены как материальные расходы на основании подп. 6 п. 1 ст. 254 НК РФ (независимо от условий договора);

- если договор об оказании услуг между заказчиком и исполнителем прямо предусматривает составление акта акта об оказании услуг в качестве документального подтверждения факта оказания/потребления услуг (то есть исполнения обязательств по договору стороной-исполнителем).

Соответственно, если ни одно из этих условий не выполняется, оформлять акт об оказании услуг необязательно.

Подтвердить факт исполнения обязательств по договору можно универсальным передаточным документом, использование которого предусматривает варианты для контрагентов, применяющими разные системы налогообложения.

В качестве документального подтверждения можно использовать произвольную форму формализованного Отчета исполнителя и так далее.

(Отчет исполнителя вполне подойдет в случаях, если исполнителем по договору является самозанятое лицо, то есть плательщик налога на профдоход.)

Главное, чтобы форма документа, подтверждающего факт оказания услуги, была прописана в договоре и желательно приведена в приложении к нему.

Можно не составлять акт вообще?

Для чего стороны составляют акт оказания услуг? Ответ на этот вопрос слишком очевиден: с целью зафиксировать тот факт, что обязательства по договору выполнены стороной исполнителя услуг.

Однако, если при выполнении заказанных работ все более или менее ясно – результат имеет вещественную форму и, как следствие, работы можно сдать и принять, то при оказании услуг исполнитель не передает заказчику никакого материального результата. Соответственно и заказчику принимать нечего, а значит, составление акта в том виде, в котором он оформляется при выполнении работ, теряет всякий смысл, когда речь идет об услугах.

(Согласитесь, сложно сказать, что, к примеру, лицо, принявшее участие в семинаре по налогообложению, не воспользовалось оказанной услугой. Ведь услуга-то как раз и заключается в участии в семинаре, а значит, после его окончания в любом случае она будет считаться оказанной. Следовательно, совершенно неважно, составлен или нет акт об оказании услуг.

Выходит, что для документального подтверждения расходов на услуги акт не нужен, поскольку акт как таковой не свидетельствует о факте оказания услуги.

А значит, в большинстве случаев подтвердить свои затраты организация может и без акта. Например, действительность расходов на уже упоминавшийся семинар вполне докажут договор, счет, платежные документы, счета-фактуры, приказ о направлении сотрудника на семинар.

То есть для целей бухгалтерского и налогового учета факт оказания услуги можно подтвердить иными первичными документами вместо акта.)

Поэтому можно в принципе вообще избавиться от необходимости составления актов и при этом обезопасить себя на всякий непредвиденный случай. Для этого сторонам достаточно прописать в договоре следующее условие:

Подробнее:

- Понятие услуги

- Факты хозяйственной жизни организации, их документальное оформление и подтверждение

- Универсальный передаточный документ

Об учете запасов с 2021 года

О практике применения статьи 54.1 Налогового кодекса РФ

О формах документов для взаимодействия между ФСС РФ и страхователями с 02.05.2021 года

Составление акта об оказании услуг является завершающим этапом оформления каких-либо работ и служит доказательством того, что исполнитель или подрядчик выполнил свои обязательства перед заказчиком в полном объеме. Характер услуг значения не имеет – акт может быть составлен по самым разным поводам, поэтому он имеет широчайшее распространение. Акт об оказании услуг является приложением к договору подряда, поэтому его нельзя назвать самостоятельным документом.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Зачем нужен акт об оказании услуг

В первую очередь следует сказать, что в акте фиксируется факт того, что все необходимые услуги были выполнены в срок и в надлежащем качестве. Также он подтверждает, что у заказчика отсутствуют претензии к исполнителю (список всех предоставленных услуг вносится в специальную таблицу, содержащуюся в документе).

Таким образом, акт является законным основанием для производства окончательных расчетов по подрядному договору между заинтересованными сторонами.

Если говорить о заказчике, то акт включается еще и в финансовую отчетность, в том числе по учету понесенных расходов и на его основе происходит снижение базы налогового обложения.

В тех случаях, если заказчик остается недовольным качеством предоставленных услуг, это также отражается в акте отдельным пунктом. В нем подробно перечисляются выявленные недочеты, дефекты, ошибки и указывается период, в течение которого необходимо их устранить. Если же работы по устранению нарушений не проводятся, заказчик вправе подать на исполнителя в суд. Точно также в суд может подать и исполнитель, например, при задержке или уклонении заказчика от оплаты.

То есть, акт об оказании услуг может стать аргументом в судебном споре между контрагентами, причем как с одной, так и с другой стороны.

В других же ситуациях документ, наоборот, может являться гарантией от необоснованных претензий и возникновения судебных разбирательств.

Стоит отметить, что если дело дойдет до суда, а акта между сторонами не будет, его отсутствие судья может расценить, как нежелание соблюдать законодательно установленную процедуру оформления оказания услуг. Это в свою очередь может привести к наложению штрафных санкций со стороны надзорных органов.

Правила составления акта

Акт об оказании услуг не имеет стандартного, унифицированного образца, обязательного к применению, поэтому оформляться он может в произвольном виде, исходя из потребностей компании, или по разработанному в фирме шаблону (если выбран второй вариант, то форма акта должна быть закреплена в учетной политике организации).

При оформлении документа нужно придерживаться определенных правил и норм делопроизводства. В частности, акт должен включать в себя:

- информацию об обеих сторонах договора,

- сведения о договоре, по которому производились работы,

- наименование услуг,

- дату проведения

- стоимость произведенных услуг.

Если к акту прикладываются какие-либо дополнительные документы (это могут быть не только печатные бумаги, но и фотографии, чеки, квитанции и т.п.), их необходимо указать отдельным пунктом.

Что делать, если в акте обнаружены ошибки

Самый лучший способ исправления ошибок в акте оказания услуг: уничтожение неправильного экземпляра и написание нового акта.

К составлению акта следует относиться внимательно и скрупулезно, стараться не допускать помарки и неточности (особенно в цене). Если избежать ошибок не удалось, их нужно исправлять путем аккуратного зачеркивания неверных сведений и внесения верных (заверить подписями и надписью «исправленному верить»).

Правила оформления

Документ можно оформлять на обычном листе А4 формата или же на фирменном бланке предприятия, причем как от руки, так и на компьютере (это не имеет значения). Делать нужно два экземпляра – по одному для каждой из сторон. При этом обе копии акта необходимо подписать руководителями обеих организаций (или уполномоченными действовать от их имени сотрудников) и проштамповать печатями (только при их наличии, т.к. с 2016 года юридические лица по закону имеют право не визировать свои бумаги при помощи штампов и печатей).

После того, как услуга будет предоставлена и сотрудничество завершено, в том числе произведена полная оплата, акт следует передать в архив компании, где он должен храниться на протяжении установленного законом периода.

Образец составления акта об оказании услуг (табличная форма)

- В начале документа пишется

- его наименование с коротким указанием смысла (в данном случае «об оказании услуг»),

- ставится номер по внутреннему документообороту предприятия,

- и дата составления.

- Затем ниже указываются стороны, между которыми составлен договор об оказании услуг:

- полные названия организаций (это может быть ИП или ООО)

- и сведения об их представителях (вписать должности, фамилии-имена-отчества).

- Далее идет таблица, в которую вносятся

- наименования услуг (работ) по порядку,

- их стоимость цифрами (если компания использует НДС, то с его выделением).

Во второй части документа следует зафиксировать то, что все услуги предоставлены в надлежащем качестве, в установленный срок и в полном объеме. Также необходимо вписать то, что заказчик претензий не имеет. Здесь же нужно указать, к какому договору данный акт является приложением (его номер и дату составления).

Последнее, что следует внести в акт об оказании услуг: реквизиты сторон. Их набор стандартный:

- название компаний, , ,

- адрес (юридический и фактический),

- информацию об обслуживающих банках: их наименования, БИК, номер расчетного и корр. счетов предприятий,

- номера контактных телефонов.

В завершение акт нужно заверить подписями директоров организаций или других лиц, действующих от имени компаний.

Читайте также: