Льготы для пенсионеров по налогам в старом осколе

Статья обновлена

Все данные актуальны на 03 марта 2020 года.

Налоговые льготы установлены Налоговым кодексом Российской Федерации. После повышения пенсионного возраста льготы стали связывать не с правом на пенсию, а с достижением определенного возраста: их по-прежнему можно получить женщинам с 55 лет и мужчинам с 60 лет.

Пенсионеры экономят на уплате НДФЛ, судебной госпошлины, транспортного, земельного и имущественного налогов. Рассказываем подробно о размере льгот в 2020 году.

Что вы узнаете

- НДФЛ

- Госпошлина

- Транспортный налог

- Налог на имущество

- Земельный налог

- Льготы по налогам пенсионерам

- Рассмотрение заявления и действия по перерасчету

- Что делать, если налоговые уведомления не перестают приходить после оформления льготы

Пенсии по государственному пенсионному обеспечению и трудовые пенсии налогом не облагаются.

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Еще у пенсионеров есть эксклюзивное условие для возврата НДФЛ с помощью имущественного вычета. Они имеют право вернуть налог не только с того года, когда оформили право собственности на квартиру, но и за три предыдущих года. Фактически при покупке квартиры на пенсии можно сразу вернуть уплаченный НДФЛ за четыре года. Для этого нужно подать четыре налоговые декларации. Больше ни у кого такой льготы нет.

Госпошлина

Пенсионеры не оплачивают госпошлину при обращении в суд по вопросам, связанным с получением пенсии, если размер имущественных требований не больше 1 миллиона рублей.

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры госпошлину платят, как и все. Но если это иск к пенсионному фонду, который начисляет пенсию на 5 тысяч в месяц меньше положенного, то госпошлину платить не надо.

Транспортный налог

Льготы по транспортному налогу каждый регион устанавливает самостоятельно.

Например, в Москве специальных льгот для пенсионеров-автовладельцев нет, но есть льготы для других категорий граждан, среди которых большинство уже пенсионеры.

Транспортный налог за одну машину в Москве не платят:

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

В Санкт-Петербурге все пенсионеры не платят транспортный налог. Правда, есть ограничения: мужчины старше 60 лет и женщины старше 55 лет не платят налог за один отечественный автомобиль с мощностью двигателя до 150 л. с.

Льготники «в возрасте» — герои, ветераны, инвалиды — тоже имеют право не платить налог на одну машину, даже за иномарку.

Налог на имущество физических лиц

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

Раньше в льготную категорию попадали действующие пенсионеры и те, кто в силу возраста получил право на пенсию: мужчины с 60 лет и женщины с 55 лет.

С 1 января 2019 года налог на имущество не платят также те, кто мог бы стать льготником по старым правилам: они еще не пенсионеры и не имеют права на пенсию, но перестают платить имущественный налог.

С учетом льготы пенсионеры и предпенсионеры могут не платить имущественный налог только за одну квартиру, один жилой дом, один гараж, одну хозяйственную постройку и одну творческую мастерскую.

Федеральная налоговая служба разъяснила: можно не платить налог за пять разных по виду объектов, то есть одновременно за квартиру, дом и гараж. Но если у пенсионера два гаража, то за владение одним из них платить придется. Хотя по налогу на жилое имущество еще есть вычеты, поэтому не факт, что начисления вообще будут.

Чтобы получить льготу по имущественным налогам, нужно один раз подать заявление. Хотя сейчас ФНС самостоятельно отслеживает возраст собственников и перестает начислять налог, но право на льготу могут и не учесть. На всякий случай лучше проверять уведомления. Если льгота не учтена — писать обращение через специальный сервис или в личном кабинете. Некоторые пенсионеры годами получают начисления, хотя вообще ничего не должны платить в бюджет. Окончательного срока для подачи заявления нет, но, чтобы льготу учли в текущих начислениях до рассылки уведомлений, лучше сделать это до 1 апреля следующего года.

Пенсионер может сам выбрать, по какому объекту применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по начислениям за 2019 год нужно подать до 31 декабря 2019 года.

Если у пенсионера несколько квартир, но он не подал уведомление о выборе льготного объекта, его освободят от уплаты налога за самую дорогую.

Земельный налог

Для пенсионеров и предпенсионеров есть федеральная льгота по земельному налогу. Она действует во всех регионах. Все, кому назначена пенсия по любому основанию, а также мужчины с 60 лет и женщины с 55 лет, получают вычет в размере стоимости 6 соток земли. То есть они не должны платить земельный налог с этой площади одного участка.

Например, если у пенсионерки есть огород размером в 4 сотки, то земельный налог она может не платить вообще. А если у пенсионера есть 10 соток земли, то платить он должен только за 4 из них. Чтобы получить эту льготу, необязательно официально быть пенсионером — достаточно достичь возраста 55 или 60 лет в зависимости от пола. Другим требованиям для назначения пенсии соответствовать необязательно. Но заявление тоже придется подать.

Пенсионный возраст и до реформы был обеспечен некоторыми социальными гарантиями, в том числе и по налогообложению. С приходом новых правил, таких, как повышение пенсионного возраста, несколько изменились и привилегии. Какие налоги не надо платить пенсионерам в 2020 году, зафиксировано в федеральных и региональных законодательных актах.

Зачем пенсионерам льготы по налогам

Социальные гарантии – это привилегия, которой государство обеспечивает социально незащищённые слои общества. К ним относятся и пенсионеры. В 2020 году произошёл новый виток пенсионной реформы, по которому пенсионерами стали женщины в возрасте 56,5 лет и мужчины в возрасте 61,5 лет.

Чтобы воспользоваться льготами, нужно знать об этом праве и заявлять о нём. Некоторые скидки по налогам фиксируются автоматически, для других нужно единожды написать заявление в ФНС, третьи нужно подтверждать ежегодно. Поэтому пенсионерам стоит знать, на что они могут рассчитывать в 2020 году и регулярно интересоваться обновлениями в законодательстве.

Налог на имущество

Возможность не платить за некоторые виды объектов в собственности было у пенсионеров до 2020 года. Сохраняется оно и сейчас. Более того, в 2020 году воспользоваться льготами по налогу на имущество смогут все мужчины, достигшие 60 лет, и женщины с 55. Пока повышения льготного возраста не произошло.

Общее правило такое: пенсионер вправе выбрать один из объектов в каждой категории и не платить за него налог.

- Жилое помещение (дом, квартира);

- Помещение для хранения автомобиля (гараж);

- Нежилое помещение (хозяйственные постройки);

- Еворческое помещение (мастерская, студия, библиотека, галерея)

Пример 1: до выхода на пенсию гражданин приобрёл в собственность две квартиры и гараж. Он оплачивал налоги в полном объёме или исходя из льгот, если таковые у него имелись как у трудоспособного гражданина. Выйдя на пенсию, он написал соответствующее заявление и выбрал одну из квартир, которую оставил на налогообложении. В итоге, как пенсионер, он стал платить только за одну квартиру.

Пример 2: гражданин вышел на пенсию и приобрёл дом для себя и своей семьи. Он сразу смог оформить льготу по налогам, и за жилплощадь платить нет необходимости.

Пример 3: гражданин достиг возраста 60 лет, имея квартиру, но не обратился в заявлением в ФНС. Налоговый орган, так как не был извещён о наступлении заветного возраста, выставил гражданину счёт по налогам за эту квартиру.

Если у пенсионера в собственности несколько квартир, он может самостоятельно выбрать, в отношении какой из них воспользоваться льготой, написав заявление до 31 декабря 2020 года. Иначе ФНС либо потребует уплату налогов за все объекты, либо выберет один из них автоматически. Не всегда такой выбор оказывается в пользу пенсионера.

Транспортный налог

Один из видов региональных льгот, правила по которым меняются от субъекта к субъекту:

- В некоторых регионах (например, Москва) льготы за автомобиль в собственности по случаю пенсионного возраста нет. Однако, льготы предусмотрены для более узкого списка: ветеранов боевых действий, чернобыльцев, героев СССР и героев РФ, и тд.

- В других регионах все пенсионеры полностью освобождаются от уплаты налога за автомобиль. Каждый регион, в котором действует такая привилегия, устанавливает дополнительные условия: например, ограничивает по мощности или количеству транспортных средств, не облагаемых налогом. Так, в Санкт-Петербурге пенсионер, имеющий два автомобиля, не будет платить за один из них, если он имеет мощность меньше 150 л.с.

- Есть регионы, в которых налоговая ставка для пенсионеров существует, но она ниже, чем для трудоспособных граждан. Высчитывается скидка обычно тоже из мощности двигателя транспортного средства.

Почему налог на машину не проходит по федеральной льготе? Потому что он – главный источник дохода бюджетов субъектов РФ. Поэтому каждый субъект может устанавливать свои правила в зависимости от возможностей социальной поддержки пенсионеров.

Зато эта привилегия, как и налог на имущество, тоже пока не связана с фактическим пенсионным возрастом и наступает для всех женщин и мужчин, достигших 55 и 60 лет соответственно. Этот возраст сейчас официально называется предпенсионным.

Не платить транспортный налог можно за:

- Водный транспорт, оснащённый двигателем мощностью меньше 5 л.с.;

- Сельхозтехнику;

- Транспорт, отнесённый к средствам реабилитации (автомобиль со специализированным управлением, электроколяска, приставка к обычной инвалидной коляске).

Налог на землю

Дача, оформленная как земельный участок, подвергается перерасчёту по налогам.

Это федеральная льгота, которая распространяется на всех пенсионеров и предпенсионеров страны.

Реализуется льгота в виде вычета шести соток земли из общего надела (или нескольких наделов).

Пример 1: пенсионер владеет земельным участком площадью 8 соток. Он может написать заявление о вычете шести соток, после чего платит только за три сотки.

Пример 2: пенсионер имеет в собственности землю площадью 500 квадратных метров. Обратившись с заявлением в ФНС, он пользуется льготой и совсем не платит за свой надел.

Пример 3: в собственности у пенсионера два земельных участка: один 4 сотки, а другой 5. Заявление в налоговую службу даст ему право вычесть 6 соток из общего количества квадратным метров земли. Таким образом, налогом будут облагаться только три сотки с одного из участков.

Налоги с доходов

Многие виды доходов не облагаются налогом, если речь идёт о пенсионерах и предпенсионерах.

В первую очередь, это пенсия и дополнительные выплаты к ней. Если пенсионер продолжает официально трудиться, его заработная плата налогом не облагается, или облагается по льготному тарифу.

Пенсионер, купивший недвижимость, может получить вычет по НДФЛ на особых условиях, если квартира была приобретена им самим для себя на его личные средства. Доказательство этого – оформление покупки на своё имя.

Правда, стоимость покупки в этом случае не должна превышать 300 миллионов. Если цена выше, налогом облагается сумма за вычетом этих 300 тысяч.

Как воспользоваться льготами: куда и когда нести заявления

Как только мужчине исполняется 60, а женщине 55, они могут подать заявление на пересмотр ставки налогообложения. Так как пенсионерами они ещё не стали, то автоматически ни одна льгота начислена не будет.

Заявление в ФНС можно направить:

- Лично;

- Заказным письмом;

- Через МФЦ;

- Через личный кабинет налогоплательщика.

В заявлении указываются обстоятельства (наступление соответствующего возраста или иных условий, если такие нужны для получения льготы), а также персональные данные заявителя. Нужно приложить документы: паспорт, документы на имущество или землю, а также иные бумаги, если они есть (пенсионное удостоверение, справка об инвалидности, справка о присвоении статуса чернобыльца или героя РФ и т.д).

Подавать лучше в ФНС того региона, где заявитель прописан, так как большинство льгот поддерживаются на региональном уровне. Исключительно федеральная льгота только одна – на земельный надел. Кроме того, в налоговом органе вашего региона можно получить исчерпывающую информацию о правилах предоставления льгот по налогам в конкретном субъекта или лично для вас.

Заключение

Налоговые послабления – одна из самых полезных льгот предпенсионного и пенсионного возраста. Чтобы сгладить волнения по поводу повышения пенсионного возраста и изменения правил назначения пенсии, государство ввело дополнительную меру поддержки: на данный момент возраст получения права на налоговую льготу не меняется. Всё, что требуется от россиян, вступивших в возраст 55 и 60 лет, — не забыть оповестить об этом налоговый орган. Сделать это лучше заблаговременно.

От юридической помощи до похода в баню

Рассказываем о льготах для пенсионеров, опираясь на разъяснения начальника управления социальной политики администрации Губкинского округа Светланы Рудаковой и изучая объявления о разных услугах.

Подписаться на еженедельную рассылку

Дополнительный отпуск

Работающий пенсионер (по возрасту) может брать за свой счёт отпуск до 14 календарных дней в году, а работающий пенсионер-инвалид – до 60 календарных дней в году. И работодатель не вправе ему в этом отказать.

Также раз в год им положено два рабочих дня с сохранением среднего заработка на прохождении диспансеризации.

Бесплатная юридическая помощь

В каждом районе области пенсионеры-инвалиды, малоимущие и другие льготники могут получить бесплатную юридическую помощь на основании действующих федерального и областного законов.

Со списком адвокатов, оказывающих такие услуги в каждом районе, можно ознакомиться на сайте Адвокатской палаты Белгородской области.

Налоговые льготы

Для пенсионера может быть уменьшена налоговая база земельного налога на величину кадастровой стоимости 600 кв. м (6 соток) участка, находящегося в собственности. Если он владеет несколькими участками, ему следует выбрать, на какой именно будет распространяться льгота.

Также пенсионер освобождается от налога на имущество (как физическое лицо) в отношении какого‑то одного объекта по своему выбору: квартиры, жилого дома или их частей, гаража, хозпостроек до 50 кв. м.

Пенсионер вправе получить имущественные вычеты при покупке или строительстве жилого дома, квартиры, комнаты, доли в них, земельного участка для ИЖС.

Наследство

У пенсионеров есть право на обязательную долю в наследстве своих близких родственников (детей, родителей, супругов), независимо от того, как распорядился покойный.

Долги и COVID-19

В период распространения COVID-19 пенсионеры (по старости) имеют право на отсрочку по исполнительным документам от судебных приставов, предъявленным до 1 октября 2020 года, о взыскании задолженности по кредитам на сумму не более 1 млн рублей. Она распространяется на пенсионеров, размер пенсии которых меньше двух МРОТ, если у них нет других источников доходов и недвижимости, кроме единственного жилья для постоянного проживания. Действует отсрочка не больше двух лет – до 1 июля 2022 года. До этого времени, за исключением ареста имущества, никакие меры к должникам не применяются.

ЖКХ, проезд, лечение

Пенсионерам-льготникам на региональном уровне частично компенсируются жилищно-коммунальные услуги. Для проезда в общественном транспорте им положен социальный проездной билет. Люди старше 65 лет, проживающие в сельской местности, бесплатно доставляются в больницы и поликлиники для обследования на отдельные неинфекционные заболевания.

Культурная жизнь

Кинотеатры области дают пенсионерам возможность посмотреть фильмы с 50%-ной скидкой на билеты в определённые дни и на определённые сеансы.

В музеи для пенсионеров, имеющих I и II группы инвалидности вход бесплатный или 50 % от стоимости билета. Такой же порядок установлен на творческих выставках. За 100 рублей пенсионеры могут посетить белгородский зоопарк. Пенсионеры – инвалиды I и II групп проходят бесплатно, а человек, их сопровождающий, – за 100 рублей. Есть льготный пенсионный тариф и в белгородском аквапарке.

Чистота-красота

Помыться в общественной бане можно со скидкой. Например, три часа в городских банях Белгорода, обойдутся в 250 рублей (правда, в определённое дневное время). Предлагают льготы и частные парные по области – опять же в нетоповые часы.

Дешевле, чем по прайсу, можно постричься и побриться в парикмахерских, обычно с утра – до 12–13 часов.

Магазины, услуги

Скидки для пенсионеров до 13 часов действуют в сетях магазинов «Пятёрочка», «Магнит», «Перекрёсток» и других.

Можно получить приятный бонус и на ряд услуг (от ремонта техники до асфальтоукладочных работ), предлагаемых в объявлениях. Уточняйте подробности при заключении договора.

Пенсионный документ

Все организации, предлагающие льготные услуги, могут попросить подтвердить статус пенсионера.

По информации пресс-службы отделения ПФР по Белгородской области, с 1 января 2015 года пенсионные удостоверения отменены. Теперь пенсионный фонд предоставляет справки, подтверждающие статус пенсионера. Документ можно получить, обратившись в клиентскую службу территориального управления ПФР или в МФЦ. Кроме того, справку можно заказать на официальном сайте Пенсионного фонда РФ в личном кабинете гражданина либо воспользовавшись вкладкой «Предварительный заказ документов». После чего справку выдадут в территориальном управлении ПФР.

РФ является социальным государством, политика в котором предусматривает обеспечение условий для достойного уровня жизни граждан. Граждане пожилого возраста имеют в России особый социальный статус, получая дополнительную господдержку, в том числе в виде льготы по имущественному налогу (для пенсионеров установлены и другие виды льгот, которые рассмотрим далее). Льготы в 2020 году касаются и сборов по транспорту и по земле.

Чем предусмотрены

Законодательством РФ определены как виды мер поддержки, так и категории граждан, которые могут использовать те или иные варианты. Важным фактором является место проживания человека, так как часть мер поддержки регулируется на уровне субъекта.

На уровне Федерации меры поддержки регулируются следующими статьями НК РФ:

- ст. 217 (в части НДФЛ);

- ст. 391 (в части земли);

- ст. 407 (в части имущества).

Субъекты Федерации могут закреплять дополнительные положения, например, снижая базу обложения. Узнать особенности регионального налогообложения можно на сайте Федеральной налоговой службы, в разделе «Справочная информация».

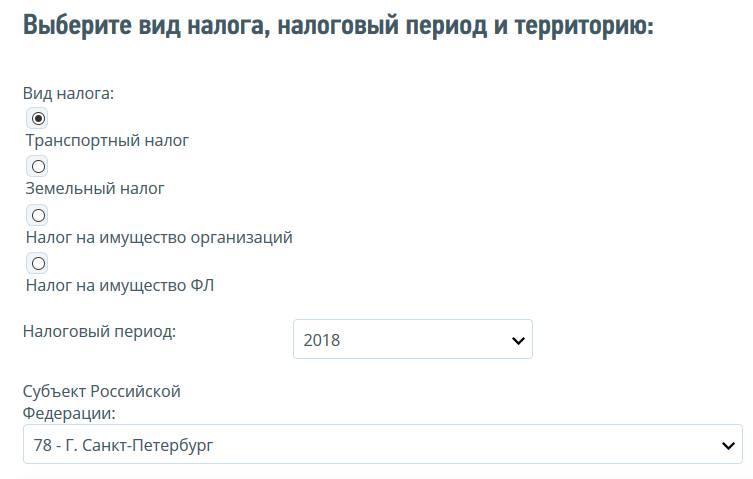

Вначале нужно выбрать интересующий налог.

Нажав на кнопку «Подробнее», вы попадете на страницу, где указаны ставки, размеры региональных льгот и т.п.

Кто имеет право

Рассмотрим подробнее, какие категории лиц и на что могут иметь право.

Пенсионеры по старости

Граждане, продолжающие трудиться

Налоговая льгота для пенсионеров:

Инвалиды 1, 2, 3 групп

Таким образом, налоговые льготы пенсионерам на недвижимость, транспорт, по НДФЛ, иные их виды являются помощью значительного размера для рассматриваемой категории лиц.

Имущественный вычет

Люди пожилого возраста вправе использовать льготу по принадлежащему им имуществу.

Таким имуществом являются:

- квартиры или комнаты, в которых живет человек;

- жилые дома;

- места, предназначенные для творчества, научной, культурной работы (мастерские, библиотеки и т. п.);

- хозпостройки площадью не больше 50 кв. м;

- парковки и гаражи.

Земельный налог

Такой сбор является полномочием властей местного уровня. Но на уровне Федерации установлены механизмы, уменьшающие сумму на размер кадастровой стоимости имеющейся у них земли площадью 600 кв. м. Это означает, что за участки площадью 6 соток и менее платить не нужно.

Полное освобождение от выплаты может устанавливаться властями муниципальных образований субъекта, поэтому информацию подобного рода можно получить в местной администрации.

Статья 395 НК РФ полностью освобождает от сбора по земле лишь жителей Севера, Сибири, Дальнего Востока, если они относятся к категории малочисленных народов.

Транспортный налог

Такой сбор относится к региональным. НК РФ не содержит конкретные правила нормы по освобождению от выплат по транспорту, но особенности все же имеются.

Транспортный сбор не платят за:

- сельхозтехнику;

- водный транспорт мощностью менее 5 л. с.;

- машину и мототехнику мощностью меньше 100 л. с., а также транспорт, служащий средством реабилитации для инвалидов.

Региональные особенности существуют. Так, часть субъектов снижают размер ставки или вовсе упраздняют выплату сумм.

Такой вид поддержки предоставляется не во всех регионах. Подавляющее большинство областей сохраняют сбор на автомобили, вне зависимости от того, использует человек машину в течение всего года или сезонно.

Этот сбор — основной источник дохода местных бюджетов, поэтому на федеральном уровне льгот не предусмотрено.

Однако пенсионные выплаты в облагаемую базу не включаются, соответственно, не облагаются НДФЛ. Таковыми являются:

- пенсии, соцпособия;

- суммы финансовой помощи работодателя бывшим сотрудникам, ушедшим на отдых, на санаторное лечение, медобслуживание, лекарства, но на сумму не более 4000 рублей в год

Кроме этого, можно, купив недвижимость, получить вычет по НДФЛ. Условиями являются покупка за счет средств пожилого гражданина и переход объекта в его собственность.

Меры поддержки такого вида не относятся к недвижимым объектам стоимостью более 300 млн рублей.

Нужно понимать, что если имущество используется для получения выгоды (например, сдача квартиры в аренду), никаких послаблений человек не получит.

Льготы предпенсионерам

В РФ в предыдущем году шли длительные консультации по вопросу поддержки лиц, чей возраст ухода на пенсию повышен. Как результат, с 2020 г. ФЗ от 30.10.2018 № 378-ФЗ дополнил пункт 5 статьи 391 НК РФ важным положением, которое закрепило льготы по налогам для категории «предпенсионер».

Кто относится к категории

К рассматриваемой группе относятся лишь те, кому остается 5 лет и менее до того периода, когда им будет определена страховая пенсия в связи со старостью. В эту же категорию включены лица, которым страховая пенсия по старости устанавливается на досрочных основаниях. В соответствии с новыми положениями законодательства мужчины выходят на пенсию в 65 лет, женщины — в 60 лет. Это значит, что по окончании реформирования пенсионной системы к предпенсионерам будут относиться мужчины в возрасте от 60 лет и женщины — от 55 лет (при наличии оснований на льготы по выходу на страховую пенсию — ранее обозначенного возраста). Таким образом, люди, которым осталось менее пяти лет до пенсии, имеют право претендовать на новые налоговые преференции.

В ближайший период, пока продолжается переходный этап, возраст предпенсионера будет постоянно изменяться. В период с 01.01.2019 по 31.12.2023 пенсионный порог будет повышаться на один дополнительный год, значит, корректироваться будет и возраст отнесения к группе предпенсионеров и права получить налоговые послабления.

Виды льгот для пенсионеров

Для пенсионеров государство предусмотрело список налогов, по которым человек может подавать заявление и получать льготы.

Льготы по налогу на землю

Пенсионер имеет право на налоговую льготу в виде снижения выплаты на величину кадастровой стоимости 6 соток принадлежащего ему на праве собственности/пожизненного владения участка земли. Это значит, что участок земли в пределах данной площади не подлежит обложению налогом – налоговая выплата не предусматривается. В случае, если площадь превышает 6 соток, налоговая выплата на землю будет посчитана лишь в той части, которая превышает 6 соток.

Пенсионер может претендовать на налоговую льготу лишь по 1-му участку.

Льготы по налогу на имущество

Пенсионер вправе получить освобождение от налоговых выплат за:

- квартиру;

- жилой дом;

- гараж;

- машиноместо;

- хозпостройку площадью не выше 50 кв.м..

Транспортный налог

Льготы по налогу на транспорт для пенсионера не относятся к федеральному законодательству. Каждый субъект РФ, как г. Москва, так и любой другой вправе решать самостоятельно, предоставлять ли подобную меру поддержки пенсионерам или нет. Только областной законодатель решает, кто, в каких суммах в руб. или процентах и в каком порядке может претендовать на льготу по снижению ставки по транспортному налогу.

В тех регионах, где такая льгота для пенсионеров есть, она чаще всего составляет скидку в 50% от размера необходимого пенсионеру платежа.

Как оформить

Ответ на вопрос, как оформить налоговую льготу пенсионеру, следующий:

- обратиться в местное отделение ФНС лично;

- отправить почтой комплект документов по адресу местной ФНС в виде заказного письма;

- оформить заявку через сайт ФНС;

- через своего нанимателя.

Документы, которые понадобятся:

- паспорт РФ;

- удостоверение, подтверждающее статус;

- ИНН;

- документы о праве собственности на имущество, по которому человек претендует на вычет.

Таким образом, законодатель как на уровне Федерации, так и на местном уровне предусмотрел ряд послаблений в виде налоговых льготы для пенсионеров, усилив при этом степень их социальной защищенности.

Пенсионеры в России активно пользуются льготами, которые позволяют сэкономить на уплате налогов. Сегодня расскажем, в каком размере положена льгота по налогу на имущество, как получить скидку при оплате налога на землю и в каких регионах предоставляют льготы пенсионерам при уплате налога на транспортные средства.

Ключевой целью запущенной в России пенсионной реформы является повышение уровня жизни пенсионеров. Сегодня, к сожалению, они не могут похвастать высоким доходом, поэтому вынуждены экономить буквально на всем, чтобы денег хватило и на оплату коммунальных услуг, и на покупку продуктов питания, и на другие нужды.

На этом фоне любая помощь от государства будет весьма кстати, даже, если это не дополнительные денежные пособия, а просто налоговые льготы. Но они позволяют гражданам сэкономить немалые суммы и направить их на другие, более насущные цели.

Скидки на квартиры

Налоговые сборы с имущества сегодня платят граждане, у которых есть документы на владение квартирами, комнатами, помещениями, гаражами, небольшими хозяйственными постройками. Среди собственников много граждан пенсионного возраста.

Между тем стоимость имущественного налога в последние годы постепенно растет. Это произошло из-за того, что раньше налог, например, на квартиру высчитывался, исходя их таких технических параметров, как инвентаризационная стоимость. Данный параметр практически не учитывал реалии, а базировался лишь на эксплуатационных свойствах объекта.

Однако сегодня ситуация меняется, потому теперь в расчет принимают кадастровую стоимость объекта, которая уже не оторвана от реальности, а максимально приближена к рыночному положению дел. И хотя сейчас регионы применяют различные коэффициенты, чтобы размер налога на имущество не вырос слишком резко, тем не менее все идет к тому, что размер налога будет увеличиваться.

У пенсионеров подобные новости не вызывают радости, но им нечего беспокоиться. На федеральном уровне для них предусмотрена налоговая льгота, которая целиком лишает их обязанности платить сбор по одной единице недвижимого имущества.

Что это значит? Выше мы говорили, что имущественный налог взимают с разных видов недвижимости, среди которых могут квартиры, гаражи, жилые дома и т.д. По каждому виду недвижимого имущества у гражданина на пенсии будет возможность выбрать одну единицу собственности и не платить с нее налог.

Представим, что у пенсионера есть одна квартирка и один большой дом в деревне. Он не будет платить налоговый сбор по имуществу, поскольку в его собственности находятся лишь по одной единице каждого вида недвижимого добра.

Представим, что у пенсионера есть две квартирки и два солидных дома в деревне. В этом случае по одной квартире и по одному дому ему не придется платить налог на имущество. А вот по второй квартире и по второму дому налог начислят.

Если у пенсионера есть документы на владение несколькими единицами недвижимости одного вида, то ему нужно выбрать одну, по которой он будет лишен необходимости уплаты налога на свои активы. Для этого нужно всего лишь подать уведомление в налоговую и указать нужный объект.

Бывают, конечно, случаи, когда пенсионер не проявляет инициативу и не подает заявление налоговикам. В этом случае налоговая льгота сохранится, но госслужащие сами выберут объект, который будет покрыт льготой.

Пенсионерам нужно помнить о некоторых нюансах. В частности, чтобы получить налоговую льготу гражданин должен убедиться в том, что объект недвижимости зарегистрирован на него. Кроме того, подобные объекты недвижимости не должны использоваться для получения прибыли.

Земельные скидки

Важной поддержкой пенсионеров является предоставление льготы на уплату земельного налога. У многих граждан нашей страны можно найти в собственности земельные участки, которые, в том числе достались по наследству.

У пенсионеров возможность воспользоваться налоговой льготой на землю появилась относительно недавно, но уже можно сказать, что спросом такая льгота пользуется хорошим. Гражданам разрешили вывести из налогооблагаемой базы 6 соток. Иными словами, если, например, гражданин владеет участком земли в 50 соток, то налог он заплатит только с 44 соток. Если площадь земельного участка гражданина составляет 6 соток или менее, то налог совсем платить не придется.

В случае, если гражданин владеет несколькими земельными участками, то ему нужно указать объект, к которому применят налоговую льготу. Для этого, как и в случае с имущественным налогом, нужно направить уведомление в налоговую. Форму уведомления можно скачать на сайте ФНС.

Отправить уведомление можно несколькими способами. В частности, в распоряжении гражданина такие способы, как отправка через личный кабинет, личная подача уведомления и пересылка по почте.

Автомобильные скидки

Налоговые льготы на землю и имущество носят федеральный характер, то есть каждый пенсионер может рассчитывать на их получение. Что касается транспортного налога, то в данном случае речь идет о региональном характере льготы.

Иными словами, все будет зависеть от властей отдельно взятого региона. Если там решат освободить пенсионеров от уплаты налога на владение автомобилем, то местные жители смогут неплохо сэкономить.

Проверить ситуацию в своем регионе можно на сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Мы проверили несколько регионов на предмет наличия льгот по налогу на транспортные средства. Например, в Москве у пенсионеров налоговой скидки нет. А вот в Санкт-Петербурге – есть. Льготу предоставят за одно авто российского или советского производства с мощностью двигателя до 150 л.с. Размер льготы составляет 100%. Чтобы получить льготу, нужно представить пенсионное удостоверение.

В Самарской области пенсионеры могут рассчитывать на льготу в размере 50%. Если говорить про легковые автомобили, то в этой категории налоговую скидку дадут при условии мощности двигателя не более 100 л.с.

В Тульской области пенсионеры также могут получить льготу в размере 50%. Правда, в данном регионе под льготу попадают машины с мощностью до 150 л.с. При этом машина не должна быть включена в специальный перечень легковушек со средней стоимостью от 3 млн рублей.

В Ярославской области у пенсионеров будет возможность совсем не платить транспортный налог, если мощность двигателя машины не превышает 100 лошадок. Если мощность превышает установленные параметры, то предоставляется налоговый вычет на определенную величину.

В Кемеровской области пенсионеров освободят от уплаты автоналога, если у них начисленная сумма налога равна или не превышает 1500 рублей. Мощность двигателя не должна быть более 200 л.с.

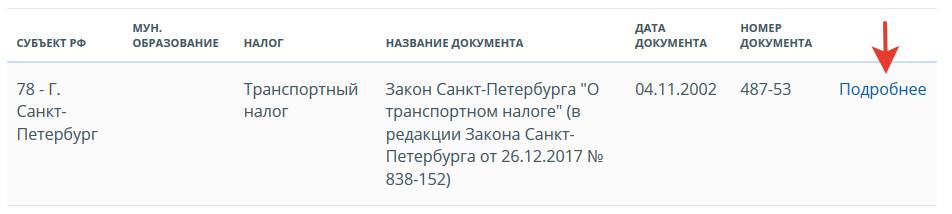

Как подать заявление?

Чтобы воспользоваться любой налоговой льготой, гражданину нужно подготовить соответствующее заявление и направить его налоговым органам. Главным условием получения льготы является наличие пенсионного удостоверения. Формы для подачи заявления также находятся в свободном доступе на сайте ФНС. Если гражданин ранее уже обращался с заявлением о применении льготы, то новый документ ему создавать не придется.

При этом не нужно путать заявление о применении льготы и уведомление для выбора объекта имущества, если в собственности у пенсионера их несколько. Это разные документы и для каждого существует своя форма.

Подводя итоги, нужно отметить, что сегодня из 40 млн пенсионеров около 20 млн ежегодно пользуются налоговыми скидками. Это говорит о большой востребованности льгот, особенно учитывая падение реальных доходов населения. В этих условиях каждая сэкономленная копейка играет важную роль.

Кроме федеральных льгот, гражданам нужно отслеживать и региональные льготы. Действующее законодательство позволяет субъектам расширять основания применения федеральных льгот, либо увеличивать размер скидки. Так, например, граждане могут получить скидку по земельному налогу в размере не 6 соток, а, например, на все 10 соток.

Чтобы не терять из виду такие возможности, гражданам стоит внимательно анализировать официальные порталы местной администрации, либо обращаться за помощью на сайт ФНС, где вся подобная информация находится в одном разделе.

Законодательство любого государства предусматривает введение соцльгот и пособий для отдельных категорий граждан. Льготы в Белгородской области – специальные меры соцзащиты отдельных лиц.

- Льготы для ветеранов труда в Белгороде

- Льготы участникам боевых действий

- Льготы для пенсионеров Белгородской области, действующие в 2021 году

- Льготы для многодетных семей в Белгороде

- Льготы для инвалидов Белгородской области

Оформив соответствующее свидетельство, граждане способны получать льготы при пользовании медицинскими услугами, транспортными, оплате коммунальных услуг.

![]()

Льготы для ветеранов труда в Белгороде

Одна из таких категорий граждан – ветераны труда. В каждой области РФ действуют свои нормативы и акты относительно таких лиц.

Для подтверждения этого статуса необходимо связаться с местным учреждением Социальной защиты, собрать необходимый пакет документов и оформить свидетельство.

Ветеранам труда в 2021 году в Белгороде положены ежемесячные денежные выплаты в следующих размерах (законодательно зафиксированные):

- При отказе от социального пакета – в размере 845 руб.

- Пользующимся льготами на проезд в ЖД-транспорте (пригородном) – 801 руб.

- Детям войны – 845 руб.

К списку общих групп граждан РФ, включая Белгородскую область, которые могут получить статус «Ветеран труда» в соответствии с положениями 7-ой статьи Федерального закона «О Ветеранах», относятся:

- Женщины, начавшие трудиться, будучи несовершеннолетними в ВОВ, обладающие трудовым стажем от 35 лет.

- Мужчины, начавшие трудиться, будучи несовершеннолетними в ВОВ, обладающие трудовым стажем от 40 лет.

- Лица с медалями РФ (или СССР), при наличии необходимого стажа.

- Лица, обладающие почетными званиями РФ (или СССР), при наличии необходимого стажа.

- Лица, обладающие знаками отличия в труде, при наличии необходимого стажа.

Помимо этих доплат из городского бюджета в базовый перечень льгот, полагающихся по закону ветеранам труда в Белгороде по состоянию на 2021 год, входят следующие:

- Медобслуживание на бесплатной основе во всех госучреждениях.

- При оплате коммунальных услуг 50% скидка.

- Сниженные расценки на проезд в электричках, поездах дальнего следования.

- Бесплатное протезирование зубов в государственных стоматологиях.

Льготы участникам боевых действий

В Белгороде в 2021 году ветеранам боевых действий по закону полагается ряд социальных и финансовых льгот, список которых за последние 3 года не претерпел изменений.

По стандарту это – оформление путевок в санатории, установка домашнего телефона без ожидания в очереди, поступление в ВУЗы.

Нововведением считается ликвидация прав на земельный участок в случае выбора монетизации льгот. Если льгота будет целенаправленно переведена в финансы, ветеран сможет каждый месяц получать до 3 тыс. руб.

При отказе ветерана, стоящего при этом на очереди на землю или жилье социального уровня, пользоваться тем или иным видом льгот натурального типа, он вправе выбрать монетизацию.

В 2021 году к данной категории граждан относят лиц:

- Работающих в силовых ведомствах и инстанциях РФ, принимавших в процессе службы прямое участие в боевых действиях.

- Принимавших участие в боевых действиях во времена существования СССР.

- Участвовавших в военных мероприятиях в Чечне (1994-1996).

- От российских военных частей, служивших в Сирии с 30.09.2015.

- Занимавшихся грузоперевозками, участием в военных действиях в Афганистане.

- Участвовавших в работах по разминированию земель СССР (10.05.1945-31.12.1957).

Льготы для пенсионеров Белгородской области, действующие в 2021 году

Пенсионерам Белгородской области также положен ряд льгот. Сюда относится ряд привилегий государственного и регионального уровня (напоминаем, что льготы не назначаются в автоматическом режиме - для их оформления и получения требуется заранее обращаться в компетентные инстанции).

К таковым относятся:

- Возможность льготного проезда в общественном транспорте.

- Обслуживание без очередей.

- Ряд налоговых привилегий.

- Оформление путевок в санаториях.

- Дополнительные финансовые надбавки к базовому пенсионному довольствию (источник – местный бюджет).

- Отсутствие имущественного налогообложения, транспортного налога.

- Индивидуально назначаемые пособия по оплате коммунальных услуг, предусмотренные компенсации по оплатам сервисов ЖКУ.

Пенсионеры Белгородской области, достигшие 70 лет, ветераны труда могут рассчитывать на половину оплату капремонта (скидка 50%).

Пенсионерам, достигшим возраста 80 лет, положена скидка 100% на капремонт. Для допуска к таким льготам важно соблюдать правила: пенсионер живет один и у него отсутствуют какие-либо долги за коммунальные сервисы.

![]()

Льготы для многодетных семей в Белгороде

Многодетным семьям (каждому из их членов) Белгорода в 2021 году положен ряд привилегий, прописанных в президентском указе №431 «О мерах соцподдержки многодетных семей».

Среди федеральных льгот значатся:

- 30%-скидка на оплату коммуналки (газ, отопление, канализация, вода, электричество).

- Компенсационные выплаты на топливо при отоплении дома (если семья живет в жилище, не подключенном к системе центрального отопления).

- Обеспечение детей до 6-ти лет бесплатными медикаментами (по рецептам медиков).

- Предоставление школьникам бесплатных школьных завтраков, обедов, бесплатной школьной и спортивной формы (на период обучения в школе).

- Первоочередное поступление в детсады.

- Безвозмездный проезд для школьников в автобусах (пригородные и внутрирайонные маршруты).

- Бесплатный проезд на городском транспорте, общественном – автобусы, трамваи, метро, троллейбусы.

1 день в месяц бесплатное посещение парков культуры, выставок, музеев. - Первоочередное выделение и оформление садово-огородных земельных участков.

- Льготы на земельный налог и арендную плату, выгодное льготное кредитование, выделение земли на открытие фермерских угодий, коммерческие объекты.

- Частичное или полное (определяется индивидуально, зависит от ряда сопутствующих факторов) освобождение индивидуальных предпринимателей от оплаты сборов.

Уточнить список региональных льгот для многодетных семей (виды, размеры льгот, условия оформления) можно в органах социальной защиты.

Льготы для инвалидов Белгородской области

Известно, что всем инвалидам Белгородской области (любые группы и их категории) доступны бесплатно:

- Процедуры по восстановлению (включая ЛФК).

- Протезирование (в том числе, зубов).

- Лечение (реконструктивная хирургия).

- Инвалиды I группы наделяются правом оформления бесплатной путевки для отдыха в санатории (строго первые 3 года инвалидности). Также эта категория лиц может получить такие технические средства и оборудование, как слуховые аппараты, костыли, инвалидные коляски (в соответствии с правительственным распоряжением № 2347-р).

Действует и ряд привилегий относительно покупки медикаментов:

- Для инвалидов I и неработающих лиц II группы – скидка 100% от цены лекарств.

- Для работающих инвалидов II группы и неработающих III группы – скидка 50% от цены.

Для получения такого льготного рецепта от специалиста, следует посетить врача и предъявить паспорт, страховой полис, бумаги, подтверждающие факт инвалидности.

Также следует убедиться в том, что лицом не заявлялся отказ от социальных услуг, т.к монетизация данной опции способна лишить прав на безвозмездное получение препаратов.

Видео: Как работает служба соцзащиты Белгородской области.

Читайте также: