Бланк расчета авансовых платежей на обязательное пенсионное страхование

Обзоры КонсультантПлюс

Что такое РСВ-1 — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 3 квартал — до 30.10.2020.

Единая форма расчета по страховым взносам за 2020 год (РСВ) утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Отчет включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, заменив собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только по взносам «на травматизм». Форма РСВ-1 для ПФР упразднена полностью и больше не применяется страхователями.

Сроки сдачи

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, единый расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Сроки сдачи отчетности определены до 30-го числа месяца, следующего за отчетным периодом. При совпадении с выходным днем переносятся сроки сдачи отчетности, расчет по страховым взносам за 3 квартал 2020 года сдают до 30 октября (пятница). Если не успеть, последуют санкции за несвоевременную сдачу. Сроки направления отчета в налоговые органы за все отчетные периоды 2020 года приведены в таблице:

За I квартал 2020 года

За 6 месяцев 2020 года

За 9 месяцев 2020 года

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций: принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявляют о себе головные организации, подав заявление, форма которого утверждена приказом ФНС России от 10.01.2017 № ММВ-7-14/4@.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2020 года. Новая форма насчитывает 11 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Подробные разъяснения, как заполнить расчет по страховым взносам, приведены в приложении № 2 к приказу, которым он утвержден. Страницы необходимо пронумеровать сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18.

Округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки. Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Обратите внимание, что вам больше не нужен образец заполнения РСВ-1 — ПФР в 2020 году этот документ не запрашивает, хотя и вправе оштрафовать за несдачу отчета до 2017 года, когда администрировал этот процесс (см. постановление АС Волго-Вятского округа от 24.12.2018 по делу № А29-4848/2018).

Как заполнить отчет РСВ: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Для примера возьмем организацию, которая начала вести деятельность в III квартале 2020 года. В ней трудоустроены два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера, выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

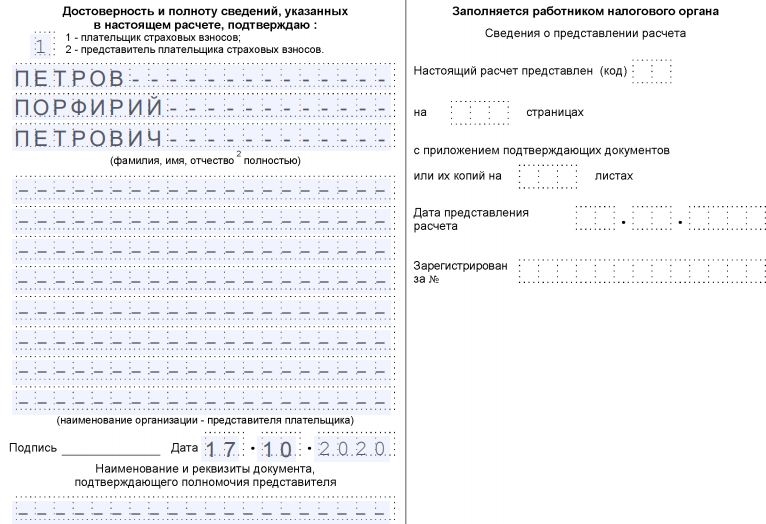

Шаг 1. Титульный лист.

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 3 квартал 2020 года указываем код 33. Тут же следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование».

Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце.

Для заполнения кода тарифа плательщика выбирают один из показателей. Инструкция, как заполняется расчет по страховым взносам, данная в приказе ФНС, рекомендует указывать:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

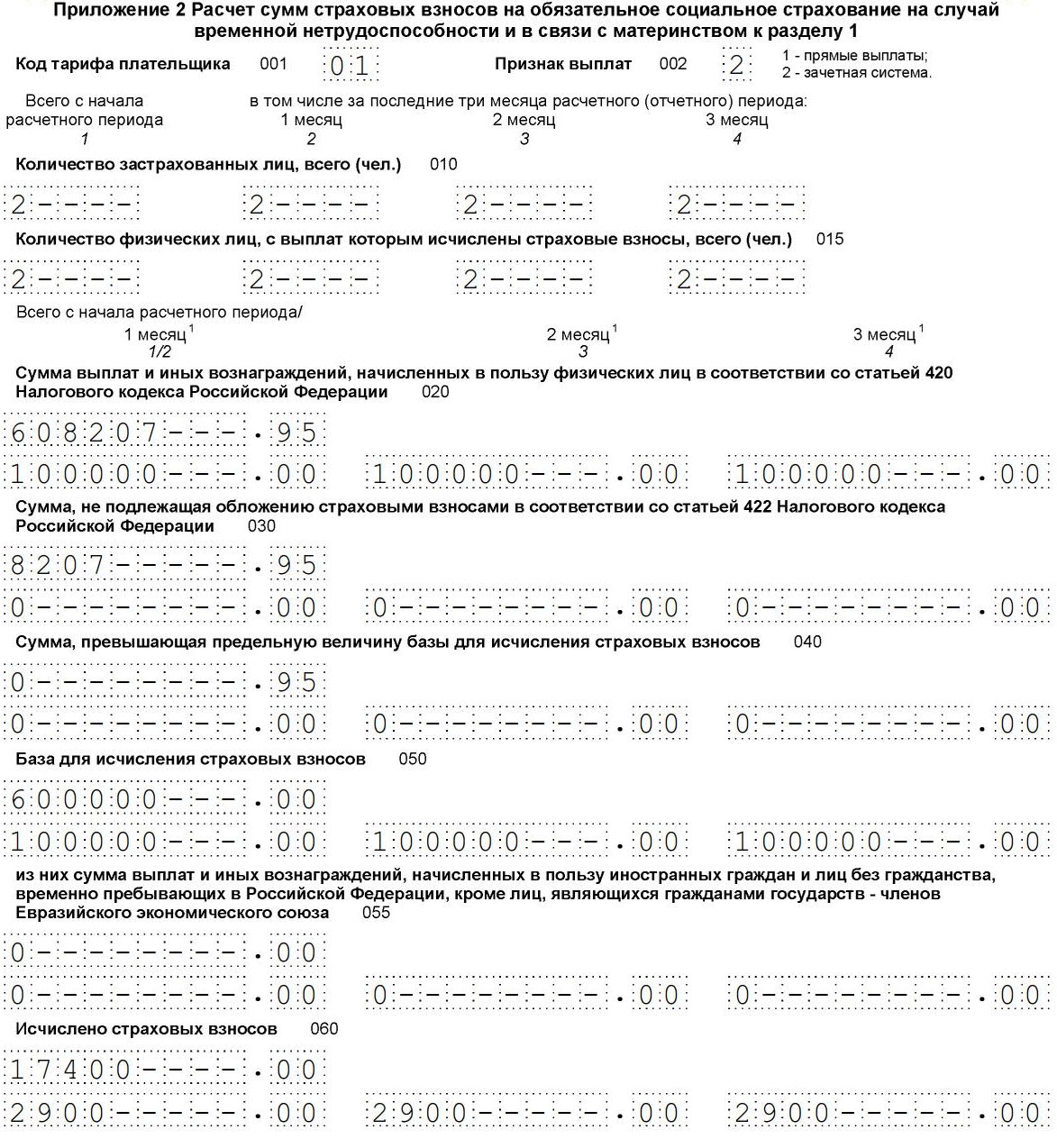

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством».

Приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, пример заполнения расчета по страховым взносам с декретницей поможет правильно отразить суммы выплаченных пособий в связи с родами и материнством.

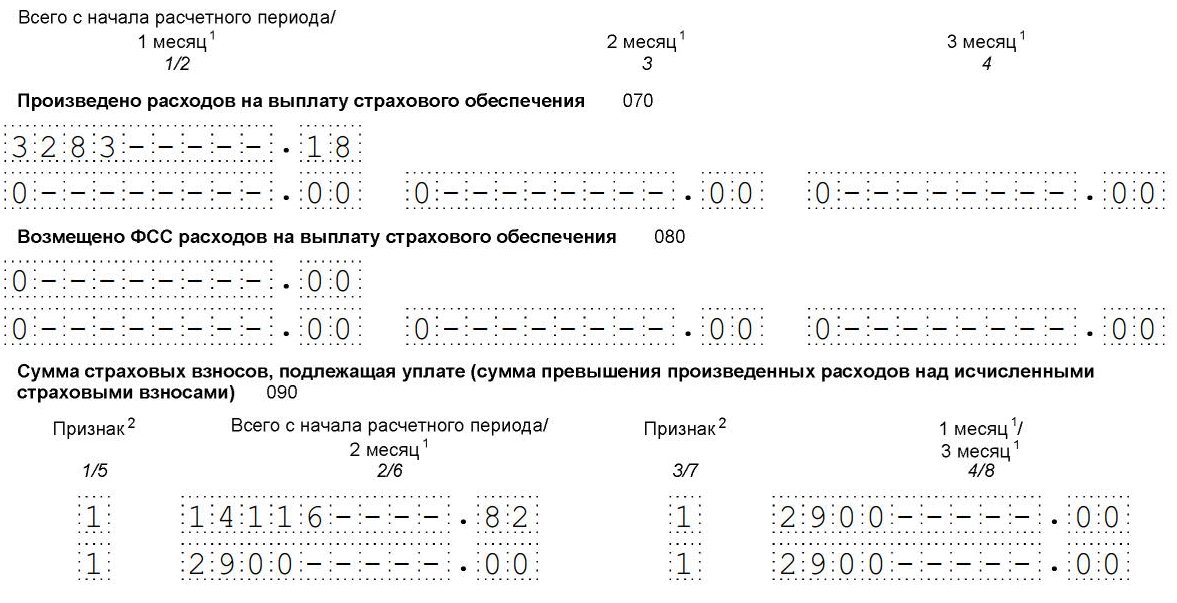

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС.

Далее указываем сумму к уплате.

Чтобы заполнить поле «Признак», надо выбрать:

- 2 — если пособие начисляет и выплачивает компания;

- 1 — если выплаты производятся из ФСС.

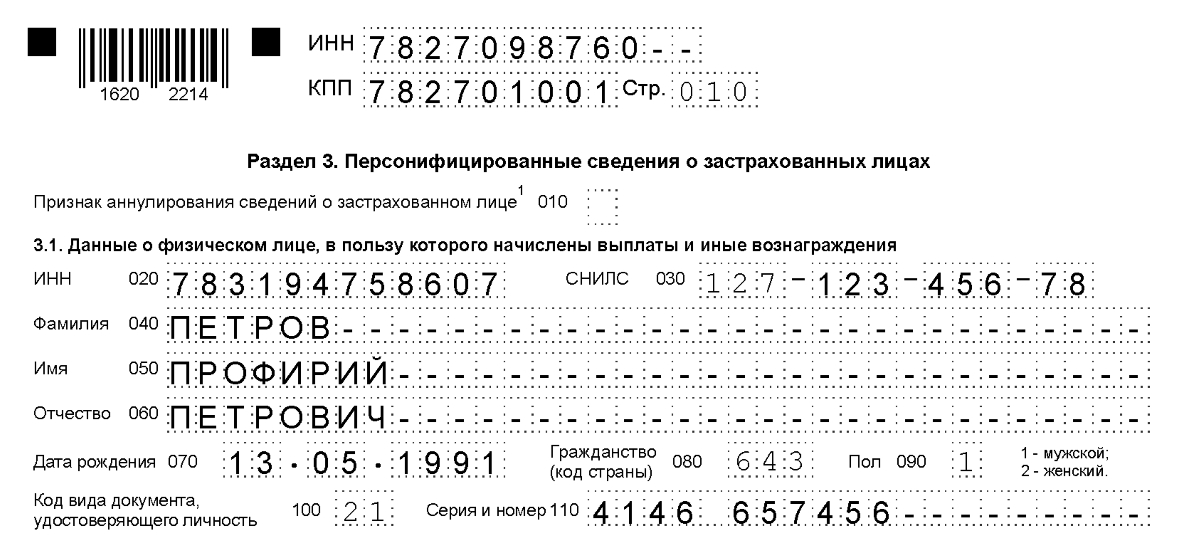

Шаг 5. Раздел 3. «Персонифицированные сведения о застрахованных лицах».

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в отчетность по страховым взносам необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Далее идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн расчет по страховым взносам можно в личном кабинете налогоплательщика на сайте ФНС России.

Ошибки и штрафы в 2020 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило распространяется на плательщиков соцвзносов. Но Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность по страхвзносам признана непредоставленной совсем. В частности, это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы считается первоначальная дата ее предоставления.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

Тип документа: Расчет

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 70,0 кб

Бланк документа

Приложение N 1 к Приказу Министерства финансов Российской Федерации от 24.03.2005 N 48н

- Расчет: образцы (Полный перечень документов)

- Поиск по фразе «Расчет» по всему сайту

- «Расчет авансовых платежей по страховым взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам. Форма N 1151058».doc

- Расчет авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам

- Расчет автотранспорта для работы в очаге холеры

- Расчет амортизационных отчислений на восстановление основных производственных фондов

- Расчет амортизации оборудования муниципальных учреждений культуры и спорта каширского муниципального района Московской области. Форма N 5

- Расчет амортизационных отчислений на восстановление основных производственных фондов, связанных с производством электрической энергии, производством тепловой энергии, передачей электрической энергии, передачей тепловой энергии (таблица N П1.17)

- Расчет амортизационных отчислений на производстве по водоснабжению и водоотведению, вывозу и захоронению твердых бытовых отходов Шатурского муниципального района Московской области

- Расчет амортизационных отчислений на восстановление основных производственных фондов (приложение к калькуляциям себестоимости услуг по водоснабжению и водоотведению в Дмитровском муниципальном районе Московской области)

- Расчет амортизационных отчислений на предприятии Воскресенского муниципального района Московской области

- Расчет амортизационных отчислений на восстановление основных производственных фондов

- Расчет амортизационных отчислений на восстановление основных производственных фондов. Форма N 5

- Скачано документов

Занесено в базу

Внесены исправления в

- Договоры

- Все документы

- Агентский договор

- Договор аренды

- Договор аренды жилого помещения

- Договор аренды нежилого помещения

- Договор аренды транспортного средства

- Договор аренды имущества

- Договор аренды земельного участка

- Договор аренды предприятия

- Договор банковского вклада

- Договор банковского счёта

- Договор банковской гарантии

- Брачный договор

- Договор безвозмездного пользования

- Договор дарения

- Договор задатка

- Договор займа

- Договор залога

- Защита авторских прав

- Защита прав собственности

- Договор доверительного управления

- Договор комиссии

- Договор кредита

- Договор купли-продажи

- Договор купли-продажи транспортного средства

- Договор купли-продажи имущества

- Договор купли-продажи недвижимости

- Договор купли-продажи земельного участка

- Договор купли-продажи валюты и ценных бумаг

- Договор лизинга

- Договор мены

- Договор на оказание услуг

- Договор перевозки

- Договор подряда

- Договор бытового подряда

- Договор строительного подряда

- Договор поручения

- Договор поручительства

- Договор поставки

- Договор бытового проката

- Договор пожизненной ренты

- Договор о совместной деятельности

- Договор страхования

- Трудовой договор

- Договор уступки права требования

- Учредительные договоры

- Договор франчайзинга

- Договор хранения

- Акт

- Анкета

- Ведомость

- Выписка

- График

- Данные

- Декларация

- Доверенность

- Договор

- Жалоба

- Журнал

- Задание

- Заключение

- Записка

- Запрос

- Заявка

- Заявление

- Исковое

- Извещение

- Инструкция

- Информация

- Карта

- Карточка

- Книга

- Контракт

- Опись

- Отчет

- Паспорт

- Перечень

- Письмо

- План

- Показатели

- Положение

- Постановление

- Предложение

- Представление

- Претензия

- Приказ

- Протокол

- Разное

- Разрешение

- Расписка

- Распоряжение

- Расчет

- Реестр

- Резюме

- Решение

- Сведения

- Свидетельство

- Сертификат

- Смета

- Соглашение

- Сообщение

- Список

- Справка

- Таблица

- Требования

- Уведомление

- Удостоверение

- Устав

- Характеристика

- Ходатайство

- Типовые договоры

- Образцы документов

- Политика конфиденциальности

- Обратная связь

У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца документа, база договоров пополняется регулярно. В нашей базе более 5000 договоров и документов различного характера. Если вами замечена неточность в любом договоре, либо невозможность функции “скачать” какого-либо договора, обратитесь по контактным данным. Приятного времяпровождения!

Тип документа: Расчет

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 70,0 кб

Бланк документа

Приложение N 1 к Приказу Министерства финансов Российской Федерации от 24.03.2005 N 48н

- Расчет: образцы (Полный перечень документов)

- Поиск по фразе «Расчет» по всему сайту

- «Расчет авансовых платежей по страховым взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам. Форма N 1151058».doc

- Расчет авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам

- Расчет автотранспорта для работы в очаге холеры

- Расчет амортизационных отчислений на восстановление основных производственных фондов

- Расчет амортизации оборудования муниципальных учреждений культуры и спорта каширского муниципального района Московской области. Форма N 5

- Расчет амортизационных отчислений на восстановление основных производственных фондов, связанных с производством электрической энергии, производством тепловой энергии, передачей электрической энергии, передачей тепловой энергии (таблица N П1.17)

- Расчет амортизационных отчислений на производстве по водоснабжению и водоотведению, вывозу и захоронению твердых бытовых отходов Шатурского муниципального района Московской области

- Расчет амортизационных отчислений на восстановление основных производственных фондов (приложение к калькуляциям себестоимости услуг по водоснабжению и водоотведению в Дмитровском муниципальном районе Московской области)

- Расчет амортизационных отчислений на предприятии Воскресенского муниципального района Московской области

- Расчет амортизационных отчислений на восстановление основных производственных фондов

- Расчет амортизационных отчислений на восстановление основных производственных фондов. Форма N 5

- Скачано документов

Занесено в базу

Внесены исправления в

- Договоры

- Все документы

- Агентский договор

- Договор аренды

- Договор аренды жилого помещения

- Договор аренды нежилого помещения

- Договор аренды транспортного средства

- Договор аренды имущества

- Договор аренды земельного участка

- Договор аренды предприятия

- Договор банковского вклада

- Договор банковского счёта

- Договор банковской гарантии

- Брачный договор

- Договор безвозмездного пользования

- Договор дарения

- Договор задатка

- Договор займа

- Договор залога

- Защита авторских прав

- Защита прав собственности

- Договор доверительного управления

- Договор комиссии

- Договор кредита

- Договор купли-продажи

- Договор купли-продажи транспортного средства

- Договор купли-продажи имущества

- Договор купли-продажи недвижимости

- Договор купли-продажи земельного участка

- Договор купли-продажи валюты и ценных бумаг

- Договор лизинга

- Договор мены

- Договор на оказание услуг

- Договор перевозки

- Договор подряда

- Договор бытового подряда

- Договор строительного подряда

- Договор поручения

- Договор поручительства

- Договор поставки

- Договор бытового проката

- Договор пожизненной ренты

- Договор о совместной деятельности

- Договор страхования

- Трудовой договор

- Договор уступки права требования

- Учредительные договоры

- Договор франчайзинга

- Договор хранения

- Акт

- Анкета

- Ведомость

- Выписка

- График

- Данные

- Декларация

- Доверенность

- Договор

- Жалоба

- Журнал

- Задание

- Заключение

- Записка

- Запрос

- Заявка

- Заявление

- Исковое

- Извещение

- Инструкция

- Информация

- Карта

- Карточка

- Книга

- Контракт

- Опись

- Отчет

- Паспорт

- Перечень

- Письмо

- План

- Показатели

- Положение

- Постановление

- Предложение

- Представление

- Претензия

- Приказ

- Протокол

- Разное

- Разрешение

- Расписка

- Распоряжение

- Расчет

- Реестр

- Резюме

- Решение

- Сведения

- Свидетельство

- Сертификат

- Смета

- Соглашение

- Сообщение

- Список

- Справка

- Таблица

- Требования

- Уведомление

- Удостоверение

- Устав

- Характеристика

- Ходатайство

- Типовые договоры

- Образцы документов

- Политика конфиденциальности

- Обратная связь

У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца документа, база договоров пополняется регулярно. В нашей базе более 5000 договоров и документов различного характера. Если вами замечена неточность в любом договоре, либо невозможность функции “скачать” какого-либо договора, обратитесь по контактным данным. Приятного времяпровождения!

Организации с 1 января 2002 года должны перечислять на взносы пенсионное страхование сотрудников. Отчитываться по ним нужно ежеквартально. В связи с этим МНС России издало приказ от 28.03.2002 № БГ-3-05/153 (далее – Приказ). Им утверждены формы расчета авансовых платежей по страховым взносам на обязательное пенсионное страхование и порядок их заполнения. В статье мы расскажем о том, как правильно составить такой расчет за I квартал 2002 года.

Общие требования и сведения

Лист 01 Расчета заполняется всеми страхователями. В нем указываются общие сведения: отчетный период, наименование налогового органа и плательщика, ИНН, КПП, регистрационный номер ПФР. На этом листе Расчета должны расписаться руководитель и главный бухгалтер. Если Расчет сдает представитель организации, то он также подписывает его.

Лист 02 заполняют только российские организации. На нем указывается адрес организации в соответствии с учредительными документами. Адрес постоянно действующего исполнительного органа указывается, если он не совпадает с адресом в учредительных документах. Если Расчет подает обособленное подразделение, то приводится и его адрес.

Лист 03 заполняется только иностранными организациями. На нем указывается адрес в соответствии с учредительными документами, адрес российского представительства (отделения) и сведения о стране, в которой фирма зарегистрирована.

Лист 04 предназначен для работодателей. В нем указываются: дата и место рождения, гражданство, реквизиты удостоверяющего личность документа, адрес места жительства, контактные телефоны.

Основная часть Расчета

В соответствии с Приказом основная часть состоит:

— из раздела I "Расчет по авансовым платежам по страховым взносам" с приложением справочной таблицы;

— из раздела II "Расчет для заполнения строк 0300 и 0400".

Поскольку строки 0300 и 0400 относятся к разделу I, то целесообразно сначала заполнить раздел II.

В нем все показатели разделены по трем возрастным группам граждан. Порядок отнесения лиц к одной из них установлен Федеральным законом от 15.12.2001 № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (далее — Закон № 167-ФЗ). Напомним, что установлены следующие группы:

— мужчины 1952 года рождения и старше и женщины 1956 года рождения и старше;

— мужчины с 1953 по 1966 год рождения и женщины с 1957 по 1966 год рождения;

— мужчины и женщины 1967 года рождения и моложе.

В зависимости от принадлежности работников к возрастным группам взносы делятся в разных пропорциях для финансирования страховой и накопительной части трудовой пенсии.

База для начисления страховых взносов за I квартал 2002 года показывается по каждой возрастной группе граждан в графах 3, 7, 13 раздела II. Для их заполнения используются данные из индивидуальных карточек по каждому работнику, форма которых утверждена приказом МНС России от 21.02.2002 № БГ-3-05/91.

Напомним, что базой для начисления страховых взносов является налоговая база по ЕСН, которая определяется в соответствии со статьей 237 НК РФ. Однако при ее определении не учитываются льготы, установленные в статье 239 НК РФ. Обратим внимание, что в налоговую базу не включается полная или частичная оплата товаров (работ, услуг), предназначенных для работника или членов его семьи, если эти выплаты не уменьшают налогооблагаемую прибыль. Правильность такого подхода подтверждена в письме МНС России от 04.04.2002 № СА-6-05/415.

Численность граждан, которые относятся к соответствующей возрастной группе, отражается в графах 6, 12, 18 раздела II.

В графах 4, 8, 10, 14, 16 указываются ставки тарифа на обязательное пенсионное страхование. Величина этих ставок определена в статьях 22 и 33 Закона № 167-ФЗ. Отметим, что если у организации отсутствует право на применение регрессивных ставок по ЕСН, то она должна использоваться тарифы, которые применяются при начислении взносов на работников с доходом менее 100 000 рублей.

По строкам 100, 210, 220, 310, 320, 400 в графах 5, 9, 11, 15, 17 приводятся суммы страховых взносов за I квартал 2002 года в отдельности по страховой и накопительной частям трудовой пенсии. Они рассчитываются по строкам 100, 220, 320 одним способом, а по строкам 210, 310 и 400 — другим.

Так, по строкам 100, 220, 320 отражается произведение базы для исчисления взносов, которая указана в графах 3, 7, 13 на тарифы в процентах, указанные в графах 4, 8, 10, 14, 16 по этим же строкам.

Сумма страховых взносов по строкам 210, 310, 400 определяется как произведение тарифов в рублях на численность работников возрастных групп, которые указаны в графах 6, 12, 18 по аналогичным строкам.

Строка 200 равна сумме строк 210 и 220, а в строке 300 показывается сумма строк 310 и 320.

По строке 500 показывается суммарная величина базы для исчисления взносов за I квартал 2002 года — в графах 3, 7, 13. По этой же строке в графах 5, 9, 11, 15, 17 отражаются суммы начисленных страховых взносов за отчетный период по каждой возрастной группе в разрезе страховой и накопительной части трудовой пенсии.

Пример 1

В ООО "Мир" в I квартале 2002 года работали и получали вознаграждения следующие лица, общая численность которых составила 10 человек:

— инвалид (мужчина 1968 года рождения), его заработная плата составила 24 000 рублей (по 8000 рублей в месяц);

— пятеро женщин 1956 года рождения и старше. Из них двоим была начислена зарплата по 16 000 рублей в месяц, а троим — по 10 000 рублей в месяц.

— трое мужчин 1952 года рождения и старше. Одному из них — Петрову П.Н. была начислена зарплата по 35 000 рублей за каждый месяц, остальным — по 11 000 рублей в месяц;

-женщина 1975 года рождения, ее зарплата составила по 9000 рублей за каждый месяц.

Кроме того, в феврале 2002 года была выплачена премия женщине 1975 года рождения за высокие результаты в работе в сумме 2000 рублей, а в марте — 3000 рублей (в соответствии с Положением о премировании).

В феврале 2002 года были оплачены коммунальные услуги для работника-инвалида в сумме 1000 рублей (расходы не учитывались при налогообложении прибыли).

Таким образом, за I квартал 2002 года доходы только одного работника превысили 100 000 рублей. У Петрова П.Н. сумма доходов составила 105 000 рублей (35 000 рублей х 3 месяца).

Следовательно, выплаты, являющиеся базой для начисления взносов на пенсионное страхование за I квартал 2002 года, составили:

— для мужчин 1952 года рождения и старше и женщин 1956 года рождения и старше (всего 8 человек)

(2 человека х 16 000 рублей + 3 человека х 10 000 рублей + 35 000 рублей + 2 человека х 11 000 рублей) х 3 месяца = 357 000 рублей;

— для лиц 1967 года рождения и моложе (всего 2 человека)

(8000 рублей + 9000 рублей) х 3 месяца + 2000 рублей + 3000 рублей = 56 000 рублей.

Из этих вознаграждений сумма дохода за I квартал 2002 года, не превысившая 100 000 рублей на работника, составила:

— для мужчин 1952 года рождения и старше и женщин 1956 года рождения и старше (всего 7 человек)

357 000 рублей — 35 000 рублей х 3 месяца = 252 000 рублей;

— для лиц 1967 года рождения и моложе — 56 000 рублей (всего 2 человека).

За I квартал 2002 года ООО "Мир" заполнит раздел II Расчета следующим образом (графы 7-12 не заполняются, так как у организации нет работников соответствующего возраста).

Заполнение раздела I

В строку 0100 раздела I по графам 3, 5, 7 переносятся данные из граф 3, 7, 13 строки 500 раздела II.

Поскольку заполняется Расчет за I квартал, то строка 0110 будет равна сумме по строке 0100.

В строках 0120, 0130 и 0140 показывается налоговая база по месяцам: за январь, февраль и март 2002 года. Данные по этим строкам должна быть равны сумме, показанной в строке 0110.

Далее переносятся суммы из строки 500 раздела II по графам 5, 9, 15 — в строку 0300 (взносы на страховую часть трудовой пенсии), по графам 11, 17 — в строку 0400 (взносы на накопительную часть трудовой пенсии).

Строка 0200 по графам 3 — 8 равна сумме строк 0300 и 0400. Обратим внимание, что за I квартал суммы: по строкам 0200 и 0210, 0300 и 0310, 0400 и 0410 равны.

В строках 0220, 0230, 0240 приводится расшифровка по месяцам строки 0210. Соответственно, сумма строк 0220, 0230 и 0240 должна быть равна строке 0210.

Данные строки 0310 расшифровываются по месяцам в строках 0320, 0330, 0340, строки 0410 — в строках 0420, 0430, 0440. При этом сумма по строкам 0320 и 0420 отражается в строке 0220, по строкам 0330 и 0430 — в строке 0230, а по строкам 0340 и 0440 — в строке 0240.

Отметим, что суммы платежей по страховым взносам за каждый месяц (строки 0320-0340, 0420-0440) определяются как разность между суммой нарастающим итогом с начала года по соответствующий месяц включительно и суммой нарастающим итогом с начала года по предыдущий месяц.

В графе 9 по каждой строке показывается сумма по графам 3, 5, 7. Обратим внимание, что после получения итогов в графе 9 следует проверить соответствие данных, указанных по строкам 0200-0240 с данными расчета по авансовым платежам по ЕСН, форма которого утверждена приказом МНС России от 01.02.2002 № БГ-3-05/49 (в редакции от 27.03.2002). Так, данные строки 0200 графы 9 должны соответствовать сумме по строке 0500 графы 3 расчета по ЕСН. Аналогично должны совпадать и суммы платежей по месяцам: строки 0220 и 0520, 0230 и 0530, 0240 и 0540.

Пример 2

Воспользуемся данными примера 1 и рассмотрим порядок заполнения раздела II Расчета у ООО "Мир" за I квартал 2002 года.

В строку 0100 графы 3 переносится сумма из строки 500 графы 3 раздела II (357 000 рублей), а в графу 7 — из строки 500 графы 13 (56 000 рублей). В графе 9 будет показана сумма 413 000 рублей (357 000 + 56 000). Аналогичные данные ООО "Мир" отразит в строке 0110.

Для определения базы для исчисления взносов по месяцам должны быть указаны следующие данные:

За январь (строка 0120)

- графа 3 (для мужчин 1952 года рождения и старше и женщин 1956 года рождения и старше)

16 000 рублей х 2 человека + 10 000 рублей х 3 человека + 35 000 рублей + 11 000 рублей х 2 человека = 119 000 рублей;

- графа 7 (для лиц 1967 года рождения и моложе)

8000 + 9000 = 17 000 рублей.

- графа 9 (всего за январь):

119 000 + 17 000 = 136 000 рублей.

За февраль (строка 0130)

- графа 3 — 16 000 рублей х 2 человека + 10 000 рублей х 3 человека + 35 000 рублей + 11 000 рублей х 2 человека = 119 000 рублей;

- графа 7 — 8000 рублей + 9000 рублей + 2000 рублей = 19 000 рублей.

- графа 9 — 119 000 + 19 000 = 138 000 рублей.

За март (строка 0140)

- графа 3 - 16 000 рублей х 2 человека + 10 000 рублей х 3 человека + 35 000 рублей + 11 000 рублей х 2 человека = 119 000 рублей;

- графа 7 — 8000 + 9000 + 3000 = 20 000 рублей.

- графа 9 — 119 000 + 20 000 = 139 000 рублей.

Далее перенесем данные по платежам на страховую часть пенсии в строку 0300 (по данным раздела II):

- графа 3 - 49 675 рублей;

- графа 7 — 6160 рублей.

В графе 9 указывается сумма 55 835 рублей (49 675 рублей + 6160 рублей).

Аналогично перенесем сумму платежей на накопительную часть пенсии в строку 0400 по графе 7 в сумме 1680 рублей.

Сумма начисленных платежей (строка 0200) составит:

- графа 3 — 49 675 рублей;

- графа 7 — 6160 + 1680 = 7840 рублей.

- графа 9 - 49 675 + 7840 = 57 515 рублей.

Определим сумму платежей по страховой части трудовой пенсии по месяцам:

За январь (строка 0320)

- графа 3 — 119 000 рублей х 14% = 16 660 рублей;

- графа 7 — 17 000 рублей х 11% = 1870 рублей.

- графа 9 — 16 660 + 1870 = 18 530 рублей.

За февраль (строка 0330)

- графа 3 — 119 000 рублей х 14% = 16 660 рублей;

- графа 7 — 19 000 рублей х 11% = 2090 рублей.

- графа 9 — 16 660 + 2090 = 18 750 рублей.

За март (строка 0340)

- графа 3 — (119 000 рублей — 5000 рублей) х 14% + 5000 рублей х 7,9% = 16 355 рублей;

- графа 7 — 20 000 рублей х 11% = 2200 рублей.

- графа 9 — 16 355 рублей + 2200 рублей = 18 555 рублей.

В справочной таблице указываются сведения о фактически уплаченных авансовых платежах на пенсионное страхование в разрезе страховой и накопительной частей трудовой пенсии (строки 010-014), а также разница между уплаченными и начисленными суммами взносов с Расчетом (строка 015).

А.Н. Пятницкий, аудитор

Материал предоставлен Аналитической группой "РАДА"

- Новая отчетность — единый расчет по страховым взносам

- Форма единого расчета по страховым взносам в ФНС

- Единый расчет по страховым взносам в ПФР — персонифицированные сведения работников

- Нулевая отчетность по взносам

- Итоги

Новая отчетность — единый расчет по страховым взносам

Расчет сдается 4 раза в год: по итогам 1 квартала, полугодия, 9 месяцев и года. Исключение — крестьянские/фермерские хозяйства (КФХ), они подают расчет только по итогам года.

Крайний срок сдачи расчета — 30 число месяца, следующего за отчетным периодом. При совпадении с выходным днем этот срок сдвигается вперед на ближайший будний день.

Расчет страхователи сдают в ИФНС по месту прописки ИП (письмо ФНС от 01.03.2017 № БС-4-11/3748@) или местонахождению юрлица.

Задавайте вопросы на нашем форуме! Например, по этой ветке можно уточнить, какие моменты в заполнении ЕРСВ чаще всего приводят к необходимости сдавать уточненный отчет или писать пояснительные письма.

Форма единого расчета по страховым взносам в ФНС

Единый расчет по страховым взносам 2020-2021 состоит из титульного листа и трех разделов. Всего в расчете 21 лист. Но заполнять их все необязательно.

Номер раздела/ приложения

Обязательность заполнения для всех страхователей

Страхователь указывает ИНН, КПП, номер корректировки, период, за который сдается отчет, ОКВЭД2, данные о налоговом органе, принимающем отчет, итоговое количество листов в расчете

Сводные данные об обязательствах плательщика страховых взносов

Здесь указывается ОКТМО, КБК взноса, сумма взноса за расчетный период и взносы за последние 3 месяца расчетного периода — и так по каждому типу взносов

Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование

Состоит из подразделов 1.1, 1.2, 1.3, 1.3.1, 1.3.2 — заполняются при наличии соответствующих выплат

Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности

Заполняется плательщиками, производящих выплаты физлицам, указанным в ст. 429 НК РФ.

Расчет сумм страховых взносов на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством (ВНиМ)

Страхователь указывает, выплачиваются ли больничные или пособия напрямую работнику или действует зачетная система. Заполняется число застрахованных лиц всего и за каждый из 3 последних месяцев, приводится страховая база. Также указываются суммы возмещения расходов страхователю и суммы взносов к уплате в бюджет

Расходы по обязательному соцстрахованию на случай ВНиМ и расходы, осуществляемые в соответствии с законами РФ

Здесь приводятся выплаты сотрудникам нарастающим итогом по виду страхового случая и общая сумма выплат. Справочно фиксируются начисленные, но не выплаченные пособия

Выплаты, произведенные за счет средств федерального бюджета

Указываются выплаты чернобыльцам, а также пострадавшим на производственном объединении «Маяк», Семипалатинском полигоне и в иных радиоактивных зонах

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 3 п. 1 ст. 427 НК РФ

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 7 п. 1 ст. 427 НК РФ

Заполняют НКО на УСН, занятые в социальной, научной, образовательной сфере, сфере здравоохранения и массового спорта

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подп. 15 п. 1 ст. 427 НК РФ

Заполняют российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции, применяющие тарифы взносов, установленные подп. 6 п. 2 ст. 427 НК РФ.

Сведения, необходимые для применения тарифа страховых взносов, установленного абз. 2 подп. 2 п. 2 ст. 425 НК РФ

Заполняют в отношении выплат в пользу иностранцев и лиц, временно пребывающих в РФ без гражданства

Сведения, необходимые для применения положений подп. 1 п. 3 ст. 422 НК РФ

Заполняют в отношении вознаграждений в пользу студентов вузов (очная форма обучения) за деятельность в студотрядах (включенных в реестр объединений с господдержкой) по договору подряда или трудовому договору

Сводные данные об обязательствах плательщиков страховых взносов — глав КФХ

Заполняют в отношении страховых взносов, начисленных за главу и членов КФХ

Расчет сумм страховых взносов, подлежащих уплате за главу и членов КФХ

Персонифицированные сведения о застрахованных лицах

Включает в себя подразделы:

3.2.1 — заполняют все страхователи;

3.2.2 — заполняют в соответствии с положениями ст. 428 НК РФ касательно выплат, облагаемых взносами по доптарифам

В расчете указываются только начисленные суммы взносов и страховых выплат. Уплаченные суммы и номера платежных поручений теперь в отчетности не приводят. Также в расчете не отражаются остатки задолженности компании по страховым взносам на начало и конец отчетного периода.

Построчный алгоритм всех разделов расчета от экспертов вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Единый расчет по страховым взносам в ПФР — персонифицированные сведения работников

Раздел 3 единого расчета посвящен персонифицированным сведениям о застрахованных лицах — как в рамках трудового, так и в рамках гражданско-правового договора. Бухгалтер указывает здесь персональные данные застрахованного лица — ИНН, СНИЛС, Ф. И. О., дату рождения, гражданство, пол, код вида документа, удостоверяющего личность, его серию и номер.

К заполнению персональных данных работников в едином расчете по страховым взносам 2020-2021 следует отнестись с максимальным вниманием. Если в Ф. И. О., ИНН или СНИЛС будет ошибка, отчет ФНС не примет (письмо ФНС России от 19.01.2017 № БС-4-11/793@). Остальные сведения о сотрудниках также должны быть достоверными.

Также бухгалтер должен указать, есть ли у работника обязательное пенсионное, медицинское и социальное страхование.

Подраздел 3.2.1 персонифицированных сведений включает в себя данные о выплатах в пользу работника за последние 3 календарных месяца, код застрахованного лица, базу для начисления страховых взносов. Если есть взносы по доптарифу, отразите их в полях подраздела 3.2.2.

О том, включать ли в расчет по взносам данные на уволенных в прошлом отчетном периоде работников, узнайте здесь.

Отличие раздела 3 единого расчета по страховым взносам от аналогичного раздела формы РСВ-1 в том, что в новой отчетности не нужно отражать сведения о периоде работы, условиях труда и страховом стаже работника. Для этих данных предназначена отдельная отчетность (форма СЗВ-СТАЖ), которая сдается в ПФР по итогам календарного года.

Важно! КонсультантПлюс предупреждает

Раздел 3 расчета важно проверить. Расчет не будет считаться представленным и его придется подать повторно, если в нем будут:

Список дефектов, при которых налоговики возвратят расчет на уточнение, смотрите в К+. Это можно сделать бесплатно в рамках демо-доступа.

Образцы заполнения единого расчета по страховым взносам в ИФНС за 3 квартал и другие отчетные периоды 2020 года вы можете посмотреть в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Нулевая отчетность по взносам

Подача расчета по страховым взносам является обязанностью страхователей, осуществляющих выплату доходов физлицам (п. 7 ст. 431 НК РФ), освобождение от которой законодательством не предусматривается.

В связи с этим за периоды отсутствия деятельности и неначисления работникам зарплаты расчеты по страховым взносам подавать все равно придется. Оформлены они будут по правилам нулевой отчетности:

- в объеме обязательных к заполнению листов;

- с отражением данных о страхователе и необходимых кодах (период отчета, ИФНС, ОКТМО, КБК);

- с проставлением цифры 0 или прочерка в полях, предназначенных для данных о начисляемых взносах.

Подробнее о правилах оформления нулевого расчета по взносам читайте в этом материале.

Непредставление нулевого расчета по взносам станет основанием для начисления страхователю штрафа в сумме 1000 руб. (п. 1 ст. 119 НК РФ). Подробнее о штрафе, относящемся к несдаче отчета по страховым взносам, читайте здесь.

Важно! В случае непредставления ЕРСВ (как нулевого так и заполненного) в течение 10 дней после установленного срока, налоговики заблокируют расчетные счета компании. Подробнее об этом мы рассказывали здесь.

Сдача нулевой отчетности по страховым взносам послужит для ИФНС источником информации о том, что:

- в связи с неначислением выплат физлицам у страхователя отсутствуют основания для начисления взносов;

- он не относится к числу страхователей, начислявших выплаты и взносы, но не подавших расчет вовремя.

Итоги

Единый расчет по страховым взносам 2020-2021 годов только кажется объемным. На самом деле часть листов основная масса страхователей не заполняет. Новый РСВ имеет свои нюансы заполнения и требует внимательного отношения к достоверности данных, попадающих в него. Если опоздаете с подачей, минимальный штраф составит 1000 руб.

О том, как уточнить ЕРСВ, читайте здесь.

Читайте также: