Бланки для заполнения отчетности в пенсионный фонд

Новая отчетность в ПФР

С переходом на электронные трудовые книжки для работодателей вводят 2 новые формы. Одна из них – отчет СЗВ-ТД, который работодатель обязан передавать в Пенсионный фонд ежемесячно до 15-го числа месяца, идущего за отчетным периодом (месяц). В этой форме фигурируют:

- те же сведения, которые работодатель указывает в трудовой книжке;

- данные, которые идентифицируют сотрудника.

В 2020 году отчет СЗВ-ТД сдают, если были кадровые изменения или работник подал заявление о том, как с 2021 году вести его трудовую книжку.

Впервые подайте форму до 15-го числа месяца, следующего за месяцем, в котором произошло одно из следующих событий:

- организация (ИП) приняла, уволила или перевела сотрудника на другую постоянную работу;

- сотрудник подал заявление о сохранении бумажной трудовой книжки или об отказе от нее.

Такие же правила распространяются на все будущие месяцы 2020 года. Тогда впервые передать сведения о трудовой деятельности нужно не позднее 15 февраля 2021 года.

Подытожим: в 2020 году надо ежемесячно отчитываться о:

- приеме на работу/переводе/увольнении и некоторых других событиях (см. таблицу ниже);

- заявлении о выборе бумажной либо электронной трудовой книжки.

Если в течение месяца ни одного из этих событий не произошло, за текущий месяц подавать сведения в ПФР не нужно.

Какой использовать бланк отчета

СЗВ-ТД закреплён постановлением Правления ПФ РФ “Об утверждении формы и формата сведений о трудовой деятельности зарегистрированного лица, а также порядка ее заполнения”.

Официальное название формы СЗВ-ТД – «Сведения о трудовой деятельности зарегистрированного лица». Выглядит образец СЗВ-ТД 2020 года так:

Как видно, новый отчёт включает в себя:

- наименование страхователя (допустимо на латинице);

- его регистрационный номер в системе ПФР;

- ИНН и КПП работодателя;

- отчётный месяц;

- календарный год;

- персональные данные физлица (Ф.И.О.), с которым есть или были в отчётном месяце трудовые отношения (в т. ч. совместителя или работника на удалёнке);

- сведения о приеме на работу с указанием (при наличии) структурного подразделения страхователя;

- СНИЛС;

- наименование должности (работы), специальности, профессии с указанием квалификации (разряда, класса, категории, уровня квалификации) (при наличии);

- дата кадрового события;

- сведения о переводах на другую работу;

- сведения об увольнении, основаниях прекращения трудового договора;

- данные приказа (распоряжения) иного решения или документа страхователя, являющегося основанием для оформления трудовых отношений (название, номер, дата).

- сведения о подаче или отмене действия заявления на тот или иной вид трудовой книжки;

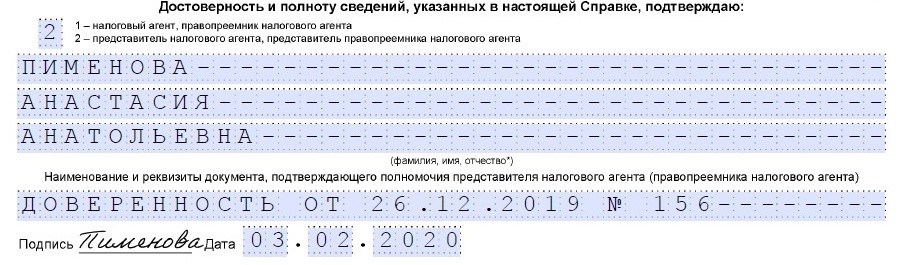

- дату составления и сведения о лице, подписавшем отчет.

С нашего сайта бесплатно скачать бланк СЗВ-ТД 2020 можно по прямой ссылке здесь:

Как заполнять СЗВ-ТД

Оформить бланк СЗВ-ТД для сдачи в ПФР достаточно просто. При этом заполнению подлежат только те графы, которые характеризуют конкретное кадровое событие.

Оформление отчета начинают с внесения сведений о работодателе. Аналогичные сведения вносят в привычный для работодателей отчет СЗВ-М, поэтому трудностей при заполнении этих данных в бланке СЗВ-ТД возникнуть не должно.

Напомним, откуда взять данные для заполнения.

Это 12-значный цифровой код, который присваивают каждому юридическому лицу или ИП при регистрации в ПФР. Он должен обязательно присутствовать на всех отчетах, направляемых в этот Фонд. Его формат всегда такой: XXX-XXX-XXXXXX.

Правильность его заполнения можно проверить, например, на сайте ФНС. Для этого скачайте выписку из реестра юрлиц/ИП и в разделе «Сведения о страхователе в Пенсионном фонде» вы найдете регистрационный номер фирмы в ПФР.

Для юридического лица его берут из учредительных документов. Если отчитывается предприниматель, то перед Ф.И.О. указывают аббревиатуру «ИП».

Информацию об ИНН и КПП возьмите из свидетельства, полученного от ФНС. Для юридического лица используют 10-значный ИНН и 9-значный КПП. Для ИП идентификационный номер будет 12-значным, а КПП не применяется.

В этой графе проставляют код отчетного периода (номер месяца по порядку от начала года – 01, 02, 03, … 10 и т. д.) и отчетный год.

Приводим в именительном падеже. Отчество указываем при его наличии. Запись производят на основании паспорта или иного документа, удостоверяющего личность: военного билета, водительских прав, заграничного паспорта и др. (п. 2.1 Инструкции по заполнению трудовых книжек, утв. постановлением Минтруда России от 10.10.2003 № 69).

Должна быть заполнена дата подачи заявления в формате ДД.ММ.ГГГГ.

При необходимости корректировки этой даты представляют форму СЗВ-ТД, где в данной строке заполняют новую дату подачи заявления.

Для отмены сведений о подаче заявления в данной строке приводят ранее указанную дату и в поле “Признак отмены” проставляют знак “X”.

Заполняют в порядке, изложенном выше.

Сведения отражают в табличной форме. Всего 10 граф. При этом заполнению подлежат только те графы, которые характеризуют конкретное кадровое событие.

Последовательность занесения работников в отчет значения не имеет. Это может быть алфавитный, хронологический (по хронологии, установленной работодателем) или любой другой порядок.

Если нужно отменить запись в ранее представленных сведениях о трудовой деятельности по зарегистрированному лицу, сдают форму СЗВ-ТД, заполненную в полном соответствии с первоначальными сведениями, которые требуется отменить, но в графе “Признак отмены мероприятия” ставят знак “X”.

В формате ДД.ММ.ГГГГ указывают дату кадрового мероприятия: приема на работу, перевода, увольнения и др.

Необходимо использовать специальные коды. При этом текстовая расшифровка кадрового мероприятия не требуется.

Все предприниматели, которые являются плательщиками страховых взносов за работников, обязаны предоставлять в ИФНС форму . Помимо этого, работодатели подают сведения о сотрудниках.

В нашей сегодняшней публикации мы рассмотрим правила и порядок заполнения отчета в ИФНС и более детально остановимся на персонифицированном учете (Раздел 3 формы ). В нижней части страницы можно скачать бланк формы ПРФ 2019 года и образец заполнения этого документа. Там же вы найдете бланк, который станет актуальным, начиная с отчетности за 1 квартал 2020 года.

Напомним, до 2017 года форма РСВ предоставлялась в ПФР. В связи с передачей ИФНС функций администрирования по уплате взносов, с 01.01.2017 года уплачивать следующие взносы и сдавать по ним отчет необходимо в ИФНС по месту регистрации ИП:

- на обязательное пенсионное страхование;

- на обязательное медицинское страхование;

- на обязательное страхование по временной нетрудоспособности и в связи с материнством.

Форма РСВ: последние изменения в документе

Форма РСВ 2019 года утверждена Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

В 2017 году произошли следующие изменения в форме , которые актуальны и в 2019 году:

Форма РСВ объединила расчеты РСВ-1, РСВ-2, РВ-3 и частично расчет 4-ФСС. Кроме того, введены новые сроки подачи отчетности.

Обратите внимание, что за 4 квартал 2019 года сдавать РСВ необходимо по форме, утвержденной Приказом ФНС от 10.10.2016 № ММВ-7-11/551. Дело в том, что еще в июле 2018 года был опубликован проект приказа о внесении изменений в форму РСВ. Предполагалось, что уже в 2018 году отчетность по страховым взносам будет сдаваться по новой форме. Затем сроки принятия новой формы были перенесены на начало 2019 года, однако, и в 2019 году бланк так и не был утвержден. Поэтому весь 2019 год работодатели сдают отчет РСВ на старом бланке, утвержденном еще в 2016 году.

Согласно последней информации, новый бланк РСВ станет актуальным в 2020 году. И на этот раз, судя по всему, его действительно введут. Соответствующий проект Приказа ФНС от 16.05.2019 опубликован на официальном сайте проектов НПА. А 18 сентября 2019 года новая форма РСВ утверждена Приказом под № ММВ-7-11/470@.

Сроки сдачи РСВ в 2020 году

Независимо от формата подачи отчетности, отчет РСВ предоставляется ежеквартально, в срок до 30 числа месяца, который следует за отчетным периодом.

Если крайний срок подачи расчета выпадает на выходной день, то документ можно сдать в первый рабочий день (после выходного).

Сроки сдачи РСВ в 2020 году следующие:

- за 4 квартал 2019 года – до 30.01.2020;

- за 1 квартал 2020 года — 30.04.2020;

- за 2 квартал 2020 года — 30.07.2020;

- за 3 квартал 2020 года — 30.10.2020;

- за 4 квартал 2020 года — 30.01.2021.

Формат отчета РСВ 2020 года

В 2020 году разрешается сдавать на бумажном носителе организациям и ИП, численность работников которых не превышает 25 человек. Если численность сотрудников больше 25 человек, то возникает обязанность сдавать отчет только в электронном виде по ТСК.

Кто и куда сдает расчет?

Все работодатели по итогам каждого квартала должны сдать расчет формы в ИФНС по месту регистрации.

Обособленные подразделения, которые имеют отдельный расчетный счет и баланс, уплачивают страховые взносы и подают отчетность по месту своего нахождения.

Нулевой отчет при отсутствии деятельности

Если предпринимательская деятельность не велась, зарплата работникам не начислялась и не выплачивалась, но вы зарегистрированы в качестве работодателя, все равно нужно подать. Нулевой отчет подается и в случае отсутствия начислений взносов за работников.

Структура и правила заполнения документа

Форма за 2019 год состоит из титульного листа и 3 разделов:

1. РАЗДЕЛ 1 – сводные данные по страховым взносам.

2. РАЗДЕЛ 2 - для глав КФХ.

3. РАЗДЕЛ 3 - персонифицированные сведения о каждом работнике.

Каждый раздел включает в себя несколько подразделов и приложений к ним. На первый взгляд кажется, что отчет РСВ довольно объемный. На самом деле работа по его заполнению не окажется настолько сложной, поскольку заполнять нужно не все разделы. Поэтому сначала выясним, кому именно какие разделы и подразделы необходимо заполнять.

ТИТУЛЬНЫЙ ЛИСТ. Заполняют все без исключения страхователи.

ЛИСТ «Сведения о физическом лице, не являющемся ИП». Индивидуальные предприниматели и организации не заполняют этот лист. Его заполняют физические лица за нанятых работников.

Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 - заполняют и сдают все ООО и ИП, выплачивающие доходы физлицам в течение отчетного квартала.

Раздел 2 и приложение 1 к Разделу 2 - заполняют главы крестьянских фермерских хозяйств.

Подразделы 1.3.1; 1.3.2; 1.4 приложения 1 к разделу 1 заполняются, если ИП или организация начисляет страховые взносы по дополнительным тарифам.

Приложения 5; 6; 7; 8 к разделу 1 заполняют ИП или ООО, которые применяют пониженные тарифы при расчете страховых взносов.

Приложение 9 к Разделу 1 заполняют в случаях выплаты доходов иностранным сотрудникам или сотрудникам без гражданства.

Приложение 10 к Разделу 1 подлежит заполнению, если в отчетном квартале выплачивались доходы студентам, работавшим в студенческих отрядах.

Приложения 3 и 4 к Разделу 1 заполняют ИП или ООО, выплачивавшие пособия в отчетном квартале.

Выбрав относящиеся к вашей деятельности разделы, можно приступать к их заполнению.

Правила заполнения документа следующие:

1. Каждое поле отчета содержит определенный показатель, дополнять другой информацией нельзя.

2. Страницы нумеруются в соответствующих ячейках следующим образом: «001», «002»… «033».

3. Для записи десятичной дроби имеется два поля: в первую вписывается целая часть, а во вторую – остаток.

4. Текстовые поля заполняются слева направо, начиная с первого окошка.

5. Стоимостные показатели указываются в рублях и копейках, разделенных точкой.

6. При заполнении документа на компьютере используется шрифт Courier New (16-18 кегль).

7. В полях для количественных и суммовых показателей ставится «0» («ноль»). В остальных случаях, например, когда отсутствуют текстовые показатели, во всех знакоместах поля ставится прочерк.

8. Заполняя расчет на компьютере, ставить нули и прочерки в свободных ячейках не нужно.

9. В конце каждой страницы РСВ нужно поставить подпись, указать дату подписания.

10. При наличии печати она ставится на титульном листе.

Порядок заполнения РСВ за 2019 год

РАЗДЕЛ 1: СВОДНЫЕ ДАННЫЕ ПО СТРАХОВЫМ ВЗНОСАМ

Раздел 1 включает в себя информацию по расчетам пенсионных, медицинских взносов, а так же по взносам на страхование по временной нетрудоспособности и в связи материнством. Используя карточку учета страховых взносов, отражающую начисленные и выплаченные физическим лицам выплаты и вознаграждения в отчетном периоде 2019 года, последовательно заполняются строки от 010 до 123. При этом строка 030 заполняется нарастающим итогом с начала 2019 года, а строки 031; 032; 033 заполняются ежемесячными данными. Аналогично заполняется форма по всем типов взносов.

Далее в строки 120-123 Раздела 1 включаются суммы, превышающие затраты страхователя на пособия над исчисленными страховыми взносами по временной нетрудоспособности и материнству. Если факта превышения не было, то эти строки не заполняются.

ПРИЛОЖЕНИЕ 1: РАСЧЕТ СУММ СТРАХОВЫХ ВЗНОСОВ НА ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ И МЕДИЦИНСКОЕ СТРАХОВАНИЕ К РАЗДЕЛУ 1

Сначала указывается код тарифа плательщика от 01 до 016. От него зависят ставки страховых взносов и подразделы, которые необходимо заполнить в соответствии с кодом тарифа.

Данное приложение состоит из нескольких подразделов. Какой из подразделов и кому необходимо заполнять, написано выше.

ПРИЛОЖЕНИЕ 2: РАСЧЕТ ВЗНОСОВ ПО НЕТРУДОСПОСОБНОСТИ И МАТЕРИНСТВУ К РАЗДЕЛУ 1.

В начале укажите признак выплат:

«1» – если регион участвует в пилотном проекте ФСС. Т.е. производятся прямые выплаты страхового обеспечения из бюджета ФСС;

«2» – если пособия выплачивают работодатели, а потом зачитывают затраты в счет уплаты страховых взносов.

Затем форма заполняется аналогично предыдущему приложению.

ПРИЛОЖЕНИЕ 3 РАСХОДЫ ПО ОБЯЗАТЕЛЬНОМУ СОЦИАЛЬНОМУ СТРАХОВАНИЮ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ И РАСХОДЫ, ОСУЩЕСТВЛЯЕМЫЕ В СООТВЕТСТВИИ С ЗАКОНОДАТЕЛЬСТВОМ РОССИЙСКОЙ ФЕДЕРАЦИИ К РАЗДЕЛУ 1.

Если организация не выплачивала пособия в отчетном квартале 2019 года, то приложение 3 не заполняется и не сдается в составе расчета за отчетный 4 квартал 2019 года. Если же выплаты имели место, то используйте следующий порядок заполнения:

- по строкам 010–090 – указывайте по каждому виду выплат количество случаев выплат, число оплаченных дней, а также суммы произведенных расходов (в т.ч. те, которые финансируют из федерального бюджета);

- по строке 100 – указывайте итоговую сумму расходов на названные выплаты (в т.ч. те, которые финансируются из федерального бюджета).

Все остальные приложения заполняются аналогично предыдущим и не вызывают дополнительных вопросов.

Важно: Начиная с отчета по форме РСВ за 4 квартал 2017 года (а также за все последующие периоды 2018, 2019, 2020 годов), согласно абз. 2 п. 7 ст. 431 НК ИФНС будут не признавать сданным отчет, если будут допущены ошибки в следующих показателях раздела 3 по каждому физлицу:

- 210 – сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

- 220 – база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

- 240 – сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

- 250 – итоги по графам 210, 220 и 240;

- 280 – база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

- 290 – сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

- 300 – итоги по графам 280, 290.

Cуммарные данные в перечисленных строках по всем физлицам должны соответствовать сводным данным в подразделах 1.1 и 1.3.

Вышеперечисленные правила заполнения отчета РСВ касаются РСВ за 4 квартал 2019 года, сдать который необходимо до 30 января 2020 года.

Изменения в форме РСВ 2020 года

Теперь поговорим о форме РСВ за периоды 2020 года. На текущий момент на Едином портале для размещения проектов НПА имеется новый бланк РСВ. Новая форма РСВ, сдавать которую необходимо, начиная с 1 квартала 2020 года, утверждена Приказом от 18 сентября 2019 года № ММВ-7-11/470@ и опубликована в официальных источниках 8 октября 2019 г.

В новой форме отсутствует приложение, включающее сведения о применении пониженного тарифа, установленного на период до 2019 года. В приложении 2 «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» появятся новые поля.

В разделе 3 (персонифицированные сведения физических лиц). Появился новый реквизит «Тип корректировки». Аналогично СЗВ-М, в новом РСВ необходимо будет ставить отметку о том, какую форму сдают: исходную, корректирующую или отменяющую.

В приложение 2 к разделу 1 добавили поле «Код тарифа плательщика». Изменения коснулись и других приложений расчета. Как только новая форма начнет свое действие, мы подробно опишем все нюансы.

Итак, по состоянию на 4 квартал 2019 года действует старая, хорошо знакомая работодателям форма РСВ. Но не будет лишним рассказать о тех изменениях, которые будут отражены в новом РСВ. Перечислим их:

1. Добавлен раздел «Тип плательщика». Необходимо будет указать:

- признак «1», если в течение отчетного периода налогоплательщик выплачивал сумму в пользу физлиц;

- признак «2», если выплаты в пользу физлиц не осуществлялись.

2. Изменение отчетного периода. РСВ будет заполняться не нарастающим итогом (за квартал, полугодие, 9 месяцев и год), а по-квартально (1 кв. 2020, 2 кв. 2020 и т.д.).

3. В подразделы 1.1 и 1.2 добавятся поля. В новых полях В 2020 году будут отражаться суммы налоговых вычетов (поле «Сумма расходов, принимаемая к вычету в соответствие с п.8 ст. 421 НК РФ»).

4. Исключен подраздел 1.4. В актуальной форме 2019 года подраздел 1.4 отражает расчет страховых взносов на социальное обеспечение членов летных экипажей, отдельных категорий работников угольной промышленности. В новой форме данный подраздел будет подаваться в виде отдельного приложения.

5. Удалены строки из приложения 2.2. В связи с отменой льготных тарифов для предпринимателей на ПСН и на ЕНВД (аптечная деятельность), соответствующие строки в приложении 2.2 удалены.

6. Удалены строки подраздела 2.2, в которых отражались суммы расчетов с иностранными работниками, которые не являются гражданами ЕАЭС.

7. Дополнение строки 055, в которой и будут отражены суммы выплаты иностранцам-негражданам ЕАЭС.

Ниже вы можете скачать бланки РСВ 2019 года, а также для ознакомления вы можете скачать бланк РСВ 2020 года, который, вступит в силу с 1 квартала 2020 года:

Форму РСВ 2019 года в форматах Excel и PDF можно скачать по кнопке ниже:

Образец заполнения РСВ 2019 года в формате Excel доступен по следующей кнопке:

Бланк РСВ 2020 года доступен по следующей кнопке:

Обновлено 16.09.2019

Тоже может быть полезно:

- Налоговый календарь на 2017 год

- Размер страховых взносов на ОПС и ОМС для ИП в 2020 году

- Регистрируемся в ПФР

- Порядок оплаты больничного листа в 2020 году

- Расчет компенсации за задержку зарплаты

- Расчет среднесписочной численности работников

Информация полезна? Расскажите друзьям и коллегам

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Комментарии

ОтменитьДобавить комментарий

Нажимая на кнопку "Отправить" вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

Официальный производственный календарь на 2020 год: перечень праздников .

В нашем сегодняшнем материале читатель найдет налоговый календарь на 2020 .

Непременным элементом зала обслуживания клиентов или покупателей, согласно .

Детальная информация о том, как должна быть произведена уплата 1% свыше 300000 .

Количество и размер налогов индивидуального предпринимателя определяется .

Подоходный налог с зарплаты или НДФЛ – это основной прямой налог. Он удерживается .

Предлагаем вниманию читателей кредитный калькулятор онлайн 2019 года. Рассчитайте .

Дают ли ипотеку ИП? Такой вопрос интересует очень многих индивидуальных .

Вопрос о том, как получить кредит для ИП без справок является очень актуальным .

Для того чтобы получить кредит на открытие малого бизнеса в России стоит .

Появлению СЗВ‑ТД предшествовало введение электронного формата трудовых книжек. Работодатели ежемесячно должны отчитываться о кадровых движениях своих работников в ПФР.

Нормативно-правовая база

Представление формы СЗВ-ТД регулируют:

- Федеральный закон от 16.12.2019 № 436-ФЗ «О внесении изменений в Федеральный закон «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

- Федеральный закон от 16.12.2019 № 439-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации (в части формирования сведений о трудовой деятельности в электронном виде)».

- Постановление Правления ПФ РФ от 25.12.2019 № 730п «Об утверждении формы и формата сведений о трудовой деятельности зарегистрированного лица, а также порядка заполнения форм указанных сведений» (вместе с «Порядком заполнения формы «Сведения о трудовой деятельности зарегистрированного лица (СЗВ-ТД)», «Форматом сведений для формы «Сведения о трудовой деятельности (СЗВ-ТД) зарегистрированного лица» в электронном виде»).

Кто и когда обязан сдавать СЗВ-ТД

С 2020 года утверждён новый документ отчётности персонифицированного учёта, который работодатели обязаны представлять в Пенсионный фонд. Это отчет СЗВ-ТД, который называется «Сведения о трудовой деятельности зарегистрированного лица». Форма бланка, порядок и указания формирования данных на каждого сотрудника утверждены Постановлением 730п от 25 декабря 2019 г.

СЗВ-ТД формируется по каждому работнику, с которым страхователь заключил трудовой договор, в том числе и на тех, кто работает удалённо или по совместительству.

Если никаких кадровых событий, например переводов или увольнений, в январе 2020 года в организации не происходило, то сведения по форме СЗВ-ТД в феврале в ПФР не представляются. В последующие месяцы отчетность по форме СЗВ-ТД представляется по тому же принципу — если были кадровые события.

Следовательно, документ по форме СЗВ-ТД представляется по тем сотрудникам, у которых произошло одно или несколько из перечисленных ниже кадровых событий:

- приём, перевод или увольнение

- изменение фамилии, имени или отчества работника

- установление (присвоение) второй или последующей профессии

- запрет занимать должность или осуществлять определенный вид деятельности (в соответствии с приговором суда)

- написание заявления о выборе трудовой книжки

Подавать ли СЗВ-ТД, если сотрудники выбрали бумажные трудовые

Заявление о выборе работником формата ведения трудовой книжки (бумажного или электронного) уже является основанием для представления СЗВ-ТД. Работодатель обязан отчитаться перед ПФР РФ о трудовой деятельности своих сотрудников и своевременно представить электронные сведения по новой форме. Данная норма закреплена в 436-ФЗ от 16 декабря 2019 г.

Нужно ли ИП без сотрудников сдавать СЗВ-ТД

Электронный документ СЗВ-ТД представляется исключительно в отношении наёмных сотрудников, при этом только на тех, у кого за отчётный период были кадровые события. Поэтому предприниматель без работников передавать документ в ПФР не должен.

Сдавать ли СЗВ-ТД, если кадровых событий не было

Если в течение 2020 года у работников не произошло никаких кадровых событий, в том числе если никто из них не написал заявление о выборе формы трудовой книжки, то отчет СЗВ-ТД по ним подается не позднее 15 января 2021 года. В нем приводится запись из трудовой книжки по состоянию на 1 января 2020 года.

Способы представления отчетности

Работодатели, у которых в штате в отчётном периоде было 25 и более застрахованных лиц, обязаны сдавать отчёт в электронном виде через интернет. Для сдачи формы достаточно скачать бесплатный программный комплекс с официального сайта ПФР или с любого другого сервиса. Документ перед отправкой подписывается усиленной электронной подписью.

Если в штате юрлица в отчётном периоде работало 24 и менее застрахованных лиц, вправе представить отчёт СЗВ-ТД на бумажном носителе.

Сроки представления СЗВ-ТД

В 2020 году

С 1 января 2020 года информацию о кадровых событиях по каждому застрахованному сотруднику необходимо сдавать ежемесячно. Срок представления бланка: не позднее 15 числа месяца следующего за отчётным. Если никаких действий в отношении работников в течение месяца не совершалось, сведения не передаются.

Таким образом, сведения о трудовой деятельности сотрудников впервые нужно было подать не позднее 17 февраля 2020 года — отчитаться только по тем сотрудникам, в отношении которых произведены кадровые мероприятия в течение отчетного периода (месяца), т.е. за январь 2020, в том числе если сотрудники подали Заявление о ведении трудовой книжки; затем 16 марта — по тем сотрудникам, по которым произошли изменения за период с 1 фев. по 29 фев. 2020 года и т.д. по аналогии с СЗВ-М.

В 2021 году и далее

Если сотрудник не написал заявление о выборе формы трудовой книжки, и по нему в течение всего календарного года не было никаких кадровых мероприятий, первый отчёт СЗВ-ТД в отношении его заполняется по состоянию на 1 января 2020 года. Представить в ПФР такой документ нужно не позднее 15 февраля 2021 года.

Если в течение всего 2021 года и в последующих отчётных периодах по застрахованному сотруднику не произойдёт никаких кадровых изменений, сдавать бланк в дальнейшем не нужно, достаточно первого информирования.

Сроки представления бланка в случае проведения кадровых перемещений:

| Приём | Не позднее рабочего дня, следующего за днем издания соответствующего приказа (распоряжения), иного решения или документа |

| Увольнение | |

| При иных мероприятиях | Не позднее 15 числе месяца следующего за отчётным |

Важно! Если сотрудник увольняется с работы в середине отчётного периода, в форме СЗВ-ТД следует отразить не только информацию об увольнении, но и о других кадровых мероприятиях данного месяца, а также прошлого, если бланк за предыдущий по ним подан не был.

Следовательно, начиная с 1 января 2021 года сведения о трудовой деятельности сотрудников представляется ежемесячно не позднее 15 числа месяца следующего за отчётным. Исключение составляет приём и увольнение застрахованных лиц, по ним документ сдают не позднее рабочего дня, следующего за днем издания соответствующего приказа (распоряжения).

Бланк СЗВ-ТД и пример заполнения

Правила заполнения полей формы

Сведения о страхователе

- организации согласно уставным документам (допускается в латинской транскрипции);

- обособленного подразделения;

- отделения иностранной компании, осуществляющей деятельность на территории РФ.

Фамилия, имя, отчество (при наличии):

Сведения о зарегистрированном лице

Должны соответствовать данным, отраженным в документе АДИ-РЕГ

Сведения о выборе формы трудовой книжки: бумажной или электронной

Сведения об отчетном периоде

Сведения о трудовой деятельности зарегистрированного лица

Кто и как должен подать заявление о ведении трудовой книжки

В течение 2020 года каждый сотрудник имеет право выбрать форму ведения трудовой книжки. Если он хочет продолжать её заполнение на бумажном носителе, он должен написать заявление об этом до 1 января 2021 года.

Если сотрудник выбрал бумажную форму, такое право за ним сохраняется и при дальнейшем устройстве на работу к другим нанимателям. Кроме того, застрахованное лицо имеет право в последующем подать работодателю «Заявление о предоставлении сведений о трудовой деятельности».

Работодатель обязан вести трудовые книжки на бумажном носителе на работников, которые до 1 января 2021 года подадут об этом заявление и параллельно представлять на них сведения в электронном виде в ПФР.

Если сотрудник выбрал электронный формат ведения трудовой книжки, он должен в течение 2020 года подать специальный формуляр: «Заявление о предоставлении сведений о трудовой деятельности». После этого работодатель отдаёт сотруднику бумажную трудовую книжку на руки с записью о поданном заявлении. С этих пор страхователь больше не отвечает за бумажный документ, а сотрудник не может вернуться к бумажному формату ведения трудовой книжки.

В форме СЗВ-ТД нужно указать дату подачи такого заявления, следовательно, на лицевом счёте сотрудника в ПФР она также отразиться, кроме того, она будет указываться во всех сведениях о стаже.

Работникам, которые по уважительной причине до 31.12.2020 года не подадут ни одного заявления, работодатель продолжит ведение бумажной трудовой книжки. К таким работникам относятся те, кто находится в отпуске (декретницы), болеет или отстранен от работы.

Как откорректировать или отменить форму

Информация о выборе бумажной или электронной формы трудовой книжки

В бланке есть поле для даты, на которую подано заявление о выбранной работником форме трудовой книжки. Если информацию внесли некорректно, следует в Пенсионный фонд представить ещё одну форму СЗВ-ТД на данного сотрудника с правильной датой. Отменять первую форму не нужно.

Если необходимо аннулировать неверно поданную информацию о выборе застрахованным лицом формы ведения трудовой книжки, нужно сдать повторный бланк, указать ту же дату, что и в первом документе, но в поле «Признак отмены» поставить «Х».

Информация о приёме или увольнении, а также о переводе

Для того, чтобы отменить сданный ранее бланк с неверной информацией, следует представить ещё одну форму с полями, заполненными, аналогично первому отчёту. Дополнительно в поле «Признак отмены записи сведений о приеме, переводе, увольнении» поставить «Х».

Для корректировки ранее сданных сведений о трудовой деятельности, нужно оформить отчет СЗВ-ТД с двумя строками:

- первая строка — такая же, как в исходной форме, но в графе «Признак отмены записи сведений о приеме, переводе, увольнении» стоит знак «Х»;

- вторая строка — с правильными данными.

Ответственность за непредставление нового отчета

Работодатель или его должностное лицо будет привлечено к административному наказанию за следующие действия:

- за нарушение сроков представления отчётности

- за подачу неполных и (или) недостоверной информации о трудовой деятельности

| Первичное нарушение | |

| Организация | от 30 000 до 50 000 руб. |

| Индивидуальные предприниматели | от 1 000 до 5 000 руб. |

| Должностные лица | от 1 000 до 5 000 руб. |

| Повторное нарушение | |

| Организация | от 50 000 до 70 000 руб. |

| Индивидуальные предприниматели | от 10 000 до 20 000 руб. |

| Должностные лица | от 10 000 до 20 000 руб. либо дисквалификация на срок от 1 до 3 лет |

При первичном нарушении вместо штрафа возможно предупреждение.

Если в результате ошибки в отчёте сотрудник не сможет в дальнейшем трудоустроиться, работодатель обязан будет возместить ему заработок, недополученный в связи с представлением недостоверной информации.

Как Контур.Экстерн поможет заполнить СЗВ-ТД

Как заполнить заявление в Экстерне:

Если компания отчитывается в ПФР через уполномоченного представителя, следует направить также уведомление о предоставлении полномочий представителю.

Если вы уже заполняли в Экстерне форму СЗВ-М, то данные о сотруднике (ФИО, СНИЛС, дата рождения) подтянутся в СЗВ-ТД автоматически.

В карточке сотрудника отражаются все действия по нему. На основе ранее отправленного отчета СЗВ-ТД можно сразу создать отчет c отменяющим мероприятием. Для отмены конкретного мероприятия достаточно указать дату отмены.

Можно массово добавлять в отчет сотрудников — это удобно, когда нужно подать форму по большому количеству сотрудников, в частности, при переименовании организации.

Перед отправкой формы Экстерн проверяет ее на форматно-логические ошибки, а также по методике ПФР.

Онлайн-сервис для подготовки отчетности

в ПФР форма РСВ-1 2017

Сервис позволяет:

Подготовьте отчет у нас на сайте или просто скачайте бланки РСВ-1:

Автоматическое и ручное заполнение расчета по страховым взносам реализовано во всех бухгалтерских программах БухСофт, включающих блок Зарплата и Кадры, а также в сервисе Бухсофт Онлайн.

Форма РСВ-1 за 2015 и 2016 годы

Актуальная форма РСВ-1 действует с 2015 года

Форма РСВ-1 утверждена Постановлением Правления ПФР от 04.06.2015 года № 194п «О внесении изменений в постановление Правления Пенсионного фонда Российской Федерации от 16 января 2014 года № 2п».

- прекращается действие пониженных тарифов, а значит и соответствующих кодов застрахованных, которые были установлены на период с 2012 по 2014 годы для некоторых категорий плательщиков, в связи с чем из РСВ-1 исключены соответствующие расчетные таблицы;

- название Раздела 4 сменится с «Суммы доначисленных страховых взносов с начала расчетного периода» на «Суммы перерасчета страховых взносов с начала расчетного периода».

Форма РСВ-1 предыдущих лет

Форма отчета РСВ-1 в ПФР за 2014 год

Бланк расчета по страховым взносам утвержден Постановлением Правления ПФР от 16.01.2014 № 2п об утверждении формы расчета (РСВ-1) и порядка ее заполнения. Постановление вступило в силу с 4 марта 2014 года.

- Введена новая форма РСВ-1, при этом отдельно форм СЗВ нет. Индивидуальные сведения являются приложениями к форме РСВ-1.

- Распределением страховых взносов между страховой и накопительной частями занимается ПФР.

- Распределением уплаты страховых взносов по застрахованным лицам занимается ПФР (пропорционально начисленным взносам).

- На одно лицо подается одна форма, в которой предусмотрена возможность указания нескольких кодов тарифов страховых взносов. Договоры ГПХ указываются в отдельной колонке в разделе сведения о сумме выплат, а не отдельной формой.

- Для указания периодов межвахтового отдыха, перевода на легкий труд, периодов учебы, переводов по инициативе работодателя и т.п. существенно расширяется классификатор кодов дополнительных сведений для исчисления стажа.

- Появляются новые разделы связанные с досрочным негосударственным обеспечением.

- Выплаты по доп тарифу необходимо дополнительно разносить по классам условий труда, в зависимости от результатов специальной оценки условий труда.

- КБК по прежнему два, но КБК накопительной части пенсии используется только в том случае, если организация доначисляет взносы за периоды 2010-2013 г.г.

Форма отчета РСВ-1 в ПФР за 2013 год

Бланк расчета по страховым взносам утвержден Приказом Минтруда России от 28.12.2012 № 639н об утверждении формы расчета (РСВ-1) и порядка ее заполнения. Данная форма действует с 1 кв. 2013 года.

- Раздел 1: добавлены столбцы о дополнительных взносах; добавлена стр. 121.

- Раздел 2 разделен на раздел 2.1 - "Расчет страховых взносов по тарифу", раздел 2.2 и раздел 2.3 (расчет дополнительных взносов по ставке 2% и 4%)

- Изменения стр. 240 и 241 - теперь базу для расчета взносов надо делить не по категории ЗЛ (до 67 г.р. и моложе 67 г.р.), а сразу на страховую и накопительную части.

- Изменена стр. 260, добавлена стр. 261 - количество ЗЛ, доход которых превысил 568 000 р.

- Раздел 3.1: добавлена возможность вводить несколько справок о МСЭ и ВТЭК.

- Внесены изменения в раздел 4.

Формирование расчета страховых взносов в ПФР и ФОМС (РСВ-1) в электронном виде:

Форма отчета РСВ-1 в ПФР за 2012 год

Бланк Расчета страховых взносов в ПФР, ФОМС (РСВ-1) Утвержден Приказом Минздравсоцразвития от 15.03.2012 № 232н.

Форма РСВ-2 - Подробнее (Форма не сдается с 1 квартала 2013 года)

- Форма заполняется в рублях и копейках

- Изменились коды тарифов

- Добавлены новые разделы

Форма отчета РСВ-1 в ПФР за 2011 год

Бланк Расчета страховых взносов в ПФР, ФФОМС, ТФОМС (РСВ-1) Утвержден Приказом Минздравсоцразвития от 12.11.2009 № 894н, с изменениями, утвержденными Приказом Минздравсоцразвития № 1135н от 20.12.2010

Формирование расчета страховых взносов в ПФР и ФОМС (РСВ-1) в электронном виде:

Срок подачи расчета РСВ-1 (отчетные периоды по взносам в ПФР)

Отчетные периоды по страховым взносам: первый квартал, полугодие и девять месяцев календарного года.

Расчет РСВ-1 и сведения по персонифицированному учету представляются в территориальный орган ПФР по месту учета ежеквартально не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (Федеральный закон 339-ФЗ от 08.12.10).

В случае, когда последний день срока приходится на выходной и (или) нерабочий праздничный день, днем окончания срока считается ближайший следующий за ним рабочий день.

Порядок заполнения расчета по страховым взносам (РСВ-1)

Инструкции для быстрого заполнения расчета РСВ-1 в Бухсофт:

Читайте также: