Документы о профессиональном пенсионном страховании

Федеральный закон № 48, подписанный Президентом 1 апреля 2019 года внёс коррективы в систему обязательного пенсионного страхования (ОПС). Изменения произошли в части персонального учёта. Одно из новшеств – отмена пластикового свидетельства. Привычная зелёная карточка, именуемая страховое свидетельство государственного пенсионного страхования (ССГПС), больше не выдаётся. Какой документ предоставляют взамен заламинированного пластика и как поступить с ранее выданным свидетельством, узнаем далее.

Что такое СНИЛС

В обиходе отождествляют понятия СНИЛСа и пластиковой карточки, считая, что это и есть страховое свидетельство. Фактически, документ подтверждает, что его обладатель зарегистрирован в системе ОПС и ему присвоен уникальный номер, позволяющий идентифицировать подателя свидетельства в информационной базе Пенсионного фонда РФ (далее ПФ РФ). 11-значная комбинация цифр и есть номер лицевого счёта, который присваивают каждому человеку индивидуально. Работает эта цифра для поиска персональной информации в системе ОПС.

Помимо СНИЛСа, страховое свидетельство обязательного пенсионного страхования раскрывает краткие сведения об его владельце:

- фамилию, имя, отчество;

- когда и где родился;

- какого пола застрахованный.

С обратной стороны указаны правила обращения с документом, действующие до 31.03.2019 года. Поэтому информация, касающаяся обмена пластика, уже не актуальна. Но не стоит торопиться уничтожать документ, так как он сохраняет своё действие наряду с новой формой СНИЛСа, выдаваемой ПФ РФ с апреля 2019 года.

С помощью персонального кода открыт доступ к ряду возможностей:

- Работе со сведениями застрахованного лица в границах персонифицированного учёта в ПФ РФ.

- Определению, подтверждению и обработке персональных данных при взаимодействии с представителями муниципалитета и госорганов.

- Выполнению функций, исполняемых государственными или муниципальными структурами.

Индивидуальный лицевой счёт (ИЛС), номер которого указан в СНИЛСе, имеет следующие составляющие:

- Основную часть, содержащую номер ИЛС и сведения о стаже.

- Специальную, в которой фиксируются поступившие на накопительную часть страховые взносы. (Их уплачивает работодатель или само физ.лицо, являющееся ИП или самозанятой персоной).

- Профессиональную часть, отражающую информацию о взносах негосударственного пенсионного обеспечения, при работе на вредном или опасном производстве.

Такой учёт ведётся в нашей стране с 1 апреля 1996 года и регулируется законом № 27-ФЗ.

Для чего необходимо страховое свидетельство

Ранее карточку требовали только при официальном трудоустройстве, а за неимением таковой, работодатель самостоятельно оформлял документ на каждого сотрудника. Со временем, круг использования свидетельства расширился: любое предоставление муниципальных или гос. услуг начинают после предъявления не только паспорта, но и страхового номера ПФР.

Взрослому населению страховое свидетельство нужно для уверенности, что отчисления, проводимые работодателем в ПФ РФ не только поступают адресату, но и фиксируются на ИЛС. Правильность отображения этих данных влияет на формирование будущей пенсии. Поэтому важно, чтобы поступающие сведения были достоверными и своевременно переданными. За нарушение сроков передачи данных страхователем предусмотрены штрафные санкции.

Где предъявляют

Детям ССГПС понадобится при посещении медицинских учреждений и получении муниципальных и гос. услуг в дошкольных организациях и школах, других учебно-образовательных учреждениях.

Наличие пенсионного свидетельства и СНИЛСа, открывает доступ к следующим услугам:

- Пользование интернет порталом Госуслуги.

- Оформление материнского (семейного) капитала.

- Получение мед. полиса.

- Выписка льготных лекарственных препаратов.

- Получение пенсионного удостоверения.

- Оформление кредитного договора.

- Покупка и продажа недвижимости.

- При заключении договора о добровольном пенсионном страховании.

Кто запрашивает

Для идентификации физического лица помимо документа, удостоверяющего его личность, требуют предоставить ССГПС:

- Работодатель, при приёме на работу.

- Работник ПФ РФ, для выдачи справок, оформления льготных выплат, назначении пенсии, инвалидности и т.д.

- Сотрудники медицинских учреждений.

- Система портала Госуслуг требует СНИЛС для создания личного кабинета, а для подтверждения учётной записи на сайте, его затребует сотрудник, уполномоченный эту запись подтвердить.

- При оказании муниципальных и гос. услуг.

- При оформлении договора купли-продажи.

ССГПС требуют при оказании услуг детям:

- дошкольные и школьные образовательные учреждения;

- учебные заведения;

- организации, предоставляющие дополнительное образование и детский отдых.

Удобный формат карточки (А7) позволяет носить её всегда с собой, вложив в обложку паспорта или карман сумки.

Кому доступен

Страховое свидетельство обязательного пенсионного страхования в нашем государстве могли получить все люди, имеющие подтверждённую запись в системе персонального учёта ПФ РФ, включая:

- работающих граждан;

- детей с рождения и до совершеннолетия;

- военнослужащих (вышедших в запас или имеющих заработок помимо службы в армии);

- граждан, которые не работают;

- священнослужителей;

- трудоустроенных иностранных граждан.

С 01.01.2012 года к застрахованным относят проживающих у нас иностранцев и людей без гражданства, но трудоустроенных по трудовому или срочному договору.

Неработающие трудоспособные граждане, а также люди пенсионного возраста получали ССГПС, для доступа к гос.услугам. Это же касается граждан, работающих без официального оформления и имеющих статус безработных.

Как получить страховое свидетельство

Поскольку пластиковое свидетельство выдаваться больше не будет, речь пойдёт о статусе документа, пришедшего ему на смену, но, как и прежде, подтверждающего регистрацию в ПФР в качестве застрахованного.

Страховой номер ИЛС оформляют любым доступным способом:

- лично посетив Фонд;

- через многофункциональный центр, находящийся поблизости;

- через Госуслуги, имея электронную подпись.

Работающие граждане могут подать заявку через своего работодателя, военнослужащие – по месту службы, студенты – через деканат. Иностранные лица оформляют СНИЛС только при личном посещении ПФ РФ. Теперь это будет бумажная справка либо электронный документ, который тоже можно распечатать и предъявлять по запросу.

Где можно получить

Выдача документа, подтверждающего регистрацию в Фонде пенсионного страхования, зависит от способа подачи заявки:

- При посещении ПФР, после анкетирования и прохождения процедуры идентификации, документ выдают сразу.

- Обратившись с заявлением в многофункциональный центр, указывают способ доставки документа: непосредственно в МФЦ, выслав через почтовое отделение или курьерскую службу на домашний адрес; через интернет ресурс, отправив на электронную почту.

- На «Государственных услугах» рассылка документа происходит на указанный е-mail.

- При первичном устройстве на работу, заполнив бланк о предоставлении СНИЛСа. Работодатель берёт на себя процедуру оформления, работнику остаётся только дождаться, когда инспектор по кадрам выдаст готовый документ.

- Военнослужащие получают СНИЛС непосредственно в воинской части.

Также справку, содержащую ИЛС, вышлют на адрес проживания, если это оговорено при заполнении заявки.

Запрашиваемые документы

Для получения ИЛС в ПФ РФ требуется минимальный набор документов.

Для россиян старше 14 лет:

- паспорт гражданина;

- анкета с персональными данными.

Детям до 14 лет:

- св-во о рождении;

- паспорт родителя ребёнка.

Для опекунов и попечителей понадобится документ, подтверждающий полномочия.

- паспорт гражданина другой страны;

- вид на жительство или разрешение на пребывание.

Для получения документа на другого гражданина, в том числе на собственного ребёнка, достигшего возраста 14 лет, потребуется нотариальная доверенность.

Сколько времени оформляется свидетельство

При подаче заявки в отделении пенсионного фонда, документ выдают сразу, единственный минус – придётся потратить время на посещение Фонда и возможную очередь.

Работодателю отводится 5 дней на регистрацию нового сотрудника в системе ОПС, документ, подтверждающий регистрацию, будет выдан через 14 дней.

Обратившись за СНИЛСом через МФЦ, центру отводится 5 рабочих дней на оформление документа.

На какой срок выдают СНИЛС

Номер выдают единожды и на пожизненный срок. Код не меняют при утрате или смене анкетных данных (например, при обнаружении неточностей в документе или замене фамилии). Даже после смерти застрахованного в течение нескольких лет уникальный номер хранят в базе данных.

Как можно узнать свой номер страхового свидетельства

Номер индивидуального лицевого счёта – это конфиденциальная информация, поэтому получить её в открытом доступе не получится.

Но узнать её можно, выбрав один из вариантов:

- с паспортом обратиться в пенсионный фонд (выдадут справку, отражающую СНИЛС);

- зайдя в свою учётную запись на Госуслугах (при оформлении личных данных, одним из требований было указание номера ГПС);

- имея универсальную электронную карту, выпускаемую с 2013 по 2017 год (СНИЛС указан на карте);

- запросив сведения у работодателя (хранятся в личном деле в отделе кадров).

Чтобы избежать потери карточки, сделайте её ксерокопию и носите в паспорте или ином документе, постоянно находящемся при Вас, либо сделайте снимок на смартфон.

Процедура замены свидетельства

Заменить свидетельство не получится, а вот запросить информацию, содержащую уникальный код страховки возможно при обращении в ПФ России. То же следует сделать при смене фамилии или других анкетных данных. На это гражданину отводится 30 календарных дней. Сведения передают лично, посетив Фонд, через МФЦ, по интернету. На сайте ПФ скачивают форму заявления, заполняют её (это ускорит процесс оформления), предоставляют документ, служащий основанием для внесения корректировки.

- Свидетельство о браке (при смене фамилии).

- Свидетельство о рождении или паспорт (при опечатке в имени, дате и месте рождения).

- Паспорт и справка.

Бланк заявления выдадут и при обращении в ПФР или МФЦ.

Как восстановить документ

С апреля 2019 года восстановление страхового свидетельства не только невозможно, но и не требуется. Утеря или порча заламинированной карточки не влияет на сохранность страхового номера – он остаётся прежним. Запросить справку, содержащую сведения о номере лицевого счета также можно в ПФР либо через МФЦ, предъявив документ, удостоверяющий личность и заполнив соответствующую форму анкеты. Образец можно скачать здесь и заполнить его заблаговременно ( образец заполнения ).

Но самый быстрый способ восстановления документа – через личный кабинет ПФР, для этого выполните следующие действия:

- Зайдите на официальный сайт ПФР.

- Выберите в рамочке свой регион проживания.

- Перейдите в личный кабинет гражданина.

- В строке «ИЛС» (первая в перечне), кликните на кнопку «подать заявление о выдаче дубликата СНИЛС».

- Пройдите авторизацию пользователя (при условии, что авторизованы на Госуслугах), нажав кнопку «Войти».

- Ещё раз щёлкаете кнопку «Войти».

- Отметьте «галочку» в квадратике, что желаете получить дубликат на электронку.

- Кликните «запросить».

- Через несколько минут получите дубликат.

Копия СНИЛСа в формате PDF будет доступна в «истории обращений». Примечательно, что документ имеет вид прежнего страхового свидетельства.

Итак, страховое свидетельство больше не выдают, но старые бланки по-прежнему действительны. Получить уникальный код доступа к индивидуальному лицевому счёту можно не только в Пенсионном Фонде, но и через многофункциональный центр. Ускорит обращение с документом доступ к порталу Госуслуг.

Рассмотрим особенности профессионального пенсионного страхования и практические вопросы назначения досрочной или дополнительной профессиональной пенсии.

Профессиональное пенсионное страхование (ППС) заключается в:

1) уплате работодателями взносов на ППС за работников, занятых в особых условиях труда и отдельными видами профессиональной деятельности (далее – особые условия труда);

2) формировании денежных средств (пенсионных сбережений) за счет уплаченных взносов на ППС;

3) использовании этих средств для выплаты работникам пенсий в связи с особыми условиями труда.

Ежемесячно за работников, занятых в особых условиях труда, работодатели уплачивают взносы на ППС по установленным тарифам.

Размеры тарифов зависят от категории работников, подлежащих ППС.

Категории работников определены ст. 5 Закона от 05.01.2008 № 322-З «О профессиональном пенсионном страховании» (далее – Закон о ППС), а тарифы взносов – Указом Президента от 10.01.2009 № 23 «О тарифах взносов на профессиональное пенсионное страхование».

На сумму уплаченных работодателями взносов на ППС ежегодно начисляется доход от их размещения. При этом доход начисляется не только на сумму уплаченных работодателем взносов, но и на сумму доходности прошлых лет, т.е. доход начисляется ежегодно на всю сумму имеющихся пенсионных сбережений.

Пенсионные сбережения (с учетом доходности) застрахованное лицо может получить в виде профессиональной пенсии.

С 2009 года наряду с трудовыми пенсиями по возрасту за работу с особыми условиями труда и за выслугу лет выплачиваются профессиональные пенсии.

Трудовая пенсия по возрасту за работу с особыми условиями труда или за выслугу лет назначается органами по труду, занятости и социальной защите по нормам Закона от 17.04.1992 № 1596-ХII «О пенсионном обеспечении» (далее – Закон о ПО). Указанная пенсия назначается из средств общей пенсионной системы, действующей на принципе текущего финансирования.

Профессиональная пенсия назначается органами ФСЗН в соответствии с Законом о ППС. Ее размер устанавливается исходя из суммы пенсионных сбережений, т.е. за счет уплаченных страхователем взносов на ППС и дохода от размещения этих средств в уполномоченном банке.

Досрочные и дополнительные.

Чтобы получить право на досрочную профессиональную пенсию, необходимо:

– работать в определенной профессии (должности) в особых условиях труда;

– иметь необходимый стаж работы в особых условиях труда и требуемый возраст;

– иметь пенсионные сбережения.

Для каждой категории работников установлен свой стаж и возраст (ст. 11 Закона о ППС).

Для назначения досрочных профессиональных пенсий определяющее значение имеет продолжительность профессионального стажа.

Работники приобретают право на досрочную профессиональную пенсию, если профессиональный стаж составляет не менее половины от необходимого для назначения названной пенсии.

Профессиональный стаж – это продолжительность работы с особыми условиями труда, в течение которой за работника уплачивались взносы на ППС.

Формируется он с 1 января 2009 г. (вступил в силу Закон о ППС).

Исчисление профессионального стажа производится ФСЗН на основании формы ПУ-6 «Индивидуальные сведения на профессиональное пенсионное страхование» (приложение 5 к Правилам индивидуального (персонифицированного) учета застрахованных лиц в системе государственного социального страхования, утв. постановлением Совмина от 08.07.1997 № 837), представленной работодателем, путем сложения периодов, за которые уплачены взносы на ППС.

Взносы на ППС уплачиваются за периоды непосредственной занятости работников на рабочих местах с особыми условиями труда и трудового отпуска.

Досрочная профессиональная пенсия назначается и выплачивается застрахованным лицам до достижения общеустановленного пенсионного возраста. Размер досрочной профессиональной пенсии определяется путем деления суммы пенсионных сбережений на предполагаемый период выплаты пенсии (в месяцах).

Ежегодно в апреле, в связи с начислением доходности на остаток пенсионных сбережений, осуществляется перерасчет досрочной профессиональной пенсии. Размер пенсии увеличивается. Ее новый размер определяется путем деления увеличенной суммы пенсионных сбережений на оставшееся число месяцев до достижения застрахованным лицом общеустановленного пенсионного возраста.

Выплата досрочной профессиональной пенсии приостанавливается в случаях занятости застрахованного лица в особых условиях труда либо получения другой государственной пенсии (например, по инвалидности).

Достигнув общеустановленного пенсионного возраста, застрахованное лицо обращается за трудовой пенсией по возрасту.

С 1 января 2020 г. изменен порядок назначения досрочных пенсий за работу в особых условиях труда. Всем категориям работников, подлежащих ППС, отработавшим до 1 января 2009 г. не менее половины требуемого специального стажа, предоставлено право на назначение досрочной пенсии за работу в особых условиях труда в общей пенсионной системе по Закону о ПО взамен досрочной профессиональной пенсии в системе ППС (Указ Президента от 17.01.2020 № 15).

Дополнительная профессиональная пенсия назначается застрахованным лицам после достижения общеустановленного пенсионного возраста.

Если работник не приобрел права на досрочную профессиональную пенсию в связи с недостаточной продолжительностью профессионального стажа или его пенсионные сбережения не израсходованы на выплату ему трудовой пенсии по возрасту за работу с особыми условиями труда или за выслугу лет, то накопленные пенсионные сбережения ему будут выплачиваться в виде дополнительной профессиональной пенсии.

Например, мужчина проработал в особых условиях труда только 3 года – с февраля 2016 г. по январь 2019 г. Право на досрочную профессиональную пенсию и на пенсию по возрасту за работу с особыми условиями труда не возникло.

Поскольку работодатель уплачивал за него 3 года взносы на ППС, то при достижении общеустановленного пенсионного возраста застрахованное лицо имеет право обратиться за назначением дополнительной профессиональной пенсии.

В июле 2020 г. достигают общеустановленного пенсионного возраста:

– мужчины, родившиеся в июле 1958 г.;

– женщины, родившиеся в июле 1963 г.

В августе достигают общеустановленного пенсионного возраста:

– мужчины, родившиеся в августе 1958 г.;

– женщины, родившиеся в августе 1963 г., и т.д.

Например, мужчина родился 01.07.1958, т.е. 1 июля 2020 г. ему исполнилось 62 года. С этой даты он приобретает право на дополнительную профессиональную пенсию (при наличии на профессиональной части его лицевого счета пенсионных сбережений). Взносы на ППС за него необходимо уплачивать по 30 июня 2020 г. включительно.

Справочно: неуплата или неполная уплата в установленный срок взносов на ППС на сумму более 10 базовых величин влекут наложение штрафа в размере от 2 до 20 базовых величин, а на юридическое лицо – в размере 20% от неуплаченной суммы указанных взносов (ст. 11.54 КоАП).

Дополнительная профессиональная пенсия устанавливается в размере бюджета прожиточного минимума в среднем на душу населения (БПМ), действующего в месяце, за который она выплачивается.

Период выплаты дополнительной профессиональной пенсии определяется исходя из суммы пенсионных сбережений, имеющихся на профессиональной части лицевого счета на день назначения пенсии, и БПМ, действующего на эту дату.

Например, с ноября 2019 г. застрахованному лицу назначена дополнительная профессиональная пенсия. Сумма пенсионных сбережений составила 5000 руб.

Дополнительная пенсия будет выплачиваться в размере БПМ в течение 22 месяцев (5000 / 231,83), где 231,83 руб. – бюджет прожиточного минимума в среднем на душу населения с 1 ноября 2019 г..

В случае изменения размера БПМ изменится и ежемесячный размер получаемой дополнительной профессиональной пенсии. Следовательно, может измениться и период выплаты.

Справочно: с 1 мая 2020 г. БПМ составляет 246,78 руб.

Выплата дополнительной профессиональной пенсии производится независимо от получения каких-либо других пенсии или дохода. Застрахованное лицо может продолжать работать, получать пенсию по возрасту и одновременно дополнительную профессиональную пенсию. Дополнительная профессиональная пенсия не заменяет пенсию по возрасту, которая назначается женщинам и мужчинам по достижении общеустановленного пенсионного возраста, а выплачивается в дополнение к ней.

Заявление о назначении досрочной или дополнительной профессиональной пенсии подается в городской, районный, районный в городе отдел (сектор) областного, Минского городского управления ФСЗН по месту жительства либо фактического проживания застрахованного лица.

Формы заявлений установлены приложениями 1 и 2 к Инструкции о порядке назначения и выплаты профессиональных пенсий, утв. постановлением правления ФСЗН от 22.06.2011 № 9 (далее – постановление № 9).

Прием и регистрация заявления осуществляются при предъявлении застрахованным лицом документа, удостоверяющего личность и постоянное проживание в РБ.

Для назначения досрочной профессиональной пенсии помимо документа, удостоверяющего личность, представляется справка о стаже работы, выданная органом по труду, занятости и социальной защите (форма справки также предусмотрена постановлением № 9).

Автор публикации: Светлана УШКУРОВА, начальник отдела профессионального пенсионного страхования Минского городского управления ФСЗН Минтруда и соцзащиты

Статья доступна для бесплатного просмотра до: 01.01.2028

Россия, согласно основам законодательства нашей страны, является государством, в первую очередь, социальным, то есть гарантированно обеспечивает своим гражданам те или иные материальные блага.

Одной из важнейших составляющих социальной политики является пенсионное обеспечение.

Бесплатно по России

В нашей стране оно базируется на принципах страхования. Каждый гражданин РФ вправе рассчитывать на выплаты в случае наступления страхового случая, однако ее размер непосредственно зависит от размера взносов в пенсионную систему, которые были произведены за него.

Что такое обязательное пенсионное страхование

Обязательное пенсионное страхование (ОПС) являет собой комплекс различных юридических и финансовых механизмов, разрабатываемых, поддерживаемых и охраняемых государственными ведомствами экономического блока, направленный на возмещение его участникам части заработка, который они имели до наступления страхового случая.

Иными словами, участие в системе ОПС гарантирует каждому гражданину нашей страны право на получение пенсионных выплат. Документ, который подтверждает страхование — это страховое свидетельство обязательного пенсионного страхования.

Пример можно увидеть на фото:

Для приобретения права на пенсию должен наступить страховой случай, который возникает по следующим основаниям.

Утрата трудоспособности вследствие возраста

Основными получателями пенсионных выплат в нашей стране являются лица, достигшие преклонного возраста. В зависимости от объема перечисленных средств и стажа работы, им положена либо страховая, либо социальная пенсия.

Долгое время пенсионный возраст не изменялся, однако с 2019 года Правительство РФ инициировало масштабную реформу, направленную на его изменение в сторону увеличения. В 2019 году рассчитывать на получение пенсионных выплат граждане могут в 55,5 года и 60,5 года в зависимости от пола.

Потеря кормильца

Если во вполне трудоспособном возрасте умирает гражданин, у которого есть иждивенцы, например, малолетние дети, то последним также назначаются пенсионные выплаты. Размер выплат по потере кормильца также непосредственно зависит от ИПК умершего.

По инвалидности

Если в трудоспособном возрасте застрахованное лицо приобретает инвалидность вследствие какого-либо заболевания или травмы, то ему также выплачивается пенсия. Его размер зависит от группы присвоенной инвалидности.

Граждане с третьей группой имеют наименьшие суммы выплат, однако они могут осуществлять трудовую деятельность в облегченных условиях.

Все выплаты, которые осуществляются застрахованным лицам, формируются из обязательных взносов в систему ОПС. Об их размере и характере будет подробно рассказано в соответствующем разделе статьи.

Объекты страхования

У ОПС имеется один объект. Он являет собой всю совокупность имеющихся рисков, связанных с наступлением случаев, которые, в соответствии с законом, являются страховыми. Они, в большинстве своем, предполагают стойкую потерю способности осуществлять трудовую деятельность.

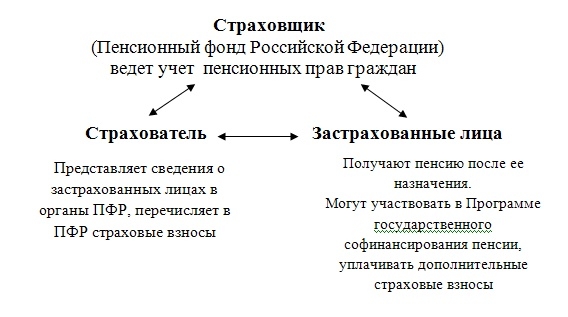

ОПС предполагает особенный характер правоотношений, возникающих между участниками данной системы, являющимися субъектами страхования. Они регулируются соответствующими нормативными актами. На субъектах же следует остановиться более подробно.

Страховщик

Под страховщиком следует понимать юридическое лицо, которое собирает и аккумулирует денежные средства, поступаемые в счет страховых взносов, ведет соответствующий персонифицированный учет в системе ОПС, а также осуществляет выплаты сумм пенсионного обеспечения.

В настоящее время данным лицом является Пенсионный фонд России (ПФР), который имеет присутствие во всех регионах РФ и располагает территориальными органами в большинстве муниципальных образований.

Ответственность по обязательствам ПФР возложена на государство, которое и осуществляет надзор его деятельности. При этом средства, аккумулируемые фондом, не могут быть частью бюджетов РФ, регионов или муниципалитетов.

Страхователь

Страхователи являют собой юридические или физические лица, которые, в соответствии с требованиями законодательства, осуществляют перечисление сумм страховых взносов за своих сотрудников.

Граждане, осуществляющие экономическую деятельность в статусе ИП, производят внесение взносов за себя самостоятельно. Это же касается лиц, занимающихся адвокатской практикой, а также нотариусов.

Застрахованные лица

Под застрахованными лицами следует понимать всех граждан, зарегистрированных в системе ОПС, за которых вносятся соответствующие взносы.

Какими законами регулируется ОПС

Система пенсионного страхования в РФ является сложным и многокомпонентным механизмом, который регулируется довольно большим количеством нормативно-правовых актов. Среди их всех следует отметить следующие:

- Федеральный закон 167 «Об обязательном пенсионном страховании в РФ». ФЗ содержит в себе все основные принципы ОПС, устанавливает его участников, их обязанности и права, а также правила расчета сумм страховых взносов.

- Федеральный закон «О персонифицированном учете в системе обязательного пенсионного страхования». В этом акте отражены основные принципы и особенности ведения персонального учета застрахованных в системе ОПС лиц.

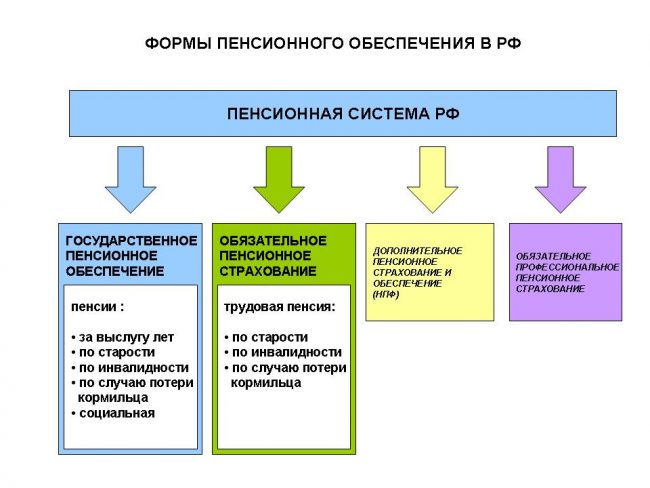

Виды страхования в России

На сегодняшний день в России существует два вида пенсионного страхования, успешно применяемых на практике. К ним относится:

- Обязательное пенсионное страхование. Формирование пенсионных накоплений происходит за счет взносов за застрахованных лиц, являющихся обязательными для всех граждан, состоящих в системе ОПС.

- Добровольное страхование. Правоотношения, присущие данному виду страхования, возникают на договорной, добровольной основе между гражданином и негосударственным пенсионным фондом, которым принимает и аккумулирует от него денежные взносы в целях формирования дополнительной, негосударственной пенсии.

Оформление договора о пенсионном страховании: основные пункты

Договор о пенсионном страховании в обязательном порядке заключается в письменной форме. Нотариального заверения не требуется. Сторонами данной сделки являются пенсионный фонд или НПФ, а также застрахованное лицо.

В договоре в обязательном порядке должны быть прописаны:

- персональная информация сторон;

- основные права и обязанности, которые возникают у сторон по отношению друг к другу;

- порядок уплаты взносов, их размер и периодичность;

- условия и характер выплат застрахованному лицу и его правопреемникам;

- ответственность сторон за неисполнение пунктов договора.

Изменения в договор должны вноситься отдельными дополнительными соглашениями с обоюдного согласия сторон.

Как формируются составные части пенсии

Пенсия граждан по ОПС состоит может состоять из одной или двух частей:

- Страховая. Основной вид пенсии, формируемый исходя из страхового стажа и накопленного ИПК.

- Накопительная. Ее могли выбрать граждане до 1967 года рождения в срок до 2016 года. Также ее вправе выбрать лица, которые впервые поступают на работу. Однако сделать они это должны в течение пяти лет после трудоустройства.

Тарифы взносов и процедура их оплаты

По общему правилу, сумма взносов составляет 22 процента от заработной платы работника. При этом следует отметить, что в некоторых случаях тариф будет меньше (для организаций на «упрощенке»), а в некоторых больше (для работников вредных производств).

ИП платят за себя фиксированную сумму, однако ее размер разнится в зависимости от доходов предпринимателя.

Страховые взносы уплачиваются ежемесячно, оформляется согласно определенному номеру КБК. Крайний срок перечисления – 15 число месяца, который следует за отчетным.

За невыполнение данных требований, возложенных законом, предусматриваются пени и серьезные денежные штрафы.

Несмотря на серьезные изменения, которым подверглась российская пенсионная система в последнее время, государство все же обеспечивает механизм всеобщих выплат. И это, не в последнюю очередь, благодаря отлаженной системе ОПС. Благодаря этому каждый гражданин вправе рассчитывать на материальную компенсацию тогда, когда возможности осуществлять трудовую деятельность уже не будет.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Согласно 39 статье Конституции РФ, каждому в нашей стране государство даёт гарантию на соцобеспечение в случае, когда человек ещё или уже не в состоянии себя материально содержать. Обязательное пенсионное страхование (далее ОПС) является той базой, благодаря которой становится возможным эти гарантии выполнить. Узнаем об особенностях системы более подробно.

- Что такое обязательное пенсионное страхование и для чего оно нужно

- Как работает ОПС

- Функции системы ОПС

- Субъекты ОПС

- Страховщик

- Страхователи

- Застрахованные лица

- Права и обязанности субъектов

- Виды пенсионного страхования в РФ

- Индивидуальный персонифицированный учет

- Страховые взносы (СВ) в ПФ РФ

- Видеофайлы

Что такое обязательное пенсионное страхование и для чего оно нужно

Под обязательным пенсионным страхованием понимают систему мер, принимаемых государством, которые позволяют компенсировать гражданам заработанные деньги или другие выплаты, получаемые застрахованным лицом в случае:

- утраты кормильца;

- получения инвалидности;

- выхода на заслуженный отдых.

Регулировать правовые отношения между участниками системы ОПС призван ФЗ № 167 от 15.12.2001 года. Законодательству РФ подконтрольны действия по финансированию ОПС за счёт федеральных средств или бюджета пенсионного фонда России (ПФР). Правоотношения в части внесения платежей на ОПС и осуществление контроля над этим действием регулирует ФЗ № 250 ч. 3 от 03.07.16 г. о налогах и сборах.

В системе ОПС используют следующие определения:

- Обязательное страховое обеспечение (ОСО) – выплаты гражданину пенсий, пособий и других полагающихся средств, в т.ч. на погребение.

- Средства ОПС – деньги, находящиеся в ведении страховщика по ОПС.

- Бюджет ПФР – образование и расход средств на ОПС.

- Страховые взносы на ОПС – платежи, которые имеют статус «обязательных», они поступают в ПФР и идут только на обеспечение ОПС.

До конца 2015 г., рождённые в 1967 году и младше должны были определиться, какую часть взносов отчислять на страховую пенсию, а какую на накопительную:

- Страховая часть – это базис, выплаты гарантированы, но их величина зависит от ситуации с госбюджетом на тот момент, когда начнут выплачивать страховку (пенсию).

- Накопительная часть – это средства, которыми управляет Внешэкономбанк или частные управляющие компании, инвестируя их в разные проекты.

Будущие выплаты зависят от того, насколько удачным был прогноз, при вложении средств в ту или иную программу.

Как работает ОПС

Часть заработной платы каждого официально работающего жителя нашей страны, работодатель, выступающий в роли страхователя, перечисляет в бюджет ПФ.

Принцип работы ОПС таков:

- Обязательные взносы работающего человека идут на выплаты пенсии тем, кто уже находится на заслуженном отдыхе или получает социальную пенсию (в т.ч. по утрате кормильца).

- Взносы, поступающие на накопительную часть должны копиться и приумножаться за счёт инвестиций.

Однако, с 2014 по 2019 годы, на государственном уровне решено приостановить приём новых накоплений в системе ОПС. Хотя, до конца 2015 года те, кто их регулировал, могли выбрать: всю сумму перечислять в счёт страховой пенсии или делить её между страховой и накопительной.

Функции системы ОПС

Для решения задач в системе обязательного пенсионного страхования, страховщик выполняет ряд функций:

- создаёт и пополняет единую базу застрахованных лиц;

- ведёт индивидуальный учёт взносов, поступающих в Фонд;

- анализирует опыт зарубежных коллег в сфере пенсионного страхования;

- контролирует выплату пенсий и других соц. пособий;

- выдаёт и ведёт учёт сертификатов материнского (семейного) капитала;

- взаимодействует с работодателями;

- ведёт отдельный учёт средств, поступающих в бюджет ПФ (на страховую, накопительную часть или софинансирование средств).

С 2017 администрирование страховых взносов распределили между налоговой службой и ПФР:

- Налоговая. Контролирует правильность, объём и своевременность отчислений.

- ПФР. Принимает расчёт, контролирует мероприятия и принимает решения о возврате излишне выплаченных сумм.

Основная цель обязательного пенсионного страхования в РФ – накопление денег для выдачи их лицам, достигшим пенсионного возраста или претендующим на социальную пенсию.

Субъекты ОПС

Согласно статье 4 Федерального з-на № 167 от 15.12.2001 г., субъектами ОПС считают:

- страховщика;

- страхователя;

- застрахованное лицо.

Узнаем, кто есть кто в этой системе.

Страховщик

В роли страховщика выступает пенсионный фонд. Это может быть как ПФ Российской Федерации, так и негосударственный ПФ. Здесь важно понимать, что даже при наступлении обстоятельств, приведших к ликвидации негосударственного ПФ, средства, отчисляемые на формирование пенсии гражданина, не исчезнут, а будут перенаправлены в ПФР.

Страхователи

Страхователем считают того, кто выплачивает зарплату физическому лицу, а, следовательно, обязан перечислять страховые взносы на ОПС.

- организации;

- ИП;

- физ.лица.

Помимо этого, страхователем могут выступать самозанятые граждане, ИП, а также лица, занимающиеся частной практикой (нотариусы, адвокаты и т.д) или граждане, не принадлежащие к вышеперечисленным категориям, но решившие добровольно отчислять взносы на ОПС.

Застрахованные лица

Застрахованные лица — те, на кого распространяется ОПС.

- россиян;

- иностранцев (в т.ч. временно проживающих);

- лиц без гражданства, но проживающих и официально работающих в России.

ОПС не распространяется на иностранных студентов, обучающихся на дневной форме среднего и высшего профобразования и получающих выплаты за работу в студотрядах. Разумеется, ОПС не распространяется на иностранцев, работающих неофициально.

Права и обязанности субъектов

Права, равно как и обязанности субъектов обязательного пенсионного страхования, регулируются статьёй 15, закона об ОПС, согласно которой, владельцы страховки имеют право:

- узнавать у работодателя о начислении и перечислении взносов в ПФ;

- получать выплаты по ОПС;

- выбирать не только ПФ, но и процент отчисляемых взносов;

- отстаивать свои интересы.

В обязанности застрахованного входит:

- Подавать в ПФ документы с правдивыми сведениями, на основании которых будут назначаться и выплачиваться ОСО.

- Оповещать ПФ обо всех изменениях, влияющих на выплату ОСО.

Ответственность за сведения, поступающие на ИЛС, лежит не только на страхователе, но и на застрахованном лице. В случае подачи ложных сведений и получении незаконных выплат, при обнаружении факта несоответствия, будет произведён перерасчёт и изъятие необоснованно выданных средств, в соответствии с действующим законодательством.

Виды пенсионного страхования в РФ

Помимо обязательного страхования пенсии в России предусмотрен ещё один вид – добровольное .

ОПС регламентируется законодательством, а выплаты будущей пенсии зависят от:

- продолжительность страхового и трудового стажа;

- размера заработной платы;

- присвоенной группы (в случае инвалидности).

Финансирование происходит за счёт поступления средств от работающего населения.

Добровольное пенсионное страхование (ДПС) проводят по личному волеизъявлению гражданина, желающему повлиять на размер своей будущей пенсии. Для этого заключается договор со страховой компанией, согласно которому, застрахованный ежемесячно или разово перечисляет взносы. Полученные сбережения будут выплачивать дополнительно к основной пенсии.

Размер выплат при ДПС зависит от:

- суммы поступлений;

- продолжительности накоплений;

- возраста застрахованного.

Накапливаемой суммой можно воспользоваться только по факту страхового события, а в случае смерти владельца страховки, накопления передают наследникам.

Для перехода из ПФР в негосударственный пенсионный фонд (НПФ) и обратно заполняют специальный бланк заявления и прикладывают необходимые документы.

А сделать это можно любым доступным образом:

- Воспользовавшись порталом Госуслуг, если есть подтверждённая учётная запись и электронная подпись, в этом случае по электронке отправляется только заполненное заявление.

- Обратившись непосредственно в ПФР, предъявив документ, удостоверяющий личность и СНИЛС. Нужно заранее определиться с выбором НПФ.

- Через МФЦ (документы заверят сотрудники центра).

- С уведомлением через почтовое отделение. К заявлению понадобится вложить нотариально заверенные копии документов.

Чтобы не стать объектом мошеннических действий в сфере перевода средств из государственного фонда в НПФ, не передавайте свои персональные данные посторонним лицам.

Индивидуальный персонифицированный учет

ПФ РФ ведёт персонифицированный учёт граждан, проживающих в нашей стране. Для этого, на ребёнка с самого рождения необходимо оформить СНИЛС – страховой номер индивидуального лицевого счёта. Номер присваивают физическому лицу, это – уникальный код, с помощью которого обрабатывают сведения о владельце счёта, поступающие в ПФР.

На практике, СНИЛС – это ключ к хранилищу с данными, содержащимися в ПФ РФ на каждого индивидуума. Индивидуальный лицевой счёт (далее ИЛС) состоит из нескольких элементов:

- Основного, с указанием номера ИЛС и сведений об отработанном времени.

- Специального, в котором отмечают поступление взносов на накопления.

- Профессионального, отражающего сведения о поступлениях средств на негосударственное обеспечение пенсий, если пришлось работать на производстве, приравненном к опасному или вредному.

От правильности поданных сведений, аккумулирующихся на ИЛС, зависит размер причитающихся пенсионных выплат.

Страховые взносы (СВ) в ПФ РФ

Если за нанятого сотрудника работодатель автоматически делает перечисления в ПФР, то работающим на себя гражданам приходится делать это самостоятельно. Поскольку сумма обязательных платежей в ПФ – величина непостоянная, необходимо отслеживать эти изменения.

Сумма взносов подверглась корректировке и в 2019 году:

- Уменьшился cовокупный тариф СВ – 30 %, включая: 22% на ОПС; 5,1% на ОМС (мед. страховка); 2,9% на соцстрах.

- Увеличился верхний порог суммы для исчисления страховых взносов. База по ОПС выросла на 129 тыс. руб. и составила 1 150 тыс. руб., по ФСС – на 50 тыс. руб. и составила 865 тыс. руб. При превышении этих сумм страхователи используют сниженные тарифные ставки, размер которых 10% и 2,9% соответственно.

- Для ИП на «упрощёнке» (УСН) отмена сниженных тарифов привела к росту СВ на 10%.

Если доходы лиц, ведущих предпринимательскую деятельность, за 2019 год превысят 300 тыс.руб., то с суммы, выходящей за лимит, платят дополнительный взнос, равный 1%. Максимум выплат на ОПС за 2019 год не должен быть выше зафиксированного размера умноженного на восемь, т.е. 8 х 29 354=234 832 рублей (не больше), независимо от суммы полученного дохода. Страхователь самостоятельно выбирает график платежей: ежемесячно или поквартально, главное – уложиться в отчётный период.

Обязательное пенсионное страхование нужно для формирования будущей пенсии. Отчисления в ПФР идут только от официально работающих граждан и погашают нужды людей в текущее время находящихся на пенсии (по старости или социальной). Владелец страховки сам решает, положить ли отчисления на страховую часть или распределить их между обязательной и накопительной частью. Сумма страховых взносов ежегодно меняется, поэтому страхователи должны отслеживать изменения и нововведения в законодательстве. Уточнить информацию или получить консультацию по пенсиям можно при обращении в ПФРФ лично или на официальном сайте Фонда.

Видеофайлы

Читайте также: