Инвестирование негосударственного пенсионного обеспечения

Нет, не можете. Всех граждан уже разделили на две категории:

- у одних продолжит формироваться накопительная пенсия за счет уплаты работодателем страховых взносов на финансирование накопительной пенсии, после отмены моратория на их уплату. К ним относятся застрахованные лица, которые хоть раз выбирали способ управления пенсионными накоплениями, т.е. не являющиеся «молчунами»,

- у других формирование накопительной пенсии за счет уплаты работодателем страховых взносов прекращено. К ним относятся те, кто ни разу не выбирал способ управления, т.е. так называемые «молчуны» и те граждане, которые сознательно отказались от дальнейшего формирования накопительной пенсии, подав в Пенсионный фонд заявление об отказе от формирования накопительной пенсии.

- А если моя трудовая деятельность только началась с 1 января 2014 года?

Только для этой категории граждан законом предусмотрена возможность в течение 5 лет с момента первого начисления выбирать, на финансирование какой пенсии направить 6% тарифа страховых взносов работодателя. До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

- Что можно сделать с накопительной пенсией в 2017 году?

Накопительная пенсия не индексируется, а увеличивается только за счет дохода от инвестирования, полученного выбранным вами страховщиком.

От правильно сделанного Вами выбора зависит размер вашей будущей накопительной пенсии. Чем выше доход от инвестирования, тем выше размер пенсии, поэтому каждый человек может распоряжаться своими пенсионными накоплениями.

Основная цель распоряжения пенсионными накоплениями – грамотное инвестирование средств с целью получения максимального дохода до момента выхода на пенсию.

- Кто такие страховщики?

Страховщик – это или Пенсионный фонд России (ПФР), или выбранный гражданином негосударственный пенсионный фонд (НПФ), то есть та организация, которая инвестирует пенсионные накопления гражданина и будет выплачивать их, когда он выйдет на пенсию.

Действующим законодательством для застрахованных лиц предусмотрена возможность выбора способа формирования накопительной пенсии.

В случае, если Вас не устраивает ранее выбранный страховщик, то Вы имеете право в любой момент его изменить, путем подачи заявления в ПФР.

- Узнал, что мои пенсионные накопления перевели в НПФ, хотя заявления я не подавал, что делать?

В этом случае, Вам необходимо:

- направить претензию в НПФ, в который Вас перевели без вашего ведома, с требованием предоставить Вам надлежащим образом заверенные копии заявления и договора, поданных от вашего имени;

- обратиться в суд с исковым заявлением о признании договора недействительным или заключенным ненадлежащими сторонами. Только в этом случае, возврат средств предыдущему страховщику будет произведен НПФ не позднее 30 дней со дня получения соответствующего решения суда и Вы не потеряете доход от инвестирования средств у последнего страховщика.

- Хочу поменять страховщика, могу ли я понести какие-либо потери при переходе? Как этого избежать?

Действительно, досрочный переход может повлечь потерю инвестиционного дохода, а при отрицательном результате инвестирования – уменьшение средств пенсионных накоплений (исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком).

Для того, чтобы избежать потерь при переходе размещаем Памятку застрахованному лицу об особенностях расчета средств пенсионных накоплений, подлежащих передаче текущим страховщиком новому страховщику по заявлениям о переходе и досрочном переходе, поданным в 2017 году

- Почему ПФР не уведомил меня о том, что меня не перевели в НПФ?

ПФР может уведомить застрахованное лицо об отказе в переводе средств с указанием причин отказа только при наличии заявки о предоставлении уведомления об отказе, а также электронного адреса для его направления, следующими способами:

- при личном обращении застрахованного лица в территориальный орган ПФР;

- путем направления застрахованному лицу уведомления в форме электронного документа с использованием информационно-телекоммуникационных сетей, доступ к которым не ограничен определенным кругом лиц, включая единый портал государственных и муниципальных услуг.

- Где можно получить информацию о доходности управляющих компаний и негосударственных пенсионных фондов?

Информацию о доходности, которую обеспечивают управляющие компании, можно ежеквартально получать в любом территориальном органе ПФР или на сайте ПФР.

Что касается, негосударственных пенсионных фондов, то они, по закону, не обязаны предоставлять в ПФР такие отчеты.

- Куда будут инвестированы мои накопления, если я выберу, к примеру, государственный Пенсионный фонд?

ПФР самостоятельно не занимается инвестированием средств пенсионных накоплений. Поэтому вам нужно будет выбрать либо частную управляющую компанию, отобранную по результатам конкурса, либо государственную управляющую компанию – на сегодняшний день это Внешэкономбанк.

- Чем частные управляющие компании отличаются от государственной?

Частные управляющие компании предоставляют более широкий перечень активов, в которых могут быть размещены пенсионные накопления. А Внешэкономбанк (государственная управляющая компания) инвестирует средства в основном в государственные ценные бумаги, что является менее доходным, но зато и менее рискованным видом управления.

11.А если я захочу поместить деньги в негосударственный пенсионный фонд, каким образом они будут «работать»?

В этом случае в негосударственный пенсионный фонд передаются не только ваши пенсионные накопления, но и обязательства по выплате накопительной пенсии при наступлении страхового случая. Иными словами, страховую пенсию будет назначать и выплачивать ПФР, а накопительную – негосударственный пенсионный фонд. Особо отмечу, что в этом случае государство не несет ответственности за выплату накопительной пенсии.

Доходность пенсионных накоплений волнует немалое число россиян, даже несмотря на то, что еще несколько лет будет действовать так называемая заморозка накопительной части пенсии. Главным образом людей интересуют две вещи: можно ли приумножить эти деньги и как сделать это безопасно.

Есть мнение, что ПФР недостаточно эффективно распоряжается накопленными средствами граждан, соответственно, прибыль там будет минимальная. Но так ли это в действительности? В нашей статье мы разберем, из чего состоит пенсия в России, а также проверим, насколько НПФ эффективней и надежней государственной альтернативы.

- Понятие накопительной пенсии

- Объем, надежность и доходность пенсионных накоплений в НПФ

- Доходность пенсионных накоплений в ПФР

- Выбор между ПФП и НПФ для размещения пенсионных накоплений

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Общая пенсия вычисляется по следующей формуле:

Трудовая пенсия по старости = страховая пенсия + накопительная пенсия

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Механизм расчета страховой пенсии в 2020 году следующий:

Страховая пенсия = 5686,25 руб. + 93 руб. × ИПК

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

Накопительная пенсия представляет собой не баллы, которые начисляют по правилам, установленным государством, а реальные деньги. По-другому их именуют пенсионными накоплениями. Начиная с 2002 по 2013 год часть взносов работодателя сохранялась на счету каждого работающего в российском Пенсионном фонде. Именно эти деньги и представляют собой накопления на заслуженный отдых.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.

Объем, надежность и доходность пенсионных накоплений в НПФ

Выбирая негосударственный пенсионный фонд, многие обращают внимание на размер его накоплений, то есть сколь велики средства, доступные для инвестирования. Также добавляет авторитета публикация в издании «Вестник Банка России». Соответственно, составим перечень лучших НПФ на основании разных критериев:

- Размер накоплений

Рейтинг по данным ЦБ РФ за 9 месяцев 2019 г., десятка лучших:

- Сбербанк — 608 202 297,64509 тыс. руб.;

- «Газфонд пенсионные накопления» — 551 559 605,81662 тыс. руб.;

- «Открытие» — 509 907 811,62335 тыс. руб.;

- «Будущее» — 256 074 688,38737 тыс. руб.;

- «Сафмар» — 254 942 846,5577 тыс. руб.;

- «ВТБ Пенсионный фонд» — 242 544 409,09023 тыс. руб.;

- «Эволюция» — 126 381 343,5706 тыс. руб.;

- «Большой» — 45 127 767,19274 тыс. руб.;

- «Согласие» — 30 044 787,69339 тыс. руб.;

- «Социум» — 21 772 360,73238 тыс. руб.

- Прибыльность

- «Профессиональный» — 13,73;

- «Гефест» — 13,03;

- «Альянс» — 11,81;

- «Согласие» — 11,74;

- «АПК-Фонд» — 11,53;

- «Первый промышленный альянс» — 11,12;

- Сбербанк –10,93;

- здесь два НПФ, «Традиция» и «Эволюция», с одинаковым результатом — 10,91;

- «Волга-Капитал» — 10,78;

- «Пенсионный выбор» — 10,73.

- Надежность

Приведем данные «Эксперт РА»:

- Сбербанк, «Газфонд» — ruAAA;

- «Большой» — ruAA.

- По прочим НПФ нет актуальных данных.

| Название | Объем пенсионных накоплений, тыс. руб. | Доходность за минусом выплат УК и депозитарию, % | Объем резервов, тыс. руб. |

| Сбербанк | 608 202 297,64509 | 10,93 | 44 215 358,62975 |

| «Сургутнефтегаз» | 10 302 267,16951 | 9,81 | 18 998 346,63823 |

| «Открытие» | 509 907 811,62335 | 10,16 | 67 012 306,16124 |

| «ВТБ Пенсионный фонд» | 242 544 409,09023 | 9,57 | 5 615 612,59693 |

| «АПК-Фонд» | — | 11,53 | 128 858,23129 |

| «Большой» | 45 127 767,19274 | 9,88 | 6 654 426,69018 |

| «Сафмар» | 254 942 846,5577 | 8,18 | 8 502 101,60406 |

| «Телеком-Союз» | 1 442 121,1112 | (-7,58) | 21 194 733,00505 |

| «Будущее» | 256 074 688,38737 | (-15,95) | 2 775 632,78037 |

| «Социальное развитие» | 5 673 359,67294 | (-17,25) | 2 219 283,36904 |

Доходность пенсионных накоплений в ПФР

Управляющая компания Внешэкономбанка имеет в активе два портфеля: «Государственные ценные бумаги» и «Расширенный». Последний предполагает агрессивную стратегию инвестирования, а ГЦБ — консервативную. Причем расширенный портфель выбрали автоматически для тех людей, кто не высказывал никаких пожеланий, так называемых молчунов. А тем, кто осознанно воспользовался услугами этой фирмы, предлагают ГЦБ.

Расширенный также выбирают клиентам управляющих компаний негосударственной собственности, с которыми ожидается прекращение сотрудничества ПФР. То же самое происходит с пользователями негосударственных фондов, лишенных лицензий. Кроме того, выбрать эту стратегию можно самостоятельно, даже если первоначально вы пользовались другой.

Рассмотрим ситуацию, когда накопительная пенсия размером 100 тысяч рублей оставлена в УК ВЭБ в 2010 году.

Доходность пенсионных накоплений на базе портфеля «Расширенный» УК ВЭБ с 2011 по 2018 год.

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 5 % | 6 % | 105 000 |

| 2012 | 9 % | 7 % | 114 450 |

| 2013 | 7 % | 6 % | 122 458 |

| 2014 | 3 % | 11 % | 126 130 |

| 2015 | 12 % | 13 % | 141 262 |

| 2016 | 10 % | 5 % | 155 382 |

| 2017 | 8 % | 3 % | 167 806 |

| 2018 | 6 % | 4 % | 177 874 |

Агрессивная стратегия в среднем за 8 последних лет обеспечила доходность пенсионных накоплений в размере 7,5 %. То есть каждые 100 тысяч, вложенные в дело, заработали 78 тысяч рублей. По сравнению с показателями НПФ это больше, также превышает на 0,6 % величину инфляции и на 0,1 % показатели частных фондов. Складывается впечатление, что разумнее было как раз оставаться участником портфеля «Расширенный».

Однако портфель ГЦБ от ВТБ принес за этот же период более впечатляющую доходность – в среднем 7,9 %. Учитывая капитализацию процентов, на 100 тысяч накоплений вышло 82 тысячи прибыли. В итоге консервативная стратегия показала себя лучше.

Доход портфеля инвестиций ГЦБ УК ВЭБ с 2011 по 2018 год

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 6 % | 6 % | 106 000 |

| 2012 | 8 % | 7 % | 114 480 |

| 2013 | 7 % | 6 % | 122 488 |

| 2014 | -2 % | 11 % | 120 040 |

| 2015 | 13 % | 13 % | 135 692 |

| 2016 | 11 % | 11 % | 150 608 |

| 2017 | 11 % | 3 % | 167 174 |

| 2018 | 9 % | 4 % | 182 213 |

Вывод о неплохих результатах УК ВЭБ можно сделать при сравнении прибыльности этого фонда с доходностью ЧУК и НПФ, независимо от положения последних на рынке — будь то лидер или аутсайдер. У государства получилось сработать с результатом, превышающим средние показатели.

Но подобные выводы не являются правильными, ведь результаты деятельности одного фонда сравниваются с усредненными показателями рынка. Так, самые успешные управляющие компании и пенсионные фонды частной формы собственности показали результат, превосходящий таковой у ВЭБ: 9-10 % доходности в год.

Поэтому в приумножении пенсионных накоплений результат государства превышает средний, но уступает показателям лучших частных компаний и фондов. Доходность пенсионных накоплений у управляющей компании ВЭБ за восемь лет превышает инфляцию.

Выбор между ПФП и НПФ для размещения пенсионных накоплений

Если сравнивать по государственным гарантиям, то ПФР, определенно, менее рискованный способ сбережения. Однако в 2015 году НПФ дано право вступать в систему гарантирования прав застрахованных лиц, которая очень похожа на Агентство страхования вкладов. Членами этой организации являются 38 НПФ. Если негосударственный пенсионный фонд обанкротится, то аккредитацию у него также заберут. Средства вкладчиков возместятся благодаря страховке, после чего их переведут в ПФР.

Однако есть и причины, по которым граждане не в полной мере доверяют государству:

- замороженная на длительный срок накопительная пенсия (уже 6 лет);

- реформы в пенсионной системе далеки от прозрачности;

- накопления в ПФР переведены на представление не в денежной форме, а в виде баллов.

Ведь если накопительная пенсия присоединена к страховой, какое может быть накопление? Средства пенсионного фонда лишь на бумаге индексируются в соответствии с официальной инфляцией. Создается красивая внешняя картинка по сравнению с убытками НПФ, особенно во время экономических кризисов. Такую аргументацию используют чиновники, выступающие против накопительной пенсии. Вице-премьер Ольга Голодец одна из них. Они апеллируют к рискам НПФ оказаться банкротами.

Но так как правительство очень часто изменяет принципы создания пенсионных накоплений, то появляются не менее высокие риски остаться в категории «молчунов». Сильнее же всего народ беспокоит тот факт, что никто не берется спрогнозировать стоимость аккумулированных на счете баллов в момент выхода на заслуженный отдых.

Рассмотрим, почему может быть привлекательным пенсионный фонд, созданный в частном порядке:

- Прошло достаточно времени, чтобы сделать вывод о несостоятельности финансовой модели ПФР. Государство стремительно беднеет, поэтому индексация не может компенсировать инфляционного обесценивания пенсионных накоплений.

- Негативно сказываются на привлекательности государственного пенсионного фонда также бесконечные изменения в правилах учета.

- В ситуации экономического роста, который неминуемо вернется, показатели доходности пенсионных накоплений в частных фондах всегда выше, чем у ПФР, и выше инфляции. За десятилетний период статистика частных фондов лучше государственных, если оценивать по прибыльности. Так, у НПФ это 80–100 %; УК ВЭБ — 50 % для базового портфеля, состоящего из государственных бумаг, до 80 % для расширенного.

- Располагает к НПФ инициатива по вводу индивидуального пенсионного капитала (ИПК), реализованная еще в 2019 году. Согласно ей предполагается перейти от обязательного пенсионного страхования к добровольному.

- Риск банкротства, особенно вероятный для небольших фондов.

- Некоторые частные фонды имеют доходность меньше инфляции. Это касается тех, которые вложились в убыточные бумаги «Бинбанка» и «Открытия».

- Смена одного НПФ на другой выгодна только через пятилетний период. Если уйти раньше, начисленный доход от инвестиций будет утрачен. При этом в 2017 году фонды сменили около 2 млн плательщиков. Финансовые потери людей от этого шага составили 33 млрд рублей.

Причина того, что ранее никак не проявлявшие активность люди перешли в негосударственные пенсионные фонды, проста — большое недоверие к государственной системе пенсионного страхования. Кроме того, НПФ много усилий тратят на привлечение клиентов. Однако сами по себе уговоры и обман не дали бы столь крупных результатов. Ведь у населения сохраняется по умолчанию недоверие к негосударственным организациям.

Но в нынешних реалиях государству доверяют в меньшей степени, чем частникам. Очень большой репутационный урон ПФР нанесло решение о заморозке пенсионных накоплений, а также переход на систему баллов вместо реальных денег. Ежегодные изменения в правилах начисления пенсий формируют у будущих пенсионеров большие опасения. Мало кто уже верит, что государство сможет качественно реформировать пенсионную систему, чтобы каждый человек смог к выходу на отдых получать достаточные выплаты.

В такой ситуации будущее у каждого в руках: чем раньше начать откладывать и инвестировать часть своих доходов, тем больше удастся скопить к моменту ухода на заслуженный отдых.

Граждане, формирующие пенсионные накопления, рассчитывают их получать в виде накопительной пенсии после выхода на заслуженный отдых. Инвестирование пенсионных накоплений по идее должно увеличивать их размер. Мы расскажем о том, как накопления формируются и инвестируются.

Как формируются пенсионные накопления

Все пенсионные накопления, находящиеся на специальной части индивидуального лицевого счета гражданина, обязательно инвестируются. Причем относится это ко всем средствам, находящимся и поступающим на счет гражданина в виде обязательных страховых взносов работодателя, дополнительных взносов самого гражданина, добровольных взносов работодателя, взносов государства от софинансирования. Имеется также возможность направить на формирование накопительной пенсии и средства материнского капитала. Эти средства также будут принимать участие в инвестировании.

Если гражданин не принял решения о формировании накопительной пенсии, то пенсионные накопления, сформированные до 01 января 2014 года (до введения моратория на накопительную пенсию), будут по-прежнему инвестироваться. В любом случае, если у гражданина есть какие-то пенсионные накопления, то они обязательно инвестируются.

Граждане сами могут выбирать способы, по которым будет происходить формирование и инвестирование пенсионных накоплений. Такими способами могут быть:

- формирование пенсионных накоплений, в том числе, накопительной пенсии, через Пенсионный фонд России (ПФР);

- формирование пенсионных накоплений, в том числе, накопительной пенсии, через Негосударственный пенсионный фонд (НФП). При этом вы можете сделать перевод накопительной части пенсии в НФП.

Важная особенность: если за вас работодатель уплачивает обязательные страховые взносы, а у вас при этом имеются добровольные пенсионные накопления, то для всех ваших накоплений будет применяться одинаковый порядок инвестирования.

Рассмотрим эти способы подробнее

Формирование и инвестирование пенсионных накоплений через ПФР

Если вы формируете свои пенсионные накопления через ПФР, то устанавливать и выплачивать накопительную пенсию будет территориальный орган ПФР по вашему месту жительства.

Для формирования накопительной пенсии (пенсионных накоплений) через ПФР вам нужно выбрать один из следующих инвестиционных портфелей:

- инвестиционный портфель управляющей компании (УК);

- базовый инвестиционный портфель государственной управляющей компании (ГУК);

- расширенный инвестиционный портфель ГУК.

В базовый инвестиционный портфель входят государственные ценные бумаги РФ и корпоративные облигации российских эмитентов. В расширенный инвестиционный портфель входят, кроме указанных, ипотечные ценные бумаги, банковские депозиты в рублях и иностранной валюте, облигации международных финансовых организаций.

В настоящее время единственной ГУК является Внешэкономбанк.

Список УК размещен на сайте ПФР.

Инвестирование средств пенсионных накоплений будет производиться с учетом вашего выбора.

Вы можете обновлять инвестиционный портфель и/или выбирать другую УК не чаще одного раза в год.

Итак, выбор инвестиционного портфеля сделан. Что дальше?

Оформите заявление о выборе инвестиционного портфеля (УК) и направьте его в ПФР.

Заявление можно подать лично или направить его иным способом (в том числе в форме электронного документа либо через многофункциональный центр предоставления государственных и муниципальных услуг).

Установление вашей личности и проверка подписи при обращении через многофункциональный центр осуществляется самим этим центром.

При направлении заявления по почте, подпись на заявлении заверяется у нотариуса.

Если вы лично обращаетесь в территориальный орган ПФР по месту жительства, то вам потребуется паспорт и страховое свидетельство обязательного пенсионного страхования.

Срок подачи заявления — не позднее 31 декабря текущего года.

ПФР рассматривает заявление в срок до 1 марта года, следующего за годом подачи заявления, и в срок до 31 марта уведомляет вас об итогах рассмотрения заявления.

Для выбора расширенного инвестиционного портфеля ГУК каких-либо действий предпринимать не надо. Т.е. если вы промолчите (не подадите заявления), то пенсионные накопления автоматически будут инвестироваться в расширенный инвестиционный портфель ГУК.

Формирование накопительной пенсии через НПФ

Вы можете отказаться от формирования накопительной пенсии (пенсионных накоплений) через ПФР и выбрать НПФ. Но тогда назначать и выплачивать вам накопительную пенсию будет НПФ. Он же будет и инвестировать пенсионные накопления. Вы можете также сделать перевод накопительной пенсии в НПФ.

НФП работает с определенными УК и распоряжается вашими средствами по праву оперативного управления.

В случае выбора НФП вам надо подать заявление в ПФР, а затем заключить договор с выбранным НФП. С УК договор заключать не надо.

Все дальнейшие общения по вопросам формирования пенсионных накоплений и их инвестирования, а также выплаты накопительной пенсии вы будет вести с НФП.

Как перейти из НПФ в ПФР

Вопросы о том, как из НПФ перейти обратно в ПФР, а также как перейти из одного НПФ в другой, часто возникают у граждан.

Вы можете изменить выбранный ранее способ формирования накопительной пенсии (пенсионных накоплений). Т.е. вы можете:

- перейти из НПФ в ПФР (и таким образом вернуть накопительную часть пенсии в ПФР);

- перейти из ПФР в НПФ;

- перейти из одного НПФ в другой;

- заменить инвестиционный портфель.

Для этого вам надо подать заявление в территориальный орган ПФР лично или направить его иным способом, например, в форме электронного документа либо через МФЦ.

Если у вас есть доступ в личный кабинет на сайте ПФР, то почти все это можно сделать с помощью электронных сервисов.

Система пенсионного обеспечения несовершенна, поэтому многие пенсионеры ищут дополнительный источник дохода. И тут стоит обратить их внимание на инвестиционный счет. Он поможет вернуть средства, уже уплаченные в счет подоходного налога. А еще ИИС можно рассматривать как удобный инструмент для инвестирования имеющихся накоплений.

Могут ли пенсионеры открыть ИИС?

Открыть ИИС может любое физлицо, имеющее статус налогового резидента РФ. Этим правом обладают и пенсионеры. Ограничений по возрасту здесь нет.

Индивидуальный инвестиционный счет - это разновидность брокерского счета. Помимо прибыли от инвестиционной деятельности вкладчик может получать один из видов налогового вычета на выбор: на ранее уплаченные суммы НДФЛ (тип "А") или на доход от вложений (тип "Б").

Налоговый вычет типа "А" рассчитывается по ставке 13 % от общей суммы инвестиций, внесенных на ИИС в течение календарного года, но не более 400 тыс. руб. Следовательно, максимальный лимит возврата отчислений не может быть более 400 000 × 13 % = 52 000 руб.

При этом следует учитывать, что размер выплаты не может превышать сумму уплаченного за этот же период налога. Инвестор может пользоваться данной льготой ежегодно или воспользоваться ею один раз и получить выплаты за все 3 года в конце срока действия счета.

Налоговый вычет типа "Б" освобождает вкладчика от уплаты НДФЛ на прибыль, полученную в результате операций с активами на инвестиционном счете. В отличие от предыдущего вида, льготы и лимиты для данных выплат не установлены. От налогообложения освобождается вся сумма полученной прибыли, независимо от ее размера. Но внести на счет можно не более 1 миллиона рублей.

Выплату типа "Б" можно получить только в конце срока действия счета, рассчитав итоговую прибыль за весь период инвестиционной деятельности.

Если вкладчик решит закрыть ИИС ранее чем через 3 года после его открытия, право на получение налогового вычета аннулируется. Все ранее полученные льготные выплаты (если таковые имеются) подлежат возврату.

Когда пригодятся налоговые вычеты пенсионеру?

Исходя из вышесказанного, можно сделать вывод, что налоговые вычеты пригодятся пенсионеру, если он:

- продолжает работать и является плательщиком НДФЛ;

- получает пенсию по программе негосударственного пенсионного обеспечения (НПФ), которая, согласно законодательству, подлежит обложению налогом на доходы физических лиц (ст. 213.1 НК РФ);

- планирует инвестировать средства и получать от этого доход;

- может вложить деньги в ИИС на срок не менее 3 лет.

Если инвестор получает только государственную пенсию, он не может рассчитывать на налоговый вычет по типу "А". Согласно п. 2 ст. 217 НК РФ, такой доход не подлежит обложению НДФЛ. Поэтому для такого пенсионера ИИС будет интересен, если вложенные туда средства будут приносить доход. Например, на них будут приобретены акции или облигации.

Какую выгоду может получить пенсионер от ИИС?

Выгода, которую пенсионер может получить от ИИС, зависит от источников его дохода.

Если инвестор имеет официальное место работы и в дополнение к государственной пенсии получает заработную плату, он может воспользоваться налоговым вычетом типа "А". В таком случае государство вернет ему НДФЛ, удержанный из зарплаты.

Если инвестор получает пособие из негосударственного пенсионного фонда, которое облагается налогом, он может рассчитывать на возврат налоговых отчислений с него.

Если единственным источником доходов гражданина является государственная пенсия, выгоду могут принести операции с ценными бумагами, дивиденды и налоговый вычет типа "Б" от полученного дохода.

Делать выбор сразу в пользу какого-то одного варианта льготы необязательно. Для получения максимальной выгоды рекомендуется подождать до конца срока действия ИИС, рассчитать доходность каждого вида налогового вычета и только затем принять окончательное решение.

Риски инвестиционного счета

Доходы от банковских депозитов в настоящее время невысоки. Поэтому ИИС является хорошей альтернативой данным вложениям. Инвестиционный счет позволяет гражданам сохранить и приумножить свои накопления. Тем не менее при открытии ИИС пенсионерам рекомендуется тщательно взвесить все сопутствующие риски.

Инвестиционная деятельность непредсказуема. Котировки ценных бумаг в любое время могут как возрасти, так и снизиться. Неопытные инвесторы не всегда способны самостоятельно определить, в какие активы стоит вкладывать свои средства в текущий момент времени. Неудачные сделки могут повлечь за собой большие финансовые потери, а иногда и утрату всего капитала.

Чтобы снизить риски убытков, рекомендуется вкладывать деньги в низкорискованные инструменты: ОФЗ (облигации федерального займа), облигации субъектов РФ, облигации "голубых фишек". Таким образом можно получать купонный доход в размере в среднем 7–10 % годовых. В сумме с налоговым вычетом такая прибыль будет хорошей добавкой к пенсии. Подробнее об инвестиционных рисках можно почитать в нашей статье.

При желании получать доход от активной торговли ценными бумагами и оформить налоговый вычет типа "Б" неопытным инвесторам рекомендуется обратиться за помощью к проверенному надежному брокеру. Таким образом можно избежать рисков и получить дополнительный заработок от эффективного использования своего капитала.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Стоит ли рассчитывать на пенсию и помощь государства в старости, куда вкладывать накопительную часть пенсионных накоплений и что может себе позволить обычный российский пенсионер? Читайте статью о пенсионной системе РФ.

- Рассчитывать ли на пенсию или копить ее самостоятельно?

- Пенсионное инвестирование в современной России

- Пенсионное инвестирование: рассчитываем свою пенсию

- Страховая пенсия

- Пенсионное инвестирование ВЭБ

- Пенсионное инвестирование от ПФР

- Накопительная пенсия

- Когда можно подать заявление о передаче накопительной части пенсии УК или НПФ

- Отличия НПФ от УК

- Как получить пенсионные накопления при выходе на пенсию

- Рассчитывать ли на пенсию?

- Почему нельзя рассчитывать на пенсию

До 2014 года пенсии россиян были едиными. Их называли «трудовые». С 2014 года законодательно закреплен иной порядок. Сейчас существуют страховая и накопительная пенсии. Для граждан 1966 года рождения и старше действует только страховая часть. Люди моложе могут позаботиться о том, чтобы получать и накопительную пенсию.

Рассчитывать ли на пенсию или копить ее самостоятельно?

Молодежь часто не задумывается о том, рассчитывать ли на пенсию, и на какие средства им предстоит жить через 30-40 лет. В одной из своих книг инвестор Роберт Кийосаки приводит слова своего финансового наставника – “Богатого папы”: “ К сожалению, молодые не знают, что чувствует человек в старости. Если бы они это знали, то планировали бы свою финансовую жизнь иначе.

Проблема многих людей состоит в том, что они составляют план только до момента выхода на пенсию. Этого недостаточно. Нужно планировать намного дальше…” А сам Роберт Кийосаки даже проводил эксперимент со своими учениками, намеренно заставляя их почувствовать себя старыми и провести в 2 часа в состоянии ограниченной дееспособности. По его словам, это помогало им понять, что чувствует пожилой человек, и более ответственно подойти к своему финансовому будущему.

Пенсионное инвестирование в современной России

Если человек работает по найму, работодатель самостоятельно делает все необходимые отчисления, в том числе и в пенсионный фонд. Эти отчисления составляют 22% от общего фонда оплаты труда. Индивидуальные предприниматели самостоятельно платят взносы в пенсионный фонд и фонд социального страхования.

Таблица 1. Распределение пенсионных отчислений

| Для граждан в возрасте старше 50 лет | Для граждан младше 50 лет |

| 6% – на солидную часть (то, что идет на финансирование выплат нынешним пенсионерам) | 16% – страховая часть. Из них 6% – на солидную и 10% – на индивидуальную. |

| 16% – индивидуальная часть | 6% – финансирование накопительной пенсии |

В основном пенсия зависит от 3 факторов:

- стаж работы;

- зарплата;

- размер страховых взносов.

За последние 25 лет в России проводилось 3 пенсионных реформы. Последняя из них прошла в 2015 году. В ходе этой реформы была отменена единая трудовая пенсия. Вместо нее появилось две разных пенсии – страховая и накопительная.

Начисление и выплата пенсий в России сейчас регулируется законом №400-ФЗ “О страховых пенсиях” и Федеральным законом “О накопительной пенсии” № 424-ФЗ.

Пенсионный возраст в РФ в 2018 году составляет 55,5 лет для женщин и 60,5 – для мужчин. К 2032 году планируется увеличить его до 63 лет для женщин и 65 лет – для мужчин.

Необходимый трудовой стаж для выхода на пенсию постоянно увеличивается – в 2015 году он составил 6 лет, к 2024 году – должен составить 15 лет.

Граждане, родившиеся в 1966 году и раньше, не имеют права на накопительную пенсию. Они могут увеличить размер пенсии лишь за счет:

- взносов (в добровольном порядке) в рамках гос. программы софинансирования пенсионных накоплений;

- отправки средств материнского (семейного) капитала на накопительную пенсию.

Фактически структура пенсии выглядит так:

- 6% – солидная часть. Это те деньги, которые человек никогда не увидит и не получит обратно. Они идут на пенсии сегодняшним пенсионерам и другие расходы.

- 10% – индивидуальная страховая часть. Размер накопленных средств можно посмотреть на сайте ПФР в личном кабинете или прочитать в письмах, которые ПФР рассылает. Размер пенсии (исходя из накопленной страховой пенсии) можно просчитать с помощью пенсионного калькулятора.

- 6% – накопительная пенсия. Этой частью пенсии гражданин РФ вправе распоряжаться. Он может оставить ее в распоряжении ПФР, а может перевести в управление других государственных или негосударственных структур.

Единственный вариант увеличить пенсионные выплаты – за счет накопительной пенсии. Влиять на страховую пенсию гражданин РФ не может.

Пенсионное инвестирование: рассчитываем свою пенсию

Размер пенсии можно рассчитать самостоятельно с помощью пенсионного калькулятора на сайте ПФР.

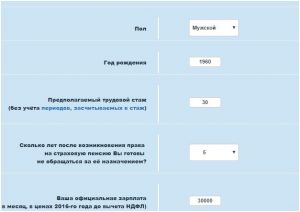

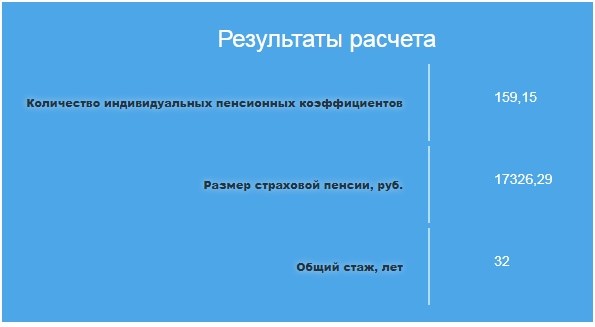

Рассчитаем пенсию мужчины со стажем работы 30 лет при средней заработной плате в 30 тысяч рублей. Согласно пенсионному калькулятору, выйдя на пенсию, гражданин будет получать чуть более 17 тысяч рублей в месяц (размер страховой пенсии).

Рисунок 1 Пенсионный калькулятор

Рисунок 2 – результаты расчета

Пример. Гражданин собирал накопительную часть в течение 20 с половиной лет. Это 246 месяцев. Рассчитать ежемесячный размер выплаты можно так:

- Узнать общую сумму накоплений.

- Разделить на 246 месяцев.

Например, человек накопил за 20 лет 129600 р. Разделим это число на 246, получается ежемесячно по 526 р. 82 коп.

Узнать размер страховой и накопительной пенсии можно на сайте Госуслуги.

Давайте посмотрим, на что может рассчитывать гражданин РФ, если он выбрал накопительную пенсию или отказался от нее.

Страховая пенсия

Посмотрим, на что может рассчитывать пенсионер, если он доверит управление своими пенсионными накоплениями ПФР и ВЭБ.

Пенсионное инвестирование ВЭБ

Рекордный результат был получен Внешэкономбанком в 2015 году. Для будущих пенсионеров специалисты Внешэкономбанка заработали 13,15% годовых. В 2016 г. – 10%.

В сравнении с управляющими компаниями доходность у ВЭБ низкая. К примеру, у компании «КапиталЪ» – доходность от 14% до 16%. Причины:

- Внешэкономбанк инвестирует только в государственные бумаги.

- ВЭБ работает с минимумом рисков. Такая стратегия не способствует получению высокого дохода.

Как показывает практика,, слишком рассчитывать на пенсию не приходится. Только передача накопительной части надежной НПФ может помочь увеличить размер пенсии и обеспечить относительно безбедную старость.

Пенсионное инвестирование от ПФР

Для будущего пенсионера пенсионное инвестирование – способ сохранить и хотя бы немного приумножить средства.

Частным организациям размещение накопительной части государство разрешает только в активы с низкими рисками. По закону это:

- Ценные бумаги.

- Облигации российских эмитентов.

- Акции государственных эмитентов на основе ОАО.

- Паи инвестиционных фондов, которые вкладывают свои капиталы в ценные бумаги иных государств.

- Денежные средства в рублях на счетах кредитных организаций.

- Ценные бумаги ипотечные.

- Валютные депозиты.

Ожидать от этих инструментов сверхвысокой доходности не приходится. Поэтому даже в случае грамотного выбора УК или НПФ вряд ли у пенсионера получится обогатиться за счет вложенных туда 6% пенсионных отчислений.

Накопительная пенсия

По статистике, порядка 50% россиян относятся к так называемым «молчунам». Так называют людей, которые не подали соответствующего заявления в негосударственный пенсионный фонд или управляющую компанию о пенсионном инвестировании. В этом случае за «молчунов» решение принимает Пенсионный фонд России (ПФР). Официально Пенсионный фонд инвестирует накопления через государственную управляющую компанию (УК) Внешэкономбанк (ВЭБ).

Также по закону граждане могут написать заявление, чтобы перенаправить эти 6% в негосударственный пенсионный фонд. В зависимости от полученной прибыли будет расти накопительная часть пенсии.

Накопительная пенсия аккумулируется на личном счете гражданина. По закону ее можно пополнять дополнительными средствами. На этот счет можно перевести и материнский капитал.

С начала 2016 года право впервые выбрать вариант пенсионного обеспечения (сохранить накопительную пенсию или отказаться от ее формирования) остается только у людей, которым страховые взносы начисляются с 2014 г.

Как увеличить накопительную часть пенсии:

- Выбрать управляющую компанию или негосударственный пенсионный фонд (НПФ).

- Заключить договор об обязательном пенсионном страховании и написать заявление о переходе в НПФ или заявление о выборе инвестиционного портфеля УК, по которому гражданин доверяет этой организации свою накопительную пенсию.

Сделать это нужно строго в оговоренные сроки.

Когда можно подать заявление о передаче накопительной части пенсии УК или НПФ

Подать заявление о передаче накопительной части пенсии под управление УК или НПФ необходимо до 31.12 года, в котором истекло 5 лет с момента начисления первых страховых взносов на обязательное пенсионное страхование (ОПФ). Иными словами – в течение 5 лет с начала официального трудового стажа. Но если в этот момент гражданин не достиг 23-летнего возраста. то этот срок переносится до 31.12 года, в котором гражданину исполнилось 23 года.

Пример. Гражданин 07.03.1986 г.р впервые официально устроился на работу в апреле 2003 года в возрасте 17 лет. По общему правилу он вправе заключить договор о ОПС и написать заявление о переходе в НПФ до 31.12. 2008 года, но поскольку в этот день ему еще не исполнилось 23 года, срок продляется до 31.12. 2009 года.

Отличия НПФ от УК

Если накопления находятся в УК или Внешэкономбанке, выплата накопительной части производится Пенсионным фондом. В другом варианте эти функции осуществляют сотрудники НПФ.

Негосударственные управляющие компании заявляют о высокой доходности вложений. Но есть риск ничего не получить и даже потерять накопления.

Еще один вариант – доверить накопительную часть пенсии негосударственному пенсионному фонду. Его сотрудники инвестируют средства, исходя из собственных расчетов. Специалисты выбирают надежные стратегии с хорошими доходами при относительно небольших рисках.

При сознательном подходе к выбору негосударственного фонда можно найти стабильную компанию. При этом страховая часть будет в надежном государственном ПФР, а накопительная – в более высокодоходном НПФ.

Если гражданин отказывается от формирования накопительной пенсии, все ранее сформированные пенсионные накопления должны быть в полном объеме выплачены ему при обращении за назначением и выплатой пенсии. Если НПФ прекратил существование, все накопленные средства по ОПС должны быть переданы обратно в ПФР.

Как получить пенсионные накопления при выходе на пенсию

В отличие от страховой пенсии, накопительную пенсию в некоторых случаях можно получить в качестве единовременной выплаты. Также ее могут получить наследники лица, накопившего эту пенсию и не успевшего ей воспользоваться.

Способы получения пенсионных накоплений:

- Единоразовый платеж – если размер накопительной пенсии не превышает 5% от размера страховой пенсии, а также для некоторых льготных категорий граждан, включая инвалидов.

- Срочная пенсионная выплата (срок не менее 10 лет). В этом случае гражданин сам устанавливает срок ежемесячных выплат накопительной части пенсии, но этот срок не может быть менее 120 месяцев.

- Ежемесячная выплата. Рассчитывается с учетом срока дожития в 20,5 лет. Накопленная пенсия делится на 246 месяцев. Получившееся число составляет ежемесячный платеж.

Рассчитывать ли на пенсию?

Вопрос, рассчитывать ли на пенсию, волнует каждого, кто задумывается о безбедной старости. Кто-то инвестирует самостоятельно. Другие не делают ничего для увеличения доходов.

В среднем российским пенсионерам платят по 10 000 р. в месяц, что приблизительно соответствует прожиточному минимуму в РФ (сумма может отличаться в зависимости от города, как и размер пенсий). 10 000 рублей – немногим менее 150 евро. Для сравнения: пожилым немцам перечисляют минимум 300 евро. Это в случае, если человек почти не работал. Средняя пенсия в Германии – 1000 евро.

Как сказал кинорежиссер Эльдар Рязанов: «Жить на пенсии было бы замечательно, если бы знать, как тратить время, не тратя денег». Чем раньше начать задумываться о пенсии, тем больше шансов на обеспеченную старость.

Почему нельзя рассчитывать на пенсию

Подведем краткий итог, почему вам не стоит рассчитывать на пенсию.

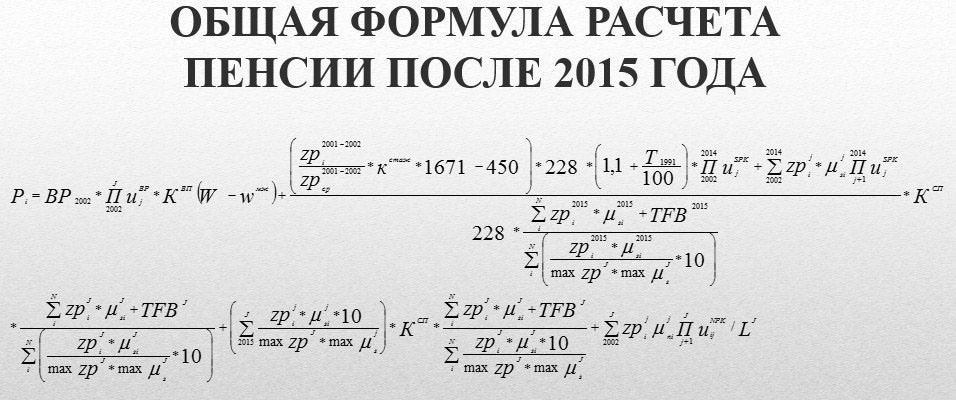

- Способ расчета пенсий довольно запутан, и разобраться в нем сложно. Пенсионное законодательство России до конца понятно узкому кругу специалистов – тем, кто работает в Пенсионном фонде и сотрудникам некоммерческих ПФ, управляющих компаний. Рядовые жители не понимают эту формулу. Еще сложнее сделать выбор между разными НПФ и УК.

Рисунок 3. Формула расчета будущей пенсии

- В любой момент законы и порядок расчета пенсий могут измениться в худшую сторону. Процесс изменения пенсионного законодательства соотносится с дефицитом бюджета. Как только возникает необходимость, правовые акты дополняют новыми правилами, часто невыгодными для пенсионеров. У государства по отношению к пенсиям нет четких правил – законы меняются, и сделать ничего нельзя. Поэтому говорить о гарантированной безбедной старости граждан не приходится. Также нужно понимать, что выплата пенсий для государства – значительные расходы. Чтобы снизить финансовую нагрузку, законодатели постоянно вносят изменения в нормативные документы. И непонятно, что делать, если в России грянет очередная пенсионная реформа, в результате которой пенсионеры станут получать еще меньше.

- Государство может распоряжаться вашими пенсионными накоплениями до начисления пенсии по своему усмотрению Здесь речь о 10% индивидуальной пенсии. В кризисной ситуации эти деньги могут пойти на покрытие государственного долга или другие расходы. Нет твердой гарантии, что к моменту выплаты пенсии вышедший на пенсию человек реально получит эти деньги.

- 6% пенсии (солидная часть) – это деньги, которые пенсионер никогда не получит на руки. Они идут на выплату пенсий сегодняшних пенсионеров, а также на расходы самого ПФР.

- По прогнозам, к 2030 году в России на одного работающего гражданина будет приходится один пенсионер. Это очень большая нагрузка на трудоспособное население. Есть большая вероятность, что государство найдет способ урезать размер пенсии, чтобы снизить эту нагрузку.

- Накопленные пенсионные отчисления съедает инфляция. То, что сегодня можно купить на 10 000 рублей, нельзя будет купить спустя 10-20 лет. Не исключено, что эти деньги обесценятся на 70-80%. Почти наверняка они обесценятся на 30-40%.

- Размер пенсии рассчитан с учетом того, что пенсионер будет получить ее в течение примерно 20 лет. Но пенсионный возраст – 60 лет (для мужчин) и 55 лет (для женщин), а средняя продолжительность жизни – всего 66,5 лет для мужчин и 77 лет (для женщин). Это значит, что в большинстве случаев мужчины недополучают честно заработанную пенсию, ведь в среднем они проводят на пенсии всего шесть лет.

- Когда пенсионер умирает, его родственники могут получить только накопительную часть пенсии (если там осталось, что получать). Основную страховую часть никто не компенсирует, даже если человек успел пожить на пенсии совсем недолго (или вообще не успел).

Единственно правильное решение в данном случае – рассчитывать на собственные силы. Не нужно вдаваться в подробности расчетов, которые предлагают сотрудники ПФР. Лучше выбрать стратегию и осуществлять пенсионное инвестирование самостоятельно – по возможности вкладывать деньги в недвижимость, криптовалюту, фондовый рынок, акции.

Обеспечить себе достойную старость может лишь сам будущий пенсионер – тем более что многие стратегии не требуют больших стартовых вложений. Например, можно приобрести в ипотеку с минимальным первоначальным взносом квартиру или доходный дом и разделить их на студии, чтобы сдавать в долгосрочную аренду или посуточно. Такое вложение обеспечит высокий пассивный доход. К моменту выхода на пенсию арендаторы выплатят ипотеку, а инвестор получит высокую “несгораемую пенсию”. Имеет смысл рассмотреть также вложения в драгоценные металлы и другие инструменты.

Как гласит народная мудрость, “спасение утопающих – дело рук самих утопающих”. Эта фраза в полной мере относится к существующей пенсионной системе. Если надеяться на государство, можно получить вместо пенсии сумму ниже прожиточного минимума. Чтобы этого не произошло, есть смысл задуматься о своей пенсии как можно раньше и обеспечить себе источник стабильного пассивного дохода.

Читайте также: