Ошибка в пфр корректируемый период должен предшествовать отчетному

Ошибка . «Для раздела 2 формы РСВ-1 с кодом тарифа 01 в пакете не представлен файл СЗВ-6-4 с соответствующей категорией плательщика НР, ВЖНР или ВПНР».

Если в разделе 2 расчета РСВ-1 есть начисленные взносы, то обязательно надо приложить формы СЗВ-6-4. А к ним также опись сведений АДВ-6-2. Причем код тарифа в РСВ-1 должен соответствовать определенной категории застрахованного сотрудника в СЗВ-6-4. К примеру, если в РСВ-1 стоит код 01 (страхователи на общей системе), то в формах СЗВ допустимо три вида кодов: НР (граждане России), ВПНР (временно пребывающие иностранцы) или ВЖНР (временно проживающие иностранцы).

Как исправить . К файлу с РСВ-1 надо добавить файлы индивидуальных сведений и общим пакетом отправить в Фонд.

Ошибка . «Значение блока не равно сумме значений того же блока в строках по пачке АДВ-6-2. Сумма расхождения 0,01».

Ошибка связана с тем, что взносы в форме индивидуальных сведений СЗВ-6-4 не совпадают с суммой взносов в описи АДВ-6-2. Даже незначительная разница на копейку недопустима, хотя на практике при составлении отчетности встречаются расхождения и на большую сумму. Разница в несколько копеек допустима исключительно между индивидуальными сведениями в СЗВ-6-4 и расчетом РСВ-1 или между описью АДВ-6-2 и РСВ-1.

Как исправить . Необходимо исправить отчетность, чтобы между формами отчетности не было никакой разницы. После этого отчетность потребуется сдать в Пенсионный фонд повторно.

Ошибка . «Соотношение накопительной (Н) и страховой (С) частей начисленных взносов не удовлетворяет условию Н/С = 6/16».

В индивидуальных сведениях есть допустимое соотношение накопительной части взносов к страховой. К примеру, для работников-россиян (код НР) соотношение равно 6/16. Когда расхождение больше 10 копеек, это ошибка. К примеру, если страховая часть равна 4690 руб., то накопительная составит 1758,75 руб. (4690 руб. х 6 : 16). Но в отчетности можно показать значение от 1758,65 до 1758,85 руб. То есть с разницей в 10 копеек в большую или меньшую сторону за счет округления. Ошибкой это не является.

Как исправить. Надо пересчитать взносы на страховую или накопительную часть и сдать отчетность повторно.

Ошибка . «Значение показателя «Уплачено» в графах «Сумма страховых взносов на страховую (накопительную) часть трудовой пенсии», строки «Итого по страхователю» раздела «Сведения об исходных сведениях» Описи сведений АДВ 6-2 должно быть равно (в пределах значения, равного 1 руб.) значению, полученному по следующей формуле: для I квартала - строка 144 «Уплачено с начала расчетного периода» по графе 4 раздела 1 расчета (РСВ-1) минус строка 150 «Остаток страховых взносов, подлежащих уплате на конец отчетного периода» по графе 4 со знаком (-) переплата в абсолютной величине плюс строка 100 «Остаток страховых взносов, подлежащих уплате на начало расчетного периода» по графе 4 со знаком (-) переплата в абсолютной величине; для второго и последующих кварталов вместо строки 100 в формуле расчета уплаты РСВ-1 для сверки необходимо использовать выражение: (стр. 110 – стр. 114) - (стр. 140 – стр. 144 – стр. 100)». Это означает, что в индивидуальных сведениях (формы СЗВ 6-4, АДВ 6-2) неверно указана сумма уплаты по страховой либо по накопительной части.

Как исправить . В индивидуальных сведениях при расчете уплаченных взносов по сотрудникам (при наличии у страхователя переплаты на начало и (или) на конец отчетного периода) необходимо учесть сумму переплаты на начало отчетного периода и исключить сумму переплаты на конец отчетного периода.

Ошибка «Сумма страховой (С) и накопительной (Н) частей начисленных взносов С + Н превышает максимально допустимый предел 124 960,00».

Ошибка связана с тем, что страхователь включил в индивидуальные сведения по работникам взносы, начисленные на солидарную часть по тарифу 10% (с доходов свыше 568 000 руб.). В индивидуальных сведениях взносы, начисленные с выплат свыше 568 000 руб., показывать не надо. Их отражают только в РСВ-1 отдельной строкой – 252. Поэтому максимальное значение взносов, которое можно показать по одному работнику в индивидуальных сведениях, не должно превышать 124 960 руб. (568 000 руб. х 22%).

Как исправить . Надо исключить лишние взносы и переделать отчетность.

Ошибка . « должен быть раньше, чем ».

Ошибка возникает из-за того, что страхователь пытается сдать корректирующие формы индивидуальных сведений за текущий отчетный период в текущем отчетном периоде. Если есть ошибка в прошлых периодах, например во втором квартале, то корректирующие сведения надо сдать вместе с отчетностью за девять месяцев, при этом в корректирующих формах отчетный период должен быть указан III квартал 2013 года, а корректируемый – II квартал 2013 года (письмо ПФР от 23.05.11 № 08-25/5577).

Как исправить . В комплект файлов с текущей отчетностью надо добавить корректирующие формы за предыдущие отчетные периоды. А если организация уже сдала сведения за текущий отчетный период, то корректировки получится подать только со следующей отчетностью.

Ошибка . «Для категории плательщика «ВПЭД, ВПНР, ВЖНР» блок не может быть указан».

Ошибка связана с индивидуальными сведениями на иностранцев. Если в СЗВ-6-4 вписан код категории застрахованного с первыми буквами ВП (ВЖ), то взносы на накопительную часть должны быть нулевыми. Такой код присваивают временно пребывающим (временно проживающим) иностранцам. С выплат этим работникам взносы начисляют только на страховую часть пенсии (п. 1 ст. 7, ст. 22.1 Федерального закона от 15.12.01 № 167-ФЗ).

Как исправить . Надо обнулить взносы на накопительную часть пенсии в индивидуальных сведениях и пересдать отчеты.

Ошибка «Ошибка ИНН: число символов не равно 10. Ошибка: не указан КПП».

Такая ошибка возможна, если страхователь неверно заполнил в РСВ-1 свой ИНН или не записал КПП. Но чаще всего ошибка возникает, когда бухгалтер сдает сведения за предпринимателя. Если в программе для сдачи отчетности в ПФР фамилию, имя, отчество предпринимателя вписать вместо названия организации, то программа посчитает его организацией, а не предпринимателем-работодателем. И тогда у ИНН должно быть 10 знаков, а не 12, как у ИП. Программа потребует записать и КПП.

Как исправить . В программе надо выбрать, что страхователь – предприниматель. Затем переделать отчетность и снова ее сдать.

Напоминаем, Управление Пенсионного фонда России в г. Хабаровске и Хабаровском районе во время отчетной кампании проводит для страхователей-работодателей бесплатные обучающие семинары.

В программе обучения – практические занятия по формированию и представлению новых форм отчетности в ПФР. Обновление форм произошло в связи с изменением законодательства с 1 января 2013 года, которое регламентирует для страхователей-работодателей, имеющих рабочие места с особо вредными и тяжелыми условиями труда, перечислять за работников дополнительный тариф страховых взносов.

Размер дополнительного тарифа устанавливается в зависимости от вида работ:

– по Списку № 1 – 4%;

– по Списку № 2 и «малым спискам» – 2%.

На семинарах специалисты ПФР подробно расскажут о сроках и порядке предоставления отчетности в ПФР, об основных ошибках и способах их устранения.

Записаться на семинары, а также узнать более подробную информацию можно по телефонам справочной службы УПФР: 46-90-00 и 46-91-21.

Казалось бы, что сама форма несложная и не предоставит трудностей для заполнения, но практика показывает, что часто необходимы корректировки.

О форме СЗВ-СТАЖ

СЗВ-СТАЖ – годовая форма отчетности, предоставляется не позднее 1 марта каждого года. Сведения по форме СЗВ-СТАЖ также сопровождаются формой ОДВ-1 «Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета».

Эта одна из основных форм отчетности ПФР и является важной для каждого застрахованного лица, потому что страховой стаж влияет на размер будущей пенсии. Потому фонд неоднократно призывал к ответственному и внимательному заполнению СЗВ-СТАЖ. Если же в отчете найдены несоответствия, то придется сделать корректировку данных.

Как исправить ошибки

Самое важное в отчете – не ошибиться в личных данных сотрудников, присвоить верные коды периодам работы, иначе – штрафные санкции: за несоблюдение порядка представления отчетности в электронном виде предусмотрен штраф в размере 1000 руб. (ст. 17 Федерального закона № 27-ФЗ). Штраф за несвоевременное представление формы СЗВ-СТАЖ либо представление неполных и (или) недостоверных сведений составит 500 руб. в отношении каждого застрахованного лица.

ПФР ушел от стандартной работы при корректировке отчетности: теперь бухгалтерам предстоит работать не с той же формой СЗВ-СТАЖ и править ее, а со специальной, самостоятельной формой СЗВ-КОРР, которая предназначена для корректировки сведений, отраженных страхователем в ранее поданной отчетности (Постановление Правления ПФР от 11.01.2017 № 3п). Форма СЗВ-КОРР создана и предоставляется как раз в случае необходимости уточнить, исправить или отменить данные, учтенных на индивидуальных лицевых счетах застрахованных лиц. Данная форма имеет три типа сведений: корректирующая, отменяющая и особая.

СЗВ-КОРР подается с типом сведений «корректирующая» в случае необходимости уточнения, исправления данных, учтенных на индивидуальных лицевых счетах застрахованных лиц (далее ИЛС ЗЛ), к примеру, ошибочно записали период работы. Это самый распространенный тип формы.

Тип сведений «отменяющая» подается в ПФР при необходимости отмены ранее указанных сведений. Например, если бухгалтер внесла сведения по лишнему сотруднику или ошибочно указала его дважды.

С типом сведений «особая» СЗВ-КОРР подается на застрахованное лицо, сведения по которому отсутствовали в отчетности, ранее предоставленной страхователем. Например, если внесении данных предусмотрено решением суда.

Сама форма СЗВ-КОРР состоит из шести разделов, где 1, 2 и 3 разделы содержат общую информацию о страхователе и работнике и заполняются вне зависимости от типа сведений. Раздел 4 содержит сведения о корректировке заработка и взносов застрахованного лица. Раздел 5 включает в себя сведения о корректировки по доходам, с которых исчислены страховые взносы по дополнительному тарифу. В шестой раздел страхователь вносит правки по периодам работы застрахованного лица.

Соответственно, в зависимости от типа формы в СЗВ-КОРР заполняются определенные разделы, представленные в таблице 1.

Таблица 1. Типы форм СЗВ-КОРР

Для заполнения территориальных условий, особых условий труда, исчисления страхового стажа, условий для досрочного назначения трудовой пенсии, используется классификатор параметров, применяемый при заполнении сведений для ведения индивидуального (персонифицированного) учета (приложение к Постановлению Правления ПФР от 11.01.2017 №3п).

Что касается сроков сдачи для СЗВ-КОРР, то отчет сдается при наступлении того случая, когда внесены правки, фонд примет отчет в любое время при необходимости, тем более сам фонд советует при обнаружении ошибки не дожидаться отрицательного протокола, а формировать СЗВ-КОРР и сразу отправлять в ПФР.

СЗВ-КОРР в «1С:Предприятие 8»

В учетных системах «1С» форма СЗВ-КОРР реализована и доступна к заполнению. Например, в «1С:Бухгалтерии 8», ред. 3.0, отчет находится в разделе «Зарплата и кадры» – «ПФР. Пачки, реестры, описи» – «Создать» – «СЗВ-КОРР».

Перед передачей СЗВ-КОРР в ПФР программа предоставляет возможность проверить отчет на наличие ошибок. Для этого следует нажать на кнопку «Проверить».

После проверки программа выдаст сообщение о наличии ошибок или, наоборот, об отсутствии таковых. Сведения проверяются самой программой по ее внутреннему алгоритму. Более того, проверку сведений возможно осуществить и с помощью сторонних программ, специальных (например, специализированной программой CheckPFR, которую можно скачать с сайта Пенсионного фонда), но они сначала должны быть установлены на компьютер.

Но те организации, которые отчитываются в ПФР и предоставляют форму на бумажном носителе, могут подготовить печатную форму СЗВ-КОРР в программе. Для этого необходимо нажать на кнопку «Печать». При нажатии на кнопку форма СЗВ-КОРР будет выведена на экран для предварительного просмотра, затем ее можно распечатать, нажав снова кнопку «Печать».

Организациям, которые представляют отчетность без использования телекоммуникационных каналов связи или используют сторонние программы для электронного обмена с ПФР, следует выгрузить файлы и подготовить для передачи в ПФР в электронном виде.

Для этого необходимо в программе нажать на кнопку «Выгрузить» и указать в появившемся окне путь к папке, куда следует сохранить файлы сведений, имена файлам программа присваивает автоматически.

Если организация использует сервис «1С-Отчетность», то сведения по форме СЗВ-КОРР можно отправить непосредственно из программы, также рекомендуется выполнить форматно-логический контроль заполнения сведений. Для этого нужно нажать на кнопку «Отправить» и выбрать действие «Проверить в Интернете». Для отправки сведений в ПФР нажмите на кнопку «Отправить» и выберите действие «Отправить в ПФР».

neverno_ukazan_otchetnyy_period_v_szv-td_kak_ispravit.jpg

Похожие публикации

Отчет СЗВ-ТД подается в ПФР, если в отношении сотрудника в отчетном месяце произошли определенные кадровые события или он подал заявление о бумажной или электронной форме ведения трудовой книжки. При заполнении документа не исключены ошибки, в том числе при указании месяца или года, за которые представляется форма. Разберемся, что делать, если неверно указан отчетный период в СЗВ-ТД.

О сроках подачи отчетности

При приеме и увольнении сотрудников крайний срок представления формы СЗВ-ТД – следующий рабочий день после даты издания приказа. О всех других событиях можно сообщить позднее – до 15 числа следующего месяца включительно (пп. 2 п. 2.5 ст. 11 Федерального закона № 27-ФЗ, Постановление Правительства от 26.04.2020 № 590).

Для корректирующих отчетов конкретные сроки подачи не установлены, но исправить в СЗВ-ТД найденную неточность необходимо как можно быстрее – за неполные и/или недостоверные данные в отчете работодателя могут оштрафовать. Что именно считается таким нарушением, в законодательстве не уточняется, поэтому ПФР вполне может наказать за неверный отчетный период в СЗВ-ТД. Если организация/ИП исправит ошибку до ее обнаружения специалистами Фонда, штрафа можно избежать.

Что будет, если СЗВ-ТД с ошибкой в периоде уже получен ПФР

В списке проверок, указанных в Приложении 3 к Постановлению Правления ПФ РФ от 25.12.2019 № 730п, нет контрольного мероприятия для реквизита «отчетный период». Поэтому, если других несоответствий в документе Фонд не обнаружит, форму примут. Причем ни замечаний, не предупреждений о том, что в СЗВ-ТД неверно указан период, в протоколе не будет. Однако, если подходить к вопросу формально, можно посчитать, что у работодателя сразу два нарушения:

- не сдан отчет за период, в котором произошло кадровое событие;

- в отчете, отправленном в ПФР, содержатся недостоверные данные.

Если просто отправить следующую форму с верным периодом, Фонд ее не примет. В протоколе будет стоять код ошибки 30 – из-за того, что мероприятие с таким GUID уже имеется в информационной базе.

Как исправить период в СЗВ-ТД

В форме, утвержденной постановлением № 730п, нет отдельного поля для указания статуса отчета – корректирующий он или первичный. В строке, где указываются месяц и год, в течение которых произошло кадровое событие, тоже нет ячейки для отмены или исправления даты. Означает ли это, что уточнить в СЗВ-ТД неверный период невозможно? Совсем нет.

Руководствуясь п. 2.3, 2.6 Порядка заполнения отчета (из Постановления № 730п)ошибку в записях можно исправить следующим образом:

- сначала заполнить СЗВ-ТД в полном соответствии с ранее представленной формой; все данные, в т.ч. период, указываются те же самые;

- в таблице со сведениями о трудовой деятельности следует отменить мероприятие, указанное ранее, несмотря на то, что эти данные не нуждаются в корректировке (ведь в самой записи ошибки нет) - для отмены отчета в гр. 10 ставится знак «Х»;

- если неправильный период отражен в отчете, поданном в связи с заявлением о выборе формы трудовой книжки, данные о заявлении отменяют проставлением знака «Х» в поле «Признак отмены» в соответствующей строке;

- другие отметки в форму вносить не нужно.

Отменяющая СЗВ-ТД датируется днем внесения исправлений. Форма подписывается руководителем/ИП, на бумажном экземпляре ставится оттиск печати (при наличии), после чего отчет представляется в ПФР.

После получения положительного протокола о приеме отменяющего отчета, где в СЗВ-ТД неверно указан период, можно заполнять верный вариант СЗВ-ТД. В новую форму снова вносят сведения о произошедшем кадровом мероприятии и указывают правильный отчетный период – месяц и год, в котором оно состоялось. Датируется документ днем заполнения уточняющей отчетности. После подписания СЗВ-ТД руководителем и проставления, если есть, печати форму можно отправлять в ПФР.

Пример

В ООО «Промысел» приняли нового сотрудника в отдел материально-технического снабжения – Матвеева Николая Константиновича. Дата оформления на работу нового экспедитора 30.09.2020 г. На следующий день, 01.10.2020 г. кадровик общества составил СЗВ-ТД со сведениями о приеме, не обратив внимания, что программа, в которой заполнялся отчет, автоматически проставила отчетный период месяцем формирования документа – вместо сентября 2020 г. в форме был указан октябрь 2020. Остальные записи были внесены верно. Ошибку обнаружили в этот же день, после получения положительного протокола из ПФР, после чего было решено сдать корректирующую отчетность. Сначала был составлен и отправлен в Фонд СЗВ-ТД с отменой первичной записи:

szv-td_otmena_zapisi.jpg

Затем, дождавшись положительного протокола о приеме отменяющей формы, был заполнен и сдан СЗВ-ТД с исправленным отчетным периодом.

szv-td.jpg

Таким образом, отчет с неверным отчетным периодом аннулируется, а СЗВ-ТД с правильными данными будет принят Фондом.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

- Сообщений

- Последняя активность

![]()

Ошибка при проверке корректирующей пачки СЗВ-6(1,2)

Код категории

Отчетный период

Корректируемый отчетный период

Сумма страховых взносов на страховую часть трудовой пенсии

Сумма страховых взносов на накопительную часть трудовой пенсии

Так и выгружаем. Однако, при проверке, выдается сообщение об ошибке - корректируемый отчетый период должен стоять ранее блока отчетный период.

Как это понимать? Смотрим схему XSD, там непонятно, где вообще блоки КорректируемыйОтчетныйПериод и ОтчетныйПериод, такое чувство, что схема не соответствует описанию из файла format_szv6.doc, скачанному с сайта бухсофта кстати!

Если есть возможность, есть у кого правильный файл СЗВ-6-1, приведите пример пожалуйста!

![]()

Спасибо 0

![]()

В первом посте неверно проблему описал, вот так верно:

При проверке индивидуальных сведений в блоке СВЕДЕНИЯ_О_СТРАХОВЫХ_ВЗНОСАХ_И_СТРАХОВОМ_СТАЖЕ_ЗЛ

порядок следования элеиментов следующий:

Так и выгружаем. Однако, при проверке, выдается сообщение об ошибке - корректируемый отчетый период должен стоять ранее блока отчетный период.

Как это понимать?

Если есть возможность, есть у кого правильный файл СЗВ-6-1, приведите пример пожалуйста!

Есть предположение, что проверке не нравится одинаковые даты в боках "ОтчетныйПериод" и "КорректируемыйОтчяетныйПериод" - везде первое полугодие.

Но как быть, если мы подаем корректировку за первое полугодие.

![]()

Спасибо 0

Комментарий

![]()

![]()

Спасибо 0

Комментарий

![]()

Денис, спасибо, это я уже сам понял, как видно из моего второго поста. Вопрос то в другом! Почему идеология именно такая?

Вот если мне в первом полугодии понадобится сдать корректировку за 1 полугодие, я что, не смогу этого сделать, вот из-за такой идеологии?

Это не идеология, а косяк в модуле проверки CheckPSN.

Только не надо говорить, что описанная мною ситуация невозможна.

![]()

Спасибо 0

Комментарий

![]()

Денис, спасибо, это я уже сам понял, как видно из моего второго поста. Вопрос то в другом! Почему идеология именно такая?

Вот если мне в первом полугодии понадобится сдать корректировку за 1 полугодие, я что, не смогу этого сделать, вот из-за такой идеологии?

Это не идеология, а косяк в модуле проверки CheckPSN.

Только не надо говорить, что описанная мною ситуация невозможна.

![]()

Спасибо 0

Комментарий

![]()

Денис, спасибо, это я уже сам понял, как видно из моего второго поста. Вопрос то в другом! Почему идеология именно такая?

Вот если мне в первом полугодии понадобится сдать корректировку за 1 полугодие, я что, не смогу этого сделать, вот из-за такой идеологии?

Это не идеология, а косяк в модуле проверки CheckPSN.

Только не надо говорить, что описанная мною ситуация невозможна.

![]()

Спасибо 0

Комментарий

![]()

А покажите в правилах место, где написано, что нельзя корректирующую пачку подавать за тот же период, что и текущий период (к примеру, во втором полугодии за второе полугодие).

А то может я просто не заметил?

![]()

Спасибо 0

Комментарий

![]()

В ПФР формат долдонистый какой, куча бумажек по поводу.

10) Тип входящей описи должен иметь значение «ОПИСЬ ПАЧКИ» (ошибка 30).

11) Блок Составитель пачки должен быть указан (ошибка 30).

12) Блок Номер пачки должен быть указан (ошибка 30).

13) Блок Состав документов должен быть указан (ошибка 30).

14) Дата составления пачки документов не должна превышать текущую дату (ошибка 30).

15) При значении «СВЕДЕНИЯ_О_СТРАХОВЫХ_ВЗНОСАХ_И_СТРАХОВОМ_СТАЖЕ_ЗЛ » элемента Тип документа блока Наличие документов блока Состав документов:

• Элементы Тип сведений и Код категории должны быть указаны (ошибка 30);

• Блок Отчетный период должен быть указан (ошибка 30).

• Блоки Сумма страховых взносов на страховую часть трудовой пенсии, Сумма страховых взносов на накопительную часть трудовой пенсии должны быть указаны (предупреждение 20).

16) При значении «ОПИСЬ_СВЕДЕНИЙ_ПЕРЕДАВАЕМЫХ_СТРАХОВАТЕЛЕМ» элемента Тип документа блока Наличие документов блока Состав документов:

• Элементы Тип сведений и Код категории должны отсутствовать (ошибка 30);

• Блоки Отчетный период, Сумма страховых взносов на страховую часть трудовой пенсии, Сумма страховых взносов на накопительную часть трудовой пенсии должны отсутст-вовать (ошибка 30).

17) Элемент Тип сведений должен принимать одно из допустимых значений: «ИСХОДНАЯ», «КОРРЕКТИРУЮЩАЯ», «ОТМЕНЯЮЩАЯ» (ошибка 30).

18) Элемент Код категории должен принимать одно из допустимых значений (ошибка 30).

19) При значении «ИСХОДНАЯ» элемента Тип сведений блок Корректируемый отчетный период должен отсутствовать (предупреждение 20).

20) При значении «КОРРЕКТИРУЮЩАЯ» или «ОТМЕНЯЮЩАЯ» элемента Тип сведений блок Кор-ректируемый отчетный период должен быть указан (ошибка 30).

21) Период, определяемый блоком Корректируемый отчетный период, должен быть периодом раньше периода, определяемого блоком Отчетный период (ошибка 30).

Действующее законодательство обязывает все организации и ИП, где имеются наемные работники, уплачивать за них взносы на цели обязательного пенсионного, медицинского и социального страхования. Кроме осуществления фактических платежей, на работодателей также возлагается обязанность по своевременной подаче отчетных документов.

Ранее, когда взносы администрировались ПФР и ФСС соответственно, форм отчетных документов существовало большое количество, при этом довольно часто в них вносились определенные изменения. В 2020 году страховые взносы администрирует Федеральная налоговая служба, а форма отчета является унифицированной и единой (РСВ).

Бесплатно по России

Несмотря на это при заполнении данного документа работодатель может допустить ошибки, которые требуют либо сдачи отчета заново, либо осуществления корректировки расчета страховых взносов. Об особенностях последней и пойдет речь в статье далее.

В каких случаях может понадобиться уточненный отчет

Основания для подачи корректировки содержат нормы Налогового кодекса Российской Федерации. Так, согласно ст. 81 НК РФ корректировка требуется в том случае, если в самом расчете занижена сумма, которая подлежит уплате за определенный период.

Следует отметить, что корректирующий документ в данном случае не является новым, а непосредственно связан с предыдущим.

Однако важно учитывать, что в отдельных ситуациях некоторые ошибки приводят к тому, что отчет вовсе считается не сданным. А это означает, что организацию могут ждать весьма внушительные санкции за нарушение порядка предоставления отчетности.

К таким ошибкам следует отнести:

- неточности при заполнении разделов, содержащих сведения персонифицированного учета;

- неточности при определении базы, суммы выплат и размера взносов;

- расхождения при подсчете суммы взносов за конкретных сотрудников по отношению к общей сумме взносов по организации в целом.

Во всех этих случаях организация обязана подавать новую форму РСВ.

Как правильно сделать новый отчет

Итак, установлено, что корректировка подается на документе той же формы, что и сам ошибочный расчет с неверной суммой. Это учитывать важно, поскольку форма РСВ, подаваемая в 2020 году, претерпела значительные изменения по сравнению с формой, подаваемой в 2019 году.

В самом документе на его заглавном листе указывается порядковый номер самой корректировки. После этого в него вносятся актуальные и уточненные сведения. Кроме этого, в документ следует перенести и те сведения, которые были заполнены верно.

Однако это правило не касается раздела 3 РСВ, где указываются данные персонифицированного учета работников. В него вносятся только касающиеся сотрудников, при расчете взносов за которых были допущены неточности.

В бланке РСВ, используемом в 2020 году, в 4 разделе имеется поле «Признак аннулирования сведений о застрахованном лице». Его нужно заполнить именно при подаче корректировки. В соответствующем поле проставляется код «1».

Как сдать уточненные данные

Корректирующую форму нужно подать в том же виде, что и основной расчет. При этом должны быть учтены имеющиеся законодательные требования по этому вопросу.

Так, в 2020 году в большинстве случаев подается электронный документ. Это касается всех тех организаций, в которых число штатных сотрудников превышает 10 человек. Если же в штате организации или предприятия трудится меньшее количество работников, то в таком случае у руководства организации остается выбор между электронным документооборотом и отправкой документов в традиционной бумажной форме.

Сама отчетность подается непосредственно в налоговую инспекцию, на учете в которой как налогоплательщик состоит организация.

Следует отметить, что по подобным правилам сдаются не только расчеты по форме РСВ, то есть связанные с отчислением страховых взносов, но и налоговые декларации. Корректировка налоговых деклараций допускается, если ошибочный расчет суммы исчисляемого налога привел к тому, что она фактически является меньшей, чем должна быть.

Сроки сдачи уточненки

Законодательно установлены и сроки сдачи корректирующих документов по РСВ.

Так, определено, что без последствий в форме штрафов и пеней корректировку необходимо подавать до крайней даты подачи самого расчета. Напомним, что РСВ необходимо сдавать до 30 числа месяца, следующего после отчетного квартала.

Соответственно, при обнаружении ошибки до этого срока организации необходимо доплатить недостающую сумму страховых взносов, после чего подать в адрес налоговой инспекции корректирующий документ.

Полезное видео

В видео пример корректировки отчетности:

Заключение

Если организация подала РСВ с указанием заниженной суммы подлежащих уплате страховых взносов, то для исправления ситуации следует подать корректирующий расчет.

Он заполняется по специальным правилам, отраженным в законодательстве, и направляется в налоговую после уплаты недостающей части страховых взносов и пеней, если подача документа приходится на тот период, когда сроки сдачи отчетности заканчиваются.

Способ отправки корректирующих сведений зависит от типа передаваемых пачек, а также от периода, за который подается отчет.

С отчетности за 1 квартал 2014 года в ПФР подается пакет из следующих форм:

- РСВ-1 — сведения по организации, которая включает в себя еще данные по организации;

- РСВ-1 (раздел 6) — индивидуальные сведения по сотрудникам, включает в себя данные по СЗВ-6-4.

Отправка корректирующего расчета по индивидуальным сведениям

Согласно Постановлению Правления ПФ РФ от 31.07.2006 № 192п корректирующие индивидуальные сведения представляются в едином пакете с исходными данными текущего отчетного периода.

Если исходные данные в пакете будут за 2 квартал 2014 года и позднее, то пакет будет состоять из двух исходных пачек РСВ и необходимого количества корректирующих пачек РСВ (раздел 6) и СЗВ:

- РСВ-1 (разделы 1-5) — исходные данные по организации (включая данные из корректирующих пачек);

- РСВ-1 (раздел 6) — данные по застрахованным лицам за исходный период;

- РСВ-1 (раздел 6) корр — корректирующие данные по сотрудникам за какой-либо период с 2014 года;

- СЗВ корр — корректирующие сведения за какой-либо период до 2014 года;

Текущий отчетный период исходных пачек должен совпадать. Период корректировки в пачке СЗВ должен быть меньше исходного отчетного периода. Корректирующие индивидуальные сведения за первое полугодие 2010 года также можно отправить отдельным пакетом (СЗВ корр. + АДВ), указав в качестве текущего периода второе полугодие 2010 года.

Например, для формирования пакета отчетности в Контур.Экстерн, содержащего корректирующие данные по индивидуальным сведениям за 1 квартал 2013 года и 1 квартал 2015 года (при этом отчетный период — 1 квартал 2016 года) необходимо проделать следующее:

- Сформировать корректирующие СЗВ и АДВ за 1 квартал 2013 года. Текущий период при этом должен соответствовать периоду исходных сведений, то есть 1 квартал 2016 года.

- Сформировать корректирующую РСВ-1 (раздел 6) по сотрудникам за 1 квартал 2015 года. Текущий период при этом должен соответствовать периоду исходных сведений, то есть 1 квартал 2016 года.

- Сформировать исходные РСВ по организации и РСВ (раздел 6) по сотрудникам за 1 квартал 2016 года. При формировании РСВ за текущий период следует добавить в пакет корректирующие сведения за 1 квартал 2013 года и 1 квартал 2015 года.

Технология формирования пакета будет отличаться в зависимости от того, какая программа используется для подготовки отчетности в ПФР.

Как правило, дополнительно к корректировке по сотрудникам в исходных пачках заполняются раздел 4 и раздел 6.6.

- Раздел 4 заполняется вместо корректирующей формы РСВ-1 за прошлые периоды в том случае, если есть положительные суммы доначисленных взносов (по организации) на страховую, накопительную части, ФФОМС или по дополнительному тарифу.

- Если есть доуплаченные суммы (а суммы доначислений отрицательные), то вместо раздела 4 нужно формировать корректирующую РСВ-1 за прошлый период либо обратиться в пенсионный фонд за рекомендациями по отправке корректировок.

Отправка отменяющих сведений СЗВ аналогична отправке корректирующих отчетов. В системе Контур.Экстерн возможна отправка отменяющих и корректирующих сведений (с исходными) в одном пакете.

Отправка корректирующего расчета по страховым взносам (РСВ)

Корректирующие сведения по РСВ за 2010-2014 годы предоставляются отдельным пакетом.

Если изменения в расчете по страховым взносам повлекли за собой изменения в индивидуальных сведениях за аналогичный период, то корректирующие сведения СЗВ необходимо будет предоставить вместе с исходными сведениями за текущий отчетный период. Также корректирующий отчет по РСВ может быть отправлен совместно с исходными данными СЗВ+АДВ за период до 2014 года. Период, за который предоставляется корректировка по РСВ, и период, указанный в исходных индивидуальных сведениях, должны совпадать.

Как составить и сдать отчет по форме СЗВ-КОРР

Форма СЗВ-КОРР нужна, чтобы исправить ошибки. Которые работодатель допустил в отчетности за прошлые периоды. Например, неверно записали периоды работы. Или поставили неверный код стажа в разделе 6 формы РСВ либо в форме СЗВ-СТАЖ. Если забыли человека в форме СЗВ-СТАЖ за 2020 год, сдавайте её с признаком «дополняющая».

ОДВ-1 – отчет-опись в ПФР, который сопровождает отчетность по страховому стажу. Форма ОДВ-1 и порядок ее заполнения утверждены постановлением Правления ПФР от 06.12.2018 № 507п. В рекомендации – когда сдавать опись ОДВ-1 и как ее заполнить.

ОДВ-1 не сдают самостоятельно . Исключение – «корректирующий» и «отменяющий» отчеты. Опись сопровождает три вида отчетов: СЗВ-СТАЖ, СЗВ-КОРР и СЗВ-ИСХ. Ее сдавайте в том же порядке, что и основные отчеты.

Читать рекомендацию ( .pdf 327Кб )

Кто, Куда, Когда, Как сдает

Форму СЗВ-КОРР сдают организации и предприниматели. Которые по своей инициативе уточняют, исправляют или отменяют данные. Учтенные на индивидуальных лицевых счетах застрахованных лиц. Это следует из требования пункта 1.10 раздела I приложения 5 к постановлению Правления ПФР от 05.12.2018 № 507п .

Форму сдают в любое время. Конкретных сроков нет.

Организации сдают отчет в территориальные отделения ПФР по своему месту регистрации. Предприниматели – по местожительству (п. 1 ст. 11 Закона от 01.04.1996 № 27-ФЗ).

Когда численность сотрудников ровна 25 человек и более, отчет сдавайте только в электронном виде с ЭЦП. Если численность 24 человека и менее. Отчет можно сдать на бумаге или в электронном виде с ЭЦП – на усмотрение страхователя. Отчет по форме СЗВ-КОРР сдается одновременно с формой ОДВ-1. Так предусмотрено абзацем 3 пункта 2 статьи 8 Закона от 01.04.1996 № 27-ФЗ, пунктом 1.7 Порядка, утвержденного постановлением Правления ПФР от 06.12.2018 №507п.

Можно ли сдать форму СЗВ-КОРР по нескольким работникам в одной форме?

Форма СЗВ-КОРР заполняется отдельно на каждого работника и является корректирующей формой и представляется в органы ПФР в целях корректировки данных, учтенных на ИЛС на основании отчетности, ранее представленной страхователем.

Как заполнить, ПРИМЕР

Форма СЗВ-КОРР состоит из шести разделов:

- раздел 1 «Сведения о страхователе»;

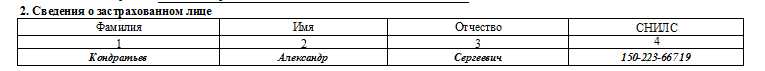

- раздел 2 «Сведения о застрахованном лице»;

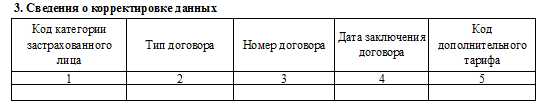

- раздел 3 «Сведения о корректировке данных»;

- раздел 4 «Сведения о корректировке данных о заработке (вознаграждении), доходе, сумме выплат и иных вознаграждений. Начисленных и уплаченных страховых взносах»;

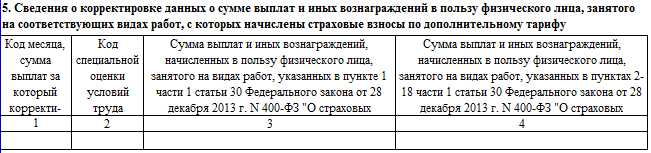

- раздел 5 «Сведения о корректировке данных о сумме выплат и иных вознаграждений в пользу физического лица. Занятого на соответствующих видах работ, с которых начислены страховые взносы по дополнительному тарифу»;

- раздел 6 «Сведения о корректировке периодов работы застрахованного лица».

Бумажную форму отчета можно заполнять на компьютере или от руки. В последнем случае используйте чернила или шариковую ручку любого цвета. Кроме красного и зеленого. Отчет заполняйте печатными буквами. Подчистки и исправления запрещены.

Страницы отчета нумеруются в сквозном порядке. Показатель номера в поле «Стр.» заполняют так: 001 – первая страница, 002 – вторая страница и т. д.

В шапке формы укажите

В разделе 1 укажите сведения о страхователе

Строки «Регистрационный номер в ПФР», «ИНН», «КПП» заполните так же, как и в шапке. В разрезе отчетного и корректируемого периодов. В поле «Наименование (краткое)» впишите краткое наименование организации в соответствии с учредительными документами.

В разделе 2 укажите сведения о застрахованном лице

Порядок заполнения раздела 3 формы СЗВ-КОРР

приведен в списке ниже, установлен пунктом 4.4 раздела IV приложения 5 к постановлению № 507п.

- Код категории застрахованного лица . Код категории застрахованного лица. Коды возьмите в классификаторе из приложения к Порядку заполнения СЗВ-КОРР

- Тип договора . «Трудовой» или «гражданско-правовой»

- Номер, Дата заключения договора . Номер договора и дата договора. Графы заполните, если корректируете данные за периоды до 2001 года включительно

- Код дополнительного тарифа . Заполняйте по лицам, на заработок которых начисляли страховые взносы по дополнительному тарифу. Например, для членов летных экипажей воздушных судов гражданской авиации. Код возьмите в классификаторе из приложения к Порядку заполнения СЗВ-КОРР. Если заполнили данную графу, то поле «Код категории застрахованного лица» оставьте пустым

заполняется, если корректируете данные о доходе, начисленных и уплаченных страховых взносах, страховом стаже застрахованного лица. Порядок заполнения смотрите в таблице ниже.

Сумма страховых взносов, которую уплатили в отчетном периоде.

Графу заполняют плательщики страховых взносов, которые не осуществляют выплаты в пользу физических лиц, при корректировке сведений за 2010–2013 годы

заполняется, если корректируете выплаты по сотрудникам. Которые заняты на работах, перечисленных в подпунктах 1–18 пункта 1 статьи 30 Закона от 28.12.2013 № 400-ФЗ.

Графы «Код месяца, сумма выплат за который корректируется» и «Код специальной оценки условий труда». Заполните в соответствии с Классификатором из приложения к Порядку заполнения СЗВ-КОРР. В графах 3 и 4 укажите сумму выплат и иных вознаграждений с учетом корректировки.

отражают сведения о периодах работы застрахованного лица.

В графах 1 и 2 укажите даты, когда сотрудник начал и закончил работать. В формате: ДД.ММ.ГГГГ. Даты указывайте в пределах периода, за который сдаете отчет. Например, если сотрудник работает в организации с ноября 2016 года, в отчете за 2017 год в графах 1 и 2 укажите с «01.01.2017» по «31.12.2017». Если по какому-либо сотруднику нужно отразить несколько периодов работы. То каждый из периодов указывайте в отдельной строке.

Графы 3–5, 7 и 8 заполняйте, только если условия работы сотрудника дают право на досрочную пенсию. Указывайте коды, которые соответствуют таким условиям труда. В графу 6 вносите сведения о неотработанных периодах (например, отпуска, больничные и т. п.). И о периодах работы во вредных или особых территориальных условиях. Графы заполняйте в том же порядке, что и соответствующие поля раздела 3 формы СЗВ-СТАЖ.

ПРИМЕРЫ как Отменить и Заменить сведения в Лицевом счете

Образец корректировки в 2020 г. индивидуальных сведений персонифицированного учета по форме СЗВ-КОРР

Составлен с учетом следующих условий. В марте 2020 г. бухгалтер ООО "Гаспром" обнаружила ошибки в представленных сведениях персонифицированного учета по Федорову В.В. за 2016 г. Вместо периода работы с 01.10.2016 по 31.12.2016 был указан период с 01.10.2016 по 30.11.2016. Также в сведениях не были учтены зарплата работника за декабрь 2016 г. в размере 15 000,00 руб. и суммы подлежащих начислению с нее взносов на ОПС.

Заменить сведения, как исправить сведения на ИЛС ЗЛ отчетом СЗВ-КОРР с типом « КОРР»

Сведения, которые принял ПФР с ошибками и учел на ИЛС ЗЛ. Исправляйте отчетом СЗВ-КОРР с типом «КОРР». Например, в СЗВ-СТАЖ указали не все периоды работы, не прописали условия работы для досрочной пенсии.

Чтобы исправить ошибки в СЗВ-СТАЖ, заполняют разделы 1–3 и 6 в форме СЗВ-КОРР. Обязательно в шапке указать тип «КОРР». Отчет сдается в общем порядке.

Если нужно, отчетом СЗВ-КОРР с типом «КОРР» исправляйте также:

- данные о доходе, начисленных и уплаченных страховых взносах, страховом стаже застрахованного лица. Для этого предусмотрен раздел 4;

- выплаты по сотрудникам, которые заняты на работах, перечисленных в подпунктах 1–18 пункта 1 статьи 30 Закона от 28.12.2013 № 400-ФЗ. Это раздел 5.

ПРИМЕР: Страхователь указал не полный период работы в отчете СЗВ-СТАЖ, который ПФР принял

Бухгалтер ООО «Гаспром» 13 февраля 2019 года сдал СЗВ-СТАЖ за 2018 год. ПФР отчет принял. 15 марта бухгалтер обнаружил, что в отчете по Н.В. Зайцевой указал не полный период работы. Так, в СЗВ-СТАЖ указан период: с 01.01.2018 по 30.09.2018 – рабочие дни.

По факту Зайцева с 01.10.2018 по 31.12.2018 работала в «Альфе». То есть в СЗВ-СТАЖ правильно было указать период: с 01.01.2018 по 31.12.2018 – рабочие дни.

15 марта бухгалтер заполнил и сдал отчет СЗВ-КОРР с типом «КОРР». Смотрите Пример (.xls 61 Кб)

Сведения, которые ПФР учел на ИЛС ЗЛ, отменяйте отчетом СЗВ-КОРР с типом «ОТМН»

Такой отчет подайте только в одном случае, когда в СЗВ-СТАЖ вы включили человека по ошибке, а ПФР принял такой отчет и занес сведения на ИЛС ЗЛ. Например, сведения по бывшему сотруднику, который в отчетном периоде уже не работал.

В СЗВ-КОРР с типом «ОТМН» заполняют разделы 1 и 2 по лицам, которых ошибочно указали в СЗВ-СТАЖ. Отчет сдайте в общем порядке. На основании этих сведений ПФР отменит данные на ИЛС ЗЛ.

Пример, как отменить данные на ИЛС ЗЛ отчетом СЗВ-КОРР с типом «ОТМН»

Страхователь ошибочно указал бывшего сотрудника в отчете СЗВ-СТАЖ, который принял ПФР. Бухгалтер 13 февраля сдал СЗВ-СТАЖ за 2017 год. ПФР отчет принял. 22 мая бухгалтер обнаружил, что в отчет включил ошибочно сведения по А.С. Петрову, который с декабря 2016 года не работает в ООО «Гаспром». В этот же день он заполнил и сдал отчет по форме СЗВ-КОРР с типом «ОТМН» . Смотрите Пример (.xls 59 Кб)

Читайте также: