Пенсионный фонд как государственный бизнес

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

23 октября 2017 09:18

Как выбрать управляющую компанию или негосударственный пенсионный фонд для формирования накопительной пенсии?

В чем разница между государственным пенсионным фондом и негосударственным? М. Монгуш, Кызыл

Отвечает руководитель группы по инвестированию пенсионных накоплений ОПФР по Республике Тыва Чимис Эрес-ооловна Монгуш.

Вы можете спросить «Зачем мне слушать про пенсию сейчас, когда мне всего 20,30 или 40лет и до нее еще, ох, как далеко?!» Но не торопитесь отмахиваться от этой темы. Это здорово, что вам до пенсии пока далеко! Ведь, чем раньше начнете задумываться о будущей пенсии, тем больше успеете сделать, чтобы увеличить ее размер.

- Для этого необходимо контролировать платит ли работодатель взносы за Вас в ПФР.

- Грамотно управлять своими пенсионными накоплениями.

Система обязательного пенсионного страхования (ОПС) действует в России с 2002 года и базируется на страховых принципах: основой будущей пенсии гражданина являются страховые взносы, которые уплачивают за него работодатели в течение всей трудовой жизни.

Чтобы стать участником системы ОПС и формировать свои пенсионные права, нужно быть зарегистрированным в системе индивидуального (персонифицированного) учета ПФР. В этой системе в течение всей трудовой деятельности гражданина фиксируются данные, необходимые для назначения, выплаты и перерасчета пенсии: о стаже, периодах трудовой деятельности и местах работы, и в первую очередь – о страховых взносах, поступивших в фонд его будущей пенсии.

Страховые взносы в ОПС работодатели платят по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Важно знать! В 2014 - 2019 годах по решению государства все средства страховых взносов на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии, т.е. все 22% идут на формирование только страховой пенсии.

Накопительная часть будущей пенсии формируется у работающих граждан 1967 года рождения и моложе, а также у участников Программы государственного софинансирования пенсий, уплачивающих дополнительные страховые взносы.

Граждане, у которых формируются средства пенсионных накоплений в системе ОПС, вправе передавать эти средства страховщику для инвестирования на финансовом рынке государственной или частными управляющими компаниями. Страховщиком пенсионных накоплений может быть Пенсионный фонд России или негосударственный пенсионный фонд, входящий в систему гарантирования прав граждан. ПФР инвестирует пенсионные накопления через государственную управляющую компанию «Внешэкономбанк» и частные управляющие компании.

В Российской Федерации есть два типа пенсионных фондов — государственный (ПФР) и негосударственные (НПФ).

Государственный пенсионный фонд

В России на данный момент работает только один государственный пенсионный фонд — Пенсионный фонд Российской Федерации (ПФР). ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

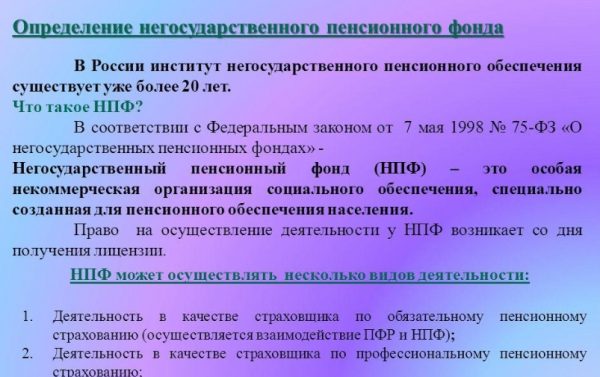

Негосударственные пенсионные фонды (НПФ)

Негосударственный пенсионный фонд – некоммерческая организация социального обеспечения. На рынке пенсионного страхования НПФ осуществляют несколько видов деятельности, в том числе деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения. НПФ, как и ПФР, может выступать страховщиком гражданина в части его пенсионных накоплений. По достижении человеком пенсионного возраста НПФ обязан выплачивать накопительные пенсии, исходя из размера накоплений гражданина, сформированных на его счете в НПФ.

В чем отличие государственного пенсионного фонда от негосударственного

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ —не входит в бюджетную систему РФ и является частной компанией.

Выбор НПФ только за Вами

Необходимо внимательно подходить к выбору негосударственного пенсионного фонда (НПФ), принимать во внимание опыт, репутацию НПФ и показатели доходности от инвестирования пенсионных накоплений. Полная информация о негосударственных пенсионных фондах размещена на сайте Банка России и на сайтах самих НПФ. Список негосударственных пенсионных фондов, которые вошли в систему гарантирования прав застрахованных лиц, размещен на сайте Банка России и Агентства по страхованию вкладов.

Выбор страховщика – это личное решение гражданина. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки при кредитовании.

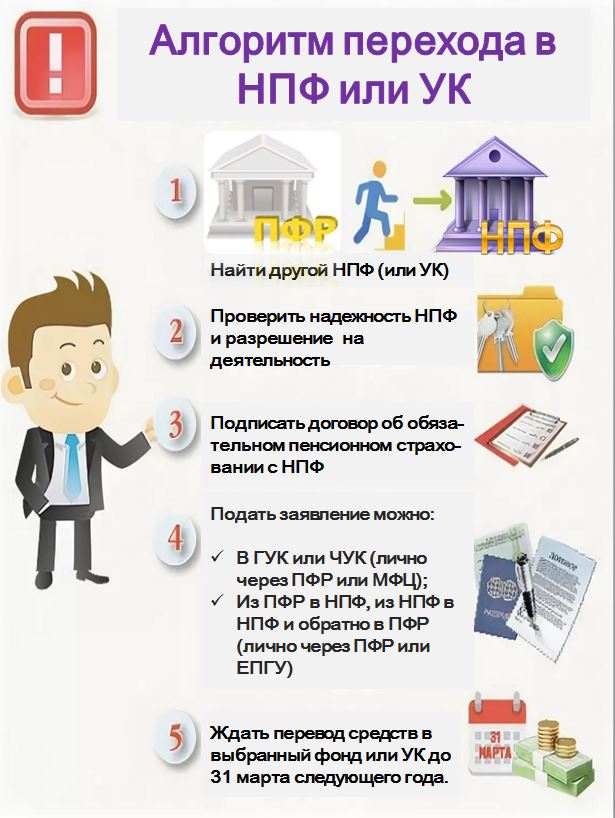

Варианты подачи заявлений о переводе пенсионных накоплений в УК и НПФ:

Через клиентскую службу ПФР или МФЦ

-

Заявление можно подать как лично, так и через представителя.

Через интернет

-

Подать электронное заявление можно через Единый портал государственных услуг или Личный кабинет гражданина на сайте ПФР. И в том, и в другом случае электронное заявление должно быть подписано усиленной квалифицированной электронной подписью.

По почте

-

В этом случае установление личности гражданина и проверка подлинности его подписи осуществляется нотариусом или в установленном законодательстве порядке.

Если Вы принимаете решение о смене страховщика, то есть о переводе средств пенсионных накоплений из ПФР в НПФ или из НПФ в ПФР, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет. Менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, не выгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина.

В случае возникновения дополнительных вопросов Вы можете обратиться в Отделение Пенсионного фонда Российской Федерации по Республике Тыва по адресу: г.Кызыл, ул.Кочетова, д.18, каб. 308, тел. (394 22) 9-61-20.

«Столкнулась с тем, что никому не нужна»

«Порой меня спрашивают: вы музыкант? Когда я отвечаю, что никакого музыкального образования у меня нет, все удивляются. По первому диплому я режиссер театрализованных представлений и праздников, по второму — психолог. Полжизни работала в сфере культуры, несколько лет руководила дворцом культуры, затем была генеральным директором кадрового центра по подбору персонала для «УГМК Холдинг».

В 2008 году, когда произошел кризис, меня сократили. Начав в 50 лет искать новую работу, я столкнулась с тем, что никому не нужна. Во-первых, мое резюме, вероятно, пугало работодателей серьезными должностями, а во-вторых, компании были больше заинтересованы в молодых специалистах. Я поняла, что ни руководителем, ни менеджером среднего звена меня не возьмут, и пошла в «Роспечать» продавать газеты»

«В какой-то момент, просматривая сайты в интернете, я наткнулась на статью о франшизе музыкальной школы. Посоветовавшись с мужем-музыкантом, решилась попробовать работать по франчайзингу. На следующий день уже приехала в Санкт-Петербург, познакомилась с руководителем компании (ее название Старовойтова не разглашает. — РБК), и вскоре заплатила паушальный взнос 300 тыс. руб. Чтобы начать бизнес, мы продали квартиру родителей — настолько я соскучилась по хорошей работе.

В сентябре 2011 года, сняв маленькое помещение в 16 кв. м в центре, я запустила школу. Предполагалось, что все музыкальные занятия будут проводиться дома у учеников или у педагогов. Но оказалось, что спроса на домашние занятия в нашем городе практически нет. Я тогда ничего в этом не понимала и надеялась, что франчайзер подскажет, как и что делать. Но этого не произошло, и проработав несколько месяцев вхолостую, я вышла из франшизы.

Стала придумывать новое название компании и новую концепцию бизнеса. Как раз тогда заметила: у нас все активно занимаются детьми, школьниками, молодежью, а досугом людей плюс-минус 40 никто не интересуется, а ведь они тоже нуждаются в развлечении. И решила сделать музыкальную школу именно для них. Эта ниша была свободна. Музыкальные курсы, конечно, у нас были, но взрослые люди неохотно туда шли из-за своих комплексов — там ведь занимаются в основном дети»

«Мы закупили мебель, инструменты, нашли пять—семь педагогов для индивидуальных занятий, сделали рекламу в «Яндекс.Директ» и Google Adwords. Совокупные инвестиции составили около 1,5 млн руб. Первые клиенты, которые заключили договоры в общей сложности на 81 тыс. руб., пришли во второй месяц. После этого у меня появился азарт.

В 2012 году учеников стало больше, и мы сняли большое помещение в 150 кв. м. Это была ошибка: мы понесли убытки из-за большой арендной платы в 130 тыс. руб. в месяц.

Школа «Арт-Мотив» стала работать в небольшой плюс только в 2013 году, когда мы переехали в помещение поменьше. В начале 2016 года нам удалось окупить инвестиции, а в 2017 году — выйти на годовой оборот в 4 млн руб. и прибыль около 1,7 млн руб. Сегодня у нас ежемесячно занимается 120–130 учеников, самой старшей из которых 83 года».

«Наконец-то я чувствую удовлетворение от работы»

«В 1983 году я окончил физико-химический факультет Московского института стали и сплавов, после чего вернулся к себе домой в Астрахань и устроился инженером в Научно-исследовательский и технологический институт вычислительных устройств. С 1991 года институт распадался и выживал по инерции, поэтому мы с коллегами начали заниматься коммерциализацией своих разработок. Делали детские игрушки, мебельные защелки, магнитные лотки для структурирования жидкостей. Это приносило дополнительный доход. В 1997 году меня уговорили перейти на должность старшего научного сотрудника в Научный и проектный институт газа при астраханской «дочке» «Газпрома».

Идея создать устройство для очистки воды появилась у меня в 2010 году. Тогда мы с моими приятелями Василием Куприяновым и Александром Щучкиным заметили такую проблему: по официальным данным, 80% сельских поселений, а на практике почти 100%, лишены чистой воды. Это происходит потому, что существующие технологии водоочистки не приспособлены для небольших сел. Широко применяемая в городах технология, когда вода отстаивается в баках вместе с сернокислым алюминием, затем в нее добавляется либо жидкий хлор, либо гипохлорит натрия, требует больших площадей, которые надо отапливать. Кроме того, отходы алюминия нужно утилизировать. Села не могут себе все это позволить.

Мы придумали использовать разработанный нами проточный гидродинамический кавитатор — это труба с узким соплом, через которую вода под большим давлением подается на пластину. Та начинает вибрировать, образуются микропузырьки, которые лопаются, разрывая бактерии и ускоряя химические реакции. Испытания показали, что такой кавитатор уменьшает количество вредоносных бактерий в воде на 80%. Обеззаразить воду на оставшиеся 20%, по нашей задумке, мог гипохлорит натрия».

«В 2013 году мы зарегистрировали ООО «Аквалид». К этому времени уже собрали пилотную установку для проверки и испытания технологии. Первоначальные инвестиции в ее создание составили около 300 тыс. руб. Еще около 3 млн руб. мы потратили на доработку и установку устройства в селе Чаган Камызякского района Астраханской области. Мы заняли площадь в 18 кв. м, а аналогичное по мощности оборудование, которое стояло в селе еще с советских времен, занимало около 1000 кв. м. Себестоимость производства воды на пилотной установке составляла всего 1,5–2 руб. за кубометр против 30–40 руб. на прежнем устройстве».

«Результаты экспериментов мы защитили патентом. В 2015–2016 годах нам удалось получить гранты на 4 млн руб. от Фонда содействия инновациям. На эти деньги собрали еще одну установку на Астраханском консервном заводе. С ее внедрения мы выручили в общей сложности около 1,6 млн руб. прибыли. А в декабре 2017 года получили еще один грант от «Сколково» — 5 млн руб. на разработку уже полностью автоматизированного промышленного образца нашего устройства, которое будет располагаться в утепленном боксе размером 6 х 3 кв. м. Первую такую установку мы собираемся поставить в селе Селитренное Астраханской области. С него, по сути, начинается коммерциализация проекта.

В 2019 году мы планируем внедрить не меньше 30 таких установок. Наконец-то я чувствую удовлетворение от работы. Был промежуток в жизни, когда приходилось торговать польскими яблоками, и меня это страшно напрягало. То, чем я занимаюсь сейчас, и прибыльнее, и интереснее»

«Я четко представляю своего клиента — это я сама»

«После 50 лет жизнь только начинается, потому что ты решил задачи с образованием своих детей, разобрался с ипотекой — ты свободен и начинаешь новую жизнь. Для меня это был очень приятный этап. Раньше я занималась сырьевыми контрактами в крупных компаниях, таких как, например, REMAKO. Но в 53 года меня уволили, и я стала безработной. Решила сама себе создать пенсионный фонд — свой бизнес.

Идея появилась быстро. Сначала я посмотрела на саму себя — делового человека, которому хочется хорошо выглядеть, но при этом нет времени на выбор одежды. Я увидела, что комфортной, стильной и в то же время доступной по цене одежды для зрелых женщин на рынке нет. Это было либо очень дорого в магазинах типа Max Mara, либо дешево на турецком базаре.

Затем подумала, во что инвестировала заработанные деньги — в образование своей дочери в институте Polimoda во Флоренции. Рассказала ей об идее и прописала задачи, которые она должна решить. Увидела, что инвестиция была правильной — в Италии вырастили настоящего дизайнера, который воспринимает моду не как искусство, а как бизнес. Вместе мы прописали бизнес-план, позиционирование на рынке, разработали стратегию бренда»

«Первым делом я пришла в центр занятости в Санкт-Петербурге и получила у них социальную субсидию около 300 тыс. руб. На нее мы с дочерью закупили швейные машины. Еще $150 тыс. мы собрали вместе с родственниками, которые стали партнерами. Эти деньги пошли на закупку материалов на текстильной выставке Milano Unica и участие в международной выставке одежды Who’s Next в Париже.

В 2011 году мы зарегистрировали компанию. Я позвала в проект еще несколько швей, и мы стали экспериментировать с тканями и кроем. В 2012-м отшили первые образцы, а в январе 2013-го поехали на дебютную для нас парижскую выставку. Поскольку мы закупали итальянские экологичные ткани, а также предлагали решение проблемы утилизации одежды — сдавать ее в переработку на утеплитель, нам удалось попасть в тренд-зону (площадка, где отражены актуальные тенденции. — РБК).

На выставке мы познакомились с байерами, которые помогли Camille Cassard проникнуть на западный рынок. Нашу одежду стал закупать агент из Лондона и представлять на рынке Германии, Канады и Англии. За 2013 год мы выручили €386 тыс., в 2014-м — уже €983 тыс. Сегодня, несмотря на кризис, рентабельность компании составляет около 38%».

«В недавнем прошлом выйти новому маленькому бренду на российский рынок было практически невозможно, но кризис нам дал уникальную возможность. Байеры были в панике: иностранные бренды сильно подорожали, и они обратили внимание на нас. Первым российским клиентом стала байер тюменского бутика «Француженка», которая раньше работала с итальянской маркой Cop.Copine, закупавшей те же ткани, что и мы. А дальше к нашим клиентам прибавились магазины из Сургута, Воронежа и еще более 20 городов. В 2017 году мы получили около 15 млн руб. прибыли на российском рынке.

Сегодня мы сотрудничаем с шестью пошивочными цехами в Санкт-Петербурге и шьем коллекцию для российского рынка. Но европейский рынок для нас остается ключевым. Для него одежда отшивается на производствах в Восточной Европе и Португалии. Работаем мы только по предзаказам: сначала отшиваем модели, а потом производим их в нужном количестве по заказам байеров.

Главным драйвером своего дела я считаю то, что абсолютно четко представляю своего клиента. Я сама им являюсь. Меня очень радует и стимулирует посещение театра: я все чаще в антрактах в фойе вижу женщин, которых хотела бы одеть, которые могли бы потенциально стать нашими клиентами.

Мне 60 лет, и я не думаю сдаваться. Сейчас в нашей команде уже восемь человек. Можно сказать, что Camille Cassard дает возможность таким же безработным женщинам предпенсионного возраста заниматься любимым делом»

«Бизнес для сыновей»

«Я выросла в Эквадоре. Будучи на третьем курсе местного института, получила предложение от коммунистической партии уехать учиться в Киев: моя семья была небогатой, нас было четверо детей, и я подумала, что так дам возможность и младшим получить образование.

С 1987 года стала учиться в Киевском институте инженеров гражданской авиации, а летом — ездить работать в Швецию, где жила моя подруга. За год до окончания института познакомилась с будущим мужем, украинцем по национальности. В то время он как раз учился в Университете дружбы народов имени Патриса Лумумбы (нынешний РУДН. — РБК) в Москве.

В 1993 году мы поженились, спустя месяц я уехала на родину, но затем вернулась в Москву и вскоре забеременела. Мы зарабатывали, как могли: возили и продавали здесь кожаные куртки из Эквадора, муж пытался торговать польскими продуктами на рынке. Поначалу нам не хватало денег на еду. Я сама пекла хлеб, сама готовила эквадорские блюда, если к нам приходили гости. В 1995 году мы стали привозить из Эквадора цветы и продавать их сначала оптом, а потом и в розницу в Москве. Но после 2010 года начался снос ларьков, и в результате нам пришлось закрыть все 15 розничных магазинов. В 2013 году я вышла из его бизнеса»

«Идея запуска кондитерской появилась случайно. Младший сын, Кристиан Владислав, всегда любил готовить, ходил на курсы, учился в кулинарном колледже. В 2013 году, когда мы вместе с детьми поехали на родину, моя тетя предложила нам открыть в Москве свою кондитерскую. Сперва идея показалась нам нереальной, но, вернувшись в Москву, мы стали постепенно ее реализовывать.

Начала я с того, что подняла все рецепты традиционных эквадорских десертов, которые записывала со слов бабушки, мамы и тети. Затем с сыном мы принялись за адаптацию технологий приготовления к российским продуктам: здесь другой сахар, другая мука, соответственно, нужны другие пропорции ингредиентов. Старший сын, Павел Джонаттан, с двумя друзьями — Максимом и Светланой — взяли на себя финансовую часть и маркетинг будущей компании»

«В конце 2014 года мы открыли интернет-кондитерскую Tres Leches. Над названием долго не думали. Оно переводится на русский как «Три молока». Это рецепт фирменного торта моей тети. Готовим мы дома — утром я, а вечером Кристиан Владислав. Инвестиции в запуск составили около 90 тыс. руб. моих сбережений. На них мы купили оборудование, ингредиенты и начали рекламировать Tres Leches в социальных сетях.

Однако первые клиенты пришли к нам не по рекламе. Они узнали о нас на маркете «Зефир фест», в котором мы приняли участие в феврале 2015 года. Выручка на этом мероприятии составила 22 тыс. руб., а чистая прибыль — 5 тыс. руб. За весь год благодаря таким маркетам бизнес принес около 110 тыс. руб. выручки и около 36 тыс. руб. прибыли. В прошлом году мы получили 152 тыс. руб. выручки и около 50 тыс. руб. прибыли. С этого года показатели будут лучше — мы стали активно работать с кофейнями «Школьник кофе», «Розетка и кофе», «Кофесфера», Point 242 и Ivcakes, куда мы поставляем наши торты. Сейчас они приносят 70% выручки.

Наши хиты — торт «Банан-кокос», торт «Маракуйя», торт «Авокадо» и торт Tres Leches. К нетрадиционным сочетаниям вкусов люди привыкали небыстро. Целый год мы пытались рассказать им, что это вкусно. А вот жареный банан мадурос, знаменитый стрит-фуд Эквадора, стал популярным почти сразу. На втором маркете мы продавали уже порядка 12 кг таких бананов.

Я не ощущаю себя бизнесвумен. Я создала этот бизнес для сыновей, чтобы, если мне вдруг придется уехать на родину к родным, у них было свое дело. Решила, лучше оставить им не деньги, а способ зарабатывать»

Материал из архива РБК. Полностью статью можно найти здесь

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Пенсионный фонд – это целевой внебюджетный фонд, который осуществляет выплаты пенсий по старости, социальных пенсий по инвалидности или пенсий при потере кормильца.

Пенсионные фонды делятся на государственные пенсионные фонды и негосударственные пенсионные фонды в зависимости от того, какая компания осуществляет управление пенсионным фондом.

Государственный пенсионный фонд РФ

Пенсионный фонд РФ - целевой внебюджетный фонд, образованный как самостоятельная финансово - кредитная организация, осуществляющая государственное управление финансами обязательного пенсионного страхования и выполняющая отдельные банковские операции.

Денежные средства фонда являются государственной собственностью, не входят в состав бюджетов и изъятию не подлежат.

Основным принципом работы государственного Пенсионного фонда является принцип солидарности поколений. То есть взносы пенсии, которые выплачиваются сейчас гражданам, осуществляются за счет страховых взносов с заработной платы трудоспособного населения. Условно механизм данного обеспечения можно сформулировать так: текущее поколение трудоспособных граждан работает, получает материальные блага. Часть из них передаётся современным пенсионерам, которые получают содержание от государства за свои былые труды.

Когда поколение трудоспособного возраста станет старше, и на его место придет повзрослевшая молодежь, то эта схема будет действовать, как и ранее, только уже с другими участниками.

И тем, кто раньше наполнял Пенсионный фонд России, будут выплачивать обеспечение. Это циклическая смена.

Источники формирования средств пенсионного фонда РФ

Источниками формирования средств пенсионного фонда РФ являются:

- страховые взносы работодателей и граждан. В этом случае средства пенсионного фонда РФ образуются за счет страховых взносов следующих страхователей:

1) из числа лиц, производящих выплаты физическим лицам (в том числе - организаций; индивидуальных предпринимателей; физических лиц, не признаваемых индивидуальными предпринимателями);

2) индивидуальные предприниматели, адвокаты;

3) физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию (они приравниваются к страхователям);

- средства из федерального бюджета РФ;

Задачи пенсионного фонда РФ

Основными задачами пенсионного фонда РФ являются:

обеспечение совместно с налоговыми органами целевого сбора и аккумуляция страховых взносов;

капитализация собственных средств, привлечение дополнительных источников финансирования, инвесторов;

организация и ведение индивидуального (персонифицированного) учета застрахованных лиц в системе обязательного пенсионного страхования;

работа по взысканию с граждан и работодателей пенсионных средств в целях обеспечения выплат по инвалидности в результате получения увечий на производстве;

осуществление совместно с налоговыми органами контроля за полнотой поступающих страховых взносов со стороны работодателей и правильностью их расходования и др.

Функции пенсионного фонда РФ

К социально-значимым функциям пенсионного фонда РФ можно отнести:

Назначение и выплата пенсий;

Ведение учета средств, поступающих на счета;

Назначение и реализация социальных выплат определенным категориям граждан: инвалидам, Героям Советского Союза, Героям РФ, ветеранам и т.д.

Взаимодействие со страхователями и работодателями;

Взыскание недоимок по пенсионным отчислениям;

Оформление и выдача материнских сертификатов;

Выплата средств материнского капитала;

Управление накопленными в системе деньгами с помощью государственной управляющей компании;

Установление федеральных социальных доплат, чтобы довести совокупный доход до размера прожиточного минимума;

Реализация государственных программ по совместному финансированию пенсий для населения.

Личный кабинет и государственный пенсионный фонд России

На сайте Пенсионного фонда России есть личный кабинет, который может создать любой гражданин.

Для этого необходимо пройти регистрацию на сайте ПФР. Для регистрации требуется паспорт и СНИЛС.

Личный кабинет позволяет, на удаленном доступе, совершать следующие действия:

Получить информацию о комплекте документов, которые необходимы для получения пенсии.

Подать заявление на получение пенсии.

Выбрать способ получения пенсии.

Получить информацию по материнскому капиталу или подать заявку на получение материнского капитала.

Перевести имеющиеся денежные накопления в негосударственный пенсионный фонд.

Оформить справку для предоставления в организации.

Негосударственный пенсионный фонд

Задача негосударственного пенсионного фонда (НПФ) - накопить денежные средства на счету налогоплательщика.

Негосударственные пенсионные фонды – это частные пенсионные фонды. Негосударственные пенсионные фонды являются собственниками средств, которые могут быть мобилизованы и действуют по принципу инвестиционных фондов: граждане дают им деньги, управляющие организации решают, куда им вложить их, и с полученных процентов выплачивают пенсии для граждан.

Денежные накопления могут вноситься работодателем ежемесячно или самим человеком с выбранной периодичностью. Негосударственные пенсионные фонды индивидуально подходят к каждому клиенту и предлагают дополнительные программы по накоплению пенсий.

При закрытии негосударственного пенсионного фонда накопленные денежные средства можно перевести на счет другого негосударственного фонда.

Базой для формирования накоплений является официальная заработная плата. При этом не вся перечисляемая сумма идет на счет налогоплательщика. Часть взносов направляется фондом на обеспечение пенсией тем гражданам, которые получает ее сейчас.

Распоряжаться накопленными денежными средствами можно только после выхода на пенсию.

Остались еще вопросы по бухучету и налогам? Задайте их на форуме "Зарплата и кадры".

Работа негосударственного пенсионного фонда полностью аналогична работе главного Пенсионного фонда РФ, однако для работы такой организации требуется соблюдать немало требований, установленных государством. По факту открыть свой НПФ имеет возможность только действительно крупный холдинг с огромными возможностями, мелкие предприниматели не смогут создать даже универсальный НПФ, который ориентирован на работу с населением. Однако для предпринимателей, которые имеют свою крупную организацию, создание НПФ может стать решением многих вопросов и возможностью распоряжаться дополнительными денежными средствами. Учитывая, что государство стремится поддерживать НПФ, можно сказать, что это направление достаточно перспективное.

Новообразованный НПФ конкурирует с уже существующими компаниями, и тут проще выйти на рынок кэптивному НПФ, то есть такому, который создаётся с расчётом на собственное предприятие и работает именно с юридическими лицами, создание открытого НПФ хоть и проще в некоторых аспектах, но предполагает поиск физических лиц (преимущественно), и действовать тут придётся по всему рынке, что опять же сталкивает новую компанию с уже работающими. Зато предприниматель с первого же дня, определившись с форматом работы, сможет развиваться по выбранному направлению, что упрощает его работу; пытаться занять все возможные ниши нецелесообразно, в этом варианте не получится предоставлять качественные услуги всем видам потребителей. В целом, этот рынок только развивается и можно рассчитывать на то, что новое предприятие сможет занять своё место на нём, пока ещё есть возможность заинтересовать новых клиентов. Однако работать без оглядки на деятельность конкурентов не получится, всё равно нужно тщательно изучить ситуацию и разработать свою стратегию.

Какой бизнес стоит начинать в кризис?

Минимальные инвестиции. Быстрая окупаемость. Высокий спрос. Не требует помещения и сотрудников. 2 дня на запуск. Выбор портала openbusiness.ru.

После решения вопроса с непосредственно регистрацией акционерного общества, можно переходить к получению лицензии на свою деятельность. Обращаться нужно в Федеральную службу по финансовым рынкам – ФСФР. Теперь нужно отметить, что если компания ранее не занималась подобной деятельностью, то начать можно только с открытия простого пенсионного фонда, который занимается пенсионным обеспечением, лишь после получения опыта будет возможность после подачи соответствующего заявления получить лицензию на осуществление деятельности по пенсионному страхованию. Вообще срок постоянно меняется в связи с поправками законодательства, в настоящий момент нужно проработать хотя бы 2 года в сфере пенсионного обеспечения, чтобы иметь возможность начать заниматься пенсионным страхованием. Для работы в сфере пенсионного обеспечения величина оценки собственного имущества должна быть не менее 60 миллионов рублей, для работы в сфере пенсионного страхования – в два раза больше, причём уже имеются требования, согласно которым эта сумма должна увеличиваться и составлять, к примеру, в 2018 году 80 миллионов рублей (для страхования – 150 миллионов рублей).

Следующие требования касаются управления негосударственным пенсионным фондов, руководитель этого предприятия должен обладать экономическим (или подобным) образованием и иметь опыт работы в сфере финансов, экономики или страхования не менее 3 лет. Требования касаются и бухгалтера – тот же опыт работы и соответствующее образование, естественно, только высшее. Наконец, самое последнее нововведение – это необходимость вступления в специальную саморегулируемую организацию (СРО), которая станет управляющей компанией и будет осуществлять надзор за деятельностью своих членов. При этом управляющая компания и сам негосударственный пенсионный фонд не должны быть аффилированными компаниями, это проверяется отдельно. То есть сложностей в этом направлении немало, вот почему не обойтись без юридической помощи. При этом существует не так много СРО подобного направления, хотя их число будет только расти. Чтобы заявку на образование НПФ рассмотрели, нужно передать следующий пакет документов:

а) заявление о предоставлении лицензии с указанием: наименования, места его нахождения, места нахождения его территориально обособленных подразделений и объектов (при наличии), используемых для осуществления лицензируемой деятельности;

б) копии учредительных документов и документа, подтверждающего факт внесения записи о юридическом лице в Единый государственный реестр юридических лиц;

в) копия свидетельства о постановке соискателя лицензии на учёт в налоговом органе;

г) документ, подтверждающий уплату лицензионного сбора за рассмотрение лицензирующим органом заявления о предоставлении лицензии (составляет на настоящий момент 4 тысячи рублей);

д) документы, подтверждающие наличие у фонда в необходимом размере имущества, предназначенного для обеспечения его уставной деятельности, в том числе совокупного вклада учредителей (вклада учредителя) фонда, внесённого денежными средствами (справка банка, выданная не более чем за 5 дней до подачи заявления о предоставлении лицензии);

е) копии документов, подтверждающих наличие у руководителя исполнительного органа фонда и у главного бухгалтера фонда необходимых опыта работы и образования;

ё) правила фонда, утверждённые советом фонда.

Срок рассмотрения заявки может составлять 60 дней с момента подачи заявления, при этом в некоторых случаях лицензирующий орган может отказать в выдачи лицензии (тут можно обратиться в специализированную контору, которая занимается помощью в лицензировании). В целом решение этого вопроса – самый сложный этап для многих НПФ, после которого можно уже сосредоточиться на развитии своей компании. Для работы нужно найти представительное место, желательно в центре города, тут требования стандартные для простого офиса крупной фирмы, вообще НПФ может располагаться и на территории какого-либо предприятия, особенно если оно является кэптивным. Причём нужно заметить, что компания может иметь и свой офис, то есть выкупленное помещение, потому что для регистрации нужно располагать суммой собственного имущества, которое оценивается регулирующим органом, а не просто некими резервными средствами, и поэтому помещение тоже в своей оценке может входить в нужную сумму. Позаботиться нужно и о внутреннем благоустройстве, для чего потребуется внесение дополнительных средств, но для компании, которая имеет в распоряжении такие деньги эти траты не будут слишком большими. Сам офис может быть относительно небольшим, в нём работает до 10 человек, если брать в расчёт не слишком большую компанию; хотя в огромном НПФ трудится в разы больше человек.

Теперь нужно более подробно остановится на кадрах. Как можно было понять, критически необходимо иметь двух людей – руководителя и главного бухгалтера, первого желательно искать среди людей, которые имеют опыт работы непосредственно в пенсионном обеспечении, второй – только человек с образованием бухгалтера и соответствующим опытом. Помимо них нужны люди для занятия администраторской и организационной работой, тут её много – начинания от составления документации и заканчивая поиском клиентов. Часто, особенно при работе с физическими лицами, привлекаются агенты, которые всеми доступными им способами ищут клиентов, от этих людей во многом зависит успех предприятия, потому что непосредственно маркетинговая кампания не всегда привлекает необходимое количество потребителей. Также крупный пенсионный фонд должен иметь несколько отделов с немалым количеством сотрудников – финансовый, маркетинговый, продаж, коммуникаций и тому подобного. В общем-то, процесс работы во многом зависит от того, в каком формате работает фонд. При работе с юридическими лицами будут нужны одни люди, для работы с физическими – другие, а кэптивный пенсионный фонд, который создан для обеспечения собственного предприятия вообще может обходиться малыми силами, потому что в его работе будут заняты сотрудники головной организации. Помимо этого, нужно в любом случае иметь в штате юристов, потому что законодательство постоянно вводит новые требования, происходят какие-то изменения; налоговые консультанты также могут существенно упростить работу и снизить те или иные расходы предприятия. Особенно учитывая тот факт, что сегодня НПФ могут быть только публичными компаниями, нужны люди, ранее занимающиеся финансами и организационной деятельностью в акционерных обществах.

Вообще НПФ по понятным причинам рассчитывать свою деятельность на очень долгий срок вперёд, поэтому говорить о том, что это быстро окупаемое предприятие, нельзя. Но получая в своё ведение немалое количество средств, НПФ имеет возможность инвестировать их и заниматься прочей финансовой деятельностью, получаю существенную прибыль даже за вычетом тех средств, которые идут на погашение обязательств перед людьми. Пенсионное страхование позволяет заниматься более сложной и прибыльной деятельностью, поэтому нужно иметь в штате специалистов, которые отлично во всём этом разбираются. Вообще с экономической точки зрения работа НПФ достаточно сложна, потому что тут имеется множество тонкостей формирования своего дохода, нужно учитывать огромное количество параметров и заниматься планированием на многие годы вперёд. Это ещё одна причина, по которой НПФ открывают только большие корпорации или просто люди, отлично разбирающиеся в финансах. Фактически для начала работы достаточно чуть больше 60 миллионов рублей, но это самый минимум, и сэкономить тут просто невозможно, иначе не получить лицензию. А учитывая специфику работы такого предприятия, срок окупаемости не просто большой, а очень большой. Правда, законодательством устанавливаются и требования к количеству людей, деньгами которых должен распоряжаться фонд, сегодня это не меньше 20 тысяч человек, что влечёт за собой устранение многих рисков и возможности. Вообще в любом относительно крупном городе найти такое количество клиентов будет не сложно, особенно если фонд нацелен на работу с предприятиями, потому что юридическое лицо может перевести всех своих сотрудников (или значительную их часть) в партнёрский фонд. А вот в небольших городах с поиском клиентов могут быть проблемы, в связи с чем открытие негосударственного пенсионного фонда целесообразно только в городах хотя бы с полумиллионом жителей. Работать также можно (и нужно) с расчётом на небольшие города, открывая там свои представительства и привлекая оттуда клиентов. Иногда это может быть более выгодно, чем работа с потребителями в своём городе.

Таким образом, рассматривать НПФ как источник быстрого получения прибыли не стоит, обычно это организация, которая поддерживает предприятия или просто ориентирована на получение средств для дальнейшего инвестирования. Это сложный инструмент, который могут использовать только опытные экономисты, и поэтому открытие негосударственного пенсионного фонда подходит только предпринимателям, проработавшим во многих сферах. Также из перспектив этого начинания стоит отметить поддержку государства, потому что в России правительство нацелено на развитие своей пенсионной реформы и заинтересовано в том, чтобы передать все обязанности по пенсионному обеспечению в руки частных лиц.

Матиас Лауданум

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса.

Все материалы по тегу: НПФ

4221 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 320631 раз.

Читайте также: