Пенсия выплачивается двумя частями

Перманентная «пенсионная реформа», проводимая в Российской Федерации с самого начала века и регулярно меняющееся законодательство в этой сфере усложняют понимание гражданами не только размер своей будущей пенсии, но также порядок и способы ее формирования.

Чтобы грамотно распорядиться своими страховыми взносами и накопить достаточно средств на жизнь после прекращения трудовой деятельности и выхода на заслуженный отдых, необходимо знать, из каких частей состоит пенсия по старости, о чем мы и расскажем в этой статье ниже. Разберем в статье подробно, что такое накопительная и страховая часть пенсии, их особенности и в чем разница между ними.

Бесплатно по России

Из чего состоит пенсия в России в настоящее время

Совокупное обеспечение пожилых лиц, которые достигли установленного законом пенсионного возраста (или при наличии определенных обстоятельств приобрели это право досрочно), формируется из следующих составляющих:

- Фиксированная часть, которая устанавливается единой для всех пенсионеров страны и варьируется в большую сторону лишь при наличии определенной категории или статуса (престарелый возраст – 80 и более лет, инвалидность, наличие иждивенцев).

- Страховая пенсия. Ее размер определяется индивидуально и зависит от того, сколько в совокупности страховых отчислений произвел сам гражданин или его работодатель в рамках обязательного страхования. По действующему в 2019 году законодательству ее исчисляются по количеству так называемых пенсионных баллов (по закону – величина индивидуального пенсионного коэффициента).

- Накопительная часть, которая формируется лишь у граждан лишь 1967 года рождения (и позднее) и только в том случае, если до 2015 года они выбрали способ формирования накоплений, подразумевающий дробление взносов на страховую и пенсионную часть.

На отчисление страховых взносов на накопительную часть с 2014 года до пока 2021 года действует так называемый мораторий, т.е. государство их заморозило, а все 22% отчислений в ПФР с заработной платы идут на страховые пенсии (фактически – на выплату пособий действующим пенсионерам).

При этом уже накопленные ранее средства никуда не исчезли и продолжают принадлежать гражданам, которые смогут воспользоваться ими при достижении ранее установленного пенсионного возраста в 60 и 55 лет для мужчин и женщин соответственно (при наличии минимально необходимого стажа и ИПК).

Как формируется накопительная часть

По действующему закону лицо имеет возможность само определить, в каком виде он получит свои накопления при наступлении соответствующего права:

- В виде единовременной выплаты. Такой вариант возможен лишь в тех случаях, когда процентное отношение накопительной части в общей пенсии по старости (вместе со страховой частью) составляет менее 5%.

- Срочная выплата, которая выплачивается из накопленных средств ежемесячно в течение того периода времени, который определило само застрахованное лицо, законодатель лишь установил минимальный порог – 120 месяцев.

- Накопительная пенсия, которая схожа с предыдущей выплатой, но предоставляется пожизненно, а ее размер зависит от скопленных сумм и установленного на законодательном уровне периодом дожития граждан соответствующего пола.

Ниже рассмотрим некоторые особенности данного вида обеспечения.

С какого времени введена

Первоначально на законодательном уровне возможность накопления гражданами собственных будущих пенсий была установлена еще в 2002 году. Тогда на эти цели перечисляли от 2 до 6 % (цифра менялась в разные годы) от дохода гражданина (заработной платы работника или доходов индивидуального предпринимателя). Нововведения касались всех мужчин не старше 1953 года рождения и женщин с 1957 года рождения и моложе.

Уже в 2005 году, когда стало очевидным, что уже немолодые российские граждане не смогут накопить сколько-нибудь весомой суммы на свою будущую пенсию, возрастная планка была снижена. С этого времени взносы на этот вид обеспечения перечислялись только за мужчин и женщин не старше 1967 года рождения.

В последние годы все активнее обсуждается новый этап «пенсионной реформы», которая, в числе прочего, может вовсе отменить накопительные пенсии в действующем виде и заменить их так называемым индивидуальным пенсионным планом. По состоянию на конец 2019 года, несмотря на «заморозку» отчислений на накопительную часть, этот вид обеспечения действует и предполагает возможность дальнейших накоплений после отмены моратория.

Условия назначения

Для получения такого вида обеспечения российскому гражданину необходимо соблюсти ряд условий:

- Выбор в качестве способа формирования дохода после выхода на заслуженный отдых накопительную пенсию наряду со страховой частью. До 2015 года гражданам в течение определенного периода времени было разрешено полностью отказаться от формирования накоплений и перейти полностью на страховые пенсии.

- Достижение возраста, предоставляющего право на данные выплаты. Ранее он полностью совпадал с возрастом выхода на пенсию по старости, но после повышения пенсионного возраста эти показатели разминулись. В качестве своеобразной льготы законодатель наделил граждан правом получать этот вид пособия по достижении 60 и 55 лет мужчинами и женщинами соответственно.

- Наличие минимально необходимого страхового стажа, который законом установлен на уровне 15 лет. Но данное требование в полном объеме вступит в силу лишь в 2024 году, до тех пор эта цифра будет повышаться на 1 в течение каждого календарного года (при выходе на пенсию в 2019 году необходимо иметь 10 лет стажа).

- Достижение установленной величины индивидуального пенсионного коэффициента, который в 2025 году будет равен 30, а до это времени будет постепенно повышаться с 16,2 в 2019 году.

Соблюдение данных требований в совокупности предоставляет лицу право обратиться за назначением накопительной пенсии.

Куда отчислять: в НПФ или ПФР?

Невозможно дать однозначный ответ на этот вопрос, ибо любой и них судеб субъективен. Нельзя сказать, какой вариант приносит больше инвестиций, поскольку в разные периоды времени доходность различных фондов и управляющих организаций может быть разной. Невозможно и сказать, что какой-то из способов более надежный, поскольку все пенсионные накопления застрахованы государством (Агентство по страхования вкладов).

В связи с этим только сам гражданин в силах решить, какой вариант представляется наиболее приемлемым для него в какой НПФ направить средства, либо оставить их в ПФР. Но для этого необходимо изучить множество информации об истории конкретного фонда, его доходности и надежности, статистические данные и т.д.

Что представляет из себя страховая пенсия

Страховая пенсия есть денежное обеспечение пожилых граждан, которое, как предполагается, они заработали в течение своей трудовой деятельности. Она складывается из страховых отчислений из заработной платы работы, вознаграждений по договорам гражданско-правового характера, дохода от предпринимательской деятельности.

Все уплаченные взносы по утвержденной правительством методике пересчитываются в так называемые баллы или коэффициент. От размера индивидуального пенсионного коэффициента и будет зависеть размер страховой пенсии. На каждый год законодательством устанавливается стоимость одного ИПК, которая увеличивается с учетом уровня роста потребительских цен (инфляции). В 2019 году его стоимость равна 87,24 руб.

Кроме того, в страховую пенсию входит фиксированная выплата, размер которой в 2019 году составляет 5334,19 руб., при наличии инвалидности или некоторых иных особых условий данная выплата установлена в большем размере.

Отличия страховой и накопительной пенсии

Различия двух указанных видов, главным образом, заключаются в том, что накопительная формируется добровольно (если гражданин сам выбрал такой способ), а отчисления на страховую часть идут в обязательном порядке.

Общий размер взносов от выбора способа не изменяется, он составляет 22% от заработной платы (или некоторых иных видов дохода) физического лица.

Кроме того, отличиями является различный возраст, по достижении которого гражданин может претендовать на пенсию, источники выплаты (если взносы направлялись в НПФ), возможность управления накоплениями и др. Взносы на накопительную часть фактически являются собственностью гражданина, а на страховую – практически эфемерны, т.е. имеются лишь в форме определенного количества баллов. В реальности все перечисленные страховые взносы направляются на выплаты содержания действующим пенсионерам.

Итак, страховая и накопительная часть – составные элементы действующего пенсионного обеспечения. При этом страховая формируется у всех граждан, а накопительная лишь лиц установленного возраста и при выборе ими соответствующего способа формирования будущего обеспечения.

Полезное видео

Предлагаем посмотреть видео по теме:

Что такое накопительная часть пенсии

Чтобы не перегружать систему, накопителей решили ограничить по возрасту. Отчисления производились только за следующие категории граждан:

- Мужчины 1953 - 1966 годов рождения и женщины 1957 - 1966 года рождения.

У них в накопительную часть шло по 2% от зарплаты в период с 2002 по 2004 годы. За это таких людей прозвали «двухпроцентниками». С 2005 года отчисления за них прекратились.

- Граждане, родившиеся в 1967 году и позднее.

За них с самого начала действия реформы отчислялось по 6% от зарплаты. Отчисления прекратились в конце 2013 года. Тогда накопительная система была заморожена.

Государственная пенсия будет рассчитываться исходя из накопленных за трудовую жизнь пенсионных баллов. Их число зависит от официальной зарплаты человека и его стажа. А сама госпенсия состоит из двух частей, которые суммируются:

- Фиксированная выплата

Дается всем, кто накопит минимально необходимые стаж и число баллов

- Страховая часть

Получается путем умножения количества накопленных баллов на стоимость пенсионного коэффициента (для тех, кто ушел на пенсию в 2019 году, - это 87,24 рубля).

Накопительная часть - прибавка к этим двум составляющим госпенсии.

Как узнать накопительную часть пенсии

Сейчас в накопительной системе крутится около 4 триллионов рублей. Это остатки на наших индивидуальных счетах. Дополнительные взносы от работодателей в рамках обязательного пенсионного страхования с конца 2013 года туда не производятся, но суммы растут за счет приращения инвестиционного дохода. Средний доход примерно равен уровню инфляции.

Чтобы узнать размер накопительной части пенсии, можно зайти в ближайшее отделение Пенсионного фонда или местный многофункциональный центр. Но есть и более технологичный способ. Вся информация содержится в вашем личном кабинете на портале госуслуг (www.gosuslugi.ru), в разделе «Извещение о состоянии лицевого счета в ПФР». Документ можно скачать. Там будет вся информация как о сумме баллов для страховой пенсии, так и о сумме денег на индивидуальном счете в рамках накопительной системы.

Как получить накопительную часть пенсии

Для этого нужно дождаться пенсионного возраста. Раньше этого срока распорядиться накопительной частью не получится. Исключение сделали только для тех, кто самостоятельно копил на старость. Для них пенсионный возраст остался в старых рамках - 55 лет для женщин и 60 лет для мужчин. А для тех, кто копил только в рамках обязательного пенсионного страхования, пенсионный возраст будет повышаться. К 2028 году он составит 60 лет для женщин и 65 лет для мужчин.

Чтобы получить накопительную часть пенсии, нужно:

- Обратиться либо в Пенсионный фонд России (если ваш счет находится в государственной управляющей компании Внешэкономбанка).

- Обратиться в свой негосударственный пенсионный фонд (НПФ).

Есть несколько способов получить прибавку к пенсии:

1. Получить полностью всю сумму

- Это могут сделать инвалиды и люди, получающие социальную пенсию (в связи с нехваткой стажа или баллов) или пенсию по случаю потери кормильца.

- Если размер накопительной пенсии в случае назначения составит меньше 5% по отношению к сумме размера страховой пенсии по старости. Обычно этой опцией пользуются все «двухпроцентники».

2. Назначить срочную выплату, то есть самому определить срок выплаты

- Это могут сделать только те, кто самостоятельно копил себе на старость. То есть, участвовал в программах софинансирования, отправил средства маткапитала на накопительную часть пенсии мамы или работал в крупной корпорации, у которой был заключен договор о дополнительном пенсионном обеспечении.

3. Получать деньги до конца жизни

- Этот принцип действует по умолчанию. Размер прибавки зависит от суммы накоплений и срока дожития в год назначения пенсии.

Считается она довольно просто. Всю сумму накоплений нужно разделить на 252 месяца. Это официальный срок дожития на 2019 год. К примеру, если у вас накопилось 100 тысяч рублей, то ежемесячная прибавка составит 400 рублей. При этом, если страховая пенсия составит больше 8000 рублей в месяц, то вы сможете получить всю сумму целиком.

С ноября месяца я получаю пенсию поделенную на две части переведенную на карту в один и тот же день. В первой части сумма намного больше, чем во второй. С чем это связано?

Ответы юристов ( 1 )

![]()

Самое главное: способы выплаты пенсий останутся прежними. Гражданин сам выбирает, как ему удобнее ее получать, через почту или на банковскую карту. Что касается сроков получения пенсии, то они зависят от способа ее доставки.

Пенсионеры, выбирающие в качестве доставщика почту, точно знают дату получения пенсии – в соответствии с графиком, составленным в отделении связи. Но более половины карельских пенсионеров предпочитают получать деньги на счета или банковские карты. В этом случае дата может меняться. Дело в том, что карельское Отделение ПФР перечисляет средства на выплату пенсий в Сбербанк в два этапа: 13 числа каждого месяца – на банковскую карту, а 15 числа – на вклады. Если эти даты выпадают на выходные дни, то деньги переводятся в банк в предпоследний рабочий день до установленной даты. Если 13 или 15 число выпадает на пятницу, то перевод осуществляется в четверг. Поэтому иногда пенсия приходит уже 12 числа, раньше срока.

Некоторые пенсионеры сталкиваются с ситуацией, когда деньги не поступают на банковскую карту в установленные сроки. Причин может быть несколько.

Во-первых, все реквизиты счета, указанные в заявлении о способе доставки пенсии, должны совпадать с официальными данными гражданина. Зачастую ошибка возникает при оформлении банковской карты. Например, по паспорту получателя пенсии зовут Наталия, а в реквизитах счета – Наталья. В таком случае следует заново оформить карту в банке и принести сведения о новых реквизитах в управление Пенсионного фонда по месту жительства – иначе деньги не переведут. Чтобы не попасть в подобную ситуацию, при оформлении карты нужно быть предельно внимательным.

Во-вторых, пенсия не поступит на счет, если в заявлении о способе ее доставки гражданин указал реквизиты счета другого человека (например, супруга или ребенка). Деньги могут быть переведены только на счет получателя пенсии – и никого другого.

В-третьих – и это бывает нередко, – на пенсию может быть наложен арест службой судебных приставов. В данном случае гражданин может узнать об этом из выписки банковского счета. Нередко граждане не знают, что их пенсия может быть удержана по судебному решению.

А бывают случаи, когда деньги переведены, но пенсионер об этом просто не знает. Некоторые граждане для получения пенсии указывают данные банковского вклада. При этом пенсионер заключает договор с банком, согласно которому деньги с этого вклада перечисляются на банковскую карту. Когда сроки договора заканчиваются, пенсия на карту не поступает. Человек, забывая о необходимости продления договора, думает, что пенсия не доставлена, хотя в действительности она зачислена на вклад. Если гражданин хочет постоянно получать пенсию сразу на банковскую карту, то ему следует обратиться в управление Пенсионного фонда по месту жительства с заявлением, указав непосредственно реквизиты банковской карты.

Иногда пенсионер уверен, что пенсия не зачислена на карту, так как на мобильный телефон не пришло смс-уведомление. Зачастую банки отключают эту услугу, даже не оповестив об этом владельца карты, если на ней не было средств на оплату информирования. Перед тем как паниковать, лучше проверить состояние счета с помощью банкомата.

К сожалению, бывают и неприятные случаи, когда пенсионер доверяется родственникам или друзьям, раскрыв им пин-код банковской карты. Близкие люди не всегда оправдывают оказанное им доверие и снимают деньги без ведома пенсионера.

В любом случае: если пенсия не пришла, следует получить выписку банковского счета с указанием всех последних операций. Если в выписке действительно не будет информации о зачислении пенсии, то гражданину следует обратиться в управление ПФР по месту жительства.

Содержание статьи:

- Получение двух пенсий одновременно в 2020 году

- Кому выплачиваются две пенсии одновременно?

- Порядок установления права на получение двух пенсий

- Список необходимых документов

- Пример назначения двух пенсий одновременно

- Заключение

- Наиболее популярные вопросы и ответы на них по назначению двух пенсий

- Список законов

Получение двух пенсий одновременно в 2020 году

От государства граждане получают регулярные денежные пособия. Это пенсии, назначенные по старости, по выслуге лет, а также выплаты, назначенные лицам с инвалидностью, семьям, потерявшим кормильца.

Кому выплачиваются две пенсии одновременно?

Если гражданин имеет право получать пенсии двух видов, то он может выбирать одну из них, большего размера. Из этого есть исключения: определенные лица имеют право на получение двух пенсий одновременно. Перечень указан в ФЗ № 4468-1, ФЗ № 166:

- Лица с инвалидностью, получившие увечья в боях.

- Участники ВОВ (исключения составляют граждане, которые не были в действующей армии в 1941-45г.г.).

- Родители погибших военнослужащих, которых призвали на ВС. Для назначения выплат, связанных с потерей кормильца, установлены критерии:

- если летальный исход произошел с военнослужащим в период призыва (причины значения не играют);

- кончина необязательно должна быть связана с ВС, а произойти во время отдыха, отбоя;

- наступление смерти после увольнения, но в результате травмы, которая была получена на службе в ВС.

- Вдовы граждан, призванных на ВС и погибших из-за полученной травмы (критерии получения денег для вдов – отсутствие официального второго мужа). Женщинам положено пособие по потере кормильца и социальная пенсия.

- Жители блокадного Ленинграда, им положены выплаты по инвалидности и старости.

- Ликвидаторы катастрофы аварии на Чернобыльской АЭС, а также граждане, облучившиеся во время этого мероприятия. Члены их семей могут претендовать на выплаты по потере кормильца, по старости, если они нетрудоспособны.

- Члены семей граждан, работающих в сфере космонавтики. Виды выплат: потеря кормильца и пенсия по старости.

- Граждане с офицерским званием (могут претендовать на выплаты по инвалидности и выслуге лет).

- Госслужащие федеральных предприятий. Эти лица должны иметь не менее пяти лет трудового стажа (работодателем за сотрудника выплачивались взносы в ПФР). В дополнение к выплатам по выслуге лет граждане могут получать денежные средства с накопительной части трудовой пенсии.

Порядок установления права на получение двух пенсий

Гражданин обращается в территориальный отдел Пенсионного Фонда. С собой он должен принести документы и написать заявление, а затем отдать все специалисту ПФР. В течение 10-дневного срока со дня принятия заявления сотрудники пенсионного фонда его рассматривают. Если гражданин принес не все документы, специалисты ПФР разъясняют, какие из них нужны для оформления. Трудовая пенсия назначается со дня обращения заявителя. Выплаты доставляются по месту жительства или пребывания гражданина. Способы доставки пенсионер выбирает сам (через почту или банк).

Внимание, если у вас возникли вопросы вы можете их задать юристу по социальным вопросам по телефону 8 800 350 83 46 или задать свой вопрос в чате дежурному юристу. Звонки принимаются круглосуточно. Звонок бесплатный! Позвоните и решите свой вопрос!

В течение какого времени выплачивается пенсия? По старости она назначается бессрочно, по инвалидности – на срок, в течение которого гражданин признается инвалидом, по потере кормильца – на срок потери получателем пособия нетрудоспособности, а также бессрочно.

ВАЖНО: Если лицо находится в местах лишения свободы, то причитающаяся ему выплата переводится на лицевой счет осужденного гражданина. Из нее вычитываются затраты, понесенные государством на содержание гражданина.

Также: Если пенсионер живет за пределами России, то он может потребовать выплаты ему части трудовой пенсии на полгода вперед. Если гражданин напишет заявление в пенсионный фонд, то пенсия будет переводиться на счет в банк, за границей по курсу национальной валюты. Кроме того, за него по доверенности могут получать деньги представители.

Список необходимых документов

Пенсии в России назначаются по разным основаниям. Исходя из этого, меняется список бумаг, которые предоставляются в фонд.

Основной перечень документов:

- заявление от гражданина о назначении пенсии;

- паспорт гражданина;

- трудовая книжка и СНИЛС;

- справка о заработной плате за 60 месяцев без перерыва.

Для иностранцев и лиц без гражданства, оформляющих пенсию по старости, в дополнение к вышеперечисленным документам потребуются акты, которые подтверждают их фактическое проживание в России.

Пример назначения двух пенсий одновременно

Гражданин М. обратился в судебный орган. Ответчик — Управление Пенсионного фонда РФ (Спасский район РО). М. в иске просит вернуть ему вторую пенсию, а также взыскать с фонда задолженность в период невыплаты пособия. Ситуация развивалась так: гражданин ликвидировал аварию в Чернобыле. До 2006 года он получал от ПФР две пенсии. Одна была назначена из-за травмы и инвалидности, полученной при ликвидации аварии. Вторая выплата – это пенсия по старости. Пенсия по инвалидности начала отчисляться в 1996 году, через 9 лет была назначена пенсия по старости (гражданин М. достиг 50 лет, стаж работы – 20 лет). В июле 2006 года ответчик не стал более выплачивать пенсию по старости. Полученные пояснения сотрудников фонда о том, что указанные выплаты могут быть ему назначены при достижении возраста 55 лет и стажа – не менее 25 лет, не смогли упокоить истца, он обратился в суд, который принял решение в его пользу.

ПФР (Спасский район, г. Рязань) подает на кассационное производство, в ходе которого первоначальное решение судьи было отменено. Основание отмены: решение не отвечает требованиям законности. Изучив по требованию суда пенсионное досье гражданина М., сотрудники ПФР сделали вывод об ошибке в назначение пенсии по старости со стороны Управления Пенсионного фонда. На эти выплаты могут претендовать люди с 55 лет, при трудовом стаже 25 лет. У истца при назначении пенсии не хватало 5 лет и к возрасту, и к стажу.

Таким образом, ситуация указывает на ошибку в действиях сотрудников Пенсионного фонда, которую они исправили только в 2006 году. Получается, что 3 года гражданин М. получал пенсию от государства неправомерно.

Заключение

Пенсии выплачиваются по строго определенным основаниям, прописанным в законе. Государственные пособия назначают и выплачивают территориальные подразделения ПФР. Обращение за ними включает несколько стадий:

- сбор документов;

- непосредственно обращение к сотруднику ПФР;

- прием документов;

- решение (назначение или отказ).

Доставка пенсий производится при предъявлении получателем паспорта, почтой или банком. По желанию пенсия может быть получена его представителем на основании доверенности. Каждый год гражданин должен подтверждать свои действия по наделению своего представителя правом на получение выплат.

Наиболее популярные вопросы и ответы на них по назначению двух пенсий

Вопрос: Добрый день. Мне – 67 лет, жене– 65. Наш сын умер. Он не был женат. Можем мы ли претендовать на получение еще одной пенсии? Основание — потеря кормильца.

Ответ: Добрый день. Трудовая пенсия, связанная с потерей кормильца, может быть назначена вам или вашей жене, но только тогда, когда кто-либо из вас откажется от выплат по старости.

Для жителей Иркутской области, чья пенсия «не дотягивает» до прожиточного минимума, с 1 января 2020 года изменился механизм её получения. Дело в том, что если раньше до минимального размера пенсию поднимали с помощью федеральной социальной выплаты, то теперь ей на смену пришла региональная.

В январе пенсионеры уже получили денежное довольствие по-новому. И, как говорят в региональном отделении Пенсионного фонда России, с изменениями разобрались не все – в ведомство посыпались вопросы от граждан. Объясним, что же конкретно поменялось.

Из разных источников

Как поясняет заместитель управляющего Отделением ПФР по региону Ирина Близнец, социальные доплаты к пенсиям зависят от величины прожиточного минимума в каждом конкретном регионе.

«В прошлом году в связи с принятием определённых нормативных документов, на 2020 год прожиточный минимум в 15 субъектах РФ, в том числе в Иркутской области, вырос и превысил российский прожиточный минимум, установленный в сумме 9311 руб. В нашей области он равен 9497 руб., что на 656 руб. выше, чем в 2019 году», – пояснила Ирина Близнец.

«Человек может получить, например, 7 тыс. руб. пенсии и ещё 2497 руб. региональной социальной доплаты, так что в целом размер его материального обеспечения будет равен величине прожиточного минимума, установленной на 2020 год», – отметила представитель ПФР.

Она уточнила, что установление региональной доплаты для тех, кто уже получал федеральную, носит беззаявительный характер – то есть её назначили жителям, которым она положена, автоматически, писать заявления не нужно.

Положена эта доплата в нашем регионе, кстати, 90,1 тыс. человек, у которых пенсия небольшая. Это, например, инвалиды третьей группы или получатели пенсии по потере кормильца. Если кормилец умер в молодом возрасте и ещё не наработал пенсионных прав, то размер этой выплаты просто физически не может быть большим.

Вторых детей больше, чем первых

Ещё одно изменение наступившего года: страховые пенсии неработающих пенсионеров проиндексировали на 6,6%.

«Хоть и не очень любят у нас термин «средний размер увеличения», но тем не менее пенсия неработающих граждан в регионе в среднем повысилась на тысячу рублей. Объём дополнительных средств, которые пойдут на это увеличение в нашем регионе, составил 500 млн руб.», – пояснила Ирина Близнец.

Она отметила, что в Приангарье индексация коснулась более 525,2 тыс. жителей. Среди всех пенсионеров, а их в Приангарье больше 770 тыс. человек, не работают 78%.

По просьбе корреспондента «АиФ в ВС», Ирина Близнец рассказала, как может измениться работа её учреждения по итогам послания, которое президент России Владимир Путин представил 15 января. Одно из нововведений, которое предложил глава государства, – выплачивать материнский капитал семьям, в которых появился первый ребёнок. Представитель ПФР отметила, что правительство России только приступило к подготовке нормативных актов по итогам послания, но предположила, что выплатой маткапитала за первенца будет заниматься именно её ведомство.

Как накопить на старость?

Как можно самому увеличить размер будущей пенсии? Какие накопительные программы сейчас существуют? Не поздно ли начинать копить на пенсию в 50 лет? Какую минимальную сумму в месяц или год можно направлять на будущую пенсию? Можно ли оставить пенсию наследникам?

Эти и другие вопросы можно будет задать во время прямой линии «Вся правда о пенсиях. Как можно накопить на добавку к гарантированной пенсии». Она пройдёт 24 января, с 16.00 до 17.00 в пресс-центре «АиФ в ВС».

На вопросы читателей еженедельника ответят зам. управляющего Отделением ПФР по Иркутской области Ирина Сергеевна Близнец и Евгений Борисович Аронович.

При каких условиях можно получить накопительную пенсию? Чем отличаются единовременная, срочная и пожизненная выплаты? Куда обратиться за назначением накопительной пенсии и какие документы предоставить? Об этом – в статье.

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

Чтобы проверить, сколько вам уже удалось накопить, можно запросить на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого счета (услуга называется «Получение сведений о состоянии индивидуального лицевого счета»).

Условия получения накопительной пенсии

Пенсионные накопления можно получить, если соблюдены два главных условия:

- Наличие собственно накоплений на счете.

- Достижение прежнего пенсионного возраста: для женщин – 55 лет, для мужчин – 60 лет. Повышение пенсионного возраста не повлияло на правила получения накопительной пенсии.

Если эти условия соблюдены, накопления будут выплачены. А вот в каком виде – единовременно, в течение нескольких лет или пожизненно — зависит от дополнительных условий. Срочная или пожизненная выплаты назначаются, когда:

- Достигнута минимальная продолжительность стажа: в 2019 году – 10 лет, в 2020 году – 11 лет.

- Накоплено необходимое количество пенсионных коэффициентов: в 2019 году – 16,2, в 2020 году – 18,6. Количество баллов зависит от уровня зарплаты. К примеру, при ежемесячной зарплате в 10 тыс. рублей за год начисляется всего 1 балл.

- Расчетный размер ежемесячной выплаты из средств пенсионных накоплений составляет не менее 5% от всей пенсии (об этом подробнее ниже).

При невыполнении какого-то из этих условий выплата будет единовременной – всей накопленной суммой сразу.

Способы выплаты накопительной пенсии

Есть три способа получения накопительной пенсии:

1. Можно получать пенсию пожизненно. Чтобы рассчитать сумму положенных ежемесячных выплат, необходимо разделить все накопленные средства на 258 месяцев (то есть 21,5 лет – установленный Правительством срок дожития). Причем если обратиться за назначением пенсии не в 60 лет, а позже, то размер ежемесячной выплаты будет выше. Пример: если мужчине оформить накопительную пенсию в 63 года, а не в 60, общая сумма накоплений будет поделена на 222, а не на 258. Ведь из-за более позднего обращения за накопительной пенсией ожидаемый период ее выплаты теперь составляет 18,5 лет, а не 21,5.

2. Если размер накопительной части не превышает 5% от всей пенсии, вы получите всю сумму сразу и в полном объеме. Право на единовременную выплату накопленной части пенсии имеют также те, кто получает пенсию по инвалидности, в результате потери кормильца или государственную пенсию. Последняя назначается людям, которые не сумели набрать нужное количество баллов или стажа для получения страховой пенсии.

3. Накопления можно получить в срочном режиме. А именно, получатель пенсии имеет право установить свой срок (не менее десяти лет), в течение которого ему будут выплачены все его сбережения. В этом случае платеж будет несколько больше, чем при выборе пожизненного варианта.

Однако право на получение такой – срочной – выплаты есть не у всех. Она формируется только за счет дополнительных страховых взносов на накопительную часть будущей пенсии гражданина, в том числе:

– добровольных взносов, которые гражданин сам перечислил в рамках Программы государственного софинансирования пенсий;

– средств софинансирования его взносов со стороны государства (по правилам упомянутой Программы государство удваивает взнос гражданина в пределах от 2 до 12 тысяч рублей в год);

– дополнительных взносов работодателей. Это средства, которые работодатель уплачивал на накопительную часть трудовой пенсии участников Программы государственного софинансирования сверх взносов в рамках обязательного пенсионного страхования;

– дохода от инвестирования всех названных выше средств;

– средств материнского (семейного) капитала, направленных на формирование накопительной пенсии, и дохода от их инвестирования.

Чтобы получить накопительную пенсию, необходимо обратиться с заявлением к вашему страховщику – в Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд. И в заявлении указать вариант получения денег – срочный или пожизненный.

В случае если вам положена единовременная выплата накоплений, она будет произведена вашим страховщиком (отказаться в пользу двух других схем в данном случае нельзя).

Куда обратиться и какие документы предоставить

Заявление на получение накопительной пенсии можно подать:

- лично или через представителя в отделении ПФР или НПФ (в зависимости от того, где хранятся ваши деньги);

- через МФЦ;

- по почте;

- через работодателя;

- в электронном виде – на «Госуслугах» или в личном кабинете на сайте ПФР.

Если ваши накопления находятся в ПФР (а значит за их инвестирование отвечает либо государственная корпорация ВЭБ.РФ, которая управляет пенсионными накоплениями в том числе «молчунов» по договору с Пенсионным фондом России, либо частная управляющая компания), вам понадобятся вот эти документы. В зависимости от выбранного способа получения накопительной пенсии потребуется написать заявление о назначении единовременной, срочной или пожизненной выплаты.

Пенсия умершего

Отдельно стоит рассмотреть случай, когда накопительную пенсию получают правопреемники. Если умершему была установлена пожизненная выплата накопительной пенсии, его родственникам деньги не полагаются. Во всех остальных случаях (при установлении единовременной выплаты сбережений или срочной пенсии, а также до выхода на пенсию) правопреемники имеют право на получение накопленных средств.

Накопления наследуются так же, как и имущество. Если при жизни человек не успел определить в своем заявлении (адресованном пенсионному фонду) правопреемников пенсии, то деньги достанутся родственникам первой линии – то есть детям (в том числе усыновленным), супругу и родителям. Если же таких родственников нет, значит, на пенсию могут претендовать представители второй линии – братья, сестры, бабушки, дедушки и внуки.

Для того чтобы получить деньги с индивидуального пенсионного счета умершего родственника, правопреемники должны обратиться в фонд, где формировались накопления. Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним. Подать документы в фонд по закону необходимо не позднее шести месяцев со дня смерти гражданина, который формировал накопления. Правопреемники, пропустившие указанный срок, могут восстановить его в судебном порядке.

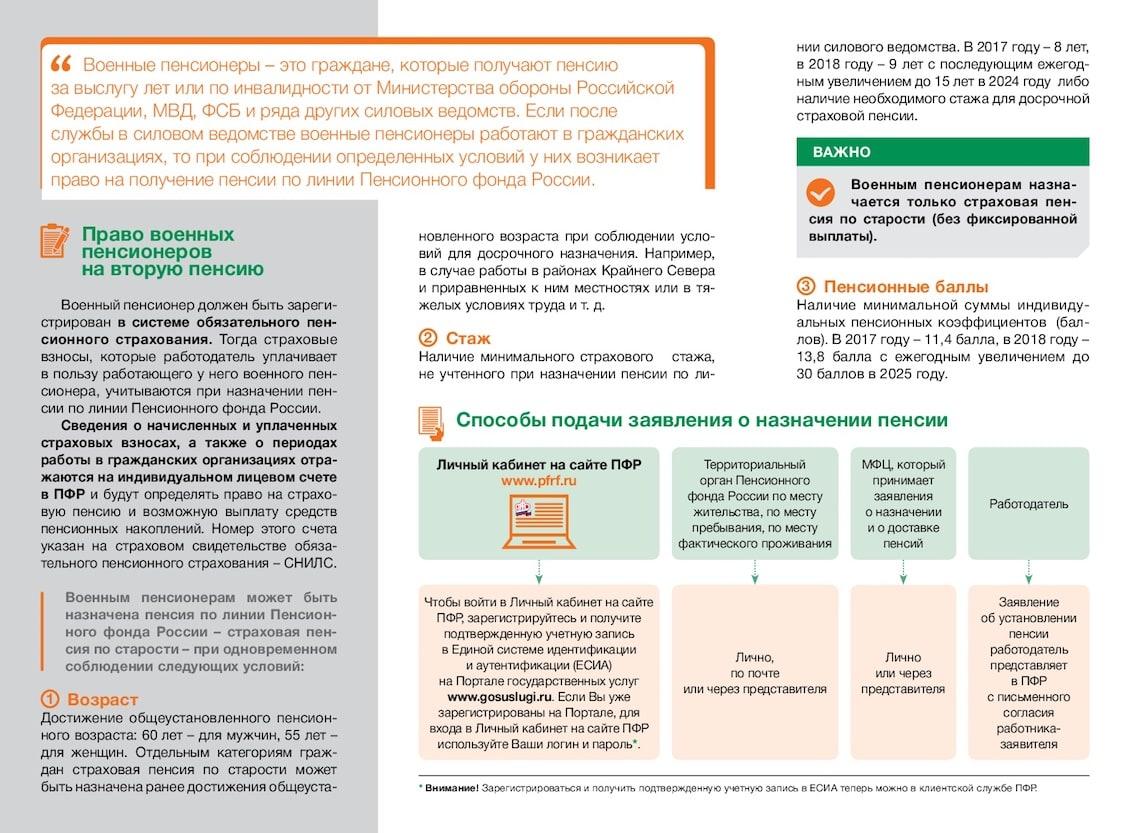

В предыдущей статье мы предоставили информацию об условиях выхода военнослужащих на пенсию по выслуге и инвалидности, а также по смешанному стажу. Военнослужащие становятся пенсионерами в работоспособном возрасте, поэтому продолжают либо служить в воинских частях и других органах, либо выходят в отставку и работают по гражданским специальностям. До достижения пенсионного возраста они приобретают общий страховой стаж, который дает право на получение второй (гражданской) пенсии. В отличие от военной пенсии, ее обеспечивает Пенсионный фонд РФ.

Кому положена вторая пенсия

Военному пенсионеру очень важно, выйдя в отставку и занявшись ИПД или оформившись на работу на предприятие любого вида собственности, встать на учет в системе обязательного пенсионного страхования. Индивидуальная карточка личного страхового счета станет главным документом при обращении в отделение ПФ для начисления пенсии.

Для назначения второй пенсии военным пенсионерам должны быть выполнены следующие условия:

- Наличие основной пенсии по выслуге лет, инвалидности или по военная пенсия по смешанному типу.

- Достижение пенсионного возраста. Во II полугодии 2021 г. он будет составлять 56,5 лет для женщин и 61,5 лет для мужчин.

- Важно! Если страховые взносы платились при работе на предприятиях, где предусмотрен льготный, более ранний, выход на пенсию, то соответственно понижается и возраст военных пенсионеров.

- Наличие гражданского стажа после выхода в отставку. В 2021 году он должен составлять 12 лет и далее продолжит увеличиваться на 1 год до достижения 15 лет 2024 г..

- Наличие необходимой суммы индивидуальных баллов. В 2021 г. минимальное количество составляет 21 б.

Важно! Если у пенсионера к достижению общего пенсионного возраста не накоплено необходимой суммы баллов, он не имеет права на вторую пенсию.

Как начисляется вторая пенсия

Рассчитать сумму второй пенсии, зная количество накопленных баллов и стоимость одного балла (на день назначения пенсии).

РП (размер пенсии) = КИБ (количество баллов) х СБ (стоимость одного индивидуального пенсионного балла).

В 2021 г. один ИПК будет равна 98 рублей 86 копеек.

Сколько баллов может быть начислено Вам за 2018 год?

Введите размер ежемесяч-

ной з/п до вычета НДФЛ:

Результаты расчета

Какие документы нужно предоставить в ПФ

Обращения граждан о назначении гражданской пенсии рассматриваются при наличии следующих документов:

- Паспорта гражданина Российской Федерации (может быть заменен иным документом о регистации);

- СНИЛС (карточка страхового свидетельства);

- Пенсионного удостоверения военного пенсионера или документ, заменяющий его;

- Трудовой книжки;

- При наличии стажа, имеющегося до даты регистрации в СПС, но не учтенного в трудовой книжке, справка из архивов или от работодателя;

- Если имеется стаж до 2002 г. - справка о ЗП за 60 месяцев, следующих последовательно;

- Информация с подтверждающими документами об иждивенцах.

Комментарии

Здравствуйте!

Я, Рафалко Александр Константинович, 02.04.1958 года рождения, страховое свидетельство № 134-782-016-58 работаю полным рабочим днем с 05 марта 2005 года по настоящее время в качестве ведущего инженера электросвязи участка систем проводной связи Заполярного цеха связи филиала «Управление связи» ООО «Газпром добыча Ямбург» ПАО «ГАЗПРОМ», которое находится на территории Ямало-Ненецкого автономного округа Тюменской области, относящейся к районам Крайнего Севера.

В указанный период к заработной плате применяется районный коэффициент 1,8. Метод работы вахтовый с выработкой годовой нормы рабочего времени. Я еще являюсь бывшим военнослужащим с выслугой 28 календарных лет в различных военных округах и службу закончил в ВС Республики Беларусь. По последнему месту службы была оформлена военная пенсия.

Я гражданин Республики Беларусь, зарегистрирован и проживаю в г. Минске. В России у меня имеется регистрация по месту пребывания, и то только на время продолжительности вахты. 02 апреля 2018 года мне исполняется 60 лет, в связи с чем работодатель оформил первичные документы для обращения по месту жительства за назначением пенсии.

По месту жительства в Минске мне было сказано, что согласно действующего законодательства Республики Беларусь, для военных пенсионеров гражданский стаж не учитывается и пенсия не положена. С учетом повышения пенсионного возраста право на пенсию по старости для меня наступит в 61,5 лет. Так же было сказано, что я могу подать заявление со всеми другими положенными документами, которые будут высланы в ПФР по адресу г. Москва, ул. Шаболовка д.4 для принятия решения по назначению мне пенсии в России.

Прошу уточнить мои действия в сложившейся ситуации по назначению мне пенсии.

Мои номера телефонов:

- в РФ +79822692676 – сотовый, 83494962058 – рабочий

- в РБ +375293024472

A-Rafalko

yandex.ru – адрес электронной почты

С уважением, Рафалко Александр Константинович

Читайте также: