Присоединение негосударственных пенсионных фондов

В 2016 году к АО НПФ «САФМАР» присоединились три негосударственных пенсионных фонда: НПФ «Европейский пенсионный фонд» (АО), НПФ «РЕГИОНФОНД» (АО) и АО «НПФ «Образование и наука». В 2019 году к НПФ «САФМАР» был присоединен НПФ «Доверие».

Реорганизация фондов была осуществлена в интересах клиентов с целью повышения эффективности управления пенсионными средствами и уровня клиентского обслуживания. Консолидация укрепляет позиции объединенного Фонда на пенсионном рынке, повышает операционную эффективность, позволяет распространить единый стандарт обслуживания на всех клиентов Фонда.

Основанием для реорганизации фондов стало решение акционеров всех вовлеченных НПФ.

Реорганизация фондов была согласована Федеральной антимонопольной службой. Затем Центральный банк Российской Федерации удовлетворил ходатайство о реорганизации АО НПФ «САФМАР» в форме присоединения к нему других фондов.

В соответствии с требованием Банка России все условия договоров об обязательном пенсионном страховании (ОПС) и договоров негосударственного пенсионного обеспечения (НПО) остаются в силе и продолжат действовать (пункт 3 статьи 33 75-ФЗ: «Реорганизация фонда осуществляется на основании решения общего собрания акционеров по согласованию с Банком России при условии неухудшения условий негосударственного пенсионного обеспечения участников»).

Все текущие обязательства присоединенных фондов перед клиентами сохраняются и выполняются НПФ «САФМАР» в полном объеме в соответствии с условиями заключенных договоров об обязательном пенсионном страховании и договоров негосударственного пенсионного обеспечения.

Перезаключать договоры не требуется. Все условия договоров об обязательном пенсионном страховании (ОПС) и договоров негосударственного пенсионного обеспечения (НПО) остаются в силе и продолжат действовать на условиях страховых (для ОПС) и пенсионных (для НПО) правил, действовавших на момент заключения пенсионного договора.

Если вкладчик (участник) по пенсионному договору НПО пожелает изменить условия программы на условиях пенсионных правил НПФ «САФМАР», ему будет предложено заключить соответствующее дополнительное соглашение к пенсионному договору НПО.

Ранее фонд назывался ЗАО НПФ «Райффайзен». В 2015 году была завершена сделка по приобретению фонда у АО «Райффайзенбанк». Затем фонд был переименован в АО НПФ «САФМАР».

АО НПФ «САФМАР» (ранее — ЗАО НПФ «Райффайзен») вступил в систему гарантирования прав застрахованных лиц в начале 2015 года. Эта система является специальной государственной программой, инициированной Агентством по страхованию вкладов, она обеспечивает сохранность номинала всех поступлений на пенсионный счет будущего пенсионера. Все фонды, участвующие в реорганизации, входят в систему гарантирования прав застрахованных лиц.

Обслуживание клиентов АО НПФ «САФМАР» осуществляется в отделениях банков «Райффайзенбанк» и «Банк Хоум Кредит». Мы работаем над расширением числа партнеров Фонда.

Пенсионные накопления клиентов присоединенных фондов будут продолжать формироваться в АО НПФ «САФМАР». При реорганизации в форме присоединения к АО НПФ «САФМАР» ранее возникшие между клиентом и фондом правоотношения не меняются. АО НПФ «САФМАР» продолжит выполнять все обязательства присоединенных фондов перед клиентами.

Расчет накопленной доходности будет продолжаться нарастающим итогом.

Реорганизация в форме присоединения к АО НПФ «САФМАР» не влечет за собой каких–либо изменений обязательств по отношению к клиентам: фонд продолжает выплачивать пенсии, начислять на счета вкладчиков и участников инвестиционный доход и проводить индексацию пенсии в случае поступления соответствующих взносов и инвестиционного дохода.

Никаких изменений в выплате накопительной пенсии для клиентов фондов не произойдет, все обязательства перед клиентами будут выполняться в полном объеме.

Выплата будет осуществлена в сроки, предусмотренные Пенсионными правилами присоединенного НПФ. Обязательства по выплате будет осуществлять НПФ «САФМАР».

Выплату будет осуществлять НПФ «САФМАР».

Для входа в личный кабинет используйте логин и пароль, выданный ранее, в том числе для личных кабинетов присоединенных фондов НПФ «Европейский пенсионный фонд» (АО) и НПФ «РЕГИОНФОНД» (АО). Если ранее вы не получали доступ в личный кабинет, пройдите регистрацию.

Эти документы находятся в архивном разделе на странице «Раскрытие информации».

Получить необходимую информацию и задать вопросы можно в НПФ «САФМАР»:

В объединенный НПФ «Эволюция», помимо пенсионных фондов группы компаний (ГК) «Регион», войдет и принадлежащий концерну «Россиум» НПФ «Согласие». Это станет первой сделкой двух финансовых групп после объявления ими о консолидации активов. Присоединение к «Эволюции» поможет клиентам фондов «Региона» выправить ситуацию с качеством активов и доходностями, а «Согласию» позволит сохранить клиентскую базу.

Принадлежащий концерну «Россиум» НПФ «Согласие» войдет в периметр объединения частных фондов на базе НПФ «Эволюция» (быв. «Нефтегарант»), рассказали “Ъ” несколько человек, близких к ГК «Регион», ее фондам, а также самому «Согласию». В ГК и концерне подтвердили эту информацию, заявив, что присоединение «Согласия» происходит в рамках «стратегического сотрудничества» и курса на объединение активов (см. подробнее “Ъ” от 30 сентября). Ранее к «Эволюции» предполагалось присоединить принадлежащие «Региону» НПФ «Социальное развитие» и «Образование». Об этом заявляла Галина Морозова, курирующая пенсионный бизнес ГК «Регион» (см. “Ъ” от 25 июля).

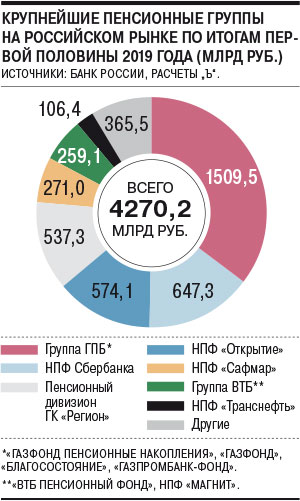

НПФ «Согласие» — крупнейший из присоединяемых фондов. На конец первого полугодия 2019 года он аккумулировал 29,2 млрд руб. пенсионных накоплений и 0,8 млрд руб. резервов. Основную долю обязательств по обязательному пенсионному страхованию он приобрел в этом году по итогам переходной кампании 2018 года (см. “Ъ” от 9 апреля). В НПФ «Социальное развитие» — 5,6 млрд руб. пенсионных накоплений и 2,6 млрд руб. резервов, в НПФ «Образование» — 4,1 млрд руб. и 0,3 млрд руб. соответственно. Исходя из данных середины года, объединенный НПФ «Эволюция» по суммарным активам (255,2 млрд руб.) поднялся бы с девятого на восьмое место, обогнав «ВТБ Пенсионный фонд».

Сейчас 57,4% «Эволюции» принадлежит «Россиуму», еще 13,8% владеют или распоряжаются компании ГК «Регион», 28,8% находится у компании «РН-пенсионные активы», почти полностью принадлежащей двум простым фондам в форме некоммерческой организации (см. “Ъ” от 26 марта), которые два собеседника “Ъ” связывают с «Роснефтью». В объединенном НПФ «Эволюция» вырастут доли «Россиума» и «Региона» за счет участия «РН-пенсионные активы», утверждает один из собеседников “Ъ”. В НК «Роснефть» не ответили на запрос “Ъ”. В «Россиуме» и «Регионе» не стали комментировать будущую акционерную структуру «Эволюции».

«Юридически процесс объединения пройдет все обязательные этапы, установленные законодательством и регулятором: направление уведомлений и получение согласований от ЦБ и ФАС, прохождение аудиторской и актуарной оценки, внесение изменений в данные государственной регистрации»,— заявили в «Регионе» и «Россиуме» и также отметили, что «процесс может завершиться примерно в середине следующего года». Вместе с тем источники “Ъ”, близкие к сделке, оценивают, что присоединение фондов к «Эволюции» может быть осуществлено уже в первом квартале 2020 года. Один из них называет плановый месяц — февраль. «Самое проблематичное — это перевести различные программы НПО фондов, других серьезных осложнений для присоединения нет»,— утверждает один из собеседников “Ъ”.

В «Регионе» утверждали, что присоединение «Социального развития» и «Образования» к «Эволюции» обусловлено тем фактом, что во всех этих фондах «высокая концентрация клиентов—юридических лиц» и все их обязательства по НПО «основаны на корпоративных программах». Впрочем, после смены акционера (см. “Ъ” от 30 декабря 2018 года) первые два фонда проходят процесс внутренней санации (см. “Ъ” от 3 апреля).

«Присоединение фондов, проходящих ребалансировку портфелей, поможет их клиентам выровнять доходность за счет качественных активов, находящихся на балансе НПФ "Эволюция"»,— отмечает управляющий директор агентства «Эксперт РА» Павел Митрофанов. К тому же, по его словам, будет иметь место репутационный эффект и сильный бренд, связанный с «Роснефтью». «Чистый ключевой бренд, ассоциирующийся с надежностью, поможет приобрести лояльность новых клиентов "Эволюции", которые по той или иной причине оказались в НПФ, особенно на фоне ряда вопросов к переходным кампаниям прошлых лет»,— считает эксперт. Перевод в прошлом году новых клиентов в НПФ «Согласие» (см. “Ъ” от 13 августа и 13 сентября) вызвал нарекания правоохранительных органов, по мнению которых, это могло быть сделано неправомерно.

Вопрос о пенсионных выплатах стал больше волновать граждан России. Изменения в законодательстве и экономическая обстановка в стране все чаще заставляет людей обращать внимание на НПФ. Переход в негосударственный пенсионный фонд напрямую регулирует Федеральный Закон №75-ФЗ, принятым 7 мая 1998 года. О чем сообщает указанный нормативный акт и стоит ли переводить средства в подобные организации.

О преимуществах и недостатках сотрудничества с НПФ

Плюсы и минусы другой организации, в отличие от ПФР не “состоящей на службе государства”, определить несложно. К положительным качествам подобных фондов с уверенностью можно отнести:

- возможность вкладывать деньги и инвестировать их. То есть клиент не просто откладывает на пенсию, но и получает определенный доход

- сохранность вложенных средств. С одной стороны ее гарантирует регистрация в системе гарантирования прав застрахованных, а с другой - договор, заключаемый с НПФ. Любой ущерб возмещается за счет имеющегося у организации капитала и активов

- Поход к каждому клиенту. НПФ обычно предлагают несколько вариантов формирования инвестиционных портфелей - программ, по которым осуществляется пенсионное страхование

- Отслеживание изменений на рынке и составление инвестиционного плана в соответствии с колебаниями экономической обстановки.

Единственный существенный минус - отсутствие гарантии получения определенного дохода от вложений, которая, например, существует при создании банковского вклада. Однако так как формирование прибыли не является основной целью перевода средств в НПФ, недостаток можно считать незначительным. Переведенные клиентом средства сохраняются в любом случае в полном объеме, и даже в случае банкротства выбранной организации не пропадают, а переносятся в ПФР.

Как выбрать фонд

Принимать в расчет стоит только официальные организации, зарегистрированные соответствующим образом в системе гарантирования прав застрахованных граждан. Полный перечень НПФ, ведущих законную деятельность размещен на сайте ПФР. К самым востребованным среди граждан негосударственным фондам стоит отнести:

- “Открытие”, ранее известный как “Лукойл-Гарант”

- “Согласие”, относящийся к Московскому индустриальному банку

- “Доверие”

- “Национальный негосударственный пенсионный фонд”

- Фонд Сбербанка

- “Нефтегарант”

- “Газфонд”

- “Благосостояние”

Прежде чем обратиться с заявлением о переходе, следует оценить выбранную организацию по некоторым параметрам. Обратить внимание, помимо наличия официального разрешения на осуществление деятельности, следует на:

Отчитываться о доходности фонд обязан ежегодно. Обычно данные публикуются на официальном сайте организации. Состояние счета также можно узнать, обратившись непосредственно в офис компании.

Потребуется также уточнить размер активов и капитал организации - показатель также способны указать на надежность выбранного фонда.

Чтобы перевестись из государственного пенсионного фонда в частный, нет нужды проходить через сложную процедуру. Процедура проста и четко урегулирована.

Необходимые документы

После выбора фонда нужно обратиться к выбранному страховщику и заключить договор. Для этого потребуется посетить офис НПФ, взяв с собой:

- Паспорт.

- СНИЛС.

Они потребуются для внесения сведений о клиенте в договор.

Способы подачи заявления

Основной бумагой, выражающей желание сменить пенсионный фонд, является заявление. ФЗ №75-ФЗ предусматривает подачу нескольких типов документа:

- досрочное

- обычное

Фактически разницы между ними нет, отличается лишь срок рассмотрения.

Подается бумага, заполненная по соответствующему образцу в ПФР. Существует несколько способов передачи:

- Лично. Прием граждан по подобным вопросам ведется в отделениях ПФР и в МФЦ.

- Через почту. В этом случае придется не только отправить документы, но и подтвердить подпись в соответствии со статьей 185.1 ГК РФ, либо нотариально. Допускается производить проверку и установление личности посредством кабинета на сайте Госуслуг и ПФР при наличии электронной подписи.

Если запрос гражданина одобрен, пенсионные накопления переводятся в выбранный фонд. После этого организация считается страховщиком и в дальнейшем будет производить пенсионные выплаты.

Сроки рассмотрения и перевода

Обратиться с вопросом о смене компании, осуществляющей пенсионное страхование, по факту можно один раз в год. При этом скорость рассмотрения запроса напрямую зависит от типа заявления, поданного в ПФР:

- При подаче обычного “срочного” заявления, рассматривать бумагу будут спустя 5 лет. То есть решение по переданному в 2019 году документы принимается лишь в 2024 году.

- Досрочное заявление позволяет перейти в НПФ уже на следующий год.

Следует учитывать, что если в 2019 году подано срочное заявление, а в следующем за ним 2020 досрочное, то первое потеряет силу, так как вопрос о переходе в соответствии с правилами будет решен в 2021 году.

Досрочный переход занимает меньше времени. Однако у подобного способа перевода есть существенный минус: Гражданин теряет инвестиционный доход. Фактически приходится выбирать между временем и деньгами.

Переход из негосударственного фонда в другой НПФ

Процедура не имеет существенных отличий от смены ПФР на НПФ. Гражданин проходит через следующие этапы:

- Заключает договор

- Подает заявление - досрочное или стандартное

- Ждет принятия решения по вопросу

Хотя процедура перехода проста, прежде чем приступать к ней стоит хорошо подумать. Государственный пенсионный фонд отличается большей надежностью и гарантирует выплату пенсий потребителям. А НПФ является по сути частным предприятием, поэтому риск потери средств значительно больше.

Особенности работы негосударственного пенсионного фонда: консультация юриста доступна на сайте

Делитесь информацией с друзьями в социальных сетях. А также подписывайтесь на наши соц. сети (ссылки в профиле)

Если вы надумали перевести свою пенсию в Негосударственный Пенсионный Фонд, то необходимо, прежде всего, выбрать наиболее подходящий и надежный. Организаций, предлагающих услуги по хранению и приумножению пенсионных накоплений, сегодня очень много.

Присоединение НПФ Европейский к Пенсионному фонду Сафмар

В сентябре 2016 года Европейский Пенсионный Фонд был реорганизован и присоединен к НПФ «Сафмар».

Сафмар – самая крупная в России промышленно-финансовая группа. К ней относятся не только финансовые и промышленные активы, но и активы в области строительства, девелопмента, лизинга и коммерческой недвижимости.

Что представляет из себя НПФ Сафмар?

НПФ Сафмар занимает лидирующие позиции.

Сафмар – достаточно крупная компания с высокой популярностью, осуществляющая деятельность по обязательному пенсионному страхованию и негосударственному пенсионному обеспечению.

Благодаря многолетнему опыту Фонду удается держаться на высоком уровне и занимать лидирующие позиции по показателям доходности.

Согласно данным Центрального банка Российской федерации на конец 2018 года, Сафмар, среди 52 Негосударственных Фондов, занимает 5 место по количеству клиентов и 6 место по объему пенсионных накоплений. Фонд входит в ТОП-10 НПФ по размеру среднего счета и занимает там 3 место.

Что стало с клиентами НПФ Европейский после реорганизации?

Когда стало известно об реорганизации «Европейского», среди клиентов поднялась волна беспокойства. Граждан волновала судьба их накопленных средств.

На самом деле повода для паники не было. После присоединения «Сафмар» взял на себя все действующие обязательства перед клиентами «Европейского».

Все договора бывших клиентов «Европейского» НПФ исполняет в полном объеме и без изменений. Кроме того, «Сафмар» обещает повысить эффективность управления пенсионными средствами и гарантирует улучшение уровня клиентского обслуживания.

Преимущества НПФ Сафмар

Клиенты выбирают Негосударственный ПФ Сафмар за следующие прерогативы:

Помимо Европейского ПФ к «Сафмару» были присоединены еще три фонда – «Образование и наука», «Доверие» и «Регионфонд». Все три присоединенных организации являются ведущими российскими Негосударственными Пенсионными Фондами с многолетним опытом работы в пенсионной отрасли (более 20 лет). Это позволило «Сафмару», используя компетенции и лучшие практики всех компаний, стать лучшим в сфере предоставления надежного и качественного пенсионного сервиса клиентам.

Совокупные показатели фонда Сафмар

Показатели Фонда Сафмар

С момента реорганизации прошло уже три года. На сегодняшний день НПФ Сафмар насчитывает уже более 79 тысяч участников. Количество застрахованных лиц составляет почти 2 300 000 человек. Это еще раз подтверждает доверие граждан к Фонду.

Объем пенсионных накоплений под управлением «Сафмара» на конец августа 2019 года составляет 190 миллиардов, а объем пенсионных резервов – 9 млрд.

Как узнать состояние счета?

Состояние накопительного счета можно узнать через личный кабинет.

Самый прогрессивный и распространенный способ проверить свой счет с накоплениями – воспользоваться личным кабинетом.

Если гражданин стал клиентом фонда после реорганизации, ему необходимо сначала зарегистрироваться. Делать это нужно только на официальном сайте фонда, чтобы не попасться в руки злоумышленников.

Из данных потребуется только номер страхового пенсионного свидетельства (СНИЛС), контактный мобильный телефон и адрес актуальной электронной почты.

Лица, ставшие клиентами фонда еще до реорганизации, получали персональный логин и пароль. Ими и нужно будет пользоваться для авторизации в личном кабинете.

Вторым доступным способом является письменный запрос в фонд. Клиент может запросить данные о состоянии счета по почте.

Кстати, помимо запроса информации о состоянии счета, пользователи могут обращаться за консультацией по другим вопросам. Например, сотрудники Фонда отмечают, что больше всего получают обращения, касающиеся наследования накоплений, назначения пенсий, возможностей личного кабинета.

Корпоративные пенсионные программы

НПФ Сафмар предлагает организациям корпоративные программы, согласно которым размер пенсионных взносов может определяться работодателем. При этом учитываются категории сотрудников, размер их заработной платы, стаж и т.д.

Суть в том, что руководитель устанавливает в пенсионной программе некие условия, выполнив которые, работник получает возможность распоряжаться суммой взносов, совершаемых работодателем.

Социальный налоговый вычет

Все физические лица, являющиеся клиентами НПФ Сафмар, имеют возможность вернуть часть ранее уплаченного подоходного налога в размере 13%.

Процедура обращения за вычетом стандартная – нужно предоставить в местную налоговую инспекцию пакет документов:

- копию паспорта;

- копию ИНН;

- налоговую декларацию по форме 3-НДФЛ;

- справку 2-НДФЛ;

- копию договора с НПФ;

- копии квитанций по уплате взноса.

Максимальная годовая сумма, с которой можно получить вычет – 120 000 рублей. Таким образом, вычет от максимально возможной суммы составит 15 600 рублей (13%).

Что касается возврата части подоходного налога клиентами-юридическими лицами, здесь немного посложнее. Во внимание берутся условия договора. За подробными разъяснениями можно обратиться в любое отделение Фонда, специалисты смогут вас грамотно проконсультировать и ответить на все интересующие вопросы.

Что происходит с накопленными средствами при переходе из одного НПФ в другой?

Досрочная смена НПФ не относится к гарантийным случаям. Следовательно, при переходе в другой ПФ, часть накопленных средств может просто сгореть. К сожалению, не все об этом знают.

Чтобы сохранить накопления, необходимо написать срочное заявление об их переводе. Таким образом они будут зафиксированы на вашем пенсионном счете.

Не стоит путать добровольный переход в другой Фонд и вынужденный – в результате реорганизации. Во втором случае все пенсионные накопления и инвестиционный доход по ним сохраняются.

Таким образом, присоединение Европейского Пенсионного Фонда к НПФ Сафмар никак не отразилось на клиентах. НПФ взял на себя все обязательства перед физическими и юридическими лицами.

Смотрите видеоролик на тему пенсионных накоплений.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Выбор варианта пенсионного обеспечения предоставлялся с 1 января 2014 г. по 31 декабря 2015 г. для граждан, зарегистрированных в системе обязательного пенсионного страхования, которые родились в 1967 году или позже. Согласно п. 1 ст. 33.3 Федерального Закона № 167-ФЗ от 15 декабря 2001 г. они могли в этот период выбрать из двух вариантов: отказаться от накопительной пенсии вообще и направить все страховые взносы на формирование страховой пенсии; направить на формирование накопительной пенсии 6% от индивидуальной части тарифа страхового взноса. Те граждане, которые выбрали сохранение накопительной пенсии, могли выбрать между формированием накопительной пенсии через негосударственный пенсионный фонд (НПФ) и формированием накопительной пенсии через Пенсионный Фонд России (ПФР), согласно Закона № 111-ФЗ от 24 июля 2002 г. (пп. 2 п. 1 ст. 31). Рассмотрим подробнее порядок перехода в негосударственный пенсионный фонд, а точнее — порядок действий для перевода пенсионных накоплений в НПФ.

Федеральным Законом № 167-ФЗ (п. 4 ст. 33.3) и Законом № 351-ФЗ от 04 декабря 2013 г. (ст. 6.1) определен мораторий на формирование накопительной пенсии, который действует до 2019 г. То есть все суммы страховых взносов по обязательному пенсионному страхованию сейчас в обязательном порядке направляются на финансирование страховой пенсии полностью.

- Выбор негосударственного пенсионного фонда

- Заключение договора об обязательном пенсионном страховании

- Заявление в ПФР о переходе или досрочном переходе в НПФ

- Уведомление от ПФР с положительным или отрицательным решением

Выбор негосударственного пенсионного фонда

Перечень НПФ, среди которых вы можете выбирать, опубликован на официальном сайте Банка России. НПФ должен соответствовать требованиям, установленным в законодательстве. Согласно ст. 36.1 Закона № 75-ФЗ от 07 мая 1998 г., НПФ должен иметь лицензию на деятельность, связанную с пенсионным страхованием, вступить в систему гарантирования прав застрахованных граждан и зарегистрировать страховые правила в Банке России.

Заключение договора об обязательном пенсионном страховании

Вы должны обратиться в выбранный вами НПФ и заключить с ним договор. Требования к договору об обязательном пенсионном страховании указаны в ст. 36.3 Федерального Закона № 75-ФЗ. В частности, в п. 1 ст. 36.3 перечислены разделы, которые обязательно должен содержаться в договоре:

- Наименования сторон договора, то есть наименование НПФ и ваше ФИО и адрес регистрации;

- Предмет договора, то есть: аккумулирование и учет пенсионных накоплений, их инвестирование, назначение и выплата;

- Данные о застрахованном лице: Страховой номер индивидуального лицевого счета застрахованного лица (СНИЛС), пол, место и дата рождения, если менялась фамилия – девичья фамилия;

- Права и обязанности сторон в договоре;

- Порядок и условия, при которых договор должен прекратить свое действие;

- Порядок урегулирования споров;

- Пенсионные основания. Здесь указываются основания, на которых вами были приобретены права на получение накопительной пенсии. Накопительная пенсия назначается, в соответствии с ч. 1 ст. 6 Закона №424-ФЗ от 28 декабря 2013 г., для застрахованных лиц, имеющих право на страховую пенсию по старости, если на пенсионном счете накопительной пенсии застрахованного гражданина есть средства пенсионных накоплений, которые на день назначения накопительной пенсии составляют больше, чем 5% от суммы страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии.

- Порядок, а также условия назначения и выплаты накопительной пенсии, единовременной выплаты, срочной пенсионной выплаты и выплат правопреемникам;

- Порядок доставки накопительной пенсии и условия ее доставки, а также порядок и условия доставки срочной пенсионной выплаты и единовременной выплаты. Отдельно оговаривается порядок оплаты расходов по доставке пенсии;

- Ответственность сторон договора за неисполнение взятых на себя обязательств по договору;

- Реквизиты сторон.

Заявление в ПФР о переходе или досрочном переходе в НПФ

Рассматривая порядок перехода в негосударственный пенсионный фонд, необходимо знать, что согласно Закона № 75-ФЗ (п. 4 ст. 36.7) и п. п. 5, 5.1 Порядка, утвержденного Постановлением Правления ПФР № 991п от 11 ноября 2016 г., Вы можете представить заявление о переходе (досрочном переходе) непосредственно в территориальное отделение Пенсионного фонда по месту жительства, а также воспользоваться МФЦ, отправить заявление по почте или же направить заявление через интернет на сайте государственных и муниципальных услуг или на сайте ПФР в виде электронного документа.

Если вы подаете заявление в электронном виде через сайт государственных услуг, удостоверение вашей подписи и проверка личности производится с помощью электронной цифровой подписи, которая должна быть у вас. Если вы подаете заявление через МФЦ, проверку подписи и вашей личности производит сотрудник МФЦ (см. пп. 4, 5 п. 4 ст. 36.7 Закона № 75-ФЗ). При отправке заявления по почте ваша подпись должна быть удостоверена нотариально, согласно пп. 1 п. 4 ст. 36.7 Закона № 75-ФЗ.

При личном визите в территориальное отделение ПФР вы должны представить паспорт, свидетельство обязательного пенсионного страхования и договор с НПФ.

Вы можете изменить решение о переходе в НПФ после подачи заявления. Если это произошло до наступления 31 декабря года, предшествующего тому году, в котором ваше заявление должно быть удовлетворено, вы имеете право направить в ПФР уведомление о замене страховщика, выбранного вами, на другого. Заявление можно подать и в электронной форме, согласно п. 3 Инструкции, утв. Постановлением Правления ПФР № 850п от 09 сентября 2016 г. и ст. 36.8-1 Закона № 75-ФЗ.

Уведомление от ПФР с положительным или отрицательным решением

Пенсионный фонд рассматривает ваше заявление о досрочном переходе в НПФ в срок до 1 марта года, следующего за годом подачи заявления. Если вы подаете заявление не о досрочном переходе, а о переходе в НПФ, оно будет рассмотрено в срок до 1 марта года, следующего после того, в котором истекает пять лет после подачи заявления в ПФР.

Если ПФР принимает положительное решение по вашему заявлению, пенсионные накопления передаются в НПФ в срок до 31 марта года, следующего за годом подачи заявления, если мы говорим о досрочном переходе, и до 31 марта года, следующего за пятилетним периодом с момента подачи заявления, если мы говорим об обычном переходе в НПФ. Данный порядок перехода определен в п. 6 Порядка и в п. 1 ст. 36.12 и п. 1 ст. 36.9 Закона № 75-ФЗ.

Кроме того, вы имеете право, не дожидаясь уведомления, выяснить результаты рассмотрения вашего заявления непосредственно в ПФР по месту проживания.

Если НПФ лишается лицензии на осуществление деятельности по пенсионному обеспечению и пенсионному страхованию, он обязан уведомить вас о перенаправлении ваших накопленных пенсионных средств в ПФР. ПФР, в свою очередь, вносит изменения в единый реестр застрахованных лиц и уведомляет вас о внесении вас в реестр, согласно Закона № 75-ФЗ (абз. 2 п. 6 ст. 36.5, п. 5 ст. 36.22) и пп. «а» п. 3 Порядка, утвержденного Приказом Минздравсоцразвития РФ № 579н от 18 мая 2012 г.

Если вы зарегистрированы на сайте государственных услуг и имеете доступ в личный кабинет и квалифицированную электронную подпись, с этими реквизитами вы можете войти в личный кабинет застрахованного лица на сайте ПФР, где подать электронное заявление о переходе из ПФР в НПФ и обратно. Так же можно переходить из одного НПФ в другой, согласно Информации ПФР от 29 августа 2016 г.

О намерениях крупных игроков на рынке негосударственного пенсионного страхования свидетельствует информация на сайте банка ВТБ. 8 июня он разместил сообщение о заключении с консалтинговой компанией KPMG договора на оценку рыночной стоимости акций НПФ «ВТБ», негосударственных пенсионных фондов бизнесменов Бориса Минца (НПФ «Будущее», «Телеком-союз», «Образование» и «Социальное развитие», де-юре объединены в финансовую группу «Будущее» в составе холдинга O1 Group) и Романа Авдеева (НПФ «Согласие» и ОПК, контролируются концерном «Россиум» и его управляющей компанией «МКБ-Капитал»). Результаты этой оценки могут быть использованы при принятии управленческих решений при приобретении банком доли в объединенном НПФ и ради составления отчетности по МСФО, говорится в документе ВТБ.

Стоимость работ — 11 млн руб., сроки оказания услуг — 40 дней с момента подписания договора.

В пресс-службе ВТБ ограничились таким комментарием: «ВТБ проводит оценку НПФ для анализа дальнейших возможностей клиентского обслуживания». Елена Жуковская — официальный представитель концерна «Россиум» — отказалась от комментариев. Представитель О1 Group Лидия Гречина сообщила, что группа не комментирует закупочную деятельность ВТБ.

Конфигурация сделки

По мнению Митрофанова, вариант полной консолидации фондов вряд ли рассматривается, потому что активы очень разные. «Можно предположить, что предполагается объединение каких-то долей для создания пенсионной группы. Мотивом ВТБ для создания такой группы может быть желание занять первое место на пенсионном рынке, обогнав НПФ Сбербанка, который лидирует благодаря активной сетке банка, раскинутой по всей России», — высказывает свое предположение Митрофанов.

Эксперты даже намерения провести потенциальную сделку сочли значимыми для рынка. «Возможно, начинается консолидация пенсионных активов в госкомпаниях аналогично процессам, идущим в банковском секторе, где лидирующие позиции занимают госбанки», — говорит гендиректор УК «Спутник — Управление капиталом» Александр Лосев. По данным обзора банковского сектора ЦБ за май, на 1 июня на первую пятерку банков по активам (которая сформирована гос- и квазигосбанками) приходилось 55,5% активов всего банковского сектора.

Оценка фондов

Отдельное внимание Лосев обратил на то, как именно будет проводиться оценка перечисленных фондов. По его мнению, привлечение консультанта такого уровня к оценке активов означает переход к здоровой консолидации отрасли: «Если ранее пенсионные активы оценивались сторонами сделки по собственным методикам, то сейчас этим занимается международная консалтинговая компания».

Сейчас средний коэффициент на рынке — 10%, говорит Лосев. По мнению Юрия Ногина, справедливый коэффициент — 15%. Если же сделка будет ниже этого мультипликатора, то можно сказать, что она совершена с дисконтом, подчеркивает Ногин. «В пенсионную систему нет новых пенсионных поступлений, кроме как по итогам переходной кампании и инвестиционного дохода. При этом фондам приходится содержать офисы, агентскую сеть, управлять рисками», — подчеркивает он.

Согласно ежеквартальному отчету ФГ «Будущее», акции которой котируются на бирже, стоимость компании составляла на конец первого квартала 2017 года 61,6 млрд руб. «Говорить, насколько капитализация компании представлена на бирже, отражает реальную стоимость, сложно», — говорит Ногин. Надо понимать, что сделка проводилась среди ограниченного круга инвесторов, объем сделок на бирже с этими акциями очень маленький, отмечает он. Источник, близкий к пенсионному рынку, не исключает, что для сделки фонд может быть оценен ниже.

Активы пенсионных фондов финансовой группы «Будущее» составляют 335 млрд руб., а число клиентов достигает 5,2 млн человек, говорится на сайте компании. Активы фондов ОПК и «Согласие» составляют 75 млрд руб., а число клиентов — 1,2 млн человек. Активы НПФ «ВТБ» — 140 млрд руб., а число клиентов — 1,6 млн клиентов.

Старые связи

Роман Авдеев, Борис Минц и топ-менеджмент ВТБ — давние партнеры по бизнесу.

До середины 2013 года Борис Минц был владельцем 11,1% акций банка «Открытие». В 2008 году ВТБ выдал фонду Rusenergo Fund Limited кредит на 64,3 млрд руб., обеспеченный 10% акций «Открытия». В феврале 2015 года ВТБ приобрел 10% акций банка «Открытие».

Что касается Романа Авдеева, то у его банка МБК открыта кредитная линия ФГ «Будущее». Размер кредита на момент его выдачи составлял 1,6 млрд руб., говорится в ежеквартальном отчете ФГ «Будущее».

В октябре 2016 года ФГ «Будущее» провела IPO, организатором которого был «ВТБ Капитал». Однако тогда «ВТБ Капитал» предупреждал инвесторов о том, что IPO несет повышенные риски. Организатор указывал на риск, связанный со снятием залога с акций, принадлежащих группе фондов. Объем заложенного имущества НПФ инвестбанк оценивал в 63 млрд руб.

Крупнейшие сделки на пенсионном рынке

В декабре 2014 года O1 Group Бориса Минца купила НПФ «Благосостояние ОПС». Стоимость пенсионных накоплений фонда на момент сделки составляла 117 млрд руб. В результате сделки объем пенсионных накоплений под управлением фондов, входящих в O1 Group, составил 154,6 млрд руб. Количество застрахованных лиц достигло 2,8 млн человек.

В марте 2016 года НПФ «Благосостояние ОПС» приобрел фонд «Стальфонд», в результате объединения появился НПФ «Будущее», совокупный портфель пенсионных накоплений которого составил выше 220 млрд руб. от почти 3,5 млн человек. В марте 2016 года к НПФ «Будущее» присоединился фонд «Уралсиб», размер пенсионных накоплений после объединения составил около 230 млрд руб. В июле 2016 года O1 Group Бориса Минца также сообщила о приобретении НПФ «Образование». С учетом сделки объем пенсионных накоплений под управлением фондов, входящих в состав O1 Group, составил 242 млрд руб., а количество застрахованных лиц — 4 млн человек. В ноябре 2016 года к НПФ «Будущее» также присоединился фонд «Наше будущее», размер пенсионных накоплений после объединения составил около 260 млрд руб.

В августе 2016 года НПФ «Сафмар» приобрел 100% акций НПФ «Европейский пенсионный фонд» (стоимость активов — около 137,2 млрд руб.), НПФ «Регионфонд» (стоимость активов — около 16,5 млрд руб.) и НПФ «Образование и наука» (стоимость активов — около 4,5 млрд руб.). В результате на конец 2016 года активы НПФ «Сафмар» составляли 213,4 млрд руб. В 2015 году НПФ «Газфонд» продал «КИТ Финанс Пенсионный администратор» свою 100-процентную "дочку» — НПФ «Газфонд пенсионные накопления». В августе 2016 года на пенсионном рынке стартовала крупнейшая сделка M&A: «КИТ Финанс Пенсионный администратор» запустил процесс объединения четырех подконтрольных НПФ. Таким образом, на основе «Газфонд Пенсионные накопления» началось создание НПФ более 370 млрд руб. (на август 2016 года).

Через 15-20 лет государство не сможет выплачивать всем пожилым людям такую пенсию, как сейчас. Чтобы обеспечить себе достойное существование в будущем, недостаточно одной лишь хорошей заработной платы сегодня. Один из вариантов — размещать средства в негосударственном пенсионном фонде, чтобы они не только накапливались, но и приносили дополнительный доход. Для этого достаточно провести несколько несложных манипуляций. Все они так или иначе связаны с переходом в один из 38 действующих негосударственных пенсионных фондов, где средства защищены государством. Вместе с НПФ «Сафмар» разбираемся, что нужно понимать о пенсионных накоплениях, когда нужно переходить в НПФ и что делать, если мошенники разместили ваши средства без вашего ведома.

Что такое пенсионные накопления

В 2001 году в России была запущена накопительная пенсионная система, которая позволяет молодым поколениям накопить будущую пенсию. Дело в том, что к тому времени, когда они выйдут на пенсию, нынешняя пенсионная система, при которой пенсии выплачиваются из налогов работающих граждан, окажется несостоятельной.

К началу 2030-х годов число работающих граждан и пенсионеров в России сравняется и малочисленные молодые поколения не смогут прокормить стариков. Поэтому для россиян 1967 года рождения и моложе открыли индивидуальные пенсионные счета, на которые их работодатели в течение 2002–2013 годов отчисляли взносы (6% от зарплаты работника). Таким образом, к сегодняшнему дню на пенсионных счетах 35-50-летних россиян скопилось в среднем по 200-250 тыс. рублей.

Первая часть этой суммы — взносы работодателей. Это «несгораемая» часть пенсионного счета, которая не может быть потеряна. Средства защищены государственной системой гарантирования накоплений — это аналог системы страхования вкладов, и, как и в случае с вкладами, Агентство по страхованию вкладов (АСВ) гарантирует сохранность этих средств.

Вторая часть — инвестиционный доход. Дело в том, что взносы работодателей не просто лежат мертвым грузом на пенсионных счетах, а, как правило, вкладываются в ценные бумаги и приносят прибыль.

Государственный пенсионный фонд VS НПФ

У граждан есть выбор — передать накопления в управление в негосударственные пенсионные фонды (НПФ) или оставить в Пенсионном фонде РФ. Сейчас в России действуют 38 НПФ, которые допущены в государственную систему гарантирования накоплений. То есть средства граждан, переданные в эти фонды, застрахованы государством. Реестр фондов размещен на официальном сайте АСВ.

Преимущество НПФ в том, что они инвестируют накопления в более доходные инструменты, в частности, в акции крупнейших российских компаний. За счет этого они способны зарабатывать доход своим клиентам. Так, за 2009–2016 годы НПФ в среднем заработали 90%, то есть почти удвоили суммы на счетах своих клиентов, подсчитали в консалтинговой компании «Пенсионные и актуарные консультации». Самые успешные фонды начислили на счета своих клиентов доход в 140%.

Для передачи накоплений в НПФ необходимо подать заявление в Пенсионный фонд России о выборе НПФ и заключить договор с выбранным фондом.

Если человек ни разу не подавал заявление, его накопления по умолчанию остались в Пенсионном фонде России. Таких клиентов называют «молчунами» и их накопления инвестирует Внешэкономбанк. У ВЭБа меньше возможности размещения средств, его инвестиционная стратегия более консервативная, поэтому в те годы, когда рынок акций растет, ВЭБ проигрывает НПФ по доходности. Так, за период 2009–2016 годов ВЭБ заработал для «молчунов» 80,29%.

Как узнать, где копятся ваши деньги?

Узнать, в каком фонде хранятся накопления, можно в территориальном подразделении ПФР или многофункциональном центре госуслуг «Мои документы» (МФЦ). Также состояние счета можно проверить дистанционно — на портале госуслуг.

Такая проверка иногда может закончиться сюрпризом. Например, может оказаться, что накопления переведены в негосударственный пенсионный фонд, с которым сам человек не заключал договор. В этом случае он, скорее всего, стал жертвой недобросовестных агентов и собственной беспечности. Он либо невнимательно заполнял документы (при оформлении кредита, страховки, приеме на работу и прочее) и ему, не глядя, подмахнули договор о переводе накоплений. Либо передавал третьим лицам номер пенсионного страхового свидетельства СНИЛС.

«В этом случае важно знать следующее. Первое — накопления никуда не пропали, они по-прежнему находятся на вашем лицевом счете и защищены государственной системой гарантирования. Поменялся фонд, который управляет вашими накоплениями. Но если недобросовестные агенты „перевели“ ваши накопления в другой фонд досрочно, то вы могли лишиться части инвестиционного дохода», — отмечает руководитель НПФ «Сафмар» Денис Сивачев.

Вот почему это происходит.

Как поменять НПФ?

В отличие от «несгораемых» взносов, инвестиционный доход можно потерять при слишком частой смене пенсионного фонда. Так, по закону перевод накоплений из одного фонда в другой чаще, чем раз в пять лет, считается досрочным и ведет к потере инвестиционного дохода, заработанного до истечения «пятилетки».

Зато если накопления находятся в одном фонде 5 лет, то весь доход, заработанный за этот срок, фиксируется на пенсионном счете и гарантируется государством. Отсчет «пенсионных пятилеток» начинается с разных дат — в зависимости от того, в каком году человек передал накопления в НПФ (или — в случае с «молчунами» — сколько их накопления пробыли в ПФР). В 2017 году истекает пятилетний срок у тех граждан, которые держат накопления в одном фонде с 2013 года, и если они подадут заявления о переходе в другой фонд, то ничего не потеряют. Для всех других перевод будет досрочным и приведет к потере инвестиционного дохода. Причем теряют не только клиенты НПФ, но и «молчуны». Поэтому надо подождать окончания пятилетнего срока.

Все крупные НПФ открыли на своих сайтах «личные кабинеты» для клиентов — этот сервис позволяет оперативно проверить состояние счета с накоплениями. Чтобы узнать точную сумму, в которую обойдется досрочный перевод, лучше обратиться в сам НПФ — только он обладает наиболее свежей информацией. В другие инстанции эта информация приходит с запозданием.

Можно вернуть деньги, потерянные из-за мошенников или незнания

Если перевод средств из одного фонда в другой был проведен без ведома клиента мошенниками, то можно его отменить и вернуть доход в судебном порядке. Для начала надо обратиться в «родной» фонд, чтобы выяснить точный размер дохода, потерянного из-за неправомерного досрочного перевода накоплений. Фонд также проконсультирует по вопросу обращения в суд к новому фонду с требованием о возмещении потерянного дохода. По решению суда новый фонд обязан будет вернуть накопления клиента в «родной» фонд и после этого сумма инвестдохода будет восстановлена на накопительном счете.

Если же клиент сам заключил договор о переходе в новый фонд в текущем году, не дождавшись окончания «пятилетки», и тем самым потерял накопленный доход, то до конца года он может исправить это решение. Для этого рекомендуется в декабре повторно подать заявление о переходе в тот фонд, который управляет накоплениями. Подать заявление необходимо лично — в отделении Пенсионного фонда России либо в одном из МФЦ. По закону, в случае если Пенсионный фонд России получает несколько заявлений в течение года, то к рассмотрению будет принято заявление с самой поздней датой подачи. Таким образом, ПФР рассмотрит заявление о возвращении в первый фонд.

Правда, узнать результат этих действий можно будет только в марте–апреле следующего года.

Материал подготовлен с участием НПФ «Сафмар».

Читайте также: