Расчет накопительной пенсии при досрочном выходе на пенсию

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

06 июля 2018 15:03

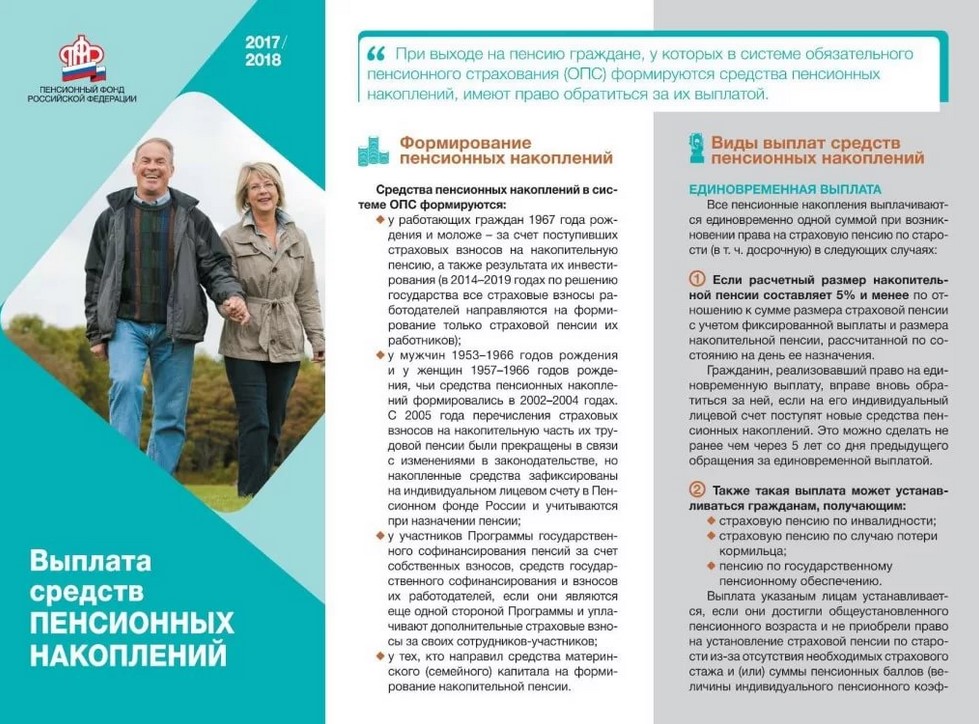

Согласно законодательству* граждане, у которых формируются пенсионные накопления, при наличии оснований (назначение страховой пенсии по старости, в том числе досрочной) имеют право подать заявление в Пенсионный фонд или негосударственный пенсионный фонд на назначение и выплату средств пенсионных накоплений.

Право оформить накопительную пенсию имеют граждане Российской Федерации, застрахованные в системе обязательного пенсионного страхования, у которых на индивидуальном счете имеются накопления. Также, наравне с гражданами России при соблюдении определенных условий на выплату накопительной пенсии могут рассчитывать иностранцы и лица без гражданства.

Для работающих граждан 1967 года рождения и моложе пенсионные накопления в наступившем году, как и в прошлом, будут увеличиваться за счет инвестиционного дохода, полученного текущим страховщиком.

Мораторий, продленный в 2018 году, на формирование пенсионных накоплений означает, что 6% взносов, которые могли бы пойти на накопительную пенсию, увеличивают права граждан на получение страховой пенсии.

Возможность пополнять пенсионные накопления взносами, уплаченными в добровольном порядке, остается у участников программы софинансирования пенсий («тысяча на тысячу»).

Все сформированные пенсионные накопления будут по-прежнему инвестироваться и выплачиваться в полном объеме с учетом инвестиционного дохода, когда гражданин получит право выйти на пенсию и обратиться за ее назначением.

За установлением накопительной пенсии гражданин вправе обратиться в ПФР или НПФ в любое время после возникновения права на нее.

В рамках реализации данного закона на территории региона к специалистам территориальных Управлений ПФР все чаще поступают обращения от граждан, связанные с выплатой пенсионных накоплений. В целях разъяснения пенсионных прав, публикуем часто задаваемые вопросы и подробные ответы на них.

*Федеральный закон от 30 ноября 2011 года № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений»

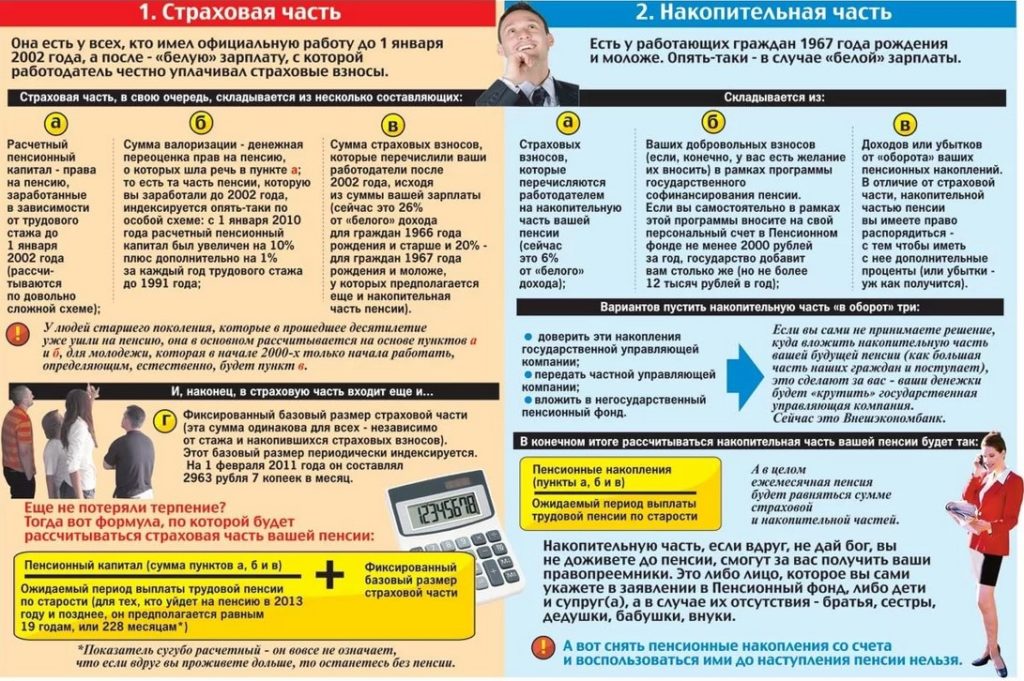

Что такое пенсионные накопления?

Пенсионные накопления – это средства, зафиксированные на индивидуальном лицевом счете участника системы обязательного пенсионного страхования в ПФР либо в негосударственном пенсионном фонде.

Включают в себя:

- Ø суммы страховых взносов на накопительную пенсию, перечисленные работодателем в рамках обязательного пенсионного страхования;

- Ø для участников Программы государственного софинансирования пенсий - суммы уплаченных гражданами дополнительных страховых взносов на накопительную пенсию; суммы взносов работодателей, если они являются третьей стороной Программы, а также суммы взносов, перечисленных государством на софинансирование формирования пенсионных накоплений;

- Ø суммы средств (части средств) материнского (семейного) капитала, направленных на формирование накопительной пенсии.

Все указанные средства инвестируются управляющими компаниями (УК) ПФР или негосударственными пенсионными фондами. Результаты их инвестирования также входят в формирование пенсионных накоплений.

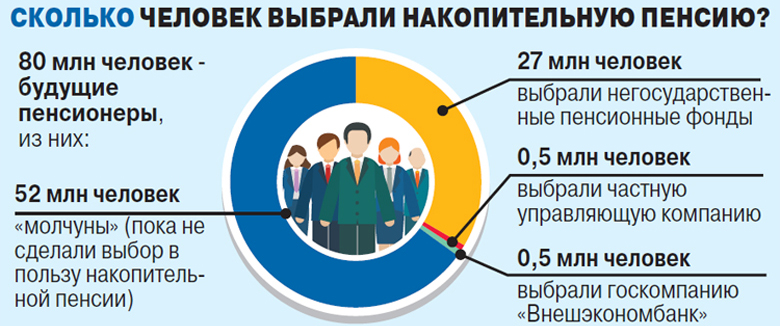

У кого формируются пенсионные накопления?

Пенсионные накопления формируются у работающих граждан 1967 года рождения и моложе за счет уплаты страховых взносов в ПФР. У всех участников программы государственного софинансирования и у тех, кто направил материнский капитал на формирование будущей пенсии. Также в 2002-2004 гг. накопительная часть пенсии в обязательном порядке формировалась у мужчин 1953-1966 года рождения и у женщин 1957-1966 года рождения.

Какие выплаты средств за счет пенсионных накоплений можно получить?

- - единовременная выплата средств пенсионных накоплений;

- - срочная пенсионная выплата;

- - накопительная пенсия;

- - выплата средств пенсионных накоплений застрахованного лица его правопреемникам, в случае его смерти.

Действующим законодательством предусмотрена возможность получения пенсионных накоплений как в виде накопительной пенсии в рамках ежемесячных платежей (пенсионный капитал, разделенный на ожидаемый период выплаты трудовой пенсии), так и (при наличии прав) в качестве единовременной выплаты. Также гражданам предоставляется право получать в качестве срочной пенсионной выплаты средства пенсионных накоплений, сформированные за счет собственных дополнительных взносов, уплаченных в рамках Программы государственного софинансирования пенсий.

Что такое единовременная выплата средств пенсионных накоплений (СПН), установленная Законом?

Некоторые категории граждан имеют право обратиться в Пенсионный фонд Российской Федерации с заявлением о выплате им средств пенсионных накоплений не в расчете на ежемесячную выплату, а в виде разовой выплаты – т.е. все пенсионные накопления гражданина выплачиваются одномоментно.

Кто имеет право на получение единовременной выплаты средств пенсионных накоплений?

Граждане, получающие страховую пенсию по инвалидности или страховую пенсию по случаю потери кормильца, либо получающие пенсию по государственному пенсионному обеспечению, которые не приобрели право на установление страховой пенсии по старости в связи с отсутствием необходимого страхового стажа и (или) величины индивидуального пенсионного коэффициента, но достигшие установленного возраста назначения страховой пенсии: женщины – 55 лет, мужчины – 60 лет.

Это, прежде всего, относится к «двухпроцентникам», у которых пенсионные накопления по обязательному пенсионному страхованию формировались только в течение 3 лет (2002-2004 гг.).

Также граждане, размер накопительной пенсии которых в случае ее назначения составил бы 5 процентов и менее по отношению к сумме размера страховой и накопительной пенсии.

Кем и как осуществляется единовременная выплата средств пенсионных накоплений?

Пенсионным фондом Российской Федерации и негосударственными пенсионными фондами – в зависимости от того, где застрахованное лицо формировало средства пенсионных накоплений. Порядок выплаты устанавливается Правительством Российской Федерации.

Единовременная выплата не осуществляется лицам, которым ранее была установлена накопительная пенсия.

Застрахованные лица, реализовавшие право на получение средств пенсионных накоплений в виде единовременной выплаты, вправе вновь обратиться за осуществлением единовременной выплаты не ранее чем через пять лет со дня предыдущего обращения за выплатой средств пенсионных накоплений в виде единовременной выплаты.

Что такое срочная пенсионная выплата? Из каких средств она формируется?

Срочная пенсионная выплата формируется за счет:

- - дополнительных страховых взносов на накопительную пенсию, которые гражданин сам перечисляет в рамках Программы государственного софинансирования пенсий;

- - взносов работодателя, которые уплачиваются на накопительную пенсию участников Программы государственного софинансирования пенсий;

- - взносов на софинансирование формирования пенсионных накоплений ( по правилам Программы государство удваивает взнос гражданина в пределах от 2 до 12 тысяч рублей в год),

- - дохода от инвестирования указанных средств,

- - средств (части средств) материнского (семейного) капитала, направленных на формирование накопительной пенсии, дохода от их инвестирования.

Гражданин, формирующий таким образом накопительную пенсию, при возникновении у него права на назначение страховой пенсии может по своему выбору:

- - получить вышеперечисленные средства пенсионных накоплений в виде срочной пенсионной выплаты;

- - в составе накопительной пенсии (ежемесячная выплата, определенная с учетом ожидаемого периода выплаты пенсии).

Продолжительность срочной пенсионной выплаты – не менее 10 лет. Т.е. гражданин, решивший получать средства пенсионных накоплений в виде срочной выплаты, сам определяет продолжительность ее получения.

В чем особенности срочной пенсионной выплаты (СПВ)?

Срочная пенсионная выплата формируется только за счет дополнительных взносов на накопительную пенсию гражданина (а не за счет взносов работодателя по обязательному пенсионному страхованию!). Т.е. за счет средств, поступающих в рамках Программы государственного софинансирования пенсий, а также средств материнского (семейного) капитала, если владелец сертификата направляет их на накопительную пенсию.

Данные выплаты ежегодно первого августа подлежат корректировке, которая проводится на основании результатов от инвестирования и не учтенных при назначении пенсии денежных средств. Для ее проведения заявление в ПФР или НПФ подавать не нужно.

Если пенсионер выбрал СПВ (срочную пенсионную выплату) на 10 лет, а умер раньше, то выплатят ли правопреемникам остаток его пенсионных накоплений?

В случае смерти застрахованного лица после назначения ему срочной пенсионной выплаты невыплаченный остаток средств вправе получить правопреемники.

Особенность правопреемства средств материнского капитала, оформленного в СПВ, – остаток средств материнского (семейного) капитала, направленных на формирование накопительной пенсии, а также дохода от их инвестирования, подлежит выплате иному кругу правопреемников, которыми являются только отец ребенка (усыновитель) или ребенок (дети), если нет отца.

По установленному порядку в случае смерти застрахованного лица при определенных условиях средства его пенсионных накоплений вправе получить его родственники. Правопреемники имеют право на получение средств пенсионных накоплений умершего застрахованного лица, если его смерть наступила до назначения ему накопительной пенсии.

Кроме этого, застрахованное лицо вправе самостоятельно выбрать правопреемника, или даже несколько правопреемников, и разделить между ними свои накопления, написав соответствующее заявление о распределении средств. При этом правопреемниками не обязательно должны быть члены семьи гражданина, это могут быть абсолютно любые люди (друзья, знакомые и другие лица).

Кому положена накопительная пенсия (пожизненная)?

Помимо срочной пенсионной выплаты застрахованное лицо вправе выбрать вариант обеспечения пожизненной (бессрочной) выплаты накопительной пенсии. Она положена тем гражданам, за которых работодатели перечисляли страховые взносы на формирование накопительной пенсии.

Расчет ежемесячной суммы определяется путем деления суммы пенсионных накоплений на продолжительность ожидаемого периода выплаты.

Согласно пункту 1 статьи 17 закона № 424-ФЗ «О страховых пенсиях» от 28 декабря 2013 г. данный период ежегодно устанавливается государством на основании статистических данных о продолжительности жизни получателей обеспечения, т.е. по специально разработанной методике.

Так в 2017 году продолжительность ожидаемого периода составляет 240 месяца (20 лет). В соответствии с утвержденной методикой, уже в 2018 году период выплаты увеличится до 246 месяцев в связи с ростом численности пенсионеров и увеличении продолжительности жизни получателей (Федеральный закон от 28.12.2017 N 419-ФЗ "Об ожидаемом периоде выплаты накопительной пенсии на 2018 год").

Так же, как и срочная выплата, пожизненная подлежит ежегодной августовской корректировке в беззаявительном порядке.

Если гражданин перевел свои пенсионные накопления в НПФ, кто будет выплачивать их?

Если застрахованное лицо доверяет формирование своей будущей пенсии управляющей компании (УК), в том числе и государственной (Внешэконобанк), то установление и выплату пенсионного обеспечения будет производить государственный Пенсионный фонд России.

При формировании пенсионных накоплений в негосударственном пенсионном фонде, выплату средств пенсионных накоплений будет осуществлять негосударственный пенсионный фонд, куда и следует обращаться гражданину.

Граждане России при достижении ими определенного возраста вправе прекратить трудовую деятельность и рассчитывать на материальное обеспечение своих потребностей в форме пенсии. Однако известно, что денежные выплаты пенсионерам в нашей стране остаются довольно низкими.

Средняя пенсия в стране составляет, по данным статистических органов, 14100 рублей, при этом следует учитывать, что используемая методика расчета не является совершенной, поэтому подавляющее большинство населения может рассчитывать на значительно меньшую сумму.

Бесплатно по России

В этой связи многие трудоспособные лица, в том числе и относительно молодого возраста, начинают задумываться о том, как можно увеличить размер своего обеспечения в старости. Одним из таких способов является формирование накопительной пенсии, особенности расчета которой приведены в статье далее.

Что такое накопительная часть пенсии

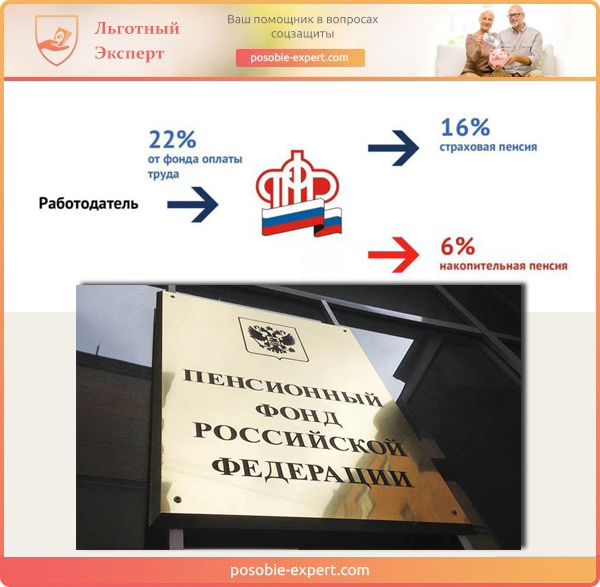

Формирование пенсионных накоплений в России строится на страховых принципах. Это выражается в том, что за каждого работающего гражданина работодатель вносит в ПФР или НПФ определенную денежную сумму, составляющую 22% от размера заработной платы сотрудника. Эти средства, называемые страховыми взносами, направляются на формирование пенсионных прав граждан, выраженных в параметре индивидуального пенсионного коэффициента.

Однако отдельные категории работников могут выбрать, каким образом распределить суммы страховых взносов. Так, часть из них (6%) они могут направить на формирование накопительной части, при этом она не конвертируется в ИПК, а аккумулируется на специальном счете в ПФР или в негосударственном пенсионном фонде (по выбору гражданина).

Важно! На сегодняшний день в стране действует мораторий на формирование накопительной части, который продлится до 2021 года включительно. Это означает, что средства взносов направляются только в счет страховой части, даже если гражданин изъявил желание формировать накопительную.

Как рассчитать накопительную часть пенсии

Лица, которые формировали данный вид пенсионного обеспечения, могут обратиться за выплатами денежных средств при возникновении у них соответствующего права. Оно наступает при достижении ими установленного в стране возраста выхода на заслуженный отдых.

Законодательно предусмотрены три формы выплаты накопительной части:

Бессрочная

Она осуществляется равными платежами на протяжении всей жизни пенсионера или до исчерпания денежных средств на пенсионном счете. При этом для расчета конкретной суммы, которая будет выплачиваться пожилому человеку, используется такой параметр, как «период дожития», исчисляемый в календарных месяцах. Под ним следует понимать срок ожидаемой продолжительности жизни пенсионера после назначения ему денежных средств.

Этот параметр зависит от многих факторов и подлежит ежегодному изменению. В 2019 году период дожития составляет 252 месяца.

Срочная

В этом случае денежные средства выплачиваются в течение 10 лет после назначения пенсионного обеспечения. Как только указанный срок истечет, перечисления будут прекращены в полном объеме.

Единовременная

В этом случае пенсионеру выплачивается вся сумма, накопленная им. Однако это возможно лишь при соблюдении определенных условий, не зависящих от волеизъявления самого лица.

Формула и пример

На практике чаще всего граждане получают бессрочные перечисления, которые начисляются с учетом периода дожития.

Расчет их производится по следующей формуле:

где:

НП – размер пенсионных выплат, осуществляемых ежемесячно.

ПН – накопленная гражданином сумма.

Т – период дожития.

Для наглядности следует привести пример.

Гражданин Петров выходит на отдых в 2019 году. На его пенсионном счете находится сумма, составляющая 300 тысяч рублей.

Соответственно:

Таким образом, размер накопляемой пенсии у Петрова составит 1190 рублей, 47 копеек.

Если предполагается срочная выплата, к примеру, 10 лет (120 месяцев), то порядок расчета такой же:

Соответственно, размер обеспечения составит 2500 рублей. Период срочной выплаты может быть любым, но не менее 10 лет.

Как рассчитать размер единовременной выплаты

Единомоментно все накопленные денежные средства могут быть выплачены только при условии, что размер бессрочной выплаты составляет менее 5% от общей суммы материального обеспечения лица.

Более понятным это становится на примере:

Пенсионер Иванов, соответствующие выплаты которого составляют 1190,47 рубля, получает и страховую пенсию в 11 тысяч рублей. Соответственно,

Общий объем материальной поддержки составляет 12190,47 рубля.

Далее следует рассчитать процентное отношение суммы ежемесячной пенсии рассматриваемого типа к общей сумме материального обеспечения:

Соответственно, размер бессрочных выплат составляет 10,24% от всего объема пенсионного обеспечения. Это означает, что Иванов не имеет права на получение единовременной выплаты.

Онлайн калькулятор

Для расчета суммы пенсии на сайтах различных НПФ, а также на официальном портале ПФР можно воспользоваться специальными программами-калькуляторами. Однако следует понимать, что это позволяет лишь приблизительно оценить размер будущего обеспечения.

Связано это с тем, накопительная пенсия формируется, в том числе, и за счет инвестиционного дохода, размер которого заранее спрогнозировать невозможно.

Накопительная часть – одна из форм материальной поддержки граждан в старости. Однако уже сейчас граждане могут приблизительно рассчитать ее размер, используя несложные вычисления, либо воспользовавшись онлайн калькулятором на сайте ПФР или НПФ.

В видео инструкция о расчете пенсии на онлайн-калькуляторе:

С 2015 года гражданам, не старше 1967 года рождения позволили выбрать способ формирования будущей пенсии. Теперь есть возможность формировать только страховую или страховую и накопительную части пенсии. Пенсионные накопления – нововведение 2015 года. Разберемся, что представляет собой и как формируется данная часть, а также как рассчитывается размер выплат.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Из чего состоит ее размер?

Существует несколько источников пенсионных накоплений, предусмотренных законодательством.

-

Во-первых, это обязательные отчисления работодателя. Ежемесячно в Пенсионный Фонд Российской Федерации на личный счет работника, который указан в СНИЛС, поступает определенный процент от зарплаты. Страховая часть переводится в баллы и сохраняется на счету, а накопительная пенсия – переводится в государственный или негосударственный фонд для управления денежными средствами.

Стоит отметить, что в данном случае сумма зависит, во-первых, от заработной платы, во-вторых, от успешного или неуспешного инвестирования накоплений.

Ограничение действует до 2020 года, но уже существующие накопления не аннулируются, а «замораживаются». В указанный период времени все взносы направляются на формирование страховой пенсии. Во-вторых, существуют добровольные взносы, которые добавляют страховой стаж, но не более половины от необходимого количества лет для выхода на пенсию, а также позволяют увеличить накопления. Определена минимальная и максимальная сумма взносов – два и восемь минимальных размеров оплаты труда соответственно, умноженные на 12 месяцев и на 26%.

Таким образом, на момент 2018 года можно заплатить от 337 569 рублей 12 копеек до 1 071 648 рублей. Полученная сумма распределяется согласно формуле распределения страховой и накопительной части, речь о которой пойдет ниже.

О том, из чего формируется накопительная часть пенсии и где можно узнать ее размер, рассказывается в отдельной статье.

Формула вычислений

Закон обязывает работодателя регулярно (как правило, раз в месяц) перечислять в Пенсионный Фонд России 22% от заработной платы до вычета налога на доходы физических лиц. Из них 6% вычитается по солидарному тарифу на выплату базовой (минимальной) пенсии гражданину.

Рассмотрим вариант формирования страховой и накопительной пенсии (подробнее про формирование накопительной части пенсии рассказывается в этом материале). Оставшиеся 16 процентов распределятся по 10 и 6 процентов на страховую и накопительную части пенсии соответственно.

Рассмотрим расчет формирования накоплений на примере. Предположим, что месячный заработок до выплаты налогов равен 50 000 рублей, тогда годовой доход составляет 600 000 рублей, а работодатель вносит в фонд на личный счет работника взнос в размере 132 000 рублей. Из них 6% – солидарный тариф – 36 000 рублей. Оставшиеся средства распределяются по 60 000 и 36 000 на страховую и накопительную части.

Существует два основных способа распоряжения накопительной частью – перевод денег в государственную управляющую компанию или негосударственный пенсионный фонд (НПФ).

В первом случае государственная управляющая компания, функции которой на момент 2018 года выполняет «Банк развития и внешнеэкономической деятельности», вкладывает накопительную часть в два инвестиционных портфеля. В инвестиционный портфель государственных бумаг входят:

- Государственные ценные бумаги Российской Федерации.

- Облигации российских организаций, гарантированных в Российской Федерации.

В случае перевода денег в негосударственный фонд, гражданину предоставляется широкий перечень финансовых организаций, лицензируемых Центральным Банком РФ, куда можно вложить свои деньги. У каждой организации свои условия управления накопительной частью.

Если вы решили перевести пенсионные накопления в НПФ, проверьте – вошел ли он в систему гарантирования сохранности накоплений. Это можно сделать на сайте ПФР.

О том, стоит ли переводить накопительную часть пенсию в НПФ, мы писали тут, а из этой статьи вы можете узнать о том, куда можно перевести эти средства.

Как рассчитать выплаты при выходе на заслуженный отпуск по старости?

Ежемесячная

Накопительная часть пенсии по старости рассчитывается, как совокупность пенсионных отчислений, средств по программе софинансирования, добровольных взносов и материнского капитала. Необязательно самостоятельно рассчитывать сумму пенсионных накоплений, как правило, негосударственные пенсионные фонды имеют специальные личные кабинеты, где фиксируется сумма накоплений, учитывая проценты от инвестирования.

В результате пенсия с накопительной частью рассчитывается следующим образом. Если гражданин обращается за пенсией в момент достижения определенного законом возраста, то ежемесячная сумма по накопительной части равна пенсионным накоплениям, деленным на 246 месяцев (среднее количество времени выплаты пенсии).

Соответственно, если гражданин выходит на пенсию на четыре года позже, то его накопления делятся на меньшее количество месяцев, в данном случае – 198.

Предположим, что за все время трудовой деятельности гражданин накопил 1 230 000 рублей, из которых 250 000 – материнский капитал, 24 000 рублей получено по программе софинансирования, а все остальное – результат инвестирования взносов работодателя государственной управляющей компанией.

Пусть гражданин обратился за выплатами в год достижения пенсионного возраста, тогда ежемесячно он будет получать 1 230 000 рублей / 246 месяцев = 5 000 рублей.

Единовременная

Согласно российскому законодательству не все могут получить единовременную выплату накопительной части. Такое право предоставляется:

- Лицам, которые получают страховые выплаты по инвалидности, потере кормильца или по социальному обеспечению, у которых не хватает пенсионного возраста, трудового стажа или пенсионных баллов.

- Гражданам, у которых при установлении срочной или бессрочной накопительной пенсии размер выплат составил бы менее 5% по отношению к страховой пенсии.

При обращении работника за выплатой единовременного накопительного обеспечения, его обращение рассматривается не более месяца. При утвердительном ответе ПФР гражданину следует обратиться в ту финансовую организацию, где находились его накопления, то есть в государственный или негосударственный фонд. В таком случае пенсионер получает все имеющиеся на его счету пенсионные накопления. Единовременная выплата не может быть установлена гражданам, которые уже получали ее в течение последних 5 лет.

Пример расчета 5 процентов для выявления возможности ежемесячных выплат

Представим, что пенсионер 1952 года рождения, у которого не формировалась накопительная часть, вступил в программу софинансирования, перечислив туда за 2 года 24 тысячи. Таким образом, сумма накоплений увеличится в 2 раза и составит 48 тысяч, а ежемесячная сумма равна:

48 тысяч / 228 месяцев (определенное законом ожидаемое время выплаты пенсии) = 211 рублей.

Пенсионер получает пенсию в размере 15 тысяч рублей. Посчитаем, какой процент составляет ежемесячная выплата от всей пенсии:

211 рублей /(15 000 + 211 рублей) * 100% = 1, 39%, что меньше 5%, поэтому пенсионер имеет право на единовременную выплату.

Пенсионные накопления – один из способов увеличения своей пенсии. Поскольку они формируются заранее, важно верно распорядиться денежными средствами, направив их на будущую пенсию. Позаботьтесь о своем будущем уже сейчас!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Накопительная пенсия является частью пенсионного обеспечения, предоставляемого государством России всем имеющим соответствующее гражданство.

В результате усовершенствования пенсионной системы, все получили возможность самостоятельно распоряжаться этим ресурсом, поэтому вопрос о расчете накопительной части пенсии актуален среди многих. Как рассчитать накопительную часть пенсии, читайте в статье.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Из чего состоит объем этой части?

Законодательно на федеральном уровне было утверждено положение, согласно этому положению все граждане страны имеют право получать единовременные начисления, для формирования которых используют накопленные деньги.

Финансирование предоставляется одновременно с основными отчислениями абсолютно всем жителям страны, обладающим правами на получение выплат, являющимся гражданами государства.

Выплаты могут быть выданы следующим группам лиц:

- рожденным от 1967 г;

- мужчинам 1953-1966;

- женщинам 1957-1966.

Подробнее о том, с какого года рождения начислялась накопительная часть пенсии и действует ли она в настоящее время, читайте тут.

По его положениям работодатели обязаны оплачивать страховку за каждого работника индивидуально.

Для этого используются индивидуальные финансовые активы, созданные в ПФ для обслуживаемого гражданина. Закон начал действовать и активно использоваться в 2002 году. Начиная с этого времени в течении двух лет у каждого из этих людей сформировались накопления.

Этот тип сбережений формируется исключительно на добровольных основаниях.

- Страховые отчисления, выделяемые руководителями организаций, финансовые вклады в инвестирование разнообразных проектов, нацеленных на прибыль.

- Членство в софинансировании государства по обеспечению пенсионеров.

- Частичное или полное перечисление материнского капитала.

В декабре 2011 года было выпущено уточнение к законоположению «Об обязательном ПС в РФ», где были приняты все ставки этого характера.

При определении объема НЧ используются специально разработанные нормы, правила. Также за основание берется седьмая ст. ФЗ, пронумерованного 424-ым.

Ниже рассмотрим, как это рассчитывается.

Как рассчитать?

При расчете величины пенсионного отчисления, предоставляемого ежемесячно, используют такая формула:

- НП = ПН/T;

- НП – непосредственная сумма выплачиваемая на руки;

- ПН – пенсионное накопление (общие сбережения, имеющиеся в наличии ко времени начала отчисления на счете человека);

- Т – средний показатель планируемого периода перечислений НП, исчисляемый в мес.

Методики вычислений

Расчет

Для составления более полного представления о том как осуществляется расчет, можно рассмотреть наглядный пример.

Предположим, что на личном счете счете у Анны Васильевны ко времени, в которое ей положено начать выплачивать накопительную часть, образовалась сумма размером в 250 000. Таким образом, нам известен основной бюджет, из которого будут совершаться перечисления. Далее мы должны определить в течении какого времени станут осуществляться отчисления из этого объема средств.

Однако, протяженность этого временного периода может варьироваться соответственно тому, в каком году производилось оформление пенсии по факту после установления право пенсионера на получение.

Например, если Анна Васильевна стала получать денежные перечисления после завершения годичного периода после вступления в права, срок выплат должен быть уменьшен на 1 год.

Процентный подсчет

По законоположению «О порядке финансирования выплат за счет средств пенсионных накоплений», рассмотренному и утвержденному в 2011, пенсионерам доступен выбор: возможность перевода сохраненных единой суммой или выбор ежемесячных перечислений.

Кроме этого, существуют нормативы, предписанные государством, определяющие способ выведения средств.

Для вычисления этого показателя используют формулу:

- 5%=(РНП/100)*5;

- РНП – накопительная пенсия по старости.

Вычисление единовременной выплаты

Согласно одному из положений ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений» любой человек с российским гражданством обладает правом запросить выдачу всех имеющихся сбережений одной транзакцией, вместо перечислений, выплачиваемых каждый месяц.

Это право предоставляется абсолютно всем пенсионерам, включая мужчин, рожденных в 1953-1966-х г, если за них вносились платежи по ОПС.

При этом сумма накопительной пенсии обусловлена количеством денег на личном счету, собранных к моменту вступления в права пользователя услуг Пенсионного фонда.

При исчислении суммы накопительной части используется формула:

- РНЧ=СПН/Т;

- РНЧ – объем НЧ;

- СПН – накопленные средства;

- Т – период ожидаемых выплат, равный 228.

В соответствии с регламентированными нормами начисления зафиксирован лимит по реализации плана выдачи пенсионного накопления.

Если будет получен результат, составляющий 5% или менее, то сразу выплачиваются все сбережения.

Если полученная сумма превысит 5%, то сбережения будут выдаваться пенсионеру каждый месяц, вместе со страховой частью.

Если пенсионер отказывается от единовременного перечисления в пользу помесячных выплат, то он должен помнить, что накопительная пенсия имеет много общих черт со сберегательным вкладом.

По сути, она является инвестиционной суммой, которая может существенно вырасти при удачных вложениях, а при неблагоприятных обстоятельствах пенсионер не избежит убытка.

Поэтому так важно правильно выбрать управляющую организацию для своих сбережений.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Сегодня очень много говорится о накопительной пенсии. Правительство готовит к запуску Гарантированный пенсионный план (ГПП). Основное нововведение – это «добровольность» накопительной пенсии. Это значит, что каждый из нас будет сам решать, довольствоваться ли в преклонном возрасте исключительно социальной пенсией или дополнительно создавать пенсионные накопления.

Социальная пенсия уже сейчас слишком мала, чтобы быть гарантией безбедного существования в старости. Вряд ли в будущем ситуация будет лучше. Поэтому заботиться о достойной пенсии придется самостоятельно. Других вариантов нет.

После решения заниматься своими пенсионными накоплениями немедленно встает вопрос. А сколько нужно накопить, чтобы не почувствовать себя «у разбитого корыта»?

Пенсионный калькулятор в EXCEL

В приложении к этой статье мы предлагаем простейший пенсионный калькулятор, который позволит вам рассчитать:

- Размер необходимых пенсионных накоплений (к моменту выхода на пенсию)

- Размер ежегодных отчислений, необходимых для формирования накоплений

Калькулятор принимает в расчет доходность инвестиционного портфеля, который создается для формирования пенсионных накоплений. Для этого необходимо указать ожидаемую доходность инвестиций.

После выхода на пенсию предполагается, что у пенсионера остается консервативный инвестиционный портфель. Значительная часть такого портфеля должна состоять из надежных долговых инструментов (фонды облигаций, облигации, депозиты и т.п.). Пенсионер каждый год изымает из портфеля заранее запланированную сумму (скорректированную на инфляцию).

Для правильного расчета потребуется:

- Планируемый возраст выхода на пенсию

- Текущий возраст

- Планируемый размер ежегодной пенсии

- Срок дожития

- Доходность инвестиционного портфеля ДО пенсии

- Доходность инвестиционного портфеля ПОСЛЕ пенсии

- Средняя инфляция

Срок дожития

Отдельного комментария требует срок дожития. Необходимо указать, сколько лет вы планируете получать пенсию из своих накоплений. Что будет после того, как эти деньги закончатся? Ничего особенного … вы продолжите жить, довольствуясь только социальной пенсией и, возможно, опираясь на взаимопомощь внутри семьи. В любом случае можно указать срок достаточно длинный. Типичными сроками дожития являются 20 или 30 лет.

Пример расчета пенсионных накоплений

Предположим, будущий пенсионер собирается получать на пенсии 600 тыс. руб. ежегодно (50 тыс. в меся) за счет своих накоплений. Сегодня ему 35 лет. Выйти на пенсию он собирается в 65 лет, как и положено всей мужской части населения.

Для этого ему потребуется инвестировать ежегодно до выхода на пенсию 114 тыс. рублей.

Предположения, на которых основывается расчет:

- Доходность инвестиционного портфеля до выхода на пенсию – 14%

- Доходность портфеля после выхода на пенсию – 11%

- Средняя инфляция – 8% (мы всегда стараемся брать несколько завышенные цифры)

- Стартовые накопления – 100 тыс. руб. (в 35 лет)

В возрасте 45 лет для достижения аналогичных доходов на пенсии придется откладывать ежегодно уже 245 тыс. руб. В 55 лет – 674 тыс. в год.

Калькулятор подтверждает, что время – главный союзник инвестора. Начинайте инвестировать как можно раньше!

Досрочный выход на пенсию

Другое применение калькулятора - расчет необходимых инвестиций для досрочного выхода на пенсию.

Например, в том же случае (возраст - 35 лет) будущий пенсионер решил выйти на пенсию раньше - уже в 55 лет. Что для этого необходимо сделать?

Достаточно инвестировать ежегодно 328 тыс. руб. (примерно 27 тыс. руб. в месяц) и через 20 лет можно заниматься любимым делом, получая 60 тыс. в месяц от инвестиций собственных пенсионных накоплений.

При расчете досрочного выхода на пенсию не забудьте увеличить срок дожития - ведь пенсионных накоплений должно будет хватить на более длинный срок.

Ограничения калькулятора

Калькулятор дает только примерные значения. Точные значения назвать невозможно по разным причинам:

- Неизвестна точная доходность инвестиционного портфеля

- Неизвестен точный размер инфляции

Кроме того, важно понимать, что все результаты расчетов даны в сегодняшних цифрах (не скорректированы на размер инфляции). Это значит, что ежегодно необходимо индексировать размер пополнений портфеля на размер инфляции. Аналогичным образом дела обстоят со снятиями во время пенсии.

Расчеты в калькуляторе предполагают, что все пополнения портфеля осуществляются в начале каждого года единовременно. Если вы планируете пополнять портфель в середине года, в конце года или, например, ежемесячно, то сумма ежемесячных пополнений должна быть несколько выше указанной (разница зависит от ставки доходности портфеля).

UPDATE 17.02.2020

Опубликована новая версия калькулятора с расчетом Процента снятия средств на момент выхода на пенсию.

Калькулятор размера пенсионных накоплений в EXCEL

Файл: retirement_calculator_rev2.xlsx

Размер: 58185 байт

Для скачивания файлов необходимо зарегистрироваться или авторизоваться

Двадцать восьмого декабря 2013 г. был принят закон No424-ФЗ «О накопительной пенсии». В результате предусмотренных законом мер, помимо обычной пенсии, теперь можно оформить и ее накопительную часть.

Как рассчитать накопительную часть пенсии

Выплаты по предусмотренной законом части осуществляются помесячно со специализированного счета в момент получения человеком основной пенсии.

Принципы формирования указанной части накоплений

По нормам закона No424-ФЗ, указанная часть пенсии устанавливается женщинам 1957-1966 г.р. и мужчинам 1953-1966 г.р., при наличии за них пенсионных отчислений в 2002-04 годах, а также гражданам 1967 г.р. и более младшего возраста.

Сколько человек выбрали накопительную пенсию

Указанная в ФЗ No424-ФЗ часть образуется из:

- персонально перечисляемых средств граждан;

- перенаправления части материнского капитала;

- выплачиваемых за сотрудника страховых взносов;

- перечислений по программе софинансирования пенсии.

Важно! Независимо от того, что предложенный ФЗ No424-ФЗ вид накоплений включает собственный вариант отчислений, он может устанавливаться только гражданам, получающим основную пенсию.

Для реализации своих законных прав, до окончания 2015 г. гражданам предлагалось подтвердить перенаправление части своих взносов, направляемых на основную пенсию, на учреждение накопительной ее части представлением специальной заявки в ПФР.

При реализации человеком этого права, 6% его взносов из отчисляемых за работника 22%, начинают откладываться на специализированный счет, инвестируясь в дальнейшем на кредитном рынке через ПФР или НПФ.

Справка! Если гражданин не воспользовался предоставленной возможностью, указанные 6% с 2016 г. также продолжат инвестироваться ПФ, и после его выхода на пенсию будут выплачены ему в суммарном объеме.

Индексирование накопительной части государством в процентах

Важно также заметить, что накопительная часть не индексируется государством, и доход по ней ничем не гарантирован. Если ее инвестиции окажутся удачными, это обеспечит неплохую прибавку к пенсии, но, если они будут убыточным, государством на нее будут выплачены только страховые взносы.

Справка! В 2014 г. государство применило мораторий, замораживающий указанную часть выплат, ввиду чего весь объем страховых взносов перенаправлен исключительно на основную часть пенсии.

Мораторий применен по причине ухудшения общих экономических показателей, и на текущий момент планируется его пролонгация до 2020 г.

Определение страховой и накопительной пенсии

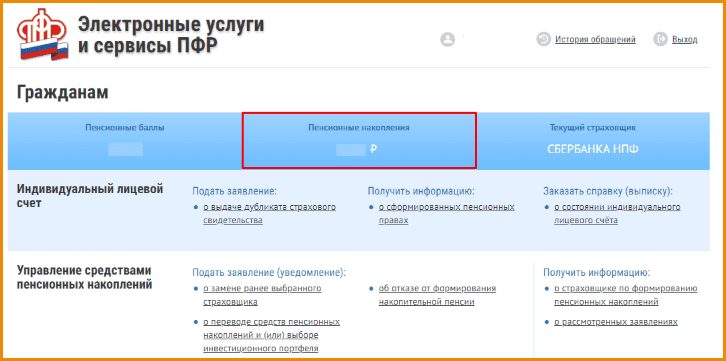

Как выяснить местонахождение своей пенсии

Чтобы выяснить местонахождение своих пенсионных средств, можно:

-

направиться в подразделение ПФР по месту жительства, оформив заявление на предоставление сведений об управляющей компании. Также потребуется предоставить паспорт и СНИЛС. Работники подразделения по номеру СНИЛС могут предоставить требуемые данные в период 10 рабочих дней как при персональной встрече, так и с уведомлением через почту;

Работники ПФР по номеру СНИЛС могут предоставить данные о месте нахождения ваших пенсионных средств

Получить сведения о своей пенсии можно через интернет на портале госуслуг

Для приобретения указанного статуса можно:

- Оформить на gosuslugi.ru код активации, он придет почтой на выбранный адрес в течение 1-3 недель с уведомлением.

- Найти точку клиентского обслуживания «Ростелеком» у себя в регионе и оформить получение кода активации там, необходимо лишь захватить с собой документы, указанные в 1-м пункте и ИНН.

- Задействовать электронную подпись, полученную в специальном удостоверяющем центре.

- Применить электронную универсальную карту (выпуск прекращен 01.01.17).

После приобретения требуемого статуса, в «Категории услуг» выбрать «Пенсия, пособия и льготы», нажать «Извещение о состоянии счета в ПФР» и щелкнуть «Получить услугу».

Загрузится «Извещение о лицевом счете», где будет представлено наименование страховщика.

Помимо указанного портала, также имеется возможность обратиться и на сайт ПФР: http://www.pfrf.ru/, где в «Личном кабинете» можно получить выписку о лицевом счете нажатием кнопки «Запросить».

На сайте ПФР можно получить выписку о пенсионном лицевом счете

Отобразится сообщение о принятии запроса, а выписка спустя некоторое время появится в разделе «История обращений».

Важно! Для сбора указанных данных ни при каких обстоятельствах нельзя пользоваться другими, кроме перечисленных, онлайн-сервисов, в т.ч. передавать им свою персональную информацию или отправлять СМС на короткие номера.

Из полученных на представленных сервисах данных можно также узнать:

- наименование персонального страховщика;

- выбранный вариант пенсионного обеспечения;

- размер учтенного для начисления пенсии стажа;

- число рассчитанных для начисления пенсии баллов;

- объем аккумулированных средств и итоги их вложения.

Формула пенсионного накопления

Как получить указанный вид накоплений и их расчет

Если человек воспользовался предоставленным ему законом правом, он может получить накопления, представив заявку в ПФ по месту жительства, предоставив требуемые документы.

Справка! В 2019 г. главные новости связаны неиндексацией пенсий, если пенсионер продолжает работать, и невозможностью востребования в этой ситуации накопительной выплаты.

При выходе на пенсию гражданин получает право получить накопления по ФЗ No424-ФЗ одним из 3-х вариантов.

Формирование накоплений и виды выплат пенсионных средств

Единовременно

При этом способе получения накопленных средств они будут перечислены человеку единожды в совокупном объеме.

Указанный вариант перечисления средств устанавливается:

- получателям пенсии по утере кормильца, инвалидам или получателям пенсии по гос. обеспечению;

- имеющим достаточное количество пенсионных лет, но не обладающим требуемым стажем и баллами;

- при кончине гражданина, имеющего указанный счет его наследникам, если они востребовали эти средства.

Справка! В ч.1 ст.6 ФЗ No424-ФЗ, также указано, что если указанные средства представляют сумму менее 5% от основной пенсии, они также выплачиваются единовременно.

Единовременная выплата накопленных средств может перечисляться только один раз

Пример расчета единовременной выплаты

Ниже приведен расчет, может ли пенсионер затребовать выплату указанных накоплений единовременно.

Например, величина насчитанной пенсии у человека составляет 7200 руб., а специализированного счете имеется 172000 руб.

Расчет НП: НП=СПН/Т, где:

- НП – ежемесячные накопительные выплаты;

- СПН – сумма пенсионных накоплений;

- Т – ожидаемый период выплаты НП, в мес. (ч.1 ст.17 ФЗ No424-ФЗ; 246 мес. в 2018 году).

- Выплаты НП: 172000/246=699,19 руб.

- Выплата основной пенсии+НП: 7200+699,19=7899,19 руб.

- Коэффициент НП к основной пенсии (страхов.+накопит.): 717 руб./7917 руб.=0,09*100%=9%.

Т.к. 9% больше 5%, человек не сможет затребовать средства со специального счета единовременным платежом, и ему будет установлена постепенная их выплата.

Калькулятор для расчета размера выплат накопительной части пенсии

Вам поможет калькулятор расчета выплат накопительной части пенсии.

Срочно

При этом способе получения средств они выплачиваются в течение выбранного человеком срока помесячно, при этом указанный срок не может составлять менее 10 лет.

Срочные выплаты выдаются пенсионеру один раз в месяц в течении 10 лет и более

Пример расчета

Срочная выплата (СПВ) выплачивается из суммы СПН, деленной на кол-во месяцев Т: СПВ=СПН/Т.

Бессрочно

При этом способе выплат средства выплачиваются помесячно, в течение всей жизни человека, или до исчерпания счета.

Пример расчета

Расчет бессрочных выплат: НП=СПН/Т. При зарплате в 30 тыс.руб. 6% взносов составляют 1800 руб. При этом на счете, например, за 20 лет, будет: СПН=1800*12 мес.*20 лет=432000 руб.

Справка! Период Т в указанном случае – это постепенно растущая статистическая величина, на 2018 г. она составила 246 мес., или 20,5 лет.

Допустим также, что инвестиционная прибыль от накопленных средств составила 216000.

Если человек выбрал бессрочные выплаты, размер НП составит: НП=СПН/Т=648000 руб./246 мес.=2634 руб.

Бессрочный вид пенсионных накоплений выплачивается помесячно, в течение всей жизни человека, или до исчерпания счета

Калькулятор расчёта бессрочных накопительных пенсионных выплат

Самый распространенный вопрос по означенному типу пенсии

Вопрос от Виктора: Прошло 2 месяца, как скончался мой отец. Он имел сбережения в накопительной пенсии. Имеется ли возможность получения этих денег его наследникам?

Ответ: Закон No424 гласит, при кончине лица, имевшего накопительную пенсию, они могут быть унаследованы. Данная норма не затрагивает материнский капитал.

Для их наследования требуется установить, имеется ли заявление от отца, определяющего порядок лиц, могущих наследовать накопления при его кончине.

Если указанного заявления нет, накопления наследуются всеми наследниками владельца в срок до 6 месяцев после его кончины, при внесении требования на наследование средств.

Федеральный закон «О накопительной пенсии» N 424-Ф3. Статья 6

Моя пенсия и деньги

Если человек привык жить в достатке, среднестатистическая пенсия не предоставит ему тот уровень комфорта, к которому он привык. Страховые выплаты сегодня имеют зарплатный потолок 59000 руб.

Это подразумевает, что неважно, зарабатывает работник указанную зарплату или большую, пенсионные отчисления в обоих случаях будут одинаковы.

Т.к. мораторий на указанный в ФЗ No424-ФЗ тип пенсии продлен до 2020 г., представленная схема денежных вложений все еще существует фактически только в теории.

Даже с учетом того, что ПФ вкладывают поступающие деньги в инвестиционные портфели, их может частично поглотить инфляция.

Сегодня на одного пенсионера приходится около 2,5 работников, и, по информации Росстата, к 2040-м г.г. их будет 1,5. Это подразумевает, что «финансовая подушка» для пенсионеров будет постепенно уменьшаться.

Страховые выплаты сегодня имеют зарплатный потолок 59000 руб.

В складывающихся реалиях назрела необходимость подумать о своем будущем благосостоянии и самому. Приобрести недвижимость, откладывать средства на депозиты, вкладываться в ценные бумаги и в валютные накопления.

Эти меры позволят докладывать в пенсионном возрасте некоторую сумму к пенсии и получить реальную возможность, пусть не богатой, но достаточно «сытой» старости.

Видео — Как узнать размер накопительной части пенсии

Читайте также: