Ситуация с негосударственными пенсионными фондами

Недавно лидеры двух думских фракций — ЛДПР и эсеров — заявили о возможности скорого упразднения Пенсионного фонда (ПФР) и о том, что властям следует вернуться к практике выплат пенсий и пособий напрямую из бюджета. «Огонек» поинтересовался, возможно ли это, у проректора Финансового университета при правительстве РФ Александра Сафонова. А заодно и попросил оценить перспективы: ждать ли россиянам очередной пенсионной реформы уже в ближайшем будущем?

Беседовала Светлана Сухова

— Александр Львович, следует ли упразднить ПФР?

— Напротив, нужно придать ему внеправительственный статус. Например, в Германии Пенсионный фонд — это самостоятельная структура, управляемая представителями правительства, работников и работодателей. Он самостоятельно устанавливает тарифы исходя из ситуации на рынке труда и в экономике. А вот часть его непрофильных функций по выплате пенсий и пособий, имеющих социальный, а не страховой характер, было бы разумно передать Федеральному казначейству.

— Возможно ли выплачивать пенсии напрямую из бюджета, как предлагают депутаты?

Александр Сафонов, проректор Финансового университета при правительстве РФ

— Нет, потому что каждому россиянину, получающему пенсию по старости, она должна быть начислена. То есть специалист обязан учесть все нюансы, тонкости и детали. Программа в компьютере это сделать не в состоянии, потому что система учета СНИЛС работает в некоторых случаях некорректно. Например, работодатель может не переводить взносы в ПФР, хотя исправно отчислять налоги (НДФЛ), так что в информационной системе ПФР у человека не формируется пенсионный стаж. Иначе говоря, когда работник начнет оформлять пенсию, выяснится, что сумма выплат будет низкой, но он может предъявить документы, удостоверяющие, что он работал, и тогда это уже будет проблема государства — взыскать с бывшего работодателя неуплаченные взносы, а человеку начислят баллы и поднимут пенсию. В казначействе всем этим долгим процессом заниматься не будут. А таких случаев и ситуаций — миллионы. Например, смена места работы — отъезд из столицы на Север, где тут же начинает начисляться северный стаж. Но из-за некорректности ведения кадрового дела таковой может не отразиться в системе ПФР. Человек опять же может доказать свое право на повышенную пенсию, предъявив штамп регистрации в паспорте. Нигде, кроме как в специализированных организациях, занятых соцобеспечением, не будут это проверять.

— Почему с этим не может справиться ФНС, если ей расширить штат?

— У налоговиков иные задачи. Они работают в простой плоскости: есть понятный и легко проверяемый по определенному алгоритму объект налогообложения (прибыль, стоимость имущества, доход физического лица, фонд оплаты труда, размер льгот), который позволяет данный алгоритм заложить в программу. К тому же все расчеты у них ведутся преимущественно в рамках года, тогда как в ПФР учитываются десятилетия трудовой деятельности, разные размеры взносов, разные условия труда, разные должности, место проживания. Достаточно много людей, у которых трудовая история со всеми особенностями содержится только в бумажном виде — это трудовая книжка, трудовые договоры, штамп в паспорте о прописке, приказы о зачислении или об увольнении, документы о государственных наградах, об особых званиях и т.п. Часть этой истории будет предъявлена только в момент обращения гражданина для оформления пенсии, а в некоторых случаях людям приходится обращаться к архивам для подтверждения их стажа или особенностей условий труда. Расчеты по линии ПФР — сложные, когда нужен десяток факторов. И уж поверьте: в правительстве люди разумные и смешивать фискальную и социальную политику не будут. Нигде в мире не покусились на пенсионные фонды, не упразднили их как самостоятельную структуру.

почему 2022 год называют точкой невозврата для Негосударственных пенсионных фондов (НПФ)

— Почему же в России Пенсионный фонд не является независимым?

— Потому что по факту контролируется государством и через него идут транзакции на меры социальной поддержки населения. Но, как я уже отмечал, более целесообразно было бы сосредоточить его функции только на выплате страховых пенсий по старости. Сейчас постоянно говорят о дефиците ПФР, хотя это, по сути, технический дефицит. Основные взносы в него приходят все-таки от работодателей. И надо понимать, что бюджет вносит в Пенсионный фонд деньги на выплату пенсий, например, госслужащим, но делает это как работодатель. А специфика дефицита и дополнительного трансфера средств из федерального бюджета заключается в необходимости заниматься социальной защитой. В ПФР, например, перечисляют бюджетные деньги на выплату пенсий инвалидам, чернобыльцам, лицам, пострадавшим от экологических катастроф,— это обязанность государства. За рубежом пенсионные фонды такого не делают, потому что заняты выплатами только страховых пенсий. Еще государство принимает решение о льготных тарифах на уплату взносов в ПФР для тех или иных отраслей. И кто в этом случае покрывает «недостачу» в бюджете фонда? Государство, конечно, раз уж оно и приняло такое решение. Так по гособязательствам и набегает… На будущий год, например, трансфер из бюджета в ПФР планируется на уровне 3,34 трлн рублей.

— Как вы относитесь к идее введения «пособия на бедность», чтобы пенсионеры получали фиксированный минимум, а все, кто хочет большего, пусть копят?

Кому грозит увольнение

— Это идея некоторых экономистов, которые в очередной раз предлагают реформировать пенсионную систему. В качестве лекала в этом случае была взята пенсионная система Великобритании. Государство там выплачивает пенсии всем в равной степени за счет общих налогов без отчисления каких-либо страховых взносов. На эти деньги может рассчитывать каждый британец, но они весьма невелики. Хочешь больше — копи. Введение аналогичной системы в России чревато тем, что миллионы будут вынуждены проживать на такое «пособие» — у нас же копить не с чего! По крайней мере, изрядному большинству сограждан, потому что их зарплаты, мягко говоря, невелики. Эксперимент с введением накопительной части пенсии, осуществленный в 2001–2014 годах, показал свою полную несостоятельность. Как, впрочем, и аналогичные эксперименты в ряде других стран мира (например, в Чили). Россиянин может начать копить в надежде получить в старости сколь-нибудь существенную сумму, только если у него зарплата от 100 тысяч рублей. Таких людей — не больше миллиона на всю страну. Основная масса ничего не сможет накопить. Плюс еще есть такой системный момент: как только прозвучит, что пенсии не связаны со стажем, будет потерян стимул работать долго, много и с белой зарплатой. Кроме того, следует добавить, что в Конституции по инициативе президента теперь есть статья, которая определяет солидарный и страховой принципы построения пенсионной системы, а значит, с юридической точки зрения предложения бесперспективны.

— Значит, налоговые вычеты и иные бонусы от ФНС не могут стать стимулом для развития добровольного накопления?

— Если у вас нет доходов, то хоть весь ваш «почти ноль» освободить от налогов, толку-то? Если медианная зарплата 33–35 тысяч рублей по стране и пусть даже два члена семьи ее получают (что уже фантастика для большинства российских семей), то при появлении одного ребенка или двух эта семья падает на уровень предбедности. Как им детей поднимать, покупать машины, решать жилищные проблемы? Пенсия далеко, и есть приоритеты поважнее. Логично, что люди будут делать ставку на покупку еды, оплату ЖКХ, учебы детей, транспорта.

— Развитие корпоративной пенсионной системы — выход?

— Она и так существует, но потихоньку схлопывается. Это одна из главных проблем негосударственных пенсионных фондов (НПФ) — корпоративные пенсионные программы сворачиваются чем дальше, тем больше. Многие крупные корпорации уже отказались от своих пенсионных фондов, продали их, как, например, РЖД и ЛУКОЙЛ. Такие фонды теперь используются крупными банками для получения доступа к длинным деньгам. Рынок за эти годы сильно изменился. Для НПФ настали сложные времена, и точкой невозврата для них станет 2022 год. Если сейчас ГПП (гарантированный пенсионный продукт) не примут, то НПФ могут и вовсе прекратить свое существование.

— Вроде как говорили о гарантированном пенсионном плане?

— Гарантированный пенсионный продукт (ГПП) будет именоваться иначе и будет касаться отдельных категорий граждан, но зато в обязательном порядке.

Все потому, что власти внезапно осознали, что есть категории граждан, которые вообще выпадают из системы пенсионного обеспечения.

— Выходит, что это дополнительные 6 процентов к тем 22 с половиной, которые сегодня платят работодатели?

— Нет. У нас есть ряд категорий россиян, в отношении которых надо срочно принимать меры, иначе они к старости нищими будут. Например, самозанятые. С их доходов нет отчислений в ПФР, а значит, они не формируют пенсионные права. Для этой категории надо разработать опцию, которая позволит им создать пенсионные накопления на старость.

— Следует ли, на ваш взгляд, реформировать существующую систему пенсионных досрочников и тех, кто получает большое число надбавок?

— Это особенности их службы и работы. Во всем мире есть проблема, в том числе и в американской армии, намного более богатой, чем российская: и там не могут предложить военным зарплату, адекватную их риску и вкладу. Очень это дорого. Выход один — компенсировать нехватку денег социальным пакетом. Ведь люди работают в критических условиях: полицейскому, особенно участковому, в России приходится побегать по 10–12 часов в день 7 дней в неделю, поучаствовать во всех специальных и неспециальных мероприятиях. Как он в таких условиях сможет проработать до 60 лет? Никак. Взамен ему предлагается уйти на пенсию пораньше. И это правильно: или деньги, или нормальные условия работы (нормированный день, отсутствие риска для жизни и т.д.), или социальные гарантии (досрочная пенсия, добавки к выплатам и прочее).

— А страхование проблемы не решает?

— Застраховать можно смерть или инвалидность, а как страхование поможет заманить человека на такую работу? Вряд ли наличие такой страховки станет стимулом для найма. Потому что человек или рассчитывает на высокую зарплату за свою сумасшедшую работу, или желает получить гарантии того, что он терпит такой прессинг ограниченное время и потом получает за это бонусы. А страховой подход, чтобы платить по факту: мол, умрешь — заплатим, это скорее дестимуляция. К слову, досрочная и приличная пенсия для госслужащих во многих странах служит профилактикой коррупции: человек, попавшийся на взятке, лишается социального пакета.

Как могут ужесточить требования к пенсионной системе

— Но уж слишком таких людей много. Жаль, не могу сказать точно, какие суммы идут на пенсионные выплаты того же силового блока, данные засекречены, по крайней мере, в отношении спецслужб…

— Не так много, как кажется. Скажу так: пенсии у них небольшие, да и соцпакет не впечатляет. Что же до звучащего сегодня предложения уменьшить численность силового блока, напомню, как в свое время предлагали довести и численность больничных коек и медперсонала до европейского уровня. И что вышло? А все потому, что численность и плотность населения в России не соответствуют европейским нормам. Представьте, что мы сократим численность полицейских и участковых, а их и сейчас-то во многих городах и весях страны катастрофически не хватает. Да, на бумаге неплохо получилось с медициной, когда одна больница на несколько сел, но вот на практике выходит, что пока до нее доберутся страждущие, они могут и умереть. Простых пенсионных решений не бывает.

— Но если уменьшить пенсионную чехарду («Огонек» писал об этом в № 32 от 27 августа 2018 года ), может удастся выкроить средства на увеличение хотя бы минимальных пенсий?

— Не удастся. Все равно останутся обязательства в отношении тех, кто уже на пенсии. Можно попробовать увеличить пенсионное обеспечение, но тогда надо будет обозначить источник средств. На сегодняшний день таких долгосрочных источников нет. Фонд национального благосостояния (ФНБ) не поможет, он быстро кончится: в нем порядка 11 трлн рублей, а ежегодная потребность отечественной пенсионной системы — 7 трлн рублей. Хватит чуть больше, чем на несколько лет. Единственное, что может помочь,— решение стратегической задачи: развитие экономики. Ведь пенсионные отчисления зависят от величины зарплат и от количества занятых.

— В сухом остатке: нынешнюю пенсионную систему надо реформировать?

— Хорошо бы вообще прекратить дискуссию на эту тему. У россиян уже выработался рефлекс: как только в информационном пространстве начинаются разговоры о грядущих реформах, это вызывает сильнейшее беспокойство. Ничего хорошего сограждане не ждут. И они правы: до сих пор все объявленные государством проекты реформ не завершились ожидаемым эффектом.

— Это вы про «выхлоп» от повышения пенсионного возраста в этом году? Ждут примерно 48–50 млрд рублей…

— Отчасти. Дальнейшая работа для совершенствования пенсионной системы России мне видится планомерной, пошаговой, долгой и непубличной. В первую очередь надо отказаться от балльной системы подсчета пенсий, перейти к зарплатно-стажевым критериям. Чтобы человек видел в своем личном кабинете не какие-то баллы, а непосредственные отчисления, которые сделал в его пользу работодатель. Второе — следует прекратить играться с тарифами, нужно, чтобы все компании страны делали одинаковые страховые отчисления вне зависимости от вида экономической деятельности. ПФР должен формироваться за счет страховых взносов. Нельзя поддерживать какие-то отрасли экономики, создавая при этом проблемы для ПФР. В противном случае продолжится нынешняя практика, когда компании проходят перерегистрацию, только чтобы включить в перечень видов экономической деятельности такие, на которые распространяются льготы по уплате страховых взносов. Словом, когда все начнут платить, то удастся выровнять на рынке труда рабочую силу для всех секторов экономики, а потом и пополнить ПФР. Но главное — это усилия власти по развитию экономики. Повторюсь: только высокие доходы россиян позволят сдвинуть с мертвой точки телегу нашей пенсионной системы.

По данным Московской биржи в конце 2018 года только 9% активов НПФ было вложено в акции. Что это означает, и как создать себе пенсию самостоятельно — рассмотрим далее.

По моим расчетам вклады в среднем проигрывают инфляции.

С облигациями ситуация может быть на 1-2% получше, но не существенно: результат — около нулевой.

Следовательно, если 89% пенсионных накоплений и резервов НПФ вложено в депозиты и облигации, то их реальная стоимость не может расти. Большая удача, если НПФ не проиграют инфляции.

Так например, по сообщению в прессе доходность крупных НПФ в 2018 году была ниже инфляции. По другим сообщениям , за 5 лет только 12 НПФ смогли дать доходность ненамного больше инфляции (буквально на пару процентов).

Примечательно, что нигде в интернете нет открытой статистики НПФ по накопленной доходности за 5-10-15 лет. Максимум, что есть — это доходность за 1 год, но она не показательна. Есть что скрывать?

Но чтобы жить на пенсию нужно, чтобы пенсионные накопления не просто шли вровень с инфляцией, а существенно ее обыгрывали, иными словами приумножались. Иначе деньги на пенсии быстро закончатся. Это связано с многими факторами:

- когда вы работаете, то с зарплаты в пенсионный фонд отчисляется меньше денег в месяц, чем вам нужно будет на жизнь на пенсии

- у некоторых людей период жизни на пенсии сравним по количеству лет с периодом работы

- рост с возрастом расходов человека на медицину и социальную помощь

- так называемая «накопительная пенсия» уже несколько лет заморожена

Рост реальной стоимости денег могут обеспечить только инвестиции в акции и недвижимость. Но акций всего 9% в портфелях НПФ, а недвижимости нет.

Кто придумал вкладывать длинные пенсионные деньги в облигации и депозиты, которые в среднем проигрывают инфляции и обесцениваются при падении курса рубля. Ответа нет, но очевидно, что на пенсию надеяться не стоит.

Вы должны создать себе пенсию самостоятельно

Для этого нужно инвестировать в акции и недвижимость.

К сожалению, население России в целом мало финансово грамотно, поскольку держит 65% своих сбережений на депозитах. Такого нет ни в одной другой развитой стране мира, и даже в развивающихся. У нас ситуация даже хуже, чем в Индии.

Видимо, 1990-е годы, когда вклады в банках сгорели из-за гиперинфляции ничему не научили людей. Но тогда и инструментов для инвестирования по сути не было. А сейчас есть и много.

Чего же все боятся: риска в акциях? Но если будет гиперинфляция депозиты точно обесценятся, а акции отрастут в цене через пару лет и ваше богатство сохранится. Странная логика: вкладывать в заведомо проигрышный инструмент — депозиты, и избегать выигрышного — акций. Ну хоть в недвижимость бы инвестировали.

Депозиты населения в июле 2019 достигли рекордной суммы — 22,9 трлн. руб. и продолжают расти. Если хотя бы половина этих денег была вложена в российские акции, наш рынок взлетел бы в несколько раз вверх.

Однако есть и положительные пока слабые ростки: количество клиентов биржи растет последние несколько лет и достигло 2,6 млн. человек.

Вероятно, что основной прирост дают индивидуальные инвестиционные счета (ИИС).

Проблема в том, что люди покупают в рамках ИИС только облигации из-за того, что государство дает вычет на взносы. Это не улучшает ситуацию в стране: сегодня льгота есть, завтра ее нет, а инвестировать люди не научились, инвестиционную культуру не воспитали, пенсионный капитал не накопили.

Я бы сказал, что предоставление вычета 13% с 400 000 руб., внесенных на ИИС, скорее вредно, чем полезно, с указанной точки зрения. Данный вычет стимулирует короткие схемы обогащения: открыл пустой счет, внес в конце 1 года средства, вложил в гос. облигации (ОФЗ), потом внес еще 2 раза, и после 3-х лет закрыл. Получились не инвестиции на пенсию, а некий «схематоз», в котором никаких общественно полезных целей я не вижу.

Для того, чтобы создать капитал, нужно инвестировать долгосрочно (от 12 лет), и большую часть портфеля молодых и зрелых людей должны составлять именно акции, а не облигации. Стандартная схема для консервативного портфеля: доля акций = 100 — возраст человека.

- Негосударственные пенсионные фонды 89% пенсионных накоплений и резервов держат в облигациях и депозитах, и только 9% в акциях. Вследствие этого они не могут существенно обыграть инфляцию и обеспечить достойные пенсии своим вкладчикам.

- Население России в среднем мало финансово грамотно, поскольку держит 65% своих сбережений на депозитах, которые проигрывают инфляции.

- Но есть и ростки надежды: количество клиентов биржи растет последние несколько лет и достигло 2,6 млн. человек, скорее всего, за счет роста количества ИИС.

- Очень жаль, что большинство людей, по ощущениям, используют ИИС не как долгосрочный инструмент для создания пенсионного капитала и пассивного дохода. А как краткосрочную схему для получения у государства вычета по НДФЛ (13%) с внесенных на счет 400 000 руб. И только для этого. С государственной точки зрения я бы такой вычет отменил, и оставил только вычет по ИИС с полученного дохода.

За всю историю существования пенсионной системы в Российской Федерации ее кардинальные изменения проводились не один раз. Наиболее заметное из них произошло в 2002 году, когда пенсию по старости в России поделили на 3 обособленных группы: базовую (отменена), страховую и накопительную. Последняя же представляет наибольший интерес, поскольку до реформы 2002 года аналогов ее в нашей стране не было.

Накопительная часть в 2013 году была выделена в отдельный вид пенсионной выплаты. В соответствии с законом граждане вправе самостоятельно определять необходимость формирования данного вида обеспечения и распоряжаться тем, каким образом оно будет происходить – перечисляться в ПФР или в негосударственный пенсионный фонд (НПФ). Работа НПФ — это лицензируемая деятельность и за определенные нарушения организация может лишиться документа.

Бесплатно по России

Можно ли доверять НПФ

Многие граждане, которые вправе распоряжаться тем, каким образом будет формироваться их будущее пенсионное обеспечение, хоть и приняли решение о перечислении части страховых взносов на накопительную часть, однако оставили ее в государственном фонде. Такая позиция многими мотивируется тем, что накопления в ПФР находятся в большей сохранности.

НПФ же предлагают увеличить будущую пенсию за счет инвестиционного дохода, который образуется в результате вложений пенсионных средств граждан в различные проекты (в основном акции и иные ценные бумаги). Так существует ли риск потерять свою пенсию, формируя ее в НПФ?

Ответ на этот вопрос несколько неоднозначен. За те суммы, которые работодатель или сам гражданин перечисляет на накопительную часть, переживать не стоит. Федеральное законодательство предусматривает разносторонние меры контроля деятельности НПФ. Кроме этого, «пенсионные» деньги не могут быть взысканы по обязательствам негосударственного фонда, возникшим по каким-либо причинам.

Однако пенсию переводят в НПФ для получения дохода от инвестиций. Его же никакой фонд гарантировать не может. Потеря инвестиционного дохода вполне может случиться по причине финансовых проблем у НПФ, однако он же утрачивается, к примеру, и при переходе из одного фонда в другой чаще, чем один раз в 5 лет.

Кроме аккумулирования и формирования накопительной пенсии, что происходит в рамках ОПС, НПФ активно заключают договора добровольного пенсионного страхования. Государственные гарантии сохранности средств не распространяются на эти накопления. В этой связи существует риск, что в случае банкротства или отзыва лицензии у фонда они будут утрачены.

Из вышесказанного следует, что доверять НПФ можно и размещение накопительной части пенсии на их счетах не предполагает рисков ее утраты. В то же время прекращение деятельности фонда зачастую становится причиной потери инвестиционного дохода и средств, размещенных в рамках договоров добровольного пенсионного страхования.

Наиболее частой причиной прекращения деятельности рассматриваемых организаций является отзыв лицензии, который происходит по инициативе Центробанка РФ.

Список негосударственных фондов, у которых отозвали лицензию

Первые негосударственные пенсионные фонды начали появляться примерно в середине 90-х годов, однако они еще не участвовали в системе ОПС. После того, как гражданам позволили переводить пенсионные накопления на счета НПФ, контроль деятельности последних значительно усилился. Центральный банк РФ ежегодно по причине неисполнения ими требований законодательства.

Наиболее крупными организациями, которые закрылись в последние годы, являются:

- «Держава»;

- «Солнце. Жизнь. Пенсия»;

- «Защита будущего»;

- «Солнечное время»;

- «Адекта-Пенсия»;

- «Поволжский»;

- «Мечел-Фонд»;

- «Сибирский капитал».

Деятельность данных организаций с отозванной аккредитацией на сегодняшний день прекращена.

За что могут лишить лицензии НПФ

Чтобы организация была лишена лицензии на осуществление деятельности в рамках ОПС, должна быть веская причина. ЦБ РФ принимает подобное решение в следующих случаях:

- сокрытие или недостоверность предоставляемой регулятору информации;

- отсутствие достаточного количества оборотных средств;

- высокие инвестиционные риски;

- нарушение законодательных норм при инвестировании.

- отказ в передаче денежных средств другим НПФ в случае соответствующего волеизъявления клиента;

- размещение активов в кредитных учреждениях, не соответствующим требованиям, которые к ним предъявляются законом.

Что такое система гарантирования сохранности пенсионных накоплений

При Агентстве по страхованию вкладов (АСВ) действует специальный фонд гарантирования пенсионных накоплений. Он был создан для защиты прав и интересов граждан, застрахованных в системе ОПС. Каждый НПФ имеет обязательство по перечислению денежных средств в данный фонд. Если у участника системы будет отозвана лицензия, то АСВ осуществит компенсацию потерянных средств клиентам организации.

Таким образом, государство гарантированно обеспечивает сохранность пенсионных накоплений граждан в рамках ОПС.

Что будет с накоплениями, если НПФ обанкротится

В соответствии с действующими правовыми нормами после отзыва лицензии назначаются временные управляющие, в обязанность которых входит перевод всех денежных средств в ПФР с последующей ликвидацией фонда как юридического лица.

Накопительная пенсия, с момента аннулирования лицензии, переходит в ПФР. В этой связи гражданину необходимо до истечения календарного года подать соответствующее заявление о выборе другого страховщика.

Если же клиент неблагонадежного фонда решит оставить накопления в ПФР, то никаких действий ему предпринимать не нужно.

Вопросы и ответы

В 2016 году я заключил с известным пенсионным фондом договор для формирования добровольной накопительной пенсии и исправно вносил средства на свой счет. Теперь он разорился, что же будет с моими деньгами?

К сожалению, АСВ не осуществляет компенсаций денежных средств в рамках договоров добровольного пенсионного страхования. Вопрос о том, получите ли Вы свои средства, будет решаться в зависимости от наличия собственных средств фонда после завершения процедуры ликвидации.

Не могу определиться с выбором негосударственного пенсионного фонда. Множество их них предлагают одинаково заманчивые предложения по доходности. Как же выбрать наиболее подходящий?

Доходность является важным критерием при выборе НПФ. Однако не следует забывать, что не всегда увещевания агентов и рекламные проспекты соответствуют действительности. В среднем доходность успешных фондов составляет около 8-10%. Если обещают выше, то это, по всей видимости, недобросовестная организация.

Топ-5 самых надежных компаний

Ниже представлен Топ-5 негосударственных фондов по версии «Эксперт РА» – ведущего аналитического агентства России.

- «ГАЗФОНД «пенсионные накопления».

- АО «НПФ «НЕФТЕГАРАНТ».

- «ГАЗФОНД

- «ВТБ Пенсионный фонд»

- «НПФ Сбербанка».

Заключение

Для осуществления деятельности в рамках ОПС негосударственным пенсионным фондам требуется наличие лицензии. Однако, по причине нарушения законодательства последними, разрешение может быть отозвано, что грозит ликвидацией организации.

Клиентам фонда, у которого отозвана лицензия, по большей части, не о чем переживать, поскольку накопительная часть пенсии застрахована в государственной системе. Однако инвестиционный доход и добровольные перечисления могут быть утеряны, поэтому к выбору все же необходимо подходить крайне осознанно.

Полезное видео

Еще больше информации по теме в видео:

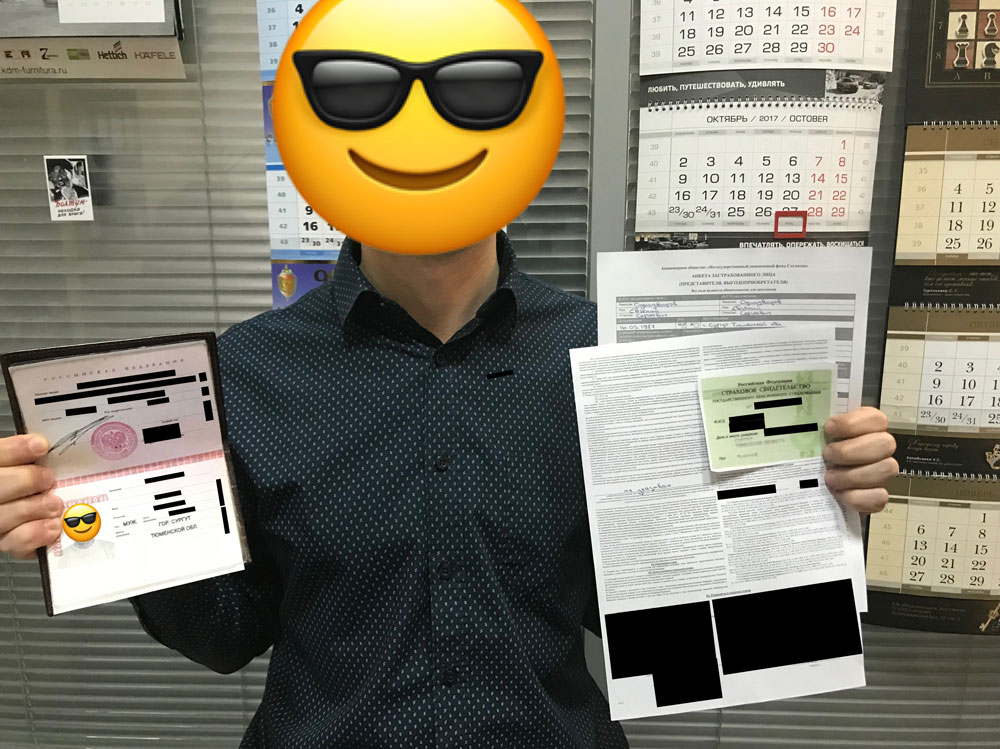

Как меня тайно перевели в левый фонд и чего это мне стоило

В конце 2017 года мне позвонили из одного негосударственного пенсионного фонда и сообщили, что я теперь их клиент.

Я никаких договоров ни с кем не заключал, а когда начал разбираться, выяснилось, что у меня фактически украли 80 000 Р из будущей пенсии.

В свое время я сам работал агентом НПФ , но даже знание всех уловок страховщиков меня не спасло. В этой статье расскажу, как недобросовестные агенты НПФ тайком могут вас обмануть.

В этой статье — только начало моей борьбы с мошенниками. Когда будет какое-то продолжение, я дополню статью и сообщу об этом в соцсетях — подписывайтесь. Но пока я накажу мошенников, может пройти много времени, а защищаться от них нужно уже сейчас, поэтому не ждите разрешения моей ситуации — будьте готовы заранее.

Что за НПФ и при чем тут старость

Наша будущая пенсия разделена на две части: страховую и накопительную.

Страховая пенсия — это деньги от людей из будущего. Когда вы будете старыми, а кто-то другой — молодым, молодые будут скидываться вам на пенсию. Сколько вы будете получать в этой части — зависит от множества факторов, начиная с вашего стажа и заканчивая масштабами имперских амбиций нашей страны. Существенно повлиять на размер страховой пенсии мы можем, разве что улучшая демографическую ситуацию в стране, чтобы на время нашей старости в России было много трудоспособных налогоплательщиков.

Накопительная пенсия — это ваши же деньги, которые государство разрешило вам заранее отложить на старость. Так бы вы отдавали все свои отчисления нынешним пенсионерам, а теперь можно часть оставить на счете. С накопительной пенсией можно ничего не делать — и тогда вашим страховщиком будет Пенсионный фонд РФ , который по умолчанию направит накопления в управляющую компанию ВЭБ . Люди, выбравшие такой вариант, называются «молчунами».

Можно сознательно выбрать своим страховщиком Пенсионный фонд РФ , написав заявление об этом. Тогда вы тоже останетесь в ПФР , но «молчуном» вас считать не будут. А еще можно инвестировать накопительную пенсию через негосударственный пенсионный фонд ( НПФ ) и получать доход с его помощью. Если доход будет хорошим и в ближайшие 25 лет никто не решит направить его на имперские амбиции нашей страны, то в старости вам будет на что жить.

Это равноценно тому, как если бы вы сейчас вкладывали часть своей зарплаты в акции и облигации. Вы вкладываете, инвестиции приносят доход, а в старости вы получаете из этих денег пенсию. Теперь представьте, что вкладываете не вы лично, а некоторая управляющая компания, которая собирает кучу денег с населения, вкладывает эту кучу в финансовые инструменты и получает прибыль. Эта компания и есть НПФ — негосударственный пенсионный фонд.

Негосударственные пенсионные фонды зарабатывают на прибыли, которую они добывают своим вкладчикам, поэтому они конкурируют за клиентов. Чем больше клиентов, тем больше денег и тем больше потенциальная прибыль. Иногда в погоне за оборотами фонды начинают вести нечестную игру — и вот об этом давайте поговорим.

Как сейчас устроена наша пенсия — схема из учебного пособия фонда «Доверие»

Агенты НПФ

Негосударственные пенсионные фонды — это финансовые компании, они занимаются деньгами: миллион туда, миллион сюда, купил бумаги, продал бумаги, дебет-кредит. У них не всегда есть сеть офисов по всей России и собственные продавцы.

Чтобы привлекать деньги населения, довольно часто НПФ обращаются к услугам агентов. Агент продает услуги НПФ за вознаграждение — это может быть человек или компания. Например, НПФ может договориться с раскрученным банком, чтобы тот продавал своим клиентам услуги этого НПФ . За каждый оформленный контракт НПФ платит банку вознаграждение. Все счастливы.

Агентами могут быть банки, магазины, владельцы сайтов, ваш почтальон, ваш дилер продукции «Эпл», ваш работодатель и даже всевозможные темные личности. По большому счету НПФ неважно, через кого вы оформили договор: главное, чтобы вы согласились перевести свои деньги в этот НПФ . А агенту главное — оформить бумажки и получить свой гонорар. Всем все неважно, вот и получается…

Фонд работает с агентами напрямую или через брокеров

Досрочный переход в другой НПФ

Государство хочет, чтобы вы выбрали какой-то один пенсионный фонд и оставили там деньги надолго. Поэтому по закону переходить из одного фонда в другой без финансовых потерь можно раз в пять лет. Если перейти досрочно, то вы потеряете весь инвестиционный доход.

Именно это и случилось со мной. В 2015 году я заключил договор с НПФ «Доверие». На тот момент на накопительном счете было 33 000 Р . Два года мой НПФ инвестировал деньги, а я получал доход. Когда меня обманом перевели в новый НПФ , все заработанное сгорело, а на счете остались первоначальные 33 000 Р .

За эти два года средняя доходность моего фонда составила 10% годовых — с учетом капитализации процентов я заработал 6 930 Р .

Но на этом потери не закончились. Дело в том, что деньги из одного НПФ в другой переводят не четко 1 января, а в период с 1 января по 1 апреля. То есть если в этот промежуток накопительная пенсия уже ушла из старого НПФ , но еще не поступила в новый, то за это время никакого дохода вы тоже не получите. По факту деньги могут зависнуть, их переведут на новый счет позже — в моем НПФ мне сказали, что иногда срок затягивается до сентября. При доходности 10% потери увеличиваются с 6930 до 8000 Р .

Меня вполне устраивала доходность моего старого НПФ — 10%. Это в два раза выше уровня инфляции. Сейчас мне 35 лет, до пенсии еще минимум 25 лет. Все это время потерянные деньги продолжали бы работать. При доходности 10% 8000 Р к 2042 году превратились бы в 80 000 Р ! Этой суммы я недосчитаюсь из-за того, что в далеком 2017 году кто-то решил перевести меня в другой НПФ .

Как обманывают мошенники в НПФ

Некоторые агенты оформляют перевод из одного НПФ в другой втайне от клиента: главное — получить от него паспортные данные и номер СНИЛС . За каждого приведенного клиента агент получает от 500 до 5000 Р , в зависимости от суммы на счете будущего пенсионера.

Когда я работал агентом, наша компания использовала только легальные способы поиска клиентов. Самые распространенные — поквартирный обход и проведение собраний сотрудников в крупных организациях. Кроме того, были распространены так называемые кросс-продажи, когда агентами выступали кредитные менеджеры в банках или магазинах. Они предлагали клиентам заключить договор с НПФ , когда те получали заем или покупали товар в кредит. Перед подписанием договора клиенту всегда рассказывали, какой фонд мы представляем, какая у него доходность и т. п.

Р " width="1350" height="1424" class=" outline-bordered" style="max-width: 675.0px; height: auto" data-bordered="true"> В 2013 году, когда я работал в брокерской компании — агенте, за каждого клиента НПФ платил от 1200 до 1500 Р

Как обманывают при обходе квартир

Иногда агенты обманывают при поквартирном обходе, когда с человеком можно поговорить один на один, без свидетелей. Например, агенты представляются сотрудниками пенсионного фонда. С точки зрения закона тут все чисто, ведь НПФ тоже пенсионный фонд, только негосударственный. Потенциальный клиент же думает, что к нему пришли из Пенсионного фонда РФ , и доверяет гостю.

Предлагая договор, агенты могут запугивать, мол, подписать его надо обязательно, иначе можно лишиться части будущей пенсии. Это, кстати, тоже полуправда: агент может показать доходность фонда — если она выше вашего нынешнего НПФ , то часть будущей пенсии действительно теряется.

Наши конкуренты даже открыли фирму с названием «Госфонд», сделали агентам удостоверения с такой надписью — и продажи взлетели. Добросовестные НПФ так никогда не делают — у нас фраза «Я из пенсионного фонда» была под запретом.

Одна моя клиентка рассказывала, как к ней домой пришли агенты и рассказали, что наш фонд закрылся и она должна срочно подписать договор с новым НПФ . На деле же наша компания просто объединилась с другим НПФ и поменяла название. Конкуренты про это узнали и стали пугать клиентов.

Ко мне домой тоже приходили агенты. Я пустил их из профессионального интереса. Они использовали такой прием: попросили СНИЛС «на проверку», тут же куда-то позвонили и сказали мне, что меня больше нет в базе клиентов и нужно срочно переоформить договор. На самом деле они сверили СНИЛС с объединенной базой нескольких НПФ , а меня там не было, потому что мой фонд просто не подавал туда данные.

Как обманывают во время кросс-продажи

Сотрудник банка, страховой компании или микрофинансовой организации может параллельно работать на НПФ . В этом случае вам могут дать подписать договор под видом других документов. Например, когда вы оформляете кредит в магазине и ставите подписи на большом количестве бумаг. Могут сказать, что это договор о страховании, он бесплатный.

Таким методом работают многие кадровые агентства. Задачу им облегчает тот факт, что для трудоустройства нужны те же документы, что и для заключения договора ОПС : паспорт и СНИЛС . Соискатели приходят в кадровое агентство и заполняют анкету для поиска работы. На самом деле им дают подписать заявление и анкету на переход в НПФ . Гражданам после заполнения анкеты говорят о том, что им поступит звонок. Они должны будут подтвердить, что дают согласие на переход, а затем с ними свяжутся по вопросам работы. Когда клиент подтвердит перевод в НПФ , ему и правда могут предложить какие-то вакансии, а могут и забыть о нем.

Один клиент рассказывал мне, как к ним в деревню приехал незнакомый мужчина и сказал, что набирает людей на работу. Под этим предлогом он собрал у желающих трудоустроиться данные паспортов и СНИЛС ов, потом дал подписать какие-то бумаги и уехал. Работу никто не получил, но на следующий год всем пришло извещение о переходе в НПФ .

Не попасться на эту схему просто. Достаточно читать то, что подписываешь, — при переходе в НПФ дают большой комплект документов:

Сначала читать, потом подписывать

- Договор ОПС в трех экземплярах. Всего будет 3 экземпляра договора, каждый из которых будете подписывать минимум в двух местах.

- Заявления о досрочном переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из НПФ в НПФ .

- Согласие на обработку персональных данных.

Подделка подписей

Подделка подписей — это уже преступление. Мошенник получает паспорт и СНИЛС , подделывает подписи, подает документы в НПФ — вроде как сам продал услуги человеку. Клиент узнает о том, что перешел в новый НПФ , только спустя несколько месяцев, получив письмо из старого.

Так произошло в моем случае. Как я потом выяснил, меня в новый фонд перевела сотрудница банка, где я получал карту. Она отсканировала мой паспорт и СНИЛС , который лежал в обложке паспорта, втихаря оформила документы и отчиталась перед фондом: «Вот, мол, нового клиента вам привела, давайте деньги».

Избежать такой ситуации сложно, ведь случаи, когда у нас просят копии паспорта и СНИЛС а, не редкие. При этом сами негосударственные пенсионные фонды стараются бороться с подлогами. Например, звонят и уточняют, действительно ли клиент заключал договор, — так они перепроверяют добросовестность своих агентов.

Некоторые НПФ требуют от агентов фото паспорта клиента. Правда, мошенники ухитряются обходить и эти барьеры, покупают базы сканированных документов, вносят в договор собственные номера телефонов, чтобы отвечать на звонки НПФ от имени клиентов.

Один мой коллега из НПФ рассказывал, что мошенники открывают целые фабрики для производства подложных договоров: нанимают специальных людей, которые подделывают подписи, другие сотрудники отвечают на телефонные звонки НПФ , подтверждая переход, третьи сдают документы.

Некоторые НПФ требуют от агентов фото клиента вместе с его документами — чтобы можно было потом доказать, что человек сам подписал бумаги

По закону подделать подписи, предоставить копии паспорта и ответить за клиента по телефону еще недостаточно для перевода пенсии. После этого мою личность и подписи удостоверяют одним из трех вариантов: личный визит в ПФР или МФЦ , при помощи нотариуса или электронной подписью. Кто подтвердил мою личность, я пока не знаю. Мой новый НПФ игнорировал этот вопрос, и сейчас я жду ответа от Пенсионного фонда.

Как проверить, в безопасности ли ваши деньги

Узнать, не перевели ли вас досрочно без вашего ведома, не получится, пока деньги не уйдут из одного НПФ в другой. В старом фонде узнают о том, что клиент выбыл, уже по факту — от ПФР . Вы получите письмо о том, что ваши деньги в новом НПФ , тоже только после перевода.

Поэтому надо регулярно проверять, не поменяли ли вам НПФ . Проверить можно на сайте госуслуг, выбрав в личном кабинете раздел «Извещение о состоянии лицевого счета в ПФР »:

Нажмите «Получить услугу», а потом «Получить сведения полностью»:

Когда откроется выписка, вы увидите все отчисления ваших работодателей и своего страховщика, а также дату вступления в силу договора с ним:

Размер накопительной пенсии и доходность в выписке не отражается, их можно узнать в фонде — на сайте или по горячей линии.

Договор вступает в силу не сразу, а на следующий год. Если, читая эту статью, вы вспомнили, что недавно тоже что-то такое подписали, — у вас есть шанс вернуться в старый НПФ без финансовых потерь. Найдите телефон горячей линии нового фонда на его сайте или в своем экземпляре договора и узнайте, как отменить переход.

Что делать

Если вы узнали, что накопительную часть пенсии перевели в новый НПФ тайком от вас, обращайтесь в суд с требованием признать договор недействительным. Деньги вместе с накопленным доходом, вернут в течение 30 дней — в такой ситуации действует особый порядок перевода накопительной пенсии.

Для этого запросите заказным письмом у своего нового фонда договор и согласие на обработку персональных данных, которые вы якобы подписывали. Их можно будет использовать в суде как доказательства. Когда я получил свои документы, то увидел, что подписи за меня сделаны чужой рукой. Сейчас я подал иск в суд.

Обратиться в суд можно, даже если вы подписали договор сами, но вам не рассказали о потере доходности. Как показывает практика, такие иски суды тоже удовлетворяют.

Помните, что закон на вашей стороне. Если вы сами не подписывали договор или вас ввели в заблуждение, то вы сможете доказать все в суде.

К сожалению, многие люди, когда узнают о переводе в новый НПФ , просто машут на это рукой: мол, деньги небольшие, чего теперь дергаться, авось новый фонд будет лучше. Тут нужно понимать три вещи:

- Сейчас деньги небольшие, но за 10—20 лет на них набегут существенные проценты.

- Выбор страховщика по обязательному пенсионному страхованию — ваше законное право. Если вы не выбирали этот НПФ , нет причин в нем оставаться.

- Скорее всего, от вас потребуется только собрать документы и явиться на заседание суда. Мои адвокаты говорят, что они там не нужны и я все могу сделать сам.

Читайте также: