Ставка мкс в пфр

Федеральным законом №102 ФЗ от 01.04.2020 года введены пониженные ставки страховых взносов для малых и средних предприятий. По ставке 15% взносы начисляются только с суммы заработной платы, превышающей величину федерального МРОТ - 12 130 рублей. Выплаты в пределах этой суммы облагаются по стандартной ставке - 30%.

1. Взносы на обязательное пенсионное страхование

на обязательное пенсионное страхование (с суммы в пределах федерального МРОТ) - 22% (если предельная база для начисления страховых взносов не превышена);

на обязательное пенсионное страхование (с суммы в пределах федерального МРОТ) - 10% (если предельная база для начисления страховых взносов превышена);

на обязательное пенсионное страхование (с суммы, превышающей федеральный МРОТ) - 10%;

2. Взносы на обязательное медицинское страхование

на обязательное медицинское страхование (с суммы в пределах федерального МРОТ) - 5,1%;

на обязательное медицинское страхование (с суммы, превышающей федеральный МРОТ) - 5%;

3. Взносы на страхование на случай временной нетрудоспособности или материнства

страхование на случай временной нетрудоспособности или материнства (с суммы в пределах федерального МРОТ) - 2,9%; (если предельная база для начисления страховых взносов не превышена);

страхование на случай временной нетрудоспособности или материнства (с суммы в пределах федерального МРОТ) - 0% (если предельная база для начисления страховых взносов превышена);

страхование на случай временной нетрудоспособности или материнства (с суммы, превышающей федеральный МРОТ) - 0%.

4. Порядок расчета страховых взносов

Взносы нужно рассчитывать исходя из выплат по каждому работнику за каждый месяц отдельно. Зарплату каждого сотрудника нужно разделить на две части - сумму в пределах федерального МРОТ и превышающую его и рассчитать взносы согласно предусмотренным тарифам.

Пример. За апрель 2020 года работнику начислена заработная плата в сумме 20 000 руб. Федеральный МРОТ на начало 2020 года равен 12 130 руб.

Порядок расчета страховых взносов:

1. Нужно рассчитать сумму взносов, начисляемых по стандартной ставке:

12 130 * 22% = 2 668, 60 - на обязательное пенсионное страхование;

12 130 * 5,1% = 618, 63 - на обязательное медицинское страхование;

12 130 * 2,9% = 351, 77 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 3 639, 00

2.Нужно рассчитать сумму взносов, начисляемых по пониженной ставке:

(20 000 - 12 130) * 10%= 7 870 *10% = 787 - на обязательное пенсионное страхование;

(20 000 - 12 130) * 5%= 7 870 *5% = 393, 50 - на обязательное медицинское страхование;

(20 000 - 12 130) * 0%= 7 870 *0% = 0,00 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 1 180, 50

3. Определить общую сумму страховых взносов:

2 668, 60 + 787 = 3 455, 60 - на обязательное пенсионное страхование;

618, 63 + 393, 50 = 1 012, 13 - на обязательное медицинское страхование;

351,77 + 0 = 351, 77 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 4 819, 50

В таком же порядке рассчитываются страховые взносы за все последующие месяцы.

5. Сколько работодатель должен заплатить по стандартным ставкам?

20 000 * 22% = 4 400, 00 - на обязательное пенсионное страхование;

20 000 * 5,1% = 1 020, 00 - на обязательное медицинское страхование;

20 000 * 2,9% = 580, 00 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 6 000, 00

Экономия при начислении взносов по пониженным ставкам с заработной платы в размере 20 000 рублей составит:

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Страховые взносы для малых и средних предприятий снизили. Изменения в Налоговый кодекс внесены Федеральным законом от 01.04.2020 № 102-ФЗ.

С 1 апреля организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства (это условие обязательно!) могут применять пониженные ставки. Но снижение касается только выплат физлицам, превышающим минимальный размер оплаты труда, определяемым по итогам каждого календарного месяца.

| База для начисления страховых взносов | Ставка взносов в ПФР, в пределах лимита | Ставка взносов в ФСС | Ставка взносов в ФОМС |

| Выплаты в пользу физлиц, не превышающие МРОТ определяемые по итогам каждого календарного месяца | 22 процента | 2,9 процента | 5,1 процента |

| Выплаты в пользу физлиц, превышающие МРОТ определяемые по итогам каждого календарного месяца | 10 процентов | - | 5 процентов |

Поясняем, как будет считаться:

Работнику начислена заработная плата за апрель 2020 года в размере 25 000 рублей. МРОТ на 1 января 2020 года составляет 12 130 рублей.

Взносы в ПФР, по ставке 22%: 12 130×22% = 2668,6 руб., по ставке 10%: (25 000 -12 130) х 10% = 1 287 руб. Всего взносы в ПФР составят 3 955,6 руб.

Взносы в ФСС 12 130×2,9% = 351,77 руб.

Взносы в ФОМС, по ставке 5,1%: 12 130×5,1% = 618,63 руб., по ставке 5% (25 000 - 12 130) х 5% = 643,5 руб. Всего взносы в ФОМС составят 1 262,13 руб

Сколько же получится сэкономить? Если применяются обычные ставки, то взносов надо было бы уплатить 25 000×30% = 7500 руб. А из-за того, что с части выплат взносы меньше, уплатить надо будет 3 955,6 + 351,77 + 1 262,13 = 5569,5 руб. Экономия составит 1930,5 руб.

Информации по новым ставкам пока очень мало, но вопросы уже вовсю задают. Ответим на некоторые из них.

Считать именно по месяцам? Не нарастающим итогом?

Да, считать надо каждый месяц по отдельности. Нельзя сложить выплаты, например, за апрель и май и разделить на два.

Какой МРОТ брать, региональный или федеральный?

МРОТ, согласно Трудовому кодексу, на всю страну один. В 2020 году он равен 12 130 рублям. В регионах устанавливают минимальную заработную плату в соответствии со статьей 133.1 ТК РФ.

Если МРОТ в течение года изменят, то что-то изменится?

Нет, ничего не изменится. МРОТ берется на 1 января расчетного года.

Надо ли увеличивать МРОТ на районный коэффициент или другие надбавки?

Для расчета используется только сам МРОТ. Т.е. условия применения пониженных ставок одинаковы для всех регионов.

Почему вы пишете про то, что пониженные ставки взносов применяются с 1 апреля, ведь судя по закону они только с 1 января 2021 года?

Дело в том, что в законе есть две статьи, которыми устанавливаются пониженные ставки. Положения одной из них (пункты в статье 2) действительно вступают в силу с 1 января 2021 года. Но есть и статья 5, в которой отдельно прописано о применении пониженных ставок с 1 апреля по 31 декабря 2020 года.

Касается ли снижение ставок фиксированных взносов ИП?

Нет, не касается, увы.

Некоммерческие организации могут применять новые ставки?

Некоммерческие организации не относятся к субъектам малого и среднего предпринимательства, поэтому в реестре МСП их нет. А значит нет и права применять новые ставки.

А микропредприятия забыли?

Микропредприятия это разновидность малых, они есть в реестре МСП, поэтому применять пониженные ставки они могут.

А как считать совместитетелей? Делить МРОТ на 50%?

Из текста закона следует, что не важно, основное место работы или нет и на какую часть ставки оформлен работник. Речь идет именно о выплате в календарный месяц.

Если отработан не полный месяц, работник был в отпуске или уволился. МРОТ считать по отработанным дням?

Судя по тексту закона считаются выплаты в адрес конкретного физлица в календарый месяц. И не важно, сколько дней он отработал, все равно от выплат ему надо отнимать один МРОТ.

Федеральным законом №102 ФЗ от 01.04.2020 года введены пониженные ставки страховых взносов для малых и средних предприятий. По ставке 15% взносы начисляются только с суммы заработной платы, превышающей величину федерального МРОТ - 12 130 рублей. Выплаты в пределах этой суммы облагаются по стандартной ставке - 30%.

1. Взносы на обязательное пенсионное страхование

на обязательное пенсионное страхование (с суммы в пределах федерального МРОТ) - 22% (если предельная база для начисления страховых взносов не превышена);

на обязательное пенсионное страхование (с суммы в пределах федерального МРОТ) - 10% (если предельная база для начисления страховых взносов превышена);

на обязательное пенсионное страхование (с суммы, превышающей федеральный МРОТ) - 10%;

2. Взносы на обязательное медицинское страхование

на обязательное медицинское страхование (с суммы в пределах федерального МРОТ) - 5,1%;

на обязательное медицинское страхование (с суммы, превышающей федеральный МРОТ) - 5%;

3. Взносы на страхование на случай временной нетрудоспособности или материнства

страхование на случай временной нетрудоспособности или материнства (с суммы в пределах федерального МРОТ) - 2,9%; (если предельная база для начисления страховых взносов не превышена);

страхование на случай временной нетрудоспособности или материнства (с суммы в пределах федерального МРОТ) - 0% (если предельная база для начисления страховых взносов превышена);

страхование на случай временной нетрудоспособности или материнства (с суммы, превышающей федеральный МРОТ) - 0%.

4. Порядок расчета страховых взносов

Взносы нужно рассчитывать исходя из выплат по каждому работнику за каждый месяц отдельно. Зарплату каждого сотрудника нужно разделить на две части - сумму в пределах федерального МРОТ и превышающую его и рассчитать взносы согласно предусмотренным тарифам.

Пример. За апрель 2020 года работнику начислена заработная плата в сумме 20 000 руб. Федеральный МРОТ на начало 2020 года равен 12 130 руб.

Порядок расчета страховых взносов:

1. Нужно рассчитать сумму взносов, начисляемых по стандартной ставке:

12 130 * 22% = 2 668, 60 - на обязательное пенсионное страхование;

12 130 * 5,1% = 618, 63 - на обязательное медицинское страхование;

12 130 * 2,9% = 351, 77 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 3 639, 00

2.Нужно рассчитать сумму взносов, начисляемых по пониженной ставке:

(20 000 - 12 130) * 10%= 7 870 *10% = 787 - на обязательное пенсионное страхование;

(20 000 - 12 130) * 5%= 7 870 *5% = 393, 50 - на обязательное медицинское страхование;

(20 000 - 12 130) * 0%= 7 870 *0% = 0,00 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 1 180, 50

3. Определить общую сумму страховых взносов:

2 668, 60 + 787 = 3 455, 60 - на обязательное пенсионное страхование;

618, 63 + 393, 50 = 1 012, 13 - на обязательное медицинское страхование;

351,77 + 0 = 351, 77 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 4 819, 50

В таком же порядке рассчитываются страховые взносы за все последующие месяцы.

5. Сколько работодатель должен заплатить по стандартным ставкам?

20 000 * 22% = 4 400, 00 - на обязательное пенсионное страхование;

20 000 * 5,1% = 1 020, 00 - на обязательное медицинское страхование;

20 000 * 2,9% = 580, 00 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 6 000, 00

Экономия при начислении взносов по пониженным ставкам с заработной платы в размере 20 000 рублей составит:

Федеральным законом от 01.04.2020 №102-ФЗ внесены изменения в Налоговый Кодекс. Эти изменения установили новые ставки страховых взносов с 1 апреля 2020 года в связи с коронавирусом. Однако снижение ставок с 30 до 15% предусмотрено не для всех хозяйствующих субъектов и не ко всей сумме дохода, начисленного в пользу физического лица. Кто может использовать новые ставки и каким образом теперь надо расчитывать страховые взносы? Подробности — в этой статье.

Обращаем внимание на то, что льготные ставки применяются с 1 апреля 2020 года, т.е. взносы за 1 квартал 2020 года рассчитываются по старым тарифам.

С 1 апреля организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства могут применять пониженные ставки по страховым взносам. Данные изменения в Налоговый кодекс были внесены Федеральным законом от 01.04.2020 № 102-ФЗ.

Для кого предусмотрено снижение страховых взносов

Изменения тарифов указаны в федеральном законе от 01.04.2020 № 102-ФЗ. Согласно ему возможность уменьшить страховые взносы с 30 до 15 процентов есть у всех представителей малого и среднего бизнеса, включенных в реестр субъектов МСП. Включена ли компания или ИП в реестр можно проверить на сайте ФНС.

Пониженные ставки действуют с 1 апреля 2020 года. В законе № 102-ФЗ указан их срок действия — до 31 декабря 2020 года (ст. 6). Но в соответствии со ст. 2 изменения будут внесены в НК РФ, а с 1 января 2021 года указанные ставки будут действовать бессрочно.

Уменьшенные страховые взносы — значения ставок

Общий размер ставки страховых взносов, регулируемых НК РФ, составляет 30%. При этом он подразделяется на:

- 22% — по взносам на обязательное пенсионное страхование (ОПС);

- 5,1% — по взносам на обязательное медстрахование (ОМС);

- 2,9% — по взносам на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Уменьшение страховых взносов до 15% подразделяются следующим образом:

- 10% — на ОПС;

- 5% — на ОМС;

- 0% — на ВНиМ.

Важно! Применять пониженные ставки можно не ко всей сумме дохода, исчисленного в пользу физического лица. На доходы за месяц в пределах установленной величины МРОТ взносы придется начислить в прежнем порядке, т. е. по ставкам 22%, 5,1% и 2,9%. Уменьшенные ставки распространяются на сумму превышения месячного вознаграждения над величиной МРОТ.

Для взносов на ОПС и ВНиМ установлены предельные годовые базы в размере 1 292 000 и 912 000 руб.(Постановление Правительства РФ от 06.11.2019 № 1407), при превышении которых расчет сумм на пенсионное страхование производится по льготной ставке 10%, а взносы на ВНиМ перестают начисляться. Для медицинского страхования лимит базы не установлен.

Страховые взносы в 2020 году: ставки (таблица)

Ниже приведены основные ставки страховых взносов в 2020 году в соответствии с НК РФ

| Вид взноса | Ставки страховых взносов с доходов в пределах установленного лимита величины базы для субъектов МСП | Для всех хозяйствующих субъектов | Ставки страховых взносов с доходов в пределах установленного лимита величины базы для субъектов, не включенных в реестр МСП | |

|---|---|---|---|---|

| Доходы работника в пределах установленного МРОТ | Доходы работника сверх величины МРОТ | Ставки страховых взносов с доходов, превышающих установленный лимит величины базы | ||

| Взносы на ОПС | 22% | 10% | 10% | 22% |

| Взносы на ОМС | 5,1% | 5% | 5% | 5.1% |

| Взносы на ВНиМ | 2,9% | Не начисляются | не начисляются | 2.9% |

Как сделать расчет страховых взносов в 2020 году при снижении ставок

На примере покажем, как рассчитать величину страховых взносов при пониженных ставках.

За май 2020 года в ООО «ХозТоргКомплект» была начислена заработная плата:

- менеджеру Петрову П.Л. — 45 000 руб.

- кладовщице Опряткиной В.П., работающей на полставки, — 11 000 руб.

Рассчитываем величину взносов к уплате в бюджет за май.

Организация числится в едином реестре субъектов малого и среднего предпринимательства, значит она имеет право применять пониженную ставку в 15% при превышении месячной зарплаты каждого работника над величиной МРОТ.

Доход Петрова превышает МРОТ (12 130 руб.) , поэтому сумму взносов считаем по ставкам 22, 5,1 и 2,9%: с величины МРОТ:

- на ОПС = 12 130 × 22% = 2668,60 руб.,

- на ОМС = 12 130 × 5,1% = 618,63 руб.,

- на ВНиМ = 12 130 × 2,9% = 351,77 руб.

С суммы превышения зарплаты Петрова над МРОТ считаем по ставкам 10%, 5% и 0%. То есть с 32 870 руб. (45 000 — 12 130) взносы будут рассчитаны следующим образом:

- на ОПС = 32 870 × 10% = 3 287 руб.

- на ОМС = 32 870× 5% = 1 643,50 руб.

- на ВНиМ = 32 870 × 0% = 0.

Зарплата Опряткиной не превышает МРОТ, поэтому взносы с нее считаются в обычном порядке:

- на ОПС = 11 000 × 22% = 2 420 руб.,

- на ОМС = 11 000 × 5,1% = 561 руб.,

- на ВНиМ = 11 000 × 2,9% = 319 руб.

Итого за май компания за упомянутых в примере двух работников должна перечислить взносы в размере:

- на ОПС =2668,60 +3287 + 2420 = 8 375,6 руб.,

- на ОМС = 618,63 + 1643,50 + 561 = 2 823,13руб.,

- на ВНиМ = 351,77 + 0 + 319 = 670,77 руб.

С 1 апреля текущего года только субъекты малого и среднего предпринимательства имеют право исчислять страховые взносы с доходов в пользу физлиц по льготным ставкам: 10% — на ОПС, 5% — на ОМС и 0% — на ВНиМ. Но эти ставки применяются не ко всему доходу физлица, а лишь к той части, которая по итогам месяца превысит величину МРОТ.

Субъекты предпринимательской деятельности, использующие наемных работников, обязаны начислять и платить в целевые фонды платежи на всех сотрудников, которые работают у них на условиях трудовых и гражданских соглашений. В суммах и особенностях начисления и оплаты платежей в текущем году произошли значительные изменения.

Рассмотрим, как платить страховые взносы в 2020 году и какова сумма обязательных платежей.

- Кто является плательщиком

- Какие доходы облагаются взносами

- Сроки перечисления

- Тарифы страховых взносов в 2020 году

- Предельная величина базы для начисления страховых взносов в 2020

- Пониженные ставки страховых взносов в 2020

- Новые ставки страховых взносов с апреля 2020

- Для кого действует сниженная ставка взносов после 1 апреля

- Новая форма для расчета страховых взносов

- Как избежать ошибок при начислении страховых взносов

Кто является плательщиком

ООО и ИП каждый месяц начисляют и выплачивают взносы за собственных работников, которые числятся в их штате и с которыми заключены договора согласно ТК. Совершаются такие платежи:

- В ПФ;

- На медстрахование;

- ВНиМ;

- Страховка от заболеваний и ЧП, произошедших на работе.

Если сотрудники работают по ГК РФ, работодатель платит только в ПФ и медицинскую страховку. Платеж на случай временной нетрудоспособности не предусмотрен вовсе, а страховка от несчастных случаев оплачивается, если предусмотрена заключенным соглашением.

Какие доходы облагаются взносами

Согласно налоговому кодексу и подзаконным нормативным актам страховые взносы начисляются на все доходы, полученные сотрудником. Исключение составляют только следующие выплаты:

- Пособия, которые получает работник от государства;

- Компенсационные выплаты. Например, возмещение расходов на питание или аренду жилья, оплата обучения на курсах;

- Разовая финансовая помощь. Она выплачивается при рождении ребенка, потери одного из членов семьи, после аварий и стихийных бедствий;

- Взнос в накопительный пенсионный фонд в размере до 12 тыс. рублей или материальная помощь, если ее размер не превышает 4 тыс. рублей;

- Возмещение затрат на ипотечные кредиты или займы, полученные на строительство жилья.

Сроки перечисления

Предприятие или частный предприниматель платит страховые взносы. Платеж должен быть выполнен до 15 числа следующего месяца. Срок смещается в следующих случаях:

- если последний день является выходным;

- если 15 число приходится на праздник.

В этом случае последним днем оплаты считается первый рабочий день, который следует после выходных или праздников.

Тарифы страховых взносов в 2020 году

Размер платежей в Пенсионный фонд и Фонд социального страхования устанавливается законодательством РФ. Согласно нормативным документам, принятым летом прошлого года, с 1 января 2020 года в нашей стране действуют такие общие тарифы:

1. Взнос в пенсионный фонд составляет 22%. По нему действует регрессивная ставка в случае, если доход работника превышает установленную сумму.

2. Тариф на ОМС равен 5,1%. Процент не изменяется в зависимости от уровня дохода наемного работника.

3. Страховые платежи по временной нетрудоспособности и материнству составляют 2,9%. При достижении предельного размера оплаты труда уменьшаются до 1,8%.

Предельная величина базы для начисления страховых взносов в 2020 году

При начислении страховых взносом законодателем устанавливается лимит оплаты труда, после достижения которого предприятие не платит взнос или начисляет его по пониженной ставке. Сумма устанавливается ежегодно в зависимости от роста средней зарплаты в Российской Федерации.

Для 2020 года установлены следующие суммы:

1. По взносам в пенсионный фонд. Стандартный процент отчислений производится с дохода работника, меньшего 1,292 тыс. рублей. После того, как в течение отчетного периода (года) размер дохода превысит указанный предел, применяется сниженная ставка в размере 10%. А если субъект предпринимательства относится к льготным категориям, платеж не производится.

2. Обязательное медицинское страхование. По этому отчислению не предусмотрено снижение процентной ставки от стандартной независимо от того, сколько денег заработал наемный работник в течение года.

3. Страховые взносы на временную нетрудоспособность. Ставка применяется для работников, которые получили в текущем году доход в размере менее 912 тыс. рублей. После превышения страховой взнос не уплачивается.

Пониженные ставки страховых взносов в 2020 году

Изменения в законодательстве, которые регулируют порядок начисления и оплаты страховых взносов, сократили перечень субъектов, которые могут использовать льготные тарифы. Поэтому на начало 2020 года льготы предусмотрены только для следующих категорий плательщиков:

- Субъекты предпринимательства на упрощенной системе налогообложения, которые занимаются благотворительностью;

- Некоммерческие организации, которые работают в образовательной сфере, оказывают социальные услуги населению, занимаются наукой, работают в сфере культуры и искусства;

- Организации, работающие в особой зоне Сколково;

- Резиденты свободной экономической зоне в Крыму и Севастополе, особой экономической зоны в Калининградской области;

- Компании, работающие в порту Владивостока;

- Предприятия, которые работают в зона с опережающим развитием социальной сферы.

Новые ставки страховых взносов с апреля 2020 года

Согласно закону 102-ФЗ предприниматели и юридические лица, которые относятся к субъектам малого и среднего бизнеса, получают право применять регрессивные ставки страховых взносов в 2020 году с 1 апреля.

Нормативно-правовым актом пониженный тариф доступен не по всем выплатам. Во избежание санкций со стороны контролирующих органов необходимо понимать, когда можно платить установленные законом 15% страховых взносов, а когда старые 30%.

Обратите внимание, что льготы применяются только субъектами малого и среднего бизнеса. Возможность расчета платежа в размере 15% имеют компании, которые платят сотрудникам заработную плату выше МРОТ. Он на сегодняшний день составляет 12 123 рубля.

Таблица ставок страховых взносов в 2020 году

Для кого действует сниженная ставка страховых взносов в 2020 году после 1 апреля

При применении сниженных ставок учитываются общие критерии, которые применяются к малому и среднему бизнесу. Для применения льгот нельзя превышать предельную численность персонала:

- Микропредприятия — до 15 человек;

- Малые компании — до 100 человек;

- Средние субъекты предпринимательства — до 250 человек.

Одновременно учитывается предельный оборот в течение отчетного года:

- Микропредприятия — до 120 млн рублей;

- Малые компании — до 800 млн рублей;

- Средние субъекты предпринимательства — до 2 млрд рублей.

Новая форма для расчета страховых взносов

В 2020 году вводится в действие новая форма, которую должны заполнять субъекты предпринимательства при расчетах страховых взносов. Она утверждена приказом налоговой службы, принятым в сентябре 2019 года (номер приказа ММВ-7−11/470@).

Нововведения по сравнению с прошлыми отчетными документами:

- Предусмотрено поле, в котором указывается информация о закрытии обособленного подразделения предприятия.

- Предусмотрено поле для идентификации типа плательщика взносов в зависимости от того, делал ли он выплаты застрахованным работникам в текущем отчетном периоде.

Возможны два варианта:

- 1 — указывается в том случае, если в течение предыдущего квартала предприятие или ИП делал выплаты лицам при наступлении страховых случаев или временной нетрудоспособности;

- 2 — указывается в случае, если выплаты не производились.

Обратите внимание, что второй вариант предусматривает возможность подачи РСВ по упрощенной форме. Подается только титульный лист и первый раздел, а также раздел 3, в котором указаны сведения о застрахованных лицах.

Отчетность сдается в течение месяца, который следует за отчетным кварталом. При этом указывается информация за текущий отчетный период и кварталы, которые прошли до этого.

За весь 2020 год согласно новым правилам РСВ сдается до 1 февраля 2021 года.

Как избежать ошибок при начислении страховых взносов

Законодательство, регулирующее размер и порядок оплаты страховых взносов, постоянно изменяется. Ошибки, допущенные при начислении оплаты, приводят к применению штрафных санкций со стороны государственных органов.

Во избежание подобных ситуаций целесообразно поручать ведение бухгалтерского учета аутсорсинговым компаниям, которые имеют в штате квалифицированных бухгалтеров с большим опытом начисления заработной платы и обязательных отчислений с нее.

Компания «Мегаконсалт» предоставляет услуги по ведению бухгалтерии для малых и средних предприятий. Мы несем ответственность за ошибки, допущенные в учете. Поэтому возмещаем затраты, которые заказчик понес вследствие применения санкций со стороны контролирующих органов.

Для получения консультаций по этому вопросу и заказа услуги обращайтесь к менеджерам по указанным на сайте телефонам.

С 1 апреля 2020 по 31 декабря 2020 года Федеральный закон от 01.04.2020 № 102-ФЗ установил пониженные страховые тарифы (15%) для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства. Такие льготные тарифы продолжат свое действие с 1 января 2021 года на основании обновленной ст.427 НК РФ.

Разберемся кто и как может применять новые тарифы.

Новые тарифы

Тарифы применяются с 1 апреля 2020 г. в отношении выплат, начисленных в пользу застрахованных лиц (работодателями).

Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ (далее — Закон N 209-ФЗ) исчисляют страховые взносы по льготному тарифу только в части выплат, которые по итогам календарного месяца превышают сумму федерального МРОТ на начало года (10% на ОПС, в ФСС — 0%, ОМС — 5%). С суммы выплат равной или менее МРОТ страховые взносы начисляются по общеустановленному тарифу (для работников общий размер тарифа— 30%).

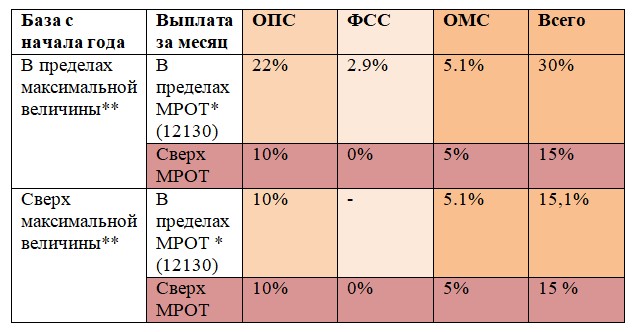

Тарифы страховых взносов, применяемых с 1 апреля 2020 г. приведены в Таблице.

Таблица. Тарифы страховых взносов с 01.04.2020 по 31.12.2020 для субъектов малого и среднего предпринимательства.

* На 01.01.2020 МРОТ 12130 руб.

**Предельная база на ОПС- 1 292 000 руб., по ФСС — 912 000 руб.

Кто может применять?

Напомним, что к субъектам малого и среднего предпринимательства относятся организации и ИП, отнесенные в соответствии с условиями Закона N 209-ФЗ, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п.1 ст.3 Закона N 209-ФЗ). Соответственно льготные тарифы могут применять только организации или ИП, внесенные в Реестр.

Сведения из Реестра можно получить на сайте ФНС РФ

Как исчислять?

Льготные страховые тарифы применяются в отношении «части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода» (п.1 ст. 5 и ст.6 Федерального закона от 01.04.2020 N 102-ФЗ).

Поэтому для расчета страховых взносов нужно взять сумму федерального минимального размера оплаты труда на начало отчетного периода, т.е. на начало календарного года (п.1 ст.423 НК РФ). На 01.01.2020 года федеральный МРОТ установлен в размере 12 130 руб. Соответственно по пониженным тарифам облагается разница между суммой выплат начисленных в пользу физического лица по итогам календарного месяца и 12130 руб.

Обратите внимание! Региональный МРОТ, а также региональные повышающие коэффициенты не имеют значения для расчета страховых взносов.

Пример. ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС.

Страховые взносы должны быть начислены так:

По тарифам: 22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС с суммы 12130 руб. — всего 3639 руб.

По тарифам: 10% на ОПС, 0 % в ФСС и 5 % на ОМС с суммы превышающей 12130 руб., т.е. с 10000 руб. (22130-12130) — всего 1500 руб.

Общая сумма страховых взносов — 5139 руб. (3639+1500).

Таким образом, для расчета страховых взносов нужно взять сумму выплат, начисленных в пользу физического лица (застрахованного) по итогам календарного месяца. Если общая сумма выплат с начала года не превышает максимальную величину базы по взносам на ОПС или (и) в ФСС, то с суммы до или равной 12130 руб. в 2020 году начисляем взносы по общему тарифу (22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС), с суммы выплат, превышающей 12130 руб. за месяц начисляем взносы по льготному тарифу 10% на ОПС, 0 % в ФСС и 5 % на ОМС.

Обратите внимание! По мнению автора, не имеет значение на полную или неполную ставку оформлен работник. Т.е. для расчета страховых взносов важна только величина (цифра) МРОТ, установленного федеральным законом на начало года, тем более, что льготные тарифы применяются не только к выплатам в пользу работников, но и иных застрахованных лиц.

Например, к выплатам по договорам подряда, к которым требования о минимальной оплате труда не применимы.

Соответственно, если работник оформлен на 0.5 ставки и ему начислено, например, 20000 руб. за календарный месяц, то в пределах максимальных величин базы по страховым взносам: сумма 12130 руб. будет облагаться по общеустановленным тарифам (30%), а сумма 7870 руб. (20000-12130) по льготным тарифам (15%).

С какого месяца применять?

Как уже говорилось, новые тарифы для субъектов малого и среднего предпринимательства применяются с 1 апреля 2020 года.

Напомним, что согласно п.1 ст.421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца, как сумма выплат и иных вознаграждений, предусмотренных п.1 ст.420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в ст. 422 НК РФ.

При этом дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в пользу работника (п.1 ст.424 НК РФ). Минфин РФ разъясняет, что дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в бухгалтерском учете (Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Поскольку заработная плата работникам начисляется в бухгалтерском учете на последний день каждого календарного месяца, по мнению автора, к заработной плате, начисленной за март 2020 года, должны применяться прежние (нельготные) тарифы.

В тоже время, если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадет в базу по страховым взносам в апреле, т.е. уже под действие льготного тарифа (См. Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Также напомним, что выплаты по гражданско-правовому договору включаются в базу для начисления страховых взносов после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг), т.е. также по дате начисления выплат в бухгалтерском учете (письмо Минфина России от 21.07.2017 N 03-04-06/46733).

Читайте также: