В этом году нужно выбрать пенсионный фонд

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

25 сентября 2020 16:30

Управляющие компаний и негосударственные пенсионные фонды опубликовали информацию о полученной доходности по управлению средствами пенсионных накоплений за 2019 год.

За прошедший 2019 год управляющие компании и НПФ обеспечили своим клиентам доходностью, полученной при инвестировании средств пенсионных накоплений. Даже самая наименьшая доходность 6,21 %, которую показал НПФ «ГАЗФОНД Пенсионные накопления», более чем в 2 раза перекрывает значение инфляции за 2019 год – 3,0 %.

Напоминаем, что граждане могут формировать свою накопительную пенсию либо в Пенсионном фонде РФ (при этом обязательно нужно выбрать одну из 18 управляющих компаний), либо в одном из 33 негосударственных пенсионных фондов (НПФ).

Клиенты, формирующие накопительную пенсию в Пенсионном фонде РФ, могут ежегодно менять свою управляющую компанию без потери инвестиционного дохода. Для этого достаточно подать в Пенсионный фонд соответствующее заявление. А вот клиентам негосударственных пенсионных фондов нужно быть более ответственными и переводить свои накопления из НПФ в НПФ или в Пенсионный фонд РФ не чаще одного раза в 5 лет. В противном случае можно потерять доход, заработанный фондом с момента предыдущего перехода, отметила Валентина Калашникова, руководитель группы организации и учета процесса инвестирования ОПФР по Республике Бурятия.

Так, среди управляющих кампаний в 2019 году наивысшую доходность показали такие, как Промсвязь УК (18,6 %), Уралсиб УК (18,5 %), Регион ЭСМ УК (17,24 %).

За последние 3 года данные управляющие компании также отработали в пользу своих клиентов, доверивших им в управление свои пенсионные накопления. Лидерами же по уровню средней за 3 года доходности стали Уралсиб УК, Металлинвесттраст УК, ВЭБ УК (портфель государственных ценных бумаг), Открытие УК, Лидер УК, ВТБ капитал УК, Промсвязь УК, доходность которых свыше 10 % годовых.

Среди НПФ лидером по уровню доходности в 2019 году стал НПФ «Телеком-Союз» (15,48 %). Еще 11 фондов показали доходность свыше 10 %:

Первый промышленный альянс – 10,72 %

Невысоким уровнем доходности отличились НПФ «ГАЗФОНД Пенсионные накопления» - 6,21%, «Сафмар» - 6,59%, «Будущее» – 6,87 %.

Если анализировать последние 3 года, наивысшую среднюю доходность показал НПФ «Аквилон» в 9,1 %. А вот у таких НПФ, как «Будущее», «Образование», «Открытие», «Сафмар», «Социальное развитие» и «Телеком-Союз», средний уровень доходности за 3 года составил минусовое значение.

По словам Валентины Калашниковой, каждому жителю республики, у которых формируются пенсионные накопления, нужно не реже 1 раза в год контролировать свои пенсионные накопления. Для этого можно получить выписку о состоянии индивидуального лицевого счета на сайте ПФР или на портале госуслуг. Из выписки можно узнать, в каком НПФ или УК формируется накопительная пенсия, а также сумму средств пенсионных накоплений.

Напоминаем, что накопительная часть пенсии формируется у граждан 1967 года рождения и моложе.

При выборе страховщика следует обращать внимание не только на уровень доходности. Так, если вы являетесь предпенсионером, то следует задуматься над тем, где будущий пенсионер планирует оформлять накопительную пенсию, есть ли в регионе, где проживает человек, офисы данного НПФ, куда бы он мог обратиться за выплатами.

Так, например, клиенты ПФР могут подать заявление на выплату в электронном виде, без последующего предоставления каких-либо дополнительных документов, тогда как клиентам НПФ нужно будет заверить заявление и копии документов у нотариуса и направить заказным письмом в подразделение НПФ. Также специалисты ПФР советуют предварительно оценить удобство и информативность сайта НПФ (наличие справочной, контактной и иной информации, личного кабинета, телефона бесплатной горячей линии).

Полезные советы

Вы ознакомились с выпиской из своего лицевого счета, доходностью управляющих компаний и НПФ и приняли решение:

- сменить управляющую компанию на другую внутри Пенсионного фонда РФ, то Вам необходимо подать в ПФР заявление в срок до 31 декабря;

- перейти из НПФ в ПФР, то Вам необходимо подать в ПФР заявление в срок до 1 декабря;

- перейти из ПФР в НПФ или сменить один НПФ на другой, то Вам необходимо:

- заключить с выбранным НПФ договор;

- подать в ПФР заявление о переходе, предъявив заключенный с НПФ договор. Срок - до 1 декабря.

Заявление подается в ПФР лично или в электронном виде через портал Госуслуг, но при этом заявление нужно будет подписать усиленной квалифицированной электронной подписью.

Так, за 2009 год жителями Бурятии подано более 45 тыс. заявлений об изменении способа управления пенсионными накоплениями. Из них 98 % заявлений подано через портал Госуслуг, 2 % - лично в ПФР по месту жительства.

В том случае, если Вы подали заявление о переводе средств, но в течение года передумали, то Вы можете отозвать своё заявление путем подачи уведомления об отказе от смены страховщика в срок не позднее 31 декабря.

Пенсия каждого россиянина состоит из двух частей: страховой и накопительной. Одной из этих частей, а именно накопительной гражданин может распоряжаться по своему усмотрению: передать для сохранения и преумножения одному из негосударственных фондов или довериться ПФР.

В данной статье рассмотрим следующие вопросы:

- Где деньги, откладываемые на старость, будут содержаться надежнее и выгоднее?

- Как выбрать НПФ, если предпочтение решили отдать коммерческой, а не государственной структуре?

- Если принятое ранее решение по каким-либо причинам захотели изменить, как именно возвратиться к вложению денег в государственный Пенсионный фонд?

Рассмотрим все эти вопросы.

Пенсия для тех, кто не хочет выбирать

Любой работающий гражданин Российской Федерации моложе 1967 года рождения отчисляет со своей заработной платы в фонд пенсий 22%. 16% из них предназначены на выплату средств в счет текущих пенсий, то есть тем, кто является пенсионером на сегодняшний день, а оставшиеся 6% составляют накопительную часть, формирующую будущий пенсионный резерв для самого трудящегося. Эта доля принадлежит работнику, и он вправе распорядиться ею, как ему будет угодно, в том числе и инвестировать.

Если гражданин не хочет принимать никакого решения по поводу этих 6% своей будущей пенсии, это также его право. В этом случае средства, отчисляемые в накопительную часть пенсии, присоединяются к страховой и по умолчанию переходят в распоряжение государственного Пенсионного фонда (ПФР).

Эти деньги также инвестируются, но уже без ведома и выбора работающих граждан. Инвестиции производятся управляющей компанией Внешэкономбанка (ВЭБа).

Для «молчунов» – граждан, никак не проявивших свою волю относительно накопительной доли пенсионных отчислений, – доступен расширенный портфель инвестиций ВЭБа, в который входят:

- ценные бумаги, выпускаемые государством;

- корпоративные ценные бумаги банков РФ, на которые государство предоставляет гарантию;

- ценные бумаги по ипотеке;

- рублевые и валютные банковские депозиты;

- международные облигации.

ОБРАТИТЕ ВНИМАНИЕ! Если работающий гражданин РФ остался «молчуном» до 31 декабря 2015 года, он лишается права распоряжаться своей накопительной частью пенсионных денег, которая автоматически присоединяется к страховой.

Варианты проявления выбора работника относительно пенсионных накоплений

Если сотрудник не относится к категории «молчунов» и намерен осуществить сознательный выбор для вложения своих 6%, у него есть несколько вариантов возможного проявления воли:

- продолжать отчислять их в ПФР, но сменить расширенный портфель инвестиций на базовый;

- сохранив ПФР в качестве фонда, поменять управляющую компанию, которая будет распоряжаться денежными средствами, выбрав, по его мнению, одну из более доходных, имеющих договорные отношения с ПФР;

- перевести средства из накопительной части в негосударственный пенсионный фонд (это возможно на протяжении 5 лет, начиная с 2016 года);

- средства, ранее отданные на попечение НПФ, вернуть обратно в государственный Пенсионный фонд.

Рассмотрим каждый вариант подробнее.

Не расширенный, а базовый портфель инвестиций

Работник вправе думать о надежности и доходности своих инвестиций, при этом выбирая, куда именно их инвестировать. Точнее, выбирать будет управляющая компания Внешэкономбанка, если накопительная доля пенсии направляется именно туда. Работающий человек вправе выбрать, будет ли использоваться расширенный инвестиционный портфель, как это производится по умолчанию, или же лучше ограничиться более надежными, с его точки зрения, объектами инвестирования, предоставляемыми базовым портфелем.

Поменять портфель инвестиций можно только до 31 декабря каждого текущего года, написав соответствующее заявление, согласно которому УК ВЭБа будет вкладывать средства только в ценные бумаги государства и эмитентов РФ.

Меняем управляющую компанию

ПФР заключил договора не только с УК ВЭБа, его партнерами являются около 12 других управляющих компаний, и для распоряжения своими средствами граждане могут выбрать любую из них. Информация обо всех «дочерних» УК содержится на официальном сайте ПФР. Принять решение помогут данные о ежегодной доходности УК, также публикуемые на сайте. К сожалению, в некоторые годы они показывали и убытки. Тем не менее данный выбор у трудящихся есть.

ВАЖНАЯ ИНФОРМАЦИЯ! Если УК не получила прибыли, а вошла в состояние убытка, это не значит, что пенсии потеряны для граждан. Свои накопительные взносы, внесенные в ПФР, они смогут получить при любых раскладах под гарантию государства. А вот инфляционные процессы частично компенсируются только для страховой части пенсии.

Плюсы и минусы ПФР и НПФ

Если нужно принять решение о том, в государственный или негосударственный пенсионный фонд отдать свои «кровные», следует предварительно изучить положительные стороны и «подводные камни» и того, и другого варианта. Хорошая новость в том, что данное решение не будет необратимым – свои средства всегда можно будет перевести из одного фонда в другой.

- надежность вкладов гарантируется государством;

- невозможна потеря лицензии или банкротство;

- частично компенсируется инфляция за счет индексации средств;

- накопления в ПФР не облагаются налогами.

- низкая процентная ставка, отсюда и невысокая доходность – 7% годовых в рублевом эквиваленте;

- ограничения по инвестированию (можно вкладывать средства лишь в дозволенные государством активы).

Мнения в пользу НПФ:

- относительно свободная инвестиционная активность;

- возможность выбора более доходных объектов для инвестиций;

- средний доход выше, чем в ПФР (примерно 10% годовых в рублях и валюте и выше);

- предоставляемые дополнительные гарантии (например, выплата средств наследником умершего вкладчика и др.);

- право распределения средств во времени и единовременного их получения по первому требованию.

Возможные недостатки НПФ:

- высокие процентные ставки могут обернуться «плавающими»;

- доходность нестабильна, может меняться с течением времени и ситуации на рынке;

- НПФ может обанкротиться или утратить лицензию, в этом случае вкладчик получит обратно только вложенные деньги, без процентов и индексации;

- необходимость для вкладчика постоянно мониторить фондовый рынок и быть готовым менять фонд при экстренных ситуациях.

Оценив плюсы и минусы государственной и негосударственных структур, занимающихся пенсионным учетом, страхованием, накоплением, инвестициями и выплатой, каждый работающий гражданин РФ может принять ответственное и взвешенное решение.

Как вернуться в ПФР

Работник предоставил свою накопительную часть пенсии в распоряжение одного из НПФ, но впоследствии решил отдать предпочтение государственным гарантиям – захотел снова вернуть свои пенсионные средства в ПФР. Это возможно: такое право и порядок перехода регламентированы Федеральным Законом № 75 от 07 мая 1998 г., а именно в ст. 36 главы 10, а также Федеральным Законом № 111 от 24 июля 2002 года (пп. 3 п. 1 ст. 31).

Алгоритм возврата средств из НПФ в ПФР

1 шаг: выбор обычного или досрочного перехода. Прежде чем писать заявление, нужно точно определиться, какое именно. Это будет зависеть от того, переходит ли гражданин в ПФР досрочно (минимум на следующий год после вступления) или по истечении срока договора с НПФ. Истечение договорных сроков подразумевает следующий год после истечения 5 лет с написания предыдущего заявления.

2 шаг: заполнение заявления. Заполняя бланк о переходе или досрочном переходе в ПФР, нужно позаботиться, чтобы в нем обязательно указывались следующие важные данные:

- выбор инвестиционного портфеля – базового или расширенного (последний предоставляется, если не было указано иное);

- для лиц моложе 1967 года рождения – вариант обеспечения по пенсии (с отделением накопительной части в 6% или перечислением всех средств только в страховую). Отказ от накопительной части потребует дополнительного заявления.

ВНИМАНИЕ! Последний пункт не будет актуальным до 2019 года, пока действует мораторий на отделение накопительной части пенсии.

3 шаг: подача заявления. Чтобы в наступившем году ваши средства уже находились в ПФР, заявление должно быть подано в его территориальный орган не позднее последнего дня уходящего года. Сделать это можно разными способами:

- при личной явке (понадобится паспорт и СНИЛС);

- по почте (для удостоверения личности и подлинности подписи заявителя нужно будет появиться во многофункциональном центре или у нотариуса, у которых действует договор с ПФР);

- курьером (процедура та же);

- по электронной почте (с электронной подписью и доступом в личный кабинет на сайте ПФР).

К СВЕДЕНИЮ! Если НПФ, в котором средства находились ранее, заключил соглашение с ПФР об удостоверении подписей, то заявление можно подать и туда.

4 шаг: время ожидания для принятия решения. Остается только выждать положенный законом срок, в течение которого ПФР примет свое решение. Когда бы ни было подано заявление, право дать ответ у ПФР сохраняется до 1 марта следующего года. Оно не обязательно будет удовлетворено, возможен и отказ.

5 шаг: наступившие изменения. Тут заявителю уже не нужно предпринимать конкретных действий, но можно отследить последствия принятия ПФР определенного решения. В случае удовлетворения просьбы о переходе:

- заявитель получит уведомление от ПФР;

- «оставленный» НПФ также извещается о том, что после внесения изменений в реестр (после 31 марта) он должен передать хранящиеся у него средства вкладчика в ПФР;

- вносятся изменения в единый реестр застрахованных лиц (до 1 марта).

- изменения в реестр не вносятся;

- договор с НПФ не аннулируется, средства не передаются, о чем НПФ извещается с перечислением причин отказа;

- заявителю направляется соответствующее уведомление.

Причинами для отказа могут быть:

- неправильное оформление заявления;

- в тексте заявления не указаны все нужные сведения;

- не удостоверена личность и подлинность подписи заявителя;

- после первого заявления гражданином было подано другое, противоречащее первому (в этом случае будет рассмотрено более позднее заявление);

- УК, упомянутая в заявлении, более не является действующей или состоящей в договорных отношениях с ПФР.

Традиционно именно в конце года граждане начинают наиболее активно задумываться о том, какому пенсионному фонду можно доверить свои накопления. Вместе с экспертом проекта «Финансовое здоровье», консультантом по финансовой грамотности проекта Минфина России, экспертом по вопросам планирования пенсии Павлом Пушкиным разобрались, как выбрать негосударственный пенсионный фонд.

У граждан 1967 года рождения и моложе помимо государственной страховой пенсии формируется вторая пенсия – накопительная. К сожалению, с 2014 года отчисления работодателей в размере 6% от размера наших зарплат в накопительную пенсию «заморожены». Но всё, что сформировалось на счетах накопительной пенсии до этого времени плюс ежегодный инвестиционный доход, составляет сумму наших пенсионных накоплений.

В настоящее время накопительная пенсия может пополняться тремя способами:

- Путём ежегодного начисляемого инвестиционного дохода, полученного от управления нашими деньгами.

- За счёт дополнительных взносов граждан или работодателей по программе софинансирования накопительной пенсии (для тех, кто вступил в программу до 31 декабря 2014 года и успел до 31 декабря 2015 года внести первый взнос).

- За счёт средств материнского капитала.

Управлять своей накопительной пенсией граждане могут путём выбора страховщика. Им может быть либо государственная корпорация «Внешэкономбанк» (ВЭБ), которая управляет деньгами «молчунов», либо негосударственный пенсионный фонд.

Выбор страховщика, который будет управлять нашими пенсионными накоплениями, - это важное решение, от которого зависит сохранность и доходность наших сбережений и, в конечном итоге, будет зависеть размер нашей дополнительной пенсии.

Что такое НПФ?

Негосударственный пенсионный фонд – это некоммерческая организация, которая работает с целью накопления пенсионных взносов участников НПФ и последующего управления пенсионными активами в интересах граждан. Кроме того, НПФ занимается осуществлением пенсионных выплат участникам фонда.

Считается, что поскольку НПФ работает сразу с несколькими управляющими компаниями, это существенно снижает риски при инвестировании и позволяет выбрать компании наиболее выгодную стратегию для управления накоплениями граждан.

Как выбрать НПФ?

Рассмотрим пошагово, как выбрать негосударственный пенсионный фонд (НПФ) в качестве своего страховщика, который управляет накопительной пенсией.

Шаг 1. Смотрим на наличие у фонда лицензии на ведение деятельности по обязательному пенсионному страхованию и участие в системе гарантирования прав застрахованных лиц.

Заходим на сайт Агентства по страхованию вкладов в раздел «реестр негосударственных пенсионных фондов — участников системы гарантирования прав застрахованных лиц».

Напомню, что с 2014 года введена система гарантирования пенсионных накоплений, которая позволяет в соответствии с законом компенсировать размер накоплений клиентам НПФ при отзыве лицензии.

На сегодняшний день в реестре участников системы гарантирования находится 38 НПФ, которые также имеют и лицензии на работу с накопительной пенсией.

Именно из этих 38 фондов нам предстоит выбрать свой фонд.

Шаг 3. Смотрим на срок работы негосударственного пенсионного фонда.

Безусловно, важным показателем надёжности и устойчивости фонда является срок его работы. Первые негосударственные пенсионные фонды появились в России практически сразу же после подписания Указа президента от 16 сентября 1992 года «О негосударственных пенсионных фондах».

Чем дольше срок работы фонда на пенсионном рынке, тем, как правило, большим опытом, устойчивостью и надёжностью обладает фонд. Рекомендуется рассматривать фонды со сроком работы от 10 лет, лучше – 15-20 лет.

Шаг 4. Определяем учредителей негосударственного пенсионного фонда.

Для того чтобы более существенно понять, что из себя представляет фонд, необходимо ознакомиться с составом его учредителей и бенефициаров (конечных владельцев фонда). Данная информация обязательна к размещению на официальном сайте фонда и является открытой.

Логично предположить, что наличие в составе учредителей и акционеров крупных компаний повышает надёжность фонда и является преимуществом по отношению к фондам, акционерами которых выступают ООО и (или) отдельные физические лица.

Шаг 5. Получаем информацию о результатах инвестирования средств пенсионных накоплений.

Доходность – один из важнейших показателей деятельности фонда, от размера которого во многом зависит размер нашей будущей пенсии.

Рекомендуется пользоваться только официальной статистикой по доходности инвестирования пенсионных накоплений. Эти данные можно получить на сайте Центрального банка России в разделе «основные показатели деятельности негосударственных пенсионных фондов по обязательному пенсионному страхованию».

На сайте доступны данные о доходности НПФ за период с 2011 года по 2016 год, а также данные о доходности НПФ за первое полугодие 2017 года.

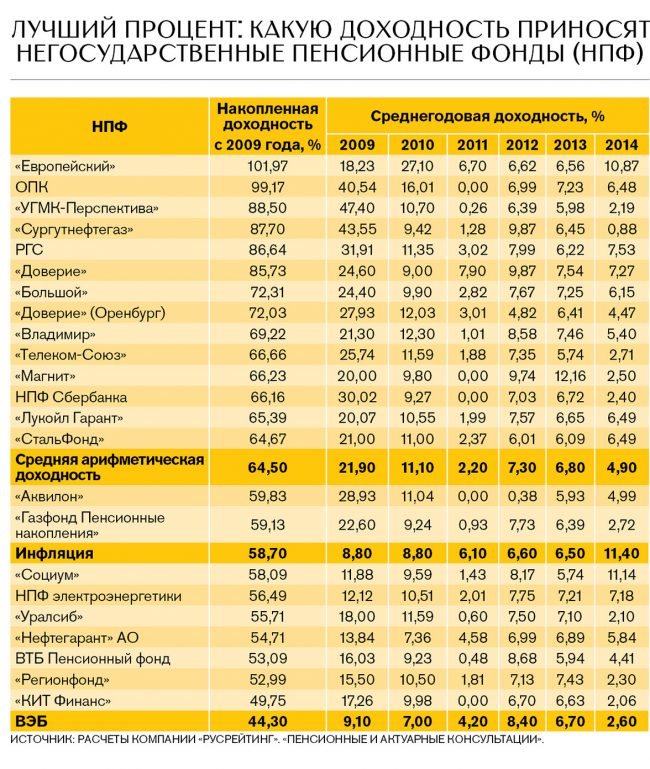

При сравнении доходности НПФ есть смысл обращать внимание на более длительные промежутки времени, чем только за текущий или прошедший год. Период рассмотрения должен составлять хотя бы 5 лет. Так как в соответствии с действующим законодательством показатели доходности в прошлые периоды не являются гарантией доходности будущих периодов, то те НПФ, которые показывают более высокую среднегодовую доходность на длительных промежутках времени, будут иметь преимущество по сравнению с другими.

Шаг 6. Смотрим на качество сервиса.

В настоящее время практически все фонды имеют стандартный набор сервиса, представляемого клиенту: личный кабинет, бесплатную «горячую линию».

Кроме того, в связи усложнением пенсионного законодательства и разработкой новой пенсионной реформы, некоторые фонды в последнее время начали предоставлять услугу «персональный менеджер», которая позволяет клиентам получать дополнительный бесплатный пакет услуг (консультации и персональное сопровождение).

Не поленитесь уточнить, предоставляет ли выбранный вами фонд такие услуги.

Шаг 7. Удобство расположения офисов фонда.

И последним важным шагом при выборе негосударственного пенсионного фонда рекомендуется уточнить наличие офиса негосударственного пенсионного фонда или его партнёров в вашем городе, а также место расположения и график работы офиса.

Конечно, необходимости постоянно посещать офис фонда, у вас не будет, так как накопление на пенсию – это долгосрочный процесс и, к тому же, многие вопросы можно решить по телефону и через другие дистанционные каналы обслуживания. Однако, некоторые вопросы, например, установление или смена правопреемников по договору, требует личного присутствия клиента в офисе фонда. В противном случае, необходимо будет идти к нотариусу и нести дополнительные расходы на заверение документов.

В заключении хотелось бы сказать, что на основании пункта 6 статьи 13 закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах», гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год.

Кроме того, при досрочной смене страховщика возможна потеря инвестиционного дохода. Заключая договор об обязательном пенсионном страховании в 2017 году, можно потерять инвестиционный доход за максимум 3 года. Без потери инвестиционного дохода можно менять страховщика только раз в 5 лет. В этой связи следует учитывать не только важность тщательного выбора НПФ, но и дату заключения договора с новым страховщиком.

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

Наверняка каждый из нас хоть раз задумывался о том, что лучше выбрать ПФР или НПФ. Ну что ж за окном 2017 год, на дворе кризис, самое время определяться!

p, blockquote 1,0,0,0,0 -->

Возможно когда-нибудь, действительно, в нашей жизни всё белое станет белым, а чёрное – чёрным. Когда-нибудь этот сакраментальный пляжный лозунг: «Спасение утопающих – дело рук самих утопающих», — ну, или банковский: «Забота о вкладе – ваша личная забота», — действительно, не будет просто пустым звоном.

p, blockquote 2,0,0,0,0 -->

p, blockquote 3,0,0,0,0 -->

Хорошо, можно начать и с другого. А сколько можно говорить об уважении к людям со стороны государства, о заботе о них только «под День Победы» или под «Хэллоуин». Как правильно сказала одна актриса, давайте говорить о людях хорошо, пока они живы, а не уже на похоронах.

p, blockquote 4,0,0,0,0 -->

А «крик души» вызван местом и значимостью Пенсионного фонда Российской Федерации в жизни граждан страны.

p, blockquote 5,0,0,0,0 -->

Но сначала о «белом» — что такое пенсия, её суть.

p, blockquote 6,0,0,0,0 -->

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

p, blockquote 7,0,0,0,0 -->

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

p, blockquote 8,0,0,0,0 -->

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

p, blockquote 9,0,0,0,0 -->

p, blockquote 10,0,0,0,0 -->

Но, тут возникает вопрос – а обладаем ли мы, в массе своей, той целеустремлённостью, тем характером, той силой воли, чтобы в течение не одного десятка лет, всю жизнь, просто копить себе деньги на пенсию. Государство однозначно отвечает – НЕТ! И, вероятно, этот ответ справедлив. Отсюда, от этого простительного недоверия государства к своим гражданам, и развивается Пенсионный фонд страны.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

p, blockquote 12,0,1,0,0 -->

Пока всё белым бело.

p, blockquote 13,0,0,0,0 -->

«Черное» начинается тогда, когда ПФР приступает к функционированию.

p, blockquote 14,0,0,0,0 -->

Почти по-некрасову, показываем «светлую сторону»

Огромное количество вопросов возникает при работе ПФР и взаимоотношениях с ним граждан.

p, blockquote 15,0,0,0,0 -->

Но сначала небольшие расчёты.

p, blockquote 16,0,0,0,0 -->

p, blockquote 17,0,0,0,0 -->

- расчётный срок (трудовой стаж) – 40 лет (или 480 месяцев);

- заработная плата в течение этого срока – 50000 рублей (а ведь может быть и больше, ой, насколько больше);

- процент отчислений в Пенсионный фонд – 22 (это по Закону РФ!).

Считаем:

p, blockquote 18,0,0,0,0 -->

- За всё время работы получили – 480 х 50000 = 24 миллиона рублей;

- В ПФ отдали – 24000000 х 0,22 = 5 миллионов 280 тысяч.

Таким образом, каждый выходит на пенсию многократным миллионером! И какие, интересно, у пенсионера могут быть проблемы!? Не забудем, многие ещё вполне готовы работать. Не забудем, что эти деньги можно положить в банк, который тебе нарастит ещё сумму с процентами.

p, blockquote 19,0,0,0,0 -->

p, blockquote 20,0,0,0,0 -->

Теперь становится понятным:

p, blockquote 21,0,0,0,0 -->

- откуда такой немыслимый штат работников этого Пенсионного фонда;

- откуда такие невероятные зарплаты у руководителей всех уровней этого Фонда;

- откуда все эти многомиллионные дворцы, которые понастроил ПФ во всех регионах страны.

И это на деньги своих же граждан!

p, blockquote 22,0,0,0,0 -->

Совсем маленький раздел в качестве промежуточного вывода

Но, скорее всего, не хоромы и не куча ничего не делающих работников заставляет государство так держаться за ПФ. Дело в другом:

p, blockquote 23,0,0,0,0 -->

Фонд – огромный источник средств для государства, которые можно направлять по своему усмотрению. Источник, отказ от которого немыслим по чисто экономическим текущим причинам, а совсем не из любви и уважения к своим гражданам.

Как исправить ситуацию

p, blockquote 25,1,0,0,0 -->

Исправление же ситуации в этой, в общем, благородной идее Пенсионного фонда заключается в следующем:

p, blockquote 26,0,0,0,0 -->

- Государство должно громогласно объявить своим гражданам, что их деньги в ПФР по-прежнему им и принадлежат и без всяких условий.

- Любой гражданин может в любой момент времени узнать сумму, которую он лично накопил (накопило государство за него – и в этом нет ничего предосудительного, не забудем о нашей жизненной неорганизованности и помощи государства нам в этом вопросе).

- Любой гражданин имеет возможность отказаться от участия в формировании своей пенсии и забрать все накопленные средства себе. Причина, да самая любая: от уверенности, что ему и этого хватит до часа «Х», до нежелания оставлять что-то после себя, а старше 60-ти он себя уже не видит или не хочет видеть.

- Государство, уважая мнение своих граждан (КРАЕУГОЛЬНЫЙ ПОСЫЛ, НА КОТОРЫЙ НУЖНО ОБРАЩАТЬ ВНИМАНИЕ ПОСТОЯННО) и заботясь об их будущем, может только непрестанно напоминать им о необходимости думать, не пускать дело на самотёк, мол, там видно будет. Государству необходимо постоянно проводить целенаправленные компании по рекламе «умного и дальновидного» образа жизни. Не стоит бояться, что вокруг все настолько несмышленые, что обязательно всё сделают не так (а мы только добавим — как хочется чиновнику).

Собственно говоря, ситуация очень похожа на ту, что складывается с контрактной армией. Как это – добровольно! Так и армии совсем не будет, кто же в неё пойдёт добровольно! Но как показывает опыт Соединённых Штатов – очень даже и идут, и по всей стране реклама, и по всей стране призывные пункты, и мысль постоянно работает, как службу в армии сделать привлекательной.

p, blockquote 27,0,0,0,0 -->

А пока суть да дело

А пока всем управляет принудительная идея Пенсионного фонда, мы и «сдаём» пятую часть своих честно заработанных трудовых государству – 22% (сейчас даже не говорим, что реально они делятся на страховые 16% и накопительные 6%).

p, blockquote 28,0,0,0,0 -->

Какие всё-таки плюсы такого «взаимного партнёрства»?

p, blockquote 29,0,0,0,0 -->

Первое. За полученные деньги государство отвечает и гарантирует их выплату в течение всего срока пенсии.

p, blockquote 30,0,0,0,0 -->

Но тут, опять считаем.

p, blockquote 31,0,0,0,0 -->

p, blockquote 32,0,0,0,0 -->

- сумма накопления к 60 годам – 6 миллионов рублей;

- собираюсь прожить ещё не менее 30 (ох, «Мечты, мечты, без них была бы жизнь скучна», как писал блестящий американский писатель Эдгар По, кстати, один из зачинателей фантастики и «страхов» в литературе, начало XIX века, ещё в полном расцвете Александр Сергеевич Пушкин).

p, blockquote 33,0,0,0,0 -->

- каждый месяц пенсионер будет иметь в распоряжении 20 тысяч рублей. Так, сейчас больше половины пенсионеров о такой пенсии могут только мечтать (а у нас ведь получается она минимальной, заметим!).

Когда мы говорим о том, что ПФР под гарантией государства, мы нисколько не преувеличиваем, в конце концов, это государственная структура. Более того, государство ежегодно проводит индексации (увеличение, по-простому говоря) пенсий, если те 400-600 рублей кого интересуют вообще. Тем не менее, это тоже, какой-никакой, плюс, хотя некоторым даже убавляют.

p, blockquote 34,0,0,0,0 -->

Но надо понимать, что и государство не сможет никого защитить в случае глобальных мировых финансовых кризисов, таких, какие произошли в годы распада Советского Союза, в 1998 году или в 2008-ом. Всё равно «выбираться» (и думать!) придётся уже самому.

p, blockquote 35,0,0,0,0 -->

Инструмент для размышлений

Но в последнее время, опять же, по инициативе государства, возник новый повод думать формирователям своей жизни «после работы».

p, blockquote 36,0,0,0,0 -->

Это – НПФ – Негосударственные пенсионные фонды.

p, blockquote 37,0,0,1,0 -->

p, blockquote 38,0,0,0,0 -->

p, blockquote 39,0,0,0,0 -->

Что-то уж слишком смахивает на тот же «Хопёр». Да, в наличии рисков потерять свои вложения и главная опасность НПФ. К сожалению, и ситуация последнего времени не слишком-то обнадёживает вкладчиков. Так Центробанк России в 2016-ом году отозвал лицензии сразу у четырёх НПФ с довольно звучными названиями – «Солнце. Жизнь. Пенсия», «Сберегательный фонд Солнечный берег», «Сберегательный», «Защита будущего».

p, blockquote 40,0,0,0,0 -->

Но, ладно, это всё мало известные НПФ. Так, ведь, прекратил своё существование и очень солидный – «Ренессанс Жизнь».

p, blockquote 41,0,0,0,0 -->

И снова вывод – выбирая НПФ, обязательно «прошерстите» всю его «родословную», не бросайтесь сразу на 13% годовых, тогда как ПФР предлагает только 7%. В любом случае, выбор между НПФ «Мы желаем счастья вам» с 15% и НПФ при Сбербанке России (такой есть) с 12% обязательно нужно сделать в пользу Сбербанка.

p, blockquote 42,0,0,0,0 -->

Выбор Независимого ПФ (можно даже назвать его «коммерческим», причём «коммерсантом» становится уже сам будущий пенсионер) вместо «государственного» обусловлен и ещё одной составляющей взаимоотношений.

Читайте также: