В пенсионный фонд заплатить не позднее

Обзоры КонсультантПлюс

Сроки оплаты страховых взносов в 2020 году для юридических лиц — до 15 числа месяца, следующего за отчетным. Соблюдать указанную дату важно, поскольку опоздание с уплатой сумм ведет к штрафам и пеням.

В Налоговом кодексе с 01.01.2017 есть отдельная глава, регулирующая страховые взносы. Кроме того, действует Федеральный закон от 24.07.1998 № 125, который регулирует обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которое осталось за пределами юрисдикции НК РФ.

Что собой представляют страховые взносы

Платежи, включенные в налоговое законодательство с 2017 года, администрирует ФНС России, а под контролем ФСС осталось обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

По нормам статьи 8 НК РФ, страховые взносы выведены в отдельный обязательный платеж и их понятие так же, как и определение налога и сбора, закреплено законодательно. Под ними Налоговый кодекс регламентирует понимать обязательные платежи:

- на обязательное пенсионное страхование;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на обязательное медицинское страхование.

Но плату по страхованию от несчастных случаев на производстве, которая так и осталась неналоговым платежом, тоже важно своевременно перечислять в бюджет, как и три вышеперечисленных платежа. Изменения в администрировании, которые произошли, прямо затрагивают порядок и сроки перечисления страховых взносов в 2020 году: хотя они остались прежними по сравнению с прошлыми периодами, сама процедура получила свои особенности. Соблюдение этих сроков плательщиками является очень важным, поскольку дает возможность избежать штрафных санкций. Что конкретно изменилось и на что обратить внимание?

Страховые взносы в 2020 году: сроки уплаты

Нормы статьи 431 НК РФ определяют, что срок перечисления сумм за предшествующий месяц наступает не позднее 15-го числа следующего месяца. Такая же дата определена в Федеральном законе № 125. В предшествующие периоды действовал такой же предельный срок, поэтому для организаций и ИП ничего не поменялось.

Нормами статьи 6.1 НК РФ предусмотрено, когда платить страховые взносы, если 15 число выпадает на выходной или праздничный день, – в первый рабочий день после такого выходного или праздника.

Не пропустить важные даты поможет таблица сроков уплаты страховых взносов в 2020 году для юридических лиц, разработанная с учетом всех переносов.

Крайний срок для перечисления в бюджет

17.02.2020 (перенос с субботы)

16.03.2020 (перенос с воскресенья)

17.08.2020 (перенос с субботы)

16.11.2020 (перенос с воскресенья)

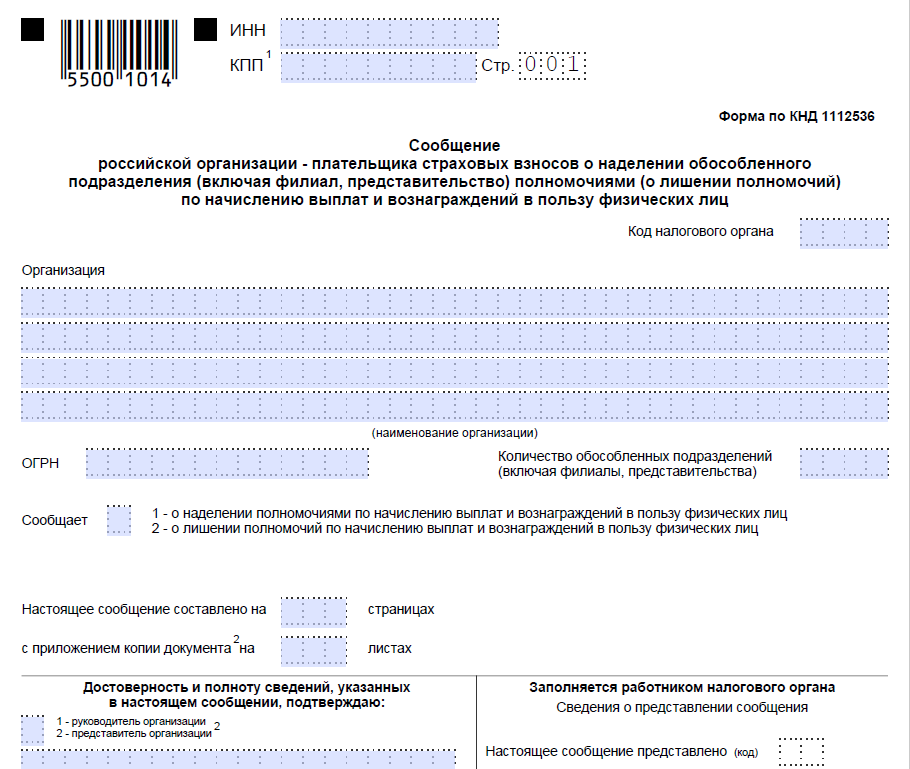

Учет плательщиков

Все организации, в том числе обособленные подразделения, филиалы и ИП, обязаны представлять в ФНС информацию о платежах в пользу физических лиц. Данное требование и формы закреплены приказом ФНС России от 10.01.2017 № ММВ-7-14/4@. Указанные требования касаются только организаций и ИП, образованных в 2020 году, плательщики выплат в пользу физлиц, организованные до этого времени, сдавать указанные формы не обязаны.

Юридические лица-страхователи, которые являются плательщиками страховых взносов, подлежат обязательному учету в налоговых органах. Прежде чем начать любые выплаты в пользу физических лиц, по нормам статьи 83 НК РФ, каждая организация должна подать заявление о постановке на учет в качестве плательщика в территориальный орган ФНС по месту своей деятельности. Процедура постановки не изменилась по сравнению с прошлым годом, хотя ранее учетом занимались сами Фонды: ПФР и ФСС.

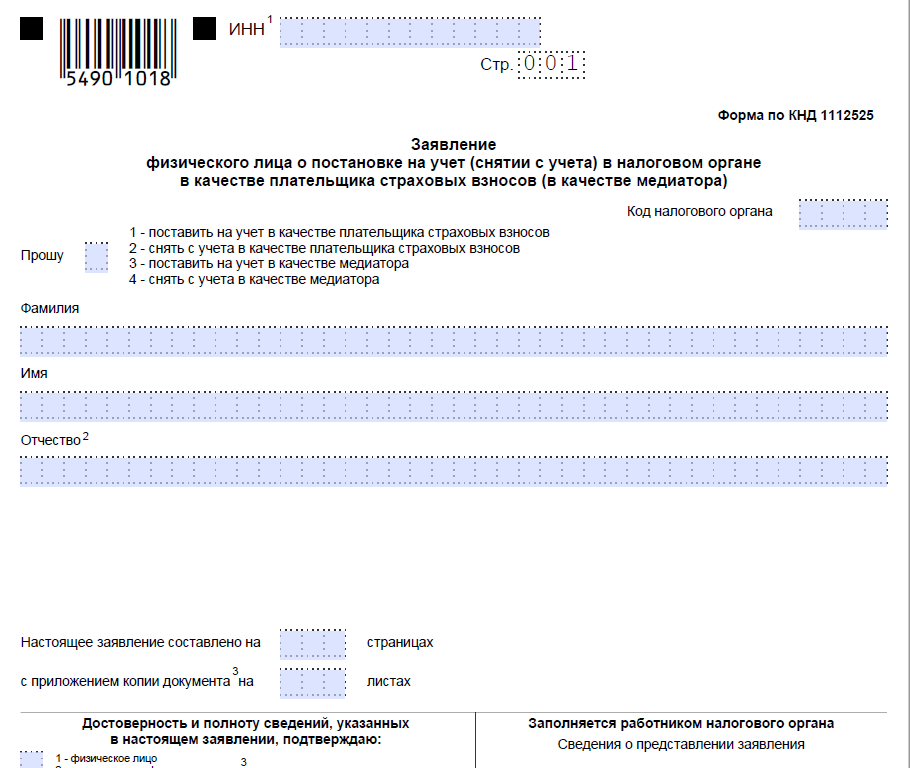

В статье 419 НК РФ указаны все категории плательщиков, для перечисленных в п. 2 данной статьи не предусмотрена обязанность подачи заявления о постановке на учет. К ним, в частности, относятся физлица, которые должны платить фиксированные взносы за себя и за тех лиц, которые работают на них:

- граждане, зарегистрированные в качестве индивидуальных предпринимателей, которые нанимают работников для своей деятельности в качестве ИП;

- адвокаты с частной практикой;

- нотариусы, занимающиеся частной практикой;

- арбитражные управляющие;

- оценщики, занимающиеся частной практикой;

- патентные поверенные, занимающиеся частной практикой;

- медиаторы.

Все вышеперечисленные лица все равно должны исчислять взносы как за себя, так и со всех вознаграждений в пользу других граждан, и соблюдать сроки уплаты взносов с зарплаты в 2020 году, а информацию о том, что они являются плательщиками, ФНС получает из других источников (в момент постановки на учет ИП или от уполномоченных федеральных органов исполнительной власти, осуществляющих функции по контролю (надзору) за деятельностью саморегулируемых организаций арбитражных управляющих, оценщиков или медиаторов).

База обложения

Работодатели должны ежемесячно нарастающим итогом определять базу для начисления по каждому работнику с начала расчетного периода.

Предельную величину базы страховых взносов на 2020 г. определяет Постановление Правительства РФ от 06.11.2019 № 1407:

- обязательное пенсионное страхование — 1 292 000 рублей;

- социальное страхование на случай временной нетрудоспособности и в связи с материнством — 912 000 рублей;

- на другие виды обязательного страхования предельные величины не определены.

В базу следует включать оплату труда штатных сотрудников, иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, определенных нормами статьи 420 НК РФ и статьи 421 НК РФ, а также закона № 125-ФЗ. Так, в число иных вознаграждений в пользу физлиц входят:

- оплата в рамках договоров гражданско-правового характера, предметом которых являются выполнение работ или оказание услуг;

- оплата по договорам авторского заказа в пользу самих авторов произведений;

- выплаты по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам.

Работодатели исчисляют положенные к уплате суммы в течение календарного года (расчетный период) по итогам каждого календарного месяца в порядке, определенном в статье 431 НК РФ, потому срок уплаты страховых взносов в 2020 году в ПФР, ФСС и ФОМС наступает для работодателей ежемесячно.

Особенности оплаты индивидуальными предпринимателями

Для индивидуальных предпринимателей установлены особые сроки для уплаты. ИП, которые платят взносы за себя, могут перечислять их в бюджет раз в квартал или даже раз в год, по своему выбору. Для них действует всего один крайний срок оплаты страховых взносов — 31 декабря. Если в 2020 эта дата выпадет на выходной (депутаты изучают такую возможность), рассчитываться придется до первой рабочей даты 2021 г. Обычно это 9 января. При этом ИП вправе оплачивать обязательства в течение года поквартально.

Порядок расходования взносов на социальное страхование

Отдельно отметим, что после 01.01.2018 сохранился зачетный принцип расходования средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством. Поэтому все плательщики-работодатели вправе уменьшить исчисленную сумму на произведенные ими расходы на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования. И перечислять в бюджет по установленному сроку только разницу между этими суммами с направлением подтверждающих документов в налоговый орган.

Ответственность плательщиков за нарушение сроков

Взносы взимаются с юридических лиц-страхователей и физических лиц, имеющих статус ИП, с целью финансового обеспечения реализации прав застрахованных лиц на получение обязательного страхования по соответствующему виду. Нарушение сроков перечисления влечет ответственность по нормам статьи 122 НК РФ, если речь идет о пенсионном, медицинском страховании или взносах в связи с утратой временной нетрудоспособности и в связи с материнством. О порядке привлечения нарушителей к ответственности рассказал в своем письме от 24.05.2017 № 03-02-07/1/31912 Минфин России.

Чиновники указали, что нормы данной статьи полностью применимы к несвоевременной уплате сумм страховых взносов, правильно исчисленных и отраженных в расчетах, своевременно предоставленных плательщиками в налоговые органы. В этом случае нормы данной статьи применяют с учетом позиции, изложенной в пункте 19 постановления Пленума Высшего Арбитражного Суда РФ от 30.07.2013 № 57, а именно только с взысканием пени, без назначения штрафа.

Что касается нарушений с платежами в ФСС, то нормами статьи 19 Федерального закона от 24.07.1998 № 125 предусмотрена возможность назначения штрафа в размере 20 % — при неумышленной и в размере 40 % — при умышленной неуплате исчисленных сумм на травматизм. Но применяют эти санкции только в случае отсутствия платежа по причине:

- занижения базы для начисления;

- неправильного исчисления или необоснованного применения пониженного тарифа;

- прочих неправомерных действий страхователя.

Если причиной нарушения срока перечисления стала банальная неорганизованность, то в этом случае нарушителю грозит только начисление пени.

Получив статус ИП, вы приобрели обязанность по уплате страховых взносов, которую необходимо исполнять все время. Но каковы сроки уплаты этих взносов?

Как известно, ИП платит за себя пенсионные и медицинские взносы в установленном размере. Размер взносов устанавливается законодательно и меняется каждый год в сторону увеличения.

Если же ваш предпринимательский доход за год превысил 300 тысяч рублей, то вы обязаны заплатить дополнительный пенсионный взнос в размере 1%.

Сроки уплаты обязательных и дополнительного взноса разные.

Обязательные взносы

Эти взносы необходимо оплатить в течение действующего налогового периода, то есть не позднее 31 декабря текущего года. Это единственное законодательное требование относительно этих взносов.

Периодичность уплаты и размер вносимых сумм зависит от вашего желания. Вы можете платить равными частями каждый месяц или каждый квартал. Вы так же можете платить любыми частями с любой периодичностью. Например, сразу все взносы в сентябре или декабря. Главное — заплатить всю сумму в течение года!

Если за год ИП заплатить взносы не в полном объеме, то на сумму недоимки будут насчитаны пени. В результате придется оплачивать и остаток, и пени.

В 2020 году ИП за себя платит

- пенсионный взнос — 32 448 рублей;

- медицинский взнос — 8 426 рублей.

Обратите внимание, что в 2020 году есть ИП, которые из-за пандемии имеют право платить пониженный пенсионный страховой взнос. Если у вас есть такое право, то вы платите:

- пенсионный взнос — 20 318 рублей;

- медицинский взнос — 8 426 рублей (не меняется).

Напомним, что некоторые системы налогообложения позволяют ИП уменьшать налог на сумму выплаченных страховых взносов. Так, ИП на УСН «Доход» без работников может уменьшать свой налог на всю сумму заплаченных страховых взносов.

Дополнительный взнос

Взнос в ПФР в размере 1% необходимо уплатить не позднее 1 июля следующего года.

Но здесь есть верхний лимит, то есть максимальный платеж, выше которого ИП платить не должен. В 2020 году максимальная сумма дополнительного взноса в ПФР — 227 136 рублей (это восьмикратный фиксированный взнос).

Это означает, что даже при большем доходе, вы не платите взнос в размере 1% свыше этой суммы. Вы платите 227 136 рублей и большен ничего дополнительно не должны.

Если ИП ликвидировали

При закрытии ИП, все полагающиеся взносы необходимо оплатить. Они считаются пропорционально дням, когда статус ИП действовал. Оплатить же надо не позднее 15 календарных дней после закрытия этого статуса.

Дополнительный взнос в размере 1% также надо заплатить в этот 15-дневный срок.

Можно не платить

Напомним, что в статье 430 НК прописаны ситуации, когда ИП освобожден от уплаты страховых взносов. Таких случаев всего четыре:

- ИП проходит военную службу по призыву;

- ИП ухаживает за ребенком до полутора лет;

- ИП ухаживает за инвалидом I группы или за пожилым человеком старше 80 лет;

- ИП проживает с супругом или супругой в месте, где трудно устроиться (это касается военнослужащих, а также работников консульств и дипломатических представительств за границей).

Все эти случае оформляются в налоговой по специально предоставленным документам. При этом необходимо, чтобы в этот период ИП не мог осуществлять свою деятельность и получать от предпринимательства доход. Если доход есть, то ни о каких льготах по неуплате страховых взносов речи идти не может.

Если вам понравилась наша статья, то, пожалуйста, поставьте лайк и подпишитесь на наш канал .

Короткая новость. Не так давно написал заметку про тех ИП, которые опоздали с оплатой взносов “за себя” и возможность вычета из налога по УСН.

Но вот читаю новое письмо Минфина от 15.03.2019 № 03-02-08/16888 в котором опять напоминают, что если ИП опоздал с оплатой взносов на обязательное пенсионное и медицинское страхование “за себя”, то штрафа не будет.

Статьей 122 Кодекса установлена ответственность за неуплату или неполную уплату сумм страховых взносов в результате занижения базы для исчисления страховых взносов, иного неправильного исчисления страховых взносов или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 Кодекса.

Указанная статья применяется с учетом разъяснения, данного в пункте 19 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации», согласно которому бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.

Учитывая изложенное, неисполнение плательщиком страховых взносов обязанности по уплате страховых взносов в установленный срок не образует состава правонарушения, предусмотренного статьей 122 Кодекса.

В случае несвоевременной уплаты сумм страховых взносов подлежат уплате плательщиком страховых взносов недоимка и начисленные на нее пени.

То есть, если ИП опоздал с оплатой взносов “за себя”, то это не повлечет штрафных санкций. Но, разумеется, придется оплатить пени (ФНС самостоятельно посчитает сумму и выставит требование на оплату) + оплатить полностью саму недоимку.

Еще посмотрите в Личном Кабинете ИП на официальном сайте ФНС, есть ли они вообще.

Смотрите в разделе «Все обязательства» -> Выбираете вид платежей -> а затем «Операции по расчетам с бюджетом».

Также эти данные можно посмотреть в мобильном приложении для ИП:

Если внезапно увидите в ЛК ИП пени (а по вашим данным их точно не должно быть), то обязательно решайте этот вопрос с ФНС.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

P.S. Подробные статьи по взносам здесь:

- И снова про обязательные взносы ИП на 2018 год

- Про обязательные взносы ИП «за себя» в 2019 году

Еще советую прочитать:

- Как правильно считать пени по налогам и что изменится с 1 октября 2017 года?

- Пени за долги по налогам не будут превышать сумму недоимки

- Надзорные каникулы продлены на 2019 и 2020 годы. Но не для всех

- Штрафа не будет, если не успеете обновить НДС в кассовом чеке с 1 января 2019 года. Но только до конца первого квартала

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

1 комментарий к “ИП опоздал с оплатой взносов “за себя”: будет штраф или только пени?”

Открыл ип и деятельность не пошла… в итоге не подал не одного отчета. Но при этом ип закрыл с оплатой всех необходимых платежей в пенсионный фонд и страхование. Что мне грозит за то что я не подал отчётные документы ?

Штраф за неуплату страховых взносов

Похожие публикации

Переход полномочий по контролю за страховыми взносами к ФНС отразился в 2017 году и на штрафах, применяемых к страхователям за неуплату страхвзносов. Теперь санкции за просроченные платежи по взносам (кроме «травматизма») устанавливает НК РФ, наравне с ответственностью за неуплату налогов. Рассмотрим подробнее, какие штрафы за неуплаченные страхвзносы ожидают юрлиц и предпринимателей.

Штрафы за неуплату взносов в ИФНС

Неполная уплата, или неуплата обязательных взносов на пенсионное, медицинское и социальное страхование может стать основанием для штрафа, если она возникла по причине (ст. 122 НК РФ):

- занижения базы для исчисления взноса, например, страхователь не учел в качестве облагаемой выплаты квартальную премию работнику;

- неправильного расчета суммы взноса, например, в результате применения более низкой ставки тарифа, чем требуется;

- иных неправомерных действий/бездействий страхователя, не связанных с контролируемыми сделками и иностранными компаниями (ст.ст. 129.3, 129.5 НК РФ).

При несвоевременной уплате страховых взносов или их полной либо частичной неуплате, у страхователя возникает недоимка, обнаружив которую, налоговики выставят требование о ее уплате, а также об уплате связанных с ней пеней и штрафов.

Размер штрафа в перечисленных случаях составит 20% от суммы недоимки по страховому взносу. Если выяснится, что страхователь недоплатил или не перечислил взносы умышленно, его штраф вырастет до 40% от неуплаченной суммы.

Нужно учитывать, что в случае, когда страхователь правильно отразил суммы страхвзносов в расчете и вовремя сдал его в ИФНС, но опоздал с их уплатой, с него будут взысканы только пени за просрочку, но не штраф (п. 19 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Штраф за неуплату страховых взносов в ФСС

Взносами на «травматизм» по-прежнему ведает Фонд соцстрахования, а штраф за их неуплату установлен законом от 24.07.1998 № 125-ФЗ. Причины, по которым может быть оштрафован страхователь, аналогичны вышеназванным: занижение облагаемой базы, неправильный расчет, иные действия/бездействия страхователя (ст. 26.29 закона № 125-ФЗ).

Штраф тоже не отличается от установленного налоговым законодательством: 20% от неуплаченных взносов в ФСС, а при наличии умысла страхователя – 40% от суммы неуплаты.

Пени за несвоевременную уплату страховых взносов

Пени по неуплаченным в срок страхвзносам начисляются из расчета 1/300 ключевой ставки (рефставки) ЦБ за каждый просроченный день. Если ключевая ставка меняется в период просрочки, то пени рассчитываются по каждой из ставок отдельно. С 1 октября 2017 года пени по страховым взносам возросли. Теперь их насчитают в пределах 30 дней просрочки, как и прежде, по 1/300 ставки рефинансирования, а если просрочка больше, то с 31 дня – в размере 1/150 ставки рефинансирования за каждый день просрочки.

Период начисления пеней начинается со следующего дня после срока, установленного для уплаты страхвзносов, а заканчивается днем перед датой фактического погашения недоимки по взносам.

Например, фирма перечислила взносы ПФР в сумме 50 000 руб. 26.06.2017 г., вместо 15.06.2017г. Ключевая ставка ЦБ РФ до 19.06.2017 составляла 9,25%, а с 19.06.2017 – 9,00%. Просрочка составила 10 дней, из которых за 3 дня компании будут начислены пени по взносам ПФР по ставке 9,25%, и за 7 дней по ставке 9,00%:

(50 000 руб. х 9,25% : 300 х 3 дн.)+( 50 000 руб. х 9,00% : 300 х 7 дн.) = 46,25 руб. + 105,00 руб.= 151,25 руб.

Штраф за неуплату пенсионных взносов ИП «за себя»

Для ИП, опоздавших с перечислением фиксированных взносов в ИФНС, действуют те же санкции, что и для остальных страхователей. Взносы на пенсионное и медицинское страхование «за себя» ИП должен платить, даже если он не ведет предпринимательскую деятельность, кроме следующих периодов (ч. 1 ст. 12 закона от 28.12.2013 № 400-ФЗ):

- служба в армии по призыву,

- уход за детьми до 1,5 лет (не более 6 лет в общей сложности),

- уход за инвалидом I группы, ребенком-инвалидом, престарелым старше 80 лет,

- проживание вместе с супругом-военнослужащим по контракту в местности, где нельзя трудоустроиться (5 лет в общей сложности),

- проживание за границей с супругами – дипломатическими работниками (5 лет в общей сложности).

Данные периоды должны подтверждаться предпринимателем документально, тогда санкций за неуплату страхвзносов не последует.

Составление заявлений – не единственно необходимый шаг для граждан, которые ранее получили статус ИП, но теперь вынуждены его закрыть и прекратить деятельность.

Обязательна выплата всех долгов, связанных со страховыми и другими разновидностями взносов. Задолженность по социальным сборам не позволит закрыть статус и предприятие вообще. Такие платы всё равно будут взыскивать, даже с обычных физических лиц.

Бесплатно по России

Нужно ли что-то платить

Статья 430 НК РФ посвящена подробному рассмотрению вопроса. Соответствующий размер страхового взноса при закрытии ИП обязан уплатить любой предприниматель. Правило обязательно для всех.

Как рассчитать сумму

Много проблем появляется, если закрытие ИП происходит не в конце года. Тогда размер считают пропорционально календарным месяцам до момента закрытия. Если один месяц неполный – то считают отдельные дни, на протяжении которых деятельность велась. Страховые взносы платятся за все дни, когда функция ИП вместе со статусом сохранялась.

Если сумма прибыли за неполный налоговый период превысила 300 тысяч рублей – начисляется дополнительный взнос в ПФР в размере 1%. Перечисление идёт не в конце периода, а на протяжении максимум 15 дней. При сумме меньше 300 тысяч рублей взнос вообще отсутствует.

Например, сотрудник отработал полный февраль с окладом в 60 тысяч рублей. Взносы за него считаются следующим образом:

- ФСС: сумму умножают на 0,2%.

- ОМС: умножают на 5,1%.

- В случае с ФСС коэффициент для перемножения – 2,9%.

- ОПС – 60 тысяч умножают на 22%.

Полученные цифры складывают друг с другом для определения итоговой суммы.

Кто платит, если организация закрыта

В этом случае гражданин осуществляет все расчёты как обычное физическое лицо. Достаточно получить реквизиты у представителей инспекции, а потом оплатить налог, как и все. Дополнительных правил по этой процедуре не предусмотрено.

Сроки уплаты

ЕНВД, УСН и патент – специальные режимы, которыми пользуются ИП в большинстве случаев. Порядок расчётов с контролирующими органами меняется в зависимости от того, как именно работает тот или иной участник рынка.

- Не позднее 5 дней после аннулирования передают 3НДФЛ при использовании ОСН. В течение 15-дневного периода осуществляют оплату. Не позднее 25-ого числа в месяце, который следует за закрытием ИП, передают декларацию относительно НДС. Сбор перечисляют сразу в полной сумме, либо делят его на три части.

- 25 число в месяце после ликвидации – время уплаты в случае с УСН. Декларацию нужно предоставить до наступления крайних сроков. Кардинально отличается ситуация, когда речь идёт о патенте. В этом случае обязанность подавать декларацию отсутствует. Нужно только рассчитаться за срок действия до того, как он кончается. Налог будет пересчитан, если заявление о прекращении деятельности ИП подают в момент, когда документ ещё действует.

- 25 число следующего месяца после закрытия применяется в отношении работающих на ЕНВД. До 20 числа в том же месяце предприниматель обязан подавать декларацию.

Что учесть при корректировке «упрощённого» налога на страховые взносы при закрытии ИП

Обычно это касается ИП, которые применяют ОСНО с объектом налогообложения в виде доходов. В этом случае имеется право уменьшать итоговую сумму по сборам. При наличии работников такое уменьшение достигает 50% максимум. Если же их нет – то уменьшение происходит и на полную сумму.

Момент перечисления денег чаще всего приходится на время уже после того, как в ЕГРИП появилась запись, подтверждающая прекращение деятельности.

То есть, платит уже физическое лицо, не в рамках действующей системы налогообложения. Это значит, что нельзя учитывать платежи, которые осуществлялись уже после такого момента.

При закрытии организация может столкнуться с задолженностями не только перед пенсионным фондом, но и перед другими организациями, частными и государственными. Долги по налогам – ситуация, с которой сталкиваются многие. Закрывать организацию можно только после того, как все соответствующие платежи перечислены. В связи с этим вопросом часто возникают дополнительные траты.

Поэтому обязательным требованием остаётся предоставление налоговой декларации за весь период, пока велась предпринимательская деятельность. Это делается, даже если сама деятельность фактически отсутствовала.

В графе по доходам и расходам компании в этом случае просто ставят нули. Нужен отчёт только по последнему налоговому периоду, если ранее документы подавались своевременно. Можно решить вопрос максимум спустя 5 дней после ликвидации, если в другие сроки вопрос не решили по тем или иным причинам.

В качестве оплаты за долги могут использовать собственность бывшего предпринимателя, если финансов у него сейчас не хватает.

Что ещё надо делать после закрытия

Есть целый ряд дополнительных мероприятий, связанных с фактом закрытия предпринимательской деятельности:

- Подача декларации за последний отчётный период. Даже при нулевых показателях документ остаётся обязательным.

- Снятие с учёта контрольно-кассовой техники. Порядок решения вопроса может отличаться в зависимости от того, на какой территории всё происходит. Лучше заранее уточнить требования у представителей контролирующих органов.

- Закрытие расчётного счёта. Оптимально, когда этим занимаются после получения всех необходимых документов. С 1 января 2017 года запретили прекращать деятельность без письменного уведомления в адрес налоговой. Нарушение правил приводит к достаточно серьёзным штрафам.

Интересное видео

Дополнительная информация об оплате страховых взносов индивидуальными предпринимателями:

Заключение

Уплата страховых взносов – обязанность, которую сохраняют в любом случае. Наличие или отсутствие сотрудников, даже самой прибыли не играет роли при решении этого вопроса. Если деятельности не было – сборы всё равно перечисляют, просто суммы будут минимальными. Меньше всего проблем возникает, если был отработан полный год.

В других ситуациях расчёт тоже не такой сложный, но может занять больше времени из-за определения точных сумм сразу по нескольким периодам. Нужно аккуратно подойти к решению вопроса и доверить его настоящим профессионалам, чтобы избежать ошибок. Тогда у контролирующих органов тоже возникает меньше проблем.

эксперт Контур.Школы по налоговому учету

Подробная инструкция для индивидуальных предпринимателей. Формулы, примеры, таблицы с расчетами. Скачайте памятку про нестандартные практические ситуации

Индивидуальные предприниматели платят страховые взносы:

- как работодатели, если у них есть наемные работники, — в этом случае они уплачивают страховые взносы в том же порядке, что и организации;

- за себя — тогда порядок исчисления и уплаты страховых взносов особенный. В статье разберем этот вариант.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

- Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Форму заявления об освобождении от уплаты страховых взносов можно найти в Письме ФНС России от 07.06.2018 № БС-4-11/11018@.

- Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Если предпринимателя не исключат из ЕГРИП, то считается, что он не утратил статус ИП и обязан продолжать уплачивать страховые взносы вне зависимости от того, получил доход или убыток, вел свою деятельность или нет и т.п. (Письмо Минфина России от 21.09.2017 № 03-15-05/61112).

Срок уплаты

Общий порядок

За 2020 год

За 2021 год

Страховые взносы на обязательное пенсионное страхование (ОПС)

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб.

Не позднее 1 июля года, следующего за истекшим расчетным периодом

Не позднее 01.07.2021

Не позднее 01.07.2022

Страховые взносы на обязательное медицинское страхование (ОМС):

Взносы на ОМС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Взносы на ОМС с доходов, превышающих 300 000 руб.

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

Перечень пострадавших отраслей утвержден Постановлением Правительства РФ от 03.04.2020 № 434. Допустим, вы не нашли себя в реестре, т.к. не предоставили сведения о среднесписочной численности и доходе за 2018 год, но соответствуете всем критериям для включения в реестр. Вы можете предоставить сведения до 30.06.2020 года. Тогда вам будут доступны все преференции, которые предусмотрены для пострадавших МСП, в том числе и перенос сроков уплаты дополнительного взноса в ПФР.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

- ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

Фиксированный платеж

ИП из непострадавших отраслей (руб.)

ИП из пострадавших отраслей (руб.)

Всего:

40 874

28 744

Дополнительные взносы на ОПС. Порядок расчета

Дополнительные взносы уплачивают только те ИП, которые получили в текущем году доход свыше 300 000 руб.:

- с суммы превышения надо заплатить взнос только в ПФР по ставке 1% от суммы дохода.

Базовая формула расчета дополнительных взносов:

Сумма дополнительных взносов в ПФР за 2020 г. =

(Сумма дохода за 2020 г. — 300 000 руб.) х 1%

Важно: для дополнительного страхового взноса в ПФР есть ограничение:

- Восьмикратный фиксированный размер (постоянная часть) страховых взносов на ОПС — это максимум, сколько нужно заплатить за расчетный период (пп. 1 п. 1 ст. 430 НК РФ).

- Пример: за 2020 год размер дополнительных страховых взносов на ОПС не может быть больше 227 136 руб. (8 х 32 448 руб. – 32 448 руб. ).

Как предпринимателю правильно посчитать величину дохода

Что понимать под термином «доход», с которого надо заплатить налог? Это самый важный вопрос предпринимателя, получившего доход свыше 300 000 руб. Цена вопроса — сумма взносов, которую он достанет из своего кармана и заплатит в бюджет.

Понятие «доход» зависит от того, какой режим налогообложения применяет ИП

Режим налогообложения

Налог с дохода

Доход для расчета дополнительных взносов на ОПС

Доходы ИП, уменьшенные на профессиональные вычеты по ст. 221 НК РФ (п. 3 ст. 210, пп. 1 п. 9 ст. 430 НК РФ, Письмо МФ РФ от 29.03.2017 № 03-15-05/18274, ФНС от 25.10.2017 № ГД-4-11/21642@)

При объекте «доходы»:

- все учитываемые доходы в соответствии со ст. 346.15 НК РФ

При объекте «доходы минус расходы»:

- учитываемые доходы минус признаваемые в расходах затраты в соответствии со ст. 346.16 НК РФ

Формула расчета: (Доход – 300 000 – Расходы) х 1%

Такой порядок признал КС РФ в Определении от 30.01.2020 № 10-О, Определение Верховного Суда РФ от 29.10.2019 № 309-ЭС19-18969 по делу № А60-65115/2018. При обращении в суд вероятность того, что ИП его выиграет, очень большая.

Однако контролирующие органы продолжают настаивать на том, что расходы учесть нельзя (Письма МФ РФ от 01.04.2020 № 03-15-05/25738, от 12.02.2020 № 03-15-05/9360, от 05.08.2019 № 03-15-05/58537, от 14.01.2019 № 03-15-05/578, ФНС РФ от 19.02.2019 № БС-19-11/47@)

Налог на вмененный доход

Вмененный доход за 4 квартала расчетного года (сумма строк 100 «Налоговая база всего» раздела 2 декларации по ЕНВД) (пп. 4 п. 9 ст. 430 НК РФ, Письмо ФНС РФ от 07.03.2017 № БС-4-11/4091@)

Совмещение нескольких режимов налогообложения

Налоги, уплачиваемые по этим режимам налогообложения

Облагаемые доходы от деятельности суммируются (пп. 6 п. 9 ст. 430 НК РФ)

С учетом постоянной части страховых взносов ИП может заплатить за расчетный период:

за 2020 год

Минимальный размер страховых взносов

40 874 руб.

(32 448 руб. + 8 426 руб.)

Максимальный размер страховых взносов

268 010 руб.

(259 584 руб. + 8 426 руб.)

Нестандартные практические ситуации

Ситуация 1. ИП прекратил свою деятельность и снялся с учета до окончания года

ИП обязан оплатить взносы в течение 15 календарных дней с даты снятия с учета. Сумму взносов надо скорректировать пропорционально отработанному времени в календарном году, в котором прекращена деятельность ИП.

За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве ИП включительно

(п. 5 ст. 430 НК РФ).

Пример

ИП прекратил деятельность и снялся с регистрационного учета 16 сентября 2020 года. Рассчитаем сумму страховых взносов за 2020 год, если доход ИП за этот год не превысил 300 000 руб.

ИП должен заплатить фиксированный платеж страховых взносов за 8 месяцев и 16 дней:

Период

ОПС

ОМС

С января по август

(32 448 руб. / 12 мес.) x 8 мес. = 21 632 руб.

(8 426 руб. / 12 мес.) х 8 мес. = 5 617 руб.

За 16 дней сентября

((32 448 руб. / 12 мес.)/30 дней) х 16 дней = 1 442 руб.

((8 426 руб. / 12 мес.) /30 дней) х 16 дней = 374 руб.

Итого за 2020 год

ИП должен уплатить страховые взносы на ОПС и ОМС не позднее 1 октября 2020 года.

Скачайте памятку: Нестандартные ситуации для ИП, которая поможет разобраться, как платить взносы, если ИП зарегистрирован в течение года, если прекратил и возобновил деятельность в одном и том же году, если совмещает два вида деятельности.

Читайте также: