Нужно ли ставить галочку учитывать мрот при расчете отпуска в 1с 8 зуп

Опубликовано: 11.12.2025

Согласно законодательству, во всех случаях средний месячный заработок работника, отработавшего полностью в расчетный период норму рабочего времени и выполнившего трудовые обязанности, не может быть менее установленного федеральным законом минимального размера оплаты труда. Читайте, как правильно оформить и рассчитать операции с учетом МРОТ в программе «1С:Зарплата и кадры государственного учреждения 8».

Настройка вида расчета «Доплата до МРОТ»

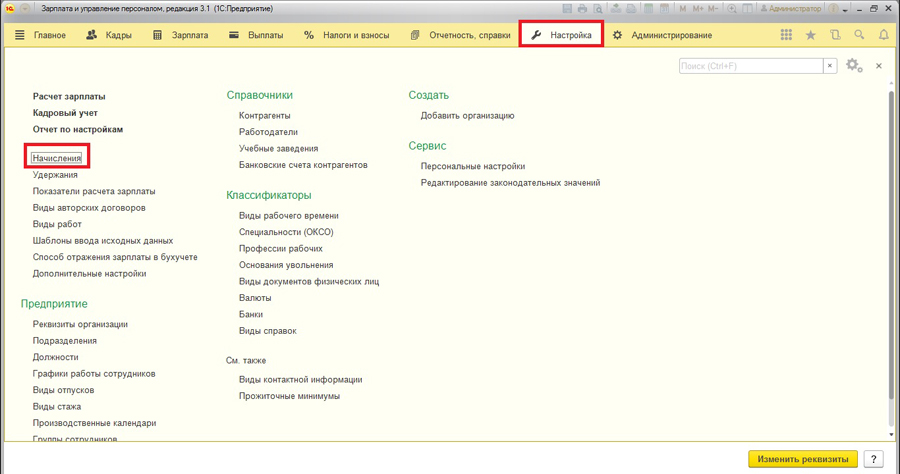

Для начисления доплаты до МРОТ в «1С:ЗКГУ 8» в плане видов начислений должен быть описан вид начисления (раздел «Настройка» – «Начисления»).

Автоматическое доначисление зарплаты до МРОТ в программе производится по определенной формуле, она имеет следующий вид:

МАКС (МРОТ * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней - РасчетнаяБаза, 0) + НеРазделятьПоПериодам

МРОТ – минимальный размер оплаты труда (предопределенный показатель, значение которого будет определяться автоматически при расчете, при этом местный МРОТ может отличаться от общероссийского – в этом случае необходимо создать новый показатель).

ДНРВ – доля неполного рабочего времени (ставка) (предопределенный показатель, значение которого будет определяться автоматически при расчете).

НормаДней – норма рабочего времени в днях (предопределенный показатель, значение которого будет определяться автоматически при расчете).

ВремяВДнях – отработанное время в днях (предопределенный показатель, значение которого будет определяться автоматически при расчете). При описании формулы вместо показателей времени в днях можно использовать показатели времени в часах в случае, когда оклад сотрудника рассчитывается по часам.

РасчетнаяБаза – сумма результатов начислений, указанных рассчитываемому начислению в списке базовых, которая приходится на его период (предопределенный показатель).

НеРазделятьПоПериодам – накапливаемый показатель, который необходимо создать. Показатель дает возможность начислять доплату одной записью за весь месяц, а не разбивать ее на части, если начисление, входящее в расчетную базу, действует не весь месяц.

Заработная плата за расчетный период меньше МРОТ

В программе всегда была возможность настроить доплату до МРОТ и назначить ее сотрудникам, чья зарплата ниже МРОТ, в качестве планового начисления.

Однако такая доплата не может обеспечить полноценное выполнение п. 18 Постановления Правительства РФ от 24.12.2007 № 922:

В данном случае если сотруднику весь расчетный период платится зарплата в размере МРОТ, то при расчете, например, отпуска за весь месяц его сумма окажется ниже, чем текущий МРОТ.

В связи с усилившимся в последнее время ростом МРОТ в «1С:ЗКГУ 8» версии 3.1.9 реализована поддержка этого пункта.

Во все документы с оплатой по общему среднему заработку (отпуск, командировка и т.п.) добавлен флаг «Учитывать МРОТ при оплате по среднему заработку».

.jpg)

Если он не установлен, расчет не изменится. По умолчанию он устанавливается если сотрудник работает на полную ставку и в графике работы не указан неполный рабочий день или неполная рабочая неделя. При необходимости пользователь может сам снять или установить флаг.

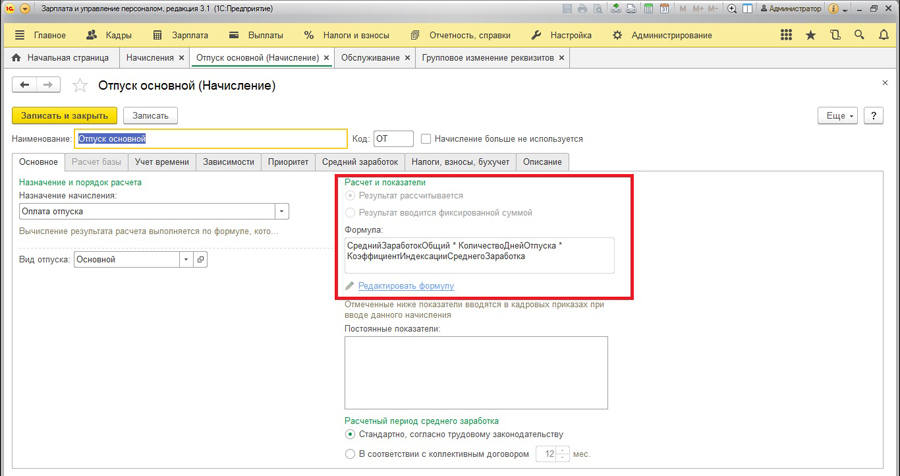

Для поддержки собственно расчета формула отпуска приняла новый вид:

МАКС (СреднийЗаработокОбщий * КалендарныеДниМесяцаБезПраздников, УчитыватьМРОТ * МРОТ) / КалендарныеДниМесяцаБезПраздников * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка

Календарные дни месяца без праздников – название говорит само за себя, Учитывать МРОТ – равен 1, если в документе установлен флажок, 0 – в противном случае.

Таким образом, пересчитанный на весь месяц средний заработок сравнивается с МРОТ, действующим в этом месяце. И если МРОТ оказывается больше, то расчет производится исходя из него.

Формула командировки и других подобных начислений изменилась аналогично:

Мак (СреднийЗаработокОбщий * НормаДнейЧасов, УчитыватьМРОТ * МРОТ) / НормаДнейЧасов * ВремяВДняхЧасах * КоэффициентИндексацииСреднегоЗаработка

Здесь используется новый показатель «Норма дней (или часов)», поскольку командировка может рассчитываться исходя из среднедневного или среднечасового заработка, в зависимости от суммированности графика работы сотрудника.

При этом пользователь теперь может сам изменять формулу таких начислений чтобы, например, при необходимости учесть районный коэффициент или региональный МРОТ вместо федерального.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Аксиния Богданова,

Бухгалтер-консультант Линии Консультаций компании «ГЭНДАЛЬФ»

Чтобы настроить формулу вида расчета, необходимо воспользоваться типовой обработкой «Групповое изменение реквизитов». Изменить формулу расчета отпуска в самом виде расчета невозможно. Убедимся в этом.

Через пункт меню «Настройки» откроем справочник «Начисления».

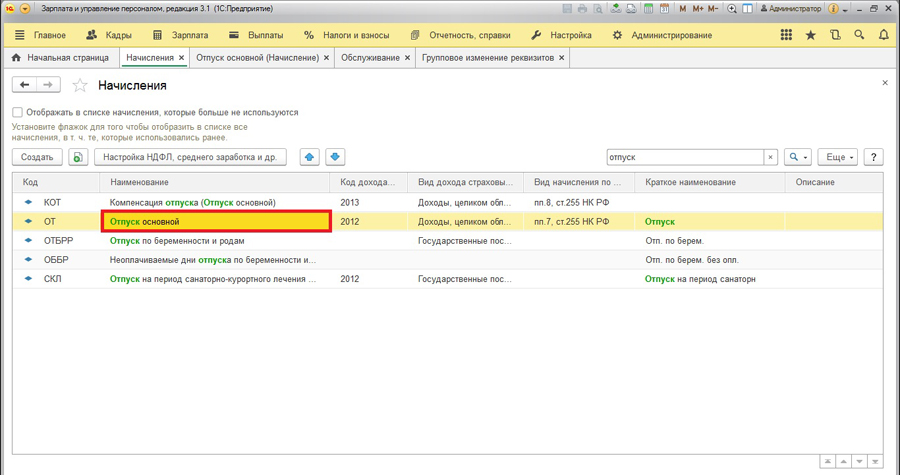

В списке начислений найдем вид «Отпуск основной» и откроем его.

Формула недоступна для редактирования, воспользуемся обработкой.

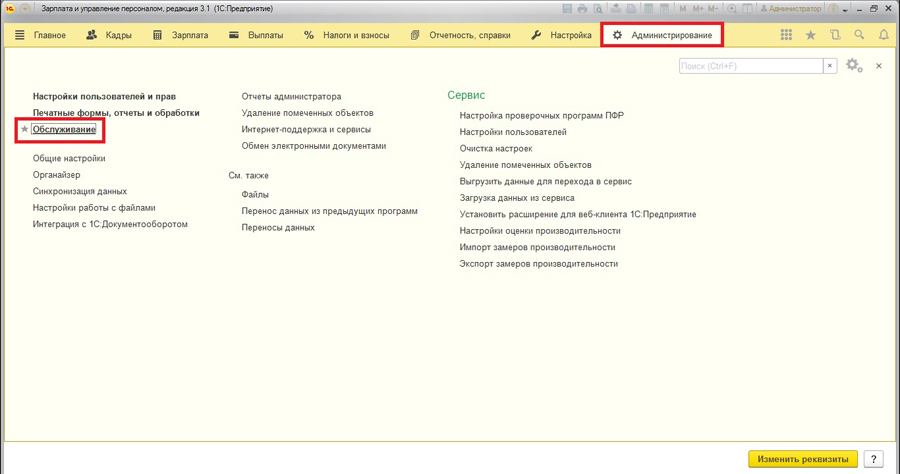

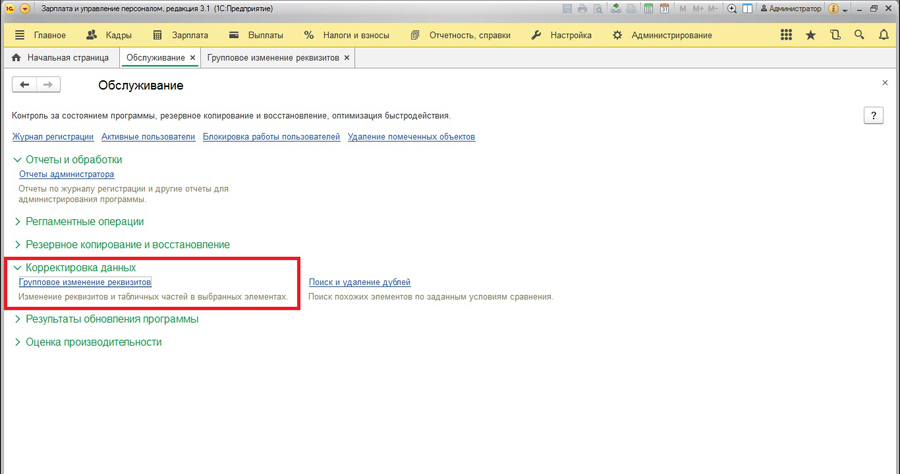

Переходим в раздел меню «Администрирование», пункт «Обслуживание».

В разделе «Корректировка данных» выбираем обработку «Групповое изменение реквизитов».

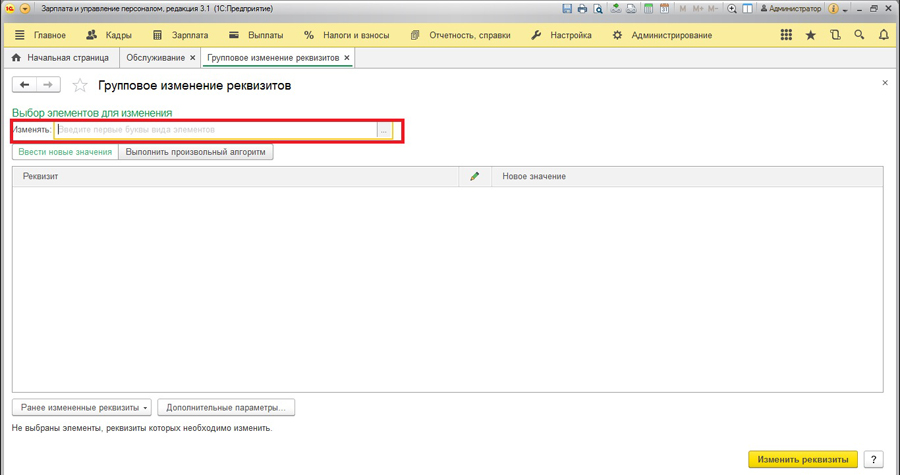

В поле «Изменить» щелкаем по многоточию.

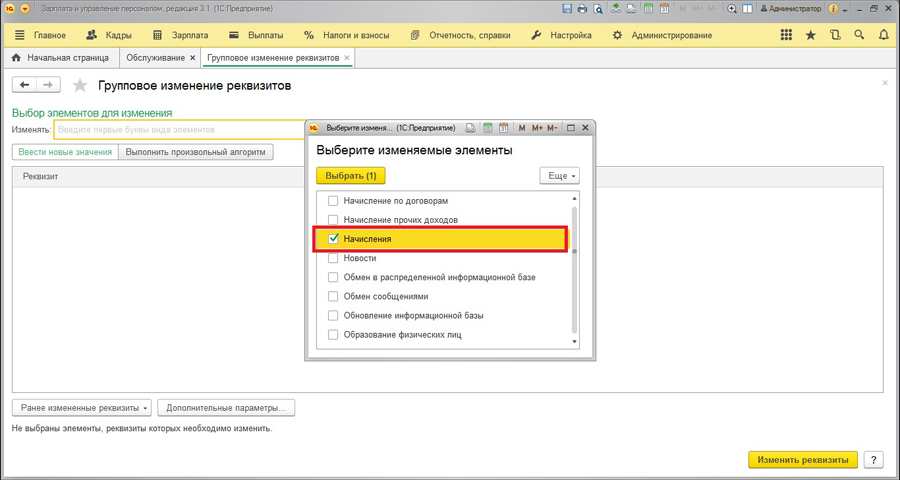

В списке отмечаем галочкой справочник «Начисления».

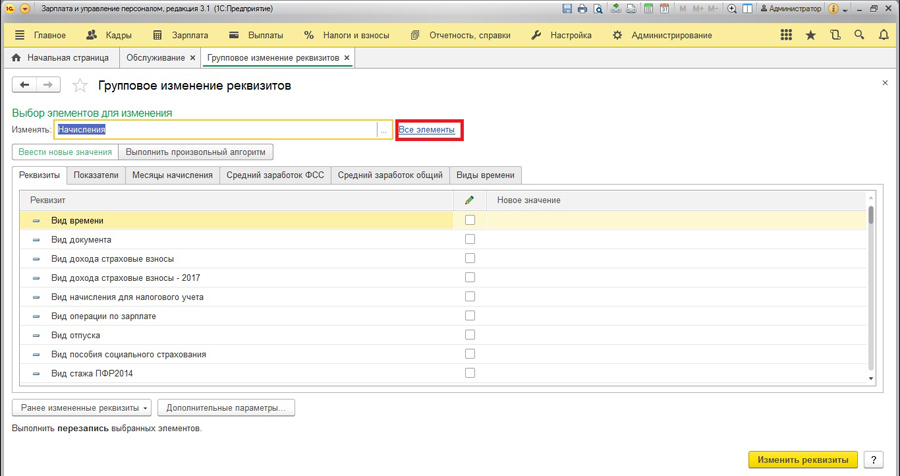

Переходим к настройке фильтра, чтобы отобрать конкретное начисление. Щелкаем по ссылке «Все элементы».

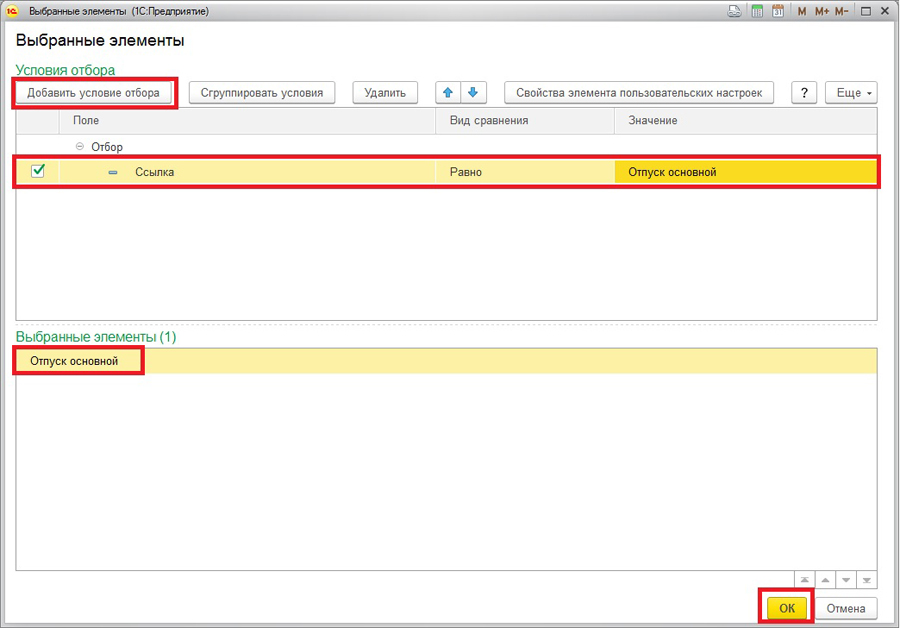

По кнопке «Добавить условие отбора», в поле «Отбор» подберем реквизит «Ссылка» и присвоим ему значение «Отпуск основной». Проверим выбранные элементы, должен быть только 1 отпуск, по кнопке «ОК» возвращаемся в настройки обработки.

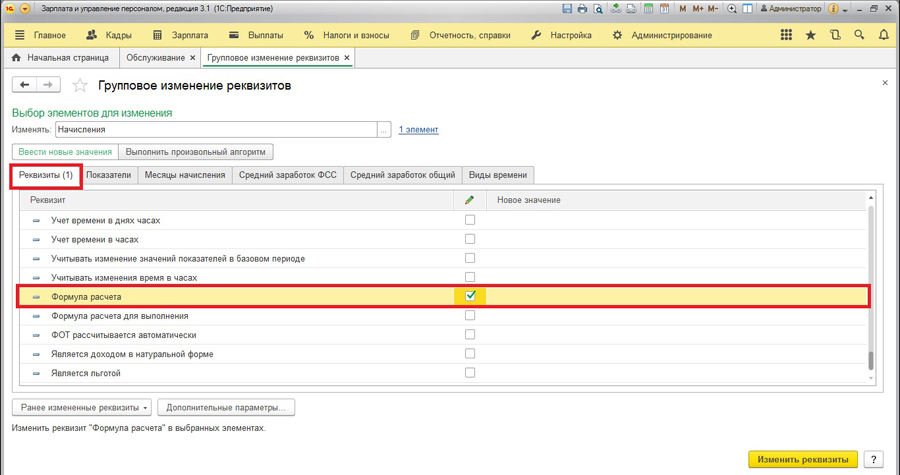

На вкладке «Реквизиты» формуле расчета нужно установить новое значение.

Есть несколько способов настройки формулы для данного начисления:

1) ?(СреднийЗаработокОбщий * КоэффициентИндексацииСреднегоЗаработка * (29.3) < МРОТ,

МРОТ/29.3 * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка, СреднийЗаработокОбщий * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка)

2) ?(СреднийЗаработокОбщий * КоэффициентИндексацииСреднегоЗаработка * (29.3) < МРОТ,

МРОТ/КалендарныеДниМесяца * КоличествоДнейОтпуска * КоэффициентИндексацииСредне-гоЗаработка, СреднийЗаработокОбщий * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка)

3) ?(СреднийЗаработокОбщий * КоэффициентИндексацииСреднегоЗаработка * (КалендарныеДниМесяца) < МРОТ, МРОТ/29.3 * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка, СреднийЗаработокОбщий * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка)

4) ?(СреднийЗаработокОбщий * КоэффициентИндексацииСреднегоЗаработка * (КалендарныеДниМесяца) < МРОТ, МРОТ/КалендарныеДниМесяца * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка, СреднийЗаработокОбщий * КоличествоДнейОтпуска * КоэффициентИндексацииСреднегоЗаработка)

29.3 – Среднее число дней в месяце.

КалендарныеДниМесяца – фактическое число дней в месяце (30, 31 и т.д.).

В формуле предполагается сравнение среднего заработка по МРОТ и общего среднего заработка, в расчет попадет больший средний заработок.

Так как нет единой установленной нормы расчета, формула утверждается каждой конкретной организацией.

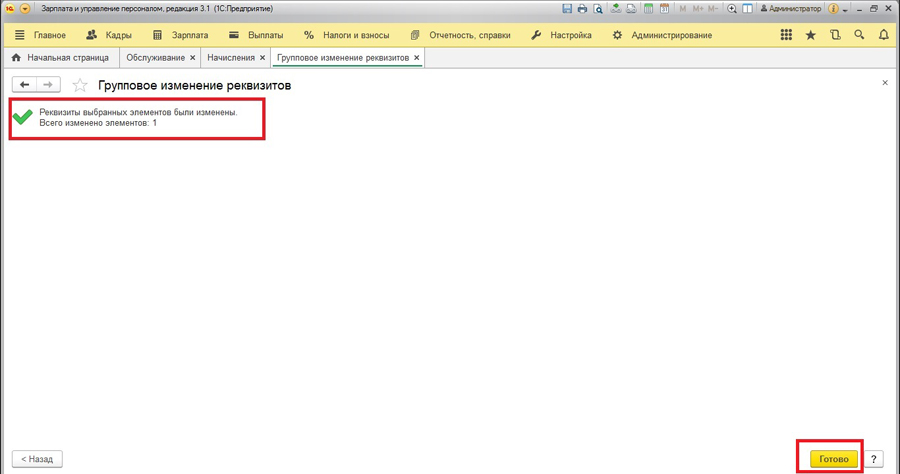

Результатом выполнения должно быть сообщение об изменении реквизитов.

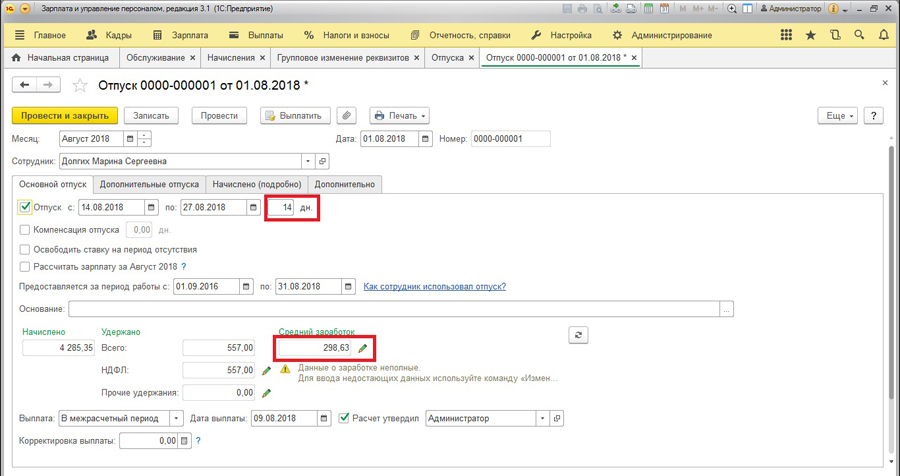

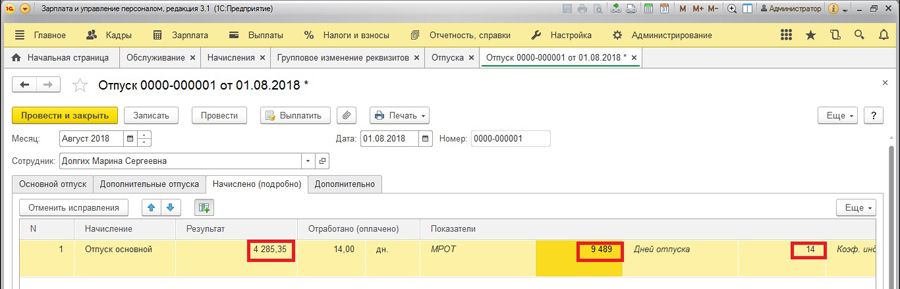

Рассмотрим пример. Сотруднице начислен отпуск за 14 дней, общий среднедневной заработок сотрудницы = 298,63 руб.

Средний заработок исходя из МРОТ = 9489/31 = 306,1. Соответственно, отпуск расчитан исходя из среднедневного заработка МРОТ, и равен 306,1*14=4285,35.

Статья подготовлена специалистами Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

С 19 июня больничные, декретные и детские пособия надо считать по новым правилам: увеличивать МРОТ на районные коэффициенты. Расскажем, что изменилось в расчётах, и покажем примеры.

Когда действуют новые правила

Новые правила расчёта утверждены Федеральным законом от 08.06.2020 № 175-ФЗ. Они действуют для пособий, которые начинаются 19 июня 2020 или позже. Изменения касаются трёх видов пособий (ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ):

- по временной нетрудоспособности;

- по беременности и родам;

- по уходу за ребенком до 1,5 лет.

В общем случае эти выплаты считают исходя из средней зарплаты за предшествующие два года, но есть два исключения (п. 1.1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ):

- За предыдущие два года не было официальных доходов.

- Среднемесячный заработок за предыдущие два года ниже МРОТ.

Новое правило касается всех работников, у которых за предыдущие два года зарплата оказалась больше, чем 24 МРОТ, но меньше, чем 24 МРОТ, с учётом районного коэффициента.

Что изменилось в расчёте больничных

Раньше специалисты ФСС придерживались мнения, что при сравнении среднего заработка с МРОТ районные коэффициенты учитывать не нужно. Они разъясняли, что районный коэффициент уже учтён в фактическом среднем заработке расчётного периода (письмо ФСС РФ от 17.12.2018 № 02-11-03/17-02-468ОП).

Судьи с такой позицией ФСС были не согласны. Они отмечали, что районный коэффициент нужно применять ещё на этапе сравнения фактического и минимального среднедневного заработка (определение ВАС РФ от 26.05.2014 № ВАС-5881/14, определение ВС РФ от 03.11.2017 № 304-КГ17-15715). Поэтому считать можно было и так, но при готовности отстаивать свою позицию в суде.

С 19 июня порядок расчёта пособий не изменился — шаги остались те же. Но теперь в законе официально закреплена позиция судов — при сравнении среднего заработка работника с МРОТ, нужно учитывать районный коэффициент, установленный в регионах и местностях. Это исключает парадокс, из-за которого работник с меньшим доходом за два года получал больничный в большей сумме, чем коллега с доходом выше.

Пример

В ООО «Волна» два работника отправляются на больничный с 21.01.2020 по 30.01.2020. Страховой стаж каждого больше 8 лет, то есть они получают 100 % оплату больничных. В регионе действует районный коэффициент 50 %.

Работники отличаются только доходом, который они получили за два предыдущих года (2018–2019 гг.):

- доход первого работника — 291 113 рублей (меньше, чем 24 МРОТ);

- доход второго работника — 291 121 рублей (больше, чем 24 МРОТ).

Посчитаем сумму оплаты десяти дней больничного, которую получит каждый из них.

Расчёт по старым правилам

398,78 < 398,79

Минимальный заработок выше

398,80 > 398,79

Фактический заработок выше

Итог: В ООО «Волна» два работника с доходом за два года, который отличается всего на 8 рублей, и одинаковым страховым стажем. При этом первому работнику с меньшим доходом больничный оплатят в сумме, которая в 1,5 раза больше, чем сумма оплаты второго работника. На месте второго работника хочется подойти к бухгалтеру и попросить не учитывать 8 рублей за прошлые два года.

Отличие связано с тем, что по старой методике ФСС применять районный коэффициент было можно только в том случае, когда средний заработок, рассчитанный из МРОТ, оказывался выше фактического. То есть пособие рассчитывается исходя из минимального среднедневного заработка. Если фактический заработок превысил минимальный — районный коэффициент не применялся. Такая методологическая проблема действовала с 1 января 2011 по 19 июня 2020 (до вступления в силу Федерального закона от 08.06.2020 № 175-ФЗ).

Расчёт по новым правилам — с 19 июня 2020 года

С вступлением в силу новых правил районный коэффициент нужно будет применять ещё на этапе сравнения фактического среднедневного заработка с минимальным, что исключит проблему.

Посмотрим, как будет выглядеть расчёт в июле 2020 года. Июль взят умышленно, так как там 31 календарный день. Чтобы исключить влияние Федерального закона от 01.04.2020 № 104-ФЗ на результаты расчета.

398,78 < 598,19

Минимальный заработок выше

398,80 < 598,19

Минимальный заработок выше

Итог: В этом случае справедливость восторжествовала — оба сотрудника получили одинаковый размер пособия. Отметим, что Федеральный закон от 01.04.2020 № 104-ФЗ для больничных в период с 1 апреля по 31 декабря 2020 года частично компенсировал проблему, которая была вызвана правилами ФСС. Но окончательно вопрос урегулировал только Федеральный закон от 08.06.2020 № 175-ФЗ.

Как изменятся пособия для работников на условиях неполного рабочего времени

По новым правилам будут рассчитывать пособия и тем, кто работает неполный рабочий день или неполную рабочую неделю. Для сравнения фактического и минимального заработка тоже нужно учитывать районный коэффициент. Порядок практически аналогичен.

Единственное отличие — средний заработок таких сотрудников нужно определять пропорционально продолжительности их рабочего времени. Например, если работник трудится на полставки, добавляем коэффициент 0,5.

Минимальная сумма среднедневного заработка будет рассчитываться по формуле:

24 месяца × МРОТ × Районный коэффициент × Коэффициент занятости / 730 дней

Больничный за полный месяц не может быть меньше МРОТ с учётом районного коэффициента и коэффициента занятости. Это правило касается больничных, приходящихся на период с 1 апреля по 31 декабря 2020 года (Федеральный закон от 01.04.2020 № 104-ФЗ).

Ежемесячное пособие по уходу за ребёнком не может быть ниже 6 752 рублей с увеличением на районный коэффициент (Федеральный закон от 08.06.2020 № 166-ФЗ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

Добрый день, Елена! Это хороший вопрос.

104-ФЗ от 01.04.2020 в расчет больничных добавил еще один этап.

После того, как мы посчитали сумму больничного, надо убедиться, что полученная сумма в пересчете на полный месяц не окажется меньше, чем МРОТ*районный*коэффициент_занятости.

Давайте рассмотрим два примера. Один "до 19 июня", другой "после 19 июня".

Пример 1 (до 19 июня):

Больничный с 1 июня по 10 июня. В этом случае основной расчет пройдет по тем же правилам, что прописаны в статье для больничного с 21.01.2020 по 30.01.2020. На выходе получим для первого работника 5981,85, а для второго работника 3988.

Теперь применяем 104-ФЗ.

За весь июнь мы должны платить больничный в размере не меньше чем 12130 * 1.5 * 1 = 18195 (где 1.5 - районный, 1 - означает работу на полную ставку). Отсюда вытекает, что за 10 дней июня мы должны платить не меньше, чем (12130*1.5*1)*10/30 = 6065.

Получается, что у первого работника, что у второго работника сумма больничного, приходящегося на июнь, оказалась меньше этой суммы. Поэтому сумму больничного "дотягиваем" до 6065. Оба этих работника получат больничный в размере 6065.

Пример 2 (после 19 июня):

Больничный с 21 июня по 30 июня. В этом случае основной расчет пройдет по тем же правилам, что прописаны в статье для больничного в июле. На выходе получим для обоих работников 5981,90.

Теперь, аналогично первому примеру применяем 104-ФЗ.

За 10 дней июня мы должны платить не меньше чем (12130*1.5*1)*10/30 = 6065.

Получается, что у первого работника, что у второго работника, сумма больничного, приходящегося на июнь, оказалась меньше этой суммы. Поэтому сумму больничного "дотягиваем" до 6065. Оба этих работника получат больничный в размере 6065.

Поэтому в статье упоминается что 104-ФЗ частично "исправляет" проблему. Для месяцев, в которых меньше 31 дня проблема исчезает полностью, для месяцев в которых 31 день разница значительно уменьшалась. Но 104-ФЗ имеет ограниченный период действия и после 31.12.2020 проблема бы вернулась.

Пример 3 (действие 104-ФЗ для мая):

Больничный с 1 мая по 10 мая. В этом случае основной расчет пройдет по тем же правилам, что прописаны в статье для больничного с 21.01.2020 по 30.01.2020. На выходе получим для первого работника 5981,85, а для второго работника 3988.

Применяем 104-ФЗ.

За весь май мы должны платить больничный в размере не меньше, чем 12130 * 1.5 * 1 = 18195. А за 10 дней мая мы должны платить не меньше, чем (12130*1.5*1)*10/31 = 5869,35.

Получается что у первого работника сумма больничного уже удовлетворяет требованиям 104-ФЗ. Поэтому только сумма второго работника надо дотянуть до 5869,35.

Таким образом первый получит 5981,85, а второй 5869,35. То есть второй работник получит все же меньше первого, но разница уже не так катастрофична.

Автоматизированный расчет больничных в несколько кликов. Экономьте свое время.

Расчет и оформление больничного листа — постоянная головная боль бухгалтеров. В этой статье рассмотрим основные правила расчета больничного, минимальный размер пособия по временной нетрудоспособности, а также познакомим вас с инструкцией по использованию онлайн-калькулятора больничного.

Как рассчитать больничный в 2021 году

Перечислим основные правила, используемые в 2021 году для расчета больничного листа.

Пособие по временной нетрудоспособности выплачивается в следующем порядке:

- за счет средств страхователя — за первые три дня (только при заболевании или травме работника);

- за счет средств бюджета ФСС — за основной период, начиная с четвертого дня нетрудоспособности работника;

- за счет средств бюджета ФСС — с первого дня, при временной нетрудоспособности по причине ухода за ребенком, больным членом семьи или долечивание в санатории и т.п. (во всех случаях, кроме заболевания и травмы).

В 2020 году расширили число регионов, которые входят в пилотный проект ФСС, а с 2021 года по такой системе будет работать вся Россия. В пилотном проекте работодатель выплачивает больничные за первые три дня болезни, а далее выплаты производит ФСС. То есть не возмещает их работодателю позже, как это было раньше, а сразу делает за него. Аналогичный порядок действует с первого дня для больничного по уходу за больным членом семьи или по беременности и родам.

Расчетный период для пособия по временной нетрудоспособности — последние два календарных года. Эти два года предшествуют текущему, в котором наступила временная нетрудоспособность. Для больничных в 2021 году — это 2020 и 2019 годы. Если в одном из расчетных годов сотрудник был в отпуске по беременности и родам либо в отпуске по уходу за ребенком, можно заменить эти годы на другие предшествующие календарные годы или год по заявлению сотрудника. Заменять можно, только если пособие от этого вырастет.

Для расчета средней зарплаты берутся все выплаты, на которые начислялись страховые взносы на ВНиМ. Но нужно учитывать предельную базу для начисления, в 2019 году — 865 000 рублей, в 2020 — 912 000 рублей. Чтобы рассчитать средний дневной заработок, сумму заработка за два расчетных года делим на 730 — число дней в двух годах.

СДЗ = Заработок сотрудника за расчетный период / 730

Если в расчетном периоде у сотрудника не было заработка или среднемесячная зарплата оказалась меньше МРОТ, то при расчетах нужно исходить из минимальной оплаты труда — 12 792 рублей в 2021 году с учетом районного коэффициента (если он установлен). То есть сумма среднего заработка сотрудника за расчетный период составит минимум 24 МРОТ или 307 008 рублей.

Есть еще ряд случаев, в которых больничный будет рассчитываться исходя из МРОТ в качестве наказания. Так, больной не должен нарушать режим, предписанный врачом, и пропускать медицинские осмотры и экспертизы. Если болезнь или травма получена в результате опьянения, то пособие рассчитывается по МРОТ за весь период нетрудоспособности.

Оплата больничного листа в 2021 году

Пособие выплачивают за календарные дни, то есть за весь период нетрудоспособности, на который был выдан больничный лист. Есть несколько исключений, их полный перечень содержится в п. 1 статьи 9 № 255-ФЗ от 29.12.2006. Размер пособия зависит от страхового стажа сотрудника:

- если стаж меньше 6 месяцев — размер пособия за месяц приравнивается к размеру МРОТ с учетом районных коэффициентов, установленных в регионе или местности;

- если стаж меньше 5 лет — размер пособия составляет 60% от среднего заработка;

- если стаж работника от 5 до 8 лет — размер больничного составляет 80% от среднего заработки;

- если стаж превышает 8 лет — размер больничного составляет 100% от среднего заработка.

Если сотрудник прекратил работу в организации, но в течение 30 дней после увольнения утратил трудоспособность из-за травмы или заболевания, ему нужно выплатить 60% от среднего заработка. Информацию о зависимости размера пособия от стажа в разных случаях смотрите в ст. 7 №255-ФЗ от 29.12.2006.

Стаж рассчитывайте по данным трудовой книжки. В него входит работа по трудовому договору; государственная гражданская, муниципальная, военная и иная служба; деятельность ИП и другая деятельность, во время которой лицо было застраховано на случай временной нетрудоспособности или материнства.

Калькулятор больничного листа в 2021 году онлайн

Для быстрого расчета больничного листа воспользуйтесь бесплатным онлайн-калькулятором от сервиса Контур.Бухгалтерия. Подсчеты займут всего пару минут.

- Введите данные о периоде и причине нетрудоспособности из больничного листа и поставьте отметку, если было установлено нарушение режима со стороны сотрудника.

- Укажите данные по доходам работника за последние 2 года, районный коэффициент и коэффициент занятости, если сотрудник работает не полный день.

- Укажите страховой стаж и получите сумму пособия с учетом страхового стажа.

Пример расчета больничного листа в 2021 году

В 2020 году вводили правило, при котором больничное пособие за полный месяц не могло быть меньше МРОТ, но в 2021 году оно работать не будет. Зато сохранится вот какой — сравнивать фактический среднедневной заработок нужно будет с МРОТ с учетом районного коэффициента.

Кроме того, размер МРОТ на 2021 год изменится и составит 12 792 рубля. Предельный заработок для базы по взносам на 2019 год — 865 000 рублей, на 2020 год — 912 000 рублей. Если вы рассчитаете пособие с большей суммы, ФСС не возместит вам затраты. Количество дней в расчетном периоде — 730. Рассмотрим пример расчета больничного в 2021 году.

Иванов Иван Петрович болел с 11 по 25 января 2021 года. Его страховой стаж 7 лет, расчетный период для исчисления пособия — 2019 и 2020 годы.

Шаг 1. Считаем заработок Иванова за предыдущие два года. В 2019 году он составил 720 000 рублей, а в 2020 году — 850 000 рублей. Обе суммы ниже допустимых лимитов (815 000 и 865 000 рублей соответственно), значит берем для расчета фактические суммы. Таким образом, в расчетном периоде его заработок составляет 1 570 000 рублей.

Шаг 2. Найдем средний дневной заработок: 1 570 000 разделим на 730. Получим 2 150 рублей 68 копеек.

Шаг 3. Определим средний дневной размер пособия с учетом стажа. Стаж составляет 7 лет, значит размер больничного пособия составит 80% от среднего дневного заработка: 1 720 рублей 54 копейки.

Шаг 4. Сумма пособия к выплате: дневной размер пособия умножаем на число дней нетрудоспособности: 1 720,54 × 15 = 25 808 рублей 1 копейки.

Каков минимальный и максимальный размер пособия по нетрудоспособности в 2021 году

Если работник за два предыдущих года не имел заработка, или средний заработок был ниже МРОТ, то при расчете пособия применяется МРОТ. Рассмотрим пример расчета больничного на 15 дней со средним заработком ниже минимальной оплаты труда.

Шаг 1. МРОТ умножим на число месяцев расчетного периода: 12 792 × 24 = 307 008 рублей.

Шаг 2. Делим эту сумму на число дней в двух годах: 307 008 / 730 = 420 рублей 56 копеек.

Шаг 3. Средний дневной размер пособия с учетом стажа: 420,56 × 80 % = 336 рублей 45 копеек.

Шаг 4. Тогда сумма пособия для выплаты составит: 346,45× 15 = 5 196 рублей 75 копеек.

Законом установлен порядок расчета максимальной суммы, на основе которой можно рассчитать пособие работнику. В 2021 году дневной размер пособия по временной нетрудоспособности не может быть больше 2 434,25 рубля.

865 000 + 912 000 = 1 777 000 / 730 = 2 434,25 рубля.

Учитывайте это для работников, зарплата которых за последние два года в среднем была больше 74 000 рублей в месяц.

Продолжительность ежегодных отпусков считается в календарных днях. Не забываем, что если во время отпуска попал праздничный день, то он в количество дней отпуска не включается. Ежегодно работникам предоставляется основной отпуск на 28 дней.

Есть определенные категории работников, которым предоставляется более удлиненный отпуск. Также некоторым категориям работников предоставляют дополнительный ежегодный отпуск, например, занятым на вредных условиях работы, работающим в условиях Крайнего Севера и т.д.

Как добавить вид отпуска в 1С ЗУП 3.0 (8.3)

Выбираем Меню – Настройки – Виды отпусков:

При добавлении новой формы отпуска в справочник Виды отпусков в конфигурации 1С ЗУП 3.0 создаются два начисления – для расчета самого отпуска:

и для расчета компенсации:

Как оформить отпуск 1С ЗУП 3.0 (8.3)

В 1С ЗУП 3.0 оформление приказа на отпуск и расчет оплаты за период отпуска осуществляются через форму документа Отпуск. Документ является кадрово-расчетным.

Для группового приказа на отпуск есть документ Отпуск сотрудников. Правила пользования данным документом в 1С ЗУП 3.0:

- Изначально создаем групповой приказ на отпуск сотрудников;

- Затем по кнопке Оформить отпуск создаются индивидуальные документы Отпуск на каждого из сотрудников.

Как изменить количество полагающихся дней в кадровых приказах можно узнать из нашего видео урока:

В 1С ЗУП 3.0 документ Отпуск можно создать из раздела Кадры или Зарплата. При создании документа можно внести данные о том, с какого и по какое число предоставляется отпуск. 1С ЗУП 8.3 сама автоматически поставит количество дней отпуска. Либо указать с какого числа отпуск и количество дней, а программа ЗУП 3.0 сама поставит по какое число предоставляется отпуск:

Если при расчете отпуска необходимо сразу выплатить зарплату за месяц, то нужно не забыть поставить галочку «Рассчитать зарплату за месяц»:

Как провести начисление компенсации дополнительных отпусков в 1С 8.3 ЗУП смотрите в следующем видео уроке:

Как рассчитать отпуск

Если сотрудник отработал полный месяц, то учтено дней 29,3:

Если был период отсутствия, то в соответствии с расчетом, число календарных дней в неполных месяцах можно посчитать следующим образом:

- 29,3 / кол-во календарных дней месяца * кол-во календарных дней, приходящихся на время, которое отработано (исключаются государственные праздники).

Всего заработок сотрудника за год делим на коэффициент за год отработанного времени и получаем среднедневной заработок, далее среднедневной умножаем на количества календарных дней отпуска и получаем сумму отпускных:

Как отразить начисление материальной помощи к отпуску одновременно с начислением оплаты отпуска смотрите в нашем видео:

Выплата отпускных в 1С 8.3 ЗУП

Выплата отпускных производится в межрасчетный период и за три календарных дня до начала отпуска:

Выплачиваем отпускные. По кнопке Выплатить создается Ведомость на выплату:

В 1С 8.3 ЗУП 3.0 формируется документ на выплату отпускных:

Если на выплату идет несколько отпускных, то надо создать ведомость, указав вид выплаты Отпуска и выбрать все отпуска, которые необходимо выплатить:

Не забываем указать сведения о перечисленном НДФЛ:

Более подробно как правильно начислить и выплатить отпуск работнику мы рассматриваем на курсе по работе в 1С:ЗУП 8 ред. 3.0. Подробнее о курсе смотрите в нашем видео:

На сайте ПРОФБУХ8 Вы можете посмотреть другие наши бесплатные статьи и материалы по конфигурациям:

1C 8.3 (8.2) ЗУП. Полный список наших предложений можно посмотреть в каталоге.

Читайте также: