Как сообщить в пенсионный фонд о себе как о работодателе

В феврале 2020 года всем работодателям впервые предстоит сдать в Пенсионный фонд форму СЗВ-ТД, содержащую сведения о трудовой деятельности сотрудников. Появление нового отчета связано с переходом на электронные трудовые книжки. Вместе с новым бланком законодатели предусмотрели штрафы, которые заплатит работодатель, если опоздает со сдачей СЗВ-ТД или представит в нем неполные или недостоверные сведения. Разберемся, как заполнить этот отчет, в какой форме и в какие сроки представить, чтобы избежать штрафных санкций.

Зачем понадобился новый отчет

Чиновники придумали новый отчет СЗВ-ТД в связи с предстоящим переходом на электронные трудовые книжки (проект Закона № 748684-7 от 08.07.2019).

Дело в том, что с 01.01.2020 индивидуальные лицевые счета, открытые на каждого гражданина в ПФР, дополнят разделом «Сведения о трудовой деятельности». Данные в этот раздел будут попадать из отчетов СЗВ-ТД, полученных от работодателей.

Основное назначение СЗВ-ТД

У отчета СЗВ-ТД важная функция: передача в ПФР актуальных сведений о трудовой деятельности работников.

Благодаря СЗВ-ТД информационная база Пенсионного фонда будет дополняться необходимыми сведениями, доступ к которым для работников и работодателей будет быстрым и удобным.

Добавится ли работы кадровикам и бухгалтерам из-за отчета СЗВ-ТД?

Безусловно, новый отчет потребует дополнительных усилий и затрат времени у его составителей. Изначально придется потратить время на изучение формы и правил ее заполнения. А при отправке заполненного отчета в ПФР могут выявляться ошибки, которые не позволят сдать его с первого раза.

Но есть и бонусы — у работодателей отпадают обязанности по ведению и хранению бумажных трудовых книжек. А вместе с этим исчезает целый комплекс проблем, присущих технологии работы с бумажными бланками трудовых книжек — по исправлению ошибочных записей, оформлению и заверению выписок из трудовых книжек, соблюдению сроков и способов передачи трудовой книжки при расторжении трудового договора и т. д.

Но говорить об облегчении труда кадровиков все-таки не приходится. Часть трудовых книжек им все-равно придется вести вручную на бумажных бланках — если сотрудники до конца 2020 года письменно попросят об этом работодателя.

В таком случае кадровику придется не только передавать сведения в ПФР в электронном или бумажном виде (с помощью отчета СЗВ-ТД), но и дублировать их в бумажной трудовой книжке таких сотрудников.

Кто обязан сдавать отчет СЗВ-ТД

Новый отчет обязаны сдавать все работодатели вне зависимости от численности штата. Даже если у вас в штате один сотрудник, отчет СЗВ-ТД придется представить в ПФР.

Законодательно пока не решен вопрос, нужно ли сдавать отчет по форме СЗВ-ТД, если в отчетном месяце никаких кадровых изменений не было.

Бланк СЗВ-ТД

ПФР уже разработал бланк СЗВ-ТД, но пока официально не утвердил. Это произойдет после того, как законодатели примут поправки в Закон № 27-ФЗ, и закончится процедура согласования формы отчета с Минтрудом России.

Незаполненный бланк умещается на одной странице и выглядит следующим образом:

В заглавной части отчета приводится минимальный набор данных о работодателе, представляющем сведения о своих работниках:

- регистрационный номер в ПФР;

- наименование организации/ИП;

- ИНН и КПП.

Затем проставляется код отчетного периода и указание на отчетный год. Персональные сведения о работниках приводятся в табличной форме. Подробнее о заполнении СЗВ-ТД расскажем далее.

Порядок заполнения отчета

Оформление отчета начинается с внесения сведений о работодателе:

Аналогичные сведения вносятся в привычный для работодателей отчет СЗВ-М, поэтому трудностей при заполнении этих данных в бланке СЗВ-ТД возникнуть не должно. Напомним, откуда взять данные для заполнения:

- Регистрационный номер в ПФР

Это 12-значный цифровой код, который присваивается каждому юридическому лицу или ИП при регистрации в ПФР и должен обязательно присутствовать на всех отчетах, направляемых в этот фонд. Правильность его заполнения можно проверить, например, на сайте ФНС. Для этого скачайте выписку из реестра юрлиц/ИП и в разделе «Сведения о страхователе в Пенсионном фонде» вы найдете регистрационный номер фирмы в ПФР.

- Наименование организации/Индивидуального предпринимателя

Для юридического лица оно берется из учредительных документов. Если отчитывается предприниматель, то перед Ф. И. О. указывают аббревиатуру «ИП».

- ИНН и КПП

Информацию об ИНН и КПП возьмите из свидетельства, полученного от ФНС. Для юридического лица используется 10-значный ИНН и 9-значный КПП. Для ИП идентификационный номер будет 12-значным, а КПП не применяется.

- Отчетный период

В этой графе проставляется код отчетного периода (номер месяца по порядку от начала года) и отчетный год:

- Сведения о работниках и их трудовой деятельности.

Сведения отражаются в табличной форме. Всего требуется заполнить 13 граф:

- Порядковый номер (графа 1)

Последовательность занесения работников в отчет значения не имеет. Это может быть алфавитный, хронологический (по хронологии, установленной работодателем) или любой другой порядок.

- Фамилия Имя Отчество (графы 2-4)

Приводим в именительном падеже. Отчество указываем при его наличии. Запись производится на основании паспорта или иного документа, удостоверяющего личность: военного билета, водительских прав, заграничного паспорта и др. (п. 2.1 Инструкции по заполнению трудовых книжек, утв. Постановлением Минтруда России от 10.10.2003 № 69).

- СНИЛС (графа 5)

Заполняем на основании данных об индивидуальном страховом номере в системе пенсионного страхования.

- Дата (число, месяц, год) приема, перевода, приостановления, увольнения (графа 6)

В формате ДД.ММ.ГГГГ указывается дата кадрового мероприятия: приема на работу, перевода, приостановления, увольнения и др.

- Вид мероприятия (прием, перевод, приостановление, увольнение) (графа 7)

Для заполнения этой графы необходимо использовать специальные коды:

| Код | Вид кадрового мероприятия |

| 1 | Прием на работу |

| 2 | Перевод |

| 3 | Увольнение |

| 4 | Переименование работодателя |

| 5 | Служба в армии |

| 6 | Образование |

| 7 | Обучение во время работы (курсы повышения квалификации, переквалификации и подготовки кадров) |

| 8 | Награждение |

| 9 | Установление второй и последующих профессий или разряда |

| 10 | Исключение из непрерывного стажа |

| 11 | Восстановление непрерывного стажа |

| 12 | Запрет занимать должность |

В графу 7 табличной части СЗВ-ТД нужно занести код из этой таблицы. Текстовая расшифровка кадрового мероприятия не требуется.

- Должность, специальность, профессия, квалификация (графа 8)

Профессию и/или специальность следует указывать на основании документов об образовании, квалификации или наличии специальных знаний (при поступлении на работу, требующую специальных знаний или специальной подготовки) или других надлежаще оформленных документов — диплома о среднем профессиональном образовании, диплома бакалавра, диплома специалиста и т. д. (пп. «б» п. 9 Правил, утв. постановлением Правительства РФ от 16.04.2003 № 225).

Документами, подтверждающими квалификацию, являются (п. 10 ст. 60 Федерального закона № 273-ФЗ): удостоверение о повышении квалификации или диплом о профессиональной подготовке; свидетельство о профессии рабочего, должности служащего.

- Структурное подразделение (графа 9)

Укажите структурное подразделение, в котором трудится сотрудник — в той формулировке, которая указана в вашем штатном расписании. Штатное расписание — это нормативный документ предприятия, оформляющий структуру, штатный состав и численность организации с указанием размера заработной платы в зависимости от занимаемой должности.

Если в виду малочисленности штата у вас нет штатного расписания (например, в компании только директор и бухгалтер), названия структурного подразделения у вас не будет. Как в таком случае заполнить графу 9 — оставить пустой или проставить прочерк — пока не ясно. Подождем официально утвержденных правил заполнения бланка СЗВ-ТД.

- Статья, пункт Федерального закона, причины при увольнении (графа 10)

В графе 10 укажите норму трудового законодательства, на основании которой произведено кадровое мероприятие.

- Основание для внесения сведений о трудовой деятельности (графы 11–13)

В графах 11-13 укажите название, дату и номер документа, на основании которого произошли кадровые изменения. Например, реквизиты приказа об увольнении.

Как часто нужно сдавать СЗВ-ТД

Данные по форме СЗВ-ТД в 2020 году нужно сдавать каждый месяц. То есть 12 отчетов за год предстоит оформить и сдать в ПФР каждому работодателю.

На оформление отчета после окончания отчетного месяца дается 15 календарных дней: не позднее 15-го числа месяца, следующего за отчетным, СЗВ-ТД должен быть отправлен в фонд.

Отчетные даты для СЗВ-ТД в 2020 году с учетом переносов представлены ниже:

Отчетный период 2020 года

С 2021 года информацию о приеме и увольнении потребуется представлять в Пенсионный фонд практически в режиме онлайн: не позднее следующего рабочего дня после издания соответствующего приказа.

Наказание за СЗВ-ТД

С 2020 года законодатели планируют предусмотреть административную ответственность в виде предупреждения для должностных лиц, однократно нарушивших в календарном году сроки представления СЗВ-ТД или отразивших в нем искаженную/неполную информацию.

Если работодатель дважды за календарный год допустит нарушение: опоздает с отчетом, не сдаст вообще или представит в нем недостоверные сведения, его оштрафуют. Новой редакцией ст. 5.27 КоАП РФ предусмотрены размеры штрафных санкций для таких случаев до 50 000 руб. для компаний и до 5 000 руб. для ИП.

Если же работник не сможет вовремя устроиться на новую работу из-за недостоверных данных, представленных в СЗВ-ТД, прежнему работодателю придется возместить работнику недополученный в связи с этим заработок.

Как представлять отчет: на бумаге или электронно

Отчет СЗВ-ТД можно представлять на бумаге или электронно. Все зависит от количества работников у данного работодателя. Законодатели не стали утруждаться придумыванием специальных критериев, по которым работодатель мог бы сориентироваться по форме представления отчета — они аналогичны отчету СЗВ-М.

А именно: отчет СЗВ-ТД примут в ПФР на бумаге или электронного (на выбор работодателя) при количестве работников менее 25. Если же численность составляет 25 человек выше, сдать отчет можно только электронно по ТКС.

В связи с введением новой системы индексации пенсий – в зависимости от факта трудоустройства пенсионера – появляется множество вопросов по поводу того, обязаны ли пенсионеры сообщать о факте своего трудоустройства, об увольнении и если да, то в каких случаях.

Разберем все детально.

Работающим гражданам пенсии пока не запрещены, однако факт трудоустройства в отдельных случаях может влиять на размер пенсии (для индексации, например), а также на право получать некоторые дополнительные выплаты.

При назначении пенсии с гражданина обязательно берут расписку о том, что он уведомлен о своей обязанности извещать ПФР обо всех обстоятельствах, влекущих изменение или прекращение выплаты пенсии.

Получается, что поскольку трудоустройство влияет на размер выплачиваемой пенсии, пенсионер обязан о нем сообщать.

Однако в свете последних изменений в пенсионном законодательстве теперь действует такое общее правило:

Пенсионер не обязан сообщать о своем трудоустройстве, если получает страховую пенсию по старости, по инвалидности или другой вид обеспечения , за исключением тех случаев, о которых речь пойдет ниже.

Когда было введено приостановление индексации пенсий работающим пенсионерам, всю обязанность по сообщению сведений о работе пенсионеров возложили на работодателей.

Ежемесячно, до 15-го числа, работодатели обязаны сдавать в ПФР сведения о стаже своих работников.

На основании полученных сведений ПФР анализирует, кто из пенсионеров числится работающим, а кто нет, и принимает соответствующее решение по поводу индексации. При этом в законе прямо указано, что пенсионер имеет право (а не обязан) уведомить ПФР о факте своего трудоустройства или увольнения.

На практике, честно говоря, в таком уведомлении особого смысла нет: даже при наличии письменного заявления от пенсионера ПФР все равно будет ждать, когда работодатель сдаст ему сведения – до этого никакого решения о приостановлении или о восстановлении индексации вынесено не будет.

Поэтому каждый раз ходить в ПФР и уведомлять о поступлении на работу или увольнении совсем необязательно – лучше потратить это время на более полезные дела.

Но если вопрос касается не индексации пенсии, а получения отдельных выплат, обязанность пенсионера сообщать о своем трудоустройстве сохраняется, как и раньше.

Пенсионер обязан уведомлять ПФР о своем трудоустройстве в срок не позднее, чем на следующий рабочий день, если он является получателем таких выплат, как:

1) Пенсия по случаю потери кормильца – в качестве совершеннолетнего члена семьи умершего (родитель, супруг, бабушка, дедушка, брат или сестра), который ухаживает за его детьми в возрасте до 14 лет.

Одним из условий получения пенсии такими членами семьи является их статус безработного;

2) Социальная пенсия по старости.

Такая пенсия назначается в тех случаях, когда гражданин не приобрел право на страховую пенсию по старости (из-за недостаточности стажа или пенсионных баллов).

Социальная пенсия по старости выплачивается на пять лет позже, чем страховая (мужчинам – с 65 лет, женщинам – с 60 лет), и в качестве обязательного условия ее получения также является статус безработного;

3) Социальная доплата к пенсии до прожиточного минимума.

Эта доплата назначается тем пенсионерам, у которых сумма ежемесячного материального обеспечения с учетом всех выплат не доходит до уровня прожиточного минимума (регионального или федерального – в зависимости от того, какой из них выше).

При этом получатель социальной доплаты не имеет права официально работать;

4) Компенсационная выплата по уходу за нетрудоспособным (пенсионером старше 80 лет или инвалидом 1 группы).

При получении такой выплаты ни ухаживающий, ни тот, за кем ухаживают, не вправе состоять в трудовых отношениях;

5) Государственная пенсия за выслугу лет.

Выплата такой пенсии приостанавливается на период, когда ее получатель восстанавливается на службе, за которую получает пенсию.

При получении указанных выплат пенсионер обязан сообщать в ПФР о факте своего трудоустройства. В противном случае с него будет взыскана переплата незаконно полученной пенсии (об отдельных нюансах взыскания см. здесь ).

Пенсионный Фонд Российской Федерации – это внебюджетный государственный целевой фонд, который по законодательству имеет множество прав и обязанностей, в том числе и в разрезе формирования пенсионного фонда для будущих поколений.

Такой капитал формируется за счет предприятий, которые обязаны за своих работников или за себя(в случае индивидуального предпринимательства) платить страховые фонды и формировать как индивидуальный капитал, так и другие фонды.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Именно постановка на учет в ПФ и осуществление постоянных отчислений со стороны предприятий и подразумевает законность функционирования таких субъектов хозяйственной деятельности.

Кто такие страхователи

Пенсионный Фонд – это внебюджетный государственный фонд, главной задачей которого является обеспечение бесперебойного функционирования всей пенсионной системы РФ.

Работодатель, то есть предприятие, которое имеет наемных сотрудников, выступает страхователем в Пенсионной системе. И оно должно быть в обязательном порядке зарегистрировано, для того, чтобы платить взносы за своих работников и не поддаваться проверкам из компетентных органов.

Вообще страхователи могут быть представлены несколькими категориями субъектов:

- Субъекты хозяйственной деятельности, которые имеют в штате сотрудников и выплачивают им заработную плату;

- Индивидуальные предприниматели;

- Лица, которым по закону разрешено вести частную практику без оформления частного предпринимательства: адвокаты, нотариусы, детективы и т.д.;

- Граждане, которые добровольно хотят вступить в пенсионную систему добровольного страхования.

Процедура

Следует отметить, что до 2020 года все субъекты хозяйственной деятельности без исключения должны параллельно с учетом в органах налоговой инспекции, должны были проводить эту процедуру и в ПФ и в ФСС. Сейчас механизм изменен.

Больше не следует всем без исключения самостоятельно еще помимо ФНС, обращаться и в ПФ. Это для большинства делается автоматически ФНС.

Как зарегистрироваться в ПФР в качестве работодателя в 2020 году

Следует отметить, что в текущем году произошли значительные изменения в таком вопросе как: как зарегистрироваться в ПФР в качестве работодателя в 2020 году. Следует отметить, что в текущем году произошли значительные изменения.

Отныне непосредственно стать на контроль в этом органе могут только физические лица, которые добровольно пожелали стать на контроль и хотят стать участниками пенсионной системы РФ. И ограниченный перечень других категорий.

Субъекты, которые должны самостоятельно обращаться в органы ПФ с соответствующим заявлением:

- Индивидуальные предприниматели;

- Филиалы или обособленные подразделения компаний, которые имеют отдельную финансовую отчетность;

Для того, чтобы выше перечисленные лица смогли претендовать на получение статуса страхователя, им необходимо в территориальный орган ПФ предоставить определенный пакет документов.

Для самостоятельной регистрации в ПФ обособленных подразделений необходимы:

- Устав, который подтверждает факт обособленной деятельности подразделения;

- Отчетность, подтверждающая наличие отдельной финансовой и бухгалтерской отчетности;

- Свидетельство о регистрации и постановке на налоговый учет подразделения или ИП;

- Выписку из ЕГРЮЛ, где обособленный филиал зарегистрирован как отдельный субъект;

- Уведомление о необходимости регистрации в ПФ;

- Другие документы по требованию.

Относительно индивидуальных предпринимателей, которые имеют в штате сотрудников и с ними заключены трудовые договора: в соответствии с действующим Налоговым и Трудовым Кодексами, в течение 30 дней со дня подписания таких гражданско-правовых договоров или трудовых, ИП должен обязательно самостоятельно зарегистрироваться в ПФ.

Для этого необходимо подать пакет документов.

Необходимые документы для ИП:

- Свидетельство о регистрации индивидуального предпринимателя;

- Полученная лицензия на осуществление конкретного вида деятельности;

- Свидетельство о том, что ИП стал на налоговый учет

- Документы, подтверждающие возможность ИП в качестве страхователя уплачивать взносы за конкретное лицо: трудовые и гражданско-правовые договора, приказы о взятии на работу и т.д.;

- Документы, удостоверяющие личность: копия паспорта, идентификационного кода;

- Заявление

Очень важно для ИП:

- Если не соблюсти сроки выполнения обязательств по обязательной регистрации в качестве страхователя и плательщика взносов, то по факту выявления будут применены штрафные санкции в размере 5 тыс. рублей, срок нарушения – не более 90 дней. Если же срок будет нарушен и превысит 90 дней, то штраф составит 10 тыс. рублей;

- По истечению 5 дней с момента подачи документов, ИП присваивается специальный номер;

- Если же сам ИП не использует в своей работе наемный труд, то тогда ему не нужно регистрироваться в ПФ самостоятельно, это происходит автоматически при регистрации в налоговых службах, которая автоматически и передает данные в ПФ.

Таким образом, каждый страхователь должен:

- Обязательно быть зарегистрированным в органах ПФ, вне зависимости от того, как это происходит: самостоятельно по заявлению или автоматически при взятии в ФНС;

- Обязательно уплачивать страховые взносы за своих работников, не нарушая их права в будущем на получение пенсии;

- Предоставлять по запросу все необходимые документы в ПФ;

- Реализовывать право работника на официальный труд.

Что такое страховые взносы для предприятий

Как было уже сказано ранее, одной из главных функций предприятий является уплата страховых взносов в ПФ. И вот далее подробно именно о том, что такое страховые взносы.

Главное изменение – это то, что с 1 января 2020 такие поступления уплачиваются не в сам ПФ, а в налоговые инспекции, которые потом и занимаются распределением таких отчислений между всеми фондами.

Но, также необходимо иметь ввиду, что все деньги, которые не были уплачены за период до 01.01.2017, подлежат уплате не в налоговую инспекцию, а в ПФ, на котором еще остаются такие функции. Таким образом, срок давности относительно платежей дает основу для того, чтобы определять в какой орган необходимо перечислять деньги.

Если говорить о сроках оплаты, то, как сообщает официальный сайт ПФ РФ, то предельным сроком уплаты таких платежей является 15 число каждого месяца. Отчетный период – предыдущий месяц, то есть до 15 марта необходимо уплатить за февраль.

Относительно тарифов, то действует следующая система тарификации, которую уплачивают все работодатели, работающие на общей системе налогооблажения.

Тарифы на ПФР и ФОМС:

22% — это основанной тариф, которые начисляется на заработную плату и уплачивается на пенсионное обеспечение;

+10% к 22% устанавливается тогда, когда у работодателя увеличивается сверхустановленного размера база начисления. Так в 2020 году таким предельным размером было 796 тыс.;

5,1% — тариф на общемедицинское обязательное страхование.

Интересный момент: до 2015 года всю сумму отчислений необходимо было обязательно определять в рублях и копейках без округлений, сейчас предприятие получило право округлять все платежи до ближайшего целого числа.

Если говорить о тарифах, то также есть список дополнительно установленных тарифов, которые применяются как к отельным категориям работодателей, так и работникам, работающим во вредных условиях труда. Так с 2013 года введен дополнительный тариф для тех, кто имеет очень опасные или вредные условия труда.

Есть специально разработанная шкала вредных условий труда и соответственно шкалы дополнительного тарифа.

Право на выбор пенсии и на одновременное получение двух пенсий, найдете по ссылке.

Снятие

Идеальная картинка: это зарегистрировался и все, платишь взносы постоянно. Но сейчас в условиях экономической непредсказуемости, часто возникают ситуации, когда не только нужно встать на контроль, но потом с него и сняться. И здесь также существуют интересные моменты.

Например, касательно ИП. Если предпринимательство ликвидируется и полностью закрывается, то тогда соответственно в ПФ подавать документы не нужно, так как при снятии с учета в ФСН и при нормальном документообороте, автоматически произойдет снятие с учета в ПФ.

Другой вопрос, а что делать, когда ИП работает, но вот уже сотрудников, за которых нужно перечислять СВ, уже нет? Подавать заявление о снятии или нет?

Прямого ответа в законодательстве нет. По факту, никто не обязывает страхователя ИП подавать документы в ПФ, так как он теряет свои обязанности уплачивать их с потерей самих наемных работников. Но на деле, ИП должен подавать в органы отчетность о наемных сотрудниках и другую информацию.

Поэтому лучше, как говорят, перебдеть, и подать в службу заявление о том, что необходимо снять с учета ИП, который использует наемный труд.

За счет чего формируется бюджет пенсионного фонда РФ? Ответ здесь.

О пенсии работающим пенсионерам с 1 января 2020 года в последних новостях. Написано в статье.

Таким образом, каждый работодатель должен обязательно быть зарегистрирован в ПФ, и главное понять, что сейчас сделать это не трудно, поскольку автоматическая регистрация в органах такого фонда происходит при становлении на налоговый учет в ФНС. И только отдельным гражданам все-таки придется самостоятельно обратиться в фонд. Но процедура достаточно проста и не занимает много времени.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Личный кабинет гражданина на официальном сайте ПФ РФ – это многофункциональная система, позволяющая взаимодействовать с фондом без личных визитов и длительного пребывания в очередях. Преобразования на ресурсе с 2016 года помогают уведомлять организацию о начале трудовой деятельности или ее прекращении.

В данной статье постараемся разъяснить, для чего нужна эта услуга и как подать заявление об изменении статуса занятости.

Зачем нужна услуга оповещения ПФР?

Внедрение этой услуги в декабре 2016 года, во многом, обусловлено необходимостью получения своевременной информации от физических лиц о том, трудоустроены ли они официально. Порядка двух десятков пенсионных и иных выплат выплачиваются только неработающим гражданам. Далеко не всегда данные о работе приходят в фонд вовремя и неправомерно начисленные деньги впоследствии взыскиваются с получателя

В случае официального трудоустройства на работу некоторые виды выплат прекращают выплачиваться гражданам. К ним относятся:

- социальные пенсии по старости, случаю потери кормильца, инвалидности;

- пенсия по выслуге лет работы в летно-испытательном составе;

- компенсационные выплаты лицу в связи с уходом за нетрудоспособным - инвалидом 1 группы, престарелым гражданином или ребенком-инвалидом;

- обеспечение за заслуги перед государством;

- доплаты к пенсиям, регулируемые Федеральным законом «О государственной социальной помощи» №178-ФЗ;

- денежное обеспечение работников летных составов, представителей угольной промышленности, ядерного комплекса (при условии ведения трудовой деятельности в данных отраслях экономики).

Суть функции

Новый уровень взаимодействия с Пенсионным фондом был выстроен для максимально удобного оповещения гражданами об изменении в их социальном статусе. Если проверки организации выявляют, что гражданин не заявил о своем трудоустройстве, это влечет негативные последствия, такие как требование о возврате излишне уплаченных денежных средств. Продолжительный отказ от возврата может повлечь обращение в суд. А вот простое указание о трудоустройстве на сайте оптимизирует и облегчает этот процесс.

Введенная в личный кабинет функция не дает возможности подавать информацию для перерасчета пенсии после того, как гражданин ушел с работы. Пенсионные выплаты уволившегося гражданина увеличиваются только после подачи отчетов работодателями – страхователями.

Депутат Даниловского района города Москва Тамара Помозова уверена, что такое нововведение позволит гражданам избегать огромных очередей в Пенсионном фонде. Передача информации в онлайн-режиме, через личный кабинет, будет осуществляться значительно оперативнее, что немаловажно в условиях жизни в мегаполисе

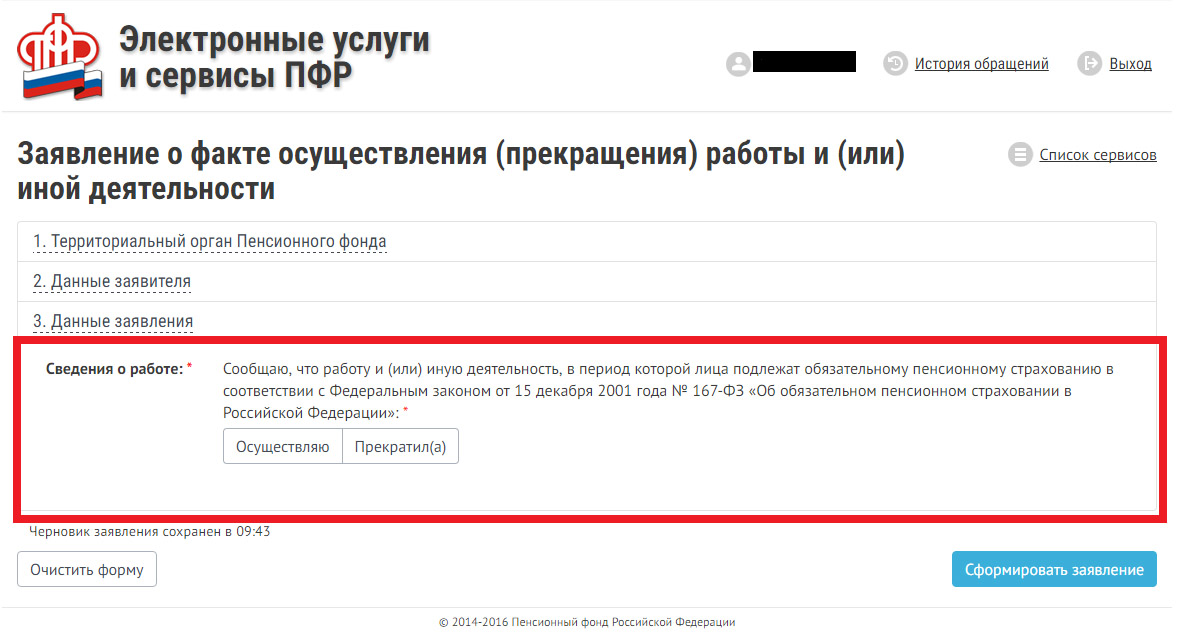

Как подать заявление?

Совокупность услуг и опций, которые предоставляются Пенсионным фондом в электронном формате, в полном объеме собрана на официальном сайте. Но для получения всего этого необходимо создать и подтвердить учетную запись на портале Госуслуг, на что уходит некоторое время. Верификация аккаунта осуществляется при помощи кода, приходящего почтой по адресу, указанному в системе. На странице персонального кабинета сайта ПФР необходимо найти функцию «Подать заявление об изменении статуса занятости».

После перехода на требуемую страницу, необходимо сформировать заявление путем указания таких данных, как:

- наименование территориального органа ПФР;

- информация о заявителе;

- сведения о работе (возобновленной / прекращенной).

Заключение

Таким образом, преобразование в личном кабинете позволяет оптимизировать процесс оповещения о трудоустройстве или увольнении и назначении/снятии выплат гражданину. Пенсионный фонд максимально оптимизирует услуги, перенося их в on-line, стараясь сделать легче и проще взаимодействие с физическими лицами.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Перед тем, как принять решение зарегистрировать ИП, будущий бизнесмен должен подготовиться к прохождению большого количества обязательных процедур. Так, следует посетить органы налоговой инспекции, Пенсионного фонда России и Фонда социального страхования. После отправки пакета документов в налоговую инспекцию и получения листа записи ЕГРИП, подтверждающего законность дальнейшей деятельности ИП, предпринимателю необходимо в первую очередь написать заявление о регистрации ИП как работодателя в ПФР и только потом обратиться в Росстат, ФСН и прочие учреждения.

Постановка на учет в ПФР

Все индивидуальные предприниматели обязаны стать на учет в Пенсионный Фонд России. После прохождения регистрации в этом государственном органе, ИП становится плательщиком страховых сборов. Сама процедура постановки ИП на учет в ПФР проводится только по месту жительства бизнесмена и должна быть выполнена в самое ближайшее время после регистрации в налоговой инспекции. Если же предприниматель начинает набор новых сотрудников, то ему потребуется пройти регистрацию в ПФР повторно, и после этого он будет оплачивать еще и взносы в пользу физических лиц.

Общая сумма всех взносов по страхованию регулируется законодательством и зависит от минимального размера заработной платы в компании-заявителе и прочих тарифов страхования, которые были приняты правительством в текущем году. Все сборы поступают в бюджет и откладываются на страховой и пенсионный счет индивидуального предпринимателя. Оплата взносов в ПФР начинается с момента регистрации бизнесмена, и будет отменена только при ликвидации предприятия. В том случае, когда бизнес находится в состоянии застоя, ИП все равно должен регулярно платить сборы в ПФР.

Способы регистрации ИП в пенсионном фонде РФ

Зарегистрироваться в Пенсионном фонде можно несколькими способами:

- самостоятельно;

- по принципу «одного окна».

Проведение регистрации бизнесмена в Пенсионном фонде по способу «одного окна» означает то, что при отправке в налоговую инспекцию пакета документов постановка во все внебюджетные органы проводится автоматически. После этого ИП присваивают государственные коды, которые отправляются бизнесмену в уведомлениях по месту его прописки.

Самостоятельная регистрация предпринимателя в Пенсионном фонде подразумевает под собой личный визит ИП или его доверенного лица в главное управление ПФР в городе, где прописан бизнесмен. Если у предпринимателя нет сотрудников, то он должен зарегистрироваться и оплатить сбор только за себя, а при наличии штата работников ИП платит еще и за каждого из них.

Документы для регистрации ИП в ПФР без сотрудников

При регистрации бизнесмена в Пенсионном фонде РФ необходимо иметь с собой заявление в ПФР о постановке на учет ИП и список следующих документов:

- копия идентификационного кода налогоплательщика;

- копия всех страниц паспорта гражданина РФ;

- копия документа, подтверждающего успешное прохождение регистрации ИП налоговой инспекции;

- копия удостоверения пенсионного страхования.

Документы для регистрации ИП в ПФР в качестве работодателя

В случае процедуры регистрации бизнесмена в Пенсионном фонде в качестве работодателя необходимо подготовить заявление и пакет бумаг, в который входят:

- копия идентификационного кода налогоплательщика;

- копия всех страниц паспорта гражданина РФ;

- первый экземпляр договора о сотрудничестве с работником;

- копия удостоверения пенсионного страхования;

- копии ЕГРИП и ОГРН.

Все ксерокопии документов не заверяются нотариально. В том случае, когда предприниматель не имеет возможности передать документы в ПФР лично и отправляет их с доверенным лицом, он должен приложить к ним нотариальную доверенность.

Сообщение об открытии счета

Любой индивидуальный предприниматель, оформляющий заявление о постановке на учет в государственные и внебюджетные организации, должен дополнять стандартный пакет документов уведомлением о своем банковском счете. Данное требование касается и рублевых, и валютных счетов. Уведомление должно быть оформлено по форме С-09-1 и содержать в себе следующую информацию:

- личные данные предпринимателя;

- номер банковского счета бизнесмена;

- адрес и реквизиты банка;

- КПП, БИК и ИНН финансового учреждения;

- дата открытия банковского счета;

- дата составления уведомления;

- подпись ИП.

Такое уведомление является обязательным для всех предпринимателей и подается однократно. Если в дальнейшем ИП открывает новый банковский счет в каком-либо банке, то еще раз ставить в известность Пенсионный фонд не нужно.

В случае несвоевременного предоставления уведомления о банковском счете ИП в Пенсионный фонд, предпринимателя ждет штраф в размере 5 тыс. рублей.

После заключения первого трудового договора с сотрудником, предприниматель обязан в течение 30 календарных дней обратиться в Пенсионный фонд и написать заявление о его постановке на учет как работодателя. После данной процедуры бизнесмену присваивается номер плательщика страховых взносов в пользу физических лиц. На завершающем этапе регистрации ИП отправляется оповещение, в котором говорится о том, что предприниматель получил статус страхователя.

Статус страхователя возлагает на работодателя обязанность уплачивать заработную плату своим сотрудникам, и от ее суммы ежемесячно будет удерживаться процент взноса в Пенсионный фонд. На данный момент взнос составляет 14% от заработной платы сотрудника, 8% из которых являются страхованием, а 6% – накоплением для работников.

Порядок составления заявления

Чтобы заявление в ПФР о постановке на учет ИП как работодателя было принято и рассмотрено, предпринимателю необходимо заполнить его в соответствии с требованиями законодательства.

В первую очередь в адресной части документа необходимо внести код территориального управления ПФ и его наименование. Важно помнить, что данные ПФР, которые указываются в заявлении, должны совпадать с данными того управления, в которое будет обращаться заявитель. В противном случае заявление будет отклонено.

Под адресной частью следует указать следующую информацию в строгом порядке:

- ФИО заявителя без сокращений;

- дата и место рождения предпринимателя;

- идентификационный код налогоплательщика;

- полный адрес места жительства ИП;

- полный адрес места регистрации ИП (который указан в паспорте гражданина России);

- домашний (мобильный) и служебный номер телефона;

- подпись и штамп (если есть).

Заявление заполняется черной или синей ручкой. Исправления и ошибки недопустимы. Все указанные данные являются едиными и для регистрации в качестве работодателя и при постановке ИП на учет без наличия работников.

Пример образца заявления

Составление отчетов в ПФР

Составление и отправка отчетных документов после регистрации ИП в ПРФ – обязательное, но непростое дело для каждого бизнесмена. В отчетности указывается информация по учету всех сотрудников предприятия, которым владеет коммерсант. Стоит отметить, что в отчетность входят только те работники, которые ведут свою рабочую деятельность на основании трудового договора с работодателем.

В бухгалтерской отчетности для Пенсионного фонда указывают:

- ФИО;

- адрес предприятия;

- идентификационный код налогоплательщика;

- дату рождения ИП;

- реквизиты компании.

Снятие ИП с учета в Пенсионном фонде

Ситуаций, из-за которых предприниматель прекращает ведение своего бизнеса, очень много, и такие случаи не редкость. Когда принимается решение в отказе от предпринимательства, ИП потребуется обратиться в то управление Пенсионного фонда, куда он подавал заявление о регистрации ИП в качестве работодателя в ПФР, и написать отказ.

В первую очередь индивидуальный предприниматель должен написать уведомление о прекращении своей деятельности в налоговую инспекцию, которая регистрировала его как ИП. По истечении пяти дней после обращения, налоговый инспектор направит в единый государственный реестр заявление, и после этого бывший бизнесмен получит лист записи ЕГРИП, подтверждающий окончание работы компании.

Вместе с листом записи ЕГРИП, бывший бизнесмен должен посетить все внебюджетные органы, в том числе и ПФР, и подать заявления о снятии его с учета. Данная процедура не занимает более семи рабочих дней и проходит беспроблемно только в том случае, когда у заявителя отсутствую долги перед Пенсионным фондом.

Чем грозит неуплата взносов в Пенсионный фонд?

Любой индивидуальный предприниматель, который стал на учет в Пенсионный фонд, обязуется регулярно оплачивать все сборы, предусмотренные законодательством. В том случае, когда бизнесмен избегает оплаты взносов, он понесет наказание в соответствии с нормативными актами Федерального законодательства.

В ФЗ есть две статьи, которые четко разъясняют, какую ответственность понесут компании и индивидуальные предприниматели за несвоевременную оплату сборов в ПФР и не предоставление регулярной отчетности. Если после того, как было подано заявление на регистрацию ИП в ПФР как работодателя и бизнесмен стал на учет, он отказывается выполнять свои обязательства, он будет оштрафован по статье №46 и №47.

Статья №46: не предоставление отчетных документов

Статья №46 ФЗ предусматривает наказание для неответственных предпринимателей, которые сознательно не отправляют в Пенсионный фонд расчеты по начисленным и оплаченным сборам. В случае непредоставления регулярной отчетности по всем страховым сборам, установленным Федеральным законодательством, ИП понесет наказание в виде штрафа, размер которого составляет 5% от суммы сборов за каждый не предоставленный отчет.

Если предприниматель не предоставлял отчетности в течение 180 дней, то он будет подвергнут штрафу в размере 30% от суммы сборов за каждый простроченный отчет. Кроме этого, к 30% штрафа добавляется 10% от суммы страхового взноса за каждый просроченный месяц (не менее 10 тыс. рублей).

Статья №47: неоплата взносов в ПФР

В соответствии со статьей №47, предприниматель, который не оплачивает взносы в Пенсионный фонд или погашает обязательные платежи не в полном объеме, будет оштрафован на сумму 20% от задолженности. Также этот штраф применяется к тем неответственным ИП, которые непредумышленно занижают базу для расчета страховых сборов.

Если же предприниматель сознательно скрывает некоторую информацию о деятельности своей компании от Пенсионного фонда, то он будет оштрафован на сумму 40% от задолженности.

Кроме всего перечисленного, тот ИП, который несвоевременно написал заявление о его постановке на учет в Пенсионный фонд, будет обязан оплатить в государственную казну штраф – 5 тыс. рублей. Если же срок просрочки составляет более трех месяцев, то сумма штрафа составляет 10 тыс. рублей.

Читайте также: