Новые правила подсчета страхового стажа для пенсии

В первую очередь речь идет о документах и сведениях, подтверждающих периоды работы, которые включаются в трудовой стаж.

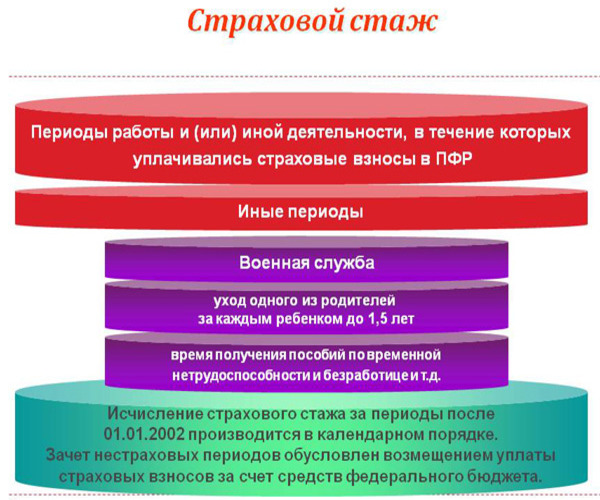

А именно, страховой стаж учитывается при оплате больничного по болезни, травме, при долечивании в санатории или уходе за ребенком в амбулаторных условиях. В страховой стаж включаются периоды, в течение которых с доходов работника уплачивались страховые взносы. Он исчисляется в календарном порядке.

При расчете стажа суммируются все дни, когда работник должен быть застрахован. В него входят периоды работы по трудовому договору, а также его служебной деятельности. От длительности страхового стажа зависит оплата больничного листа.

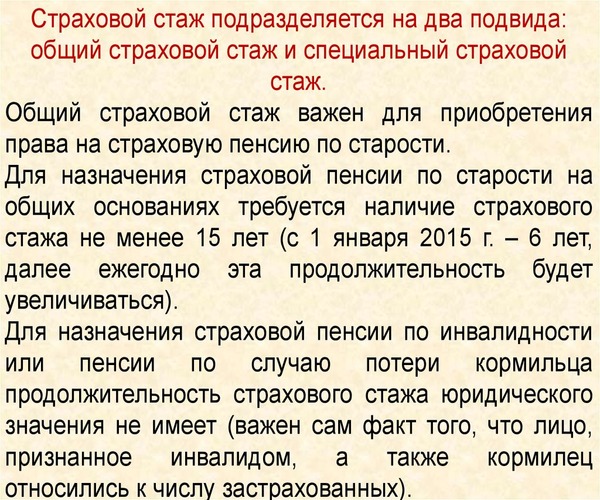

Согласно пенсионному законодательству, обязательным условием для назначения страховой пенсии по старости в 2020 году является, помимо достижения необходимого возраста, наличие не менее 11 лет трудового стажа. В следующем году их понадобится уже 12. Такое постепенное увеличение будет происходить до 2025 года, когда для получения права на страховую пенсию по возрасту гражданину необходимо будет иметь не менее 15 лет стажа.

В стаж включаются не только периоды работы, за которые уплачивались страховые взносы в ПФР, но и так называемые нестраховые периоды, имеющие значение для общества и государства. Обучение к ним не относится, а вот служба в армии учитывается.

Кроме того, при определении права на страховую пенсию учитываются, например, уход одного из родителей за каждым ребенком до достижения им возраста 1,5 лет, уход за инвалидом I группы, ребенком-инвалидом или за человеком, достигшим 80 лет; временная нетрудоспособность – болезнь, декретный отпуск; период, когда человек официально признан безработным и получает пособие.

Стоит подчеркнуть, что эти нестраховые периоды засчитываются в страховой стаж, если им предшествовали или за ними следовали любые по продолжительности периоды работы, в течение которых уплачивались страховые взносы на обязательное пенсионное страхование.

Изменения. В нынешнем году были внесены поправки в Трудовой кодекс. Работодатели получили право хранить информацию о трудовой деятельности сотрудников в электронном виде.

Вот и появилась необходимость изменить нормативно-правовые акты, регулирующие порядок расчета страхового стажа. В первую очередь, был изменен раздел II. Документы и сведения, подтверждающие периоды работы (службы, деятельности), включаемые в страховой стаж.

Теперь подтвердить периоды работы по трудовому договору можно, предоставив трудовую книжку, или другие сведения, которые работодатель должен сформировать согласно статье 66.1 ТК РФ.

Если трудовая книжка не ведется, периоды работы до 31.12.2020 подтверждаются письменным трудовым договором, а с 01.01.2020 – сведениями о трудовой деятельности.

Если таких сведений нет или они неполные, неточные, для подтверждения можно использовать другие документы, например, выписки из приказов, ведомости на выплату зарплаты, справки, выданные работодателем и пр.

Новый порядок начал действовать в октябре.

Как общий страховой стаж учитывается при начислении пособия по временной нетрудоспособности? При этом суммируются все периоды работы и другой деятельности.

Если сотрудник организации болел, был в отпуске, в том числе в декретном или за свой счет, брал отгулы, это тоже учитывается при расчете стажа.

Включается в страховой стаж и период службы в армии, даже если записи об этом в трудовой книжке нет, а также прохождения другой службы, которая предусмотрена Федеральным законом от 12.02.1993 г. № 4468-1.

Период обучения в образовательных учреждениях НЕ учитывается, несмотря на то, что запись об этом может быть внесена в трудовую книжку.

Считаются отдельно полные календарные годы, полные календарные месяцы, не вошедшие в них, и оставшиеся дни. После этого дни переводятся в месяцы, а месяцы – в годы. Если в итоге остается менее 30 дней, их отбрасывают.

Общий период страхового стажа учитывается при расчете пособия по временной нетрудоспособности, которое выплачивается при болезни, травме, карантине и лечении в санатории.

Фото: из открытых источников сети интернет

Важно! Если у работника страховой стаж больше восьми лет или есть профессиональные заболевания, производственные травмы, ему выплачивают пособие по больничному листу в размере полного заработка.

При длительности стажа от пяти до восьми лет выплачивается пособие в размере 80% заработка.

Пособие в размере 60% заработка выдают сотрудникам, имеющим стаж менее пяти лет или при нетрудоспособности из-за травмы или болезни, которая наступила в течение 30 дней после разрыва трудового договора.

Если у работника на амбулаторном лечении находится ребенок возрастом до 15 лет, ему должны выплатить пособие в размере 50% от заработка, начиная с 11-го календарного дня. Первые десять дней могут быть оплачены в размере 100, 80 или 60% в зависимости от длительности его страхового стажа.

Напомним, что в 2020 году выходят на пенсию женщины, достигшие возраста в 56,5 лет, и мужчины, достигшие 61,5 года. Они должны для начисления пенсии иметь трудовой стаж не менее 11 лет и набрать 18,6 пенсионных баллов.

Люди, работающие неофициально, часто слышат от своих знакомых, что лучше быть официально работающим. Подобное мнение обуславливается накоплением страхового стажа, напрямую влияющего на величину пенсионных выплат. Проверить его можно как по СНИЛС, так и через ПФР.

Страховой стаж – что это такое

Бесплатно по России

Данный показатель представляет собой сумму периодов работы гражданина на протяжении жизни, за которые делались отчисления.

Он накапливается лишь тогда, когда работодатель уплачивает взносы. Для этого нужно быть официально трудоустроенным.

Если гражданин не работает, так как является безработным, болеет, ухаживает за малышом, данные периоды не засчитываются.

С 01.01.2015 г. величина страхового пенсионного обеспечения зависима от индивидуального пенсионного коэффициента (ИПК). ИПК – суммарные баллы, которые были начислены россиянину за весь период его трудовой деятельности. Начисление ИПК производится каждый год. Если россиянин не был трудоустроен, то и начисления ИПК не происходит.

Тут можно заметить, как выработка влияет на пенсионные выплаты. Чем больше выработка россиянина, тем большее количество ИПК он получит. Если до 2015 г. величина пенсионных выплат сильнее зависела от размера страховых отчислений, которые наниматели уплачивали в Пенсионный фонд за сотрудника, то сегодня пенсия больше зависит от количества ИПК. Чем выше была зарплата россиянина и чем больше лет от проработал, тем больше ИПК накопится.

Какой нужен для выхода на пенсию

После проведения пенсионной реформы 2015 г., условия оформления страхового пенсионного обеспечения по возрасту ужесточились. Если до 2002 г. оформление пенсионных выплат не имело зависимости от выработки, то, когда начал действовать законопроект «О трудовых пенсиях», страховые пенсионные выплаты стали оформлять лишь при наличии хотя бы пятилетней выработки.

Чтобы уйти на пенсию в 2019 г., требуется накопить минимум десятилетнюю выработку. Раз в 12 месяцев данный показатель станет повышаться на единицу, вплоть до 2025 г.

От того, насколько активно гражданин занимался трудовой деятельностью до выхода на пенсию, зависит, будет ли ему назначена страховая пенсия, каков будет размер выплат. При этом выработка необходима для подсчета как пенсионного обеспечения, так и пособий по неработоспособности.

В зависимости от его длительности, величина пособия по нетрудоспособности может равняться:

- 60 процентам от средней зарплаты;

- 80 процентам;

- 100 процентам.

Порядок расчета периодов трудовой деятельности для обоих случаев разнится, зависит от рассматриваемых периодов. Для оформления и расчета пенсионного обеспечения выделяют общий и специальный страховой стаж.

Различия страхового стажа и трудового

Общий страховой стаж также называется трудовым. Он равняется длительности периодов трудовой деятельности россиян, во время которых работодатель делал отчисления в ПФР. При этом трудовая деятельность гражданина должна быть зафиксирована в трудовой книжке, оформляемой на каждого трудоустроенного сотрудника. По ней возможно посчитать длительность трудового стажа для подсчета оформляемой пенсии по старости.

Трудовой стаж отличается от страхового тем, что включает в себя исключительно те периоды, которые человек был официально трудоустроен. В страховой стаж еще входят периоды, отличающиеся от официального трудоустройства.

Какие периоды входят

Итак, было установлено, что в страховой стаж обязательно входят периоды официального трудоустройства гражданина. Также в него засчитываются периоды, когда россиянин:

- служил в армии;

- получал пособие, так как был временно нетрудоспособен;

- ухаживал за сыном/дочерью, при этом ребенок не достиг полутора лет;

- получал пособие безработным, выполнял оплачиваемые общественные работы, переезжал в другой населенный пункт, чтобы трудоустроиться по направлению от центра занятости;

- сидел в тюрьме, но при этом сумел доказать собственную невиновность и то, что его необоснованно заключили под стражу;

- ухаживал за лицом с инвалидностью 1-й категории, несовершеннолетним с инвалидностью, лицом престарелого возраста (более 80 лет);

- жил в населенном пункте, где не мог трудоустроиться максимум 5 лет (для супруг военных);

- проживал в иностранном государстве максимум 5 лет (для мужей/жен россиян, которые работают в диппредставительствах и посольствах России).

- учеба в высших учебных заведениях, но есть ограничения.

Перечисленные периоды засчитываются в выработку, если до и после них гражданин хотя бы 1 день был официально трудоустроен.

Как узнать по СНИЛС и в ПФР свой период

Людям, желающим проверить свой страховой стаж, самоличное посещение учреждения Пенсионного фонда кажется наиболее сложным методом. Однако если онлайновые сервисы почему-либо недоступны, то придется идти в ПФР. Необходимо захватить с собой паспорт, СНИЛС. После того, как ваша личность будет подтверждена, работник ПФР поможет составить ходатайство на запрос информации. Ответа придется ждать примерно 10 суток.

Люди, предпочитающие использовать интернет, а не ходить по государственным учреждениям, могут проверить свою выработку посредством сайта государственных услуг либо веб-сайта Пенсионного фонда РФ.

Для того чтобы получить сведения, требуется зарегистрироваться на портале госуслуг, осуществить заполнение анкеты. Понадобится написать:

- данные паспорта;

- дату рождения;

- телефонный номер;

- СНИЛС.

Кроме заполнения анкеты, нужно выполнить верификацию. Сделать это можно в подразделении Пенсионного фонда, через почтовое отделение, посредством универсальной электронной карты. Сделать это нужно один раз, чтобы в дальнейшем иметь беспрепятственный доступ ко всем государственным услугам.

Выберите соответствующую услугу, заполните специальную форму. Сведения, которые вы запрашиваете, размещены на серверном оборудовании Пенсионного фонда, поступят к вам после проверки.

Страховой стаж по СНИЛС также можно проверить через сайт ПФР:

- Войдите в свой профиль, используя данные с сайта госуслуг.

- Выберите услугу, после этого вам будут показаны сведения о накопленном стаже.

Кроме того, вы увидите количество ИПК.

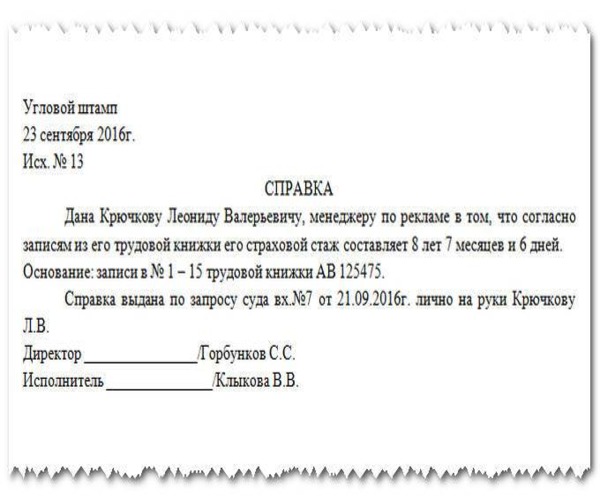

Также сведения по личному страховому стажу каждый гражданин может получить по месту работы. Отдел кадров или иное подразделение выдает документ на основании данных из трудовой книжки.

Образец справки о трудовом стаже:

Как рассчитать

Порядок расчета страхового стажа регламентируется ст. 13 ФЗ номер 400. В нем предусматривается следующее:

- расчет производится по календарному принципу;

- самозанятые либо работающие по контракту с физлицом граждане накапливают стаж, если уплачивали отчисления в Пенсионный фонд;

- если гражданин оформил пенсионное обеспечение в другой стране, использовав определенные периоды трудовой деятельности, то в России эти периоды больше нельзя применять;

- люди, которые имеют стаж, полученный до изменений 2015 г., вправе решить, как рассчитывать его – по новым законам либо по старым.

Периоды трудовой деятельности после внедрения индивидуального учета и СНИЛС подлежат автоматическому подтверждению на основе информации, которая зафиксирована на лицевом счете россиянина.

Формула подсчета элементарная. Все периоды, которые можно засчитать в выработку, складываются. Полученный результат и будет страховым стажем.

Пример расчета

Анна была официально трудоустроена 20 лет. За период трудовой деятельности она родила 2 детей, с каждым из которых была в декрете 36 месяцев.

После этого Анна стала индивидуальным предпринимателем и проработала в качестве ИП 7 лет. При этом из этих 7 лет она 2 года работала по совместительству.

Ее выработка будет рассчитываться так:

- Выработка при уходе за ребенком засчитывается лишь 1-е полтора года. За 2 декретных отпуска Анна накопила 3 года стажа.

- Если человек трудится по совместительству, являясь индивидуальным предпринимателем, выработка не засчитывается, так как нет перечислений в ПФР.

- Суммируем разность 20 и 3 с разностью 7 и 2. В результате получается, что Анна накопила 22 года выработки.

Главным документом, который подтверждает периоды труда, до сих пор считается трудовая книжка. Информация, отраженная в документе, проверяется сотрудниками Пенсионного фонда РФ и учитывается при расчете стажа (если работодатель делал отчисления в ПФР). Если гражданин удовлетворяет требованиям к минимальному стажу, то ему назначается страховое пенсионное обеспечение, размер которого зависит от продолжительности трудовой деятельности и заработка.

Полезное видео

В видео — небольшая наглядная инструкция о том, как узнать свой страховой стаж посредством интернет-ресурсов:

Приказ Министерства труда и социальной защиты РФ №585н от 09.09.2020

В порядок подсчета и подтверждения страхового стажа внесены изменения. Теперь он установлен новым приказом Минтруда России от 09.09.2020 г № 585н. Рассмотрим подробно, что нового внес приказ.

Стаж при расчете пособия по временной нетрудоспособности

Страховой стаж – это суммарная продолжительность времени уплаты страховых взносов с доходов работника (ст. 3 Федерального закона от 16.07.1999 г. № 165-ФЗ «Об основах обязательного социального страхования»). От него зависит размер больничного.

Страховой стаж исчисляется в календарном порядке. Нужно суммировать календарные дни работы по трудовому договору, а также служебной или иной деятельности, во время которых работник подлежал обязательному социальному страхованию.

Что изменилось?

Основные правила практически полностью соответствуют прежним.

Основные изменения затронули раздел "II. Документы и сведения, подтверждающие периоды работы (службы, деятельности), включаемые в страховой стаж".

Изменения связаны с поправками в Трудовой кодекс, по которым работодатели получили право формировать информацию о трудовой деятельности и трудовом стаже работников в электронном виде.

Закреплено, что периоды работы по трудовому договору подтверждаются:

- трудовой книжкой установленного образца;

- и (или) сведениями о трудовой деятельности, сформированными работодателем в соответствии со статьей 66.1 ТК РФ.

Если трудовая книжка не ведется, периоды работы по трудовому договору подтверждаются:

- за период до 31 декабря 2019 года – письменным трудовым договором, оформленным в соответствии с трудовым законодательством, действовавшим на день возникновения соответствующих правоотношений;

- за период с 1 января 2020 года – сведениями о трудовой деятельности.

При отсутствии сведений о трудовой деятельности, а также когда в них содержатся неправильные и неточные сведения либо отсутствуют записи об отдельных периодах работы, в подтверждение периодов работы принимаются:

- письменные трудовые договоры, оформленные в соответствии с трудовым законодательством, действующим на день возникновения соответствующих правоотношений;

- справки, выдаваемые работодателями или соответствующими государственными (муниципальными) органами;

- выписки из приказов;

- лицевые счета и ведомости на выдачу заработной платы.

Напомним, старые правила утверждены приказом Минтруда России от 06.02.2007 г. № 91. Они утрачивают силу с 6 октября.

Что нужно учесть при подсчете стажа?

Страховой стаж определяют на день наступления болезни - страхового случая, которым является временная нетрудоспособность, наступившая вследствие болезни.

При исчислении страхового стажа перерывы в работе не имеют значения. Периоды трудовой и иной деятельности суммируются.

Периодов, не включаемых в страховой стаж для больничного, нет. В него входит любое время, когда человек числился работником организации, даже если он болел, был в отпуске, включая декретный отпуск и отпуск и по уходу за ребенком до трех лет и отпуск за свой счет, или он не работал по другим причинам.

При исчислении страхового стажа для расчета пособия по временной нетрудоспособности наряду с периодами работы в него включают периоды прохождения военной службы и иной службы, предусмотренной Федеральным законом от 12.02.1993 г. № 4468-1. Службу в армии включайте в стаж, даже если записи о ней в трудовой книжке нет. А вот учеба в страховой стаж не входит, даже если о ней есть запись в трудовой книжке.

При расчете стажа по календарю отдельно считают:

- полные календарные годы (с 1 января по 31 декабря);

- полные календарные месяцы (с 1 по последнее число), не вошедшие в полные календарные годы;

- оставшиеся дни, не вошедшие в полные месяцы.

Затем оставшиеся дни переводят в месяцы из расчета 30 дней в месяце, оставшееся количество дней менее 30 - отбрасывают. Месяцы переводят в годы из расчета 12 месяцев в году.

На что влияет стаж?

Пособие по временной нетрудоспособности в случаях заболевания или травмы, при карантине, протезировании и долечивании в санаторно-курортных учреждениях выплачивают в зависимости от страхового стажа работника в следующих размерах.

Пособие в размере 100% заработка выдают:

- работникам, имеющим страховой стаж восемь и более лет;

- при профессиональных заболеваниях и производственных травмах (перечень вредных и (или) опасных производственных факторов и работ, при выполнении которых проводятся предварительные и периодические медицинские осмотры заболеваний установлен приказом Минздравсоцразвития РФ от 12.04.2011 г. № 302н).

Пособие в размере 80% заработка выдают работникам, имеющим страховой стаж от пяти до восьми лет.

Пособие в размере 60% заработка выдают:

- работникам, имеющим страховой стаж менее 5 лет;

- в связи с нетрудоспособностью из-за заболевания или травмы, наступивших в течение 30 дней после прекращения работы по трудовому договору.

Пособие в размере 50% выплачивают по уходу за больным ребенком до 15 лет при амбулаторном лечении – с 11-го календарного дня. Оплата первых 10 календарных дней производится в размере 100, 80 или 60% в зависимости от страхового стажа работника.

Обратите внимание: размер пособия по уходу за больными членами семьи в следующих случаях также зависит от продолжительности страхового стажа работника:

- при лечении больного ребенка в стационаре;

- при амбулаторном лечении больного ребенка в течение первых 10 дней;

- при амбулаторном лечении других больных членов семьи.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Автор: Тишин А.П., эксперт журнала

Минтруд обновил Правила подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам, издав Приказ от 09.09.2020 № 585н. О новом порядке подсчета страхового стажа и поговорим.

Размер пособия по временной нетрудоспособности, по беременности и родам зависит в том числе от страхового стажа застрахованного лица.

Согласно ст. 16 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ) в страховой стаж включаются периоды работы застрахованного лица по трудовому договору, государственной гражданской или муниципальной службы, а также периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Кроме того, в страховой стаж наравне с периодами работы и (или) иной деятельности засчитываются периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ от 12.02.1993 № 4468-1[1].

Правила подсчета и подтверждения страхового стажа устанавливаются Минтрудом.

Приказом № 585н Минтруд утвердил новый порядок подсчета и подтверждения страхового стажа, действовавший ранее Приказ Минздравсоцразвития России от 06.02.2007 № 91 признан утратившим силу.

Новые правила действуют с 06.10.2020.

Какие периоды включаются в страховой стаж?

В страховой стаж включаются:

периоды работы по трудовому договору;

периоды государственной гражданской или муниципальной службы;

периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

К периодам иной деятельности относятся:

периоды деятельности индивидуального предпринимателя, индивидуальной трудовой деятельности, трудовой деятельности на условиях индивидуальной или групповой аренды, периоды деятельности физических лиц, не признаваемых индивидуальными предпринимателями (занимающихся частной практикой нотариусов, частных детективов, частных охранников, иных лиц, занимающихся в установленном законодательством РФ порядке частной практикой), члена крестьянского (фермерского) хозяйства, родовой, семейной общины малочисленных народов Севера, Сибири и Дальнего Востока до 01.01.2001 и после 01.01.2003, за которые уплачены платежи на социальное страхование;

периоды деятельности в качестве адвоката до 01.01.2001, а также периоды указанной деятельности, за которые уплачены платежи на социальное страхование, после 01.01.2003;

периоды работы члена колхоза, члена производственного кооператива, принимающего личное трудовое участие в его деятельности, до 01.01.2001, а также периоды указанной работы, за которые уплачены платежи на социальное страхование, после 01.01.2001;

периоды исполнения полномочий членом (депутатом) Совета Федерации Федерального Собрания, депутатом Госдумы РФ, периоды замещения государственных должностей РФ, государственных должностей субъектов РФ, а также муниципальных должностей, замещаемых на постоянной основе;

периоды деятельности в качестве священнослужителя;

периоды привлечения к оплачиваемому труду лица, осужденного к лишению свободы, при условии выполнения им установленного графика работы, после 01.11.2001.

Кроме того, в страховой стаж засчитываются периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ № 4468-1.

Что понимается под платежами на социальное страхование?

Поскольку понятие «платеж на социальное страхование» постоянно меняется, Минтруд разъясняет, что под этим следует понимать в разные периоды (см. таблицу 1).

Таблица 1

Период

Платеж на социальное страхование

Взносы на государственное социальное страхование

С 01.01.1991 по 31.12.2000

Страховые взносы в ФСС

С 01.01.2001 по 31.12.2009

Налоги, зачисляемые в ФСС (ЕСН, налог, уплачиваемый при УСНО, ЕНВД, ЕСХН)

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые адвокатами, индивидуальными предпринимателями, членами крестьянских (фермерских) хозяйств, физическими лицами, не признаваемыми индивидуальными предпринимателями (нотариусами, занимающимися частной практикой, иными лицами, занимающимися в установленном законодательством РФ порядке частной практикой), членами семейных (родовых) общин коренных малочисленных народов Севера, Сибири и Дальнего Востока, добровольно вступившими в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

С 01.01.2010 до 31.12.2010

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ФСС в соответствии с Федеральным законом от 24.07.2009 № 212-ФЗ*, либо налоги, зачисляемые в ФСС (налог, уплачиваемый при УСНО, ЕНВД, ЕСХН)

С 01.01.2011 по 31.12.2016

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ФСС в соответствии с Федеральным законом от 24.07.2009 № 212-ФЗ

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ФСС в соответствии с законодательством РФ о налогах и сборах

* «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (утратил силу).

Какими документами подтверждается уплата платежей на социальное страхование?

Уплата платежей на социальное страхование за разные периоды иной деятельности застрахованного лица может быть подтверждена как документами финансовых органов или справками архивных учреждений, так и документами территориальных органов ФСС (см. таблицу 2).

При этом в случаях, когда пособие назначается и выплачивается застрахованному лицу территориальным органом ФСС, документы, имеющиеся у ФСС, застрахованным лицом не представляются. Если у территориального органа ФСС, осуществляющего назначение и выплату пособия, отсутствуют необходимые сведения об уплате платежей на социальное страхование, то указанные сведения запрашиваются территориальным органом ФСС, осуществляющим назначение и выплату пособия, непосредственно у этого территориального органа ФСС.

Таблица 2

Период

Документы, подтверждающие уплату платежей на социальное страхование

Взносы на государственное социальное страхование за период до 01.01.1991

Документы финансовых органов или справки архивных учреждений

Страховые взносы в ФСС за период с 01.01.1991 по 31.12.2000

Документы территориальных органов ФСС

Налоги, зачисляемые в ФСС, за период с 01.01.2001 по 31.12.2010, а также страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии с законодательством о налогах и сборах за период с 01.01.2017

Документы колхоза, производственного кооператива или иной организации (физического лица) об уплате за застрахованное лицо указанных налогов или страховых взносов

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством лицами, добровольно вступившими в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Документы территориальных органов ФСС

Страховые взносы на обязательное социальное страхование на случай временной не-

Документы территориальных органов ФСС

трудоспособности и в связи с материнством в соответствии с Федеральным законом от 24.07.2009 № 212-ФЗ за период с 01.01.2010 по 31.12.2016

Какими документами подтверждаются периоды работы, включаемые в страховой стаж?

По общему правилу периоды работы по трудовому договору, периоды государственной гражданской или муниципальной службы, периоды исполнения полномочий членом (депутатом) Совета Федерации Федерального Собрания, депутатом Госдумы РФ, периоды замещения других государственных должностей РФ, государственных должностей субъектов РФ, а также муниципальных должностей, замещаемых на постоянной основе, подтверждаются трудовой книжкой и (или) сведениями о трудовой деятельности, сформированными работодателем согласно ст. 66.1 ТК РФ, – электронной трудовой книжкой.

При отсутствии трудовой книжки, а также в случае, когда в трудовой книжке содержатся неправильные и неточные сведения либо отсутствуют записи об отдельных периодах работы, в подтверждение периодов работы принимаются:

письменные трудовые договоры, оформленные в соответствии с трудовым законодательством, действующим на день возникновения соответствующих правоотношений;

справки, выдаваемые работодателями или соответствующими государственными (муниципальными) органами;

выписки из приказов, лицевые счета и ведомости на выдачу заработной платы.

В случае, когда трудовая книжка не ведется, периоды работы по трудовому договору подтверждаются:

за период до 31.12.2019 – письменным трудовым договором, оформленным в соответствии с трудовым законодательством, действовавшим на день возникновения соответствующих правоотношений;

за период с 01.01.2020 – сведениями о трудовой деятельности. При их отсутствии принимаются письменные трудовые договоры, справки, выписки из приказов, лицевые счета и ведомости на выдачу заработной платы.

Для отдельных периодов деятельности застрахованных лиц принимаются иные документы для подтверждения страхового стажа (см. таблицу 3).

Документы и (или) сведения о трудовой деятельности, подтверждающие периоды работы (службы, деятельности), включаемые в страховой стаж, представляются застрахованным лицом по месту назначения и выплаты пособия (работодателю либо территориальному органу ФСС), за исключением случаев, когда такие документы имеются в распоряжении ФСС.

Что касается оформления подтверждающих страховой стаж документов, они должны содержать номер и дату выдачи, фамилию, имя, отчество застрахованного лица, которому выдается документ, число, месяц и год его рождения, место работы, период работы, профессию (должность), основания их выдачи (приказы, лицевые счета и другие документы). Документы, выданные работодателями застрахованному лицу при увольнении с работы, могут приниматься в подтверждение страхового стажа и в том случае, если не содержат основания для их выдачи.

При этом записи в трудовой книжке, учитываемые при подсчете страхового стажа, должны быть оформлены в соответствии с трудовым законодательством, действовавшим на день их внесения в трудовую книжку. Запись о работе, внесенная в трудовую книжку (дубликат трудовой книжки) на основании решения комиссии по установлению стажа, принимаемого в соответствии с п. 34 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей[2], рассматривается наравне с записью, подтвержденной документами.

Если имя, отчество или фамилия гражданина в документе о страховом стаже не совпадает с его именем, отчеством или фамилией, указанными в паспорте или свидетельстве о рождении, то факт принадлежности этого документа данному гражданину устанавливается на основании свидетельства о браке, свидетельства о перемене имени, справок компетентных органов (должностных лиц) иностранных государств или в судебном порядке.

Таблица 3

Периоды деятельности

Документы, подтверждающие страховой стаж

Периоды работы у отдельных граждан по договорам (домашние работницы, няни, секретари, машинистки и др.) за время до заключения трудовых договоров

Договор между работодателем и работником, зарегистрированным в профсоюзных органах, и документ работодателя об уплате за период этой работы платежей на социальное страхование

Периоды деятельности индивидуального предпринимателя, индивидуальной трудовой деятельности, трудовой деятельности на условиях индивидуальной или групповой аренды

За период до 01.01.1991 – документ финансовых органов или справка архивных учреждений об уплате платежей на социальное страхование;

за период с 01.01.1991 по 31.12.2000, а также за период после 01.01.2003 – документ территориального органа ФСС об уплате платежей на социальное страхование

Периоды деятельности в качестве члена крестьянского (фермерского) хозяйства за периоды до 01.01.2001 и после 01.01.2003

Документ территориального органа ФСС об уплате платежей на социальное страхование

Периоды деятельности в качестве члена родовой, семейной общины малочисленных народов Севера, Сибири и Дальнего Востока за периоды до 01.01.2001 и после 01.01.2003

Документ соответствующей общины о периоде этой деятельности и документ территориального органа ФСС об уплате платежей на социальное страхование

Периоды деятельности физических лиц, не признаваемых индивидуальными предпринимателями (занимающихся частной практикой нотариусов, частных детективов, частных охранников, иных лиц, занимающихся в установленном законодательством РФ порядке частной практикой), за периоды до 01.01.2001 и после 01.01.2003

Документ территориального органа ФСС об уплате платежей на социальное страхование

Периоды деятельности в качестве адвоката

За период до 01.01.2001 – трудовая книжка;

за период после 01.01.2003 – документ территориального органа ФСС об уплате платежей на социальное страхование

Периоды работы члена колхоза, члена производственного кооператива, принимающего личное трудовое участие в его деятельности

За период до 01.01.2001 – трудовая книжка (трудовая книжка колхозника);

за период после 01.01.2001 – трудовая книжка (трудовая книжка колхозника) и документ колхоза, производственного кооператива об уплате платежей на социальное страхование

Периоды деятельности в качестве священнослужителя

Справка соответствующей централизованной религиозной организации об участии в совершении религиозных обрядов

Периоды привлечения к оплачиваемому труду лица, осужденного к лишению свободы, в течение которых им выполнялся установленный график работы

После 01.11.2001 – трудовая книжка и документы учреждения, исполняющего наказание;

после 01.01.2020 – трудовая книжка и (или) сведения о трудовой деятельности и документы учреждения, исполняющего наказание

Периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии с законодательными и иными нормативными правовыми актами РФ или бывшего СССР

Документы о периоде этой деятельности и документы, подтверждающие уплату платежей на социальное страхование

Периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ от 12.02.1993 № 4468-1

справки военных комиссариатов, воинских подразделений, архивных учреждений;

записи в трудовой книжке, внесенные на основании документов, и (или) сведения о трудовой деятельности, а также другие документы, содержащие сведения о периоде прохождения службы

В каком порядке подсчитывается страховой стаж?

Установлены следующие правила подсчета страхового стажа для выплаты пособий:

Страховой стаж определяется при назначении пособия работодателем, а в случаях, предусмотренных Федеральным законом № 255-ФЗ, территориальным органом ФСС на день наступления соответствующего страхового случая (временной нетрудоспособности, отпуска по беременности и родам).

Исчисление периодов работы (службы, деятельности) производится в календарном порядке из расчета полных месяцев (30 дней) и полного года (12 месяцев). При этом каждые 30 дней указанных периодов переводятся в полные месяцы, а каждые 12 месяцев этих периодов переводятся в полные годы.

В случае совпадения по времени периодов работы (службы, деятельности), включаемых в страховой стаж, учитывается один из таких периодов по выбору застрахованного лица, подтвержденный заявлением, в котором указывается выбранный для включения в страховой стаж период.

В случае если в представленном документе о периодах работы (службы, деятельности) указаны только годы без обозначения точных дат, за дату принимается 1 июля соответствующего года, а если не указано число месяца, то таковым является 15-е число соответствующего месяца.

Отметим также: если международным договором РФ установлены иные правила подсчета и подтверждения страхового стажа, то применяются правила международного договора РФ.

С 06.10.2020 действуют новые правила подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам.

Изменения, внесенные Минтрудом, не являются принципиальными: правила приведены в соответствие действующему законодательству. В частности, учтены такие новшества, как электронная трудовая книжка, а также прямые выплаты, производимые в рамках пилотного проекта ФСС.

[1] «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, органах принудительного исполнения Российской Федерации, и их семей».

[2] Утверждены Постановлением Правительства РФ от 16.04.2003 № 225.

В Пенсионном фонде России рассказали, что не будет входить в трудовой стаж по новому закону в 2021 году. Так, с 2019 года для назначения пенсии перестали учитываться некоторые периоды стажа, если непосредственно до или после них у гражданина не было периодов работы, за которые направлялись отчисления в Пенсионный фонд.

Более подробно, что теперь не входит в стаж работы для выхода на пенсию, какой стаж должен быть у мужчин и женщин по новому закону, как учитывается период службы в вооружённых силах РФ, по призыву или после подписания контракта, при расчёте общего трудового стажа, и производящихся на его основе выплат, и компенсаций, что может повлиять на исключение периода стажа или его зачисление для назначения пенсии, читайте в данной статье.

Какие периоды теперь не включают в пенсионный стаж: что не войдет в трудовой стаж в 2021 году?

С 2019 года полностью изменился подход к пенсионной системе. Граждане теперь будут позже выходить на пенсию, применены новые формулы относительно начисления выплат, и состав трудового стажа также изменен.

Что теперь не будет входить в трудовой стаж по новому закону

В 2021 году перестанут учитываться при подсчете пенсионного стажа периоды, обозначенные в ч. 1, ст. 12 ФЗ № 400, если до них или после не было трудовой деятельности, являющейся поводом для отчислений в ПФР. При этом период трудовой деятельности не важен, главное его наличие.

К таким периодам имеют отношение:

- служба в армии или вневедомственным структурам;

- уход за ребенком до 1,5 лет, но в общем подсчете не более 6 лет;

- временная нетрудоспособность;

- уход за инвалидом 1 группы или ребенком-инвалидом, пожилым гражданином от 80 лет;

- получение пособия по безработице;

- период обустройства в процессе переезда в другой регион с целью осуществления трудовой деятельности.

Важно: период учебы на очной форме исключен, по причине отсутствия отчислений за гражданина в ПФР.

До 2025 года минимальный уровень трудового стажа будет повышаться на 1 год, пока не составит 15 лет, а пенсионных баллов — на 2.4, пока не составит 30.

Какой стаж должен быть у мужчин и женщин для выхода на пенсию по новому закону в 2021 году

Те, кому предстоит выйти на пенсию в 2021 году, а это женщины достигшие возраста в 56,5 лет и мужчины достигшие 61,5 года, должны для начисления им пенсии иметь трудовой стаж не менее 12 лет и должны набрать 21 пенсионный балл.

Если нет обстоятельств по которым выход на пенсию происходит раньше, например северного стажа или многодетности.

Что такое 1 пенсионный балл?

- Его размер установлен ч. 7 ст. 10 ФЗ № 350 от 3-го октября 2018-го года.

- 1 пенсионный балл Вы заработаете если в течении календарного года будете перечислять в пенсионный фонд взносы с зарплаты равной 1 МРОТ.

Если эти условия не выполнены, то можно рассчитывать только на социальную пенсию.

Исключение периода стажа в зависимости от категории

На исключение периода или его зачисление может влиять вариант стажа, который стал основанием для прекращения трудовой деятельности.

Стаж для назначения пенсии

При подсчете этого вида могут исключить:

- прохождение службы в армии, если до нее или после отсутствовала работа;

- период временной нетрудоспособности может засчитываться, только если в это время были выплаты из социального фонда;

- если мамочка в периоды ухода за ребенком не была уволена, то есть имела место работы, это время не будет учтено, при этом для размера пенсии будет выгоднее период ухода;

- периоды безработицы, общественных трудовых работ и переезда должны подтверждаться справкой из ГУСЗН;

- периоды заключения под стражей или ухода за инвалидами и пожилыми гражданами должны подтверждаться справками из соответствующих учреждений или опекунов инвалида;

- для жен военных, служащих на территории страны нужны справки не только из воинских частей, но и центров занятости, пребывание за границей как при муже военном, так и дипломате подтверждается справкой из организации его действия.

Важно: при отсутствии условий, обозначенных нормами, периоды учтены не будут.

Основные разновидности стажа:![]()

Стаж для досрочной пенсии

Такой стаж возникает при наличии у гражданина труда во вредных и опасных условиях.

Чтобы они были зафиксированы должны иметься:

- записи в трудовой книжке о назначении на должность, которая подпадает под подобную категорию;

- у предприятия должны иметься разрешительные документы на ведение подобной деятельности;

- также работодатель должен вносить дополнительные страховые взносы.

Важно: если все условия подтверждения специального стажа отсутствуют, пенсионер зачисляется к разряду обычных пенсионеров, а льготный стаж сгорает.

Стаж для сокращения на 2 года

Этот стаж предусмотрен для граждан, которые располагают продолжительностью работы от 37 лет для женщин и 42 лет для мужчин. При наличии требуемого количества отработанных лет можно выйти на пенсию на 2 года раньше, но только в возрасте 55 / 60 лет.

Снизить количество лет могут нетрудовые периоды, если отсутствовали отчисления в ПФР, как следствие отсутствия трудовой деятельности до и после таких периодов.

Для получения сельской надбавки

С 2019 года жители села имеют право на повышенную фиксированную выплату к страховой пенсии по старости или по инвалидности:

- при наличии не менее 30 лет стажа в сельском хозяйстве,

- проживании на селе

- и отсутствии оплачиваемой работы.

Не всем хватает необходимых лет, поэтому они стали обращаться в ПФР с требованием добавить недостающие года нестраховыми периодами.

В некоторых случаях в трудовой стаж с начала 2019 года перестали включать службу в армии и уход за детьми:

Однако условие индексации именно работа в сельской местности на протяжении 30 лет. Поэтому такой период как служба в армии не учитывается.

Как соотносятся служба в армии и трудовой стаж?

Регулярные изменения пенсионного законодательства приводят в замешательство многих людей, особенно, перед выходом на заслуженный отдых. Часто вопросы затрагивают тему учёта периода службы в вооружённых силах РФ, по призыву или после подписания контракта, при расчёте общего трудового стажа, и производящихся на его основе выплат, и компенсаций.

Основные термины

Общий трудовой стаж – это количество лет, отработанных человеком за всю его жизнь, без учёта производимых выплат в ПФР.

Известно, года трудовой деятельности, в течении которых от гражданина или от его работодателя не производились перечисления на его счёт в ПФ, не берутся в расчёт при определении размера пенсии. В связи с этим не все записи в трудовой книге принимаются при расчёте пенсионного обеспечения.

После внедрения пенсионной реформы в 2002 г. официально признана новая формулировка «общий страховой стаж», который учитывает только те года, когда гражданином или его наймодателем перечислялись страховые выплаты в ПФ.

Именно на основе общего страхового стажа исчисляется величина пенсионных выплат и оплата по больничным листам, начисляются льготы.

Трудовой стаж – является составной частью страхового стажа. Термин «общий трудовой стаж» официально остался действующим, но, по привычке, общий страховой стаж нередко именуют как «общий трудовой».

Согласно ст. 12 № 400-ФЗ служба в рядах вооружённых сил РФ входит в общий стаж и имеет значение при определении его видов, которые, начиная с 2002г. используются в расчётах, связанных с пенсией:

- Трудовой. С 2002 г. указанный вид стажа не связан с пенсией напрямую.

- Страховой. На него напрямую ориентируются при определении пенсии.

- Льготный. Обеспечивает ранний выход на пенсию.

Основанием для начисления специального (льготного) стажа является служба в рядах армии в особо тяжёлых условиях, например:

- служба в «горячих точках», число дней увеличивается в 3-и раза;

- солдаты-подводники, десантники-парашютисты;

- суровые климатические условия, опасные, сопровождающиеся риском для жизни, поисковые и спасательные, противопожарные работы.

Приведённые правила распространяются на службу в армии, проходимую в любое время, в том числе и до 2002 г.

Учёт военной службы в общем трудовом стаже

Общий страховой стаж складывается из 2-ух различных периодов, которые отличаются друг от друга размером и порядком отчислений в Пенсионный фонд.

Это периоды:

- страховые;

- не страховые.

Служба в вооружённых силах РФ, органах Федеральной службы безопасности, Министерстве внутренних дел, таможенной полиции относятся к не страховым случаям.

Годы службы включаются в общий стаж при одном условии: отчисления в ПФР производились до и после службы. Если призывник не имел запись трудовой книге до армии и после прохождения службы не устроился на работу в течение нескольких месяцев, то служба в стаже не учитываются.

Исключение распространяется только на военнослужащих, которым полагается льготный стаж за армейскую службу. Их служба в вооружённых силах учитываются вне зависимости от официального трудоустройства после увольнения в запас.

Какие документы нужны для учета службы в стаже?

Пакет документов

Если до призыва гражданин не был зарегистрирован как застрахованное лицо, то его служба в армии учитывается только при предъявлении следующих документов:

- военный билет;

- справка из комиссариата;

- трудовая книга или справками с последнего места трудовой деятельности.

Утерянный военный билет может быть заменён выпиской из военного архива.

Расчёт стажа для призывников и контрактников

Служба по контракту предполагает получение заработанной платы, с размера которой производятся отчисления в ПФР.

В данном случае трудовой стаж определяется из расчёта: один день на военной службе соответствует рабочему дню в гражданских условиях.

Аналогичная формула используется для исчисления стажа для солдата-призывника. Дни выходных и увольнительных не учитываются.

Правительством РФ определены списки территорий и организаций, продолжительность армейской службы в которых засчитывается в стаж с повышающим коэффициентом 1,5 и 2.

Перерывы в службе, отмеченные в соответствующих документах, не влияют на её общую продолжительность.

Оплата пособия по болезни после службы в армии

Начиная с 2007 г служба в рядах вооружённых сил учитывается при оплате больничных листов согласно правилу: один день армейской службы сопоставляется с одним рабочим днём в гражданских условиях.

Заключение

ПФР назвал периоды стажа, что не будет входить в трудовой стаж по новому закону. С начала 2019 года произошли кардинальные перемены для будущих пенсионеров. Они коснулись и учета в стаже нестраховых периодов, которые могут быть зачтены при начислении пенсии, но только при наличии определенных моментов. Особенно это касается отчислений в ПФР до и после момента прекращения трудовой деятельности.

Читайте также: