Простой по вине работодателя и пфр

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на «травматизм». Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника

Простой - это временная приостановка работы по причинам экономического, технологического, технического или организационного характера (ч. 3 ст. 72.2 ТК РФ).

Вне зависимости от причин перерыва в работе все простои рассматривают с точки зрения виновности.

Законодательство не содержит положений о том, что в период простоя сотрудники могут отсутствовать на рабочем месте. Это относится в том числе к случаям, когда время простоя - не весь рабочий день, а только его часть. Если работодателю известно, что работы не предвидится в течение длительного периода, то руководитель организации вправе разрешить сотрудникам не выходить на работу. Принятое решение оформляют приказом (письмо Минздравсоцразвития России от 02.02.2009 № 22-2-2004 (далее - письмо № 22-2-2004)).

Законодательство гарантирует работнику оплату времени простоя. Размер оплаты за простой зависит от того, по чьей вине он возник:

- по вине работодателя - оплачивается в размере не менее двух третей средней заработной платы работника (ч. 1 ст. 157 ТК РФ);

- по причинам, не зависящим от работодателя и работника, - оплачивается в размере не менее двух третей тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя (ч. 2 ст. 157 ТК РФ);

- по вине работника - не оплачивается (ч. 3 ст. 157 ТК РФ).

Оплата простоя — компенсация или часть зарплаты?

Для исчисления страховых взносов очень важно правильно классифицировать оплату за простой. Что это - компенсация или частьоплаты труда?

По мнению автора, выплата за время простоя является частью оплаты труда, поскольку:

- период простоя является рабочим временем (письмо № 22-2-2004);

- выплаты за простой напрямую зависят от размера заработной платы работников (ч. 1-3 ст. 157 ТК РФ);

- оплата времени простоя предусмотрена главой 21 «Заработная плата» раздела VI Трудового кодекса (пост. ФАС УО от 06.12.2005 № Ф09-5435/05-С2);

- все виды компенсаций, которые работодатель обязан выплачивать работнику, указаны в разделе VII «Гарантии и компенсации» Трудового кодекса;

- выплата за время простоя не является компенсацией, так как она не призвана возмещать работнику какие-либо расходы, понесенные им при выполнении трудовых обязанностей (пост. ФАС УО от 04.06.2007 № Ф09-4112/07-С2).

Так что в период простоя работнику производится выплата заработной платы, а не компенсационные выплаты (пост. ФАС СЗО от 24.01.2011 № Ф07-12503/2010, ФАС ПО от 28.09.2010 № А72-3170/2010, от 25.05.2010 № А55-40097/2009, от 20.04.2010 № А65-25157/2009 (определением ВАС РФ от 23.07.2010 № ВАС-9287/10 в передаче дела в Президиум ВАС РФ отказано), ФАС ВСО от 22.04.2010 № А33-12582/2009, ФАС ЗСО от 23.10.2009 № Ф04-6543/2009).

Страховые взносы с выплат за простой

Выплаты за время простоя облагаются страховыми взносами в ПФР, ФФОМС и ФСС России (пост. ФАС ВВО от 13.02.2013 № Ф01-6035/12), поскольку:

- объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые работодателями в пользу физических лиц, в частности в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее - Закон № 212-ФЗ));

- перечень не подлежащих обложению страховыми взносами выплат физическим лицам (ст. 9 Закона № 212-ФЗ) является исчерпывающим (письма Минтруда России от 22.04.2015 № 17-3/В-210, от 01.04.2015 № 17-3/В-156, ПФР № НП-30-26/9660, ФСС России № 17-03-10/08-2786П от 29.07.2014; приложение к письму ФСС России от 14.04.2015 № 02-09-11/06-5250), и оплата за время простоя там не значится.

Страховой стаж в период простоя

Если время простоя оплачивается, то указанный период учитывают в страховом стаже. Дело в том, что в страховой стаж включают периоды работы или иной деятельности при условии, что за них начислялись и уплачивались страховые взносы в ПФР (подп. «а» п. 2 Правил подсчета и подтверждения страхового стажа для установления страховых пенсий утв. пост. Правительства РФ от 02.10.2014 № 1015 (далее - Постановление № 1015)).

Оплата простоя при вредной работе

Для обеспечения финансирования досрочных пенсий действует дополнительный тариф в отношении выплат в пользу физических лиц, занятых на вредных и опасных производствах (ч. 1, 2, 2.1 ст. 58.3 Закона № 212-ФЗ). Рассмотрим вопрос о начислении указанных взносов на сумму оплаты времени простоя работникам, занятым на вредных работах, если в период простоя некоторые сотрудники были освобождены от работы.

Чиновники считают, что выплаты за время простоя облагают страховыми взносами по дополнительному тарифу независимо от присутствия или отсутствия работника на рабочем месте (письмо Минтруда России от 20.01.2015 № 17-3/В-14). Объясняют они это следующим:

- выплаты за простой производятся в рамках трудовых отношений;

- выплаты за простой не указаны в перечне сумм, не подлежащих обложению страховыми взносами;

- в период простоя работник продолжает занимать «вредную» должность, поэтому такой работник считается занятым на вредных работах;

- законодательство не увязывает формирование базы для начисления дополнительных тарифов взносов в ПФР с включением периодов, за которые производятся выплаты, в стаж для досрочного назначения пенсии.

Отметим, что данная позиция небесспорна. Ведь время простоя (как по вине работодателя, так и по вине работника) не включают в периоды работы, дающей право на досрочное назначение пенсии (п. 9 Правил исчисления периодов работы, дающей право на досрочное назначение трудовой пенсии по старости, утв. пост. Правительства РФ от 11.07.2002 № 516 (далее - Постановление № 516)). Ранее Минтруд отмечал, что если работник в течение месяца, в котором начисляются выплаты, не был занят на вредных работах и при этом данный период не засчитался в льготный стаж, то исчисление страховых взносов по доптарифам не производят (письмо Минтруда России от 29.04.2013 № 17-3/10/2-2415).

По мнению автора, обложение страховыми взносами выплат за простой осуществляется на общих основаниях и не подлежит обложению взносами по дополнительному тарифу. Данный вывод ранее подтверждали специалисты Фонда (видеоприем работодателей г. Новочеркасска от 07.05.2013 отделения ПФР по Ростовской области, видеоприем страхователей г. Таганрога от 06.02.2013 отделения ПФР по Ростовской области).

Взносы на «травматизм» с оплаты простоя

Отдельно рассмотрим порядок начисления взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Выплаты за время простоя облагают взносами на «травматизм». Объяснения этому аналогичны вышеизложенным, только отсылка идет к другим законодательным нормам:

- объектом обложения взносами признаются выплаты и иные вознаграждения, начисляемые работодателями в пользу застрахованных лиц, в частности в рамках трудовых отношений (п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ (далее - Закон № 125-ФЗ));

- перечень не подлежащих обложению страховыми взносами выплат физическим лицам (п. 2 ст. 20.1, ст. 20.2 Закона № 125-ФЗ) является исчерпывающим (письма ПФР № НП-30-26/9660, ФСС России № 17-03-10/08-2786П от 29.07.2014, ФСС России от 17.11.2011 № 14-03-11/08-13985), и оплата за время простоя там не значится.

Вопрос: О начислении страховых взносов в ПФР по дополнительным тарифам на сумму оплаты времени простоя по вине работодателя работникам, занятым на работах с вредными, тяжелыми и опасными условиями труда, если в период простоя некоторые работники освобождены от работы.

Ответ:

МИНИСТЕРСТВО ТРУДА И СОЦИАЛЬНОЙ ЗАЩИТЫ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 20 января 2015 г. N 17-3/В-14

Департамент развития социального страхования рассмотрел обращение по вопросу исчисления страховых взносов в Пенсионный фонд Российской Федерации по дополнительным тарифам с сумм оплаты времени простоя и сообщает следующее.

Из обращения следует, что организация-работодатель планирует объявить простой по своей вине и осуществлять оплату времени простоя работникам, занятым на работах с вредными, тяжелыми и опасными условиями труда, в соответствии с положениями Трудового кодекса Российской Федерации (далее - Трудовой кодекс). В период простоя некоторые работники будут освобождены от обязанности присутствия на рабочем месте, а некоторые работники будут присутствовать на рабочем месте и выполнять свои трудовые обязанности в соответствии с утвержденным графиком.

Частью третьей статьи 72.2 Трудового кодекса определено, что простой - это временная приостановка работы по причинам экономического, технологического, технического или организационного характера.

Согласно части первой статьи 157 Трудового кодекса время простоя по вине работодателя оплачивается в размере не менее двух третей средней заработной платы работника.

Исходя из положений части 1 статьи 7 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Федеральный закон N 212-ФЗ) объектом обложения страховыми взносами для плательщиков страховых взносов - организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, в частности, в рамках трудовых отношений.

В соответствии с частями 1, 2, 2.1 статьи 58.3 Федерального закона N 212-ФЗ дополнительные тарифы страховых взносов в Пенсионный фонд Российской Федерации применяются плательщиками страховых взносов в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в подпункте 1, подпунктах 2 - 18 пункта 1 статьи 27 Федерального закона от 17.12.2001 N 173-ФЗ "О трудовых пенсиях в Российской Федерации" (с 1 января 2015 года - на видах работ, указанных в пункте 1, пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28.12.2013 N 400-ФЗ "О страховых пенсиях").

Упомянутые страховые взносы в Пенсионный фонд Российской Федерации по дополнительным тарифам начисляются на все выплаты и вознаграждения в пользу работника, признаваемые объектом обложения в соответствии с частью 1 статьи 7 Федерального закона N 212-ФЗ, за исключением сумм, поименованных в статье 9 Федерального закона N 212-ФЗ.

Учитывая, что суммы оплаты времени простоя являются выплатами, производимыми в рамках трудовых отношений, а также принимая во внимание, что в период простоя работник продолжает занимать должность на работах с вредными, тяжелыми и опасными условиями труда, такой работник считается занятым на упомянутых видах работ и, соответственно, со всех начисленных за расчетный период в пользу данного работника выплат и вознаграждений, в том числе с сумм оплаты времени простоя, исчисляются страховые взносы в Пенсионный фонд Российской Федерации по соответствующим дополнительным тарифам независимо от присутствия или отсутствия работника на рабочем месте в период простоя.

При этом Федеральным законом N 212-ФЗ не увязывается формирование базы для начисления дополнительных тарифов страховых взносов в ПФР с включением периодов, за которые производятся выплаты, облагаемые упомянутыми взносами в Пенсионный фонд Российской Федерации, в стаж для досрочного назначения трудовой пенсии.

эксперт в сфере трудового законодательства и кадрового делопроизводства

Трудовое законодательство крайне скудно на какие-либо правила, по которым устанавливают простой. У нас есть только определение простоя и порядок его оплаты. Расскажем, как действовать на практике

Что такое простой

Простой — временная приостановка работы по причинам экономического, технологического, технического или организационного характера (ч. 3 ст. 72.2 ТК РФ). Можно ввести простой или нет — ответ зависит от того, как работодатель в приказе обоснует причины, по которым необходимо ввести простой.

Кто может ввести простой

Решение принимается индивидуально в отношении каждого конкретного случая — единых алгоритмов здесь быть не может.

Вспомним, как развивались события на фоне эпидемиологической обстановки.

Этап 1. До выхода Указа Президента от 25.03.2020 № 206 о нерабочих днях

В этот период вышли нормативные правовые акты глав субъектов Российской Федерации. Приостановили деятельность кафе, ресторанов, салонов красоты и других организаций. Было невозможно обеспечить работников работой. В этом случае простой — корректное правовое решение. Ссылка на соответствующий указ, постановление или распоряжение главы региона позволяла квалифицировать простой по причинам, не зависящим от работника и работодателя.

Работодатель в этом случае имел право ввести простой по причинам, не зависящим от работника и работодателя. И заплатить 2/3 тарифной ставки или оклада.

Несколько другая ситуация возникла, когда появился названный выше указ и работодатель подпадал под его пункт 1, то есть был тем работодателем, на которого распространяются нерабочие дни с сохранением заработной платы.

Этап 2. Появился Указ Президента от 02.04.2020 № 239, нерабочие дни продлили

Главам регионов РФ предоставили право приостановить или ограничить деятельность отдельных организаций независимо от их организационно-правовой формы и формы собственности, а также ИП, за исключением организаций, названных в п. 4 Указа от 02.04.2020 № 239.

Можно вводить простой? Мнения среди экспертов разделились:

- одни полагают, что это возможно;

- другие категорически не рекомендуют вводить простой, если на работодателя распространяется правило о нерабочих днях с сохранением заработной платы.

В обычной ситуации, когда есть возможность выбирать среди нескольких точек зрения, мы рекомендуем то решение, которое наименее рискованно для работодателя. Нужно учитывать инспекционную практику и возможные трудовые споры с работниками.

Ориентируясь на такой подход, рекомендуем тем работодателям, на которых распространяется Указ о нерабочих днях и деятельность которых приостановлена на этот период, не продлевать простой, введенный до указов, и не вводить его сейчас. Это будет наиболее безопасным для работодателя решением! Издайте приказ о нерабочих днях с сохранением заработной платы. Такие разъяснения также приводятся на сайте онлайнинспекция.рф.Но оценим реальность объективно. Если обойтись без формального подхода. Что сейчас происходит в бизнес-процессах большинства работодателей, которые фонд оплаты труда брали в основном из выручки? Выручки просто нет.

Поэтому рассмотрим еще один подход, как можно обосновать простой в нынешних условиях.

Как обосновать простой в нерабочие дни?

- Запомните: решение вопроса о возможности или невозможности ввести простой будет зависеть от того, как работодатель обоснует в приказе причины введения простоя.

- Если причина экономическая, опыт прошлых кризисов показывал, что такой простой признается простоем по вине работодателя, так как работодатель не может обеспечить работников работой. И тогда платим работнику 2/3 среднего заработка.

- Если у работодателя нет сырья, деталей для изготовления продукции, потому что их поставки прекращены, тогда можно было бы говорить о причинах организационного или технологического характера. В приказе можно обосновать, что в связи с этими обстоятельствами простой вводится по причинам, не зависящим от работника и от работодателя.

Теперь вспомним о статье 5 Трудового кодекса:

- Указы Президента РФ, содержащие нормы трудового права, не должны противоречить Трудовому кодексу. И в иерархии нормативных правовых актов, содержащих нормы трудового права, указы Президента являются подзаконными актами. Их назначение — скорее, дополнять трудовое законодательство.

- С другой стороны, Указы Президента применять обязательно (ст. 90 Конституции, 5 ТК РФ). За неисполнение работодателя могут привлечь к административной ответственности по ч. 1 ст. 5.27 КоАП РФ.

По какой причине вводить простой — экономического, технологического, технического или организационного характера — решать работодателю.

Рекомендация: когда вводите простой, подробно опишите определение и вид простоя:

- Все, что связано с причинами экономического характера, рекомендуем оформлять как простой по вине работодателя.

- Если невозможно работать из-за внешних факторов — оформляйте как простой по причинам, не зависящим от работника и работодателя.

Квалифицировать вид простоя нужно, чтобы понять, как его оплачивать.

Оплата времени простоя

- Простой по вине работодателя оплачивается в размере не менее 2/3 среднего заработка работника.

- Простой по причинам, не зависящим от работника и работодателя, — в размере не менее 2/3 тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя (ст. 157 ТК РФ).

Как оформить простой

Трудовое законодательство не регламентирует порядок введения простоя. Есть только определение и информация о порядке его оплаты. На практике простой оформляется приказом.

В приказе о простое нужно отразить:

- срок, на который вводится простой;

- на кого из работников распространяется простой;

- что послужило основанием для введения простоя;

- вид простоя;

- порядок оплаты;

- вопрос о нахождении работника: должен ли он быть на рабочем месте или, наоборот, ему запрещено посещение территории работодателя на период простоя.

Обратите внимание: срок введения простоя можно определить конкретными датами или же наступлением события, например, до особого распоряжения главы субъекта об отмене режима повышенной готовности. В этом случае рекомендуем в приказе прописать:

- порядок отмены введения простоя;

- порядок уведомления работников о необходимости явиться на рабочее место, если в период простоя доступ туда им был запрещен.

Пример формулировки в приказе о простое

«Работники структурных подразделений, указанных в п. 1 настоящего приказа, не должны присутствовать на рабочих местах в период простоя. Работникам в соответствии с п. ___ Постановления Губернатора _______________рекомендована самоизоляция на дому в связи с угрозой массового распространения коронавируса COVID-19».

Рекомендация: ознакомьте работника под роспись с приказом о введении простоя. Иначе потом будет сложно доказать, что работника проинформировали об обязанности не присутствовать на рабочем месте.

Если работника невозможно ознакомить с приказом под роспись

Например, если в связи с эпидемситуацией в регионе работник уже находится дома, то в приказе можно написать формулировку, которую предложил Минтруд в письме от 27.03.2020:

- «путем обмена электронными образами документов при необходимости с последующим их оформлением в установленном порядке».

И направьте приказ по электронной почте работникам для ознакомления.

Обязан ли работодатель уведомлять центр занятости о введении простоя

Да. При приостановке производства работодатель обязан в письменной форме сообщить об этом в органы службы занятости в течение трех рабочих дней после принятия решения о проведении соответствующих мероприятий (п. 2 ст. 25 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации»).

Нужно ли уведомлять центр занятости о введении простоя в целом по организации или при любом введении простоя даже по отдельным работникам некоторых структурных подразделений?

Специалисты Роструда в Письме от 19.03.2012 № 395-6-1 полагают, что речь идет о приостановлении производства в целом. На практике рекомендуют уведомлять центры занятости при любом введении простоя.

Если работодатель не уведомит центр занятости, грозит предупреждение или административный штраф (ст. 19.7 КоАП РФ):

- на граждан в размере от 100 до 300 рублей;

- на должностных лиц — от 300 до 500 рублей;

- на юридических лиц — от 3 000 до 5 000 рублей.

Форма уведомления службы занятости — произвольная.

Выводы

При введении простоя в режиме повышенной готовности важно обосновать причины введения простоя. В приказе объясните, почему требуется именно приостановка работы.

В отличие от введения простоя в «обычной» ситуации, сейчас важно приказом запретить нахождение работников на рабочих местах.

В зависимости от того, насколько работодатель корректно пропишет обоснование необходимости введения простоя, определит, по вине работодателя простой или по не зависящим от него и работника причинам, будет решен вопрос его дальнейшей оплаты.

Если на работодателя распространяется Указ Президента о нерабочих днях с сохранением заработной платы, простой вводить нежелательно — нужно соблюсти правило о нерабочих днях с сохранением заработной платы. В крайнем случае можно рассмотреть вариант простоя по причинам экономического характера, но нужно быть готовым отстаивать свою позицию в судебном порядке при возникновении споров с работниками или проверяющими.

В Организации сложилась тяжелая экономическая ситуация, и руководитель решил приостановить работу. Так как простой по вине работодателя, он должен оплатить сотрудникам время простоя. Рассмотрим, как оформить эти начисления в 1С.

Нормативное регулирование

При возникновении в организации проблем экономического, технологического, технического или организационного характера руководитель может приостановить работу всех или части сотрудников приказом (ч. 3 ст. 72.2 ТК РФ), указав в нем:

- в отношении кого вводится простой;

- причины простоя;

- начало и окончание простоя;

- размер оплаты времени простоя;

- обязаны ли работники находиться на рабочем месте во время простоя.

Время простоя включается в стаж для:

Работодатель обязан оплатить это время в размере не менее 2/3 средней заработной платы работника (ст. 157 ТК РФ).

Средняя заработная плата рассчитывается:

- при учете рабочего времени в днях — исходя из среднего дневного заработка и количества рабочих дней в периоде простоя (ст. 139 ТК РФ, п. 9 Положения о средней заработной плате,утв. Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение о среднем заработке));

- при суммированном учете рабочего времени — исходя из среднего часового заработка и количества часов простоя по графику работника (п. 13 Положения о среднем заработке).

Роструд в п. 7 Письма от 09.04.2020 N 0147-03-5 прокомментировал следующие вопросы:

- можно ли закрыть предприятие в нерабочие дни,

- отправить в простой или

- уволить сотрудников,

если предприятие не функционирует в дни, объявленные нерабочими по Указам Президента от 25.03.2020 N 206 и от 02.04.2020 N 239?

Начать ликвидацию в течение нерабочего месяца невозможно.

На период нерабочих дней по Указам Президента за работниками сохраняется зарплата. Поэтому объявить простой, влекущий за собой уменьшение зарплаты, работодатель не может.

Уволить работника можно, если работодатель готов принять это заявление (например, отдел кадров работает удаленно),

- по его инициативе (по собственному желанию),

- по соглашению сторон,

- в связи с истечением в этот период срочных трудовых договоров.

Учет в 1С

С 13 по 30 апреля работнику Воробьеву А. П. приказом оформлен простой по вине работодателя. PDF

Простой оплачивается в размере 2/3 среднего заработка. Учет рабочего времени сотрудника ведется в днях.

В расчетном периоде с 1 апреля 2019 по 31 марта 2020 работнику:

- начислены выплаты:

- зарплата — 415 500 руб.;

- отпускные — 25 000 руб.;

- отработано дней — 277.

Создание вида начисления

Есть две точки зрения по вопросу отражения простоя по вине работодателя в отчетности по НДФЛ:

- Код дохода 2000 — в соответствии с п. 6 ст. 255 НК РФ данный вид оплаты относится к расходам на оплату труда. Суммы оплаты простоя отражаются в 6-НДФЛ аналогично обычной зарплате:

- дата получения дохода — последний день месяца;

- дата удержания — день выплаты.

- Код дохода 4800 — данные выплаты не поименованы в Приложении 1 к Приказу ФНС РФ 10.09.2015 N ММВ-7-11/387@ (Письмо ФНС РФ 06.07.2016 N БС-4-11/12127). Суммы оплаты простоя в 6-НДФЛ отражаются:

- дата получения дохода — день выплаты;

- дата удержания — день выплаты.

В нашем примере мы придерживаемся первой точки зрения и используем код дохода 2000.

Создайте и настройте новый вид начисления — Простой по вине работодателя 2/3 (раздел Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать ).

В разделе НДФЛ :

- переключатель — облагается ,

- код дохода — 2000;

В разделе Страховые взносы :

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ :

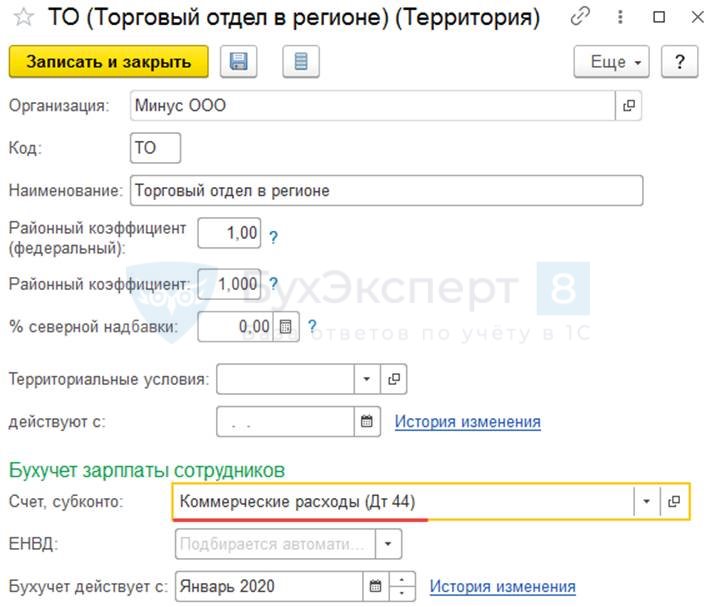

В разделе Отражение в бухгалтерском учете :

- Способ отражения — не заполняется (начисление отражается тем же способом, что и заработная плата для конкретного сотрудника).

Начисление оплаты за простой по вине работодателя

Шаг 1. Рассчитайте сумму оплаты простоя вне программы по формуле:

Для этого сначала рассчитайте средний дневной заработок:

Средний дневной заработок по нашему примеру:

- 415 500 / 277 = 1 500 руб.

Сумма оплаты простоя по нашему примеру:

- 1 500 * 2/3 * 14 = 14 000 руб.

Шаг 2. Начисление оплаты за простой отражайте документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления — кнопка Создать — Начисление зарплаты .

Заполните документ в обычном порядке, затем в графе Начислено по ссылке внесите изменения по сотрудникам, которым оформлен простой:

- по кнопке Добавить укажите созданное ранее начисление Простой по вине работодателя 2/3, дни, часы и сумму из расчета, выполненного вне 1С;

- откорректируйте другие начисления за месяц в соответствии с отработанным временем.

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 26 Кт 70 — начисление оплаты за простой по вине работодателя;

- Дт 70 Кт 68.01 — исчисление НДФЛ с общей суммы зарплаты;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

Отчетность в ПФР

В ежегодном отчете СЗВ-СТАЖ при заполнении сведений о работнике, у которого есть периоды простоя по вине работодателя, в форме Сведения о стаже укажите:

- графа Период — период простоя;

- графа Исчисляемый стаж :

- Параметр — вручную укажите код ПРОСТОЙ.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Новый расчет больничного не ниже МРОТ по временным правилам с 1 апреля по 31 декабря 2020 года на примерахВ своем обращении к нации Президент предложил установить норму по.

- Отпуск в период нерабочих дней в ЗУП 3Рассмотрим как учитывать в ЗУП 3 отпуска, пришедшиеся на «президентские».

- Как оформить больничный по причине карантина из-за COVID-19 с 20.03.2020 по 01.07.2020.

- Проверка расчета страховых взносов сверх лимита для МСП c 01.04.2020.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Антикарантин БП / Расчет зарплаты |

| Объекты / Виды начислений: | |

| Последнее изменение: | 23.05.2020 |

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Если рассматривать оплату за период простоя в качестве компенсационной выплаты, то следует ли из этого, что данная оплата не облагается подоходным налогом и на нее не начисляются страховые взносы во внебюджетные фонды?

По данному вопросу мы придерживаемся следующей позиции:

Оплату времени простоя следует считать не заработной платой работника, а гарантированной компенсационной выплатой. Однако, несмотря на тот факт, что данную выплату можно считать компенсационной, назвать ее компенсацией, связанной с исполнением сотрудником трудовых обязанностей, нельзя. Поэтому данная выплата подлежит обложению НДФЛ и страховыми взносами на общих основаниях.

Обоснование позиции:

Страховые взносы

В соответствии с пп. 1 п. 1 ст. 420 НК РФ для организаций объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Перечень сумм, не подлежащих обложению страховыми взносами для плательщиков, осуществляющих выплаты в пользу физических лиц, установлен ст. 422 НК РФ и является исчерпывающим.

Согласно пп. 2 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с выполнением физическим лицом трудовых обязанностей.

В соответствии с ТК РФ компенсация расходов работников, связанных с исполнением трудовых обязанностей, может быть осуществлена путем выплаты:

- надбавок (доплат) к заработной плате (в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера), которые являются элементами оплаты труда (ст.ст. 129, 135 ТК РФ);

- компенсаций по возмещению расходов, связанных с исполнением трудовых обязанностей (ст. 164 ТК РФ). Указанные выплаты не входят в систему оплаты труда, они являются компенсацией затрат работника, связанных с выполнением трудовых обязанностей.

Из прямого прочтения пп. 2 п. 1 ст. 422 НК РФ следует, что не облагаться страховыми взносами могут только компенсации, связанные с исполнением трудовых обязанностей (ст. 164 НК РФ).

В соответствии с ч. 3 ст. 72.2 ТК РФ под простоем понимается временная приостановка работы по причинам экономического, технологического, технического или организационного характера. В силу ч. 1 ст. 157 ТК РФ время простоя по вине работодателя оплачивается в размере не менее двух третей средней заработной платы работника. В соответствии с ч. 2 ст. 157 ТК РФ время простоя по причинам, не зависящим от работодателя и работника, оплачивается в размере не менее двух третей тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя.

В период простоя работник свою трудовую функцию не осуществляет, в связи с чем им не отрабатывается в указанном периоде установленная норма рабочего времени (не выполняются нормы труда (трудовые обязанности)). В связи с этим оплату времени простоя следует считать не заработной платой работника, а гарантированной компенсационной выплатой. Именно такого мнения придерживаются судебные органы и Роструд. Однако, несмотря на тот факт, что данную выплату можно считать компенсационной, назвать ее компенсацией, связанной с исполнением сотрудником трудовых обязанностей, нельзя. Ведь в период простоя трудовые обязанности сотрудником не исполняются.

Специалисты Минтруда в письме от 20.01.2015 N 17-3/В-14 указали, что суммы оплаты времени простоя являются выплатами, производимыми в рамках трудовых отношений, поэтому со всех начисленных за расчетный период в пользу работника выплат и вознаграждений, в том числе с сумм оплаты времени простоя, исчисляются страховые взносы в ПФ РФ независимо от присутствия или отсутствия работника на рабочем месте в период простоя. Мнение о том, что сумма за период простоя является объектом обложения страховыми взносами, высказывает и Роструд (смотрите Вопрос: Оплата простоя в районах Крайнего Севера осуществляется с районными коэффициентами и северными надбавками? (информационный портал Роструда "Онлайнинспекция.РФ", апрель 2020 г.)).

Арбитражная практика по данному вопросу также свидетельствует о том, что относить оплату времени простоя к компенсациям с точки зрения начисления страховых взносов весьма рискованно. Так, например, в постановлении Второго арбитражного апелляционного суда от 28.08.2012 N 02АП-4739/12 арбитры отметили, что указанные выплаты не являются компенсационными в смысле ст. 164 ТК РФ и подлежат включению в базу для начисления страховых взносов. Смотрите также решение Ленинского районного суда г. Ярославля от 24.06.2011 по делу N 2-148/2011.

Правовые, экономические и организационные основы обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний в РФ устанавливает Федеральный закон от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" (далее - Закон N 125-ФЗ). При рассмотрении данного вопроса положения Закона N 125-ФЗ, схожие с положениями ст. 420-422 НК РФ, в совокупности с вышеназванными нормами трудового законодательства РФ приводят к выводам, аналогичным тем, которые были сделаны выше в отношении необходимости начисления страховых взносов, уплачиваемых в ПФ РФ, ФСС РФ и ФФОМС, с оплаты времени простоя. Аналогичные выводы делают и суды, смотрите, например, Апелляционное определение СК по гражданским делам Верховного Суда Удмуртской Республики от 24.12.2014 по делу N 33-4167/14.

НДФЛ

В соответствии с п. 1 ст. 210 НК РФ при определении налоговой базы по налогу на доходы физических лиц (далее - НДФЛ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения) НДФЛ, поименованы в ст. 217 НК РФ.

На основании п. 1 ст. 217 НК РФ (до 2020 года аналогичные положения были предусмотрены п. 3 ст. 217 НК РФ) не подлежат обложению (освобождаются от налогообложения) НДФЛ все виды компенсационных выплат, установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, исполнением налогоплательщиком трудовых обязанностей.

Таким образом, как видим, приведенные нормы, по сути, идентичны рассмотренным выше положениям ст. 422 НК РФ. В связи с этим при рассмотрении вопроса об обложении сумм оплаты времени простоя НДФЛ применяется та же логика, что и при решении вопроса о начислении на эту выплату страховых взносов. На наш взгляд, рассматривать эту выплату в качестве компенсации, связанной с выполнением сотрудником трудовых обязанностей (ст. 164 ТК РФ), нельзя, в связи с этим она подлежит обложению НДФЛ в полной мере. Аналогичного мнения придерживаются и суды, смотрите, например, Решение Ленинского районного суда г. Нижнего Тагила от 20.09.2012 по делу N 2-957/2012, Решение Центрального районного суда г. Читы от 03.12.2012 по делу N 2-7402-12.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

22 апреля 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Читайте также: