Что стало с негосударственными пенсионными фондами

Опубликовано: 01.02.2026

Полномасштабный кризис накрыл пенсионную систему России

С одной стороны, без вливаний из федерального бюджета (речь идет о сотнях миллиардов рублей) ПФР не способен выполнить текущие государственные обязательства перед людьми старшего поколения. С другой стороны, алогичная политика по отношению к работающим российским гражданам привела к тотальному подрыву доверия к долгосрочным накопительным программам. И если государственные обязательства в отношении пенсионеров более-менее выполняются, не без проблем (отмена индексации "пособия по старости" для работающих стариков - позорнейшее решение), то в отношении тех, кто нынче работает, но задумывается и пытается сформировать собственную программу пенсионных накоплений, наблюдается тотальный провал.

Ситуация фактически вышла из под контроля. Центробанк, который занимается регулированием рынка негосударственного пенсионного обеспечения, провалил данное направление. И если на банковском рынке продолжается спецоперация "Ураган Эльвира", которая, по словам чиновников мегарегулятора, призвана "оздоровить" обстановку, то до "пенсионных аферистов", в силу перегруженности чиновников ЦБ, руки пока не дошли. Этот провал команды Э.Набиуллиной выливается в весьма прискорбный факт – граждане страны теряют свои сбережения на старость в "лопнувших" негосударственных пенсионных фондах (НПФ).

"Царьград. Бизнес" провел специальное расследование, и выводы, к которым мы пришли, нас серьезно огорчили. Более 30 НПФ, которые активно привлекали денежные средства населения страны, находятся либо в стадии ликвидации, либо "лежат на боку" и им срочно требуется помощь со стороны Центробанка. Более того, согласно годовому отчету АСВ, у пяти фондов выявлены очевидные признаки преднамеренного банкротства.

На сегодняшний день предъявлено более 2,2 млн требований от кредитов к тем НПФ, которые уже лишились своих лицензий или проходят процедуру ликвидации. Подавляющее большинство исков выдвинуты клиентами фондов, которые размещали в них свои пенсионные накопления. Консолидировано 34 лопнувших НПФ остались должны своим клиентам более 96 млрд рублей. Из них 84 млрд необходимо погасить за счет пенсионных накоплений, а 11,7 млрд - из пенсионных резервов.

Согласно отчетности АСВ, суммарные активы "лопнувших" фондов составляют 112,6 млрд рублей. Однако основная их часть - "токсичные активы", которые имеют низкую ликвидность. Фактически речь идет о том, что российские граждане, которые не надеялись на социальную политику государства, но при этом формировали свои пенсионные накопления, не могут истребовать деньги с фондов в досудебном порядке.

"Царьград.Бизнес" стало известно, что по состоянию на начало 2018 года в арбитражные суды и суды общей юрисдикции были предъявлены исковые требования о взыскании задолженности с негосударственных пенсионных фондов на общую сумму свыше 30 млрд рублей. Однако исполнительные производства возбуждены пока только на 19 млрд руб.

Что же стало причиной обрушения НПФ? Ответ - банковский кризис, который спровоцировал Банк России. В трех из пяти национализированных крупнейших частных банках страны пенсионные средства использовались не по "целевому назначению". Кредитные учреждения активно росли (достаточно проанализировать схемы, которые применялись в ФК "Открытие" для "раздувания" собственного капитала), в том числе и за счет пенсионных денег своих вкладчиков.

Исходя из отчета АСВ следует, что проверки, проведенные в минувшем 2017 году, выявили поменьше мере пять НПФ, которые семимильными шагами, при попустительстве ЦБ, как регулятора данного рынка, преднамеренно шли к банкротству. Речь идет о фондах "Поволжский", "Родник", "Стратегия", "Мосэнерго ОПС" и "Первый русский пенсионный фонд". Общая сумма выявленной "токсичных активов" превысила отметку в 4 млрд руб. И эта цифра только "верхушка айсберга". По мнение аналитиков, ситуация куда хуже, чем представлена в годовом отчете АСВ. По их мнению, сейчас на рынке негосударственного пенсионного обеспечения развиваются два ключевых и очень опасных процесса.

Пункт первый. Как и на банковском рынке, так и в сегменте НПФ наблюдается беспрецедентная консолидация (реализуются пирамидальные схемы, когда за счет старого фонда покупается новый), что влечет за собой формирование пенсионных "монстров", обрушение которых неминуемо ведет к дестабилизации всего рынка.

Пункт второй. Денежные средства НПФ используются для финансирования бизнесов владельцев фондов. На примере банковского сектора очевидно, что данная бизнес-модель в условиях перманентного кризиса в отечественной экономике чревата полномасштабным обесценением активов, в которые были инвестированы денежные средства вкладчиков-кредиторов.

Вывод: существующая модель негосударственного пенсионного обеспечения полностью себя дискредитировала и нуждается в радикальном реформировании. Из-за "слепоты" ЦБ подорван основополагающий принцип долгосрочного инвестирования – доверие между гражданином, государством и институциональными структурами, призванными сформировать пул т.н. "длинных" денежных средств для экономики страны. Без смены обанкротившейся парадигмы невозможно вернуть доверие граждан к системе, невозможно на институциональном уровне обеспечить возможность самостоятельного формирования и роста доходности тех вложений, которые граждане готовы откладывать на свою старость.

Пока же нас убеждают в неизбежности увеличения пенсионного возраста. В прогнозе ВЭБ данный процесс уже будет запущен в 2020 году. Это решение, которое нас специально уводит от назревших фундаментальных проблем, проталкивается финансово-экономическим блоком нынешнего правительства и их "обслуживающего персонала" в лице кудринского Центра стратегических разработок. Коллективный Кудрин знает, что лжет, но продолжает продавливать это провокационное решение.

Исходя из анализа сегодняшней ситуации и прогнозных показателей на среднесрочную перспективу, напрашивается следующее: во-первых, повышение возраста не приведет к серьезному сокращению дефицита бюджета Пенсионного фонда России. Сейчас "дыра" в ПФР закрывается за счет прямых трансфертов из федерального бюджета. И этот тренд сохранится в ближайшие годы. Причина не только в том, что, по логике Кудрина, в России много пенсионеров, а в том, что "много льготников". Досрочные пенсии – причина возрастающего дефицита. В льготную группу входят шахтеры, северяне, учителя и т.д. Это будет второй этап провокаций Кудрина, когда его соратники и ученики в Кабмине начнут сокращать льготников, но это будет после того, как Кудрин и Ко реализуют концепцию повышения пенсионного возраста в стране.

Во-вторых, экс-министр финансов хорошо осведомлен, что порядка 40% мужского населения страны не доживает до заслуженной пенсии. Попросту "сэкономленные" денежные средства остаются у государства. Если поднять пенсионный возраст, "лишняя" денежная масса резко увеличится, потому что при том уровне здравоохранения, которое мы сейчас имеем, ни о каком росте продолжительности жизни не приходится и мечтать.

Третий пункт. В России за последние годы было осуществлено пять (!) так называемых "пенсионных реформ" - от накопительного компонента до балльной системы. Ни одна из реформ не увенчалась успехом. Накопления (триллионы рублей, которые работодатели перевели за своих нанятых работников) были благополучно "заморожены" (фактически экспроприированы и израсходованы), а отсутствие необходимого количество баллов уже позволило ПФР отказывать старикам в предоставлении социальной пенсии и переводу их на страховую, которая кратно ниже первой. Ни один чиновник или депутат не может сказать, сколько будет стоить "пенсионный балл" через 5-10-15-20 лет. Балльная афера – венец торжества абсолютно нелогичной социальной политики правительства.

В четвертых, в стране отсутствует институциональная основа под долгосрочным пенсионным инвестированием. Граждане трудоспособного возраста, которые хотели бы самостоятельно формировать свои пенсионные накопления, лишены инструментария инвестирования. Отечественная экономика захвачена монополиями и олигополиями. Размещение денежных средств на банковских депозитах – опасная игра с ЦБ, который в любой момент может обрушить любое кредитно-сберегательное учреждение. Этот перечень можно продолжать до бесконечности, но факт остается фактом - в стране нет институционального инвестирования. Кудрины, Улюкаевы, Набиуллины, Орешкины сделали все, чтобы в стране не было самых важных длинных денег, которые формируют рынки негосударственного пенсионного обеспечения и страхования.

Кудрин и Ко "вцепились в горло" не нынешним пенсионерам, они мертвой хваткой пытаются скрутить работающих российских граждан, которые, в силу проводимой ими социально-экономической политики, выживают и зарабатывают свой "кусок хлеба". У них нет ни времени, ни сил задуматься над вопросом финансового обеспечения своей будущей старости. Этим и пользуются провокаторы, которые вбивают в наши головы, что повышение пенсионного возраста неизбежно.

Есть ли альтернатива инициативам Кудрина? Да, и она до боли банальна: развивать собственную национальную экономику, промышленное производство, запускать большие инфраструктурные проекты, создавать институциональный инструментарий, который бы позволил российским гражданам формировать собственные пенсионные накопления, сберегать их и иметь достойное денежное обеспечение, когда придет время уйти на заслуженный отдых.

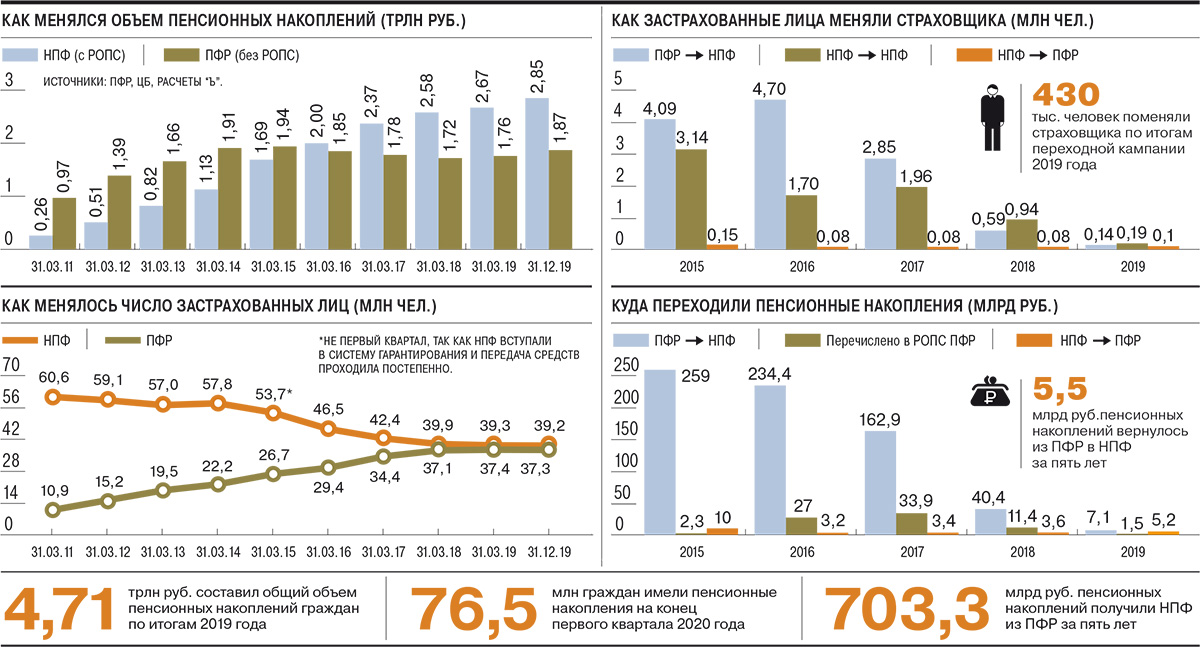

Негосударственные пенсионные фонды (НПФ) впервые в истории по итогам 2019 года столкнулись с сокращением клиентской базы по обязательному пенсионному страхованию. Оно было связано и с возвращением части клиентов в Пенсионный фонд России (ПФР), и с уходом по естественным причинам: смертям и досрочным выплатам. Привлечение же новых клиентов в НПФ почти прекращено. И если в прошлому году отток средств был компенсирован ростом стоимости инвестпортфелей, в этом на фоне падения финансового рынка помощи ждать не следует. Это может привести к сокращению объемов активов под управлением частных фондов.

Впервые в истории существования в России накопительной пенсионной компоненты количество клиентов НПФ сократится после подведения итогов переходной кампании. Это следует из расчетов “Ъ”, основанных на предварительных неофициальных данных Пенсионного фонда России (см. “Ъ” от 16 марта). На 1 апреля 2020 года количество застрахованных лиц составит 37,3 млн граждан, на 100 тыс. человек меньше, чем год назад.

Таким образом, число клиентов частных фондов так и не смогло превысить количество россиян, которые выбрали государственного страховщика. На отчетную дату, по расчетам “Ъ”, их было больше на 2 млн человек — 39,2 млн граждан.

Негативной динамике по клиентской базе частных фондов предшествовало замедление ее роста в результате переходной кампании еще 2018 года. Тогда количество застрахованных лиц в НПФ увеличилось менее чем на 400 тыс. человек (см. “Ъ” от 6 марта 2019 года). В предыдущие десять лет количество клиентов частных фондов прирастало на несколько миллионов человек в год. С 2010 года их клиентская база выросла почти в пять раз.

Передача пенсионных накоплений от одного страховщика к другому — одна из застарелых проблем системы обязательного пенсионного страхования (ОПС), которая во многом связана с балансировкой рисков неправомерных переводов и возможности продавать продукт в широких агентских сетях.

До 2014 года ПФР дистанционно принимал заявления о смене страховщика через трансфер-агентов (см. “Ъ” от 17 января 2014 года), а затем через удостоверяющие центры (УЦ, см. “Ъ” от 28 июня 2017 года). Однако эти способы перестали действовать в связи с высокими рисками фальсификации заявлений. Также был перекрыт дистанционный канал сдачи заявлений «в бумаге», через курьеров или по почте (см. “Ъ” от 12 августа 2019 года), несший те же риски. В итоге с прошлого года действуют лишь два способа: личный визит в отделение ПФР (или же через представителя с нотариально заверенной доверенностью) и дистанционный — через единый портал госуслуг (ЕПГУ),— при котором подача заявления должна быть подписана усиленной квалифицированной электронной подписью, выдаваемой УЦ.

Председатель совета директоров НПФ «Будущее» Галина Морозова о том, чем определяется уход граждан из НПФ

Технологические проблемы в подаче заявлений через ЕПГУ, наблюдавшиеся в начале прошлого года (см. “Ъ” от 17 апреля 2019 года), а также «антифрод»-механизмы, настроенные в портале против массовой сдачи заявлений, привели к невозможности для большинства крупнейших игроков наладить массовое привлечение новых застрахованных лиц.

В результате прошлогодняя переходная кампания стала самой слабой в истории системы — за год было подано менее 350 тыс. заявлений на смену страховщика (см. “Ъ” от 5 декабря 2019 года). Отрицательное влияние оказал и введенный в прошлом году период охлаждения, который приходится на декабрь и во время которого можно отказаться от поданного заявления (см. “Ъ” от 28 января). Вместе с тем общее количество переходов возросло благодаря реализации прав застрахованных лиц на срочный перевод пенсионных накоплений (см. “Ъ” от 25 февраля).

В результате в этом году было удовлетворено 430,9 тыс. заявлений: 187,3 тыс. человек сменили один НПФ на другой, 138,6 тыс. ушли из ПФР, а 104,9 тыс. человек вернулись в него (см. “Ъ” от 16 марта). В то же время с 1 апреля по 31 декабря 2019 года клиентская база НПФ сократилась почти на 150 тыс. человек за счет граждан, вышедших на пенсию досрочно и получивших единовременную выплату (при отсутствии достаточных средств для назначения пожизненной выплаты), а также умерших. Это обеспечило первое в истории российского рынка уменьшение количества клиентов НПФ по итогам переходной кампании.

С 2020 года регулятор также ввел новую форму типового договора об ОПС, предполагающую подпись со стороны НПФ «единоличного исполнительного органа фонда». Эта норма, в частности, ограничивает массовое подписание со стороны гендиректоров НПФ заключенных с клиентами договоров, усложняет логистику документооборота, а также вводит личную ответственность главы фонда за возможный неправомерный перевод застрахованного лица (см. “Ъ” от 15 января).

В результате ряд крупных игроков остановили привлечение. Проводивший в прошлом году тестовые продажи ОПС НПФ Сбербанка, по-видимому, не собирается ставить продукт на полку материнского банка. «Какого-то существенно активного привлечения по ОПС (по этому году.— “Ъ” ) мы не запланировали»,— признавала в начале марта руководитель блока «Управление благосостоянием» Сбербанка (в него входит и НПФ) Наталья Алымова. Во многом именно динамикой привлечения крупнейшего фонда определялась активность рынка.

Лидер позапрошлогодней и прошлогодней кампаний «ВТБ Пенсионный фонд» также пока не предпринимает активных действий и не планировал их, уверяли источники “Ъ”. «В этом году "ВТБ Пенсионный фонд" продолжает работу по привлечению застрахованных лиц в соответствии с действующим законодательством»,— пояснила глава НПФ Лариса Горчаковская, отметив, впрочем, что за первый квартал в пользу фонда было подано лишь 764 заявления. Гендиректор НПФ «Открытие» Михаил Моторин рассказывал, что фонд также не собирается охотиться за новыми клиентами, а «собирается сосредоточиться на защите клиентской базы» (см. “Ъ” от 19 февраля).

ПФР исторически был основным донором для пополнения клиентской базы частных фондов, ежегодно лишаясь миллионов своих клиентов. Однако эта практика стала ломаться еще в кампанию 2018 года (см. “Ъ” от 6 марта 2019 года). Впрочем, тогда ПФР лишился около 500 тыс. застрахованных лиц. По итогам же кампании 2019 года нетто-отток составил менее 35 тыс. человек.

На фоне прекращения частными фондами привлечения ПФР в этом году может превратиться из донора в основного бенефициара переходной кампании. Традиционно около 100 тыс. граждан по итогам каждой кампании возвращаются в фонд. Сейчас в ряде НПФ отмечают, что более 75% поданных в первом квартале заявлений на уход пришлось на перевод накоплений в ПФР.

«Люди больше идут в ПФР и почти не переходят в другие фонды»,— рассказывает топ-менеджер НПФ из первой десятки. Двое его коллег видят «незначительный» всплеск подачи заявлений в пользу ПФР. Это подтверждается и оценкой “Ъ”, основанной на данных нескольких НПФ. В первом квартале 2019 года было всего подано 15,6 тыс. заявлений, в этом году только в пользу ПФР заявления уже превышают эту цифру. При этом в НПФ Сбербанка по итогам первых трех месяцев года «не фиксируют всплеска в части оттока застрахованных лиц», отмечает директор по развитию фонда Александр Прокопенков. Сохранение прошлогодней динамики отмечают и еще в одном НПФ, входящем в десяток крупнейших.

Большинство НПФ обладают не очень устойчивой клиентской базой, отмечают два контрагента частных фондов и бывший топ-менеджер одного из них. По их словам, сформированная за счет внешних агентских продаж, при которых гражданин не всегда понимал, куда и зачем переводит свои пенсионные накопления, она в большинстве своем не отличается лояльностью. «Помимо откровенного "фрода" агенты привлекали застрахованных лиц, продавая им продукт частного фонда, например, под видом пенсионной реформы, без привязки к конкретному НПФ или же предоставляя о частном фонде неверную информацию. И это не говоря о, например, подложенных в пакете документов в банках заявлениях и договорах об ОПС»,— говорит один из собеседников “Ъ”. Также, по его словам, на нелояльность к своему НПФ повлияли покупки, слияния и переименования фондов.

Управляющий директор «Эксперт РА» Павел Митрофанов об эволюции пенсионной системы

Разочарование в системе частных фондов могли вызвать и скромные результаты инвестирования. Несколько лет НПФ в большинстве своем проигрывали по доходности государственной управляющей компании (ГУК) ВЭБ.РФ, которая управляет средствами «молчунов». «На протяжении последних пяти лет результаты портфелей ВЭБ.РФ по доходности от инвестирования накоплений стабильно опережали инфляцию, в сравнении с крупнейшими НПФ результаты ГУК были в числе лучших, а в отдельные годы — самыми высокими»,— отмечает вице-президент блока доверительного управления ВЭБа Александр Попов.

Во многом на результаты НПФ влияют законодательно установленные максимальные лимиты по вознаграждению, на которые имеют право частные фонды и которые они по большей части выбирают полностью. Например, в прошлом году инвестиционные результаты НПФ были выше, чем по расширенному портфелю ВЭБа, однако за счет вознаграждения, взятого частными фондами, на счета клиентов была разнесена меньшая доходность (см. “Ъ” от 28 февраля).

Помимо оттоков клиентов из НПФ в ПФР, существует естественная убыль застрахованных лиц. Она связана со смертностью клиентов НПФ (в этом случае пенсионные накопления выплачиваются правопреемникам), а также с застрахованными лицами, которые получили право на выплату пенсии, однако объем средств на счету у них был недостаточен для назначения пожизненной пенсии, и они были выплачены единовременно (см. “Ъ” от 3 июня 2019 года).

По расчетам “Ъ”, такого рода убыль клиентов по прошлому году составила около 200 тыс. человек, что соответствует 0,6% от агрегированной клиентской базы НПФ. Эти данные подтверждаются данными одного из крупнейших российских НПФ, у которого по итогам прошлого года единовременная выплата была назначена чуть больше 0,4% клиентов, а смертность составила немногим меньше 0,4%. До 2028 года, по расчетам этого фонда, рост выплачиваемых сумм правопреемникам будет ежегодно расти на 0,1 процентного пункта, а единовременные выплаты — на 0,2 процентного пункта. Таким образом, даже если отток клиентов в ПФР сохранится на уровне переходной кампании прошлого года, то без притока средств из госфонда сокращение клиентской базы НПФ может по итогам этого года превысить 400 тыс. человек, или более 1% от нынешних застрахованных лиц.

«Небольшое сокращение клиентской базы частных фондов по этому году отчасти компенсируется заработанным ими значительным инвестиционным доходом, что в итоге приведет к росту портфеля НПФ»,— считает гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. Однако, по его мнению, ситуация будет усугубляться.

Стабильный отток застрахованных лиц из НПФ в ПФР на уровне 100 тыс. клиентов сохранится, вырастут смертность и выплаты правопреемникам, увеличатся единовременные выплаты. В отсутствие привлечения новых клиентов из ПФР и при негативной динамике финансового рынка это может привести к сокращению инвестиционного портфеля самих фондов. «Первым звонком, предупреждающим индустрию о кризисе, стало сокращение количества клиентов, вторым может стать сокращение инвестиционного портфеля по итогам года»,— отмечает Околеснов.

В 2022 году начнут по общим основаниям получать право на выплату пенсионных накоплений женщины, а в 2027 году — мужчины. Это резко увеличит оттоки клиентской базы. Это будет долгий период ухода денег ОПС с рынка, полагает гендиректор УК «Ронин траст» Сергей Стукалов, растянутый на многие годы.

Истинная причина пенсионной реформы даже не скрывается.

Помните эти слова В. Путина:

А знаете, что изменилось за последние несколько лет? Почему вдруг Члены правительства решились на повышение пенсионного возраста?

Да потому что в 2020 году пришлось бы вспомнить об одной из самых кощунственных афер российского правительства.

Пенсионная афера

Помните про негосударственные пенсионные фонды, накопительную часть пенсии и мораторий? Помните про софинансирование будущей пенсии?

Это не так давно было. Тогда россиянам предлагали направлять свои деньги в пенсионные фонды, чтобы увеличивать свою будущую пенсию. Помимо средств граждан туда и бюджетные средства направлялись.

А что с этими средствами стало? Тут ведь через пару лет уже нужно начинать выплачивать пенсии с учетом тех накоплений.

Так они (те накопления) это. тю-тю!

Поэтому совещание правительства напоминало сцену из фильма "Операция Ы"

Негосударственные пенсионные фонды (НПФ) начали банкротиться еще лет пять назад.

К настоящему времени больше 30 НПФ официально банкроты. Фактически их гораздо больше, но государство - и прежде всего Центробанк - не спешат это показывать.

В картотеке арбитражных дел можно найти 34 судебных решения в отношении лопнувших НПФ. Сумма пенсионных накоплений, которая ими была разворована, составляет почти 100 миллиардов рублей. А пенсионных накоплений, которых лишились будущие пенсионеры в этих НПФ, почти 150 миллиардов рублей.

И это только сравнительно мелкие НПФ, вроде НПФ "Первый русский пенсионный фонд", "Родник", "Стратегия", "Мосэнерго ОПС". Это лишь те фонды, которые даже не стали имитировать какую-то деятельность. Они просто взяли деньги, вывели их куда-то и намеренно обанкротились.

Крупные НПФ хотя бы делают вид и рисуют статистику, которая показывает наличие на их счетах денежных средств.

Крупные НПФ ведь в порядке?

С крупными НПФ дела обстоят еще хуже, чем с теми, которые уже обанкротились.

Схема там по сути примитивная и напоминает финансовую пирамиду. Если опустить все заморочки финансистов, которые маскируют откровенное мошенничество под некое подобие легальной финансовой деятельности, получается тоже самое, что происходит с российскими банками.

Крупные НПФ формируются за счет какой-то пирамидальной консолидации. Из мелких фондов складываются крупные, финансовые пузыри постепенно растут, а потом неизбежно лопаются.

Крупный НПФ сегодня - это объединение мелких НПФ. Фактически это объединение НПФ-банкротов.

Миллиарды даром инвестированы в себя

Когда эта история с накопительной частью пенсии начиналась, пенсионные накопления довольно оперативно были оприходованы финансистами. Тех, кто просто разворовал эти средства, рассматривать не буду (о них четь выше говорил, их не так много).

Большая часть пенсионных накоплений россиян была-таки направлена на инвестирование. Владельцы НПФ активно вкладывали накопления россиян в собственных интересах.

Пенсионные накопления сейчас инвестированы во всякую х. которая ничего не стоит.

Российские НПФ сегодня владеют серьезными активами и пассивами.

В свое время они инвестировали пенсионные накопления в птицефабрики, заводы, недвижимость и прочее. Они ни сколько не стесняли, а даже твердили о развитии страны, промышленности и благосостоянии россиян.

Проблемка в том, что за миллионы и миллиарды эти НПФ скупали у своих владельцев недвижимость и предприятия, которые никому и даром не были нужны.

Был земельный участок стоимостью в 100 рублей, а НПФ его покупал за 1000 000 рублей.

Был разваливающийся сарай в чистом поле, НПФ называл его животноводческим комплексом и покупал за 10 000 000 000 рублей.

Логика понятна? Думаю, понятна.

Поэтому сейчас, даже у крупных НПФ на бумаге средства есть, а фактически их средства ничего не стоят.

В качестве примера можете в интернете почитать про Анатолия Мотылева. Не знаю, есть ли там уголовное дело и приговор суда, но его история довольно показательная.

Куда смотрит Центральный банк?

Это чудовищное по своему масштабу мошенничество с пенсионными накоплениями невозможно было не заметить. Все финансовые махинации НПФ отражаются и отражались в официальной статистике.

Да, ежегодно компании раскрывали сведения о своей деятельности, в которых открыто демонстрировали свои аферы.

Когда в 2013 году я почитал статданные своего НПФ, сразу же сделал два вывода: пенсии у меня не будет и Пенсионному фонду я больше не плачу.

Центробанк все эти махинации прекрасно видел и готовился оздоравливать НПФ.

Законодательство и ресурсы Банка России на протяжении 5 последних лет систематично и целенаправленно готовят к финансовому оздоровлению банковской сферы, НПФ и страховых компаний.

За разворованные накопления россиян заплатят россияне

Финансовое оздоровление в России именно так и работает. Финансисты воруют, потом Банк России это замечает и направляет бюджетные средства на спасение компаний.

Не один год таким образом Центробанк "спасает" банки, страховые компании. Теперь и до НПФ дошла очередь.

Причем "оздоровление" НПФ откладывать уже не получается. Крайний срок - 2020 год. Если не передвинуть сроки начала выплат, российские НПФ станут банкротами не только по факту, но и юридически.

Поэтому и решено в спешном порядке повышать пенсионный возраст.

Почему пенсионный возраст повышают постепенно?

Там ведь как: начиная с 1959 года рождения, каждый год возраст выхода на пенсию повышается на 2 года.

Если вам нужно какое-то красивое объяснение такого "постепенного" повышения, можете почитать, послушать и посмотреть комментарии финансистов. Они такие байки порой рассказывают.

Фактически этот график каждый год сокращает минимум в 4 раза обязательства НПФ и российской пенсионной системы перед россиянами.

Эта история с пенсионной реформой не про повышение размера пенсий и даже не про пенсионную систему. Правительство в экстренном порядке пытается отложить банкротство российских пенсионных фондов: государственных и негосударственных.

Ключевая задача инвестирования – обеспечить пассивный доход на пенсии. В связи с этим вопрос, касающийся негосударственных пенсионных фондов России актуален. Стоит ли доверять деньги НПФ? В данной статье рассмотрим существующие подводные камни, преимущества и недостатки НПФ, особенности сотрудничества с негосударственным фондом.

Принцип работы пенсионной системы

В мире существует два принципа организации пенсионной системы:

- солидарная;

- накопительная.

Суть солидарного – есть работающие граждане в стране, которые оплачивают содержание действующих пенсионеров. Система работает до момента, пока количество работающих граждан = числу пенсионеров, или не намного превышает. Когда в стране падает рождаемость, число работающих снижается, то пенсионная система солидарная работает на основе финансовой классической пирамиды. Те, кто первые вложили деньги смогут их вернуть назад, а последние подвергаются риску не получить выплаты.

Второй принцип – накопительный, когда из заработка работающего человека взимается определенная сумма, перечисляется на накопительные счета. Средства направляются на инвестирование, в активы которые считаются консервативными, и обеспечивают незначительную прибыльность. Данными деньгами на накопительных счетах управляет государство, Внешэкономбанк, или частные пенсионные фонды, негосударственные.

До 2014 в России все шло неплохо, до момента когда НПФ стало недостаточно денег на дорогостоящие командировки и элитную недвижимость, то есть якобы на выплаты пенсий. Было принято решение заморозить средства россиян. То есть те деньги, которые должны были перечисляться на накопительную часть, перебросить на текущих пенсионеров. Получается, что на данный момент негосударственные пенсионные фонды и Внешэкономбанк управляют деньгами, которые поступили с 2002 по 2013 год. Такие действия также не помогли.

В 2018 году пенсионный возраст в РФ пришлось повысить. Существуют разнообразные расчеты, относительно того, если бы пенсионный фонд более эффективно расходовал средства, не держал много сотрудников, не выстраивал офисы в разных городах РФ, возможно повышение возраста можно было отложить на десятилетия.

9 июля 2019 была ликвидирована государственная программа «Развитие пенсионной системы», которую начали разрабатывать в 2010 году. Из-за разногласий в финансировании, программу не утвердили. В марте 2014 года пытались утвердить программу через 2 месяца. Цель на 2018 год – увеличение пенсии в 2 раза прожиточного минимума пенсионеров.

- средний прожиточный минимум на 2019 год 8 тыс. рублей;

- средняя пенсия 2019 14 тыс.

Интересный факт, что прожиточный минимум для трудоспособного населения 11 тыс., для пенсионеров 8 тыс.

Ситуация в НПФ

Изменения внутри государственной пенсионной системы оказали гнетущее воздействие на негосударственные. Информация за 2018 год, впервые в истории средневзвешенная доходность, начисленная НПФ на счета клиентов, упала ниже нулевой отметки. Это связано с убыточной работой определенных фондов. В РФ осталось около 50 работающих негосударственных пенсионных фондов, в основном они консолидированы вокруг государственных банков. С одной стороны – это нехорошо, но в условиях современной России, чем ближе к государству, тем стабильней. Согласно статистике чуть больше половины НПФ смогли начислить гражданам дохода чуть выше инфляции 4,3%.

До 2018 НПФ существовали за счет платы за успех, за определенный процент который забирали от дохода, весной 2018 года лобби негосударственных фондов добилось того, что появилась фиксированная плата за управление. Размер оплаты не зависит от результата, которые показывает организация.

Фиксированная плата 0,75% средней стоимость активов ежегодно. Сумма не большая, но за определенный период фирма забирает внушительную долю прибыли.

Кроме платы за управление, взимается плата за успех. Размер, которого колеблется, и может достигать 15%. Необходимо понимать, что если организация отработала в убыток, плата за управление еще больше углубляет потери, в которых пребывает клиент.

Согласно статистике, в 2018 году организации, давшие нулевую доходность, в среднем выплатили себе премии свыше 33 млрд. рублей.

Накопления в негосударственных пенсионных фондах банков России пребывают под защитой ОСВ. Если НПФ обанкротиться, деньги будут возвращены. Нужно понимать, что клиент отдает деньги на определенный период, в это время в стране была инфляция, накопления обесценились. Как раз от инфляционной коррозии никто не защитит. НПФ обязаны ежегодно делать отчисления в ОСВ, это 0,00024% и резервы по пенсионному страхованию 0, 25%.

Статистика за 2018:

- в ОПС фонды внесли 22 млрд рублей;

- в ОСВ 3 млн рублей.

Данная страховка с одной стороны требуется, но с другой стороны она максимально не защищает от форс-мажорных ситуаций. В особенности нужно учитывать, что в данном случае речь идет о длительном инвестировании, поэтому без инфляции никуда.

Помните, что изменить НПФ можно не чаще чем 1 раз в 5 лет. Инвестиционная прибыль в большинстве случаев теряется. Правда, в ЦБ говорят, что введут определенные коррективы, возможно даже отметить ограничения. Поскольку это стало основой для создания мошеннических схем, когда людей насильно переводят в другую негосударственную организацию, а пенсионеры об этом даже не знают. Периодически следует проверять, где находятся накопления.

1 января 2020 года грозило введением индивидуальных пенсионных планов – данная система призвана сменить накопительную историю. Суть работы схожий, россиянин будет самостоятельно перечислять процент от зарплаты в фонды. Возможно, участие в системе ИПС будет добровольным, деньги можно будет забрать и заниматься управлением самостоятельно. Если такая возможность будет – это идеальное решение, позволяющее не делится своими доходами с организацией, которая использует их не эффективно.

НПФ предлагает разные коммерческие продукты, поскольку нужно заработать. Одним из которых выступает индивидуальный пенсионный план, самостоятельное накопление пенсии. Если ознакомиться с комиссионными издержками – это чрезмерно высокая оплата. Каждый при желании может самостоятельно составить базовый инвестиционный портфель, существуют ИНС, дающее право на получение налогового вычета. Также можно купить консервативные инструменты в виде ОФЗ или акции голубых фишек. Результат может быть и лучше, при этом вы экономите на комиссии.

12:02 04.09.2015Пенсионные накопления – возможность создать себе на пенсии «подушку безопасности», не быть зависимым от государства и получать пенсию сразу из нескольких источников. Только вот где делать пенсионные накопления? В России сегодня есть 118 негосударственных пенсионных фондов, и 87 из них работают в обязательном пенсионном страховании. Как выбрать тот единственный фонд, который обеспечит сохранность и доходность пенсионных накоплений? Как сменить фонд? Как понять, куда фонды инвестируют ваши деньги?

Откуда взялись НПФ?

Негосударственные пенсионные фонды появились в России в начале 90-х годов прошлого века. На протяжении двух десятков лет их число то стремительно вырастало – например, в середине 90-х прошлого века в стране насчитывалось более 350-ти – то так же стремительно падало. Последние несколько лет в России работает чуть больше ста таких организаций, при этом в основном пенсионные накопления россиян находятся в двух десятках самых больших и известных фондов. Основная часть старейших пенсионных фондов, некоторым из которых больше 20 лет, выросла на основе корпоративных программ крупнейших российских работодателей. С середины 2000-х в России появились универсальные пенсионные фонды, использующие лучшие практики зарубежных компаний. Сейчас практически все фонды являются открытыми, обслуживающими максимально широкий круг клиентов.

Как работают НПФ?

Негосударственные пенсионные фонды – это организации, специально созданные для того, чтобы управлять пенсионными накоплениями граждан. Единственным видом деятельности фондов является работа с будущими пенсиями – они аккумулируют пенсионные взносы своих клиентов и увеличивают их для дальнейших выплат пенсий.

Давайте разберемся с этим утверждением.

Что такое пенсионные накопления? Это те деньги, которые человек накапливает в течение определенного периода для обеспечения своего существования после выхода на пенсию. Это могут быть как те средства, которые сохраняются в рамках накопительной пенсии, так и те, которые человек откладывает индивидуально – сам или вместе со своим работодателем.

Сбережения «на старость» – то есть на период, который от многих читателей еще довольно далек – должны где-то храниться и по возможности прирастать, потому что иначе они все «растают» под воздействием инфляции. Человечество уже давно придумало и проверило на практике более удобный и эффективный способ не только сохранения, но и приумножения пенсионных накоплений. Их можно передать для управления в пенсионный фонд.

Что значит управлять пенсионными накоплениями? Пенсионный фонд имеет право инвестировать ваши пенсионные средства с помощью специальных управляющих компаний в ценные бумаги самых проверенных организаций России. Эти бумаги приносят определенный доход. Таким образом, ваши пенсионные накопления не только сохраняются, но и становятся приумножаются.

Большая часть негосударственных пенсионных фондов работает одновременно и с пенсионными накоплениями в системе обязательного пенсионного страхования, и по программам негосударственных пенсий. То есть, фактически, если вы решили довериться свои сбережения негосударственному пенсионному фонду, вы можете перевести туда свою накопительную пенсию, которая «откладывается» автоматически в виде страховых взносов из вашей зарплаты (6% от фонда оплаты труда), а также самостоятельно делать взносы на свой пенсионный счет.

Однако негосударственные пенсионные фонды не только взаимодействует с управляющими компаниями и вкладывают средства в акции и облигации. Эти организации также выплачивают пенсии. В соответствии со своими пожеланиями клиенты фонда могут выбрать единовременную или ежемесячную выплату пенсии. Важно и то, что клиент фонда может назначить правопреемников.

Читатель резонно возразит: речь все время идет о доходах, но ведь при инвестировании любая организация может потерять все средства! Основное преимущество именно пенсионного фонда в том, что его отличает от других финансовых организаций жесткий контроль со стороны мегарегулятора – Банка России – и продуманная схема вложений пенсионных накоплений.

Кто и как контролирует НПФ?

В стране есть несколько организаций, которые отвечают перед жителями страны за то, чтобы самые ценные – пенсионные – накопления не растворились в воздухе. Во-первых, ежедневно фонд предоставляет сведения о своей деятельности специализированному депозитарию. Эта организация следит за тем, чтобы работа фонда соответствовала действующему законодательству. Ежеквартально фонд обязан отчитаться перед Банком России и Пенсионным фондом РФ. Ежегодно контроль деятельности осуществляют, помимо двух упомянутых выше организаций, еще Федеральная налоговая служба и Счетная палата.

Отчетность фонда в обязательном порядке проверяется аудиторами и актуариями – специалистами по пенсионному страхованию. Первые выявляют, не скрыл ли фонд каких-то дополнительных доходов вместо того, чтобы выплатить их пенсионерам. Заключения актуариев помогают убедиться в том, фонд выполняет взятые на себя обязательства, а расчет пенсионных планов является обоснованным.

Особый контроль за деятельностью НПФ осуществляет Банк России. Регулятор выстроил в стране систему гарантирования прав застрахованных лиц. Она заработала в России с 2015 года. В нее входят все те фонды, которые работают с обязательными пенсионными накоплениями граждан России. Банк России проводит проверку фондов на соответствие требованиям системы гарантирования и принимает решение о допуске их в систему. Если фонд не соответствует запросам, он не будет допущен к пенсионным накоплениям. Сейчас таких фондов 29. В случае, если с фондом что-то случится и у него отзовут лицензию, государство сохранит пенсионные накопления клиентов этого фонда.

Как пенсии приносят доход?

Речь идет, конечно, не о самих пенсиях, а о тех пенсионных средствах россиян, которые аккумулируют у себя негосударственные пенсионные фонды. Инвестируя их в определенные ценные бумаги, фонд приращивает накопления своих клиентов и затем возвращает им накопленные средства и доход, полученный от инвестирования, в виде пенсий.

Как уже было сказано, для того чтобы вкладывать деньги «в рынок», фонды привлекают управляющие компании. Именно эти организации и занимаются, в конечном счете, размещением денежных средств. Обычно фонд привлекает несколько управляющих компаний, у каждой из которых своя стратегия и свои преимущества.

У каждого негосударственного пенсионного фонда есть инвестиционный портфель. Это набор разных финансовых инструментов, в которые фонд вкладывает доверенные ему деньги. Проще говоря – несколько выбранных фондом направлений для инвестиций.

По каким критериям фонд отбирает эти направления?

Во-первых, они зависят от общей задачи любого пенсионного фонда, которая заключается в первую очередь в сохранности пенсионных средств, и уже потом – в доходности. Причем сохранность понимается не просто буквально – сохранить переданные фонду деньги. Важно, чтобы пенсионные накопления не «съела» растущая из года в год инфляция, поэтому необходимо выбирать такие направления инвестирования, чтобы вкладываемые деньги приносили доход не ниже уровня инфляции. Вот тогда речь будет идти о реальной сохранности средств. И все, что выше, можно уже считать доходом.

Во-вторых, разные направления для инвестирования позволяют свести к минимуму риск получить убытки от вложения будущих пенсий. Если, допустим, с одним из направлений случились неприятности (скажем, кризис в одной из отраслей, и все «ценные бумаги» этой отрасли обесценились), наличие других поможет защитить пенсионные вложения от получения убытков.

Ну и третье в списке – хотя не последнее по значимости – это законодательные требования к пенсионным фондам по тому, какие направления и в каких пропорциях выбирать для вложения пенсионных накоплений. Эти требования впору называть ограничениями: они достаточно жесткие, но зато позволяют не рисковать понапрасну.

Во что имеют право вкладывать пенсионные накопления граждан России негосударственные пенсионные фонды?

· облигации российских эмитентов;

· акции российских АО;

· государственные ценные бумаги;

· ипотечные ценные бумаги;

· паи инвестиционных фондов;

· иностранная валюта на счетах в кредитных организациях;

· ценные бумаги международных финансовых компаний, допущенные к размещению в РФ.

Есть строгие требования к доле определенных активов в инвестиционном портфеле негосударственного пенсионного фонда.

Банк России также следит за качеством тех ценных бумаг, в которые негосударственный пенсионный фонд может инвестировать пенсионные накопления граждан. Например, акции и облигации российских компаний должны входить в высший котировальный уровень Московской биржи – то есть список, где присутствуют только самые проверенные и крупные российские корпорации, например, ОАО «Газпром», ОАО «Роснефть», ОАО «Норникель». И банки, в депозиты которых пенсионные фонды могут «вкладываться», тоже самые проверенные из всех. Банк России сформулировал ряд требований к таким банкам и для верности ежемесячно публикует их список.

Все это позволяет обезопасить от рисков и гарантировать сохранность пенсионных сбережений граждан. А если пенсионный фонд выстраивает верную инвестиционную политику, то пенсионные накопления начинают приносить реальный доход.

Читайте также: