Если снизилась зарплата как быть с кредитом

Опубликовано: 17.02.2026

В последние несколько лет, а особенно в последние год-полтора из-за экономического кризиса и санкций против нашей страны все чаще возникают сложные финансовые ситуации в семьях. Кормильцы теряют работу или их зарплаты резко падают, но при этом семье ежемесячно необходимо выплачивать ипотечный кредит или автокредит в одном из банков.

Как платить кредит, если зарплата уменьшилась

Чтобы не усугубить эту сложную ситуацию, нужно искать выход, дополнительный доход или договариваться с банком. Таким выходом может стать реструктуризация кредита.

Что такое реструктуризация кредита?

За реструктуризацией долга обращаются преимущественно плательщики ипотеки, но бывают и заявки от держателей крупных потребительских кредитов, а также займов по кредитным картам.

С особым вниманием следует отнестись к валютным ссудам, которые требуют реструктуризации из-за резкого роста курса валюты. Ситуация у таких заемщиков, мягко говоря, сложная. В связи с нестабильностью в экономике страны решение этой проблемы зависит от клиентоориентированности и лояльности банка.

Обратиться в банк нужно сразу, как только вы предвидите нехватку средств. До пропуска платежа по кредиту. Такие предосторожности дадут возможность сэкономить на возможных штрафах за просрочку платежей и сохранить положительную кредитную историю.

Поэтому при финансовых сложностях мы рекомендуем сразу написать заявление в банковскую организацию на имя управляющего с просьбой провести реструктуризацию долга. К заявлению необходимо приложить документ, подтверждающий причину, по которой вы не можете в настоящий момент выплачивать кредит в полном объеме.

Как написать заявление на реструктуризацию кредита в коммерческом банке, смотрите в этом видео:

Обычно руководство банка идет навстречу ответственному заемщику, попавшему в сложную ситуацию, особенно по залоговым и ипотечным кредитам. Банк заинтересован в том, чтобы заемщик решил свои финансовые проблемы, так как в противном случае ему предстоят расходы по судебному процессу, что длительно и затратно. Также у кредитора могут возникнуть проблемы с органами опеки, если заемщик не выплачивает ипотечный кредит на квартиру, в которой прописаны несовершеннолетние дети.

Отказы по реструктуризации займов бывают редко. В этом случае можно обратиться в другой банк и попробовать там рефинансировать свой кредит. Многие кредитные организации создают программы рефинансирования займов для клиентов банков-конкурентов.

Какие программы реструктуризации кредитов наиболее распространены?

Банки предлагают несколько программ рефинансирования кредитов:

- продление срока кредитования;

- перенос выплат по кредиту на несколько месяцев (отсрочка платежа), но с выплатой процентов;

- переход на дифференцированные платежи;

- снижение ставки по кредиту.

Какие документы нужно предоставить в банк, чтобы получить положительное решение по рефинансированию кредита?

Напомним, что обращаться в банк нужно сразу, как только возникают финансовые трудности. То есть до того, как вы допустите просрочку по кредиту. Это важно для сохранения хорошей кредитной истории.

Конечно, банку выгодно, чтобы вы вносили платежи по кредиту вовремя и по графику. Ему совсем не хочется заниматься взысканием задолженности или продавать ваше имущество с молотка. Однако, чтобы кредитор пошел на уступки, необходимо предоставить неопровержимые доказательства снижения вашей платежеспособности. Это могут быть справки с работы о вашей заработной плате, справки из службы занятости, больничные листы и выписки. Также в заявлении постарайтесь последовательно изложить весь круг событий, которые привели к снижению вашей платежеспособности.

Жить в долг можно. Но делать это нужно с умом, чтобы обслуживание кредитов не съедало большую часть ваших доходов. Обозреватель портала Банки.ру рассказывает о своем богатом опыте перекредитования для снижения кредитной нагрузки.

Как утверждают экономисты, потребности среднего класса всегда выше, чем его реальные доходы. Если это один из признаков среднего класса, я, несомненно, к нему отношусь. В голове моей все время возникают какие-то масштабные проекты, требующие больше денег, чем у меня есть в данный момент. Ждать и копить я не могу в принципе, единственный выход для меня — кредиты. А поскольку я человек увлекающийся, периодически кредитов оказывается слишком много. И вот тут приходится думать, как перекредитоваться на более выгодных условиях — либо с уменьшением ставки, либо хотя бы с уменьшением ежемесячного платежа.

Уменьшить ставку в нынешних условиях можно, либо заменив кредитные карты более дешевым по определению кредитом наличными, либо взяв один большой кредит в «своем» банке вместо нескольких мелких, которые вы брали «по случаю» на невыгодных условиях.

Уменьшить ежемесячный платеж по кредиту можно путем пролонгации имеющегося кредита или за счет кредитных каникул. Я на своем опыте испробовала все эти виды и в итоге снизила сумму ежемесячных платежей вдвое.

Пасьянс не сходится

Карты, которые планировались «на черный день», естественно, быстро вскрывались, активировались и опустошались — как только возникал хоть малейший соблазн в виде нового ноутбука или шопинга в Барселоне.

В принципе, кредитные карты хороши льготным периодом и револьверностью: если ты успеваешь внести всю сумму к обозначенному сроку, когда формируется выписка и высчитывается минимальный ежемесячный платеж, то можно пользоваться деньгами почти бесплатно. Скажем, к 15-му числу перекинул на кредитку свою зарплату, пополнив карту «до упора», а затем спокойно живешь на эти деньги месяц. Пришла зарплата — снова восполнил весь использованный лимит, и система считает, что ты денег с карты не брал. Но я так не умею, поэтому приняла решение закрыть все свои карты, кроме пластика Райффайзенбанка, по которому у меня были гуманные проценты.

Поводом стало неожиданно щедрое предложение от ЮниКредит Банка, в котором у меня на тот момент была зарплатная карта с приличной белой зарплатой. «ЮниКредит» расщедрился на 1,1 млн рублей под 19% годовых. Соблазн был велик, но я сдержалась и взяла ровно ту сумму, которая была необходима для закрытия невыгодных карт. В итоге у меня уменьшились и ставка, и ежемесячный платеж. Я перестала путаться в датах и суммах платежей по картам и начала-таки гасить кредит — что с картами никак не получалось: я все время снова в них «влезала» и тратила только что пополненный лимит.

Подобный финансовый маневр я повторила спустя два года, когда у меня уже снова была кредитная карта — в том же «ЮниКредите». Но тут не обошлось без курьезов. Сейчас, конечно, весело вспоминать, а тогда было не до смеха.

Какое счастье, что у меня забрали деньги

В октябре 2016 года банк сам обратился ко мне с предложением провести «рокировку»: взять кредит наличными под 16,9% годовых на сумму лимита по кредитной карте (ставка по карте была почти 26%) с соответствующим уменьшением ежемесячного платежа с 10 680 до 7 400 рублей. Вроде мелочь, но на фоне моей общей закредитованности экономия в 3 280 рублей была ощутимой. А главное, я теряла доступ к кредитным деньгам с карты, не потратить которые я просто физически не могла.

Надо отдать должное сотрудникам банка — они были очень внимательны, ответили на сотню моих дотошных вопросов, подобрали вариант, который меня устраивает. И все это по телефону. Никто не потребовал нового подтверждения доходов, справок НДФЛ и прочего — удовлетворились информацией о доходах в анкете. На тот момент это было для меня важно: подтверждение доходов потребовало бы сбора кучи документов по моим пяти работодателям (я тогда была фрилансером). Я пришла в офис только дважды: написать заявление на реструктуризацию и подписать новый договор. Вздохнула было с облегчением. И тут началось. Когда прошла дата ежемесячного платежа уже по новому договору, деньги списались вроде как обычно. Потом вернулись на счет. Потом опять списались. И еще раз списались. А потом списались уже заодно и с дебетовой карты. Может быть, они списались бы еще раза три, но на этом средства на моих счетах закончились.

Бросив все, я пошла в офис «ЮниКредита» и умоляла сотрудников остановить эту вакханалию. Они, как ни странно, впали в ступор от моей просьбы — оказалось, система все это делает сама, без участия человека, и повлиять на этот процесс обычный операционист не может. Полтора часа шли переговоры сначала операциониста с начальником отделения, потом их обоих с центральным офисом и службой технической поддержки. Все это время лица сотрудников фронт-офиса наводили на мысль, что дело мое безнадежно. Потом мне объяснили, что проблема возникла, скорее всего, из-за объединения счетов по двум кредитам — старому, который был у меня помимо кредитки, и новому, возникшему из-за реструктуризации карты. Заверили, что теперь все будет прекрасно, лишние списанные деньги вернутся через пару дней.

Я опять ушла с чувством облегчения. Но началась вторая часть Марлезонского балета. Деньги и правда вернулись, но зато мне начали каждое утро названивать сотрудники отдела по работе с просроченными задолженностями. Причем сначала трагическим и грозным голосом сообщали, что я должна банку денег (сумма ежемесячного платежа при этом спокойно лежала на счете). Я в ужасе просила проверить счет — проверяли, извинялись, прощались. На следующее утро все повторялось. Так продолжалось три недели — мне звонили разные люди по нескольку раз в день, некоторых я даже стала узнавать по голосу. Некоторые были вежливы и терпеливо выслушивали мою историю, некоторые начинали «наезжать» с первых слов, не слушая. Через три недели у меня сдали нервы. Идти в отделение не было ни возможности, ни желания — понятно же, что система опять что-то сама натворила и что они не очень имеют на нее влияние.

Попытки пообщаться с кол-центром удручали: на телефонные звонки мне отвечали заученным текстом, даже не пытаясь вникнуть в проблему. Один раз сотрудник мне сказал, что якобы деньги три недели не списываются, потому что я 15 минут назад оформила платежное поручение о переводе со счета на дебетовую карту (я пыталась вышибить клин клином, чтобы система очнулась и заработала), и теперь для осуществления платежа по кредиту не хватает 49 рублей. Через полчаса другой сотрудник кол-центра сказал мне, что это платежное поручение не только не выполнено, но и вообще не существовало в природе — даже следов его нет. Единственный ответ, которого я добилась: «Пишите жалобу, рассмотрим в течение 20 рабочих дней». Написала без особой надежды. О размере пени и штрафов за эти 20 дней мне даже подумать было страшно.

От отчаяния я написала два эмоциональных поста в Facebook: на своей странице с просьбой о помощи к друзьям и на странице самого банка, откуда пост в течение секунды был удален модератором.

«Дорогие товарищи из банка Юникредит, обратите, пожалуйста, внимание на мою проблему, не могу разобраться уже три недели, — писала я и подробно описывала всю историю с указанием возможных причин сбоев. — У меня что-то со счетом, платеж по кредиту не списывается, начисляются штрафы и пени, ваши сотрудники звонят каждый день, наезжают, все нервы вымотали. <…> Теперь деньги на счете (уже свежие) зависают, а тот платеж так и числится несписанным. В итоге система считает, что я месяц не плачу по кредиту, а на счете, между тем, лежат ДВА платежа. <…>Товарищи дорогие, нельзя до такой степени на персонале экономить, ей-богу! И решите уже наконец что-нибудь со своей системой, которая дает ТАКИЕ сбои».

Не прошло и пары часов, как мне позвонили из банка — наконец-то не с «наездом», а с вопросом, что у меня случилось. И это был уже не оператор кол-центра, а кто-то сильно вышестоящий. Я объяснила. Деньги списались в тот же день. Звонить перестали. Возможно, правда, сработало более точечное воздействие — коллеги расшарили мое воззвание к «ЮниКредиту», в том числе адресно некоторым сотрудникам банка.

Честно говоря, до этого я не верила в силу соцсетей. Теперь верю. И никогда в жизни я так не радовалась, что у меня забрали деньги.

Добавленное время

В любом случае при перекредитовании банк может повысить ставку на 1—3 процентных пункта, сославшись на то, что ситуация на рынке поменялась. Нужно также иметь в виду, что банк, вероятнее всего, спросит, была ли у вас в последние полгода реструктуризация долга в другом банке. Если была, могут и отказать. Мне, однако, удалось провести за четыре месяца две реструктуризации в одном банке. Очевидно, я считаюсь неплохим клиентом — банк поверил в мою будущую кредитоспособность и пошел навстречу. Ну и себя, понятно, не обидел.

После реструктуризации кредита в «ЮниКредите» для меня ставка выросла с 16,9% в 2013 году до 18,9% в 2016-м. При этом после трех лет от момента выдачи кредита на пять лет у меня оставалось 2/3 от первоначальной суммы. Дело в том, что при аннуитете вы платите сначала преимущественно проценты и только потом тело кредита. В первый месяц, согласно графику платежей, я не выплачивала тело кредита совсем — весь платеж ушел на проценты. Во второй месяц на выплату тела кредита и процентов по нему пришлось примерно поровну, а затем постепенно росла доля на тело и уменьшалась доля на проценты. Надо сказать, что под конец пятилетнего срока кредита ты проценты уже практически не платишь — за последний год выплачивается менее 1/20 от всей суммы процентов по кредитам.

Так что убаюкивать себя обещаниями, что всегда есть возможность досрочного погашения, не стоит. Примерно через год-полтора досрочно закрывать пятилетний кредит смысла нет: вы уже выплатили большую часть процентов и гасите в основном тело долга.

Итак, после перекредитования с закрытием старого договора и открытием нового в одном банке общая переплата по первому варианту кредита за пять лет составила 47% (что с учетом обвала рубля в 2014 году вдвое сегодня выглядит не так уж и страшно). По второму варианту переплата за те же пять лет составит 82%, и опять вы сначала выплатите проценты, а потом уже тело кредита. Зато ежемесячный платеж уменьшится с 18 000 до 11 000 рублей, что меня вполне устраивало.

Если есть возможность выбора, лучше отказаться от заключения нового договора и взять кредитные каникулы, в течение которых вы уменьшите платеж за счет того, что несколько месяцев (в моем случае девять месяцев) не будете выплачивать тело долга, а только проценты. В моей ситуации по автокредиту в Локо-Банке это уменьшило платеж с 10 800 рублей в месяц до 4 500. Это дало желанную передышку, накопившиеся финансовые проблемы были в целом решены, и возврат к прежнему размеру платежа по окончании каникул уже не казался таким страшным.

Локо-Банк, как раньше «ЮниКредит», повел себя очень гуманно: предлагал разные варианты, в том числе и со снижением ежемесячного платежа на весь срок действия кредита — естественно, за счет пролонгации договора на несколько лет. Поскольку это был автокредит, я решила просто «продлить удовольствие» лишь на год, так как пятилетний срок кредита и так для машины слишком велик — по его окончании можно авто уже сразу продавать и влезать в новую кабалу.

При каникулах за четыре года (три оставшихся года плюс один добавленный) переплата составила 42% от тела кредита, лишь на 2 п. п. превысив переплату по кредиту на начальных условиях.

Изучая документы, которые мне пришлось подписать при перекредитовании в Локо-Банке, я с изумлением обнаружила, что в результате каникул полная стоимость кредита у меня не только не выросла вслед за процентной ставкой (с 13,40% до 16,00%), но и упала, составив 15,348% вместо первоначальных 23,880%. С чем связано это финансовое чудо? Все просто: по условиям моего договора, в первый месяц — до внесения первого платежа — ставка по кредиту составляла 31,40% вместо озвученных 13,40%. При каникулах этого уже не было, так что «излишки ставки» просто «размазались» на более длительный период. А вот если бы я закрывала один договор и открывала другой, как было в «ЮниКредите», чуда бы не случилось.

Когда человек задумывается о кредитовании, он всегда просчитывает, каким образом будет погашать займ. Но, к сожалению, жизнь часто корректирует планы. Увольнение, падение зарплаты, болезни, непредвиденные траты – все это может привести к тому, что в день очередного платежа нужных денег на руках не окажется. Что делать в таком случае? Есть ли возможность выбраться из долговой ямы с минимальными потерями?

- Как банки работают с должниками?

- Первые шаги заемщика

- Кредитные каникулы в разных банках

- ВТБ

- Хоум Кредит банк

- Альфа-Банк

- Совкомбанк

- Европа Банк

- Сбербанк

- Реструктуризация долга

- Рефинансирование кредитов. Самые выгодные условия банков

- ВТБ

- Альфа-банк

- Тинькофф

- Сбербанк

- Банкротство физического лица

Как банки работают с должниками?

Итак, вы просрочили платеж на несколько дней.

- Вначале ваш договор передадут в отдел, работающий с должниками. Его специалисты начнут звонить вам, узнавать причины просрочки и спрашивать, когда вы сможете внести платеж. В это же время начисляются штрафы, прописанные в договоре.

- Через месяц банк передаст всю информацию о возникших у вас проблемах в Бюро кредитных историй. Позже из-за этого вам могут отказать в кредитовании в других организациях. Если на первом этапе вы общаетесь с представителями банка, ищете пути погашения задолженности, то проблемы легко решаются.

- В случае отказа от сотрудничества банк может передать сведения о вас коллекторам или подать иск в суд. При положительном решении суда могут быть арестованы ваши счета, конфисковано имущество. Ну, а в случае продажи долга коллекторам, как вы понимаете, тоже ничего хорошего ждать не стоит. Поэтому в ваших же интересах попытаться уладить проблемы с банком мирным путем.

Первые шаги заемщика

Как только вы поняли, что в ближайшее время платить вам будет нечем, начните сбор документов. Они помогут вам вести предметный разговор с банковскими сотрудниками. Если:

- вас сократили, отксерокопируйте трудовую книжку, приказ об увольнении;

- снизилась зарплата, запросите в бухгалтерии справку 2-НДФЛ;

- компания прекратила платить, подайте на нее в суд и подготовьте копию иска;

- вы заболели, соберите медицинские выписки, чеки за платные операции. Болезнь привела к инвалидности? Возьмите справку о получении группы;

- ваши доходы упали из-за порчи имущества, приносящего вам доход (затопило квартиру, сдаваемую в аренду, машина, на которой вы таксовали, попала в ДТП и т.д.), возьмите соответствующие справки в ГАИ, страховых компаниях);

- произошло пополнение в семье, сделайте копию свидетельства о рождении.

Все собранные документы необходимо прикрепить к заявлению.

Кредитные каникулы в разных банках

Если вы понимаете, что финансовые трудности кратковременные (к примеру, вас уволили, но есть договоренность о новой работе), можно договориться о кредитных каникулах. Вы сможете какое-то время платить только проценты, сам долг перенесется на более позднее время. Сегодня на это соглашаются почти все банки:

Банк дает добро на каникулы, если вы докажете снижение дохода на 30 процентов. Для владельцев кредиток каникулы составляют 2 месяца. Именно столько вы можете не вносить минимальный платеж. Для потребительского кредитования, автокредитов и ипотечных программ срок больше: 3-6 месяцев. При этом штрафы отсутствуют, кредитная история не портится. От вас потребуют справку о доходах или о постановке на учет по безработице.

Если причиной неплатежеспособности стала болезнь, необходимо предоставить больничный лист, оформленный минимум на 30 дней. Подать заявление можно онлайн. Решение станет известно через 5 дней.

Кстати, ВТБ позволяет абсолютно всем заемщикам раз в полгода пропустить платеж, передвинув дату погашения кредита. Этим можно воспользоваться в случае небольших трудностей. Главное, заранее предупредить о своем намерении.

Хоум Кредит банк

Работает с программами «Финансовая защита» (для потребительских займов) и «Свобода+» (для держателей кредиток Свобода). Обе позволяют пропустить один платеж, оформить каникулы на полгода, снизить платеж, продлив срок возврата средств на 6 или 10 месяцев. Для того, чтобы ваши просьбы услышали, необходимо доказать снижение дохода на 30 процентов.

Альфа-Банк

Не запрашивает справки о доходах. Каникулы дают только заемщикам с хорошей кредитной историей. На отсрочку может рассчитывать тот, кто получил до 5000000.

Совкомбанк

Также оформляет каникулы. Пропустить платеж позволяется только тем, кто взял потребительский кредит до 250000, автокредит до 600000, ипотеку до 2000000 (в крупных городах – до 4500000), кредитки с лимитом до 100000.

Европа Банк

Дарит каникулы в 6 месяцев. Для их получения у вас должен быть потребительский кредит до 250000, кредитка с лимитом до 100000, автокредит до 600000 или ипотека в сумме от 2000000 до 4500000 (в зависимости от региона).

Сбербанк

Предлагает взять каникулы всем, у кого доход упали на 30 процентов и более. Разумеется, снижение необходимо подтвердить документально.

При этом написать заявление вы можете и без наличия документов. На их сбор вам дадут 90 дней Ограничения по суммам займов такие же, как и в других банках. Также финансовая организация может предложить вам уменьшить ежемесячный платеж. При этом займ вы будете выплачивать на 12 месяцев (потребительские пакеты) или 24 месяца (ипотека) дольше.

Реструктуризация долга

Вы уже поняли, что трудности закончатся не скоро? В этом случае лучше подумать о реструктуризации долга. Эта услуга доступна практически во всех организациях. С ее помощью корректируются основные пункты договора. Одни банки предлагают меньшие платежи с увеличением сроков погашения займа, другие списывают штрафы и пени, снижают процентную ставку. Если вы изначально брали валютный займ, банк может пойти на замену. К примеру, долларовый кредит превратится в рублевый, погашать его станет легче.

Как вы поняли, условия реструктуризации у всех банков разные. Каждому клиенту предлагается индивидуальная схема работы. Рассмотрим на примере двух популярных банков, как поводится работа с клиентами:

- В Сбербанке можно оформить реструктуризацию, если ваша зарплата значительно упала или вы вообще потеряли работу. Поводом также может послужить призыв в армию, отпуск по уходу за ребенком, утрата работоспособности из-за болезни. Реструктуризация охватывает все пакеты, кроме кредиток. Основные варианты: уменьшение платежа и продление срока кредитования, замена валютного займа на рублевый.

- Европа Банк предлагает клиенту самому определить приемлемый для него платеж. Исходя из этой суммы рассчитывается, на какой срок продлится погашение займа. Также при реструктуризации аннулируются начисленные пени. Если ситуация не такая сложная, вам предложат отсрочку на месяц. О возможных вариантах можно узнать по горячей линии. После консультации со специалистами вас пригласят в отделение, где вы подпишете дополнительное соглашение к договору.

Рефинансирование кредитов. Самые выгодные условия банков

В этот банк можно перевести до 6-ти потребительских займов и кредиток.

Сумма, на которую можно рассчитывать, варьируется от 50000 до 5000000. Ставка колеблется от 8,9 до 17,2 процента в зависимости от нужной суммы и выбранной программы страхования. На погашение средств дается минимум 6 месяцев, максимум 5 лет. Если вы уже являетесь клиентом ВТБ, получаете через него зарплату, срок увеличится до 7 лет. Решение о рефинансировании принимается всего за 2 минуты.

Кстати, ВТБ, в отличие от многих других финансовых организаций, с удовольствием работает с автокредитами. Получив новый займ наличкой или на кредитку, вы сможете освободить машину из залога и больше не переживать за ее возможное отчуждение.

Для обращения в банк вам не потребуется собирать справки. Организации достаточно того, что отражено в Бюро кредитных историй. Если последние 6 месяцев вы платили без просрочек, имеете доход от 15000 и более, работаете в одной и той же компании более года, вам, скорее всего, не откажут в сотрудничестве.

Обратите внимание, что ВТБ не рефинансирует займы, оформленные в своих филиалах, и не работает с Почта-Банком.

Альфа-банк

Заемщик может взять до 3000000 на 2- 7 лет. О решении банка вы узнаете уже через 2 минуты. Ставка от 10,99 до 17,99. На ее размер влияет нужная вам сумма и наличие зарплатной карты.

Для участия в программе необходим постоянный доход от 10000, непрерывный стаж от 3 месяцев.

Банк делает ставку на ипотеку. Запросить можно до 80 процентов от стоимости жилья на 3-30 лет. Сумма к выдаче от 600000 до 20000000. Базовая ставка 8,99 процента. Она может быть увеличена при наличии ИП, отказе от страхования жизни. А вот зарплатных клиентов, наоборот, ждет снижение.

Тинькофф

В организацию могут обратиться клиенты с займами, полученными как в банках, так и в МФО. Ставка колеблется от 9,9 до 24,9 процента. Возможно получение до 2000000 на срок до 3 лет. Для займа нужен только паспорт, справки не требуются.

Единственное, что требует Тинькофф, это чтобы все ранее взятые кредиты были погашены до второго платежа по новому займу.

Сбербанк

Рефинансирование доступно держателям кредиток, погашающим потребительские и автокредиты, ипотеку. Займ оформляется на 2 года, по ипотеке – на 30 лет. При этом можно договориться об отсрочке первого платежа на 6 месяцев.

Банкротство физического лица

Есть у неплательщиков и еще один вариант – банкротство. Предприниматели могли участвовать в этой программе давно, а вот для физлиц она стала доступна лишь в 2015 году. Действия ведутся через арбитражный суд по факту заявления банка или заемщика. Условия принятия иска следующие:

- Объем долга по всем кредитам (учитывается и основная сумма, и проценты) должен быть больше 500000.

- Платежи не вносятся уже более 90 дней.

К заявлению прилагается кредитный договор, справка о долге и опись имеющегося имущества, которое можно отдать в счет долга. Если суд признает, что заемщик обанкротился, все имущество, указанное в описи, продается. Средства от продажи перечисляются банку. В дальнейшем заемщик не имеет права получать новые кредиты в течение пяти лет, получать статус юрлица три года. Воспользоваться процедурой банкротства можно раз в пять лет.

Проще всего банкротство проходит у клиентов Совкомбанка. Он сотрудничает с компанией «Стопдолг». Юристы законными методами помогают заемщикам вылезать из долговых ям. Для каждого обратившегося клиента проводится финансовый анализ ситуации, рекомендации прописываются в документации. В дальнейшем их можно использовать при переговорах с коллекторами, судебными приставами.

Заключив кредитный договор с банком, заемщик берет на себя обязательства по своевременному погашению задолженности. Большая кредитная нагрузка, нестабильное финансовое положение, и прочие факторы вынуждают клиента на поиск вариантов уменьшения ежемесячных платежей по графику. Как уменьшить платеж по кредиту, и насколько это возможно, подробно расскажет сервис Brobank.ru.

- Когда следует задумываться об уменьшении суммы платежей

- Позиция действующего законодательства

- Варианты снижения ежемесячного платежа по кредиту

- Как снизить процентную ставку по кредиту

- Как обратиться в банк с просьбой об уменьшении процентной ставки

- Кто может рассчитывать на положительное решение

- Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

- Что меняется после реструктуризации задолженности

- Рефинансирование кредита

- Как рефинансировать кредит в банке

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 3 мин. |

Когда следует задумываться об уменьшении суммы платежей

Проблема закредитованности населения в последние несколько лет стала особенно актуальной. В 2017 году общая сумма просроченной задолженности россиян перед банками составляла 2,7 трлн рублей. В 2019 году эта сумма выросла до 3 трлн рублей. Тенденция показывает, что ситуация в последующие годы не будет улучшаться.

Причины этого кроются в том, что определенная часть российских граждан оформляет кредиты, не задумываясь о том, как они их будут выплачивать. Специалисты отмечают, что вопрос о снижении ежемесячного платежа по кредиту следует поднимать, если на погашение долга уходит более 40% дохода заемщика.

Отдавая практически половину от своего заработка, заемщик ухудшает уровень своей жизни. В этом отношении вопрос необходимо решать только совместно с кредитором. Мнение о том, что банк в любом случае откажет — изначально ошибочное.

Позиция действующего законодательства

Несмотря на доступность информационно-правовых ресурсов, определенная категория граждан уверена, что снижение платежей по кредиту предусмотрено законом. Подобное утверждение не

совсем верное.

- Снижение процентной ставки.

- Уменьшение или отмена платы за дополнительные услуги, оказываемые банком.

- Уменьшение или отмена пени, неустойки, штрафов.

- Предоставление кредитных каникул.

Эти и другие меры — право кредитной организации, а не ее обязанность. Отношения по кредитному договору признаются двусторонними, поэтому ущемление прав одной стороны в пользу другой — невозможно.

При этом за банком сохраняется обязанность вовремя и надлежащим образом уведомить клиента об изменении условий кредитного договора. Соответственно, если договор заключен без нарушений, законодательных оснований обязать банк снизить платеж по кредиту — нет.

Варианты снижения ежемесячного платежа по кредиту

В российской практике подобные случаи встречаются достаточно часто. Несмотря на то, что позиция судов на стороне кредитных организаций, заемщикам удается добиться снижения ежемесячных платежей.

Отдельно следует пояснить о способе снижения платежей через суд. В Российской Федерации действует принцип добровольности и свободы договора. Это означает, что ничего не вынуждало заемщика подписываться под условиями договора, которые в определенный момент становятся для него невыгодными.

Вместе с этим, кредитор и заемщик на суде нередко приходят к мировому соглашению, результатом которого становится пересмотр первоначальных условий кредитного договора. Из более доступных вариантов снижения платежа целесообразно выделять следующие:

- Снижение процентной ставки.

- Реструктуризация.

- Рефинансирование.

Если реструктуризация и рефинансирование — отдельные механизмы, то снижение процентной ставки может быть составной частью каждого из них. Прямое назначение этих изменений заключается в улучшении текущего положения заемщика. Частичное погашение общей суммы долга гарантирует уменьшение ежемесячного платежа, но такой вариант доступен лишь отдельной части заемщиков, не имеющих финансовых затруднений.

Как снизить процентную ставку по кредиту

Снижение процентной ставки напрямую определяет уменьшение ежемесячного платежа по договору. С практической точки зрения это наиболее простой и быстрый способ снижения кредитной нагрузки.

Положительное решение банка в подавляющем большинстве случаев выносится при изменении условий кредитной программы, за оформление которой ранее взялся заемщик. К примеру, в 2019 году заемщик оформил кредит по ставке 12,5%. Через год по этому же продукту банк снижает ставку до 9,5%. В этом случае клиент имеет достаточные основания для подачи на имя кредитора заявления о снижении процентной ставки.

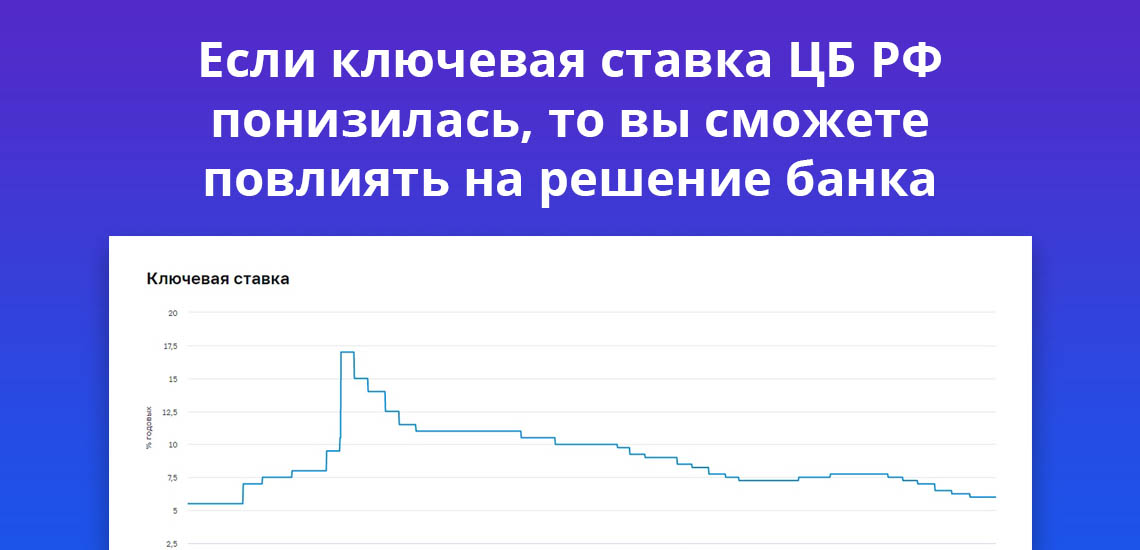

Еще одним поводом для обращения в банк на предмет снижения процентной ставки признается понижение ключевой ставки Банка России. На уже заключенные договоры понижение ключевой ставки не распространяется. Но это обстоятельство может помочь клиенту в решении вопроса в свою пользу.

Как обратиться в банк с просьбой об уменьшении процентной ставки

Внимание следует акцентировать на том, что банк не обязан идти навстречу заемщику, и менять первоначальные условия кредитного договора. Поэтому обращение в кредитную организацию должно выражаться в форме просьбы, а не требования.

В адрес банка подается заявление. Оно не имеет унифицированной формы. На официальных сайтах некоторых кредитных организаций для свободного скачивания размещаются бланки подобных заявлений. При обращении в кредитную организацию необходимо руководствоваться тремя основными правилами:

- Новым клиентам банк по этому же кредитному продукту предлагает более выгодные условия.

- Заявление составляется грамотным образом, с обозначением причин, по которым банк может пересмотреть условия кредитного договора.

- К заявлению нужно прикрепить доказательства того, что сторонние банки по кредитам устанавливают ставки меньшего размера.

Гарантии того, что кредитная организация примет положительное решение, — нет. Сроки рассмотрения заявления могут варьироваться: от 30 дней до полутора месяцев. Ответ на заявление поступает независимо от решения банка — положительного или отрицательного.

Кто может рассчитывать на положительное решение

Какого-либо алгоритма, следуя которому получится снизить ставку по кредиту, не существует. Ни одна схема не гарантирует заемщику положительный исход. Больше шансов на положительный исход при следующих обстоятельствах:

- Отсутствие просрочек по кредиту.

- Срок действия кредитного договора — не менее 12 месяцев (либо до конца срока остается не менее одного года).

- Сумма текущей задолженности — от 500 000 рублей.

- По кредиту не проводилась реструктуризация.

- Клиент пользуется дополнительными услугами кредитной организации.

Эти моменты не являются безусловными. В случае их наличия, за банком закрепляется право на отказ в снижении процентной ставки без озвучивания причины подобного решения. На подачу повторного заявления может быть введен временный мораторий. Срок действия моратория — от одного месяца.

Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

Реструктуризация — изменение условий договора в сторону их улучшения для заемщика. Эта мера не закреплена в законодательных актах, поэтому стороны обращаются к ней на основе добровольного и свободного решения.

Что меняется после реструктуризации задолженности

Реструктуризация подразумевает заключение дополнительного соглашения между банком и клиентом. Единой программы, по которой меняются условия кредитного договора, — не существует. К этой мере банки прибегают индивидуально по отношению к каждому конкретному случаю.

Речь идет о праве банка, которое он использует по личному усмотрению. До реализации механизма кредитная организация тщательно анализирует потребности заемщика. В результате реструктуризации клиенту предлагается:

- Увеличение сроков действия кредитного договора — увеличение сроков напрямую определяет уменьшение ежемесячного платежа.

- Уменьшение процентной ставки — как отдельная мера в рамках реструктуризации.

- Предоставление кредитных каникул.

- Отмена штрафов, неустойки, и прочих санкций за неисполнение условий договора со стороны заемщика.

- Изменение графика платежей.

Эти инструменты используются банками как по отдельности, так и все одновременно. Реструктуризация проводится для того, чтобы заемщик смог нормально исполнять свои обязательства перед банком.

Если ожидаемый результат не достигается, и заемщик вновь выходит на просрочку, банк имеет основания требовать возврат полной суммы задолженности. Подобное условие должно быть предусмотрено дополнительным соглашением между сторонами.

Рефинансирование кредита

Рефинансирование — один из вариантов изменения условий кредитного договора в сторону их улучшения. Если сравнивать сложность реализации всех перечисленных вариантов, то рефинансировать кредит намного проще, чем, к примеру, добиться от банка права на реструктуризацию.

По основным условиям рефинансирование следует рассматривать в одной плоскости с реструктуризацией. Разница заключается в том, что первый способ — соглашение заключается с нынешним кредитором, а второй — со сторонней кредитной организацией.

Плюс, по рефинансированию банки предлагают конкретные условия — суммы, сроки, процентные ставки. В случае с реструктуризацией все решается на сугубо индивидуальном уровне.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

Как рефинансировать кредит в банке

Если банк отказывает в снижении процентной ставки и реструктуризации, кредит можно рефинансировать. Практически у каждой крупной кредитной организации в линейке имеется соответствующий продукт. Для реализации механизма необходимо придерживаться следующей последовательности действий:

- Найти предложение банка о рефинансировании кредитов.

- Подать заявку.

- Предоставить банку документы — к стандартному списку документации может быть добавлена и копия кредитного договора.

- Дождаться решения кредитной организации.

Решение в большинстве случаев принимается в течение 1-3 дней. Если оно будет положительным, новый кредитор полностью погасит задолженность заемщика по текущему договору. Временная вторым банком сумма станет предметом кредитного договора.

К рефинансированию целесообразно обращаться, если предложенные вторым банком условия в лучшую сторону отличаются от первоначальных. В идеале: уменьшенная ставка, комфортный ежемесячный платеж, подходящие сроки кредитования. По структуре подобные соглашения практически ничем не отличаются от стандартных кредитных договоров.

Официальные источники информации:

Анатолий Дарчиев - высшее экономическое образование по специальности "Финансы и кредит" и высшее юридическое образование по направлению "Уголовное право и криминология" в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. darchiev@brobank.ru

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Если банк выиграл судебный спор по кредиту, на основании решения суда открывается исполнительное производство. Исполнительные документы передаются приставам, которые занимаются взысканием задолженности в принудительном порядке, в том числе удерживают средства из зарплаты. Правомерно ли это, какой максимальный размер удержаний из заработной платы за кредитный долг и как поступить, если удержания неправомерны?

Могут ли удерживать долг по кредиту из заработной платы?

Порядок удержания средств из заработной платы регламентирует № 229-ФЗ «Об исполнительном производстве». После того как требования кредитора были удовлетворены в судебном порядке, исполнительные документы передаются судебным приставам, они будут основанием для удержания средств из зарплаты должника.

В соответствии со ст. 98 № 229-ФЗ, исполнитель имеет право обратиться к работодателю должника для взыскания задолженности из зарплаты или других доходов своего сотрудника в случае, если:

- данное требование изложено в исполнительных документах;

- сумма взыскания не превышает 10 тыс. рублей;

- у должника отсутствует имущество для исполнения требований, указанных в исполнительном листе.

Гражданин получает уведомление о начале в отношении него исполнительного производства в соответствии с действующим законодательством. Неполучение исполнительного листа не может быть основанием для оспаривания действий пристава, если документ был отправлен по известному месту жительства должника.

Ссылка на документ: Федеральный закон № 229-ФЗ от 02.10.2007 г. «Об исполнительном производстве»

Какую максимальную сумму могут удержать?

Вся сумма зарплаты или других полученных должником доходов не может удерживаться на основании исполнительного листа. Ограничения на удержание денег прописаны в № 229-ФЗ. Пристав не самостоятельно определяет сумму взыскания, она указывается в исполнительных документах (точная сумма или доля от заработной платы).

Максимальный размер удержаний регламентирован ст. 99 № 229-ФЗ, он не может превышать:

- 50% от заработной платы или других доходов по одному исполнительному листу;

- 50% от заработка по нескольким исполнительным листам.

Средства в пользу погашения задолженности по кредиту начинают удерживаться сразу же после получения исполнительного листа (со следующей выплаты зарплаты).

Максимальный размер взыскания рассчитывается из суммы, оставшейся после удержания всех налогов с работника. В некоторых случаях, сумма взыскания может достигать 70% от всех полученных должником доходов. Это возможно в соответствии с правилами, прописанными в ч. 3 ст. № 229-ФЗ (взыскание долга по алиментам, в связи со смертью по вине должника, возмещение причиненного вреда здоровью и т. д.)

Что может служить причиной для снижения максимального размера удержаний?

В большинстве случаев в бухгалтерию подается документ на списание максимальной суммы из зарплаты должника – 50%. В действующем законодательстве не предусмотрен механизм автоматического снижения размера удержания. Наличие несовершеннолетних детей, иждивенцев, смерть супруга и другие причины не рассматриваются, как обязательные условия для уменьшения максимальной доли взыскания с зарплаты, но могут служить уважительной причиной, которую учтет суд.

Должник может обратиться в суд с заявлением об уменьшении суммы удержаний, аргументировав свою позицию и приложив подтверждающие ее документы, ссылаясь на Трудовой кодекс РФ или другие законодательные акты.

Суд рассмотрит заявление и, если посчитает аргументы должника весомыми, максимальный размер удержаний может быть пересмотрен в меньшую сторону. К участию в судебном деле привлекается пристав, ведущий производство, и взыскатель.

В № 229-ФЗ не указано, на сколько может быть снижен размер удержания. Суд изучает каждую ситуацию индивидуально, рассматривая причины, учитывая аргументы должника, предоставленные им доказательства. Минимальная сумма удержаний, ограниченная законом, составляет 20%.

Особенности удержания с зарплатной карты

Многие организации выплачивают заработную плату своим сотрудникам на зарплатные карты. Имеющиеся средства на таких картах у должника по предписанию пристава могут быть направлены в пользу взыскателя. Также на основании предписания пристава бухгалтерией рассчитывается сумма, которая удерживается из зарплаты работника, а уже остаток средств перечисляется на карту гражданина. Сумма взыскания может быть удержана в пользу получателя долга в полном объеме, как имущество должника.

Пункт 4 статьи 99 № 229-ФЗ определяет лишь одно исключение из этого правила, которое ограничивает взыскание с зарплатных счетов должника. Нельзя списывать долг лишь по последней периодической выплате зарплаты. Это значит, что находящаяся сумма денег на зарплатной карте может быть списана полностью, кроме последней выплаты зарплаты, до момента следующего нового ее поступления на счет.

Встречаются случаи, когда приставы направляют предписание на удержание из зарплаты по исполнительному листу не в бухгалтерию, а в банк. В этом случае последний будет удерживать при каждом поступлении 50% от зарплаты. А при каждом следующем будет списывать средства, находившиеся на счете до момента перечисления зарплаты (аванса), в полном объеме.

Можно ли вернуть неправомерно списанные средства?

Приставы обязаны действовать в соответствии с нормами и правилами, регламентированными действующим законодательством РФ. Однако на практике встречаются случаи, когда из зарплаты гражданина средства удерживаются неправомерно. В таком случае должник может вернуть средства, списанные с нарушением, если сможет это доказать в судебном порядке или по жалобе вышестоящему должностному лицу в ФССП. Для этого ему необходимо:

- обратиться в бухгалтерию или банк и потребовать данные судебного пристава, копию исполнительного листа (если должник его на руки не получал);

- обратиться в ФССП с соответствующим заявлением, приложив к нему документы, подтверждающие неправомерность взыскания;

- дождаться ответа от ФССП;

- если вопрос не будет решен, подготовить исковое заявление в суд, приложив документы, подтверждающие его правовую позицию.

Жалоба об оспаривании действий судебного пристава должна быть направлена вышестоящему должностному лицу ФССП письменно, с изложением фактов, доказывающих нарушение порядка и правил взыскания приставом денег с должника, исковое заявление – в районный суд по месту открытия исполнительного производства.

Чаще всего жалобу подают в случае, если судебный пристав указал размер удержания, не соответствующий ст. 99 Федерального закона № 229-ФЗ или исполнительному документу, если направил документы на взыскание работодателю или в банк до того, как истек срок на добровольное исполнение, и в ряде других случаев.

Подведём итоги

Удерживать долг по кредиту приставы могут лишь после того, как суд вынесет соответствующее решение и будет открыто исполнительное производство. ФССП может направлять документы на взыскание из заработной платы должника, но размер этого взыскания не может превышать 50% от полученной им суммы дохода за минусом налогов. В некоторых случаях допускается снижение размера удержания, если на это есть объективные причины, которые учтет суд и вынесет соответствующее решение. Если гражданин считает, что удержание из заработной платы было выполнено с нарушениями, он может подать жалобу в ФССП для оспаривания действий пристава или оспаривать их в судебном порядке.

Читайте также: