Ид в пенсионный фонд что это

Опубликовано: 31.01.2026

Персонифицированный учет урегулирован на законодательном уровне. В системе указываются сведения о лицах, которые имеют право на помощь от государственных органов.

Индивидуальный персонифицированный учет — что это

Бесплатно по России

На предприятия ложится обязанность относительно того, чтобы направлять о гражданах нужные сведения в пенсионные органы. Основная обязанность руководства организации заключается в том, чтобы сообщать информацию об уровне дохода гражданина. Кроме того, отражаются сведения о средствах, которые поступают на счета. Указанный правовой акт определяет правила, касающиеся данных о лице, в том числе о накоплениях.

Ранее указанная схема учета не применялась, но с начала 1997 года эти положения стали обязательными для всех работодателей. Причиной выступает то, что некоторые факторы должны обязательно учитываться при назначении отчислений пенсионного типа. В частности, это величина выработки и количество средств, направленных в ПФР.

Законодательство указывает на необходимость заключения специального соглашения в таких ситуациях:

- когда гражданин трудится по трудовому соглашению;

- трудится по договору гражданско-правового значения;

- трудится в условиях исправительного учреждения;

- лицо прошло регистрацию в ЦЗН.

Для чего необходим

Законодательство указывает на то, страховаться гражданину нужно в обязательном порядке. В зависимости от того, насколько вовремя предоставлены сведения об оплате таких взносов за ведение трудовой деятельности, что упрощает процесс назначения выплаты гражданам достаточного обеспечения после оформления пенсионного статуса.

Система учета позволяет учитывать правомочия каждого гражданина, который осуществляет трудовую деятельность. Учет позволяет определить величину страхового стажа для того, чтобы считать будущие пенсионные выплаты.

Вне зависимости от того, где работает гражданин, его персональные данные хранятся в системе персонифицированного учета.

С какого года введен

Рассматриваемое понятие начало применяться в 1998 году. С указанного момента на органы и организации легла обязанность относительно ведения учета граждан, которые не осуществляют трудовую деятельность и тех, за кого оплачиваются взносы в соответствующие органы.

Данная система дала возможность упростить проведение реформы в пенсионной сфере в 2002 году. Кроме того, получилось выполнить задачу относительно страхования. В соответствии с федеральным законом №27 предложено ввести систему персонифицированного учета с 1996 года.

За счет введения такой системы передвижение денежных средств, начисляемых гражданину за ведение трудовой деятельности, можно с легкостью отследить. С начала апреля 2016 года организации несут обязанность относительно того, чтобы передавать в пенсионный орган сведения индивидуального значения, которые отражаются в кадровой документации.

Участники системы

Указанная система включает в свой состав несколько участников. В том числе, это страхователи и страховщики, кроме того, граждане, застрахованные в системе. Обязанность страхователей заключается в проведении правильной регистрации граждан, за которых перечисляются взносы.

Можно выделить несколько основных правил для данной категории участников:

- поддержка с правовой стороны;

- перечисление дополнительных взносов на формирование накопительной части пенсионных выплат.

В качестве страховщика выступает фонд государственного или негосударственного назначения. Данные организации выступают гарантом относительно обязательств пенсионного органа, по этой причине производится установка фактов перерасчета и выплат для граждан. Они несут обязанность относительно выполнения контрольных функций.

Страхованию в такой системе подлежит лица, которые официально устроены на работу. Предусматривается, что руководство предприятия оплачивает за них страховые взносы. Человек имеет право получать сведения о накоплениях на своем счету.

Права и обязанности участников

Если у гражданина есть желание получить консультацию относительно персональных данных, ему предоставляется возможность ознакомиться с теми сведениями, которые его интересуют. Такие услуги могут быть получены по почте. На гражданина ложится обязанность по поводу обеспечения сохранности карточки учета (СНИЛС) и направления уведомлений в ПФР о том, какие изменения произошли.

В это же время работодатель может своевременно и грамотно вести документацию относительно социального обеспечения. Кроме того, на компании ложиться обязанность по уточнению данных о сотрудниках и отслеживанию наличия у каждого из них страховой документации.

У представителей органов ПФР есть право:

- направлять запросы на получение сведений о гражданах;

- организовать взаимодействие с негосударственными организациями;

- вносить уточнения в лицевой счет.

В то же время на данный орган ложиться обязанность относительно того, чтобы в системе отражались достоверные данные и предоставлять отчет о проведенной деятельности гражданам, владеющим страховыми полисами.

Как осуществляется индивидуальный персонифицированный учет

Для того, чтобы использовать систему учета персонифицированных сведений, гражданин проходит регистрацию в единой системе страхования. В конфиденциальном формате фиксируется время, на протяжении которого застрахованное лицо ведет трудовую деятельность. Отражению в системе подлежат сведения, которые влияют на величину начисляемых выплат. В том числе, стаж, время и место работы.

Чтобы система была работоспособной, руководство компании несет обязанность по подаче сведений относительно каждого сотрудника. В частности, это сведения об отпуске, при предоставлении которого не сохраняется заработок, прохождение курсов повышения квалификации.

Предоставление сведений ПУ в специализированный отдел ПФР

Руководство компании и граждане, прошедшие регистрацию в качестве индивидуальных предпринимателей, имеющие наемных работников, несут обязанность относительно того, чтобы сообщать в пенсионные органы сведения о работниках.

Устанавливается, что сведения о страховой выработке подлежит передаче в уполномоченные органы к началу марта. Во время трудоустройства соискатель должен предоставить достоверные данные о себе, при этом все факты подтверждаются при использовании документации. Заполнение сведений о каждом сотруднике производится в электронном и письменном формате.

После того, как все данные консолидируются, они передаются в пенсионный фонд. Будущая социальная поддержка граждан, которые временно не работают, получают пособия социального типа, находятся в местах лишения свободы, обеспечиваются пенсиями за счет государственного бюджета.

Отправка данных страхователями производится до середины каждого месяца. Отправка сведений требуется для фискального и пенсионного органа. Основанием выступает расчет, произведенный по бухгалтерской и финансовой отчетности. Требуется постоянно следить за актуальностью данных. Если происходит смена личной информации, об этом требуется уведомить указанные органы.

Изначально компании должны собрать всю информацию, после чего вносят ее в установленную форму. В документе прописывается информация отдельно по каждому сотруднику. Необходимо заполнить бланк отдельно для каждого сотрудника. Это касается только тех лиц, кому предоставлялись выплаты за текущий период. Основанием становится сформированное соглашение трудового или гражданско-правового типа.

Осуществлять контролирующие функции в рассматриваемой сфере могут подразделения пенсионного органа, уполномоченные на это. Если происходит нарушение правил относительно подачи, направления недостоверных данных, на фирму налагаются меры ответственности. Они выражены в форме штрафа, величина составляет пятьсот рублей за каждое лицо, зарегистрированное в системе.

Подробнее о подаче данных в ПФР смотрите в видео:

Если руководство компании добросовестно исполняет свои обязанности, то это обеспечивает достойные пенсионные отчисления в будущем.

Ответы на актуальные вопросы по ИПУ

В данном направлении могут возникнуть разные вопросы.

Что такое лицевой счет

Ответ: Индивидуальный счет указывает сведения о каждом этапе жизни гражданина и выступает как основание при решении вопроса, связанного с оказанием поддержки со стороны государственных органов. Структура, использованная при разработке счета, помогает выявлять ошибки и следить за тем, какие изменения произошли, что влияет на расчет полагающихся выплат.

В документе прописываются такие данные:

- информация из паспорта гражданина;

- половая принадлежность;

- адрес проживания;

- номер страхового документа;

- гражданская принадлежность;

- ИНН;

- величина стажа;

- доход гражданина;

- взносы страхового типа;

- коэффициенты.

Перечисленные сведения подлежат постоянной проверке. Делать это уполномоченный орган будет в течение всей жизни человека.

Зачем нужен СНИЛС

Ответ: Номер, нанесенный на данный документ имеет уникальный характер. Он применяется в качестве идентификатора граждан. Он помогает формировать регистры лиц, которые получают социальные услуги от государства. Для оформления льгот требуется предоставить СНИЛС. Государственные органы имеют возможность передавать друг другу сведения о данном акте.

Кроме того, документ используется для прохождения регистрации на портале Госуслуг.

Кто является страхователем в системе учета

Ответ: В качестве таковых выступают граждане, зарегистрированные как индивидуальные предприниматели, организации и фирмы, занимающиеся частной практикой.

Таким образом, система учета направлена на установление гарантий для будущего пенсионного обеспечения граждан. Используется она в отношении всех лиц, кто трудоустроен на основании договора.

Уверенность в завтрашнем дне – естественное желание каждого человека. Каждый из нас хочет быть финансово защищенным в годы выхода на пенсию. Индивидуальный лицевой счет в Пенсионном фонде аккумулирует сведения о произведенных отчислениях на имя застрахованного лица, от которых непосредственно зависит размер будущей пенсии, а также информацию о трудовом стаже.

- Основные моменты ОПС

- Индивидуальный персонифицированный учет

- Участники системы ОПС, их основные права и обязанности

- Роль государственного ПФ и направления его деятельности

- Негосударственные пенсионные фонды

- Что такое СНИЛС

- Персонифицированный учет и отчетность

- Отчетность и ее формы

- Ответственность страхователей

- Добровольное пенсионное страхование

- Взаимодействие ПФР с плательщиками

- Выписка из Пенсионного Фонда

- Проблемы пенсионной системы

- Выводы

- Отзывы

Основные моменты ОПС

Страхование пенсий действует в очень многих странах и является основой их формирования. Согласно российскому законодательству, с 2002 года, с момента начала пенсионной реформы, все российские граждане вовлечены в систему пенсионного страхования.

Федеральный закон от 15.12.2001 (ред. от 27.06. 2021 ) № 167-ФЗ “Об обязательном пенсионном страховании в РФ”является основным законодательным актом по этому вопросу.

Каждый гражданин РФ является застрахованным в Пенсионном фонде России (ПФР) лицом, которому открывается индивидуальный счет. Именно на него работодатель перечисляет обязательные страховые платежи.

Помимо данных о произведенных взносах, на этот лицевой счет поступают сведения об отработанном стаже. Федеральный закон от 01.04.1996 (ред. от 29.07. 2021 ) № 27-ФЗ “Об индивидуальном (персонифицированном) учете в системе ОПС” регламентирует процедуру ведения лицевого счета.

Индивидуальный персонифицированный учет в системе государственного пенсионного страхования применяется в рамках федерального закона № 167 с целью:

- назначения и выплаты пенсий в соответствии с трудовым стажем и состоянием индивидуального пенсионного счета каждого застрахованного лица;

- создания достоверной информационной базы, в которой хранятся сведения о заработке и отработанном стаже будущих пенсионеров;

- обеспечения лучшего контроля за соблюдением законодательства в части удержания и перечисления страховых взносов работодателями;

- оперативного информирования застрахованных лиц о размере пенсионных отчислений;

- развития большей заинтересованности в уплате легальных взносов в ПФ РФ.

Индивидуальный персонифицированный учет

Система обязательного пенсионного страхования (ОПС) применяется в РФ с 2002 года и основывается на принципах страхования: краеугольным камнем будущей пенсии любого гражданина являются взносы, которые работодатели обязаны уплачивать за него на продолжении всей его трудовой деятельности и из которых в дальнейшем формируется пенсия.

Индивидуальный персонифицированный, то есть привязанный к конкретному физическому лицу учет существует как раз для точного учета данных о перечисленных страховых взносах, о трудовом стаже гражданина, обо всех местах работы и продолжительности трудовой деятельности – всех тех сведений, которые необходимы для назначения пенсии, ее выплаты и перерасчета в определенных законодательством случаях.

Все эти данные формируют индивидуальные сведения физического лица, которые хранятся в ПФР и являются сугубо конфиденциальными. При этом должны быть соблюдены установленные правила, регламентирующие сохранность персональной информации граждан.

С момента регистрации в системе ОПС, которая охватывает всех граждан России, в том числе детей и подростков, граждан других государств и лиц без гражданства, ПФ открывает каждому застрахованному лицу персональный счет с уникальным страховым номером – СНИЛС.

Участники системы ОПС, их основные права и обязанности

В рамках пенсионного страхования правовые отношения возникают между страховщиками – ими выступают пенсионные фонды, государственные или негосударственные; страхователями – теми организациями или лицами, которые платят заработную плату наемным работникам, и застрахованными лицами – гражданами РФ, иных государств или лицами без гражданства, вступившими в трудовые отношения, а также всеми теми, кто работает непосредственно “на себя”. Это могут быть адвокаты, нотариусы, фермеры и пр.

Страховщики контролируют достоверность и правильность сведений, необходимых для корректного назначения и своевременной выплаты различных видов пенсий. Они же следят за правомерностью социальных единовременных выплат, предусмотренных российским законодательством; обеспечивают, гарантируют и контролируют целевое использование средств ПФР; ведут учет поступлений страховых взносов, регистрации застрахованных лиц, следят за финансовой устойчивостью фондов.

ПФР может требовать у страхователей и налоговых органов необходимые для осуществления своей деятельности сведения, проводить проверки документов, связанных с начислением и уплатой взносов.

В свою очередь, организации или физические лица, которые сами являются страхователями, обязаны зарегистрироваться как плательщики страховых взносов. Они должны вести учет начисленных взносов, своевременно и полностью уплачивать страховые платежи в ПФ, предоставлять страховщику документы, необходимые для назначения и выплаты пенсионного обеспечения, а также выполнять требования территориальных органов ПФ в рамках законодательства РФ об ОПС.

Застрахованные лица обязаны предоставлять работодателям достоверные сведения, на основании которых в дальнейшем будет формироваться пенсия, и сообщать вовремя обо всех изменениях, которые могут повлиять на этот процесс.

В свою очередь, граждане, участвующие в системе ОПС, могут получить информацию от работодателя о начисленных взносах, контролировать их своевременное перечисление в ПФ, перейти в негосударственный пенсионный фонд с передачей пенсионных накоплений.

Роль государственного ПФ и направления его деятельности

Пенсионный фонд РФ занимает важное место в системе оказания государственных социальных услуг гражданам России, являясь субъектом ОПС. Основная цель деятельности Пенсионного фонда – обеспечить нормальный жизненный уровень граждан после окончания ими трудовой активности; в случаях инвалидности или потери кормильца – для нетрудоспособных граждан.

Свои задачи Пенсионный фонд РФ осуществляет посредством сбора и накопления пенсионных платежей, направляет их на финансирование пенсий.

Негосударственные пенсионные фонды

Страховщиками в области ОПС в части пенсионных средств граждан, наряду с ПФ РФ, могут выступать и негосударственные пенсионные фонды. Они являются некоммерческими организациями социального обеспечения. В отличие от государственного ПФ, негосударственный пенсионный фонд (НПФ) – это частная компания, не включенная в бюджетную систему и, следовательно, не подотчетная государству.

Негосударственное пенсионное обеспечение – добровольное. Каждый гражданин РФ может самостоятельно формировать свою будущую пенсию с даты совершеннолетия и за счет личных средств, заключив договор с негосударственным пенсионным фондом. При выходе на пенсию НПФ обязан выплачивать накопительную долю пенсии, в зависимости от величины накоплений на счете гражданина в НПФ.

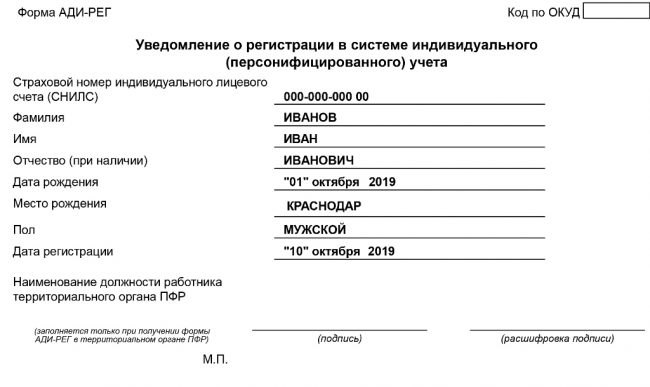

Что такое СНИЛС

Практически каждый гражданин держал в руках или хотя бы имеет представление о зеленой карточке страхового свидетельства – страховом номере индивидуального лицевого счета (СНИЛС). На документе указан сам СНИЛС, имя владельца, дата, место его рождения.

Номер индивидуального лицевого счета, как следует из его названия, уникален и может принадлежать только одному человеку. Электронная учетная запись – вот что такое индивидуальный лицевой счет застрахованного лица в ПФР: на этот счет заносятся все сведения о страховых пенсионных взносах, которые уплачены работодателем в течение трудовой деятельности работника. Эти данные используются при назначении пенсии.

Таким образом, индивидуальный лицевой счет застрахованного лица – это информационный банк данных, хранящий персональные сведения о лице, его трудовой жизнедеятельности, о суммах начисленной заработной платы, перечисленных страховых взносов. ИЛС отражает все изменения, связанные с размером выплачиваемой пенсии.

Индивидуальный пенсионный счет застрахованного лица хранится в ПФ РФ в течение всей его жизни, а после смерти – в течение предусмотренного законом срока.

Персонифицированный учет и отчетность

Существующая в РФ система ОПС действует на основании страховых принципов: будущая пенсия гражданина в основном зависит от страховых взносов, которые работодатели уплачивают за него на протяжении всех периодов трудоустройства.

Именно СНИЛС является подтверждением регистрации гражданина в этих правоотношениях. Такая система позволяет учитывать сведения о каждом застрахованном, соблюдать индивидуальный, то есть персонифицированный учет.

Отчетность и ее формы

Согласно федеральному закону № 27-ФЗ, существует два вида отчетности, которые работодатели должны предоставлять в ПФР:

- сведения о застрахованных лицах, которые подаются ежемесячно;

- сведения о страховом стаже работников, по которым отчитываются один раз в год.

Все формы оформляются на специализированных и утвержденных бланках. Если штат организации составляет более 24 человек, то отчетность подается в электронном виде. Для организаций и компаний, уплачивающих дополнительные пенсионные взносы на своих работников, существует другая форма отчетности.

Сами страховые взносы в ПФР, их величина, сроки уплаты регулируются налоговыми органами, в которые и предоставляется эти сведения.

Ответственность страхователей

В случае нарушения сроков подачи отчетности к страхователям применяются штрафы в размере 500 рублей за каждое застрахованное лицо, в отношении которого отчет не предоставлен. Если страхователь нарушает порядок предоставления электронных отчетов, он будет обязан уплатить уже 1000 рублей за каждого застрахованного.

Если страхователь отказывается уплачивать финансовые санкции или уплачивает их не в полном объеме, взыскание этих сумм производится в судебном порядке.

Добровольное пенсионное страхование

Гражданин, наряду с обязательным, может иметь и дополнительное пенсионное страхование, которое осуществляется на добровольной основе. В наше время существует достаточное количество страховых компаний и негосударственных фондов, чья деятельность направлена на сохранение денежных средств граждан, заключивших договор дополнительного пенсионного обеспечения.

Такая система предусматривает уплату страховых платежей и юридическими лицами. Таким образом, любая компания может перечислять денежные средства в добровольный страховой фонд, чтобы ее работники получили дополнительное обеспечение в будущем. После смерти застрахованного лица накопленные средства наследуют его родственники.

В такой системе существует возможность любому гражданину вносить платежи за другого члена семьи, которому и будет назначена пенсия. Этого нет в обязательной системе страхования пенсий, которая устанавливается и контролируется исключительно государством.

Добровольное страхование дает возможность каждому гражданину самостоятельно определять и формировать размер будущей пенсии.

Естественно, плательщики должны рассчитывать на свои финансовые возможности, поскольку договор дополнительного страхования предусматривает регулярные платежи в определенном денежном размере. Если сроки внесения средств, их размер не соблюдаются, страховая организация имеет право расторгнуть договор.

Взаимодействие ПФР с плательщиками

Сотрудничество Пенсионного фонда с плательщиками постоянно совершенствуется. На сайте Пенсионного фонда любой желающий может ознакомиться со структурой фонда и принципами его деятельности, прочесть обо всех законодательных изменениях, изучить отчетность ПФР.

Получить ответы на интересующие вопросы вы можете несколькими способами. Естественно, первый и самый логичный способ – лично обратиться в подразделение Пенсионного фонда. Здесь можно получить подробную информацию как о размере пенсионных отчислений, так и о НПФ, в котором они могут храниться.

Нужные сведения по этому вопросу может предоставить и организация-работодатель, которая ежемесячно формирует страховые платежи.

Поскольку интернет – неотъемлемая часть нашей жизни, наименование фонда, где хранятся пенсионные накопления гражданина, можно уточнить с помощью онлайн-сервисов ПФР и портала госуслуг.

Выписка из Пенсионного Фонда

Канули в лету времена, когда Пенсионный фонд рассылал по стране “письма счастья”, в которых информировал о состоянии лицевых счетов граждан. В нынешнее время такую выписку гражданин может получить самостоятельно. Для этого существует несколько способов:

- На сайте Пенсионного фонда с помощью личного кабинета. Здесь есть возможность получить все сведения о пенсионных баллах, периодах и длительности трудового стажа, величине перечисленных страховых взносов. С помощью сервиса вы можете узнать о пенсионных накоплениях по СНИЛС, получить сведения о платежах по программе государственного софинансирования пенсии.

- Подача заявления в территориальный орган Пенсионного фонда позволит получить необходимую информацию в день обращения. Для этого гражданин должен предоставить свой паспорт и СНИЛС.

- Портал госуслуг предоставит такую информацию онлайн. Необходима только регистрация на сайте. При наличии авторизации пользователь автоматически получает доступ и к личному кабинету на сайте ПФР.

- Необходимые сведения гражданин может получить по почте, направив заявление и заверенную копию паспорта в отделение Пенсионного фонда.

Справку Пенсионный фонд подготовит в течение 10 дней с момента обращения, ее можно получить как по почте, так и лично в территориальном отделении фонда.

Выписку из лицевого счета можно запросить и у кредитных организаций, с которыми у ПФР подписано соответствующее соглашение, в частности это Сбербанк. Информацию могут предоставить сотрудник банка или банкомат.

Проблемы пенсионной системы

В числе основных проблем пенсионной системы выделяют невысокий уровень пенсионного обеспечения в стране, хотя индексация пенсий и повышение их размера происходит регулярно. Но это увеличение не может покрыть рост инфляции. По мнению многих экспертов, гигантская доля теневой экономики является также причиной недополучения страховых взносов в бюджет.

То, что молодые семьи не торопятся обзавестись детьми отчасти из-за финансовой нестабильности, обуславливает невысокий уровень рождаемости. Это, в свою очередь, приводит к старению населения в общем, увеличению числа пенсионеров. Такое положение отражается на пенсионной системе и ведет к дефициту бюджета ПФ.

Чтобы устранить это, правительство пошло на такую непопулярную меру, как повышение пенсионного возраста. Более длительная трудовая деятельность, которая позволит увеличить объем перечислений в ПФ, могла бы отчасти быть решением проблемы. Но при этом следует учесть сокращающуюся продолжительность жизни, низкий уровень медицинского обслуживания.

Важной проблемой является то, что не все категории занятых граждан уплачивают взносы. Возможно, в целях сокращения дефицита ПФ РФ имеет смысл включить в систему ОПС и служащих силовых структур.

Выводы

С момента начала трудовой деятельности каждый гражданин становится застрахованным лицом в системе ОПС. Конечно, при условии, что с его заработка перечисляются страховые взносы. И в качестве подтверждения на руки он получает СНИЛС – карточку с указанием номера его индивидуального пенсионного счета. Именно на нем накапливаются и хранятся все сведения о его трудовой деятельности, начисленной заработной плате, перечисленных взносах в Пенсионный фонд. Эта информация доступна каждому гражданину, застрахованному в системе ОПС.

- Федеральный закон от 01.04.1996 (ред. от 29.07. 2021 ) № 27-ФЗ “Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования”.

- Федеральный закон от 15.12.2001 (ред. от 27.06. 2021 ) №167-ФЗ “Об обязательном пенсионном страховании в Российской Федерации”.

Кандидат экономических наук, эксперт сайта.

У каждого взрослого жителя России есть долги: у каждого по услугам ЖКХ, реже банку, еще реже бюджету по уплате штрафов и совсем редко – на содержание собственного ребенка при разводе и т.д. Всем известно что «долг платежом красен». Только одни их исправно отдают, другие — нет. Причины возникновения задолженности могут быть разные: нежелание платить, выезд за пределы страны на длительное время, отсутствие финансовых возможностей и т.п.

В возникшей ситуации лицо (физическое или юридическое), которому должны, предпринимает шаги в рамках правового поля по возврату долга. Это может быть суд, нотариус или судебный пристав. Все зависит от вида долга. В результате на руках у службы судебных приставов (ССП) появляется документ (называется ИД), по которому они имеют право без ведома должника взыскивать с него необходимые суммы в счет погашения долга.

Расшифровка понятия ИД

Задолженность по ИД – расшифровка аббревиатуры простая: исполнительный документ. ИД не является бланком единого образца. Это могут быть:

- судебные приказы – выдаются мировыми судьями;

- исполнительные листы – оформляются в результате вступившего в силу решения арбитражного суда или суда общей юрисдикции (районный суд);

- постановления ССП;

- акты о нарушениях административного характера с наложением штрафа;

- исполнительные нотариальные надписи;

- заверенные нотариально соглашения об уплате алиментов.

Список можно продолжить – законодательство этим перечнем не ограничивается.

Правила взыскания

Дать деньги в долг легко, вернуть задолженность — долго и сложно. Если был залог, процедура упрощается. Достаточно исполнительной надписи нотариуса. В остальных случаях в основном необходимо обращаться в суды различной юрисдикции.

После судебного разбирательства, через 10 дней (это время дается ответчику для оформления протеста на решение суда), взыскателю выдается судебный приказ (мировой суд) или исполнительный лист (районный суд) (должнику высылается копия судебного решения, которое он может обжаловать в течение 10 дней с момента получения или же добровольно выплатить долг).

При сумме долга до 25,0 тыс. руб. взыскатель может самостоятельно подать ИД в бухгалтерию по месту работы ответчика или в ПФР, если он уже на пенсии. Эти организации должны ежемесячно перечислять на указанный лицевой или расчетный счет часть долга до полного погашения задолженности. Большая сумма долга взыскивается через ФССП. В этом случае и появляется задолженность по ИД у судебных приставов.

Что такое задолженность по ИД у судебных приставов на практике? После поступления исполнительного документа в ССП, его в течение 3-х дней передают приставу-исполнителю. Он, также в трехдневный срок, должен начать исполнительное производство или отказать (например, в случае смерти должника, о чем кредитор, подавая документы мировому судье, не знал). После оформления ИД у пристава есть 2 месяца для начала возврата задолженности (ее можно взыскивать частями – главное чтобы процесс возврата пошел).

Свою работу судебный пристав начинает с поиска источников дохода или имущества, которое можно обратить в пользу кредитора. Для этого в Росреестр, налоговую инспекцию, Государственную инспекцию безопасности дорожного движения и банки делается запрос о наличии у должника движимого и недвижимого имущества. Кроме этого, выясняется место его работы. Также делается запрос и в ПФР.

На выявленное имущество и счета в банках накладывается арест. В места получения дохода (работа или пенсионный фонд) высылается исполнительный лист для удержания заработной платы или пенсии.

Если у ответчика нет постоянного места работы, судебный пристав выезжает на место постоянного места жительства должника для выявления и оценки имущества, которое может быть реализовано в счет погашения долга.

Порядок расчет суммы

При расчете суммы, которая прописывается в ИД, наглядно видно, почему «скупой платит дважды». Должнику придется возвратить не только тело долга, но и:

- расходы истца на оформление искового заявления;

- судебные издержки (госпошлина);

- штрафы и пени, если они предусматривались действующим договором.

Сумма по ИД скорее всего будет взыскана в полном объеме. Уйти от СП получится только в одном случае: если должник сможет доказать в судебном порядке, что он банкрот.

Источники выплат и ограничения

Работа приставов ограничена законодательными рамками. Он по своему желанию не может формировать источники погашения задолженности. Процедура определяется решением суда, что в свою очередь диктует приставу-исполнителю поиск определенных источников дохода.

Например, если судебным решением предусмотрены периодические, как правило, ежемесячные выплаты, то поиск ограничивается выявлением источников дохода (заработная плата, стипендия, пенсия). Здесь речи о наложении ареста на имущество для его дальнейшей реализации нет. При уклонении от обязательств по уплате долгов, возможен вариант с возбуждением уголовного дела по факту уклонения выполнения требований ИД.

Если же суд определил, что долг выплачивается единым платежом или не указал порядок взыскания вообще, у пристава появляется возможность задействовать все, предусмотренные законом, источники:

- заработная плата;

- стипендия;

- пенсия;

- выплаты по ценным бумагам;

- средства, полученные от сдачи в аренду имущества;

- авторские гонорары и т.д.

Если перечисленных средств недостаточно или их нет вообще, налагается арест на имущество. При этом в доход кредитора не могут быть обращены (ст. 446 ГПК РФ):

- жилье, если нет других пригодных для проживания помещений (исключение ипотечная задолженность);

- участки земли, на которых расположено жилье;

- предметы домашнего и индивидуального пользования;

- семена для посева (но не продажи);

- продукты питания (любые, здесь нет исключений);

- деньги, если они не превышают сумму прожиточного минимума;

- топливо для отопления жилья;

- транспортные средства инвалидов;

- призы, государственные награды, памятные знаки.

Есть ограничения и по взысканию средств из постоянных источников дохода. Они не могут превышать 50% от месячной суммы. При образовавшейся задолженности по алиментам, сумма ежемесячных удержаний может быть увеличена до 70%.

Срок давности

По ИД, находящемуся в ФССП, срока давности нет – долг должен быть востребован. Другое дело, что приставы, при отсутствии возможности взыскания средств на данный момент, закрывают дело и возвращают исполнительный лист истцу.

Здесь, как и при первичном получении решения суда, наступает 3-хлетний срок давности. Если в этот период заявитель не подал документы судебным приставам, они теряют силу. Восстановить их можно, но при наличии уважительных причин, прописанных в законе.

Как происходит взыскание по ИД

После открытия исполнительного дела взыскание проводится по следующему алгоритму:

- должнику вручается уведомление о возврате долга;

- после получения уведомления у должника есть 5 дней, чтобы уплатить долг или обратиться в суд о признании банкротом;

- при отсутствии оплаты исполнитель приступает к поиску движимого и недвижимого имущества, банковских счетов и источников доходов (на это закон дает 2 месяца);

- при обнаружении счетов или имущества, на них накладывается арест;

- арестованное имущество изымается и реализуется, средства направляются на погашение задолженности.

Как действовать в ситуации должнику

Что такое задолженность по ИД для должника? У него с открытием исполнительного производства возникают права и обязанности. Обязанность – возместить задолженность. Права следующие:

- потребовать рассмотрения дела в присутствии сторон, если решение принимал мировой судья;

- через суд попросить отсрочку при временных финансовых затруднениях;

- подать исковое заявление о признании банкротом, если проблемы с финансами приняли хронический характер.

Кроме этого, в процессе реализации арестованного имущества могут возникнуть ситуации, разрешение которых возможно только в судебном порядке:

- занижена стоимость арестованного имущества;

- под арестом находится вещи, защищенные законом от такой процедуры;

- стоимость имущества превышает сумму долга;

- описанные вещи не являются собственностью должника.

Отметим, что все судебные процедуры только отодвинут сроки выполнения предписания суда, но не отменят его.

Как узнать про задолженность по ИД

Течение жизни настолько быстротечно и динамично, что многие граждане России и не подозревают, что стали должниками по ИД у приставов. Наиболее часто такая ситуация возникает при фотофиксации нарушений ПДД.

«Письма счастья» не всегда попадают адресату вовремя или вообще не попадают, а служба ГИБДД уже на следующий день после истечения сроков уплаты штрафа передают протоколы ФССП. У должника сразу же возникают проблемы, о которых он узнает, например, при выезде за границу.

Чтобы исключить такую ситуацию, необходимо регулярно проверять наличие или отсутствие открытых исполнительных производств против себя и членов своей семьи. Сделать это можно в районном отделении судебных приставов или на сайте организации.

Веб-сервис судебных приставов выдает полную информацию по открытому производству. Для этого необходимо зайти на интернет-ресурс службы по адресу http://fssprus.ru/iss/iP и заполнить поля формы на открывшейся странице:

- указать место постоянной регистрации;

- ФИО лица, по которому делается запрос;

- дату его рождения.

После заполнения данных нужно активировать кнопку «Поиск». Для вхождения в базу данных система предложит пройти тест и внести в соответствующее поле набор из букв и цифр. Если все будет сделано правильно, на экране появится или надпись, что информация отсутствует, или таблица с открытыми исполнительными производствами.

Как погасить задолженность по ИД

После вынесения судом решения большого значения нет, оплачен долг самостоятельно или нет – сумма задолженности не измениться. Единственный плюс в этой ситуации, когда оплату должник произвел самостоятельно – сохраняться нервный клетки и время. Платить нужно не кредитору, а службе судебных приставов. Сделать это можно несколькими способами:

- наличными в кабинете пристава;

- почтовым переводом в адрес ФССП;

- с помощью платежного терминала;

- на сайте или в мобильном приложении службы судебных приставов (следует помнить, что берется комиссия, поэтому сумму вносят с учетом комиссионных).

Заключение

Долги лучше возвращать в досудебном порядке – это значительно дешевле и меньше нервотрепки (в любом случае они будут возвращены). Если же появилось судебное решение, необходимо срочно узнавать, что значит задолженность по ИД у судебных приставов, за что она начислена и как дальше действовать в соответствии с законом. Выход за рамки правового поля может обернуться уголовным делом.

Пенсионная система в России регулярно изменяется и совершенствуется. С помощью ОПС обеспечивается пособие в старости. С помощью негосударственного пенсионного фонда можно сделать такие накопления и обеспечения основой достойной, в финансовом смысле, старости.

Что такое НПФ

Многие налогоплательщики интересуются, что такое негосударственный пенсионный фонд и может ли он быть заменой государственному. НПФ, так же как и ПФ РФ, специализируется на пенсионном обеспечении граждан. НПФ занимается инвестициями доверенных ему средств в различные финансовые инструменты, которые должны принести доход. Получать выплаты из негосударственного пенсионного фонда его участник может только после выхода на пенсию.

Специфика деятельности

- Управлением пенсионными накоплениями на индивидуальном счету.

После достижения пенсионного возраста клиент НПФ может получить пенсию из собственных накопленных средств в том размере, который назначит фонд. В зависимости от эффективности работы организации, назначается больший или меньший доход. - Формированием дополнительной пенсии.

Если клиент направил собственные накопления в фонд и остался доволен его работой, он может начать собирать деньги на дополнительную пенсию. Для этого заключается ещё один договор. Если гражданин не хочет продолжать работу с одним НПФ, он имеет право заключить договор с другим.

Как устроен НПФ

Согласно закону РФ, только у организаций есть право на управление накоплениями граждан. У физических лиц нет прав на предоставление подобных услуг.

Для осуществления работы компания обязана пройти регистрацию, после подать обращение в Центробанк о выдаче лицензии. Когда разрешение выдано, фонд имеет право привлекать клиентов и оказывать услуги управления их накоплениями.

Законодательная база

Государство создало механизмы регулирования работы подобных организаций. Базируются они на законе №167-ФЗ от 15.12.2001 года. В дальнейшем закон претерпел различные изменения. Работа фондов регламентирована по закону №75-ФЗ.

- базовые термины;

- последовательность работы фондов;

- гарантийные обязательства фондов;

- главные правила инвестиционных действий;

- способ предоставления и ведения отчётности;

- нормы контроля за деятельностью организации;

- условия прекращения работы.

Негосударственные пенсионные фонды в России

Работу негосударственных пенсионных фондов регулирует Банк России, который вправе создавать собственные правовые акты.

По инструкциям и указаниям БР регулируются:

- требования к выдаче лицензий;

- порядок выдачи данных из реестра лицензий;

- создание типовых форм.

Сколько НПФ в России

Полный список НПФ находится на официальном сайте Агентства по страхованию вкладов. Как информирует Агентство, в 2020 году лицензия была у 47 компаний, из них 29 находятся в системе о гарантировании прав застрахованных граждан.

Рейтинг НПФ

Как выбрать?

Перед сотрудничеством с негосударственным пенсионным фондом необходимо:

Как стать клиентом

Отношения между организациями и клиентами регулируют с помощью договоров.

Договор заключается несколькими способами:

- при личном посещении офиса;

- с помощью представителя компании, посещающего трудовые коллективы и предприятия;

- посредством визита в компанию-партнёра НПФ.

Перевод накоплений

После выбора подходящего фонда можно задуматься о переводе своих накоплений на его счёт.

Порядок действий

Установлен следующий алгоритм действий:

- найти подходящий НПФ;

- проверить его надёжность и разрешение на его деятельность;

- заключить договор об ОПС с негосударственным пенсионным фондом;

- подать заявление в частную управляющую компанию, то есть в НПФ;

- ожидать перевод средств в управлении выбранного фонда до 31 марта следующего года.

Популярные вопросы

Рассмотрим самые распространённые вопросы, связанные с НПФ.

Стоит ли переводить пенсионные накопления в НПФ?

Что делать клиенту, если НПФ лишили лицензии?

Если фондом совершенно нарушение, государственное разрешение на его работу могут отозвать. При этом все средства и инвестиции клиента будут оставаться в сохранности в ПФР. После отзыва лицензии НПФ гражданин может не делать вообще ничего, ведь его денежные средства будут находиться в управлении ПФР, и будут передаваться для инвестиции в организацию. Однако гражданин может выбрать другой НПФ, которому он доверит управление собственными накоплениями.

В чем отличия между государственным и негосударственным пенсионным фондом?

Важное отличие ПФР от НПФ в том, что государственный Пенсионный фонд включён в систему бюджета и находится под отчётностью государства РФ. НПФ является частной компанией, поэтому в эту систему не входит.

Как сменить НПФ?

Менять НПФ без потерь допускается раз в пять лет . При других условиях существует риск потерять ранее инвестированные средства. Это происходит из-за того, что тот доход, который заработал фонд, добавляется на счёт клиента один раз в пять лет. После смены страховщика, доход клиента зафиксирован на его личном счёте, а его перевод считают срочным, к потере накопленного дохода это не приводит. Если же речь идёт о досрочном переходе в другой НПФ до истечения пяти лет, гражданин теряет инвестиционный доход, который накопился.

Заключение

Россияне могут сами решать, как именно им будет начисляться будущая пенсия. Можно доверить собственные средства негосударственному пенсионному фонду, его деятельность находиться под регламентом и контролем государства РФ. Чтобы не потерять доход нужно регулярно отслеживать движения средств на индивидуальном счету, оценивать работу фонда, а также его конкурентов на рынке.

Если вы нашли ошибку

Пожалуйста, выделите фрагмент текста и нажмите Ctrl + Enter

Из ленты пенсионных новостей

p, blockquote 1,0,0,0,0 -->

Чтобы быть уверенным в правильном установлении суммы пенсионного пособия, необходимо проконтролировать сведения, касающиеся стажа, получаемой оплаты труда и перечисления страховых взносов. Соответствующая выписка будет предоставлена гос услугами или ПФР (в личном кабинете) по заказу пенсионера.

p, blockquote 2,0,0,0,0 -->

Также можно получить информацию в Многофункциональном центре (МФЦ) или местном отделении Пенсионного фонда. Исправление ошибки осуществляется по документам, подтверждающим правильность расчёта.

p, blockquote 3,0,0,0,0 -->

p, blockquote 4,0,0,0,0 -->

Перемены, произошедшие в законодательстве, не способствовали изменению принципа по назначению и оплате накоплений. Границы возраста пенсионера, который предоставляет право получать пенсионные накопления, остались те же: 60 лет у мужчин и 55 лет для женщин.

p, blockquote 5,0,1,0,0 -->

Это распространяется на все выплаты: накопительная пенсия, единовременная и срочная суммы выплат. Наименьший стаж и коэффициент соответствуют: 11 лет и 18,6 баллов (за 2020 год).

p, blockquote 6,0,0,0,0 -->

Что собой представляет ИЛС

На российских граждан в ПФР оформляется Индивидуальный Лицевой Счёт, так называемый ИЛС. На счёте фиксируется следующая информация:

p, blockquote 7,0,0,0,0 -->

- стаж трудовой деятельности;

- сумма, перечисляемых работодателем страховых взносов, в соответствии с размером зарплаты;

- годы службы в армии;

- отпуск, предоставляемый матери по уходу за ребёнком;

- осуществление ухода за инвалидом первой группы или пожилым человеком возраст которого 80+.

Эти сведения позволяют сформировать ИПК (индивидуальный пенсионный коэффициент), который влияет на денежную сумму начисляемого пенсионного пособия.

p, blockquote 8,0,0,0,0 -->

Счёту присваивается номер, обозначенный в СНИЛС, который всю жизнь остаётся неизменным. Даже в результате смены фамилии, а также любых данных персонального характера.

ТАКЖЕ ЧИТАЙТЕ:

Отмена карточек СНИЛС в России: последние новости →

Как узнать свой номер СНИЛС по фамилии через Интернет →

Как получить сведения о состоянии ИЛС

Лицо, являющееся застрахованным, может использовать несколько способов для получения информации о накоплениях на ИЛС. Посмотреть и заказать лицевой счёт можно так:

p, blockquote 10,1,0,0,0 -->

- на сайте госуслуг;

- в личном кабинете официального сайта ПФР;

- в банке (правда не все банки предоставляют такую услугу);

- в отделении ПФ по месту жительства, предъявив паспорт;

- через почтовое отделение, отправив заявление заказным письмом;

- в Многофункциональном центре.

Для отслеживания информации имеется достаточное количество вариантов.

p, blockquote 11,0,0,0,0 -->

После получения запрошенной информации из ИЛС (этот документ имеет форму СЗИ-6), нужно сверить сведения со своей трудовой деятельностью.

p, blockquote 12,0,0,0,0 -->

На первой странице будут указаны фамилия, имя и отчество, дата рождения, номер страхового полиса, общая сумма накопленных баллов и рабочий стаж.

p, blockquote 13,0,0,0,0 -->

Просмотрев информацию, нужно удостовериться, что все сведения верны и в данный трудовой период уплачиваются взносы, и стаж фиксируется.

p, blockquote 14,0,0,0,0 -->

p, blockquote 15,0,0,1,0 -->

Предыдущий стаж указывается далее, на следующей странице. На основании этих сведений, производится расчёт пенсии и перевод капитала в баллы.

p, blockquote 16,0,0,0,0 -->

Если будет обнаружено отсутствие каких-либо данных, то нужно обратиться к работодателю с целью уточнения информации и представить не учтённые сведения в ПФ.

p, blockquote 17,0,0,0,0 -->

Кто формирует

Сведения о прибавлении стажа, доходов и уплате страховых взносов, в соответствии с законом об обязательном пенсионном страховании, поступают на лицевой счёт каждый квартал. Работодатель передаёт данные о выплате страховых взносов, в налоговую инспекцию до 30 числа последнего квартального месяца.

p, blockquote 18,0,0,0,0 -->

Актуализация данных на ИЛС производится за прошедший год до первого марта текущего года (1 раз в течение года).

p, blockquote 19,0,0,0,0 -->

У физических лиц, которые сами уплачивают страховые взносы (например, ИП, адвокаты и др.), лицевые счета тоже актуализируются ежегодно. Основанием сведений об их уплате, являются сведения, поступившие из налоговой службы.

p, blockquote 20,0,0,0,0 --> p, blockquote 21,0,0,0,1 -->

У получателей пенсионных пособий на ИЛС могут быть отражены только те сведения, которые не учли при назначении или при перерасчёте размера пенсионного пособия.

Читайте также: