Как оформить пенсию на кредитную карту

Сейчас мы рассмотрим банки, которые выдают кредитные карты пенсионерам без посещения банка. Мы составили списки кредитных учреждений с небольшим описанием предложений каждого из них. Вы сможете сравнить условия по картам, выбрать оптимальный вариант для себя и сразу же отправить заявку на получение карты с доставкой на дом, пересылкой по почте или оформлением всего за 1 визит в банк.

Срочная потребность в деньгах может возникнуть у каждого из нас, и пенсионеры - не исключение. Эта категория заемщиков не всегда имеет возможность посетить банковский офис в силу своего возраста, для них гораздо комфортнее удаленное взаимодействие с кредитной организацией. Поэтому банки, которые выдают кредиты пенсионерам без посещения отделения, вызывают такой интерес и пользуются популярностью.

Некоторые люди ошибочно полагают, что людям пенсионного возраста выдают заемные средства неохотно. Это не так, как раз пенсионеры находятся в приоритете у кредиторов, так как относятся к своим кредитным обязательствам добросовестно. Следовательно, риск невозвратов среди этой категории заемщиков минимален. И, кроме того, у таких клиентов есть официальный стабильный доход - ежемесячная пенсия. Банки наоборот постепенно поднимают максимальное ограничение по допустимому возрасту при кредитовании или вовсе его убирают.

Плюсы и минусы оформления кредитной карты

Кредитная карта является одним из самых востребованных банковских продуктов.

Она имеет ряд преимуществ:

- Ее можно использовать для оплаты товаров и услуг в обычных магазинах, а также для совершения покупок в интернете.

- Также с нее можно снимать наличные деньги при необходимости. В некоторых компаниях на такие операции распространяется льготный период, а также отсутствует комиссия.

- В отличие от потребительских кредитов платить проценты по кредитке нужно только при использовании денежных средств с баланса, ставка действует не с момента предоставления ссуды. При этом процент начисляется только на потраченную сумму, а не на весь кредит сразу.

- Практически все кредитные карточки имеют льготный период , продолжительность которого отличается в разных банках. В течение определенного времени клиент может пользоваться заемными средствами абсолютно бесплатно. Если он вернет всю израсходованную сумму до определенной даты, то переплата составит 0 рублей. Если все время соблюдать условия грейс-периода, то карта может стать абсолютно бесплатной (при условии отсутствия платы за годовое использование).

В среднем льготный период длится 55, но может достигать 100 дней, 110 дней и даже 120. Такие предложения можно найти в Райффайзенбанке , в Альфа-банке и Открытии . Неудивительно, что эти карточки заказывают чаще всего, к тому же получить их можно прямо на дом.

- Некоторые кредитки можно использовать как карты рассрочки . Рассрочка по кредитной карте позволяет покупать товары без переплаты. Можно оформить рассрочку на срок от 2 месяцев до 1,5 лет. Самые популярные среди таких карточек - от банка Тинькофф (с доставкой на дом), Совкомбанка (Халва с доставкой), Хоум Кредит Банка (Свобода).

- Заемщик может снимать только ту сумму, которая ему нужна . Совершать расходные и приходные операции можно в рамках установленного банком лимита.

- Кредит является возобновляемым. Можно пополнять карту и вновь пользоваться средствами.

- Подать заявку можно онлайн. Это очень важно для пожилого человека, которому тяжело лишний раз посещать отделение. Отправить заявку очень просто, даже для человека, который мало знаком с компьютером. Оформление проводится буквально в несколько кликов и занимает не более 5 минут. Как правило, на страничке имеются подсказки, которые помогают правильно заполнить анкету и отправить заявку.

- Получить кредитную карту можно различными способами: посетив отделение лично, по почте или с курьером. В условиях пандемии коронавируса банковские сотрудники приезжают в защитных масках и перчатках. Они привозят на дом к клиенту саму карту и документы на подпись.

- Можно подать заявки сразу в несколько банков. Но не больше 2-3, так как многочисленные запросы негативно сказываются на состоянии кредитной истории.

- Кредитную карточку проще оформить, чем займ наличными, и она удобнее в использовании. Человеку не нужно носить с собой крупные суммы. Кроме того, пенсионерам обычно нужна небольшая сумма (до 100 тысяч рублей), ее легко получить, особенно при наличии хорошей кредитной истории.

- Можно настроить автооплату для совершения платежей по кредитам, коммунальным услугам и т.д.

Среди недостатков отметим:

- Получить пластик в полностью удаленном режиме можно только при наличии хорошей кредитной истории. Допустимо, если в прошлом было несколько небольших просрочек (до 30 дней).

- Современные кредитки имеют множество опций и возможностей, на изучение всех технологий придется потратить время.

- Максимально возможный лимит по определенной карточке сразу не одобрят. Но впоследствии он может быть увеличен, если активно пользоваться пластиком и не допускать просрочек.

В каком банке пенсионер может оформить карту с доставкой на дом?

Сегодня не так много предложений по кредиткам, которые можно получить без посещения банка. Мы выбрали лучшие из программ и разложили их по возрастам.

Для пенсионеров до 85 лет и более:

- ВТБ . Услуга курьерской доставки доступна только проверенным клиентам, известным банку - участникам зарплатного проекта или получающим пенсию на счет ВТБ. На сайте компании не указано ограничение по максимальному возрасту заемщика, смеем предположить, что его нет. Наиболее интересная кредитка от данной организации - Карта Возможностей с бесплатным обслуживанием, длинным льготным периодом в 110 дней и повышенным кэшбэком при покупках у партнеров. Ставка 0% во время грейс-периода, вне его - от 11,6% за покупки и от 31,9% за снятие наличных.

- Ситибанк - Citi Simplicity. Также указан только минимальный возраст - 22 года, ограничений по максимальному возрасту нет. Оформление без справок о доходах при наличии хорошей кредитной истории. Карточка с бесплатным годовым обслуживанием, без комиссии за снятие и без штрафов за просрочки. Ставка - от 20,9%. Льготный период - 150 дней, но он не распространяется на операции по снятию наличных и переводы. Также грейс-период не действует, если карточка используется в качестве карты рассрочки. Лимит для новых клиентов - 300000 рублей, для постоянных - 1 млн рублей.

- Альфа-банк "100 дней без %". Лимит - 500 тысяч рублей, до 50000 рубл., ставка - от 11,99%. В месяц можно снимать наличные без комиссии в любых банкоматах мира. Льготный период - до 100 дней. Карту можно забрать лично в отделении или у представителя банка в любом удобном месте - дома, на работе, в кафе и т.д. Решение по заявке за 2 минуты. Карточку можно оформить с 18 лет, ограничений по максимальному возрасту нет. Эту кредитку можно использовать для закрытия невыгодных кредитов других банков, то есть, для рефинансирования.

- Почта Банк - Элемент 120 . Выдается людям в возрасте от 18 лет и старше. Лимит - от 10 тысяч до 1,5 млн рублей. Беспроцентный период - до 4 месяцев. Кэшбэк при покупках телефоном и онлайн - до 12%. Решение по заявке - за 1 минуту. Можно выпустить либо пластиковую карту, либо виртуальную. Во втором случае посещать отделение не нужно.

Для пенсионеров в возрасте 75-80 лет и все те, которые выше:

- Открытие - 120 дней. Бесплатное обслуживание и продолжительный льготный период. Решение за несколько минут. Карточку доставляет курьер в защитной маске и перчатках.

Для пенсионеров до 70 лет и все те, которые выше:

- Тинькофф Банк - Платинум. Безусловный лидер по выдаче карт с доставкой, обещает привезти пластик на следующий день. Решение по заявке принимается моментально. Вы получаете лимит до 700.000 рублей, ставку от 0% по рассрочке и от 12% до 49,9% годовых по остальным операциям. Есть льготный период до 55 дней на все покупки, обслуживание обойдется в 590 рублей ежегодно. Карточку можно использовать для получения рассрочки до 12 месяцев.

- Тинькофф - карта Drive. Продукт для автолюбителей. Беспроцентный период - до 55 дней. Бонусы за покупки на АЗС и оплату автоуслуг - до 10%, до 5% за платежи карточкой (штрафы ГИБДД, Московский паркинг, Автодор) и 1% за любые покупки. Ставка - от 15%. Лимит - 700 тысяч рублей. Пластик бесплатно доставляют на дом. Ответ по заявке за 5 минут.

- Восточный банк. 0% на все операции в течение 90 дней. Повышенный кэшбэк - до 15% в любой категории на выбор. Лимит - 300000 руб. Есть бесплатная доставка на дом. Карточка доступна клиентам в возрасте до 71 года.

- МТС Банк - Карта МТС Деньги Weekend . До 51 дня без процентов. До 5% кэшбэк за покупки с выплатой каждую пятницу. Лимит - до 299999 рублей. Стоимость обслуживания в год - 1200 рублей. Ставка - 24,9-27%. Получить карточку можно несколькими способами - забрать лично в отделении, в салонах связи МТС или заказать бесплатную курьерскую доставку на удобный адрес и в любое время.

Все указанные кредитки можно заказать с курьером. Более того, решение по онлайн-заявкам при их оформлении принимается всего за несколько минут, а в некоторых случаях моментально.

Банки, в которых пенсионеры могут срочно взять кредитную карту, подав онлайн-заявку и посетив отделение лишь 1 раз

Предлагаем вашему вниманию банки, которые быстрее других принимают решение по онлайн-заявкам и сразу же приглашают в офис для подписания документов.

- Тинькофф (от 12%) - внушительный лимит - до 700 тысяч рублей, беспроцентный период - до 1 года. Мгновенное решение и доставка на следующий день.

- Восточный (от 9,9%) - лимит до 300 тысяч рублей и продолжительный льготный период в 90 дней, распространяющийся на все виды операций.

- ВТБ (от 11,6%) - с бесплатным обслуживанием, льготным периодом в 110 дней и возможностью снимать наличные без комиссии в сумме до 50 тысяч рублей.

- Альфа-банк (от 7,7%) - до 100 дней без процентов и 50 тысяч рублей ежемесячно без комиссии. Доступны переводы денежных средств с кредитки на кредитные карточки других банков (до 800 тысяч рублей) без оплаты комиссии и с получением кредитных каникул.

- Почта Банк (от 7,9%) - с лимитом до 1,5 млн рублей и беспроцентным периодом до 4 месяцев. Кэшбэк - до 12%.

- Открытие (от 13,9%) - 120 дней беспроцентного пользования, лимит - до 500 тысяч рублей. Снятие до 200 тысяч рублей в день без комиссии.

- Ситибанк - широкий выбор карт с бесплатным обслуживанием, продолжительным льготным периодом - до 150 дней и лимитом до 300 тысяч рублей. Бесплатное снятие наличных и большие скидки у партнеров.

Какие документы должен подготовить пенсионер?

Для оформления кредитной карты с доставкой на дом, пересылкой по почте или получением всего за 1 визит в банк необходимо подготовить определенный пакет документов.

Неработающим пенсионерам понадобятся:

- Российский паспорт.

- Пенсионное удостоверение.

- Сама заявка на выдачу кредитки. Подать ее быстрее онлайн, просто пройдите по ссылке понравившегося банка.

- Выписка из ПФР (по запросу кредитора).

Работающие пенсионеры дополнительно предоставляют 2-НДФЛ ,если нужен большой лимит на карте. Также это позволяет повысить свои шансы на получение кредитки.

Как оформить кредитную карту не выходя из дома: пошаговая инструкция

Для получения кредитки в удаленном режиме нужно сделать следующее:

- Открыть сайт выбранной кредитной компании.

- Тщательно изучить условия - ставки, сроки, суммы, способы выдачи. Произвести предварительный расчет на онлайн-калькуляторе.

- Заполнить анкету. Некоторые банки предлагают короткую форму, в которую нужно внести только ФИО, контактный телефон и электронную почту. Другие компании размещают более расширенную анкету, в которую необходимо внести персональную информацию, паспортные данные, сведения о работе и мобильный (стационарный) телефон.

- Отправить заявку и ждать ответ. Решение обычно принимается очень быстро, за 2-5 минут, а иногда моментально. В процессе рассмотрения заявки из банка могут позвонить для уточнения тех или иных моментов, так что следует держать телефон под рукой.

- В случае одобрения выдача средств производится разными способами на выбор клиента - в отделении или с доставкой курьером, а МТС Банк дополнительно предлагает забрать пластик в салонах связи МТС.

Рекомендации по безопасному использованию кредитной карты

Тем, кто собирается впервые оформить кредитку, нужно соблюдать определенные правила:

- Внимательно изучайте договор и условия перед подписанием кредитной документации. Если курьер приедет к вам домой, то можно показать документы и другим членам семьи, чтобы посоветоваться с ними.

- Не сообщайте свой PIN-код чужим людям.

- Не платите кредиткой и не оставляйте ее данные на неизвестных, непроверенных и подозрительных сайтах. Обычно всплывает предупреждение от браузера, что открываемый сайт является небезопасным. Помните о том, что нормальные странички, которые обеспечивают защиту ваших данных, имеют в адресной строке значок замка и https://.

- Храните карточку в надежном месте, чтобы не повредилась ее магнитная полоса и она сама не сломалась.

- Для постоянного контроля за своим счетом удобно подключить SMS-оповещения.

- При утере или краже карточки сообщите сразу же об этом в банк , чтобы он заблокировал пластик и мошенники не смогли воспользоваться вашими средствами. Даже если нашедший человек вернет вам карту, лучше заказать ее перевыпуск, так как карточка уже побывала в руках третьих лиц, и дальнейшее ее использование нельзя назвать безопасным.

Следуйте этим рекомендациям и пользование карточкой будет максимально безопасным.

Пенсионеры – привлекательная категория клиентов для финансовых организаций. У них есть постоянный доход и стремление к накоплению средств. По этой причине большинство банков нашей страны формирует специальные предложения для пенсионеров.

Преимущества получения пенсии на карту

Сегодня у граждан есть две возможности получить пенсионные выплаты – наличными на почте (через почтальона) или перечислением на пластиковую карточку. Второй способ имеет следующие плюсы:

- Быстрота получения денег. Если пенсия переводится в почтовое отделение, то гражданину нужно идти туда или ждать почтальона. При зачислении выплат на карту деньги доступны сразу же после перевода.

- Сохранность средств. При потере или краже кошелька с наличными деньгами владелец безвозвратно лишится их. Если будет потеряна пластиковая карта, то ее нужно быстро заблокировать, позвонив на горячую линию банка. Сбережения на счете с этого момента будут недоступны злоумышленникам.

- Удобство. Расплачиваясь карточкой, пенсионеру не надо считать мелочь для сдачи, с ее помощью можно погашать счета за коммунальные и муниципальные услуги, не выходя из дома. На остаток средств на счету начисляется небольшой процент.

Порядок оформления

Подбирая подходящую организацию для получения пенсии, учтите, что:

- Перевести деньги из ПФР возможно только в финансовые учреждения, входящие в специальный список Центробанка. Этот перечень ежегодно обновляется. В него включены банки, у которых подписан договор с Пенсионным фондом России. Перед этим организации проходят тщательную проверку в соответствии с критериями из Постановления Правительства № 761 от 13.12.2006.

- Согласно требованиям законодательства, пенсионные карты граждан должны относиться к национальной платежной системе МИР. Для большинства случаев это не будет иметь значения для пенсионера, кроме того, что такой карточкой он не сможет расплачиваться в зарубежных странах. В остальном ей можно платить в магазинах, делать банковские переводы и снимать деньги в банкомате – так же, как с карточками Visa и Mastercard.

Удобство пенсионных карт заключается в том, что у них есть:

- Бесплатное обслуживание. У некоторых банков эта услуга подразумевается при постоянном перечислении средств, а при прекращении переводов взимается плата за пользование картой. Для примера – если на пенсионную карточку ВТБ в течение 3-х месяцев не поступают выплаты, то со счета владельца начинают ежемесячно списывать комиссию – 249 рублей.

- Начисление процентов на остаток (у других дебетовых карт этой возможности часто не бывает). К примеру, в зависимости от суммы на счету ставка в Московском индустриальном банке составляет 4–7% годовых.

- Участие в бонусных программах. Например, Россельхозбанк начисляет 1,5 балла за каждые потраченные 100 рублей.

Удобная функция позволяет получать сообщения при поступлении денег и других операциях со счетом. Зачастую она бесплатна только поначалу. Например, на социальной карте Сбербанка смс-оповещение первые два месяца не требует оплаты. Затем со счета будут списывать по 30 р. Этот сервис лучше сразу перевести в экономвариант, где обслуживание бесплатно.

- Куда сдать клеща на анализ в Москве - сохранение паразита после удаления

- Как варить яблочное варенье дольками

- Что делать, если звонят коллекторы

Анкета-заявление

Сравнив условия обслуживания в разных банках и выбрав подходящий вариант, гражданину необходимо уведомить кредитную организацию о своем желании получить карту для пенсионных выплат. Ему необходимо подготовить анкету-заявление. Это можно сделать:

- Получив бланк в офисе банка.

- Онлайн-способом на сайте кредитной организации.

Вне зависимости от способа подачи заявки на оформление пенсионной карты, необходимо указать следующие данные:

- Фамилию, имя, отчество пенсионера.

- Номер мобильного телефона. Он необходим для информирования клиента, в том числе – в экстренных случаях или для отправки разового смс-пароля. Без этого номера договор не оформляется.

- Адрес электронной почты. На него будут присылать запрошенные отчеты по движению средств на карточке.

- Серию и номер паспорта.

- Адрес регистрации.

- Данные свидетельства со страховым номером индивидуального лицевого счета (СНИЛС).

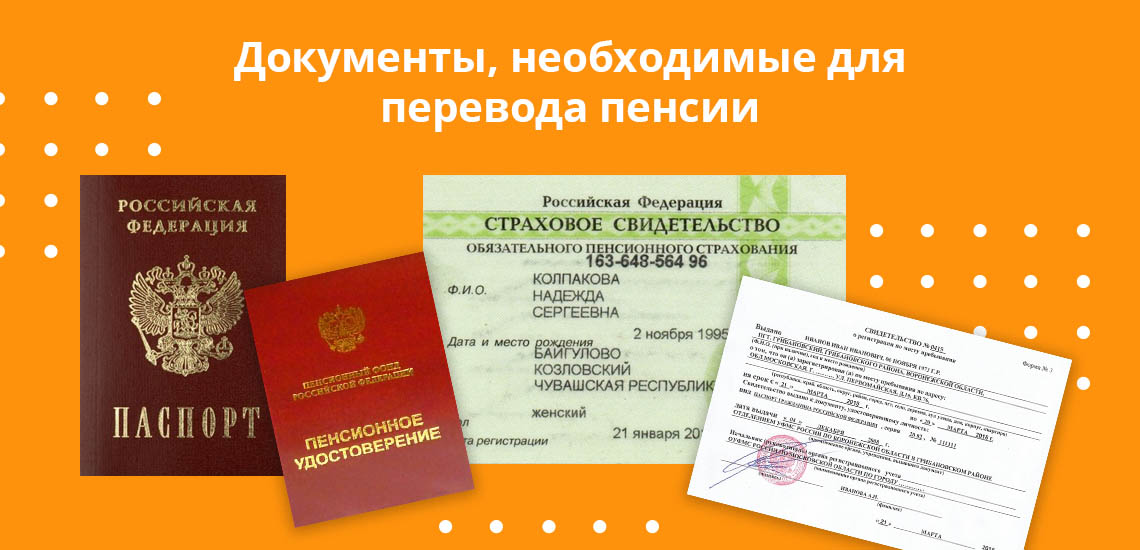

Необходимые документы

Чтобы оформить пенсионную карту, понадобится:

- Паспорт.

- Свидетельство со СНИЛС.

- Пенсионное удостоверение или заменяющая его справка.

- 5 способов улучшить свою кредитную историю

- Гриль-барбекю для дачи

- Мошенничество на прибавке к пенсии

Получение пластиковой карты МИР

Поданная пенсионером заявка рассматривается в 3-дневный срок. Возможны два варианта:

- Отклонение. Это возможно, если у гражданина нет прав на получение пенсионных выплат или у него уже есть аналогичная карта, открытая в этом банке.

- Одобрение. В этом случае в течение 2-х недель для заявителя будет изготовлена именная карта МИР. О том, что она готова, ему сообщат по телефону.

После звонка менеджера о готовности карточки пенсионеру надо прийти в банк взяв с собой паспорт.

Как уведомить ПФР

После получения пластиковой карты необходимо известить Пенсионный фонд России о том, в какой банк требуется перечислять выплаты. Это можно сделать:

- Через многофункциональный центр (МФЦ).

- В территориальном отделении ПФР.

- На интернет-ресурсе Пенсионного фонда России.

- Через личный кабинет на сайте Госуслуги.

Вне зависимости от способа подачи заявки, помимо основных данных о пенсионере (фамилии, имени, отчестве, адресе регистрации и др.) она должна содержать:

- Название банка, в котором оформлена пенсионная карта.

- Реквизиты для перечисления средств на счет.

Многие кредитные организации (например, Сбербанк и ВТБ) предлагают клиентам содействие в подаче такой заявки.

Сроки зачисления пенсионных выплат

Деньги на новую карточку начнут перечисляться на следующий месяц.

В зависимости от конкретной ситуации возможны два варианта:

- Очередная пенсия будет последний раз перечислена прежним способом. Например, банковская карточка получена 1.04.2019, значит, деньги на нее можно будет перевести с мая, а в апреле за пенсией надо идти на почту.

- Следующие выплаты начнут сразу поступать на новую карточку. К примеру, пенсионная банковская карта получена 28.03.2019, значит, деньги на нее будут переводиться с апреля. Новая пенсия поступит уже на нее.

Видео

Пенсионеры могут получать пенсионные выплаты через почту России и на банковскую карту. Для начисления пенсии через банковские счета, понадобится оформить заявление в ПФР. С 2020 года пенсионеров переводят на карты платежной системы МИР, поэтому многие банки выпускают карту уже в национальной платежной системе (НПС). Бробанк разузнал, как перевести пенсию на карту и куда для этого потребуется обращаться.

Можно ли оформить пенсию на пластик

Чаще всего оформляют выдачу пенсии в Сбербанке, но можно выбрать и любую другую организацию, которая открывает счета пенсионерам, это разрешено российским законодательством. Если уже есть дебетовая карта любого из банков РФ, можно оформить перевод выплат на нее. Это можно сделать при личном посещении ПФР и банка, или онлайн через портал Госуслуг. Во втором случае прийти в отделение пенсионного фонда все равно придется, чтобы передать оригиналы бумаг. Но это занимает не так много времени, как полное оформление документов.

В 2019-2020 гг. все пенсионные выплаты постепенно переводят на карты платежной системы МИР. В некоторых ситуациях пенсионеры наоборот хотят перевести выплаты с карты на почту и получать их в отделениях связи. Для этого понадобится предъявить заявление о переводе пенсии на почту.

Какие документы взять для перевода пенсии

Чтобы перевести пенсию на лицевой счет, привязанный к карте, нужны такие документы:

- паспорт гражданина РФ;

- удостоверение пенсионера;

- СНИЛС;

- регистрация в определенном населенном пункте, где начисляют госвыплаты.

Если регистрационные сведения вписаны в паспорте, то отдельный документ предоставлять не надо.

Инструкция как оформить перевод пенсии

Пошаговая инструкция оформления пенсии на карту Мир Сбербанка:

- Обратитесь в офис Сбербанка с комплектом перечисленных документов.

- Подпишите договор с финансовым учреждением на выпуск карты и оформление пенсионного счета.

- Посетите отделение ПФР, чтобы написать заявление о начислении пенсии на счет, открытый в банке. Образец заявления предоставят сотрудники фонда.

При идеальных условиях, оформление пенсии на пластик может занять 2-3 дня.

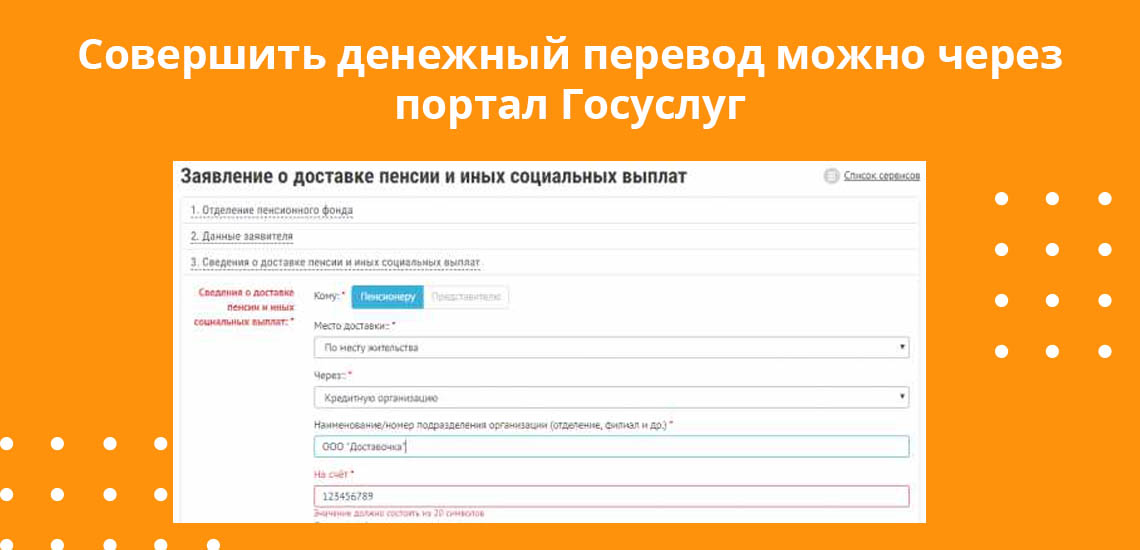

Перевод пенсии через Госуслуги

Перевести выплаты по пенсии на банковскую карту через удаленный сервис онлайн могут только те граждане, у которых:

- на сайте Госуслуг зарегистрирована учетная запись;

- учетная запись прошла подтверждение статуса.

Чтобы оформить заявление на перевод пенсионных выплат:

- Откройте личный кабинет на сайте Госуслуг.

- Кликните вкладку «услуги», выберите пункт «пенсия, пособия, льготы».

- В списке услуг найдите раздел «пенсионное обеспечение» и активируйте пункт «страховые пенсии».

- Выберите из списка «доставка пенсии».

- Ознакомьтесь с условиями предоставления услуги и нажмите «получить услугу».

- Выберите способ обращения с заявлением: через представителя по доверенности или лично.

- В заявлении напишите ФИО, адрес, контактные данные, дату и место рождения.

- Выберите вариант доставки денег: в кассе или на дому.

- Ознакомьтесь с информированием, поставьте галочку и кликните «подать заявление».

Обращение рассматривают в течение нескольких дней. Спустя это время в личном кабинете появится уведомление, где указано, что необходимо посетить отделение ПФР для предоставления оригиналов документов.

Оформление пенсии на карту через сайт занимает меньше времени, чем при личном обращении с заявлением в пенсионном фонде.

Плюсы пенсии на карту

Дистанционный способ получения пенсии на карту привлекает такими преимуществами:

- Отсутствие очереди. Оплачивать счета, оформлять перевод и выполнять другие операции по карте можно с любого устройства, у которого есть выход в интернет. Операции выполняются быстро, без посещения офиса можно провести до 90% банковских операций.

- Нет переплат. По операциям через интернет-банк или мобильное приложение комиссия либо минимальная, либо вовсе отсутствует. Для владельцев личных кабинетов банки предусматривают повышенные процентные ставки по вкладам или более выгодные курсы при конвертации валюты.

- Удобно передавать сведения со счетчиков. В онлайн-банкинге клиенты могут в любой момент перепроверять данные со счетчиков и других приборов учета. Показатели и квитанции остаются в электронной версии документа и доступны пользователю постоянно. Они сохраняются в истории, поэтому даже установка нового прибора учета не повлияет на доступ к тем оплатам, которые были проведены раньше.

Операции по карте для пенсионеров экономят и время, и силы. Посещение офиса становится необязательным, это необходимо только для того, чтобы снять наличные с пластика. И даже эту операцию можно провести в ближайшем банкомате, без обращения к кассиру.

В каких еще банках можно оформить пенсию

Перечислить пенсионные выплаты можно на лицевой счет любой финансовой организации, которая выпускает карты для пенсионеров.

В основном у таких карт бесплатное обслуживание, на остаток начисляют проценты, по покупкам — кэшбэк, а за большинство операций по счету не снимают комиссию. Карты с подобными услугами выпускают, например:

- ВТБ;

- Альфабанк;

- Газпромбанк;

- Россельхозбанк.

Получать пенсию именно на пластиковую карту Сбера пенсионеру не обязательно. Если есть более выгодные надежные продукты или уже действующая карта, можно перечислять пенсию на нее.

Как оформить пенсию через другой банк

Если изначально пенсию стали начислять на карту Сбербанка, перевести пенсию на другую карту можно в любой момент. При этом сообщать Сберу о намерении перечислять выплаты на лицевой счет другого финансового учреждения не обязательно. Чтобы перевести пенсию на карту:

- Выберите подходящую банковскую организацию.

- Ознакомьтесь с условиями и тарифами по картам для пенсионеров.

- Заключите договор с банком.

- Напишите заявление на перевод выплат и отнесите его в ПФР. Некоторые банки занимаются передачей документов самостоятельно, поэтому можно даже не посещать Пенсионный Фонд.

Дождитесь выпуска карты и начините получать на нее деньги. Карта Сбербанка останется действующей. Если нужды в ней нет, можно ее заблокировать и закрыть. Если кроме карты в Сбербанке подключены другие платные услуги, то следует их приостановить, чтобы не накапливались комиссии и пени за обслуживание.

Как выбрать банк

При переводе пенсии с карты Сбера на карту другого банка важно изучить все условия, чтобы они оказались более выгодными. Пенсионерам при выборе банковской организации стоит обратить внимание на:

- Местоположение отделения. Пожилым людям удобнее пользоваться средствами с карты, если отделение банка или банкоматы находятся вблизи от дома. Но, если банковская организация небольшая, малоизвестная и офисов по городу у нее мало, существует риск, что даже удобно расположенное отделение закроют, и придется искать новое. А оно может оказаться гораздо дальше от дома.

- Надежность. Обычно пожилые люди доверяют больше государственным организациям, они считают, что такие банки более надежны. Но на самом деле любой банк, который участвует в системе страхования вкладов, защищает средства клиента в пределах суммы 1,4 млн. рублей.

- Плюсы в обслуживании. Многие банковские организации предоставляют льготы и преимущества для пенсионеров. По таким картам обычно бесплатное обслуживание, отсутствие комиссий, кэшбэк, бонусы к процентам по вкладу, возможность оформить товары в рассрочку или другие программы стимулирования.

- Сотрудники организации. Пенсионерам важно, чтобы менеджеры в обслуживающем банке помогали решать проблему с картой или другими подключенными услугами. А также, чтобы во время посещения офиса их вежливо обслуживали и доходчиво объясняли нюансы на доступном языке. В некоторых популярных банковских учреждениях персонал действует строго по шаблону, иногда даже не вникает в суть возникшей проблемы.

- Отсутствие комиссии в банкоматах. Бывают ситуации, когда деньги с карты нужно срочно снять, вблизи нет отделения своего банка или банкомата. Тогда приходится снимать средства через банкомат другой организации, и тут важно, чтобы за эту операцию не снимали комиссию либо она была минимальной.

Проанализировав банковскую организацию по всем этим пунктам, можно выявить наиболее выгодные условия и продукты.

| Макс. сумма | 1 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 45 000 руб. |

| Возраст | До 75 лет |

| Решение | 1 день |

Топ 3 пенсионных карт

Условия и тарифы по карте еще один весомый показатель при выборе обслуживающего банка. Пенсионные карты редко бывают привилегированными. По ним могут быть установлены строгие лимиты на снятие средств за одну операцию, но и пенсии, как правило, не очень большие. Можно выбрать продукт с более высоким процентом на остаток, выгодным кэшбэком или низкими комиссиями. Это зависит от желания пенсионера или грамотности менеджера банка, который даст объективную консультацию с описанием выгод для клиента.

Условия по пенсионной карте Мир от Сбербанка:

| Услуги | Показатель |

| Срок действия | 3 года |

| Плата за обслуживание | Обслуживание бесплатное, пока начисляется пенсия |

| Процент на остаток | 3,5% ежегодно |

| Комиссия за обналичивание в любом другом банкомате | 1% |

Условия по пенсионному пластику от ВТБ:

| Услуги | Показатель |

| Плата за обслуживание | Бесплатное |

| Процент на остаток | От 2 до 10% |

| Кэшбэк | До 4% |

| Комиссия за снятие денег в любых банкоматах | Комиссию не снимают |

Условия и тарифы по карте от Газпромбанка для пенсионеров:

| Услуги | Показатель |

| Стоимость выпуска карты | Бесплатный выпуск |

| Обслуживание | Бесплатное, пока начисляется пенсия |

| Срок действия | 3 года |

| Получение средств в банкоматах ГПБ и банков корпоративной сети | Комиссии нет |

| Получение средств в сторонних банкоматах | 0,5%, но не меньше 150 рублей |

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 13

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Не все финансовые компании готовы выдавать займ гражданам пенсионного возраста. Но в банках РФ имеются специальные кредитные программы для пенсионеров. Чтобы получить кредитную карточку, пенсионерам необходимо подтвердить постоянный источник дохода.

В данном случае подойдет выписка из Пенсионного фонда о размере регулярных страховых выплат в виде пенсии. В настоящей статье рассмотрены вопросы, как оформить кредит для пенсионеров и какие банки предлагают самые выгодные условия для этой категории граждан.

Бесплатно по России

Как пенсионеру получить кредитную карту

Когда гражданину РФ требуется оформить кредит, то он изучает существующие банковские программы. Среди прочих можно найти акции, когда человеку не потребуется подтверждать свой стабильный доход.

Пенсионеры могут претендовать на высокий лимит для кредита в банке, если соблюдены такие условия:

- выплата пенсионного обеспечения производится через этот банк;

- имеются сбережения в виде вкладов;

- человек готов оформить страховку на жизнь или здоровье.

После выбора подходящих условий пенсионеру необходимо заполнить заявление на получение кредита. Сделать это можно онлайн или непосредственно в банковском отделении.

Основные условия

В российских банках выдают кредит только тем гражданам, которые постоянно или временно зарегистрированы на территории РФ (регион не имеет значения).

Кредит в минимальном размере будет выдан в том случае, если заявитель принес с собой минимальный пакет документов:

- паспорт;

- пенсионное;

- выписку и ПФ о размере ежемесячной пенсии.

В каком банке лучше оформить

Льготные условия по кредитным картам пенсионерам проще всего оформлять кредитку в том банке, через который ему выплачивают пенсионное пособие. В этом случае организация уже имеет подтверждение о том, что клиент платежеспособен, а стабильные выплаты минимизируют риск.

Согласно статистическим данным, пенсионеры отдают предпочтение тем кредитным программам, которые соответствуют следующим критериям:

- нет сложностей в оформлении;

- простые условия кредитования;

- низкий процент;

- нет скрытых комиссий или они минимальные.

Чтобы привлечь клиентов, банковские компании регулярно проводят акции и социальные программы для пенсионеров, предлагая им выгодные условия.

Альфа банк

Программа кредитования «100 дней без %» подходит для всех граждан РФ, в том числе и для пенсионеров.

Требования для выдачи кредитки:

- адрес проживания на территории России;

- минимальный ежемесячный доход – от 5 000 рублей;

- мобильный номер на связи (подойдет даже рабочий);

- паспорт и любой другой документ, удостоверяющий личность.

Участники программы могут бесплатно использовать средства в размере 50 000 рублей каждый месяц на покупки и снятие наличных. Максимальный лимит – 500 000 рублей при процентной ставке 5,9 %.

Тинькофф

Многие пенсионеры оценили преимущества кредитной программы «Платинум» от банка Тинькофф.

Требования для каждого участника программы:

- возраст от 18 до 70 лет;

- российское гражданство;

- заявитель должен иметь при себе паспорт и прописку.

Преимущества программы «Платинум»:

- первые 55 дней бесплатного пользования средствами;

- максимальный лимит – 300 000 рублей.

Каждый клиент компании Тинькофф должен подтвердить свою платежеспособность. Для этого трудоустроенным гражданам достаточно принести выписку о доходах. Для неработающих лиц пенсионного возраста подойдет пенсионное удостоверение.

Сбербанк

В Сбербанке России граждане до 65 лет могут стать держателями любой из кредиток:

- «Моментум»;

- «Классическая».

Условия и не обходимые требования для участия в программах кредитования от Сбербанка:

- российское гражданство;

- временная или постоянная прописка в любом из регионов страны;

- наличие платежной карты Сбербанка.

Обладателям кредитки «Социальная» в короткий срок оформят одну из предложенных кредитных карточек. Для тех, кто не получает пенсию в Сбербанке, необходимо доказать свою платежеспособность. Для этого приносят справку о доходах с места работы.

Кредитка «Матрешка» подойдет для граждан пенсионного возраста, если будут соблюдены такие условия:

- длительность последнего стажа не меньше трех месяцев;

- возраст оформляющего не старше 70 лет;

- заявитель является гражданином России;

- наличие постоянной прописки в регионе, где присутствует отделение ВТБ банка.

Плюсы и минусы кредитных карт

Для граждан преклонного возраста может понадобиться небольшая сумма на время до пенсионной выплаты. В этом случае выручит кредитная карточка. Оформляя маленький займ на короткий период, можно воспользоваться беспроцентным предложением. Но не всем категориям граждан может быть одобрено в кредитовании.

Среди решающих факторов нужно выделить следующие:

- необходимость страхования жизни пенсионера или его здоровья;

- часть компаний отказывают в кредите для нетрудоустроенных пенсионеров.

- высокие процентные ставки.

Страховой полис значительно увеличивает траты на выплату кредита. А минимальный размер пенсии ограничивает кредитный лимит. Поэтому перед подачей заявки полезным будет обратиться в банковское отделение для выяснения деталей.

Выбрать карту

Как оформить?

Ознакомившись с кредитными предложениями по требуемым параметрам, обращают внимание на условия.

Среди прочих критериев каждого клиента должны волновать:

- обязательный минимальный платеж;

- переплата за снятие денег в других банкоматах;

- комиссия;

- дополнительные услуги, в том числе мобильные банковские приложения и Сashback.

Онлайн кредитование

Это самый оперативный метод кредитования, но он требует базовых навыков пользования интернетом. В этой процедуре оказать помощь человеку преклонных лет могут его родственники. Заполняя анкету, подтверждают личность паспортными данными, а также возможность регулярно погашать долги по кредитке.

Обработка онлайн-анкеты занимает нескольких минут, но готовую кредитку клиенту необходимо получить на руки.

Сделать это можно следующими способами:

- привезет банковский курьер;

- через потовое отделение;

- лично посетив банковское отделение.

Процедура оформления кредитки при личном посещении

Большая часть людей пенсионного возраста не уверенно себя чувствуют при использовании онлайн сервисов. Поэтому кредитование в интернете – услуга для людей скорее средних, чем преклонных лет.

Для личного оформления придется непосредственно посетить ближайшее из отделений выбранного банка. Официальный представитель объяснит необходимые для процедуры требования. В большинстве случаев, потребуется иметь при себе паспорт и справку с подтверждением дохода (пенсии).

Рассматривая заявку, представитель банка вынесет вердикт о денежном лимите, основываясь на приведенных в анкете данных. Для пенсионеров предусмотрен минимальный размер кредита, но в индивидуальном порядке он может быть увеличен по просьбе клиента.

Заключение

Многие граждане преклонного возраста доверяют кредитным карточкам из-за простоты их использования. Люди, которые регулярно пользуются кредиткой, настраивают автоматические платежи на коммунальные услуги. Кредиткой удобно расплачиваться в магазинах и аптеках, а с услугой Сashback это выгодно. Для пенсионеров подходят небольшие кредитные лимиты в размере 50 000-100 000 рублей.

Пользование кредитной карточкой предопределяет необходимость для пенсионеров знакомство с новыми технологиями и правилами пользования. Необходимо постоянно контролировать долг на карте, а также не допускать просрочек.

Полезное видео

Предлагаем посмотреть интересно видео по теме:

Читайте также: