Как повлияет на ип увеличение платежей в пфр

Сводки с полей

Киров: за последние 2 недели закрылись больше 500 индивидуальных предпринимателей.

Архангельская область: за последние два месяца количество предпринимателей уменьшилось более чем на тысячу. В регионе ИП ликвидируется больше, чем регистрируется.

Калининград: планируется уменьшение количества предпринимателей не менее чем на 10%.

Ставропольский край: за последние три месяца предпринимателей стало на 8 тыс. меньше.

Челябинская область: с начала года предпринимателей стало меньше на 4 тыс.

Красноярск: предприниматели массово пошли в налоговую инспекцию писать заявления о ликвидации ИП. В декабре 2012 г. закрылась треть ИП от общего годового показателя (из 3535 закрывшихся в 2012 г. 1318 ИП пришли закрываться накануне вступления Закона в силу).

Санкт-Петербург: налоговые инспекции переживают наплыв посетителей - индивидуальных предпринимателей, желающих закрыть свой бизнес. Прогнозы экспертов: к 2014 г. Санкт-Петербург не досчитается 100 тыс. представителей малого бизнеса.

Причина

Все закрывающиеся предприниматели ссылаются на двукратное увеличение годового взноса в Пенсионный фонд. Напомним, сумма страховых взносов для самозанятого населения (индивидуальных предпринимателей, фермеров, адвокатов, нотариусов и др.) в текущем году составит 35 665 руб. При этом размер платежа на обязательное пенсионное страхование составляет 32 480 руб., на обязательное медицинское страхование - 3185 руб.

Если рассматривать повышение страховых взносов в ПФР в динамике, то можно увидеть, что увеличение произошло в разы. Еще несколько лет назад предприниматель платил 3 тыс. руб. в год, а теперь планка возросла до 35 тыс. руб.

Примечание. Прогнозы экономистов: из-за резкого скачка взносов в Пенсионный фонд 10% российских предпринимателей закроют бизнес.

Эксперты говорят, что в последние годы в России катастрофическими темпами снижается количество предпринимателей. Начиная с 2010 г. количество предпринимателей, закрывающих бизнес, стало превышать количество открывающих свое дело. Такая динамика ведет к постепенному вымиранию деловой активности, сокращению реального сектора экономики. Федеральные власти вместо мер, оздоравливающих и стимулирующих экономику, за счет самого неустойчивого, рискованного мелкого и среднего бизнеса надеются решить проблемы дефицита бюджета и Пенсионного фонда. По прогнозам самих предпринимателей, ситуация в стране идет к тому, что легальный мелкий бизнес как класс исчезнет, кто-то уйдет в тень. Из-за непомерного налогообложения "работа на себя" потеряет привлекательность, а для молодых людей пределом мечтаний станет не реализация собственной бизнес-идеи, start-up, а карьера в устойчивой компании или органах государственной власти.

Открытое письмо Президенту

Союз предпринимателей Новгородской области направил такое обращение к Президенту РФ:

"Уважаемый Владимир Владимирович!

3 декабря 2012 г. вступил в силу Закон N 243-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования".

Одной из статей Закона в два раза увеличивается величина взносов в Пенсионный фонд и фонды медицинского страхования для индивидуальных предпринимателей. Закон вызвал огромное количество негативных откликов со стороны предпринимателей Новгородской области.

Мы все понимаем, что в стране не хватает денег в Пенсионном фонде, но это не означает, что улучшать сложившееся положение с ПФР нужно за счет уничтожения малого бизнеса.

Все страны мира улучшают свою экономику за счет создания благоприятных условий и развития предпринимательства, а налоговую базу повышают для миллиардеров, но не среднему классу.

Увеличение пенсий должно осуществляться не за счет фискальной нагрузки на фонд заработной платы предприятий, а за счет целевых поступлений от приватизации, повышения акцизов на табак и крепкий алкоголь и рентных налогов по нефти, газу, рудным ископаемым в созданный специально для этой цели фонд старших поколений.

Общеизвестно, что предприниматель - это практически единственная реальная фигура в обществе, не получающая из бюджета никаких финансовых средств, более того, только предприниматель пополняет российский бюджет своей хозяйственной деятельностью в виде уплаченных налогов и сборов.

Мы и так пострадали в связи с кризисом 2008 - 2009 гг. и до сих пор в торговле не достигли оборотов 2008 г.

Нам непонятно, на каком основании нам повысили налог в ПФР с 7275 руб. до 35 664 руб. 66 коп., т.е. почти в 5 раз за три года. Чем же мы должны заниматься, чтобы так разбогатеть и платить такие отчисления в ПФР и ФОМС?

Единая сумма отчислений предусмотрена для предпринимателя, имеющего несколько магазинов в городе-миллионнике, и предпринимателя, который чинит обувь или плетет корзинки в небольшом поселке.

. По отношению к 2009 г. и в 2013 г. налог вырос на 490%. И при таких отчислениях в ПФР предприниматели получают пенсию от 6000 руб. до 9000 руб.

. Явно реформа и повышение отчислений в ПФР направлены не на повышение пенсий предпринимателям, а на возмещение "денежной дыры" в ПФР за наш счет, чтобы платить чиновникам и депутатам пенсии по 100 000 руб. и выше.

Как такое возможно в одном государстве, когда одни получают пенсии по 6000 руб., а другие (так называемые слуги народа) - по 250 000 руб. и живут (получают зарплату) за счет наших налогов.

Пора привести в соответствие пенсии, нельзя государству такими пенсиями унижать свой народ. Не нам нужно повышать налоги в ПФР, а прекратить платить пенсии по 100 000 руб. и выше.

Минимальная и максимальная пенсии не должны быть настолько разными. Мы с уважением относимся к работе чиновников, но такие законы всех нас возмущают и не устраивают.

Чем выше налоги, тем становится выгоднее не производить что-либо, а отойти от всякой экономической активности, предпочитая хоть и меньше зарабатывать, но и трудиться как можно меньше.

Убедительно просим Вас принять меры и прекратить планомерное ухудшение условий для предпринимательской деятельности и уничтожение малого бизнеса в РФ.

Надеемся на взаимопонимание.

С уважением, предприниматели Новгородской области".

Официальная позиция: увеличение страховых взносов защитит индивидуальных предпринимателей

Так, Отделение Пенсионного фонда РФ по Республике Бурятия высказало такую позицию по поводу увеличения страховых взносов для индивидуальных предпринимателей с 1 января 2013 г.

Нововведения в отношении самозанятого населения направлены на создание условий для формирования пенсионных прав предпринимателей, соотносимых с правами наемных работников. До 2013 г. при возможно одинаковом уровне дохода пенсионные права самозанятого населения формировались в объеме почти в 10 раз меньше, чем у наемных работников.

Например, работодатель платил за сотрудника со средней по стране заработной платой (512 тыс. руб. в год) страховые взносы в ПФР по тарифу 22%, то есть 112 тыс. 640 руб. Индивидуальный предприниматель же уплачивал страховые взносы за себя по фиксированной ставке: 1 МРОТ x 12 месяцев. В 2012 г. сумма платежа составляла 14 386 руб., то есть за месяц пенсионная и медицинская страховка составляла чуть менее 1200 руб.

При этом, если предприниматель выходит на трудовую пенсию и получает ее, к примеру, в минимальном размере (в Бурятии - 6131 руб.), разрыв составит 4931 руб. Если за основу взята средняя трудовая пенсия, то разница вырастет до 8217 руб. И эту разницу кто-то должен оплатить. По законодательству пенсионер не может получать менее 6131 руб., а тем более всего 1200 руб. в месяц. Сейчас в роли этого "кто-то" вынужден выступать ПФР, который из своего бюджета "гасит" недоплаченное предпринимателями, то есть фактически дофинансирует индивидуальных предпринимателей, которых в стране сейчас более 20 млн.

Согласно разработанной стратегии для решения этой проблемы и было решено поэтапно повысить размер страховых взносов для самозанятого населения. Это именной возмездный платеж, который зачисляется на персонифицированный пенсионный счет каждого застрахованного лица и затем учитывается при формировании будущей пенсии гражданина.

В случае если некоторым представителям малого бизнеса кажется не под силу оплатить страховые взносы сразу одним платежом за год, Пенсионный фонд РФ рекомендует им производить уплату страховых взносов ежемесячно по 3 тыс. руб.

В наше время индивидуальные предприниматели в России не чувствуют себя защищёнными: сегодня у тебя есть бизнес и благополучие, завтра всего этого может не быть. Работа на себя – это риск. Можно ли как-то обезопасить своё будущее? О том, как ИП можно увеличить пенсию, расскажем в статье.

Как считается пенсия ИП

Индивидуального предпринимателя, как и у всех, волнует вопрос, что он будет кушать на пенсии. Например, наша читательница Ольга Несмеянова делится в комментариях своей историей: «Я родилась в Норильске ,13.5 лет отработала с з.п. 400 руб. Потом свой бизнес в Москве. Стаж 40 лет. Пенсия 9100 рублей!». И таких историй множество, когда ожидания не соответствуют реальности. Попробуем понять, как считать пенсию, и в каких случаях её можно увеличить.

Право на пенсионные выплаты появляется при наличии обязательных условий:

- достижение пенсионного возраста (в 2019 году для мужчин это 60,5 лет, для женщин – 55,5 лет);

- страховой стаж (сегодня это 10 лет, к 2024 году он станет равен 15 годам);

- индивидуальные пенсионные баллы (минимальное количество баллов на сегодняшний день составляет 16,2, к 2025 году размер коэффициента составит 30 баллов).

Чем больше баллов, тем выше будет размер пенсии. Важно, чтобы ИП работал легально, а не «в чёрную». Каждый год или квартал должны быть уплачены страховые взносы, размеры которых зависят от уровня дохода бизнесмена:

- при размере официального годового дохода до 300 тысяч рублей выплаты осуществляются в фиксированном размере, к примеру, в текущем году это 29 354 рубля;

- если уровень дохода ИП превышает 300 тысяч рублей , то сверх этой суммы дополнительно выплачивается 1%;

Также возможно внесение добровольных страховых взносов.

на любой заказ из нашего каталога по промокоду «Я С Дзена»

5 способов увеличения пенсии

Если за всё время деятельности ИП уплачивал необходимые фиксированные взносы, то в будущем ему будет положена пенсия, равная прожиточному минимуму.

Сегодня существует не так много способов для законного увеличения будущей пенсии, и все они действительны только при условии наличия минимального стажа и легального осуществления деятельности:

- Уплачивать фиксированный платеж в повышенном размере . Для этого необходимо поставить в известность Пенсионный фонд, чтобы дополнительная внесённая сумма не была воспринята как переплата.

- Участвовать в пенсионных программах негосударственных фондов , но надо сказать, в России им мало доверяют.

- Купить пенсионные баллы (стаж) . Но есть ограничение: число купленных баллов не может превышать половины от необходимого количества.

- Отсрочить получение пенсии , то есть не обращаться за выплатами при выполнении всех необходимых условий. Если человек не обращался за назначением пособия в течение нескольких лет, то за это время будут начисляться повышенные коэффициенты. Так, через 5 лет размер пенсии увеличится на 40%.

- Платить максимальные страховые взносы. Но это способ очень затратный и довольно рискованный, так как сумма платится большая, а гарантий очень мало.

Важно помнить, что если ИП не платил стабильно взносы или при наступлении пенсионного возраста количество баллов оказалось меньше требуемого законодательством, бизнесмен может рассчитывать только на социальную пенсию. В 2019 году её размер составляет 5 034,25 рублей.

А вы используете какой-то из этих способов, чтобы увеличить обеспечить себе в будущем достойную старость?

Друзья, если вы хотите поделиться своей историей или мнением на темы, которые мы поднимаем в нашем канале, пишите нам на почту 301@online-kassa.ru. Мы свяжемся с вами, и, возможно, героем следующей статьи станете именно вы.

Подписывайтесь на канал ЗДЕСЬ , так вы не пропустите новое и важное !

Индивидуальные предприниматели из пострадавших отраслей смогут сэкономить на страховых взносах за себя до 12 130 Р . На эту сумму официально уменьшены фиксированные пенсионные взносы за 2020 год.

Но дополнительные взносы на пенсионное страхование не уменьшили и не отменили. Взнос на медицинское страхование тоже остался прежним. А в реальности никакой экономии из-за снижения взносов у предпринимателя может не быть. Так устроены некоторые системы налогообложения: один платеж снизится — другой на ту же сумму вырастет. Но это не значит, что сэкономить на взносах вообще никак нельзя.

Раскладываем по полочкам, что нужно знать о новой льготе, если у вас есть статус ИП.

О каких взносах речь

Все ИП, кроме самозанятых, должны платить страховые взносы за себя. Это отчисления на свое пенсионное и медицинское страхование. Даже если у предпринимателя нет доходов или есть убытки, платить взносы все равно придется. На УСН, общей системе, ЕНВД, патенте — всем надо платить взносы.

Страховые взносы ИП за себя делятся на два вида:

- Минимальная обязательная сумма в год, которая не привязана к доходу. Она одинакова для всех ИП: на пенсионное страхование — 32 448 Р , на медицинское — 8426 Р .

- Дополнительные взносы на пенсионное страхование — 1% с дохода сверх 300 000 Р в год. При доходе 500 000 Р нужно заплатить 2000 Р .

Также ИП платят страховые взносы за работников, если они есть. Там отдельные условия и льготы.

Из-за пандемии некоторым предпринимателям разрешили платить меньше взносов. Это касается только фиксированных взносов на пенсионное страхование.

Кому уменьшили фиксированные взносы

Фиксированные взносы на пенсионное страхование уменьшили только тем предпринимателям, у кого основной код ОКВЭД входит в перечень пострадавших отраслей. Чем на самом деле занимается ИП и как его бизнес пострадал из-за коронавируса , не имеет значения.

Если основной код ОКВЭД относился к общепиту, а на самом деле ИП продавал двери через интернет-магазин, он может уменьшить взносы, хотя отрасль не пострадала. Если у ИП была кофейня, но код ОКВЭД — из категории транспортных услуг, то льготы нет, хотя на самом деле работа прекратилась.

Менять код ОКВЭД поздно: к пострадавшим отраслям отнесли только тех, у кого нужный код был в реестре на 1 марта 2020 года.

Относиться к малому и среднему бизнесу, как требуется для некоторых других льгот, необязательно.

На сколько уменьшилась сумма взносов

Если есть право на льготу, в 2020 году фиксированные взносы на пенсионное страхование составят 20 318 Р за полный год — то есть на 12 130 Р меньше, чем без льготы.

Взносы на медицинское страхование не уменьшаются — за год нужно заплатить 8426 Р .

Срок уплаты фиксированных взносов — до 31 декабря текущего года.

Что с дополнительными пенсионными взносами

Дополнительные взносы не уменьшали и не отменяли. Если доход ИП даже из пострадавшей отрасли больше 300 000 Р в год, на пенсионное страхование нужно платить 1% от суммы превышения, как обычно.

Срок уплаты этой части взносов — до 1 июля следующего года. Исключение — для взносов за 2019 год: там перенос срока и рассрочка на год.

Почему снижение взносов поможет не всем

На большинстве режимов налогообложения страховые взносы уменьшают начисленный налог с дохода — или включаются в расходы, что тоже влияет на налог к уплате.

Например, ИП на УСН «Доходы» должен платить 6% от дохода — это налог. Также он должен заплатить страховые взносы. Эти суммы уменьшают начисленный налог на доходы, то есть вычитаются из него. В результате ИП на УСН «Доходы» даже с учетом взносов все равно заплатит в бюджет 6%. Иногда бывает, что ИП вообще платит только взносы, а налог — нет.

Пример расчета налога ИП на УСН «Доходы»

| Период | Доход | Начисленный налог | Уплаченные фиксированные взносы | Налог к уплате |

|---|---|---|---|---|

| Первый квартал | 150 000 Р | 9000 Р | 10 218 Р | 0 Р |

| Полугодие | 300 000 Р | 18 000 Р | 20 437 Р | 0 Р |

| 9 месяцев | 450 000 Р | 27 000 Р | 30 655 Р | 0 Р |

| Год | 700 000 Р | 42 000 Р | 40 874 Р | 1126 Р |

Помимо взносов ИП с доходом 700 000 Р и без работников в год заплатит только 1126 Р налога. Хотя начислит 42 000 Р . Чем меньше взносов, тем меньше сумма, на которую можно уменьшить налог. И тем больше сумма налога к уплате.

Расчет для того же ИП с учетом уменьшенных взносов

| Период | Доход | Начисленный налог | Уплаченные фиксированные взносы | Налог к уплате |

|---|---|---|---|---|

| Первый квартал | 150 000 Р | 9000 Р | 10 218 Р | 0 Р |

| Полугодие | 300 000 Р | 18 000 Р | 20 437 Р | 0 Р |

| 9 месяцев | 450 000 Р | 27 000 Р | 28 744 Р | 0 Р |

| Год | 700 000 Р | 42 000 Р | 28 744 Р | 13 256 Р |

Получается, что ИП сэкономит на взносах 12 130 Р в год, но ту же сумму доплатит в виде налога с доходов.

Налоги с дохода за второй квартал или полугодие ИП списали, но ИП из нашего примера тоже ничего не сэкономит, потому что из-за уплаты взносов у него все равно не было начислений. А о списании налогов и уменьшении взносов стало известно только в конце второго квартала, когда многие уже заплатили очередную часть взносов за себя.

Если у ИП есть работники, налог он может уменьшить только на 50% уплаченных взносов. Тогда расчеты будут другими — тем более что взносы за работников с апреля по июль тоже разрешили не платить.

Кому эта льгота все-таки поможет сэкономить

Уменьшение фиксированных взносов поможет сэкономить тем ИП, кто:

- Работает на патенте. Они не уменьшают стоимость патента на взносы, поэтому расходы за год реально сократятся на 12 130 Р .

- Не получает дохода. В этом случае придется платить только фиксированные взносы, а налога не будет. Сумма расходов станет меньше благодаря льготе.

- Получает доход до 479 000 Р в год. При таком доходе сумма взносов будет равна сумме налога и полностью ее перекроет. На взносах получится сэкономить 12 130 Р , а ничего доплачивать не придется. Дополнительный взнос можно платить в следующем году.

Как еще можно сэкономить на взносах

Если у ИП все в порядке с доходами, в уменьшении взносов нет смысла: все равно придется доплачивать деньги в бюджет в виде налога.

Но если доход снизился или вообще пропал, а права на льготу нет, можно использовать такие варианты:

- закрыть ИП. Взносы надо платить, даже если деятельности и дохода нет. Но если прекратить регистрацию ИП на время перерыва в бизнесе, взносов не будет. Когда все наладится, можно снова зарегистрироваться. Взносы за неполный год считаются пропорционально. У нас есть инструкция, как закрыть ИП быстро и недорого. Открыть заново тоже несложно;

- перейти на самозанятость. Если нужно сохранить статус ИП, но не хочется платить взносы в период затишья, можно применять налог на профессиональны доход. Там нет обязательных взносов, но и пенсионного стажа тоже нет. Зато есть налоговый бонус, который в 2020 году прилично вырос и может полностью идти на уплату налога.

Обратитесь за консультацией к профессионалу

Прежде чем принимать решение о смене налогового режима, прекращении регистрации или сроках уплаты взносов ради экономии, проконсультируйтесь с грамотным бухгалтером. В каждом бизнесе есть нюансы. Из-за необдуманных действий предприниматели иногда теряют миллионы.

Сегодня в России трудятся свыше 3 млн ИП. Как и обычные наемные работники, они хотят отчетливо представлять свое будущее и понимать, светит ли им пенсия и в каком размере. Сегодня попробуем разобраться в этом непростом вопросе.

С наемными работниками все понятно. За них работодатель ежемесячно делает отчисления, которые становятся фундаментом будущей пенсии. Они могут не переживать за свое будущее. Достаточно получать хорошую зарплату и набрать необходимый уровень трудового стажа, чтобы рассчитывать на приличную пенсию.

Размер взносов

А как быть с ИП, которые одновременно выступают в роли и работодателя, и работника? Они тоже имеют полное право на пенсию. Их пенсия складывается из страховых взносов, которые каждый индивидуальный предприниматель обязан ежегодно выплачивать.

Размер ежегодных платежей имеет фиксированный характер. Например, в 2018 году ИП нужно выплатить взносы на сумму в 32 385 рублей. Из этой суммы чуть более 26 тыс. рублей отправляются на пенсионное страхование, а около 6 тыс. рублей идут на медицинское страхование.

Данные взносы обязательны для всех ИП. При этом не имеет значения, ведет ли деятельность бизнесмен, получает ли он прибыль или несет убытки. Иногда высокий размер взносов становится проблемой для предпринимателей, которые получают небольшой доход, осуществляя деятельность в крошечном городке. Именно поэтому, если ИП не получает прибыль и не видит перспектив, то предпочитает быстро закрыться.

Кроме обязательной фиксированной части страховых взносов, еще существует переменная часть. Она уже привязывается к размеру дохода ИП и уплачивать ее нужно только в случае, если за год ИП получает доходы на сумму более 300 тыс. рублей. Размер взносов составляет 1% от суммы, которая превышает установленную планку.

Пример. Представим, что ИП за год заработал 2 млн рублей. Ему нужно будет уплатить 32 385 рублей, а также 1% от 1,7 млн (2 млн – 0,3 млн), то есть 17 000 рублей. Итого общий размер взносов за год может приблизиться к 50 тыс. рублей.

Таким образом, сравнивая ИП и наемных сотрудников, можно отметить, что расчет будущей пенсии у предпринимателей происходит за счет той суммы страховых взносов, что они уплатили за время своей деятельности. У «наемников» размер пенсии будет зависеть от объема зарплаты.

Как считать трудовой стаж ИП?

Наемные работники знают, что чем выше будет продолжительность их трудовой деятельности при наличии официального трудоустройства и белой зарплаты, тем больше в итоге будет размер их пенсии, который зависит от так называемого трудового стажа.

С ИП ситуация примерно такая же. Только здесь учитывают все время функционирования ИП. В расчет принимают все годы независимо от наличия реальной деятельности, потому что ИП, как мы отмечали выше, обязаны при любых условиях платить фиксированные взносы в бюджет.

Если гражданин долгое время работал в качестве индивидуального предпринимателя, однако потом решил закрыть собственное дело и устроиться наемным сотрудником в компанию, то при расчете пенсии будут учитывать годы функционирования ИП плюс годы, проведенные в качестве наемного служащего.

Формула для расчета пенсии

Индивидуальные предприниматели, чтобы понимать, какой размер пенсии им светит, могут взглянуть на специальную формулу расчета. Она дает примерное представление о предстоящих выплатах.

Формула выглядит следующим образом:

Размер страховой пенсии = Сумма накопленных баллов за годы работы x Стоимость пенсионного балла к моменту выхода на пенсию + Базисная выплата.

А теперь расскажем о значениях, которые нужно подставлять в эту формулу.

Базисная выплата – это определенная величина, которая устанавливается государством и не зависит от размера средств, переведенных в казну плательщиком за годы деятельности. В 2018 году базисная выплата составляет 4 982 рубля. Ее размер государство ежегодно индексирует в зависимости от уровня инфляции.

Стоимость пенсионного балла сегодня составляет 81,49 руб. Данный показатель государство также будет регулярно индексировать, чтобы размер пенсионных выплат всегда соответствовал требованиям времени.

И, наконец, третий параметр нашей формулы – это сумма накопленных баллов за годы работы. За каждый отработанный год гражданин будет получать определенное количество баллов, которые потом просто все подсчитают. В 2018 году максимальный размер баллов за год составляет 8,7. Начиная с 2021 года за каждые 12 месяцев можно будет получать до 10 баллов.

При этом гражданин должен не просто числиться на бумаге трудящимся. Начисление баллов происходит только, если работодатель перечисляет за своего наемного работника соответствующие взносы. В случае с ИП речь идет об уплате обязательных, страховых взносов.

Чем больше зарплата гражданина и чем выше размер уплаченных взносов, тем больше баллов ему будут начислять за год. Проработав в таком режиме много лет, можно будет рассчитывать на высокую пенсию.

Какие еще факторы влияют на пенсию?

Если ИП желает существенно увеличить размер своей пенсии, то ему необходимо немного затянуть с обращением за пенсионными деньгами. Иными словами, гражданин уже имеет право на получение пенсии, однако не оформляет ее, а продолжает работать и кормить себя без госпомощи.

И чем дольше гражданин протянет на самообеспечении, тем больший размер пенсии ему потом назначат. Все дело в том, что для таких случаев предусмотрено увеличение параметров указанной выше формулы.

Например, если гражданин решит подождать 5 лет после получения права на пенсию и только потом придет за ее назначением, то при расчете ему добавят к базисной выплате 36%. Сумма накопленных баллов увеличивается на 45%.

Если гражданин проявит выдержку и 10 лет не будет обращаться за пенсионными деньгами, то базисная выплата в его случае увеличится более чем в 2 раза. Размер накопленных баллов ему увеличат в 2,3 раза.

Такие бонусы существенно увеличивают итоговый размер пенсионных выплат. Появились они не просто так. Государство заинтересовано в том, чтобы граждане, как можно дольше оставались на рынке труда и не спешили за пенсией. На фоне сокращения трудоспособного населения эта проблема приобретает действительно острый характер.

Выгодными же бонусами можно стимулировать граждан к продолжению трудовой деятельности. Потенциальные пенсионеры будут знать, что если они еще немного поработают, а потом придут за пенсией, то ее размер будет существенно больше.

Сколько примерно может получить ИП?

Благодаря пенсионному калькулятору, который расположен на сайте ПФР, можно примерно представить, какую пенсию будут получать действующие предприниматели, если будут и дальше продолжать свою деятельность и регулярно осуществлять страховые взносы.

Например, представим, что ИП планирует около 30 лет работать на рынке, получая при этом около 1,2 млн рублей в год. Согласно расчетам калькулятора, ИП сможет на пенсии получать 12,6 тыс. рублей в месяц. Если при таком же уровне доходов проработать, например, 40 лет, то можно рассчитывать на пенсионные выплаты в размере более 15 тыс. рублей.

А теперь давайте учтем бонусы и представим, что ИП не сразу воспользуется своим правом на пенсию. Проработав 40 лет и получая по 1,2 млн рублей в год, гражданин решает оттянуть выход на пенсию еще на 5 лет. Его размер пенсии мгновенно увеличивается до 21,6 тыс. рублей. Если прийти за пенсией через 10 лет после появления такого права, то размер пенсии ИП и вовсе составит более 34 тыс. рублей. И это хороший уровень, который приближен к среднему уровню зарплаты в России.

При этом надо понимать, что расчеты ведутся относительно текущих цен. На момент выхода на пенсию размер будет, конечно, проиндексирован с учетом инфляции.

Делаем выводы

Итак, можно сказать, что каждый ИП, если он заинтересован в хорошей пенсии, должен уделять внимание нескольким базовым факторам. А именно:

- Общий стаж работы. Чем больше лет ИП трудится, тем лучше, ведь каждый дополнительный год при условии отчислений на взносы приносит ему дополнительные баллы.

- Размер дохода. Хотя ИП платят фиксированные взносы, но у них есть еще переменная часть, которая зависит от размера дохода. Соответственно, при большом доходе отчислений государству будет больше, а значит, можно будет рассчитывать на хорошую пенсию.

- Позднее обращение. И, наконец, не стоит сразу же прекращать бизнес и бежать за пенсией, как только появится такая возможность. Иногда лучше работать дальше, рассчитывая на то, что за это время размер выплат существенно увеличится.

of your page -->

Сводки с полей

Киров: за последние 2 недели закрылись больше 500 индивидуальных предпринимателей.

Архангельская область: за последние два месяца количество предпринимателей уменьшилось более чем на тысячу. В регионе ИП ликвидируется больше, чем регистрируется.

Калининград: планируется уменьшение количества предпринимателей не менее чем на 10%.

Ставропольский край: за последние три месяца предпринимателей стало на 8 тыс. меньше.

Челябинская область: с начала года предпринимателей стало меньше на 4 тыс.

Красноярск: предприниматели массово пошли в налоговую инспекцию писать заявления о ликвидации ИП. В декабре 2012 г. закрылась треть ИП от общего годового показателя (из 3535 закрывшихся в 2012 г. 1318 ИП пришли закрываться накануне вступления Закона в силу).

Санкт-Петербург: налоговые инспекции переживают наплыв посетителей - индивидуальных предпринимателей, желающих закрыть свой бизнес. Прогнозы экспертов: к 2014 г. Санкт-Петербург не досчитается 100 тыс. представителей малого бизнеса.

Причина

Все закрывающиеся предприниматели ссылаются на двукратное увеличение годового взноса в Пенсионный фонд. Напомним, сумма страховых взносов для самозанятого населения (индивидуальных предпринимателей, фермеров, адвокатов, нотариусов и др.) в текущем году составит 35 665 руб. При этом размер платежа на обязательное пенсионное страхование составляет 32 480 руб., на обязательное медицинское страхование - 3185 руб.

Если рассматривать повышение страховых взносов в ПФР в динамике, то можно увидеть, что увеличение произошло в разы. Еще несколько лет назад предприниматель платил 3 тыс. руб. в год, а теперь планка возросла до 35 тыс. руб.

Примечание. Прогнозы экономистов: из-за резкого скачка взносов в Пенсионный фонд 10% российских предпринимателей закроют бизнес.

Эксперты говорят, что в последние годы в России катастрофическими темпами снижается количество предпринимателей. Начиная с 2010 г. количество предпринимателей, закрывающих бизнес, стало превышать количество открывающих свое дело. Такая динамика ведет к постепенному вымиранию деловой активности, сокращению реального сектора экономики. Федеральные власти вместо мер, оздоравливающих и стимулирующих экономику, за счет самого неустойчивого, рискованного мелкого и среднего бизнеса надеются решить проблемы дефицита бюджета и Пенсионного фонда. По прогнозам самих предпринимателей, ситуация в стране идет к тому, что легальный мелкий бизнес как класс исчезнет, кто-то уйдет в тень. Из-за непомерного налогообложения "работа на себя" потеряет привлекательность, а для молодых людей пределом мечтаний станет не реализация собственной бизнес-идеи, start-up, а карьера в устойчивой компании или органах государственной власти.

Открытое письмо Президенту

Союз предпринимателей Новгородской области направил такое обращение к Президенту РФ:

"Уважаемый Владимир Владимирович!

3 декабря 2012 г. вступил в силу Закон N 243-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования".

Одной из статей Закона в два раза увеличивается величина взносов в Пенсионный фонд и фонды медицинского страхования для индивидуальных предпринимателей. Закон вызвал огромное количество негативных откликов со стороны предпринимателей Новгородской области.

Мы все понимаем, что в стране не хватает денег в Пенсионном фонде, но это не означает, что улучшать сложившееся положение с ПФР нужно за счет уничтожения малого бизнеса.

Все страны мира улучшают свою экономику за счет создания благоприятных условий и развития предпринимательства, а налоговую базу повышают для миллиардеров, но не среднему классу.

Увеличение пенсий должно осуществляться не за счет фискальной нагрузки на фонд заработной платы предприятий, а за счет целевых поступлений от приватизации, повышения акцизов на табак и крепкий алкоголь и рентных налогов по нефти, газу, рудным ископаемым в созданный специально для этой цели фонд старших поколений.

Общеизвестно, что предприниматель - это практически единственная реальная фигура в обществе, не получающая из бюджета никаких финансовых средств, более того, только предприниматель пополняет российский бюджет своей хозяйственной деятельностью в виде уплаченных налогов и сборов.

Мы и так пострадали в связи с кризисом 2008 - 2009 гг. и до сих пор в торговле не достигли оборотов 2008 г.

Нам непонятно, на каком основании нам повысили налог в ПФР с 7275 руб. до 35 664 руб. 66 коп., т.е. почти в 5 раз за три года. Чем же мы должны заниматься, чтобы так разбогатеть и платить такие отчисления в ПФР и ФОМС?

Единая сумма отчислений предусмотрена для предпринимателя, имеющего несколько магазинов в городе-миллионнике, и предпринимателя, который чинит обувь или плетет корзинки в небольшом поселке.

. По отношению к 2009 г. и в 2013 г. налог вырос на 490%. И при таких отчислениях в ПФР предприниматели получают пенсию от 6000 руб. до 9000 руб.

. Явно реформа и повышение отчислений в ПФР направлены не на повышение пенсий предпринимателям, а на возмещение "денежной дыры" в ПФР за наш счет, чтобы платить чиновникам и депутатам пенсии по 100 000 руб. и выше.

Как такое возможно в одном государстве, когда одни получают пенсии по 6000 руб., а другие (так называемые слуги народа) - по 250 000 руб. и живут (получают зарплату) за счет наших налогов.

Пора привести в соответствие пенсии, нельзя государству такими пенсиями унижать свой народ. Не нам нужно повышать налоги в ПФР, а прекратить платить пенсии по 100 000 руб. и выше.

Минимальная и максимальная пенсии не должны быть настолько разными. Мы с уважением относимся к работе чиновников, но такие законы всех нас возмущают и не устраивают.

Чем выше налоги, тем становится выгоднее не производить что-либо, а отойти от всякой экономической активности, предпочитая хоть и меньше зарабатывать, но и трудиться как можно меньше.

Убедительно просим Вас принять меры и прекратить планомерное ухудшение условий для предпринимательской деятельности и уничтожение малого бизнеса в РФ.

Надеемся на взаимопонимание.

С уважением, предприниматели Новгородской области".

Официальная позиция: увеличение страховых взносов защитит индивидуальных предпринимателей

Так, Отделение Пенсионного фонда РФ по Республике Бурятия высказало такую позицию по поводу увеличения страховых взносов для индивидуальных предпринимателей с 1 января 2013 г.

Нововведения в отношении самозанятого населения направлены на создание условий для формирования пенсионных прав предпринимателей, соотносимых с правами наемных работников. До 2013 г. при возможно одинаковом уровне дохода пенсионные права самозанятого населения формировались в объеме почти в 10 раз меньше, чем у наемных работников.

Например, работодатель платил за сотрудника со средней по стране заработной платой (512 тыс. руб. в год) страховые взносы в ПФР по тарифу 22%, то есть 112 тыс. 640 руб. Индивидуальный предприниматель же уплачивал страховые взносы за себя по фиксированной ставке: 1 МРОТ x 12 месяцев. В 2012 г. сумма платежа составляла 14 386 руб., то есть за месяц пенсионная и медицинская страховка составляла чуть менее 1200 руб.

При этом, если предприниматель выходит на трудовую пенсию и получает ее, к примеру, в минимальном размере (в Бурятии - 6131 руб.), разрыв составит 4931 руб. Если за основу взята средняя трудовая пенсия, то разница вырастет до 8217 руб. И эту разницу кто-то должен оплатить. По законодательству пенсионер не может получать менее 6131 руб., а тем более всего 1200 руб. в месяц. Сейчас в роли этого "кто-то" вынужден выступать ПФР, который из своего бюджета "гасит" недоплаченное предпринимателями, то есть фактически дофинансирует индивидуальных предпринимателей, которых в стране сейчас более 20 млн.

Согласно разработанной стратегии для решения этой проблемы и было решено поэтапно повысить размер страховых взносов для самозанятого населения. Это именной возмездный платеж, который зачисляется на персонифицированный пенсионный счет каждого застрахованного лица и затем учитывается при формировании будущей пенсии гражданина.

В случае если некоторым представителям малого бизнеса кажется не под силу оплатить страховые взносы сразу одним платежом за год, Пенсионный фонд РФ рекомендует им производить уплату страховых взносов ежемесячно по 3 тыс. руб.

Какие взносы должны платить действующие ИП в 2020 году

ИП (даже если у них нет работников) обязаны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2020 году перечислять страховые взносы «за себя» ИП обязаны вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах.

Повышение суммы страховых взносов для ИП с 2020 года

Размер фиксированных взносов в фонды, которые предприниматели платят за себя, увеличивается каждый год (ст. 430 НК РФ). В 2020 году предприниматели будут платить больше взносов. Сумма фиксированных платежей вырастет почти на 4600 руб. Перед вами сравнительная таблица платежей. Это минимальные суммы, которые бизнесмен заплатить за целый год.

Однако со всех своих доходов свыше 300 000 руб. за календарный год ИП дополнительно оплачивает пенсионные взносы по ставке 1%. Взносы на медицинское страхование с превышения не платятся.

Пример расчета страховых взносов с дохода более 300 тысяч рублей в 2020 году

ИП в 2020 году вел предпринимательскую деятельность на УСН. Доходы предпринимателя за год по Книге учета составили 10 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2020 год он не позднее 31 декабря 2020 года заплатил фиксированные суммы. Не позднее 31 декабря 2020 года перечислил:

- 1. На пенсионное страхование ОПС: 32 448 руб.;

- 2. На медстрахование — ОМС: 8 426 руб.

Расчет исходя из доходов равен 97 000 руб. ((10 млн. руб. – 300 000 руб.)) x 1% Предприниматель перечислил в ПФР не позднее 1 июля 2021 года 97 000 руб.

При этом существует максимальная сумма годового взноса на пенсионное страхование. Она составляет восьмикратный размер фиксированной величины взноса на ОПС. Это значит, что индивидуальный предприниматель за 2020 год может оплатить не более 268 010 рублей , из них:

- 259 584 рубля на обязательное пенсионное страхование (32 448 р. x 8);

- 8 426 рублей на медицинское страхование.

Сроки уплаты страховых взносов ИП в 2020 году

На оплату фиксированных платежей предпринимателю дается год – заплатить их нужно до 31 декабря того года, за который начислены взносы. Платежи, которые рассчитываются с превышения дохода в 300 000 руб., оплачиваются до 1 июля года, следующего за тем, в котором получен доход. Сроки представлены в таблице ниже.

Таблица: сроки уплаты страховых взносов “за себя” в 2020 году

| Вид платежа | Крайний срок по НК |

| Пенсионные взносы с дохода не более 300 000 руб. | 31.12.2020 |

| Пенсионные взносы с дохода свыше 300 000 руб. | Не 01.07.2021, а 02.11.2020 (перенос из-за коронавируса) |

| Медицинские взносы независимо от суммы дохода | 31.12.2020 |

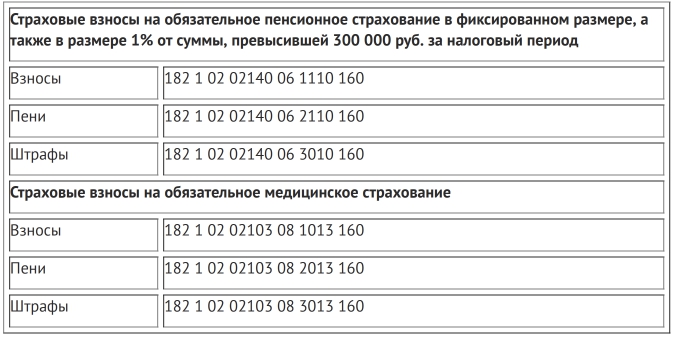

КБК ИП: фиксированный платеж “за себя” в 2020 году

Обратите внимание, что в 2020 году установлен единый код для уплаты фиксированной суммы взносов на пенсионное страхование и суммы с превышения дохода.

Фиксированные платежи ИП в 2020 году нужно уплачивать по следующим КБК (независимо от применяемого режима).

Таблица: КБК для уплаты страховых взносов ИП в 2020 году

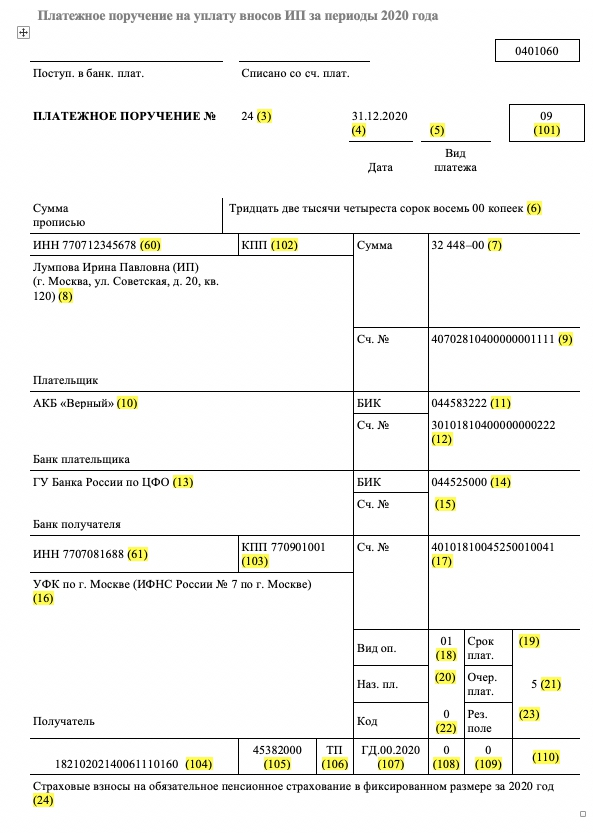

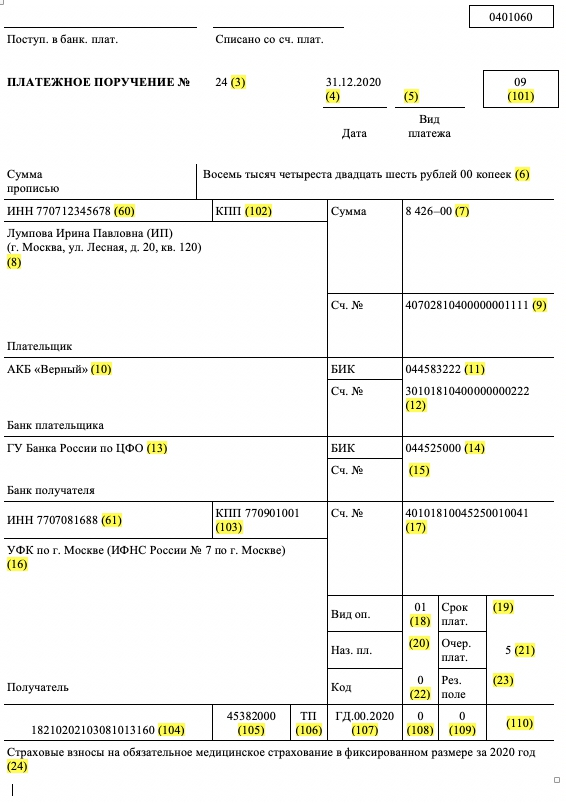

Страховые взносы на обязательное пенсионное и медицинское страхование перечисляйте отдельными платежными поручениями. Платежные поручения: образцы

Вы можете скачать образец образец платежного поручения на уплату фиксированных пенсионных взносов по ссылке.

Вы можете скачать образец платежки на уплату медицинских взносов по ссылке.

Отчетность по фиксированным взносам не сдается, даже если величина дохода предпринимателя превысила 300 000 руб. за 2020 год.

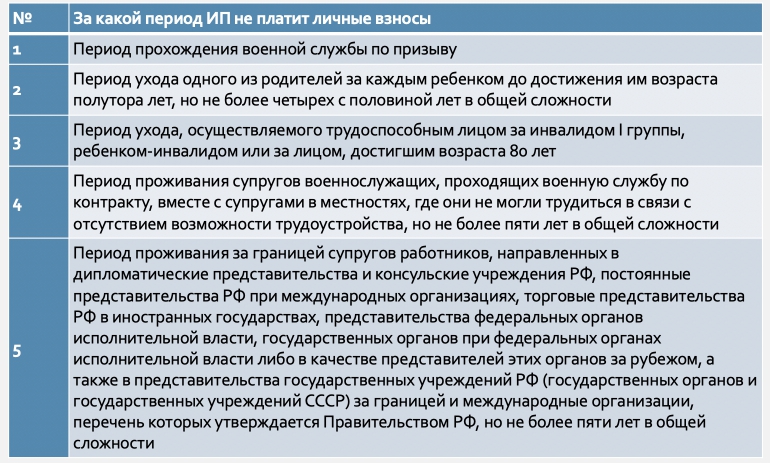

Когда ИП вправе не платить взносы: новый порядок учета периодов

Существует 5 случаев, когда ИП вправе не платить страховые взносы. Они перечислены в таблице:

До 2020 года, если у ИП были освобождаемые от взносов периоды (отпуск по уходу за ребенком, военная служба и т.п.), то взносы пересчитывали исходя из количества месяцев.

Начиная с 2020 года у ИП без работников фиксированный размер страховых взносов на пенсионное и медицинское страхование можно считать за неполный месяц. Размер платежей определяют пропорционально количеству календарных дней, в течение которых велась деятельность. Теперь такое правило прямо прописали в НК РФ.

Также пропорционально количеству календарных дней следует рассчитывать страховые взносы “за себя”, если ИП зарегистрировался или снялся с учета в течение 2020 года. Приведем пример:

Как платить взносы за неполный год.

- пенсионные взносы — 22 984 руб. (32 448 руб. : 12 мес. х 8 мес. + 32 448 руб. : 12 мес. : 30 дн. х 15 дн.).

- медицинские взносы — 5968,41 руб. (8426 руб. : 12 мес. х 8 мес. + 8426 руб. : 12 мес. : 30 дн. × 15 дн.).

А может выгоднее быть самозанятым?

Начиная с 1 января 2019 года ИП смогут полностью не платить взносы за себя в ПФР и ФОМС. Для этого будет достаточно перейти на новый спецрежим для самозанятых. Для этого их доход за год не должен превышать 2,4 млн. рублей. На спецрежиме для самозанятых не придется сдавать декларацию и платить пенсионные взносы за себя.

Вот список регионов, где разрешат регистрацию самозанятых с 1 января 2020 года:

- Санкт-Петербург;

- Воронежская область

- Волгоградская область;

- Ленинградская область;

- Нижегородская область;

- Новосибирская область;

- Омская область;

- Ростовская область;

- Самарская область;

- Сахалинская область;

- Свердловская область;

- Тюменская область;

- Челябинская область;

- Красноярский край;

- Пермском край;

- Ненецкий автономный округ;

- Ханты-Мансий автономный округ-Югра;

- Ямало-Ненецкий автономный округ;

- Республика Башкортостан.

4 региона, где уже проходит пилотный проект по самозанятым, тоже остаются в списке разрешенных:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Читайте также: