Как распределить зарплату по подразделениям

Опубликовано: 17.02.2026

Иногда компании открывают свои обособленные подразделения. В этом случае возникает вопрос о том, как распределять полученную прибыль между субъектами.

Общая информация об обособленных подразделениях

Владельцы фирм наделены рядом прав. Одно из этих прав – открытие обособленных подразделений (статья 55 ГК РФ). Эти подразделения не признаются ЮЛ. У них нет автономии и правоспособности. Однако адрес филиала не может совпадать с адресом основной компании. В нем должны быть рабочие места. Разновидности рассматриваемых субъектов:

- Филиал.

- Обустроенное рабочее место.

- Представительство.

Сведения о видах содержатся в статьях 55 ГК РФ и 11 НК РФ. Данные в подразделении нужно вносить в ЕГРЮЛ (статья 55 ГК РФ). В статье 55 ГК РФ указано, что подразделение может как получать, так и не получать доход. Но в любом случае филиал должен отправлять налоговые декларации. Основание – пункт 1 статьи 289 НК РФ.

Базовые правила расчета

Если у фирмы есть подразделения, придется задуматься о распределении прибыли между основными и второстепенными субъектами. Как уже говорилось, филиалы также обязаны составлять налоговые декларации. А потому встает вопрос о распределении налогов между филиалами и компанией. Особенно это актуально тогда, когда филиал находится в другом регионе.

Рассмотрим основы расчетов. Первый шаг – установление общего размера прибыли. Второй шаг – исчисление налога в бюджеты различного уровня. Определенный размер налога переводится в федеральную казну. Эта часть должна быть перечислена в головной офис на основании пункта 1 статьи 288 НК РФ. Налог, уплачиваемый в казну регионального уровня, нужно распределить между главным офисом и филиалами. Соответствующее указание содержится в статье 288 НК РФ.

Как заполнить и сдать декларацию по налогу на прибыль при наличии обособленных подразделений?

Налог исчисляется следующим образом:

- Совокупная налоговая база умножается на размер прибыли обособленного субъекта.

- Итог расчетов умножается на ставку налога, актуальную для конкретного региона.

Формула для установления доли прибыли филиала:

ДП = (УВ1 + УВ2) / 2

В формуле фигурируют эти значения:

- ДП – доля прибыли.

- УВ1 – удельный вес числа трудящихся.

- УВ2 – удельный объем остаточной цены собственности, которая амортизируется.

Главное значение, которое принимается во внимание, – численность трудящихся, работающих в филиале.

Когда распределять прибыль не требуется?

У компании может находиться недвижимость в регионе, отличном от адреса головного офиса. Если она сдается в аренду и на площадке нет рабочих мест, то исчислять налог на прибыль не требуется. Связано это с тем, что обязательный признак подразделения – наличие мест для труда. Если этих мест нет, то и подразделение не создается. Обоснование этой позиции – статья 11 НК РФ.

Среднесписочная численность трудящихся

Удельный вес числа сотрудников филиала определяется так:

Среднесписочное число сотрудников подразделения / среднесписочное число сотрудников компании в целом

Для определения среднесписочного числа трудящихся нужно сложить их количество за каждый день месяца, а затем разделить на количество дней в месяце.

Пример

Определим среднесписочную численность работников. 1 апреля в фирме работало 25 человек, 2 – 23 сотрудника, 3 – 22 сотрудника. Во все остальные даты в компании трудилось 30 человек.

Сначала нужно определить число сотрудников за каждый день месяца: 25 сотрудников (1 апреля) + 23 сотрудника (2 апреля) + 22 сотрудника (3 апреля) + 30 сотрудников (4 апреля) и далее. Получится 880 сотрудников. Эту цифру нужно разделить на число дней в месяце: 880 / 30 = 29,3 (округляем до 29 сотрудников).

Остаточная цена имущества, которое амортизируется

Вес остаточной стоимости определяется следующим образом:

Остаточная цена ОС филиала /остаточная цена ОС всей фирмы.

Объект может находиться на балансе главного офиса, но использоваться подразделением. Имущество относится к тому субъекту, которым оно фактически эксплуатируется. Такая позиция содержится в письме Минфина №03-03-04/1/187 от 7 марта 2016 года.

Как вести расчеты при сезонных работах

Если компания ведет сезонные работы, при распределении денег между филиалами можно сменить такой показатель, как среднесписочное число работников, на траты на оплату труда. Необходимость такой смены возникает в связи с тем, что адекватное среднесписочное число сотрудников определить сложно. В августе в фирме может числиться 50 работников, а в феврале – один.

Если решено использовать такой показатель, как трата на оплату труда, нужно зафиксировать это решение в учетной политике. Его также необходимо согласовать с налоговой. Соответствующие указания содержатся в статье 288 НК РФ. Размер трат на оплату труда устанавливается на основании статьи 255 НК РФ. Это расходы на ЗП, отпускные.

Какие показатели не используются в расчетах

При расчетах не нужно использовать стоимость ОС, которые вышли из перечня амортизируемого имущества. Основные средства выбывают из этого перечня. Данный показатель не требуется при установлении объема прибыли филиала. Соответствующие указания содержатся письме Минфина №03-03-04/1/225.

Фирма исключает имущество из амортизируемого перечня в этих случаях:

- Перевод объектов в безвозмездную эксплуатацию.

- Перевод ОС на консервацию длительностью больше 3 месяцев.

- Реконструкция ОС длительностью больше 1 года.

Предполагается, что все эти операции выполняются по решению руководителя.

Расположение субъектов в одной местности

Если филиалы размещены в одном регионе, часть местного налога может перечисляться через одно подразделение. Так можно обеспечить централизацию. Организация может сама определить, через какой именно филиал будет перечисляться налог. Соответствующее указание есть в пункте 2 статьи 288 НК РФ. Подобный порядок уплаты позволяет сэкономить время и упрощает процедуру.

Дополнительные особенности

ВАЖНО! В расчетах могут фигурировать или численность сотрудников, или траты на оплату труда. Итоги расчетов, в зависимости от используемого показателя, будут несколько различаться.

К СВЕДЕНИЮ! Определение обособленного субъекта содержится в статье 11 НК РФ.

Особенности распределения авансов

Авансы также нужно распределять по филиалам. Для этого понадобится формула:

Совокупный аванс в разные бюджеты * доля филиала в прибыли = аванс по подразделению.

Платежи распределяются по бюджетам. В рамках этого используются ставки налогов, актуальные по адресу конкретного филиала.

ВАЖНО! При всех расчетах нужно использовать максимально точные значения, устанавливаемые на основании документов.

Если в компании открывается обособленное подразделение, необходимо сразу решить, где будут считать и платить зарплату его сотрудникам – в головной организации или в самом обособленном подразделении. От этого будет зависеть, куда платить НДФЛ, страховые взносы и сдавать отчетность.

Обособленным подразделением организации считается любое подразделение, которое отделено от нее территориально и где оборудованы рабочие места на срок больше одного месяца (ст. 11 НК РФ).

При выполнении этих условий подразделение фирмы будет считаться обособленным независимо от того, выделено ли оно на отдельный баланс, есть ли расчетный счет, отражено ли создание подразделения в учредительных документах.

Ситуация 1. Полномочия по выплате зарплаты передаются в обособленное подразделение

О передаче полномочий в «обособку» необходимо в течение одного месяца сообщить в налоговую инспекцию (пп. 7 п. 3.4 ст. 23 НК РФ). Сообщение о наделении полномочиями по выплате зарплаты и прочих вознаграждений сотрудникам отправляется по форме, утвержденной Приказом ФНС России № ММВ-7-14/4 от 10.01.2017.

В этом случае считать зарплату, перечислять НДФЛ и страховые взносы, сдавать отчеты будет обособленное подразделение по месту нахождения. И при этом не имеет значения, выделено ли подразделение на отдельный баланс и есть ли у него расчетный счет. Такое требование было в утратившем силу законе от 24.07.2009 № 212-ФЗ. В главе 34 Налогового кодекса РФ, которая с 2017 года регулирует страховые взносы, таких оговорок нет.

Внимание!

Это не касается взносов «на травматизм», которые по-прежнему платят в ФСС. Здесь действует другой порядок: обособленное подразделение самостоятельно платит взносы, только если выделено на отдельный баланс и имеет свой счет. В противном случае все делает головная организация.

Передавая полномочия по расчету и выплате зарплаты в подразделение, не забудьте прописать это в учетной политике.

Если у подразделения, напротив, решили забрать полномочия – об этом тоже нужно сообщить в налоговую инспекцию и отразить соответствующие изменения в учетной политике.

Ситуация 2. Полномочия по выплатам сотрудникам остались в головной организации

В этом случае считать зарплату, перечислять НДФЛ и страховые взносы, сдавать отчеты будет головная организация.

При этом платежи и отчеты по страховым взносам нужно будет отправлять по месту нахождения головной организации, а по НДФЛ в отношении сотрудников подразделения – по месту нахождения обособленного подразделения (п. 7 ст. 226 НК РФ, п. 2 ст. 230 НК РФ).

Отчет 6-НДФЛ сдают отдельно по каждому подразделению, даже если все они относятся к одной ИФНС. На титульном листе отчета указывают КПП и ОКТМО «обособки».

Таким образом, организация сама решает, считать зарплату и отчитываться централизованно или передать эти функции обособленным подразделениям (всем или некоторым), но платить НДФЛ и сдавать отчеты по нему нужно всегда по месту нахождения подразделения. Все это касается и вознаграждений, которые выплачивают по гражданско-правовым договорам с физлицами.

Какие трудности могут возникнуть

Если у организации много обособленных подразделений, она сдает отдельно отчеты 6-НДФЛ и 2-НДФЛ по каждому из них. Бывает, что подразделения раскиданы по всей России и нужно контактировать со множеством налоговых инспекций. Необходимо правильно настроить зарплатный учет, чтобы каждое подразделение было привязано к своей налоговой.

Трудности чаще всего связаны с переходами из одного подразделения в другое.

Пример 1

Сотрудник до 15 числа работал в одном обособленном подразделении, а с 16 числа перевелся в другое. НДФЛ за него нужно перечислить в обе налоговые инспекции с учетом фактически полученных доходов от соответствующего обособленного подразделения. Кроме того, нужно проследить, чтобы данные о выплатах этому сотруднику за соответствующий период попали в отчеты 6-НДФЛ обоих подразделений.

Пример 2

Сотрудник пишет заявление на отпуск с 1 по 15 февраля. 31 января получает отпускные, а с 1 февраля переводится в другое подразделение. В этой ситуации уплатить НДФЛ с отпускных и отразить сумму в отчете 6-НДФЛ должно первое подразделение.

Такие разъяснения содержит Письмо ФНС от 14.02.2018 № ГД-4-11/2828. Там же расписано еще несколько нестандартных ситуаций, связанных с перемещением сотрудников между подразделениями.

Если в компании практикуется перемещение сотрудников между подразделениями или совмещение с работой в головной организации, нужно четко отладить взаимодействие между кадровой службой и бухгалтерами-расчетчиками, чтобы бухгалтер знал, куда и какие суммы направлять и в каких отчетах их отражать.

Когда учет заработной платы обособленных подразделений ведется централизованно в головной организации, штатные бухгалтера часто путаются и совершают ошибки: направляют выплаты не в ту ИФНС, по какому-то подразделению платят больше или меньше положенного, платят по месту нахождения головной организации, а не подразделения и т.д.

Мы делаем специальные настройки в 1С и внимательно следим за тем, чтобы программа правильно «дробила» зарплату сотрудников по налоговым. У одного из наших клиентов 190 обособленных подразделений, разбросанных по всей России, и в каждом – полный порядок. Мы не полагаемся только на программу – все перепроверяем и, если нужно, в нестандартных ситуациях вносим корректировки вручную.

Если у вас есть обособленные подразделения – не создавайте себе лишних проблем. Передайте расчет зарплаты на аутсорсинг в 1С-WiseAdvice, и тогда в расчете зарплаты сотрудников подразделений и уплате «зарплатных» налогов будет полный порядок.

Чтобы корректно оценить эффективность каждого вида деятельности компании, нужно правильно посчитать доходы и расходы в разрезе этих направлений. Больше всего сложностей обычно возникает при делении затрат организации, особенно косвенных. В зависимости от учетной политики одни и те же бизнес-единицы могут быть прибыльными или убыточными в итоговой отчетности, на основе которой принимаются управленческие решения. При этом детализация учета, призванная повысить точность данных, делает его ведение трудоемким – как следствие появляются ошибки, а из-за ошибок отчетные документы готовятся долго и часто содержат неверную информацию. Поэтому важно выбрать оптимальный подход к распределению издержек.

Делим расходы на прямые и косвенные

Прямыми считаются затраты, связанные только с одним конкретным видом деятельности. Они обычно возникают в процессе производства или реализации конкретного вида продукции или услуг и исчезнут, если закрыть направление. К косвенным затратам, соответственно, относятся все остальные. Определять также удобно по следующим принципам:

-

На основе экономического смысла

Например, вне зависимости от правил бухучета к прямым расходам стоит отнести бонусную часть заработной платы сотрудников (процент от продаж), расходы на маркетинг этого вида деятельности, расходы на эксплуатацию и содержание транспорта, который развозит продукцию только этого направления, лизинговые платежи по оборудованию, которое используется только для этого вида активности, оплату сертификации продукции этого направления и проценты по кредитам и займам, взятым специально для конкретного подразделения.

-

На основе производственного процесса и структуры компании

Можно ли вообще не распределять косвенные расходы?

Обычно полное распределение затрат по видам деловой активности требуется не только для оценки финансовых результатов последних. Например, ценообразование на предприятии может осуществляться затратными методами. Тогда для установления цен на товары или услуги нужна себестоимость, а чтобы вычислить себестоимость, нужно учесть не только прямые, но и косвенные затраты.

Но если ни для каких других целей управленческого учета нет необходимости разносить все доходы и расходы по направлениям, тогда и для оценки фин. результатов самих направлений ими допустимо пренебречь и считать окупаемость на основе только прямых расходов. В этом случае важно анализировать прибыльность предприятия в целом и динамику изменения величины косвенных расходов постатейно.

Как выбрать базу распределения косвенных затрат?

Если косвенные издержки существенно меньше прямых, имеет смысл использовать единую базу для их распределения, поскольку детализация этих расходов все равно не нужна для принятия управленческих решений. Наиболее распространены следующие варианты баз:

- Переменные или прямые затраты: считается, что чем больше их величина, тем большего остальных ресурсов фирмы тратится на бизнес-активность. Подходит для компаний, у которых переменных расходов значительно больше, чем постоянных.

- Объемы продукции: считается, что на производство и/или распространение всех видов продукции уходит одинаковое количество ресурсов. Подходит, например, для производств, выпускающих продукцию одной категории одинакового уровня сложности.

- Выручка от реализации: считается, что чем дороже товары или услуги, тем больше ресурсов уходит на их создание и/или продажу. Можно использовать практически в любых компаниях за исключением вариантов, когда демократичные товары, например, намного больше премиальных по размеру. В таком случае они занимают больше места на складах и в транспорте и обходятся бизнесу наоборот дороже.

- Зарплата сотрудников: считается, что чем дороже сотрудники подразделения, тем больше остальных ресурсов организации тратится на работу этого подразделения. Подходит для предприятий, в которых основные затраты – это оплата труда персонала.

- Равномерное распределение: считается, что на все виды деловой активности нужно одинаковое количество ресурсов бизнеса. Подходит для компаний, направления работы которых сопоставимы по трудоемкости процессов и другим параметрам.

При этом, выбирая базу, стоит смотреть не только на возможность ее применения для вашего типа бизнеса, но и на то, помогает ли она действительно справедливо разделить расходы и отразить реальное положение дел в отчетности. Например, на первый взгляд кажется, что для консалтинговых и других компаний с большим фондом оплаты труда всегда стоит выбирать базу распределения, связанную с персоналом. То есть ориентироваться на зарплаты или количество сотрудников направления. Но на практике, в силу разной трудоемкости деятельности, на управление подразделением меньшего размера может уходить столько же времени административного персонала и высшего руководства, сколько уходит на менеджмент большего подразделения. Например, проектные работы могут быть более ресурсоемкими для менеджмента компании, чем ведение постоянных клиентов. Или обучающие мероприятия могут требовать больше времени и внимания, чем работа с клиентами, хотя event-отдел по численности и ФОТ меньше.

Если доля косвенных издержек большая, нужны индивидуальные базы. Уровень детализации стоит выбирать в зависимости от величины косвенных расходов. Чтобы избежать излишнего усложнения учета, нередко стоит остановиться на варианте индивидуального разнесения только тех затрат, базы которых наиболее очевидны, а остальные распределять по единой базе. Например, расходы на аренду офисов, складов, их страхование и соответствующие коммунальные платежи легко разделить на основе площадей, которые заняты разными видами бизнеса. Или расходы на транспорт и оборудование можно посчитать по времени пользования разными подразделениями, по количеству заказов от каждого, по объему использованных ресурсов.

Нужно ли отдельно оценивать прибыльность после вычета только прямых расходов?

Когда в управленческом учете предприятия косвенные издержки разносят по видам деловой активности или филиалам, менеджмент нередко считает правильным оценивать прибыльность бизнес-единиц по итогу, после распределения всех затрат. Но фин.результаты, посчитанные на основе итоговой величины расходов, показывают окупаемость направлений только с учетом затрат на их жизнеобеспечение. А на практике эти затраты могут состоять в основном из постоянных расходов, доля переменных бывает невелика. В этом случае закрытие тех подразделений, которые убыточны по конечной оценке, приведет к падению, а не росту совокупной прибыли компании. Возьмем пример сети магазинов.

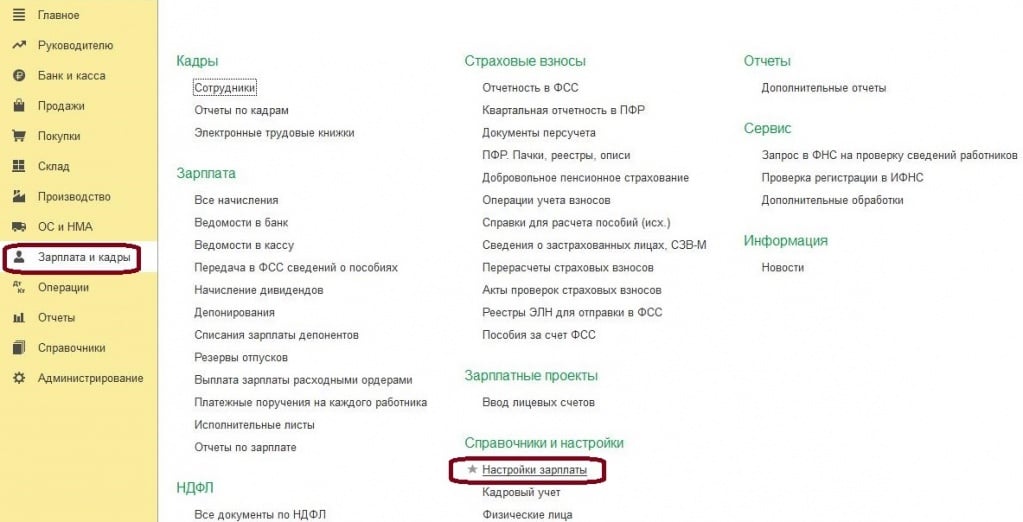

Для полноценного учета обособленных подразделений требуется программа "1C: Бухгалтерия предприятия версии КОРП". В этой же статье расскажем, какие возможности предлагает версия ПРОФ для учета зарплаты по обособленным подразделениям.

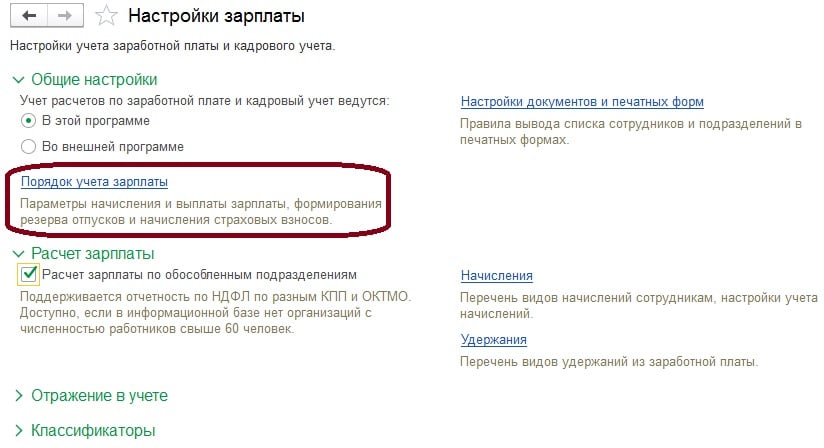

А такие возможности есть, главное включить их доступность. Если речь идет о зарплате, то и настройки нужно производить в одноименном разделе.

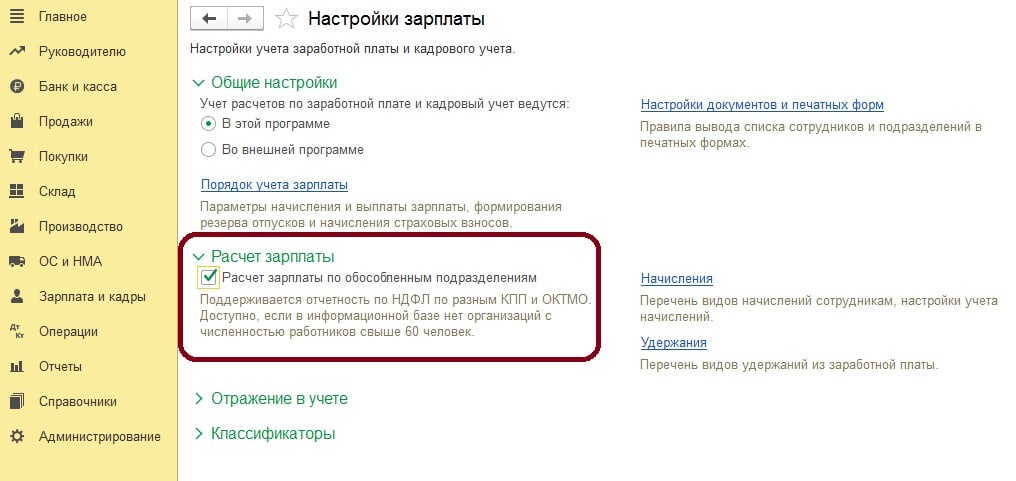

Предположим, что требуется формировать отчетность по НДФЛ по разным КПП и ОКТМО. Это функция доступна в программе "1С: Бухгалтерия предприятия", если численность сотрудников не превышает 60 человек. В основном, если количество сотрудников больше, то и учет зарплаты уже ведется в специализированных программах. Поэтому настройка актуальна для организаций с небольшим штатом сотрудников, но в своей структуре имеющих обособленные подразделения.

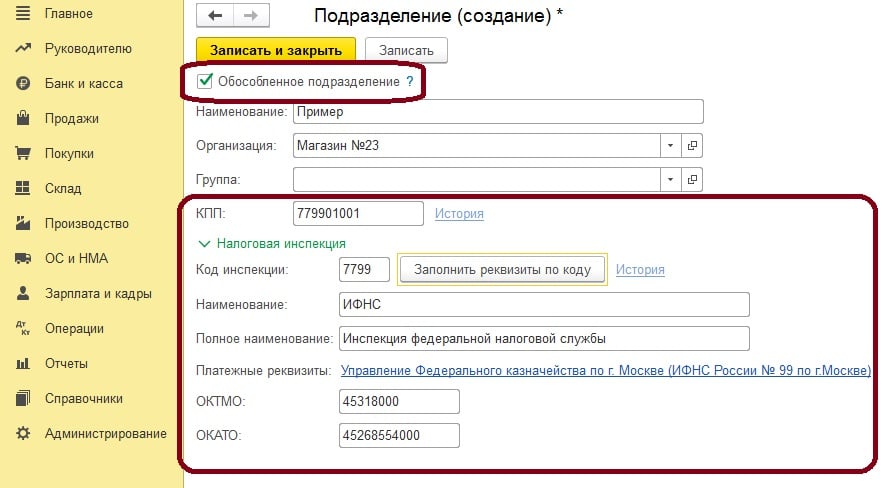

Когда флажок установлен, то при создании подразделения появляется новая отметка, которая позволяет дать подразделению статус обособленного и заполнить информацию по налоговой инспекции. В случае, если подразделения были ранее заведены в информационной базе, то нужно зайти в существующее подразделение и аналогично настроить.

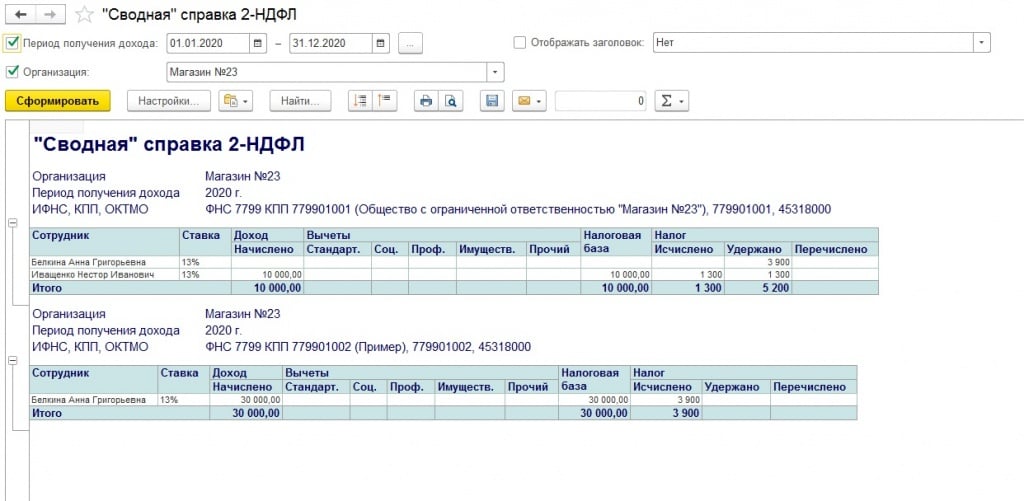

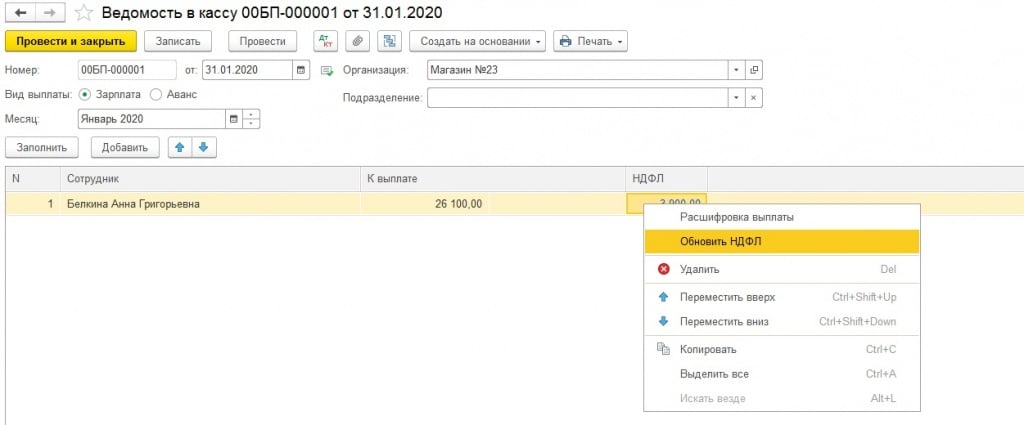

Однако нужно понимать, что данные в регистры накопления по НДФЛ, из которых формируются отчеты, будут попадать только из новых документов, введенных в программу после всех выше приведенных настроек. Если настройки сделаны позже документов начислений и выплат, то документы потребуется не просто перепровести. Вот как будет выглядеть ситуация, когда просто перепроведем документы:

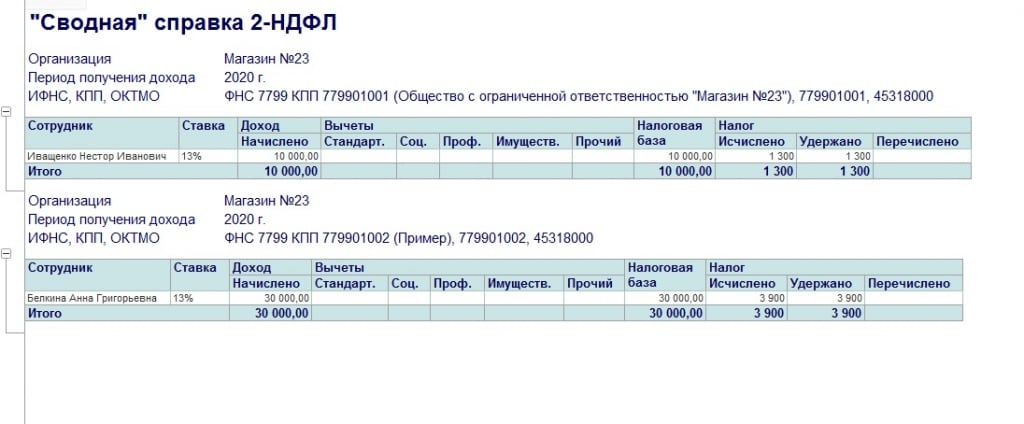

Для анализа воспользовались стандартным отчетом «Сводная» справка 2-НДФЛ. Как видим начисленный доход и исчисленный налог перешел в нужную налоговую, а вот удержанный остался за старой. Чтобы все данные изменились корректно, требуется ведомость на выплату зарплаты либо перезаполнить, тогда перед этой процедурой нужно сам документ выплаты распровести (Выдача наличных или Списание с расчетного счета), либо просто в ней по правой кнопки мыши обновляем налог. Этот вариант более удобен, так как не требуется распроводить документ выплаты.Затем обновляем налог конкретно по сотруднику, по которому произошли изменения.

После обновления налога или перезаполнения ведомость проводим и заново формируем отчет для анализа:

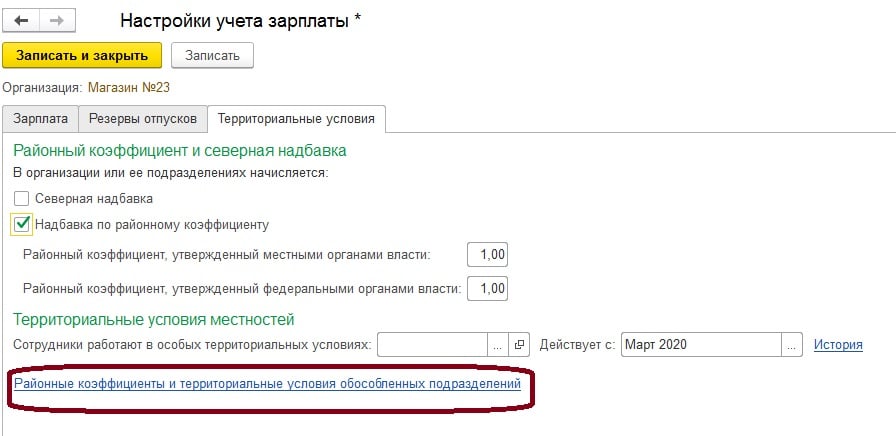

Как видим, теперь отчет сформировался правильно. Подобная настройка может быть необходима тогда, когда в разных подразделениях разные районные коэффициенты. При выставленном флажке в карточке подразделения, мы можем настроить районные коэффициенты и территориальные условия по обособленным подразделениям.

Обратиться к данной настройке можно через порядок учета зарплаты.

Далее, выбрав нужную организацию, на вкладке "территориальные условия" указываем флажок напротив надбавки по районному коэффициенту и можем переходить по гиперссылке:

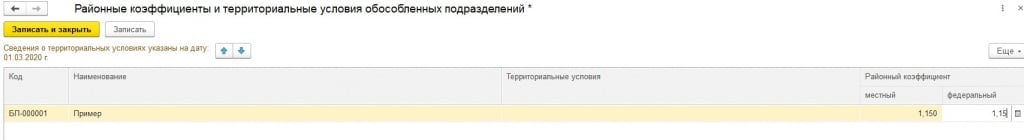

В открывшемся окне мы увидим все обособленные подразделения и можем по каждому назначить нужный нам районный коэффициент и по необходимости территориальные условия.

Как видите для реализации такого расчета зарплаты и формирования отчетности, не требуется приобретение специальной зарплатной программы или "1С: Бухгалтерии предприятия версии КОРП".

При помощи документа Отражение зарплаты в финансовом учете в учетной системе 1С:ERP осуществляется признание затрат, связанных с выплатой заработной платы сотрудникам, в рамках выбранной организации.

Для того, чтобы данный документ заполнился автоматически, необходимо выполнить настройку способов отражения зарплаты.

Способ отражения зарплаты определяет аналитику учета начислений и взносов в финансовом учете. Справочник располагается в разделе: Зарплата – Настройки и справочники – Нормативно-справочная информация.

Рисунок 1 - Доступ к справочнику способы отражения зарплаты

В соответствии со способом, начисленная сумма и взносы могут быть отнесены непосредственно на себестоимость партий производства или на статьи расходов.

Распределение суммы начислений и взносов на производство

Источником данных для распределения зарплаты в данном случае является оформленный документ Выработка сотрудников. При использовании данного способа отнесения затрат, доступны следующие настройки:

- распределение по нормативной стоимости работ;

- распределение по длительности работ. Для применения данного варианта в настройке элементов списка Виды работ сотрудников задается коэффициент пересчета количества работ в длительность;

- отражение начисления по отдельной статье калькуляции;

- отражение страховых взносов по отдельной статье калькуляции.

Рисунок 2 - Заполнение способа отражения зарплаты при распределении на производство

Отражение суммы начислений и взносов по статье расходов

При данном режиме в карточке способа отражения задаются статьи расходов и аналитики, на которых будет отражена сумма начисления зарплаты и страховых взносов.

Далее постатейные расходы будут распределены в соответствии с настройкой статьи.

При отнесении на статьи в способе отражения задаются:

- направление деятельности при включенном обособленном учете расходов по направлениям;

- статья расходов и аналитика для начисленной зарплаты;

- статья расходов и аналитика для страховых взносов. Можно дополнительно уточнить отнесение страховых взносов на отдельную статью расходов при помощи переключателя По единой статье для всех фондов.

Взносы на травматизм можно выделить на отдельную статью расходов или активов/пассивов вне зависимости от настройки отражения начислений.

Рисунок 3 - Заполнение способа отражения зарплаты при отражении по статье расходов

По умолчанию, способы отражения зарплаты сотрудников не заданы. Способ отражения можно указать для разных объектов, начиная от всей организации и заканчивая конкретным документом или начислением (далее перечислены в порядке возрастания приоритета):

- самой общей настройкой является способ отражения, указанный в карточке организации (раздел Бухучет и выплата зарплаты на закладке Зарплата и кадры). Он будет применяться ко всем начислениям всех сотрудников организации, если иной способ не будет указан для более «мелких» объектов;

- способ отражения можно уточнить сразу для всех начислений по подразделению (Кадры - Штатное расписание - Подразделения организаций). Тогда все начисления, зарегистрированные по этому подразделению, будут отражены этим способом (даже если для организации указан другой);

Рисунок 4 - Установка способа отражения зарплаты для подразделения

- способ отражения можно задать для конкретного сотрудника в разделе Выплаты, учет затрат его карточки (Раздел Кадры – Сотрудники). Тогда все начисления этого сотрудника будут отражены этим способом (даже если для организации и подразделения указано иное);

Рисунок 5 - Установка способа отражения зарплаты для сотрудника

- с помощью документа Распределение основного заработка (раздел Зарплата – Бухучет - Распределение основного заработка) можно задать распределение начислений сотрудника в определенном месяце по разным способам согласно заданным долям (или отнести на один способ целиком). Способы, указанные в документе, будут распространяться на все начисления сотрудника (кроме начислений по договорам ГПХ) независимо от того, что указано для организации, подразделения и территории;

Рисунок 6 - Распределение основного заработка

- способ отражения можно задать для конкретного вида начисления на закладке Налоги, взносы, бухучет его карточки. Тогда результаты этого начисления будут отражены указанным способом (даже если для организации, подразделения, сотрудника или в документе Распределение основного заработка указан другой).

Рисунок 7 - Установка способа отражения зарплаты для вида начисления

Способ отражения можно указать в экземпляре документа, которым выполняется или назначается начисление:

- Премия

- Разовое начисление

- Материальная помощь

- Доход в натуральной форме

- Приз, подарок

- Совмещение должностей

- Назначение планового начисления

- Договор (работы, услуги)

- Договор авторского заказа

- Акт приемки выполненных работ

Тогда результаты начисления по такому документу будут отражены указанным способом, несмотря на все остальные настройки.

В программе предусмотрено хранение истории изменения способа отражения для организации, подразделения с точностью до месяца, а для сотрудника – с точностью до дня. Начисления отражаются согласно способу, действующему на дату начала оплачиваемого ими периода.

Читайте также: