Как рассчитывается недоимка в пфр

Обзоры КонсультантПлюс

С 2017 года страховые взносы, включая пени и штрафы по ним, перечисляются в Налоговую службу. Внебюджетные фонды больше не занимаются их администрированием. Мы расскажем, каковы штрафы за просрочку и неуплату, как рассчитать и куда платить пени по страховым взносам.

Штрафы и пени по страховым взносам, а также сами страховые суммы нужно перечислять на счет территориальной ИФНС. Разъяснения о порядке перечисления и уплаты дают Минфин и ФНС — на эти органы возложена обязанность информировать плательщиков о вопросах применения законодательства.

Согласно главе 34 НК РФ, Налоговая служба контролирует уплату отчислений на:

- ОПС (обязательное пенсионное страхование);

- ОМС (обязательное медицинское страхование);

- социальное страхование в связи с материнством.

Исключение — отчисления на травматизм (страхование от несчастных случаев на производстве), их по-прежнему администрирует ФСС.

Величина штрафов по страховым взносам в 2020 году

Просрочка уплаты влечет штраф, а за намеренную неуплату компанию оштрафуют в двойном размере. За несвоевременную сдачу отчетности также придется дополнительно платить.

Штрафы грозят в следующих случаях:

- неуплата начисленных сумм, грубые нарушения в учете доходов и расходов, которые повлекли занижение расчетной базы — 20 % от неуплаченной суммы (п. 3 ст. 120 НК РФ, п. 1 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- умышленная неуплата и занижение базы — 40 % от суммы (п. 3 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- непредоставление в положенный срок расчета по страховым взносам — 5 % от неуплаченных вовремя сумм, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки (п. 1 ст. 119 НК РФ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи по статье 15.5 КоАП РФ;

- подача расчета в бумажном виде вместо электронного — 200 рублей (ст. 119.1 НК РФ). Электронный расчет сдают компании с численностью сотрудников более 100 человек;

- несвоевременная сдача СЗВ-М или подача недостоверных (неполных) сведений — 500 рублей за каждое застрахованное лицо (ст. 17 Закона № 27-ФЗ). Для больших компаний сумма окажется существенной;

- подача СЗВ-М в бумажном виде вместо электронного — 1000 рублей (ст. 17 Закона № 27-ФЗ). Электронно сдают СЗВ-М организации, в которых трудятся больше 25 человек;

- непредоставление, в том числе в установленный срок, сведений в ПФР или их предоставление в неполном (искаженном) виде — от 300 до 500 рублей (ст. 15.33.2 КоАП РФ);

- несдача 4-ФСС — 5 % от суммы отчислений на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки (пункт 1 ст. 26.30 Закона № 125-ФЗ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи 4-ФСС по статье 15.33 КоАП РФ;

- подача расчета 4-ФСС в бумажном виде вместо электронного — 200 рублей (пункт 2 ст. 26.30 Закона № 125-ФЗ).

Как рассчитать пени по страховым взносам, формула

Кроме штрафов, за каждый календарный день опоздания с уплатой начисляются пени.

Пени по страховым взносам в 2020 году рассчитываются по тем же правилам, которые действовали ранее. Однако при расчете в 2020 году есть одна особенность: ЦБ РФ утвердил ключевую ставку, используемую для расчетов, в размере 7,75 % с 17.12.2018. До этой даты необходимо было пользоваться ставкой в размере 7,5 % (с 17.09.2018). Если период задолженности захватывает время до и после 17.12.2018, то при подсчете используются разные ставки. Как это происходит, покажем далее на примере.

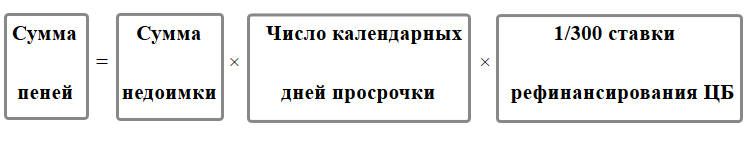

Формула расчета осталась неизменной (такая же используется для расчетов по налогам):

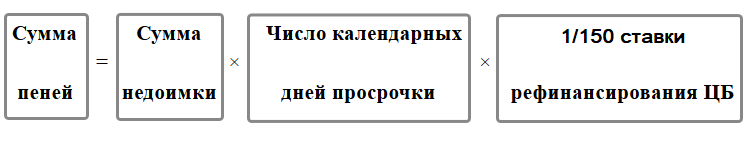

Такая формула подходит для расчета пени, начисляемой физическим лицам, в том числе ИП, а также организациям при просрочке до 30 календарных дней. Если уплата обязательных платежей задерживается на больший срок, то с 31-го дня просрочки применяется иная формула:

Напомним, что пени за неуплату страховых взносов в ПФР больше не уплачивается и перечислять ее нужно на новые КБК в ФНС. Актуальные КБК можно посмотреть здесь.

Расчет пени по страховым взносам на примере

Приведем пример: ООО «Компромисс» согласно установленным срокам должно было перечислить в ИФНС за ноябрь 2018 общую сумму в 10 000 руб. до 15.12.2018. Допустим, заплатила их компания 10.01.2019. Рассчитаем общую сумму.

Учтем при этом, что до 17.12.2018 ставка рефинансирования составляла 7,5 %, а после этой даты — 7,75 %. Поскольку крайний срок уплаты взносов (15 декабря) и сам день уплаты (10 января) не учитывают, общее количество дней просрочки для ООО «Компромисс» составит 32. Из них 2 дня приходится на период до повышения ставки (с 16 по 17 декабря) и рассчитываются по значению 7,5 %, за оставшиеся — по ставке 7,75 %. Кроме того, обратите внимание, что за первые 30 дней надо считать с учетом 1/300 ставки, а с 31-го дня — уже 1/150 ставки.

Посчитаем, сколько должно ООО «Компромисс»:

(10 000 × 2 × 7,5 % / 300) + (10 000 × 28 × 7,75 % / 300) + (10 000 × 2 × 7,75 % / 150) = 5 + 72,33+ 10,33 = 87,66 рубля

Произвести подсчет автоматически вам поможет калькулятор пеней на нашем портале.

Проводки по начислению пени по страховым взносам в бухучете

Проводки по пеням по страховым взносам бухгалтер отражает:

- на дату расчета (она отражена в справке-расчете), если компания начисляет их самостоятельно;

- на дату вступления в силу решения проверяющего органа, если суммы начислены по итогам проверки.

Пени по страховым взносам, проводки, отражают по дебету и кредиту следующих счетов:

| Отражение операции в бухгалтерском учете | Дебет | Кредит |

| Начислены пени по страховым взносам, проводка | 99 | 69 |

| Уплачены пени по страховым взносам, проводка | 69 | 51 |

Инструкция по применению плана счетов бухгалтерского учета, которая утверждена приказом Минфина РФ от 31.10.2000 № 94н , гласит, что для отражения операций по начислению допустимо использовать счет 99 в корреспонденции с 69, а при уплате — счета 69 и 51.

Автор: Руфина Хакимова

руководитель проектов по расчету заработной платы 1С-WiseAdvice

Недоимка по страховым взносам – это фактически их недоплата в бюджет. Чаще всего ее обнаруживают уже при проверке Пенсионного фонда или ФСС. И тогда компании предстоит пересчитать страховые взносы, заплатить пени и штрафы. Наши эксперты в ходе многих лет практики выделили три основные причины, по которым у компании непреднамеренно возникает недоимка в ПФР и ФСС.

Просрочка платежа

Не позднее 15 числа каждого месяца необходимо перечислять страховые взносы с заработной платы сотрудников за предыдущий месяц. Если этот срок пропустить, будут штрафы и пени. Но не всегда просрочка возникает только потому, что компания пропустила последний день уплаты.

Например, взносы могли не уйти в нужный бюджет из-за ошибки в платежном поручении. Ошибки в номере счета и наименовании банка получателя – самые критичные. Их нельзя исправить и уточнить. Придется заново платить взносы и разбираться с ошибочным перечислением. Еще платеж может «зависнуть» из-за неточного КБК или номера счета Федерального казначейства.

Не исключены и непредвиденные обстоятельства. Например, на стороне интернет-банка неполадки, а отвезти платежку в банк возможности нет. Тем не менее, в фонде такую причину опоздания с уплатой уважительной не посчитают. Поэтому лучше не откладывать платежи по взносам на последний день.

Ошибки бухгалтера

Недоимка в ПФР и ФСС может возникнуть по ошибке бухгалтера. В основном, взносы начисляются на выплаты автоматически в учетной программе. Когда бухгалтер заводит в ней очередной вид выплаты, то в настройках обязательно нужно указать, облагается ли эта сумма НДФЛ и начисляются ли на нее взносы.

Например, материальная помощь в размере не более 4000 руб. в год не облагается ни НДФЛ, ни страховыми взносами. А вот на сумму, которая этот лимит превысит, нужно начислить взносы и удержать с нее НДФЛ.

Однако недостаточно квалифицированные бухгалтеры зачастую пропускают такие моменты. Из-за чего компания месяцами недоплачивает взносы и накапливает недоимку. Хотя при внимательной подготовке отследить недоимку в отчете и ФСС и ПФР можно. Но все опять же зависит, от компетентности бухгалтера, который их составляет.

Поддельные больничные листы

Иногда недобросовестные сотрудники притворяются больными, чтобы не выходить на работу. И в подтверждение даже приносят больничный лист. Так они могут взять несколько дополнительных оплачиваемых дней отдыха.

К тому же, получить больничный лист сейчас можно, минуя врача и поликлинику. В интернете масса объявлений, в которых за небольшую сумму предлагают оформить листок нетрудоспособности хоть задним числом. Возможно, на первый взгляд такой больничный ничем не будет отличаться от настоящего. Но проверяющие из фондов точно не пропустят поддельный документ. И, конечно, не возместят по нему пособие.

В итоге, у компании появится недоимка по страховым взносам в ПФР и ФСС. Ведь на больничное пособие взносы начислять не надо. А вот на все другие выплаты в пользу работника – обязательно. В том числе и на ту сумму, которую работник получил в виде больничных.

Если больничный лист вызывает у вас сомнения, проверьте его подлинность следующим образом:

На сайте ФСС в разделе «Работодателям» ежемесячно обновляется перечень похищенных бланков больничных листов ( http://fss.ru/ru/fund/for_enterprises_and_organisation/94108/index.shtml ). Проверьте номер сомнительного документа по этому списку.

Позвоните в поликлинику, которая выдала больничный и спросите, выдавали ли они документ под таким номером. Если да, то он должен быть в базе медучережедния. Желательно получить письменное подтверждение врача.

Напишите запрос в ФСС в свободной форме с просьбой установить подлинность больничного листа. В письме укажите реквизиты или приложите копию листка нетрудоспособности.

А еще объясните сотрудникам заранее, что покупка фальшивых больничных – дело уголовно наказуемое. Ответственность предусмотрена по ч. 3 ст. 327 УК - использование заведомо подложного документа. Не говоря уже об увольнении за прогул и взыскании пособия с его заработной платы.

Во сколько обходится недоимка в ПФР и ФСС

Уплата недоимки по страховым взносам - это только пол беды. За каждый день недоплаты придется заплатить пени. Также есть вероятность, что проверяющие наложат штраф.

Предположим, при проверке обнаружилось, что компания не начислила страховые взносы на премии нескольким сотрудникам и тем самым не доплатила 100 000 руб. взносов. А с крайнего срока уплаты прошло уже 3 месяца. Тогда помимо недоимки нужно будет доплатить 22 530 руб.

20 000 руб. штрафа (100 000 руб. х 20%) и 2 530 руб. пени (100 000 руб. х 1/300 х 8,25% х 92 дня).

Если вы сами обнаружили, что занизили базу по взносам, то штрафа можно избежать. Для этого нужно самостоятельно доплатить недоимку, пени и подать уточненные расчеты (РСВ-1 и 4-ФСС).

Компании, которые доверили нам вести учет, не сталкиваются с недоимками по взносам. И даже не беспокоятся о том, что они могут возникнуть.

Если у Вас появились вопросы – будем рады на них ответить!

В статье рассмотрим недоимку по страховым взносам в ПФР, ФСС, ФФОМС: процедуру взыскания, срок, а также расчет пени. Плательщики взносов обязательного страхового характера несут обязанность по своевременной уплате страховых сумм в полном объеме, а также по представлению соответствующих бланков расчетов с достоверными сведениями по обязательным страховым платежам.

В случае неисполнения данных обязанностей возникает задолженность перед фондами, именуемая недоимкой. В таких случаях орган контроля формирует требование регламентированной формы для должника по погашению возникшего долга в принудительном порядке.

Недоимка по страховым взносам в ПФР, ФСС, ФФОМС

Недоимка возникает, если плательщик не перечислит положенную величину страховых пенсионных, медицинских и социальных платежей в срок до 15-го числа включительно за завершившийся месяц. Причем на каждый вид обязательного страхования следует формировать самостоятельную платежку с перечислением средств в пользу фонда.

Ежемесячный обязательный страховой платеж предусмотрен для лиц, выплачивающих вознаграждения наемным работникам и отчисляющих с этих сумм взносы на различные виды страхования (для работодателей, в роли которых могут выступать иностранные или российские юрлица, ИП, частнопрактикующие лица).

Для тех плательщиков, которые не имеют сотрудников, предусмотрены обязательные платежи медицинского и пенсионного характера, уплачиваемые на счета ФФОМС и ПФР в срок до конца текущего года. Данные платежи осуществляются за себя и носят обязательный характер, исчисляются они плательщиками самостоятельно с учетом текущего МРОТ и уровня дохода в части его превышения 300000 руб. в год.

Перечисление социальных взносов не входит в число обязательных платежей для таких страхователей и носит исключительно добровольный характер.

При отсутствии перечислений в установленные даты или при неполной оплате положенных сумм у плательщиков возникает недоимка, требующая взыскания в порядке, определенном в Законе №212-ФЗ. Процедура взыскания для организаций и ИП прописана в 19 и 20 статьях указанного закона, для физических лиц, не образующих ИП – в 21 статье.

Процедура взыскания недоимки

Данный процесс регулируется Законом 212-ФЗ:

- Ст.19 – принудительное погашение долга денежными средствами должника;

- Ст.20 – погашение долга имуществом должника, если не достаточно средств на счетах;

- Ст.21 – погашение долга имуществом для физического лица без образования ИП.

При выявлении недоимки плательщику направляется письменное извещение в виде требования установленной формы:

- 4-ПФР – для задолженности по медицинским и пенсионным отчислениям (утв. Постановлением ПФР №1п от 11.01.16);

- 5-ФСС – для задолженности по социальным отчислениям (утв. Приказом ФСС №2 от 11.01.16).

Срок взыскания недоимки по страховым взносам

Данные требования подготавливаются органом, контролирующим своевременность и полноту оплаты страховых сумм плательщиками. Причем закреплены конкретные сроки для направления требований должникам – 3 месяца с моменты обнаружения недоимки.

При этом в момент установления наличия задолженности по взносам за плательщиками указанным органом формируется справка по форме 3-ПФР в части пенсионных и медицинских отчислений и 3-ФСС в части социальных отчислений. Бланки указанных справок утверждены теми же законодательными документами, что бланки требований.

Если наличие недоимки выявлено по факту проведенной проверки страхователя, то требование следует направить в адрес должника в 10-ти дневный срок с даты вынесения решения.

Требование передается либо лично в руки руководителю или ИП (или их доверенным лицам) под расписку, либо путем почтовой передачи заказным письмом, либо в электронном виде посредством соответствующих каналов связи.

Сформированное контролирующим органом требование должно включать:

- Величину долга на день составления требования (недоимка и пени);

- Срок для перечисления данной суммы;

- Основания для взыскания указанной суммы;

- Меры, которые применятся при неисполнении требования должником;

- Ссылки на пункты нормативных документов, позволяющих предъявлять данные требования по взысканию недоимки.

Плательщик при получении требования должен погасить недоимку в пределах 10-ти календарных дней, если в самом бланке требования не указан иной временной промежуток.

При отсутствии действий со стороны должника фонд проводит процедуру принятия решения о взыскании суммы долга в принудительной форме, данный процесс регулируется 19-м пунктом Закона №212-ФЗ. На проведение данной процедуры отводится 2 месяца, в пределах которых решение должно быть подготовлено. Не позднее 6-ти дней принятое решение следует донести до самого должника

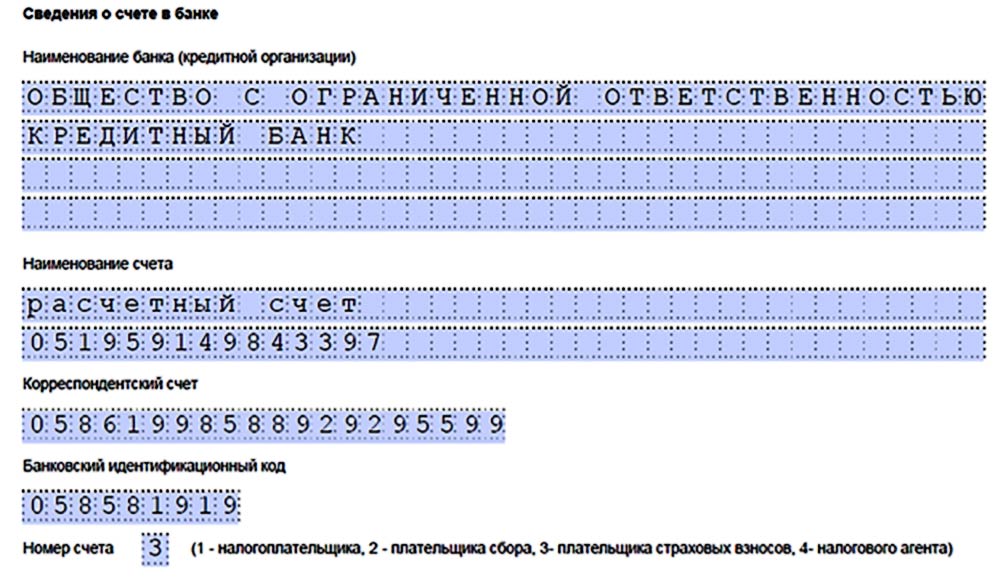

Чтобы взыскать величину недоимки за счет денежных сбережений, имеющихся на счетах должника, фонд переедет в банковское учреждение, обслуживающее счета этого лица, поручение с указанием суммы долга. По поручению банк в пределах одного дня обязан произвести операцию по списанию необходимой денежной суммы и передаче ее в пользу фонда по соответствующим реквизитам. Если сумма выражена в иностранной валюте, то добавляется еще один день на осуществление процедуры. Если денег на счетах должника не хватает на покрытие возникшего долга, то банк будет их списывать в пользу фонда по факту их поступления.

При отсутствии необходимой суммы денег у должника, недоимка может быть изъята также в виде другого имущества, порядок данной процедуры определен 20-м пунктом Закона №212-ФЗ.

Если двухмесячный срок для вынесения решения пропущен, то вопрос о взыскании недоимки можно перенести в судебные органы. Заявление допускается направить в суд в пределах полугода со дня окончания отведенного срока для погашения долга. Если шестимесячный период пропущен, и причина того уважительная, то срок возможно восстановить через суд.

Как оплатить недоимку по страховым взносам?

При получении требования от фонда страхователю следует посмотреть прописанный в нем срок, отведенный для оплаты задолженности. Если срок не указан, то он признается равным 10-ти дням с момента получения.

Если требование пришло почтовым письмом, то день получения – это 6-й день с даты отправки. Если оно передано лично в руки или передано электронным путем, то срок исполнения следует считать с фактической даты получения.

Следует самостоятельно сформировать платежку на сумму, прописанную в бланке требования от фонда, и оплатить имеющийся долг. Если в отведенный срок данное действие не выполнить, то фонд примет решение о взыскании величины задолженности в принудительной форме с имеющихся банковских счетов. Если же на счетах не окажется денег, то фонд передаст дело в судебные органы, и платить недоимку все равно придется.

КБК для перечисления недоимки, пени и штрафа по взносам страхового характера:

1 09 08000 00 0000 140

Пени по недоимке по страховым взносам

Величину пени по выявленной недоимке орган контроля фондов вычисляет самостоятельно и указывает в требовании, которое направляется должнику. Однако страхователю следует знать, как рассчитывается эта величина. Данное знание пригодится в двух случаях:

- Для проверки корректности проведенных расчетов фондом;

- Для исчисления пени при самостоятельном выявлении ошибки и подаче уточненки с целью избежания штрафа.

Формула для расчета пени по недоимке:

Пени = долг по взносам * (ставка рефинансирования ЦБ РФ / 300) * число дней посрочки.

Ставка рефинансирования берется на момент просрочки. Причем при изменении данной величины на протяжении периода просрочки, следует считать пени по каждой ставке отдельно. До 14.09.12 ставка составляла 8%, после 8,25%. В 2016 году ставка рефинансирования соответствует величине ключевой ставки и составляет 11%.

Число дней просрочки считается, начиная с 1-го дня после крайней даты для оплаты взносов по день оплаты включительно.

Пример расчета:

Компания не оплатила в срок взносы в фонды за январь 2016г., возникшая задолженность была погашена 27.05.2016. Последний день для перечисления страховых платежей за январь – 15 февраля. Общая сумма выплат сотрудников за январь составила 300 000 руб. Компания исчисляет взносы по основным тарифам.

Следует рассчитать сумму недоимки по взносам и величину пени к оплате.

ПениПФР.jpg

Похожие публикации

Страхователь обязан уплачивать страховые взносы в счет себя и своих сотрудников (если имеет статус работодателя) во внебюджетные фонды, в частности в Пенсионный фонд РФ не позднее 15 числа месяца, следующего за отчетным периодом, если эта дата не попадает на выходные или праздничные (нерабочие) дни (с 01.01.2017 года уплата страховых взносов в счет обязательного пенсионного, медицинского и некоторых видов социального страхования будет осуществляться в органы Федеральной налоговой службы). Иначе последним днем для уплаты взносов считается первый рабочий день, после официально установленных выходных. В случае несвоевременной уплаты страховых взносов плательщиком происходит начисление пени ПФР за каждый день просрочки.

Уплата пени в ПФР

В результате образовавшейся просрочки по уплате взносов страхователю, начиная с первого дня неуплаты и по день фактической уплаты суммы взносов происходит расчет пени в ПФР (без учета нерабочих дней - с 16 числа месяца, следующего за отчетным периодом). Пени за несвоевременную уплату взносов в ПФР рассчитываются в соответствии со ст. 25 ФЗ № 212 от 24.07.2012 г. (в 2017 году утрачивает силу с вступлением ФЗ №250 от 03.07.2016 г.).

Как рассчитать пени по страховым взносам?

Пени за просрочку взносов в ПФР рассчитывается исходя из 1/300 ставки рефинансирования, которая официально принята ЦБ на данный период времени. С начала 2016 года и по текущий момент отдельным постановлением Банка России ставка рефинансирования приравнивается к показателю ключевой ставки и она равняется 10% (на конец 2016 года).

Для того, чтобы работодателю определить точную сумму пени ПФР, которая образовалась в результате задержки уплаты взносов по вине самого страхователя, необходимо произвести следующие действия:

П = СВ x Д x СР / 300

Сумма пени за просрочку взносов в ПФР (П) исчисляется умножением суммы начисленных к уплате страховых взносов за отчетный период (СВ) на количество просроченных дней (Д) и на отношение ставки рефинансирования 1 к 300 (СР/300).

Пример расчета пени

Задолженность в ПФР составляет 23 000 руб. Срок просрочки платежа – 25 дней. Считаем пени:

23 000 х 25 х 10% / 300 = 191,67 руб.

После того, как страхователь получил итоговую сумму пени, он должен ее уплатить в Пенсионный фонд. Это можно сделать совместно с уплатой страховых взносов, а также отдельно от их уплаты, но только после того, как они будут направлены в ПФР. При уплате пени по страховым взносам в платежке необходимо указать специальный КБК, он отличается от того, что используется для уплаты собственно страховых взносов.

Если страхователь не переведет пени добровольно, то они будут востребованы принудительно за счет денежных средств с его счета. Для этого ПФР не позднее двух месяцев со дня обнаружения просрочки должен направить поручение в банк о списании требуемой суммы со счета страхователя. При отсутствии счета, денежных средств на счете или нехватке денежных средств для покрытия суммы пени, средства будут взысканы ПФР за счет имущества организации.

Пени не могут быть начислены страхователю в следующих случаях:

-если страхователь произвел неверный расчет суммы страховых взносов или их порядок уплаты, основываясь на информации, предоставленной ему уполномоченными органами (лицами этих органов);

-по причине блокировки счетов организации по решению суда (не могут начисляться пени на протяжении всего времени ареста счетов).

Пени по страховым взносам: расчет в 2017 году

В соответствии с ФЗ №250 от 03.07.2016 г., которым добавлена в НК РФ новая глава 34 по страховым взносам, большая часть административных полномочий по обязательному медицинскому, пенсионному и социальному страхованию переходит в ведение ФНС. В частности, как сбор страховых взносов будет производить налоговый орган, так и все недоимки, штрафы и пени, образовавшиеся в результате уплаты (неуплаты) взносов. При этом дата уплаты взносов останется неизменной - 15 числа месяца, следующего за отчетным периодом. С начала будущего года штрафные санкции по их несвоевременной уплате будут такими же, как и за подобные нарушения по налоговым сборам. Для покрытия недоимок, в том числе в виде пени, ФНС сможет налагать арест на счета плательщика взносов.

Еще одно новшество – для юрлиц увеличатся пени за просрочку платежей. Если вы не заплатили налоги и взносы более 30 дней, пени будут рассчитываться исходя из 1/150 ставки рефинансирования. При просрочке менее 30 дней будут действовать прежние условия расчета пени – по 1/300 ставки рефинансирования. То есть, если просрочка составила больше 30 дней, сначала надо рассчитать пени по вышеприведенной формуле, а начиная с 31 дня просрочки вместо 1/30 ставки рефинансирования использовать 1/150. Физлиц это новшество не касается.

Если у работодателя в результате ранее проводимых страховых взносов образовалась переплата, то он может излишне уплаченную сумму страховых взносов направить на погашение имеющейся пени (ст. 26 ФЗ №212 от 24.07.2009 г. - утрачивает силу с 01.01.2017 г.). Но только в том случае, если переплата и пени находятся в ведомстве одного администратора взносов. ПФР может самостоятельно осуществить зачет средств в счет пени из выявленной суммы переплаты или с личного заявления страхователя. Выявить переплату можно, втом числе, проведя сверку расчетов с ПФР. Даже если страхователь захочет вернуть переплаченную сумму без уплаты имеющейся штрафной суммы, ПФР осуществит возврат денег только после удержания пени.

Для покрытия пени за счет переплаты необходимо заполнить заявление по форме 22-ПФР и предоставить его в ПФР (в письменном или электронном виде).

Недоимка – это термин, который можно обнаружить еще в юридических документах 19 века. Тогда с крестьян взимались налоги, но у большинства не находилось средств для выплат. Образовывались недоимки. Тот, тяжелый для простых людей, период закончился, однако термин используется и сейчас.

Что собой представляет недоимка?

Согласно НК, недоимка — это налоги или обязательные платежи, которые не были выплачены.

Попросту говоря, это задолженность. Недоимку взыскивают как с физических, так и с юридических лиц. Выплаченные средства направляются в бюджет государства.

Недоимки по налогам

Налоговые отчисления предполагают установленную дату их оплаты. Если предприятие не сделает выплаты, то начисляется недоимка. Начисления формируются со следующего дня после просрочки. Неустойка начисляется ежедневно вплоть до даты оплаты задолженности и пени.

Если должник не выплачивает долг в полном объеме, пеня взыскивается в принудительном порядке. То есть, через суд. Сумма долга списывается с банковских счетов. Если средств нет, происходит арест собственности.

Если прошло много времени, никакие меры принуждения на должника не действуют, задолженность признается безнадежной. В этом случае она списывается.

ВАЖНО! К формированию недоимки могут привести возмещения от налогового органа за переплату налогов.

Недоимки по страховым взносам

Существуют следующие виды недоимок по страховым взносам:

- По ФСС. Возникает при наличии задолженности перед ФСС. Существует определенный порядок расчетов размера недоимки: из общей суммы долга вычитаются уже уплаченные взносы. Из сумм, направленных в Фонд социального страхования, государство формирует бюджет для пособий.

- В ПФР. Задолженность формируется из обязательных пенсионных выплат.

- В ФФОМС. Долг формируется из обязательных выплат по медицинскому обслуживанию.

Наличие долга предполагает начисление пени по ставке, соответствующей текущей ставке ЦБ РФ. Предприятие, в котором есть наемные работники, должно уплачивать взносы до 15 числа месяца, следующего за отчетным.

Как выявляется недоимка?

Недоимка, в большинстве случаев, выявляется следующим образом:

- Составляется налоговая декларация.

- Рассчитывается налог.

- Если налог не уплачен вовремя, образуется недоимка.

- Формируется сумма пени.

Недоимка может быть обнаружена в результате налоговой проверки.

Обнаруживается при следующих обязательствах:

- Неправильное составление платежных документов, по причине чего деньги не поступили кредитору.

- Ошибки, которые появились при исчислении.

Найти недоимку может сам владелец предприятия в процессе проверки документов. В этом случае он должен незамедлительно провести оплату.

Порядок взыскания

Взыскание в принудительном порядке происходит в том случае, если должник отказывается оплатить их добровольно.

Сам кредитор не имеет права реализовывать принудительные меры в отношении дебитора. Делается это исключительно через суд.

Нельзя сразу отправиться в судебный орган. Нужно сначала попробовать решить проблему в досудебном порядке. Для этого должнику сначала направляется требование о добровольной выплате долга, в состав которого входит начисленная пеня. Требование составляется по установленной форме. Направляется оно в течение 3 месяцев с даты появления задолженности. Требование вручается лично в руки. Также оно может быть направлено заказным письмом. В документе обязательно указываются следующие пункты:

- Сроки, в которые нужно покрыть недоимку.

- Причины, на основании которых появилась задолженность.

- Последствия, которые будут применены к должнику, если он не оплатил долг.

- Информация из соответствующих законов.

В требовании также может не указываться сроков. В этом случае дебитору нужно погасить долг в течение 10 дней.

Если должник никаких выплат не делает, то кредитор имеет право обращаться в суд. После получения исполнительного документа начинается производственный процесс. В процессе его реализуются меры принуждения:

- Списание средств с банковских счетов в размере долга.

- Арест имущества.

- Запрет на выезд за границу.

Если задолженность не выплачивается в течение длительного времени, она признается безнадежной и аннулируется.

Особенности начисления пени

Пеня начисляется ежедневно. Размер ее определяется в процентном соотношении от задолженности. К примеру, долг человека перед налоговой составляет 1000 рублей. Пеня определена в размере 0,1%. Просрочка составила 10 дней. То есть, и пеня будет равна 10 рублей. Недоимка определяется на основании текущей ставки рефинансирования ЦБ.

Учет пени

Как фиксировать пеню в бухучете? В расходах учитывать неустойку не требуется, так как она является необоснованной. Для отражения пени в документах используются проводки. Для отслеживания неустоек можно создать вспомогательные субсчета «Пени». Сумма неустоек указывается на счете «Убытки».

При выплате пени оформляется два платежных поручения. На документах проставляются разные коды бюджетной классификации. Данные коды включают в себя 12 знаков.

Срок давности взыскания

Срок давности в НК не оговорен. Сроки, указанные в ГК, не применимы к недоимкам. На основании чего определяется время для взыскания? В НК указаны сроки взыскания суммы через суд. Структура должна обратиться в судебное учреждение в течение трех лет. Это срок исковой давности. Взыскание происходит в течение следующего времени:

- 9 месяцев с даты обращения организации в суд.

- 2 года, если взыскание происходит за счет изъятия имущества.

ВАЖНО! Нужно сказать, что судебное взыскание – процесс длительный. Кредитору проще получить задолженность в досудебном порядке. Однако это касается долгов ЮЛ или ФЛ. Если долги возникли перед государственными структурами (налоговые органы, ПФР, страховые компании), то обычно взыскание происходит быстро. Если размер долгов не превышает 50 000 рублей, то кредиторы могут обратиться в мировой суд. Дело рассматривается быстро и без присутствия дебитора. Однако должник может оспорить решения. Для этого ему необходимо направить соответствующий документ в мировой суд, который принимал решение.

Резюме

Недоимка представляет собой задолженность, образованную вследствие того, что предприятие не вносит налоговые отчисления, взносы в страховые фонды, ПФР. Обнаруживается недоимка в ходе проверок, выявленных ошибок в платежных документах самим руководителем компании. Подлежит взысканию в судебном порядке. Сначала кредитор направляет дебитору требование об оплате. Если должник никак не реагирует на требования, кредитор вправе обратиться в судебный орган. Взыскание происходит посредством снятия средств с банковских счетов, ареста имущества.

Как рассчитывается срок исковой давности по страховым взносам в ПФР и ФСС, правильно (без ошибок) начисленным, но не уплаченным компаний в связи с отсутствием денежных средств и имущества?

Законом N 212-ФЗ не установлен общий срок давности выявления недоимки по страховым взносам.

В соответствии со ст. 196 ГК РФ общий срок исковой давности устанавливается в три года.

Федеральным законом от 07.05.2013 N 100-ФЗ "О внесении изменений в подразделы 4 и 5 раздела I части первой и статью 1153 части третьей Гражданского кодекса Российской Федерации" ст. 196 ГК РФ с 01.09.2013 изложена в новой редакции. Пункт 1 данной статьи предусматривает, что общий срок исковой давности составляет три года со дня, определяемого в соответствии со ст. 200 ГК РФ, п. 2 данной статьи закрепляет, что срок исковой давности не может превышать десять лет со дня нарушения права, для защиты которого этот срок установлен.

Согласно п. 3 ст. 2 ГК РФ к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством.

В силу ч. 1 ст. 1 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ) данный Закон регулирует отношения, связанные с исчислением и уплатой (перечислением) страховых взносов в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, Фонд социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, Федеральный фонд обязательного медицинского страхования на обязательное медицинское страхование (страховые взносы), а также отношения, возникающие в процессе осуществления контроля за исчислением и уплатой (перечислением) страховых взносов и привлечения к ответственности за нарушение законодательства Российской Федерации о страховых взносах.

Пунктом 16 ст. 2 Закона N 212-ФЗ установлено, что законодательство Российской Федерации о страховых взносах - Закон N 212-ФЗ и принимаемые в соответствии с ним нормативные правовые акты Российской Федерации.

Законодательством не предусмотрена возможность применения ст. 196 ГК РФ при определении предельного срока взыскания органом контроля (за исчислением и уплатой страховых взносов) страховых взносов и пеней.

Таким образом, трехлетний срок исковой давности (ст. 196 ГК РФ) при определении предельного срока взыскания с организации - плательщика страховых взносов органом контроля (за исчислением и уплатой страховых взносов) страховых взносов и пеней не применяется.

Кроме этого, стоит учитывать следующее. В Письме от 14.01.2013 N 03-02-07/1-5 Минфин России сообщил, что Налоговым кодексом РФ не установлен общий срок давности выявления недоимки.

По аналогии можно утверждать, что Законом N 212-ФЗ также не установлен общий срок давности выявления недоимки по страховым взносам. Статья 45 Закона N 212-ФЗ устанавливает только срок давности привлечения к ответственности за совершение правонарушения, то есть недоимки по страховым взносам и пеней по ним не затрагивает.

При этом ч. 5 ст. 19 Закона N 212-ФЗ установлено, что решение о взыскании принимается органом контроля за уплатой страховых взносов после истечения срока, установленного в требовании об уплате страховых взносов, но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае орган контроля за уплатой страховых взносов может обратиться в суд с иском о взыскании с плательщика страховых взносов - организации или индивидуального предпринимателя причитающейся к уплате суммы страховых взносов. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате страховых взносов. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом.

На основании ч. 3 ст. 20 Закона N 212-ФЗ постановление о взыскании страховых взносов за счет имущества плательщика страховых взносов - организации или индивидуального предпринимателя принимается в течение года после истечения срока исполнения требования об уплате страховых взносов, пеней и штрафов.

Частью 2 ст. 22 Закона N 212-ФЗ установлено, что требование об уплате недоимки по страховым взносам, пеней и штрафов направляется плательщику страховых взносов органом контроля за уплатой страховых взносов в течение трех месяцев со дня выявления недоимки, если иное не предусмотрено ч. 3 данной статьи. При выявлении недоимки орган контроля за уплатой страховых взносов составляет документ о выявлении недоимки у плательщика страховых взносов по форме, утверждаемой федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере социального страхования.

Как отмечено в ч. 3 ст. 22 Закона N 212-ФЗ, требование об уплате недоимки по страховым взносам, пеней и штрафов по результатам проверки направляется плательщику страховых взносов в течение 10 дней со дня вступления в силу соответствующего решения.

Какие-либо предельные сроки на выявление недоимки по страховым взносам ч. 2 ст. 22 Закона N 212-ФЗ, а равно иные положения данного Закона не устанавливают.

При этом ч. 9 ст. 35 Закона N 212-ФЗ установлено, что в рамках выездной проверки может быть проверен период, не превышающий трех календарных лет, предшествующих календарному году, в котором вынесено решение о проведении выездной проверки.

Орешкина М. А.,

экономист

1-й категории

Переплата или задолженность

по страховым взносам в ПФР

В страховых взносах бывает «перелет» или «недолет», а именно как переплата, так и задолженность. Причин может быть множество: работник несвоевременно принес документы, бухгалтер допустил счетную ошибку и неправильно начислил страховые взносы, отпускные или больничный. Еще одна распространенная причина – это неправильный КБК или направление взносов на невыясненные платежи. Но что делать в таких случаях?

Когда вы узнали о том, что имеется переплата, необходимо понять, в каком периоде она образовалась.

1. Определение периода переплаты.

Если переплата произошла до 2017 года, то необходимо подать заявление в соответствующий фонд.

Например, у вас переплата в размере 18 000 руб., она образовалась в 2016 году, так как за III квартал бухгалтер ошибочно перевела средства за уволившегося работника. Нужно заполнить и подать форму 22-ПФР «Заявление о зачете сумм излишне уплаченных страховых взносов, пеней и штрафов», утвержденную постановлением Правления ПФР от 22.12.2015 № 511п.

Решение принимается соответствующими органами ПФР, ФСС России в течение 10 рабочих дней со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) страхователя о возврате излишне уплаченных (взысканных) сумм страховых взносов, пеней и штрафов (в случае представления страхователем уточненного расчета – в течение 10 рабочих дней со дня завершения камеральной проверки указанного расчета).

При этом решение о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за отчетные (расчетные) периоды, истекшие до 01 января 2017 года, принимается при отсутствии у плательщика страховых взносов задолженности, возникшей за отчетные (расчетные) периоды, истекшие до 01 января 2017 года (письмо ФНС России № БС-4-11/1304@, ПФР № НП-30-26/947, ФСС РФ № 02-11-10/06-308-П от 26.01.2017 «О разъяснении организации работы по администрированию страховых взносов в связи с передачей ПФ РФ и ФСС РФ соответствующих полномочий налоговым органам»).

Приведем фрагмент формы:

(в рублях и копейках)

| Наименование показателя | В Пенсионный фонд Российской Федерации | В Федеральный фонд обязательного медицинского страхования | Штрафы, налагаемые ПФР и его территориальными органами в соответствии со ст. 46 Федерального закона от 24.07.2009 № 212-ФЗ | Штрафы, налагаемые ПФР и его территориальными органами в соответствии со ст. 48 Федерального закона от 24.07.2009 № 212-ФЗ | |||||

|---|---|---|---|---|---|---|---|---|---|

| всего | в том числе | ||||||||

| на страховую пенсию | на накопительную пенсию | по дополнительным тарифам | |||||||

| Часть 1 ст. 58.3 Федерального закона от 24.07.2009 № 212-ФЗ | Часть 2 ст. 58.3 Федерального закона от 24.07.2009 № 212-ФЗ | на обязательное медицинское страхование работающего населения, поступающие от плательщиков | на обязательное медицинское страхование работающего населения, ранее зачислявшиеся в бюджеты территориальных фондов обязательного медицинского страхования (по расчетным периодам, истекшим до 01.01.2012) | ||||||

| Страховые взносы | 18 000,00 | 18 000,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | X | X |

| Пени | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | X | X |

| Штрафы | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

Чтобы вернуть переплату за 2017 год, нужно воспользоваться формой, установленной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ «Об утверждении форм документов, используемых налоговыми органами и налогоплательщиками при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов».

При написании заявления важно учитывать, что возможно вернуть переплату или зачесть в счет будущих платежей размер переплаты.

2. Учтите особенности переплат.

При наличии у плательщика страховых взносов недоимки по страховым взносам и(или) задолженности по уплате соответствующих пеней, штрафов, возникших за отчетные (расчетные) периоды, истекшие до 01 января 2017 года, органы Пенсионного фонда Российской Федерации, органы Фонда социального страхования Российской Федерации не вправе принимать решения о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за указанные отчетные (расчетные) периоды.

Согласно пп. 7 п. 1 и п. 2.1 ст. 32, ст.ст. 33, 78, 79 Кодекса налоговые органы обязаны осуществлять зачет сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, установленных Кодексом (п. 3 ст. 8), соответствующих пеней и штрафов в порядке, предусмотренном Кодексом. Должностные лица налоговых органов обязаны действовать в строгом соответствии с Кодексом и иными федеральными законами, реализовывая в пределах своей компетенции права и обязанности налоговых органов.

Следует отметить, что ст.ст. 78 и 79 Кодекса не предусмотрен зачет суммы излишне уплаченного (взысканного) налога (сбора, страховых взносов) в счет погашения недоимки по этому же налогу (сбору, страховым взносам).

При этом сумма излишне уплаченных страховых взносов подлежит зачету по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения либо возврату плательщику страховых взносов в порядке, предусмотренном указанной статьей. Возврат плательщику страховых взносов суммы излишне взысканных страховых взносов при наличии у него задолженности по соответствующим пеням, штрафам производится только после зачета этой суммы в счет погашения указанной задолженности по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в соответствии со ст. 78 Кодекса (письмо Минфина России от 01.03.2017 № 03-02-07/2/11564).

3. Учитывайте возможность отказа в возврате переплаты.

Пункт 6.1 ст. 78 НК РФ говорит о том, что возврат суммы излишне уплаченных страховых взносов на обязательное пенсионное страхование не производится в том случае, если по сообщению территориального органа управления Пенсионным фондом Российской Федерации сведения о сумме излишне уплаченных страховых взносов на обязательное пенсионное страхование представлены плательщиком страховых взносов в составе сведений индивидуального (персонифицированного) учета и учтены на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования.

4. Определите возможность взыскания процентов.

Если Пенсионный фонд несвоевременно принимает решение о возврате переплаты, то в этом случае вернуть проценты нельзя. Федеральным законом № 250-ФЗ не предусмотрена уплата процентов плательщикам страховых взносов за нарушение установленного срока возврата сумм излишне уплаченных (взысканных) страховых взносов, которые были установлены Федеральным законом № 212-ФЗ, соответствующих пеней и штрафов за отчетные (расчетные) периоды, истекшие до 01 января 2017 года.

А вот проценты на несвоевременную переплату с 2017 года начислить можно.

Плательщик страховых взносов направляет в налоговый орган письменное заявление о возврате (его можно подать в течение трех лет со дня уплаты суммы, заявляемой к возврату), в течение одного месяца налоговики должны вернуть переплату. Если чиновники задерживают выплату, на ее сумму начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

ПОЛЕЗНО ЗНАТЬ

При обнаружении факта, свидетельствующего о возможной излишней уплате страховых взносов, проводится совместная сверка расчетов по страховым взносам. Она может быть проведена как по предложению органа контроля за уплатой страховых взносов, так и по инициативе плательщика.

Задолженность по страховым взносам в ПФР

В отношении задолженности по страховым взносам важно следующее.

1. Установите размер задолженности.

Размер задолженности возможно установить в рамках проверки или самостоятельно при проведении сверки взаиморасчетов. Если по сверке обнаружилась недоимка, целесообразно ее погасить.

2. Подождите списания средств.

В некоторых случаях списание задолженности производится самостоятельно.

Поручение органа контроля за уплатой страховых взносов на перечисление сумм в бюджеты соответствующих государственных внебюджетных фондов направляется в банк, в котором открыты счета плательщику страховых взносов, и подлежит безусловному исполнению банком в очередности, установленной гражданским законодательством РФ.

При недостаточности или отсутствии денежных средств на счетах плательщика страховых взносов в день получения банком поручения органа контроля за уплатой страховых взносов на перечисление страховых взносов такое поручение исполняется по мере поступления денежных средств на эти счета с учетом соблюдения очередности платежей, установленной гражданским законодательством РФ.

Банк обязан обеспечить неизменность реквизитов распоряжений о переводе денежных средств, указанных отправителями распоряжений, к которым относятся поручения органов контроля за уплатой страховых взносов (п. 1.22 Положения о правилах осуществления перевода денежных средств (утв. Банком России 19.06.2012 № 383-П)).

ПОЛЕЗНО ЗНАТЬ

Решение о возврате переплаты по взносам за периоды до 01 января 2017 года принимают ПФР и ФСС (п. 4 письма № 02-09-11/04-03-17282, Информация ФСС). А вот взыскивать недоимку (пени, штрафы) по взносам, включая ту, что начислена за периоды до 2017 года, будут налоговые органы (ч. 2 ст. 4 Закона № 243-ФЗ, Информация ФСС). Данные о недоимках по состоянию на 01 января 2017 года они получат от внебюджетных фондов (письма ФНС РФ от 13.07.2016 № ЗН-4-1/12598, от 13.07.2016 № ЗН-4-1/12599).

Оформление возврата или зачета

При наличии переплаты возврат такой переплаты, как и зачет, не образует в налоговом учете дополнительных доходов.

При зачете или возврате органом контроля за уплатой страховых взносов суммы переплаты по одним страховым взносам в счет платежей по погашению недоимки по другим страховым взносам, администрируемым одним органом контроля за уплатой страховых взносов, у организации не возникает доходов и расходов применительно к п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 06.05.1999 № 32н, и п. 2 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 06.05.1999 № 33н.

Для проведения в учете необходим основной документ – решение о возврате или зачете.

Пример 1.

У ИП А. С. Камова числилась переплата. ИП написал заявление на зачет. Сумма переплаты была 14 000 руб.

Однако Пенсионный фонд подтвердил только переплату в размере 10 000 руб. в отношении переплаты за 2016 год, поскольку переплата в размере 4000 руб. образовалась в 2017 году.

Следовательно, в бухгалтерском учете будут следующие проводки:

| Дебет | Кредит | Сумма | Содержание операции |

|---|---|---|---|

| 69.3 | 69.2 | 10 000 | Произведен зачет переплаты страховых взносов за 2016 год |

Вместе с тем, существуют ситуации, когда не нужно писать заявление на возврат или зачет. Такая ситуация возникает, когда мы обнаружили до отправки платежного поручения ошибку в бухгалтерском учете.

Пример 2.

Бухгалтер ООО «Резник» допустила ошибку, однако обнаружила неправильное отражение в учете страховых взносов в размере 300 000 руб.

| Дебет | Кредит | Сумма | Содержание операции |

|---|---|---|---|

| 99 | 69 | 300 000 | Отражено начисление страховых взносов |

| 69 | 51 | 300 000 | Отражена уплата страховых взносов |

| СТОРНО | |||

| 99 | 69 | 300 000 | На сумму платежа скорректированы страховые взносы |

Основанием для корректировки страховых взносов при своевременном обнаружении ошибки будет бухгалтерская справка.

Представим, что бухгалтер уже перечислила взносы, и пришлось возвращать взносы по заявлению. В этом случае в учете будут сделаны следующие проводки:

| Дебет | Кредит | Сумма | Содержание операции |

|---|---|---|---|

| 51 | 69 | 300 000 | Отражено возвращение страховых взносов по решению налогового органа |

Обратите внимание: в целом ряде случаев компаниям и предпринимателям приходится взыскивать переплату в судебном порядке.

Если Пенсионный фонд и ИФНС просто игнорируют ваши заявления, целесообразно не только подать в суд, но и взыскать проценты. И есть подобная судебная практика. Отклоняя довод ПФР о том, что действующим законодательством (в частности, п. 17 ст. 26 Федерального закона от 24.07.2009 № 212-ФЗ) не предусмотрено начисление процентов за несвоевременный зачет излишне уплаченных страховых взносов, суд отметил, что согласно правовым позициям, изложенным в постановлениях КС РФ от 25.12.2012 № 33-П, от 16.07.2012 № 18-П, от 22.06.2009 № 10-П, придание налогам и сборам дискриминационного характера и возможность их различного применения, то есть если определенная категория налогоплательщиков поставлена в иные по сравнению с другими налогоплательщиками условия, притом что между ними нет существенных различий, которые оправдывали бы неравное правовое регулирование, не допускается. Это распространяется в том числе на отношения, связанные с уплатой страховых взносов (постановление Арбитражного суда Центрального округа от 10.11.2016 № Ф10-4108/2016).

При написании заявления важно учитывать трехлетний срок. Например, в Определении Верховного суда РФ от 01.02.2016 № 310-КГ15-18672, признавая отказ в проведении зачета необоснованным и обязывая орган Пенсионного фонда РФ произвести зачет переплаты в счет предстоящих платежей, суд указал, что о факте излишней уплаты страховых взносов обществу стало известно при получении акта выездной налоговой проверки от 22.02.2012. Следовательно, трехлетний срок на зачет излишне уплаченных сумм страховых взносов подлежит исчислению с 22.02.2012.

Читайте также: