Как уточнить платеж в пфр электронно

Уверенность в достоверности учетных данных на предприятии позволяет минимизировать риски возникновения споров с контрагентами и контролирующими органами. Чтобы убедиться в достоверности проходящих по учету итоговых сумм, необходимо регулярно проводить сверки с участниками хозяйственных операций. Особое место в бухгалтерии работодателя занимает процедура подтверждения движения по счетам, отражающим состояние расчетов с бюджетными органами.

Цели сверки расчетов с ПФР

Сверка расчетов по пенсионным взносам между работодателем и контролирующей государственной структурой может инициироваться любой из сторон. Обязательность проверки установлена для периода подготовки сводных данных для составления годовой отчетности. Сверка расчетов помогает решить такие задачи:

- подтвердить факт перечисления излишних средств;

- выявить суммы, которые были взысканы контролирующим органом в завышенном объеме;

- принять решение по платежам, требующим уточнения;

- проверить итоговые показатели по обязательствам перед бюджетом.

Порядок сверки

Сверка начинается с подготовки всех необходимых документов. Для этого работодателем оформляется официальный запрос в Пенсионный фонд о выдаче справки, которая будет отражать текущее состояние расчетов на конкретную дату. Сделать такой запрос можно в письменной форме или обратиться в обслуживающее подразделение через интернет. Дополнительно потребуется взять в контролирующем органе информацию о состоянии произведенных по взносам платежей.

ЗАПОМНИТЕ! Сведения из справки помогут разобраться, сходятся ли итоговые данные в бухгалтерском учете работодателя и по лицевому счету в ПФР. Расшифровка нужна для детальной проверки всех произведенных платежей с целью выявления причин расхождений (если они имеют место).

При обнаружении недоимок или переплат субъект предпринимательства должен инициировать сверку в разрезе платежей по страховым взносам, пеням и штрафам. Осуществляется это путем подачи соответствующего заявления в Пенсионный фонд. Шаблон заявления законодательно не утвержден. Каждый работодатель вправе разрабатывать собственный образец документа.

После обработки заявительной документации отделением Пенсионного фонда совместно с работодателем будет проведена сверка по расчетам за отчетный период. Результаты этой процедуры отражаются в письменной форме путем составления акта.

ВАЖНО! Если по данным из справки и расшифровки платежей расхождений с учетом работодателя не было выявлено, то на этапе проверки этих двух бланков сверка и заканчивается.

Формировать запросы в электронной форме в ПФР страхователи могут двумя способами:

- при помощи специализированного оператора, который обеспечивает доставку электронной отчетности;

- посредством сервисов Кабинета страхователя, который доступен на сайте ПФР.

Преимущество интернет-сервисов в том, что реакция на запросы поступит в течение 1 рабочего дня. Такой срок зафиксирован в Распоряжении от 10.03.2011 г. №85р, изданном Правлением ПФ РФ. Для обработки бумажных заявлений и подготовки ответа на них контролирующим органам отводится до 5 рабочих дней. В ответ на запрос по ТКС от ПФР приходит электронный реестр платежей, по которому можно проверить, все ли отправленные платежи учтены в базе контролирующего органа.

ВАЖНО! Для формирования официальных запросов в ПФР в электронном виде необходимо обязательно использовать электронную цифровую подпись.

Разработка шаблона заявления

Заявительная документация в адрес Пенсионного фонда по вопросам проведения сверки и предоставления необходимых для этого сведений законодательно не регламентируется. Каждый субъект вправе разрабатывать собственный образец. В бланке необходимо указать:

- получателя заявления;

- сведения, идентифицирующие работодателя;

- суть запроса;

- точное наименование документа, который является предметом заявления;

- дату, по состоянию на которую необходимо получить данные по расчетам;

- рекомендуется прописать способ передачи ответного решения.

Заявление на выдачу справки может иметь такой вид:

Управление ПФР в г. Феодосии

Республики Крым

от ООО «Забег»

298100, г. Феодосия, ул. Горького, 22

ИНН/КПП 2125478421/212585472

Рег. № в ПФР: 547-685-452101

Просим выдать справку о состоянии расчетов нашего предприятия по страховым взносам на дату оформления запроса – 15.02.2018г.

Документ требуется для проведения сверки по осуществленным платежам с начала года и подтверждения факта отсутствия недоимок или переплат.

Предпочтительный способ получения ответа – почтовым отправлением. Справку направлять по адресу:

298100, Республика Крым, г. Феодосия, ул. Горького, 22.

Если формируется запрос на проведение сверки, то в тексте заявления можно прописать такую фразу: «Просим назначить дату и провести взаимную сверку по расчетам по страховым взносам за период с 01.01.2017 по 31.12.2017».

Результат сверки

Итоги совместных сверок с пенсионными органами оформляются актом по форме 21-ПФР. Шаблон этого документа является унифицированным. Бланк утвержден Постановлением от 22.12.2015 г. № 511п (автор – Правление ПФР). Структура акта представлена такими информационными блоками:

- Шапка документа. В ней прописывается наименование органа ПФР, которым была осуществлена совместная с работодателем сверка взносов, приводятся данные о плательщике, расчеты с которым проверялись. При обозначении работодателя обязательно должны быть указаны его название и присвоенный ему регистрационный номер в ПФР, контактные данные.

- Заголовок документа с проставлением даты его оформления и порядковым номером.

- Перечень должностных лиц, которые несут ответственность за реализацию сверки расчетов по взносам. В списках должны присутствовать представители обеих сторон.

- Прописывается временной интервал, за который были проверены расчетные операции между сторонами.

- Табличный блок с основной информацией по результатам всех процедур.

- Подписи сторон.

В табличном блоке документа указываются виды расчетных операций, по которым проверяются перечисления и сальдо. В отдельных графах приводятся остатки по состоянию на требуемую дату, выводятся недоимки, величины излишне перечисленных средств, размер произведенных взысканий. Обособленно показываются платежи, по которым информация остается невыясненной и требует более детальной проверки. Все суммовые значения должны отражаться в рублях с копейками. Необходимо указывать конечные сальдо по данным ПФР и те цифры, которые значатся в учете у работодателя.

Под табличным блоком сотрудник ПФР, занимавшийся совместной с плательщиком взносов проверкой, визирует документ своей подписью. Представитель работодателя изучает содержание акта и в письменной форме выражает свое согласие или несогласие с отраженными результатами. Если плательщик считает, что данные в акте являются достоверными, он прописывает в специально отведенном поле «без разногласий». Если страхователь считает, что показанные сведения не соответствуют действительности, то он должен выразить свое несогласие с обозначенными итогами фразой «с разногласиями».

При зафиксированных разночтениях по результатам сверки ответственные сотрудники ПФР совместно с представителями работодателями после даты подписания акта выявляют причины разногласий. Для этого анализируются расшифровки платежей, сверяется правильность оформления платежек и отнесение сумм на соответствующие виды взносов.

Сроки, подписание бумаг

В законодательстве не прописаны сроки, которыми ограничивается время подготовки специалистами ПФР акта сверки. Представитель работодателя при вручении ему экземпляра итогового документа должен обязательно проставить дату фактического его получения. Дополнительно рекомендуется указать в бланке способ, которым акт был направлен предприятию: по почте, или должностное лицо плательщика взносов лично явилось в отделение ПФР за документацией. Акт должен визироваться со стороны работодателя руководителем компании.

Если у директора нет возможности получить документ лично, он вправе делегировать такие полномочия одному из своих сотрудников (оформив на него доверенность).

Плательщик взносов после ознакомления с актом подписывает оба его экземпляра. Первый остается у работодателя, второй должен быть возвращен специалистам ПФР. Юридической силой акт наделяется только после его подписания всеми участниками сверки. На его основании плательщик взносов может оформить возврат переплаты или инициировать зачет излишне уплаченных средств в счет погашения будущих обязательств.

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

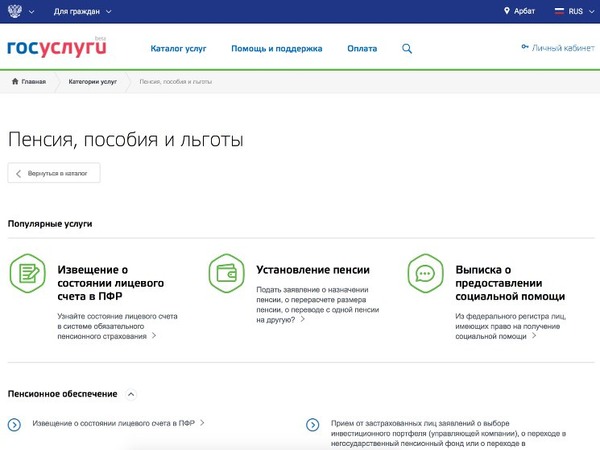

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

Уточнить свои налоговые платежи можно по правилам, прописанным в ст. 45 НК РФ. Так, данной нормой установлено, что при обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджет, он вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату им указанного налога и его перечисление на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

С 01.12.2017 вступает в силу Приказ ФНС России от 25.07.2017 № ММВ-7-22/579@, которым утвержден порядок работы налоговых органов с невыясненными платежами (далее – Порядок).

В соответствии с п. 1 ст. 45 НК РФ налогоплательщик (в том числе юридические лица и индивидуальные предприниматели) обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено НК РФ, в установленный законодательством срок. Неисполнение (ненадлежащее исполнение) обязанности по уплате налога является основанием для направления налоговым органом в его адрес требования об уплате налога.

Об исполнении и неисполнении обязанности по уплате налога

Согласно пп. 1 п. 3 ст. 45 НК РФ обязанность по уплате налога считается исполненной с момента предъявления в банк поручения на перечисление в бюджет на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа.

В силу п. 7 ст. 45 НК РФ поручение на перечисление налога заполняется в соответствии с правилами, установленными Положением о правилах осуществления перевода денежных средств.

Подпунктом 4 п. 4 ст. 45 НК РФ установлен ряд случаев, когда обязанность по уплате налога не признается исполненной. К ним, в частности, относится неправильное указание налогоплательщиком в поручении на перечисление суммы налога:

– номера счета Федерального казначейства;

– наименования банка получателя, повлекшего неперечисление этой суммы в бюджет.

При этом если в платежном поручении неправильно указан КБК или статус плательщика налога, это не является основанием для признания обязанности по уплате налога неисполненной (письма Минфина России от 19.01.2017 № 03‑02‑07/1/2145, ФНС России от 10.10.2016 № СА-4-7/19125@).

Таким образом, если ошибка налогоплательщика не привела к неуплате налога, то он вправе уточнить свой платеж. Процедура уточнения невыясненного платежа прописана в п. 7 ст. 45 НК РФ.

Как работают налоговики с невыясненными платежами?

– платежи по расчетным документам, в полях которых не указана (неверно указана) информация налогоплательщиком (либо банком при формировании электронного платежного документа);

– платежи, которые невозможно однозначно определить к отражению в информационных ресурсах налоговых органов.

Вся информация о работе с невыясненными платежами собирается в ведомости невыясненных поступлений. В ней налоговики отражают:

– платежи, отнесенные казначейством на соответствующий КБК по учету невыясненных поступлений;

– платежи, оформленные налогоплательщиками с нарушением Правил № 107н, что привело к невозможности отражения их в карточках расчетов с бюджетом либо информационных ресурсах налоговых органов, в которых производится учет соответствующих поступлений;

– платежи, которые не могут быть однозначно классифицированы для отражения в карточках конкретных налогоплательщиков;

– платежи, по которым у налогоплательщиков не открыты карточки расчетов с бюджетом.

Хотите уточнить платеж? Сообщите об этом в ИФНС!

Документ, переданный налоговикам, должен содержать обращение с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. К заявлению необходимо приложить подтверждающие произведенный платеж документы.

Обратная связь с налоговиками

Форма соответствующего информационного сообщения представлена в приложении 2 к Порядку. В сообщении контролеры укажут, что поручение на перечисление налога оформлено с нарушением установленных Правилами № 107н требований, при этом будет названо конкретное произведенное налогоплательщиком нарушение. Нарушения могут быть следующего характера:

– отсутствие либо указание несуществующего (неверного) КБК, кода ОКТМО;

– не указан (неверно указан) ИНН плательщика;

– несоответствие ИНН наименованию плательщика;

– отсутствие либо неверное указание КПП плательщика;

– указание несуществующего (неверного) ИНН получателя;

– отсутствует, указан несуществующий (неверный) КПП получателя;

– налогоплательщик не состоит на учете в налоговом органе;

– уплата налога производится за третьих лиц;

– отсутствие либо неверное указание основания платежа или номера счета получателя и его наименования;

– отсутствие открытой карточки расчета с бюджетом налогоплательщика;

отсутствие либо неверное указание статуса плательщика, налогового периода.

После получения информационного сообщения о необходимости уточнения реквизитов поручения на перечисление налога плательщик представляет в инспекцию заявление о необходимости данного уточнения.

При поступлении в налоговый орган заявления налогоплательщика об уточнении вида и принадлежности платежа налоговый орган в течение 10 рабочих дней с даты поступления указанного заявления выносит соответствующее решение (форма заявления утверждена Приказом ФНС России от 29.12.2016 № ММВ-7-1/731@).

В случае если ошибка в расчетном документе возникла по вине банка при формировании электронного платежного документа, налоговый орган после сверки расчетов с плательщиком вправе сделать запрос в данное кредитное учреждение с целью получения копии расчетного документа, оформленного плательщиком на бумажном носителе.

Порядок проведения сверки регламентирован п. 3 Приказа ФНС России от 09.09.2005 № САЭ-3-01/444@ «Об утверждении Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами».

Итог взаимодействия с ИНФС по невыясненным платежам

О принятом решении об уточнении платежа налогоплательщика уведомят в течение пяти дней после принятия данного решения.

Уточнение реквизитов на уплату страховых взносов

Во-первых, уточнение реквизитов в расчетных документах по уплате страховых взносов не производится в том случае, если сведения об этой сумме учтены на индивидуальном лицевом счете застрахованного лица. Это закреплено в п. 9 ст. 45 НК РФ.

Во-вторых, порядок уточнения реквизитов в платежных документах зависит от даты совершения платежа.

Если платеж совершен за расчетные (отчетные) периоды, истекшие до 01.01.2017, денежные средства по которым поступили в ПФР (до передачи администрирования страховых взносов ФНС), то заявление об уточнении реквизитов необходимо представить в отделение ПФР.

ПФР в течение пяти рабочих дней рассмотрит его и вынесет соответствующее решение, которое направит в ИФНС. Одновременно с данным решением осуществляется и передача суммы пени, подлежащей уменьшению либо доначислению, пересчитанной по состоянию на 01.01.2017. На основании полученных от ПФР сведений налоговики отразят решение и сумму пени в лицевом счете плательщика.

Если же денежные средства поступили после 01.01.2017, то заявление должно быть подано в налоговую инспекцию. Контролеры в таком случае направляют в ПФР запрос с приложением копий заявления плательщика и платежного документа.

ПФР в течение пяти рабочих дней рассмотрит заявление и направит в инспекцию сообщение о возможности (или об отсутствии таковой) проведения соответствующих мероприятий по уточнению реквизитов. А ИНФС на основании данного сообщения примет решение об уточнении платежа. Пересчет пеней при этом будет осуществлен налоговиками в автоматизированном режиме с даты фактической уплаты платежа.

Налоговое законодательство наделяет налогоплательщиков правом уточнить в ИФНС свои ошибочные налоговые платежи (как и платежи по страховым взносам), выставляя при этом одно условие: ошибка в оформлении платежного документа на перечисление налога (страховых взносов) не должна повлечь неперечисления денежных средств в бюджет.

С 01.12.2017 вступает в силу Приказ Минфина России от 25.07.2017 № ММВ-7-22/579@, которым утвержден порядок работы налоговых органов с невыясненными платежами. С указанной даты контролеры во взаимодействии с налогоплательщиками будут руководствоваться положениями данного документа.

Помимо этого, в целях правильного заполнения расчетных документов ФНС планирует проводить масштабную работу по информированию налогоплательщиков о значениях реквизитов, необходимых для заполнения полей платежных документов, путем размещения соответствующей информации на стендах в территориальных налоговых органах. Сведения о реквизитах соответствующих счетов Федерального казначейства можно получить в ИФНС и при постановке на учет (п. 6 ст. 32 НК РФ). Также напомним, что на сайте высшего налогового ведомства можно найти любой реквизит, необходимый для заполнения расчетных документов.

Just another WordPress site

Свежие записи

- Отмена деклараций в 2019 году на основании закона от 15.04.2019 №63-ФЗ

- Как отразить аванс в 6-НДФЛ

- Сроки уплаты страховых взносов в 2018 году с ООО, ИП

- Как рассчитать отпускные в 2017 году.

- Частичный вычет НДС по одному счету-фактуре

Свежие комментарии

- admin к записи Покупка товаров у физического лица: бухгалтерский учет, документы, налоги

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- Войти

- RSS записей

- RSS комментариев

Сверка платежей с ПФР (пенсионным фондом) стала доступной по интернету

Сверка платежей с ПФР (пенсионным фондом) приносит немало хлопот. Чтобы ее взять, нужно добраться до ПФР, отстоять очередь, взять распечатку начислений и оплат. Да к тому же, если платежи в ПФР отличаются от ваших данных, приходится возвращаться и искать проблему у себя, а затем уже – у Пенсионного фонда. А на это тратится много рабочего времени.

Поэтому для удобства плательщиков взносов Пенсионный фонд создал сервис, где вы можете получить информацию о платежах. Данная информация находится в свободном доступе для всех: и организаций, и ИП. К тому же вы можете сами проверить РСВ-1 (сделать сверку своих данных и данных ПФР) и сформировать платежное поручение или квитанцию для уплаты взносов. Для этого вам нужно зайти в «Личный кабинет плательщика». Он состоит из семи основных сервисов:

- «Платежи» (реестр платежей). Здесь вы можете увидеть все перечисленные вами платежи, а также информацию о зачетах и возвратах;

- «Справка о состоянии расчетов». Этот сервис содержат информацию о ваших расчетах с ПФР в виде справки, которую вы по запросу можете получить в реальном времени. Если вы приходите в ПФР лично за справкой – вам нужно ждать еще пять дней;

- «Информация о состоянии расчетов» – Здесь вы можете самостоятельно получить информацию о состоянии расчетов для работодателей – по месяцам, для самозанятых плательщиков – по годам. Это вам нужно для собственного контроля за платежами в ПФР;

- «Платежное поручение». Вы можете сформировать платежку в соответствии со всеми требованиями оформления платежек для оплаты через расчетный счет. Этот сервис предназначен для работодателей;

- «Проверка РСВ-1» . Этот сервис также предназначен для работодателей для сдачи отчета РСВ-1, где вы после предварительной проверки можете увидеть все неточности в отчетах, если они есть и сдать данную форму без ошибок;

- «Расчет взносов». Этот сервис предназначен для самозанятых плательщиков. Здесь можно узнать о сумме взносов на текущий год;

- «Квитанция». Здесь вы можете сформировать квитанцию для оплаты взносов в ПФР. Это сервис для работодателей – физических лиц и самозанятых плательщиков.

Тут же вы можете найти справочную информацию, написать при желании отзыв, отправить сообщение и дать оценку личного кабинета плательщика.

Что нужно, чтобы получить акт сверки платежей с ПФР? Для работы с данным сервисом, вам необходимо зарегистрироваться в личном кабинете, для чего на сайте фонда www.pfrf.ru нужно пройти предварительную регистрацию. Для этого вам нужно подать заявку, в которой вы указываете свой регистрационный номер, ИНН, адрес электронной почты и способ получения информации (электронно или по почте заказным письмом на адрес, который был указан в выписке при регистрации (ЕГРЮЛ или ЕГРИП)). После подачи заявки в течение пяти дней, вам вышлют код, который нужно будет ввести вместе с регистрационным номером в ПФР, а затем подтвердить, что вы согласны с условиями подключения. Вам останется только ввести свой пароль.

Код активации вы можете получить и в отделении ПФР лично, подав соответствующее заявление. После проверки ваших документов и ваших полномочий (доверенности при необходимости), вам выдается регистрационная карта, где указан пароль на вход в личный кабинет.

Для тех, кому непонятно, как зарегистрироваться в личном кабинете ПФР, на страничке личного кабинета выложено видео, как работать с сервисом.

На данный момент сервис находится в разработке и не всегда доступен. Думаю, скоро, все технические проблемы будут решены, и вы сможете полноценно им воспользоваться.

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку "Получить книгу".

Подскажите, как разобраться со страховыми и пенсионными отчислениями?

У меня ИП с июня 2016 года, и я немного просрочил оплату в ПФР , примерно на полмесяца. Моя выплата попала на передачу обязанностей ПФР в налоговую, и поэтому сейчас путаница. Я оплатил взносы через личный кабинет в Тинькофф-бизнесе, где и был сформирован счет на оплату.

В личном кабинете налоговой сумма отчислений висит как переплата. И вот теперь не знаю, сделал я страховые и пенсионные отчисления или нет. И если сделал, то где начисленные пени?

Александр, страховые и пенсионные отчисления вы, скорее всего, сделали.

С 2017 года ПФР перестал принимать платежи по фиксированным взносам — теперь их платят в ФНС , а уже ФНС перенаправляет эти деньги в фонды. Так как вы платили взносы в 2017 году, то платежи, отправленные через личный кабинет, попали в ФНС — отсюда переплата.

С 2017 года фиксированные взносы на обязательное пенсионное страхование и обязательное медицинское страхование платят в ФНС .

Чтобы узнать наверняка, нужно посмотреть, какой код бюджетной классификации ( КБК ) вы поставили в платежках. Если вы выбрали КБК , установленный для взносов ИП за 2017 год, то в личном кабинете вы и видите сумму отчислений как переплату.

Проверьте КБК

Для взносов ИП за 2017 год установлены новые КБК:

- 182 1 02 02140 06 1110 160 — фиксированная часть + 1% от доходов свыше 300 000 Р ,

- 182 1 02 02103 08 1013 160 — взносы на медицинское страхование.

Если в 2017 году вы платите страховые взносы за 2016 год и раньше, то нужно указать старые КБК :

- 182 1 02 02140 06 1110 160182 1 02 02140 06 1100 160 — фиксированная часть, которая не зависит от доходов,

- 182 1 02 02140 06 1200 160 — 1% от доходов свыше 300 000 Р ,

- 182 1 02 02103 08 1011 160 — на медицинское страхование.

Закажите справку по страховым взносам

Чтобы оперативнее свериться с налоговой, может понадобиться справка из пенсионного фонда о состоянии расчетов по страховым взносам, пеням и штрафам за 2016 год.

Налоговая пишет, что теперь все справки о взносах нужно запрашивать у нее. При этом в мае 2017 года я заказывала такую справку о взаиморасчетах именно в пенсионном фонде. Так мне посоветовала сделать инспектор ФНС на моем участке: сказала, что не все данные еще есть в ФНС .

Заказать справку можно лично в своем отделении ПФР по месту жительства, через оператора электронного документооборота или через личный кабинет страхователя на сайте пенсионного фонда: es.pfrf.ru.

Заявление составляется в свободной форме, например: «Прошу выдать справку о состоянии расчетов по страховым взносам, пеням и штрафам по состоянию на 31.12.2016».

Если относите заявление лично, печатайте два экземпляра. Один с отметкой инспектора останется у вас. Срок формирования справки в бумажном виде — 5 рабочих дней. Справки выдают по состоянию на 31 декабря 2016 года.

В справке со знаком плюс будет отражена ваша задолженность пенсионному фонду, а со знаком минус — переплата по страховым взносам, пеням, штрафам.

Уточните в ФНС , был ли платеж

Если вы указали неверные коды бюджетной классификации, подайте заявление на уточнение платежа по месту своего учета в ФНС .

Законодательно форма такого заявления не утверждена, но некоторые формальности стоит соблюсти. Сошлитесь на платежки, в которых допущены ошибки. Укажите дату, номер платежного поручения, наименование взноса, сумму платежа и правильный КБК .

К заявлению приложите копии платежных поручений с отметкой банка. Если в ПФР вам уже выдали справку, прикладывайте и ее.

Инспекция должна дать ответ в течение 10 рабочих дней. Обычно процесс ускоряется, если позвонить и напомнить о себе.

Налоговая может предложить провести совместную сверку уплаченных страховых взносов. Справка из ПФР за 2016 год поможет ускорить совместную сверку, поэтому на прием к инспектору лучше идти с этой справкой.

Подведем итоги

Если вы видите, что при уплате страховых взносов в платежном поручении есть ошибка в КБК , вам надо сделать две вещи:

- Заказать в пенсионном фонде или ФНС справку о состоянии расчетов по страховым взносам на 31.12.2016 для контроля состояния расчетов.

- Направить в налоговую заявление на уточнение платежа. Приложите к нему платежные поручения с отметкой банка.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Письмо Пенсионного фонда РФ №НП-30-26/8158 от 06.06.2017

ФНС России и ПФ РФ разъяснили, как уточнить платежи по страховым взносам на обязательное пенсионное и медицинское страхование, пеням и штрафам по ним за периоды, истекшие до 01.01.2017.

Общий порядок уточнения платежа

Страховые взносы за периоды, истекшие до 01.01.2017, а также пени и штрафы по ним не считались уплаченными, если в платежном поручении были неверно указаны:

номер счета Федерального казначейства;

наименования банка получателя,

и при этом сумма платежа не поступила во внебюджетный фонд на соответствующий счет Федерального казначейства (п. 4 ч. 6 ст. 18 Федерального закона от 24.07.2009 № 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования", далее – Закон № 212-ФЗ).

В остальных случаях разрешалось уточнить такие реквизиты платежного поручения, как:

тип и принадлежность платежа;

отчетный (расчетный) период;

Для этого требовалось подать в ПФ РФ заявление, рекомендованная форма которого приведена в письме ПФ РФ от 06.04.2011 № ТМ-30-25/3445, с указанием, какая именно ошибка была допущена, с просьбой ко внебюджетному фонду уточнить платеж и с приложением документов, подтверждающих уплату страховых взносов либо пеней или штрафов по ним.

ПФ РФ при необходимости проводил сверку расчетов, а затем принимал решение об уточнении платежа на день фактической уплаты страховых взносов и пересчитывал пени за период со дня уплаты страховых взносов (пеней, штрафов) до дня принятия решения об уточнении платежа (ч. ч. 8, 9, 11 Закона № 212-ФЗ). О принятом решении ПФ РФ уведомлял плательщика взносов в течение пяти дней после принятия такого решения.

Особенности уточнения платежей до и после 01.01.2017

С 2017 года страховые взносы и принципы обложения ими устанавливает Налоговый кодекс РФ (п. 2 ст. 1 НК РФ). А Закон № 212-ФЗ, регулировавший порядок уточнения платежей по взносам до 2017 года, утратил силу. В связи с этим возникает вопрос: как уточнить платежи за периоды, истекшие до 01.01.2017, если эти платежи были внесены:

до 2017 года - во внебюджетный фонд;

в 2017 году – в налоговую инспекцию?

В указанных случаях порядок уточнения реквизитов платежных поручений различен, при этом задействованы и территориальные отделения ПФ РФ, и налоговые инспекции. По денежным средствам, поступившим в ПФ РФ до 01.01.2017, подавать заявление об уточнении платежа следует в свое территориальное отделение ПФ РФ. А по суммам, поступившим после 01.01.2017, следует обращаться с заявлением в налоговую инспекцию.

Обратите внимание: платеж по страховым взносам на обязательное пенсионное страхование не уточнят, если сведения об этой сумме представлены в составе сведений индивидуального (персонифицированного) учета и учтены (разнесены) на индивидуальных лицевых счетах застрахованных лиц (п. 6.1 ст. 78 НК РФ).

И в заключение…

Уточнять платежи по страховым взносам, пеням и штрафам по ним за периоды, начиная с 01.01.2017, следует в порядке, установленном Налоговым кодексом РФ. Они аналогичны изложенным выше правилам, которые были установлены Законом № 212-ФЗ.

Уточнить платеж нельзя, если в платежном поручении неправильно указаны номер счета Федерального казначейства и наименования банка получателя, и это повлекло неперечисление данной суммы в бюджет на соответствующий счет Федерального казначейства (подп. 4 п. 4 ст. 45 НК РФ).

В остальных случаях, обратившись в налоговую инспекцию с письменным заявлением в произвольной форме, в зависимости от вида ошибки можно уточнить (п. 7 ст. 45 НК РФ):

основание, тип и принадлежность платежа;

К заявлению следует приложить документы, подтверждающие внесение страховых взносов (пеней, штрафов) и их перечисление на счет Федерального казначейства.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Читайте также: