Как узнать зарплату зная чистую зарплату

Опубликовано: 17.02.2026

Онлайн-калькулятор расчета заработной платы в 2021 году — это инструмент для бухгалтера, помогающий произвести вычисления, если сотрудник на окладной системе оплаты труда отработал не полный месяц.

| Сумма к начислению | Сумма налога | Сумма к выдаче |

|---|---|---|

| 0 | 0 | 0 |

Используйте бесплатно материалы КонсультантПлюс, чтобы правильно рассчитать зарплату:

- Консультация эксперта: как считать ЗП при окладной системе.

- Особенности оплаты труда для внутренних и внешних совместителей.

- Типовая ситуация: как рассчитать и начислить зарплату.

- Готовое решение: как считать ЗП, если была работа в выходные и праздники.

- Руководство: как учитывать премии при подсчете ЗП.

Должностной оклад — оплата труда работника в фиксированной сумме

Порядок взаимоотношений между работником и работодателем устанавливает ТК РФ. По нему порядок оплаты труда определен трудовым (коллективным) договором и соответствует действующим у данного работодателя системам оплаты труда, квалификации работника, сложности выполняемых задач, соразмерен количеству затраченного труда и времени работника.

Одной из систем оплаты труда является окладная система, при которой за полностью отработанный расчетный период работник получает фиксированную оплату труда. Несмотря на количество рабочих дней в месяце, в расчет зарплаты по окладу заложена формула, при которой человек, отработавший целый месяц, получает фиксированную сумму зарплаты. По этому принципу работает онлайн-калькулятор расчета ЗП. Окладная система иногда сочетается с премиальной, сдельной оплатой, при которой работодатель, кроме оклада, выплачивает премии за выполнение каких-либо показателей по организации, структурному подразделению, филиалу и т.д. В этом случае часть расчетов осуществляется вручную.

Как считать на калькуляторе

Приведем пошаговую инструкцию, как рассчитать зарплату по часам на калькуляторе онлайн, которая поможет без труда подсчитать сумму к выплате.

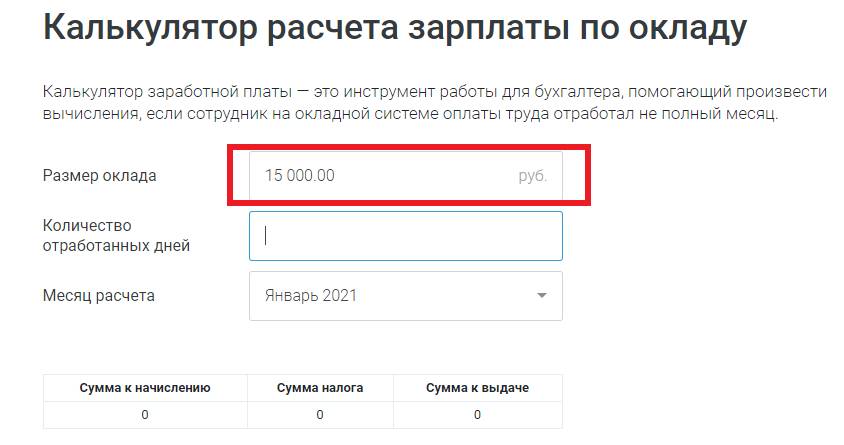

Шаг 1. В первую строку калькулятора вводим размер оклада, установленный сотруднику трудовым договором. Чтобы правильно определить суммы, рассчитать зарплату онлайн необходимо с полной суммы, до удержания НДФЛ. В нашем случае это 15 000 руб.

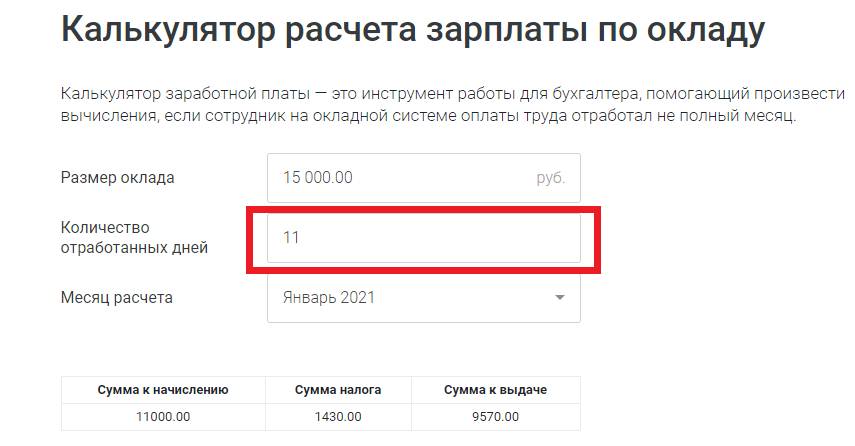

Шаг 2. Чтобы выяснить, какая будет зарплата, если оклад 15 000 руб., а человек отработал всего 11 дней, вписываем в калькулятор зарплаты количество отработанных в расчетном периоде дней. В январе 2021 года сотрудник отработал 11 вместо положенных по производственному календарю 15 дней (при пятидневной рабочей неделе), поскольку находился в отпуске за собственный счет 3 рабочих дня. Вписываем цифру 11 во вторую строку калькулятора.

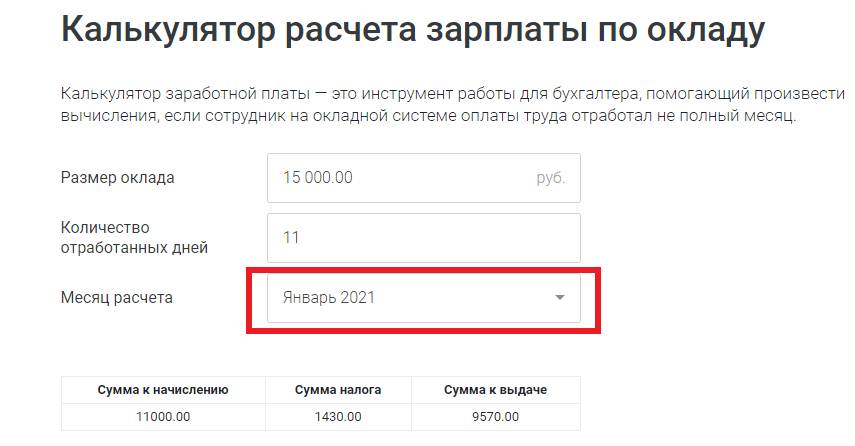

Шаг 3. В третьей строке в выпадающем меню выбираем январь 2021 и сразу видим, как меняются расчетные суммы, поскольку количество рабочих дней по производственному календарю в каждом периоде разное.

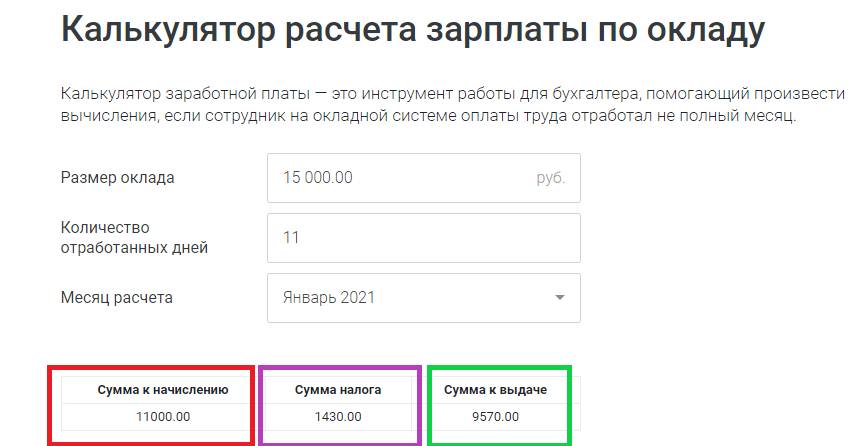

Шаг 4. Онлайн-калькулятор подскажет, как рассчитать ЗП за месяц за 11 из 15 отработанных дней. В приведенном примере работнику полагается 11 000 руб. оклада вместо 15 000 руб. Калькулятор одновременно выдаст сумму НДФЛ, которую следует удержать (1430 руб.), и сумму к выдаче работнику на руки (9 570 руб.).

Зарплата по окладу: документальное оформление при расчете на калькуляторе

Чтобы бухгалтеру определить, как рассчитать заработную плату по окладу, ему необходимо иметь следующие данные:

- Приказ на прием специалиста на работу с окладом, согласно штатному расписанию. Поскольку в ТК РФ имеется отсылка на штатное расписание, часто при проверке трудовой инспекцией отсутствие данного документа расценивается как нарушение.

- Установленный для данного сотрудника должностной оклад, фиксированная сумма которого определяется трудовым или коллективным договором.

- Количество отработанных сотрудником в календарном месяце дней — оформляется табелем учета рабочего времени. Унифицированная форма данного документа является обязательной для организаций государственного сектора и утверждена Приказом Минфина России от 30.03.2015 №52н, для остальных хозяйствующих субъектов унифицированные формы, в т.ч. табель учета рабочего времени (ф.Т-13) и табель учета рабочего времени и расчета оплаты труда (ф.Т-12), не являются обязательными к применению (Закон «О бухгалтерском учете» №402-ФЗ от 06.12.2011). Если организация, не относящаяся к государственным, принимает решение не применять унифицированные формы, то закрепляет в своих локально-нормативных актах самостоятельно разработанные формы документов по учету рабочего времени.

При расчете за отработанный месяц сотруднику необходимо предоставить расчетный листок, форму, порядок и периодичность предоставления которого организация разрабатывает самостоятельно.

Расчет зарплаты без калькулятора

Рассмотрим, как рассчитать зарплату за день без калькулятора. Если работник трудился полный месяц, вне зависимости от количества рабочих дней, к выплате ему причитается сумма, установленная трудовым (коллективным) договором. Если сотрудник отработал неполный период (прием или увольнение, больничный лист, командировки, отпуск или неявки по другим причинам), расчет зарплаты осуществляют по формуле:

ТК РФ установлено, что производить расчет за отработанный период работодатель обязан не реже двух раз в месяц, в установленные даты. Расчет за каждую половину расчетного периода производят с учетом фактически отработанного времени, и подходить к выплате за первую половину формально нельзя. Осуществляя расчет заработной платы по окладу за первую половину периода, удобнее использовать калькулятор.

Таким образом, если сотрудник полностью отработал расчетный период, и на первую и вторую его половины приходится одинаковое количество рабочих дней, то расплачиваться с ним необходимо равными частями.

Важно помнить, что перечисление НДФЛ в бюджет происходит единожды — при окончательном расчете. Если за первую половину выплатить полную сумму, без учета НДФЛ, то по окончании месяца иногда возникает ситуация, когда у сотрудника не из чего удержать налог. Н аиболее применим метод, при котором зарплата за первую половину периода рассчитывается за вычетом НДФЛ, но отражение удержания и начисления налога не производится.

Пример расчета аванса с помощью калькулятора

Не всегда бухгалтеру важно посчитать сумму за неполный месяц, если человек отсутствовал на работе некоторое время. Часто возникает проблема вычисления правильной суммы выплаты за первую и вторую половину месяца. Разберемся, как посчитать зарплату по окладу по часам на калькуляторе в такой ситуации.

Сотруднику установлен оклад в размере 30 000 руб. Установленные регламентом компании выплаты осуществляются: за первую половину месяца — 25 числа, окончательный расчет за месяц — 10 числа. По данному месту работы сотрудник не подал заявление на предоставление стандартных вычетов. Он трудился весь период, количество рабочих дней по производственному календарю составило 23, на первую половину приходится 11 рабочих дней.

Таким образом, 25 числа организация включила в ведомость на выплату зарплаты за первую половину периода сумму 12 482,61 руб. за вычетом НДФЛ.

Довольно часто работник или соискатель может столкнуться с незнакомыми понятиями, которыми определяется «чистая» и «грязная» зарплата: нет и гросс. Далеко не все знают, что именно скрывают термины gross и net. И этим охотно пользуются работодатели, когда размещают вакансию в газетах или на разных сайтах. Именно игра этими понятиями позволяет законно играть суммой заработной платы, чтобы показать более высокое значение, нежели будет на самом деле. Как этого избежать, что скрывают за собой термины, а также как определить сумму зарплаты – далее затронем все эти вопросы.

Зарплата гросс и нетто

Давайте разберемся, что именно скрывается за понятиями. Слово gross является английским и в переводе означает нечто полное, общее. Относительно зарплаты данный термин означает сумму безо всяких налоговых вычетов. То есть – это так называемая «грязная» зарплата. Как вы понимаете, её сумма будет всегда выше и именно за счет этого в объявлениях заработная плата выглядит более привлекательной, чем на самом деле. А предъявить претензии в результате работодателю не удастся, так как он указал всё честно, а вот соискатель не разобрался в понятиях и сделал ошибочное заключение.

Как посчитать зарплату гросс зная нет

Net также пришло из английского языка и переводится как чистый. Относительно зарплаты нетто обозначает итоговую сумму уже после налогового вычета, большинству людей это понятие известно просто как «чистая» зарплата.

Большинство работающих людей с этими понятиями практически не сталкиваются, так как именно работодатель выступает в качестве «налогового агента». Это значит, что вам перечисляют уже готовую и самостоятельно заботится о данном вопросе нет необходимости, если вы, конечно, не частный предприниматель. Стоит отметить, что факт оплаты налога работодателем дает возможность получать возврат налогового вычета двумя способами.

Расчёт зарплаты

Мы разобрались, что значит гросс зарплата и нет, а также какую именно часть приходится выплачивать в качестве налога. С практической точки зрения это дает нам возможность рассчитать сумму для обоих вариантов.

Рассчитать размер зарплаты самостоятельно

Начнем, пожалуй, с варианта, когда, зная гросс, мы хотим высчитать чистую зарплату. Это будет актуально, если при устройстве на работу необходимо высчитать реальную заработную плату, а не видеть ту цифру, которая выгодна работодателю. Давайте рассмотрим пример, когда в объявлении указана цифра в 35000 рублей. Мы знаем, что подоходный налог составляет 13% от полной суммы. Это значит, что указанное выше значение являет собой 100%. Простым математическим вычитанием можно определить, что фактическая зарплата являет собой только 87% от суммы гросс. Умножаем цифру 35000 на эту величину и делим на 100%, в результате чего получаем ровно 30450 рублей. Конечно, изначально 13% казались небольшой суммой, но по факту они выходят в довольно существенную сумму.

Мы разобрались, что означает гросс зарплата и как, зная её, рассчитать величину чистой заработной платы. Давайте же теперь проделаем всё с точность до наоборот. Зачем находить грязную зарплату, зная чистую? Одним из вариантов, когда это знание действительно пригодится, является возврат налогового вычета при использовании ипотечного кредитования. В этом случае вам необходимо точно высчитать сумму уплаченных налогов за один календарный год.

Рассчитать зарплату гросс зная нет

Переходим непосредственно к вопросу, как посчитать зарплату гросс зная нет. Мы уже знаем, что получаемая нами заплата составляет всего 87% от первоначальной суммы. В качестве примера возьмем ту же зарплату, что описана выше, а именно 30450 рублей. Это поможет показать правильность вычислений. Для вычисления нам необходимо проделать действия, указанные выше, но наоборот: берем сумму в 30450 рублей, умножаем на 100%, а затем делим на 87%. В результате получается изначальная цифра в 35000 рублей.

Две составляющие зарплаты

Величину налогового вычета определить уже не составит никакого труда. Просто берем сумму гросс и нет, а потом выполняем вычитание. От 35000 отнимаем 30450 и получаем 4550 рублей. Можно выполнить и более легкий расчет, зная только одну из сумм: гросс или нет. В первом случае, полную зарплату умножаем на 13% и делим 100, в результате чего получаем рассчитанную выше величину. Рассчитать разницу, зная только величину нет, точно так же не составит никакого труда. Составив простую пропорцию, зная, что имеющаяся величина составляет 87% от полной суммы и то, что мы ищем только 13%, получаем следующее: зарплату в 30450 рублей умножаем на 13, а затем делим на 87, после чего у нас получается всё те же 4550 рублей, что и были вычтены ранее оба раза.

Налоговый вычет

Как узнать сумму за месяц, мы определили, а для получения годовой, достаточно просто умножить на 12, после чего получим 54600 рублей для указанного выше примера. Сумма же возврата равняется 13% от величины ипотеки, а также отдельно по выплаченным процентам. Но получить можно за один год только ту сумму, которую вы уплатили за предыдущий период. Однако, можно воспользоваться и другим вариантом, когда работодатель просто будет перечислять вам гросс зарплату до тех пор, пока не будет выплачен весь полагающийся возврат.

Заключение

Мы разобрались, что понимается под нет и гросс зарплата: что это и как рассчитать, зная только одну из величин. Эти знания помогут не только определить, вашу реальную заработную плату при поиске работы, но и узнать величину полагающегося вам налогового вычета. При устройстве на работу не забудьте точно узнать, какую именно величину зарплаты из двух вариантов вам обещали.

Калькулятор расчета зарплаты по окладу — это сервис, позволяющий узнать, сколько работник получит «на руки» в конце месяца. Он понадобится не только самим сотрудникам, но и тем, кто собирается принимать людей на работу.

Вы ввели большее количество рабочих дней, чем было в расчетном месяце. Уточните, пожалуйста, верное количество.

Обратите внимание! Наш калькулятор не рассчитывает оплату за переработки.

| Сумма к начислению | Сумма налога | Сумма к выдаче |

|---|---|---|

| 0 | 0 | 0 |

Почти всегда в вакансиях вместо заработной платы, которую работник получит в реальности, указан оклад. И многие даже не догадываются, что оклад и заработная плата — это не одно и то же. Чтобы не углубляться в правила, как рассчитать зарплату по окладу, воспользуйтесь нашим калькулятором.

Как пользоваться калькулятором

Чтобы рассчитать сумму к получению, в онлайн-калькулятор расчета заработной платы надо ввести несколько данных: размер оклада, количество отработанных дней и месяц. Остальное все сделает программа.

Попробуем определить, какая будет зарплата, если оклад — 15 000 рублей, в июне 2021 г. Вводим данные:

- оклад — 15 000;

- количество отработанных дней (допустим, сотрудник отработал полный месяц) — 21;

- месяц — июнь 2021.

Нажимаем на кнопку «Рассчитать», и онлайн-калькулятор расчета ЗП в 2021 г. выдаст ответ мгновенно.

Учтите: калькулятор не умеет считать переработки, и в случае превышения нормы часов покажет ошибку.

Зато сервис можно использовать и как онлайн-калькулятор расчета зарплаты за неполный месяц в 2021 г., если, допустим, работника приняли на предприятие в середине месяца. Система учтет количество указанных отработанных дней и изменит итоговые суммы.

У нас нет способа, как рассчитать зарплату по часам на калькуляторе онлайн, поскольку этот сервис работает исключительно с отработанными днями.

Эксперты КонсультантПлюс разобрали, как рассчитать зарплату при окладной системе оплаты труда. Используйте эти инструкции бесплатно.

Особенности расчета заработной платы вручную (без калькулятора)

Трудовым законодательством дано определение оклада и заработной платы ( ст. 129 ТК РФ ):

- оклад — фиксированный размер оплаты труда работника за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

- стимулирующие выплаты — доплаты и надбавки стимулирующего характера (премии и поощрительные выплаты);

- компенсационные выплаты — доплаты и надбавки компенсационного характера (за работу в особых климатических условиях или в особых условиях и иные выплаты);

- заработная плата — вознаграждение за труд, которое состоит из оклада с учетом компенсационных и стимулирующих выплат. В разговорной речи употребляется понятие «зарплата грязными» или зарплата gross;

- заработная плата «на руки» — размер оплаты труда, подлежащий выдаче работнику, или начисленная заработная плата за вычетом НДФЛ. В разговорной речи иногда именуют «выплата чистыми» или зарплата net, и подробный расчет заработной платы по окладу калькулятор только что помог нам сделать.

Системы оплаты труда

Организация самостоятельно разрабатывает систему финансовой мотивации сотрудников. Разным категориям работников устанавливается разная система выплат. Основными системами оплаты труда являются:

- должностной оклад;

- тарифная ставка.

Размер выплат по должностному окладу зависит от занимаемой должности. Эту систему используют для вознаграждения специалистов с широким объемом работы. Директорам, юристам, инженерам, бухгалтерам и прочим специалистам, производя расчет зарплаты по окладу, калькулятор понадобится каждый раз, когда им проводят индексацию выплат.

Оплата труда по тарифной ставке устанавливается как размер вознаграждения за выполнение нормы. Этот способ используют в основном для рабочих-повременщиков и рабочих-сдельщиков (токарь, строитель, комбайнер и т. д.).

Сроки расчета и выплаты заработной платы

Дата выплаты устанавливается в одном из следующих документов: правилах внутреннего трудового распорядка, коллективном договоре или трудовом договоре. Заработная плата выплачивается не реже чем каждые полмесяца ( ст. 136 ТК РФ ). Окончательный расчет за месяц производится не позднее 15 числа.

На практике период выплаты устанавливают, не учитывая способы, как рассчитывается зарплата по окладу на онлайн-калькуляторе, а в следующем порядке:

- выплата аванса — с 16-го по 30-е (31-е) число текущего месяца;

- окончательный расчет за месяц — с 1-го по 15-е число следующего месяца.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата производится накануне этого дня ( ст. 136 ТК РФ ).

Обычно применяют следующие способы расчета аванса:

- пропорционально отработанному времени;

- в процентах от оклада;

- в фиксированной сумме.

Организация выбирает для себя наиболее удобные способы и сроки оплаты.

Как посчитать без калькулятора, сколько дадут «на руки»

Реальную сумму к выдаче определяют по формуле:

- ЗП — заработная плата за месяц (gross);

- О — должностной оклад согласно штатному расписанию или трудовому договору;

- Дм — количество дней в месяце;

- Од — фактически отработано дней в месяце.

Когда размер заработной платы известен, определим сумму НДФЛ:

- ЗП — начисленная заработная плата за месяц;

- 13% — ставка НДФЛ для физических лиц, являющихся налоговыми резидентами РФ (п. 1 ст. 224 НК РФ).

Определим размер заработной платы «на руки» (Net).

Net — размер заработной платы, которую выдадут работнику за отработанный месяц.

Количество рабочих дней

Предложенный алгоритм подойдет, если работник трудился целый месяц, без пропусков и командировок. Рабочее время (норма) не должно превышать 40 часов в неделю (ст. 91 ТК РФ).

Количество отработанных дней в месяце определяется по табелю учета рабочего времени.

В случае работы неполный месяц расчет заработной платы по окладу производят иначе. Например: прием на работу или увольнение в середине месяца. Оплата происходит с учетом фактически отработанных дней в месяце.

Средний заработок

При нахождении в командировке, при сокращении и в других случаях, предусмотренных ст. 139 ТК РФ , оплата происходит на основании среднего заработка.

Расчет средней заработной платы определяется по формуле:

- СЗП — средняя заработная плата;

- ЗП — фактически начисленная зарплата за 12 месяцев, предшествующих моменту выплаты;

- СВ — начисленные стимулирующие выплаты, предусмотренные системой оплаты труда, за период, за исключением сумм материальной помощи;

- Д — количество дней, фактически отработанных за 12 месяцев, предшествующих моменту выплаты.

Документы, отражающие расчет, начисление и выплату заработной платы

При приеме работника на работу оформляется приказ о приеме на работу. Приказ оформляется в произвольной форме или с применением форм № Т-1 или T-1а.

Должностной оклад работника указывается в трудовом договоре и(или) штатном расписании (форма № Т-3).

Для расчета заработной платы и учета фактически отработанного времени применяются следующие формы:

- табель учета рабочего времени и расчета оплаты труда (форма № Т-12);

- табель учета рабочего времени (форма № Т-13).

Для заполнения табеля работниками кадровой службы применяется производственный календарь.

Для документального оформления расчетов по оплате труда применяются следующие формы:

- расчетно-платежная ведомость, форма Т-49;

- расчетная ведомость, форма Т-51;

- платежная ведомость, форма Т-53.

Учет и регистрация платежных ведомостей по выплатам, произведенным работникам организации, отражается в журнале регистрации платежных ведомостей (форма № Т-53а).

При выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о размерах заработной платы ( ст. 136 ТК РФ и письмо от 18.03.2010 № 739-6-1).

В утвержденных унифицированных бланках отсутствует форма расчетного листка. Организация вправе самостоятельно разработать бланк.

При увольнении работника оформляется приказ о прекращении трудового договора с работником. Приказ оформляется в произвольной форме или применяется унифицированная форма № Т-8.

Со всеми приказами работника следует письменно ознакомить.

Организация вправе самостоятельно разработать формы и бланки, отражающие расчет, начисление и выплату заработной платы. Разработанные бланки утверждаются в составе учетной политики (ст. 9 закона № 402-ФЗ от 06.12.2011).

Как ни странно, но этот кажущийся поначалу простым вопрос довольно часто звучит из уст руководителей организаций и ИП, у которых уже есть наемные сотрудники.

Что такое «расчет заработной платы»?

Расчет заработной платы (ЗП) — это процесс начисления оплаты нанятым работникам согласно условиям трудового договора и удержания налогов и взносов с учетом вычетов, предусмотренных законодательством Российской Федерации, а также документальное оформление указанных операций.

Процесс расчета ЗП состоит из следующих этапов:

Выплата заработной платы работникам производится 2 раза в месяц, в установленные на предприятии сроки. Уплата налогов и взносов в бюджет осуществляется 1 раз месяц (за исключением некоторых случаев, связанных с увольнением работников или выплатой отпускных).

Ограничения по размеру ЗП

Обращаем внимание, что при начислении заработной платы работодатель должен учитывать ограничения, указанные в главе 21 Трудового Кодекса Российской Федерации, например:

Ст.133 ТК РФ:

Минимальный размер оплаты труда устанавливается одновременно на всей территории Российской Федерации федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения.

Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда.

Ст.138 ТК РФ:

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, — 50 % заработной платы, причитающейся работнику. При удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50 % заработной платы.

То есть при выполнении всех трудовых норм зарплата работника не может быть меньше минимального размера оплаты труда (МРОТ), сумма МРОТ может различаться от региона к региону. Максимальный размер заработной платы, в отличие от минимального, законодательно не определен.

Расчет налоговых платежей с ЗП

Рассмотрим более подробно этапы расчета и начисления налогов и взносов с заработной платы. Для понимания логики этого процесса необходимо учитывать следующее:

- Налог на доходы физических лиц рассчитывается из начисленной ЗП, удерживается из нее и перечисляется в бюджет самим работодателем.

- Страховые взносы в государственные фонды (ПФР, ФСС, ФОМС) рассчитываются из той же начисленной ЗП и перечисляются в бюджет сверх этой суммы без удержания их у работника.

1. Расчет НДФЛ

Налог, удерживаемый из заработной платы сотрудников, — налог на доходы физических лиц (НДФЛ).

П.1 Ст.207 НК РФ:

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Как видим из определения, плательщиками НДФЛ являются физические лица. Работодатель же в данном случае выступает в роли налогового агента, в обязанности которого входит удержание и перечисление НДФЛ в бюджет на основании п.1 ст. 226 НК РФ НК.

Ставка НДФЛ на доходы от трудовой деятельности для резидентов установлена в размере 13 процентов (п.1 ст.224 НК РФ).

Стандартные налоговые вычеты

Налоговую базу при расчете НДФЛ можно уменьшить на сумму так называемых стандартных налоговых вычетов (ст. 218 НК РФ).

Стандартный налоговый вычет в данном случае можно рассматривать как льготу, применяемую при расчете ЗП. Вычет предоставляется на основании письменного заявления сотрудника, имеющего детей (причем вычетом могут воспользоваться как родные, так и приемные родители, а также опекуны и попечители, на обеспечении которых находится ребенок).

Размеры вычетов зафиксированы в 218 статье Налогового Кодекса:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на каждого ребенка в случае, если он является ребенком-инвалидом.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Стандартный налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, превысил 350 000 рублей.

2. Расчет страховых взносов

Помимо начисления и уплаты НДФЛ, в обязанности работодателя входит расчет и уплата страховых взносов в различные фонды. Как было отмечено выше, страховые взносы не удерживаются из заработной платы сотрудников, а уплачиваются работодателем дополнительно. Страховые взносы необходимы для того, чтобы государственные органы могли обеспечить реализацию конституционных прав гражданина на охрану здоровья, пенсионное обеспечение, социальное страхование и медицинскую помощь.

На сегодняшний день работодатель с суммы заработной платы, премий и других вознаграждений сотрудников производит следующие отчисления:

| Ставка страховых взносов | Вид страхования |

| 22 % | на обязательное пенсионное страхование |

| 5,1 % | на обязательное медицинское страхование |

| 2,9 % | на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством |

Поскольку с 1 января 2017 года вопросы исчисления и уплаты страховых взносов регулирует ФНС, Федеральным законом № 243-ФЗ от 03.07.2016 в Налоговый Кодекс введена глава 34, содержащая подробную информацию о данном виде отчислений.

По страховым взносам существуют льготные категории плательщиков. Пониженную ставку страховых взносов могут применять налогоплательщики, соответствующие критериям, поименованным в ст.427 НК РФ.

3. Пример расчета заработной платы

Сотруднику Иванову И.И. установлен месячный оклад в размере 20 000 рублей при пятидневной рабочей неделе. В Январе 2018 года он отработал 17 дней по 8 часов. У сотрудника один ребенок в возрасте 10 лет. Как рассчитать заработную плату, налог на доходы физических лиц, страховые взносы за Январь 2018 года?

Заработная плата по окладу рассчитывается по формуле:

ЗП = Ок мес / Д мес × Д факт , где:

Ок мес — сумма месячного оклада;

Д мес — количество рабочих дней в месяце;

Д факт — фактическое количество отработанных сотрудником дней в месяце.

Сотрудник отработал все дни в месяце, поэтому: ЗП = 20000 / 17 × 17 = 20000 руб. Из этой суммы рассчитаем зарплатные налоги:

Страховые взносы рассчитываются по формуле:

Страх.взносы = Б × Тариф, где:

Б — база для начисления страховых взносов;

Тариф — действующие тарифы по страховым взносам.

Таким образом,

сумма взносов на обязательное пенсионное страхование = 20000 × 22% = 4400 руб.;

сумма взносов на обязательное медицинское страхование = 20000 × 5,1% = 1020 руб.;

сумма взносов на обязательное социальное страхование и ВНиМ = 20000 × 2,9% = 580 руб;

сумма взносов на обязательное социальное страхование от несчастных случаев = 20000 × 0,2% = 40 руб. — так как сотрудник задействован в деятельности с классом профессионального риска I (ставка взносов 0,2%).

Итоги расчета:![]()

С заработной платы Иванова И.И. 20000 руб. за январь 2018 года работодатель удержал НДФЛ в размере 2418 руб.

Начислены страховые взносы за сотрудника на общую сумму:

4400 + 1020 + 580 + 40 = 6040 руб.

Затраты работодателя на выплату ЗП для Иванова И.И. составляют:

20000 + 6040 = 26040 руб.

Сроки выплаты зарплаты, уплаты налогов

Выдача зарплаты персоналу должна производиться с учетом требований Трудового кодекса РФ:

Ч.6 Ст.136 ТК РФ:

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

В ч.8 ст.136 говорится о том, что если день выплаты зарплаты совпадает с выходным или нерабочим праздничным днем, выплатить сотрудникам причитающуюся заработную плату необходимо заранее, накануне этого дня.

Удержанный с заработка сотрудников НДФЛ работодателю необходимо перечислить не позднее дня, следующего за днем выплаты сотрудникам дохода (п.6 ст.226 НК РФ).

Страховые взносы, исчисленные для уплаты за календарный месяц, подлежит уплате работодателем в срок не позднее 15-го числа следующего календарного месяца (п.3 ст.431 НК РФ). Например, за январь нужно успеть заплатить до 15 февраля включительно.

В заключение

При размещении вакансий на сайтах служб занятости, при приеме нового сотрудника работодатель указывает величину заработной платы. В действительности же указанная сумма может быть иной.

На сумму заработной платы, кроме оклада, влияет и ряд иных факторов, таких как дни, которые были отработаны сотрудником, различные надбавки и другие. Полезно знать, как рассчитать зарплату по окладу, чтобы убедиться в правильности ее начисления.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации :

Общие положения

Отношения между наемным рабочим и нанимателем регламентируются Трудовым кодексом (от 30.12.2001 № 197-ФЗ, действующая редакция от 03.07.2016, с изменениями и дополнениями, вступающими в силу с 01.01.2017).

- расчеты по заработной плате с работниками должны производиться в установленные сроки;

- обязательно своевременное и правильное начисление зарплаты работнику при учете различных вычетов и удержаний;

- обязательно производить отчисления в установленном размере во внебюджетные фонды;

- необходима правильная статистическая и налоговая отчетность.

Таким образом, ТК РФ обеспечивает право каждого работающего гражданина на полное и своевременное получение зарплаты не ниже МРОТ, которая бы обеспечивала достойную жизнь ему и его семье.

- Постановление Правительства РФ № 922 от 24.12.2007 (действует редакция от 10.12.2016) «Об особенностях порядка исчисления средней заработной платы»;

- Федеральный закон от 07.11.2011 № 306-ФЗ (в редакции от 03.07.2016, с изменениями от 19.12.2016) «О денежном довольствии военнослужащих и предоставлении им отдельных выплат»;

- Постановление Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»;

- Федеральный закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» в редакции от 28.12.2016 (ст. 12);

- Налоговый кодекс РФ от 31.07.1998 № 146-ФЗ (часть 1) и от 05.08.2000 № 117-ФЗ (часть 2) в редакции от 28.12.2016;

- Федеральный закон от 06.12.2011 № 402-ФЗ (в редакции от 23.05.2016) «О бухгалтерском учете».

Что учитывают при расчете?

- Сумма НДФЛ берется из зарплаты работника, а отчисления на страховые цели делаются на средства нанимателя.

- Работник может получать авансовые выплаты.

- Работник может иметь обязанности по оплате алиментов или иных платежей в порядке исполнительного производства.

- Работник может получать также различные надбавки, коэффициенты и премии.

В связи с этими обстоятельствами сумма оплаты труда работника уменьшается или увеличивается.

Как рассчитать размер зарплаты, зная оклад?

- из оклада;

- из отработанных дней;

- из НДФЛ.

Допустим, что ни наемному рабочему не начисляют никакие дополнительные выплаты, ни он не имеет никаких дополнительных обязательств. Тогда формула расчета суммы оплаты труда выглядит так:

Оклад/рабочих дней в расчетном месяце*отработанных работником дней – 13%*(Оклад/рабочих дней в расчетном месяце*отработанных работником дней).

При расчете размера оплаты труда за полный месяц количество дней, которые были отработаны, = числу рабочих дней за месяц.

Пример.

Оклад Красовской И.И. составляет 20000. Сумма, полученная ею на руки, составит:

20000-13%*20000=17400 рублей.

Хотя обычно таких простых расчетов суммы оплаты труда не встречается, так как работники получают различные дополнительные выплаты, матпомощь и т. д.

Допустим, что при тех же условиях Савельева В.А. получает премию размером 20% от оклада. Тогда:

20000+4000=24000 рублей – размер оплаты труда за месяц

24000 – 13%*24000=20880 рублей – получит Савельева В.А.Допустим, что Есьман А.Е. при тех же условиях имеет еще и право на налоговый вычет в размере 800 рублей. Тогда:

20000+4000=24000 рублей – размер оплаты труда за месяц

24000-800=23200 – налоговая база

23200*13%=3016 рублей – сумма НДФЛ

24000-3016=20984 рублей – получит Есьман А.Е. на руки.

Как начисляется заработная плата по окладу за неполный месяц?

Пример.

Оклад Михеевой А.Ф. составляет 20000 рублей. В этом месяце 23 рабочих дня. Михеева А.Ф. в этом месяце взяла 4 дня без сохранения денежного содержания. Получается, что отработанных дней – 19.

Тогда размер оплаты труда Михеевой А.Ф.:

20000/23*19-13%*(20000/23*19)=14373,91 рублей.

Допустим, что при тех же условиях Амелин М.Д. получает премию размером 20% от оклада. Тогда:

20000+4000=24000 рублей – заработная плата Амелина М.Д. за месяц

24000/23*19=19826,09 рублей – размер оплаты труда за отработанные дни без учета НДФЛ

19826,09 – 13%*19826,09=17248,7 рублей – получит Амелин М.Д.

Допустим, что Микешину Д.Г. при тех же условиях предоставляется право на налоговый вычет, который составляет 800 рублей. Тогда:

1) 20000+4000=24000 рублей – сумма оплаты труда за месяц

2)24000/23*19=19826,09 рублей – оплата труда за отработанные дни без учета НДФЛ

3) 19826,09-800=19026,09 рублей – налоговая база

4)19026,09*13%=2473,39 рублей – НДФЛ

5)19826,09-2473,39=17352,7 рублей – получит Микешин Д.Г. на руки.

Как считается оплата труда по часам?

Ставка оплаты труда работников за час рассчитывается, чтобы оплачивать переработки, ночные смены и т.д.

Такой подсчет производится с учетом того времени, за который следует оплатить работу.

Почасовая оплата рассчитывается по норме рабочих часов данного месяца (определяется по производственному календарю): тариф за месяц (ставка)/норма часов за месяц.

Пример.

Оклад работника составляет 20000 р. Норма часов в месяц – 160 ч., работник отработал 165.

Тогда:

20000/160=125 рублей/час – часовая ставка

165 – 160 = 5 часов – переработка125*2*1,5+125*3*2=1125 рублей – оплата переработанных часов (по ТК РФ первые 2 часа сверх нормы оплачиваются в полуторном размере, а остальные – в двойном).

Следовательно, за месяц работник получит 21125 рублей.

Расчет с северными и районными надбавками

Северная и районная надбавки начисляются тем гражданам, которые работают вахтой или дистанционно.

Эти надбавки применимы к окладу, доплате за вредные условия, за выслугу лет, классный чин, ученую степень, премии, 13 зарплате.

Все про 13 зарплату читайте в нашей статье.

Не применяются они к командировочным, отпускным, больничным, матпомощи, единовременным выплатам.

Пример.

Ильин Л.Л. работает в Воркуте. Ему 34 года. Его оклад 30000 рублей. Дополнительно он получил: премию в 10000 рублей и матпомощь по случаю рождения дочери 5000 рублей.

Для Воркуты районный коэффициент – 1,6, максимальный северный коэффициент – 80%.

Районный коэффициент: (30000+10000)*60% = 24000 рублей

Северный коэффициент: (30000+10000)*30%=12000 рублей (так как северная надбавка для Воркуты начисляется по 10 % по истечении 6 мес. и каждые последующие полгода работы до уровня 60%, затем – 10 % за год до получения 80%).

Всего Ильин Л.Л. получит: 30000+10000+24000+12000+5000=81000 рублей.

Расчет оклада из размера заработной платы

Чтобы узнать размер оклада, нужно из полученной на руки суммы вычесть премию и оставшуюся сумму разделить на 0,87 (так получится оклад без НДФЛ).

Пример.

Коротков П.Н. получил 23000 рублей. Его премия в этом месяце 5000 рублей. Значит, его оклад = (23000-5000)/0,87=20700 рублей.

Зная, как посчитать причитающуюся вам сумму, гораздо проще отстоять свои права в случае их нарушения работодателем.

Расчет зарплаты для чайников в видео-курсе:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

Читайте также:

- Если человек не работал всю жизнь будет ли он получать пенсию

- Является ли препятствием для применения дисциплинарного взыскания отказ от работника дать объяснение

- Как оценить работу генерального директора

- На сколько групп делят электроприемники по режиму работы

- Как организовать рабочее место дошкольника