Как выбрать нпф для накопительной части пенсии

Опубликовано: 31.01.2026

Новый этап пенсионной реформы в очередной раз меняет правила игры. Максимально прочувствовать нововведения на себе смогут граждане, вступающие в трудоспособный возраст в 2015 году – их пенсия будет полностью начисляться по новым правилам. Но изменения пенсионной системы затронут и тех, кто выходит на заслуженный отдых в ближайшие годы: размер их пенсии будет определяться не в рублях, как сейчас, а в баллах. Стоимость одного балла в 2015 году составит 64,1 руб., а минимальное количество баллов для выхода на пенсию – 30 баллов. Правда, последнее правило в полном объеме начнет действовать только с 2025 года, в 2015 году необходимо накопить минимум 6,6 балла.

По новому порядку на размер пенсии будут влиять размер заработной платы (чем она больше, тем выше пенсия), длительность страхового стажа, а также возраст обращения за трудовой пенсией. Кстати, минимальная продолжительность страхового стажа с каждым годом будет расти. Так, продолжительность страхового стажа, необходимого для назначения страховой пенсии по старости в 2015 году, составит шесть лет, а к 2024 году она достигнет 15 лет. Таким образом, у государства будет больше возможностей сбалансировать бюджет ПФР за счет увеличения периода, в течение которого гражданин уплачивает страховые взносы на пенсионное страхование.

Однако сами россияне вряд ли выиграют от таких поправок. Как отмечает экс-министр финансов РФ, глава Комитета гражданских инициатив Алексей Кудрин, без накопительной части пенсии у государства не будет возможности выплачивать достойные пенсии в будущем. Эту позицию он высказал на своем официальном сайте еще в октябре 2012 года – сразу после того, как в Госдуму была внесена отклоненная в последующем поправка, предусматривающая сокращение отчислений в накопительную часть пенсии с 6% до 2%. Не исключено, что без накопительного компонента пенсия в будущем будет даже ниже, чем сейчас. По данным Росстата, средняя пенсия в России в июле 2014 года составляла 10,8 тыс. руб., или около 30% от средней зарплаты по стране.

Россияне в большинстве своем выступают за сохранение накопительной части пенсии. Согласно опросу, проведенному Фондом общественного мнения в августе 2014 года, 52% граждан, на которых распространяется действие нового Федерального закона от 28 декабря 2013 г. № 424-ФЗ "О накопительной пенсии" (1967 года рождения и моложе), высказались против отмены накопительной части пенсии. Еще 28% затруднились с ответом – не исключено, что из-за недостатка информации. Только 20% респондентов 1967 года рождения и моложе высказались однозначно за распределительную пенсионную систему, без сохранения накопительного компонента.

Как выбрать НПФ: руководство к действию

В России самые первые негосударственные пенсионные фонды (НПФ), тогда называвшиеся пенсионными кассами, появились в начале XX века. Первым НПФ в постсоветской России стал НПФ работников науки, созданный в 1990 году.

Вторым НПФ в новейшей истории России можно считать Российский страховой пенсионный фонд, который был учрежден в 1991 году в форме смешанного товарищества.

В 1992 году порядок создания и деятельности НПФ впервые получил нормативное регулирование (Указ Президента РФ от 16 сентября 1992 г. № 1077 "О негосударственных пенсионных фондах"). Так, было определено, что НПФ действует независимо от системы государственного пенсионного обеспечения, а выплаты из фондов не отменяют права граждан на государственную пенсию.

По новым правилам накапливать не баллы, как в страховой части пенсии, а реальные рубли можно только в накопительной части пенсии. Причем, что важно, накопленные в НПФ средства можно передавать по наследству (постановление Правительства РФ от 3 ноября 2007 г. № 741 "Об утверждении Правил выплаты Пенсионным фондом Российской Федерации правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета").

До 1 января 2016 года все НПФ должны пройти проверку Банком России и в обязательном порядке присоединиться к системе гарантирования накоплений пенсионных средств, которая заработает с 1 января 2015 года (ст. 20–21 Федерального закона от 28 декабря 2013 г. № 422-ФЗ "О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений"). Новое законодательство подразумевает, что средства накопительной части пенсии, направленные в НПФ, даже при ликвидации фонда будут возвращены застрахованным лицам (ст. 5 Федерального закона от 28 декабря 2013 г. № 422-ФЗ "О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений").

К выбору НПФ, как и к любому финансовому вопросу, нужно подходить ответственно, поскольку переводить накопительную пенсию из одного НПФ в другой можно не чаще одного раза в год (п. 6 ст. 13 Федерального закона от 7 мая 1998 г. № 75-ФЗ "О негосударственных пенсионных фондах").

Мы разработали ряд критериев, которые помогут выбрать надежный НПФ.

Год создания фонда. Фонд необходимо выбирать по тому же принципу, что и вино: чем старше фонд, тем надежнее. В идеале НПФ должен быть создан до 1998 года. Это означает, что он успешно пережил два финансовых кризиса – в 1998 и 2008 годах, а значит, с большой долей вероятности сможет противостоять неблагоприятным экономическим условиям и в будущем.

Учредители фонда. Наибольшего доверия заслуживают НПФ, созданные крупными промышленными предприятиями реального сектора экономики, теплоэнергетическими компаниями, организациями, занимающимися добычей и (или) транспортировкой полезных ископаемых, или крупным банком. Как правило, они более надежны, чем НПФ, учрежденные частными лицами или группой небольших малоизвестных компаний. Сведения об учредителях фонда содержатся в Едином государственном реестре юридических лиц (ЕГРЮЛ). Получить их можно с помощью бесплатного электронного сервиса "Проверь себя и контрагента", размещенного на сайте ФНС России. Однако более детальную информацию, в том числе о переходе права собственности долей в НПФ от одних лиц к другим, можно увидеть только в выписке из ЕГРЮЛ. Такую выписку по запросу налоговая инспекция выдает гражданам, оплатившим госпошлину. Размер госпошлины составляет 200 руб., срок подготовки – не более пяти-семи дней с даты получения запроса. Но есть возможность получить срочную выписку в течение одного дня с момента обращения. Сумма госпошлины составит в этом случае 400 руб. (постановление Правительства РФ от 19 мая 2014 г. № 462 "О размере платы за предоставление содержащихся в Едином государственном реестре юридических лиц и Едином государственном реестре индивидуальных предпринимателей сведений и документов и признании утратившими силу некоторых актов Правительства Российской Федерации").

Наличие на предприятии, учредившем НПФ, профсоюзной организации. Если в организации, выступающей учредителем фонда, работает профсоюз, это дополнительный плюс. Назначение профсоюза – отстаивать интересы работников, в том числе и интересы, связанные с ростом их пенсионных накоплений. Следовательно, деятельность НПФ подвергается не только внешнему контролю со стороны государства, но и внутреннему – со стороны профсоюза.

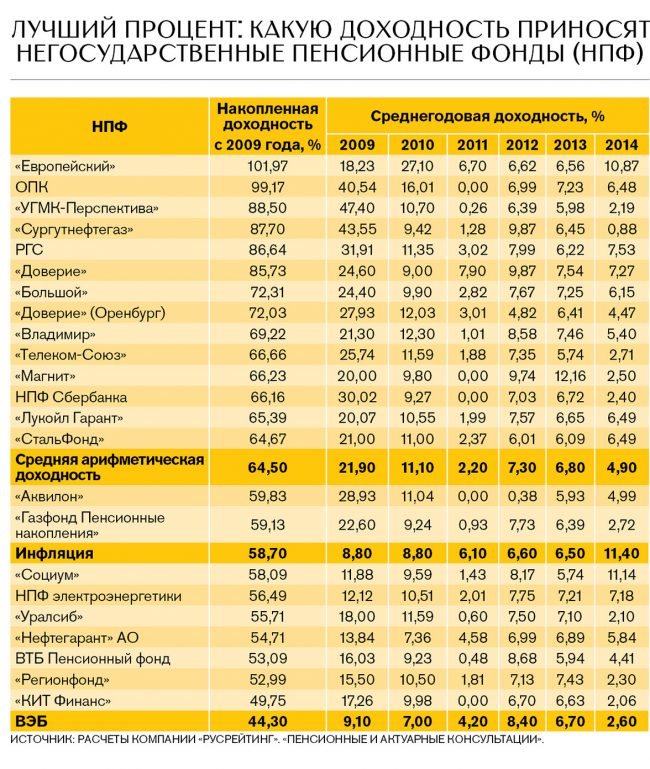

Доходность фонда. О том, насколько успешны финансовые операции того или иного НПФ, можно узнать на сайте самого фонда и из отчетов Банка России.

Однако реальные значения доходности могут отличаться от указанных в этих источниках, поскольку серьезные фонды несколько процентов от доходов, полученных от инвестирования, направляют на свое развитие и обслуживание собственных операционных расходов.

Рейтинги составляются на основе доходности накоплений, занимаемой фондом доли на рынке и других объективных показателей.

Выбирая НПФ, не лишним будет обратить внимание на уровень доходности фонда за весь период его работы, а не только за последний год. К примеру, если на протяжении последних десяти лет фонд показывал стабильный рост пенсионных накоплений и немного сдал позиции в последний год, возможно, для этого есть и объективные причины. Стоит посмотреть, как проявили себя другие игроки рынка, вероятно, в целом просел весь рынок.

Следует изучить и прогноз развития фонда, который также формирует "Эксперт РА".

Открытость фонда. Есть обязательные требования законодательства (ст. 35.1 Федерального закона от 7 мая 1998 г. № 75-ФЗ "О негосударственных пенсионных фондах"), согласно которым на официальном сайте фонда должна содержаться следующая важная для граждан информация:

- наименование и номер лицензии фонда, фирменное наименование управляющей компании (управляющих компаний), специализированного депозитария фонда и номера их лицензий;

- место нахождения фонда и его обособленных подразделений;

- бухгалтерская (финансовая) отчетность фонда, аудиторское и актуарное заключения;

- результаты инвестирования пенсионных резервов;

- результаты инвестирования пенсионных накоплений;

- количество вкладчиков и участников фонда, а также участников фонда, получающих из фонда негосударственную пенсию;

- количество застрахованных лиц, осуществляющих формирование своих пенсионных накоплений в фонде.

Однако этими и другими сведениями, обязательными для размещения на официальном сайте, фонд может не ограничиваться. Например, на его сайте может работать форум, который не лишним будет почитать, а также размещаться история НПФ.

Удобство сайта и сервисов НПФ. Необходимо обратить внимание на количество дополнительных офисов у НПФ (чем больше – тем лучше), а также наличие круглосуточного федерального номера, по которому клиенты фонда могут узнать интересующую их информацию. Кроме того, очень желательно наличие личного кабинета клиента на сайте НПФ (в нем должна отражаться информация о движении денежных средств на пенсионном счете застрахованного лица).

Бланки заявлений о переходе из ПФР в НПФ или о переходе из одного НПФ в другой можно скачать на официальном сайте ПФР. Заявление о переводе накопительной части пенсии из ПФР в НПФ подаются и в многофункциональном центре, а также в электронной форме через Единый портал государственных услуг.

На правах рекламы

Оксана Власьева, директор департамента по работе с корпоративными клиентами ОАО "НПФ электроэнергетики":

"При выборе НПФ, которому вы доверите свои накопления, в первую очередь рекомендовала бы смотреть на опыт работы пенсионного фонда в реализации корпоративных пенсионных программ. У каждого предприятия своя, особая история, свои кадровые и финансовые задачи. Только реализовав разные пенсионные программы для сотни предприятий, можно почувствовать эту разницу, научиться предоставлять эффективные решения конкретных проблем. За те 20 лет, что мы работаем с предприятиями различных отраслей экономики, от компаний ТЭК до предприятий оборонного комплекса, могу с уверенностью сказать: любое типовое решение требует точечной настройки и ежедневной оперативной работы с представителями клиента со стороны пенсионного фонда".

Евгений Якушев, председатель совета директоров НПФ "Европейский пенсионный фонд" (ЗАО):

"К выбору НПФ необходимо подойти с особой ответственностью. Здесь нужно запомнить два слова: надежность и доходность. Причем надежность – на первом месте. Ведь НПФ – это организация, которая много лет будет обеспечивать доход вашим накоплениям и впоследствии обеспечивать прибавку к пенсии. Вопросы удобства, сервиса и даже доходности имеют смысл только в том случае, если будет обеспечена стабильность деятельности фонда. Обращайте внимание на акционеров НПФ, открытость фонда, доступность всех уставных документов и отчетности. Что касается доходности, то оценивать ее стоит не за последний период (квартал или год), а за период продолжительностью как минимум три-пять лет. Ведь пенсионные средства инвестируются на долгий срок. Эти данные дадут вам представление о том, насколько успешной была инвестиционная политика фонда в течение долгосрочного периода".

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

Традиционно именно в конце года граждане начинают наиболее активно задумываться о том, какому пенсионному фонду можно доверить свои накопления. Вместе с экспертом проекта «Финансовое здоровье», консультантом по финансовой грамотности проекта Минфина России, экспертом по вопросам планирования пенсии Павлом Пушкиным разобрались, как выбрать негосударственный пенсионный фонд.

У граждан 1967 года рождения и моложе помимо государственной страховой пенсии формируется вторая пенсия – накопительная. К сожалению, с 2014 года отчисления работодателей в размере 6% от размера наших зарплат в накопительную пенсию «заморожены». Но всё, что сформировалось на счетах накопительной пенсии до этого времени плюс ежегодный инвестиционный доход, составляет сумму наших пенсионных накоплений.

В настоящее время накопительная пенсия может пополняться тремя способами:

- Путём ежегодного начисляемого инвестиционного дохода, полученного от управления нашими деньгами.

- За счёт дополнительных взносов граждан или работодателей по программе софинансирования накопительной пенсии (для тех, кто вступил в программу до 31 декабря 2014 года и успел до 31 декабря 2015 года внести первый взнос).

- За счёт средств материнского капитала.

Управлять своей накопительной пенсией граждане могут путём выбора страховщика. Им может быть либо государственная корпорация «Внешэкономбанк» (ВЭБ), которая управляет деньгами «молчунов», либо негосударственный пенсионный фонд.

Выбор страховщика, который будет управлять нашими пенсионными накоплениями, - это важное решение, от которого зависит сохранность и доходность наших сбережений и, в конечном итоге, будет зависеть размер нашей дополнительной пенсии.

Что такое НПФ?

Негосударственный пенсионный фонд – это некоммерческая организация, которая работает с целью накопления пенсионных взносов участников НПФ и последующего управления пенсионными активами в интересах граждан. Кроме того, НПФ занимается осуществлением пенсионных выплат участникам фонда.

Считается, что поскольку НПФ работает сразу с несколькими управляющими компаниями, это существенно снижает риски при инвестировании и позволяет выбрать компании наиболее выгодную стратегию для управления накоплениями граждан.

Как выбрать НПФ?

Рассмотрим пошагово, как выбрать негосударственный пенсионный фонд (НПФ) в качестве своего страховщика, который управляет накопительной пенсией.

Шаг 1. Смотрим на наличие у фонда лицензии на ведение деятельности по обязательному пенсионному страхованию и участие в системе гарантирования прав застрахованных лиц.

Заходим на сайт Агентства по страхованию вкладов в раздел «реестр негосударственных пенсионных фондов — участников системы гарантирования прав застрахованных лиц».

Напомню, что с 2014 года введена система гарантирования пенсионных накоплений, которая позволяет в соответствии с законом компенсировать размер накоплений клиентам НПФ при отзыве лицензии.

На сегодняшний день в реестре участников системы гарантирования находится 38 НПФ, которые также имеют и лицензии на работу с накопительной пенсией.

Именно из этих 38 фондов нам предстоит выбрать свой фонд.

Шаг 3. Смотрим на срок работы негосударственного пенсионного фонда.

Безусловно, важным показателем надёжности и устойчивости фонда является срок его работы. Первые негосударственные пенсионные фонды появились в России практически сразу же после подписания Указа президента от 16 сентября 1992 года «О негосударственных пенсионных фондах».

Чем дольше срок работы фонда на пенсионном рынке, тем, как правило, большим опытом, устойчивостью и надёжностью обладает фонд. Рекомендуется рассматривать фонды со сроком работы от 10 лет, лучше – 15-20 лет.

Шаг 4. Определяем учредителей негосударственного пенсионного фонда.

Для того чтобы более существенно понять, что из себя представляет фонд, необходимо ознакомиться с составом его учредителей и бенефициаров (конечных владельцев фонда). Данная информация обязательна к размещению на официальном сайте фонда и является открытой.

Логично предположить, что наличие в составе учредителей и акционеров крупных компаний повышает надёжность фонда и является преимуществом по отношению к фондам, акционерами которых выступают ООО и (или) отдельные физические лица.

Шаг 5. Получаем информацию о результатах инвестирования средств пенсионных накоплений.

Доходность – один из важнейших показателей деятельности фонда, от размера которого во многом зависит размер нашей будущей пенсии.

Рекомендуется пользоваться только официальной статистикой по доходности инвестирования пенсионных накоплений. Эти данные можно получить на сайте Центрального банка России в разделе «основные показатели деятельности негосударственных пенсионных фондов по обязательному пенсионному страхованию».

На сайте доступны данные о доходности НПФ за период с 2011 года по 2016 год, а также данные о доходности НПФ за первое полугодие 2017 года.

При сравнении доходности НПФ есть смысл обращать внимание на более длительные промежутки времени, чем только за текущий или прошедший год. Период рассмотрения должен составлять хотя бы 5 лет. Так как в соответствии с действующим законодательством показатели доходности в прошлые периоды не являются гарантией доходности будущих периодов, то те НПФ, которые показывают более высокую среднегодовую доходность на длительных промежутках времени, будут иметь преимущество по сравнению с другими.

Шаг 6. Смотрим на качество сервиса.

В настоящее время практически все фонды имеют стандартный набор сервиса, представляемого клиенту: личный кабинет, бесплатную «горячую линию».

Кроме того, в связи усложнением пенсионного законодательства и разработкой новой пенсионной реформы, некоторые фонды в последнее время начали предоставлять услугу «персональный менеджер», которая позволяет клиентам получать дополнительный бесплатный пакет услуг (консультации и персональное сопровождение).

Не поленитесь уточнить, предоставляет ли выбранный вами фонд такие услуги.

Шаг 7. Удобство расположения офисов фонда.

И последним важным шагом при выборе негосударственного пенсионного фонда рекомендуется уточнить наличие офиса негосударственного пенсионного фонда или его партнёров в вашем городе, а также место расположения и график работы офиса.

Конечно, необходимости постоянно посещать офис фонда, у вас не будет, так как накопление на пенсию – это долгосрочный процесс и, к тому же, многие вопросы можно решить по телефону и через другие дистанционные каналы обслуживания. Однако, некоторые вопросы, например, установление или смена правопреемников по договору, требует личного присутствия клиента в офисе фонда. В противном случае, необходимо будет идти к нотариусу и нести дополнительные расходы на заверение документов.

В заключении хотелось бы сказать, что на основании пункта 6 статьи 13 закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах», гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год.

Кроме того, при досрочной смене страховщика возможна потеря инвестиционного дохода. Заключая договор об обязательном пенсионном страховании в 2017 году, можно потерять инвестиционный доход за максимум 3 года. Без потери инвестиционного дохода можно менять страховщика только раз в 5 лет. В этой связи следует учитывать не только важность тщательного выбора НПФ, но и дату заключения договора с новым страховщиком.

Сегодня продолжим разговор об альтернативной пенсии и поговорим о том, как выбрать негосударственный пенсионный фонд. Если вы решили, что источником обеспечения достойной старости станет именно НПФ, то вам предстоит сделать еще один выбор: найти такой негосударственный пенсионный фонд, которому вы доверите свои пенсионные накопления. От того, насколько правильно вы подберете финансовое учреждение для пенсионных инвестиций, будет напрямую зависеть ваша будущая величина пассивного дохода и вообще его наличие, ведь не секрет, что какие-то фонды за долгие годы могут и прекратить свое существование. Итак, давайте рассмотрим, как определить, какой негосударственный пенсионный фонд выбрать, на что обращать внимание.

- Надежность НПФ — основной критерий выбора

- Финансовые критерии выбора

- Как проанализировать НПФ?

- Показатели деятельности НПФ

- Важные критерии выбора НПФ

- Доходность — не самое главное

- Какой НПФ выбрать?

Надежность НПФ — основной критерий выбора

Любой человек, выбирая НПФ, прежде всего, должен ориентироваться на его надежность. На мой взгляд, в нынешней ситуации было бы, мягко говоря, крайне неосмотрительно вкладывать немалые деньги в рисковый проект на сверхдлительный срок.

Надежность должна выступать основным фактором при выборе НПФ. Вкладчик должен быть уверен в том, что с его фондом ничего не случится и через 10, 20, 30, 40 лет, ведь иначе вложения в НПФ теряют всякий смысл.

Финансовые критерии выбора

Помимо этого ключевого момента, думая о том, какой негосударственный пенсионный фонд выбрать, необходимо обращать внимание на следующие данные:

- Общая сумма взносов, которые необходимо уплатить и размер одного взноса.

- Сроки наступления выплат (когда начнутся первые выплаты, как долго их ждать).

- Прогнозируемый размер будущих выплат.

- Прогнозируемый уровень доходности пенсионных накоплений (Выплаты за вычетом расходов в пересчете на «проценты годовые».

На первые два критерия фактически может оказать влияние и сам будущий пенсионер, выбирая оптимальную программу создания накоплений из предложенных, а вот чистая доходность фонда будет зависеть уже от того, насколько грамотно и профессионально сработает его КУА (компания по управлению активами) и какие затраты на протяжении всего периода создания пенсионных накоплений будет нести фонд. И самый неудобный момент здесь — это то, что гарантировать какую-либо доходность НПФ никак не может, он может указывать лишь ее прогнозируемый уровень на основе данных прошедших периодов.

Доходность пенсионных накоплений в негосударственном пенсионном фонде — величина непостоянная, неточная и сложно прогнозируемая. Так, например, даже НПФ, показывающие в прошлые годы очень высокий уровень доходности, в последующие могут вообще ничего не заработать или уйти в убытки, и наоборот. Поэтому выбрать НПФ, ориентируясь на его прогнозируемую доходность, очень сложно.

Как проанализировать НПФ?

Тогда как же проводить анализ фонда? Как выбрать негосударственный пенсионный фонд, который позволит собрать солидные пенсионные накопления при минимальных затратах. Для этого нужно обращать внимание на некоторые показатели деятельности НПФ, ну и, конечно же, изучать общие мнения, отзывы о НПФ, репутацию компаний. Причем, отчетные данные для анализа желательно брать на официальных государственных сайтах.

Показатели деятельности НПФ

В частности, прежде всего, рекомендую обращать внимание на два следующих показателя деятельности НПФ:

1. Чистая стоимость активов фонда. Этот показатель говорит о том, сколько средств вкладчиков уже собрано фондом. Чем больше эта цифра, тем солиднее структура. Думая о том, как выбрать негосударственный пенсионный фонд, я рекомендовал бы рассматривать, в первую очередь, фонды, находящиеся в лидерах по этому показателю.

2. Чистая стоимость единицы пенсионного взноса. Она показывает нам, на сколько увеличилась каждая вложенная денежная единица с момента создания фонда. Во-первых, этот показатель должен быть обязательно больше 1 (например, 0,9 — означает, что сейчас вкладчики на 10% в убытке). Во-вторых, его надо рассмотреть в динамике, и убедиться в том, что показатель стабильно растет. Также целесообразно сравнивать прирост чистой стоимости единицы пенсионного взноса с реальной инфляцией: если он больше, то темпы роста пенсионных накоплений опережают темпы роста инфляции, что является положительным моментом. Если меньше — наоборот.

Чистая стоимость активов фонда и чистая стоимость единицы пенсионного взноса — это ключевые показатели деятельности любого НПФ, которые обобщают и включают в себя ряд других показателей. Поэтому для поверхностного анализа, отбора нескольких фондов, которые вы в дальнейшем будете более детально сравнивать между собой, их будет достаточно.

Таким образом, рассмотрев эти показатели в динамике (обязательно в динамике!), вы получите первое представление о том, насколько эффективно работает негосударственный пенсионный фонд. Кроме них, обратите внимание на следующие моменты.

Важные критерии выбора НПФ

Количество вкладчиков фонда. Чем больше людей доверили свои пенсионные накопления конкретному НПФ в сравнении с конкурентами, тем лучше. Этот показатель тоже нужно смотреть в динамике: идет ли прирост вкладчиков, насколько он существенный по сравнению с другими фондами.

История возникновения, репутация, руководство фонда. Проанализируйте, как давно существует негосударственный пенсионный фонд, кто является его руководителем, какова репутация руководства и фонда в целом.

Показатели фонда в кризисные периоды. Особое внимание стоит обратить на то, как НПФ пережил сложные периоды в экономике, например, 2008 год. Падала ли его доходность, как существенно, не было ли проблем с выплатами и т.д.

Стоимость услуг фонда. Услуги компании по управлению активами, с которой сотрудничает фонд, как правило, оплачиваются за счет средств вкладчиков. Поэтому, рассматривая, какой НПФ выбрать, обращайте внимание на то, чтобы эта комиссия была не слишком высокой в сравнении с конкурентами.

Удобство расположения фонда. Несомненным преимуществом НПФ будет его физическая доступность, то есть, наличие офиса фонда в вашем городе, для крупных городов — и в вашем районе. Так будет проще решать различные вопросы, которые могут возникнуть на протяжении всего периода сотрудничества.

Доступность информации. Думая, как выбрать НПФ, смотрите, чтобы у него был удобный и функциональный сайт, в идеале — с личными кабинетами вкладчиков, где можно было бы отслеживать прирост своих пенсионных накоплений и получать всю необходимую информацию, отчетность о деятельности фонда за каждый период.

Доходность — не самое главное

В заключение хочу обратить внимание на следующий момент: высокая доходность НПФ за какой-то определенный период сама по себе ни о чем не говорит. А если она слишком высокая — такого фонда вообще необходимо опасаться, и вот почему. Доходность определяется ростом тех финансовых активов, в которые инвестирует средства управляющая компания. Если в какой-то год эти активы так стремительно росли в цене, что привело к сверхдоходности, то в другие годы они легко могут не менее стремительно упасть.

Какой НПФ выбрать?

Поэтому, рассматривая, какой негосударственный пенсионный фонд выбрать, в идеале нужно знать, в какие финансовые инструменты он инвестирует средства вкладчиков, и сравнивать рост чистой стоимости единицы пенсионного взноса с изменением стоимости этих активов. Наиболее надежным при этом можно считать тот фонд, стоимость пенсионных накоплений которого растет даже тогда, когда, например, фондовый рынок падает. В этом случае можно утверждать, что в компании по управлению активами действительно работают профессионалы, которые способны защитить ваши средства от разного рода неблагоприятных финансовых колебаний рынка.

Теперь вы получили некоторое представление о том, как выбрать негосударственный пенсионный фонд. Желаю вам сделать правильный выбор, что будет служить надежной предпосылкой к обеспечению достойной старости.

Помните, что чем раньше вы позаботитесь о том, как обеспечить старость, тем меньше средств вам придется для этого потратить.

Несмотря на то, что накопительная часть пенсии «заморожена», с ранее накопленной суммы можно получать доход. Реально ли обычному человеку, не отягощённому финансовыми знаниями, управлять своей будущей пенсией?

Страховая пенсионная система в России базируется на принципах — чем больше работодатель заплатил за работника страховых взносов, тем выше у работника пенсия. Как мы уже отмечали, работник может сам участвовать в программе софинансирования будущей пенсии. В этом случае человек за свой счет оплачивает страховые взносы.

И если работнику подчас трудно повлиять на размер своей обязательной части пенсии, то накопительной частью пенсии можно управлять.

Несколько слов о том, что представляет собой накопительная часть пенсии.

Что такое накопительная часть пенсии?

Во-первых, для формирования накопительной части пенсии работник должен быть официально трудоустроен, и работодатель за него оплачивал страховые взносы. Либо работник направлял собственные средства в ПФР.

Но после 2014 года накопительный счет граждан «заморожен» и все страховые взносы перечисляются только на страховую пенсию.

Во-вторых, накопительную пенсию могут иметь граждане, родившиеся в 1967 году и позже, а также участники программы государственного софинансирования пенсий и граждане, направившие материнский капитал на формирование накопительной части.

Важно!

Исходя из этого, накопительный пенсионный счет может увеличиваться сегодня только благодаря доходности ПФР либо НПФ.

Как управлять накопительной частью пенсии?

Далеко не все работники, которые имеют накопительную часть пенсии, инвестируют ее.

Причины такого пассивного поведения разные — от банального незнания до отсутствия веры в сохранности накопленных сбережений.

Отметим, что все деятельность НПФ ведется под контролем государства и все вклады будущих пенсионеров застрахованы. Это означает, что в случае банкротства НПФ, лишения лицензии, человек не потеряет свои накопленные сбережения. Они возвратятся в ПФР.

По мнению ряда экономистов, пенсионная реформа в России действует по принципу МММ, что в конечном итоге, может привести к краху всей системы.

Тем не менее, граждане пытаются приумножить небольшую часть накопительной пенсии.

Как это сделать?

Работник может оставить в государственном ПФР свою накопительную часть, а может перевести в НПФ. Причем в последнем случае работник вправе переходить из одного НПФ в другой. Правда сделать это можно не чаще 1 раза в пять лет без потери инвестиционного дохода.

Что лучше: ПФР или НПФ?

Рассмотрим 1 вариант — работник ничего не сделал со своей накопительной частью, и она осталась в ПФР.

Средства таких «молчунов» инвестируются через государственную управляющую компанию Внешэкономбанк (ВЭБ). Понятно, что ВЭБ инвестирует сбережения в низкорисковые активы. По итогам 1 квартал 2020 года доходность составила — 4,61%. Конечно, это небольшой доход, часть которого «съедает» инфляция.

Рассмотрим 2 вариант — работник заключил договор с НПФ.

Здесь уже человек должен проявить активность, изучив необходимую информацию о выбранном им НПФ. Нельзя ориентироваться только на личный сайт фонда. Нужно обязательно проверить:

- реестр НПФ — узнать участвует ли фонд в программе страхования сбережений;

- доходность НПФ — узнать доходность фонда.

Рейтинг по доходности составляется на основе данных, которые предоставляет НПФ, а также информации ЦБ России как регулятора деятельности НПФ.

По итогам 2019 года доходность некоторых НПФ составляла от 10% до 15% годовых.

Немаловажное значение играет срок жизни НПФ, количество участников и объем средств пенсионных накоплений.

Когда можно оформить накопительную пенсию?

Для получения накопительной пенсии человек должен достичь возраста 60 лет и 55 лет — соответственно, мужчины и женщины, а также иметь необходимые для назначения страховой пенсии по старости страховой стаж и величину так называемых баллов.

Для каждого года выхода на пенсию свое значение баллов. Например, в 2020 году человек должен иметь не менее 18,6 баллов. Минимальный стаж в 2020 году — 11 лет.

Подать заявление о назначении накопительной пенсии нужно в ту организацию, где сформированы пенсионные накопления. То есть это может быть ПФР либо НПФ.

Обратиться можно лично, по почте, через сайт госуслуг, МФЦ. Будущий пенсионер должен написать заявление и приложить к нему необходимый комплект документов.

Читайте также: