Как закупает пенсионный фонд

Пенсию по старости получат не все. Не хватит стажа, или баллов (что более вероятно). Однако ситуация поправима, потому что стаж и баллы можно докупить. Как и почём — расскажем.

Кому не дадут пенсию

Будущие пенсионеры должны обратить на это внимание.

При нехватке этих показателей назначение страховой пенсии отодвинется.

Кстати, на минувшей неделе прозвучало сразу два предложения относительно пенсионных баллов. Так, ЛДПР предлагает снизить в 2 раза минимальный порог, опасаясь, что многие россияне могут остаться без пенсии.

А вот глава Счетной палаты Татьяна Голикова и вовсе предлагает отменить баллы и вернуться к прежней, более понятной гражданам системе, когда пенсия зависит от стажа и заработка без всякого перевода его в баллы.

В прошлом материале мы приводили в пример абстрактного гражданина Иванова, который собрался на пенсию в 2018 году, но вместо положенных 9 лет стажа и 13,8 баллов набрал только 8 лет и 12 баллов. Пенсию в 2018 году ему не дали.

Продолжим «разбор полетов» на примере все того же Иванова. Добрать недостающие баллы и стаж он может, проработав 1 год с окладом около 17 тыс. рублей. Но в этот раз изменим условия задачи.

По ряду причин Иванов не может работать. В силу возраста и состояния здоровья он не потянет тяжелый физический труд, в качестве офисного работника потенциальные работодатели его не рассматривают в силу отсутствия у него соответствующего образования. В общем, факт остается фактом — официальной работы с «белой» зарплатой для Иванова в его родном городе не нашлось.

Как купить пенсию

1. Ждать. Через 5 лет ему назначат социальную пенсию.

2. Работать. Работая официально, он может заработать недостающий стаж и баллы.

3. «Купить» стаж и баллы, вступив в добровольные правоотношения с ПФР.

Подробнее остановимся на 3-ем варианте.

В соответствии с действующим законодательством, граждане имеют право самостоятельно уплачивать за себя или за других физических лиц страховые взносы в ПФР в целях увеличения страхового стажа и количества пенсионных баллов, требуемых для расчета размера будущей пенсии.

Добровольно вступить в правоотношения по обязательному пенсионному страхованию и сами уплачивать страховые взносы могут:

— граждане РФ, работающие за пределами территории России, в целях уплаты страховых взносов за себя;

— граждане, постоянно или временно проживающие на территории России, на которых не распространяется обязательное пенсионное страхование, в целях уплаты страховых взносов за себя;

— физлица в целях уплаты страховых взносов за другое физлицо, за которое не осуществляется уплата страховых взносов работодателем;

Добровольное вступление в правоотношения по обязательному пенсионному страхованию и уплата страховых взносов лицами, добровольно вступившими в правоотношения по обязательному пенсионному страхованию, регулируются статьей 29 Федерального закона от 15.12.2001 г. № 167-ФЗ.

Добавим, что докупить таким образом можно не более половины требуемого стажа.

За сколько продается пенсия

Минимальный размер страховых взносов определяется как произведение двукратного МРОТ, установленного на начало года, за который уплачиваются страховые взносы и тарифа страховых взносов в ПФР, увеличенное в 12 раз.

Таким образом, минимальный размер страховых взносов, уплачиваемый гражданами, добровольно вступившими в правоотношения по ОПС в 2018 году, составляет 59 211,36 руб.

В чем выгода

И так, вступив в добровольные правоотношения с ПФР с 01.01.2018 и уплатив минимальный взнос в сумме 59211,36 Иванов получит 1 год стажа и примерно 2 балла.

В 2018 году стоимость 2 баллов составляет 162,98 руб. (81,49*2). На первый взгляд, не густо за уплаченные 59 тыс. рублей.

Но не стоит забывать, что в случае Иванова речь идет не об увеличении его будущей пенсии, а о праве на нее. То есть, не докупив недостающие баллы, Иванов 5 лет не получал бы пенсию.

В 2019 пенсию ему оформят и судя по количеству баллов, она будет более, чем скромной. Так как всем неработающим пенсионерам положена доплата до прожиточного минимума, пенсия Иванова составит около 9 тыс. рублей.

Отметим, что в нашем примере будущему пенсионеру не хватает для оформления пенсии небольшого количества баллов и стажа.

Если нехватка окажется более внушительной (ведь ежегодно требования повышаются), то и результат расчета может быть несколько иным.

В любом случае за 5 лет, на которые пенсионера лишают права на пенсию, он теряет около 540 тыс. рублей (9000*12*5). Целесообразно ли потратить энную сумму на покупку недостающих баллов, чтобы приобрести право на пенсию, каждый решает сам.

Пенсионный фонд подписал контракт на 69,2 млн руб. с компанией «ОТР — безопасность информационных технологий» на поставку 13,6 тыс. лицензий российского пакета «Мой офис стандартный» с правом его использования в течение года.

«Мой офис» для ПФР

Как выяснил CNews, Пенсионный фонд России (ПФР) закупил для своих сотрудников 13,6 тыс. лицензий российского программного обеспечения «Мой офис стандартный». Соответствующий тендер в формате электронного аукциона был объявлен ПФР 26 ноября 2019 г. с начальной ценой контракта 72,1 млн руб. По его итогам победителем была признана компания «ОТР — безопасность информационных технологий» («ОТР-БИТ») с ценовым предложением в 69,2 млн руб.

В условиях закупки конкретный вендор офисного пакета прописан не был. О том, что победитель оформил свою заявку именно в отношении «Моего офиса», CNews рассказали в компании «Новые облачные технологии» — разработчике офисного пакета.

Конкуренцию «ОТР-БИТ» на аукционе безуспешно пытался составить «Софтлайн проекты», остановившийся на предложении в 69,5 млн руб.

Теперь по условиям контракта, подписанного 17 декабря 2019 г., «ОТР-БИТ» необходимо будет исполнить все свои обязательства перед заказчиком до 31 декабря. Срок техподдержки составит один год. Именно на столько ПФР получил право использования ПО.

Какую функциональность хотел получить ПФР

Как следует из документов, размещенных на сайте госзакупок, запуская тендер, ПФР указал, что требующееся ему офисное ПО должно текстовый редактор, редактор электронных таблиц (включая редакторы формул и диаграмм), почтовое приложение, редактор презентаций, средство просмотра презентаций.

«ПО должно поставляться с пакетом технической поддержки (подписки) и возможностью обновления с поддержкой режима централизованного автоматического обновления», — говорилось в ТЗ.

Заказчик также подчеркивал, что закупаемое ПО должно быть совместимо с операционными системами Microsoft Windows 7 (32/64-разрядная), MicrosoftWindows 8 (32/64-разрядная), Microsoft Windows 10 (64-разрядная), ALT Linux рабочая станция 8.1 (32/64-разрядная), ALT Linux рабочая станция 8.2 (32/64-разрядная), Astra Linux Common Edition, релиз «Орел» 2.12 (64-разрядная), Astra Linux Special Edition, релиз «Смоленск» 1.6 (64-разрядная).

«В используемых для разработки (доработки) ПО программных средствах должны отсутствовать уязвимости, содержащиеся в банке данных угроз безопасности информации ФСТЭК России, — отмечалось в разделе требований к информбезопасности. — При разработке ПО должны быть обеспечены требования ГОСТ Р 56939-2016 «Защита информации. Разработка безопасного программного обеспечения. Общие требования».

Офисный софт для российских госорганов

Напомним, для большей части федеральных госорганов (подотчетных Правительству России; ПФР к таковым не относится) с недавних пор часть ПО общего назначения закупается централизованно — усилиями Минкомсвязи. В частности, 14 ноября 2019 г. министерство запустило очень ожидаемые рынком централизованные закупки отечественного софта в сфере информационной безопасности и офисного ПО В первом случае на приобретение программ для 41 ФОИВа было выделено 197,7 млн руб., во втором для 45 ФОИВов — 757,1 млн руб.

По итогам процедур в первом из тендеров победил «Ланит-интеграция» с ценовым предложением в 195,7 млн руб. Второй тендер был застопорен по жалобе в ФАС компании «Алми партнер» — разработчике пакета AlterOffice, который в конце ноября 2019 г. был исключен из Реестра отечественного ПО при Минкомсвязи за жульничество в вопросах авторского права, касающегося СПО-фрагментов продукта.

Минкомсвязи пришлось перезапустить закупку офисного софта заново. Она ее разбила на три отдельных аукциона с прежней суммарной начальной ценой контрактов. Извещения о тендерах были опубликованы 8 декабря 2019 г. По их итогам подряды на 207,1 млн руб. и 291,5 млн руб. достались «Ланиту», на 241,9 млн руб. — «Софтлайн проектам».

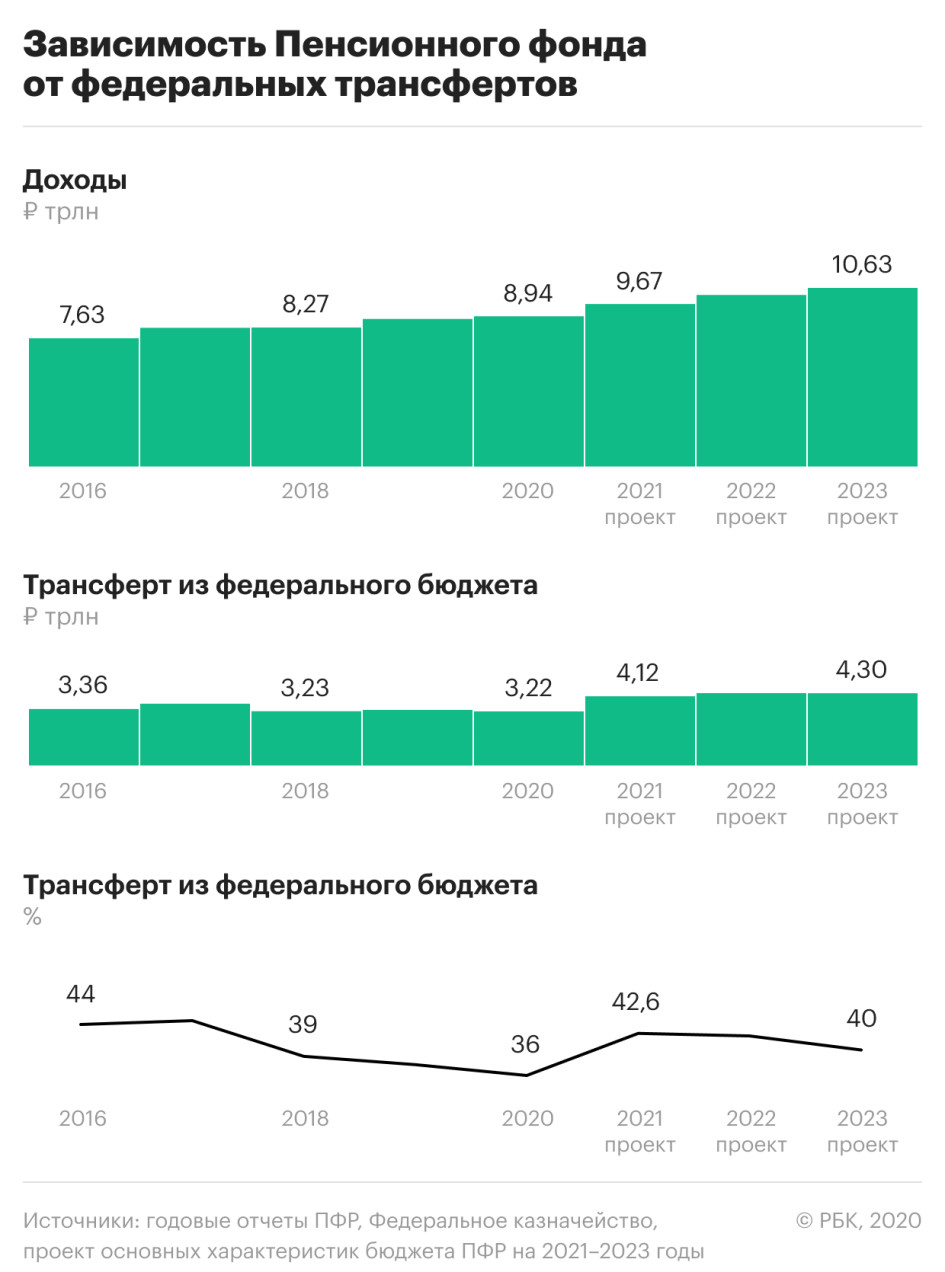

Федеральный бюджет в 2021 году резко увеличит дотации Пенсионному фонду России (ПФР) — почти на 1 трлн руб. по сравнению с законодательно утвержденным показателем текущего года. Доля федерального трансферта в доходах ПФР достигнет 42,6% — максимума с 2017 года.

РБК ознакомился с проектом основных характеристик бюджета ПФР на 2021–2023 годы, датированным 9 июня. Подлинность документа подтвердил федеральный чиновник. Проект подготовлен на базе экономического прогноза Минэкономразвития, составленного в конце мая. После этого министерство уточнило параметры прогноза, сообщал РБК, а правительство еще не утвердило финальную версию. Минфин должен самостоятельно скорректировать соответствующие параметры бюджетов, исходя из окончательного макропрогноза, следует из письма первого замминистра финансов Татьяны Нестеренко главным распорядителям бюджетных средств от 8 июня.

Пятая часть бюджета пойдет в ПФР

Доходы Пенсионного фонда планируются в 2021 году на уровне 9,67 трлн руб., из них 4,12 трлн руб. обеспечит федеральный бюджет через трансферты. Федеральная поддержка увеличится на 992 млрд руб. по сравнению с ожидаемым объемом 2020 года (3,22 трлн руб.), или на 768 млрд руб. по сравнению с планом на 2021 год из действующего закона о бюджете ПФР (поправки утверждены в марте).

В 2022 и 2023 годах федеральный трансферт бюджету ПФР, как следует из проекта, составит 4,3 трлн руб. ежегодно, а его доля в общих доходах ПФР будет превышать 40%. До этого с 2017 года зависимость ПФР от дотаций федерального бюджета последовательно снижалась с 45 до 36%.

Получается, что в 2021 году почти 21% всех расходов федерального бюджета будет направлен в Пенсионный фонд. Минфин предлагает зафиксировать бюджетные расходы 2021 года на уровне 2020 года — 19,7 трлн руб. (это предложение было включено в общенациональный план восстановления экономики, представленный в начале июня). Для сравнения: в 2019 году в Пенсионный фонд было переведено 18% всех расходов федерального бюджета.

Антикризисные решения повлияли на ПФР

Актуальные поправки в бюджет ПФР 2020 года еще не внесены, но ожидается, что прогноз поступлений фонда от страховых взносов в этом году сократится из-за негативного влияния эпидемиологического кризиса на зарплатный фонд, а планируемый трансферт из федерального бюджета увеличится по сравнению с мартовскими поправками.

На параметры бюджета ПФР повлияли решения правительства о государственной поддержке бизнеса, принятые на фоне пандемии коронавируса. В частности, бессрочное снижение общего тарифа страховых взносов с 30 до 15% с зарплат выше МРОТ для малого и среднего бизнеса, в том числе ставка взносов в Пенсионный фонд сократилась с 22 до 10% от зарплаты. В 2021 году ПФР недосчитается из-за этой меры примерно 387 млрд руб., которые будут компенсированы из федерального бюджета. Потери будут и в нынешнем году — Минэкономразвития оценивало их в 350 млрд руб.

В начале июня президент подписал закон, освободивший от уплаты налогов и страховых взносов за второй квартал 2020 года предприятия малого бизнеса и индивидуальных предпринимателей в наиболее пострадавших отраслях. Выпадающие доходы ПФР от этой меры будут отражены в текущем году (и, соответственно, тоже компенсированы из федерального бюджета), но оценки этих потерь пока нет.

Одновременно Владимир Путин объявил о бессрочном снижении ставки страховых взносов во внебюджетные фонды для ИТ-компаний с 14 до 7,6%.

Существенное увеличение трансфертов внебюджетным фондам связано как со снижением тарифа страховых взносов для малого бизнеса, так и с общим снижением поступлений взносов в Пенсионный фонд из-за последствий распространения COVID-19, подтвердили в пресс-службе Минфина. «Увеличение трансферта на ОПС (обязательное пенсионное страхование. — РБК) связано с необходимостью компенсировать указанное снижение для безусловного исполнения всех социальных обязательств государства», — подчеркнули в министерстве.

В пресс-службе Пенсионного фонда отказались от комментариев.

Зарплатный фонд сжался

Вторая половина дополнительного трансферта из федерального бюджета в бюджет ПФР в 2021 году (примерно 415 млрд руб.) связана с сокращением национального фонда оплаты труда из-за коронавируса. В 2020 году зарплатный фонд, от которого рассчитываются страховые взносы работодателей в ПФР, сократится на 1,3 трлн руб. по сравнению с предыдущим, январским прогнозом Минэкономразвития (до 24,8 трлн руб.). В 2021 году он снизится относительно январского прогноза на 934 млрд руб. (до 26,9 трлн руб.). Пенсионный фонд сборами с работодателей покрывает около 73% обязательств по выплате страховых пенсий старшему поколению, и разница покрывается из федерального бюджета.

В итоговом проекте бюджета ПФР суммы федерального трансферта могут немного уменьшиться, поскольку Минэкономразвития улучшило прогноз по экономике (в частности, вместо спада ВВП на 5% в 2020 году теперь ожидается 4,8%, а в 2021 году прогнозируется рост на 3,2% вместо 2,8% в предыдущей оценке).

Общая структура федерального трансферта бюджету ПФР такова (по данным за 2020 год): более 50% направляется на выплату страховых пенсий, около 18% — на государственное пенсионное обеспечение (пенсии бывшим госслужащим), около 13% — на предоставление материнского капитала, еще 13% — на единовременную денежную выплату (ЕДВ) отдельным категориям граждан.

Оценки потерь внебюджетных фондов

Эксперты Института социальной политики НИУ ВШЭ в базовом сценарии восстановления экономики (в течение 12 месяцев) ожидают, что при сокращении фонда оплаты труда на 20% потери всех трех внебюджетных фондов (ПФР, Фонда ОМС и Фонда соцстрахования) составят 932 млрд руб., а в случае снижения на 30% — 1,55 трлн руб., следует из обзора «Влияние пандемии COVID-19 на институты социального страхования» (.pdf). При наиболее пессимистичном исходе, который предполагает уменьшение ФОТ на 40%, выпадающие доходы социальных фондов достигнут 2,2 трлн руб. По предварительным оценкам экономистов, для компенсации потерь в страховых взносах может потребоваться увеличить трансферт из федерального бюджета во внебюджетные фонды до 60% от запланированного объема в 2020 году и до 28% в 2021 году. В базовом сценарии из-за сокращения фонда оплаты труда потребуется повышение трансферта еще на 1,38 трлн руб. в 2020 году и на 173 млрд руб. в 2021-м.

Порядок исчисления пенсии остается для многих граждан непонятным. Но исходя из общих требований законодательства, пенсию по старости могут оформить только те лица, у которых достаточный для назначения пенсии стаж и хватает пенсионных баллов. Чаще всего для оформления пенсии заявителям не хватает именно баллов, но их при желании можно докупить.

- Для чего нужна покупка баллов

- Насколько это законно?

- Кто имеет право на покупку

- За сколько продается пенсия

- Формирование стажа: как это происходит

- Стоимость одного балла

- Есть ли альтернатива покупке?

- Как рассчитать сумму пенсии, которая положена пенсионеру с учетом накопленных баллов

- Порядок уплаты добровольных взносов

- Насколько выгодно покупать баллы

Расскажем, как купить пенсионные баллы и об их стоимости.

Для чего нужна покупка баллов

Согласно действующей системе формирования пенсии, действуют две модели:

- Социальное обязательное страхование. В этом случае взносы на пенсионное страхование платит работодатель за счет своих средств.

- Добровольное страхование. В данном случае взносы на пенсионное страхование платят сами застрахованные лица: предприниматели и добровольно застрахованные.

В результате участия в страховой системе у граждан формируются их пенсионные права через накопление стажа и формирование баллов.

С каждым годом Пенсионный фонд поднимает планку минимальных требований к баллам и стажу, которые нужны для оформления пенсии. Если в 2017 году пенсия назначалась тем, у кого стаж составлял не менее 8 лет и было 11,4 пенсионных балла, то в 2018 году эта планка возросла до 9 лет и 13,8 балла.

Важно понимать, что если гражданин накопил нужное количество баллов, но стаж не накопил, то пенсия не полагается. Например, у него есть 7 лет стажа и 30 баллов. В этом случае придется продолжать работать и нарабатывать нужный стаж. Или наоборот – гражданин отработал 20 лет, но получал серую зарплату и отчисления за него были минимальными. В результате он накопил только 15 баллов. Пенсия и в таком случае не будет назначена.

Гражданам, которые планируют в ближайшее время выход на пенсию, стоит обратить внимание на указанные значения. Если по расчетам какого-либо показателя оказалось недостаточно, то назначение страховой пенсии должно отодвинуться. В результате гражданин не сможет рассчитывать на назначение пенсии, пока не заработает трудовой минимум. Если через 5 лет после достижения гражданином пенсионного возраста достичь минимума не удастся, то ему будет назначена социальная пенсия.

Балльная система начисления пенсии является сложной и непонятной для многих россиян, а регулярное повышение порога в количестве баллов для начисления пенсии вызывает опасения, что многие россияне вовсе останутся без пенсии. Поэтому регулярно можно встретить призывы об отмене баллов и возврата к прежней модели начисления пенсии на основании стажа и заработка. Но балльная модель продолжает свое действие и сегодня, несмотря на критику.

Насколько это законно?

Покупка пенсии или пенсионных баллов – это абсолютно легально и законно. По нормам закона данная процедура именуется уплатой добровольных взносов на будущую пенсию. Такая возможность опирается на положения ст. 29 167-ФЗ от 2001 года «Об обязательном пенсионном страховании в Российской Федерации». Уплата взносов реализуется в соответствии с Приказом Минтруда России №462н от 2017 года.

Действующее законодательство позволяет гражданам самостоятельно платить взносы за себя и других физических лиц для того, чтобы решить две задачи: увеличить страховой стаж и увеличить количество пенсионных баллов для расчета пенсии.

Кто имеет право на покупку

Вступить в правоотношения по обязательному пенсионному страхованию и самостоятельной уплате страховых взносов могут граждане, которые:

- Работают за пределами РФ (следовательно, отчисления в ПФР за них не делаются) и хотели бы формировать пенсию в России.

- Граждане, которые постоянно или временно проживают на российской территории, на которых не распространяется требование об обязательном пенсионном страховании. Это, например, самозанятые.

- Физлица, уплачивающие взносы в ПФР за другое лицо, за которое не платит работодатель.

За сколько продается пенсия

В п. 5 ст. 29 167-ФЗ установлены минимальный и максимальный размеры страховых взносов в ПФР, которые уплачиваются физлицами, добровольно вступившие в правоотношения по обязательному пенсионному страхованию (ОПС).

Минимальный размер страховых взносов с 2019 года определяется по новым правилам, что сделало его более выгодным для россиян и позволило купить пенсию дешевле. Минимальное значение взносов рассчитывается теперь, как:

- МРОТ * тариф страховых взносов * 12.

Тогда как еще в 2018 году в расчетах участвовал минимальный размер оплаты труда, умноженный на 2. В результате минимальное значение взносов в 2018 году составило 59 211,36 р., а в 2019 году – 29 779,2 р. Также был пересмотрен тариф для отчислений: вместо 26% он составил 22%. На такое снижение законодатели пошли, осознав, что предложением купить пенсионный стаж никто не пользуется.

Минимальные взносы напрямую зависят от МРОТ: увеличивается МРОТ, возрастают и взносы.

Максимальный размер взносов определяется по восьмикратному МРОТ. Например, в 2018 году – 236 845,44 р., в 2020 году – 206 720 р.

Формирование стажа: как это происходит

Допустим, гражданин решил вступить в правоотношения с ПФР добровольно и решил зарегистрироваться, как добровольный плательщик взносов. Он зарегистрировался в июне и платил взносы до конца декабря. За это время у него накопилось 7 месяцев пенсионного стажа.

Но можно вступить в правоотношения с ПФР по ОПС в октябре: тогда размер взносов к уплате будет пересчитан исходя из неполного периода. За три месяца плательщику предстоит заплатить 8 005,8 р.(2 668,6 р. за каждый месяц).

Законодательно установлено ограничение: купить весь пенсионный стаж не допускается. Можно приобрести не более половины от положенного нужного стажа. Например, в 2020 году можно купить не более 5,5 лет.

Стоимость одного балла

Для понимания того, сколько баллов будет накоплено за сделанные взносы в ПФР, необходимо придерживаться следующей формулы:

- сумма взноса * 16% / 22% / максимальная сумма взносов для формирования пенсии * 10.

Указанная формула требует пояснений:

- 22% – это тот тариф страховых взносов в ПФР, который сейчас действует в РФ;

- 16% – это индивидуальная часть тарифа страховых взносов на пенсионное страхование (это значение определяется, как 22% - 6% – идущие на финансирование фиксированной доплаты к страховой пенсии);

- максимальная сумма взносов в ПФР, которая направляется по индивидуальному тарифу в 2020 году, составляет 206 720 р. (расчет ведется так: 1 292 000 – предельная база для начисления пенсионных взносов * 16%);

- максимальное количество пенсионных баллов – 10. Именно столько можно сформировать баллов за год при максимальных выплатах от работодателя (точнее, 9,57 балла на период действия переходного периода в 2020 году, с 2021 года – можно будет заработать 10 баллов).

Например, гражданин внес за 2020 год сумму в 50 000 р. Его балльные накопления составили:

- 50 000 * 16% / 22% / 206 720 * 9,57 = 1,68 балла.

Стоимость 1 коэффициента в 2020 году составит 29 761,9 р. За эту сумму пенсионер получит 93 р. в месяц или 1116 р. в год.

Максимальное количество баллов (9,57) он бы заработал, если бы внес 206 720 р.

Есть ли альтернатива покупке?

Баллы не всегда обязательно покупать. Иногда их можно получать, например, находясь в отпуске по уходу за пожилым человеком старше 80 лет – 1,8 балла; находясь в отпуске по уходу за ребенком до 1,5 лет – 1,8; со вторым ребенком – 3,6; с третьим – 5,4; при прохождении службы в армии – 1,8; если выйти замуж за военного и уехать в военный городок, где нет работы – 1,8; при учете на бирже и получении пособия по безработице – 1,8.

Таким образом, многодетная мать может рассчитывать на 16,2 балла за нахождение в отпуске по уходу за ребенком. С учетом стоимости этих баллов за них нужно было бы внести 500 тыс. р.

Как рассчитать сумму пенсии, которая положена пенсионеру с учетом накопленных баллов

Пенсионные выплачиваются исходя из накопленных баллов и с учетом фиксированной выплаты.

Например, пенсионерка накопила в 2020 году 80 баллов. Ее пенсия составит (93 * 80) + 5686 = 14 056 р.

Порядок уплаты добровольных взносов

Плательщику нужно определиться, как он будет платить: единоразово, несколькими платежами или помесячно. Все взносы фиксируются на индивидуальном лицевом счете. Заплатив взносы до 31 декабря, получить отражение сумм можно будет только после 1 марта года, который следует за отчетным.

Насколько выгодно покупать баллы

Многим гражданам остается непонятным: действительно ли покупка баллов выгодна? Ответ на этот вопрос может зависеть от многих факторов и надо рассчитывать каждый случай в индивидуальном порядке.

Например, гражданин Петров собрался в 2020 году выходить на пенсию, он достиг пенсионного возраста. Но при обращении в Пенсионный фонд вместо 11 лет стажа и 18,6 балла у него есть 10 лет стажа и 17,5 балла.

Если бы он продолжал работать в 2020 году, то мог бы добрать необходимый стаж и баллы до пенсии. Это был бы оптимальный вариант для гражданина: он накопил бы нужные баллы без дополнительных вложений: страховые взносы за него бы внес работодатель. Но предположим, что по состоянию здоровья гражданин Петров уже не имеет возможности трудоустройства.

В данном случае у него есть несколько вариантов:

- Подождать 5 лет и получить право на социальную пенсию.

- Вступить в добровольные правоотношения с ПФР и самому купить баллы.

Рассмотрим данные варианты более подробно. Внеся за 2020 год сумму в 50 000 р., Петров получил 1,68 балла и год стажа. Это позволило ему оформить пенсию. С учетом количества баллов его пенсия была бы минимальной, но по закону она не может быть менее МРОТ – 12 130 р.

Если бы пенсионер решил подождать 5 лет до назначения социальной пенсии, то его упущенная выгода составила бы 727 800 р. (12 130 * 12 * 5). С учетом того, что в рассматриваемом примере Петров пропустил год выплат, то, благодаря внесению 50 тыс. р., он получил от государства 582 240 р. Именно в таком варианте проявляется выгода Петрова, хотя при первоначальном рассмотрении она неочевидна. По факту упущенная пенсия была бы больше, так как МРОТ регулярно индексируется.

Таким образом, для назначения пенсии должно соблюдаться три базовых условия:

- Достижение лицом пенсионного возраста.

- Наличие стажа.

- Наличие пенсионных баллов.

Но с учетом того, что требования к минимальному стажу и пенсионным баллам регулярно растут, то некоторым оказывается недостаточно стажа или баллов для назначения пенсии. В этом случае у них появляется альтернатива – дождаться назначения социальной пенсии или купить пенсию самостоятельно. В последнем случае им необходимо подать заявление в ПФР с желанием зарегистрироваться, как добровольный плательщик взносов на ОПС. При перечислении взносов необходимо учитывать пороговые минимальное и максимальное значения.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Правительству придется выбирать, кто ответит за материальное положение пожилых

В следующем году в Госдуму могут внести законопроект, который предлагает в корне изменить пенсионную систему и вернуться к выплатам напрямую из бюджета. Концепция сводится к тому, что пенсия – это бюджетное обязательство государства, а не страховка от потери работы, как настаивают в правительстве. О подготовке такого законопроекта рассказал «НГ» руководитель фракции партии «Справедливая Россия» Сергей Миронов. У этого предложения есть критики. Хотя эксперты при Минфине ранее и сами уверяли, что на Пенсионном фонде через 55 лет можно будет повесить амбарный замок. Правда, их доводы кардинально отличались от тех, которые приводят депутаты.

Сергей Миронов сообщил «НГ» о подготовке фракцией законопроекта, «который будет содержать базовые принципы солидарной системы пенсионного обеспечения». «Мы предлагаем коренным образом изменить существующую пенсионную систему и считаем необходимым вернуться к солидарной системе пенсионного обеспечения, когда пенсии выплачиваются из госбюджета на основе трех критериев: трудового стажа, заработной платы и особых условий труда», – пояснил он. «Как это происходило в советские годы», – добавил депутат. Концепция законопроекта сводится к тому, что пенсия – это не страховка от потери работы, а бюджетное обязательство государства.

По словам депутата, схема выплат предлагается приблизительно следующая: «Нынешние взносы в Пенсионный фонд России (ПФР) переводятся напрямую в бюджет. Большая часть операций по контролю и начислению пенсий переводится в автоматический цифровой формат». Ссылаясь на обсуждения экспертов, депутат уточнил, что функции ПФР могла бы взять на себя Федеральная налоговая служба, расширив возможности личного кабинета налогоплательщика; другой вариант – цифровая платформа Госуслуги.

Критерии для назначения трудовых пенсий по старости предлагаются те же, что были до повышения пенсионного возраста: мужчины выходят на пенсию в 60 лет, женщины – в 55. «Особые категории работников (военные, работники вредных производств и т.д.) выходят раньше», – добавил Миронов.

Возникает, однако, вопрос источников финансирования. Судя по комментарию Миронова, во-первых, «происходит прямая экономия на затратах на содержание… ПФР». Во-вторых, предлагается «отменить сегодняшние льготы по сокращению пенсионного налога для богатых»: «Льгота на пенсионные взносы с доходов выше 1,292 млн руб. в год отменяется». Пусть те, кто получает сверх этого дохода, «также платят 22%», призывает депутат.

«Говорить о конкретных сроках внесения законопроекта пока рано. Надеюсь, он будет готов к весне следующего года», – уточнил «НГ» Миронов.

Пенсия как страховка от утраченного заработка или пенсия как бюджетное обязательство государства – это по факту два разных подхода, даже если в Основном законе и прописано, что каждому гарантируется социальное обеспечение по возрасту, что в стране формируется система пенсионного обеспечения граждан на основе принципов всеобщности, справедливости и солидарности поколений, что индексация пенсий осуществляется не реже одного раза в год. Как раз на примере отмененной индексации пенсий работающим пенсионерам и можно продемонстрировать ключевое отличие подходов.

Как ранее пояснял Максим Топилин, занимая еще должность министра труда (теперь – глава ПФР), правительство исходит из того, «что пенсия – это компенсация утраченного заработка». А раз человек продолжает работать и получать зарплату, то компенсировать ему нечего (см. «НГ» от 22.08.17). Аналогичный тезис снова и снова повторяли в Минфине. «Пенсия – это компенсация за утраченный заработок», – разъяснял министр финансов Антон Силуанов (см. «НГ» от 01.11.20).

Есть федеральный закон о пенсионном страховании, в котором указано, что страховым риском признается утрата гражданином заработка, а страховым случаем – достижение им пенсионного возраста.

И как показала практика, главное противоречие возникает тогда, когда пенсионный возраст гражданином достигнут, но заработок не утрачен, потому что пенсионер по той или иной причине продолжает работать.

|

| Работающие пенсионеры на своем примере ощутили противоречия страхового принципа. Фото PhotoXPress.ru |

При этом, как отметила эксперт, принцип солидарности присутствует и в действующей сейчас в России системе. «Интересно, что инициаторы предложения считают, что надо брать в расчет и стаж, и размер заработной платы, это характерно отчасти как раз для страхового принципа. Однако они считают, что государственная казна сможет обеспечить необходимую детализацию пенсионных накоплений и выплат», – отметила Починок и указала на свои сомнения в целесообразности предложенных преобразований.

«Из 53 стран мира, обзор пенсионных систем которых несколько лет назад осуществил Всемирный банк, только две страны не имели страховых систем: Ирландия и Новая Зеландия. Там пенсионные выплаты носят фиксированный характер», – сообщила «НГ» профессор РЭУ им. Г.В. Плеханова Юлия Финогенова. Отсутствие страховой системы там объясняется «довольно благоприятной демографической обстановкой, относительно малочисленным населением, отсутствием коррупции и наличием стабильно работающей экономики наряду с развитыми финансовыми рынками».

«Страховой принцип формирования пенсий в России работает, хотя и с учетом некоторых отечественных нюансов. Так, в нашей стране распространена нелегальная занятость, при которой деньги в пенсионную систему вовсе не поступают, не до конца проработаны вопросы с самозанятым населением», – пояснила эксперт.

«Пенсионная система – это производная от общего состояния экономики. Если уровень доходов российских граждан невелик, то невелики и пенсионные взносы и, как результат, пенсии», – продолжила она и предупредила о риске, что «отказ от страховой системы будет означать всеобщий переход к своеобразной уравниловке». При этом индексация тоже будет не гарантирована: например, ее может отложить нефтяной шок.

«Страховой принцип позволяет снизить нагрузку на бюджет, перекладывая ее на ПФР и организации. Прямые выплаты приведут к замене пенсий на пособия по старости, – полагает независимый пенсионный консультант Сергей Звенигородский. – К сожалению, нестраховой принцип приведет к банкротству бюджета по социальным обязательствам в течение следующих 10–15 лет».

По словам Финогеновой, некорректно поднимать вопрос об эффективности работы страховой системы как единственно возможной. «Вопрос должен подниматься относительно того, как обеспечить несколько источников пенсионного дохода», – считает она.

Резюмируя, вскоре государство, похоже, окажется перед выбором, на кого перекладывать ответственность за финансовое обеспечение пожилых. Первый вариант – полностью на бюджет, это то, что предлагается депутатами.

Второй вариант – переносить груз ответственности все больше на самого гражданина, который уже в молодости должен заботиться о своей старости, используя различные финансовые инструменты. Опрошенные «НГ» эксперты описали мягкий сценарий: совершенствование пенсионной накопительной системы при сохранении определенных обязательств государства. Но можно вспомнить, что пять лет назад эксперты при Минфине уже доводили эту логику до предела. «Пенсионная система будет постепенно сжиматься, а ее функции будут забирать на себя страхование от бедности, здравоохранение, образование, рынок труда, финансовые рынки и семья», – пояснял в 2015 году в своей статье директор Научно-исследовательского финансового института при Минфине Владимир Назаров (см. «НГ» от 07.09.15).

«Совсем молодым людям можно уже советовать забыть о пенсионной системе», – уточнял экономист. Их перспектива – самостоятельно копить на старость и работать всю жизнь, что для постиндустриального общества вполне нормально, следовало из статьи. «Сколько еще протянет эта (существующая. – «НГ») пенсионная система? Если государство будет проводить ответственную политику и не допустит коллапса, придется с этой системой жить примерно два поколения, то есть в районе 50 лет, – прогнозировал Назаров. – После этого, где-то в 2075 году, на Пенсионном фонде РФ можно повесить большой амбарный замок».

Можно ли доверять свою пенсию Пенсионному фонду России? Ответ получите, прочитав эту статью. Дело в том, что действующим законодательством установлены чёткие ограничения: передать пенсионные накопления кому угодно ПФР не может, но и сам их инвестированием непосредственно не занимается.

Главная особенность

Куда происходит передача пенсионных накоплений от ПФР – вопрос крайне важный, поскольку всегда находятся те, кто сменил организацию по управлению своими пенсионными накоплениями.

Отличительная характеристика размещения пенсионных накоплений Пенсионным фондом такова: если человек никогда не переводил пенсионные накопления из ПФР и не выбирал УК, они по умолчанию находятся во Внешэкономбанке. Это государственная управляющая компания, самая крупная:

- по числу застрахованных лиц – 42 млн человек;

- объему средств пенсионных накоплений – 1848 млрд рублей.

Кроме того, инвестированием пенсионных накоплений тех, кто выбрал ПФР своим страховщиком, занимаются 32 частные управляющие компании (по договору с ПФР), предлагающие порядка 38 инвестиционных портфелей.

В остальных случаях механизм следующий: все страховые взносы на накопительную пенсию поступают в ПФР, который затем согласно выбору человека производит размещение средств пенсионных накоплений в управляющие компании (УК) или негосударственные пенсионные фонды (НПФ).

Передача в УК и НПФ

Как было сказано, «свои» управляющие компании работают с ПФР по договору, а негосударственные пенсионные фонды занимаются обязательным пенсионным страхованием в части формирования пенсионных накоплений.

Важно, что ПФР не только распределяет новые средства, поступающие в накопительную систему, но и перераспределяет уже находящиеся в ней пенсионные накопления. Последнее тоже происходит в соответствии с выбором человека.

Можно выделить 2 основные причины отказов по заявлениям согласно практике:

- дублирование заявлений (т. е. подача нескольких, в то время как по закону к рассмотрению могут принять только одно на более позднюю дату);

- отсутствие договора между застрахованным и НПФ (это обязательное условие в случае перевода пенсионных накоплений);

- ошибки (неверный тип заявления; перевод накоплений в фонд, в котором они и так находятся; нарушение порядка подачи заявления).

Временное размещение накоплений

Все поступающие на накопительную пенсию взносы ПФР передает, как было сказано, в управляющие компании и негосударственные пенсионные фонды для дальнейшего инвестирования. Но в силу законодательно установленного правила эта передача происходит не сразу, а с определенным промежутком. По этой причине Пенсионный фонд временно инвестирует поступающие средства пенсионных накоплений – в основном, через размещение на депозитах российских банков.

Какие решения принимают граждане

О том, где разместить пенсионные накопления, лучше всего говорит свежая статистика за 2017 год из официального отчёта ПФР за 2017 год:

- 58,2% всех участников переходной кампании перевели свои пенсионные накопления из ПФР в НПФ;

- 1,6% – заявили об обратном переходе;

- 40,1% – сменили один НПФ на другой;

- 0,1% – выбрали новую УК или инвестиционный портфель из пула ПФР, в которых размещены их пенсионные накопления, сохранив Фонд в качестве своего страховщика.

Интересно, что в 2017 году ни один НПФ не лишился лицензии.

Как ПФР гарантирует накопления

Участие ПФР в системе гарантирования пенсионных накоплений сводится к тому же функционалу, что у других фондов, работающих с накоплениями. У каждого фонда есть собственные резервы на эти цели.

А при недостаточности собственных средств фонда, гарантирование обеспечивает Агентство по страхованию вкладов (АСВ) за счет средств, ежегодно отчисляемых всеми фондами.

Читайте также: