Как заполнить 3 ндфл по доходу от иностранной компании

Опубликовано: 17.02.2026

Порядок уплаты НДФЛ разберем на примере. Предположим, не особо активный инвестор продал в начале 2019 г. ценные бумаги и в 2020 г. занимается отчетностью:

- По цене $130,00 за бумагу приобрели 130 акций Caterpillar. Пусть settlement date (реальная дата покупки) приходится на 15 января 2019 г. Учтите, что в США торги идут по схеме Т+3, так что приказ на покупку вы должны были отдать за 3 рабочих дня до этой даты. Потратили на сделку $16 900 или в рублях 1 108 575,78 руб. (на тот момент курс составил 65,5962).

- Продажа 40 акций пришлась на 25 февраля 2019 г., на тот момент цена бумаги оказалась равной $142,20. Заработали $5688 или 3726 48,75 руб. (курс на тот момент составил 65,5149 руб. за $1). В нашем примере рубль несколько укрепился по отношению к доллару, заработка за счет этого нет, так что дополнительно НДФЛ за счет разницы курса не уплачивается.

- Также нам нужно знать сбор со стороны брокера за эту сделку и транзакционные издержки (в примере они равны 0). Комиссия компании пусть будет равной $60 или 4024,77 руб. (курс 67,0795 руб. за $1) Так как продавали не весь объем, то при этой сделке отдали 60 х 40/130 = $18,47 или 1216,38 руб. (65,8568 рублей за $1).

По этой ссылке – неплохой вариант таблицы с ручным заполнением. Рекомендую расчеты не держать в голове, а сразу фиксировать.

В результате видим итоговую сумму в 26 307,36 руб., с которой и нужно заплатить 13% или 3420 рублей. Еще раз напомню – в этом примере валютная переоценка не стала причиной дополнительного налога, так как рубль укрепился по отношению к доллару. Таблица на рисунке доступна онлайн, сохраните ее себе и корректируйте по своим результатам торговли.

Нюанс с покупкой валюты нужно учитывать, даже если работаете через российского брокера. Если покупаете доллары, потом за них акции, то придется отдельно декларировать результат по ценным бумагам и работе с валютой. Российский брокер подаст отчетность по ЦБ, а результат операций с валютами контролирует сам инвестор.

Любители работать с евробондами РФ освобождены от валютной переоценки с начала 2019 г. На иные активы это послабление не распространяется.

Декларирование доходов физических лиц, работающих с зарубежными компаниями, требует перевода на русский язык брокерского отчета. Для страховки можете нотариально его заверить, но на практике часто хватает и самостоятельного перевода.

При подсчетах не забывайте о правиле FIFO. Если вы регулярно покупаете акции, то при их продаже считается, что сначала реализуются те, которые были приобретены первыми.

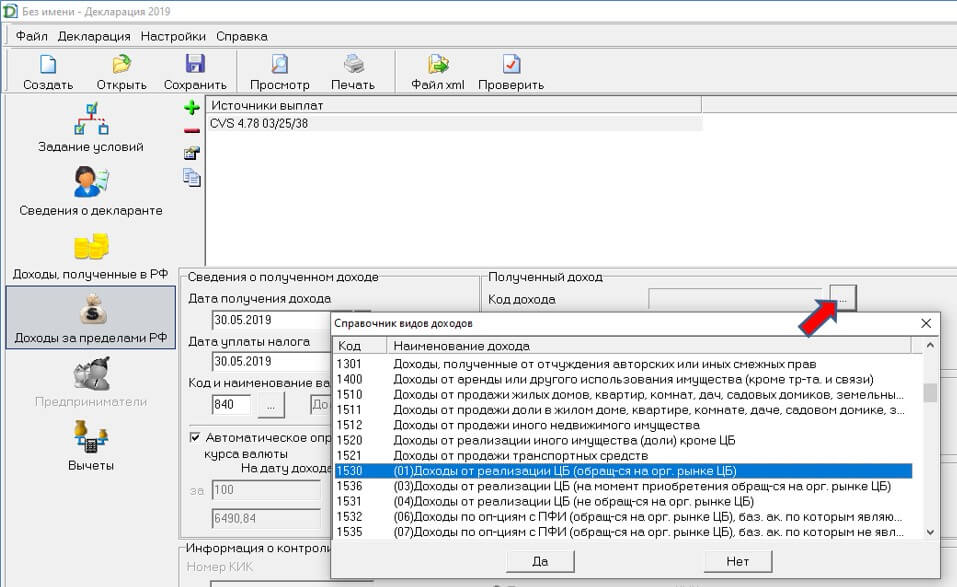

Код этой категории – 1530.

Прочие типы доходов и их коды

- Проценты, начисляемые брокером на остаток по счету. Для них можно указывать код 4800.

- Долго- или краткосрочное распределение прибыли, например, ETF фондов. Эту категорию можно проводить как дивиденды, указав, что в США вы не платили налог (0%) и перечислить 13% от этой суммы в бюджет РФ. Код тот же, что и для дивидендов – 1010.

Примеры в этом случае приводить бессмысленно. Просто берете получившееся число и умножаете его на 0,13.

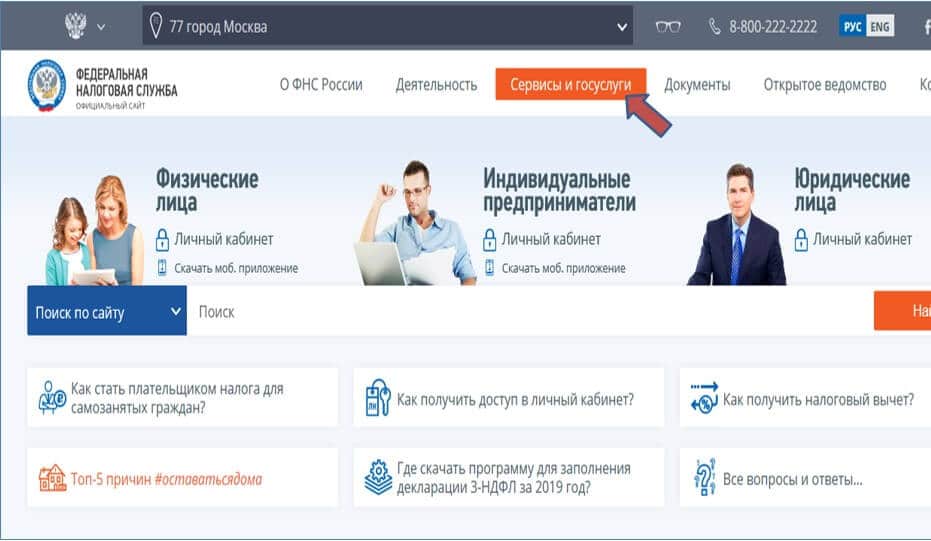

Инструкция по заполнению 3 НДФЛ

Процесс подачи отчетности и оплаты налога давно переведен в цифру. Чтобы все сделать, не выходя из дома, понадобится регистрация на сайте налоговой. Это единственный этап, на котором понадобится лично посетить ФНС, чтобы получить логин и пароль от личного кабинета. Если зарегистрированы на Госуслугах, можно обойтись и без визита к налоговикам.

Также при подаче документов понадобится электронная подпись. На сайте ФНС выдают неквалифицированную версию, ее хватит для оплаты налогов.

Заполнение 3 НДФЛ разберем ниже, а пока займемся формированием отчета по результатам торговли. Для примера возьмем «дочку» Interactive Brokers – CapTrader. Отличие от IB в том, что минимальный депозит снижен до $2000/€2000.

Действуем в такой последовательности:

- В личном кабинете выбираем пункт Отчет — Выписки. Задаем период и тип документа – годовой.

![report year]()

- Документация подготавливается автоматически. В итоге получаем готовый отчет с указанием всех дивидендов и прочих категорий доходов, полученных за выбранный период.

![tax]()

Можно переходить к работе с 3 НДФЛ и оплате налога через сайт ФНС.

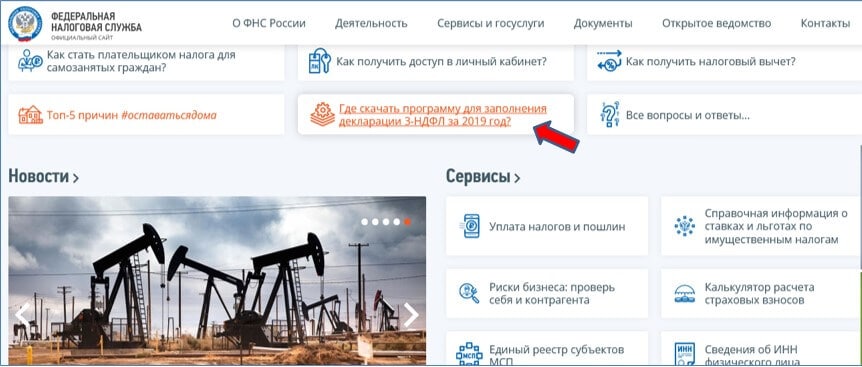

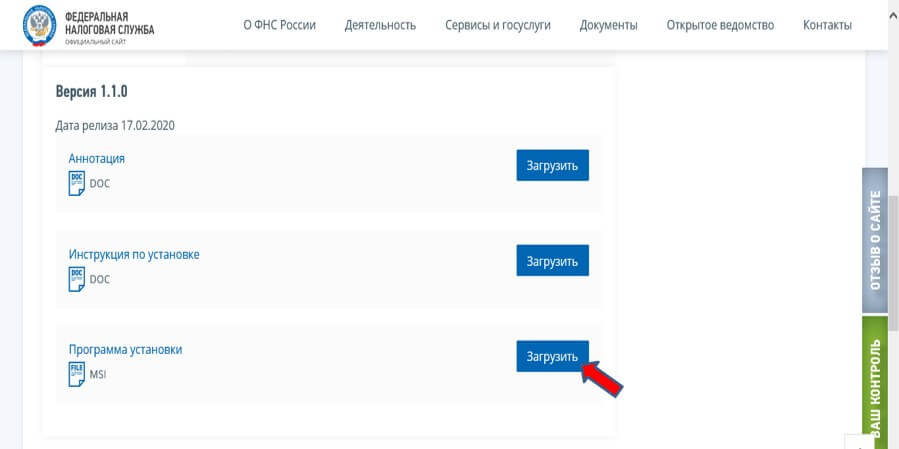

Заполнение 3 НДФЛ через программу Декларация

Актуальную версию этого ПО можно бесплатно скачать на сайте налоговой , пользуйтесь только последней версией. Программа для заполнения 3 НДФЛ хороша тем, что в ней можно сохранять промежуточные результаты и потом возвращаться к работе с данными. При заполнении онлайн (через сайт ФНС) такой возможности нет и все нужно сделать за один заход.

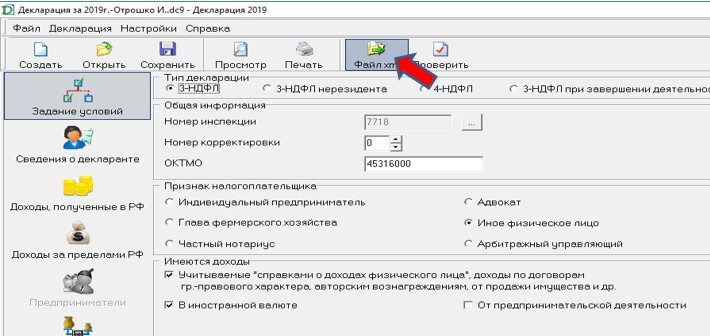

Порядок заполнения следующий:

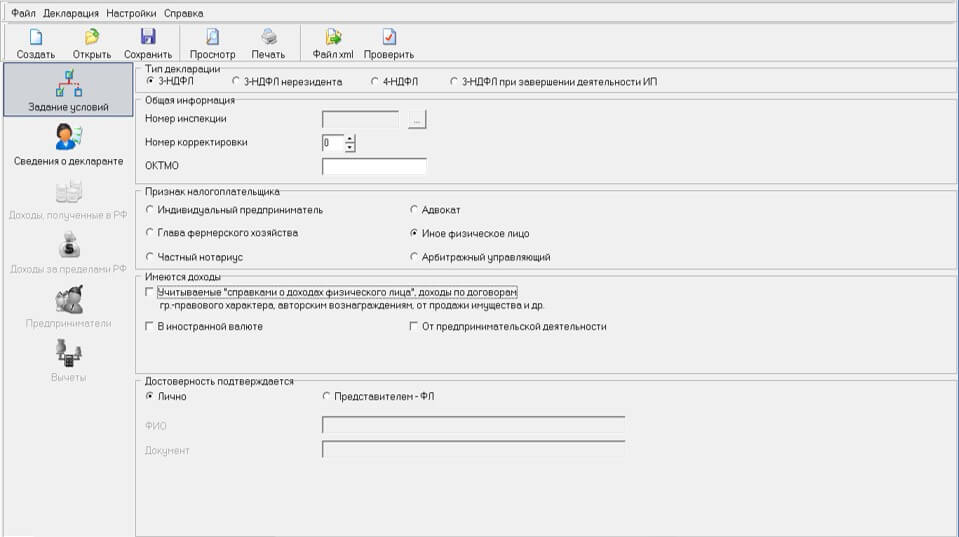

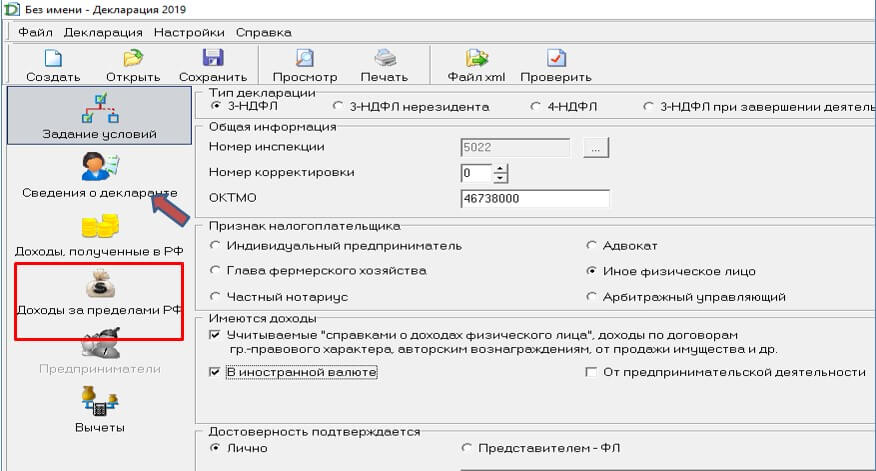

- Задание условий – в этом окне выбираем тип декларации 3 НДФЛ. Отметьте пункт, что имеются доходы в иностранной валюте, если работаете с зарубежной компанией.

![3ndfl]()

- Сведения о декларанте – тут все интуитивно понятно.

![declarant info]()

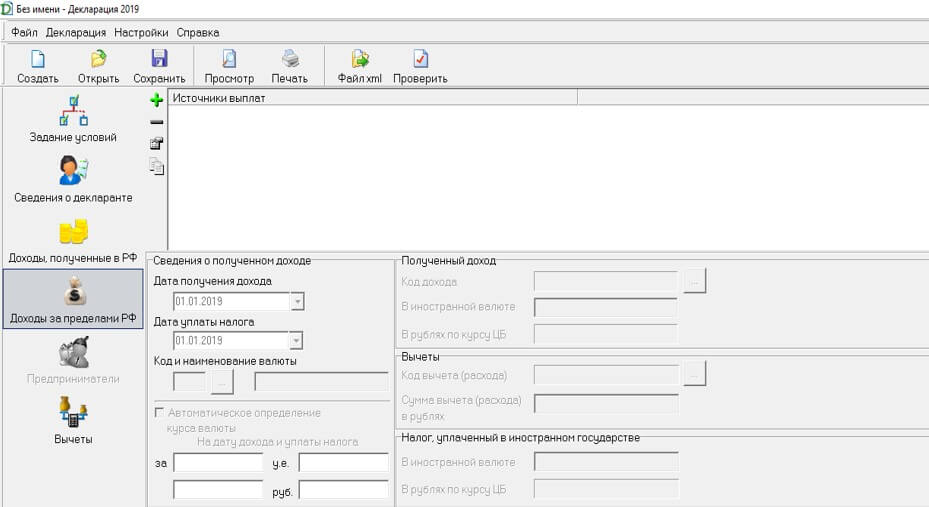

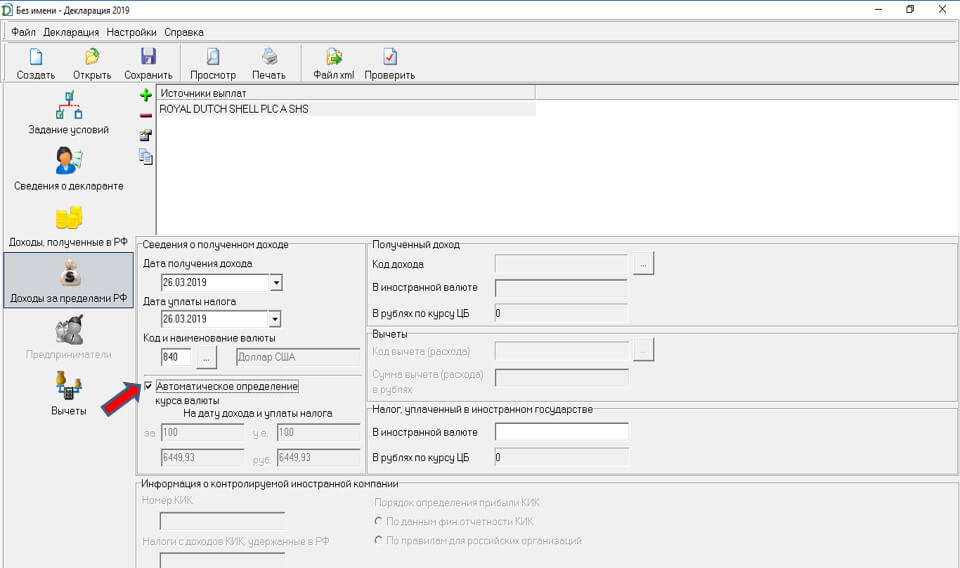

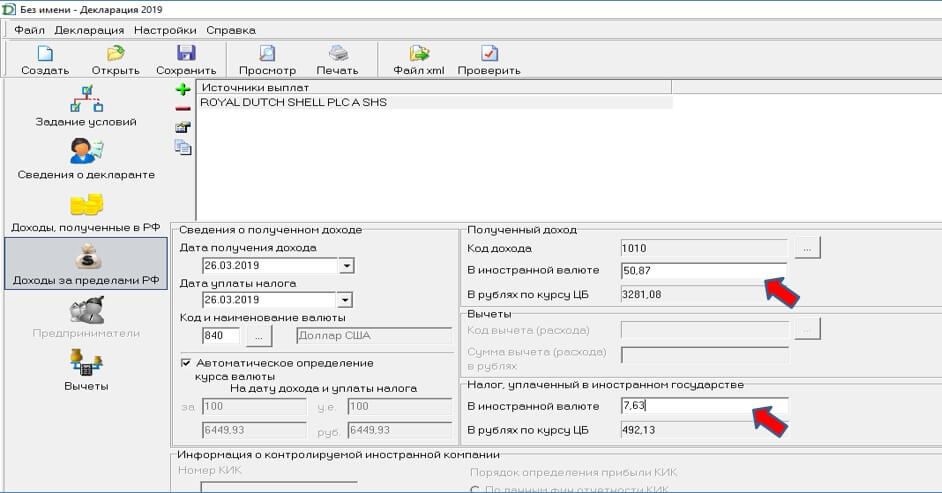

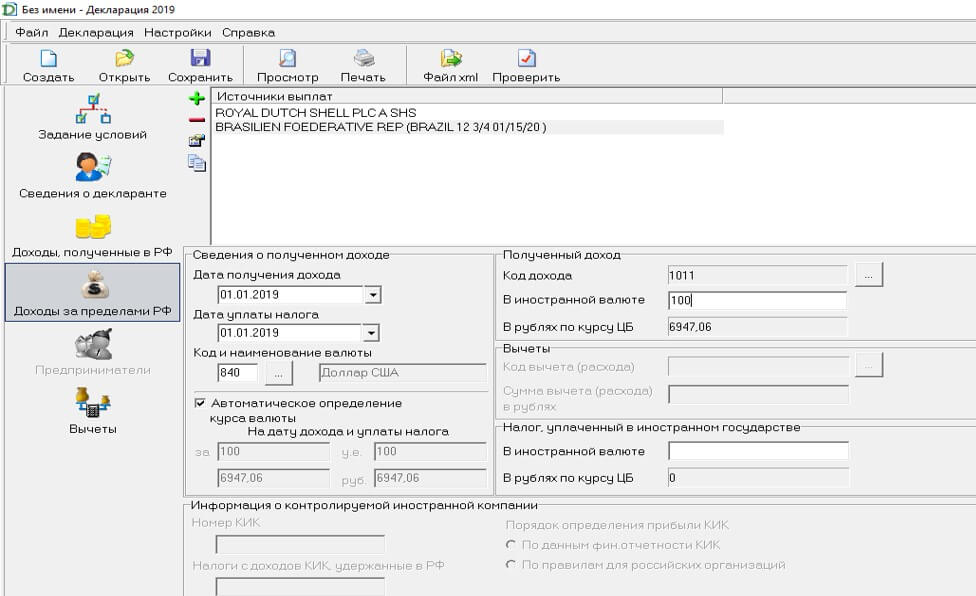

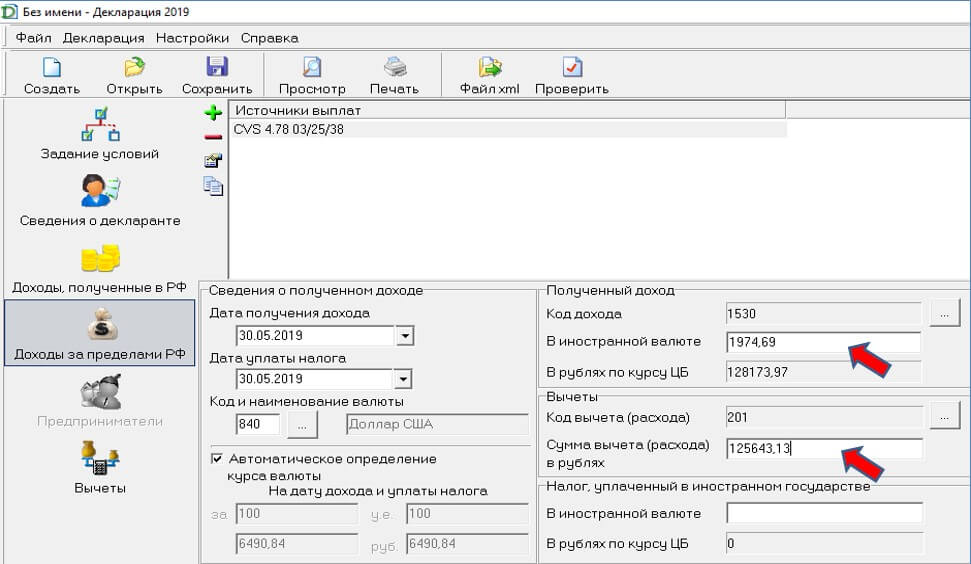

- Доходы за пределами РФ – в примере это ключевой пункт. Нажимаем на знак «+» и добавляем каждый источник выплат в той же последовательности, в которой они приведены в брокерском отчете. Придется повозиться, если, например, 6 фондов платят ежеквартально дивиденды, это уже будет 24 позиции за год. Сюда же вносим возможный доход за продажу валюту, акций.

![profit]()

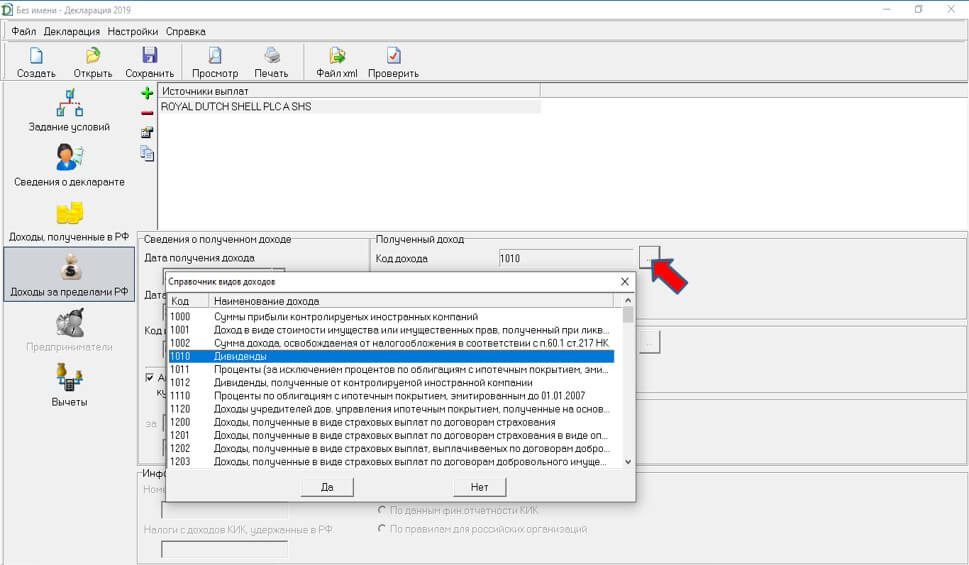

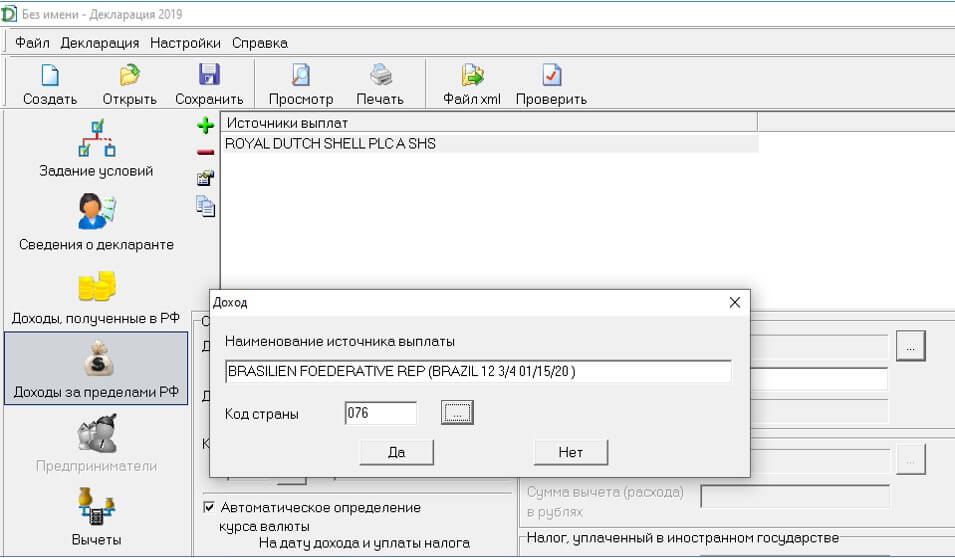

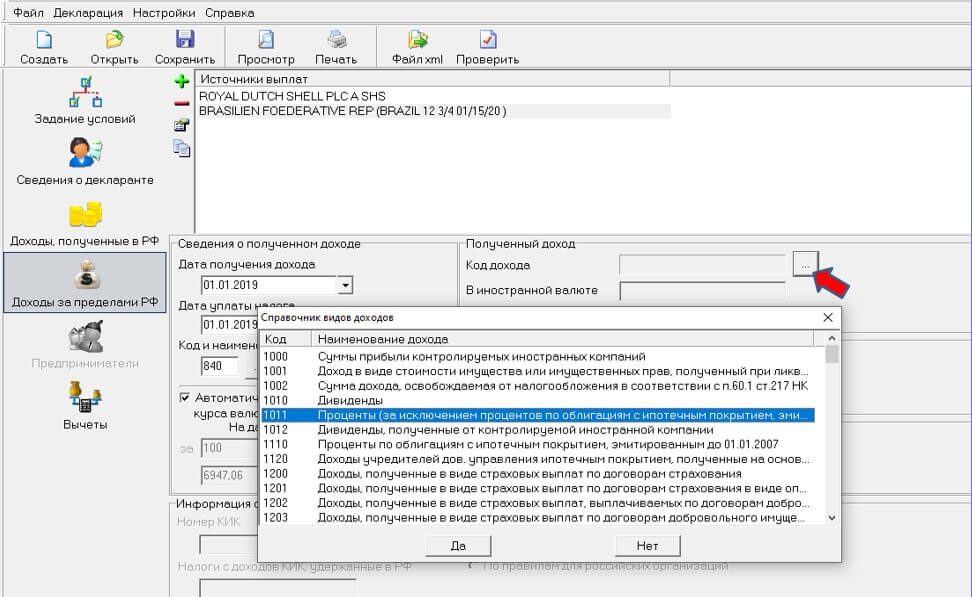

- Не забудьте правильно указать код дохода. В выпадающем меню есть все категории, некоторые выглядят похожими, поэтому пользуйтесь рекомендациями из разделов выше.

![codes]()

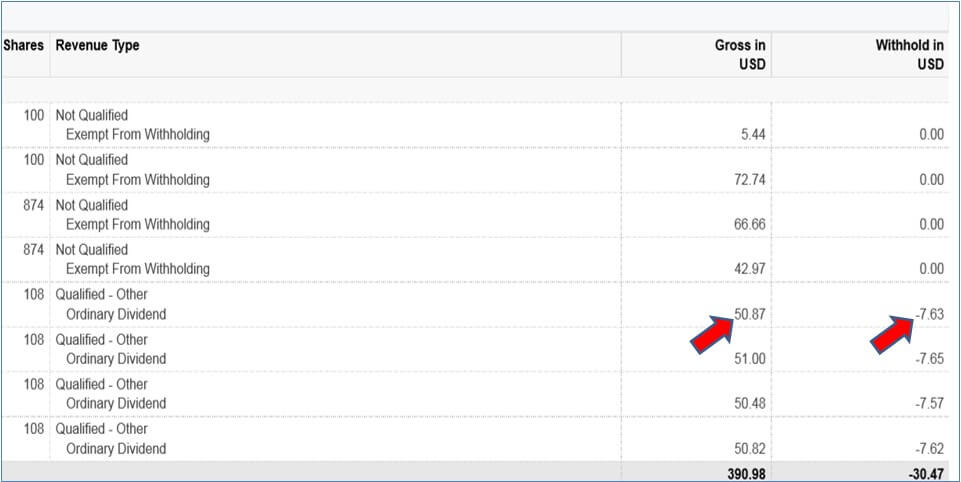

- Курс можно указывать самостоятельно, есть опция автоматической загрузки этих данных. Не запутайтесь в округлениях, в программе нужно все приводить к 2 знакам после запятой. В результате получаем значение дохода в валюте, рублях и сумму уплаченного за рубежом налога.

![exchange]()

- Осталось поработать с пунктом Вычеты. Убытки можно переносить с прошлых лет (такая возможность сохраняется в течение 10 лет после получения отрицательного результата). Информация по убыткам отражается в соответствии с категориями активов, на которых они были получены. Например, если потери зафиксированы в результате продажи акций, то и использовать их вы можете только если доход получили из-за продажи бумаг. То же и с прочими группами активов.

![losses]()

После этого жмем Проверить и сохраняем форму 3 НДФЛ как .xml документ. Рекомендую на этапе создания также сохранять декларацию. У активных инвесторов может быть и несколько десятков позиций в пункте Доходы, заполнение займет больше часа. Лучше подстраховаться, чтобы не потерять промежуточный результат.

Работа онлайн

Этот вариант использовать можно как резервный, если с программой начались какие-то проблемы. Последовательность сохраняется той же, хотя интерфейс периодически меняется:

- Интересующий нас пункт находится в разделе Жизненные ситуации.

![online situation]()

- Процесс немного упрощается за счет того, что не нужно вручную вводить данные о себе. Их система подгрузит из профиля на сайте ФНС.

![3ndfl online]()

- В остальном все то же – последовательно проходим этапы, на которых указываются источники дохода, вычеты (если есть основания ими воспользоваться), уплаченный за рубежом налог. Как и в программе при работе через сайт система сама подгружает валютные курсы за нужные даты и вообще максимально облегчает заполнение налоговой декларации 3 НДФЛ.

Также через личный кабинет можно загрузить результат работы в программе Декларация. Тот самый .xml файл. Пошаговая инструкция не нужна, так как все сводится к нажатию пары кнопок.

Помимо этого файла подайте брокерский отчет с переводом его на русский язык и опционально нечто вроде сопроводительного документа (или пояснительной записки). В письме можно детальнее объяснить источник происхождения дохода и пояснить, как вы производили расчеты. Это необязательный элемент, но иногда помогает решать спорные ситуации и не терять время.

Непосредственно оплата налога выполняется в срок до 15 июля. Это также можно сделать онлайн через сайт налоговой.

Замечания к заполнению 3 НДФЛ и работе ФНС

В теории все выглядит просто, но регулярно инвесторы сталкиваются с проблемами при подаче декларации. Выделю пару моментов:

- По акциям компаний limited partnership взимается увеличенный налог с дивидендов. С них в РФ можно ничего не платить.

- В теории налоговики могут приравнять брокерский счет к банковскому и оштрафовать инвестора за незаконные валютные операции. Мне не известно о случаях, когда обычный человек сталкивался с такими проблемами. Теоретически можно воспользоваться ФЗ о добровольном декларировании, сообщить обо всех своих активах, счетах, в том числе и брокерских. Государство взамен освобождает вас от наказания. Но эта возможность ориентирована на преступников, пользоваться ею рядовому гражданину нет смысла – вы ничего не украли.

- Нотариально заверенный перевод брокерского отчета могут потребовать – это дело случая и настроения конкретного работника ФНС.

- Валютная переоценка на самом деле не снижает ваш доход, вы все равно получаете его в рублях, тут эффект скорее психологический.

И самое главное – будьте готовы к тому, что в ФНС с первого раза не примут документы, потребуют разъяснений. Все-таки в нашей стране инвестирует незначительная прослойка населения и у сотрудника ФНС может просто не быть опыта работы с такими документами. Так что наберитесь терпения и просто объясните, что к чему. И не затягивайте с подачей пакета документов, лучше иметь запас по времени.

Лучшие зарубежные брокеры

Ниже коротко остановлюсь на компаниях, неплохо себя зарекомендовавших и подходящих в том числе и для россиян. Начнем с Interactive Brokers:

- Стартовый депозит от $10 000 – подойдет только для опытных инвесторов и трейдеров.

- Доступны тысячи активов.

- Комиссии по акциям ниже на 68% по сравнению с прямыми конкурентами ($2,24 против $8,0).

- Есть выход на глобальные биржи, а также торговые площадки Северной и Южной Америки, Африки, Европы.

- Тысячи доступных для торговли активов.

Открыть счет в IB

CapTrader

Компания в России популярностью не пользуется, но скорее по причине отсутствия информации о ней на русском языке. В ближайшем будущем планирую сделать подробный обзор этого брокера:

- По надежности компания сопоставима с InteractiveBrokers, это ее «дочка».

- Стартовый капитал снижен до $2000/€2000. Для первого счета у зарубежного брокера CapTrader подходит больше чем IB.

- Есть выход на все популярные биржи (Америка, Европа, Азия, Тихоокеанский регион, глобальные площадки).

- Активов доступно чуть меньше чем у IB.

- Есть демо-счет.

Зарегистрировать счет в CapTrader

Exante

- Для физлица минимальный депозит €10 000.

- Есть демо-счет.

- Спреды не рекордно узкие, немного уступают Exness, но держатся в норме.

- Можно работать с криптовалютами, металлами, инструментами фондового рынка, фьючерсами – ни одно направление вниманием не обошли.

- Реализован единый счет для всех рынков.

- Общее количество активов, доступных для торговли, превышает 50 000.

Это одни из лучших зарубежных компаний. Если интересуетесь работой на российском рынке, рекомендую попробовать торговать в БКС. Обзор брокера БКС делался ранее, компания предлагает неплохие условия, плюс нет проблем с надежностью.

Итоги

Самый простой путь – поручить заполнение 3 НДФЛ и формирование пакета документов третьему лицу, таких предложений полно. На мой взгляд, в этом нет смысла, и дело не только в деньгах, хотя ценник может превышать 30 тыс. рублей. Важно понимать, откуда берутся налоги, какие вычеты можно применять и знать саму процедуру поэтапно. Психологически будете чувствовать себя увереннее, если пакет документов сформируете сами, а в будущем сможете помочь коллегам-инвесторам.

В вопросе налогообложения масса нюансов, законодательство несовершенно. В рамках одного обзора осветить все тонкости невозможно, поэтому жду вопросы в комментариях. С удовольствием поделюсь собственным опытом и помогу найти решение проблемы.

Рекомендую также оформить подписку на мой блог, чтобы получать уведомления о выходе новых материалов. Обзор на этом завершаю и желаю успехов не только в инвестировании, но и в составлении документации для налоговой, это не менее важно. Всего хорошего и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

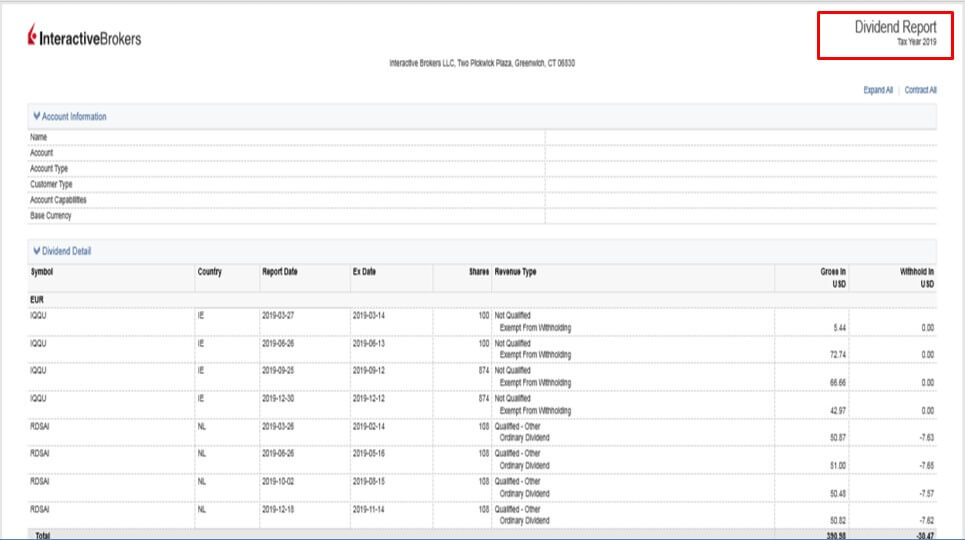

Декларирование дивидендов, а также расчет и уплата налога с этих дивидендов – одна из основных проблем для российского инвестора при покупке зарубежных ценных бумаг. С этой проблемой сталкиваются как те, кто инвестирует в России, так и те, кто осуществляет сделки через зарубежного брокера.

Российские брокеры не являются налоговыми агентами по доходу в виде дивидендов от зарубежных бумаг. Зарубежные же брокеры в принципе не выполняют такие функции для иностранных клиентов.

Поэтому, если российский инвестор, например, приобретает зарубежные акции на Московской или Санкт-Петербургской бирже, по которым осуществляется выплата дивидендов, ему придется самостоятельно сообщать о полученных дивидендах в налоговую инспекцию. Все это придется также делать, если инвестор, приобретает зарубежные ETF, которые обращаются на иностранных биржах и выплачивают дивиденды.

Документы, которые потребуются для подготовки декларации

Основной документ, на основании которого нужно будет заполнять декларацию – это брокерский отчет. Именно в нем, во-первых, отражаются даты и суммы поступивших дивидендов, и, во-вторых, указывается сумма налога с дивидендов, который был удержан за рубежом.

Во многих случаях при выплате дивидендов по иностранным акциям или ETF за рубежом с суммы этих выплат будет удержан определенный налог. При этом не имеет значения, как именно приобретались такие ценные бумаги – через российского брокера на российской же бирже или через зарубежного брокера на иностранной бирже. Таким образом, инвестор получит на свой брокерский счет дивиденды уже за вычетом налога.

Однако сумму налога с дивидендов, который был удержан за рубежом, можно «зачесть» к уплате в России. Если между Россией и страной, где был удержан налог с дивидендов (по сути, это страна, в которой зарегистрирован эмитент акций или ETF), заключено соглашение об избежании двойного налогообложения, тогда сумму НДФЛ, которую необходимо заплатить с полученных дивидендов в России, можно уменьшить на сумму налога с дивидендов, удержанного за рубежом.

Если за рубежом был удержан налог на дивиденды по ставке менее 13%, тогда в России необходимо будет доплатить оставшуюся часть налога до 13%. Если же за рубежом был удержан налог по более высокой ставке, чем 13%, то в России ничего доплачивать не придется. Однако налоговую декларацию нужно будет подавать в любом случае. При этом переплату налога за рубежом никто не вернет, с ней фактически придется смириться.

Все суммы поступивших дивидендов и удержанных при этом за рубежом налогов в том или ином виде должны быть отражены в брокерском отчете. Если этой информации в брокерском отчете нет, нужно общаться с брокером, чтобы он добавил в отчет эту информацию. Без этого не получится доказать налоговой инспекции, что за рубежом с инвестора частично или полностью уже был удержан налог.

Кроме того, еще перед приобретением каких-либо зарубежных бумаг обязательно нужно уточнить у брокера по поводу заполнения налоговых документов для того, чтобы за рубежом налог на дивиденды с инвестора удерживался по более низкой ставке. К примеру, сейчас большинство российских брокеров при инвестициях в американские акции дают клиентам заполнять налоговую форму W-8BEN. На основании этой формы инвестор заявляет, что он является налоговым нерезидентом США. В результате с дивидендов по акциям американских компаний с инвестора будет удерживаться налог в размере 10%, а не 30%, если эту форму не заполнить. Таким образом, если по акциям американских компаний или ETF за рубежом будет удержан налог 10%, в России нужно будет доплатить оставшиеся 3%.

Главное не забыть указать в декларации сумму выплаченных дивидендов, сумму удержанного за рубежом налога и приложить брокерский отчет в качестве подтверждающего документа.

Как правильно заполнить декларацию

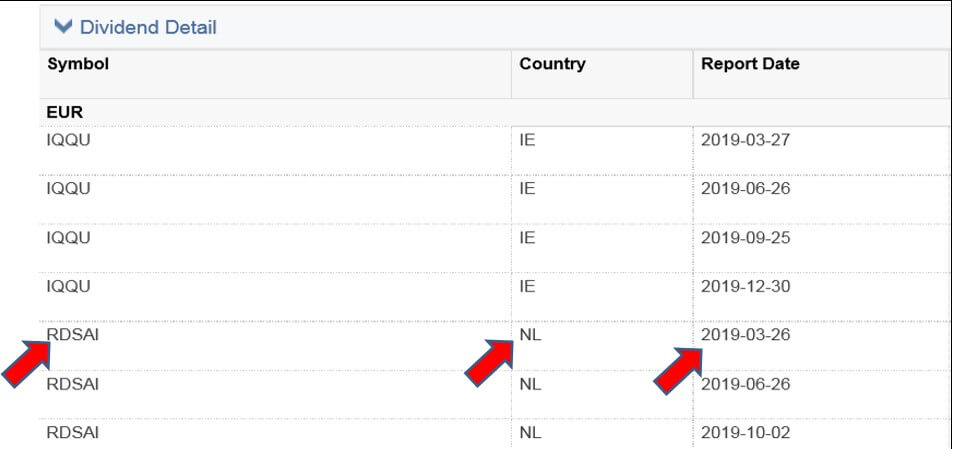

Первый вопрос, над которым стоит подумать: как отражать поступающие на счет дивиденды – каждый дивиденд отдельной строкой или же завести все дивиденды одной общей суммой?

Формально более правильно отражать каждый поступивший дивиденд отдельной суммой и, соответственно, отдельной строкой в декларации. Да, это потребует большего времени на подготовку декларации. Если, к примеру, на брокерский счет 70 раз поступали дивиденды, то в налоговую декларацию придется завести 70 отдельных строк. Однако каждый поступивший дивиденд – это, по идее, отдельный полученный доход. И в таком виде налоговому инспектору будет понятнее и проще сопоставить данные из декларации и брокерские отчеты, которые подтверждают сумму поступивших дивидендов и удержанного за рубежом налога.

В зависимости от того, по каким бумагам выплачиваются дивиденды, за рубежом может быть удержан налог по разным ставкам. С каких-то дивидендов налог может быть удержан в меньшем размере, чем по другим, или не удержан вовсе. Поэтому корректнее отражать данную информацию в декларации отдельно для каждого дивиденда.

Как это сделать? Посмотрим это на примере заполнения декларации через Личный кабинет налогоплательщика.

На главной странице идем по ссылкам «Жизненные ситуации» -> «Подать декларацию 3-НДФЛ» -> «Заполнить онлайн». Далее произойдет переход в форму подготовки декларации.

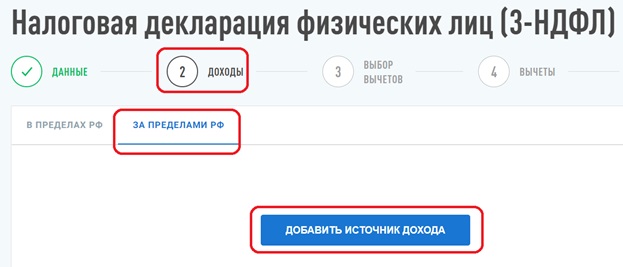

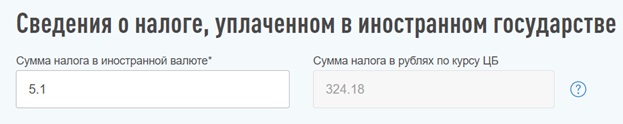

После ввода стартовой информации в разделе «Данные» далее в разделе «Доходы» необходимо перейти в подраздел «Доходы за пределами РФ» и нажать на кнопку «Добавить источник дохода»:

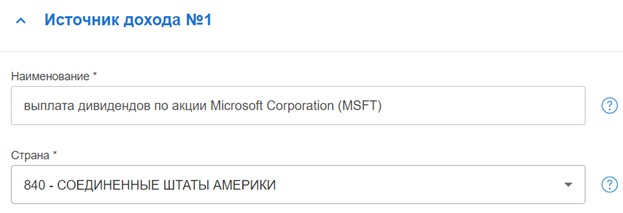

После этого необходимо ввести информацию о поступившем дивиденде (источник дохода №1):

В поле «Наименование» можно указать, что это была выплата дивидендов по конкретной ценной бумаге. В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент или провайдер ETF, по акциям/ETF которого были получены дивиденды.

Далее в разделе «Доходы» для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. В поле «Виде дохода» из справочника нужно выбрать код дохода «1010 – Дивиденды». В поле «Предоставить налоговый вычет» можно выбрать «Не предоставлять вычет» (т.к. доход в виде дивидендов нельзя уменьшить на какие-либо налоговые вычеты).

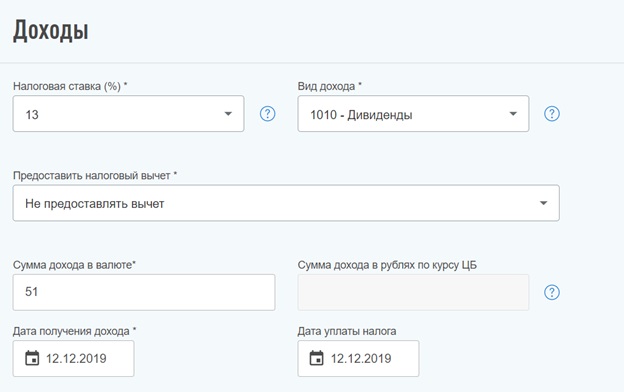

В поле «Сумма дохода в валюте» необходимо указать сумму дивидендов в соответствующей валюте, которая была получена на счет. В поле «Дата получения дохода» указывается дата зачисления дивидендов на счет. В поле «Дата уплаты налога» указывается дата, в которую с поступивших дивидендов был удержан налог. Как правило, дата получения дохода и дата уплаты налога совпадают.

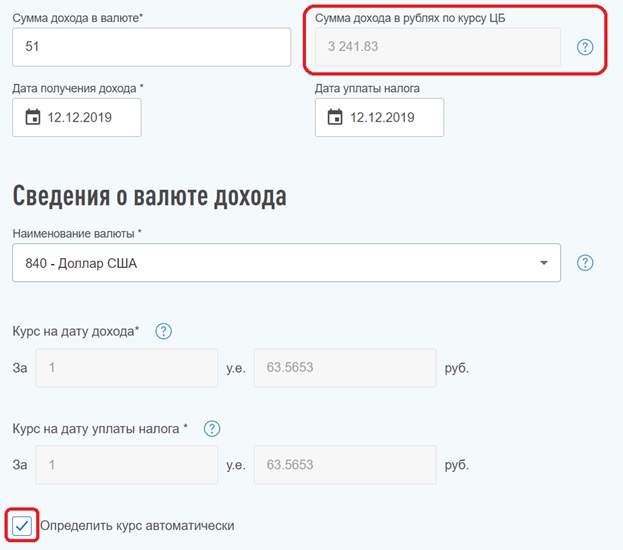

Затем указываются сведения о том, в какой валюте были получены дивиденды. В поле «Наименование валюты» из справочника нужно выбрать соответствующую валюту.

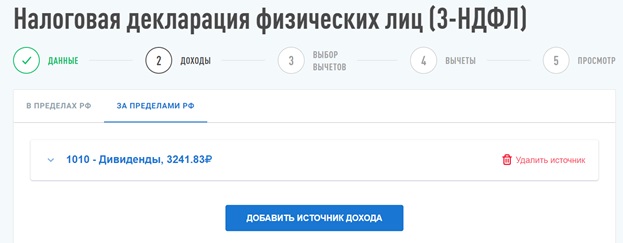

При этом, если чуть ниже проставить отметку «Определить курс автоматически», то полученные дивиденды и удержанный с них налог автоматически будут пересчитаны в рубли по курсу ЦБ РФ на дату получения дивидендов и дату уплаты налога соответственно (см. поля «Сумма дохода в рублях по курсу ЦБ» и «Сумма налога в рублях по курсу ЦБ»). Правда, были случаи, когда в Личном кабинете отражался неверный курс ЦБ РФ. Поэтому лучше еще самому дополнительно проверять все эти цифры.

Наконец, в самом нижнем поле нужно ввести сумму налога, который был удержан с поступившего дивиденда. Сумма указывается в валюте. При этом, если ранее была проставлена метка «Определить курс автоматически», в соседнем поле произойдет пересчет суммы удержанного налога в рубли по курсу ЦБ РФ.

Таким образом, инвестору не нужно самостоятельно где-то указывать, по какой ставке был удержан налог за рубежом. Нужно просто указать, какая сумма налога в валюте была удержана. Если при переводе всех сумм из валюты в рубли она окажется меньше 13% от суммы дивиденда, то в итогах декларации автоматически рассчитается, какую сумму налога нужно будет еще доплатить.

На этом ввод первого дивиденда закончен.

Далее необходимо нажать на кнопку «Добавить источник дохода» и по аналогии заводить информацию о следующем поступившем дивиденде.

Можно ли упростить заполнение декларации?

Тем не менее, можно ли упростить процесс заполнения декларации и отразить в ней размер полученных дивидендов и удержанного налога одной суммой?

При большом желании можно попытаться это сделать. В таком случае в декларацию в рублях вносится общая сумма поступивших дивидендов и общая сумма удержанного за рубежом налога. Далее к налоговой декларации лучше всего приложить «расшифровку» в виде брокерского отчета и, например, расчетов в Excel, где построчно будет указано, из каких конкретно дивидендов и удержанных при их поступлении налогов получились все эти суммы.

После этого нужно будет ждать реакции налоговой инспекции. Есть примеры, когда налоговых инспекторов устраивает подобная подача декларации, и никаких вопросов у них возникает. Однако в налоговой инспекции могут попросить скорректировать декларацию и отразить полученные дивиденды не одной строкой, а каждый дивиденд отдельно.

Поэтому если инвестор не сильно опасается лишний раз общаться с налоговой инспекцией, то в качестве эксперимента можно попытаться отразить дивиденды в декларации одной суммой и посмотреть на реакцию налоговой инспекции.

При этом есть еще один важный момент. У американского брокера Interactive Brokers можно менять базовую валюту счета, в которой формируются брокерские отчеты. Если в качестве базовой валюты поставить рубли, то итоговая сумма всех доходов (в т.ч. дивидендов) и удержанных налогов будет отражаться в отчете в рублях. Однако перевод всех сумм в рубли будет осуществляться не по курсу Центрального банка РФ (как должно быть в соответствии с Налоговым кодексом), а по биржевому курсу, который будет отличаться от курса ЦБ РФ.

Поэтому если в декларации указывать общую сумму дивидендов и удержанных налогов на основании рублевых отчетов от Interactive Brokers, то, с точки зрения Налогового кодекса, эта сумма будет некорректной.

И здесь опять все будет зависеть о того, заметит ли это конкретный налоговый инспектор, будет ли он задавать вопросы и просить скорректировать налоговую декларацию.

Как заплатить налог с дивидендов?

После того, как декларация будет заполнена, в разделе «Итоги» в Личном кабинете будет показана общая сумма НДФЛ к уплате. Еще раз отмечу, что НДФЛ с дивидендов нельзя уменьшить еще каким-то другим способом – можно только «зачесть» налог, уплаченный за рубежом. Никакие налоговые вычеты к дивидендам не применяются. Соответственно, налог с дивидендов придется платить всегда и вернуть его не получится.

Через некоторое время после подписания и отправки декларации через Личный кабинет налогоплательщика, на главной странице кабинета начнет отображаться сумма задолженности по налогу, которую можно будет оплатить сразу в Личном кабинете.

Напомню также, что декларация подается до 30 апреля года, следующего за годом получения дохода. Поэтому, если в 2020 году инвестору на счет у российского или зарубежного брокера поступали дивиденды по иностранным бумагам, декларацию обязательно нужно будет подать до 30 апреля 2021 года. При этом НДФЛ нужно будет оплатить до 15 июля года, следующего за годом получения дохода. Соответственно, за 2020 год НДФЛ нужно будет уплатить до 15 июля 2021 года.

О том, как заплатить НДФЛ можно почитать здесь: https://sergeynaumov.com/kak-zaplatit-ndfl/

Физлица-налоговые резиденты РФ, которые получают доход от источников, находящихся за пределами нашей страны, должны платить НДФЛ сами. И для исчисления налога они обязаны задекларировать свои доходы.

Покажем на примере, как заполнить 3-НДФЛ.

Solar Staff

Solar Staff — сервис автоматизации документооборота и выплат распределенным командам и фрилансерам, ваш генподрядчик при расчетах с физлицами.

Поскольку договоры с исполнителями Solar Staff заключает от лица нерезидентной компании TMS SolarWeb Limited, все исполнители-физические лица должны сами отчитываться о доходах перед налоговиками.

Когда и как сдать декларацию

Сдать 3-НДФЛ за текущий год нужно до 30 апреля следующего года.

За 2019 год сдать декларацию надо до 30 апреля 2020 года.

Составить декларацию можно:

- На бумаге. Декларацию можно заполнить от руки, для этого необходимо скачать бланк, заполнить вручную необходимые листы и сдать лично в налоговую инспекцию по вашему месту жительства.

- На сайте ФНС с помощью электронного сервиса Личный кабинет налогоплательщика и отправка по электронным каналам связи. Для этого необходимо иметь доступ в Личный кабинет физлица на сайте ФНС.

- В специальной программе «Декларация», которую можно скачать на сайте ФНС. Далее такую декларацию можно распечатать и подать в Инспекцию лично на бумажном носителе или загрузить через личный кабинет и подать по электронным каналам связи.

Как заполнить

Декларация состоит из множества листов. Вам нужно будет заполнить следующие:

- титульный лист;

- раздел 1 «Сведения о суммах налога, подлежащих плате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога на доходы, облагаемые по ставке 13%»;

- приложение 2 «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке 13%».

Титульный лист:

- ИНН — ваш ИНН

- Номер корректировки — 0 (первичная)

- Налоговый период — 34 (год)

- Отчетный период — 2019 (год, за который вы сдаете декларацию)

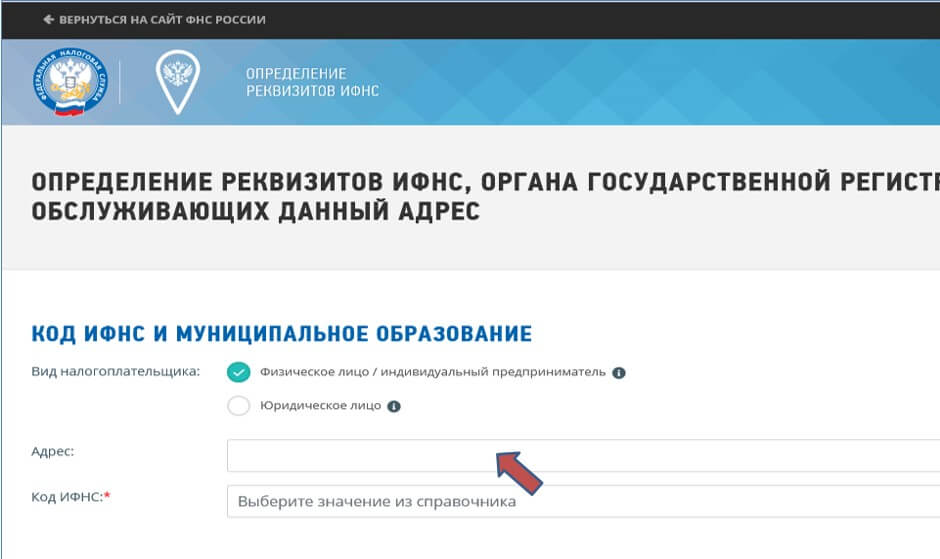

- Предоставляется в налоговый орган — код налогового органа можно узнать по вашему адресу регистрации через сервис ФНС

- Код страны — 643 (Россия)

- Код категории налогоплательщика — 760

- ФИО, дата и место рождения — в соответствии с вашими паспортными данными

- Код вида документа — 21 (паспорт)

- Серия и номер, кем выдан, дата выдачи — в соответствии с вашими паспортными данными

- Код статуса налогоплательщика — 1 — налоговый резидент Российской Федерации

- Номер контактного телефона — укажите свой номер

- Декларация составлена на __ страницах — после заполнения всей декларации проставьте количество страниц

Раздел 1:

- ИНН — ваш ИНН

- Код бюджетной классификации — 18210102030011000110

- Код по ОКТМО — кодможно узнать по адресу регистрации через сервисhttps://www.nalog.ru/rn77/service/oktmo/

- Сумма налога, подлежащая уплате (доплате) в бюджет — сумма,подлежащая уплате по итогам декларации

Раздел 2 (заполняется по итогам всех листов приложения 2):

- ИНН — ваш ИНН

- п. 1.1 = 1.3 = 1.6 — сумма полученного дохода за год = сумма строк 070 всех листов приложения 2 (Сумма дохода, полученная в иностранной валюте в пересчете на рубли)

- п. 2.1 =2.9 — сумма налога, исчисленная к уплате (13% от суммы полученного дохода за год) = сумма строк 120 всех листов приложения 2 (Расчетная сумма налога, исчисленная в РФ по соответствующей ставке)

Приложение 2

Доход отображается за каждый месяц на отдельном листе приложения 2. Например, если вы получили доход в марте, мае и июле 2019 года, то вам необходимо заполнить три страницы — по одной за каждый месяц.

Если вы получили доход в один месяц в разных валютах, то для этого месяца нужно сделать две страницы, где на первой будет указан доход в одной валюте, а на второй — в другой.

- ИНН — ваш ИНН

- Код страны по классификатору — например 196 (Кипр)

- Haимeнование источника выплаты дохода — иностранная компания, ее ИНН и КПП

- Код валюты — 978 — евро, 740 — доллар

- Код вида дохода — 32 (иные доходы)

- Дата получения дохода — дата акта выполненных работ (оказанных услуг)

- Курс иностранной валюты, установленный Банком России — рассчитываем по формуле: сумма, полученная в рублях, делится на сумму дохода по акту. Например: вы получили 100 евро, вывели 3600 руб., следовательно, курс 1 евро 36 рублей

- Сумма дохода, полученная в иностранной валюте — сумма в валюте по акту выполненных работ (оказанных услуг)

- Сумма дохода, полученная в иностранной валюте в пересчете в рубли — должна получиться полученная фактически сумма в рублях

- Расчетная сумма налога, исчисленная в РФ по соответствующей ставке — 13 % от суммы дохода в рублях (на данном примере 3600*13 %=468)

Если вывод денежных средств производился в иностранной валюте и не был переведен в рубли, то курс валюты необходимо смотреть на дату получения дохода на сайте ЦБ.

- Код валюты — 643 — рубли

- Код вида дохода — 32 (иные доходы)

- Дата получения дохода — дата акта выполненных работ (оказанных услуг)

- Курс иностранной валюты, установленный Банком России — 1

- Сумма дохода, полученная в иностранной валюте — сумма в рублях по акту выполненных работ (оказанных услуг)

- Сумма дохода, полученная в иностранной валюте в пересчете в рубли — сумма в рублях по акту выполненных работ (оказанных услуг)

- Расчетная сумма налога, исчисленная в РФ по соответствующей ставке — 13% от суммы дохода в рублях (на данном примере 10000*13 %=1300)

Не забудьте подписать и проставить дату сдачи декларации на каждой странице.

В продолжение вебинара Налогообложение зарубежных инвестиций мы подготовили материал о том, как самостоятельно заполнить налоговую декларацию по форме 3-НДФЛ с полученных дивидендов на зарубежных фондовых рынках. Речь пойдет о ценных бумагах, приобретенных на зарубежных рынках через иностранного брокера.

Мы решили рассказать в первую очередь о дивидендах, т.к. эта форма дохода свойственна для большинства держателей зарубежных ценных бумаг – инвесторов и спекулянтов. Даже пассивный инвестор, имеющий в своем портфеле только биржевые фонды - ETF, часто получает дивиденды. Например, в США почти все ETF выплачивают своим пайщикам дивиденды, даже если тип актива не связан с регулярными выплатами (например, бескупонные облигации). Получив дивиденды, налоговую декларацию в России заполнять необходимо, даже если вы не продавали ценные бумаги.

Общий порядок заполнения и сдачи налоговой декларации

Налоговую декларацию по налогу на доходы физических лиц по форме 3-НДФЛ* должны предоставлять налоговые резиденты по полученным дивидендам, как и любым своим доходам. Декларация должна быть подана в срок до 30 апреля следующего года в налоговую инспекцию по месту жительства**. Документы можно подавать лично, по почте или через сервис «личный кабинет налогоплательщика» на сайте www.nalog.ru . Для заполнения декларации рекомендуем использовать специальную программу, подготовленную ФНС, декларация З-НДФЛ (каждый год публикуется новая версия программы) или в личном кабинете налогоплательщика заполнить электронную версию декларации. Заполнение деклараций в специальной программе исключит вероятность допущения ошибок, так как там проводится автоматическая проверка показателей. Также из программы можно распечатать декларацию. Это удобно для тех, кто желает сдавать документы в бумажном виде.

Проверка декларации и прилагающихся к ней документов, подтверждающих правильность расчётов, проводится в течение 3-х месяцев с даты их подачи в налоговый орган. Обязательно указывайте в декларации контакты (действующие номера телефонов), по которым налоговый инспектор может связаться с вами, даже если декларация сдавалась через личный кабинет. Для оперативного решения вопросов, которые могут возникнуть при проверке, или для запроса дополнительных документов, налоговые инспектора связываются практически всегда по телефону.

Также рекомендуем вторые экземпляры деклараций с пакетом документов хранить до момента реализации ценных бумаг или до момента перевода средств от реализации ценных бумаг в российский банк. Желательно иметь живую отметку налогового органа о принятии на самой декларации в виде печати, штампа. Это можно сделать не только при подаче декларации непосредственно в инспекцию, но также после отправки, как по почте, так и через личный кабинет, в любое время при личном посещении инспекции. При подаче через личный кабинет налогоплательщика обязательно распечатывайте все отчеты об отправке и принятии, так как они будут являться подтверждением сдачи, а в случае отправки почтой, сохраняйте опись документов к письму и квитанции об отправке. Эти документы и будут считаться подтверждением сдачи декларации.

* - Примечание, далее по тексту будет указываться как декларация.

** - В соответствии со статьей 11 Налогового кодекса РФ местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации оно может определяться по просьбе этого физического лица по месту его пребывания.

Порядок декларирования дивидендов в декларации

Декларация предоставляется в налоговую инспекцию с пакетом подтверждающих документов. Так, к декларации с заявленными дивидендами должны быть предоставлены следующие документы:

- Копия справки или договора с брокером

- Выписку (отчет) по торговому счету за период или отчет по операциям от иностранного брокера

Могут быть предоставлены дополнительные необязательные документы:

- Налоговый отчет от брокера (копия формы 1042-S)

- Пояснительная записка с разъяснениями

Если документы не переведены на русский язык, то необходимо приложить перевод (необязательно профессиональный, достаточно самостоятельного). Налоговые инспектора могут запросить копию договора с брокером с живыми подписями и печатями.

Особенностью получения дивидендов является то, что большинство дивидендов зачисляются на счет после удержания налога. Не стоит путать этот налог с российским НДФЛ. Удерживаемый налог с дивидендов – это налог, который причитается тому государству, в котором зарегистрирована компания или посредник, выплачивающие дивиденды. Обычно в США удерживается 10% от суммы выплаченного дивиденда, а в России НДФЛ с доходов составляет 13%, поэтому налоговому резиденту РФ необходимо доплатить только 3%. Эта особенность действует в том случае, если в Соглашении об избежании двойного налогообложения об этом указано. Бывают случаи, что удерживаемый налог с доходов превышает 13%, тогда в бюджет РФ платить ничего не нужно, но и не стоит рассчитывать, что разницу можно будет как-то вернуть.

По итогам каждого календарного года налоговые резиденты, проанализировав полученные доходы, например, дивиденды от зарубежных ценных бумаг, должны заполнить самостоятельно декларацию (см.памятку по заполнению в приложении к статье) и подать в налоговый орган до 30 апреля. Важно помнить, что уплатить налог нужно до 15 июля. Поэтому, не дожидаясь окончания проверки декларации, которая проводится по каждой декларации в течение трех месяцев, необходимо на основании поданной декларации своевременно произвести уплату налога. Произвести уплату налога можно также через личный кабинет налогоплательщика.

Пример заполнения декларации

Представим следующую ситуацию:

Иванов И.И. (гражданин и налоговый резидент РФ) владел в течение 2015 года ценными бумагами, приобретенными через иностранного брокера Interactive Brokers (брокер, зарегистрированный в США), по которым были выплачены в конце 2015 года дивиденды в размере 100 $. С дивидендов был удержан налог в размере 10% - 10$ в бюджет США. Необходимо заполнить налоговую декларацию по форме 3-НДФЛ за 2015 год, указав выплаченные дивиденды, учесть удержанный налог и рассчитать необходимую сумму НДФЛ к уплате в бюджет РФ. Заполнение электронной версии декларации производится через личный кабинет налогоплательщика.

Инструкция по декларированию доходов при инвестировании через зарубежного брокера.

Статья поможет частному инвестору, придерживающемуся принципов пассивного портфельного инвестирования, самостоятельно задекларировать доходы, полученные на зарубежном брокерском счете.

Каждый частный инвестор, инвестирующий через зарубежные финансовые институты (брокер, страховая компания, банк), сталкивается с необходимостью самостоятельно отчитываться по полученным доходам.

Иногда это становится причиной отказа от такого способа инвестирования из-за кажущейся сложности по декларированию дохода.

Однако на практике все не так страшно. Наша несложная инструкция поможет начинающему инвестору задекларировать доходы, полученные на зарубежном брокерском счете.

В инструкции представлены три основных вида дохода: дивиденды по акциям и фондам; купонные выплаты по облигациям и выплаты, полученные при продаже ценной бумаги.

Конечно, видов операций (сделки с производными финансовыми инструментами, операции РЕПО с ценными бумагами, маржинальные сделки и т.п.) на брокерском счете гораздо больше. Но это уже скорее инструментарий активных трейдеров и профессиональных инвесторов.

Данная инструкция предназначена для обычных инвесторов, придерживающихся стратегии пассивного портфельного инвестирования, для которых эта деятельность не является основной.

Подать налоговую декларацию можно следующими способами:

- лично в инспекции,

- по почте,

- в электронном виде через личный кабинет на сайте ФНС.

Но во всех случаях для составления налоговой декларации удобнее всего воспользоваться специальной программой Декларация, размещенной на официальном сайте налоговой службы.

Итак, начнем процесс декларирования дохода, полученного на зарубежном брокерском счете:

Шаг 1

Скачиваем и устанавливаем программу по заполнению декларации на сайте ФНС.

Шаг 2

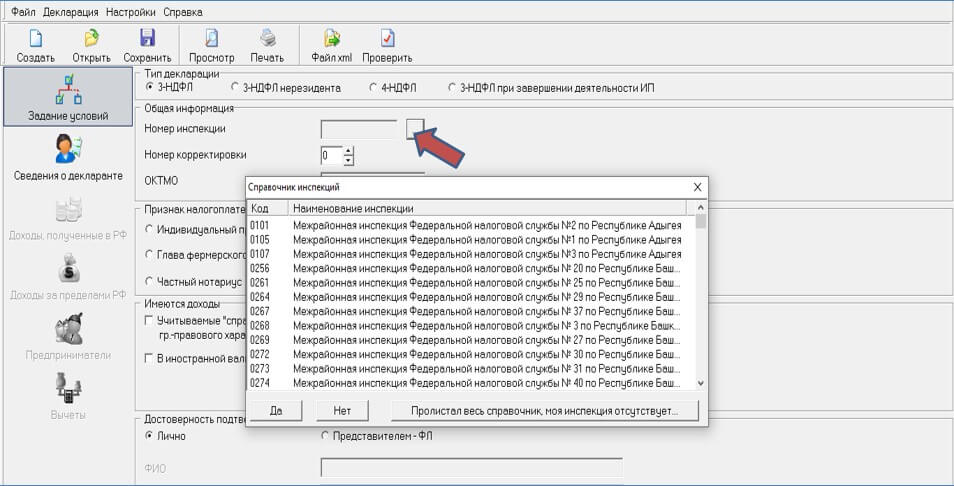

Открываем программу Декларация 2019 . На первой странице заполняем общие сведения:

В выпадающем списке пункта «Номер инспекции» ищем свою налоговую инспекцию. Это важный пункт, т.к. декларация должна быть представлена по месту регистрации физического лица.

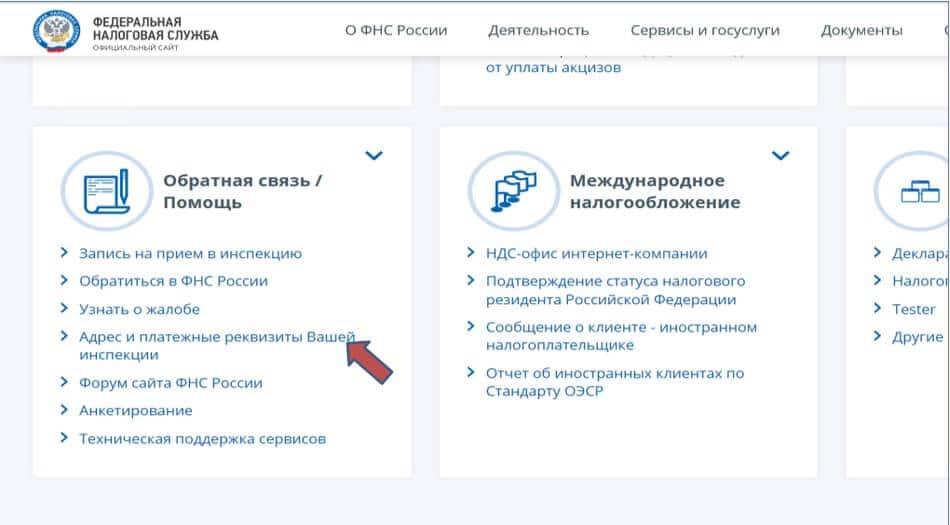

Если вы не знаете название и код своей инспекции, его можно найти на сайте ФНС (nalog.ru).

В открывшемся окне выбираем нужный пункт – «Адрес и платежные реквизиты вашей инспекции»

Заносим адрес регистрации по месту жительства.

Получаем необходимые нам сведения: код и название налоговой инспекции, а также код муниципального образования (ОКТМО).

- в разделе «признак налогоплательщика» отмечаем пункт «иное физическое лицо»,

- в разделе «Имеются доходы» обозначаем пункты, по которым будем отчитываться. При выборе пункта «В иностранной валюте» активируется вход на вкладку «Доходы за пределами РФ» ,

- в разделе «Достоверность подтверждается» надо отметить, как Вы будете подавать декларацию, лично или через представителя.

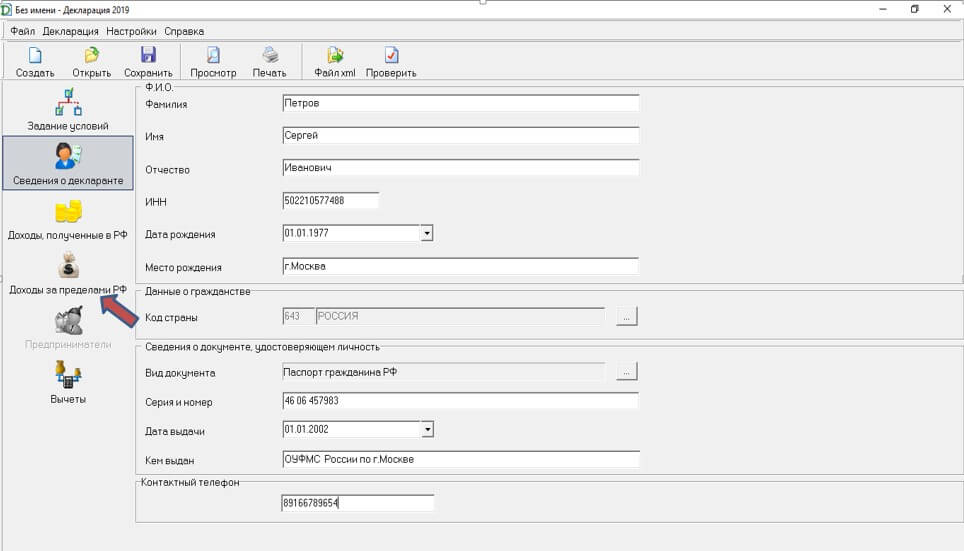

Далее переходим на следующую вкладку «Сведения о декларанте»:

Шаг 3

На вкладке «Сведения о декларанте» вводим свои личные данные и далее переходим непосредственно к внесению сведений по декларируемому доходу:

Шаг 4

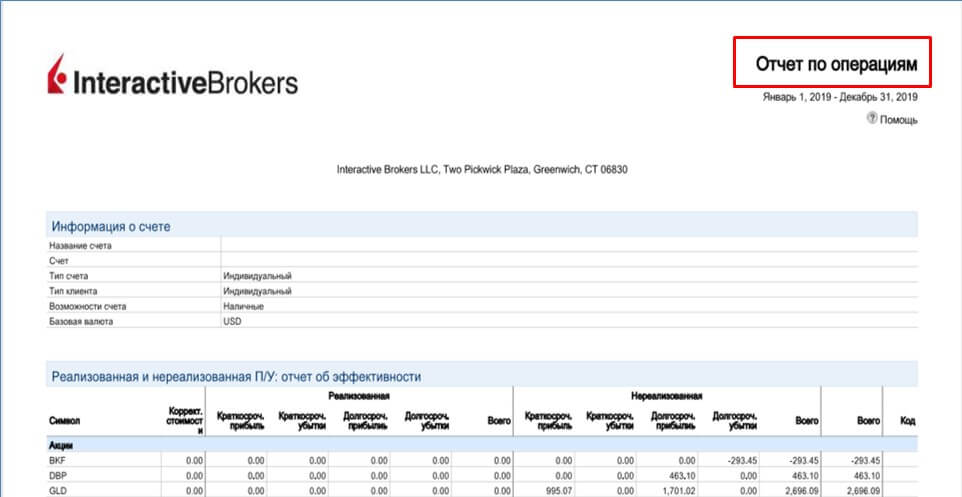

Чтобы задекларировать доходы, полученные на зарубежном брокерском счете, надо перейти на вкладку «Доходы за пределами РФ»

Вся необходимая для декларирования доходов информация берется из отчетов («Отчет о дивидендах» и «Отчет об операциях»), которые необходимо скачать на сайте брокера.

Примечание: У других зарубежных брокеров формы отчетов будут отличаться, но вся нужная для декларирования доходов информация в них есть.

Начнем с дивидендов

- Сначала вводим источник выплат. Для чего нажимаем на зеленый плюс рядом с соответствующим полем в верхнем левом углу программы и заполняем данные в выпадающем окне.

- Далее вносим дату выплаты дохода, удержания налога и код валюты

Эту информацию также берем из Отчета о дивидендах (Dividend Report), который предварительно скачали на сайте брокера

Проставляем галочку в окошке Автоматическое определение курса валют. Данная функция позволяет программе автоматически пересчитывать сумму дохода в рубли по курсу ЦБ на дату выплаты, как требует налоговое законодательство:

Далее проставляем код дохода, выбрав его из выпадающего списка:

Вносим сумму полученного дивиденда и сумму удержанного эмитентом налога, информацию о которых также берем из отчета о дивидендах:

Далее переходим к декларированию ещё одной, распространенной при инвестировании через брокерский счет, статьи доходов – купонов по облигациям.

Все действия как и в предыдущем примере:

Только в поле «Код дохода» проставляем соответствующий пункт и заносим сумму полученного купонного дохода:

Теперь рассмотрим, как занести доход от операции по продаже ценной бумаги

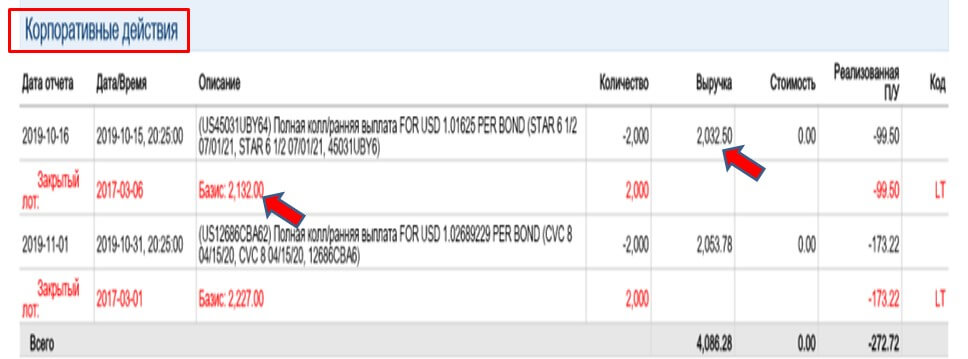

Начальные шаги все те же: источник выплаты и дата получения дохода. Но теперь нам необходима информация из второй формы отчетности брокера – «Отчет по операциям». Возьмем для примера продажу облигации.

Для внесения данных по сделкам с ценными бумагами нам понадобится несколько простых расчетов. Лучше всего их сделать в таблице Excel.

- доходы: количество х цена продажи – комиссия = итого доходов. Вносим эту цифру в пункт доходы в иностранной валюте. Программа сама пересчитает доход в рубли

- расходы: количество х цена покупки + комиссия = итого расходов х курс ЦБ на дату покупки. Так как программа Декларация не предусматривает возможности автоматического пересчета расходов в рубли, то необходимо это сделать самостоятельно. Значение курса валюты на определенный день можно найти на сайте Центрального Банка.

Теперь вносим информацию по сделке и результаты расчетов в программу:

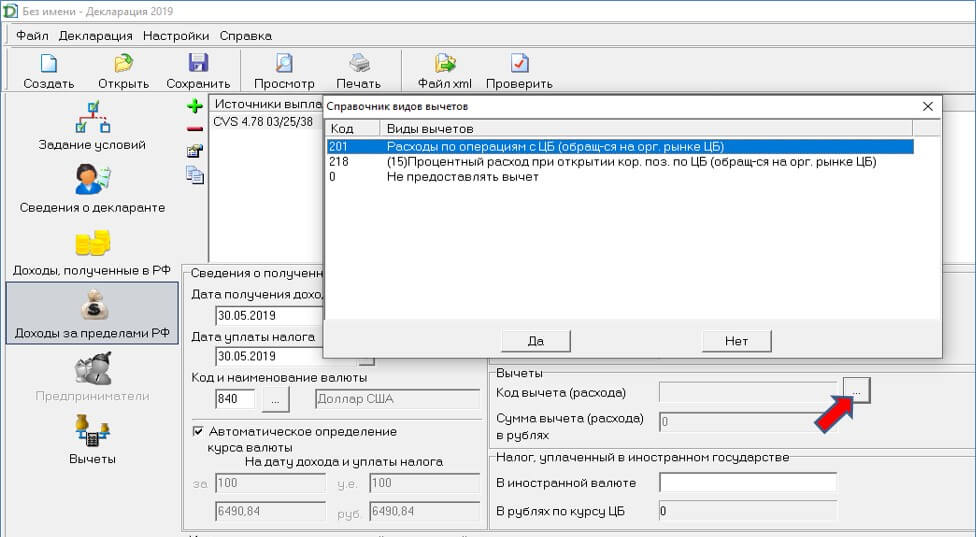

Из выпадающего списка выбираем код вычета – «расходы по операциям с ЦБ»

Заносим сумму дохода в валюте выплаты, а сумму расхода, рассчитанную нами ранее, в рублях:

Частным случаем операции по продаже ценных бумаг является погашение облигации её эмитентом. Все действия по декларированию такого дохода те же, но информация об операции отражается в отчете брокера не в разделе Сделки, а в разделе Корпоративные действия.

В инструкции был представлен процесс декларирования основных видов доходов, получаемых частным инвестором на зарубежном брокерском счета на примере счета в Interactive Brokers. Видов операций с ценными бумагами и доходов по ним, конечно, много больше: производные ценные бумаги, маржинальные сделки и пр. Но это инструменты актуальные больше для трейдеров-спекулянтов.

Для подачи сформированной в программе декларации через личный кабинет, необходимо после окончания составления сохранить её на компьютере в файле .xml

Вместе с декларацией в налоговый орган надо будет предоставить:

- «Отчет о дивидендах» вместе с нотариально заверенным переводом;

- «Отчет по операциям» (если за отчетный год были сделки по продаже ц/б или действия по погашению облигаций эмитентами);

- расчет расходов (вычетов) по операциям с ц/б

Иногда по запросу налогового органа может понадобиться пояснительная записка в свободной форме с описанием метода расчета и пунктов отчетов брокера, из которых были взяты цифры для расчета.

15 июня. Бесплатный вебинар Владимира Савенка

Основы инвестирования: с чего начать и стать успешным инвестором

Как инвестировать на фондовом рынке с целью роста капитала или получения пассивного дохода

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Читайте также: