Как заполнить платежное поручение на недоимку в пфр по требованию

После окончания отчетного периода ФНС проводит камеральные проверки, по результатам которых организация может получить требование об уплате налога, сбора, пени, штрафа. Для того чтобы уплатить задолженность, вначале необходимо составить платежное поручение. Давайте разберемся, как это можно сделать.

Что такое требование об уплате налога, сбора, пени, штрафа

Согласно статье 69 НК РФ ФНС может направить требование об уплате налога, сбора, пени, штрафа, если налогоплательщик неверно рассчитал сумму налога, не уплатил налог или сделал это позднее установленного срока, а также в других случаях налоговых правонарушений.

Требование составляется в виде таблицы, где указывается сумма задолженности по налогу, размер пеней и штрафов. Там же приводится срок исполнения требования, а также меры по взысканию налога и обеспечению исполнения обязанности по уплате налога, если налогоплательщик не погашает задолженность. Форма требования об уплате налога, сбора, пени, штрафа утверждена Приказом ФНС РФ от 01.12.2006 N САЭ-3-19/825@.

Пример требования

Уплата недоимки и пени

Как составить платежное поручение

По каждой строчке требования необходимо сформировать отдельное платежное поручение. Это можно сделать вручную — перенести данные из полученного требования в поля 24 и 104-109 платежного поручения.

Заполняя платежку, вы можете использовать эту таблицу, которая подскажет, какое значение нужно указать в каждом поле. Будьте внимательны при внесении данных — ошибка даже в одной цифре приведет к тому, что деньги организации не попадут по назначению, и задолженность не будет погашена.

| Номер поля | Название поля | Значение |

|---|---|---|

| 104 | КБК | Код бюджетной классификации |

| 105 | ОКТМО | ОКАТО (ОКТМО) |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, указанная в требовании в качестве срока уплаты пени в формате ДД.ММ.ГГГГ |

| 108 | Номер документа | Номер требования налогового органа |

| 109 | Дата документа | ДД.ММ.ГГГГ- дата требования (рядом с номером в штампе) |

| 110 | Вид платежа | 0 |

| 24 | Назначение платежа | Наименование налога (сбора) |

Полную инструкцию, как сформировать платежное поручение, вы можете прочитать на сайте Бухгалтерия Онлайн.

Второй вариант подготовить платежку — сформировать ее автоматически. Эта функция с недавнего времени доступна пользователям Контур.Экстерн.

Получив электронное требование об уплате в Экстерне, уведомьте об этом ФНС, нажав на кнопку «Отправить в ФНС квитанцию о приеме». Затем приступайте к формированию платежки: перейдите по ссылке «Создать платежку» и введите наименование своего банка и расчетный счет. Все остальные данные из требования система сама подставит в соответствующие поля платежного поручения. Вы также можете выбрать, по какому типу задолженности делать платежку, и при необходимости изменить сумму платежа.

Создать готовую платежку можно либо в формате Word и затем распечатать, либо скачать специальный текстовый файл, чтобы потом загрузить в интернет-банк.

Как не заплатить лишнего

При обработке требования важно знать про особенность указания сумм в поле «Недоимка». Если сумма в нем стоит со звездочкой, то оплачивать ее не нужно — эта информация носит справочный характер.

Когда вы формируете платежное поручение в Экстерне, то вы никогда не включите в него сумму со звездочкой по ошибке. Такая сумма будет в общем списке, но выбрать ее для формирования платежного поручения нельзя.

Платежное поручение по страховым взносам — это стандартизированный документ по внесению платежей в бюджет. Правила заполнения на 2020 год сохранены, но есть нюансы.

Общее для платежных поручений в 2020 году

Чтобы платить через банковскую систему РФ, необходимо соблюдать требования соответствующих ведомств. Утвержденная форма бланка платежного поручения закреплена в приложении 2 Положения ЦБ РФ №383-П от 19.06.2012. А в приложении 3 Положения №383-П указаны значения кодов платежного поручения. Порядок оформления платежных документов на перечисление страховых взносов закреплен в Приказе Минфина №107н от 12.11.2013.

С 2017 г. произошли кардинальные изменения в части администрирования налоговиками взносов, которые относятся к страхованию:

- пенсионному;

- медицинскому;

- социальному на случай временной нетрудоспособности и материнства.

Перечисления по соответствующим страховым платежам страхователи формируют аналогично налогам с оплаты труда и выплатам физическим лицам по договорам за выполненные работы или оказанные услуги.

С 2017 г. введена в действие глава 34 НК РФ «Страховые взносы». Как следствие, произошли изменения в отчетности и прочих связанных нормативных документах, которые регулируют эту область. Например, Приказ Минфина России №207н от 29.11.2019 в части применения КБК.

Платежки по страховым взносам в 2020 году на ОПС, ОМС и ФСС

Для каждого вида платежей, которые администрирует ФНС, имеются особенности. К ним относятся:

- КБК (сектор 104 платежки) — у каждого вида он индивидуальный;

- статус плательщика (сектор 101) — зависит от организационной формы плательщика и вида перечисления.

Рассмотрим подробно пример платежного поручения на страховые взносы 2020.

Шаг 1. В верхней части документа указывается статус плательщика платежного документа. Заполнение поля 101 определено приложением 5 Приказа №107н. Статус в платежке на страховые взносы 2020:

- организации указывают код 01;

- индивидуальные предприниматели — 09.

Также указываются номер, дата. Сумма перечисления указывается без округления.

Шаг 2. Сведения о плательщике и получателе платежа, банковские реквизиты сторон заполняются так же, как и по обычным оплатам с контрагентами.

Реквизиты плательщика и получателя:

Шаг 3. В секторе 21 («Очередность») указываются значения 3 или 5, в зависимости от порядка проведения перечисления банком: 3 — первоочередное, 5 — в календарном порядке.

Шаг 4. Заполняем поля 104–110.

В поле 104 указываются значения КБК, определяемые платежом и порядком оплаты.

Для заполнения пригодится эта таблица:

Сектор 105 (ОКТМО) заполняется в соответствии с Приказом Росстандарта №159-СТ от 14.06.2013.

В поле 106 («Основание») указывается:

- «ТП» — текущее перечисление;

- «ТР» — при погашении задолженности по требованию налоговой инспекции.

В секторе 107 («Налоговый период») указываются месяц и год, за который перечисляются деньги. В документах на оплату по требованию контролирующих органов в полях 108 и 109 (номер и дата документа) дублируются сведения реквизита документа, на основании которого совершаете перечисление. Это, например, требование об уплате налога, арбитражные решения и т.д.

«Тип» (поле 110) оставляйте пустым, заполнять его не нужно.

Шаг 5. В графе «Назначение» (поле 24) указывается, что за перечисления вы осуществляете и за какой период.

Ниже приведем примеры платежных поручений по страховым взносам в 2020 году в ФНС.

Образец платежки для обязательного пенсионного страхования (ОПС 22,0%)

Образец платежного поручения по обязательному медицинскому страхованию (ФФОМС 5,1%)

Образец платежного поручения по обязательному социальному страхованию

Пример на случай временной нетрудоспособности и в связи с материнством (ФСС 2,9%) в 2020 году.

Взносы на травматизм

Особенностью оплаты по несчастным случаям является то, что их продолжает администрировать Фонд социального страхования. Перечисляйте, как и раньше, в ФСС. Изменений в КБК не произошло, он остался прежним — 39310202050071000160.

Пример платежного поручения по травматизму в 2020 году

Платежки по страховым взносам: штрафы

Если организация опоздала со сдачей отчетности по страховым взносам, то налоговики выпишут штраф в размере от 5 до 30% от суммы, не уплаченной в установленный законодательством о налогах и сборах срок, но не менее 1000 рублей.

Так как отчет содержит информацию о трех видах страхования, то налоговая в письме ФНС России №ПА-4-11/864 от 05.05.2017 сообщила, что сумму штрафа необходимо делить пропорционально тарифам.

При оплате штрафа 1000 рублей необходимо перечислить:

- 733,33 руб. — на пенсионные платежи (1000 / 30 × 22);

- 170 руб. — на медицинские платежи (1000 / 30 × 5,1);

- 96,67 руб. — на социальные платежи (1000 / 30 × 2,9).

Существует еще один вид платежа, связанный с нарушением требований законодательства, — пени. Порядок заполнения платежки по пеням существенно от обычной платежки в бюджет не отличается, но для каждого вида перечислений существуют особенности:

- Собственный КБК (поле 104) — у каждого взноса в бюджет есть индивидуальный КБК по пеням.

- Основание (поле 106) зависит от факта определения нарушения требований законодательства. Код «ЗД» — самостоятельно рассчитали и уплатили. По требованию налоговой — код «ТР». А в случае акта проверки — код «АП». Перечень кодов поля приведен в Приказе №107н.

- Поле 107 «Налоговый период» зависит от основания платежа. Кодам «ЗД» или «АП» в поле 106 соответствует код «0» в поле 107. Если пени перечисляются за какой-то период точно, то в поле указывается период, за который осуществляется перечисление. В случае уплаты пени по требованию в поле 107 указывается срок, определенный в требовании.

Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней.

Уплата пеней платежным поручением в 2020-2021 годах

Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера.

Подробнее о пенях по налогам читайте в этой статье.

У платежного поручения на пени есть как сходства с платежкой по основному платежу (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее.

Итак, отличие 1-е — КБК (поле 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100. С этим кодом связано существенное изменение в заполнении платежных поручений: с 2015 года мы больше не заполняем поле 110 «Тип платежа».

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ. Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

ВАЖНО! Перечни КБК утверждает Минфин России. На 2021 и на 2020 годы они утверждены разными приказами. Подробности см. здесь.

Основание платежа — 2-я особенность платежки на пени

2-е отличие платежки по пеням — основание платежа (поле 106). По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые.

- Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР.

- Перечисление пеней на основании акта проверки. Это основание платежа АП.

Все три вышеприведенных случая подробно рассмотрены в Готовом решении от КонсультантПлюс. К каждому из них приведены образцы заполнения платежки. Посмотреть их можно, получив пробный доступ к К+ бесплатно.

Подробнее о реквизитах платежки читайте в этой статье.

Особенность 3-я — поле 107 «Налоговый период»

В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля:

- При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.08.2020 — пени за август 2020 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

О заполнении поля 107 в платежке по НДФЛ читайте здесь.

Как указать номер и дату документа — основания уплаты пеней

Если вы платите пени самостоятельно, в полях 108 «Номер документа» и 109 «Дата документа» ставьте 0.

Во всех остальных случаях в поле 108 приведите номер документа — основания платежа (например, требования), при этом знак «№» не ставьте.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

Образец платежного поручения на уплату пеней в 2020-2021 годах можно посмотреть и скачать на нашем сайте:

Если пени — по взносам

Все указанные выше особенности платежек по пеням сейчас относятся и к уплате пеней по страховым взносам (кроме взносов на травматизм), ставшим с 2017 года платежами в налоговую.

О порядке оформления платежных поручений по страховым взносам узнайте из этого материала.

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах. При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп. 5, 6 приложения 4 к приказу Минфина России от 12.11.2013 № 107н). А если пени платятся по требованию фонда и по акту проверки, их реквизиты приводятся в назначении платежа.

Итоги

Платежное поручение на уплату пеней оформляется аналогично платежке на уплату налогов (указывается тот же статус плательщика, те же реквизиты получателя и того же администратора доходов).

Уплата пеней по видам налогов и сборов производится по отдельным КБК, в 14–17-м разрядах 14–17 которых указывается код подвида дохода — 2100. В особом порядке заполняются отдельные поля платежки на перечисление пени («Основание платежа» и «Налоговый период»).

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) - КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) - КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП - 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

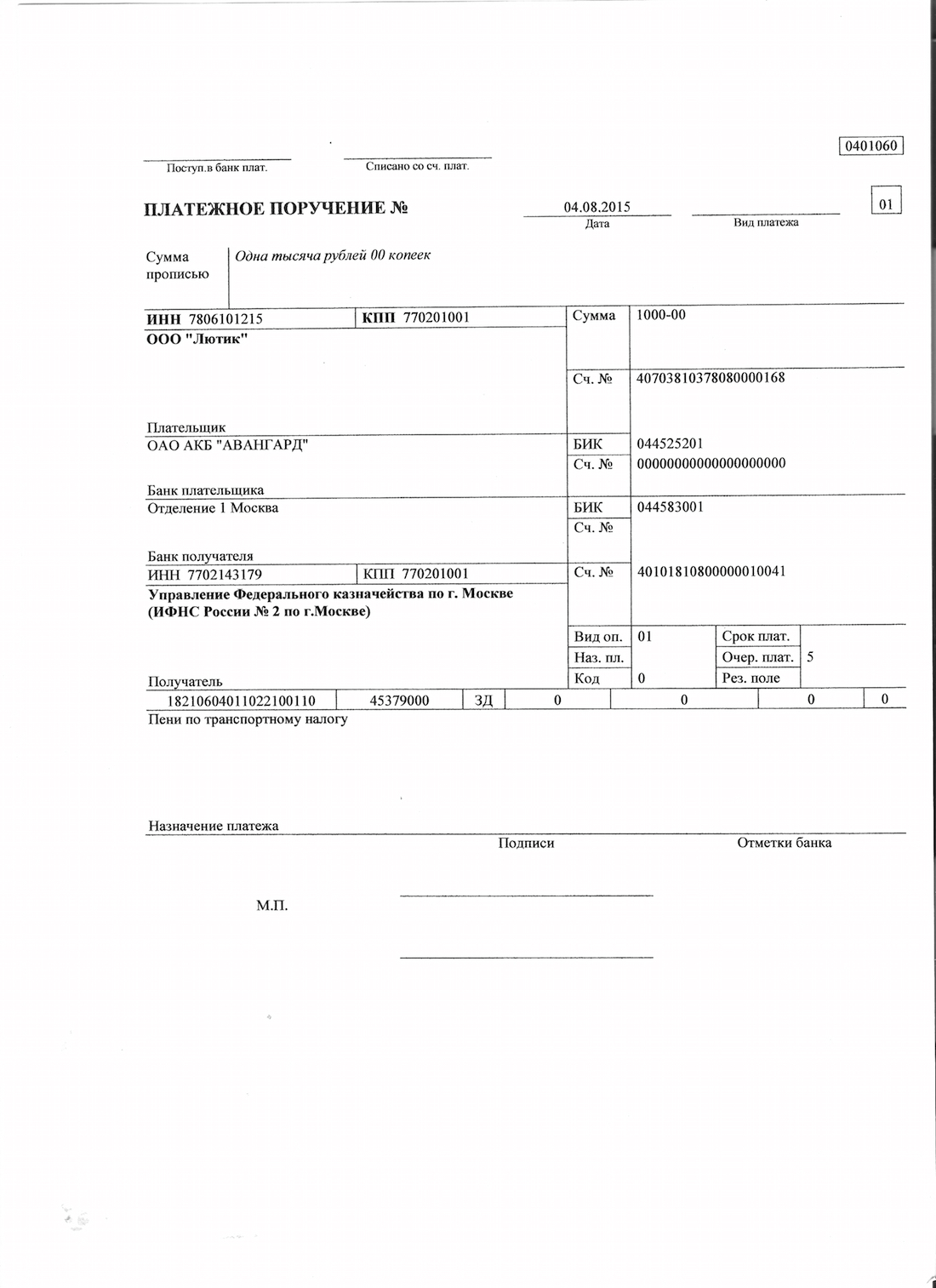

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при наличии требования и УИН

Образец заполнения платежного поручения на уплату пеней при отсутствии требования и УИН

Штрафы и пени по взносам во внебюджетные фонды

Фонд социального страхования выставляет штрафы по двум федеральным законам [2] , так же, как и Пенсионный фонд [3] . Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) - КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии - 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст.48-51 закона 212-ФЗ) - 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) - 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 - 51 Федерального закона 212-ФЗ - 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов - КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносовна обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний - 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС - 393 1 16 20020 07 6000 140

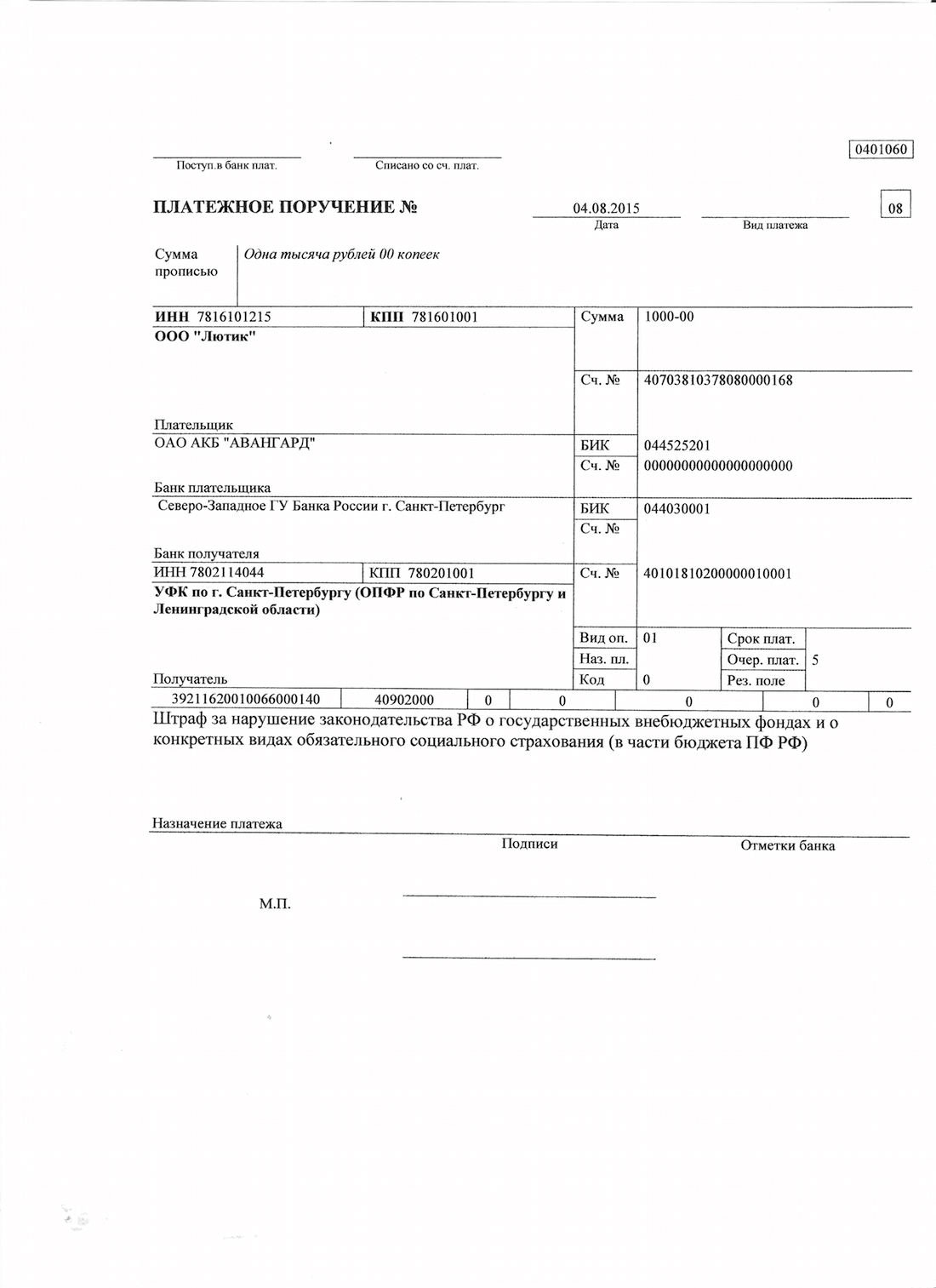

Образец заполнения платежного поручения на уплату штрафа в ПФ

[1] Пункт 2 статьи 855 Гражданского кодекса

[2] Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования"; Федеральный закон от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний"

[3] Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования"; Федеральный закон от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования"

| Отзывов: | 0 | Просмотров: | 9037 |

| Голосов: | 0 | Обновлено: | 21.09.2012 |

Автор документа

- E-mail: dogovor-urist@yandex.ru

| 0401060 | |||||||||||||||||||||

| Поступ. в банк плат. | Списано со сч. плат. | ||||||||||||||||||||

| ПЛАТЕЖНОЕ ПОРУЧЕНИЕ | № | электронно | 01 | ||||||||||||||||||

| Дата | Вид платежа | ||||||||||||||||||||

| Сумма прописью | Восемь тысяч рублей 00 копеек | ||||||||||||||||||||

| ИНН 3792072114 | КПП 379201001 | Сумма | 8000.00 | ||||||||||||||||||

| ООО "АСТРА" | |||||||||||||||||||||

| Сч. № | 30109810100000070999 | ||||||||||||||||||||

| Плательщик | |||||||||||||||||||||

| "ФОБ" ООО г. Иваново | БИК | 042406718 | |||||||||||||||||||

| Сч. № | 30101810000000000718 | ||||||||||||||||||||

| Банк плательщика | |||||||||||||||||||||

| ГРКЦ ГУ БАНКА РОССИИ ПО ИВАНОВСКОЙ ОБЛ. г. Иваново | БИК | 042406001 | |||||||||||||||||||

| Сч. № | |||||||||||||||||||||

| Банк получателя | |||||||||||||||||||||

| ИНН 3728012590 | КПП 370201001 | Сч. № | 40101810700000010001 | ||||||||||||||||||

| УФК по Ивановской области (Инспекция ФНС России по г. Иваново) | |||||||||||||||||||||

| Вид оп. | 01 | Срок плат. | |||||||||||||||||||

| Наз. пл. | Очер. плат. | 3 | |||||||||||||||||||

| Код | Рез. поле | ||||||||||||||||||||

| Получатель | |||||||||||||||||||||

| 18210202010061000160 | 24401000000 | АР | 0 | 005274 | 24.11.2011 | ВЗ | |||||||||||||||

| 047025099339 Недоимка по страховым взносам на обязательное пенсионное страхование в Российской Федерации, зачисляемым в ПФР на выплату страховой части трудовой пенсии за 2009 год, уплачиваемая по исполнительному листу Арбитражного суда Ивановской области от 24.11.2011 № 005274 | |||||||||||||||||||||

| Назначение платежа | |||||||||||||||||||||

| Подписи | Отметки банка | ||||||||||||||||||||

| М.П. | |||||||||||||||||||||

![]()

Оставить комментарий к документу

Здесь вы можете оставить комментарий к документу «Образец платежного поручения по уплате недоимки по страховым взносам на обязательное пенсионное страхование», а также задать вопросы, связанные с ним.

Если вы хотите оставить комментарий с оценкой, то вам необходимо оценить документ вверху страницы

Автор: Е. Л. Джабазян

Каков порядок исполнения обязанностей по уплате страховых взносов? В чем состоят особенности оформления платежных поручений на перечисление взносов? Что делать, если в платежном поручении допущена ошибка?

Исполнение обязанности по уплате страховых взносов.

Общие правила по исполнению обязанности по уплате страховых взносов установлены в гл. 8 НК РФ. Напомним, что часть положений данной главы была изложена в новой редакции Федеральным законом № 243-ФЗ[1].

Согласно п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога в установленный законодательством срок. При этом Налоговый кодекс допускает досрочную уплату налога.

Отметим, что по тексту статьи упоминаются только налогоплательщики и налоги. Однако на основании п. 9 ст. 45 НК РФ[2] правила, предусмотренные этой статьей, применяются также в отношении страховых взносов и распространяются на плательщиков страховых взносов.

С учетом поправок, внесенных в НК РФ Федеральным законом от 30.11.2016 № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» и вступивших в силу 1 января 2017 года, заплатить налог за учреждение может и другая организация (абз. 4 п. 1 ст. 45 НК РФ). В дальнейшем иное лицо не вправе требовать возврата из бюджета уплаченного за налогоплательщика налога.

Когда обязанность по уплате страховых взносов будет считаться исполненной?

Обратимся к схеме.

Обязанность по уплате страховых взносов считается исполненной

С момента предъявления в банк поручения на перечисление в бюджет на соответствующий счет Федерального казначейства денежных средств со счета учреждения (со счета иного лица в случае уплаты им налога за налогоплательщика) при наличии на нем достаточного денежного остатка на день платежа

С момента отражения на лицевом счете учреждения, которому открыт лицевой счет, операции по перечислению соответствующих денежных средств в бюджетную систему РФ

Со дня вынесения налоговым органом решения о зачете сумм излишне уплаченных или сумм излишне взысканных налогов, пеней, штрафов в счет исполнения обязанности по уплате соответствующего налога

Напомним, что налоговым законодательством также определены случаи, когда обязанность по уплате налога не признается исполненной (п. 4 ст. 45 НК РФ):

- если организация, предъявившая в банк поручение на перечисление страховых взносов за учреждение, отозвала его или банк возвратил неисполненное поручение;

- если учреждение, которому открыт лицевой счет, отозвало платежное поручение или орган Федерального казначейства (иной уполномоченный орган, осуществляющий открытие и ведение лицевых счетов) вернул неисполненное поручение на перечисление соответствующих денежных средств в бюджетную систему РФ;

- если платежное поручение содержит ошибки;

- если на день предъявления в банк (орган Федерального казначейства, иной уполномоченный орган, осуществляющий открытие и ведение лицевых счетов) поручения на перечисление денежных средств в счет уплаты страховых взносов у этого учреждения имеются иные неисполненные требования, которые предъявлены к его счету (лицевому счету) и в соответствии с гражданским законодательством исполняются в первоочередном порядке, и если на счете (лицевом счете) учреждения нет достаточного остатка для удовлетворения всех требований.

Неисполнение обязанности по уплате страховых взносов является основанием для принятия мер принудительного исполнения обязанности по их уплате.

При каких ошибках в платежных документах не будет исполнена обязанность по уплате налога?

Согласно пп. 4 п. 4 ст. 45 НК РФ к таким ошибкам относится неправильное указание:

- номера счета Федерального казначейства;

- наименования банка получателя.

При ошибке в КБК налог считается уплаченным в бюджет и уточнение платежа возможно. Так, Минфин в Письме от 29.03.2012 № 03?02?08/31 указал, что КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, и может быть уточнен в соответствии с п. 7 ст. 45 НК РФ. Аналогичного мнения придерживаются арбитры (постановления ФАС СЗО от 27.07.2010 № А56-41798/2009, ФАС ЗСО от 08.10.2009 № А45-8082/2009, ФАС ДВО от 30.03.2009 № Ф03-1121/2009).

Вместе с тем есть разъяснения контролеров, согласно которым необходимые реквизиты могут уточняться только в пределах одного и того же налога (письма ФНС РФ от 26.10.2015 № ЗН-4-1/18643, Минфина РФ от 16.07.2012 № 03?02?07/1-176).

Однако из норм пп. 4 п. 4 ст. 45 НК РФ следует, что нельзя уточнять платеж, только если допущена ошибка в счете Федерального казначейства или в наименовании банка получателя. Учитывая данное обстоятельство, а также арбитражную практику, можно сделать вывод, что при ошибке в КБК налог будет считаться уплаченным в бюджет и можно уточнить платеж, даже если приведен КБК по другому налогу.

Если ошибка допущена в КБК, а налоговый орган отказывает в уточнении платежа по КБК, который относится к другому налогу, учреждение вправе обжаловать это решение в вышестоящий налоговый орган и (или) в суд (ст. 137, п. 1 ст. 138 НК РФ).

Особенности оформления платежных поручений на перечисление взносов.

Платежное поручение оформляется на типовом бланке формы 0401060, которая установлена Положением о правилах осуществления перевода денежных средств (утверждено ЦБ РФ от 19.06.2012 № 383-П).

Согласно п. 7 ст. 45 НК РФ поручение на перечисление налога в бюджет заполняется в соответствии с правилами, установленными Минфином по согласованию с ЦБ РФ. Как уже было отмечено, это относится и к страховым взносам.

В настоящее время действуют Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ, утвержденные Приказом Минфина РФ от 12.11.2013 № 107н.

До передачи функции администрирования страховых взносов ФНС учреждения при заполнении платежных документов на перечисление взносов должны были руководствоваться Правилами указания информации, идентифицирующей плательщика, получателя средств в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему РФ (приложение 1 к Приказу Минфина РФ № 107н) (далее – Правила № 1), а также:

- при перечислении налогов – Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему РФ, администрируемых налоговыми органами (приложение 2 к Приказу Минфина РФ № 107н) (далее – Правила № 2);

- при перечислении страховых взносов – Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему РФ (за исключением платежей, администрируемых налоговыми и таможенными органами) (приложение 4 к Приказу Минфина РФ № 107н) (далее – Правила № 4).

Правила № 1 устанавливают порядок указания (заполнения) информации в реквизитах «ИНН плательщика», «КПП плательщика», «Плательщик», «ИНН получателя средств», «КПП получателя средств» и «Получатель».

Правила № 2 предусматривают порядок указания информации в полях 104 – 109, реквизитах «Код» и «Назначение платежа».

Поля платежного поручения на перечисление страховых взносов заполняются следующим образом.

Наименование и номер поля

Статус плательщика (101)

К сведению: до 01.01.2017 у плательщиков страховых взносов был иной статус (значение «08»)

ИНН плательщика (60)

КПП плательщика (102)

– КПП учреждения – при уплате взносов учреждением (головным подразделением учреждения);

– КПП обособленного подразделения – при уплате взносов этим обособленным подразделением

– наименование учреждения – при уплате взносов учреждением (головным подразделением учреждения);

– наименование обособленного подразделения – при уплате взносов этим подразделением*

ИНН получателя (61)

КПП получателя (103)

Сокращенное наименование органа Федерального казначейства, в скобках – сокращенное наименование администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством РФ

Очередность платежа (21)

Значение «5» (ст. 855 ГК РФ, п. 2 Письма Минфина РФ от 20.01.2014 № 02?03?11/1603)

– текущих платежей – значение «0»;

– недоимки, пени, штрафа по требованию ИФНС, в котором указан уникальный идентификатор начисления (УИН), – УИН, приведенный в требовании;

– недоимки, пени, штрафа по требованию ИФНС, в котором не назван УИН, – значение «0».

В остальных случаях – значение «0»

Код бюджетной классификации для уплаты соответствующих взносов**:

– взносов на обязательное пенсионное страхование – «18210202010061000160»;

– взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – «18210202090071000160»;

– взносов на обязательное медицинское страхование – «18210202101081011160»;

– взносов по дополнительному тарифу 9% (список 1) – «18210202131061010160»;

– взносов по дополнительному дифференцированному тарифу от 2 до 8% (список 1) – «18210202131061020160»;

– взносов по дополнительному тарифу 6% (список 2) – «18210202132061010160»;

– взносов по дополнительному дифференцированному тарифу от 2 до 8% (список 8) – «18210202132061020160»

При уплате взносов по месту нахождения:

– учреждения – код ОКТМО по месту нахождения учреждения;

– обособленного подразделения – код ОКТМО по месту нахождения этого подразделения.

К сведению: узнать код ОКТМО можно с помощью сервиса «Узнай ОКТМО», размещенного на сайте ФНС (http://nalog.ru/rn77/service/oktmo/)

Основание платежа (106)

– текущих налоговых платежей – значение «ТП»;

– недоимки самостоятельно – значение «ЗД»;

– недоимки по требованию ИФНС – значение «ТР»***;

– недоимки на основании акта проверки до выставления ИФНС требования – значение «АП».

К сведению: до 01.01.2017 согласно Правилам № 4 при заполнении данного поля всегда указывалось значение «0»

Период, за который уплачиваются взносы (107)

Если в поле отражен код:

– «ТР» – дата уплаты налога по требованию;

– «ТП» или «ЗД» – налоговый период, за который уплачивается налог, в формате «ХХ.YY.ГГГГ».

К сведению: до 01.01.2017 в силу Правил № 4 в этом поле всегда проставлялся ноль («0»)

Номер документа (108)

Если в поле указан код:

– «ТП» или «ЗД» – значение «0»;

– «ТР» – номер требования;

– «АП» – номер решения по проверке.

К сведению: до 01.01.2017 согласно Правилам № 4 при заполнении данного поля всегда проставлялся ноль («0»)

Дата документа (109)

Если в поле 106 указано значение:

– «ТП» – дата подписания декларации, по которой уплачивается налог. Если налог уплачивается раньше сдачи декларации, ставится ноль («0»);

– «ТР» – дата требования;

– «АП» – дата решения по проверке.

К сведению: до 01.01.2017 на основании Правил № 4 в данном поле всегда проставлялся ноль («0»)

Назначение платежа (24)

Текстовые пояснения к платежу и регистрационный номер страхователя в соответствующем внебюджетном фонде, например, «страховые взносы на обязательное пенсионное страхование за январь 2017 года, сумма 236 700-50, без НДС»****

*С 1 января 2017 года уплата страховых взносов и представление расчетов по страховым взносам производятся организациями, имеющими обособленные подразделения, по месту их нахождения и месту нахождения обособленных подразделений, которые начисляют выплаты и иные вознаграждения в пользу физических лиц, за исключением организаций, имеющих обособленные подразделения за рубежом (в этом случае страховые взносы уплачиваются и отчетность подается централизованно по месту нахождения головной организации). Все обособленные подразделения организаций, наделенные полномочиями по начислению выплат и иных вознаграждений в пользу физических лиц, в силу нового п. 3.1 ст. 84 НК РФ необходимо поставить на налоговый учет в инспекциях по месту нахождения обособленных подразделений (поправки в ст. 84 НК РФ внесены Федеральным законом № 401-ФЗ).

**Страховые взносы на травматизм в ФНС не передаются и остаются в ведении ФСС. А значит, КБК на уплату взносов на травматизм не изменится («393 102 02050 07 1000 160»).

***В Письме от 21.10.2016 № 03?02?08/61943 Минфин сообщил, что с 1 января налоговые инспекции будут выставлять требования об уплате страховых взносов по тем же правилам НК РФ. Если учреждение не перечислит взносы в установленный срок, у налогового органа будет три месяца на то, чтобы потребовать недоимку. Данный срок определяется с даты, когда налоговая инспекция обнаружит недоимку. Также на основании требований ИФНС будут взыскивать взносы, долги по которым образовались за периоды до 01.01.2017. Требования будут выставляться с 01.02.2017 после получения от фондов информации о недоимках. При этом окончательный срок для передачи сведений – 01.04.2017 (Письмо ФНС РФ от 29.08.2016 № БС-4-11/15883).

****По правилам п. 6 ст. 431 НК РФ сумма страховых взносов исчисляется и уплачивается плательщиками страховых взносов – работодателями отдельно в отношении страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование.

Отметим, что незаполнение в платежном поручении на перечисление денежных средств в уплату налогов и сборов обязательных полей не допускается. При невозможности указать конкретное значение показателя в полях 106 – 109 и реквизите «Код» распоряжения о переводе денежных средств ставится ноль («0»).

На сайте ФНС размещена специальная программа, с помощью которой можно оформлять платежные поручения (https://service.nalog.ru/). Пока она не настроена на формирование платежек на уплату страховых взносов, но, скорее всего, в ближайшее время это будет сделано.

В письмах от 01.12.2016 № ЗН-4-1/22860@, от 05.12.2016 № ЗН-4-1/23090@ ФНС обратила особое внимание на порядок заполнения следующих полей платежных поручений.

Поле

Отражаемая информация

ИНН и КПП получателя средств

ИНН и КПП соответствующего налогового органа, осуществляющего администрирование платежа

Сокращенное наименование органа Федерального казначейства, в скобках – сокращенное наименование налогового органа, осуществляющего администрирование платежа

Код бюджетной классификации

Значение КБК, состоящее из 20 знаков (цифр), при этом первые три знака, обозначающие код главного администратора доходов бюджетов бюджетной системы РФ, должен принимать значение «182» (Федеральная налоговая служба)

Сумма взносов, подлежащая перечислению в бюджет, исчисляется в рублях и копейках (п. 5 ст. 431 НК РФ).

Приведем пример заполнения платежного поручения на перечисление страховых взносов на обязательное пенсионное страхование за декабрь 2016 года.

Если в платежке допущена ошибка…

При обнаружении ошибки в оформлении платежного поручения, не повлекшей неперечисление взносов в бюджетную систему на соответствующий счет Федерального казначейства, учреждение вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату указанного взноса и его перечисление в бюджет на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

На основании абз. 2 п. 9 ст. 45 НК РФ уточнение платежа в части суммы страховых взносов на обязательное пенсионное страхование не производится в случае, если по сообщению территориального органа ПФР сведения об этой сумме учтены на индивидуальном лицевом счете застрахованного лица в соответствии с законодательством РФ об индивидуальном (персонифицированном) учете.

При этом по предложению налогового органа или налогоплательщика может быть проведена совместная сверка уплаченных налогоплательщиком (за налогоплательщика) налогов, результаты которой оформляются актом.

Налоговый орган принимает решение об уточнении платежа на день фактической уплаты налога в бюджет на соответствующий счет Федерального казначейства на основании:

- заявления плательщика страховых взносов;

- акта совместной сверки расчетов по налогам, сборам, пеням и штрафам, если таковая проводилась.

О принятом решении об уточнении платежа налоговая инспекция должна уведомить учреждение в течение пяти дней после принятия данного решения.

Налоговый орган осуществляет пересчет пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджет на соответствующий счет Федерального казначейства до дня принятия налоговым органом решения об уточнении платежа.

ФНС в письмах от 01.12.2016 № ЗН-4-1/22860@, от 05.12.2016 № ЗН-4-1/23090@ рекомендовала налоговым органам провести с кредитными организациями соответствующую работу по приему к исполнению начиная с 1 января 2017 года платежных поручений на перечисление страховых взносов только с указанием реквизитов налоговых органов. Цель такой разъяснительной работы – не допустить рост невыясненных платежей. Можно ожидать, что банковские работники будут внимательно проверять все платежки на перечисление страховых взносов, которые теперь должны направляться новому администратору. Вместе с тем бухгалтерам учреждений также надо быть внимательными при заполнении отдельных полей платежных поручений:

- в поле «Статус плательщика» (101) проставляется код «01» (раньше для плательщиков взносов был предусмотрен код «08»);

- в поле «Получатель» (16) надо будет отражать наименование налоговой инспекции. Раньше в зависимости от вида взносов указывалось наименование отделения ФСС или ПФР по субъекту РФ, в котором уплачивались взносы;

- в поле «КБК» (104) приводится значение КБК, состоящее из 20 знаков (цифр), при этом первые три знака имеют значение «182» (Федеральная налоговая служба);

- в поле «Основание платежа» (106) проставляется двузначный код основания платежа. Раньше это поле не заполнялось.

Страховые взносы по новым правилам уплачиваются в ФНС начиная с 01.01.2017, в том числе за декабрь 2016 года, если фактически денежные средства перечисляются после названной даты.

[1] Федеральный закон от 03.07.2016 №?243-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование», действует в редакции от 30.11.2016.

Читайте также: