Какие бывают виды пенсионных фондов

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

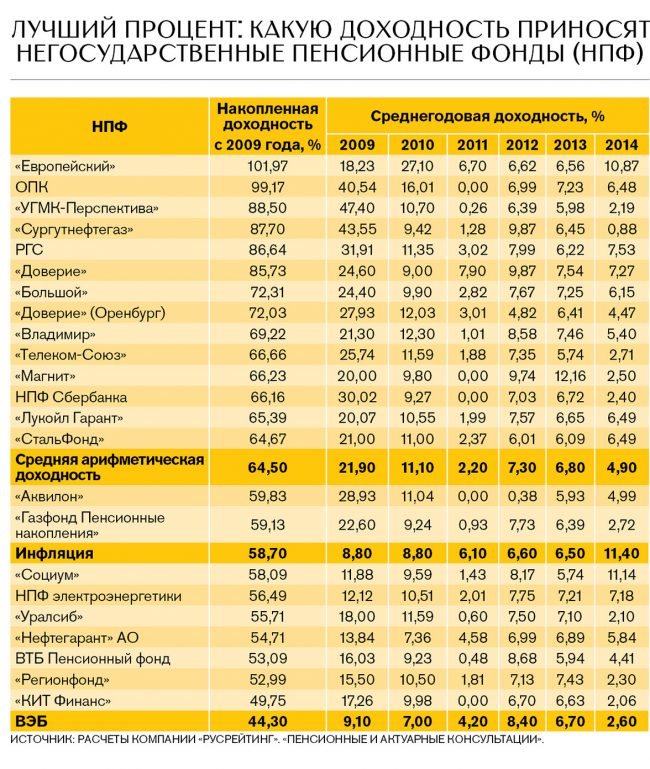

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

Согласно пункту 1 Положения о Пенсионном фонде Российской Федерации, утвержденного постановлением Верховного Совета Российской Федерации от 27 декабря 1991 года (с последними изменениями), Пенсионный фонд Российской Федерации является самостоятельным финансово-кредитным учреждением и создан в целях государственного управления финансами пенсионного обеспечения в Российской Федерации.

В соответствии с положениями статьи 5 Федерального закона от 15 декабря 2001 года (с последними изменениями) "Об обязательном пенсионном страховании в Российской Федерации" Пенсионный фонд Российской Федерации является государственным учреждением и осуществляет функции страховщика в системе обязательного пенсионного страхования.

При этом Пенсионный фонд Российской Федерации имеет свой бюджет, ежегодно утверждаемый федеральным законом, средства которого являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат.

Кроме того, вышеуказанным Федеральным законом устанавливается, что Пенсионный фонд Российской Федерации и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации, в которой нижестоящие органы подотчетным вышестоящим.

Конституционный Суд Российской Федерации в постановлении от 25 июня 2001 года "По делу о проверке конституционности Указа Президента Российской Федерации от 27 сентября 2000 года "О мерах по совершенствованию управления государственным пенсионным обеспечением в Российской Федерации" в связи с запросом группы депутатов Государственной Думы" определил, что Пенсионный фонд Российской Федерации наделен публично-властными полномочиями по обеспечению конституционного права на государственную пенсию, в том числе полномочием по назначению указанных пенсий.

Таким образом, Пенсионный фонд Российской Федерации является государственным учреждением, наделенным публично-властными полномочиями и имеющим специальную правоспособность.

Руководство Пенсионным фондом Российской Федерации осуществляется Правлением ПФР, которое возглавляет Председатель Правления. Правление ПФР проводит свою деятельность по государственному управлению средствами обязательного пенсионного страхования в Российской Федерации в соответствии с действующим законодательством Российской Федерации.

Согласно ФЗ РФ от 7 мая 1998 года (с последними изменениями) "О негосударственных пенсионных фондах", негосударственный пенсионный фонд – особая организационно-правовая форма некоммерческой организации социального обеспечения.

Следует различать два основных направления деятельности негосударственных пенсионных фондов:

1. Деятельность по обязательному пенсионному страхованию – учет, приумножение средств пенсионных накоплений и выплата накопительной части государственной пенсии по старости.

Работа негосударственного пенсионного фонда очень похожа на работу Пенсионного фонда РФ (ПФР). Негосударственный пенсионный фонд также как Пенсионный фонд России аккумулирует средства пенсионных накоплений, организует их инвестирование, учет, назначение и выплату накопительной части трудовой пенсии. Негосударственные пенсионные фонды созданы в рамках проводимой в России пенсионной реформы.

2. Негосударственное (добровольное) пенсионное обеспечение – негосударственный пенсионный фонд аккумулирует добровольные взносы граждан и приумножает их, а затем выплачивает при выходе на пенсию.

В данном случае работа негосударственного пенсионного фонда очень похожа на обычный вклад в банке, только деньги выплачиваются в виде пенсии после выхода на пенсию.

Таким образом, негосударственные пенсионные фонды участвуют в двух уровнях пенсионного обеспечения: накопительной части государственной пенсии и добровольной негосударственной пенсии.

По состоянию на февраль 2009 года в России действуют 133 негосударственных пенсионных фонда, осуществляющих деятельность по обязательному пенсионному страхованию.

Важнейшим условием обеспечения сохранности и прироста пенсионных накоплений является их правильное инвестирование. Пенсионный фонд России и НПФ инвестируют пенсионные накопления граждан через управляющие компании, допущенные для инвестирования средств пенсионных накоплений.

Государственная управляющая компания (ГУК) назначена Постановлением Правительства РФ – это Внешэкономбанк. Государственная управляющая компания имеет право инвестировать пенсионные накопления только в государственные ценные бумаги и ипотечные ценные бумаги, гарантированные государством.

Главная цель работы ГУК – обеспечить сохранность средств пенсионных накоплений и держать государственные ценные бумаги до погашения.

Частные управляющие компании (ЧУК), как и государственная, по договорам доверительного управления средствами пенсионных накоплений (СПН) с ПФР обязаны осуществлять управление СПН в строгом соответствии с требованиями законодательства в целях обеспечения права застрахованных лиц на накопительную часть пенсии.

Частные управляющие компании могут использовать более широкий перечень финансовых инструментов, включая акции и облигации предприятий, паи индексных инвестиционных фондов. Но в то же время это должны быть только высоконадежные и наименее рискованные активы, что послужит дополнительной гарантией сохранности и прироста средств пенсионных накоплений граждан.

Работать со средствами пенсионных накоплений допускаются лишь ЧУК, прошедшие конкурсный отбор Министерства финансов РФ.

В ЧУК передаются средства пенсионных накоплений на основании заявления застрахованного лица, в государственную – без заявления, по умолчанию (не воспользовавшихся правом выбора).

В Пенсионном фонде России застрахованное лицо выбирает один из инвестиционных портфелей, указанных в договоре доверительного управления, заключенном между управляющей компанией и Пенсионным фондом России. При изменении инвестиционной обстановки компания будет принимать свои решения только в рамках инвестиционного портфеля, указанного в договоре.

НПФ заключает договор о доверительном управлении, как правило, с несколькими управляющими компаниями. Фонд имеет возможность оперативно реагировать на изменение инвестиционной обстановки, меняя размер пенсионных накоплений, направляемых в ту или иную управляющую компанию.

К инвестиционному портфелю негосударственного пенсионного фонда предъявляются такие же требования и на него накладываются такие же ограничения, какие установлены для управляющих компаний, работающих с Пенсионным фондом России.

Все чаще стали говорить о пенсии и том куда лучше вложить накопительную часть. А сотрудники негосударственных пенсионных фондов разными способами, а иногда и обманным путем, пытаются привлечь клиентов.

Поэтому решено было провести небольшое расследование посвященное пенсионным фондам, а именно:

- Что такое пенсионный фонд

- Какие функции выполняет пенсионный фонд РФ

- Виды пенсионных фондов

- В чем отличие государственного и негосударственного пенсионного фонда

- Инвестиции в будущую пенсию

Что такое пенсионный фонд

Пенсионный фонд— это фонд, с помощью которого осуществляется выплата пенсий гражданам, достигшим пенсионного возраста или тем, кто вышел на пенсию раньше по состоянию здоровья. В России пенсионный фонд является крупнейшей организацией, оказывающей социальные услуги для граждан.

Ежемесячно с помощью пенсионного фонда 40 миллионов пенсионеров и 20 миллионов граждан, имеющих соответствующие льготы, получают выплаты. Помимо этого, ПФ ведёт учёт всех граждан Российской Федерации, имеющих страховое пенсионное свидетельство, коих в нашей стране более 120 миллионов.

Какие функции выполняет пенсионный фонд РФ

Пенсионный фонд Российской Федерации выполняет большое количество необходимых функций. Некоторые из них были изначально заложены ещё при создании фонда, другие добавились со временем. К основным функциям можно отнести:

- назначение и произведение пенсионных выплат

- учёт всех участников системы обязательного пенсионного страхования

- назначение и произведение специальных выплат для отдельных категорий граждан, к которым относятся ветераны, инвалиды, Герои СССР и РФ и другие

- контроль, назначение и выплаты материнского капитала

- проведение программы «Государственного софинансирования пенсий»

- работа с плательщиками страховых взносов

- контроль и установление дополнительных социальных выплат для тех пенсионеров, чьи доходы не дотягивают до установленного прожиточного минимума

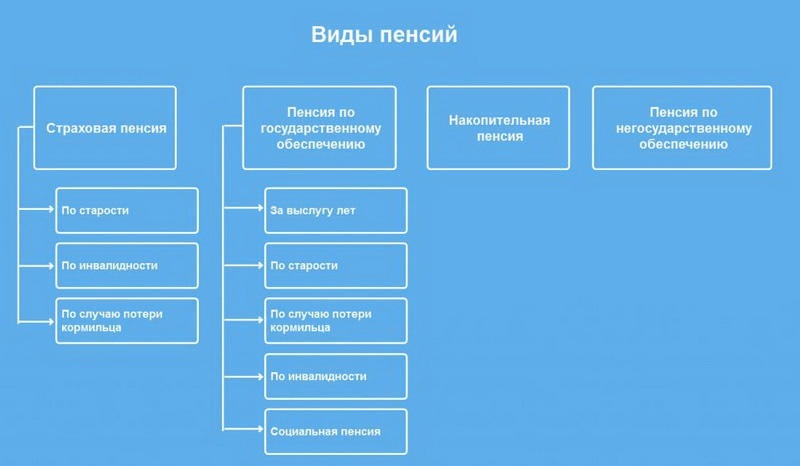

Виды пенсионных фондов

Помимо пенсионного фонда России на территории нашей страны действует ещё несколько негосударственных пенсионных фондов. Все граждане, имеющие право получать пенсионные начисления, автоматически регистрируются у себя государственным пенсионным фондом, который контролирует накопления и определяет размер выплат.

Однако каждый человек может самостоятельно сменить место накопления своей пенсии и выбрать один из негосударственных пенсионных фондов. С того момента, как в нашей стране была создана программа обязательного пенсионного страхования, на территории России зарегистрировано 133 негосударственных фонда, работающих по этой системе.

В чем отличие государственного и негосударственного пенсионного фонда

Отличие государственного и негосударственных фондов состоит в том, что ПФР может работать только с государственными облигациями и акциями, вкладывая в них деньги.

За счёт этого формируются определённые проценты увеличивающие итоговый размер пенсии. Однако большое количество граждан, рассчитывающих на солидные выплаты по достижении необходимого возраста, приводит к тому, что сам процент в государственном фонде очень небольшой. Каждый гражданин, чьи накопления содержаться в ПФР, должен получать соответствующие письма, в которых всё подробно расписывается.

Негосударственные пенсионные фонды, чаще всего основанные каким-либо банком или корпорацией, могут значительно увеличить процент, с которым ежегодно будут увеличиваться накопления.

Программа софинансирования пенсий позволила каждому человеку самостоятельно выбрать место для роста своей пенсии, что позволило гражданам позаботиться о будущем, государственному фонду немного разгрузить ведомости, а негосударственным фондам получить новых клиентов. Стоит лишь отметить, что благодаря поддержке правительства, пенсионный фонд Российской Федерации гарантированно выплатит пенсии даже тем, кому до этого ещё больше тридцати лет, а вот о негосударственных фондах сказать такого нельзя.

Инвестиции в будущую пенсию

Программа софинансирования пенсий, одобренная правительством Российской Федерации, позволяет каждому россиянину, достигшему возраста 18 лет, самостоятельно контролировать размер своей будущей пенсии. Начисляя на выделенный счёт определённую сумму, гражданин может быть уверен, что государство данную сумму удвоит.

Однако у этого правила есть ряд ограничений и особых условий, ознакомиться с которыми могут непосредственно участники, так как вступление в Программу завершилось с наступлением 2015 года.

Выбор многими гражданами негосударственного пенсионного фонда обусловлен именно тем, что там годовые проценты намного выше, а следовательно, итоговый размер пенсии будет заметно больше. Но величина пенсии даже с увеличением будет не такая большая как хотелось бы.

Какая пенсия ждет нас в старости:

Если взять пенсионный калькулятор и посчитать, то что же у нас выйдет:

Имея полный стаж + надбавки за вредные условия труда, даже при зарплате больше 100 тысяч рублей пенсия выходит в среднем до 30 тысяч. А если зарплата “белая” не дотягивает до 20 тысяч, то даже страшно подумать какая будет пенсия.

Если учесть инфляцию, еще какой-нибудь кризис…

Если вы хотите обеспечить для себя стабильный и высокий доход после выхода на пенсию, следует позаботиться об этом заранее. Помимо участия в программе софинансирования, созданной пенсионным фондом Российской Федерации, следует заняться самостоятельными инвестициями.

Для этого отлично подойдут инвестиции в недвижимость , так как это один из лучших способов долгосрочного вложения, которое поможет вам после выхода на пенсию не ждать мизерных ежемесячных выплат, а спокойно распоряжаться накопленными средствами. Вложение денег в недвижимость имеет ряд неоспоримых преимуществ:

- Цены на недвижимость постоянно растут, поэтому прибыль в данном случае гарантирована

- Пассивный доход гарантирован каждый месяц

- Несколько различных вариантов вложения, среди которых каждый найдёт для себя подходящий

Вложение денег в недвижимость может разниться в зависимости от ваших предпочтений. Основными способами можно считать следующие варианты:

- Инвестирование средств в строящиеся дома

- Посуточная сдача помещений в аренду

- Если у вас есть солидная материальная база, можете заняться самостоятельным строительством многоквартирных и загородных домов

Недвижимость для этого вопроса подойдёт как нельзя лучше.

Пенсионная система — основа общественной политики любого действующего государства, от нее зависит общий уровень жизни населения. Достигая определенного возраста, люди перестают работать и начинают получать положенные пенсионные выплаты.

Рассчитывать на получение пенсии могут не только пожилые люди. Давайте разберем, какими бывают пенсии в нашей стране, из каких частей они складываются и какие изменения произошли в пенсионной системе России за последние годы.

Какие бывают типы пенсий?

По принципу накопления:

- Солидарная. Пенсионер получает выплаты за счет отчисляемых средств тех граждан, которые в данный момент работают и официально оформлены.

- Накопительная. Во время работы сам человек или его работодатель выполняют отчисления с зарплаты — это и формирует будущую пенсию. Эти деньги накапливаются, инвестируются и затем уже с полученными от инвестирования доходами используются как пенсия для тех, кто осуществлял накопление.

- Условно накопительная. Человек или его работодатель отчисляют деньги в пенсионный фонд, при этом одна часть идет на выплаты действующим пенсионерам, а другая остается на собственную пенсию в будущем.

По принципу участия государства:

- Государственная

- Частная

- Смешанного типа

Какие виды пенсии существуют в России?

Страховая

Она выплачивается людям, которые признаны недееспособными. К ним относятся инвалиды, семьи, внезапно потерявшие кормильца, а также люди, достигшие пожилого возраста. В последнем случае пенсионные выплаты формируются с учётом всех официальных источников дохода гражданина.

Государственная

Выплачивается в четырех случаях:

- За выслугу лет. Она выплачивается федеральным работникам, военнослужащим, космонавтам и лётчикам.

- При достижении старости.

- Пенсия, выплачиваемая лицам, пострадавшим от радиации или разных техногенных катастроф.

- Социальная. Она направлена на нетрудоспособных граждан (инвалиды или лица, потерявшие кормильца). Также её могут получать люди, которые не набрали необходимое количество трудового стажа и не могут получать страховые выплаты.

Негосударственная

Пенсия формируется в результате заключения договора между гражданином и действующим Негосударственным Пенсионным Фондом, поэтому гражданин делает личные взносы. Также такие виды взносов может делать работодатель на счета своих работников. Это называет корпоративная пенсия.

Из каких частей состоит трудовая пенсия?

Трудовая пенсия для граждан нашей страны состоит из страховой и накопительной части. Страховая часть выплачивается, когда вы достигаете положенного пенсионного возраста — у мужчин он начинается в 65 лет, а у женщин в 60 года.

Формирование страховой пенсии происходит благодаря взносам, которые поступают на счёт работника, на ее размер оказывают влияние:

- Трудовой стаж

- Размер зарплаты

- Годы, проведенные в декрете, период службы по призыву

Расчет положенной страховой пенсии производится по следующей формуле:

ФВ+СИПК*ИПК=СП

- ФВ — фиксированные осуществляемые выплаты

- СИПК — стоимость специального пенсионного коэффициента на определенную дату назначения выплаты страховой пенсии

- ИПК — сумма всех действующих пенсионных коэффициентов, которые начислены на дату назначения положенной страховой пенсии

Накопительная часть состоит из денег, которые отчисляются работником или его работодателем на действующий счёт. В отличие от страховой эта часть аккумулируется на счете и не тратится на текущие выплаты. Деньги хранятся на индивидуальных счетах каждого гражданина. За формирование накопительной пенсии несет ответственность Пенсионный фонд России (ПФР). При желании вы можете копить пенсию через негосударственные фонды, но тогда есть риск, что к моменту вашего выхода на заслуженный отдых этот фонд уже может закрыться.

Преимущество накопительной пенсионной системы в том, что вы сами формируете размер дохода, который будет получать на пенсии. Можно работать дольше, если хотите увеличить размер своей пенсии. Недостатком же можно назвать уязвимое положение людей, которые имели низкий доход или в течение длительного времени работали на неофициальной работе.

Как начисляется пенсия?

Пенсия начисляется работодателями в ПФР в размере 22% от заработной платы сотрудника. При этом страховые взносы не вычитаются из получаемой заработной платы работающего лица.

Важно: до 2014 года эти 22% распределялись между страховой и накопительной пенсионной частью. Страховая составляла 16%, а накопительная — 6%. Но с 2014 года накопительную часть было решено заморозить, поэтому весь процент теперь приходится только на страховую.

Накопительной пенсией может управлять сам гражданин, а страховая часть находится под управлением ПФР. Министерство труда и социальной защиты России планирует выполнить «разморозку» накопительной пенсии к концу 2022 года.

Какие изменения произошли за последние годы?

С 2019 года в России реформируют пенсионную систему. Изменения коснулись всех граждан нашей страны. Вот что произошло:

- Для получения положенной страховой пенсии требуется накопленный стаж работы 11 лет и более, а пенсионный балл должен составлять не менее 18,6 баллов.

- Пенсионные баллы складываются именно из продолжительности рабочего стажа. Такая система существует с 2015 года. 1 пенсионный балл в 2020 составляет 93 рубля пенсионных отчислений.

- Средний размер пенсий увеличился. Страховая пенсия в среднем составляет 14075 рублей. Государственные и социальные пенсии поднялись до 9045 рублей, а пенсии при наступлении инвалидности — 13699 рублей.

- Увеличился возраст выхода на заслуженную пенсию. Мужчины стали выходить на пенсию в 65 лет, а женщины в 63 года к 2034 году, а работники Крайнего Севера смогут уйти на пенсию в 58 и 60 лет.

- Граждане, не набравшие стажа на страховую пенсию, будут получать пенсию социальную. Женщины смогут получать социальную пенсию до 68 лет, а мужчины до 70.

Пенсионный возраст повышается практически во всех странах мира, поэтому тенденция считается общемировой. Изменения в этой области потребовались для сбалансированности системы, ведь пенсии появляются из страховых взносов, уплаченных работающими людьми.

В настоящее время государственную пенсию получают 42 миллионов человек — больше, чем количество людей, работающих официально. Результатом этого стал дефицит Пенсионного фонда, превысивший 3 триллиона рублей. Это гигантская нагрузка на федеральный бюджет, и она увеличивается с каждым годом.

Когда бюджетные расходы начинают превышать доходы, есть три варианта действий:

- рост налогов и страховых взносов с негативным влиянием на бизнес;

- сокращение пенсий;

- повышение пенсионного возраста граждан.

Последний вариант и был выбран нашим государством.

Вместе с повышением пенсионного возраста в правительстве запланировано создание расширенного комплекса мер по поддержке людей, которые потеряют доход после наступления преклонного возраста. В России для некоторых категорий граждан также останутся досрочные пенсии, а требования к стажу педагогов и медицинских работников не изменятся. Еще одним предложением правительства стала возможность выхода на пенсию тем людям, которые наберут много лет стажа. Сегодня это 37 лет для женщин и 42 года для мужчин.

В заключение можно сказать, что российская пенсионная система обладает своими достоинствами и некоторыми недостатками. К достоинствам можно отнести:

- прозрачность и честность — вы сами можете быстро рассчитать, какой именно будет ваша пенсия в старости;

- повышение среднего размера пенсий, начиная с текущего 2020 года;

- борьба с возрастной дискриминацией и возможность трудоустройства лиц в преклонном возрасте.

А вот ее недостатки:

- снижение предполагаемых доходов семей, которые рассчитывали выйти на заслуженный отдых в ближайшие годы;

- увеличение количества работников в сфере российской «серой» экономики;

- серьезные проблемы с трудоустройством пожилых людей.

Сегодняшняя пенсионная система в России — не окончательная и продолжает меняться. Ожидается, что реформирование продлится до 2028 года.

Краткое содержание:

Все виды пенсий в РФ были разработаны для защиты граждан. Гарантом начисления является Конституция. Сегодня есть несколько разновидностей такой помощи:

- страховая пенсия;

- по гос. обеспечению,

- накопительная.

К первому виду относятся ежемесячное финансирование, представляющее собой компенсацию зарплаты или другого дохода, получаемого в период выполнения профессиональных обязательств. Деньги выплачиваются и тем, кто утратили нетрудоспособные члены семьи человека из-за его летального ухода.

Второй вид предполагает материальную поддержку граждан, которые вели службу в федеральных органах. Она бывает при достижении выслуги, по старости или по инвалидности. Также подобную пенсию получают космонавты, летчики-испытатели, люди, принимающие участие в военных действиях, пострадавшие из-за различных видов катастроф.

Накопительная часть представляет собой пожизненное получение денег, накопленных благодаря взносам работодателей. Сюда же относится доход, получаемый от инвестирования.

Есть еще один вид – пенсии по негосударственным программам. Они финансируются благодаря добровольным отложениям некоторых сумм. Правила и особенности их получения прописываются в индивидуальных договорах.

Виды пенсий в РФ для людей со стажем

Виды трудовых пенсий разделяются на три основные вида:

- При наступлении пенсионного возраста. Воспользоваться ей могут люди, имеющие записи в трудовой на срок не менее пяти лет.

- При наступлении инвалидности. Если человек имеет стаж, то ему выплачивается такой вид. Однако сумма выплат не зависит от ограниченности к труду или самообслуживанию. Прямое воздействие оказывает только группа.

- По потере кормильца. Данная разновидность выплачивается нетрудоспособным людям. Они должны быть признаны иждивенцами. К таким категориям относятся несовершеннолетние дети, родители или супруги умершего кормильца, ближайшие родственники, которые осуществляют уход за неработающими внуками, братьями, сестрами.

Социальная пенсия

Она подразумевает гарантированную помощь со стороны органов власти незащищенных слоев. Социальная пенсия обычно минимальна, но на нее не влияет стаж или сумма страховых взносов. Получить такую помощь нельзя в периоды оплачиваемой работы.

Виды социальных пенсий

Социальная пенсия назначается на заданный й срок или бессрочно. Примером первого варианта является инвалидность, которую могут снять. Сумма соц. пенсии обычно такая же, как и прожиточный минимум.

Разновидности пенсий по государственному пенсионному обеспечению

Этот тип выплачивается по правилам, прописанным в Законе. Виды пенсий по государственному пенсионному обеспечению разделяются на несколько. Первая группа – пенсия за выслугу лет.

Попадают под нее:

- военные;

- летчики гражданской авиации;

- космонавты;

- госслужащие.

Лица, находящиеся на государственной службе, должны иметь стаж не меньше 15 лет. Спецификой ю является то, что должность не может прерываться больше года. То есть стаж в идеале должен быть непрерывным. Летчики и космонавты должны быть гражданами нашей страны, иметь стаж: мужчины от 25 лет, а женщины от 20 лет. Для военных срок выполнения должностных обязанностей составляет не меньше 20 лет. При этом пенсионным считается возраст в 45 лет.

Государственная пенсия по старости определяется тем, кто пострадал в результате радиационных и техногенных катастроф. Условия для начислений зависят от статуса человека, от характера выполняемых работ, времени и места проживания. Например, участники ликвидации аварии ЧАЭС в 1986-1987 году могут пойти на пенсию в 50 и 45 лет (муж. и жен.). Если же принимали участие в 1988-1990 году, то по достижению 55 (муж.) и 50 (жен.) лет.

Государственная помощь по утере кормилица назначается нетрудоспособным членам семьи, где есть погибший военный, а также люди, пострадавшие из-за катастроф.

Таким образом, система пенсионного обеспечения в нашей стране находится на стадии развития. Предусмотрена материальная поддержка всех видов граждан. В любом случае она не меньше прожиточного минимума, который устанавливается для каждого региона свой.

Тот самый, что выдает пенсию

Пенсионный фонд России (ПФР) — один из трех государственных внебюджетных фондов, которые оказывают социальные услуги населению.

Именно в ПФР оформляют пенсию по старости, по инвалидности и по потере кормильца, а также маткапитал, некоторые пособия и выплаты, в том числе в качестве господдержки во время пандемии коронавируса. Еще в ПФР выдают СНИЛС — страховой номер индивидуального лицевого счета гражданина в системе пенсионного страхования.

Разберемся, как устроен и работает пенсионный фонд.

Что такое ПФР

Пенсионный фонд России основали в декабре 1990 года специально для работы с пенсионерами и пенсиями, которые они должны получать. Эта организация существует по сей день, хотя ее структура несколько изменилась.

ПФР — не государственный орган, но он подотчетен государству. Это отдельная организация с собственным бюджетом, который не входит в федеральный, региональный или муниципальный бюджеты, — изымать из него деньги никто не может.

Бюджет пенсионного фонда пополняется в основном взносами работодателей и ИП, но есть и другие источники — о них расскажу ниже. Эти деньги уходят на выплату пенсий.

Правила подсчета стажа, условия назначения и размеры пенсий определяет государство, а не ПФР. По своей инициативе фонд деньги не раздает и не решает, сколько кому заплатить. Все, что он делает для пенсионеров, прописано в законах.

Отделения пенсионного фонда есть в каждом субъекте РФ, в каждом крупном городе и районном центре. Главный офис находится в Москве.

Негосударственные пенсионные фонды (НПФ) тоже выплачивают пенсию людям, но для этого нужно заключить пенсионный договор.

В России несколько десятков НПФ — можно выбрать любой. Деньги в НПФ может перевести сам застрахованный по программе негосударственного пенсионного обеспечения или работодатель, если, например, в компании есть специальная программа корпоративной пенсии. Также в НПФ можно перевести свою накопительную пенсию, которая сформировалась до моратория.

НПФ инвестирует поступившие деньги в ценные бумаги и получает с этого доход. Проценты накапливаются, и в результате растет размер будущей пенсии застрахованного лица.

Отличие ПФР от НПФ в том, что бюджет пенсионного фонда входит в бюджетную систему РФ и он подотчетен государству, а НПФ — нет: это частная компания, которая работает по лицензии.

Задачи и функции Пенсионного фонда РФ

Задача ПФР — управление деньгами, а также выплата пенсий и социальных пособий жителям РФ.

- Ставит граждан на пенсионный учет.

- Устанавливает и выплачивает страховые пенсии по старости, по инвалидности и по потере кормильца, а также пенсии по государственному пенсионному обеспечению, социальные пенсии и пенсии госслужащим.

- Доплачивает разницу между социальной пенсией и прожиточным минимумом, установленным в регионе проживания пенсионера.

- Выплачивает пенсионные накопления — накопительную часть пенсии.

- Выплачивает ряд детских пособий, например 10 000 Р семьям с детьми от 3 до 16 лет в период пандемии коронавируса.

- Устанавливает и выплачивает ежемесячные денежные выплаты ветеранам боевых действий и ветеранам труда.

- Выдает сертификаты на маткапитал и т. д.

У ПФР есть и более глобальные функции. Например, он инвестирует деньги застрахованных лиц в ценные бумаги, а также сотрудничает с другими странами по вопросам пенсионного обеспечения.

Структура ПФР

Пенсионным фондом руководит правление ПФР — председатель и четыре его заместителя. Председателя правления назначает правительство.

Система Пенсионного фонда РФ и его территориальных органов имеет трехуровневую структуру.

Как устроена система ПФР

| Уровень | Что входит |

|---|---|

| Федеральный уровень | Центральный аппарат: исполнительная дирекция ПФР, ревизионная комиссия ПФР |

| Региональный уровень | Отделения ПФР в субъектах РФ |

| Местный уровень | Управления — самостоятельные отделы — ПФР в городах или районах |

Система ПФР устроена так:

- Федеральный уровень — центральный аппарат, в который входят исполнительная дирекция ПФР, ревизионная комиссия ПФР.

- Региональный уровень — отделения ПФР в субъектах РФ.

- Местный уровень — управления — самостоятельные отделы — ПФР в городах или районах.

Правление ПФР определяет перспективные и текущие задачи пенсионного фонда, утверждает бюджет, сметы расходов ПФР и его органов, в том числе фонд оплаты труда, а также отчеты об их исполнении. Кроме того, правление ПФР определяет его структуру и штаты, назначает и увольняет руководителей центрального аппарата.

Исполнительная дирекция считает, планирует и исполняет бюджет ПФР, инвестирует деньги, обеспечивает безопасность персональных данных, занимается административными вопросами вроде госзакупок и общения со СМИ.

Ревизионная комиссия контролирует правомерное, целевое и эффективное использование бюджетныֹх средств по всей структуре ПФР — следит, чтобы деньги не разворовывались и не тратились непонятно куда.

Территориальные отделения в субъектах РФ включают в себя руководство, отделения и отделы. К руководству относятся: управляющий отделением, его заместители, специалисты.

Отделы бывают, например, такие:

- организации и назначения пенсии;

- социальных выплат;

- организации персонифицированного учета;

- казначейства и др.

Все отделы не счесть, их количество зависит от размера населенного пункта: чем больше жителей, тем больше аппарат местного пенсионного фонда.

Руководство и отделы в города и районах (муниципалитетах) устроены аналогичным образом.

Еще есть информационный центр персонифицированного учета — это самостоятельное юридическое лицо, которое отвечает за формирование и ведение баз данных ПФР. То есть всю электронную базу данных будущих и настоящих пенсионеров хранят в этом информационном центре.

Территориальный аппарат и окружные управления раньше входили в структуру ПФР, но сейчас их нет.

Доходы ПФР

Бюджет пенсионного фонда формируется из нескольких источников:

- Страховых взносов, которые перечисляют работодатели и ИП.

- Добровольных взносов физических лиц и организаций.

- Доходов от инвестирования временно свободных средств.

- Сумм пеней и других финансовых санкций.

- Средств, которые поступили из федерального бюджета.

Все эти деньги аккумулируются и инвестируются, а потом выплачиваются пенсионерам и тратятся на нужды самого ПФР.

Обязательные и добровольные отчисления в пенсионный фонд дают застрахованному лицу страховой стаж, от которого зависит размер пенсии. Пока идут отчисления — идет стаж, как только отчисления прекращаются — стаж приостанавливается.

Расходы ПФР

В законе прописано, на что должны тратиться деньги пенсионного фонда. Вот куда уходят средства:

- Выплата пенсий, положенных по закону.

- Доставка пенсий: почтовыми переводами, наличными, переводами на банковские счета пенсионеров.

- Финансовое и материально-техническое обеспечение деятельности ПФР: ремонт помещений, закупка обстановки и канцтоваров, зарплата работников.

- Уплата гарантийных взносов в фонд гарантирования пенсионных накоплений — страхование накопительной части пенсии, которую ПФР инвестирует так же, как и НПФ.

Платежи в Пенсионный фонд РФ

Около 60% бюджета ПФР пополняется за счет страховых взносов. Взносы с плательщиков собирает налоговая — так сделали для удобства сбора и контроля уплаты всех взносов. Потом деньги передают в ПФР, и тот уже распоряжается ими. При этом деньги считаются собственностью РФ.

Кто вносит платежи — перечислено в налоговом кодексе. Это:

- Работодатели или заказчики — за людей, которым выплачивают зарплату или другое вознаграждение.

- ИП, адвокаты, нотариусы, арбитражные управляющие — за себя.

Если у плательщика несколько категорий, то он платит взносы по каждому основанию. Например, ИП с работниками платит взносы и за себя, и за своих работников.

Сумму взносов за работников и за себя считают по-разному.

Работодатель ежемесячно платит за работника 22% от начисленной зарплаты до тех пор, пока сумма заработка за год не достигнет 1 292 000 Р . Это ограничение актуально для 2020 года. После этого страховой взнос будет рассчитываться исходя по формуле: зарплата × 10%.

Например, зарплата Иванова — 140 000 Р . С января по сентябрь 2020 года Иванов заработает 1 260 000 Р , а работодатель будет ежемесячно платить пенсионные страховые взносы:

140 000 Р × 22% = 30 800 Р .

В октябре сумма заработка Иванова станет 1 400 000 Р — превысит лимит 1 292 000 Р . Поэтому часть взносов в октябре нужно исчислить по ставке 22%, а часть — по 10%.

В ноябре и декабре за Иванова нужно будет заплатить:

140 000 Р × 10% = 14 000 Р .

Если ИП или организация входит в реестр МСП, то с 1 апреля 2020 года из-за коронавируса они уплачивают страховые взносы по новому порядку:

- с зарплаты в части 12 130 Р — 22%, то есть 2668,6 Р ;

- с зарплаты в части, превышающей 12 130 Р , — 10%.

Компании и ИП, которые пострадали от коронавирусной инфекции, могут вообще не платить страховые взносы за работников за три месяца: апрель, май и июнь 2020 года.

ИП и люди, которые занимаются частной практикой, — нотариусы, адвокаты, оценщики, медиаторы — должны платить пенсионные взносы за себя.

В 2020 году они должны заплатить 32 448 Р . Если годовой доход превысит 300 000 Р , то сверх этой суммы они должны заплатить еще 1%.

Например, адвокат Александр за год заработал 1 500 000 Р . Он должен заплатить:

32 448 Р + (1 500 000 Р − 300 000 Р ) × 1% = 44 448 Р .

Для ИП из отраслей, пострадавших от коронавирусной инфекции, сумму страхового взноса уменьшили на 12 130 Р . Поэтому в 2020 году нужно будет заплатить 20 318 Р фиксированной суммы.

Отчетность перед ПФР

Перед пенсионным фондом отчитываются работодатели — те, кто платит взносы за работников или исполнителей.

Предпринимателям и тем, кто занимается частной практикой и платит взносы только за себя, документы сдавать не нужно.

СЗВ-М страхователи сдают ежемесячно до 15 числа. В этом отчете пишут ФИО и СНИЛС застрахованных лиц.

СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

Этот отчет сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую книжку, а также при подаче им заявления о выборе формы трудовой — до 15 числа следующего месяца.

СЗВ-стаж и опись передаваемых сведений по форме ОДВ-1 отправляют раз в год до 1 марта года, следующего за отчетным. В этом отчете указывают общую сумму уплаченных пенсионных взносов и период работы застрахованного лица.

Отчеты отправляют электронно — если у страхователя трудится больше 25 человек, включая тех, кто работает по гражданско-правовым договорам. Если численность сотрудников меньше, можно отправлять бумажные или электронные отчеты — по выбору.

Читайте также: