Какие финансовые инструменты составляют альтернативу пенсии

Многие люди задумываются об альтернативной пенсионной системе и способах сбережения капитала на старость. Объектов для инвестиций существует множество, как на фондовом рынке, так и вне его пределов. Однако значительная часть из них лишена главных достоинств, присущих качественной пенсионной системе: предсказуемости величины сбережений на горизонте большого числа лет и возможности не «обращать внимание» на объект своих инвестиций.

Мы часто пишем о том, как грамотно выбирать облигации для инвестирования, находить недооцененные выпуски, формировать из отдельных бумаг надежные портфели. И даже ведем несколько модельных портфелей на своем портале, как пример диверсификации вложений для инвесторов. Однако все это требует непрерывного контроля над своими инвестициями. Сегодняшний обзор не об этом. Разбираемся, в какие бумаги вложить деньги, чтобы забыть об этой «проблеме» на 5-10 лет.

Создаем собственный пенсионный фонд

Недавно на наш портал пришел вопрос:

«Подскажите облигации с хорошей доходностью, в которые можно вкладываться долгое время (15-30 лет) с целью формирования своего собственного пенсионного фонда».

Инструменты с указанным горизонтом инвестирования на российском рынке найти не так уж и просто. Но вложить капитал и 5-10 лет не задумываться о своем портфеле вполне возможно. Мы изучили все поле доступных для инвесторов локальных облигаций и приготовили пример пошаговой инструкции выбора бумаг «на старость». Ну и, конечно, не забыли про «подводные камни».

ШАГ 1 — Выбираем бумаги

Начнем с того, где искать. Так как мы создаем «личный пенсионный фонд», рассматривать в данном обзоре будем только рублевые облигации, которые инвестор может приобрести на локальном рынке.

Все бумаги в данной группе можно разделить на три большие категории: государственные обязательства, корпоративные облигации и муниципальные займы.

Наш инвестор готов рассматривать вложения в бумаги, принадлежащие любой из них. Главное, чтобы они удовлетворяли остальным критериям.

Классические пенсионные фонды не избегают инвестиций в облигации корпоративного сектора. Например, в структуре инвестиций НПФ Сбербанка на их долю приходится 55%. Чем наш пенсионный фонд хуже? Всего бумаг, принадлежащих перечисленным категориям, набралось около тысячи.

Единственное исключение, которое мы сделали, касается облигаций с плавающей ставкой купона. Оно объясняется изначальным требованием, поставленными перед «личным пенсионным фондом», а именно максимальная предсказуемость будущей доходности на капитал.

ШАГ 2 — Определяемся с горизонтом

Наш инвестор готов потратить время на выбор облигаций в свой портфель, но не готов повторять эту процедуру ежегодно, и даже каждые пару лет. Поэтому наша задача — найти «длинные» бумаги, требующие замены не чаще, чем один раз в пять лет. Будем рассматривать облигации с дюрацией от 5 до 15 лет, что соответствует ближайшей дате погашения в 2024 г. Всего таких бумаг на российском рынке оказалось 56.

«Доплыли» до первого камня

При поиске бумаг с предпочтительным сроком жизни следует обращать внимание не только на дату погашения, но и на дату ближайшей оферты. Оферты бывают двух типов: Put и Call.

В первом случае держатель бумаги имеет право предъявить ее эмитенту к выкупу в заранее оговоренный срок до погашения. В свою очередь, эмитент, после прохождения оферты имеет право изменить величину купона для оставшихся держателей, или даже сделать ее нулевой.

Во втором случае эмитент имеет право выкупить у держателей свои обязательства в заранее оговоренный срок до погашения. Естественно он воспользуется этим правом, если перестанет нуждаться в данном источнике финансирования, или в случае, если возникнет возможность рефинансироваться дешевле. Как например в последний год, когда доходности облигаций неуклонно снижались.

В обоих случаях инвестор не может зафиксировать желаемую ставку доходности до погашения, как и избавиться на этот период от необходимости подбирать новые инструменты для вложений капитала. Поэтому, если срок до погашения облигации 10 лет, а до ближайшей оферты — три года, ориентироваться стоит на последнюю дату.

Чтобы отсортировать бумаги с длительным сроком до погашения, но близкой офертой Put, нужно ориентироваться на значение дюрации, которое можно найти в терминале QUIK. Все, что более 5 лет, нам подходит.

С офертой Call дело обстоит сложнее. Дюрация, публикуемая в QUIK, ее не учитывает. Поэтому перед инвестицией в выбранную бумагу лучше ознакомиться с ее эмиссионными документами, чтобы не напороться на этот «камень».

Из отсортированных по дюрации изначально 56 бумаг, у 12 присутствует возможность оферты Call в 2023 г., или ранее. Исключаем их из нашего списка. В итоге остается 44 облигации.

ШАГ 3 — В поисках ликвидности

Ликвидность — к этому термину мы еще вернемся более подробно. А сейчас же перед нами стоит цель просто исключить из списка бумаги, торги по которым фактически не ведутся. Чаще всего это вызвано тем, что практически 100% выпуска скупили стратегические инвесторы, которые намерены держать бумаги до погашения.

Определить такие выпуски можно проанализировав историю сделок по дням или просто заглянув в биржевой стакан и увидев там пустоту, либо пару одиноких заявок. Наш список сократился уже до 30 бумаг.

ШАГ 4 — Держимся подальше от рисков

От историй с повышенным риском лучше отказаться. В противном случае придется следить за новостным потоком, отчетностью и массой других показателей, чего «наш инвестор» делать не планирует.

В итоге остается 28 бумаг, подходящих для нашего пенсионного фонда по формальным критериям.

В «шорт-лист» попало 12 ОФЗ, 14 корпоративных облигаций и всего 2 выпуска муниципальных бондов. Это около 2,7% от изначальной выборки.

Дюрация представленных бумаг колеблется от 5 до 10 лет. Ближайшая бумага будет погашена в августе 2023 г. — это инфляционный линкер 52001, а погашения самой длинной из представленных облигаций придется ждать до 2036 г.

Почему такое небольшое число компаний предлагает инструменты со столь значительным сроком до погашения?

Во-первых, чтобы найти спрос у инвесторов, качество эмитента должно быть высоким и, главное, хорошо прогнозируемым во времени. Во-вторых, эмитент, выпуская длинные бумаги с фиксированной ставкой купона, берет на себя риск повышенных затрат на обслуживание долга в сравнении с рынком, если процентные ставки значительно упадут относительно момента эмиссии.

Не удивительно, что значительная часть списка пришлась на ОФЗ, ведь государство — самый надежный эмитент.

Среди корпоративных эмитентов мы также видим преимущественно госкомпании и всего один частный выпуск МТС 1-Р6. Последний как раз подходит выше обозначенным требованиям: крупный эмитент с предсказуемым бизнесом, приносящим стабильный денежный поток вне зависимости от экономической ситуации.

Два квазигосударственных выпуска Санкт-Петербургской и Оренбургской областей можно спокойно отнести в категорию ОФЗ. Идем дальше.

ШАГ 5 — Важно купить по хорошей цене

И снова ликвидность. Обычно, рассматривая бумаги для облигационных портфелей или инвестиционных идей, мы стараемся выбирать наиболее ликвидные бумаги. Это делается для простоты покупки по хорошей цене, а также возможности быстрого выхода из бумаги, когда инвестиционная идея реализовалась.

Сейчас интерес представляет только возможность покупки по привлекательной цене. Так как мы условились держать бумагу до погашения, рыночные колебания нас волнуют мало. Эталоном по ликвидности выступают ОФЗ с постоянным купоном (ПД), в которых ежедневно проходит большое число сделок, а спреды между ценой покупки и продажи минимальны. Исключением служит выпуск 46012, частично амортизированный и выкупленный на 75%. Он продемонстрировал худшую ликвидность из оставшихся бумаг и был вычеркнут из списка. Теперь осталось 27 бумаг.

Как ликвидность помогает в покупке облигаций? От элементарной скорости исполнения выставленной заявки до помощи в определении справедливой цены сделки. Считается, что рыночная цена является наиболее точной оценкой бумаги в текущий момент времени. Однако данный тезис остается справедливым ровно до того момента, пока на рынке присутствует большое число продавцов и покупателей, т.е. торги ликвидны. А если в стакане лишь несколько заявок, то есть шанс, что лучший Ask слишком высок, а Bid слишком занижен.

Очередной «подводный камень»

Как оценить справедливую цену покупки облигации, если ликвидность торгов низкая? Самый простой способ сравнить с аналогами с одинаковой величиной дюрации. Но что, если проблемы с ликвидностью присутствуют на всем рынке?

В таком случае можно обратиться к первичным размещениям бумаг с похожим уровнем качества, если они конечно присутствуют в данный момент. Для того чтобы унифицировать оценку воспользуемся понятием G-спреда. Это разница в доходности между выбранной облигацией и G-кривой, построенной на основе ОФЗ. Ее последние значения можно найти на Мосбирже .

В ближайшие дни свои три выпуска с офертой в 2025 г. размещает Газпром. После сбора заявок ориентир по доходности составил 8,25%. Это эквивалентно спреду около 70 б.п. к G-кривой. Этого ориентира стоит придерживаться, покупая перечисленные выше корпоративные бумаги из нашего списка.

Посмотрим, как обстоит ситуация с G-спредом на рынке. Мы сознательно «выбросили» из анализа все ОФЗ, так как сама G-кривая строится на их основе. Спред муниципальных облигаций теоретически должен быть ниже, чем у представленных корпоративных. Прирост уровня риска в сравнении с ОФЗ у них совсем небольшой, я бы субъективно оценил его в 30 б.п.

Для основной массы бумаг значение G-спреда расположилось от 14 до 52 б.п., т.е. у всех доходность ниже той, что Газпром предлагает при размещении. Какая-то премия за продажу большого количества бумаг единовременно (размещение) возможна, но явно не более 20-25 б.п. То есть более-менее справедливая рыночная цена была только у бумаг МТС, Газпром Капитал Б-04 и у облигаций Оренбургской области, учитывая их квазигосударственный характер.

Опасность или возможность

Все просто: данные облигации — субординированные и имеют чуть более высокий риск.

Для госбанка, коим является РСХБ, проблемы с субордами маловероятны. Тем не менее, вопрос о включении такого типа бумаг в портфель каждый «пенсионный фонд» должен решать для себя сам.

Ну и последний «камень»

После прочтения может возникнуть вопрос: зачем БКС вообще ведет какие-то портфели, постоянно ищет из заменяет одни выпуски другими, если можно сделать, как описано в статье?

Все просто. Фиксируя доходность сейчас и на 10 лет вперед, вы можете только предполагать, какой уровень ставок будет на рынке в будущем. Если ставки значительно вырастут, можно на протяжении нескольких лет получать доходность ниже рынка, а в какие-то моменты и ниже инфляции. Для этого мы собираем портфели из бумаг с разной дюрацией, чтобы нейтрализовать фактор неопределенности во времени. Но и на этот случай есть свой длинный инструмент.

Мы обошли вниманием два инфляционных линкера: ОФЗ 52001 и ОФЗ 52002, и это было явно незаслуженно. Номинал этих бумаг раз в полгода индексируется на величину инфляции, а «сверху» платится фиксированный купон 2,5% от номинала. При этом стоит отметить, что не от начального, а от проиндексированного номинала. На наш взгляд, это отличное вложение для большого капитала, который ищет «тихую гавань».

Подводя итоги

Как мы выяснили, облигаций, в которые на нашем рынке можно вложить деньги на 5-10 лет и по-настоящему «забыть» не так много, но и их дефицита не наблюдается. Крайне консервативные инвесторы могут выбрать лишь ОФЗ с самым минимальным риском. Также можно разбавить портфель корпоративными бумагами наиболее качественных отечественных эмитентов, получив за это премию 40-70 б.п.

- 7,7% при инвестировании только в гособлигации

- Показатель может вырасти до 7,8-7,9%, если добавить обязательства муниципалитетов

- На 8-8,1% можно рассчитывать при добавлении корпоративных облигаций (за исключением субордов)

Главные условия соблюдены: доходность предсказуема и портфель можно не трогать на протяжении десятка лет. Осталось только начать инвестировать, пока до пенсии еще далеко.

БКС Брокер

Последние новости

Рекомендованные новости

Мнения аналитиков. О дивидендах Лукойла и Сбербанка

Акции Сбербанка обновили максимумы за 2,5 года

Роснефть возобновила обратный выкуп акций — позитивно или не очень?

Акции ТМК растут после публикации отчета. Что с прибылью

Золото. Тренд меняется

Нефтяное ралли встало на паузу

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2020. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Государственные пенсии никогда не будут высокими для большинства русских пенсионеров, констатируют эксперты. Выход - нужно накапливать на пенсию самому. Как это делать, на что обратить внимание и о каких проблемах стоит знать, чтобы не остаться в дураках?

Сейчас куча проблем вокруг пенсионной реформы… Что-то меняют, убирают, добавляют… Непонятно, когда что-то изменится. А пока изменения будут выполняться - поговорим о менее отдаленные перспективы пенсионного обеспечения.

Есть ли альтернатива Пенсионному фонду? Есть! Накопительная пенсионная система.

Выход из ситуации с нищим Государственным пенсионным фондом эксперты пенсионной реформы видят в замене солидарной системы на накопительную.

Различия накопительной системы от солидарной:

- взносы, которые платит человек, является ее собственностью. То есть человек в случае наступления каких-то критических обстоятельствах, например, тяжелой болезни, сможет использовать эти деньги на лечение. Так же - если человек не доживает до пенсии, то эти средства наследуются ее семьей;

- взносы накапливаются и приносят инвестиционный доход этому человеку через инвестирование в различные сферы экономики. Это преимущество и для человека, и для государства;

- такая система не предусматривает каких повышений перед выборами размеров пенсий, а зависит от того, сколько человек работает и как платит взносы.

Чем лучше человек будет работать и чем больше платить взносов, тем больше будет получать на пенсии.

Негосударственные пенсионные фонды

Мир уже давно пользуется такими накопительными возможностями: это индивидуальные пенсионные счета и система негосударственного пенсионного обеспечения. Суть ее в том, что человек работает и с доходов отчисляет средства на личные счета, и эти отчисления может делать или сам человек, или его работодатель. И когда человек уходит на пенсию - получает оттуда деньги.

Чтобы не считать на пенсии копейки, стоит о ней позаботиться смолоду. На государство надежды мало.

Возможности для обеспечения в старости надо готовить, пока работаешь. Государственная пенсия не может быть большой. Количество людей, которая работает, небольшая и возможности Пенсионного фонда соответствующие.

Как действуют негосударственные пенсионные фонды

Для осуществления накопления, приумножения и выдачи пенсионных сбережений существует целая структура. Каждый фонд для обслуживания еще нанимает три профессиональные организации: администратора, который ведет счета этого пенсионного фонда, компании по управлению активами, выполняет работу по сохранению и приумножению этих средств (инвестировать деньги в различные активы, обеспечив диверсификацию рисков), и банк-хранитель, где открывается счет и осуществляются все финансовые операции.

Каждый негосударственный пенсионный фонд название, которое не может изменять, потому что это учреждение создается пожизненно. Если человек вложил туда деньги, то она является владельцем этого вклада пожизненно, а в случае смерти эти средства переходят в собственность наследников этого человека.

Важно выбрать надежный пенсионный фонд. Для этого нужно посмотреть на его результаты деятельности. Вся эта информация открыта и ее можно найти в интернете. Стоит обратить внимание: имеет негосударственный пенсионный фонд собственный сайт и есть ли там возможность доступа к счету для вкладчика, насколько прозрачно фонд отчитывается о том, куда и какие активы вкладывает, какие компании обслуживает этот фонд, кто его администратор и компания по управлению активами , насколько они стабильны и действенны.

Накопить на "пенсионную путешествие" можно собственными силами

После избрания фонда вам необходимо открыть там счет, выбрав пенсионную схему - то есть определить, как будут выплачиваться средства - раз в месяц или в год, или не регламентировано, когда есть деньги.

Лучше всего - платить регулярно. Даже просто написать заявление в бухгалтерию - и пусть ежемесячно выплачивается небольшая сумма. Важно, чтобы начался этот процесс.

Риски негосударственных пенсионных сбережений

Возможность получать накопленную пенсию — это хорошо, но негосударственные пенсионные фонды — это специфическая рыночная организация, которая не может сама по себе развиваться. Она идет в параллельном развитии с финансовым рынком страны.

Это уже дело каждого, принимать такое решение или нет… Немножко статистики для размышления. По статистике западных стран, сбережения на пенсию люди начинают делать с 25 лет.

Предположим, удается ежемесячно откладывать 100 долларов на человека. В год 1000, за 30 лет трудового стажа 30000 долларов - без процентов. После выхода на пенсию сумма, которую вы получите, при условии валютного вклада под 5% годовых, удвоится и составит около 60 000 долларов. Если оба члена семьи будут иметь индивидуальные счета, считайте на старость накопят около 120 000 долларов США. Расчет идеальный, но этой суммы достаточно для того, чтобы чувствовать себя человеком на пенсии и продолжать жить, а не существовать.

Подписывайтесь на канал.

Делитесь вашим мнением в комментариях и социальных сетях.

Инструменты добровольных пенсионных накоплений

Накопить на пенсию можно несколькими способами (а еще лучше – использовать их комбинацию).

Банковский депозит

Доступен любому – минимальный объем вложений практически не ограничен. Копить можно и в рублях, и в валюте. Есть вклады с возможностью регулярного пополнения для увеличения дохода. Преимущество депозитов – высокая надежность: гарантия дохода, а также сохранности вложений, благодаря системе страхования вкладов. В то же время банковские проценты по вкладам редко опережают инфляцию, а для защиты вклада, если он превышает 1 400 000 рублей, его придется дробить и разносить по разным банкам.

Индивидуальный инвестиционный счет (ИИС)

Его можно открыть в брокерской или управляющей компании, либо в банках, имеющих подразделения по управлению активами. Счет открывается не менее чем на три года в рублях, с возможностью пополнения не более чем на 400 000 рублей в год. Управляющие, как правило, предлагают на выбор несколько инвестиционных стратегий с разной комбинацией риска и доходности. Можно инвестировать и самостоятельно – в акции и облигации. Инвестиции возможны только в российский фондовый рынок. Владелец счета имеет право на налоговый вычет: либо возврат 13% от вложенной на счет суммы (максимум – 52 000 рублей от 400 000 рублей за год), либо освобождение от уплаты НДФЛ (подробнее см. раздел НДФЛ) на полученный по итогам трех лет инвестиционный доход.

Паевые инвестиционные фонды (ПИФы)

Вкладчики являются владельцами паев, доход складывается из роста стоимости пая. Вклады возможны только в рублях. На средства вкладчиков управляющая компания покупает активы (акции, облигации, валюту, векселя, опционы – разрешенные активы определены для каждого типа фонда законодательно). Вкладчик получает доход при продаже своего пая обратно управляющей компании.

Полис накопительного (или инвестиционного) страхования жизни

Это комбинация традиционного страхования жизни и накопления капитала. Полисы, как правило, долгосрочные – до 20 и более лет, с регулярным внесением взносов. Взносы возможны в рублях или в валюте. Часть средств идет на страхование риска смерти (в таком случае страховая сумма выплачивается семье застрахованного), другая часть инвестируется. По окончании действия полиса сумму накопленного, с учетом полученной доходности, можно получить либо сразу, либо в виде регулярных выплат. При покупке полиса страхования жизни сроком не менее чем на 5 лет можно получить налоговый вычет (максимум 15 600 рублей от 120 000 рублей). Договор о страховании можно расторгнуть досрочно.

Индивидуальный пенсионный план

Это договор негосударственного пенсионного обеспечения (НПО), который заключается с негосударственным пенсионным фондом (НПФ). Вы вносите в НПФ взносы, сумма и периодичность которых устанавливаются договором (минимальный взнос может начинаться от 1 000 рублей). Взносы возможны только в рублях. По окончании договора НПФ выплачивает негосударственную пенсию, в случае смерти застрахованного накопления получают наследники. По взносам на НПО до 120 000 рублей в год также можно получить налоговый вычет (максимум 15 600 рублей). НПФ можно менять в течение жизни.

Золото

Можно покупать слитки, инвестиционные монеты или открыть обезличенный металлический счет (ОМС) – нечто вроде депозита, но только не в деньгах, а в граммах драгоценных металлов. На долгом горизонте доходность вложений в эти «вечные ценности» растет, на коротком и среднем может и падать. Этот вид инвестиций требует дополнительных затрат, снижающих доходность: при покупке слитков придется заплатить НДС (18%), с полученного дохода по операциям с ОМС – уплатить НДФЛ (13%). Гарантии по банковским вкладам на ОМС не распространяются. Инвестиционные монеты нужно где-то хранить: возникает вопрос безопасности.

Осенью Минфин представил новый инструмент — гарантированный пенсионный план (ГПП). Гражданам предложили добровольно отчислять часть своих доходов в НПФ, создавая тем самым себе подушку, из которой будет выплачиваться накопительная пенсия (подробно о плюсах и минусах новой пенсионной системы мы писали здесь). Власти обещают индексировать взносы и гарантировать их сохранность через АСВ. В первый же год работы системы они надеются привлечь около 1 трлн рублей от граждан.

«Если бы гипотетический клиент спросил у меня, как ему накопить на пенсию, я бы ни за что не посоветовал использовать этот план», — говорит финансовый консультант FCP Financial Management Ltd Исаак Беккер.

По его словам, граждане потеряли доверие к государственной пенсионной системе после заморозки накопительной пенсии в 2014 году. Так что теперь он рекомендует копить на пенсию самостоятельно, без помощи государства. «Главным недостатком ГПП, на наш взгляд, является слабое доверие населения к государственным долгосрочным инициативам», — указывает в обзоре и аналитик Райффайзенбанка Станислав Мурашов.

Альтернативный инструмент для накоплений — индивидуальный инвестиционный счет (ИИС), при помощи которого можно вложиться в рыночные активы и получить налоговый вычет.

Forbes разбирался, как следует инвестировать, чтобы накопить себе на достойную пенсию.

Плюсы и минусы

Главный плюс инвестсчета по сравнению с ГПП — более высокая доходность, говорит гендиректор консалтинговой компании «Личный капитал» Владимир Савенок. По просьбе Forbes Савенок сравнил доходность накоплений через гарантированный пенсионный план и ИИС.

Если доход составляет 100 000 рублей в месяц, то, отчисляя 6% или 6000 рублей в месяц в течение 20 лет в ГПП, можно получить доходность в 5% годовых — такова средняя номинальная доходность инвестиций НПФ в негосударственном пенсионном обеспечении.

«Итого за 20 лет вы инвестируете 1,44 млн рублей. Накопленный капитал составит 2,476 млн рублей. Этот капитал даст вам прибавку к пенсии в 13 758 рублей в месяц в течение 15 лет», — говорит Савенок.

Если инвестировать через ИИС те же самые 6% от дохода в 100 000 рублей, тогда за 20 лет можно накопить 4,594 млн рублей, так как предполагаемая доходность инвестиций составит не менее 10% с учетом налогового вычета. «И тогда надбавка к пенсии составит 25 523 рубля в месяц», — добавляет эксперт.

ИИС позволяет забирать средства со счета в любое время, но с потерей налогового вычета. Из ГПП же вытащить все вложенные деньги можно только в течение первых шести месяцев после открытия счета или после выхода на пенсию, но только если человек серьезно заболел.

Главный минус инвестсчета — это отсутствие гарантий со стороны государства. В ГПП власти обещают страховать все взносы через АСВ, на инвестсчетах же средства не застрахованы. В Госдуме с 2017 года находится законопроект, который должен ввести систему страхования средств на ИИС на сумму до 1,4 млн рублей, но распространяться она будет только на случаи банкротства брокера или управляющей компании.

По инвестсчету можно получить налоговый вычет. Существует два вида вычетов. Первый — 13% от суммы взноса, но не более 52 000 рублей в год. Второй вид вычета — освобождение от налога на прибыль. Для длительных инвестиций, к которым относятся накопления на пенсию, лучше выбрать второй тип, советует директор по стратегическому развитию УК «Альфа-Капитал» Дмитрий Логинов. Первый вид вычета больше подходит для краткосрочных вложений, соглашается аналитик «Алор Брокер» Алексей Антонов.

Также при выборе ИИС нужно решить, кто будет управлять этими деньгами. ИИС можно открыть через брокера, тогда человек будет сам или с помощью брокера работать с деньгами. А можно открыть ИИС в управляющей компании, говорит Антонов. Тогда УК займется управлением средствами, но возьмет за это комиссию — не более 2% в год, уточняет он.

С чего начать

В самом начале пути стоит приучить себя откладывать небольшие, комфортные суммы, и важно делать это регулярно — раз в месяц или раз в квартал, говорит руководитель направления активов с фиксированным доходом УК «Система Капитал» Антон Костин. Как правило, такой «комфортной» суммой считается 10% от месячного дохода.

Также в начале пути нужно быть осторожным с выбором поставщика финансовой услуги, предупреждает старший управляющий директор «Сбербанк Управление активами» Евгений Линчик. «Если это неизвестная компания, которая обещает золотые горы и при этом предлагает вывести деньги, например на Кипр, стоит насторожиться», — отмечает он.

Если у человека нет больших сбережений, ему стоит начать с депозита, считает Исаак Беккер. После того, как собрана небольшая подушка, ее можно диверсифицировать, покупая валюту, добавляет он. Рекомендуемые валюты — евро и доллар, пропорции между ними можно выбрать в зависимости от своих нужд. «Если кто-то видит себя на пенсии в Греции, то нужно больше евро, если кто-то хочет подсобить внуку в его учебе, например, в Йеле, то — больше доллара», — поясняет советник.

Пенсионный портфель

Опрошенные Forbes специалисты предлагают несколько вариантов, как можно собрать «пенсионный» инвестиционный портфель.

Прежде всего непрофессиональным инвесторам необходимо сразу отмести все спекулятивные виды инвестирования, такие как операции с валютой (форекс), так как это очень рискованный вариант, предупреждает Линчик. Пенсионные накопления должны быть безрисковыми, поэтому нужно, как это ни банально, диверсифицировать свой портфель.

Антон Костин из УК «Система Капитал» предлагает разделить пенсионный портфель на две части: защитную (минимум половина портфеля) и рисковую. Защитная часть будет включать ОФЗ или облигации корпоративных эмитентов первого эшелона, такие как «Газпром нефть», ВЭБ с дюрацией 3 года.

Рисковую часть портфеля Костин предлагает составить из акций, которые лежат в основе индекса Московской биржи, например бумаги «Лукойла», «Газпрома», Сбербанка.

Еще одна идея для консервативных пенсионных накоплений — это «вечный портфель» (permanent portfolio), говорит Евгений Линчик.

Концепцию «вечного портфеля» придумал в 1981 году американский инвестиционный консультант Гарри Браун, рассказывает Линчик. Структура его проста: деньги распределяются в равных долях между четырьмя активами – акциями, долгосрочными облигациями, золотом и валютой. В конце каждого года портфель ребалансируется обратно к изначальным весам. В «Сбербанк Управление активами» такие «вечные портфели» показывают среднюю доходность от 5% до 10% в валюте в год, уточняет Линчик.

«Такой состав сдерживает доходность той части портфеля, которая растет, но и предотвращает убытки по той части, которая движется вниз. Таким образом, какой бы ни была ситуация на рынках, минимум один из активов такого портфеля всегда растет. При этом такой подход требует не активного управления, а скорее финансовой дисциплины», — объясняет Линчик.

Похожую схему предлагает и Исаак Беккер. По его мнению, на данный момент безрисковый портфель, подходящий для пенсионных накоплений, должен состоять на треть из валюты (евро, доллар), на треть — из золота и еще на треть — из акций и облигаций «голубых фишек» — Сбербанка, «Яндекса», Coca-Cola, McDonald’s и других. «Это если говорить о составе портфеля на сегодняшний день. Но его состав должен обновляться примерно каждые пять лет», — говорит Беккер.

Место для акций

Особое внимание опрошенные Forbes эксперты уделяют вопросу о том, какую долю в таком портфеле могут занимать акции — наиболее рисковый из возможных инструментов.

По словам Вадима Логинова из «Альфа Капитала», долю акций можно посчитать по формуле, которая уже давно используется на Западе: это 100 – возраст = доля акций. «Это часто называют правилом «большого пальца». Но для России я бы рекомендовал вариант дисконтирования этой доли в 2 раза», — добавляет он.

Как правило, со временем степень «риска», то есть долю акций в таких портфелях снижают, говорит Исаак Беккер. Например, Владимир Савенок рекомендует покупать биржевые фонды, инвестирующие в акции и облигации глобальных компаний: Vanguard Total World Stock Index Fund ETF Shares (VT) и iShares Global Corp Bond UCITS ETF (CORP).

Савенок рекомендует следующее распределение между акциями и облигациями. Если до пенсии 10 и более лет, то 70% на фонд акций и 30% на фонд облигаций. Когда до пенсии остается 5-10 лет, то 50% акций и 50% облигаций. И если до выхода на пенсию остается менее 5 лет, нужно снизить соотношение акций к бондам до 30% к 70%.

Пока в России наблюдается крах модели «социально ответственного» государства, в большинстве цивилизованных стран происходит поиск новой модели социальной политики. Часть 2

Мы уже писали в предыдущем обзоре о неоднозначных планах российских финансовых властей, которые обозначают крах модели «социально ответственного» государства, сформированной в последние «тучные годы». Но то у нас. В большинстве развитых и развивающихся стран мира происходит поиск новой модели «государства всеобщего благосостояния» и проходят очень интересные социальные эксперименты. Экономический обозреватель интернет-издания «Реальное время» Альберт Бикбов с завистью отмечает, что пока мы топчемся на обочине, некоторые страны вплотную стали приближаться к коммунистическому идеалу общественного устройства.

Неподъемная конвенция

Еще в прошлом веке цивилизованное человечество поняло, что необходимы минимальные социальные стандарты, чтобы вообще назваться «цивилизованным обществом». В 1952 году Генеральная конференция Международной организации труда (МОТ) приняла Конвенцию № 102 «О минимальных нормах социального обеспечения» (далее — Конвенция 102).

Minimum minimorum цивилизованной системы социального обеспечения по Конвенции 102 содержит минимальные нормы для девяти разделов социального обеспечения. Эти разделы включают:

- медицинское обслуживание;

- выплаты по болезни;

- пособие по безработице;

- пособие по старости;

- пособие в случаях производственного травматизма;

- семейное пособие;

- пособие по беременности;

- пособие по инвалидности;

- пособие по случаю потери кормильца.

Государство, ратифицирующее Конвенцию 102, должно принять на себя обязательства по данной конвенции и прописать их в национальное законодательство (гармонизировать).

Minimum minimorum цивилизованной системы социального обеспечения по Конвенции 102 содержит минимальные нормы для девяти разделов социального обеспечения. Фото newokruga.ru

С момента принятия Конвенции 102 прошло уже 64 года. За это время ее ратифицировали 53 государства, которые включили ее положения в свое национальное законодательство и реализуют их в своей национальной политике. Среди них — большинство развитых стран Европы, Израиль, Япония, Мексика, Бразилия, Сенегал и другие страны, даже Албания. Конвенция 102 послужила в качестве модели для принятия Европейского кодекса социального обеспечения в 1964 году, где установлены минимальные социальные нормы на более высоком уровне, чем минимальные нормы, закрепленные в Международной трудовой конвенции №102. На сегодняшний день Европейский кодекс социального обеспечения ратифицировала 21 европейская страна.

Однако даже Советский Союз с весьма высоким уровнем социальной защиты не решился ратифицировать Конвенцию 102. А Россия и подавно — разговоры о ратификации постоянно вспыхивали, но и тут же гасли. Виной тому — высокие планки, заданные Конвенцией. Понятно, что еще более жесткий Европейский кодекс социального обеспечения, разумеется, ратифицирован не был. Другими словами, до сих пор в России не выполняются даже самые минимальные социальные нормы.

Что это за такие планки, которые уже 64 год богатая природными ресурсами Россия никак не может перепрыгнуть?

В частности, Конвенция 102 устанавливает пособие по болезни и по безработице на одном уровне с минимальным размером в размере 45% от предыдущего заработка. Правда, Конвенция позволяет ограничивать выплату пособий по болезни 26 неделями.

В России в 2016 году минимальный и максимальный размер пособия по безработице не изменится и составит соответственно 850 и 4900 рублей. Российское пособие по безработице не решает ни одну из задач соцзащиты вообще. Здесь мы вообще до Конвенции 102 здорово не дотягиваем…

Обеспечение по старости в 2014 году в России составляло 34,3%, в 2015 году — 36,3%, а в 2016 году будет не больше 34,2%. Фото j-agent.ru

Обеспечение по старости и обеспечение по случаю потери кормильца по Конвенции 102 составляет (так называемый коэффициент замещения) 40%. Между тем, по данным Счетной палаты, в 2014 году этот коэффициент в России составлял 34,3%, в 2015 году — 36,3%, а в 2016 году будет не больше 34,2%. А ведь Европа уже пересмотрела этот минимум по этому коэффициенту уже до 60% (!). При этом в Австрии, например, размер пенсии установлен в 70 процентов от заработка. А в ЮАР даже никогда не работавший человек будет получать $ 130 в месяц и сможет на эти деньги прожить, не голодая, уровень цен в стране позволяет. Минимальный размер оплаты труда человека, который установят с 1 июля 2016 года в Республике Татарстан, определен в 7309 рубля в месяц, около $109; в то же время расходы на содержание служебной собаки составляют 8-9 тысяч рублей ежемесячно. Минимальная выплата для пенсионеров в Республике Татарстан составляет 6 300 рублей. Средняя пенсия в Татарстане составляет 11 593 рублей, что на 800 рублей меньше всероссийского показателя. Средняя зарплата из официальных отчетов — 27 874 рублей. Вот и получается коэффициент замещения в Татарстане почти равен минимальному цивилизованному значению, но по покупательной способности наши и зарубежные минимальные пенсии просто несопоставимы.

Кроме того, Конвенция требует платить пенсию в размере 30% от заработка при стаже от 10 до 15 лет. Эти так называемые «неполные пенсии» в нашем пенсионном законодательстве отсутствуют как класс — минимальный стаж для получения страховой пенсии составляет 15 лет. Только с 2016 года механизм неполных пенсий начнет работать… Да и то не факт, учитывая очередные озвучиваемые нововведения на пенсионном фонде.

Если страна, несмотря на наличие огромных природных ресурсов, еле-еле выдерживает даже самые минимальные социальные требования полувековой давности и не собирается их гарантировать путем ратификации Конвенции 102 — значит мы как-то неправильно живем… Отношение к людям, грубо говоря, — недоброе, и меняться не собирается, судя по последним высказыванием наших экономических властей.

Ну ладно о грустном, посмотрим лучше на некоторые практики решения социальных проблем из жизни развитых стран. Повторимся, там идет настоящая «социальная революция», именно в этой социальной сфере сейчас перед всеми развитыми странами стоит самый мощный вызов — и кто правильно на него ответит, тот получит мощное преимущество в постиндустриальном мире. Трудно описать тот многообразный социальный инструментарий западных стран в рамках одной статьи (тут даже формата книги еле-еле хватит), но остановлюсь на самых ярких, на мой взгляд, инновациях.

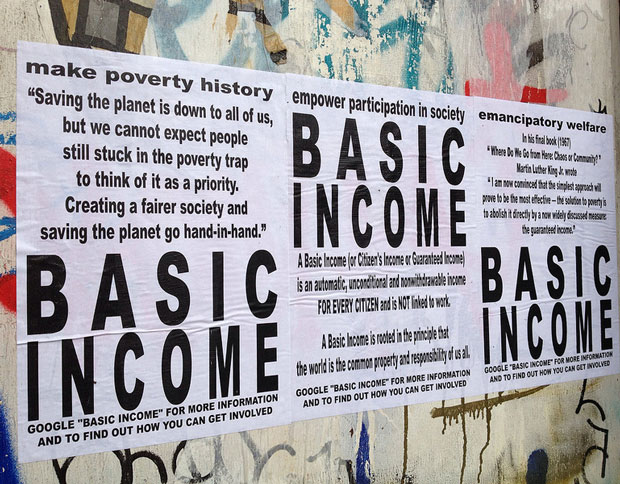

Безусловный основной доход (БОД) – фиксированная сумма денег, выделяемая ежемесячно гражданам без каких бы то ни было условий. Фото attn.com

Коммунизм уже на пороге

Самая яркая и, пожалуй, самая революционная инновация последнего времени — безусловный основной доход (БОД, базовый доход, BI (Basic Income — англ.)

Безусловный основной доход (БОД) — фиксированная сумма денег, выделяемая ежемесячно гражданам без каких бы то ни было условий. Она заменяет собой существующие льготы и пособия и, теоретически, должна улучшить как качество жизни, так и экономическую ситуацию. Самой ранней моделью подобной системы считают модель англо-американского философа Томаса Пейна, который в книге «Agrarian Justice» (1795 год) описал выплачиваемый властями основной доход всем лицам старше 21 года. Для Пейна основной доход означал, что каждому человеку принадлежит доля в общем национальном производстве. В Канаде либеральное правительство предложило ввести БОД в 1985 году, но из-за нехватки денег предложение не прошло.

В ряде стран были проведены пилотные программы по введению безусловного основного дохода. В большинстве случаев результаты были положительными. Опасения о том, что бедные будут тратить деньги на алкоголь или наркотики, не оправдались:

- В Намибии с января 2008 по декабрь 2009 жители Омитаре и Очиверо получали 100 намибийских долларов в месяц. В заключении отмечается уменьшение бедности, повышение экономической активности, уменьшение уровня преступности, увеличение уровня посещаемости в школах;

- Финляндия с 2017 года в течение двух лет будет выплачивать по €550 10 тысячам трудоспособных финнов независимо от их занятости. Сумма примерно равна пособию по безработице и рассчитана исходя из минимальных потребностей жителя страны. Если эксперимент будет успешным, безусловный доход в размере €800 заменит собой систему социальных пособий Финляндии;

- Программу безусловного дохода запустили в одном из городов Нидерландов Утрехте в январе 2016 года. Там выплаты составили 900 евро на человека. В прошлом году было решено запустить экспериментальную программу безусловного дохода в голландском городе Утрехт;

- Канада. Программу безусловного дохода планируют запустить в Онтарио в рамках бюджета 2016 года

- Швейцария. Голосование в виде всенародного референдума по введению безусловного дохода пройдёт 5 июня 2016 года. Предполагается, что выплата составит 2 500 швейцарских франков (2 250 евро), а детям — 625 франков. Если голосование завершится положительно, то Швейцария станет первой в мире страной, которая будет платить всем своим гражданам ежемесячно гарантированную сумму — вне зависимости от того, работают они или нет. Лишь два процента граждан альпийской республики заявили в ходе предварительных опросов, что полностью перестанут работать, если будут получать гарантированную сумму. А восемь процентов сообщили, что «скорее всего» бросят работу. Половина участников опроса (53%) считают: получив ежемесячную выплату, смогут проводить больше времени с семьей. Примерно столько людей хотели бы использовать возможность получить дополнительное образование.

Выплаты БОД устраняют недостатки стандартных пособий по безработице. Во-первых, финансовую помощь получат многие из тех, кто не может зарегистрироваться как безработный. Во-вторых, устраняется жирная бюрократическая прослойка, которая занимается оформлением и распределением пособий. Практика показывает, что нынешняя система пособий по безработице неэффективна и не выполняет возложенных на нее задач. В результате растет уровень бедности и количество нищих граждан.

Практика показывает, что нынешняя система пособий по безработице неэффективна и не выполняет возложенных на нее задач. Фото skolkozarabatyvaet.ru

Американские исследования показали , что выплата минимальной суммы ($4000 в год) гражданам очень сильно улучшает здоровье их детей, уменьшает количество поведенческих и эмоциональных отклонений, дети становятся более добросовестными и коммуникабельными. Это означает, что в будущем общество станет более здоровым, уменьшится уровень преступности, а сами дети с большей вероятностью получат образование и хорошую работу. То есть БОД несет долговременный положительный эффект. Ученые также не полностью понимают, почему безусловный доход так сильно улучшает здоровье. Есть исследования , что финансовый стресс напрямую влияет на продолжительность жизни и возникновение ряда серьезных заболеваний. Если человек работает, только чтобы выжить — это плохо и для экономики, и для него самого. Еще один профит — решение проблемы безработицы при растущей автоматизации производства; независимость граждан от жестокой конъюнктуры рынка — себя можно реализовать в не особо денежной области, которая нравится (искусство, волонтерство, воспитание детей).

Но у этой привлекательной социальной модели (так похожей на светлое будущее, на коммунизм какой-то) есть и темная сторона — теоретически возможен рост иждивенчества, притока мигрантов «на сладенькое», уменьшение инвестиций в производство, неясно как с уравниванием по отношению ко всем таких категорий как инвалиды. Есть определенные опасения и по бюджетной нагрузке и уязвимости подобного рода программ (а они долгосрочные по определению) перед периодически вспыхивающими финансовыми кризисами.

Так что эксперименты покажут, а если швейцарцы все-таки одобрят на референдуме, то мы увидим, как работает этот эксперимент в размере целого государства. Нам же остается пока наблюдать и завидовать.

Деньги для развития детского человеческого капитала

Обусловленные денежные трансферты (ОДТ) – это программы, в рамках которых денежные средства, как правило, перечисляются бедным домохозяйствам при условии, что эти домохозяйства осуществляют заранее определенные инвестиции в человеческий капитал своих детей. Путем всеобъемлющего мониторинга целевое использование ОДТ проверяется, и выплаты зависят от ряда условий.

Условия, связанные со здоровьем и питанием, обычно требуют периодических медосмотров, мониторинга роста, проведения прививок детям в возрасте до 5 лет, а также осуществления перинатальной медико-санитарной помощи матерям и периодического посещения матерями мероприятий по санитарному просвещению. Условия, связанные с образованием, обычно включают в себя посещение школы, посещаемость на уровне 80–85% учебных дней и, иногда, оценку успеваемости. В большинстве программ ОДТ деньги, перечисляемые в домохозяйство, передаются матери или, при определенных обстоятельствах, самому учащемуся.

Число стран, использующих программы ОДТ или рассматривающих возможность их внедрения, растет с поразительной быстротой. Фото forbes.com

Число стран, использующих программы ОДТ или рассматривающих возможность их внедрения, растет с поразительной быстротой. Эти программы используются практически во всех странах Латинской Америки. Что касается других регионов, то существуют, в частности, крупномасштабные программы в Бангладеш, Индонезии и Турции и экспериментальные программы в Камбодже, Малави, Марокко, Пакистане и ЮАР. Интерес к программам, использующим денежные средства для стимулирования инвестиций в школьное образование детей, распространился из развивающихся стран в развитые: совсем недавно начато осуществление программ в Нью-Йорке и Вашингтоне (округ Колумбия). В некоторых странах ОДТ стали крупнейшими программами социальной помощи, охватывающими миллионы домохозяйств, как Bolsa Familia в Бразилии (вовлечено 11 млн домохозяйств) и Oportunidades в Мексике (вовлечено 5 млн домохозяйств).

Применение ОДТ привело к тому, что бедные домохозяйства стали чаще

пользоваться услугами здравоохранения и образования, что является основной целью этих программ.

Это только малая часть тех инноваций, которые внедряются в социально ответственных государствах. Просто рамок одной статьи не хватает, чтобы уместить, там ведь еще есть и практика использования технологий Big Data (большие данные — англ.) в реализации социальной политики, социальных выплат, основанных на принципах «means-tested» (основанных на проверке действительной нуждаемости в деньгах), совершенно иных принципов федерализма при реализации социальных программ, и т.д. и т.п. За 64 года с момента принятия Конвенции 102 цивилизованные страны не останавливались на заданных планках, а, напротив, развивались, развивались…

Грустно, конечно, констатировать, что пока весь прогрессивный мир движется к совершенно новым социальным практикам, в нашей стране еле-еле выполняются даже минимальные социальные требования полувековой давности. Отставание у нас просто гигантское, но единственным способом догнать весь цивилизованный мир остается модель опережающего экономического роста. Если не будем расти — нас или сомнут, или жители страны просто разбегутся по разным уголкам нашей планеты в поисках лучшей доли.

Читайте также: