Кто такой провайдер для пфр

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

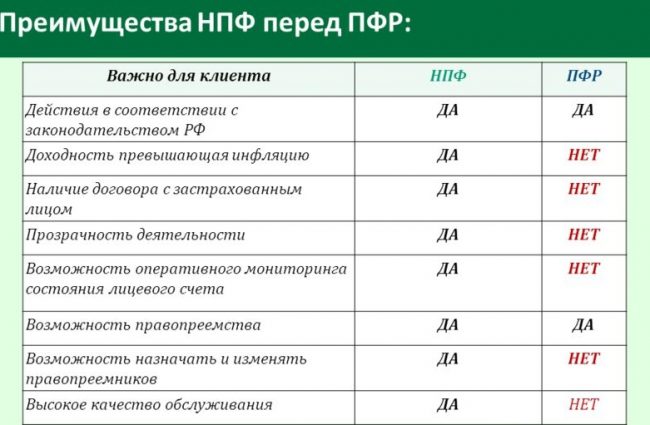

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Даже сегодня большая часть будущих пенсионеров убеждена в том, что на сумму ежемесячного содержания по возрасту значимое влияние имеет только количество лет стажа: чем длительнее трудовая жизнь, тем привлекательнее размер пенсии. Несмотря на довольно широкую информационную кампанию для населения, заблуждение прочно сидит в сознании людей, которые не знакомы с тем, как работает индивидуальный персонифицированный учет в системе пенсионного страхования.

Законодательство о системе ОПС

Пенсионное законодательство по сложности сравнимо разве что с налоговым. Для тех, кто все-таки намерен разобраться хотя бы с основными его постулатами, нужно начинать с законов № 165-ФЗ от 16.07.1999

об общих принципах соцстрахования в России и № 167-ФЗ от 15.12.2001 об обязательном пенсионном страховании (ОПС): в нем рассказано о том, кто, как и сколько должен платить в Пенсионный фонд, и как этот момент контролируется государством.

Еще один закон - № 27-ФЗ от от 01.04.1996, который безусловно будет интересен для работодателей и наемных лиц, разъясняет как раз особенности персонифицированного учета.

Вторая важная часть законодательной базы, касающаяся непосредственно пенсионного обеспечения и его индивидуальной реализации в отношении всех категорий застрахованных лиц, тоже состоит из нескольких законодательных документов:

- 166-ФЗ от 15.12.2001 разъясняет вопрос о том, кто может претендовать на получение пенсии по возрасту или досрочно в силу своей профессии;

- 400-ФЗ от 28.12.2013 – о назначении страховой пенсии, рассчитываемой на основании ОПС;

- 424-ФЗ от 28.12.2013 – о праве на накопительную часть.

В части накопительного пенсионного обеспечения действует еще ряд законов, которые призваны защитить доверенные негосударственным пенсионным фондам средства граждан.

Объекты и цели индивидуального персонифицированного учета

Стремление уйти от несправедливости советского солидарного принципа уплаты соцвзносов реализовалось в том, что сегодня приоритетом для государства стал индивидуальный персонифицированный учет в системе обязательного государственного пенсионного страхования. Эта задача настолько важна, что, сняв с 2017 года с органов ПФР обязанность контролировать уплату и начисление пенсионных страховых взносов, в их ведении оставили аналитическую работу, касающуюся учета индивидуальных платежей.

Это вовсе не означает, что все оплаченные самим сотрудником средства и часть начислений, которые вносятся за него работодателем, сохраняются в неприкосновенности до его выхода на пенсию.

Персонифицированный учет представляет собой базу данных, цель которой - сохранение на отдельных счетах информации о застрахованном лице, которая понадобится для реализации его пенсионного права в дальнейшем.

Исходя из этого, индивидуальный лицевой счет застрахованного лица - это своеобразное хранилище данных об общем страховом стаже, размере доходов на протяжении трудовой жизни работника, оплаченных взносов и продолжительности работы по специальностям, дающим право на досрочный выход на отдых. Ежемесячно в течение всей жизни человека эта информация обновляется на основании показателей, предоставляемых страхователями в их отчетности, и используется для назначения или пересчета размеров пенсионного обеспечения.

Чтобы до конца разобраться в вопросе, нужно представить, что такое индивидуальный лицевой счет в Пенсионном фонде России. Состоит счет из нескольких разделов:

- основной части, учитывающей взносы по стандартной ставке ОПС;

- специальной части, посвященной накопительной части пенсии и платежей в негосударственные структуры;

- профессиональной части, фиксирующей взносы на досрочное негосударственное пенсионное обеспечение в период его работы на вредных или опасных производствах.

Такая многоступенчатость учета позволяет вести объективный и полный учет всей необходимой информации о трудоспособном лице, накапливаемой в течение длительного периода.

Права и обязанности участников системы ОПС

Отношения в сфере пенсионного обеспечения являются трехсторонними:

- застрахованное лицо;

- страхователь;

- органы ПФР.

Основным принципом их успешного взаимодействия является своевременный, достоверный и корректный обмен сведениями об уплате страховых сумм, а также проведение регистрационных мероприятий в установленные законами сроки.

Так, основная обязанность работодателя (страхователя) – выплата обязательных взносов и предоставление отчетности в ПФР. Также он должен беспокоиться о получении работниками страховых свидетельств, если они не были оформлены ранее.

Подразделения ПФР, в свою очередь, имеют право требовать от нанимателей полной информации о застрахованных лицах и контролировать ее достоверность. В обязанности органов пенсионного обеспечения входит также сохранение персональных данных работников, их обработка и выдача справок будущим или настоящим пенсионерам.

Самим же трудящимся предоставлено право требовать необходимую информацию как от работодателя, так и от ПФР, вносить в нее документально подтвержденные исправления и оспаривать действия остальных сторон в судебном порядке.

Значение и цели ПФ России

Поскольку Пенсионный фонд России является единственным органом, синтезирующим и обрабатывающим всю персональную информацию в этой сфере, он же и воплощает в жизнь основные цели персонифицированного учета:

- хранение, обработка с целью назначения пенсий с учетом индивидуальных результатов труда;

- контроль за страхователями и создание базы данных для выполнения требований пенсионного законодательства;

- повышение заинтересованности в участии в системе ОПС и упрощении процедур с одновременным сохранением эффективности администрирования.

Роль негосударственных ПФ

Тем, кто родился в 1967 году и позже, кроме страховой пенсии можно рассчитывать еще и на накопительную. Поскольку эта часть ежемесячных выплат зависит от того, сколько денег будет на спецчасти индивидуального счета на момент выхода на пенсию, то вопрос управления средствами приобретает особую актуальность.

Роль инструмента в приумножении сумм накопленных взносов отведена негосударственным ПФ и регулируется законом 75-ФЗ от 07.05.1998 об этих учреждениях. Их основные обязанности состоят в том, чтобы проводить максимально рациональную и в то же время эффективную инвестиционную деятельность в интересах будущих пенсионеров.

Чтобы повысить доверие к НПФ, государство гарантирует, что даже в случае финансовых убытков выбранного фонда человек не потеряет ни копейки из уплаченных взносов.

СНИЛС: что это и зачем его получать

Основой персонифицированного учета является то, что каждый индивидуальный пенсионный счет имеет свое уникальный страховой номер. Это позволяет однозначно идентифицировать плательщика пенсионных взносов вне зависимости от того, изменялись ли его фамилия, имя, отчество или адрес на протяжении жизни.

Понадобится получение свидетельства о присвоении СНИЛС и при трудоустройстве , поскольку работодатель просто не сможет правильно отчитаться об уплаченных средствах на ОПС.

Читайте больше информации о том, чем еще может быть полезен и для чего нужен СНИЛС .

Персонифицированная отчетность в ПФ с 2017 года

С 1 января 2017 года все наниматели в РФ уплачивают взносы по ОПС и отчитывают о них в ФНС. Изменились не только счета для зачисления средств, но и сроки подачи отчетности. За всеми этими глобальными изменениями бухгалтерам главное не забыть, что часть отчетов нужно, как и прежде, предоставлять в ПФР, хоть и в обновленные даты.

Новые и старые формы отчетности

В начале 2017 года работодатели последний раз отчитались по «старым» формам в ПФР. До середины февраля были поданы два вида отчета по персонифицированному учету: РСВ-1 о выплатах в пользу физлиц и РВ-3 о взносах на дополнительное соцобеспечение.

Одновременно с этим уже до 15 февраля каждому нанимателю нужно было не пропустить срок предоставления нового ежемесячного отчета СЗВ-М за январь. В нем содержатся данные о застрахованных лицах, обновлять которые нужно не позднее 15 дней после окончания очередного месяца. Кроме того, раз в год работодатель должен сообщать в ПФР сведения о стаже каждого сотрудника.

Все эти отчеты подаются наряду с новой формой расчета по страховым взносам, утвержденной уже ФНС.

Ответственность за ошибки в отчетности в системе ОПС

С учетом новой системы администрирования, страхователю стоит понимать, что за ошибки, допущенные в отчетности по страховым взносам за периоды до 31.12.2016 года, они будут штрафоваться органами ПФР. С 2017 года эта функция передана фискальным службам.

Однако, несмотря на фундаментальные изменения в сотрудничестве в ПФР, за фондом оставили право привлекать к ответственности тех работодателей, которые допустили нарушения в отношении предоставления сведений, формирующих персонифицированный учет страховых взносов (ст. 17 закона 27-ФЗ).

К тому же не стоит забывать, что должностные лица предприятия могут быть привлечены еще и к личной административной ответственности за каждый факт нарушения.

Обратная связь плательщиков с ПФР

Любое застрахованное лицо имеет право и возможность активно интересоваться реализацией своих пенсионных прав, а также получать разъяснения относительно величины накопленных сумм и засчитанного страхового стажа.

Контролировать ситуацию можно как при личном посещении отделений фонда, так и посредством телекоммуникационных сетей.

Тем, кто не может или не хочет ходить по инстанциям, поможет один из онлайн-сервисов: Госуслуги или сайт ПФР. Данный вид услуг поможет и тем, кто желает знать, как обстоят дела с накопительной частью их будущей пенсии.

Если же работник заметил расхождения или этот факт выяснился только при назначении пенсии, то решить проблему может запрос о дополнении или уточнении индивидуального лицевого счета, посылаемый страхователю от имени ПФР. Такая форма коммуникации призвана откорректировать неточности в порядке досудебного урегулирования.

Выписка о взносах и стаже из Пенсионного фонда

Если простого ознакомления с информацией о накопленных пенсионных баллах и перечисленных за работника средствах недостаточно, россиянин может получить официальную выписку от ПФР. Кроме визита в одно из подразделений фонда или регистрации на сайте Госуслуги, можно воспользоваться услугами одного из банков-партнеров, например Сбербанка. Для этого нужны паспорт и страховое свидетельство.

Кроме сумм взносов, гражданина может также интересовать количество отраженных в профессиональной части персонального счета лет работы. Это может быть небезынтересно и тем, кто провел значимую часть жизни на Крайнем Севере или в районах, к нему приравненных.

Для того чтобы не восстанавливать утерянные в результате чужих ошибок годы труда в тяжелых условиях, нужно заранее ознакомиться с возможностью проверить трудовой стаж по СНИЛС .

Проблемы солидарной и накопительной системы ОПС

Источником многолетних проблем в пенсионном обеспечении является дефицит средств в Пенсионном фонде. Чтобы хоть частично решить эту проблему, государство наложило мораторий на использование накопительной части пенсионных взносов, а также приостановило индексацию пенсий для работающего населения. Кроме того, отрицательное влияние имеет также высокая ставка обложения доходов граждан и их низкая степень доверия к проводимым реформам.

Тот самый, что выдает пенсию

Пенсионный фонд России (ПФР) — один из трех государственных внебюджетных фондов, которые оказывают социальные услуги населению.

Именно в ПФР оформляют пенсию по старости, по инвалидности и по потере кормильца, а также маткапитал, некоторые пособия и выплаты, в том числе в качестве господдержки во время пандемии коронавируса. Еще в ПФР выдают СНИЛС — страховой номер индивидуального лицевого счета гражданина в системе пенсионного страхования.

Разберемся, как устроен и работает пенсионный фонд.

Что такое ПФР

Пенсионный фонд России основали в декабре 1990 года специально для работы с пенсионерами и пенсиями, которые они должны получать. Эта организация существует по сей день, хотя ее структура несколько изменилась.

ПФР — не государственный орган, но он подотчетен государству. Это отдельная организация с собственным бюджетом, который не входит в федеральный, региональный или муниципальный бюджеты, — изымать из него деньги никто не может.

Бюджет пенсионного фонда пополняется в основном взносами работодателей и ИП, но есть и другие источники — о них расскажу ниже. Эти деньги уходят на выплату пенсий.

Правила подсчета стажа, условия назначения и размеры пенсий определяет государство, а не ПФР. По своей инициативе фонд деньги не раздает и не решает, сколько кому заплатить. Все, что он делает для пенсионеров, прописано в законах.

Отделения пенсионного фонда есть в каждом субъекте РФ, в каждом крупном городе и районном центре. Главный офис находится в Москве.

Негосударственные пенсионные фонды (НПФ) тоже выплачивают пенсию людям, но для этого нужно заключить пенсионный договор.

В России несколько десятков НПФ — можно выбрать любой. Деньги в НПФ может перевести сам застрахованный по программе негосударственного пенсионного обеспечения или работодатель, если, например, в компании есть специальная программа корпоративной пенсии. Также в НПФ можно перевести свою накопительную пенсию, которая сформировалась до моратория.

НПФ инвестирует поступившие деньги в ценные бумаги и получает с этого доход. Проценты накапливаются, и в результате растет размер будущей пенсии застрахованного лица.

Отличие ПФР от НПФ в том, что бюджет пенсионного фонда входит в бюджетную систему РФ и он подотчетен государству, а НПФ — нет: это частная компания, которая работает по лицензии.

Задачи и функции Пенсионного фонда РФ

Задача ПФР — управление деньгами, а также выплата пенсий и социальных пособий жителям РФ.

- Ставит граждан на пенсионный учет.

- Устанавливает и выплачивает страховые пенсии по старости, по инвалидности и по потере кормильца, а также пенсии по государственному пенсионному обеспечению, социальные пенсии и пенсии госслужащим.

- Доплачивает разницу между социальной пенсией и прожиточным минимумом, установленным в регионе проживания пенсионера.

- Выплачивает пенсионные накопления — накопительную часть пенсии.

- Выплачивает ряд детских пособий, например 10 000 Р семьям с детьми от 3 до 16 лет в период пандемии коронавируса.

- Устанавливает и выплачивает ежемесячные денежные выплаты ветеранам боевых действий и ветеранам труда.

- Выдает сертификаты на маткапитал и т. д.

У ПФР есть и более глобальные функции. Например, он инвестирует деньги застрахованных лиц в ценные бумаги, а также сотрудничает с другими странами по вопросам пенсионного обеспечения.

Структура ПФР

Пенсионным фондом руководит правление ПФР — председатель и четыре его заместителя. Председателя правления назначает правительство.

Система Пенсионного фонда РФ и его территориальных органов имеет трехуровневую структуру.

Как устроена система ПФР

| Уровень | Что входит |

|---|---|

| Федеральный уровень | Центральный аппарат: исполнительная дирекция ПФР, ревизионная комиссия ПФР |

| Региональный уровень | Отделения ПФР в субъектах РФ |

| Местный уровень | Управления — самостоятельные отделы — ПФР в городах или районах |

Система ПФР устроена так:

- Федеральный уровень — центральный аппарат, в который входят исполнительная дирекция ПФР, ревизионная комиссия ПФР.

- Региональный уровень — отделения ПФР в субъектах РФ.

- Местный уровень — управления — самостоятельные отделы — ПФР в городах или районах.

Правление ПФР определяет перспективные и текущие задачи пенсионного фонда, утверждает бюджет, сметы расходов ПФР и его органов, в том числе фонд оплаты труда, а также отчеты об их исполнении. Кроме того, правление ПФР определяет его структуру и штаты, назначает и увольняет руководителей центрального аппарата.

Исполнительная дирекция считает, планирует и исполняет бюджет ПФР, инвестирует деньги, обеспечивает безопасность персональных данных, занимается административными вопросами вроде госзакупок и общения со СМИ.

Ревизионная комиссия контролирует правомерное, целевое и эффективное использование бюджетныֹх средств по всей структуре ПФР — следит, чтобы деньги не разворовывались и не тратились непонятно куда.

Территориальные отделения в субъектах РФ включают в себя руководство, отделения и отделы. К руководству относятся: управляющий отделением, его заместители, специалисты.

Отделы бывают, например, такие:

- организации и назначения пенсии;

- социальных выплат;

- организации персонифицированного учета;

- казначейства и др.

Все отделы не счесть, их количество зависит от размера населенного пункта: чем больше жителей, тем больше аппарат местного пенсионного фонда.

Руководство и отделы в города и районах (муниципалитетах) устроены аналогичным образом.

Еще есть информационный центр персонифицированного учета — это самостоятельное юридическое лицо, которое отвечает за формирование и ведение баз данных ПФР. То есть всю электронную базу данных будущих и настоящих пенсионеров хранят в этом информационном центре.

Территориальный аппарат и окружные управления раньше входили в структуру ПФР, но сейчас их нет.

Доходы ПФР

Бюджет пенсионного фонда формируется из нескольких источников:

- Страховых взносов, которые перечисляют работодатели и ИП.

- Добровольных взносов физических лиц и организаций.

- Доходов от инвестирования временно свободных средств.

- Сумм пеней и других финансовых санкций.

- Средств, которые поступили из федерального бюджета.

Все эти деньги аккумулируются и инвестируются, а потом выплачиваются пенсионерам и тратятся на нужды самого ПФР.

Обязательные и добровольные отчисления в пенсионный фонд дают застрахованному лицу страховой стаж, от которого зависит размер пенсии. Пока идут отчисления — идет стаж, как только отчисления прекращаются — стаж приостанавливается.

Расходы ПФР

В законе прописано, на что должны тратиться деньги пенсионного фонда. Вот куда уходят средства:

- Выплата пенсий, положенных по закону.

- Доставка пенсий: почтовыми переводами, наличными, переводами на банковские счета пенсионеров.

- Финансовое и материально-техническое обеспечение деятельности ПФР: ремонт помещений, закупка обстановки и канцтоваров, зарплата работников.

- Уплата гарантийных взносов в фонд гарантирования пенсионных накоплений — страхование накопительной части пенсии, которую ПФР инвестирует так же, как и НПФ.

Платежи в Пенсионный фонд РФ

Около 60% бюджета ПФР пополняется за счет страховых взносов. Взносы с плательщиков собирает налоговая — так сделали для удобства сбора и контроля уплаты всех взносов. Потом деньги передают в ПФР, и тот уже распоряжается ими. При этом деньги считаются собственностью РФ.

Кто вносит платежи — перечислено в налоговом кодексе. Это:

- Работодатели или заказчики — за людей, которым выплачивают зарплату или другое вознаграждение.

- ИП, адвокаты, нотариусы, арбитражные управляющие — за себя.

Если у плательщика несколько категорий, то он платит взносы по каждому основанию. Например, ИП с работниками платит взносы и за себя, и за своих работников.

Сумму взносов за работников и за себя считают по-разному.

Работодатель ежемесячно платит за работника 22% от начисленной зарплаты до тех пор, пока сумма заработка за год не достигнет 1 292 000 Р . Это ограничение актуально для 2020 года. После этого страховой взнос будет рассчитываться исходя по формуле: зарплата × 10%.

Например, зарплата Иванова — 140 000 Р . С января по сентябрь 2020 года Иванов заработает 1 260 000 Р , а работодатель будет ежемесячно платить пенсионные страховые взносы:

140 000 Р × 22% = 30 800 Р .

В октябре сумма заработка Иванова станет 1 400 000 Р — превысит лимит 1 292 000 Р . Поэтому часть взносов в октябре нужно исчислить по ставке 22%, а часть — по 10%.

В ноябре и декабре за Иванова нужно будет заплатить:

140 000 Р × 10% = 14 000 Р .

Если ИП или организация входит в реестр МСП, то с 1 апреля 2020 года из-за коронавируса они уплачивают страховые взносы по новому порядку:

- с зарплаты в части 12 130 Р — 22%, то есть 2668,6 Р ;

- с зарплаты в части, превышающей 12 130 Р , — 10%.

Компании и ИП, которые пострадали от коронавирусной инфекции, могут вообще не платить страховые взносы за работников за три месяца: апрель, май и июнь 2020 года.

ИП и люди, которые занимаются частной практикой, — нотариусы, адвокаты, оценщики, медиаторы — должны платить пенсионные взносы за себя.

В 2020 году они должны заплатить 32 448 Р . Если годовой доход превысит 300 000 Р , то сверх этой суммы они должны заплатить еще 1%.

Например, адвокат Александр за год заработал 1 500 000 Р . Он должен заплатить:

32 448 Р + (1 500 000 Р − 300 000 Р ) × 1% = 44 448 Р .

Для ИП из отраслей, пострадавших от коронавирусной инфекции, сумму страхового взноса уменьшили на 12 130 Р . Поэтому в 2020 году нужно будет заплатить 20 318 Р фиксированной суммы.

Отчетность перед ПФР

Перед пенсионным фондом отчитываются работодатели — те, кто платит взносы за работников или исполнителей.

Предпринимателям и тем, кто занимается частной практикой и платит взносы только за себя, документы сдавать не нужно.

СЗВ-М страхователи сдают ежемесячно до 15 числа. В этом отчете пишут ФИО и СНИЛС застрахованных лиц.

СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

Этот отчет сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую книжку, а также при подаче им заявления о выборе формы трудовой — до 15 числа следующего месяца.

СЗВ-стаж и опись передаваемых сведений по форме ОДВ-1 отправляют раз в год до 1 марта года, следующего за отчетным. В этом отчете указывают общую сумму уплаченных пенсионных взносов и период работы застрахованного лица.

Отчеты отправляют электронно — если у страхователя трудится больше 25 человек, включая тех, кто работает по гражданско-правовым договорам. Если численность сотрудников меньше, можно отправлять бумажные или электронные отчеты — по выбору.

При обсуждении пенсий часто встречается неофициальный термин «молчуны». Кто такие «молчуны» в системе пенсионных накоплений? «Молчунами» принято называть тех людей, которые никогда не подавали заявлений о переводе своих пенсионных накоплений в негосударственные пенсионные фонды (НПФ) либо о выборе портфеля управляющей компании. По умолчанию их страховщиком является Пенсионный фонд России (ПФР), а средства находятся в расширенном инвестиционном портфеле государственной управляющей компании (ГУК) ВЭБ.РФ. «Молчунов» почти 39 миллионов человек – это более половины участников системы обязательного пенсионного страхования (ОПС), имеющих пенсионные накопления. Выгодно ли быть молчуном? Давайте разберемся.

Откуда взялось разделение на молчунов и не-молчунов

С 2003 года пенсия разделилась на страховую и накопительную части. Последняя стала формироваться на индивидуальном лицевом счете гражданина работника – участника накопительной системы за счет взносов работодателя. То есть накопительная часть пенсии – это конкретная сумма денег на счете конкретного гражданина, тогда как страховая часть – это баллы, которые будут пересчитаны в рубли по достижении пенсионного возраста.

Первоначально все счета с пенсионными накоплениями были сформированы в ПФР – по умолчанию. Однако у каждого была и остается возможность перевести свои пенсионные накопления другому страховщику – например, в НПФ. Если вы ни разу не подавали заявление на перевод пенсионных накоплений, вы – «молчун».

Кто управляет деньгами молчунов?

Пенсионный фонд России – это государственный внебюджетный фонд, который занимается многими важными вопросами в области социального обеспечения. Одно из направлений его работы – учет и сохранение пенсионных накоплений граждан. Просто держать эти деньги на счетах было бы неправильно: их бы «съела» инфляция. Поэтому для профессионального управления этими средствами ПФР привлекает компании, которые специализируются на грамотном инвестировании. С 2003 года по договору доверительного управления с ПФР средства «молчунов» сохраняет и приумножает государственная управляющая компания (ГУК) ВЭБ.РФ.

ВЭБ.РФ – это государственная корпорация развития, цель которой – развивать экономику России. Доверительное управление пенсионными накоплениями клиентов ПФР является одним из важнейших направлений деятельности ВЭБ.РФ. Подробнее – читайте статью «О государственной корпорации развития ВЭБ.РФ».

Что ВЭБ.РФ делает с накоплениями молчунов?

Главная задача ГУК ВЭБ.РФ – обеспечить сохранность накоплений, то есть инвестировать их с доходностью выше инфляции. Для этого корпорация вкладывает их в надежные и качественные активы: государственные ценные бумаги, облигации крупнейших компаний. Часть средств размещается в депозитах надежных банков. Средства в ГУК разделены на два инвестиционных портфеля: расширенный и портфель государственных ценных бумаг. Средства большинства клиентов инвестируются в рамках расширенного портфеля. В большинстве случаев это «молчуны» – те, кто не писал заявлений на перевод накоплений. Портфель государственных ценных бумаг ГУК ВЭБ.РФ – более консервативный и менее рискованный набор инвестиционных инструментов. Для его выбора гражданин должен написать заявление в ПФР.

Выгодно ли быть молчуном?

По итогам 2018 года доходность по расширенному портфелю ГУК ВЭБ.РФ (там, напомним, находится большая часть из 1,73 трлн рублей накоплений ГУК) достигла 6,07%. Много это или мало? Чтобы ответить на этот вопрос, надо провести два сравнения.

Во-первых, сравнивать с инфляцией: за 2018 год она составила 4,3%. Таким образом, инфляция превышена на 1,77% и задача сохранения средств успешно решена.

Во-вторых, сопоставить со средней доходностью других крупнейших участников рынка – НПФ. По данным «Ведомостей», средневзвешенная доходность крупнейших НПФ за 2018 год оказалась на уровне 1,7% – то есть в 2,5 раза ниже инфляции и почти в 3,5 раза ниже результата ГУК ВЭБ.РФ.

Важно также оценить, какова средняя и накопленная доходность за несколько лет, а не только за один год: это поможет понять, насколько стабильны результаты работы. В таблице ниже указана доходность инвестиционных портфелей ГУК ВЭБ.РФ, начисленная ПФР на счета клиентов. Как видно, за последние 10 лет и средняя, и накопленная доходность обоих портфелей превышает, соответственно, среднюю и накопленную инфляцию за этот период.

Доходность ГУК ВЭБ.РФ за 10 лет

| Показатель | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | Средняя 2010- 2019 | Накопленная 2010- 2019 |

| Доходность расширенного портфеля ГУК ВЭБ.РФ | 6,95% | 4,24% | 8,41% | 6,31% | 2,56% | 13,30% | 10,74% | 8,78% | 6,14% | 8,63% | 7,57% | 107,36% |

| Доходность портфеля ценных бумаг ГУК ВЭБ.РФ | 4,73% | 4,11% | 6,94% | 5,66% | -2,16% | 11,87% | 11,69% | 11,20% | 8,74% | 12,08% | 7,39% | 104,10% |

| Инфляция в России | 8,80% | 6,10% | 6,60% | 6,50% | 11,40% | 12,90% | 5,40% | 2,50% | 4,30% | 3,00% | 6,70% | 91,30% |

Это означает, что «молчуны» и граждане, сознательно выбравшие в качестве управляющей компании ВЭБ.РФ, сохранили и прирастили свои накопления за этот период.

Важно помнить, что ни один игрок – частный или государственный – не может гарантировать доходность накоплений. И высокие результаты в прошлом не гарантируют успеха в будущем.

Сравнить эффективность работы различных участников пенсионного рынка вы можете самостоятельно в разделе «Доходность» на нашем сайте – в нем можно построить простой и наглядный график, основанный на данных Банка России и ПФР.

Выбор организации, которая будет управлять вашими пенсионными накоплениями – это ответственный шаг, имеющий долгосрочные последствия. Чтобы обеспечить сохранность средств и получить хороший доход, рекомендуем изучить, как работает пенсионная система и ознакомиться с результатами работы крупнейших игроков рынка. Какое бы решение вы ни приняли в итоге – остаться «молчуном», перевести накопления в НПФ или сменить один НПФ на другой, вернуть средства обратно в ПФР под управление ГУК ВЭБ.РФ или частной управляющей компании – мы желаем вам, чтобы оно оказалось верным и позволило увеличить вашу будущую пенсию. А статья «Что такое ОПС и как получать три пенсии?» позволит вам узнать о дополнительных способах повысить свой достаток в старости.

Отчетность в ПФР через интернет – это современный и своевременный вид сдачи отчетности для любой компании или индивидуального предпринимателя.

Независимо от того, какой объем выручки у компании, какое количество человек работает по штату, и даже то, что юридическое лицо создано совсем недавно, все обязаны регулярно отчитываться по налогам не только в налоговую инспекцию, но и в фонд социального страхования, а также в пенсионный фонд.

Современный уровень развития, позволяет бухгалтеру создавать и отправлять отчетность очень быстро, просто нажав кнопку в установленной на компьютере программе. Просто, удобно, надежно.

Сервисы сдачи отчетности в ПФР

Каждый бухгалтер пользуется теми сервисами, которые ему наиболее удобны. Многие программы установлены на базе 1С – версии. Это одна из самых обширных и популярных сетевых программ для обслуживания бухгалтерии компаний различных сфер деятельности.

Следующая по популярности – это программа по сдаче отчетности в пфр через интернет СКБ «Контур». Разработчики предлагают свою программу как фирменный продукт «Фингуру».

Появилась на рынке он-лайн бухгалтерия «Мои финансы». Это версия, которая также имеет и мобильный вариант и предлагается для небольших компаний, где всю отчетность ведет сам директор.

Можно встретить совсем простые программы, которые скачиваются и устанавливаются на персональный компьютер. Это «Бухсофт», «Мое дело», и многие другие.

Главное правило для тех, кто хочет облегчить свою задачу и передавать отчеты посредством интернет следующие:

- Установка программы на индивидуальный компьютер (личный директора или бухгалтера)

- Заключение договора об отправке отчетности в пфр через интернет с указанием оператора, технических характеристик программного обеспечения и названия программы.

- Формирование электронной подписи, которой будет заверяться отчет.

- Выбирая программу, уточняйте ее функции. Если программа для формирования отчетности, то она не отправит отчет. Необходима программа для сдачи отчетности.

Правила работы с программами

Основные требования сформированы и представлены в таблице:

| № п/п | Наименование | Характеристика |

| 1 | Наличие персонального компьютера с выходом в интернет | Обязательно |

| 2 | Скорость передачи информации | Высокая |

| 3 | Наличие дополнительных функций | Электронно-цифровая подпись |

| 4 | Доступ в ПФР | Договор с ПФР на передачу отчетности по электронным каналам связи |

Уважающие себя провайдеры знают, что минимальные тарифы, которые идеальны для предпринимателей, зачастую создают сложности по загрузке и отправке файлов. Это может привести к зависанию программы по сдаче отчетности и неприятию отчета. То есть штрафные санкции.

Список документов на получения ЭЦП, требуемые от физического лица: копия свидетельства о постановке на учёт в налоговые органы, паспорт и его копия, заявление на оформление сертификата и ключа ЭЦП.

Одним из способов проверки подлинности ЭЦП является предоставление сертификата, подтверждающего, что подпись и сертификат на момент подачи документов актуальны и не утратили свою силу. Подробности читайте тут.

Если все сделано, установлено, и подпись цифровая есть, это не значит, что отчет примут. Обязательно надо получить письменное разрешение от пенсионного фонда.

Это документ, в котором будет указаны все параметры вашей техники (то, что будет указано в заявке на предоставление отчетов он – лайн), заверенные пенсионным фондом и указан пароль для входа в системы пенсионного фонда.

Если этого нет, то доказать, что отчет отправлен невозможно. Опять же это штрафные санкции за несдачу. Экземпляр договора, подписанный руководителем пенсионного фонда – ваш допуск в систему пенсионного фонда.

Немного об электронно-цифровой подписи

Это уже всем известный факт и расшифровывать, что такое представляет собой такая подпись, как она выглядит и что обозначает, не будем. Поговорим о главном, об ответственности и обязанностях тех, что получает эту подпись.

Электронно-цифровая подпись берется или в специальном центре, который удостоверит ее, или в фирме, которая предоставляет такую услугу. В обоих случаях, необходимо проверить наличие лицензии на такой вид деятельности.

Выбрав фирму, обязательно заключите договор на услуги и проверьте наличие пункта в договоре о сохранении конфиденциальной информации.

Один из надежных вариантов – запросить в пенсионном фонде информацию о благонадежных поставщиках указанной услуги или обратиться в удостоверяющий центр, который обслуживает пенсионный фонд формированием своей собственной электронной отчетности через интернет.

Проверяем отчетность в ПФР с помощью программ

Пенсионный фонд, как принимающая отчеты сторона, заинтересован в правильной и своевременной их сдаче. Поэтому он также предлагает программные сервисы по проверке сформированных отчетов. Это довольно просто и очень удобно.

При внедрении такого сервиса, количество ошибок снизилось. Об этом сообщают источники из пенсионного фонда. В фонде имеется и техническая поддержка он-лайн отчетов.

При любых неполадках в программе или технических сбоях при формировании и отправке отчетности, любая компания сможет получить квалифицированную консультацию.

Для тех, кто только планирует переходить на современный вид отчетов, или только начинает свою деятельность, предлагаем пошаговую инструкцию, без которой вопрос « как сдавать отчетность в пфр через интернет» может занять большое количество времени для поиска ответа.

Как сдать отчет в ПФР через интернет

Первоначально следует подготовить компьютер, это установка антивирусной программы, проверка системы на наличие вирусов, и отсутствия сбоев при работе программ, затем выполнить ниже перечисленные действия:

- уточняем у провайдера скорость передачи данных для возможности быстрой отправки отчетов.

- покупаем или скачиваем бесплатную программу для формирования и отправки отчетов в пфр.

- приобретаем электронно-цифровую подпись.

- заключаем договор с ПФР.

Начинаем отправлять отчеты…

Таким образом, можно сделать следующий вывод, что в современных условиях ведения финансово-хозяйственной деятельности учреждения или организации любой формы собственности сдача отчетности в пфр облегчается посредством онлайн сервисов.

В настоящее время, многие руководители приобретают специальное программное обеспечение, позволяющее организовать правильный синтетический и аналитический учет склада.

Учетные программы позволяют организовать грамотное управление складом. С их помощью можно в любое время отследить товар, присутствующий на складе, определить его количество, номенклатурный номер и т. д. Об организации управлния складом читайте в этой статье.

Это не только упрощает работу бухгалтера, но снижает риск появления в отчетах ошибок и. соответственно, снижается риск получения штрафных санкций.

Установка специализированных программ не представляет большой сложности, не требует сложной компьютерной техники и достаточно просты в работе.

Читайте также: