Можно ли оформить ипотеку если один из супругов не работает

Опубликовано: 17.02.2026

Обычный портрет ипотечного заёмщика подразумевает, кроме прочих характеристик, что он является человеком семейным. Действительно, большинство граждан, обращающихся за финансовой помощью для покупки жилья, состоят в зарегистрированном браке. При рассмотрении заявки в банке берут в расчёт доходы обоих супругов.

А есть ли возможность получения кредита при одном источнике дохода; дадут ли ипотеку, если зарплату получает только муж (или жена)? Другой нюанс, когда оба супруга работают, но семейные отношения не оформлены официально, и подтвердить их документально – сложно. В этом случае банк также будет учитывать официальный доход одного человека – заявителя.

Не существует идеальных заёмщиков. И кредиторы это прекрасно понимают. При оценке платёжеспособности для банка, в конце концов, важен размер ежемесячного дохода клиента, а не то, сколько зарплат он получает сам или вместе с женой. Сегодня многие создают семьи без регистрации брака, так как считают эту процедуру чистой формальностью.

Ипотека, если один из супругов не работает или пара состоит в гражданском браке, вполне реальна. Однако оформление жилищного кредита на один доход имеет свои сложности и зависит от обстоятельств сделки.

У соискателей заёмных средств для покупки жилья проверяют не только уровень финансовой состоятельности, но и платёжную дисциплину. Кредитная история должна быть как таковая и должна быть положительной. В случае гражданского брака или при неработающей жене (муже) в банке не проверяют кредитную репутацию супруга заявителя, так как последний не может быть взят в созаёмщики. Поэтому историю кредитных отношений следует блюсти и постараться максимально улучшить, если были допущены нарушения финансовой дисциплины. Положительная репутация заявителя помогает согласовать с банком более выгодные условия по ипотеке: снизить процентную ставку и, соответственно, уменьшить общий размер долга. Тогда может оказаться, что для погашения займа вполне хватит дохода одного супруга.

Для того чтобы ипотеку одобрили по одному доходу, нужно попытаться максимально сократить размер кредита. Каким образом? Например, внести крупный первый взнос (больше минимально допустимых 20 % стоимости приобретения) или выбрать для покупки самое дешёвое предложение. Ещё один вариант – воспользоваться государственными программами помощи заёмщикам. Эти программы действуют на федеральном и региональных уровнях и позволяют обзавестись собственным жильём на льготных условиях кредитования.

При единственном источнике выплаты ипотеки риски для семьи очень велики. В случае неблагоприятных обстоятельств, когда доходы резко сократятся (увольнение, падение заработка, болезнь, утрата трудоспособности и т. п.), можно оказаться, что называется, на улице. Законы в этом плане становятся всё суровее и совсем не на стороне должников.

Чтобы обезопасить свою семью на случай негативного развития событий разумно будет застраховаться, причём как лично, так и от потери места работы. Эта услуга, конечно, влечёт дополнительные, и не малые, расходы. Но срок выплаты ипотечного займа долгий, 10–20 лет, всякое может произойти. А с личной страховкой есть уверенность, что жильё не отнимут за долги, страховая компания будет сама рассчитываться с кредитором. При наступлении страхового случая по договору «от безработицы» компания вносит регулярные платежи за заёмщика в течение шести месяцев, но не более. За этот срок плательщик обычно находит выход из сложившейся ситуации и возобновляет самостоятельное погашение ипотеки.

Согласие на заключение договоров страхования очень приветствуется заимодателями. Они, как правило, и не выдают ипотечные кредиты без страховки. Ведь банковские риски при финансировании покупок недвижимости на один доход существенно повышаются. Приобретение страховых полисов увеличивает шансы соискателя финансовой помощи на одобрение кредитной заявки и может положительно повлиять на смягчение условий ипотечного договора.

Иногда банки категорически не хотят связываться с заёмщиком, единственным получателем официального дохода в семье и оформлять ипотеку, если один из супругов не работает. В этом случае родители заявителя, имеющие работу и стабильный заработок, могут стать созаёмщиками по жилищному кредиту. К ним предъявляются такие же требования, как и к основному заёмщику. Следует тщательно обдумать такой вариант, предварительно ознакомившись с правами и обязанностями созаёмщика.

Если вы в браке покупаете жилье в ипотеку, то недвижимость и долг становятся общими. Исключение — заключенное брачное соглашение. Если придется разводиться, то нужно будет разделить и жилье, и долг по ипотеке.

Разобрали подробно тему ипотеки в браке. Выяснили, как взять такой кредит на двоих и как защитить свои права, если купили квартиру до брака, а выплачивали ипотеку уже после регистрации. Рассказали, как законно разделить имущество и кредит, если решили развестись.

Хотите купить квартиру в новостройке в ипотеку? С Авахо выбрать новостройку в Москве и области — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

Как супругам взять ипотеку на двоих

Если вы приобретаете квартиру в ипотеку, она автоматически становится общей собственностью. Это означает, что вы не можете совершать с этим имуществом значимых действий без согласия супруга. Самый простой пример — такую квартиру не получится продать без нотариально заверенного документа, в котором супруг должен подтвердить сделку с недвижимостью. Такой же запрет есть на дарение жилья.

С супругом стоит согласовывать и изменения имущества — если вы демонтировали в квартире все стены без согласия второй половины, супруг может с вас взыскать компенсацию через суд.

Как оформить ипотеку, чтобы потом не делить имущество

Если квартиру на личные средства покупает один из супругов, или каждый вкладывает не 50 на 50, — застрахуйте себя от проблем при возможном разводе.

Заключите брачный договор

Это законный и самый простой вариант. Вы с супругом составляете договор, в котором указываете, кому и в каких долях принадлежит купленная квартира и любое другое имущество. Брачный договор можно заключить как до брака, так и уже после регистрации.

В договоре не нужно фиксировать все потенциальные покупки. Документ можно составить для конкретной квартиры, а затем дополнять его при необходимости — все покупки, не упомянутые в договоре, будут считаться совместным имуществом.

Муж и жена зарегистрировали брак, купили общую квартиру, платят за нее ипотеку. Жена получила большую премию на работе и решила купить еще «однушку», чтобы сдавать ее и компенсировать за счет аренды платеж по ипотеке.

Муж против такой покупки, он не верит в стабильность рынка аренды и не хочет выплачивать сразу две ипотеки, если схема жены не сработает.

Чтобы не ругаться, они заключают брачный договор — по нему новая квартира и ипотека принадлежат жене, муж не имеет к этому никакого отношения. А про старую квартиру в договоре упоминаний нет, она принадлежит обоим супругам.

К брачному договору у многих отношение неоднозначное — супруг может и обидеться на такое предложение.

Сохраните доказательства, что квартира куплена на ваши средства

Если придется делить имущество, без брачного договора суд вряд ли отдаст квартиру одному из супругов. Но если доказать, что вы купили квартиру за свои, а не за общие семейные деньги — возможно, суд признает квартиру не общей, а вашей.

Это работает, даже если вы внесли первоначальный взнос по ипотеке из личных денег, а проценты выплачивали из общих. Тогда суд может оставить квартиру вашей, но при этом потребует отдать супругу половину уплаченных за ипотеку денег.

Ниже перечислены личные виды дохода, которые дают шанс оставить имущество за вами:

- доходы от продажи имущества, полученного до брака;

- доходы от продажи наследства — сохраните завещание или свидетельство о наследстве;

- доходы от продажи подарка — сохраните договор дарения;

- еще один вариант такого «дохода» — снять вложения в банке, которые были сделаны вами еще до создания семьи.

Считается ли квартира общей, если один из супругов купил ее до брака

Зависит от конкретной ситуации. Обычно есть три варианта:

- Человек купил жилье до брака, полностью выплатил ипотеку. Такое имущество считается личной собственностью, а значит, супруг не может претендовать на квартиру.

- Жилье человек купил до брака сам, но после свадьбы супруг сильно вложился в недвижимость. Например, у жены была квартира, а муж сделал в ней капитальный ремонт. Через суд есть шанс признать квартиру общей.

- Жилье куплено до брака, но ипотеку выплачивали уже муж и жена. В такой ситуации все зависит от решения судьи — жилье могут признать общим имуществом. А могут оставить квартиру у того, кто ее покупал, но при этом обяжут собственника выплатить половину денег, отданных банку за ипотеку во время брака.

Жена продала квартиру, которая была у нее еще до брака. На эти деньги они с мужем купили жилье в новостройке — первоначальный взнос по ипотеке получился 70%, это были деньги от проданной недвижимости.

Выплатили ипотеку, а потом развелись. Жена сохранила договор купли-продажи на старую квартиру и при разделе имущества в суде пояснила с помощью него, что деньги на первоначальный взнос были ее.

В итоге суд решил так — квартира достается жене, но она должна половину денег, выплаченных по ипотеке, вернуть экс-супругу.

Если сделку по квартире провели до брака, а ипотеку выплачивали уже после регистрации, лучше договориться о разделе мирным путем — если довести дело до суда, неизвестно, какое будет решение.

Как делят ипотеку и квартиру при разводе

В теории все звучит просто — квартира, приобретенная в браке, является общим имуществом. Значит и долг за нее тоже является общим. Поэтому всё делится пополам.

Но в случае с ипотекой есть и третья сторона — банк. Банку важно подстраховать себя — когда долг выплачивают два человека, шансы получить деньги хоть с кого-то выше. Поэтому банки не любят менять условия кредитования, с ними придется договариваться или делать разделение через суд.

Делить имущество, включая ипотеку, можно двумя путями:

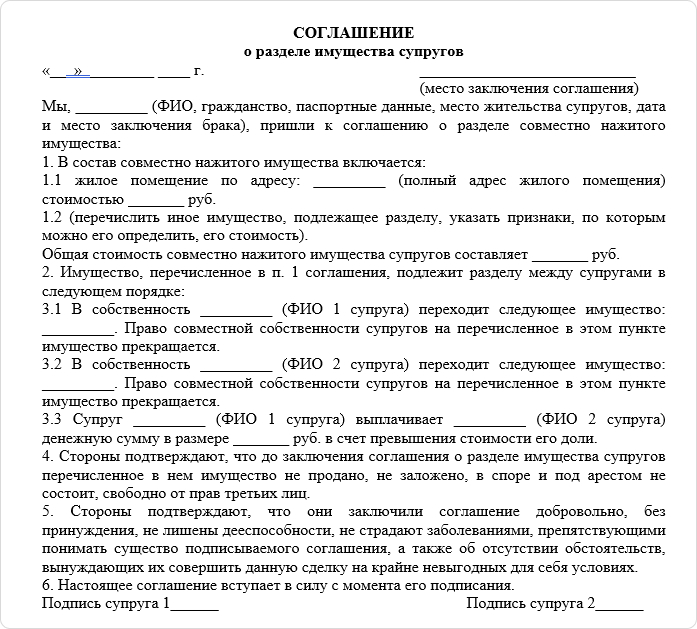

Заключить соглашение о разделе имущества. Это документ, который составляется перед расторжением брака — в нем вы перечисляете, кому какое имущество переходит, в каких долях, с какими денежными компенсациями. В соглашении указывают цену имущества — можно заказать независимую оценку или использовать кадастровую стоимость.

Соглашение нужно заверить у нотариуса — придется платить пошлину: 0,5% от суммы соглашения, но не менее 300 руб. и не более 20 000 руб.

Обратиться в суд. Если мирным путем разделить имущество не удается, придется обращаться в суд. Решение судьи зависит от конкретной ситуации, предугадать или спрогнозировать его не получится.

Способы разделить ипотеку и квартиру

Есть несколько вариантов раздела имущества — вы можете использовать их как в мирных соглашениях, так и требовать решение у суда.

Разделить все пополам

По умолчанию все имущество и так должно делиться поровну. Но закон не конкретизирует термин «поровну» на бытовом уровне, поэтому нужно как-то решать этот вопрос.

Например, когда у семьи две квартиры, то по закону у жены и мужа будет по 50% от каждого жилья. Чтобы экс-супругам досталось по отдельной квартире, нужно договариваться.

Одну квартиру можно разделить пополам — через суд или соглашение, у каждого получается по 50% квартиры. Кредит признается общим — в этом случае банк может переоформить ипотечный договор на двоих.

Но здесь есть нюанс — если один супруг прекратит выплачивать ипотеку, долг будут требовать с обоих заемщиков, а потенциально банк сможет отобрать квартиру и выставить ее на торги. При этом экс-супруг, который честно выплачивал свою долю, может подать в суд на должника и потребовать денежную компенсацию за потерянную половину квартиры.

Продать квартиру

Есть простой способ решить проблему раздела имущества, без суда и трат на нотариуса. Вы находите покупателя, погашаете ипотеку вырученными деньгами, а остаток делите поровну.

Из минусов — покупателей на ипотечную квартиру найти сложнее, за сложности в оформлении они просят скидку.

Варианта продажи два:

- переоформить ипотеку на нового владельца квартиры;

- взять у покупателя деньги, погасить ипотеку и потом зарегистрировать сделку купли-продажи в Росреестр.

Переоформить квартиру и ипотеку на одного супруга

Супруги могут договориться о том, что квартира достанется одному из них. Например, это может быть жест доброй воли — недвижимость остается тому супругу, с кем будет жить ребенок. Второй отказывается от прав на имущество и оформляет освобождение от обязательств по кредиту.

Это сработает, если банк согласится переоформить кредитный договор на одного заемщика. Но делать это они не обязаны.

Договориться о денежной компенсации

Вариант похож на предыдущий, только в этом случае между супругами оформляется такое соглашение:

- один супруг отказывается от доли в квартире в пользу второго;

- кредитный договор оформляется на второго супруга, если банк дает разрешение;

- по соглашению второй супруг становится владельцем квартиры, но выплачивает первому компенсацию, разово или несколькими платежами по согласованному графику.

Тоже исключительный случай — банки неохотно идут навстречу в таких ситуациях, потому что подобное переоформление повышает риск появления просрочки.

Если квартиру купили с материнским капиталом

Когда супруги покупают квартиру с помощью маткапитала, в том числе и в ипотеку, они соглашаются выделить долю детям — это прописано в п. 4 ст. 10 закона № 256-ФЗ. Есть такие требования к размеру долей:

- Можно поделить все поровну — например, если в семье три человека, то каждый будет владеть третью имущества.

- Отдать ребенку и одному супругу всю квартиру.

- Выделить ребенку минимум — часть квартиры. Купленная с помощью маткапитала — делится поровну между родителями и детьми, а остальная часть квартиры — поровну между супругами.

Если квартира покупалась до брака или на личные средства одного заемщика, то делится так — часть, купленная с помощью маткапитала, на всю семью, включая второго родителя. А оставшаяся часть — тому, на чьи средства она куплена.

Разделить ипотеку аналогично долям не выйдет, долг должны выплатить родители. Поэтому придется или платить, или переоформлять долг на одного родителя. Проблема раздела такой квартиры состоит еще в том, что доли не получится выплатить до погашения ипотеки.

На практике есть несколько вариантов решения проблемы разделения ипотечной квартиры с маткапиталом:

- Квартира после развода остается в долевой собственности, кредит выплачивают оба супруга. После погашения ипотеку доли выделяются, квартира продается. Но нужно получить разрешение органов опеки.

- Составляется соглашение, по которому квартиру отдают одному из супругов с ребенком. Это возможно, если на переоформление кредитного договора согласится банк.

- Супруги находят деньги, погашают ипотеку, выделяют доли и продают квартиру. Аналогично через опеку.

- Разделение имущества и кредита происходит через суд — что конкретно решит судья неизвестно.

Если при разводе ипотечный кредит погасить не получится, скорее всего, придется обращаться в суд.

Как подать на раздел имущества и ипотеки в суд

Если не получается разделить ипотеку мирным путем, например, не удается договориться или банк не идет навстречу, нужно обращаться в суд. Такие иски рассматриваются по месту нахождения квартиры, в районных судах.

За составлением иска лучше обратиться за помощью юриста — чем больше в иске отсылок к правовым нормам, тем проще защищать свою позицию в суде. Подать иск может любой из супругов.

В содержании иска указывают, какое имущество делится, на каком основании оно приобретено, на чьи деньги и сколько оно стоит. Пишут и требование — ваше предложение о том, кому и в каких долях должно достаться имущество. В иске прописываются и требования по ипотеке.

Нужно приложить все документы, о которых идет речь в иске — обычно это документы на ипотечную квартиру, отчеты об оценке, выписка из банка об остатке долга.

Нужно заплатить госпошлину. Размер зависит от цены иска — 13,2 руб. плюс 0,5% от суммы, превышающей 1 млн руб., но не более 60 тыс. руб.

Правда ли, что у замужней женщины больше шансов получить ипотеку, чем у одинокой? Даже если муж не работает официально и не может предоставить справку о зарплате?

С уважением,

Татьяна Я.

Татьяна, в этом есть доля правды. Но это действует как для женщин, так и для мужчин. Все дело в созаемщиках и поручителях по кредиту.

Ипотечные кредиты — это всегда большие суммы, а значит, большой риск для банка.

Поэтому в некоторых ситуациях еще одна фамилия человека в договоре, который выступает как созаемщик или поручитель, действительно может помочь.

Но не всегда. Давайте разберем на примере.

Допустим, Анастасии 25 лет, ее доход 75 тысяч рублей в месяц и она снимает квартиру за 25 тысяч. Она решила, что хочет платить 25 тысяч в месяц не за аренду, а за свою квартиру, и задумалась об ипотеке. Вот какие у нее могут быть варианты.

Никого не привлекать, брать ипотеку самостоятельно

В таком случае будут учитываться только данные потенциального клиента. Чтобы получить ипотеку на желаемых условиях, важны:

- Доход: источник, размер и стабильность.

- Отсутствие просрочек в кредитной истории.

- Кредитная нагрузка: чаще всего банки требуют, чтобы она была не выше 50% от общего дохода клиента.

Если Анастасия решит оформить ипотечный кредит самостоятельно, банку будет важно, чтобы у нее был стабильный доход. Если доход неофициальный и Анастасия не сможет его подтвердить, шансы на получение кредита снизятся. В таком случае поможет второй человек — поручитель или созаемщик — или залоговое имущество.

Подать заявку с созаемщиком

Созаемщик несет перед банком те же обязательства по ипотеке, что и заемщик. Более того, при подаче заявки на кредит созаемщика тоже проверяют: важны кредитная история и подтвержденный доход. Созаемщик может претендовать на приобретаемое имущество, если иное не предусмотрено договором.

Банку спокойнее, когда по одному кредитному обязательству отвечают несколько человек: если один перестанет платить, сможет платить другой. Так снижается риск, что кредит не вернут.

Но включать созаемщика в договор стоит, только если у него хорошая кредитная история и стабильный доход. Эти факторы помогут получить большую сумму кредита или более выгодные условия.

Если у Анастасии когда-то были просрочки по кредитам или у нее неофициальный доход, созаемщик сможет это компенсировать. Если же и у созаемщика были просрочки по кредитам или он входит в межбанковский «черный список», то это только навредит: могут вообще отказать. Лучше подавать заявку одной или искать другого созаемщика.

Подать заявку с поручителем

При подаче заявки с поручителем банк не будет проверять его кредитную историю или доход. Поручитель как бы говорит банку: «Даю вам слово, что заемщик будет платить».

Если заемщик перестанет выполнять свои обязательства и банк обратится в суд, поручитель будет обязан выплачивать долг вместо заемщика.

Претендовать на имущество должника поручитель не сможет. Исключение — если поручитель оплатит кредит вместо него и через суд будет требовать компенсации этих расходов.

Если по каким-то причинам Анастасия не уверена, что банк одобрит ей ипотечный кредит, она может попросить кого-то выступить поручителем. В таком случае у поручителя и банка будет отдельный договор.

Поручителем может быть мама, папа (обычно если они не старше 65 лет, но зависит от банка), супруг, брат, сестра, друг или подруга.

Если бы был супруг

Если бы у Анастасии был супруг, он мог бы стать созаемщиком, поручителем или вовсе отказаться выступать стороной договора.

Если у супруга были просрочки, лучше сделать его поручителем, а не созаемщиком. Или вовсе не рассчитывать на него: негативная информация может ухудшить условия кредита или привести к отказу.

Вместо вывода

Еще один плательщик действительно увеличивает шансы на получение ипотечного кредита. Но для банка это не единственный фактор. Важнее, чтобы у созаемщика были хорошая кредитная история и возможность подтвердить доход. В ином случае его лучше не привлекать к ипотеке.

Штамп в паспорте сам по себе для ипотеки не нужен. Если у супруга или супруги плохая кредитная история, то в качестве созаемщика его или ее привлекать точно не нужно: это только навредит. Правило работает как для женщин, так и для мужчин.

Если вы не замужем или не женаты, вы все равно можете получить ипотечный кредит. Для банка важнее ваш доход, кредитная нагрузка и кредитная история.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Имущество, приобретенное супругами во время брака, считается совместно нажитой собственностью и в случае развода делится пополам. Эта же норма установлена и в отношении совместных долгов. При оформлении ипотеки заемщик значительно снижает уровень общего благосостояния на долгие годы, а также создает проблемы при несвоевременной оплате процентов по кредиту. Поэтому сомнения в том, можно ли взять ипотеку без согласия супруга, не лишены смысла.

Режим совместной собственности супругов

Семейное законодательство РФ (п. 1 ст. 33) определяет режим совместной собственности как законный режим имущества мужа и жены, состоящих в официальном браке. Если супруги не договорились об определении иного режима собственности в брачном договоре, он считается действующим по умолчанию.

Супруги, в соответствии с п. 1 ст. 35 СК РФ, имеют право по обоюдному согласию владеть, пользоваться и распоряжаться общей собственностью.

К тому же, на основании нормативов Гражданского и Семейного кодекса РФ действует презумпция согласия одного из супругов на действия второго в отношении распоряжения общим имуществом (п. 2 ст. 35 СК РФ и п. 2 ст. 253 ГК РФ). По умолчанию принято считать, что, например, о взятии кредита супруг второй осведомлен и полностью это одобряет.

Узнайте подробнее что собой представляет совместная собственность супругов.

Законодательство о возможности оформления ипотеки в браке

Процесс взятия ипотечного кредита регулируется сразу несколькими законодательными актами РФ. В первую очередь, это СК РФ, статья 35 которого гласит, что сделки, предполагающие государственную регистрацию, должны иметь нотариальное удостоверение.

Также, согласно ст. 20 ФЗ № 102 «Об ипотеке (залоге недвижимости)» от 16.07.199 8 , заем на приобретение жилья – это процедура, при осуществлении которой необходима госрегистрация, а значит, без согласия второго супруга не обойтись.

Согласие на заключение договора ипотечного кредитования для приобретения недвижимости всех ее собственников – требование, регламентированное ст. 7 ФЗ № 102.

Правила покупки жилья в браке

Перед тем как приобрести недвижимость в кредит, необходимо посоветоваться со своей второй половиной. Однако стоит разобраться, всегда ли нужно получать разрешение супруга на покупку квартиры и каковы могут быть последствия, если этого не сделать.

Когда речь идет о приобретении объекта жилой недвижимости без привлечения заемных средств, можно обойтись без письменного согласия второго супруга:

- при покупке дома или квартиры по доверенности, для третьих лиц;

- если жилье приобретается на правах долевого владения или как совместное, что находит отражение в документах;

- в случае приобретения коммерческого объекта.

Если для покупки жилья планируется брать ипотечный кредит, то избежать предоставления банку нотариально заверенного разрешения второго супруга на заем не удастся.

Нужно ли получать согласие супруга на ипотеку

Рассматривая вопрос получения одобрения второго супруга на оформление ипотечного займа, стоит исходить из возможного последующего раздела имущества и долгов по кредиту.

Ст. 30, 33 СК РФ определяют долги по кредитам общими, если не заключен брачный контракт, устанавливающий условия получения займа и его погашения.

Согласно судебной практике, при рассмотрении подобных дел принимается во внимание факт, что, если в течение года сторона, заявляющая о своем несогласии, не оспорила действия мужа или жены, то этим подтверждается согласие супруга на ипотеку.

Более того, большинство банков, выдающих заемные средства под покупку жилья, требует не только предоставить письменное согласие, но и сделать вторую половину созаемщиком, а значит, равноправным ответчиком по долговым обязательствам.

Согласие второго супруга на залог имущества

Собираясь взять кредитные средства для покупки недвижимости, супруги зачастую задаются не только вопросом о том, нужно ли согласие второй половины на заключение подобного договора, но и пытаются решить другие возникающие проблемы.

Согласно законам РФ, в официальном браке проведение операций с общим имуществом предполагает нотариальное согласие на залог от супруга, вне зависимости от его доли в этом имуществе.

Когда берется заем под залог уже имеющейся в собственности недвижимости, то, кроме нотариально заверенного разрешения на закладной объект, может потребоваться и согласие второй половины на ипотеку.

В случае, если речь идет о залоге приобретаемой квартиры, то дополнительного согласия на передачу в залог недвижимости данное действие не требует.

Согласие второго супруга на взятие ипотечного кредита, как правило, описывает все нюансы, связанные с его оформлением. В документе на оформление ипотеки должно содержаться согласие второго супруга, который выступает зачастую созаемщиком или поручителем, с тем, что приобретаемое жилье по данному договору выступает залоговым имуществом. Поэтому возникающий одновременно с решением взять ипотечный кредит вопрос о том, нужно ли согласие супруга на залог недвижимости при ипотеке в виде отдельного документа, имеет в этом случае отрицательный ответ.

Однако такой письменный нотариально заверенный документ однозначно потребуется в ситуациях, когда отсутствует брачный договор между супругами и залоговым имуществом служит общая совместная собственность, приобретенная ранее.

Такой же отрицательный ответ имеет вопрос о том, можно ли заложить квартиру без согласия супруга.

Оформление нотариально заверенного согласия на ипотеку

Позаботиться об оформлении соответствующего документа необходимо заранее, составив его самостоятельно или с юристом и заверив у нотариуса.

Какие документы понадобятся

Чтобы составить официальное согласие на покупку квартиры в ипотеку, можно обратиться в любую нотариальную контору. Причем обращаться за оказанием данной услуги должен непременно тот из супругов, чье согласие будет удостоверяться, даже если решено оформить кредитную квартиру на одного супруга.

Для оформления согласия юрист потребует следующие документы:

- паспорт (для удостоверения личности заявителя со штампом о регистрации брака);

- свидетельство о браке (для наличия гербовой печати органа ЗАГС, зарегистрировавшего брачный союз).

При наличии документов и в присутствии соглашающегося супруга нотариус составляет документ, свидетельствующий о согласии мужа или жены на ипотеку.

Что должно содержаться в тексте согласия на ипотеку

Образец согласия супруга на залог недвижимости, коим является взятие ипотеки на жилье, можно изучить, обратившись в нотариальную контору. Он должен содержать следующие сведения:

- ФИО и полные паспортные данные супруга, дающего согласие на сделку;

- реквизиты документа, подтверждающего заключение брака (серия, номер, кем выдан);

- данные о приобретаемом объекте недвижимости .

Заявителем подписывается документ и в его присутствии заверяется нотариусом.

Сколько действует согласие на ипотеку

Все операции с недвижимостью, совершенные в браке и требующие официальной регистрации в госорганах, требуют согласия второго супруга в письменной форме. Как правило, документ оформляется до заключения договора и предъявляется вместе с другими требуемыми бумагами.

Оформление согласия на залог после подписания договора не практикуется.

Как правило, срок действия согласия супруга на ипотеку не имеет временных рамок. По умолчанию считается, что любой документ, оформленный нотариально, имеет срок в 3 года. По истечении этого времени документ становится недействительным за давностью. Поэтому, оформляя согласие второго супруга на ипотеку, нужно иметь в виду то, сколько действует данный документ.

Стоимость услуг нотариуса

Услуга по оформлению официального согласия супруга на оформление ипотеки в зависимости от регионов России имеет различную стоимость. В сумму обычно входит составление документа и его нотариальное удостоверение. Эта оплата учреждается Федеральной Нотариальной палатой и является фиксированной.

В среднем стоимость согласия на покупку квартиры от супруга находится в пределах 1 500-2 000 рублей. При самостоятельном же составлении согласия и обращением только за заверением документа, цену за услугу можно снизить. Но в этом случае нотариус может отказать в заверении готового документа ввиду его неправильного оформления.

Необходимость согласия на рефинансирование ипотеки

К рефинансированию ипотеки (изменению условий договора либо заключению нового для улучшения условий займа для клиента) граждане прибегают, преследуя различные цели:

- снижение размеров ежемесячных платежей;

- изменение срока действия договора;

- уменьшение процентной ставки.

Для лиц, состоящих в браке, актуален вопрос, нужно ли на рефинансирование ипотечного кредита одобрение второго супруга. Так как речь идет об общей собственности, а кредит будет погашаться из общих доходов, то банк потребует от второго супруга:

- заключить договор поручительства;

- дать нотариальное согласие;

- стать созаемщиком.

Таким образом, избежать получения согласия на рефинансирование от второго супруга не удастся. Безусловно, речь идет только о тех случаях, когда между супругами не заключен брачный договор.

При наличии контракта вопросы, можно ли оформить ипотеку только на мужа или только на жену, а также как и какие действия производить с кредитными обязательствами, не актуальны – все ситуации, как правило, описаны в таком соглашении.

Есть ли возможность взять ипотеку без участия супруга

В силу различных жизненных ситуаций лица, состоящие в законном браке, интересуются, при каких обстоятельствах можно оформить ипотеку, не получая на это разрешение второго супруга. Обычно это практически невозможно.

Однако есть варианты избежать привлечения к процессу получения ипотечного кредита мужа или жены:

- расторжение брака;

- заключение брачного контракта.

Если решено пойти по второму пути, возникает вопрос о том, когда можно взять ипотеку, если муж подписал контракт. В этом случае ипотечный кредит может быть получен и оформлен на жену в банковской организации сразу после того, как будут оформлены все требуемые банком бумаги. В этой ситуации согласия мужа на оформление договора ипотеки не потребуется.

Выводы

Решив взять банковский кредит на приобретение жилья, граждане, состоящие в законном браке, должны получить нотариально заверенное согласие второго супруга. Эта норма действует, если они не заключили брачный договор, в котором прописаны условия распоряжения имуществом, получения кредитов и погашения долгов по ним. Это касается и вопроса о том, как взять ипотеку в браке без участия мужа или жены.

Согласие супругов при оформлении сделок с недвижимостью: Видео

Юрист. Член Адвокатской палаты г. Санкт-Петербурга. Опыт работы более 10 лет. Окончил Санкт-Петербургский государственный университет. Специализируюсь в сфере гражданского, семейного, жилищного, земельного права.

Брать квартиру с ипотекой супругам на двоих удобнее. Их суммарный доход дает возможность взять большую сумму кредита. При этом они поровну делят финансовую ответственность, если иное не прописано в брачном контракте. Следовательно, если оформить договор с банком на ипотеку желает муж, то потребуется согласие жены, и наоборот. У кредитора есть веские причины требовать одобрения сделки от «второй половины».

Ипотека для супругов: какие тут могут быть варианты

Созаемщики. Наиболее распространенный вариант покупки супругами жилплощади по ипотеке. Они несут одинаковые обязательства за погашение кредита. Банки, при подготовке документов, учитывают именно этот вариант. В этом случае все обязанности делятся поровну. После полного погашения они становятся совладельцами полученной квартиры.

Поручительство. Ситуация, когда заемщик только один, например, муж, а его супруга выступает поручителем. Специалисты расходятся во мнении, может ли жена быть поручителем по отношению к мужу-заемщику. Многие банки отказывают в заключении такого договора на ипотеку.

Единоличный кредит. Ипотеку берет один супруг, другая сторона из финансовых отношений исключается. Причинами могут быть: желание мужа и жены избежать дележа задолженности по ипотеке в случае развода, один из них не работает, у кого-то сомнительная кредитная история. Выплачивать кредит будет кто-то один, но жилье будет считаться нажитым совместными усилиями и принадлежать обоим.

Что такое согласие на ипотеку

Если кто-то из супругов хочет взять ипотечный кредит, ему необходимо представить нотариально заверенное согласие своего спутника жизни. Делается это по причине того, что в случае развода не только недвижимость, но и долги по кредитам будут поделены пополам между мужем и женой.

Следовательно, если кто-то из супругов не давал согласия, банк не имеет права в принудительном порядке обязать его выплачивать половину займа. Суд может признать такую сделку недействительной. Нотариальное согласие является гарантией для банка, что после развода обе стороны погасят свою часть ипотеки. Кроме того, этот документ страхует от противозаконных действий со стороны заемщика.

Требуется ли согласие супруга на ипотеку?

Покупка супругами жилья по кредиту предполагает взаимное согласие почти во всех случаях. Тому есть два основания:

- Семейный кодекс РФ, ст. 35, п. 3. «Для заключения одним из супругов сделки…, подлежащей обязательной государственной регистрации, необходимо получить нотариально удостоверенное согласие другого супруга».

- №-102 ФЗ «Об ипотеке» от 16.07.1998., ст. 7, п. 1. «На имущество, находящееся в общей совместной собственности…, ипотека может быть установлена при наличии согласия на это всех собственников…».

Единственным исключением является заключенный брачный контракт, если в нем предусмотрено, что каждый из супругов может брать жилье в кредит единолично. В остальных случаях вопрос «требуется ли согласие супруга на покупку квартиры в кредит» отпадает, поскольку оно необходимо. Есть случаи судебных разбирательств, когда договор ипотеки признавался недействительным и аннулировался. Или жилье в такой ситуации отбирается, или банк требует полного погашения задолженности. Страховым случаем недействительность такой сделки не является, поэтому всю ответственность несет заемщик.

Можно ли взять ипотеку без согласия супруга

Если оформляется брачный контракт, в нем можно указать, что и у мужа, и у жены есть право покупать и продавать жилье единолично. Размер долевого участия в покупаемой жилплощади бывает разным. Собственность может быть:

- Совместная. Жилье делится пополам.

- Раздельная. Владелец кто-то один из супружеской пары. Он и выплачивает кредит.

- Долевая. Муж и жена обговаривают размеры долей и выплачивают ипотеку каждый пропорционально своей части.

Если ипотечный кредит берет один из супругов, не желая обременять другого обязательствами или при его несогласии с таким решением, банки настаивают под угрозой отказа в предоставлении ипотечного кредита оформить брачный контракт. Например, Сбербанк настаивает на этом даже в случае согласия супругов. Это страхует кредитора от проблем, если при разводе окажется, что один из совладельцев недвижимости не может делать выплаты по причине низкого дохода. Банки даже предоставляют свои образцы таких договоров. Лучше эту процедуру проводить с помощью юриста, занимающегося семейными правоотношениями.

Как взять ипотеку, если супруг работает неофициально

Ипотека подразумевает приличную сумму, поэтому банки оценивают общий семейный доход потенциальных заемщиков. Если кто-то из супругов работает неофициально, банк может отказать в выдаче средств. У семейной четы должен быть хороший официальный заработок, чтобы каждый мог погасить свою долю кредита. «Серая» зарплата не рассматривается как доход. Способы получения кредита в таком случае:

- Предоставить в залог имущество как гарантию погашения займа: землю, квартиру, автомобиль, драгоценности и т.п.

- Пригласить одного или нескольких поручителей на случай тех или иных рисков. Они должны иметь хорошую кредитную историю, имущество и высокий официальный доход.

Кто платит ипотеку после развода

До разрыва отношений порядок выплаты ипотеки нужно согласовать с банком, поскольку развод меняет условия кредитного договора. Исключение, если составлялся брачный договор, в котором обязательно прописывается:

- кто является заемщиком;

- кто станет собственником и на какую долю претендует;

- кто будет оплачивать ипотеку, а также страховку, проценты, коммунальные услуги;

- каким образом будет поделена квартира и кредитный долг после возможного развода;

- какие условия могут повлиять на пересмотр обязательств обоих супругов по части ипотеки.

Если брачного договора нет, супругам будет полезно, чтобы избежать судебных разбирательств, заключить друг с другом соглашение о разделе имущества в ипотеке. Документ можно заверить подписью нотариуса (это необязательно, но желательно). В нем необходимо предусмотреть порядок погашения кредита – кто и сколько выплачивает. Затем надо подать заявление в банк, чтобы тот изменил условия кредитного договора

Читайте также: