Можно ли самозанятым работать на дому мастером маникюра

Опубликовано: 17.02.2026

Узнала, что мастер, к которой я хожу на маникюр, приехала в Казань полтора года назад. За это время она зарегистрировалась в качестве самозанятой, открыла собственный салон, обросла клиентами и мечтает о крупном маникюрном бизнесе.

Я расспросила Ирину Исакову, тяжело ли открывать бизнес в незнакомом городе и как добиться положительных результатов.

Как начать бизнес в сфере красоты

Ирина, сложно было начинать бизнес в незнакомом городе? С какими сложностями столкнулись?

В Казань я переехала из города Режа Свердловской области и здесь открыла салон по маникюру. Очень сложными были первые 2–3 месяца. Я хотела, как в Реже: запустить рекламу в Instagram, быстренько набрать клиентскую базу и заниматься бизнесом на дому. Но люди не торопились записываться ко мне на процедуру.

Когда стала разбираться, поняла, что бизнес в большом городе требует иного подхода. Здесь выше конкуренция, клиенты «не клюют» на маникюр по цене себестоимости и предпочитают обращаться в салон, а не ходить к мастеру на дом.

Сначала я устроилась мастером по маникюру на процентах, ведь надо было на что-то жить. В салоне познакомилась с девушкой-парикмахером, которая, как и я, мечтала о собственном бизнесе. С ней вдвоем мы и начали подыскивать помещение.

Как искали место для салона? Что учесть новичкам, которые ищут помещение под салон?

Мы хотели, чтобы помещение было разделено на две зоны: мою маникюрно-педикюрную и ее парикмахерскую. Смотрели, чтобы была парковка и хорошая транспортная развязка: рядом с нашим салоном есть станция метро, в шаговой доступности остановки городского транспорта. Это важно, так как половина моих клиентов приезжают с другого конца Казани.

Хорошо, если рядом с салоном есть место, где можно перекусить. Клиенты часто приезжают в салон после работы, голодные. Они могут зайти в кофейню, купить кофе с выпечкой. Мастер может зайти перекусить, так как не всегда есть время сходить домой на обед.

Помещение искали светлое, просторное, чтобы было окно. Мы работаем с химией, поэтому оно должно проветриваться.

Сколько денег нужно на открытие и развитие салона

Какая минимальная сумма нужна на открытие маникюрного бизнеса?

Необходимо не менее 50 000 рублей, чтобы начать работать на себя дома. Этих денег хватит, чтобы купить самое необходимое: сухожар, лампу, аппарат для маникюра, инструменты и набор расходных материалов. Оборудование лучше сразу покупать профессиональное.

Если планируете открывать салон, затраты составят от 100 000 рублей. В салон нужна специальная мебель для маникюра и педикюра. Это большая статья расходов. Плюс надо оплатить аренду за первый месяц и отложить деньги минимум еще на пару месяцев. Надо понимать, что вначале будет мало клиентов.

Когда салон запущен, расходов становится меньше?

Издержки те же самые: аренда, расходные материалы, оборудование. В оборудование не нужно вкладывать каждый месяц столько же, как при открытии. Но оно устаревает, изнашивается. Надо понимать, что аппарат не будет работать вечно. Если он перегорит, у вас должны быть отложены деньги, чтобы салон не встал. Лампы, например, рекомендуют менять каждый год.

С первых дней надо продвигать бизнес, это тоже недешево.

Как рассчитывали стоимость своих услуг?

Изначально я смотрела прайсы конкурентов. Сравнивала их уровень работ со своим мастерством и составляла собственный прайс.

Этой зимой я прошла два замечательный курса, на которых мастеров учат рассчитывать стоимость услуг, считать, сколько тратится на расходники, зарабатывать и откладывать 10–20% на дальнейшее развитие и отпуск.

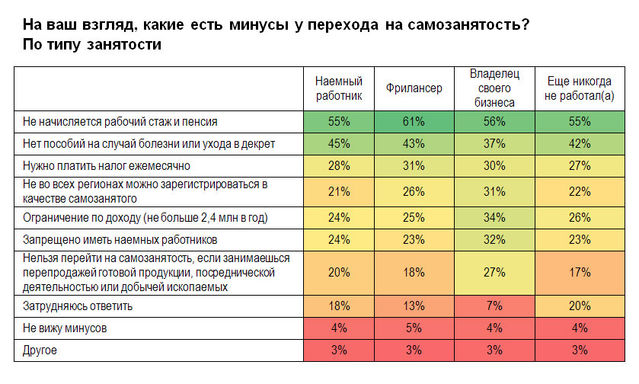

|  |  |  |

Какие особенности у маникюрного бизнеса

Бывают ли сезонные затишья в маникюрном бизнесе, как их пережить?

Затишье бывает в январе и один месяц осенью: с середины октября до середины ноября. Нужно в этот период больше продвигать салон, чаще выкладывать в социальные сети свои работы, устраивать конкурсы и акции. В затишье я рекомендую идти учиться или запланировать отпуск.

К затишью надо готовиться. Если в течение года откладывать понемногу, то в запасе будет необходимая сумма, чтобы пережить спад клиентов.

Как рекламируете свои услуги и какие акции привлекают клиентов?

Я заказывала рекламу в Instagram, добавила салон на Яндекс.Карты. Пробовала раздавать визитки и листовки, но в Казани такая реклама не работает.

Не все акции работают одинаково хорошо. На мое удивление клиенты совсем не реагируют на акцию «Победителю конкурса бесплатный маникюр». Но хорошо работает акция «При оплате маникюра френч в подарок» или когда предлагаешь бесплатно популярный дизайн. Среди клиентов можно провести розыгрыш подарков, например, ароматные масла для кутикулы.

Как зарегистрироваться в качестве самозанятой

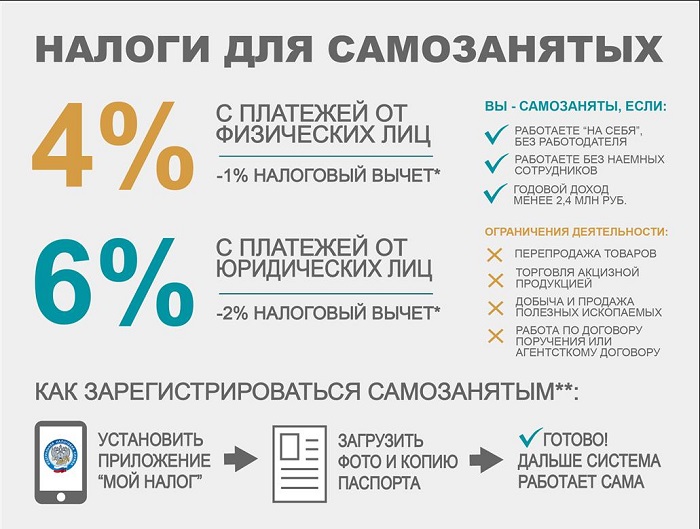

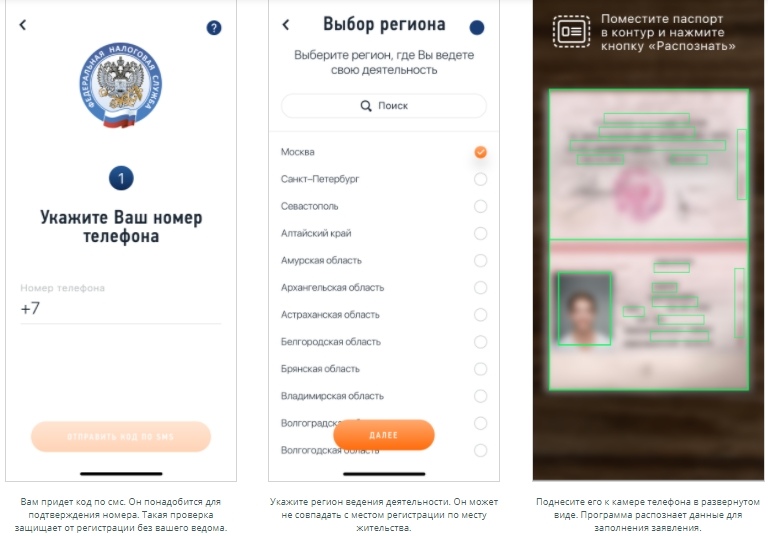

Когда я узнала про новый налоговый режим, подумала, почему бы и не попробовать. Меньше головной боли, никуда с бумагами бегать не нужно, в налоговой в очередях не надо стоять. Просто скачала приложение и никуда ходить не пришлось. Сравнила отчисления на налоги у ИП и самозанятого. НПД получается выгоднее.

Не возникло проблем из-за отсутствия казанской прописки?

На тот момент информации о самозанятых было мало, как работает новый налоговый режим мало кто понимал. Мне в налоговой сказали, что из-за свердловской прописки я не могу быть самозанятой. Но я решила попробовать. Скачала приложение, мне даже не пришлось отдельно в нем регистрироваться, так как я уже была зарегистрирована на Госуслугах. Меня быстро проверили, примерно через полчаса получила поздравление с тем, что я самозанятый гражданин.

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

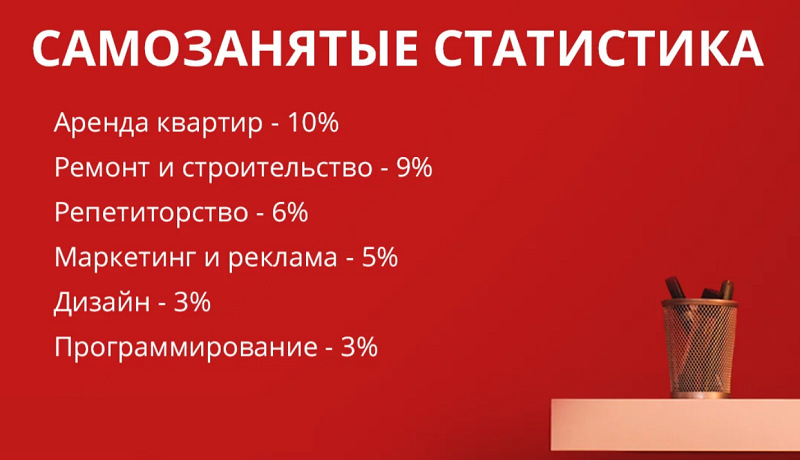

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

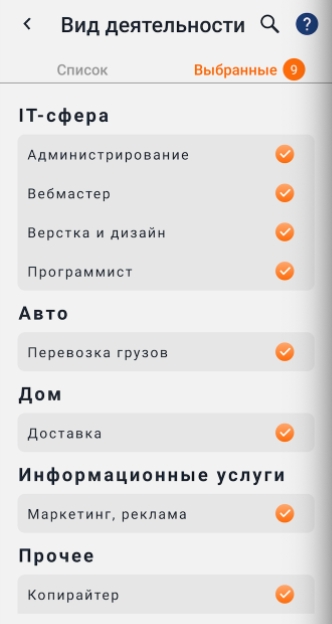

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

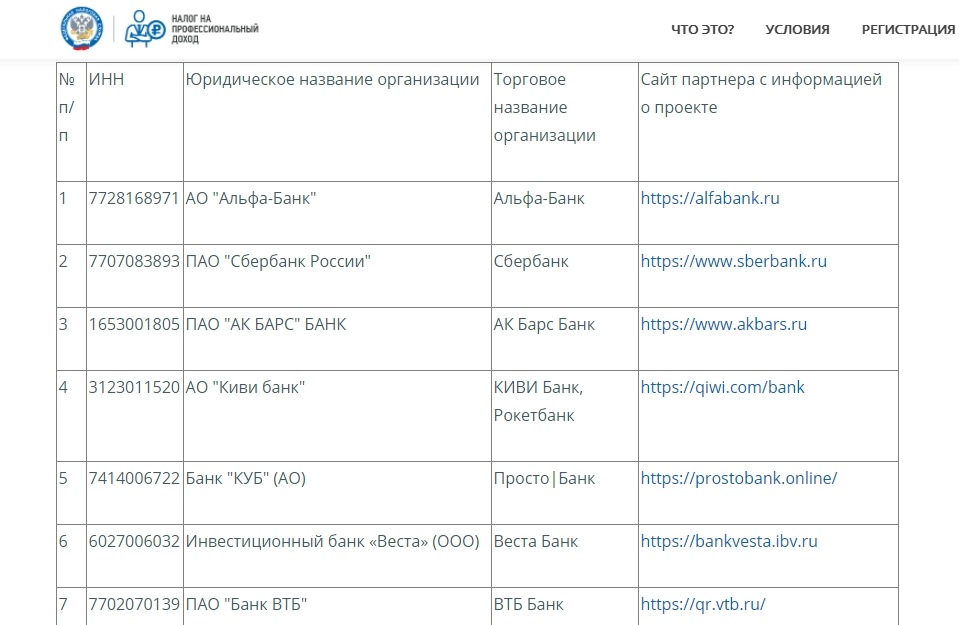

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

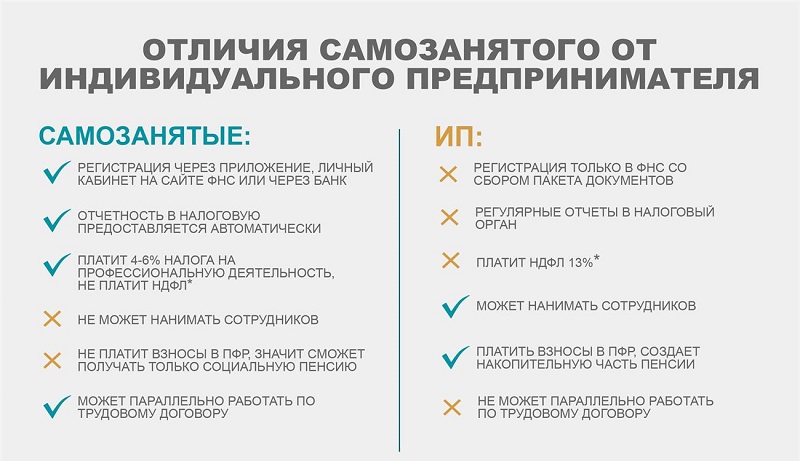

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Статус самозанятого гражданина все больше привлекает россиян возможностью работать на себя и небольшой налоговой ставкой. Однако в законе предусмотрены ограничения по видам деятельности, когда можно оформить самозанятость. Часто возникает вопрос, можно ли заниматься самозанятым маникюром на дому и как это правильно сделать.

Может ли мастер маникюра быть самозанятым?

В случае самозанятости физическое лицо получает доход от реализации товаров, оказания услуг без наемных сотрудников и работодателя. Согласно 442-ФЗ, нельзя заниматься перепродажей товаров, оказывать услуги на основании агентских договоров. Определены также некоторые другие оговорки, но прямых ограничений в отношении мастеров маникюрного сервиса нет.

Таким образом, мастер маникюра на законных основаниях может оформить самозанятость и платить НПД – налог на профессиональный доход. Тем не менее официально зарегистрироваться смогут только граждане, осуществляющие деятельность на территориях, участвующих в эксперименте по оформлению статуса самозанятости. С июля 2020 года на такой режим сможет перейти любой россиянин.

Физическим лицам для оформления статуса нужно встать на учет в качестве налогоплательщика. Это можно сделать через специальное приложение ФНС «Мой налог». Мастера маникюра, оформленные как ИП, но не имеющие наемных сотрудников, тоже могут стать самозанятыми, если обратятся в налоговую службу о смене режима деятельности. Самозанятые маникюр могут делать как на дому, так и в салоне.

Оформить самозанятость можно разными способами:

Это самые популярные виды регистрации, но такую процедуру можно пройти также в приложениях некоторых других банков – Тинькофф, Восточный, Совкомбанк, Альфа-банк.

Налоги и взносы при самозанятости

Маникюрные мастера, которые переходят на новый статус, платят НПД по упрощенной ставке – 4 %, так как оказывают услуги гражданам, а не юрлицам. При этом в начале деятельности ежемесячная сумма налога сокращается еще на 1 %. Это льготный налоговый вычет, который действует до достижения суммы 10 000 рублей.

Налоги взимаются только за то время, когда мастер оказывает услуги. При временном прекращении деятельности сниматься с учета не обязательно – налог начисляться не будет. В мобильном приложении «Мой налог» начисление налоговых выплат к уплате происходит в автоматическом режиме. Вести отчетность и высчитывать нужные суммы не придется.

Страховые взносы выплачивать не обязательно, четких требований на этот счет нет. По своему желанию самозанятые мастера маникюра могут платить взносы на пенсионное страхование. Начать выплаты можно с любого времени, а за расчетный период берут календарный год. Минимального размера взносов нет, максимальный равен восьмикратному МРОТ. Пенсионный Фонд конвертирует взносы в баллы, при этом прибавляется страховой стаж.

На обязательное медицинское страхование взносы за самозанятых выплачивает государство. Они уже входят в сумму налогового платежа. Деньги переводятся автоматически, для этого не нужно предпринимать никаких действий. Четких правил по выплатам в Фонд социального страхования тоже нет, как и запретов на них.

Плюсы и минусы самозанятости для мастера маникюра

Главное преимущество такого налогового режима – возможность легально вести свою деятельность, не переживая о возможном раскрытии «серых» доходов. Есть и другие плюсы:

- Упрощенная регистрация. Если для оформления ИП нужно идти в налоговый орган, собирать документы, то здесь все делается онлайн за несколько минут.

- Одновременно можно работать официально на основной работе, а маникюром лишь подрабатывать.

- Низкие налоговые ставки – режим выгодно отличается от других видов получения дохода.

- Не нужно вести бухгалтерию и сдавать декларации – все рассчитывается автоматически в приложении.

- Кассовый аппарат не требуется, чеки также формируются в приложении «Мой налог».

- Нет необходимости искать помещение для аренды, при желании работать можно на дому.

Подводные камни в таком режиме тоже есть:

- Самозанятым мастер маникюра на дому пока может стать не во всех регионах РФ.

- Нельзя претендовать на выплаты по больничному листу, отпускные.

- Если добровольно не выплачивать взносы в ПФР, работа не засчитывается в страховой стаж.

Каждый самостоятельно решает, становиться ли ему самозанятым. Это хорошая возможность легализировать свою деятельность и не бояться налоговых проверок, однако минусы тоже нужно учитывать.

Федеральным законом №422-ФЗ от 27/11/18 г. введен налог на профессиональный доход, который получил неофициальное наименование «налог на самозанятых». Самозанятые, а именно лица, не имеющие работодателя и сами не занимающиеся наймом рабочей силы, но получающие доход, по закону имеют ряд ограничений. Вопрос, приобретающий важное практическое значение для самозанятых: могут ли они арендовать помещения для осуществления своей деятельности?

Кто такие самозанятые и в чем их ограничивает закон?

Чтобы разобраться в ситуации наиболее полно, обратимся вначале к самому понятию самозанятости, а также к тексту ФЗ-422 и выясним, какие ограничения прописаны в законе для этой категории граждан.

Самозанятые граждане лично выполняют работу и получают за нее вознаграждение. При этом они могут реализовать товары, работы, услуги, имущественные права (ст. 6 п. 1), кроме некоторых видов деятельности и доходов, перечисленных в этой же статье.

Запрещено также приобретать статус самозанятого, если:

- имеет место продажа подакцизных, маркируемых товаров;

- гражданин занимается перепродажей товара или имущественных прав;

- добываются и продаются полезные ископаемые;

- работают предприниматели-агенты в интересах третьих лиц (по агентским и аналогичным им договорам), доставляются товары для третьих лиц (без применения ККТ);

- имеет место применение другого спецрежима.

Не применяется налог и при доходах свыше 2,4 млн руб. в год (ст. 4 п. 2 ФЗ-422).

Кстати говоря! Налог на самозанятых составляет 4 и 6% от дохода, в зависимости от того, кто клиент – физлицо или юрлицо (ИП). Он введен как эксперимент лишь в четырех регионах.

Как видим, ФЗ-422 не устанавливает норму, при которой самозанятые должны работать только на территории помещений, находящихся у них в собственности. В то же время они могут продавать собственный товар, производить работы, оказывать услуги.

Аренда: что нужно знать

ВАЖНО! Образец договора бытового подряда с самозанятым физическим лицом от КонсультантПлюс доступен по ссылке

ГК РФ в гл. 34 устанавливает правила, по которым может быть заключен договор аренды. Самозанятый гражданин может на общих основаниях заключить такой договор, поскольку ФЗ – 422 он не противоречит. В договоре аренды нет необходимости указывать, что помещение арендует самозанятый.

Арендовать помещение можно как у юридических, так и физических лиц. Если арендодатель — юрлицо либо физлицо, но договор заключается на срок более 12 месяцев, обязательна его письменная форма (ст. 609 ГК РФ).

Если арендуется помещение под определенную деятельность и это прописывается в договоре, арендодатель может потребовать документ, свидетельствующий о том, что данный гражданин занимается индивидуальным предпринимательством либо находится в статусе самозанятого, зарегистрирован в ИФНС. Отметим, что по закону самозанятость и индивидуальное предпринимательство можно совмещать (ст. 4 п. 1 ФЗ-422).

Указанную позицию подтверждает и ФНС. На официальном сайте службы пользователь задал вопрос, может ли он, будучи плательщиком налога на профдоход (НПД) и занимаясь репетиторством, арендовать стороннее помещение. Чиновники ответили положительно.

При заключении арендного договора следует помнить, что уменьшить налог на сумму арендной платы будет невозможно: НПД выплачивается с дохода, полученного самозанятым. Если постоянной клиентуры у самозанятого пока нет, арендовать помещение рискованно, поскольку есть вероятность сработать «в ноль» или в убыток.

Обратите внимание, что арендодатель также может быть самозанятым, но сдавать в аренду он имеет право только жилую площадь, сдача нежилой площади под запретом (ст. 6 п. 2 ФЗ-422).

Нюансы аренды самозанятыми

Особенности аренды помещений самозанятыми напрямую связаны с особенностями действующего законодательства. Рассмотрим наиболее частые случаи, когда имеет место аренда помещений.

Помещение для торговли

Гражданин, имеющий статус самозанятого, хочет арендовать помещение с целью разместить в нем торговую точку. С точки зрения законности, важно, какими товарами он собирается торговать:

- собственного производства;

- приобретенными ранее у третьих лиц.

Товары собственного производства это, прежде всего, сельхозпродукция с собственного участка, фермы. Можно торговать и иной продукцией, если налогоплательщик сам является ее производителем. Если арендованное помещение используется для реализации товаров, купленных на стороне, нужен как минимум статус ИП, с применением другой системы налогообложения.

Помещение используется в сфере услуг

Обратимся к уже известному нам примеру – репетиторству. Учебные занятия можно проводить в арендованном помещении. Вместе с тем, на практике важно, какого возраста будут учащиеся. Если это несовершеннолетние дети, то деятельность будет находиться под контролем: соответствует ли помещение санитарным нормам, достаточно ли освещено, соответствует ли мебель стандартам, относящимся к несовершеннолетним. ФЗ не предусматривает возможности официальных контактов контролирующих органов и самозанятого физлица. Скорее всего, потребуется оформление ИП и переход на иную систему налогообложения. Вместе с тем данный вопрос до конца не ясен, ведь согласно законодательству ИП также может уплачивать профналог.

В то же время, работая со студентами, самозанятый репетитор вполне может обойтись без сложностей при аренде помещения.

Производственные помещения

В производственной сфере свои нормы, которые необходимо соблюдать. Аренда помещений под производство для самозанятых не запрещена, но у контролирующих органов могут возникнуть иные претензии, например, касающиеся уровня шума работающих станков при изготовлении сувенирной продукции.

По факту

Самозанятые плательщики налога на профессиональный доход имеют право арендовать помещения. Они заключают стандартный договор аренды, согласно ГК РФ. Вместе с тем, необходимо учитывать особенности той или иной деятельности самозанятых и требований контролирующих органов, предъявляемых к ней.

С детства я любила красить ногти не только себе, но и подружкам. Поначалу покупала обычный лак и просто красила. Потом в ход пошли наклейки, я стала продумывать дизайн и что-то рисовать сама.

Училась новым техникам по различным роликам в интернете, читала много статей по теме. Так мое увлечение переросло в покупку профессиональных материалов для маникюра и открытию домашнего кабинета для клиентов.

Хобби предопределило мою дальнейшую судьбу. Мое очное обучение в университете превратилось в заочное, а я стала мастером маникюра.

Историей поделилась подписчица блога Эльза.

Кто это такой, чем занимается

Мастер маникюра — это не только человек, который покрывает ваши ногти гель-лаком. Для начала он приводит ногти в ухоженный вид. Для этого проводится гигиеническая обработка:

- обрезается кутикула;

- выравнивается ногтевая пластина;

- ногти подпиливаются под нужную длину;

- в последнюю очередь покрываются лаком.

У меня есть клиентки и клиенты, которые просто приходят на маникюр без покрытия. Для них я делаю простую гигиеническую обработку.

Есть и те, кто постоянно меняет форму ногтей, покрывает их разными тонами, даже наращивает. Кстати, наращиванием я стала заниматься не так давно. Мне казалось это сложным, но это также входит в работу мастеров.

Я провожу различные процедуры по восстановлению ногтевой пластины и кожи рук, использую в работе специальное защитное покрытие, масла для кутикулы.

Обертывания и ванночки клиентам я не делаю — нет спроса, хотя другие знакомые мастера включают и эти услуги в свой прайс.

Дизайн, рисунки, разные техники и виды маникюра (например, всеми любимый френч), также входят в обязанности мастера. Но все это делается по желанию клиента.

Как стать, нужно ли какое-то образование

У меня нет как такового образования мастера маникюра: я не проходила никакие курсы и не посещала семинары. Я самоучка, который методом проб и ошибок пришел к этой профессии.

Конечно, не все получалось сразу, но трудом и усердием я добилась результата.

Я не считаю, что я в чем-то хуже тех, кто прошел курсы и получил заветные «корочки». Я также слежу за новинками, работаю в разных техниках, слежу за чистотой рабочего места и в курсе последних тенденций.

Кстати, некоторые мои клиентки перешли ко мне от «настоящих» мастеров.

Я ни в коем случае не призываю обучаться самостоятельно. Просто мне так было удобнее. Сейчас в любом городе можно найти курсы для того, чтобы получить статус мастера маникюра.

Длятся они от месяца до трех. Проводят их как различные центры обучения, так и небольшие студии или даже частные мастера.

Обязательное требование для мастеров маникюра — это действующая медицинская книжка. Работа проходит в непосредственном контакте с людьми, поэтому медосмотр нужно проходить ежегодно.

Я соблюдаю это правило, хотя кабинет у меня дома и проверок не бывает. Для меня это важно наравне с обязательной чистотой и стерилизацией инструмента.

Регулярный медицинский осмотр — гарантия безопасности не только для клиентов, но и для меня.

Состояние дел в этой профессии, востребован ли на рынке труда

Если судить по вывескам на домах и объявлениям в мессенджерах, создается впечатление, что мастеров маникюра сейчас очень много. Биржа труда по запросу выдает следующие результаты.

Вакансий на бирже не так много, потому что мастера в основном работают в частных компаниях или на себя.

Я соглашусь с тем, что мастеров маникюра много, но возражу: по-настоящему хороших специалистов мало. Поясню: те дамы и кавалеры, что теперь постоянно обращаются ко мне, прежде посетили не один салон и остались недовольны.

Это говорит о том, что достаточно трудно найти мастера маникюра, который бы оказывал услуги на должном уровне. Были, конечно, и клиенты, которые считали цену завышенной.

Но большинство все же переходили от мастера к мастеру из-за качества. Это лишний раз подтверждает, что хорошие маникюрщицы востребованы, и я как раз из этой категории.

В этой профессии есть большие плюсы:

- Можно работать на себя, а значит, самостоятельно выстраивать график.

- Быстрый срок обучения и сравнительно небольшая стоимость курсов.

Наряду с плюсами есть и минусы:

- Работа сидячая, поэтому большая нагрузка на спину.

- На первоначальном этапе хочется купить сразу все материалы, а это влечет затраты.

- Доход зависит от клиентской базы, которую иногда не так просто наработать.

А еще с клиентами нужно общаться. Я коммуникабельный человек, поэтому подружилась со многими. Теперь я не только делаю маникюр, но и выслушиваю клиента. Можно сказать, в какой-то степени я еще и психолог.

Сколько получают в МСК, Питере и других регионах

Чистыми за месяц в среднем я получаю 40 000 рублей. Для моего небольшого городка это очень хорошая сумма.

Мой доход — это выручка за минусом расходных материалов, оплаты электричества и покупки оборудования. Кстати, работаю я на дому, так что на аренду помещения не трачусь.

В предновогодний период выходит намного больше. Начинается пора корпоративов, праздников. Даже те, кто в обычной жизни не ходит на маникюр, делает его на Новый год. После Нового года ощущается спад.

Если смотреть на заработок мастеров в Москве, то сайт HH.ru предлагает вакансии со следующим уровнем дохода.

В Питере заработок поменьше.

Также для сравнения я взяла Самарскую область (это соседний для меня регион).

Средний заработок в Самаре не отличается от уровня моего города. Но повторюсь: все зависит от вас самих.

Нужно быть в курсе последних тенденций, нарабатывать мастерство и клиентскую базу, уметь общаться с клиентами на отвлеченные темы, тщательно следить за чистотой рабочего места. Больше секретов нет.

Ради своего хобби я перешла с очного отделения на заочное в университете. Да, я выучилась на экономиста, но «пилить ногти», как говорит моя мама, мне роднее.

Мне нравится то, что я делаю, меня устраивает уровень дохода, мои клиенты и мой небольшой, хоть и домашний, кабинет.

То, что я сейчас имею, я заработала своим трудом. Я вырастила себя как мастера сама, без курсов и наставников. А вы смогли бы превратить хобби в дело своей жизни?

Читайте также: