На что тратятся средства пенсионного фонда

Пенсионный фонд России (ПФР) – значимый социальный институт страны, который выплачивает страховые, накопительные и другие виды пенсий, а также выдает сертификаты на материнский капитал, реализует соцвыплаты ветеранам и инвалидам, оказывает адресную помощь пенсионерам и софинансирует соцпрограммы субъектов РФ и так далее.

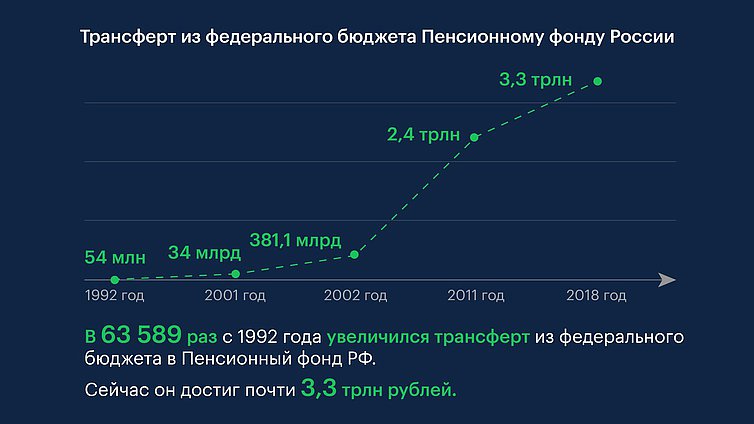

Все эти направления требуют значительных финансовых ресурсов. Страховых платежей работающего населения и продажи собственных активов фонда для реализации задач ПФР не хватает. В итоге одним из основных источников доходов является трансферт из федбюджета.

В 2018 году доходы фонда составляют 8,27 трлн рублей. 40% из них — 3,28 трлн — это трансферт из федерального бюджета.

По словам Председателя Правления ПФР Антона Дроздова, большая часть из этих денег идет на выплаты пенсий, в первую очередь – страховых. «При общих расходах на пенсионное обеспечение 7,2 трлн рублей из федерального бюджета на это выделяется 2,4 трлн рублей», — сообщил он.

Трансферт из федерального бюджета Пенсионному фонду России начался в 1992 году. Увеличение размера средств, направляемых из федбюджета в ПФР для социальных выплат, пенсий, адресной помощи пенсионерам, значительно ускорилось еще с 2001 года. Как прогнозируют эксперты, такая тенденция сохранится.

Несмотря на это, в 2018 году общий дефицит бюджета Пенсионного фонда составляет 265,5 млрд рублей.

При сохранении демографических тенденций социальные взносы все в меньшем объеме будут обеспечивать выплату пенсий.

«Если не принять никаких мер по совершенствованию пенсионной системы, трансферт на выплату пенсий неизбежно будет увеличиваться, то есть будет увеличиваться дефицит бюджета Пенсионного фонда. При этом пенсии будут расти гораздо более низкими темпами (не выше инфляции), и их покупательная способность будет постоянно снижаться», — уверен Председатель Правления ПФР.

В период 2024–2026 годов поддержание пенсий на текущем уровне с возможностью ее пересчета только в пределах инфляции потребует увеличения трансферта из федерального бюджета Пенсионному фонду Российской Федерации не менее чем до 5 трлн рублей, считают эксперты.

Как пояснила Первый заместитель Председателя Комитета по бюджету и налогам Ирина Гусева

Гусева

Ирина Михайловна Депутат Государственной Думы избран по избирательному округу 0084 (Волжский – Волгоградская область) , целью совершенствования пенсионной системы является в том числе и то, чтобы бюджет Пенсионного фонда РФ стал самодостаточным и не требовал таких вливаний из федерального бюджета.

Напомним, что парламентско-общественные слушания по совершенствованию пенсионной системы состоятся в Государственной Думе 21 августа. Предложение о проведении этих слушаний поддержали руководители всех фракций ГД. «Более половины участников обсуждения будут представлены членами общественных организаций, экспертами, членами деловых сообществ, представителями субъектов Российской Федерации», — отмечал Председатель ГД Вячеслав Володин

Ранее в ходе парламентских слушаний в ГД обсуждались правовые и социальные аспекты устойчивого развития сельских территорий, вопросы реновации, эксперимент по введению курортного сбора и защита прав участников долевого строительства, а также вопросы цифровой экономики и основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021 годов, господдержки малого и среднего предпринимательства, законодательного обеспечения перехода к новым формам финансирования жилищного строительства и другие темы.

ознакомиться

с инфографикой

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной "управляющей компании".

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) - ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

Марафонец

Бег на месте к горизонту

Отчетность пенсионного фонда РФ: разбираемся

https://storm100.livejournal.com/2018/07/12/

Попытался найти отчетность пенсионного фонда России…

Официально есть красивая презентация, из которой приведённые далее картинки (вот ссылочка, кому интересно):

Даже если вы рассмотрите эту картинку, то можете поверить автору, что в данных вы не разберетесь - разные шкалы и разные цифры, вы только в них запутаетесь.

А вот данные поинтересней - размещение средств пенсионных накоплений в 2017 году. При этом сумма в данном случае составляет почти 2 трлн.рублей. Возникает логичный вопрос о том откуда вообще взялись данные средства? То есть за сколько лет именно данная цифра накоплений, простите за тавтологию, копилась? И пошли ли эти суммы после реализации данных средств на выплаты пенсий? Поверьте автору - вы в этом не разберетесь и ответы на вопросы на найдёте.

После прочтения отчетности складывается достаточно простое понимание сути Пенсионного Фонда России - в нынешних условиях это кубышка, куда скидываются отчисления по пенсиям и тут же из этой кубышки пенсии выплачиваются. То есть фонда, где средства пенсионеров бы хранились просто нет.

По сути, согласно отчетности, есть квазиорганизация, куда скидываются деньги, а потом эти деньги тут же распределяются. Никаким образом пенсионные деньги на российскую экономику не работают и не размещаются ни в каких инфраструктурных проектах.

Сбережений, проценты с которых бы шли на пенсию нет.

Впрочем, об использовании денег ПФ мы еще поговорим, а пока вот такая вот картинка:

Возникает логичный вопрос - вот до 2014 года доходы ПФ стабильно превышали Расходы. Куда уходила разница, которая каждый год получалась от того, что люди откладывали на пенсию больше, чем выплачивалось пенсионерам?

Если кто-то думает, что руководство пенсионного фонда озабочено эффективностью использования пенсий, то эти люди ошибаются. В отчетности пенсионного фонда событием года называется открытие пилотных сайтов и образовательных проектов для. школьников!

Впрочем, речь идет о красивой презентации, которая есть на сайте для солидности, но никак для соответствия законодательству. В соответствии с законодательством ПФ должен отчитываться по формам открытых данных, которые я и попытался отыскать.

То есть, объясняю - картинки из презентации это просто картинки, и чиновники публикуют такие презентации для солидности, реальные цифры, отражающие хозяйственную деятельность там редко публикуются. Можете сами изучить подобные презентации какой-нибудь ОАК или УВЗ.

Что же до открытых данных пенсионного фонда, то тут дело оказалось не так просто…

На официальном сайте информация закодирована, поэтому через Exel выгружаются кривые строки.

Подсчитал вручную данные после перекодировки. Вот что получилось:

Доходы бюджета (такой вот странный показатель есть в отчетности пенсионного фонда) – 8 260,1 млрд.

Поступление страховых взносов на обязательное пенсионное страхование – 4 481,9 млрд.

Расходы бюджета, всего – 8 319,5 млрд.

Расходы на выплату пенсий – 7 167,2 млрд.

Расходы на социальные выплаты – 488 млрд.

Расходы по программе материнского (семейного капитала) – 311,8 млрд.

Из расходов бюджета всего вычитаем суммы пенсий, соц.выплат и материнского капитала – получаем еще 352,5 млрд. Предположительно во столько обходится содержание пенсионного фонда. В то же самое, в красивой презентации было указано, что на содержание и Фонда идет около 111 млрд.рублей, что тоже, согласитесь, немало.

Другая интересная вещь – полное отсутствие данных по содержанию отдельных строк. Куда и как тратятся пенсионные накопления вы в открытых данных нигде не найдете.

То есть, в сухом остатке:

*не ясно куда делись пенсионные накопления за прошлые года

*не ясно сколько на самом деле тратит пенсионный фонд (сумма не менее 111 млрд.рублей в год)

*не ясно кто является основным оператором и реципиентов пенсионных денег (около 2 трлн.рублей)

Но что точно ясно, так это то, что повышение пенсионного возраста приведёт только к тому, что количество выплачиваемых сумм по страховой части пенсии станет значительно меньше, что и позволит закрыть народившийся в пенсионном фонде дефицит.

При этом суммы, которые люди всю жизнь откладывали на пенсионные отчисления ушли неизвестно куда.

Коробка из под ксерокса

10.07.2018

Страсти вокруг пенсионной темы не утихают: народ выходит на пикеты и собирает подписи против реформ в Интернете, власть ангажирует телеведущих и блогеров, а журналюги разрываются между выбором: рубли или слава.

И жить у нас можно до 200 лет (по словам Макса Топилина, министра труда), и спонсировать будущих стариков за счёт нынешних, и здоровье на работе укрепляется (в свою очередь уверена Верочка Скворцова, министр здравоохранения) – не жизнь, а песня!

Я же предлагаю в очередной раз послать к чёртовой бабушке всех провластных лжецов и взглянуть на первоисточник проблемы и посмотреть, сколько же зарабатывают на народных деньгах те, кто избран или назначен банально их считать и заботиться о кошельках своих граждан. Как же шикуют основные функционеры ПФР за присваиваемые деньги?

• председатель ПФР Антон Дроздов: личный доход за год – 3,94 млн; в личной собственности – 3 земельных участка, 2 жилых дома. На жене – Mercedes и Lexus премиум-класса; в пользовании семьи из 3 человек (включая несовершеннолетнего) – семикомнатная квартира 335 кв.м. и дача.

• заместитель председателя ПФР Николай Козлов: личный годовой доход – 9,24 млн, доход жены – 16,35 млн; в личной собственности – 3 квартиры; в собственности жены – еще 1 квартира, Lexus и Toyota RAV4; в совместной собственности 1 дача на Кипре метражом в 198 кв.м.

• начальник административно-хозяйственного Департамента ПФР Илья Елисеев: личный доход за 2017 год – 2,6 млн; в личной собственности – INFINITI QX56, мотоцикл Honda GL 1800, гидроцикл Sea-Doo, Mercedes C-200.

• заместитель начальника Департамента капитального строительства и имущественных отношений ПФР Михаил Бородин: личный доход за год – 1,1 млн; в личной собственности – морская моторная яхта DELPHIA 1350 (габариты 13 на 4) размером с двухкомнатную квартиру эконом-класса.

ВСЕ МЫ - клиенты Пенсионного фонда РФ. Каждый платит туда взносы и, если верить концепции пенсионной реформы, имеет там личный счет. Уже два года руководство ПФР инвестирует наши деньги в какие-то особо ценные бумаги, которые, по словам председателя г-на Зурабова, приносят солидный процент, - в прошлом году доходы ПФ выросли на 30%.

ПЕНСИОННЫЙ фонд РФ - богатейшая организация. В 2003 году его доходы должны составить 822 млрд. 841 млн. 400 тыс. рублей. Это равняется примерно третьей части госбюджета. С той только разницей, что из бюджета финансируются вся армия, госаппарат, врачи и учителя и даже частично пенсии. А из ПФ - только пенсии. Почему же в таком случае старики у нас такие бедные?

По данным Счетной палаты РФ, на пенсионеров расходуется примерно 78,4% средств ПФ. Чуть больше одного процента идет на содержание самого фонда. Каждый пятый собранный рубль (если быть точным, 18,3% собранных взносов) образует "остаток свободных средств". Каждый месяц на счетах ПФ резервируется больше сотни миллиардов рублей.

Начнем с расходов на центральный аппарат. В 2001 году (это самые свежие данные, расходы по прошлому году пока не обнародованы) его содержание стоило без малого 7 млрд. рублей.

Впрочем, личные расходы - далеко не самые интересные статьи пенсионного бюджета. Гораздо любопытнее, как фонд распоряжался теми самыми "свободными средствами".

Надо сказать, что эти средства не давали покоя еще прежнему руководству ПФ. В 1992-1995 годах верхушка региональных отделений активно открывала на эти деньги собственные банки. Все они рано или поздно "полопались". Деньги не могут вернуть до сих пор. Вот один из примеров по московскому отделению ПФ. Аудитор Счетной палаты Геннадий Батанов даже передал соответствующие материалы в прокуратуру.

История такова: в 1995 году управляющий Л.Чумаков (он и теперь служит там управляющим) передал 382,6 млн. рублей в резервный фонд Республиканского социального коммерческого банка. В 1997-1998 годах эти деньги были выведены в коммерческие банки - АМБ "Русский национальный банк" и АКБ "Юнибест". Больше их никто не видел.

После того как бесславно завершилась эпопея с "пенсионными" банками, Фонд некоторое время не имел права проводить коммерческие операции с деньгами стариков. Однако в 2001 году вновь появилось постановление правительства "О размещении временно свободных средств Пенсионного фонда РФ". На 11,5 млрд. рублей были приобретены государственные ценные бумаги. Операция прошла успешно. В октябре прошлого года Фонд заработал дивиденды - 1,38 млрд. рублей.

Мало кто знает, что уже с начала 2002 г. операции с пенсионными деньгами стали делом вполне законным. Пенсионный фонд официально приобрел на 34 млрд. рублей рублевых и валютных облигаций. И далеко не все осведомлены о том, что с 2003 года мы сами можем выбрать компанию, которой хотелось бы доверить управление пенсионными взносами. Причем это может быть и не ПФ.

У потенциального пенсионера есть две возможности: оставить деньги в распоряжении государства или передать их частной управляющей компании. Если выбор не будет сделан - деньгами автоматически займется государственная управляющая компания. Такой компанией без всякого конкурса назначен Внешэкономбанк.

Почему именно через этот банк пойдут деньги пенсионеров? Начальник социального департамента Правительства РФ Евгений Гонтмахер сказал: "Для создания "с нуля" управляющей компании потребуется очень много усилий. ВЭБ не идеальный выбор, но другого пока нет". Зампред Внешэкономбанка Василий Кирпичев говорит: "Мы - агенты государства по многим направлениям. ВЭБ будет управлять средствами не по своему усмотрению, а в соответствии с инвестиционной декларацией, утвержденной правительством".

"Именно то, что ВЭБ - "агент по многим направлениям", нас и смущает, - заявил финансовый эксперт КонфОП Антон Ковалев. - С одной стороны, ВЭБу доверено обслуживание внешнего долга России, и он заинтересован в привлечении дешевых средств. С другой стороны, деньги будущих пенсионеров должны вкладываться под максимальные проценты. А может быть, пенсии вообще пойдут на расплату по внешним долгам? Не говоря о том, что банк - коммерческая организация. Как общественность сможет ее контролировать?"

Ну, предположим, ВЭБ наши деньги вложит. А когда нам приходить за процентами? Знаете, сколько времени занимает путь с момента, когда работодатель заплатил взносы в ПФ, до момента, когда они осели на счете будущего пенсионера? Полтора года. Сначала - налоговая инспекция, затем - Пенсионный фонд, потом - Внешэкономбанк, а инфляция тем временем не дремлет. К тому же на каждом этапе существуют возможности и для задержек, и для злоупотреблений.

До 1 июля этого года ПФ должен направить всем работникам уведомления о состоянии их счетов, до 1 октября - список частных управляющих компаний, допущенных до операций с деньгами. До 1 декабря граждане должны выбрать. По идее, частные компании должны пройти строгий отбор. Однако как их будут отбирать, пока не ясно. Вообще с реформой ничего еще толком не ясно, кроме одного: государство делает все возможное, чтобы Пенсионный фонд не делился деньгами с частным бизнесом. Если люди не определятся с выбором, в будущем году ПФ займется инвестированием 120 млрд. рублей. Это хорошие деньги. Но поступит ли на наши счета вся прибыль?

P. S. Мы попросили ПФ прокомментировать этот материал. Фонд отказался.

Денежные средства, которые являются государственной собственностью, никаким образом не доступные к изъятию и не входящие в число каких-либо иных бюджетов, направленные на одну цель - пенсионное обеспечение российских граждан. Это определение бюджета Пенсионного фонда. Он рассчитывается на каждый год правлением ПФР с обязательным учетом баланса доходов и расходов.

Формируется такой бюджет за счет страховых пенсионных взносов гражданского населения, денег из федерального бюджета, прибыли от размещения свободных финансов государством. По своей сути, в РФ бюджет Пенсионного фонда консолидированный. Иными словами, объединяющий в себе все местные и региональные средства.

За счет чего он образуется?

Бюджет Пенсионного фонда РФ формируется согласно законодательному акту - п. 1 ст. 17 ФЗ № 197 "Об обязательном пенсионном страховании". В частности, здесь сказано, что его составляет следующие компоненты:

- Государственные бюджетные средства.

- Страховые взносы, отчисляемые работодателями.

- Пени и иные денежные санкции, взимаемые с населения.

- Прибыль от инвестирования временно свободных денег ОПС.

- Резервные средства, направленные на выплату накопительной части пенсии.

- Накопленные средства, что предназначены для выплат срочных пенсий застрахованным лицам.

- Иные источники пополнения, допустимые согласно законодательству РФ.

Где он размещается?

Сформированные накопления бюджета Пенсионного фонда находятся на счетах территориальных подразделений Федерального казначейства, в подразделениях российского ЦБ. Это необходимо для прозрачного учета операций с денежными ресурсами в пределах ПФР.

Кто его формирует?

Бюджет Пенсионного фонда РФ формируют, в основном, плательщики-страхователи. Они отправляют взнос (в денежном и натуральном эквиваленте) в пользу собственных работников, имеющих право на пенсионное государственное обеспечение.

Такими плательщиками выступают следующие лица:

- Организации (юридические лица), представленные как в России, так и в иных странах (филиалы компаний).

- Иностранные предприятия и их филиалы, подразделения, расположенные на территории РФ.

- ИП.

- Граждане, работающие на себя, занимающиеся искусством, промыслами, художеством и иными разновидностями индивидуальной деятельности.

- Фермеры, ведущие собственное хозяйство.

- Официально трудоустроенные граждане (по трудовому договору).

Страховые пенсионные взносы, таким образом, начисляются на все разновидности оплаты труда гражданина. К их числу относится и вознаграждение по гражданско-правовым договорам - авторским и подряда.

Что такое межбюджетные трансферты?

Для бюджета Пенсионного фонд Российской Федерации характерно и такое явление, как межбюджетные трансферты. Что тут имеется ввиду? Это денежная помощь бюджетам ПФР субъектов федерации.

Такие трансферты регулируются п. 2 ст. 17 ФЗ № 167 "О пенсионном обязательном страховании" (2001). Подобная помощь может быть направлена на следующее:

- Материальное обеспечение повышения пенсионных капиталов.

- Компенсация недостающих доходов бюджета Фонда пенсионного страхования.

- Покрытие расходов на выплаты страховых пенсий в случае зачета в трудовой стаж гражданина следующих периодов: военная служба, уход за малолетним ребенком, инвалидом, пребывание с супругом по месту его военной службы.

- На пенсионное обязательное страхование - в случаях назначения досрочных пенсий.

- На материальное обеспечение выплат социальных пособий на погребение умерших, кто при жизни получал страховую пенсию.

Средства из бюджета тут будут рассчитываться и распределяться в порядке, предусмотренном ФЗ № 18 "О средствах федерального бюджета" (2005 г.).

Рассмотрение и принятие

Бюджет ПФР предварительно согласуют в высших законодательных российских органах в следующем порядке:

- Предварительный проект бюджета ПФР отправляется на рассмотрение Государственной думой.

- Если депутаты одобряют проект, происходит его принятие. Издается закон "О бюджете ПФР на . год".

- Затем закон рассматривается Советом Федерации (верхней палатой российского парламента). Если он его одобрит, то бюджет Пенсионного фонда вступит в силу.

Надо отметить, что подобный закон - открытый документ. Это значит, что с его текстом, расчетами и положениями может ознакомиться каждый желающий. Его размещают на официальном сайте Госдумы и ПФР.

В том случае, когда бюджет уже принят, но в него необходимо внести какие-либо важные поправки, например, по причине изменившихся экономических обстоятельств, в Госдуму направляется проект с необходимыми изменениями. Они вносятся в утвержденный бюджет согласно тому же порядку, что представлен выше.

Доходы фонда

Разберем, что составляет доходы бюджета Пенсионного фонда РФ:

- Перевод работодателями страховых взносов за своих сотрудников и подрядчиков. Как показывает статистика, это более половины всех отчислений в бюджет ПФР.

- Денежные средства из федерального бюджета. Они направляются на конкретные цели. Первая - повышение величины страховых пенсий (за счет индексации и валоризации), финансирование группы льготных пенсий (по большей части, досрочных). Вторая - покрытие расходов, связанных с оказанием социальной поддержки населению. Это средства на пособия по инвалидности, материнский капитал, всевозможные доплаты к пенсиям и пр.

- Создание пенсионных накоплений гражданами самостоятельно. Путем внесения добровольных взносов, сотрудничества с управляющими компаниями, НПФ, через Центробанк.

Расходы фонда

Что касается расхода средств бюджета Пенсионного фонда, то он происходит за счет ресурсов госбюджета. Компенсируется в случае неуплаты плательщиками страховых взносов или же бюджетного дефицита на очередной финансовый год. Нужно отметить, что за нецелевое распределение и расходование бюджета ПФР установлена ответственность по российскому законодательству.

Расходы бюджета отечественного пенсионного фонда реализуются на основе сведений о получателях, установленных в РФ видов пенсий и размерах данных выплат.

Что касается расходов на выплату страховых пенсий, которые финансируются за счет страховых платежей, то это осуществляется на основании ФЗ № 400 "О страховых пенсиях" (2013 г.).

Основные статьи расходов

Рассмотрим, на что конкретно расходуются средства из сформированного бюджета ПФР:

- Выплаты страховых пенсий. Это самая значительная расходная статья. Выплаты занимают более 3/4 всех расходов на каждый год.

- Социальные пособия. Тут имеются в виду различные доплаты и надбавки льготным категориям граждан, выплата пособий по уходу за инвалидами и нетрудоспособными людьми, компенсации россиянам, проживающим на Крайнем Севере и местностях, к нему приравненных, финансирование разнообразных региональных государственных программ и пр.

- Выполнение функций фонда. В частности, расходы, связанные с перемещением средств. Это перевод пенсионных накоплений со счетов ПФР на балансы негосударственных ПФ, управляющих компаний и пр.

- Выплата государственных пенсий. Они положены определенным гражданам за выслугу лет. В первую очередь бывшим военнослужащим, летчикам-испытателям, космонавтам, чиновникам. Также сюда относится выплата компенсаций гражданам за вред, причиненный их здоровью во время исполнения служебных обязанностей.

- Расходы, связанные с выплатой средств по государственной программе "Материнский капитал".

Выплата пенсий

Как происходит исполнение бюджета Пенсионного фонда РФ? В соответствии со ст. 18 ФЗ № 167 "О пенсионном обязательном страховании" (2001 г.). Средства направляются на:

- Выплату (по российскому законодательству и международным соглашениям) страховых обеспечений по ОПС. Перевод денежных сумм в величине, равной величине пенсионных накоплений застрахованного гражданина, в выбранный им НПФ (для создания накопительной пенсионной части).

- Доставку пенсий, назначенных со средств бюджета ПФР.

- Финансовое содержание, техническое, материальное обеспечение работы страховщика.

- Оплату гарантированных взносов (основанием выступает ФЗ № 442, принятый в 2013-м).

- Другие цели, согласно российскому законодательству относящиеся к пенсионному страхованию.

Соотношение расходов и доходов

Пенсионный фонд старается строить свою деятельность так, чтобы его расходы не превышали доходы, чтобы не выходить за рамки вверенного ему бюджета.

Последний финансовый дефицит ПФР наблюдался в 2015 году. Он был связан с переводом гражданами своих накоплений с баланса ПФР на счета различных негосударственных фондов. Поэтому дефицит по своей сути был чисто техническим, не являлся признаком финансовых проблем в этом ведомстве.

Такие переводы средств осуществляются и по сей день. В чем тут суть? Перевод по факту проходит не с баланса бюджета фонда, а со счетов тех управляющих компаний, которым ПФР передает право на распоряжение некоторой частью взносов, отправляемых гражданами на накопительную часть своей будущей пенсии.

Поэтому подобные пенсионные накопления (их общая сумма превышает 2 трлн рублей), что находятся во временном пользовании управляющей организации, не отображаются в доходных статьях бюджета ПФР. В то время как средства, что передаются управляющими компаниями по заявлению граждан в НПФ, все равно вносятся в статью расходов. Такое положение дел и создает ситуацию технического дефицита бюджета. Он, конечно, никоим образом не влияет на платежеспособность Пенсионного фонда.

На случай, если будет наблюдаться реальный дефицит средств, он будет перекрыт за счет переходящих средств бюджета Пенсионного фонда РФ. Это своего рода излишки, которые откладываются как раз-таки на подобные случаи.

Если же дефицит достигнет внушительных цифр, ПФР будет вынужден обратиться к Правительству РФ для получения дополнительных денежных средств из федерального бюджета.

Бюджет ПФР формируется в основном за счет страховых взносов, направляемых работодателями, поступлений из госбюджета. Главные статьи расходов тут - страховые пенсии, социальные пособия. Принимает и утверждает этот бюджет парламент РФ.

Собственные обязательства перед гражданами Российской Федерации Пенсионный фонд России (ПФР) исполняет посредством денег, которые имеются в бюджете данной государственной структуры. По этой причине процессы, связанные с формированием и расходованием бюджета ПФР, считаются самыми значимыми процедурами в его деятельности.

Как формируется бюджет Пенсионного фонда

Бесплатно по России

Бюджет фонда согласуется в высших законодательных органах государственной власти.

Алгоритм следующий:

- Направление подготовленного проекта в Государственную Думу Федерального Собрания России.

- Рассмотрение проекта Госдумой Российской Федерации.

- Издание законопроекта «О бюджете Пенсионного фонда РФ на …» (в случае принятия проекта). Изданный закон включает в себя основные статьи и дополнения.

- Утверждение законопроекта Советом Федерации (Верхняя парламентская палата РФ). Лишь после этого закон начинает действовать.

Тексты всех одобренных законопроектов размещены в публичном доступе. Найти их можно как на веб-портале фонда, так и на интернет-сайте Госдумы. Любой человек может прочитать их.

Если после формирования бюджета его нужно изменить (подобное происходит достаточно часто, к примеру, во время финансового кризиса), в Государственную Думу отправляется проект спланированных корректив. После этого производится внесение корректив в изданный законопроект (по вышеописанному алгоритму).

Что говорит закон о бюджете ПФР РФ

Основной закон, регламентирующий порядок формирования ПФР в 2019 году – ФЗ номер 363 от 5 декабря 2017 г. «О бюджете ПФР на 2019 г.». В него входит 8 статей:

- Ключевые характеристики бюджета ПФР на 2019 г. и на плановый период 2020-2021 гг.

- Основные администраторы доходов бюджета ПФР и основные администраторы источников финансирования дефицита бюджета ПФР.

- Внутренние финансовые источники для бюджета фонда.

- Бюджетные ассигнования бюджета фонда на 2019 г. и на плановый период 2020-2021 гг.

- Межбюджетные трансферты в ПФР.

- Особенности применения бюджетных ассигнований по обеспечению работы ПФР.

- Особенности применения бюджетных ассигнований бюджета ПФР в области социальной политики.

- Особенности реализации бюджетных средств фонда в 2019 г.

Доходы

Формирование бюджета фонда осуществляется благодаря:

- взносам по страхованию;

- деньгам из государственной казны;

- пеням и другим денежным санкциям;

- прибыли от распределения (вложения) временно свободных финансов обязательного пенсионного страхования (ОПС);

- добровольным взносам физлиц и фирм, которые уплачивают их не в качестве страхователей либо застрахованных граждан;

- деньгам из резервного фонда;

- денежным суммам, сформированным из накоплений застрахованных граждан, которым полагается срочная пенсия;

- другим источникам, которые не запрещены законами РФ.

Страховые взносы по ОПС

Фирмы-наниматели – основные участники ОПС РФ. Взносы на ОПС, уплачиваемые ими в фонд с зарплат и других вознаграждений сотрудников, формируют пенсионное обеспечение граждан и позволяют выплачивать пенсии тем, кто уже достиг пожилого возраста.

ПФР считается администратором взносов на ОПС и ОМС. Плательщиками взносов по страхованию считаются:

- граждане, которые производят выплаты и предоставляют другие вознаграждения физлицам;

- компании;

- ИП;

- физлица, которые не являются ИП;

- самозанятые граждане (работники адвокатур, нотариальных контор, которые занимаются частной практикой, а также арбитражные управляющие).

Трансферты из федерального бюджета

Трансферт – это перевод средств из одного бюджета в другой. Трансферты в ПФР из государственной казны предназначены для:

- возмещения затрат, связанных с исполнением задач общенационального значения, когда своих средств ПФР не хватает;

- устранения горизонтальных диспропорций между бюджетами. Трансферты способствуют разрешению определенных социальных проблем, возникающих при финансовых спадах в субъектах РФ;

- усиления налогового потенциала субъектов РФ.

Можно выделить 3 типа межбюджетных трансфертов:

- Бюджетный кредит. Особенный тип материального обеспечения затрат бюджета, при котором деньги предоставляются ПФР на возмездной основе.

- Дотация. Государственные деньги, выделяемые безвозмездно и безвозвратно. Предоставление дотации осуществляется лишь в том случае, если средств бюджета ПФР не хватает для выполнения функций данной государственной структуры.

- Субвенция. Государственные деньги, предоставляемые ПФР на выполнение каких-то конкретных задач. Обычно субвенции предоставляются при внедрении определенных государственных программ.

- Субсидия. Деньги, предоставляемые бюджету ПФР на условиях долевого финансирования целевых расходов.

Дотации, субвенции и субсидии характеризуются безвозмездностью и безвозвратностью. Отличие субсидий и субвенций от дотаций заключается в их целевой направленности. Субвенции и субсидии разграничены по объемам финансирования.

Расходы

Бюджетные средства фонда позволяют данной государственной структуре:

- выплачивать страховое пенсионное обеспечение;

- осуществлять социальные выплаты. Здесь имеются в виду доплаты льготникам, выплаты по уходу за лицами с инвалидностью и неработоспособными россиянами, компенсационные выплаты гражданам, проживающим в северных регионах, вложения в разные региональные программы;

- выполнять другие функции и операции, которые связаны с перемещением пенсионных начислений (со счетов ПФР на балансы негосударственных фондов, УК);

- выплачивать государственное пенсионное обеспечение (выплаты определенным группам россиян за выслугу лет – госслужащие, военнослужащие, космонавты, летчики-испытатели). Также сюда относятся компенсационные выплаты гражданам, которые пострадали при выполнении воинского долга;

- расходовать деньги по программе маткапитала.

Бюджет 2019 года

Глава РФ Владимир Путин 28.11.2018 утвердил законопроект о бюджете фонда на 2019 г. Доходы фонда в 2019 г. будут равны 8.612 триллионам рублей, расходы – 8.635 триллионам рублей, что превышает показатели 2018 г. на 358.2 миллиарда рублей по доходам и на 115.9 миллиарда рублей по расходам. Соответственно с законопроектом, тариф взносов по страхованию в 2019 г. будет равен 22 процентам в пределах облагаемой взносами базы и 10 процентам сверх нее.

Дефицит бюджетных средств фонда будет равен 23 миллиардам рублей. Как было отмечено в заключении профильного комитета по социальной политике, выпадающие доходы будут компенсированы благодаря межбюджетным трансфертам, поступающим из государственной казны. В 2019 г. объем подобных межбюджетных трансфертов составит 54.6 миллиардов рублей.

Для материального обеспечения выплаты пенсий, пособий и иных социальных выплат запланировано провести межбюджетных трансфертов из казны на 3.3 триллиона рублей.

К сожалению, дефицит бюджетных средств – гораздо более частая ситуация, нежели профицит. Так дело обстоит не только в России, но и в большей части других стран. Обычно профицит достигается при экономической ситуации, которая близка к идеальной, что, разумеется, происходит нечасто.

Читайте также: