Нужно ли пробивать чек при возврате излишне выплаченной заработной платы

Опубликовано: 17.02.2026

Обнаружив ошибку, бухгалтер зачастую производит автоматический вычет из начислений следующего месяца по расчетам с работником, делая соответствующие проводки в бухгалтерском учете. Правомерен ли такой «простой» выход из положения? В каких случаях удержать излишек выплаченной заработной платы организация не имеет права? Несет ли бухгалтер ответственность за ошибки при расчетах заработной платы? Разбираемся в статье.

Возврат возможен не всегда

Сразу следует сказать, что «автоматические» вычеты излишне выплаченных работнику сумм из заработной платы следующего месяца либо невыдача ему части заработной платы наличными из кассы на тех же условиях незаконны.

Разрешение неприятной для бухгалтера ситуации следует начинать с получения заявления работника, в котором он просить удержать излишне полученную сумму денег либо обязуется внести ее наличными добровольно.

Обойтись без письменного согласия возможно только в некоторых случаях, описанных в ТК РФ (ст. 137):

Как правило, такие ситуации, в частности, подача работником ложных сведений, влияющих на расчет «зарплатных» сумм, решаются в судебном порядке (см. ТК РФ, та же статья).

Если работник письменно выразил свое согласие погасить переплату, работодатель может удержать ее только в течение месяца после завершения срока, определенного для возврата авансов, задолженностей, неверно начисленных сумм выплат.

Счетная ошибка и судебная практика

Наличие счетной (арифметической) ошибки – наиболее частый аргумент работодателя при удержании излишне выплаченных сумм оплаты за труд. Однако судебная практика в этой сфере чаще всего складывается не в пользу организаций.

Пример: Мособлсуд в своем определении №33-19764 от 12-10-10 г. высказал мнение, что переплата не может являться счетной ошибкой, а является следствием неправильного применения работодателем законодательства по труду. По мнению судей, переплату нельзя отнести и к суммам необоснованного обогащения (ГК РФ, ст. 1109). Работник возвращать излишне выплаченные ему средства не обязан. Кроме того, не все суды признают сбой в работе бухгалтерской программы счетной ошибкой.

Пример: Свердловский облсуд определением по делу №33-7642/2016 от 21-04-16 г. не признал техническую ошибку счетной, а Самарский облсуд в определении №33-302/2012 от 18-01-12 г. – признал.

Судебная практика по вопросам применения ст. 137 ТК однозначно свидетельствует о том, что счетной ошибкой нельзя признать:

- оплату более длительного отпуска, по сравнению с положенным работнику по закону;

- выплату более крупного размера премиальных;

- ошибочную выплату двойной заработной платы за период.

Об этом свидетельствуют многочисленные решения судов всех инстанций, до Верховного включительно (определение №59-В11-17 от 20-01-12 г.).

На заметку! Роструд в своем письме №3044-6-0 от 09- 08-07 г. высказывает точку зрения, согласно которой даже при наличии бесспорной счетной ошибки необходимо письменное согласие сотрудника на погашение возникшей разницы за его счет.

Документальное оформление возврата излишних выплат

Обнаружив факт ошибки, бухгалтер обязан сообщить о нем руководству фирмы. Далее составляется акт, в котором фиксируются факт переплаты, сумма, период начисления и другие существенные сведения. Членами комиссии, подписывающими акт, могут быть: бухгалтер-расчетчик, главный бухгалтер, кассир и пр.

Второй экземпляр документа либо его копия направляется сотруднику, в отношении которого произошла ошибка. К акту прилагается официальное письмо уведомительного характера о необходимости погашения излишне выплаченной суммы в определенный срок.

Если работник не возражает, то на основании его заявления сумма гасится наличными деньгами либо безналичным удержанием из заработной платы на иных, согласованных с администрацией, условиях. Часто такое погашение происходит в рассрочку. Согласно ст. 138 ТК РФ удержание по общему правилу возможно в размере не более 20% с каждой зарплаты. При этом следует учитывать, что у работника, кроме указанной суммы к погашению, могут быть и другие удержания.

Если работник соглашается в письменной форме погасить долг наличными в кассу либо внести добровольно на счет фирмы, но срок этот истек, а долг не погашен, то в течение последующего месяца руководитель издает приказ на вычет суммы долга из заработной платы работника. Если работник уведомление проигнорировал или погасить переплату отказывается, работодатель может обратиться в суд.

Вопрос с работником, который при увольнении получил «на руки» больше положенного по закону, решается таким же порядком, как указано выше. В уведомлении целесообразно сразу указать на возможность обращения в суд при непогашении задолженности. Уволенные сотрудники в большинстве случаев добровольно гасить переплату отказываются.

Ответственность бухгалтера

Бухгалтер может нести материальную ответственность по закону, если погасить переплату за счет средств сотрудника не удалось. Основанием для привлечения счетного работника к ответственности может служить акт, фиксирующий (ТК РФ, ст. 247):

- величину материального урона;

- причину возникновения убытка.

Размер убытка бухгалтером может быть погашен двояко:

- если существует договор материальной ответственности с ним – погашение происходит полностью;

- если договор материальной ответственности отсутствует – погашение происходит в размере среднемесячных трудовых выплат (ТК РФ, ст. 244, 248).

Если бухгалтер не согласен погасить сумму ошибки добровольно либо истек месячный срок, о котором шла речь выше, вопрос о взыскании решается исключительно судом.

На заметку! Полная материальная ответственность бухгалтера может быть зафиксирована в трудовом договоре с ним.

Проводки

При обнаружении излишне начисленной и выплаченной суммы следует помнить, что часть этой суммы составляет налог на доходы. Таким образом, излишняя выплата «разбивается» на две самостоятельные суммы и отражается разными проводками.

Сначала переплату в целом сторнируют, применяя те же проводки, по которым она начислялась:

Дт20, 23, 26 Кт70 – сторно на сумму переплаты (аналогично сторнируют выплаты в Фонды по переплате).

Затем сторнируют НДФЛ: Дт70 Кт68/НДФЛ – сторно из суммы переплаты (13%).

Оставшуюся сумму, излишне выплаченную работнику, отражают на счете 73 с открытием соответствующего субсчета: Дт 73 Кт 70.

Работник добровольно гасит задолженность внесением средств в кассу либо удержанием из зарплаты. Возможно и внесение средств на расчетный счет фирмы: Дт50,51,70 Кт73.

Если долг по какой-то причине взыскать невозможно, то делаются такие проводки:

Фото Никиты Виноградова, Кублог

На практике возникают ситуации, когда бухгалтер по начислению заработной платы допускает ошибки при расчете сумм заработной платы, полагающейся сотрудникам. В этом случае работники могут получить большую сумму или наоборот. В настоящей статье расскажем, что необходимо сделать, чтобы вернуть излишне выплаченную работнику заработную плату.

В начале скажем, что если сотруднику была выплачена заработная плата в меньшем размере, то необходимо просто доплатить ее. При этом нужно составить бухгалтерскую справку и докладную записку руководителю учреждения. Если же сотруднику была выплачена заработная плата в большем размере, могут возникнуть трудности, так как согласно ст. 137 ТК РФ излишне выплаченная заработная плата не может быть взыскана с сотрудника, за исключением ряда случаев.

Излишне выплаченная заработная плата в результате:

– признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда;

– его неправомерных действий, установленных судом.

– неправильного применения норм трудового законодательства;

– неправильного применения иных нормативных правовых актов;

Работодатель имеет право взыскать с работника излишне выплаченную ему заработную плату

Работодатель не имеет права взыскивать излишне выплаченную работнику заработную плату

Что такое счетная ошибка?

– оплата отпуска большей продолжительности;

– оплата всех часов сверхурочной работы в двойном размере.

Неправильное применение нормативно-правовых актов организации, в том числе:

– выплата премии в большем размере;

– начисление дополнительных выплат, которые не установлены данному работнику

Примечание: в настоящее время сложилась противоречивая судебная практика:

– в большем размере из-за технической ошибки при вводе данных.

Порядок действий при возврате излишне выплаченной работнику заработной платы, если произошла счетная ошибка

- Комиссия учреждения составляет акт, в котором фиксируется факт ошибки. В нем обязательно указывается, является ли эта ошибка счетной. Пример акта см. на стр. 32.

- Составляется и направляется работнику уведомление, в котором отражается срок удержания переплаты. Пример уведомления см. на стр. 32.

Согласно ст. 137 ТК РФ работодатель вправе принять решение об удержании сумм из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возврата неправильно исчисленных выплат, при условии что работник не оспаривает оснований и размеров удержания.

Если срок принятия решения истек или работник отказывается в добровольном порядке вернуть излишне полученную им заработную плату, работодателю придется взыскивать ее в судебном порядке.

В заключение этого подраздела отметим, что согласно ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%, а в случаях, предусмотренных федеральными законами, – 50% заработной платы, причитающейся сотруднику.

Как взыскать излишне выплаченную заработную плату, если сотрудник уволен?

Учреждение имеет право обратиться в суд, так как согласно ст. 1102 ГК РФ лицо, которое неосновательно обогатилось за счет другого лица, обязано возвратить последнему это неосновательное обогащение, за исключением случаев, предусмотренных ст. 1109 данного кодекса. В пункте 3 ст. 1119 ГК РФ сказано, что не подлежат возврату в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, суммы возмещения вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средств к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки.

Таким образом, если работодатель выплатил сотруднику заработную плату в большем размере из-за счетной ошибки, на основании гражданского законодательства он имеет право потребовать вернуть эту сумму даже в том случае, если сотрудник уволился.

При обращении в суд работодателю необходимо подготовить:

- трудовой договор с бывшим сотрудником;

- документы по расчету и выплате заработной платы;

- акт комиссии о выявленной счетной ошибке;

- уведомление, которое было направлено сотруднику, с предложением добровольно вернуть излишне выплаченную ему заработную плату.

Можно ли взыскать сумму ущерба с бухгалтера, который совершил ошибку при расчете?

Кроме того, материальная ответственность в полном размере причиненного работодателю ущерба может быть установлена трудовыми договорами, заключаемыми с заместителями руководителя организации, главным бухгалтером (ст. 243 ТК РФ).

Договор о материальной ответственности

Работодатель имеет право взыскать с работника излишне выплаченную ему заработную плату

Работодатель не имеет права взыскивать излишне выплаченную работнику заработную плату

– издать приказ о создании комиссии для установления причин и размера ущерба;

– потребовать от виновного сотрудника пояснительную записку;

– составить акт об ущербе;

– издать приказ о возмещении виновным сотрудником суммы ущерба

– издать приказ о создании комиссии для установления причин и размера ущерба;

– потребовать от виновного сотрудника пояснительную записку;

– если сотрудник отказывается давать пояснения, составить соответствующий акт;

Если месячный срок истек или работник не согласен добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, взыскание может осуществляться только судом.

Расчет зарплаты, особенно при внушительной численности персонала – весьма трудоемкий процесс, при котором случаются и досадные ошибки, например, начисление и выплата излишней суммы.

Если работнику переплатили заработную плату, порядок возврата переплаты зависит от причин, по которым она возникла. В одних случаях излишне выплаченную зарплату можно удержать из выплат сотруднику, в других – переплату придется доказывать в суде. Еще одна сложность – может возникнуть необходимость пересчета налогов и взносов. Обо всем по порядку – в нашей статье.

Когда переплату можно удержать

Законодатели стоят на страже интересов персонала компаний и достаточно строги к вопросу взыскания излишне выплаченных сумм заработка.

Удержать их без письменного согласия работника можно лишь в случаях, перечень которых представлен в статье 137 ТК РФ:

- излишняя выплата произошла в результате счетной ошибки бухгалтера.

Важно

Под счетной ошибкой понимается именно арифметическая ошибка, то есть ошибка, допущенная при арифметических подсчетах (письмо Роструда от 01.10.2012 № 1286-6-1, определение Верховного суда РФ от 20.01.2012 № 59-В11-17);

- сотрудник не выполнил нормы труда или виновен в простое. При этом вина работника должна быть доказана. То есть, установлена комиссией по трудовым спорам или судом;

- ошибка в расчете зарплаты вызвана неправомерными действиями самого сотрудника. К примеру, если работник подал в бухгалтерию неправильные документы на стандартные налоговые вычеты по НДФЛ. Эти обстоятельства также должны быть подтверждены судом.

Дополнительно отметим, что статья 137 ТК РФ предусматривает также случаи взыскания и других сумм, которые формально зарплатой не являются. Так, произвести удержания из зарплаты сотрудника можно для погашения его задолженности перед работодателем:

- по неотработанному авансу, выданному в счет зарплаты;

- по неизрасходованному авансу, выданному на командировку или в связи с переводом на работу в другую местность;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- по отпускным, выплаченным за неотработанные дни отпуска (при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск).

Когда переплату удержать нельзя

В случаях, не предусмотренных статьей 137 ТК РФ, удержать переплату без согласия работника нельзя. Так, не получится взыскать с сотрудника излишне выплаченную зарплату, если, например:

- переплата возникла из-за технической ошибки (сбоя в компьютерной программе). Такой вывод следует из определения Верховного суда РФ от 20.01.2012 № 59-В11-17;

- работнику ошибочно выплатили зарплату за один и тот же месяц дважды. К примеру – один раз перечислили на карту, а другой – выдали из кассы.

В подобных случаях возместить переплату работник может только по собственному желанию. То есть, работодатель вправе предложить сотруднику вернуть излишне полученные деньги добровольно. При этом целесообразно попросить работника оформить свое согласие письменно. Если же сотрудник отказывается возместить переплату, организация может обратиться в суд. Доказательствами в суде в этом случае могут быть:

- справки от ИТ-специалистов, свидетельствующие о том, что сбой компьютерной программы действительно имел место;

- справки из банка о том, что зарплата сотрудником была получена на карту;

- ведомость (расходный кассовый ордер) получения зарплаты в кассе с подписью сотрудника;

- документы, подтверждающие суммы начисленной сотруднику зарплаты (расчетные ведомости, лицевой счет).

В 85% случаев неправильный расчет зарплаты происходит из-за счетных ошибок бухгалтеров или технических сбоев. Чтобы избежать проблем, передайте расчет зарплаты на аутсорсинг в 1С-WiseAdvice. Мы внедрили ряд контрольных процедур, поэтому ошибки в расчете и перечислении зарплаты практически исключены. И даже если ошибемся, компенсируем ущерб за свой счет – это предусмотрено договором на обслуживание.

Сроки удержания

Решение об удержании излишне выплаченных сумм работодатель должен принять не позднее одного месяца со дня окончания срока, установленного сотруднику для возврата переплаты. Удержание возможно, только если сотрудник не оспаривает факт и сумму переплаты. Такой порядок предусмотрен статьей 137 ТК РФ.

Какие документы оформить

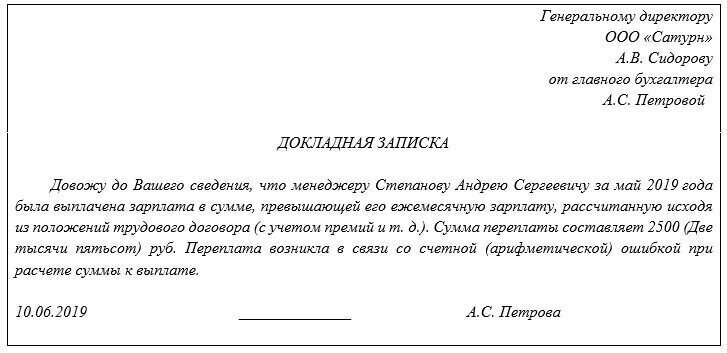

Обнаружив переплату, бухгалтер может составить докладную записку на имя руководителя. Например, так:

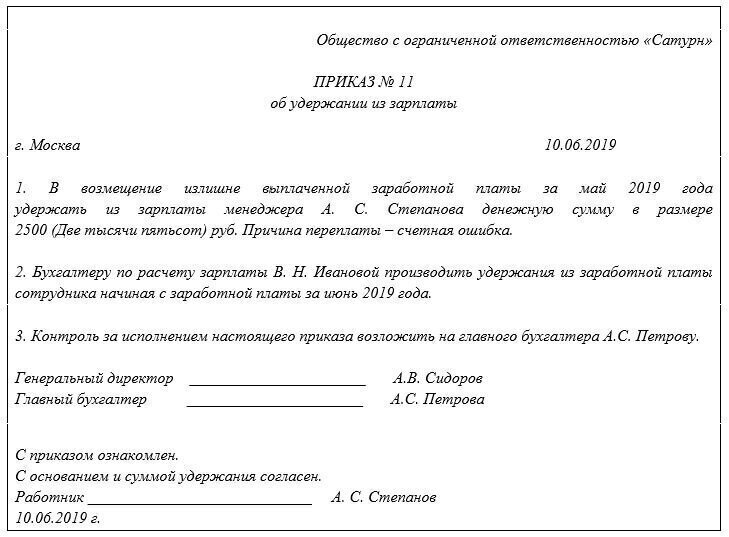

Затем руководитель организации издает приказ о взыскании излишне выплаченной зарплаты (письмо Роструда от 09.08.2007 № 3044-6-0).

В случае, если для удержания переплаты требуется согласие работника, лучше также оформить его письменно, в произвольной форме. Самый удобный вариант – если сотрудник поставит свою подпись на приказе. Например, так:

Как рассчитать сумму удержаний

Размер взысканий переплаты по заработной плате ограничен. При каждой выплате зарплаты (то есть ежемесячно) с работника можно удержать не более 20%. Это установлено статьей 138 ТК РФ.

Пример 1

При расчете зарплаты сотрудника за май 2019 года была допущена счетная ошибка. В результате ему была начислена излишняя сумма в размере 11 000 руб. Зарплата за май была выдана 1 июня 2019 года. Ошибку бухгалтер обнаружил 10 июня. Согласно приказу руководителя, удержания из зарплаты решено производить, начиная с зарплаты за июнь.

Ежемесячный оклад работника составляет 27 000 руб. Вычеты по НДФЛ ему не положены.

Сумма НДФЛ с оклада составила:

27 000 руб. Х 13% = 3510 руб.

Максимальная сумма, которую можно удерживать ежемесячно, составляет:

(27 000 руб. – 3510 руб.) × 20% = 4698 руб.

Сумма зарплаты, которую излишне выплатили сотруднику за май, равна:

11 000 руб. – (11 000 руб. Х 13%) = 9570 руб.

Таким образом, зарплата работника за июнь, которую он должен получить за вычетом удержаний, составит:

27 000 руб. – 3510 руб. – 4698 руб. = 18 792 руб.

Зарплата за июль «на руки» составит:

27 000 руб. – 3510 руб. – 4698 руб. = 18 792 руб.

Зарплата за август, за минусом удержаний, равна:

27 000 руб. – 3510 руб. – (9570 руб. – 4698 руб. – 4698 руб.) = 23 316 руб.

Пересчет налогов и взносов

Необходимость пересчета налогов и взносов зависит от того, по какой причине переплатили заработную плату.

Переплата заработной платы произошла в результате ошибочных действий бухгалтерии в прошлых отчетных (налоговых, расчетных) периодах

В этом случае придется скорректировать налоговую базу по:

- НДФЛ;

- взносам на обязательное пенсионное (социальное, медицинское) страхование;

- налогу на прибыль

В результате исправления ошибки возникнет переплата по НДФЛ за прошлые периоды – ведь зарплата была излишне выплачена. Соответственно, НДФЛ – излишне удержан. Значит, нужно будет подать уточненные расчеты по форме 6-НДФЛ. Кроме того, если ошибка была совершена в прошлом году, придется сдать в налоговую инспекцию уточненную справку 2-НДФЛ – на того сотрудника, которому переплатили зарплату. Такой вывод следует из положений пункта 6 статьи 81 НК РФ.

По взносам на обязательное пенсионное, социальное и медицинское страхование переплата возникнет, если зарплата в прошлом отчетном или расчетном периоде была излишне начислена. Соответственно – была завышена облагаемая база по взносам. Ее придется корректировать, и в этом случае нужно будет подать в инспекцию уточненный расчет взносов (ЕРСВ). Такой вывод следует из Письма ФНС России от 24.08.2017 № БС-4-11/16793@.

При расчете налога на прибыль начисленную зарплату и суммы взносов включают в состав расходов. Значит, излишние начисления увеличивают сумму затрат. Соответственно – уменьшают облагаемую базу по налогу на прибыль. Поэтому по налогу на прибыль в данном случае возникнет недоимка, и в инспекцию нужно будет сдать уточненную декларацию. Основание – пункт 1 статьи 81 НК РФ.

Пример 2

При расчете зарплаты сотрудника за июнь 2019 года была допущена счетная ошибка. В результате ему была начислена излишняя сумма в размере 11 000 руб. Зарплата за июнь была выдана 1 июля 2019 года. Ошибку бухгалтер обнаружил 10 августа.

Бухгалтер пересчитал налоги и взносы с суммы излишне выплаченной зарплаты.

Так, за июнь были излишне начислены:

- пенсионные взносы – 2420 руб. (11 000 руб. Х 22%);

- взносы на социальное страхование – 319 руб. (11 000 руб. Х 2,9%);

- взносы на медицинское страхование – 561 руб. (11 000 руб. Х 5,1%);

- взносы на страхование от несчастных случаев и профзаболеваний – 22 руб. (11 000 руб. Х 0,2%).

Также был излишне удержан НДФЛ в сумме 1430 руб. (11 000 руб. × 13%).

Бухгалтер сдал в налоговую инспекцию уточненный ЕРСВ и уточненную форму 6-НДФЛ за первое полугодие 2019 года.

В составе расходов по налогу на прибыль были ошибочно учтены суммы зарплаты и взносов. «Излишние» затраты составили:

11 000 руб. + 2420 руб. + 319 руб. + 561 руб. + 22 руб. = 14 322 руб.

В результате образовалась недоимка по налогу на прибыль за первое полугодие.

Сумма недоимки равна:

14 322 руб. Х 20% = 2864 руб.

Бухгалтер сдал уточненную декларацию по налогу на прибыль за первое полугодие 2019 года, перечислил в бюджет недоимку (2864 руб.) и пени за каждый день просрочки платежа.

Излишняя выплата зарплаты не связана с ошибками бухгалтерии

Это возможно, если переплата произошла:

- из-за того, что сотрудник не выполнил нормы труда или виновен в простое (что установлено комиссией по трудовым спорам или судом);

- в результате неправомерных действий сотрудника (например, он подал в бухгалтерию неправильные документы на стандартные налоговые вычеты по НДФЛ). Это подтверждено судом.

В подобных случаях пересчитывать налоги (взносы) и подавать «уточненки» не нужно. Ведь здесь не идет речи об исправлении ошибок прошлых периодов. Взыскание излишне выплаченной зарплаты – это удержания по инициативе администрации, которые она произвела в положенное время (после комиссии или суда). Значит, такие удержания участвуют в расчете налогов и взносов текущего, а не прошлых периодов.

Избежать сложностей, связанных с перерасчетом налогов и взносов, подачей «уточнёнок», вполне возможно, если передать расчёт зарплаты на аутсорсинг.

Мы автоматизировали все рутинные операции, благодаря чему удалось практически исключить риск совершения ошибки при расчете заработной платы.

Кроме того, точность работы каждого нашего специалиста гарантирована многоуровневой системой контроля. Но даже если случится форс-мажор – при расчете зарплаты будет допущена ошибка – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

На вебинаре компании Такском, на повестке дня которого была проходящая в России контрольно-кассовая реформа, начальник отдела Управления оперативного контроля ФНС Алексей Батарин ответил на вопросы налогоплательщиков. Представляем ответы на самые актуальные и сложные из них.

Я как индивидуальный предприниматель без работников сдаю в аренду нежилое помещение. Большинство трактует аренду как услугу и ссылается на неприменение ККТ до 2021 года. Однако другие считают, что аренду услугой называть нельзя, так как это отношения по передаче чего-либо во временное пользование: арендатор платит за пользование, а не за услугу, а услуги — это работы, выполняемые по заказу. Так что такое аренда?

Согласно Налоговому кодексу, статье 38, пункту 5, услуга — это деятельность, результаты которой не имеют материального выражения и реализуются в процессе осуществления такой деятельности. 54-ФЗ также оперирует терминами товары, работы, услуги. Аренда — это услуга по передаче в пользование имущества. Поэтому вы имеете все права на отсрочку.

Неспециализированные организации, не относящиеся к управляющим компаниям и сфере ЖКХ, оказывающие по ГПД услуги, например, по вывозу мусора, могут также применять льготу по формированию одного чека по итогу месяца? Второй вопрос: по запросу физлица ему надо выдавать чек, так как это сделать, если организация формирует единый чек по всем пользователям?

Единый кассовый чек для организаций ЖКХ формируется на ранее выданные авансы, то есть только по зачетам авансов. Вы все равно формируете каждый раз чек при поступлении денег от клиента, просто зачитываете вы их единым чеком. Единый чек формируется именно на зачет авансов, а не на все поступившие авансы. В вашем случае касса не нужна: вы организация, осуществляющая деятельность с другими организациями. По безналичной оплате касса не требуется.

Обязан ли индивидуальный предприниматель без наемных работников при оказании услуг по пассажирским перевозкам за наличный расчет применять ККТ?

Нет, не обязан. Для ИП без наемных работников, оказывающим услуги, предусмотрена отсрочка до 2021 года. При этом форма оплаты не важна.

Существует ли утвержденный перечень продукции собственного производства?

Нет, такого перечня не существует. Если какой-то продукт изготовлен вами лично — то это и есть собственное производство.

Работодатель производит удержание из зарплаты сотрудников за трудовую книжку. Выдавать ли чек?

Нет, не нужно. Это не составляет природу расчета.

МФК получены разъяснения от ФНС: «Если по условиям договора между клиентом и микрофинансовой организацией проценты и иные вознаграждения по займам не отделены от непосредственно суммы займа, то применение контрольно-кассовой техники не требуется». Что понимается под формулировкой? Клиент присылает платеж общей суммой, в которую входят и проценты, и пени.

Если вы для себя понимаете, где основной долг, а где процент, и в договоре это четко прописано, то это отделимые друг от друга суммы, и на них применяется касса. И тогда, если клиент погасил долг одним платежом, здесь четко понятно, что есть долг, а есть пени, штрафы и проценты. Все зависит от договора — обязан ли клиент отдельно оплачивать долг, отдельно штрафы, отдельно проценты. Если вдруг договор заключен непонятно, то тогда действительно это неотделимые суммы.

Чек коррекции не нужен, а вот чек на зачет аванса ситуацию исправит. Аванс в понимании форматов фискальных документов может быть как за оказанную услугу, так и за услугу, которая будет оказана в будущем.

Если после отбития чека на зачет аванса выясняется, что изменились данные — количество и стоимость услуг — необходим ли исправительный чек?

Да, чек коррекции необходим.

Можно ли в одном чеке указать всех абонентов, которые оплатили услугу?

Нельзя. Можно указать разные услуги в одном чеке, если оплатил один абонент, но нельзя указать в одном чеке разных абонентов.

Поступает оплата из банка от просто физических лиц и физических лиц, которые платят за юридических лиц. Чек на зачет аванса должен быть за всех физлиц, включая тех, кто платит за юрлица?

Да. Это необходимо, поскольку, если физлицо платит за юрлицо, то ФНС трактует это как расчет между физлицом и организацией.

По договору с российским юридическим лицом агентство выписывает авиабилеты иностранных авиакомпаний. Касса зарегистрирована в налоговой с признаком «Агент». При пробитии чека указывается тег 1222, признак агента по предмету расчета — это правильно?

Да, признак «Агент» - это правильно.

Надо ли в теге 1226 указать ИНН представительства иностранной авиакомпании? Что указывать в теге 1226, если у иностранной компании нет представительства в России?

Да, ИНН указывать нужно. Если представительства в России нет, тогда ничего не указывать. ФНС будет при контрольной деятельности ориентироваться на название иностранной организации.

Нужно ли применять ККТ организацией при возврате беспроцентного займа учредителю — физическому лицу? Займ выдавался без указания цели.

Займы по 54-ФЗ должны быть связаны с оплатой товаров, работ и услуг. Другие займы (для иных целей) не попадают под действие закона, а значит, не требуют применения ККТ.

Если подотчетному лицу не дали чек, либо выдали его без указания наименования нашей фирмы и ИНН, должна ли организация пробивать чек на расход, и в какой момент?

Во-первых, возврат и выдача денег подотчетному лицу — это не расчет. А когда подотчетное лицо получает какой-либо товар или услугу, касса применяется только одной стороной — продавцом. Подотчетное лицо с кассой не ездит.

Наше предприятие — туристическое агентство, оказывает услуги по агентским договорам (договорам комиссии за вознаграждение). К примеру, клиент оплачивал турпутевку в три этапа: 10, 20 и 30 июня, а заезд состоялся с 1 по 8 июля. Какой признак способа расчета мы должны отразить в чеке? В какой момент мы должны сделать зачет аванса?

У вас будет признак способа расчета «Предоплата». Зачет аванса производится в момент окончания тура.

Какой признак способа расчета указывать, если клиент полностью оплатил путевку 1 июля, а заезд с 20 по 30 июля?

Указывать надо «Предоплата 100%», а зачет предоплаты будет 30 июля.

У нас сельхозпредприятие. Работники покупают молоко, оплата производится за счет удержания из заработной платы. Должны ли мы пробивать чек и в какой момент?

Да, обязаны в момент выдачи товара. Однако если в рамках трудового договора вы пропишите, что вы молоко выдаете работникам, например, раз в неделю, и потом плату за молоко вычитаете из зарплаты, то тогда ККТ не нужно.

Является ли товарный чек основанием для составления авансового отчета?

Да, является.

Организация «А» покупает товар у организации «Б». В свою очередь «А» оказывает маркетинговые услуги «Б». Нужно ли пробивать чек при зачете встречных требований между данными ООО?

Если расчеты происходят в безналичном порядке без применения электронного средства платежа, то ККТ не требуется.

В каких случаях при расчетах между организациями обязательно применение ККТ?

Только при оплате наличными, либо при оплате банковской картой с ее предъявлением.

Я ИП без наемных работников, планирую оказывать туристические услуги. Надо ли мне устанавливать кассу при безналичном расчете? Могу ли я пользоваться бумажным БСО, если физлицо перечисляет деньги мне на расчетный счет?

До 2021 года вы вправе не использовать кассу. Вы имеете право выдавать бумажный БСО.

У директора ООО есть корпоративная карта на его имя, привязанная к расчетному счету его организации. Он ею пользуется для оплаты бензина и канцтоваров. В чеках печатаются последние номера карты и ФИО директора. По списанным суммам директором, как подотчетником, составляется авансовый отчет. Должны ли с 1 июля 2019 года продавцы выдавать ему чек с наименованием и ИНН нашей организации? Считается ли такая оплата с карты оплатой с предъявлением электронного средства платежа?

Да, должны. Корпоративная карта является электронным средством платежа.

Мы оказываем услуги по ведению реестра владельцев ценных бумаг. Большая часть операций осуществляется без непосредственного взаимодействия с физическими лицами. Документ присылается по почте, а оплата наших услуг осуществляется в безналичном порядке: прием наличных в банке на наш счет, либо перечисление через банкомат. Должны ли мы применять ККТ? Если да, то как вручить чек клиенту, если он не появляется в офисе?

Предприятие удерживает коммунальные услуги из заработной платы сотрудников. Нужно ли пробивать на эти операции чек?

Если все удержания зарплаты, питание, коммунальные услуги, проезд, прописаны в ваших трудовых отношениях, то есть в договоре с сотрудниками, то все это рассматривается ФНС как внутренние отношения внутри организации, и касса не нужна. Если это не прописано в трудовых документах, то касса нужна.

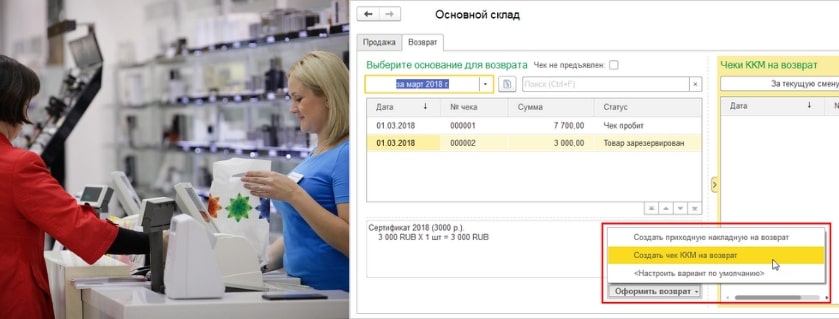

В данной статье мы разберём процедуру возврата на ККМ, и в каких ситуациях она нужна. Вы узнаете, как корректно оформить наличный, безналичный и частичный возврат, а также, какие дополнительные документы необходимо приложить к чеку возврата, чтобы не получить штраф.

В процессе торговой деятельности иногда возникают ситуации, когда необходимо оформление возврата. Покупатели обычно возвращают товары, а подотчётные лица - неиспользованный остаток предоставленного ранее аванса. Подобные ситуации возникают достаточно часто, поэтому в статье мы расскажем о ситуациях, когда нужен возврат и разберём нюансы оформления каждого из них.

Что необходимо знать предпринимателю о возврате подотчётных сумм в кассу

В соответствии с Указанием ЦБ РФ от 11.03.2014г. №3210-У, юрлица могут выдавать сотрудникам наличные средства на командировочные расходы или на хозяйственные нужды. Предпринимателям и самозанятым гражданам, помимо этих двух причин, можно брать наличные средства также на личные цели.

Выдача подотчётной наличности оформляется по следующей схеме:

Сотрудник пишет заявление (в свободной форме) на имя руководителя организации. В нём требуется указать цель и сумму получения аванса, а также срок, на который он предоставляется.

После того как руководитель его подпишет, выпускается приказ о предоставлении наличных средств под отчет.

Кассир формирует расходно-кассовый ордер и выдаёт деньги заявителю.

Сотрудник, взявший деньги под отчет, после окончания командировки, либо по окончании периода, на который был предоставлен аванс, обязан не позднее трёх дней предоставить бухгалтеру подробный отчёт о тратах. Также следует прикрепить к отчёту комплект документов, подтверждающий все расходы. При этом если остался неиспользованный остаток, сотрудник обязан вернуть его в компанию.

Иногда возникают ситуации, когда сотрудник увольняется, не возвратив при этом остаток предоставленных ему средств. В таком случае, задолженность может быть удержана из причитающегося ему при увольнении расчёта. Правда, это допустимо только с согласия работника и в размере не более 20% от общей суммы расчёта. Если же сотрудник не желает возвращать задолженность, то оставшиеся средства можно взыскать только в судебном порядке.

Следует помнить, что на основании пункта 2 статьи 243 ТК РФ, работник несёт полную материальную ответственность за предоставленные ему под отчёт материальные средства. Поэтому в случае, если он самостоятельно не возвращает остатки денег, созывается внутренняя рабочая комиссия, которая запрашивает объяснение и если сотрудник не хочет представить отчёт, составляет акт о нарушении.

Предоставление финансовых средств под отчёт, так же как и возврат остатков, не попадает под определение статьи «Расходы» и оформляется без использования онлайн-кассы.

Тонкости оформления акта возврата денежных средств на кассе

Иногда во время смены у кассира может возникнуть кассовый разрыв, данная ситуация возникает, если:

Сотрудник ошибочно выпустил неверный чек (к примеру, в ФД указана неверная итоговая сумма).

Кассир уже выпустил ФД, но покупатель уже не хочет его отоваривать (подобная ситуация может возникнуть на точках, где товар получают уже после его оплаты).

Клиент решил вернуть товар, приобретенный в этот же день за наличные средства (тогда, нужную сумму ему возмещают непосредственно из кассы).

В описанных выше ситуациях, требуется оформление акта ф. КМ-3. Документ создаётся в тот же день, в одном экземпляре, при выпуске Z-отчёта, во время закрытия смены. Во время налоговых проверок, инспектора ФНС особо проверяют корректность составления возвратной документации, а также обязательно изучают приложенные к ней оправдательные документы.

Поэтому в случае составления возвратной документации следует обязательно учитывать тонкости её оформления.

Так, акт возврата по ККМ, обязательно должен быть подписан специальной комиссией, которая должна состоять из руководителя компании (либо управляющего подразделением), зав.отделом, старшего кассира и кассира-операциониста. Когда акт будет подписан, кассир должен указать итоговую сумму акта (высчитывается по всем аннулированным ФД) в графу 15 регистра ф. КМ-4.

К акту необходимо приложить некорректный ФД. На каждом документе должна быть проставлена подпись руководителя, либо штамп с пометкой «Погашено». Иногда клиент возвращает товар без ФД. В таком случае покупатель обязан написать письменное заявление с обозначением причины, по которой он не может предоставить чек об оплате. После этого документ заверяется руководителем торговой точки и прикладывается к акту. Если на кассе имеется возможность печати данных о совершённой покупке – они также могут быть приложены к акту.

Если же чек утерян по вине кассира, то сотрудник обязан предоставить объяснительную записку, а также оформить товарный отчёт. В такой ситуации инспектора ФНС имеют право наложить на владельца компании штраф за неоприходование выручки. Правда, на сегодняшний день в судебной практике, в основном, преобладают случаи, когда суд принимает сторону бизнесмена.

Когда к акту не приложены оправдательные документы, работники ФНС могут расценить это как нелегальный оборот и привлечь не только к налоговой, но и к административной ответственности. Правда, на основании части 1 статьи 4.5 КоАП, сроком давности по такому делу будет 2 месяца с момента совершения правонарушения. По прошествии этого срока нарушителя уже нельзя будет привлечь к ответственности.

Инструкция по возврату на ККМ не в день совершения покупки

Иногда клиенты возвращают в магазин приобретённый ранее товар. Причины бывают совершенно разные: от неподходящего размера, до плохого качества товара. Не смотря на то, что процедура достаточно стандартная, кассиры не всегда знают, как оформить её правильно.

К тому же покупатель может оформить возврат даже на качественный товар, если не прошло двух недель с момента его приобретения. Данное правило распространяется только на непродовольственные товары, если:

Продукция не была в употреблении.

Сохранен товарный вид.

Покупатель сохранил все бирки, этикетки и т.п.

Также помимо описанных выше причин, продукция, на которую оформляется возврат, не должна быть в списке товаров, не подлежащих возврату. Ознакомиться с подробным перечнем можно в ПП РФ №55 от 19.01.1998 г.

Если клиент принёс некачественный товар, то срок возврата будет зависеть от того, к какой группе он относится:

Одежда, обувь или другие товары подобного плана – могут быть возвращены в течение всего сезона, на который они приобретались.

Техническое оборудование – может быть возвращено на протяжении всего срока гарантии, либо если его нет, то в разумный срок, не превышающий 2 лет со дня приобретения.

Технически сложные товары, утвержденные ПП РФ №924 от 10.11.2011г. Срок возврата составляет – 15 дней. В случае если из-за существенности недостатков был просрочен срок ремонта оборудования, и при этом товар невозможно было использовать более 30 дней в году – он может быть возвращён в срок, превышающий 15 дней.

Оформить возврат продавец обязан даже в тех случаях, когда клиент не может предоставить ФД.

При оформлении возврата не в день покупки, операция в обязательно должна быть отображена в фискальном режиме. Также в чеке возврата должны быть отображены такие теги, как:

1054 — «Возврат прихода».

1214 — «Полный расчет».

Если возвратный товар был оплачен наличными средствами, но клиент хочет получить за него деньги по безналу, то он должен предоставить кассиру реквизиты для перечисления, поскольку деньги будут списываться с расчётного счёта юрлица или ИП.

Также при возврате товара не в день приобретения, может сложиться ситуация, при которой в кассе просто не окажется необходимой суммы. В таком случае продавец может взять недостающую часть из главной кассы, либо отложить расчёт с покупателем на срок до 10 дней. Если срок возврата будет нарушен, клиент вправе требовать с продавца уплатить пеню за все дни просрочки.

Возврат прихода на ККМ: документальное оформление

При возврате, продавцу недостаточно просто выплатить клиенту деньги и выпустить чек возврата, необходимо корректно оформить сопутствующие документы. Не смотря на то что законом не предписано дополнительного документального оформления возврата, если операция возврата не будет «обоснованной», то инспекторы ФНС могут наложить на продавца штраф. Поэтому для того чтобы себя обезопасить, продавцы запрашивают с клиентов соответствующее заявление. Обычно документ пишется в произвольной форме, но в крупных сетях часто имеются заготовленные бланки. В документе необходимо указать ФИО заявителя, данные его паспорта, день совершения покупки, наименование товара и его цену. Также необходимо указать причину возврата.

После заполнения заявления оформляется накладная на товар, составляется квитанция и делается копия чека, а на оригинале проставляется отметка о возврате денег. В конце операции продавец возвращает клиенту деньги за товар и выпускает чек возврата.

Как оформить частичный возврат ФД на ККМ

Если клиент принёс на возврат товар, который был пробит в общем чеке с другими позициями, то покупателю необходимо оформить частичный возврат. Но так как такого признака расчёта не бывает, многие предприниматели задаются вопросом о том, как корректно оформить частичный возврат на ККМ.

Данная операция может быть проведена одним из нескольких вариантов:

На возвращаемый товар создаётся отдельный чек, на котором указан признак расчёта «Возврат прихода».

Аннулируется весь чек, после чего выпускается новый чек, в котором снова пробиваются все позиции, кроме товара на который был оформлен возврат.

Также необходимо отдельно разобрать возврат кредитного товара, за который уже была уплачена часть процентов. В таком случае, продавец обязан не только вернуть стоимость покупки, но и компенсировать уплаченные покупателем проценты. На кассе распечатываются два чека, первый – это возврат прихода, а второй – возмещение компенсация платежа по процентам (как признак расчёта указывается «Расход»). Выпущенные чеки отдаются покупателю.

Читайте также:

- Как перевести сотрудника на неполный рабочий день по инициативе работника в зуп

- Как отказаться от работника в бригаде

- Надо ли сшивать положение об оплате труда

- Где взять мотивацию для работы

- Где взять машину для работы в такси