Нужно ли уведомлять пфр о закрытии счета

Опубликовано: 31.01.2026

Дата публикации 08.04.2014

Документ

Федеральный закон от 02.04.2014 № 59-ФЗ "О внесении изменений в отдельные законодательные акты РФ в части сокращения сроков регистрации юридических лиц и индивидуальных предпринимателей в государственных внебюджетных фондах и признании утратившими силу отдельных положений Федерального закона "О страховых взносах в Пенсионный фонд России, Фонд социального страхования России, Федеральный фонд обязательного медицинского страхования России"

Комментарий

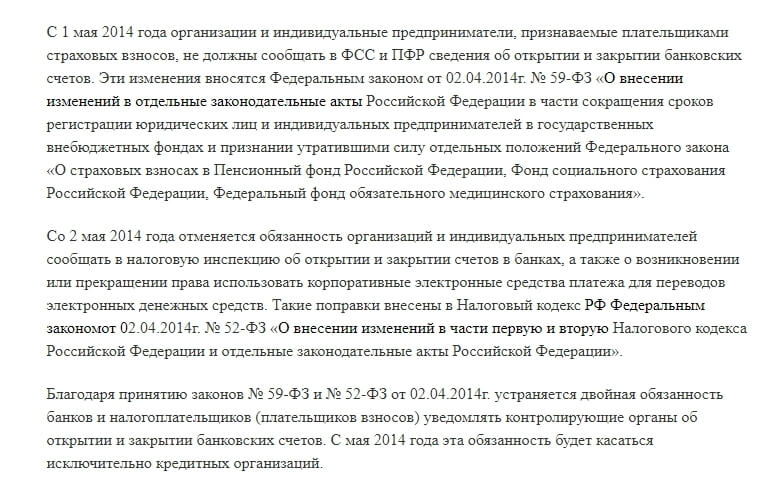

Уведомлять внебюджетные фонды об открытии (закрытии) банковских счетов больше не требуется

В настоящее время организации и предприниматели, открывающие (закрывающие) расчетные счета в банках, должны в течение 7 дней уведомить об этом ПФР и ФСС России (п. 1 ч. 3 ст. 28 Федерального закона от 24.07.2009 № 212-ФЗ). Если же эта обязанность не исполнена, то организации (предпринимателю) грозит штраф в размере 5 000 рублей (ст. 46.1 Федерального закона от 24.07.2009 № 212-ФЗ).

С учетом изменений с 01.05.2014 данная обязанность будет отменена, и подавать уведомление об открытых (закрытых) счетах не потребуется (п. 1 ст. 5, ч. 2 ст. 6 Федерального закона от 02.04.2014 № 59-ФЗ).

Если счет открыт (закрыт) до 01.05.2014, а семидневный срок истекает после указанной даты, то, по нашему мнению, в такой ситуации уведомить внебюджетные фонды все же придется. Обусловлено это тем, что к правоотношениям применяются те нормы, которые действовали на момент их (правоотношений) возникновения, то есть на дату открытия (закрытия) расчетного счета. Однако если счет открыт (закрыт) после 22.04.2014, то организации (предпринимателю), не подавшей соответствующее уведомление, ответственность не грозит. Это связано с тем, что на момент истечения семидневного срока указанная ответственность будет отменена.

Дополнительно отметим, что наряду с п. 1 ч. 3 ст. 28 Федерального закона от 24.07.2009 № 212-ФЗ ответственность за неуведомление ПФР и ФСС России об открытом (закрытом) счете установлена и ч. 1 ст. 15.33 КоАП РФ. Однако с 01.05.2014 привлечь по ней к ответственности организацию (предпринимателя), не уведомившего внебюджетные фонды об открытом (закрытом) после этой даты счете, также будет нельзя. Это связано с тем, что норма, обязывающая подавать соответствующие уведомления, с указанной даты упраздняется. Таким образом, событие административного правонарушения отсутствует (п. 1 ч. 1 ст. 24.5 КоАП РФ).

Следует отметить, что обязанность банков уведомлять внебюджетные фонды об открываемых организациями (предпринимателями) счетах сохраняется (ч. 1 ст. 24 Федерального закона от 24.07.2009 № 212-ФЗ). За ее неисполнение банку грозит штраф в размере 40 000 рублей (ст. 49 Федерального закона от 24.07.2009 № 212-ФЗ).

Адрес электронной почты будет указываться в ЕГРЮЛ и ЕГРП

Напомним, что в ЕГРЮЛ и ЕГРП отражаются сведения, характеризующие конкретное юридическое лицо или предпринимателя, например (п. 1, п. 2 ст. 5 Федерального закона от 08.08.2001 № 129-ФЗ):

- место нахождения постоянно действующего исполнительного органа организации;

- сведения об учредителях (участниках) организации;

- место жительства предпринимателя в РФ;

- данные паспорта предпринимателя.

Наряду с этими сведениями в Государственные реестры теперь будет вноситься адрес электронной почты организаций и предпринимателей, если он был указан в заявлении о государственной регистрации (пп. "а", "б" п. 1 ст. 2 Федерального закона от 02.04.2014 № 59-ФЗ).

В этом случае документы, подтверждающие регистрацию юридического лица или предпринимателя, а также внесение изменений в ЕГРЮЛ будут направляться в электронном виде на указанный в заявлении адрес.

Напомним, что ранее инспекция направляла документы в электронной форме на электронный почтовый ящик только в том случае, когда заявление и все необходимые для регистрации документы также подавались через Интернет (п. 3 ст. 11 Федеральный закон от 08.08.2001 № 129-ФЗ).

Отметим, что подавать сведения об адресе электронной почты уже зарегистрированным организациям и предпринимателям не потребуется.

По нашему мнению, указать адрес электронной почты в заявлении все-таки стоит. В этом случае внебюджетные фонды направят извещение (уведомление) о постановке на учет, уведомление о тарифе страховых взносов "на травматизм" на указанный адрес, и получать его на бумажном носителе не потребуется.

Скорректирована процедура постановки на учет вновь зарегистрированных организаций и предпринимателей во внебюджетных фондах

Напомним, что все организации, а также предприниматели, привлекающие наемных работников, должны встать на учет в качестве страхователей в:

- ПФР;

- ФСС России.

Предприниматели, не имеющие сотрудников, на учет в ФСС России вставать не обязаны (ч. 1 ст. 6 Федеральный закон от 24.07.1998 № 125-ФЗ, п. 3 ч. 1 ст. 2.3 Федерального закона от 29.12.2006 № 255-ФЗ).

Организациям (предпринимателям) по-прежнему не нужно обращаться в территориальные органы внебюджетных фондов. Налоговая инспекция самостоятельно направит в ПФР и ФСС России сведения из ЕГРЮЛ (ЕГРП), на основании которых каждый фонд самостоятельно зарегистрирует страхователя.

Постановка на учет во внебюджетные фонды по новым правилам осуществляется в срок, не превышающий 3 рабочих дня со дня представления инспекцией сведений, содержащихся в ЕГРЮЛ (пп. 1 ст. 1, п. 1 ст. 3, п. 1 ст. 4 Федерального закона от 02.04.2014 № 59-ФЗ). Ранее данный срок составлял 5 рабочих дней.

После постановки на учет организация (предприниматель) получит соответствующее извещение (уведомление).

В данной части процедура также претерпела ряд изменений.

Извещение (уведомление) о постановке на учет во внебюджетных фондах будет направляться по электронной почте

Начиная с 01.10.2014 внебюджетные фонды будут уведомлять страхователей о постановке на учет по электронным каналам связи (п. 2 ст. 1, пп. "б" п. 3 ст. 2, п. 2 ст. 4 Федерального закона от 02.04.2014 № 59-ФЗ).

Соответствующее извещение (уведомление) будет направлено в виде электронного документа, подписанного усиленной квалифицированной подписью страховщика:

- через портал государственных и муниципальных услуг;

- на электронный почтовый адрес страхователя, если он был указан в заявлении о государственной регистрации, поданном в налоговую инспекцию.

Указанное извещение (уведомление) можно будет получить и на бумажном носителе, подав соответствующий запрос в территориальный орган внебюджетного фонда. Оно будет выдано с течение трех рабочих дней со дня получения соответствующего запроса.

Исходя из указанных нововведений в том случае, если организация (предприниматель) при государственной регистрации не укажет адрес электронной почты, получить соответствующие документы она сможет только на бумажном носителе, обратившись в территориальный орган внебюджетного фонда. Исключение составляют случаи, когда документы в инспекцию подавались через единый портал государственных и муниципальных услуг.

Данный порядок применяется и к извещению о снятии страхователя с учета в ПФР.

Отметим, что с 01.10.2014 ФСС России будет направлять уведомление о размере страховых взносов в аналогичном порядке (п. 2 ст. 1 Федерального закона от 02.04.2014 № 59-ФЗ).

Напомним, что ранее указанные уведомления направлялись Пенсионным фондом в большинстве своем почтовым отправлением либо через интернет-портал государственных и муниципальных услуг (п. 1 ст. 11 Федерального закона от 15.12.2001 № 167-ФЗ, п. 10 Порядка, утв. постановлением Правления ПФР от 13.10.2008 № 296п).

ФСС России направлял извещения о постановке на учет только почтой (п. 7 Порядка, утв. постановлением ФСС России от 23.03.2004 № 27). Уведомления об установленном тарифе взносов "на травматизм" можно было получить (п. 62 Административного регламента, утв. приказом Минтруда России от 06.09.2012 № 178н):

- на руки, явившись в территориальный орган ФСС России;

- по почте;

- через единый портал государственных и муниципальных услуг.

Данные изменения вступают в силу с 30.09.2014 и распространяются на правоотношения, возникшие после указанной даты (ч. 1 ст. 6 Федерального закона от 02.04.2014 № 59-ФЗ).

Таким образом, если внебюджетные фонды получат от инспекций сведения из ЕГРЮЛ (ЕГРП) до указанной даты, то постановка на учет осуществляется в ранее действовавшем порядке.

Не пропускайте последние новости - подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

«Клерк» Рубрика Индивидуальный предприниматель

Отношения, возникающие в связи с госрегистрацией физлиц в качестве индивидуального предпринимателя, а также в связи с прекращением деятельности в качестве ИП, регулируются Федеральным законом от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В течение какого срока надо уплатить страховые взносы при прекращении деятельности ИП?

В каком размере надо заплатить взносы при прекращении деятельности ИП?

За неполный месяц деятельности соответствующий фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя (Письмо Минфина от 7 февраля 2017 г. N БС-3-11/755@).

В течение какого срока надо подать декларацию 3-НДФЛ при прекращении деятельности ИП?

Предусмотрен ли штраф за несвоевременную сдачу нулевой декларации 3-НДФЛ при прекращении деятельности ИП?

Нужно ли заверять у нотариуса подпись лица на заявлении о государственной регистрации прекращения деятельности в качестве предпринимателя?

Подпись на заявлении заверять не нужно в случаях:

- если заявитель подает документы непосредственно в ИФНС и одновременно представляет паспорт или иной документ, удостоверяющий личность;

- если заявитель подает документы через многофункциональный центр, представляет паспорт (иной документ, удостоверяющий личность) и подписывает заявление в присутствии сотрудника многофункционального центра;

- если заявитель представляет документы через единый портал государственных и муниципальных услуг.

Нужно ли уведомлять налоговую инспекцию и фонды о закрытии расчетного счета при прекращении деятельности ИП?

Какие документы необходимо предоставить в ИФНС при прекращении деятельности ИП?

а) подписанного заявителем заявления о государственной регистрации по форме Р26001;

б) документа об уплате государственной пошлины (160 рублей);

в) документа, подтверждающего представление в ПФ РФ сведений персонифицированного учета, а также сведений о дополнительных страховых взносах на накопительную часть трудовой пенсии (ст. 22.3 Федерального закона "О государственной регистрации юридических лиц и индивидуальных предпринимателей" от 08.08.2001 N 129-ФЗ).

Нужно ли уведомлять ПФР о закрытии ИП?

В течение скольких дней, со дня представления документов о прекращении деятельности ИП, налоговая снимет с учета предпринимателя?

В силу п. 9 ст. 22.3 Закона о регистрации государственная регистрация физического лица в качестве ИП утрачивает силу в связи с принятием данным лицом решения о прекращении предпринимательской деятельности после внесения об этом записи в ЕГРИП.

Какими способами можно оплатить госпошлину?

Существует два способа получения квитанции и внесения средств:

Чтобы пошлина для закрытия ИП была оплачена, выбирают пункт «Государственная пошлина за регистрацию прекращения ФЛ деятельности в качестве ИП», а потом нажимают «Далее».

Заполняем поля. В пункте «Адрес места жительства», откроется дополнительное окно, там заполняйте всё по инструкции и потом кнопку «Далее»

Проверьте ещё раз все свои данные и выберете, каким способом будете оплачивать госпошлину: «наличный расчёт» или «безналичный расчёт».

Если выбираем «наличный расчёт» и далее «Сформировать платёжный документ» (он будет в формате PDF), который можно распечатать или сохранить.

Если выбираем «безналичный расчёт», то нас предупреждают, что безналичную электронную оплату могут осуществлять только клиенты банков-партнеров, имеющие в них расчетные счета. Необходимо выбрать банк и произвести оплату.

ИП прекратил деятельность 12 апреля 2017 года. Нужно ли платить ЕНВД за апрель?

В случае если снятие с учета индивидуального предпринимателя в налоговом органе в качестве налогоплательщика ЕНВД произведено не с первого дня календарного месяца, то размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления индивидуальным предпринимателем предпринимательской деятельности (Письмо Минфина от 8 апреля 2016 г. N СД-3-3/1530@, абз. 3 п. 3 ст. 346.28 НК РФ).

ИП на ЕНВД был снят с учета в качестве налогоплательщика 25 марта 2017 года. Нужно ли сдавать декларацию по ЕНВД за I квартал 2017 года?

Согласно статье 346.30 Кодекса налоговым периодом по ЕНВД признается квартал.

Никаких особенностей по срокам представления налоговой декларации по ЕНВД в случае прекращения налогоплательщиком деятельности, облагаемой ЕНВД, и снятия с учета в качестве налогоплательщика ЕНВД или индивидуального предпринимателя Кодексом не предусмотрено.

Поскольку ИП был снят с учета в качестве налогоплательщика ЕНВД 25 марта 2017 года, то налоговую декларацию по ЕНВД за I квартал 2017 года ему необходимо было представить не позднее 20 апреля 2017 года, исчислив в ней единый налог за фактически отработанный период времени (с 1 января по 24 марта 2017 года) (Письмо Минфина от 8 апреля 2016 г. N СД-3-3/1530@).

Вправе ли налоговые органы после закрытия ИП проводить налоговую проверку?

Налоговый орган в рамках камеральной налоговой проверки вправе потребовать у налогоплательщика пояснения при обнаружении противоречий в документах налогоплательщика и (или) несоответствия в сведениях, представленных налогоплательщиком, сведениям, имеющимся у налогового органа (п. 3 ст. 88 НК РФ). Форма требования о представлении пояснений приведена в Приложении N 1 к Приказу ФНС России от 08.05.2015 N ММВ-7-2/189@. В требовании должно быть указано, в чем состоят ошибки и противоречия.

Налогоплательщик, исполняющий требование, вправе представить документы, подтверждающие достоверность сведений, отраженных в декларации (п. 4 ст. 88 НК РФ).

Федеральным законом от 01.05.2016 N 130-ФЗ с 1 января 2017 г. за непредставление в пятидневный срок пояснений, истребованных в порядке п. 3 ст. 88 НК РФ, в случае непредставления в установленный срок уточненной налоговой декларации п. 1 ст. 129.1 НК РФ вводится ответственность в виде штрафа в размере 5000 руб. (за повторное нарушение в течение календарного года – 20000 руб.) (п. 2 ст. 129.1 НК РФ).

Непредставление в установленный срок налогоплательщиком в налоговые органы документов влечет взыскание штрафа в размере 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ, Определение Конституционного Суда РФ от 20.11.2014 N 2630-О). Истребовать документы при проведении камеральной налоговой проверки налоговый орган вправе только в случаях, предусмотренных налоговым законодательством, который не содержит в качестве основания для истребования документов в рамках камеральной налоговой проверки декларации по налогу, уплачиваемому при применении УСН, выявление налоговым органом противоречий в представленных налогоплательщиком документах (сведениях).

Должен ли ИП на УСН, утративший статус предпринимателя, отдельно представлять в налоговый орган уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН?

У таких налогоплательщиков отсутствует обязанность представлять в налоговый орган уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН (Письмо Минфина от 8 апреля 2016 г. N СД-3-3/1530@).

ИП на УСН прекратил деятельность (снят с учета, как предприниматель) 11 апреля 2016 года. Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН, не было представлено. Какой крайний срок подачи декларации по УСН за 2016 год?

Налоговые декларации по УСН за 2016 год ИП должен представить в общеустановленном порядке, т.е. не позднее 30 апреля 2017 года. (Письмо Минфина от 8 апреля 2016 г. N СД-3-3/1530@).

Нужно ли уплатить налоги при прекращении физлицом деятельности в качестве ИП?

Основания для прекращения обязанности по уплате налога и (или) сбора указаны в пункте 3 статьи 44 кодекса.

Прекращение физическим лицом деятельности в качестве ИП не является обстоятельством, которое влечет прекращение возникшей от осуществления такой деятельности обязанности по уплате налога.

Налогоплательщику в соответствии со статьей 64 НК РФ может быть предоставлена отсрочка или рассрочка по уплате налога при наличии оснований, предусмотренных указанной статьей. Заявление о предоставлении отсрочки или рассрочки по уплате налога подается заинтересованным лицом в соответствующий уполномоченный орган (Письмо Минфина от 4 августа 2016 г. N 03-02-08/45681).

Как пересчитать сумму налога по ПСН, если ИП прекратил предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента?

В случае если при перерасчете у индивидуального предпринимателя, оплатившего в установленные пунктом 2 статьи 346.51 Кодекса сроки ранее исчисленную сумму налога, появляется:

- переплата по налогу, то он вправе, подав соответствующее заявление, вернуть или зачесть ее в счет уплаты других налогов в порядке, предусмотренном статьей 78 Кодекса;

- сумма налога к доплате, то исходя из действующих норм Кодекса исчисленная сумма налога подлежит уплате не позднее сроков, указанных в патенте (Письмо Минфина от 25 мая 2016 г. N 03-11-11/29934).

Рано или поздно каждый предприниматель сталкивается с необходимостью закрыть свой счет в банке. Закрытие расчетного счета ИП обычно требуется при ликвидации бизнеса, при смене банка на другой, более подходящий клиенту.

Расчетный счет необходим предпринимателю для безналичных платежей, связанных с его непосредственной деятельностью. Хотя, следует заметить, что законодательством Российской Федерации не предусмотрена обязанность ЧП взаимодействовать с банковской организацией. Здесь предприниматель действует на свое усмотрение. Зачастую без безналичных платежей не обойтись, ведь при расчетах с контрагентами без перечисления денежных средств трудно представить нормальную работу.

В целом, процедура закрытия существующего договора не хлопотная и не потребует много времени. Главное, соблюсти все требования банка, и договор на расчеты будет без проблем закрыт. Процедуру закрытия счета вы можете пройти как сами, так и обратившись к специалистам, которые за плату все сделают за вас. Фирм, специализирующихся на предоставлении такого рода юридических услуг достаточно много. Выбирать здесь вам.

Список документов, для процедуры закрытия

Рассмотрим необходимые действия и документы для расторжения договора банковского счета:

- заявление на закрытие счета. Пишется вами, обычно собственноручно;

- указываете сумму остатка денежных средств, имеющихся на счете;

- обязательно указываете ваш лимит, утвержденный по кассовым остаткам.

Чтобы точно знать остаток денег и лимит можно заранее запросить выписку по счету.

Вообще, процедура подробно описана в законах и подзаконных актах РФ.

Договор банковского счета возможно расторгнуть по инициативе клиента или же банка, либо по обоюдному согласию обоих. Если инициатива исходит от клиента, то предпринимателю надо принести в банк заявление, в котором указывается на намерение расторгнуть договор банковского счета. Договор будет считаться расторгнутым, а счет закрытым со дня получения банком вашего заявления. При этом банк обязан вам выдать остаток денежных средств либо осуществить перевод на другой, указанный вами, счет.

Кроме того, не забудьте сдать чековые книжки, которые использовались для обналичивания денежных средств.

Прекращение отношений по договору по инициативе банка происходит, если средств на счете недостаточно для обслуживания. Обычно оплата за ведения счета составляет около двух тысяч рублей. Хотя для каждого банка эта сумма индивидуальна. Ознакомиться с ней вы должны были перед заключением договора. В любом случае, перед расторжением договора, специалисты банковской службы направляют письмо, содержащее намерение закрыть счет. Если условия, оговоренные в полученном письме, вы не выполните, то банк сможет завершить процедуру расторжения отношений.

Если вы остались должны банку комиссию за ведение счета или расчетно-кассовое обслуживание, то вначале вы получите претензию с требованием уплатить задолженность, а затем и исковое заявление. Чтобы не доводить дело до судебных разбирательств, советуем сразу оплатить все долги.

Из практичных соображений нужно сообщить, что вы прекратили отношения с банком, вашим контрагентом. Лучше уведомить ваших партнеров письменно, о том, что расчеты больше не будут совершаться с помощью прежнего счета. Если деньги все же поступят после закрытия, то банк перечислит их обратно отправителю с отметкой, что счет больше не существует.

Заявление на расторжение договора

Для расторжения договора с банком, в первую очередь, нужно подготовить заявление. Обычно, в каждом банке есть свои образцы для этого. Вы можете заполнить бланк как самостоятельно, так и обратиться за помощью к специалисту.

В бланке нужно указать свои реквизиты, по которым вам будет перечислен остаток средств (либо снимаете деньги до этого).

Подписать заполненный образец должны вы сами. Если расписывается доверенное лицо, то к перечню представляемых документов добавится нотариально оформленная доверенность на представителя.

При подаче заявления, у вас могут потребовать дополнительные документы. Например, некоторые банки просят выписку из реестра предпринимателей сроком не ранее тридцати дней ото дня обращения.

Взаимосвязи ликвидации предпринимательской деятельности и отношений с банком

Законодательством не определен вопрос: нужно ли закрывать р/с при закрытии ИП. Хотя ответ напрашивается сам собой. Сопоставив нормы закона, если не существует ИП, то кто будет взаимодействовать с банком? Ведь договор был заключен не с физическим лицом, а с вами, как частным предпринимателем.

А вот на вопрос: можно ли закрыть ИП не закрывая р/с, законодательство отвечает положительно. Каких-либо ограничений для ликвидации в зависимости от наличия действующих отношений с банком, не предусмотрено.

Сроки не определены, но логичнее это сделать закрытие лучше сразу после ликвидации, или до нее.

Уведомление о закрытии счета

В процедуре закрытия счета в нынешнем году произошли серьезные изменения. В силу вступил закон, содержащий значительные послабления в деятельности индивидуальных предпринимателей.

До принятия нового закона, каждому индивидуальному предпринимателю в обязательном порядке нужно было сообщать об открытии (закрытии) р/с. Количество счетов также указывается в выписке из реестра предпринимателей.

Оповещать было нужно три органа: ФНС, ФСС, Пенсионный фонд. Срок для всех один – семь рабочих дней. Считается срок со дня прекращения отношений с банком.

Ранее, если указанную обязанность вы забудете исполнить, перечисленные выше органы наложат штраф в размере пять тысяч рублей за каждый счет. Учтите, что штраф придет и от налоговой, и от пенсионного, и от соц. страха, и в сумме вам набежит не пять, а пятнадцать тысяч рублей. А если еще учесть, что закрывали вы возможно не единственный счет, то можете смело умножать эту сумму на количество расторгнутых договоров.

Теперь же все изменилось на радость частным предпринимателям! Описывая кратко принятые новшества, следует сказать главное: теперь не нужно уведомлять Федеральную налоговую службу, Пенсионный фонд России, Фонд социального страхования о закрытии вами р/с.

Указанные нормы начали действовать с мая 2014 года. А именно, с первого мая текущего года не нужно оповещать Пенсионный фонд и Соц. страх, а со второго мая отпала необходимость направлять письмо о расторжении договора банковского счета в территориальный отдел налоговой инспекции.

Комиссия за закрытие

Некоторые финансовые учреждения, перед расторжением договора взимают комиссию. Законность данного требования вы можете проверить внимательно прочитав свой договор на открытие р/с.

Как правило, если банк и берет комиссию, то она составляет не более пятисот рублей. Хотя, не все учреждения взимают плату за расторжение договора и прекращение отношений. Обычно, ограничиваются лишь уплатой за обслуживание на день расторжения договора. Здесь тоже присутствует хитрость: многие банки взимают плату сразу за месяц, а не в пересчете на дни, когда были оказаны услуги. Имеется в виду следующее: если вы обратились с заявление второго числа месяца, то будьте любезны оплатить не за два дня, а за весь месяц полностью. Данный момент также нужно найти и прочитать в своем договоре. Получается, выгоднее закрывать договор и расторгать отношения в конце месяца, раз уж за услуги вы заплатили.

Если все же вашим контрактом предусмотрена рассматриваемая комиссия, то оплатить ее вы можете без лишних усилий: просто оставив нужную сумму на своем счету.

Время чтения: 10 минут

Нет времени читать? Оставьте почту — пришлём ссылку на статью.

Если расчётный счёт больше не нужен, его лучше закрыть. Так вы избежите ненужных расходов и вопросов налоговой. Мы разобрались, на что обратить внимание, чтобы не потерять время и деньги, и составили подробную инструкцию.

Павел Молянов, сооснователь digital-агентства «Сделаем» зарегистрировал ИП и открыл счёт в банке. Ему не понравился интернет-банкинг и работа техподдержки, поэтому при первой возможности он перешёл в другой банк. Но счёт в первом банке закрывать не стал — оставил на всякий случай. Он забыл, что за каждый месяц банк берёт абонплату.

Спустя полгода выяснилось, что банк насчитал Павлу долг — около 4000 ₽. Тогда предприниматель пошёл в отделение банка, чтобы закрыть счёт. Там выяснилось, что банк закрывает счёт в несколько этапов: сначала привязанную к счёту карту, и только через месяц — сам расчётный счёт.

Чтобы закончить процедуру закрытия, Павлу нужно подойти в отделение банка через месяц. В это время ему нужно было находиться в другом городе: пришлось покупать авиабилеты и срочно менять планы.

Во время второго визита в банк выяснилось, что по правилам банка, перед тем, как закрыть счёт пластиковой карты, ему нужно было снять с неё все деньги. Павел забыл, что на карточке остались 77 ₽. Банк перевел эти деньги на расчётный счёт, насчитал оплату и комиссию за движение средств. Во время второго визита в банк выяснилось, что предприниматель должен заплатить еще 700 ₽ за перевод средств с карточного счёта на расчётный.

Чтобы не потерять время и деньги, прежде чем закрывать счёт внимательно прочитайте свой договор с банком: правила расторжения договора и сроки начисления арендной платы. Если сомневаетесь, попросите сотрудника банка объяснить вам непонятные пункты договора.

Если счёт вам больше не нужен, его лучше закрыть

Предприниматель может закрыть свой счёт в банке в любое время (ст. 859 ГК РФ). Обычно бизнесмены закрывают расчётные счета в двух случаях:

- ИП переходит на обслуживание в другой банк. Если вы не собираетесь пользоваться старым счётом, его лучше закрыть, чтобы зря не платить за обслуживание.

- Бизнесмен ликвидирует ИП. При ликвидации ИП расчётный счёт больше не нужен. Клиент банка имеет право его оставить, но это может привести к проблемам с налоговой.

Наталья Горячая, предприниматель, консультант по налогам:

— При закрытии ИП расчётный счёт лучше закрыть: если вдруг на него поступят денежные средства от забывчивого клиента, включится механизм обязательного декларирования доходов по общей схеме. В этом случае бывшему ИП придется уплатить НДФЛ и подать декларацию о доходах. Кроме того, если плательщик — юрлицо или ИП, то ему придется начислить и удержать страховые взносы и самостоятельно уплатить НДФЛ с дохода физлица. В общем, проблем будет больше, чем возни с закрытием счёта при ликвидации статуса.

Шаг 1. Погасите долги

Прежде чем расторгнуть договор с банком, нужно заплатить все налоги, штрафы и пени. Если у предпринимателя останутся долги, банк не закроет счёт. Проверить, есть ли у вас задолженность и на какую сумму, можно двумя способами: в личном кабинете ИП или на сайте Госуслуг.

В личном кабинете ИП. В личный кабинет можно зайти с помощью квалифицированной электронной подписи. Если её нет, сходите в свою налоговую инспекцию и получите логин и пароль от личного кабинета. С собой нужно взять паспорт, свидетельства о регистрации ИП и свидетельство о постановке на налоговый учёт.

На сайте Госуслуг. Если вы зарегистрированы на госуслугах как физлицо, создайте вторую учётную запись для ИП.

Наталья Горячая, предприниматель, консультант по налогам:

У предпринимателя могут быть три вида долгов:

1. Перед банком — сумма, которую предприниматель должен заплатить банку за обслуживание расчётного счёта. Она зависит от тарифа, который предприниматель выбрал, когда заключал договор на расчётно-кассовое обслуживание. Этот долг нужно гасить в том банке, где открыт расчётный счёт.

2. Перед бюджетом — долги по налогам и взносам, которые предприниматель платит за себя и своих сотрудников. Их можно заплатить в любом банке.

3. По исполнительным листам — сумма, которую предприниматель должен заплатить по решению суда, если он с кем-то судился и проиграл. Эти долги можно заплатить в любом банке.

Шаг 2. Подготовьте документы

Чтобы закрыть расчётный счёт, предпринимателю нужны два документа:

- Паспорт.

- Выписка из ЕГРИП, полученная не больше 30 дней назад. Её можно получить в своей налоговой инспекции, МФЦ или на сайте налоговой.

Разные банки могут требовать дополнительные документы — заранее уточните у сотрудника банка, нужны ли ещё какие-то справки или выписки. Например, Альфа Банк потребует выписку об остатках на счёте и привязанную пластиковую карту. Совкомбанку нужно предоставить квитанцию об оплате задолженностей. А Тинькофф и Модульбанк принимают заявления о закрытии счёта онлайн — в этом случае готовить документы не нужно.

Шаг 3. Снимите остаток средств со счёта

Некоторые банки берут комиссию за выведение остатка средств при закрытии расчётного счёта. Уточните у сотрудника банка, есть ли у них такое правило. Если да, заранее снимите деньги со счёта, чтобы потом не платить комиссию.

Если на счету останутся деньги, банк вернёт их в течение 7 дней после закрытия счёта. Их можно будет получить лично или на другой банковский счёт. Это зависит от того, какой вариант вы выберете в заявлении о закрытии счёта. Если вы решили забрать деньги наличными, у вас будет на это 60 дней после закрытия счёта. Если не успеете, ваши деньги перейдут Центробанк РФ.

Шаг 4. Закройте привязанную к счёту карту и чековую книжку

Некоторые бизнесмены привязывают к расчётному счёту пластиковую карту или чековую книжку, чтобы оплачивать расходы. Чтобы закрыть расчётный счёт, от них тоже придётся избавиться.

Пластиковая карта. В некоторых банках уничтожение карточного счёта — целая процедура. Предпринимателю нужно заполнить отдельное заявление и подождать. Заранее уточните у сотрудника банка, как по правилам банка закрыть карточный счёт.

Чековая книжка. Её вместе с корешками нужно отдать сотруднику банка.

Шаг 5. Подайте заявление о закрытии счёта

Сходить в банк. Возьмите документы, которые подготовили, и сходите в отделение банка, в котором вы заключали договор об открытии расчётного счёта. Сотрудник банка предложит вам заполнить заявление о закрытии. У каждого банка своя форма. Если вы хотите детально её изучить или заполнить заявление дома, заранее попросите бланк у сотрудника банка или скачайте его на сайте банка.

В заявлении о закрытии расчётного счёта обычно указывают:

- сумму остатка — деньги, которые остались на счёте на момент заполнения заявления;

- кредитный лимит — сумма, которую предприниматель может взять в кредит;

- способ выведения средств — наличными или на счёт по реквизитам.

Заявление может заполнить и подписать сам предприниматель или его представитель по нотариальной доверенности.

Подать заявление по интернету. Некоторые банки позволяют принимают заявления о закрытии счёта по интернету. Если у вашего банка есть такая услуга, ехать в банк не придётся. Все документы вы оформите по интернету.

Наталья Горячая, предприниматель, консультант по налогам:

Заявление можно подать через чат банка, если ИП заключил с ним договор о присоединении к процедуре обмена данными через электронную цифровую подпись.

Шаг 6. Убедитесь, что банк закрыл счёт

Когда банк примет заявление, он проверит, нет ли у предпринимателя задолженностей, и закроет расчётный счёт. После этого предприниматель больше не сможет получить деньги на счёт и заплатить с него за товары, работы или услуги. Обычно банк сообщает, что счёт закрыт, по почте или электронным письмом. Если вы ничего не получили, позвоните на горячую линию или в своё отделение банка.

Нужно ли сообщать госорганам

Предприниматель не обязан никому сообщать о том, что закрыл счёт. Банк сам отправит информацию в налоговую, Пенсионный фонд и другие организации (Закон № 52-ФЗ).

Если вы планируете и дальше вести бизнес, не забудьте сообщить контрагентам, что ваши банковские реквизиты изменились, чтобы они отправляли деньги на новый счёт.

Памятка

Чтобы закрыть расчётный счёт:

1. Расплатитесь со всеми долгами перед бюджетом, банком и по исполнительным листам.

2. Заранее уточните у сотрудника банка:

- какие документы нужны;

- нужно ли отдельно избавляться от пластиковой карты и чековой книжки, если они у вас есть;

- есть ли комиссия за выведение остатка средств.

3. Снимите остаток средств и закройте счет карты, если это необходимо.

4. Подготовьте документы и подайте заявление — лично, через представителя с нотариальной доверенностью или по интернету.

5. Убедитесь, что банк закрыл расчётный счёт.

6. Если собираетесь и дальше вести бизнес, сообщите контрагентам реквизиты нового счёта.

Автору помогала Наталья Горячая, предприниматель, консультант по налогам, основатель «Делаем бизнес вместе».

Документ нужно подписать руководству организации или бухгалтеру. Также обязательно присутствие печати.

Кто и когда должен был узнать об открытии нового Расчетного счета

Законом, до 02.04.2014 было предусмотрено, что каждый субъект, относящийся к сфере хозяйственной деятельности (ИП или ООО), должен был уведомить об открытии р/с принадлежащие государству органы (Налоговая служба, Пенсионный фонд, Фонд социального страхования).

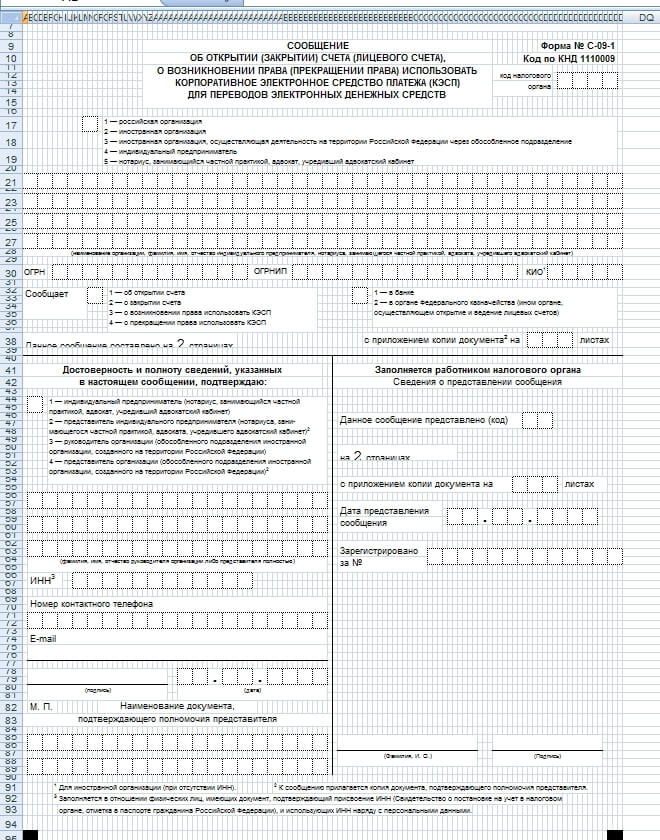

Оповещение налоговой об открытии расчетного счета должно соответствовать форме заполнения, которая утверждена государством (об этом ниже).

Срок подачи сообщения об открытии собственного счёта – не позже 7-ми дней после его открытия.

Если информация об открытии р/с не будет предоставлена в срок, то в худшем случае отправитель будет обязан оплатить штраф в размере 5-ти тысяч рублей.

Правила заполнения уведомления

При оформлении бланка сообщения об открытии расчетного счета должны быть применены нюансы:

- Заполнение документа происходит ручкой только с синей пастой/заполнять форму документа в электронном виде;

- При заполнении документа от руки каждая одна буква соответствует одной отдельной клетке;

- Заполнение документа происходит два раза. Один экземпляр остаётся уведомляющему лицу, а другой отправляется в государственный орган;

- Отправка документа производится либо с применением электронной почты, обычной почты, либо лично с привлечением доверенного лица.

Деньги за уведомление об открытии расчетного счета не взимаются – это абсолютно бесплатная процедура.

Важно заметить, что в мае 2014 года был принят закон, сообщающий, что заниматься оповещением внебюджетных государственных органов предприниматель не должен.

Этим обязана заниматься кредитная организация, в которой произошло открытие счёта.

Способы заполнения и отправления бланка

- В рукописном виде, используя личную передачу, передачу с помощью доверенного лица или по почте;

- Возможна отправка письма и в электронном виде.

В случае, когда документ передаётся лично или с вовлечением доверенного лица, на одном из экземпляров документов обязательно присутствие штампа органа, принадлежащего государству, а также дата получения документа.

Делается это для того, чтобы сроки уведомления были подтверждены и в дальнейшем не случалось казусов со сроками рассмотрения документов. Доказательством же будет являться второй, оставшийся у отправителя экземпляр.

Заполнение страницы А (форма №С-09-1)

Форма заполнения сообщения №С-09-1 в Фонд страхования людей является оригинальным бланком для оповещения государственных органов о создании р/с.

Представленная форма является единой для всех индивидуальных предпринимателей и компаний.

Предусмотренный в налоговом кодексе закон предусматривает:

- Отправку документа от ИП или юридических лиц по месту проживания;

- Уведомление нужно подать не позднее семи дней после открытия счёта.

При подаче заявления позже семи дней взимается плата за просрочку, составляющая пять тысяч рублей.

Документ формы № С-09-1 включает в себя четыре листа формата А4.

Первый лист: Титульный

- На верхней строке листа нужно написать ИНН и КПП. При написании сообщения об открытии счета ИП указывается только ИНН.

- Справа наверху обязательным является указание когда органа налоговой инспекции, в которую отправляется заявление.

Для компаний этот код соответствует коду местонахождения организации. Для ИП указываемый код соответствует месту проживания.

- При заполнении следующей строки нужно указать либо цифру «1», если отправитель является представителем организации, или же цифру «4», если отправитель – индивидуальный предприниматель.

- После этого вписывается название компании/ФИО предпринимателя.

- Заполняются строки информации об отправляющем уведомление лице.

В случае, когда документ подаёт доверенное лицо, необходимо сообщить о документе, подтверждающем его право на подачу заявления.

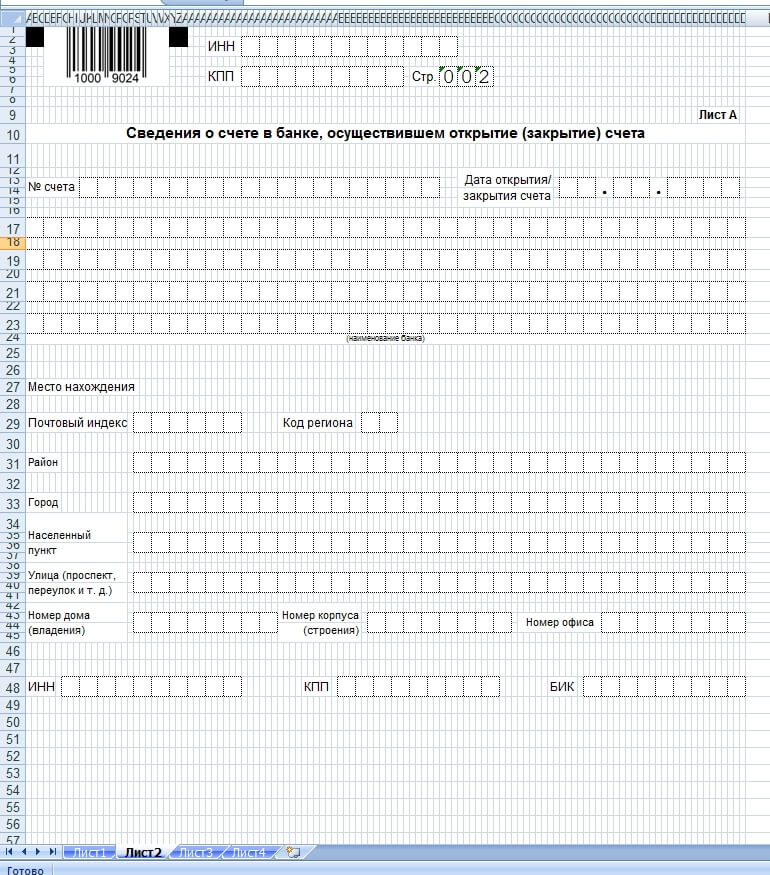

Второй лист (лист А)

- Сверху необходимо написать номер открытого расчётного счёта, а затем указать дату.

- После этого пишутся сведения о банке. Название необходимо брать из «книги государственной регистрации кредитных организаций».

- После пишутся сведения о расположении банка.

Для жителей Москвы и Санкт-Петербурга заполнение полей «район», «город» не требуется.

- На последней строке нужно указать данные ИНН, КПП и БИК.

- В самом низу проставляется подпись.

- После бланк сдают в орган налоговой.

Третий лист заполняется в том случае, если счёт открыт в федеральном казначействе.

Четвёртый по счёту лист подлежит заполнению в том случае, если появилось/закончилось право на перевод финансов в электронном виде.

Сообщение от открытии счета в ПФР

В настоящее время ИП или владельцам организации не нужно отсылать уведомление в ПФР об открытии счета, поскольку был принят закон о том, что внебюджетные организации должны уведомлять банки.

Сотрудники банка отправляют уведомление в пенсионный фонд в течение пяти дней, так что предпринимателю больше не нужно переживать по поводу уведомлений других организаций.

Аналогична ситуация и с сообщением о закрытии расчетного счета.

Сообщение об открытии счета в Фонд Социального Страхования

Это значит, что отправлять уведомление ФСС об открытии Р/сч не нужно.

Сообщение об открытии счёта в Налоговую службу

Несмотря на то, что уведомление налоговой службы об открытии расчётного счёта может показаться проявлением недоверия, на самом деле это действие несёт в себе множество достоинств.

Процесс уведомления сообщает государственным органам, что новый счет успешно открыт и уже готов к процессу оборота.

В данный момент предпринимателю не нужно уведомлять об открытии счета ИФНС как упоминалось выше.

Если счет открыт за границей?

В 2015 году был принят закон (Федеральный закон №350-ФЗ) , обязывающий уведомлять организации и граждан РФ о наличии счетов за границей.

Новая форма до сих пор точно не утверждена, однако правила уже существуют:

- Уведомление нужно совершать один раз за год, сообщая денежную сумму в начале и в конце периода.

- Подача заявления осуществляется так же, как и отправляется оповещение об открытии расчётного счёта.

- Служба налогов может потребовать первичные документы счёта, а также сообщение об изменении реквизитов счета.

В заключении нужно сказать, что отправлять оповещение об открытии счёта нужно кредитным организациям в которых был открыт р/с — обязательно, если предприниматели не хотят платить штрафы, негативно влияющие на бюджет всей компании.

Не стоит думать, что отказ от оповещения поможет сохранить деньги, ведь налоги подаваться не будут. Налоговая инспекция всё равно узнает о бизнесе, и тогда уже штраф будет гораздо выше налоговой суммы.

Читайте также: