Регионы где можно работать самозанятым

Опубликовано: 17.02.2026

С 01.07.2020 были внесены изменения в закон о самозанятых ─ расширен список регионов, в которых можно стать плательщиком НПД (налога на профессиональный доход), теперь это вся территория РФ.

В 2020 году поддержка самозанятых заключалась в предоставлении дополнительных налоговых вычетов в размере 12130 рублей и возврате налога, уплаченного за 2019 год.

Кроме этого, Федеральный закон от 08.06.2020 № 169-ФЗ внес изменения в закон от 24.07.2007 № 209-ФЗ и приравнял самозанятых граждан к субъектам МСП (малого и среднего предпринимательства), что позволит им получать дополнительную поддержку. О том, какую именно, рассказываем в этой статье.

На какую поддержку могут рассчитывать самозанятые

Закон № 209-ФЗ предусматривает такую поддержку малого бизнеса и физлиц, которые используют спецрежим (НПД):

Финансовая ─ предоставление субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов МСП. Также в финансовую поддержку входят кредиты по льготным ставкам.

Предоставление во владение (пользование) государственного или муниципального имущества ─ от земельных участков до транспорта и инструментов. Имущество можно получить даже безвозмездно или на льготных условиях, но использовать его надо только по целевому назначению.

Информационная ─ официальные сайты, где можно узнать о действующих программах для МСП и имуществе, которое можно получить на льготных условиях.

Консультации ─ создание специальных организаций, которые будут отвечать на вопросы из разных сфер (юридические, по налогам и т.д.). Сюда же входит компенсация затрат за консультационные услуги, подтвержденные документально.

Подготовка, переподготовка и обучение работников субъектов МСП.

Закон № 209-ФЗ определяет основные направления поддержки предпринимательства, а конкретные меры устанавливают органы власти разных уровней, например:

Постановление Правительства РФ от 31.12.2020 № 2425 о том, что в 2021 году льготный кредит можно получить под 7% годовых.

Распоряжение Правительства РФ от 30.01.2021 № 208-Р с рекомендациями региональным и местным властям об увеличении мест нестационарной торговли, объектов для развозных продаж, мест на ярмарках и рынках. Такие меры нужны, чтобы больше самозанятых могло продавать продукты собственного производства.

Постановление Правительства РФ от 30.12.2018 № 1764 ─ правила получения кредита по льготным ставкам в 2019 ─ 2024 годах и возмещения банкам недополученных доходов.

Актуальная информация о доступных мерах поддержки самозанятых и других субъектов малого бизнеса есть:

Портале бизнес-навигатора МСП. Здесь можно ввести свой ИНН и получить персональные предложения;

региональных сайтах «Мой бизнес», куда можно обратиться за консультацией по программам для МСП и узнать о проводимых мероприятиях.

А в Санкт-Петербурге есть свой Фонд поддержки МСП. С поддержкой фонда можно разобраться с федеральными законами, связанными с организацией и ведением бизнеса, а также с любым режимом налогообложения.

Отличия между ИП на НПД и физлицами-самозанятыми

При изучении конкретных программ поддержки обращайте внимание, на кого они распространяются. Дело в том, что ИП ─ плательщики НПД и самозанятые, которые не являются предпринимателями находятся в разных категориях (ст.14.1 закона № 209-ФЗ). Поэтому и меры поддержки могут отличаться.

Такое разделение связано с тем, что на НПД есть возможность выбора: остаться физлицом или зарегистрироваться как ИП.

Кроме разных программ поддержки, есть и другие отличия плательщиков НПД со статусом ИП от физлиц-самозанятых:

ИП могут открыть расчетный счет и подключить эквайринг для приема платежей картами через терминал или в интернете. Подробнее об этом читайте в статье «Выгодный эквайринг для физических лиц».

Заниматься определенными видами деятельности могут только юрлица или предприниматели, например, чтобы стать водителем такси, нужно зарегистрировать ИП и получить специальное разрешение.

Если эквайринг не нужен и для выбранного бизнеса необязательно быть ИП, то можно оставаться самозанятым физлицом.

Особенности НПД

Напомним, какие права, обязанности и ограничения есть в статусе самозанятых.

Из всех существующих налоговых режимов НПД самый простой и бюджетный:

Плательщики налога на профдоход не платят НДФЛ в размере 13%, а уплата страховых взносов, в том числе пенсионных по желанию ─ перечислять их необязательно.

Чтобы оформить самозанятость, нужно зарегистрироваться в приложении «Мой налог» или в веб-версии на сайте ФНС.

Рассчитывать сумму налога ─ обязанность налоговых органов, самозанятому нужно только после получения дохода фиксировать сумму в «Моем налоге».

Можно совмещать с работой в найме.

Величина налоговых ставок НПД ─ 6% при работе с организациями, 4% ─ когда самозанятые оказывают услуги физлицам. За счет вычета, размер которого 10 тыс. руб. в год, проводится пересчет налоговых ставок на 2 и 1% соответственно.

Необязательно открывать расчетный счет ─ оплату от заказчиков можно принимать на текущий счет физлица и привязанную к нему карту.

Не нужна онлайн-касса.

Но есть и требования с ограничениями:

Годовой доход не больше 2,4 млн руб.

Продавать можно только товары собственного производства.

Каждому покупателю надо выдавать чек из приложения «Мой налог». Установлены такие сроки ─ при расчетах наличными и картой сразу после оплаты, при безналичных поступлениях на счет, например, от организаций ─ не позднее 9 числа месяца, следующего за расчетным.

Платить налог надо ежемесячно, срок уплаты НПД ─ не позднее 25 числа месяца, следующего за отчетным.

При заключении трудовых договоров ─ найме сотрудников ─ придется распрощаться с режимом самозанятости.

Нет налоговых каникул ─ периода без налоговых платежей, как, например, по некоторым видам деятельности на патенте или упрощенке.

А еще, согласно ст. 129.13, определена ответственность самозанятых за нарушения порядка и/или сроков передачи сведений о расчетах ─ сумма штрафа составляет 20% от суммы непроведенного через «Мой налог» дохода. А если то же самое произойдет в течение полугода штраф составит уже 100% от суммы расчета.

С какими вопросами поможет МТС Касса

Приходите к нам, когда надумаете сменить статус физлица-самозанятого на ИП ─ плательщика НПД, а может, поменять налоговый режим или даже открыть ООО.

Мы поможем в таких вопросах:

Бесплатная регистрация ИП и ООО в налоговой.

Выбор банка для РКО с учетом особенностей вашего бизнеса. Среди наших партнеров много банков, которые предоставляют выгодные условия по ведению расчетного счета, а также различные бонусы ─ бесплатное обслуживание, кэшбэк до 5% и бонусы до 300 тыс. руб. на развитие бизнеса.

Подключение безналичных платежей через эквайринг и систему быстрых платежей (СБП).

СБП ─ это новый способ приема безналичных оплат от покупателей по сниженной ставке до 0,4% ставке. МТС Касса интегрирована с СБП, и для приема безналичных платежей вам не понадобится терминал эквайринга

Подключение онлайн-бухгалтерии. При небольших оборотах и несложных операциях вы сможете самостоятельно вести учет в специальном сервисе и экономить на бухгалтере. С помощью шаблонов вы будете составлять документы, например, акты выполненных работ и счета на оплату, а всю отчетность для ФНС автоматически подготовит онлайн-бухгалтерия.

Выбор онлайн-кассы, если уйдете с НПД.

Итоги

Введение самозанятости позволило многим людям «заплатить налоги и спать спокойно». НПД ─ выгодный режим, при котором не надо перечислять взносы и сдавать отчетность. Главное ─ не забывать все расчеты с покупателями и заказчиками вносить в приложение «Мой налог». На основании этих официальных доходов в ФНС считают, а самозанятые уплачивают налоги.

Но надо помнить, что на НПД максимальный доход за год ─ 2,4 млн руб. После достижения этой суммы придется менять систему налогообложения, регистрировать ИП или ООО, ставить онлайн-кассу. Чтобы не тратить время на всё перечисленное, приходите к нам, мы поможем.

С 1 июля налоговый режим для самозанятых ввели в 53 регионах: теперь платить налог на профессиональный доход могут жители 76 субъектов РФ. Оставшиеся регионы введут самозанятость позже: например, в Северной Осетии режим появится 25 июля.

Самозанятые не платят пенсионные и страховые взносы, и уплачивают налоги только с доходов. А ещё ведут учёт продаж онлайн и не сдают отчётность. Смотрите, как стать самозанятым, чтобы платить меньше налогов и не сдавать отчётность.

Кто такие самозанятые

Самозанятые — это граждане, которые платят налог на профессиональный доход (дальше будем называть его НПД). Деятельность самозанятых регулирует закон 422-ФЗ, который приняли в конце 2018 года. Посмотреть, в каких регионах уже есть самозанятость, можно на сайте налоговой.

Самозанятыми могут быть физические лица или предприниматели, которые:

1. Работают без наёмных сотрудников в штате.

2. Работают в регионе, где есть самозанятость.

3. Зарабатывают не больше 2,4 млн рублей в год.

4. Не нарушают запреты, установленные статьей 4 и статьей 6 закона 422-ФЗ.

Важно. Заработок до перехода на самозанятость не считается. Если вы заработали за первые полгода 2 млн рублей как физлицо, а потом стали самозанятым, то вы лимит по доходам составит те же 2,4 млн рублей, а не 400 тысяч.

Физические лица вправе применять НПД с 18 лет. Несовершеннолетние могут стать самозанятыми с 14 лет при согласии родителей. В июне 2020 года Владимир Путин анонсировал изменения: уже к концу года граждане смогут стать самозанятыми без согласия родителей с 16 лет.

Какие плюсы у самозанятости

Быть самозанятым выгодно, потому что платить налоги нужно только в месяцы, в которых был доход. Если самозанятый ничего не заработал, налоги платить не нужно. Пенсионные и страховые взносы платить не обязательно. Можно делать отчисления в Пенсионный фонд по собственному желанию, чтобы накопить страховой стаж и получить доплату к пенсии.

Чтобы накопить стаж, нужно ежегодно подавать заявление в налоговую и добровольно платить взносы. Для самозанятых ставка фиксированная — 32 448 рублей в год.

Налог на профессиональный доход начисляют по двум ставкам: 4% с поступлений от физлиц и 6% с поступлений от ИП и юрлиц. Ставка определяется автоматически при регистрации чеков по оплате.

Ещё немного плюсов самозанятости:

Не сдаёте налоговые декларации. Вместо отчётности самозанятые регистрируют чеки с каждой продажи. По чекам налоговая рассчитывает налог к уплате.

Получаете налоговый вычет в 22 130 рублей. Это стартовый бонус от государства. Вот как он работает: вы регистрируете чеки, вам начисляют налог, а потом вычитают сумму налога из этого бонуса. Пока бонус не закончится, ставка налога будет снижена до 3% от физлиц и 4% от ИП и юрлиц.

Налоговый вычет составляет 22 130 рублей и состоит из двух частей:

- 12 130 рублей — субсидия, которую самозанятые получают из-за коронакризиса. Действует до конца 2020 года.

- 10 000 рублей — постоянный бонус. Действует до тех пор, пока не закончится.

Вычета в 22 130 рублей хватит, чтобы не платить налоги как минимум с 553 250 заработанных рублей.

Как стать самозанятым

Чтобы стать самозанятым, нужно заполнить онлайн-заявку на сайте налоговой, загрузить паспорт, сделать фотографию для профиля и дождаться подтверждения от ФНС.

Но необязательно идти на сайт налоговой — то же самое можно сделать через сайт банка. Вот какие возможности предлагают для регистрации самозанятых «Делобанк» и его головная структура — «СКБ-банк»:

Индивидуальные предприниматели могут перейти на режим для самозанятых с помощью сервиса «Делобанка»

Физические лица регистрируются с помощью сервиса «СКБ-Банка»

Чтобы воспользоваться сервисами, нужно иметь расчётный счёт в «Делобанке» или «СКБ-банке». Если захотите открыть счёт в «Делобанке», сделать это можно вот по этой ссылке. Нет, это просто ссылка, она ни к чему не обязывает. Да, открывать не обязательно, но тогда зарегистрироваться самозанятым через банк не получится.

Вот как зарегистрироваться через сервис «Делобанка»:

1. Авторизуйтесь интернет-банке.

2. Выберите раздел «Самозанятые» в меню слева.

3. Укажите регион, основной и дополнительный виды деятельности самозанятого.

4. Нажмите «Зарегистрироваться».

Загружать фотографии и паспорт не нужно — все документы в банке уже есть.

Налоговая рассматривает заявки от нескольких минут до шести рабочих дней. В среднем это 1−2 часа. Статус заявки отображается в разделе «Самозанятость». Когда налоговая примет заявку, вы получите СМС с кодом подтверждения. Вводите его в поле с заявкой — и всё, теперь вы самозанятый!

Важно. Если переходите на самозанятость как ИП, не забудьте отказаться от других налоговых спецрежимов. Мы подробно рассказали об этом в нашей статье для самозанятых предпринимателей.

Как выдавать чеки и платить налоги

Вот как сформировать чек в личном кабинете «Делобанка»:

1. Зайдите в раздел «Самозанятые».

2. Нажмите в строке «События» кнопку «Добавить».

3. Напишите данные по продаже: статус клиента (физлицо, юрлицо или ИП), название товара, размер платежа.

Налоговая сама считает, сколько налогов вы должны заплатить. В начале месяца вы получите уведомление из интернет-банка с общей суммой налога. Оплатить можно прямо с расчётного счёта. Срок — до 25 числа месяца, в котором пришло уведомление.

Вопрос-ответ

Мне придётся платить налоги со всех поступлений на счёт или карту?

Нет. Вы платите налоги только с доходов, по которым выдаёте чек. Сумма доходов самозанятого может быть меньше, чем вы получили на счёт — если не все доходы связаны с предпринимательской деятельностью. Или больше — если фиксируете доходы, которые получили наличными или на карты других банков.

Как зафиксировать продажу, если получил оплату наличными или на счёт в другом банке?

Внесите продажу через раздел «Самозанятые» в том же порядке, что и при обычной продаже. Пополнять наличными на расчётный счёт обязательно.

Таким же способом можно выдавать чеки за платежи, полученные на счета в других банках.

Могу ли я подтвердить свои доходы, если хочу оформить ипотеку или кредит?

Да. В разделе «Самозанятость» в личном кабинете «Делобанка» или «СКБ-Банка» вы можете получить электронную справку о доходах за текущий год. Там же есть справка, подтверждающая статус самозанятого.

Как перейти на самозанятость в «Делобанке» или «СКБ-Банке» из другого банка?

Так же, как и при обычной регистрации. Фактически вы просто подключаете новый способ обмена информацией с налоговой. При этом не обязательно отключать доступ к личному кабинету самозанятого в другом банке. Например, вы можете получать деньги на разные счета и регистрировать чеки через разные банки. Но оплачивать налоги нужно только через один банк, поскольку уведомление приходит по общей сумме налога.

Что будет, если самозанятый заработает больше 2,4 млн рублей в течение года?

Предпринимателям придётся поменять налоговый режим в течение 20 календарных дней с момента, когда доход превысил 2,4 млн рублей. Мы уже писали, как стать самозанятым и платить меньше налогов.

Физическим лицам аннулируют самозанятость. Появится два варианта:

1. Платить до конца года НДФЛ в размере 13% с доходов, превышающих 2,4 млн рублей. А с 1 января нового года снова стать самозанятым — это не запрещено.

2. Стать индивидуальным предпринимателем и заплатить НДФЛ только за доход с момента превышения 2,4 млн рублей до открытия ИП. Чтобы платить меньше, в качестве налогового режима выберите «упрощёнку» по доходам. Тогда налог останется примерно таким же: 5−6% в зависимости от региона.

Если выбрали второй вариант, почитайте нашу пошаговую инструкцию о том, как открыть ИП.

Чтобы связаться со специалистами Делобанка, оставьте свои контакты:

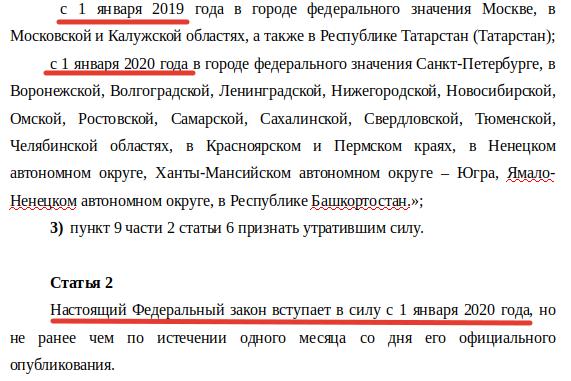

Важное дополнение от 15 декабря 2019 г. Закон от 15.12.2019 № 428-ФЗ одобрен и опубликован. Это значит, что во всех регионах из списка ниже можно пройти регистрацию и стать самозанятым.

Да, был опубликован проект закона в котором приведен список регионов, в которых разрешат регистрацию самознатятых граждан начиная с 1 января 2020 года.

В СМИ уже проходила новость, что планируют разрешить самозанятость в 13 регионах РФ, но неожиданно список оказался значительно больше, чем ожидалось!

Это не очередная новость из СМИ, а официальный законопроект.

Итак, приступим, как говорится, без лишних предисловий.

Список регионов, где разрешат регистрацию самозанятых с 1 января 2020 года (закон уже принят и опубликован):

- Санкт-Петербург

- Воронежская область

- Волгоградская область

- Ленинградская область

- Нижегородская область

- Новосибирская область

- Омская область

- Ростовская область

- Самарская область

- Сахалинская область

- Свердловская область

- Тюменская область

- Челябинская область

- Красноярский край

- Пермском край

- Ненецкий автономный округ

- Ханты-Мансийский автономный округ-Югра

- Ямало-Ненецкий автономный округ

- Республике Башкортостан

Как видите, это 19 регионов, а не тринадцать, как было сообщено ранее.

Разумеется, 4 региона, где уже проходит пилотный проект по самозанятым, тоже остаются в списке разрешенных:

- Москва

- Московская область

- Калужская область

- Республика Татарстан

Итого получается 23 региона РФ.

Важное обновление статьи!

Какие регионы добавились к списку после 1 июля 2020 года?

- Амурская область

- Архангельская область

- Астраханская область

- Белгородская область

- Брянская область

- Владимирская область

- Ивановская область

- Иркутская область

- Калининградская область

- Кемеровская область

- Кировская область

- Костромская область

- Курганская область

- Курская область

- Липецкая область

- Мурманская область

- Новгородская область

- Оренбургская область

- Орловская область

- Пензенская область

- Псковская область

- Рязанская область

- Саратовская область

- Смоленская область

- Тверская область

- Томская область

- Тульская область

- Ярославская область

- Алтайский край

- Камчатский край

- Краснодарский край

- Ставропольский край

- Приморский край

- Хабаровский край

- Республика Алтай (не путайте с Алтайским краем)

- Бурятия

- Дагестан

- Кабардино-Балкария

- Республика Коми

- Крым

- Мордовия

- Саха (Якутия)

- Хакасия

- Карелия

- Удмуртия

- Чувашия

- Севастополь

- Чукотский автономный округ

- Еврейская автономная область

- Республика Адыгея (с 3 июля 2020 года)

- Ульяновская область (с 9 июля 2020 года)

- Республика Тыва (с 9 июля 2020 года)

- Республика Северная Осетия-Алания (с 24 июля 2020 года)

Откуда взялся этот список?

Он взялся отсюда. Это официальный ресурс, где публикуются новые законы. И скриншот из текста закона:

Когда должен вступить в силу этот закон?

С 1 января 2020 года.

Обратите внимание, что это закон № 428-ФЗ уже принят и опубликован.

Когда разрешат регистрацию по всей России?

Важная информация! Закон, который разрешает регистрацию самозанятых по всей России уже принят. Но есть один нюанс. Дело в том, что местные власти САМИ будут решать целесообразность запуска регистрации самозанятых на своей территории!

Подробнее читайте в этой статье:

https://ip-samozanyat.com/news/registratsiya-samozanyatykh-v-rf.html

Понятно, что многие области не попали в 23 пункта из списка выше. Но уже прошла информация, что вся Россия подключится к этому проекту начиная с 1 июля 2020 года. Причем, об этом заявил не абы кто, а Министерство Финансов (подробнее читайте по этой ссылке)

Получается, что запуск проекта по всей РФ будет разбит на два этапа, если инициатива Минфина найдет поддержку:

- С 1 января 2020 года — подключается 19 + 4 региона.

- С июля 2020 года — подключаются все остальные регионы РФ.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

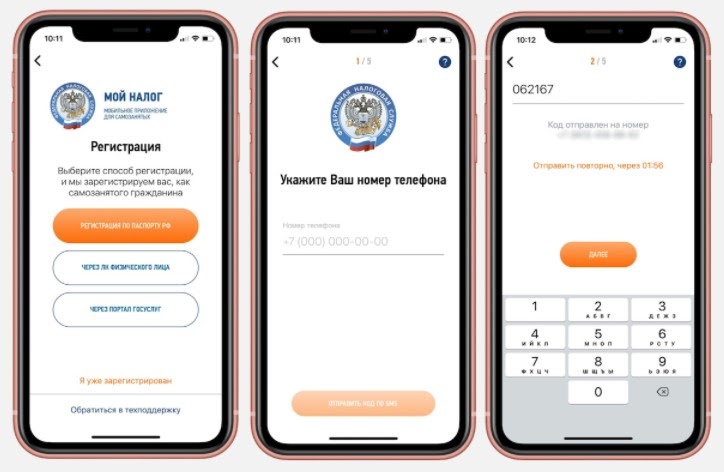

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

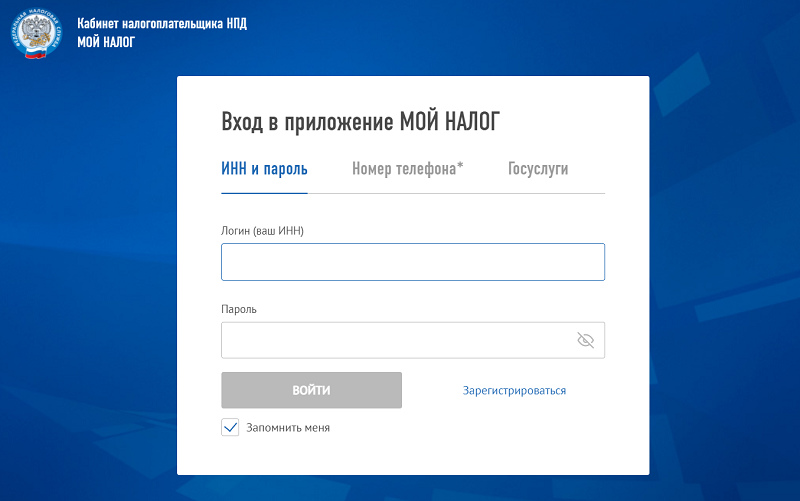

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

В уполномоченном банке

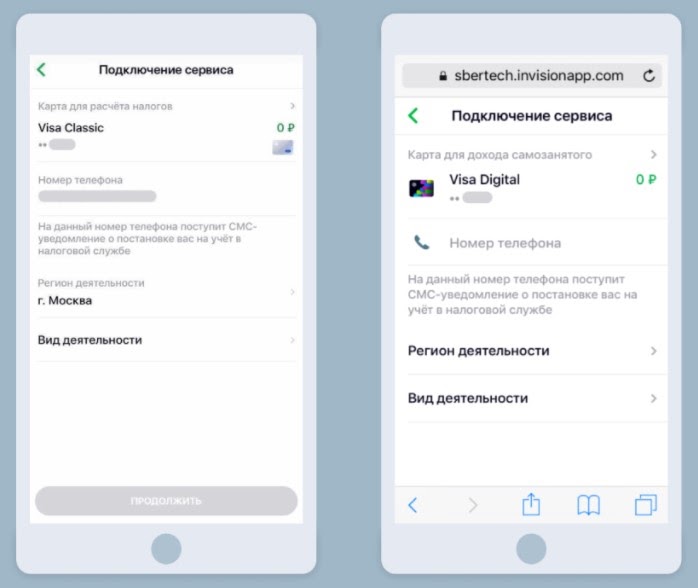

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

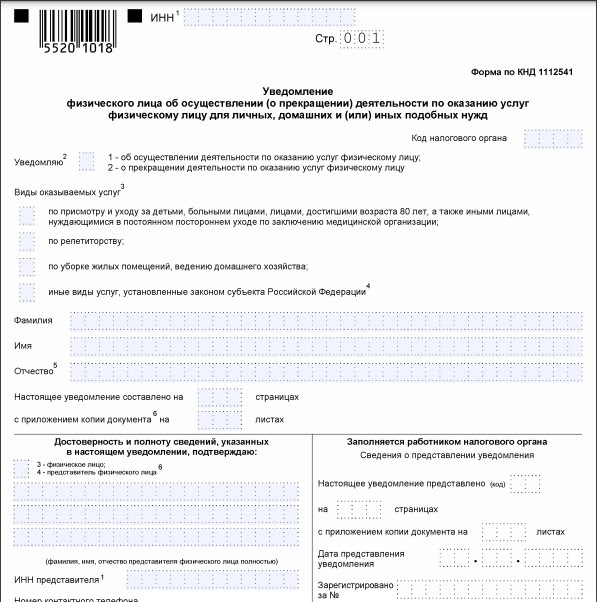

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Налог на профессиональный доход подразумевает, что эти лица уплачивают налоги за свою профессиональную деятельность, т.е. они работают сами на себя без найма у работодателя и без привлечения дополнительного наемного труда по трудовым договорам. Налогом облагается сам труд и использование имущества самозанятого.

Самозанятость — работа непосредственно на заказчиков (физических и юридических лиц), а не работодателя по найму.

Самозанятые в 2021 году

Еще в 2020 году самозанятость распространилась на все регионы России. С 1 июля можно получить возможность оформить спецрежим в возрасте 16 лет. Для категории самозанятых в возрасте с 16 до 18 лет можно получить налоговый вычет дополнительно в сумме 12 130 руб, который можно будет получить в 2021 году. Имеется ввиду стартовый капитал в сумме 22 130 руб, где 12 130 это материальная помощь по возрасту, а 10 000 руб. — налоговый вычет по самозанятости. Компенсация будет рассчитана на уменьшение суммы налога в 2021 году. Еще в апреле плательщики НПД получили возможность участвовать в государственных закупках. Все ИП, кто использует спецрежим для оптимизации уплаты налогов, могут получить налоговые проверки с начала 2021 года. Для самозанятых появилась возможность искать работу через сайт SuperJob.

Кто может быть самозанятым![Frame 6354]()

Перейти на новый режим налогообложения могут физические лица и индивидуальные предприниматели, которые работают в РФ, т.е. граждане России и иностранные граждане (граждане ЕАЭС: Белоруссии, Киргизии, Казахстана и Армении).

Новый налоговый режим позволяет легально заниматься многими видами деятельности без регистрации ИП.

Виды деятельности самозанятых:

- Косметические услуги на дому

- Съемка фото и видео

- Продажа товаров собственного производства

- Организация и проведение мероприятий

- Консультации юриста

- Ведение бухучета

- Удаленная работа в интернете

- Сдача своего жилья в аренду

- Перевозка людей и грузоперевозки

- Ремонтные и строительные работы и др.

Это только краткий список видов деятельности. Заниматься можно любой деятельностью, которая не попадает под ограничения ФЗ №422 и других законов РФ.

- оказывают услуги или выполняют работы,

- продают товары своего изготовления (не перепродают товары).

| alt="инфо" width="54" height="54" /> | Читайте и задавайте вопросы: Самозанятые граждане в 2020 году |

Ограничения для самозанятых

Как уже было сказано выше, плательщики НПД не могут работать на работодателя и иметь сотрудников. Но при этом можно работать где-то и отдельно работать как самозанятый на кого-то другого. Нельзя работать на своего работодателя или бывшего работодателя, если с момента прекращения трудового договора не прошло 2 года.

Также ограничения распространяются на торговлю маркированными или подакцизными товарами (алкоголь, сигареты, одежда и обувь и др.).

Самозанятые не могут:

- заниматься перепродажами товаров или имущественных прав, кроме продажи личного имущества,

- заниматься добычей или продажей полезных ископаемых,

- иметь сотрудников,

- осуществлять деятельность в интересах третьих лиц по договорам поручения, комиссии или агентским договорам (кроме тех, кто оказывает услуги доставки и приему платежей в интересах третьих лиц),

- использовать другие налоговые режимы с НДФЛ.

Где могут работать самозанятые в 2021 году

При оформлении самозанятости необходимо уведомить налоговую о месте ведения деятельности.

Каких требований нужно придерживаться:

Если самозанятый работает в нескольких городах, то субъект можно выбрать самостоятельно,

Изменить место можно только раз в год,

Если в выбранном субъекте самозанятый больше не ведет свою деятельность, то он выбирает другой субъект в течение 30 календарных дней,

- если самозанятый ведет деятельность на территориях нескольких субъектов РФ, то он вправе самостоятельно выбрать субъект, на территории которого им ведется деятельность,

- место ведения деятельности можно менять только один раз в календарный год,

- при выборе другого субъекта началом деятельности в нем считается месяц его выбора.

Льготы по налогам для самозаняты

Для самозанятых предоставляются следующие льготы:

- Физические лица на НПД освобождаются от уплаты НДФЛ,

- Индивидуальные предприниматели на НПД освобождаются от НДФЛ, от НСД (кроме уплаты НДС при ввозе товара в Россию), страховых фиксированных платежей.

Также если в течение месяца вы не получили никакой доход, то никаких налогов платить не нужно. Плательщики НПД имеют право на оказание помощи по ОМС, так как участвуют в программе.

Как стать самозанятым

Чтобы перейти на новый налоговый режим в 2021 году, нужно пройти не сложную регистрацию.

Есть несколько способов:

Как зарегистрироваться самозанятым

ФНС может отказать в регистрации при выявлении несоответствий между указанными данными и теми, что имеются в базе.

Дата уведомления Налоговой инспекции признается датой постановки на учет.

| alt="инфо" width="54" height="54" /> | Читайте и задавайте вопросы: Как стать самозанятым — все способы |

Как перестать быть самозанятым

Чтобы утратить статус самозанятого, необходимо сняться с учета в ФНС.

Снятие с учета может произойти по двум вероятным причинам:

- плательщик отказывается дальше применять налоговый режим (нужно уведомить налоговую через заявление),

- плательщик перестает соответствовать требованиям к самозанятости указанным в ФЗ №422, т.е. больше не имеет права использовать этот налоговый режим, в таком случае ФНС самостоятельно снимает плательщика с учета и уведомляет об этом в приложении.

Дата отправки заявления о снятии с учета признается датой снятия с учета.

При желании самозанятость можно оформить и повторно если нет долгов и штрафов.

Сбербанк для самозанятых

Налоги самозанятых

Налоги самозанятые уплачивают непосредственно с полученных доходов от продажи товаров или выполнения работ или услуг, реализации прав на имущество.

При этом налоги не начисляются на средства, полученные:

- по трудовому договору,

- при продаже недвижимости или машины,

- при передаче имущественных прав на недвижимость (кроме аренды жилья),

- от госслужащих, кроме доходов от сдачи жилья в аренду,

- от продажи личного имущества,

- при продажи доли в уставном капитале, паев в фондах кооперативов и инвестиционных фондах, ценных бумах и производственных финансовых инструментов,

- при работе в простом товариществе или по договору доверительного управления имуществом,

- в результате выполнения работ или оказания услуг текущему или бывшему работодателю (не прошло два года),

- в результате деятельности по 70-му пункту 217 статьи Налогового кодекса РФ, если лицо состоит на учете в Налоговой по 7-му пункту 83 статьи того же кодекса,

- по переуступке прав требований,

- в натуральном виде,

- непосредственно от арбитражного управления, медиаторской или оценочной деятельности, работы нотариуса, адвокатской деятельности.

Налоговая ставка для самозанятых

Самозанятые платят налоги по фиксированной ставке:

- при расчетах с физическими лицами — 4%,

- при расчетах с организациями — 6%.

При этом А. Макаров (председатель комитета по бюджету и налогам) заявляет, что условия для плательщиков налога на профессиональный доход гарантированно не будут ухудшатся в течение 10 лет.

| alt="инфо" width="54" height="54" /> | Читайте и задавайте вопросы: Чеки самозанятых |

Как насчитывается и платится налог

Налог рассчитывается с полученного дохода за месяц по соответствующей ставке, либо ставками (если самозанятый работает и с физлицами и с юрлицами) с учетом налогового вычета.

Если сумма налога полученная в результате подсчета получилась меньше 100 рублей, то налог переносится на следующий месяц.

Можно подключить автоплатеж, тогда сумма налога будет ежемесячно автоматически списываться с вашего счета. Чтобы подключить услугу необходимо в личном кабинете дать право Налоговой направлять банк поручение.

Штрафы и ответственность

Самозанятые, как и другие налогоплательщики, могут получить штрафы в случае не своевременной оплаты налогов и других нарушений. Сумма штрафа в таком случае приравнивается к сумме дохода. Также получить штраф можно при нарушений правил выдачи чеков клиентам. Например, если клиенту не выдать чек, то размер штрафа в таком случае будет равен 20% от суммы, а при повторном нарушении полной сумме, на которую не выдан чек.

Может ли ИП стать самозанятым

Ответ на этот вопрос можно получить в письме ФНС №СД-4-3/25577@ от 26 декабря 2018 года. Индивидуальный предприниматель на режимах УСН (упрощенка), ЕСХН, ЕНВД может стать самозанятым. Чтобы перейти на НПД нужно подать заявление в ФНС с уведомлением о переходе в течение 30 дней с момента регистрации.

Вернуться на тот режим, который был до оформления НПД, можно при утрате прав на использование самозанятости. В таком случае нужно в течение 20 дней с даты, когда снялись с учета, подать уведомление в ФНС.

| alt="инфо" width="54" height="54" /> | Читайте и задавайте вопросы: Самозанятые или ИП: что лучше в 2020 году |

Налоговый вычет для самозанятых

Любой самозанятый вправе получить налоговый вычет в сумме 10 тыс. рублей.

Сумма вычета, на которую уменьшается налог, рассчитывается:

- при ставке налога 4% он уменьшается на 1%,

- при ставке 6% — на 2%.

Налоговая самостоятельно рассчитывает сумму налога с применением налогового вычета.

Видео: возврат налогов самозанятым

Выводы

Самозанятый в 2021 году продолжат свое существование на тех же условиях. Планируется существенный прирост по количеству зарегистрировавшихся граждан. В 2021 году плательщиков налога на профессиональный доход (а именно предпринимателей) ждут проверки Налоговой. На настоящий момент ФНС уже разработала схемы выявления махинаций с применением нового налогового режима. Всех сомнительных предпринимателей, которые заменяют сотрудников самозанятыми, начнут проверять с начала года. Условия перехода на спецрежим, как и налоговая ставка не изменятся.

Открыть расчётный счёт для ИП бесплатно и на выгодных условиях

Не теряйте время, мы окажем бесплатную консультацию и подберём самый выгодный вариант.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Читайте также: