В чем заключается работа инвестора

Опубликовано: 17.02.2026

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

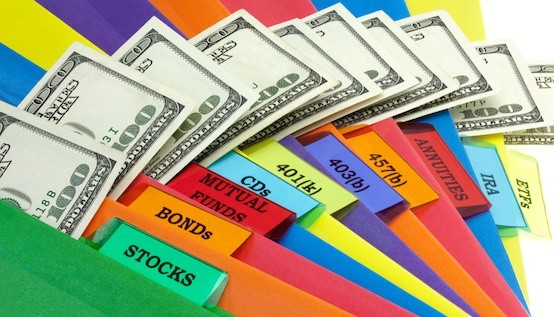

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

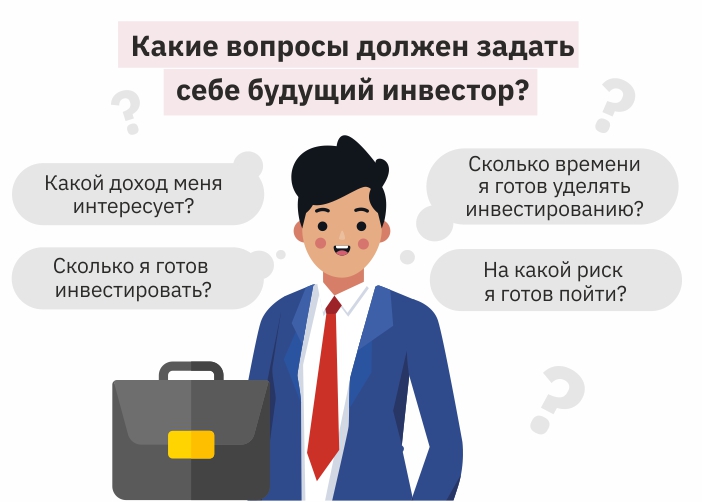

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Инвестором называют человека (физическое лицо) или организацию (юридическое лицо) занимающихся вложением денежных средств в активы или проекты с целью получения прибыли в будущем. Условием получения инвестором своей прибыли является развитие компании или проекта, в которые инвестор вложил свои деньги. Если компания разоряется или проект терпит неудачу, инвестор теряет все вложенные в них деньги.

Как правило, инвестором называют человека вкладывающего деньги на довольно долгие сроки, а то и вообще пожизненно. Этим инвестор отличается от трейдера, сделки которого носят больше спекулятивный характер и могут длиться всего по нескольку секунд (см. пипсовка).

Какие цели ставит перед собой инвестор

Основными целями инвестора является поиск и анализ объектов или (и) финансовых инструментов — потенциальных реципиентов для вложения денежных средств, а кроме этого обеспечение:

- Доходности своих вложений;

- Безопасности своих вложений;

- Ликвидности инвестиций.

Причём, первый и второй пункты приведённого выше списка находятся в обратно пропорциональной зависимости , то есть, в определённой степени, они взаимоисключают друг друга. Это означает, что абсолютно безопасным будет лишь вложение с нулевым уровнем доходности, равно как и максимально доходным будет вложение с огромным уровнем риска.

На этом рисунке наглядно показана зависимость между доходностью и безопасностью инвестиций:

Задача инвестора, в данном случае, состоит в том, чтобы найти приемлемый для себя баланс между этими двумя компонентами — между безопасностью инвестиций и уровнем их доходности. Положение этого баланса может смещаться в ту или иную сторону, в зависимости от психологических особенностей инвестора (в плане его стрессоустойчивости и готовности к принятию риска).

Смещение баланса в сторону доходности свойственно агрессивным инвесторам, стремящимся приумножить свой капитал в максимально сжатые сроки и при этом готовых мириться с сопутствующим уровнем риска. Смещение баланса в сторону безопасности характерно для консервативных инвесторов, которые во главу угла ставят надёжность своих инвестиций, жертвуя при этом их возможной доходностью.

Под ликвидностью инвестиций понимается та скорость, с которой их можно будет обратить в деньги без потерь (или с минимальными потерями). Ликвидность напрямую зависит от того спроса, которым пользуется объект инвестиций на рынке (например, те или иные ценные бумаги на бирже). Если этот спрос велик, то инвестиции можно обналичить достаточно быстро за счёт большого числа желающих приобрести те активы (или доли) в которые вложены средства инвестора. Если же этот спрос невелик, то найти покупателя будет гораздо сложнее, а найдя его скорее всего придётся пойти на значительные уступки в цене. По этой причине инвестиции в низколиквидные активы обычно всегда планируются на достаточно длительные сроки.

Как стать инвестором

Многие ошибочно полагают, что для того чтобы стать инвестором необходимо, как минимум, наличие специального экономического образования. На самом деле это далеко не так и история знает огромное число успешных инвесторов имеющих за плечами лишь базовое школьное образование.

Но с другой стороны не следует полагать, что процесс инвестирования принесёт вам лёгкие деньги. Не покупайтесь на рекламу а-ля «Форекс» в которой каждому сулят миллионные заработки после одной-двух недель платных или бесплатных (в данном случае это вообще не важно) курсов.

Для того чтобы стать успешным, стабильно зарабатывающим инвестором конечно необходимо учиться. Однако это обучение предполагает не столько посещение университетских лекций, сколько самостоятельную работу по изучению рынков и особенностей торгуемых на них финансовых инструментов.

Важную роль играет и опыт, который нужно начинать приобретать очень аккуратно и лишь постепенно наращивать сложность (а вместе с ней и риски) в плане выбора финансовых инструментов и стратегий инвестирования. Начинать следует с ФИ имеющих фиксированную (или относительно фиксированную) стоимость и максимальную степень надёжности:

- Банковских депозитов;

- Драгоценных металлов;

- Недвижимости;

- Государственных облигаций (ОФЗ).

Далее можно переходить на такие ФИ как:

- Корпоративные облигации;

- Паи ПИФов.

Ну а после этого, инвестировать уже в:

- Акции;

- ETF;

- Разного рода инвестиционные фонды.

Существуют ещё разного рода производные финансовые инструменты, такие как:

- Фьючерсы;

- Опционы;

- Форвардные контракты.

Однако они больше подходят не инвесторам, а спекулянтам стремящимся получать прибыль не за счёт относительно безрисковых долгосрочных вложений, а за счёт рискованных краткосрочных операций основанных на реализации текущей ценовой волатильности. Инвесторы тоже иногда включают деривативы (так ещё иногда называют производные финансовые инструменты) в свои портфели, однако делается это преимущественно с целью балансировки и хеджирования своих рисков.

Что вам потребуется для начала инвестиционной деятельности:

Какие риски берёт на себя инвестор

В первую очередь все риски инвестирования можно подразделить на две таких категории как:

- Риски системные;

- Риски несистемные.

Категория системных рисков включает в себя все те из них, которые связаны с состоянием макроэкономики. Зачастую они затрагивают не только экономику отдельно взятой страны, но и всю мировую экономику в целом, поэтому избежать их достаточно сложно, а зачастую вообще невозможно. Они возникают под влиянием таких факторов как:

- Показатели ВВП и ВНП;

- Уровень инфляции;

- Уровень безработицы;

- Состояние промышленности: объёмы производства, уровень деловой активности и т.п.

- Показатели потребительского спроса;

- Состояние торгового и платёжного балансов страны;

- Состояние бюджета страны (уровень его дефицита).

Для минимизации системных рисков необходимо отслеживать ситуацию в макроэкономике и при необходимости (в случае намечающегося кризиса) переводить все свои инвестиции в максимально безрисковые консервативные активы. Кроме этого, следует по возможности диверсифицировать все свои активы по разным странам (например, наряду с российским фондовым рынком работать ещё и с ценными бумагами США, Китая и пр.).

Следует понимать, что развитие экономики происходит циклически (см. статью «Экономические циклы») и за каждой фазой спада следует очередной подъём, который можно и нужно использовать инвестору.

Несистемные риски связаны с конкретными финансовыми инструментами и проистекают из текущего финансового состояния их эмитентов. Например риск по акциям определённой компании связан непосредственно с тем, в каком положении эта компания сейчас находится и каковы её перспективы в будущем.

Вот основные предпосылки для их возникновения:

- Большая текущая задолженность компании, которая может привести к её банкротству;

- Кадровые перестановки в управляющем звене компании;

- Слияние и поглощение компаний;

- Нештатные ситуации на производстве (аварии, существенные сбои в работе и т.п.)

Для минимизации этого вида рисков необходима диверсификация вложений по разным компаниям (желательно принадлежащих к различным отраслям), чтобы в результате снижения акций одной из них, стоимость портфеля сильно не проседала.

Кроме этого в отдельную группу следует выделить риски юридического характера. Эти риски в основном связаны с разного рода мошенничеством и им подвержены по большей части начинающие инвесторы. К этой категории можно отнести:

- Риск связаться с брокером или дилером не обладающими соответствующей лицензией на проведение своей деятельности. В этом случае нет никаких гарантий сохранности денежных средств помещённых на торговый счёт;

- Риск связаться с управляющей компанией без лицензии государственного образца. При этом деньги передаются в управление фактически под честное слово, а если учесть что честные люди обычно не работают без лицензии, то делайте выводы сами;

- Работа с посредниками (брокерами, дилерами, управляющими компаниями, инвестиционными фондами) зарегистрированными в разного рода оффшорных зонах (где-нибудь на Каймановых островах например). В этом случае при возникновении любых разногласий их невозможно будет решить в судебном порядке на территории нашей страны;

- Работа с разного рода финансовыми пирамидами. Обычно привлекает неопытных инвесторов обещаниями баснословных прибылей, а в результате неизбежно приводит к потере всех вложенных средств.

Ну и наконец следует упомянуть о группе рисков носящих персональный характер. Персональные риски связаны непосредственно с индивидуальными особенностями самого инвестора.

Начинающие инвесторы часто теряют деньги по таким, на первый взгляд, банальным причинам как:

- Склонность впадать в панику и совершать поспешные, необдуманные действия;

- Неумение вовремя сказать стоп и сделать паузу необходимую для анализа сложившейся обстановки и принятия взвешенного, рационального решения;

- Упрямство наряду с отсутствием гибкости и т.п.

Для того, чтобы преодолеть себя и минимизировать персональные риски рекомендуется придерживаться следующих простых правил:

- Делать акцент в сторону долгосрочного инвестирования. При этом вас не так сильно будут заботить краткосрочные колебания курса;

- Не «держать все яйца в одной корзине», а диверсифицировать свой инвестиционный портфель. Это снизит возможные просадки в его стоимости и также позволит не сильно переживать из-за снижения стоимости отдельных составляющих его финансовых инструментов;

- Разработать свою торговую систему и строго придерживаться установленных в ней правил. Работа по системе снимает с инвестора большую часть психологической нагрузки;

- Учиться, учиться и ещё раз учиться! Новые знания вкупе с приобретённым опытом — это лучшее средство не только от огрех связанных с персональными особенностями инвестора, но и от всех остальных ошибок инвестирования в принципе.

Более подробно можно ознакомиться с темой рисков в материале: «Инвестиционные риски: классификация и способы минимизации».

Категории инвесторов

В нашей стране инвесторов можно подразделить на три основные категории согласно классификации предложенной Федеральной службой по финансовым рынкам (ФСФР):

- Частный инвестор;

- Квалифицированный инвестор;

- Институциональный инвестор.

К категории частных инвесторов можно отнести всех тех физических лиц, деятельность которых, так или иначе, связана с инвестированием денежных средств в разного рода финансовые инструменты (будь то банковские вклады, акции, облигации, недвижимость, валюта, драгоценные металлы и т.д. и т.п.).

Любой инвестор, не имеющий статуса квалифицированного (что необходимо для получения данного статуса будет подробно описано ниже), автоматически подпадает под категорию частных инвесторов. Если, вы, например, регулярно откладываете деньги на банковский счет под определённый процент годовых, с целью их сохранения и приумножения, или купили несколько акций того или иного предприятия в надежде получить прибыль от роста их курсовой стоимости, то можете смело причислять себя к частным инвесторам.

К категории институциональных инвесторов можно отнести только юридические лица. Это организации занимающиеся вложением денежных средств в разного рода финансовые инструменты, с целью извлечения дохода. К ним относятся разного рода инвестиционные фонды, страховые компании, банки и пр.

Суть деятельности институциональных инвесторов, как правило, заключается в аккумулировании большого объёма денежных средств внесённых мелкими вкладчиками (частными инвесторами) с целью проведения разного рода операций на финансовых рынках. Конечной целью всех этих операций является преумножение полученных в управление денежных средств.

Что означает статус квалифицированного инвестора

К категории квалифицированных инвесторов могут относиться как физические, так и юридические лица, отвечающие определённым требованиям и прошедшие соответствующую сертификацию. Признание статуса квалифицированного инвестора может осуществляться брокерами, управляющими фондов и другими уполномоченными лицами (согласно Федеральному законодательству о рынке ценных бумаг) по письменному заявлению лица на этот статус претендующего.

Основным отличием квалифицированного инвестора от частного, является то, что ему доступна работа с большим количеством финансовых инструментов (ФИ). Дело в том, что далеко не все ФИ доступны для торговли широкому кругу лиц, среди них существуют отдельные категории доступные только лицам обладающим статусом квалифицированных инвесторов. К таковым можно отнести, например: паи фондов венчурных инвестиций или паи некоторых типов закрытых ПИФов.

Помимо этого, иногда исходя именно из этого критерия (наличия статуса квалифицированного инвестора), брокеры предоставляют клиенту разного рода дополнительные услуги, к примеру, доступ к торговле на международных торговых площадках.

Что касается торговли на фондовом рынке, то в данном случае статус квалифицированного инвестора не даёт практически никаких особых преимуществ. Взять, к примеру, Московскую биржу, там из более чем полутора тысяч доступных для торговли ценных бумаг, только три предназначены для квалифицированных инвесторов, остальными же может торговать любой частный инвестор открывший счёт у одного из многочисленных брокеров имеющих аттестацию на Мосбирже.

Требования к физическому лицу для получения статуса квалифицированного инвестора

- Необходимо иметь соответствующий уровень теоретических знаний, подтверждённый документом государственного образца, то есть, нужно обладать дипломом, свидетельствующим о высшем экономическом образовании либо одним из нижеперечисленных документов:

- Квалификационный аттестат специалиста финансового рынка, аудитора или страхового актуария;

- Сертификат CFA (финансового аналитика);

- Сертификат CIIA (международного инвестиционного аналитика);

- Сертификат FRM (менеджера по финансовым рискам).

- Необходимо иметь определённый опыт практической работы в данной сфере, а именно:

- Опыт совершения сделок с ценными бумагами или с производными финансовыми инструментами за последний год, с условием заключения сделок не реже 10 раз в квартал и на общую сумму не менее шести миллионов рублей;

- Либо нужно иметь опыт работы не менее трех лет в организации, основным профилем деятельности которой является заключение сделок с ценными бумагами и производными финансовыми инструментами. При этом если данная организация имеет статус квалифицированного инвестора, то достаточно будет и двух лет работы в ней.

- Должны выполняться следующие требования к имуществу и активам, которыми обладает физическое лицо, претендующее на получение статуса квалифицированного инвестора:

- Во владении физического лица должны находиться ценные бумаги или контракты на деривативы, общей стоимостью не менее шести миллионов рублей;

- Кроме этого могут учитываться денежные средства, находящиеся на банковских счетах принадлежащих инвестору.

Требования к юридическому лицу для получения статуса квалифицированного инвестора

Юридическому лицу для получения статуса квалифицированного инвестора достаточно удовлетворять одному из нижеперечисленных критериев:

- Обладание собственным капиталом в размере не менее двухсот миллионов рублей;

- Наличие проведённых сделок на общую сумму не менее трёх миллионов рублей за последний год (при условии заключения не менее пяти сделок в квартал);

- Размер активов на сумму не менее двух миллиардов рублей;

- Оборот, за последний год работы, на сумму не менее одного миллиарда рублей.

Общая классификация инвесторов

Помимо предложенной выше классификации ФСФР, всех инвесторов можно подразделить ещё по целому ряду признаков.

Общая классификация инвесторов

По целям инвестирования принято различать:

- Портфельный инвестор. Основной целью ставит доход от получаемых инвестиций, а не участие в управлении компанией. Он приобретает акции для того, чтобы извлечь из них максимум прибыли, а не для того чтобы захватить контроль над компанией (в отличие от стратегического инвестора);

- Стратегический инвестор. Целью стратега является захват определённой степени контроля над предприятием в акции которого он инвестирует. Это может быть достигнуто как приобретением контрольного пакета акций, так и приобретением блокирующего пакета. Обычно в качестве стратегического инвестора выступает крупная компания стремящаяся расширить область своего влияния в отрасли и (или) выстроить подконтрольную технологическую цепочку на этапах предшествующих её производству. В первом случае речь идёт о горизонтальной интеграции, а во втором — о вертикальной интеграции. Примером горизонтальной интеграции является захват контроля над профильными предприятиями в своей области области деятельности (допустим, когда крупный табачный холдинг скупает контрольные пакеты других табачных компаний). А вот если тот же табачный холдинг начнёт скупать акции компаний занимающихся выращиванием табака, то это уже будет пример вертикальной интеграции.

По степени принимаемого на себя риска все инвесторы подразделяются на три основных категории:

- кредитные организации;

- дилеры;

- пенсионные фонды (частные);

- страховые организации;

- брокеры.

Заработок на вложениях

-

. Принцип работы этого подхода такой: инвестор покупает актив и через короткий промежуток времени продает его, если цена выросла хотя бы на 2-3%.

- Дивиденды. Это более долгоиграющая стратегия, где заработок инвестора постоянен. В основе лежат ценные бумаги проверенных и надежных организаций, где доходы обладателей задокументированы.

Основные направления вложения средств инвесторов

С какими рисками может столкнуться инвестор

- Внешнеэкономические. Связаны с внешней политикой государства.

- Внутриэкономические. Исходят из ситуации внутри страны.

- Социально-политические. Изменение политического строя может существенно поменять правила формирования экономики в стране, что сделает невозможным работу инвестора.

- Государственное регулирование. Введение новых налогов, изменение подхода к рынку ценных бумаг или валютам, запреты на использование некоторых сервисов или инструментов. . Доходы инвестора могут нивелироваться из-за слишком быстрого обесценивания национальной валюты.

Стопроцентных гарантий сохранения денег инвестора нет ни в одной из сфер. Любой инструмент может подвести и уничтожить все вложенные средства. Поэтому важно диверсифицировать вклад и разбираться в инвестиционных рисках. Почитать подробнее про риски можно в нашей отдельной статье.

Классификация видов инвесторов

Теперь, когда понятно, кто такой инвестор и какие риски есть в его работе, стоит разделить представителей этой сферы при использовании некоторой классификации. В ее основе лежат психологические особенности вкладчиков и другие факторы, влияющие на способы достижения результата.

По объему операций

- частные;

- институциональные.

Под более опытными игроками подразумеваются институциональные инвесторы, аккумулирующие средства частных вкладчиков для их приумножения с помощью различных инструментов. Чужим капиталом такие инвесторы управляют от своего имени. Собственные деньги они практически не вкладывают, получая процент от дохода своих клиентов. Иногда их нанимают частные лица, но гораздо чаще такие специалисты работают с финансовыми организациями или другими компаниями.

Отличается институциональный инвестор от частного еще и по объемам вкладов. Управляет первый более крупными денежными суммами, стараясь обеспечить своих клиентов максимально большой прибылью. Но инструменты для этого применяются те же самые, одинаковы и принципы деятельности.

По используемой стратегии

-

;

- активный.

Только на российском рынке для пассивных вкладчиков представлено около 1 000 компаний, выпустивших на рынок собственные акции. Среди них десятки тех организаций, которые высоко ценятся инвесторами. Стоимость их ценных бумаг куда выше, чем у конкурентов. В рост их цены (хоть и небольшими темпами) верит большинство игроков.

Для такой работы инвесторам приходится долго учиться, ведь несколько неправильных решений могут лишить их всего капитала. Но, если начинает получаться, то уровень дохода становится куда выше, чем у тех, кто выбрал пассивный режим работы.

По отношению к риску

- Агрессивный. Он готов участвовать в рискованных сделках, не боится покупать акции стартапов, веря в высокий рост стоимости ценных бумаг. Он не уверен в получении дохода, но может смириться и с кратковременными потерями, чтобы после компенсировать их большими суммами.

- Консервативный. Этот инвестор сильно отличается от описываемого ранее. Он не любит рисковать своими средствами, поэтому избегает рискованных сделок. Чаще всего им выбираются те финансовые инструменты, где доход гарантирован, хоть его размер и куда меньше, чем у агрессивного вкладчика.

- Умеренный. Такой инвестор держит баланс между агрессивным и консервативным подходом. Он умело диверсифицирует свой портфель, чтобы получать и стабильный доход, и рассчитывать на высокую прибыль от кратковременного повышения стоимости некоторых активов.

По квалификации

- простой неквалифицированный инвестор;

- простой квалифицированный инвестор;

- особо защищаемый неквалифицированный инвестор;

- профессиональный инвестор.

В настоящее время существует большое количество вариантов получения дохода. Традиционные варианты заработка, такие как устройство на постоянную работу или открытие собственного дела. А также способы получения пассивного дохода. Одним из таких альтернативных каналов заработка является процесс инвестирования. Сегодня мы простыми словами расскажем о том, кто такой инвестор, как им стать и какие у него есть права.

- 1. Инвестор. Кто это такой и чем он занимается

- 1.1. Цель инвестора

- 1.2. Права инвестора

- 1.3. Инвестиционный портфель

- 3.1. С какими рисками можно столкнуться

Инвестор. Кто это такой и чем он занимается

![кто такой инвестор]()

Фото с сайта south-itpark.ru

Общепринятой формулировкой является следующее определение – юридическое или физическое лицо, которое вкладывает личные активы (в валютном эквиваленте) в проекты с целью получения дивидендов (прибыли).

- Под проектом понимаются инвестиционные идеи, воплощенные в различных сферах деятельности.

- Под целью понимается получение выгоды от поддерживаемых инвестиционных идей.

Выгода разделяется на материальную и нематериальную. К первой относится получение денежных средств, объектов движимого и недвижимого имущества, акций и прочее. Ко второй – приобретение хорошего имиджа, воплощение определенных стратегических целей и другие экономические и социальные блага.

Согласно действующим законодательным нормам субъектами инвестирования могут стать:

- Дилеры.

- Брокеры.

- Частные пенсионные фонды.

- Кредитные и страховые организации.

Процент успеха инвестиций имеет прямое влияние на доходы инвестора.

Каждое принятое решение о вложениях детально обдумывается. Инвестор всесторонне изучает бизнес идею, определяет сильные и слабые стороны предприятия. Только после полной уверенности в успехе дела и осуществлении поставленных целей он вкладывает деньги. Инвестор не ограничен в выборе сферы финансирования. Он самостоятельно решает какую область поддержать, какое количество средств вложить и какие цели осуществить.

Цель инвестора

![цели инвестирования]()

Фото с сайта www.vnd12.ru

Выделяют целый ряд инвестиционных целей, которые перед собой ставит человек, вкладывающий средства. К каждой из целей прикладывается свой пакет методов и инструментов, которые помогут ее реализовать. Основными видами целей являются:

- Безопасность вложений

Каждый финансист хочет стабильного дохода. Безопасность чаще всего достигается нанося вред доходности и росту инвестиций. К наиболее безопасным вариантам вложений относят облигации для государственных займов, казначейские билеты и другую деятельность, непременно связанную с государством.

- Доходность вложений

- Рост вложений

В области инвестиций, вложения, которые имеют более высокий рост чаще являются рискованными и нестабильными. В зависимости от величины риска, на который согласен пойти финансист, увеличивается и рост возвратного капитала.

- Ликвидность вложений

Под данной целью понимают обращение ценных бумаг в денежный эквивалент. Причем полученное без потерь и в кратчайшие сроки.

При выборе инвестиционной идеи, инвесторы не могут поставить перед предприятием абсолютно все цели, так как ни одна из форм вложений не обладает всеми вышеперечисленными свойствами. Финансистам приходится выбирать наиболее подходящий вариант в зависимости от желаемого результата. Например, при желании обезопасить вложения, доход будет не таким высоким как при рискованных инвестициях.

Права инвестора

![права инвесторов]()

Фото с сайта comagency.ru

Перечень прав инвесторов, которые осуществляют свою деятельность на территории Российской Федерации, регулируется №39-ФЗ. В нем изложены основы правомерного финансирования путем инвестиций. К ним относятся права на:

- Исполнение инвестиционных вложений и форме капитала, за исключением деятельности, запрещенной государством.

- Самостоятельный расчет размера капитала и его направления.

- Объединение с другими субъектами инвестирования согласно ГК РФ.

- Владение, пользование и распоряжение финансируемыми объектами и результатами их деятельности.

- Передачу прав на управление капитальными вложениями другим лицам или органам власти.

- Мониторинг целевого использования предоставленных активов.

Инвестиционный портфель

![инвестиционный портфель]()

Фото с сайта e3investment.ru

В зависимости от цели инвестирования составляется инвестиционный портфель, с документацией, которая поможет ее достигнуть. Выделяют несколько разновидностей:

- Консервативный – для получения скромных доходов при максимальной безопасности.

- Агрессивный – для получения максимальной прибыли при высоких рисках вложений.

- Сбалансированный – соединяет в себе качества двух предыдущих видов.

Деятельность инвесторов имеет четкие правила ее осуществления.

Простыми словами о классификации инвесторов

Существует несколько видов инвесторов, которые различаются по инвестиционным целям и методам их осуществления.

- Частный

Ответом на вопрос кто такие частные инвесторы является довольно обобщенное понятие. К числу таких финансистов можно отнести и новичков и бывалых инвесторов, которые придерживаются общих правил и законов осуществления деятельности.

- Иностранный

Как уже понятно из самого названия, такие люди занимаются финансированием на территории зарубежных стран.

- Институциональный

Это своеобразный регулятор капитала. Занимается накоплением и переводом активов от частых и госинвесторов.

- Стратегический

Главной целью служит приобретение в собственность инвестируемый субъект. К такому виду можно отнести покупку или поглощение предприятий.

- Прямой

Объектом инвестирования становится какая-либо часть в уставном капитале или приобретение активов, с целью последующей продажи.

![виды инвесторов]()

Фото с сайта rfa-invest.ru

- Финансовый

Отдает предпочтение ценным бумагам, инструментам финансирования и другим экономическим средствам. Основной доход получает от изменения стоимости ценных бумаг.

- Форекс-инвестор

Специализируется на торговле в области валютного рынка. Довольно узкое направление, но может принести существенный пассивный доход.

- Квалифицированный

Лицензированный участник рынка ценных бумаг. Имеет доступ к более ценным активам.

- Венчурный

Человек, который вкладывает деньги в особенно рискованные инновационные проекты, чаще в области научных разработок – вот ответ на вопрос кто такой венчурный инвестор.

- Потенциальный

Тот, кто имеет капиталовложения, необходимые для осуществления задумки бизнеса.

- Индивидуальный

Юридическое или физическое лицо, которое является мелким звеном на рынке инвестиций.

Как стать хорошим инвестором с нуля: с чего начать деятельность?

![риски инвестирования]()

Фото с сайта alphainvestor.ru

Для старта инвестирования следует детально проработать стратегию и трезво оценить свои силы. Выберите цель, которая лучше всего вам подходит – безопасные инвестиции с невысоким доходом или рискованные вложения с максимальной прибылью. Здесь стоит отталкиваться от собственного характера и убеждений. Если вы консервативный размеренный человек, то венчурные проекты скорее всего вам не подойдут.

Не стоит надеяться на то, что уже в первый месяц после вложений вы получите огромную прибыль, так как это довольно длительный процесс, который может затянуться на месяцы или даже годы. К тому же, вложенные средства нельзя вернуть по первому требованию. В первое время капитал чаще всего растет невысокими темпами. Главное на протяжении всего времени инвестирования откладывать средства и стараться оптимизировать расходы, чтобы не столкнуться с трудностями в случае неудачи финансируемого проекта.

С какими рисками можно столкнуться

Основным риском является получение меньшего количества прибыли, чем было запланировано.

Также можно выделить еще ряд рисков:

- В случае изменения котировок на мировом рынке изменится стоимость активов финансируемой компании.

- При понижении/повышении валютного курса также изменится цена инвестируемого объекта.

- При нестабильной работе финансируемой организации можно вовсе потерять вложенные средства.

Безусловно, инвестирование рискованное дело, но при правильном расчете вложений и тщательном мониторинге удачных бизнес идей, можно получить весомый доход. Мы предлагаем вам узнать о том, в какие области бизнеса лучше инвестировать в 2017 году.

Для многих моих знакомых инвестор – это помешанный на деньгах эгоист. А его работа связана с сомнительными авантюрами. Поэтому вместо того, чтобы грамотно вкладывать и приумножать денежные средства, друзья довольствуются редкими халтурками. Я развею миф об инвесторе, наживающемся на горе других.

Кто такой инвестор и чем он занимается

Например, если приобретаются акции завода, деньги пойдут на модернизацию производства, разработку и выпуск новой продукции.

Инвесторами могут быть:

- государство, в т. ч. и иностранное;

- предприятия разной формы собственности;

- фонды и организации;

- физические лица.

Конечно, есть еще фондовый рынок. Но это уже не инвестиции в чистом виде, а спекуляции.

![]()

Цель и права инвестора

Все права инвесторов регулируются законодательством. Это:

- право осуществления инвестирования;

- право владения, пользования и распоряжения объектами в доле, идентичной вложенным средствам (с оговорками);

- право самостоятельного выбора объекта, суммы вложений;

- право контроля (инвестор, владеющий акциями, может запросить финансовую отчетность);

- право на объединение капиталов с другими инвесторами;

- право на передачу прав и результатов инвестиций (в т. ч. по завещании) и др.

![]()

Функции

Основная функция инвестора, как бы пафосно это ни звучало, – стимулировать развитие экономики. Даже с учетом того, что инвестор приходит на рынок заработать. И старается экономить на всем: от материалов до зарплаты и техники безопасности. Здесь должны работать контролирующие государственные органы (но об этом расскажу в другой статье).

Кроме того, инвестор:

- структурно перестраивает и развивает отдельную отрасль;

- влияет на развитие научно-технического прогресса (внедрение современной техники или полный отказ от модернизации, если выгодно на простую монотонную работу нанять толпу безработных);

- расширяет воспроизводство, увеличивает обороноспособность (в большей мере относится к инвестору-государству);

- развивает финансовые рынки и банковский сектор экономики;

- решает экологические проблемы (в идеале);

- увеличивает занятость населения;

- стимулирует подъем социальной сферы (жилищное строительство, медицина, образование, спорт и др.);

- способствует международной кооперации.

![]()

Что такое инвестиции

Инвестиции – это вложение капитала с целью получить еще больше денег. Для инвестора хороша прибыль в таком размере, чтобы:

- вернулись первоначальные затраты;

- была возмещена потеря от инфляции;

- появилась чистая прибыль как компенсация за риск и отказ от использования денег на потребление.

Иногда целью инвестиций считается не материальная выгода, а иной полезный эффект. Например, государственные инвестиции в экономику другой страны. Хотя вложенные средства могут не вернуться, влияние на регион, сотрудничество и поддержка на международной арене того стоят.

Количество частных инвесторов в разных странах мира

Мировой кризис по-разному отразился на разных странах. В Америке количество инвесторов сокращается: с 65 % (в 2007 г.) до 52 % (в 2017 г.) и продолжает падать.

В странах Европы, Австралии и Канаде количество частных инвесторов снижается. Если в Европе произошло увеличение населения (беженцы выпрашивают пособие, а не инвестируют), то в Австралии и Канаде люди чаще выбирают реальный сектор (фермерство, ремесла, торговля).

В Японии популярность частных инвестиций растет: так или иначе, частными инвесторами считают себя более 40 % населения.

В России частных инвесторов немного (если судить по данным МФБ), но тренд заинтересованности показывает стабильный рост.

Что такое инвестиционный портфель

Инвестиционный портфель – совокупное название нескольких корзин, в которые мудрый хозяин раскладывает яйца. Инвестор распределяет вложения в разные направления финансовой деятельности:

- ценные бумаги;

- недвижимость;

- инвестиционные золотые монеты и др.

Этим достигается уменьшение потери риска капитала и даже более высокий уровень прибыли.

Кстати, совокупный риск инвестиционного портфеля часто меньше, чем риски отдельных инвестиционных инструментов в его составе.

Разделение вложений по степени риска весьма условно. Например, золото превратилось в высокоспекулятивный инструмент и не рассматривается как страхование от инфляции.

Поэтому часто при формировании инвестиционного портфеля используют только ценные бумаги. А понятия «инвестиционный портфель» и «портфель ценных бумаг» считаются равнозначными.

Законодательное регулирование инвестирования

Прежде чем заняться инвестированием, неплохо изучить правила «игры» – законодательство страны. Хотя бы просто для того, чтобы понимать возможности финансовых инструментов. Основными правовыми актами в России являются:

- Конституция и Гражданский кодекс Российской Федерации;

- федеральные законы:

- «О рынке ценных бумаг»;

- «О защите прав и законных интересов инвесторов на рынке ценных бумаг»;

- «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений»;

- «Об иностранных инвестициях в РФ»;

- «О Центральном банке (Банке России)».

Основные характеристики инвестиций

Все поддается учету и порядку. И инвестиции не исключение. Вузовские учебники дают расширенную классификацию, но начинающим достаточно знать минимум.

По форме вложений

Инвесторы работают по 3 направлениям:

- финансирование в материальные активы (реальные инвестиции). Например, капитальное строительство, автотранспорт, оборудование. Создание и воспроизводство основных фондов, в т. ч. геологоразведочные, научно-исследовательские работы, отведение участков и др.;

- портфельные инвестиции. Инвестор работает с финансовыми активами:

- акциями;

- облигациями;

- деривативами и др.;

- вложения в нематериальные активы (товарный знак, бренд, подготовка кадров, свидетельство, патенты, ноу-хау и др.).

По сроку инвестирования

Срок инвестирования, когда вложенные средства планируется вернуть с прибылью, бывает:

- краткосрочным (до года);

- среднесрочным (1–3 года);

- долгосрочным (более 3 лет).

По форме собственности инвестируемых ресурсов

Инвестором является как государство, так и организации разной формы собственности, физические лица. Поэтому инвестиции по форме собственности инвестируемых ресурсов разделяют на:

- государственные (используются бюджетные средства, внебюджетные фонды органов власти федерального, регионального и местного уровня, собственные и заемные средства учреждений и предприятий государственной формы собственности);

- частные (инвесторы – частные лица и фирмы частной формы собственности);

- иностранные (иностранные государства, юридические лица и граждане);

- совместные (капиталы субъектов России объединяются с иностранными капиталами).

Риски инвесторов

Скажу честно: инвестиции – занятие нервное. Надеешься на повышение котировок и не продаешь, а курс разворачивается, превращая возможный куш в убытки. Поэтому заранее честно предупреждаю о рисках.

Риск инвестора – это ситуация, исход которой можно оценить частотным или экспертным методом. Это отличает его от неопределенности, где вычисление вероятности невозможно.

Системные

Риски, связанные не с объектом инвестиций, а с внешними факторами по отношению к объекту, считают системными. Образно говоря, с системой в государстве и мировой экономикой. Это:

- инфляция;

- изменение валютного курса;

- изменение процентной ставки по государственным займам и др.

При всем желании контролировать и минимизировать их не получится.

![]()

Несистемные

Риски, касающиеся непосредственно объекта, будут для инвестора несистемными. Это:

- отраслевой;

- деловой (неграмотное управление компанией);

- кредитный;

- упущенной выгоды и др.

Такие риски можно уменьшить.

Спекулятивные

Саботаж, сговор отдельных инвесторов, иррациональное поведение субъектов рынка формируют нерыночную ситуацию. Например, более рисковые активы (например, ценные бумаги) должны иметь большую доходность. Если это не так, возможны действия акционеров, направленные на снижение цены (цель – скупить дешево).

Юридические

Юридические риски инвестора связаны с изменением законодательства. Может измениться налоговый учет, потребоваться дополнительные расходы на приобретение лицензии, введены дополнительные требования к работе в данной отрасли.

Персональные

Это личная зона ответственности инвестора. Уровень его профессиональной подготовки, дисциплина вкупе со стрессоустойчивостью. Решение, принятое под влиянием эмоций, часто приводит к убытку.

Активы инвесторов

Активы инвесторов – это то, что порождает денежную выгоду, что можно использовать для получения денежных средств.

Акции

Акции выпускаются компаниями с целью привлечения дополнительных денежных средств. Это ценные бумаги, удостоверяющие право инвестора на:

- получение прибыли (дивиденды);

- участие в управлении;

- часть имущества (в размере акции) при банкротстве.

Привилегированные акции (префакции) гарантируют только получение дивидендов, а в случае ликвидации предприятия дают преимущественное право на компенсацию. Право голоса инвестору такие акции не обеспечивают.

Облигации

Доход может выплачиваться:

- разово (тогда это разница между покупной и номинальной стоимостью);

- регулярно (купонные выплаты).

![]()

Недвижимость

Недвижимость – любимый актив начинающего инвестора. Но это не только здания, сооружения. Согласно ГК РФ это еще:

- предприятия как имущественный комплекс;

- земельные участки;

- участки недр;

- обособленные водные объекты;

- многолетние насаждения и т. п. – все, что прочно связано с землей, стоит, находится внутри или снаружи.

Переместить объект инвестиции без значительных затрат просто невозможно. Например, передвинуть пруд означает (упрощенно):

- создать и утвердить проект;

- выкопать котлован, укрепить берег;

- осушить и закопать старый пруд.

С юридической точки зрения, к недвижимым объектам относят имущество, на которое зарегистрированы права (собственности, пожизненного владения, сервитут, ипотека).

Кстати, воздушные и морские суда, суда внутреннего плавания, космические объекты (все подлежит государственной регистрации) относятся к недвижимости – на земле это «стоячие» объекты. А деньги, ценные бумаги – нет.

Товарные активы

К товарным активам инвестора относят драгоценные металлы и камни, а также сырьевые товары. Не путайте: если человек купит партию товара, а потом продаст, это торговля, не инвестиции.

Сюда же относят альтернативные инвестиции: коллекционные вина, антиквариат, предметы искусства.

Инвестиционный фонд

Инвестиционный фонд привлекает средства инвесторов для софинансирования инвестиционных проектов. Через данный актив опосредованно становятся доступными объекты инвестирования, на которые у частника просто не хватило бы средств.

Паевой инвестиционный фонд – это:

- отдельный имущественный комплекс, переданный управляющей компании с условием объединить его с имуществом других инвесторов;

- имущество, полученное в процессе управления.

Право собственности подтверждается ценной бумагой, выданной управляющей компанией.

Основной доход ПИФа складывается из прироста стоимости пая во времени.

Взаимный фонд

Вложения мелких инвесторов формируют взаимный фонд. По сути, это инвестиционный портфель, сформированный профессиональным управляющим. К тому же инвестиции распределены между большим количеством объектов, поэтому для мелкого инвестора фактор риска снижается.

Хедж-фонд

Инвестиционный актив для избранных, задача которого – минимизировать риски при оговоренной доходности (или получить максимальную доходность при заданном риске). Необходим высокий вступительный взнос и (часто) подтверждение прав собственности.

Биржевой фонд ETF

Или Exchange Traded Fund. Инвестор вкладывает средства в биржевой фонд, покупая акции на бирже.

Виды инвесторов

Выделяют 4 группы:

- нефинансовые компании в строительстве, производстве, торговле, сфере услуг. Принятие инвестиционных решений основано на стратегии развития бизнеса. Это капитальные инвестиции, модернизация производства, сокращение расходов. Или покупка контроля над другими компаниями (акции фирм в той же отрасли экономики);

- государство и суверенные фонды. Инвестиции в развитие отдельных сфер экономики, финансовые вложения на внутреннем и внешнем рынках;

- профессиональные инвесторы, или финансовые посредники. Аккумулируют денежные средства других инвесторов и вкладывают их в объекты инвестиционного рынка;

- частные инвесторы (население). Рассматривают рынок как возможность накопления сбережений.

Лучшие и проверенные варианты для инвестирования

Проверенный вариант для инвестора – поиск недооцененных активов (на финансовом жаргоне – «окурки»). Покупка и последующая продажа приносят неплохой доход. Второй вариант – покупка по справедливой стоимости с дальнейшим наращиванием стоимости.

Выбирайте, к примеру:

- покупку недвижимости при реализации залогового имущества;

- инвестиционный портфель с первой десяткой отечественных компаний в различных отраслях экономики;

- недооцененную коллекцию вин, картин, золотых монет и др.

Примеры удачного вложения средств

Мой знакомый узнал, что часть центра города решено снести и построить новое элитное жилье. Он скупил наиболее ветхое жилье, прописал (за отдельную плату) родственников. При сносе всем было предоставлено новое жилье, которое с успехом было продано.

Еще одна удачная сделка – лизинг (аренда с правом выкупа) завода. Под это дело был оформлен кредит с годовой отсрочкой платежа. С учетом резкого скачка курса доллара обязательства были погашены за 3 года.

Реальные провалы вложенных средств

Ох. Хоть неудачи неизбежны, но потеря денег всегда неприятность. Акции «Мотор Сич». Политическая обстановка на Украине привела к тому, что и от завода остались стены. Чего уж говорить о дивидендах на ценные бумаги.

Пошаговое руководство, как стать хорошим инвестором с нуля

У хорошего инвестора на первом месте дисциплина и соблюдение законодательства (регламента или правил), на втором – отсутствие потерь. И лишь на третьем – доходность операции. Вот рекомендации успешных инвесторов начинающим:

- изучите по максимуму литературу по инвестициям, рынкам, инструментам. Станет понятно направление работы (не нужно первоначально распыляться на яхты, золото, заводы с трубами);

- найдите специализированные форумы. На «ветках» реальные люди делятся опытом;

- не поленитесь, откройте законодательство. Незнание законов от ответственности не освобождает;

- помните: чем выше риск, тем выше доходность. Поэтому составьте план и начинайте с нерискованных операций;

- определите граничную сумму потерь;

- собрав достаточный капитал, начинайте разделять направления вложений (инвестиционный портфель);

- мониторьте рыночную ситуацию.

Главное, приучайтесь думать как инвестор. Смотрите по сторонам, оценивая возможности получения прибыли.

Книги по инвестированию для начинающих

Учебники по инвестированию написаны скучным языком, с правильными ситуациями (как должно быть). Реальность отличается, порой существенно. Начинающим я рекомендую:

- «Торговлю акциями для “чайников”», авторы М. Гриффис, Л. Эпштейн. Даны основные сведения, кратко и без зауми;

- «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Автор, разумеется, финансовый менеджер П. Линч с тонким юмором подводит к умению мыслить как инвестор;

- «Путеводитель инвестора в России». Автор Шляев А.В. рекомендует книгу для жителей регионов, где возможностей меньше;

- «Принципы пассивного инвестирования, или 5 простых правил для тех, кто хочет начать инвестировать, но не знает, с чего начать». Роман Акентьев предлагает понятные стратегии для долгосрочных вложений.

Как найти инвестора для своей бизнес-идеи

Бывает обратная ситуация: идея есть, а денег на реализацию нет. Можно взять кредит в банке. Для этого нужно:

- зарегистрироваться как индивидуальный предприниматель (минимум);

- кроме стандартных банковских требований по документам, предъявить бизнес-план.

Еще один вариант – краудфандинг. Описание проекта выкладывается в интернет. Желающие перечисляют деньги. Есть сайты, специализирующиеся на поддержке проектов. Там публикуются:

- проекты;

- количество необходимых средств;

- этапы реализации (с фото- , видеоотчетом).

По этому же принципу можно запустить видеопроект. А внизу предложить желающим перечислить донаты.

Общественные организации часто предоставляют гранты. Если бизнес-идея заинтересует, получите необходимую сумму.

![]()

Заключение

Работа инвестора – это особый образ мышления, умение видеть возможную прибыль. Хотите выйти на новый финансовый горизонт – придется учиться инвестировать. Поэтому с вас лайк, подписка на статьи, с меня – закулисье финансовой сферы. Удачи с денежными потоками!

Читайте также: