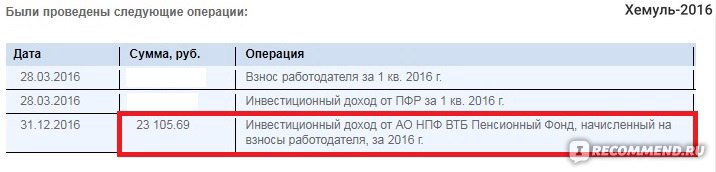

Инвестиционный доход от ао нпф втб пенсионный фонд взносы работодателя

Сводка по фонду

| Год | Активы | Капитал | Кол-во участников | Доходность |

|---|---|---|---|---|

| 2019 | 252 247 900 т. руб. +42% | 24 087 422 т. руб. +40% | 67 012 | 9.68% |

| 2017 | 147 361 956 т. руб. +12% | 14 491 412 т. руб. +82% | 61 689 | 9.68% |

| 2016 | 130 364 865 т. руб. +13% | 2 633 563 т. руб. +32% | 52 394 | 9.66% |

| 2015 | 113 098 546 т. руб. +37% | 1 803 299 т. руб. +58% | 36 884 | 11.89% |

| 2014 | 71 301 099 т. руб. +5% | 760 637 т. руб. +100% | 33 601 | 0.66% |

| 2013 | 68 053 511 т. руб. +45% | 0 т. руб. | 30 841 | 7% |

| 2012 | 37 640 493 т. руб. +55% | 0 т. руб. | 26 384 | - |

| 2011 | 16 777 233 т. руб. -1092% | 0 т. руб. | 21 749 | - |

| 2018 | 200 019 397 т. руб. | 8 040 396 т. руб. | 65 214 | 7.13% |

По капиталу

По активам

Фонд в сравнении с топ 10 фондов за 2019 год.

Накопления и резервы

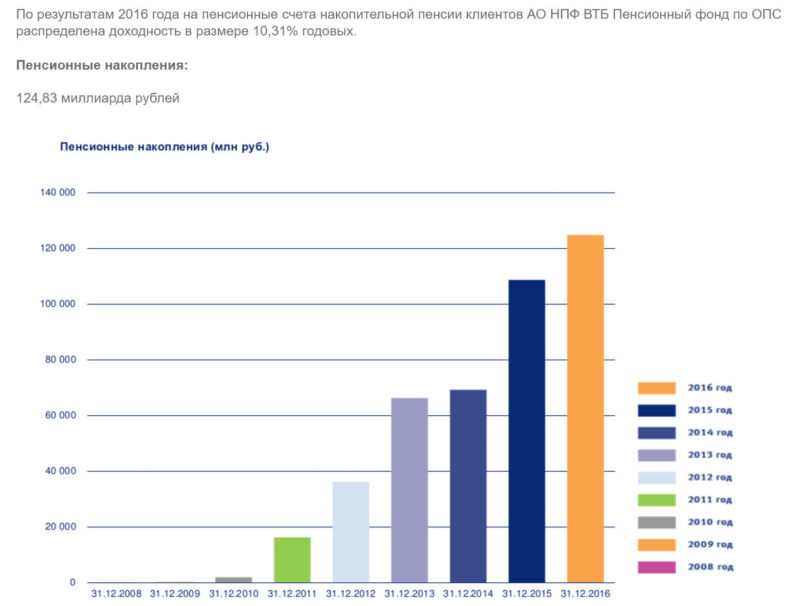

Средний процент прироста песионых накоплений за всё время работы равен -98% , резервов -68%. Фонд занимает 6 место по пенсионым накоплениям и 19 место по резервам на 2019 год.

| Год | Пенсионные накопления (рыночная стоимость) | Пенсионные резервы |

|---|---|---|

| 2019 | 242 544 409 т. руб. +41% | 5 615 612 т. руб. +42% |

| 2017 | 143 629 076 т. руб. +13% | 3 260 043 т. руб. +31% |

| 2016 | 124 832 293 т. руб. +13% | 2 243 494 т. руб. +28% |

| 2015 | 108 691 097 т. руб. +36% | 1 626 120 т. руб. +34% |

| 2014 | 69 191 327 т. руб. +4% | 1 076 513 т. руб. +20% |

| 2013 | 66 219 354 т. руб. +45% | 857 220 т. руб. +24% |

| 2012 | 36 135 175 т. руб. +55% | 653 637 т. руб. +28% |

| 2011 | 16 142 697 т. руб. -1088% | 469 046 т. руб. -816% |

| 2018 | 191 829 849 т. руб. | 4 296 740 т. руб. |

Накопления и резервы на графике

Доходность

В 2019 году фонд по доходу занял 25 место среди других фондов. По размеру активов 8. По количеству участников 16.

| Год | Пенсионных резервов за минусом вознаграждения | Пенсионных резервов до выплаты вознаграждения | Инвестирования средств пенсионных накоплений за минусом вознаграждения | Инвестирования средств пенсионных накоплений до выплаты вознаграждения |

|---|---|---|---|---|

| 2019 | 9.57% | 9.68% | 9.31% | 10.07% |

| 2017 | 9.59% | 9.68% | 9.02% | 9.18% |

| 2016 | - | 9.66% | - | 10.30% |

| 2015 | - | 11.89% | - | 10.76% |

| 2014 | - | - | - | 4.72% |

| 2013 | - | 7.00% | - | 6.59% |

| 2012 | - | - | - | - |

| 2011 | - | - | - | - |

| 2018 | 5.93% | 7.13% | 5.53% | 7.44% |

Доходность пенсионных резервов до выплаты вознаграждения

Доходность инвестирования средств пенсионных накоплений до выплаты вознаграждения

Фонд в сравнении с топ 10 фондов за 2019 год.

Обязательства

В 2019 году фонд выплатил 680 788 т. руб. пенсий по ОПС и НПО. И занял 21 место среди других фондов по выплатам НПО, и 6 место по выплатам ОПС.

НПО - Обязательства по договорам негосударственного пенсионного обеспечения.

ОПС - Обязательства по договорам об обязательном пенсионном страхованиию.

| Год | По договорам НПО | По договорам ОПС | За исключением НПО и ОПС | Выплаты пенсий по ОПС | Выплаты пенсий по НПО |

|---|---|---|---|---|---|

| 2019 | 5 121 638 т. р. | 222 542 973 т. р. | 495 866 т. р. | 484 947 т. р. | 195 841 т. р. |

| 2017 | 2 672 989 т. р. | 129 923 751 т. р. | 273 804 т. р. | 252 692 т. р. | 148 106 т. р. |

| 2016 | 0 | 0 | 0 | 172 821 т. р. | 98 147 т. р. |

| 2015 | 0 | 0 | 0 | 140 957 т. р. | 71 353 т. р. |

| 2014 | 0 | 0 | 0 | 81 307 т. р. | 47 849 т. р. |

| 2013 | 0 | 0 | 0 | 65 541 т. р. | 43 192 т. р. |

| 2012 | 0 | 0 | 0 | 34 668 т. р. | 38 673 т. р. |

| 2011 | 0 | 0 | 0 | 0 | 34 217 т. р. |

| 2018 | 4 139 150 т. р. | 187 215 312 т. р. | 624 538 т. р. | 431 779 т. р. | 252 105 т. р. |

Сумма выплат по ОПС и НПО по годам

Застрахованные лица и участники

Количество участников в 2019 году было 67 012. Фонд по этому показателю занимает 16 место среди других фондов.

| Год | Застрахованные лица | Застр. лица получающие пенсию | Кол-во участников | Кол-во участников, получающих пенсию |

|---|---|---|---|---|

| 2019 | 2 657 909 | 23 523 | 67 012 | 8 918 |

| 2017 | 1 539 854 | 20 537 | 61 689 | 7 209 |

| 2016 | 1 328 939 | 18 329 | 52 394 | 3 707 |

| 2015 | 1 302 453 | 14 951 | 36 884 | 3 237 |

| 2014 | 1 069 898 | 10 959 | 33 601 | 2 656 |

| 2013 | 1 073 122 | 9 189 | 30 841 | 2 092 |

| 2012 | 710 719 | 3 117 | 26 384 | 1 645 |

| 2011 | 387 929 | 0 | 21 749 | 1 314 |

| 2018 | 2 120 615 | 23 682 | 65 214 | 8 776 |

Количество участников фонда по годам

1 используются данные бухгалтерской (финансовой) отчетности негосударственного пенсионного фонда, утвержденной Положением Банка России от 28.12.2017 №527-П ""Отраслевой стандарт бухгалтерского учета ""Порядок составления бухгалтерской (финансовой) отчетности негосударственных пенсионных фондов"";

2 используются данные отчета формы по ОКУД 0420255 ""Отчет о деятельности по обязательному пенсионному страхованию"", утвержденного Указанием Банка России от 27.11.2017 №4623-У ""О формах, сроках и порядке составления и представления в Банк России отчетности о деятельности, в том числе требованиях к отчетности по обязательному пенсионному страхованию, негосударственных пенсионных фондов""

3 используются данные отчета формы по ОКУД 0420254 ""Отчет о деятельности по негосударственному пенсионному обеспечению"", утвержденного Указанием Банка России от 27.11.2017 №4623-У ""О формах, сроках и порядке составления и представления в Банк России отчетности о деятельности, в том числе требованиях к отчетности по обязательному пенсионному страхованию, негосударственных пенсионных фондов"".

4 Сведения о доходности пенсионных накоплений и пенсионных резервов представлены на 12 декабря 2019 года.

Отзывы (0)

Оставьте ваш отзыв, он очень важен для других пользователей.

Ещё никто не оставил отзыв, вы будете первым.

Рассмотрим преимущества страхования в Пенсионном фонде ВТБ и возможности личного кабинета на его сайте.

О Пенсионном фонде ВТБ

НПФ ВТБ Пенсионный фонд (АО) – это негосударственное образование, деятельностью которого является обеспечение населения личными пенсионными выплатами, а также их преумножение для повышения уровня жизни клиентов после выхода на заслуженный отдых.

В организации разработано несколько предложений:

- по обязательному страхованию и программе софинансирования пенсии;

- по негосударственным программам для получения дополнительных выплат на пенсии;

- по корпоративным – для работодателей, заинтересованных в оптимизации расходов на взносы и повышении престижа предприятия.

Подробную информацию о действующих предложениях НПФ для физлиц и предприятий можно получить на официальном сайте vtbnpf.ru или по телефону горячей линии 8-800-775-25-35 (звонок бесплатный для всех регионов РФ).

Что делает организацию привлекательной для будущих получателей пенсии?

Пенсионное обеспечение

Для получения дополнительного дохода к обязательной страховой пенсии фонд ВТБ предлагает вкладчикам перечислять взносы на основании договора негосударственного пенсионного обеспечения (НПО).

НПО позволяет:

- активно управлять своими сбережениями: делать взносы в удобном размере и с удобной периодичностью, самостоятельно определять размер выплат и их длительность;

- получать доход от инвестирования средств;

- участвовать в программах лояльности от фонда, разработанных специально для участников НПО;

- в любой момент контролировать состояние счета и получать поддержку от специалистов организации;

- получать дополнительный доход к будущим выплатам тем страхователям, которые не успели принять участие в программе государственного софинансирования пенсии;

- в любой момент расторгнуть договор и получить в срок до 6 месяцев всю выкупную сумму.

Что происходит с пенсией в НПФ

Взносы вкладчиков, поступившие на их именные счета, формируются в пенсионные резервы. Эти средства инвестируются через ВТБ в высоконадежные, строго регламентированные государством активы. Полученный доход распределяется между участниками организации и увеличивает их будущие выплаты.

Важно понимать, что часть дохода будущих пенсионеров (не более 15%) идет на оплату услуг банка ВТБ, а также удерживается в счет оплаты расходов фонда.

Формирование дополнительной прибавки к пенсии с помощью НПО доступно при любом стаже работы и уровне дохода. Получать негосударственные выплаты вправе также те граждане, которые уже вышли на заслуженный отдых и имеют обязательные страховые выплаты от государства.

Условия НПО от ВТБ

Программы негосударственного обеспечения отличаются гибкими условиями и насчитывают 10 различных схем, выделяющихся характером внесения взносов и выплат.

Оптимальная схема определяется индивидуально, исходя из потребностей и финансовых возможностей клиента.

Возможности участника программ:

- клиент самостоятельно определяет порядок и периодичность пополнений;

- участникам доступна возможность возврата удержанных 13% от суммы взносов налоговых сборов;

- проверить состояние счета и получить поддержку специалистов можно в любой момент с помощью личного кабинета на сайте и справочной службы фонда;

- после выхода на пенсию участник НПФ самостоятельно определяет размер своих выплат (исходя из суммы накоплений) и порядок их получения.

Как работает НПО?

- Клиент заключает договор с ВТБ Пенсионный фонд.

- Выбирает оптимальное предложение с помощью квалифицированных специалистов организации.

- Пополняет свой именной пенсионный счет по мере своих материальных возможностей.

- Банк инвестирует его накопления для начисления дополнительных средств к будущей пенсии.

- При наступлении оснований, указанных в условиях договора НПО, клиенту выплачивается дополнительная прибавка к государственным страховым выплатам.

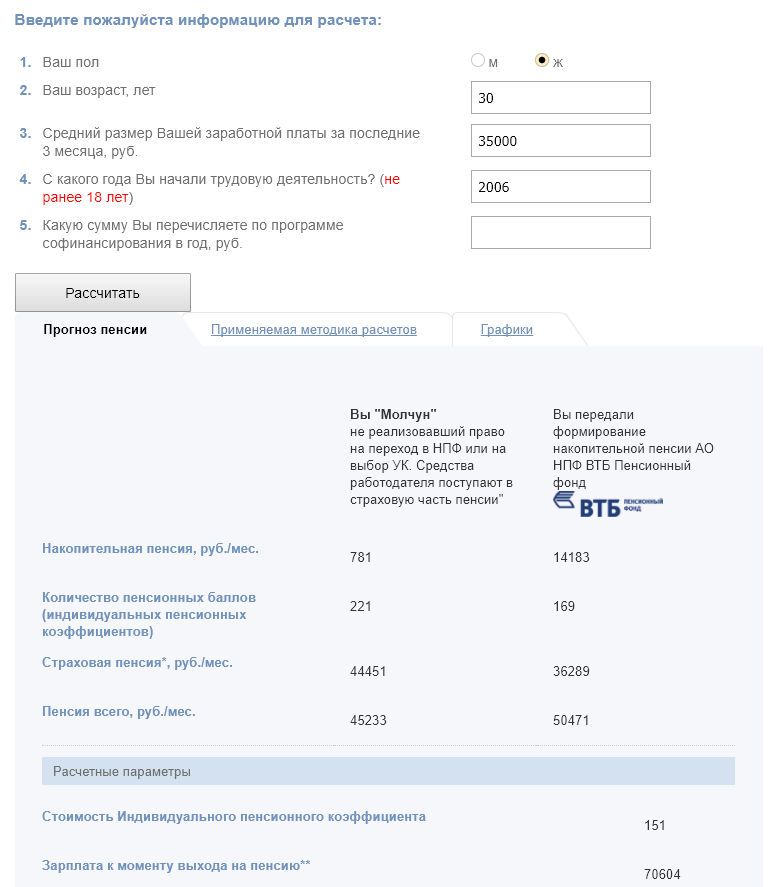

Пенсионный калькулятор

Чтобы иметь представление о своих будущих выплатах, сформированных с участием негосударственного фонда ВТБ, на сайте организации представлены два калькулятора:

- для расчета накопительной части пенсии;

- для расчета накоплений от участия в негосударственной программе обеспечения.

Все обязательные к заполнению графы калькуляторов имеют подписи с разъяснением. Программы определяют суммы итоговых накоплений и величину выплат.

Расчеты следует считать ориентировочными, поскольку на них влияет несколько факторов:

- коэффициент инфляции;

- стоимость пенсионного балла;

- доход от инвестиций;

- размер заработной платы;

- периодичность и размер взносов.

Найти ссылку на калькулятор можно в нижней левой части главной страницы, а также на страницах с описаниями услуг НПФ.

Как перевести пенсию в НПФ ВТБ

- Обратиться в ближайший офис организации или банка; либо заполнить и отправить анкету на сайте vtbnpf.ru.

- Подать заявление о переводе пенсии в ПФР не позднее, чем через месяц после перехода в негосударственный фонд.

При личном визите в офисы НПФ или банка необходимо иметь при себе паспорт и СНИЛС.

Взносы по договору НПО

Перечислять взносы рекомендуется следующими способами:

- через личный кабинет (при использовании карт банков группы ВТБ комиссия не взимается);

- через кассу или бухгалтерию работодателя;

- бонусами участника программы « Коллекция »;

- через средства удаленного обслуживания учреждения (банкоматы, терминалы, приложение и интернет-банк ).

Порядок и периодичность добровольных взносов участник определяет самостоятельно.

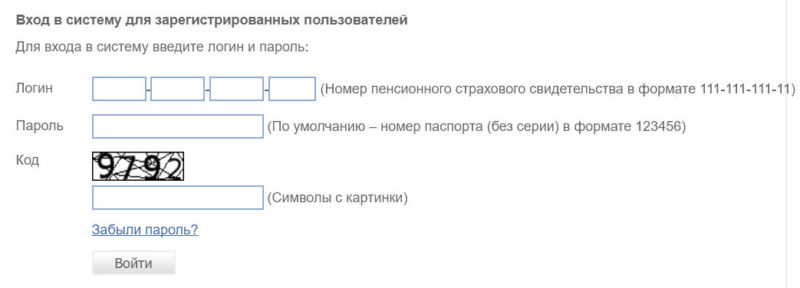

Личный кабинет НПФ ВТБ для физлиц

Получать информацию о состоянии своих накоплений в режиме онлайн можно через сервис «Личный кабинет» на сайте vtbnpf.ru. Услуга предоставляется бесплатно и обладает следующим функционалом:

- отражение информации состоянии именных счетов и произведенных по ним операциям;

- предоставление отчетов о результатах вложений накопительной части и пенсионных резервов;

- внесение дополнительных взносов по программе софинансирования и/или НПО;

- редактирование профиля, изменение контактных данных.

В момент подписания документов клиент оформляет согласие на обработку персональных данных, где указывает адрес электронной почты. На этот адресу ему вскоре поступит уведомление о подключении к ЛК.

Для авторизации используются следующие данные:

- номер страхового свидетельства;

- реквизиты паспорта (без серии);

- код с картинки.

Реквизиты паспорта применяются в качестве пароля по умолчанию. После первого входа в ЛК рекомендуется сменить пароль. При необходимости его можно будет восстановить, нажав на соответствующую кнопку под формой активации.

ВТБ Пенсионный фонд для юрлиц

Корпоративным клиентам фонд банка предлагает услуги, позволяющие разработать и внедрить пенсионное страхование на предприятии. Совместный проект с НПФ позволит работодателям донести до сотрудников особенности этой системы сегодня и помочь им в формировании капитала для будущих выплат.

Взамен организации получают:

- повышение социального имиджа работодателя;

- оптимизация расходов на мотивацию и кадровые перестановки;

- увеличение уровня эффективности предприятия.

Возможности личного кабинета:

- создание корпоративных программ;

- управление программами;

- отражение информации о счетах, переведенных в фонд;

- перераспределение средств на счетах участников, ограничение объема их прав на накопления, полный отзыв прав тех работников, которые не выполнили свои трудовые обязательства.

Чтобы создать корпоративную пенсионную программу в своей компании и получить доступ к личному кабинету на сайте vtbnpf.ru, необходимо:

- Вступить в официальное сотрудничество с НПФ ВТБ.

- Утвердить внутри компании Положение о негосударственном обеспечении пенсионных выплат работникам предприятия.

- Передать финучреждению список сотрудников, согласившихся принять участие в корпоративной программе.

Чтобы войти в личный кабинет фонда для юридических лиц, нужно найти соответствующую надпись с правой стороны экрана (под входом в аккаунт для физлиц). Для авторизации потребуются код доступа и пароль. Данные предоставляются клиенту после регистрации в офисе НПФ ВТБ.

Контакты фонда

При возникновении вопросов и для консультаций можно связаться со специалистами ВТБ ПФ следующим образом:

- позвонив по телефону 8 (800) 775-25-35 (номер бесплатный, доступен круглосуточно);

- оставить отзыв или задать вопрос в форме обратной связи, доступной в правом верхнем углу главной страницы сайта;

- использовать специальную панель с левой стороны экрана, предназначенную для связи через чат, Telegram, Viber;

- обратиться в один из офисов обслуживания клиентов, адреса которых можно узнать в разделе «О фонде».

На странице с контактами доступно несколько способов отображения офисов обслуживания: на карте или списком. В описаниях присутствуют адрес, номера телефонов, а также время работы.

Видео: Преимущества негосударственного пенсионного фонда ВТБ.

НПФ ВТБ – это негосударственный пенсионный фонд, который инвестирует доверенные ему денежные средства в акции с высоким уровнем надежности и доходности. Индивидуальный подход к каждому клиенту (отзывы подтверждают этот факт) позволят выбрать удобную программу и сформировать собственное обеспечение в старости. После окончания срока действия договора каждый будет получать выплаты от ПФ, их размер зависит от итоговой суммы взносов, которая будет увеличена за счет инвестиций. В личном кабинете после регистрации можно отслеживать все начисления и рассчитывать размер будущей пенсии. Заключить договор можно в любом офисе или отделении одноименного банка (адрес ближайшего можно найти на сайте или уточнить по телефону контактного центра).

Негосударственный пенсионный фонд ВТБ

Негосударственный пенсионный фонд НПФ ВТБ инвестирует полученные средства, а полученная прибыль идет на выплату дивидендов. Это позволяет существенно увеличить ее размер и, следовательно, повысить размер будущей пенсии.

Заключить договор с компанией могут:

- пенсионеры, уже получающие выплаты из ПФР;

- трудоспособные граждане;

- компании работодатели, которые могут воспользоваться корпоративными программами.

В любом отделении ПФ или банка (адреса есть в открытом доступе, их можно уточнить по контактному телефону) заключается договор, который предусматривает перевод накопительной части пенсии или внесение собственных средств на специальный р/с, открытый в ПФ.

Доходность НПФ

Одним из важных факторов, свидетельствующих об эффективности управления доверенными деньгами, является уровень доходности. Вложение полученных от клиентов средств в надежные акции позволит получать дивиденды, которые направляются на личные счета (отзывы подтверждают этот факт). В личном кабинете НПФ ВТБ каждого будут отражены результаты деятельности фонда. В дальнейшем каждый получает регулярные гарантированные перечисления за счет накопленной в собственном счету.

Оцените показатели доходности НПФ в разрезе нескольких лет, перед тем, как переводить в него накопительную часть своей пенсии

Рейтинг надежности

Отзывы о НПФ ВТБ положительные, компания является участником системы АСВ (данные о регистрации есть в открытом доступе).

Рейтинг надежности так же является очень важным показателем при выборе фонда

Как формируется пенсионное обеспечение

От выбранного варианта формирования социального обеспечения зависит доходность.

В НПФ ВТБ для этого можно использовать:

- накопительную часть пенсии (6% от выплат в пользу ПФР, которые работодатель обязан делать в течение всего времени работы каждого сотрудника);

- собственные средства для формирования негосударственного пенсионного обеспечения.

В первом случае итоговая сумма зависит от уровня заработной платы (для тех, кто уже получает пенсию – от скопившейся суммы), во втором – от количества взносов и их размера, а также от длительности договора. То есть, чем раньше клиент начнет сотрудничество с негосударственным фондом, и чем активнее будет пополнять личный счет, тем больше будет итоговая размер накоплений.

Как свидетельствуют отзывы, уровень дохода от инвестиций довольно высокий, взносы дополняются дивидендами, в результате к моменту выхода на пенсию у клиентов скапливается довольно значительная сумма.

Именно она будет выплачиваться в дальнейшем в качестве негосударственного пенсионного обеспечения. Гибкая система пополнения позволяет самостоятельно регулировать размер будущей пенсии (накопленные суммы будут отражаться в личном кабинете, куда имеет доступ каждый клиент после регистрации).

Рассчитайте сумму вашей будущей пенсии, при переводе ее накопительной части в пенсионный фонд ВТБ

Заключение договора с фондом ВТБ

Чтобы стать клиентом негосударственного фонда необходимо выбрать вариант сотрудничества:

- перевести накопительную часть пенсии из ПФР (соответствующее заявление можно подать в стационарном офисе или в режиме онлайн);

- заключить договор о негосударственном пенсионном обеспечении.

Чтобы заключить договор в рамках обязательного или добровольного страхования достаточно обратиться в любое отделение лично (адрес ближайшего можно уточнить по телефону или найти на официальном сайте). При себе следует иметь паспорт и СНИЛС, этих документов будет достаточно для физических лиц, с юридическими договор заключается в рамках корпоративных программ.

Адреса НПФ ВТБ есть в открытом доступе. У клиентов есть право на досрочное расторжение сотрудничества или получение выплат после окончания срока его действия.

Размер будущей пенсии зависит от следующих факторов:

- внесенных сумм;

- доходности инвестиций, сделанных фондом (их высокий уровень подтверждают многочисленные отзывы);

- срока действия договора: чем раньше начнется формирование негосударственного пенсионного обеспечения, тем большая сумма будет доступна в итоге.

Пройдете регистрацию для создания личного кабинета, в котором будет отображена вся необходимая вам информация

Адрес и телефон НПФ ВТБ

Адрес, телефон и время работы ближайшего к вам отделения НПФ ВТБ вы всегда можете найти на главной странице официального сайта фонда. Или уточнить всю необходимую вам информацию по номеру телефона горячей линии: 8 (800) 775-25-35.

Преимущества НПФ

Преимуществами обращения в негосударственные компании можно считать:

- при формировании страховой пенсии за счет накопительной части : увеличение итогового размера выплат происходит за счет прибыли от инвестиций, которые выше, чем государственная индексация в ПФР.

- при негосударственном пенсионном страховании : вы получаете существенную надбавку к пенсии, полученной от государства;

- при использовании корпоративных программ : работодатели могут предложить более привлекательный соц. пакет и рассчитывать на лояльность своих сотрудников, которые могут в дальнейшем рассчитывать на пенсионные выплаты от фонда. Кроме того, такое сотрудничество поможет сэкономить за счет налоговых льгот.

По телефону контактного центра можно получить детальную информацию о действующих программах, а в личном кабинете (после регистрации) отслеживать эффективность накоплений.

Заключение

Заключить договор с НПФ ВТБ – значит обеспечить себе после выхода на пенсию стабильный доход, дополняющий государственные социальные выплаты. Состояние счета можно контролировать в личном кабинете, а заключить договор можно в офисе банка или фонда (адреса отделений есть в открытом доступе) или дистанционно. У вас есть возможность перевести накопительную часть пенсионных выплат и/или воспользоваться индивидуальным планом для формирования собственной пенсии на достойном уровне.

| Структура пенсионных накоплений АО НПФ ВТБ Пенсионный фонд | Отчетные даты | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 30.09.19 | 31.10.19 | 30.11.19 | 31.12.19 | 31.01.20 | 29.02.20 | 31.03.20 | 30.04.20 | 31.05.20 | 30.06.20 | 31.07.20 | 31.08.20 | 30.09.20 | 31.10.2020 | 30.11.2020 | |

| Средства в рублях на счетах в кредитных организациях | 0,15% | 0,10% | 0,26% | 0,28% | 0,07% | 0,31% | 0,22% | 0,06% | 0,27% | 0,08% | 0,07% | 0,23% | 0,16% | 0,01% | 0,24% |

| Депозиты в рублях в кредитных организациях | 15,00% | 14,92% | 13,75% | 13,22% | 13,36% | 12,41% | 9,45% | 9,16% | 7,03% | 6,43% | 6,43% | 6,77% | 7,06% | 7,05% | 7,00% |

| Средства в иностранной валюте на счетах в кредитных организациях | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Депозиты в иностранной валюте в кредитных организациях | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Государственные ценные бумаги Российской Федерации | 8,30% | 7,82% | 7,92% | 8,58% | 7,84% | 9,10% | 9,07% | 9,29% | 11,67% | 12,26% | 12,05% | 11,86% | 12,23% | 12,19% | 12,69% |

| Государственные ценные бумаги субъектов Российской Федерации | 2,93% | 4,73% | 4,47% | 5,50% | 5,52% | 5,49% | 5,36% | 5,81% | 6,00% | 5,96% | 6,36% | 6,10% | 6,08% | 5,78% | 5,95% |

| Муниципальные облигации | 0,04% | 0,04% | 0,04% | 0,05% | 0,04% | 0,04% | 0,04% | 0,04% | 0,04% | 0,04% | 0,01% | 0,01% | 0,01% | 0,05% | 0,05% |

| Облигации российских эмитентов, за исключением государственных ценных бумаг Росскийской Федерации и муниципальных облигаций | 65,68% | 65,24% | 66,11% | 64,79% | 66,18% | 65,86% | 62,01% | 64,32% | 69,36% | 70,26% | 70,24% | 69,24% | 68,77% | 68,58% | 66,31% |

| Акции российских эмитентов, созданных в форме акционерских обществ | 0,00% | 1,95% | 1,84% | 2,05% | 2,08% | 1,88% | 1,00% | 1,02% | 1,07% | 1,06% | 1,10% | 2,23% | 2,10% | 2,64% | 3,37% |

| Паи (акции, доли) индексных инвестиционных фондов, размещающих средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Ценные бумаги международных финансовых организаций | 0,22% | 0,22% | 0,22% | 0,22% | 0,22% | 0,22% | 0,21% | 0,21% | 0,21% | 0,38% | 0,33% | 0,33% | 0,24% | 0,23% | 0,23% |

| Ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах | 4,29% | 4,18% | 3,97% | 4,58% | 4,35% | 4,00% | 3,99% | 3,75% | 3,52% | 3,44% | 3,33% | 3,13% | 3,10% | 2,95% | 2,71% |

| Прочие активы | 3,39% | 0,80% | 1,42% | 0,73% | 0,34% | 0,70% | 8,65% | 6,34% | 0.83% | 0,09% | 0,08% | 0,10% | 0,25% | 0,52% | 1,45% |

| Итого: | 100,00% | 100,00% | 100,00% | 100,00% | 100,00% | 100,00% | 100,00% | 100,00% | 100.00% | 100.00% | 100.00% | 100.00% | 100.00% | 100.00% | 100.00% |

- О группе ВТБ

- О Фонде

- Нормативная документация

- Раскрытие информации

- Должностные лица

- Частным клиентам

- Корпоративным клиентам

- Пресс-центр

Продолжая использовать наш сайт, вы даёте согласие на обработку, в т.ч. с помощью метрических программ Google Analytics и Яндекс.Метрика, ваших пользовательских данных: файлов cookie, ip-адреса, сведений о местоположении, типе устройства.

Обработка представляет собой предусмотренные Федеральным законом от 27.07.2006 г. № 152-ФЗ «О персональных данных» сбор, запись, систематизацию, накопление, хранение, уточнение, извлечение, использование, передачу, обезличивание, блокирование, удаление, уничтожение обрабатываемых данных, и осуществляется в целях полноценного функционирования сайта, проведения ретаргетинга, статистических исследований и обзоров.

Если вы не хотите, чтобы ваши данные обрабатывались, пожалуйста, ограничьте использование файлов cookie в своём браузере.

Стоит ли переводить накопительную пенсию в НПФ? Результат инвестиционного дохода после перевода накопительной части пенсии в НПФ «ВТБ-пенсионный фонд». Что не договаривают сотрудники НПФ? Почему никому нельзя отправлять свой СНИЛС или говорить его номер?

Здравствуйте!

Сейчас кто только не предлагает перевести накопительную часть пенсии в какой-нибудь НПФ (негосударственный пенсионный фонд). Фондов этих развелось тьма и сложно сказать - какие фонды действительно будут платить, а какие нет.

Несколько лет назад ВТБ создал свой НПФ. Естественно главная новость на сайте – их НПФ самый выгодный! Кто бы сомневался!

Здесь нужно обратить внимание на то, что с 2014 года действует мораторий. То есть государство НЕ формирует накопительную часть пенсии, а индексирует пенсионный коэффициент.

Логика проста – из наших отчислений формируется пенсионный фонд для выплаты денег сегодняшним пенсионерам.

Видимо в пенсионном фонде настолько не хватает денег, что государство добавляет их за счет накопительной части пенсии, взамен обещая увеличить количество «пенсионных баллов».

Как это работает наглядно – на сайте у ВТБ есть пенсионный калькулятор –

Получаем результат в виде сравнения - сколько составит Ваша пенсия, если Вы не перешли в НПФ, и сколько составит Ваша пенсия, если Вы перешли в НПФ ВТБ. Естественно по расчету получается, что выгодно перейти!

Любопытно, что буквально недавно результат этого расчета показывал то, что выгоднее быть «молчуном». К сожалению скриншот не успел сделать, а сайт уже немного «подправили».

Обратите внимание, что количество пенсионных баллов будет больше - если Вы «молчун». Это говорит о том, что Ваша пенсия с течением времени все-таки растет (хотя бы теоретически)!

Когда я пришел в ВТБ24 мне ничего не сказали про баллы. Сказали только, что «государство не отчисляет деньги на накопительную часть пенсии», и что «переход в НПФ ВТБ позволит, что-то накопить».

Я так понимаю, что это самый «убедительный» аргумент в пользу перехода в НПФ и многие НПФ именно так привлекают клиентов. Они не врут, а просто не договаривают.

И вот я перешел в НПФ. В чем достоинство НПФ ВТБ – через личный кабинет сайта Вы в любой момент можете увидеть, что происходит с Вашими накоплениями. Причем интересно, что пароль и логин для входа – очень простые.

Защита личного кабинета совсем слабая. Поэтому после заключения договора рекомендую сразу же поменять пароль.

Понять много это или мало сложно – сравнить не с чем. Но, по крайней мере, какой-то доход есть. Хоть в этом не обманули.

Почему никому нельзя отправлять свой СНИЛС или говорить его номер?

Сейчас началась какая-то сумасшедшая охота за этими данными, чтобы заключить договор с НПФ. Поэтому будьте всегда бдительны, если у Вас требуют СНИЛС. СНИЛС лучше хранить его дома и собой никогда не носить – по большому счету он нигде и не требуется.

Если Вам пытаются «впарить» какое-то «предложение» то всегда берите время на то, чтобы обдумать и проверить всю информацию через интернет.

И никогда не подписывайте никакие документы, не читая их!

Подводя итог.

Я склоняюсь к тому, что выгоднее быть «молчуном» и никуда накопительную часть пенсии не переводить. По баллам Ваша пенсия увеличивается стабильно, а вот будет ли она увеличиваться в НПФ – это вопрос. В любой момент процент там может стать практически равным 0%. Поэтому это риск.

Также хочу отметить, что государство будет существовать всегда, а вот будет ли существовать НПФ через много лет – вопрос.

Переводить накопительную часть пенсии обратно не собираюсь. Считаю, что к выходу на пенсию нужно делать свои личные накопления или искать какой-нибудь дополнительный способ заработка.

При всех «пенсионных баллах» пенсия все равно будет копеечная и как на неё можно прожить - для меня загадка.

Поэтому решайте сами!

Смотрите другие мои отзывы, связанные с банком ВТБ:

- накопительный счет ВТБ (В чем преимущества и недостатки?)

Доходность пенсионных накоплений волнует немалое число россиян, даже несмотря на то, что еще несколько лет будет действовать так называемая заморозка накопительной части пенсии. Главным образом людей интересуют две вещи: можно ли приумножить эти деньги и как сделать это безопасно.

Есть мнение, что ПФР недостаточно эффективно распоряжается накопленными средствами граждан, соответственно, прибыль там будет минимальная. Но так ли это в действительности? В нашей статье мы разберем, из чего состоит пенсия в России, а также проверим, насколько НПФ эффективней и надежней государственной альтернативы.

- Понятие накопительной пенсии

- Объем, надежность и доходность пенсионных накоплений в НПФ

- Доходность пенсионных накоплений в ПФР

- Выбор между ПФП и НПФ для размещения пенсионных накоплений

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Общая пенсия вычисляется по следующей формуле:

Трудовая пенсия по старости = страховая пенсия + накопительная пенсия

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Механизм расчета страховой пенсии в 2020 году следующий:

Страховая пенсия = 5686,25 руб. + 93 руб. × ИПК

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

Накопительная пенсия представляет собой не баллы, которые начисляют по правилам, установленным государством, а реальные деньги. По-другому их именуют пенсионными накоплениями. Начиная с 2002 по 2013 год часть взносов работодателя сохранялась на счету каждого работающего в российском Пенсионном фонде. Именно эти деньги и представляют собой накопления на заслуженный отдых.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.

Объем, надежность и доходность пенсионных накоплений в НПФ

Выбирая негосударственный пенсионный фонд, многие обращают внимание на размер его накоплений, то есть сколь велики средства, доступные для инвестирования. Также добавляет авторитета публикация в издании «Вестник Банка России». Соответственно, составим перечень лучших НПФ на основании разных критериев:

- Размер накоплений

Рейтинг по данным ЦБ РФ за 9 месяцев 2019 г., десятка лучших:

- Сбербанк — 608 202 297,64509 тыс. руб.;

- «Газфонд пенсионные накопления» — 551 559 605,81662 тыс. руб.;

- «Открытие» — 509 907 811,62335 тыс. руб.;

- «Будущее» — 256 074 688,38737 тыс. руб.;

- «Сафмар» — 254 942 846,5577 тыс. руб.;

- «ВТБ Пенсионный фонд» — 242 544 409,09023 тыс. руб.;

- «Эволюция» — 126 381 343,5706 тыс. руб.;

- «Большой» — 45 127 767,19274 тыс. руб.;

- «Согласие» — 30 044 787,69339 тыс. руб.;

- «Социум» — 21 772 360,73238 тыс. руб.

- Прибыльность

- «Профессиональный» — 13,73;

- «Гефест» — 13,03;

- «Альянс» — 11,81;

- «Согласие» — 11,74;

- «АПК-Фонд» — 11,53;

- «Первый промышленный альянс» — 11,12;

- Сбербанк –10,93;

- здесь два НПФ, «Традиция» и «Эволюция», с одинаковым результатом — 10,91;

- «Волга-Капитал» — 10,78;

- «Пенсионный выбор» — 10,73.

- Надежность

Приведем данные «Эксперт РА»:

- Сбербанк, «Газфонд» — ruAAA;

- «Большой» — ruAA.

- По прочим НПФ нет актуальных данных.

| Название | Объем пенсионных накоплений, тыс. руб. | Доходность за минусом выплат УК и депозитарию, % | Объем резервов, тыс. руб. |

| Сбербанк | 608 202 297,64509 | 10,93 | 44 215 358,62975 |

| «Сургутнефтегаз» | 10 302 267,16951 | 9,81 | 18 998 346,63823 |

| «Открытие» | 509 907 811,62335 | 10,16 | 67 012 306,16124 |

| «ВТБ Пенсионный фонд» | 242 544 409,09023 | 9,57 | 5 615 612,59693 |

| «АПК-Фонд» | — | 11,53 | 128 858,23129 |

| «Большой» | 45 127 767,19274 | 9,88 | 6 654 426,69018 |

| «Сафмар» | 254 942 846,5577 | 8,18 | 8 502 101,60406 |

| «Телеком-Союз» | 1 442 121,1112 | (-7,58) | 21 194 733,00505 |

| «Будущее» | 256 074 688,38737 | (-15,95) | 2 775 632,78037 |

| «Социальное развитие» | 5 673 359,67294 | (-17,25) | 2 219 283,36904 |

Доходность пенсионных накоплений в ПФР

Управляющая компания Внешэкономбанка имеет в активе два портфеля: «Государственные ценные бумаги» и «Расширенный». Последний предполагает агрессивную стратегию инвестирования, а ГЦБ — консервативную. Причем расширенный портфель выбрали автоматически для тех людей, кто не высказывал никаких пожеланий, так называемых молчунов. А тем, кто осознанно воспользовался услугами этой фирмы, предлагают ГЦБ.

Расширенный также выбирают клиентам управляющих компаний негосударственной собственности, с которыми ожидается прекращение сотрудничества ПФР. То же самое происходит с пользователями негосударственных фондов, лишенных лицензий. Кроме того, выбрать эту стратегию можно самостоятельно, даже если первоначально вы пользовались другой.

Рассмотрим ситуацию, когда накопительная пенсия размером 100 тысяч рублей оставлена в УК ВЭБ в 2010 году.

Доходность пенсионных накоплений на базе портфеля «Расширенный» УК ВЭБ с 2011 по 2018 год.

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 5 % | 6 % | 105 000 |

| 2012 | 9 % | 7 % | 114 450 |

| 2013 | 7 % | 6 % | 122 458 |

| 2014 | 3 % | 11 % | 126 130 |

| 2015 | 12 % | 13 % | 141 262 |

| 2016 | 10 % | 5 % | 155 382 |

| 2017 | 8 % | 3 % | 167 806 |

| 2018 | 6 % | 4 % | 177 874 |

Агрессивная стратегия в среднем за 8 последних лет обеспечила доходность пенсионных накоплений в размере 7,5 %. То есть каждые 100 тысяч, вложенные в дело, заработали 78 тысяч рублей. По сравнению с показателями НПФ это больше, также превышает на 0,6 % величину инфляции и на 0,1 % показатели частных фондов. Складывается впечатление, что разумнее было как раз оставаться участником портфеля «Расширенный».

Однако портфель ГЦБ от ВТБ принес за этот же период более впечатляющую доходность – в среднем 7,9 %. Учитывая капитализацию процентов, на 100 тысяч накоплений вышло 82 тысячи прибыли. В итоге консервативная стратегия показала себя лучше.

Доход портфеля инвестиций ГЦБ УК ВЭБ с 2011 по 2018 год

| Год | Доходность, по ЦБ РФ | Рост цен, по Росстату | Как прирастали пенсионные накопления, руб. |

| 2011 | 6 % | 6 % | 106 000 |

| 2012 | 8 % | 7 % | 114 480 |

| 2013 | 7 % | 6 % | 122 488 |

| 2014 | -2 % | 11 % | 120 040 |

| 2015 | 13 % | 13 % | 135 692 |

| 2016 | 11 % | 11 % | 150 608 |

| 2017 | 11 % | 3 % | 167 174 |

| 2018 | 9 % | 4 % | 182 213 |

Вывод о неплохих результатах УК ВЭБ можно сделать при сравнении прибыльности этого фонда с доходностью ЧУК и НПФ, независимо от положения последних на рынке — будь то лидер или аутсайдер. У государства получилось сработать с результатом, превышающим средние показатели.

Но подобные выводы не являются правильными, ведь результаты деятельности одного фонда сравниваются с усредненными показателями рынка. Так, самые успешные управляющие компании и пенсионные фонды частной формы собственности показали результат, превосходящий таковой у ВЭБ: 9-10 % доходности в год.

Поэтому в приумножении пенсионных накоплений результат государства превышает средний, но уступает показателям лучших частных компаний и фондов. Доходность пенсионных накоплений у управляющей компании ВЭБ за восемь лет превышает инфляцию.

Выбор между ПФП и НПФ для размещения пенсионных накоплений

Если сравнивать по государственным гарантиям, то ПФР, определенно, менее рискованный способ сбережения. Однако в 2015 году НПФ дано право вступать в систему гарантирования прав застрахованных лиц, которая очень похожа на Агентство страхования вкладов. Членами этой организации являются 38 НПФ. Если негосударственный пенсионный фонд обанкротится, то аккредитацию у него также заберут. Средства вкладчиков возместятся благодаря страховке, после чего их переведут в ПФР.

Однако есть и причины, по которым граждане не в полной мере доверяют государству:

- замороженная на длительный срок накопительная пенсия (уже 6 лет);

- реформы в пенсионной системе далеки от прозрачности;

- накопления в ПФР переведены на представление не в денежной форме, а в виде баллов.

Ведь если накопительная пенсия присоединена к страховой, какое может быть накопление? Средства пенсионного фонда лишь на бумаге индексируются в соответствии с официальной инфляцией. Создается красивая внешняя картинка по сравнению с убытками НПФ, особенно во время экономических кризисов. Такую аргументацию используют чиновники, выступающие против накопительной пенсии. Вице-премьер Ольга Голодец одна из них. Они апеллируют к рискам НПФ оказаться банкротами.

Но так как правительство очень часто изменяет принципы создания пенсионных накоплений, то появляются не менее высокие риски остаться в категории «молчунов». Сильнее же всего народ беспокоит тот факт, что никто не берется спрогнозировать стоимость аккумулированных на счете баллов в момент выхода на заслуженный отдых.

Рассмотрим, почему может быть привлекательным пенсионный фонд, созданный в частном порядке:

- Прошло достаточно времени, чтобы сделать вывод о несостоятельности финансовой модели ПФР. Государство стремительно беднеет, поэтому индексация не может компенсировать инфляционного обесценивания пенсионных накоплений.

- Негативно сказываются на привлекательности государственного пенсионного фонда также бесконечные изменения в правилах учета.

- В ситуации экономического роста, который неминуемо вернется, показатели доходности пенсионных накоплений в частных фондах всегда выше, чем у ПФР, и выше инфляции. За десятилетний период статистика частных фондов лучше государственных, если оценивать по прибыльности. Так, у НПФ это 80–100 %; УК ВЭБ — 50 % для базового портфеля, состоящего из государственных бумаг, до 80 % для расширенного.

- Располагает к НПФ инициатива по вводу индивидуального пенсионного капитала (ИПК), реализованная еще в 2019 году. Согласно ей предполагается перейти от обязательного пенсионного страхования к добровольному.

- Риск банкротства, особенно вероятный для небольших фондов.

- Некоторые частные фонды имеют доходность меньше инфляции. Это касается тех, которые вложились в убыточные бумаги «Бинбанка» и «Открытия».

- Смена одного НПФ на другой выгодна только через пятилетний период. Если уйти раньше, начисленный доход от инвестиций будет утрачен. При этом в 2017 году фонды сменили около 2 млн плательщиков. Финансовые потери людей от этого шага составили 33 млрд рублей.

Причина того, что ранее никак не проявлявшие активность люди перешли в негосударственные пенсионные фонды, проста — большое недоверие к государственной системе пенсионного страхования. Кроме того, НПФ много усилий тратят на привлечение клиентов. Однако сами по себе уговоры и обман не дали бы столь крупных результатов. Ведь у населения сохраняется по умолчанию недоверие к негосударственным организациям.

Но в нынешних реалиях государству доверяют в меньшей степени, чем частникам. Очень большой репутационный урон ПФР нанесло решение о заморозке пенсионных накоплений, а также переход на систему баллов вместо реальных денег. Ежегодные изменения в правилах начисления пенсий формируют у будущих пенсионеров большие опасения. Мало кто уже верит, что государство сможет качественно реформировать пенсионную систему, чтобы каждый человек смог к выходу на отдых получать достаточные выплаты.

В такой ситуации будущее у каждого в руках: чем раньше начать откладывать и инвестировать часть своих доходов, тем больше удастся скопить к моменту ухода на заслуженный отдых.

Читайте также: