Как уменьшить налог усн доходы минус расходы на взносы пфр

На данный момент в Российской Федерации ИП платят налоги по упрощенной системе: сдают итоговую отчетность, экономят на налогах, проходят быструю регистрацию, чтобы не платить другие налоги. Все это позволяет снизить налоговую нагрузку. Сегодня возможно также снизить расходную часть УСН на взносы по страхованию жизни. Как посчитать ИП УСН доходы минус расходы, уменьшение УСН на страховые взносы для работодателя с подчиненными и без них, сколько вычет в этом случае и другое написано ниже.

Уменьшается ли налог УСН на сумму фиксированных платежей ИП

Снижение налога возможно по нормативу 346.21. Все права налогоплательщика, который пользуется не полной, а упрощенной системой налогообложения, зафиксированы там. В положении есть подпункт 3.1, по которому ИП, у которых нет работников и их деятельность облагается 6% налогов, могут уменьшить пошлину. Происходит это на то количество средств, которое они уплачивают в отделение ПФ РФ. При этом ограничений ИП на УСН (доходы минус расходы) уменьшения на страховые взносы нет, то есть полностью уменьшать можно даже на 100% и к выплате УСН останется 0 рублей.

Вычет по отчислениям в ПФ РФ на ИП УСН доходы

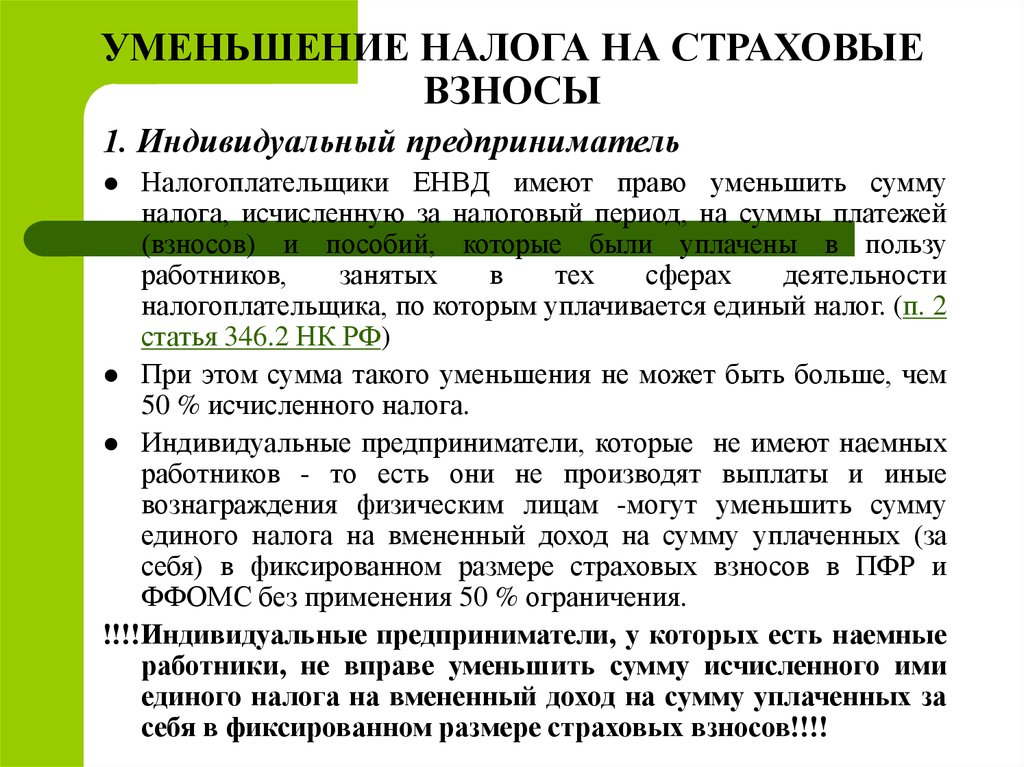

Для ИП работодателя

Если предпринимателем были применены услуги работников, то снижение отчислений в межрайонной федеральной налоговой инспекции возможно. Происходит это на внесенные в отделение Пенсионного Фонда (ПФР) деньги за них, только не больше, чем на 50 процентов от уплаты. При этом применять уменьшение налога на количество своих внесенных взносов в отделение ПФ РФ он может, имея у себя в компании людей, но если снижение будет не более 50% от уплаченной суммы.

Внимание! Деньги за себя работодателю вносить необязательно. По этой причине, даже если он будет поставлен на соответствующий учет, то сокращаться налоговая загрузка не будет. Сборы на добровольной основе не вычитаются.

Таким образом, в ответ на то, как ИП уменьшить налог по УСН, предпринимателю – на сумму страховых взносов, можно ответить, что лицу, имеющему команду, можно сделать это на размер исчислений:

- За себя;

- За работников предприятия;

- За больничные листы в 3 суток, которые работодатель оплачивает из своего кармана;

- За людей, которые потеряли трудоспособность и были добровольно застрахованы.

Возможно ли снизить налоги по УСН

Также уменьшение возможно, если ИП имеет доход больше 300 тысяч рублей и вносит налоги в отделение Пенсионного Фонда РФ в размере 1 процента.

Что касается вопроса ставок взносов в государственные и негосударственные отделения, какие работают на территории Российской Федерации, то они в 2019 году остались такими же, как и в прошлом году. Вычислить их можно на официальном сайте компании, в любом налоговом органе или в Налоговом кодексе РФ.

Без работников

Снизить налог индивидуальному предпринимателю, который действует в рамках упрощенной системы обложения налогами и не имеет команды, в нынешнем году можно на тот размер исчислений, который он внес в Пенсионный фонд Российской Федерации за себя. Кроме того, он может вернуть часть выплат за взносы в фонд медицинского страхования и в ПФ РФ, если сумма его прибыли равна более 300 000 рублей. Иные виды внесенных исчислений, сокращений и возвращения по ним денег не предусматривается.

Что нужно

Если фирма находится на упрощённых условиях налогообложения и платит пошлины в объеме 15% от прибыли, то учредитель обязательно должен фиксировать оплату взносов в налоговые органы в своих доходных и расходных книгах.

Если расходов больше, то налог станет составлять менее 1% от всей суммы за период предоставления отчетности в налоговые органы. Налоги при упрощенной схеме в отчетности предоставляются в налоговые органы один раз в год. Компании и ИП выплачивают налог:

- обычный — 15% выручки;

- минимальный — 1% прибыли.

Внимание! В случаях, когда первый меньше, чем второй, то оплата первого производится по минимальной процентной ставке. При этом сумма выплат, направленная в Пенсионный Фонд РФ и другие страховые социальные фонды, не берется в расчет и не изымается.

Но, необходимо знать, какая разница включена в расходную часть отчетности. Также факт, что при оплате минимального налога будут учтены авансовые бюджетные перечисления, какие были сделаны на протяжении 365 дней. Переплата по ним будет засчитана для авансов в новом году.

Виды налогов ИП

Процедура вычета на упрощенке

Рассчитывается сумма специального вычета из налоговых органов, исходя из той суммы зачета, которая была уплачена по факту. При этом итог может быть нулевым, если взносы равняются сумме платежа по авансу. Но если исчисления смогли превысить налоговую сумму, то возвращаться они не будут. Тогда предпринимателю нужно будет просто подать нулевую отчетность, учитывая сумму налогового вычета. Чтобы рассчитать авансовый платеж и налоговые вычеты лица, не имеющего работников и имеющего их, нужно воспользоваться специальной формулой: АП = ДП х НС – УАП – УСВ, где АП – авансовый платеж; ДП – доход за отчетный период; НС – налоговая ставка 6%; УАП – уплаченные ранее авансы; УСВ – уплаченные деньги в ПФ РФ за отчетный период.

Чтобы оформить налоговый вычет и уменьшать впоследствии налоги, достаточно вписать в данные налоговой декларации КНД 1152017 о том, что было уплачено. При этом, чтобы вычет был учтен, на 3 странице бланка на строчках от 140 до 143 следует вписать цифры перечислений в ФНС, которые были сделаны за конкретный период отчетности. Подачу декларации, учитывая налоговые вычеты, нужно сделать в установленные сроки по обычным правилам, лично, по почте или с помощью интернета на официальном сайте федеральной налоговой службы.

Вычет по упрощенке

Пример уменьшения налога

Примеров того, как может быть произведен вычет по налогам на упрощенке, много. Допустим, индивидуальный предприниматель за первые 365 дней своей карьеры смог получить 140 000 рублей, не привлекая для этого дела других наемных работников. Он оплатил 8000 рублей в ПФ РФ в 2019 году. Сумма аванса равна: 140 000 * 6 процентов = 8400 рублей. Налог с учетом вычетов этих внесенных денег будет равен всего 400 рублей. В случае прибыли бизнесмена в 300 000 рублей, после того, как календарный год закончится, ему нужно уплатить дополнительных 1% от лимита. Эта сумма также может быть уменьшена, но уже в 2020 году. Важно понимать, что вычет может быть произведен в большей степени, если авансовые платежи делать каждый квартал больше.

Приводить пример снижения пошлины для ИП на упрощёнке, имеющего работников, не нужно, поскольку все это рассчитывается так же. Принимаются во внимание перечисления как за ИП, так и за команду.

В целом, возвратить уплаченный налог в отделение ПФ РФ за год работы на упрощёнке можно по закону. Если ИП один в компании, то возвращать что-то может лишь за себя, если с другими людьми, то и за них.

Упрощенная система налогообложения – прекрасная возможность снизить налоговую нагрузку для малого бизнеса. Причем низкие ставки – это не единственная льгота на УСН. Уменьшение налога на сумму страховых взносов, перечисленных за работников или ИП за себя, позволяет дополнительно снижать платежи в бюджет. Как это сделать легальным путем? Расскажем всё в подробностях и с примерами.

Что облагается налогом на УСН

Для начала немного теории. На упрощенной системе два разных объекта налогообложения:

- доходы;

- доходы, уменьшенные на расходы.

В первом случае налогом облагаются полученные доходы (от реализации товаров, работ, услуг, а также некоторые внереализационные). Расходы, даже необходимые для бизнеса, в расчет не принимаются. Стандартная ставка на УСН Доходы – 6%, но субъекты РФ вправе снижать ее до 1%.

Во втором случае доходы перед налогообложением уменьшаются на расходы: доказанные, экономически обоснованные и входящие в перечень статьи 346.16 НК РФ. То есть налоговой базой являются не все доходы, а разница между доходами и расходами. Обычная ставка для этого варианта УСН – 15%, при этом многие регионы по некоторым видам деятельности снижают ее до 5%.

Какие страховые взносы платят на УСН

Страховые взносы – это платежи на пенсионное, медицинское и социальное страхование физических лиц. Работодатели перечисляют взносы за своих работников, а ИП – сами за себя. Учредители ООО, если они не включены в штат, взносы за себя не платят.

Совокупный тариф страховых взносов в общем случае составляет 30% от выплат работникам. Дополнительно взимается взнос на страхование от травматизма и профзаболеваний по ставке от 0,2% до 8,5% (зависит от класса профессионального риска основного вида деятельности бизнеса).

Суммы взносов ИП за себя установлены в фиксированной сумме. В 2019 году это 36 238 рублей, а в 2020 – 40 874 рубля. Если годовой доход предпринимателя превысит 300 000 рублей, то надо перечислить дополнительный взнос – 1% от дохода свыше этого лимита. Эти платежи обязательны для всех систем налогообложения, кроме налога на профессиональный доход (НПД вправе применять только ИП без работников).

И хотя взносы – это не налоги, но они существенно влияют на общую фискальную нагрузку бизнеса. Поэтому НК РФ разрешает учитывать взносы, уплаченные за работников и предпринимателей, на всех режимах, кроме ПСН.

Почему налог УСН можно уменьшать на уплаченные взносы

Итак, мы разобрались, какие налоги и взносы платят упрощенцы. Но выше мы уже отметили, что на упрощенке с объектом «Доходы» никакие расходы в расчет не принимаются. Можно ли уменьшить налог УСН на уплаченные взносы? На каком основании?

Да, можно, и об этом прямо сказано в статье 346.21 НК РФ: «Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде».

Что касается варианта «Доходы минус расходы», то уменьшение УСН на сумму страховых взносов происходит на основании 346.16 НК РФ. Расходы на страхование перечислены в перечне затрат, которые можно учитывать при расчете налоговой базы.

Важный нюанс: на УСН Доходы уменьшается сумма самого исчисленного налога, а на УСН Доходы минус расходы – налоговая база, с которой взимается налог.

Имеет ли значение, за какой период начислены взносы? Нет, главное, когда они были реально перечислены. Например, дополнительный взнос ИП с дохода, полученного в 2019 году, может быть оплачен до 1 июля 2020 год. При этом учитываться эта сумма будет для налогов, начисленных на доходы 2020 года.

Еще одна частая ситуация – ИП не успел перечислить взносы в фиксированном размере до конца текущего года, а заплатил их уже в январе следующего. Например, в письме Минфина от 04.03.19 № 03-11-11/13909 рассмотрена ситуация, когда предприниматель заплатил взносы за 2018 год в начале 2019. Ведомство подтвердило, что страховые платежи, перечисленные за прошлый год, уменьшают налог УСН, но только тот, который начислен в 2019 году.

Вы можете узнать, как уменьшить налог на перечисленные страховые взносы, обратившись на бесплатную консультацию по налогообложению.

Примеры уменьшения УСН на взносы

Порядок уменьшения УСН на сумму страховых взносов в 2019 году зависит от объекта налогообложения и наличия работников.

Обратите внимание: для простоты в примерах приводятся расчеты с годовой суммой налога, без разбивки на авансовые платежи. Но общая сумма налоговых платежей будет той же самой.

Пример 1. Уменьшение налога для ИП на УСН Доходы без работников

Это как раз тот случай, когда на вопрос, можно ли уменьшить налог на страховые взносы за себя до нуля, ответ будет положительным. Дело в том, что НК РФ позволяет ИП без работников учитывать все перечисленные взносы и снижать налог без ограничений.

Предположим, предприниматель заработал в 2019 году 650 000 рублей. Исчисленный налог по ставке 6% составит 39 000 рублей. Теперь посчитаем, сколько взносов за себя должен заплатить ИП при таких доходах:

- фиксированная сумма — 36 238 рублей;

- дополнительный взнос – (650 000 – 300 000) * 1% = 3 500 рублей.

Общая сумма взносов в размере 39 738 рублей была перечислена в течение 2019 года, поэтому исчисленный налог уменьшается полностью (39 000 – 39 738)

Рассказываем, как индивидуальным предпринимателям и обществам с ограниченной ответственностью законно уменьшить налоговые выплаты на УСН со ставкой «Доходы минус расходы»

Сократить единый налог при УСН можно за счет:

1. Уменьшения доходов.

2. Увеличения расходов.

3. Убытков прошлых лет.

4. Использования пониженных ставок.

Не будет учитываться в доходах кредит или заем. Обращайте внимание на формулировки в платежках. Будьте внимательны, нельзя просто изменить назначение платежа и написать вместо оплаты за товар — «предоставлен заем». Фиктивные займы легко распознаются. Заем должен быть реальным и не прикрывать собой оплату за товар или услугу.

Если вы пошли на поводу у заказчика и выписали ему счет-фактуру с НДС, то этот НДС вы просто отдадите в бюджет. В доходы включать его не надо.

Расходы при УСН регулируются Налоговым кодексом, статьей 346, пунктом 1. Расходы учитываются при выполнении нескольких условий:

1. Расходы экономически обоснованы.

2. Расходы связаны с получением дохода.

3. Расходы документально оформлены.

4. Расходы оплачены и оприходованы.

Авансы, оплаченные поставщикам, в расходы не включаются, следует дождаться их оприходования.

Обратите внимание, что перечень расходов в статье 346, пункте 1 — закрытый. Это означает, что если производимых компанией затрат нет в этом перечне, то и уменьшить на них базу для налога нельзя.

Следует внимательно изучить данный перечень и сравнить свои расходы с ним. Можно оформлять договоры и другие документы на услуги сразу с нужными формулировками, чтобы избежать споров с налоговыми органами. Например, консультационных расходов в перечне нет. Но есть бухгалтерские, аудиторские и юридические. Если ваши расходы по смыслу являются такими, то лучше сразу их правильно обозначить в договоре.

ИП могут включать в расходы также оплаченные в текущем году фиксированные страховые взносы («за себя»), а также взносы в ПФ 1% (с дохода свыше 300 000 рублей).

В расходы включается стоимость приобретаемых основных средств. Но не сразу. Стоимость включается в расходы в течение отчетного года равными долями. Условия включения: основное средство должно быть оплачено, оприходовано и введено в эксплуатацию. Учесть стоимость основного средства в расходах можно только в текущем году, переносить расходы на другой отчетный период нельзя. Если основное средство оприходовано, но оплачивается частями (есть рассрочка), то включению в расходы текущего года подлежит каждая сумма такой оплаты отдельно.

Например, оприходовали основное средство в 1 квартале 2019 года на сумму 500 000 рублей, оплачиваем:

- 2 квартал 2019 года = 100 000 рублей;

- 3 квартал 2019 года = 200 000 рублей;

- 4 квартал 2019 года = 150 000 рублей;

- 1 квартал 2020 года = 50 000 рублей.

- 1 квартал 2019 года = 0;

- 2 квартал 2019 года = 100 000 ÷ 3 = 33 333,33 рубля;

- 3 квартал 2019 года = 33 333,33 + 200 000 ÷ 2 = 133 333,33 рубля;

- 4 квартал 2019 года = 33 333,34 + 200 000 ÷ 2 + 150 000 = 283 333,34 рубля;

- еще 50 000 рублей идут на следующий год.

Переносить расходы этого года на следующий год нельзя. Но можно учесть убыток прошлых лет в следующих отчетных периодах (в течение 10 лет). Только не забудьте хранить документы на весь срок списания этого убытка + 4 года.

Часто компании на УСН, получив реальный убыток от своей деятельности, боятся его показывать в декларации и думают, что учтут это в следующем году. Но так делать запрещено. Поэтому если вы не заявили убыток в текущем году, в будущем году эти расходы учесть нельзя.

Причем, вы сами решаете, в каком году воспользуетесь уменьшением налоговой базы на сумму убытка. Но срок списания такого убытка — не более 10 лет.

Ставка УСН «Доходы минус расходы» — 15%. Но в разных регионах могут быть установлены свои ставки (более льготные).

Например, в Санкт-Петербурге установлена для всех видов деятельности ставка 7%. А в Томской области установлена ставка 5% для организаций-резидентов особой экономической зоны технико-внедренческого типа, созданной на территории города Томска, и для резидентов территории опережающего социально-экономического развития «Северск».

Необходимо внимательно изучить региональное законодательство.

Уменьшение налога УСН

Похожие публикации

Упрощенная система (УСН) ― наиболее используемый режим налогообложения среди представителей малого бизнеса. Для многих ООО и ИП актуальным остается вопрос: допустим ли налог к уменьшению в декларации по УСН? Как влияет выбранный объект налогообложения на возможность сократить итоговую сумму платежа? Разберемся в этой статье.

Уменьшение налога по УСН на страховые взносы

УСН по сути своей представляет специальный налоговый режим, дающий возможность плательщикам налога упростить процедуру определения облагаемой базы. При этом главной задачей остается максимальное снижение налоговой нагрузки на экономические субъекты. Одним из доступных способов при выполнении этой задачи является уменьшение налога УСН на сумму страховых взносов.

Существует 2 различных метода применения упрощенного режима. Расчет налога зависит от выбранного объекта налогообложения:

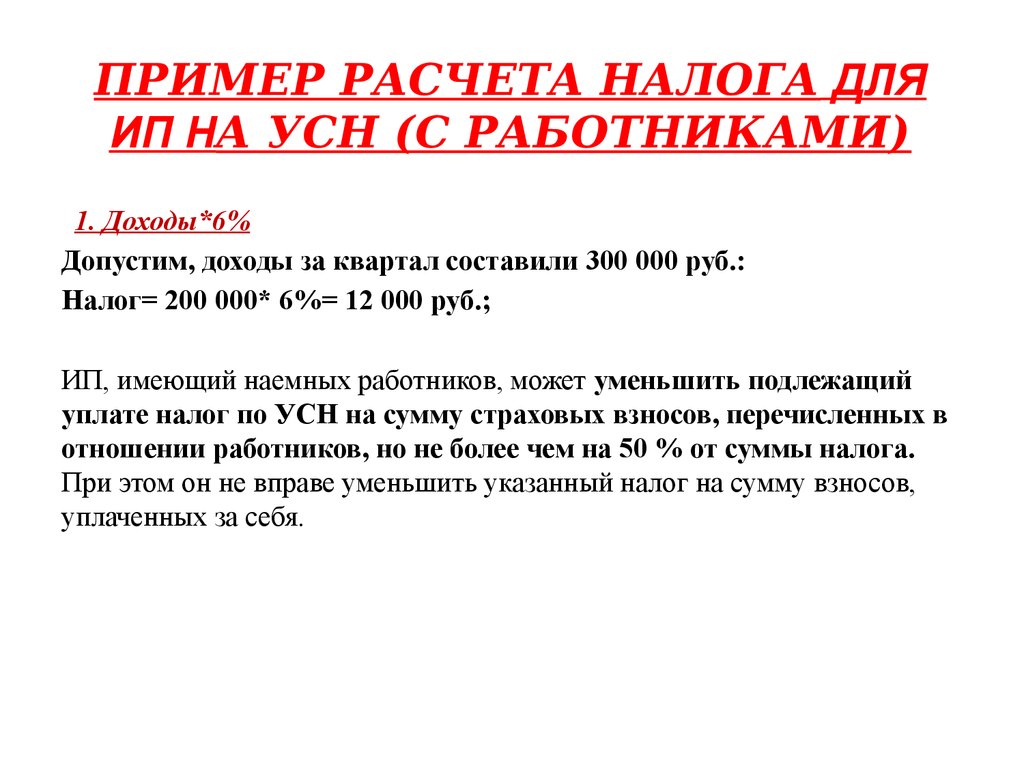

- Налог 6% при выборе объекта «Доходы». Текущие расходы в расчет не берутся. При УСН 6 процентов уменьшение налога возможно за счет перечисленных страховых взносов и оплаты больничных в части затрат работодателя. Подходит для субъектов с небольшой долей расходов.

- Налог 15% для объекта «Доходы, уменьшенные на величину расходов». Учитываются все разрешенные при УСН затраты, подтвержденные экономической целесообразностью и документально. Допускается, например, при расчете УСН уменьшение за счет налога на землю. В этом варианте возможны случаи, при которых за счет высокой доли затрат могут быть получены убытки или небольшая прибыль. В таких случаях налог рассчитывается как минимальный, равный 1% от суммы доходов. Уменьшение минимального налога УСН на страховые взносы не предусмотрено.

Таким образом, некоторые виды расходов допускается учитывать при разных объектах налогообложения. На УСН «доходы» уменьшение налога происходит за счет перечисленных страховых выплат. То есть организация или ИП на УСН «доходы» с работниками уменьшение налога производит благодаря начисленным и перечисленным взносам в фонды на заработную плату.

Пример

ООО «Василек» применяет упрощенку с объектом «доходы». В Обществе трудятся 2 сотрудника. Зарплата одного из них составляет 18 000, зарплата другого – 23 000. За 1 квартал 2017 года ООО заработало 730 000 рублей.

Для упрощения примера, наше ООО льготы при уплате страховых взносов не имеет.

С суммы зарплаты сотрудников необходимо исчислить НДФЛ и страховые взносы на ОПС, ОМС, взносы на соцстрахование по временной нетрудоспособности и беременности и родам, а также взносы на травматизм.

18 000 + 23 000 = 41 000 руб. (сумма заработной платы сотрудников)

41 000 х 13% = 5330 (исчислен НДФЛ)

41 000 х 22% = 9020 (исчислены взносы в ПФР)

41 000 х 5,1% = 2091 (исчислены взносы в ФОМС)

41 000 х 2,9% = 1189 (исчислены взносы в ФСС)

41 000 х 0,2% = 82 (исчислены взносы на травматизм)

Зарплата в течение квартала у работников не менялась. Все взносы были уплачены в течение квартала, общая сумма их составила:

(9020 + 2091 + 1189 + 82) х 3 = 37 146 руб.

Налог по УСН «доходы» составляет 6% без учета страховых взносов:

730 000 х 6% = 43 800 руб.

ООО имеет право уменьшить сумму налога на сумму уплаченных страховых взносов, но не более чем на 50%, т.е. не больше, чем в 2 раза: 43 800 х 50% = 21 900. Сумма, которую ООО уплатила по страховым взносам сотрудников, больше. Налог по УСН можно уменьшить на 21 900. Соответственно сумма УСН к уплате составит 21 900.

Уменьшение налога УСН «доходы минус расходы»

Страховые взносы как расходы учитываются при упрощенной системе при любых объектах налогообложения. Если субъект рассчитывает налог в размере 15%, начисления на заработную плату входят в состав допустимых затрат. Исключение ― на страховые взносы при УСН 1 процент от дохода уменьшение налога не происходит.

В остальных случаях при расчете налога исходя из полученных доходов, уменьшенных на сумму расходов, страховые взносы уменьшают налогооблагаемую базу. Но для этого, согласно положениям ст. 346.17 НК РФ, затраты должны быть фактически произведены.

Помимо страховых взносов, налогоплательщики, выбравшие объект «доходы за минусом расходов», вправе уменьшить налог и на иные затраты, перечень которых перечислен в ст. 346.16 НК РФ. Список закрытый, расширению не подлежит. Таким образом иные расходы, не вошедшие в список, повлиять на итоговый размер не могут. В числе допустимых затрат встречаются следующие:

- приобретение и ремонт основных средств;

- материальные затраты;

- арендные платежи;

- оплата труда работников;

- суммы НДС в стоимости приобретаемых товаров и услуг;

- таможенные платежи;

- командировочные выплаты;

- расходы на бухгалтерское обслуживание;

- почтовые расходы;

- суммы уплаченных налогов и сборов согласно требованиям главы 26.2 НК РФ.

- обслуживание ККТ;

- иные виды затрат в соответствии со ст. 346.16 НК РФ.

При выборе объекта УСН 6 процентов, уменьшение налога в 2017 году по-прежнему возможно лишь на сумму уплаченных страховых взносов и сумм по больничным листам в части расходов за счет работодателя.

Уменьшение налога УСН ― ИП

Предприниматели, также, как и юридические лица, вправе применять УСН, если условия соответствуют требованию законодательства. Уменьшение итоговой суммы налога происходит на общих основаниях.

Однако для некоторых предпринимателей действует дополнительное обстоятельство. Выбравшие УСН «доходы» ИП без работников, уменьшение налога могут осуществить на все 100% за счет уплаченных фиксированных платежей по страховым взносам. Наличие наемных сотрудников такого права предпринимателей лишает. ИП на УСН 6% с работниками уменьшение налога производят на общих основаниях ― не более 50% от первоначальной суммы.

Если предпринимателем выбран объект налогообложения «доходы, уменьшенные на величину расходов», условия признания затрат остаются, как и для юридических лиц. В этом случае ИП на УСН с работниками уменьшение налога проводят в полном объеме.

Таким образом, применение упрощенного режима налогообложения учитывает совершенные затраты для снижения налогооблагаемой базы. Однако в случае использования УСН 6%, уменьшение налога возможно только за счет перечисленных страховых взносов.

- На какие выплаты возможно сократить налог

- Как провести уменьшение налога УСН на сумму страховых взносов организациям и ИП с работниками

- Как сократить налог по упрощенке «доходы» 6 процентов без работников

- Как отражается налог к уменьшению в декларации по УСН

- Возможно ли уменьшение минимального налога УСН на страховые взносы?

- Итоги

На какие выплаты возможно сократить налог

Для тех субъектов, кто решил применить УСНО, существуют два варианта выбора объекта:

- «доходы минус расходы» 15% — определение налоговой базы с учетом понесенных затрат;

- «доходы» 6% — облагаемой базой является вся выручка без учета произведенных издержек.

Непосредственно сделать уменьшение налога УСН ИП и организаций возможно только при варианте «доходы». Для этого из уже рассчитанной суммы налога вычитаются некоторые платежи, которые имели место по факту в том же отчетном периоде (п. 3.1 ст. 346 21 НК РФ). Это:

- обязательные взносы на пенсионное, медицинское и соцстрахование по материнству, уплаченные с начислений работникам по найму и ИП за себя при отсутствии наемных сотрудников;

- оплаченные за счет средств работодателя больничные пособия, за исключением несчастных случаев и производственных травм;

- торговый сбор;

- платежи по ДМС при определенных условиях (страховые организации должны иметь лицензии, сумма выплат работнику не может быть выше размера больничного пособия согласно ст. 7 закона от 29.12.2006 № 255-ФЗ).

Как уменьшить налоги при совмещении УСН и ЕНВД, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Субъекты на 15% УСНО фиксируют свои затраты в КУДиР кассовым методом. Страховые взносы и оплата больничных листов учтены в этих затратах и не могут вторично вычитаться из налога.

Как провести уменьшение налога УСН на сумму страховых взносов организациям и ИП с работниками

Делая расчет аванса или самого налога, нужно помнить о следующем:

- учитываются только те платежи страховых взносов, которые фактически были произведены в течение отчетного времени;

- вычитание может делаться только в размере начисленных сумм взносов, переплата не может быть учтена в данном случае;

- оплата задолженности в фонды, образовавшейся за прошлые годы, может быть принята к сокращению налога;

- применить данный способ можно, только используя те суммы страховых выплат, которые были начислены во время деятельности упрощенки.

Таким образом, формула авансового платежа упрощенца будет включать уменьшение налога по УСН на страховые взносы и выглядеть так:

Налог УСН = Доход × Ставка – Сумма вычетов – Уже сделанные авансы за отчетный промежуток времени

Законодательством предусмотрен лимит суммы, подлежащей вычитанию. Для ООО на УСН и ИП с наемными сотрудниками он составляет 50%. То есть уменьшение налога УСН «доходы» ИП с работниками в данном случае можно сделать на произведенные взносы, не превышающие половину суммы рассчитанного налога для упрощенца.

Также нужно обратить внимание на то, что вычитать можно только суммы перечислений, уплаченные за тех сотрудников, которые были задействованы в видах деятельности, находящихся на спецрежиме. Если работники выполняют функции, относящиеся к разным системам налогообложения, то ведется раздельный учет расходов и доходов, включая страховые взносы для уменьшения налога УСН - доходы с работниками.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы уменьшили налог на величину страхвзносов за работников. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как сократить налог по упрощенке «доходы» 6 процентов без работников

Уменьшение налога УСН «доходы» ИП без работников делает только с себя в фиксированной минимальной сумме в полном объеме при условии уже произведенных перечислений страховых взносов:

- на ОПС и ОМС предпринимателем за себя — 40 874 за 2020 год (36 238 руб. за 2019 год, 32 385 руб. за 2018 год);

- на ОПС за себя в размере 1% от дохода — больше 300 000 руб.

В результате к уплате может получиться ноль. Если сумма уплаченных взносов превышает авансовый платеж, то возмещение или перенос переплаты для зачета в следующем году законом не предусмотрены.

Рекомендуется фиксированные платежи в фонды проводить ежеквартально, чтобы уже в течение года учитывать эту сумму и не переплачивать налог.

Узнать больше о лимите уплаты страховых взносов можно здесь.

Как отражается налог к уменьшению в декларации по УСН

Чтобы были учтены расходы, разрешенные законодательством для вычета из налога, их необходимо показать в декларации по упрощенке в специальном для этого разделе 2.1.1, в котором проводится расчет при объекте «доходы».

В строках 130–133 нужно записать только суммы рассчитанных авансов нарастающим итогом за год.

Строки 140–143 должны включать фактически уплаченные суммы во внебюджетные фонды, оплаты по больничным листам, которые разрешены как допустимые расходы для вычитания из налога.

Если имеются наемные работники, то строки 140–143 не могут быть больше половины соответствующих строк 130–133. Если работников у ИП нет, то в случае, когда взносы превышают рассчитанный налог, данные этих строк равны сумме сбора в бюджет.

В разделе 2.1.2 указывается величина торгсбора, которая также приводит к уменьшению налога УСН 6 процентов (п. 8 ст.346.21 НК РФ) при условии, что лицо состоит на учете как плательщик данного сбора.

Возможно ли уменьшение минимального налога УСН на страховые взносы?

Если компания или предприниматель находится на спецрежиме с обложением 15%, то упрощенец обязан фиксировать данные своей коммерческой деятельности в книге доходов и расходов.

Если расходы окажутся значительными и налог составит меньше 1% от общей суммы дохода за весь отчетный период, то сумма налога должна быть уплачена исходя из правила минимального налога — 1% от всей выручки, даже если результатом деятельности явились убытки.

Налог при УСН исчисляется по результатам деятельности за год. Для компаний и ИП с УСН по ставке 15% рассчитываются два платежа:

- обычный — по схеме вся выручка за вычетом произведенных затрат, умноженная на ставку;

- минимальный — 1% от выручки.

Если обычный налог оказался меньше минимального, то к оплате принимается минимальный налог, из которого никоим образом не вычитается сумма произведенных выплат в фонды.

Однако следует знать, что:

- разницу между обычным и минимальным налогами можно будет включить в расходы по результатам следующих отчетных лет;

- при фактической оплате минимального платежа учитываются авансовые взносы в бюджет, сделанные в течение отчетного года, переплата засчитывается для оплаты авансовых платежей в следующем году.

Подробнее о расчете налога при упрощенке читайте в статье «Единый налог при упрощенной системе налогообложения УСН».

Итоги

Хозсубъектам, применяющим упрощенку, необходимо знать о возможности уменьшения налога УСН «доходы» и правилах его применения, чтобы вовремя облегчить налоговое бремя и использовать деньги в своем бизнесе.

![]()

Одним из традиционных способов снижения налоговой нагрузки для ИП является уменьшение налогов на сумму страховых взносов «за себя». В 2020 году в эту процедуру были внесены изменения в связи с переносом дат платежей взносов из-за COVID-19. Руководитель компании «Авирта» Марат Самитов объяснил, какие расчеты актуальны в 2020 году.

Чтобы ответить на этот вопрос, сначала разберемся в том, как переносились из-за пандемии COVID-19 даты платежей страховых взносов «за себя», обязательных для уплаты ИП в 2020 году.

Срок уплаты страховых взносов ИП «за себя» за 2019 год

Дополнительные взносы в размере 1% в ПФР за 2019 год предпринимателям из не пострадавших отраслей нужно было оплатить до 1 июля 2020 года. Для ИП из наиболее пострадавших отраслей, включенных в реестр субъектов МСП по состоянию на 1 марта 2020 года, срок оплаты 1% в ПФР был сдвинут до 2 ноября 2020 года.

Срок уплаты страховых взносов ИП «за себя» за 2020 год

Что касается платежей за 2020 год, то ориентируйтесь на следующие даты:

- взносы в фиксированном размере «за себя» за 2020 год надо перечислить ИП до 31 декабря 2020 года;

- дополнительный взнос 1% в ПФР с доходов, превышающих 300 тысяч рублей за 2020 год предприниматели имеют право оплатить не позднее 1 июля 2021 года.

Как можно уменьшить сумму страховых взносов, подлежащих к уплате в 2020 году

Вне зависимости от того, ведет ИП деятельность или нет, взносы платить нужно. Меньше взносов имеют право оплатить только те ИП, которые, например, ушли в армию, декрет, ухаживают за инвалидом или престарелым родственником (пункт 7 статьи 430 НК РФ). Для этого им необходимо подать в ФНС соответствующее заявление.

Бланк заявления об освобождении от уплаты страховых взносов можно найти в письме ФНС России № БС-4-11/11018@ от 7 июня 2018 года.

Если вы не относитесь к перечисленным категориям, то единственный способ не платить взносы — сняться с учета в ФНС в качестве ИП. Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, то есть с момента госрегистрации (пункт 1 статьи 23 ГК РФ) и до момента прекращения деятельности и исключения из ЕГРИП.

Чтобы сняться с учета, необходимо подать в инспекцию заявление о закрытии ИП. В таком случае заплатить страховые взносы за себя необходимо в течение 15 дней после снятия с учета (пункт 5 статьи 432 НК РФ).

Предприниматели из кризисных отраслей оплачивают меньше фиксированных взносов в ПФР за 2020 год. Сумму фиксированных пенсионных взносов им уменьшили на МРОТ — 12 130 рублей. Поэтому вместо 32 448 рублей. ИП из наиболее пострадавших отраслей должны заплатить 20 318 рублей.

Как на УСН «Доходы» уменьшить единый налог на сумму страховых взносов

ИП на УСН «Доходы», не имеющий работников, вправе уменьшить на взносы за себя, уплаченные с начала года. За какой период они начислены — неважно, то есть за 2020 год налог можно уменьшить на взносы, оплаченные в 2020 году и за 2019 год и за 2020 год (письмо Минфина № 03-11-11/9182 от 11 февраля 2020 года).

Например, в июле 2020 года ИП заплатил дополнительные взносы за 2019 год. Налог за 2019 год они не уменьшают, но можно уменьшить авансовый платеж за 3 квартал 2020 года.

При этом если уплаченные в 2020 году страховые взносы окажутся больше начисленного УСН за год, то налог платить не придется совсем, он будет равен нулю.

Расчет на наглядном примере:

Доходы ИП без работников в 2020 года поквартально составляют 120 тысяч рублей. В июне 2020 года он заплатил дополнительный взнос на ОПС за 2019 год — 1 800 рублей, в декабре 2020 года фиксированный платеж — 40 874 рублей.

Расчет авансового платежа за 1 квартал 2020:

Страховые взносы ИП не платил, уменьшать налог не на что, поэтому всю сумму рассчитанного авансового платежа 7 200 рублей ему нужно оплатить (120 000 рублей × 6%).

Расчет авансового платежа за полугодие

Рассчитанный единый налог 14 400 рублей ((120 000 рублей + 120 000 рублей) × 6%). После уменьшения на оплаченные взносы сумма УСН равна 5 400 рублей (14 400 рублей – 1 800 рублей – 7 200 рублей).

Расчет авансового платежа за 9 месяцев

Рассчитанный единый налог — 21 600 рублей ((120 000 рублей + 120 000 рублей + 120 000 рублей) × 6%). После уменьшения на оплаченные взносы, сумма УСН равна 7 200 рублей (21 600 рублей – 1 800 рублей – 7 200 рублей – 5 400 рублей).

Расчет итоговой суммы за год

Налог за год составит 28 800 рублей ((120 000 рублей + 120 000 рублей + 120 000 рублей + 120 000 рублей) × 6%). Его ИП уменьшает на 1% в ПФР, и фиксированные взносы за предыдущие периоды. В итоге платить ничего не придется. (28 800 рублей – 1 800 рублей – 7 200 рублей – 5 400 рублей – 7 200 рублей – 40 874 рублей). Получилось отрицательное значение, в итоге сумма УСН к уплате равна нулю.

ИП на УСН «Доходы» с сотрудниками, уменьшает УСН на взносы и за себя, и за работников не более чем на 50% (подпункт 3 пункта 3.1 статьи 346.21 НК РФ, письмо Минфина от № 03-11-11/7567 от 10 февраля 2017 года).

Как на УСН «Доходы минус расходы» уменьшить единый налог на сумму страховых взносов

Предприниматели на УСН «Доходы минус расходы» учитывают оплаченные страховые взносы «за себя» в составе расходов (подпункт 7 пункта 1 статьи 346.16 НК РФ).

Дополнительно они уже начисленный налог не уменьшают.

Уменьшение налога УСН

Похожие публикации

Упрощенная система (УСН) ― наиболее используемый режим налогообложения среди представителей малого бизнеса. Для многих ООО и ИП актуальным остается вопрос: допустим ли налог к уменьшению в декларации по УСН? Как влияет выбранный объект налогообложения на возможность сократить итоговую сумму платежа? Разберемся в этой статье.

Уменьшение налога по УСН на страховые взносы

УСН по сути своей представляет специальный налоговый режим, дающий возможность плательщикам налога упростить процедуру определения облагаемой базы. При этом главной задачей остается максимальное снижение налоговой нагрузки на экономические субъекты. Одним из доступных способов при выполнении этой задачи является уменьшение налога УСН на сумму страховых взносов.

Существует 2 различных метода применения упрощенного режима. Расчет налога зависит от выбранного объекта налогообложения:

- Налог 6% при выборе объекта «Доходы». Текущие расходы в расчет не берутся. При УСН 6 процентов уменьшение налога возможно за счет перечисленных страховых взносов и оплаты больничных в части затрат работодателя. Подходит для субъектов с небольшой долей расходов.

- Налог 15% для объекта «Доходы, уменьшенные на величину расходов». Учитываются все разрешенные при УСН затраты, подтвержденные экономической целесообразностью и документально. Допускается, например, при расчете УСН уменьшение за счет налога на землю. В этом варианте возможны случаи, при которых за счет высокой доли затрат могут быть получены убытки или небольшая прибыль. В таких случаях налог рассчитывается как минимальный, равный 1% от суммы доходов. Уменьшение минимального налога УСН на страховые взносы не предусмотрено.

Таким образом, некоторые виды расходов допускается учитывать при разных объектах налогообложения. На УСН «доходы» уменьшение налога происходит за счет перечисленных страховых выплат. То есть организация или ИП на УСН «доходы» с работниками уменьшение налога производит благодаря начисленным и перечисленным взносам в фонды на заработную плату.

Пример

ООО «Василек» применяет упрощенку с объектом «доходы». В Обществе трудятся 2 сотрудника. Зарплата одного из них составляет 18 000, зарплата другого – 23 000. За 1 квартал 2017 года ООО заработало 730 000 рублей.

Для упрощения примера, наше ООО льготы при уплате страховых взносов не имеет.

С суммы зарплаты сотрудников необходимо исчислить НДФЛ и страховые взносы на ОПС, ОМС, взносы на соцстрахование по временной нетрудоспособности и беременности и родам, а также взносы на травматизм.

18 000 + 23 000 = 41 000 руб. (сумма заработной платы сотрудников)

41 000 х 13% = 5330 (исчислен НДФЛ)

41 000 х 22% = 9020 (исчислены взносы в ПФР)

41 000 х 5,1% = 2091 (исчислены взносы в ФОМС)

41 000 х 2,9% = 1189 (исчислены взносы в ФСС)

41 000 х 0,2% = 82 (исчислены взносы на травматизм)

Зарплата в течение квартала у работников не менялась. Все взносы были уплачены в течение квартала, общая сумма их составила:

(9020 + 2091 + 1189 + 82) х 3 = 37 146 руб.

Налог по УСН «доходы» составляет 6% без учета страховых взносов:

730 000 х 6% = 43 800 руб.

ООО имеет право уменьшить сумму налога на сумму уплаченных страховых взносов, но не более чем на 50%, т.е. не больше, чем в 2 раза: 43 800 х 50% = 21 900. Сумма, которую ООО уплатила по страховым взносам сотрудников, больше. Налог по УСН можно уменьшить на 21 900. Соответственно сумма УСН к уплате составит 21 900.

Уменьшение налога УСН «доходы минус расходы»

Страховые взносы как расходы учитываются при упрощенной системе при любых объектах налогообложения. Если субъект рассчитывает налог в размере 15%, начисления на заработную плату входят в состав допустимых затрат. Исключение ― на страховые взносы при УСН 1 процент от дохода уменьшение налога не происходит.

В остальных случаях при расчете налога исходя из полученных доходов, уменьшенных на сумму расходов, страховые взносы уменьшают налогооблагаемую базу. Но для этого, согласно положениям ст. 346.17 НК РФ, затраты должны быть фактически произведены.

Помимо страховых взносов, налогоплательщики, выбравшие объект «доходы за минусом расходов», вправе уменьшить налог и на иные затраты, перечень которых перечислен в ст. 346.16 НК РФ. Список закрытый, расширению не подлежит. Таким образом иные расходы, не вошедшие в список, повлиять на итоговый размер не могут. В числе допустимых затрат встречаются следующие:

- приобретение и ремонт основных средств;

- материальные затраты;

- арендные платежи;

- оплата труда работников;

- суммы НДС в стоимости приобретаемых товаров и услуг;

- таможенные платежи;

- командировочные выплаты;

- расходы на бухгалтерское обслуживание;

- почтовые расходы;

- суммы уплаченных налогов и сборов согласно требованиям главы 26.2 НК РФ.

- обслуживание ККТ;

- иные виды затрат в соответствии со ст. 346.16 НК РФ.

При выборе объекта УСН 6 процентов, уменьшение налога в 2017 году по-прежнему возможно лишь на сумму уплаченных страховых взносов и сумм по больничным листам в части расходов за счет работодателя.

Уменьшение налога УСН ― ИП

Предприниматели, также, как и юридические лица, вправе применять УСН, если условия соответствуют требованию законодательства. Уменьшение итоговой суммы налога происходит на общих основаниях.

Однако для некоторых предпринимателей действует дополнительное обстоятельство. Выбравшие УСН «доходы» ИП без работников, уменьшение налога могут осуществить на все 100% за счет уплаченных фиксированных платежей по страховым взносам. Наличие наемных сотрудников такого права предпринимателей лишает. ИП на УСН 6% с работниками уменьшение налога производят на общих основаниях ― не более 50% от первоначальной суммы.

Если предпринимателем выбран объект налогообложения «доходы, уменьшенные на величину расходов», условия признания затрат остаются, как и для юридических лиц. В этом случае ИП на УСН с работниками уменьшение налога проводят в полном объеме.

Таким образом, применение упрощенного режима налогообложения учитывает совершенные затраты для снижения налогооблагаемой базы. Однако в случае использования УСН 6%, уменьшение налога возможно только за счет перечисленных страховых взносов.

Читайте также: