Как уплачивать взносы в пфр свыше 300 000 руб если ип на енвд и усн

Вы ИП, ваш бизнес приносит стабильный неплохой доход и вы исправно платите налоги? Поздравляем, вы должны государству еще 1 % с дохода свыше заработанных 300 000.

Помимо фиксированной суммы обязательных взносов в ПФР в размере 32 448 рублей на 2020 год, вам необходимо правильно рассчитать размер дополнительного взноса на ОПС (обязательное пенсионное страхование).

А если вы этого не сделаете, то ФНС будет начислять вам налоговую задолженность в размере 1/300 ставки рефинансирования Центробанка за каждые сутки просрочки. На 02.09.2020 ставка составляет 4,25 %, значит вам будет ежедневно плюсоваться 0,0142 % к долгу.

Кому платится этот 1%

Не вполне правильно называть этот взнос налогом. Указанный 1 % платится в пользу Пенсионного Фонда России и является дополнительным взносом на обязательное пенсионное страхование.

Законом установлены условия и сроки его уплаты — при превышении лимита дохода вы оплачиваете процент с разницы за прошедший год до 01.07 следующего года. Соответственно, в 2020 году оплата проходила за доход 2019 года.

Как правильно считать взнос

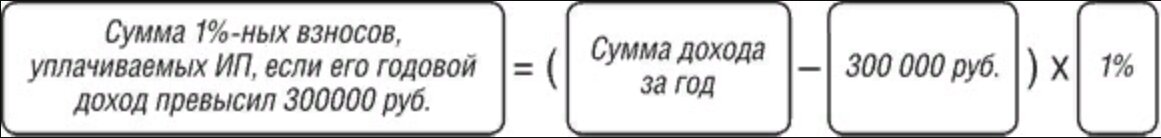

В подсчете налога нет ничего сложного — вы должны заплатить 1% от суммы сверх заработка в 300 000 рублей. Сложности заключаются в правильной оценке вашего дохода и здесь ФНС установила свои формулы, о которых поговорим ниже.

Считаем для ОСНО

Если вы работаете на ОСНО , то для для расчета вам нужно определить разницу между суммарным доходом и профвычетами. То есть, ИП на ОСНО должны взять все заработанные суммы, вычесть из них уплаченные обязательные взносы и если оставшаяся сумма больше, чем 300 000, то 1% платить нужно.

Такой порядок установлен 1 п. 9 статьи 430 и статьей 210 Налогового кодекса, а также письмом Минфина № БС-19-11/160@ (от 25 октября 2016 года).

Считаем для УСН

Если вы применяете «упрощенку» 6% (доходы), то формула для расчета выглядит так: (ваш доход за год – 300 000) × 1 %. То есть, вы берете весь заработок и оцениваете, превысили ли вы 300 000, если да, то платите 1% от суммы превышения.

Предприниматели на «упрощенке» 15 % (доходы минус расходы) должны поступить иначе. В этом случае ИП используют для расчета не саму разницу между доходами и расходами, что было бы логично, а полную сумму за год.

То есть, вы опять берете полную сумму дохода, ничего из нее не вычетаете и при превышении 300 000 платите 1%.

В отличии от ОСНО, для УСН этой категории рассчитывать следует все доходы без вычета расходов в соответствии со статьей 346.15 Налогового кодекса. По этому поводу есть официальное сообщение Минфина — письмо № 03-15-05/63068 от 04.09.2018, где разъясняется, что изменить порядок расчета можно только путем внесения поправок в НК РФ.

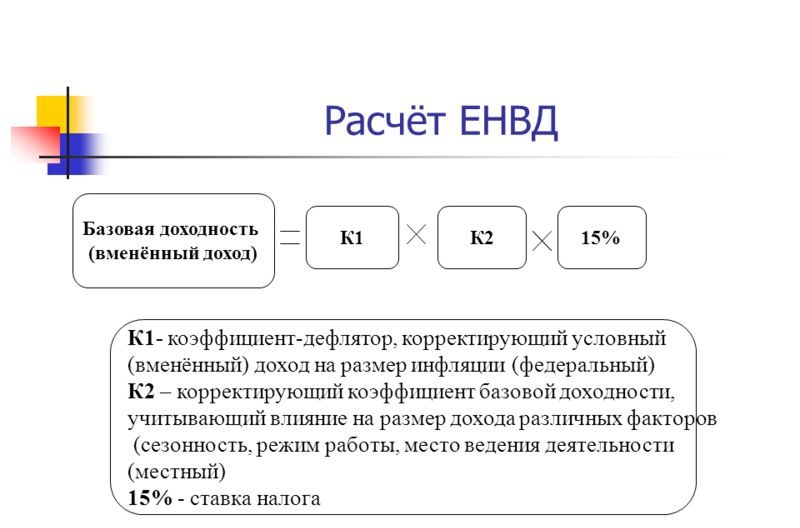

Считаем для ЕНВД

Менее актуален порядок расчета для ИП на ЕНВД, поскольку режим просуществует до января 2021, но тем не менее.

Здесь вам нужно учитывать только вмененный доход, а не фактическую прибыль. Руководствоваться нужно все той же привычной для ЕНВД статьей 346.29 Налогового кодекса. Формула расчета вмененного дохода останется прежней:

ВД = базовая доходность × сумма физического показателя × корректирующий коэффициент *1 × корректирующий коэффициент *2.

А чтобы определить годовую доходность, просто сложите вмененные доходы по всем квартальным декларациям за год.

Считаем для патента

Для ИП на патенте этот процент рассчитывается от потенциально возможной доходности в рамках патента. Если он — на несколько месяцев, то потенциальная доходность считается соответственно их количеству.

Предположим, что у вас парикмахерская с работниками и патент куплен на год. Доходность, установленная законодательно, составляет в вашем случае 1 760 000 и не имеет значения, получите ли вы фактически такую прибыль. Для расчёта вы берете именно 1 760 000, вычитаете из суммы 300 000 и высчитываете 1% от полученной суммы.

(1 760 000-300 000)*1% = 14 600 руб.

Что будет, если не платить

Вам будет ежедневно насчитываться пеня. Но помимо этого, налоговая будет списывать долг с вашего р/с. Если же на счете не будет средств, то за дело возьмутся судебные приставы. А как только задолженность сменит статус налоговой на судебную, ИП будет обязан отвечать по обязательствам личным имуществом. В свою очередь это значит, что под угрозой списаний окажутся ваши личные банковские счета.

И вишенка на торте — приставы могут взыскать с ИП штраф. Такое «письмо счастья» вы получите, если случайно обсчитались или намеренно занизили доходы:

- еще 20 % от суммы превышения в первом случае;

- и 40 % при попытке обмануть налоговиков.

А вы платите взносы вовремя? Были ли у вас сложности с исчислением и уплатой пресловутого 1 %?

Не оставайтесь равнодушными, эта информация может принести пользу вашим друзьям и знакомым!

Подписывайтесь на канал ЗДЕСЬ — так вы не пропустите новое и полезное!

ЕНВД, или вмененка, как ее называют в народе, используется предпринимателями, как удобный способ уплаты налогов всего одним единственным платежом. Вместо того, чтобы платить НДС, налог на прибыль и имущество, ИП осуществляет один единственный заранее установленный для его вида деятельности платеж четыре раза в год.

Тем не менее, ни один вид налогообложения для ИП не отменяет обязательных страховых и пенсионных выплат, как за самого индивидуального предпринимателя, так и за своих работников. При этом, для ЕНВД действует своя система расчета выплат в Пенсионный фонд, которая отличается от других. В ежеквартальный платеж предпринимателя на ЕНВД уже включен НДС, НДФЛ и налог на имущество.

Формула расчета 1 % платежа в ПФР

Как посчитать налоги с дохода свыше 300 000 рублей

Так как ИП на ЕНВД должны платить фиксированный налог, Налоговый кодекс РФ не обязывает их фиксировать реальный доход, подтверждать его документами, предоставлять эти данные в декларации, иметь кассовое оборудование, если не осуществляется розничная продажа и пр.

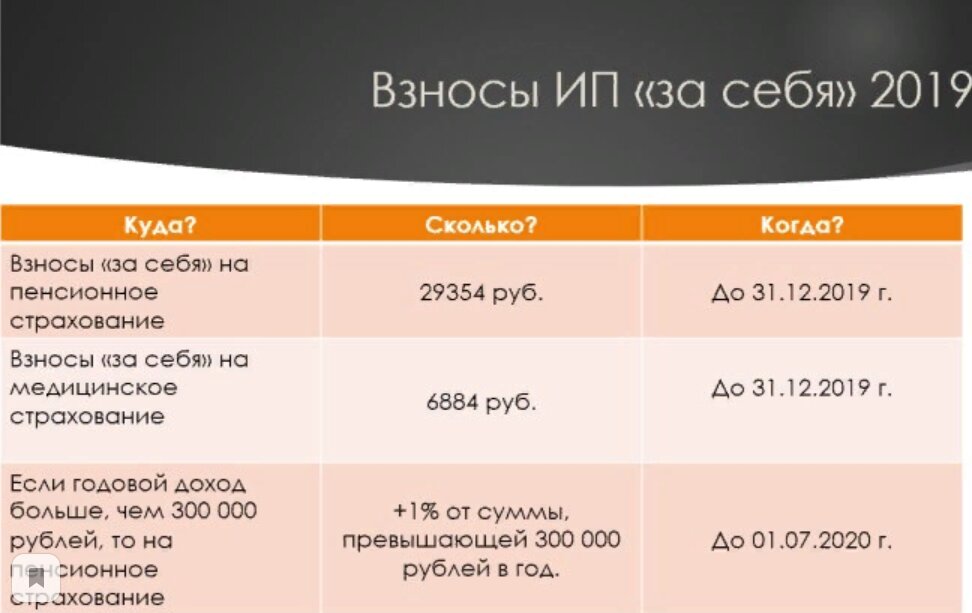

Когда выручка предпринимателя превышает 300 тыс. руб.*, к списку налоговых сборов присоединяются страховые и пенсионные взносы. Причем это касается не только предпринимателей на ЕНВД, но и на УСН и всех остальных. Взнос 1 процент в ПФР для ИП добавляется к основному (в 2019 г. — 29 354 руб.) в том случае, если идет превышение 300 000 тыс. у ИП 2019 году.

Как понять, что доход превышает эту сумму? Предпринимателям на ЕНВД насчитывают вмененный доход, по которому считается налогообложение один раз в квартал. То есть, например, у ИП есть точка по продаже носков. Ему налоговики насчитали вмененный доход 70 тыс. руб. в квартал. С этих денег он и будет выплачивать налог. При этом, если посчитать годовой вмененный доход, то получается 70 тыс. руб. х на 4 квартала = 280 тыс. руб. В таком случае, 1 % в Пенсионный Фонд не оплачивается. Если сумма дохода за четыре квартала превышает 300 тыс. руб., налог оплачивается.

На ЕНВД

Как посчитать доход свыше 300000 ИП на ЕНВД и патенте? Тут все просто: расчет 1 % в ПФР для ИП на ЕНВД и ПСН происходит по общей формуле.

Вмененный квартальный доход умножается на четыре квартала. Получается годовой доход. Годовой доход минус 300 тыс. руб. дает ту сумму, которая подлежит дополнительному налогообложению. Теперь ее умножают на 1 %, и получается сумма, подлежащая к оплате.

Для большей ясности можно взять калькулятор и рассчитать на примере. Допустим, вмененный доход составляет 100 тыс. руб. Умножив его на четыре квартала, получается 400 тыс. руб. От 400 тыс. руб. отнять 300 тыс. руб., получается 100 тыс. руб., подпадающих под закон 1 %. Умножив 100 тыс. руб. на 1 %, получится 1000 руб. дополнительного налога.

Обратите внимание! Для тех, кто по каким-либо причинам забыл или не знает сумму своего вмененного дохода, его можно посмотреть в декларации по ЕНВД в строке № 100. Также его можно посчитать самостоятельно.

Схема расчета вмененного дохода для ЕНВД

При УСН

Примерно такая же картина с превышением 300000 руб. для ИП на УСН. Согласно упрощенной системе, оплате подлежат 6 % от дохода либо 15 % от чистого дохода («Доходы минус Расходы»). Как же посчитать доход ИП свыше 300 000 на упрощенке? Тут действует все та же формула, что и на ЕНВД.

Допустим, предприниматель за год заработал 1 млн руб. без вычета расходов. В случае обложения по системе 6 % предприниматель отнимает от дохода 300 тыс. руб., в примере это 1 млн руб., и эту сумму умножает на 1 %. Получается (1 000 000 руб. — 300 000 руб.) х 1 % = 7000 руб., которые предприниматель перечислит на счет ПФР.

Важно! Если ИП осуществляет платежи по упрощенке «Доходы минус Расходы», то сначала от суммарного дохода вычитаются расходы и уже от этой суммы отнимается 300 000 и умножается на 1 %. Если эта сумма меньше 300 000, то дополнительный налог не оплачивается.

Оплата страховых взносов при превышении 300 тыс. руб.

Такая же история состоит и с обязательными страховыми взносами на медицинское страхование, которые, так же, как и пенсионные, оплачивает каждый предприниматель независимо от системы налогообложения. Алгоритм расчета будет абсолютно таким же. От суммы годового дохода отнимается 300 000, а полученное значение умножается на 1 %.

Важно! Законом предусматривается максимально возможная сумма уплаты однопроцентного налога. Для любого режима налогообложения сумма 1 % налога не может превышать 234 832 руб. Если по подсчетам сумма выходит больше, то ИП оплачивает только максимально установленную сумму.

Фиксированные платежи ИП и максимальная ставка на 1 % на 2019-2020 гг.

Нужно ли платить 1 % в ПФР

Для ИП уже предусмотрены обязательные пенсионные платежи с немаленькой суммой. В 2019 г. предпринимателям за себя придется внести 36 238 руб., а в 2020 г. еще больше, но взнос в 1 % при доходе свыше 300 000 обязателен для всех ИП независимо от обстоятельств и вида деятельности.

В случае просрочки платежа ИП начисляются пени, которое составляет 1/300 часть от облагаемой суммы за каждый день просрочки. Таким образом, просрочив платеж на 30 дней, предприниматель заплатит вдвойне.

Важно! При уплате однопроцентного налога в 2017 г. нужно было применять отдельный КБК. Теперь оплачивать нужно не вместе с обязательными пенсионными отчислениями, а по отдельной квитанции с актуальным КБК, который при переходе на новый финансовый год может меняться, поэтому его лучше уточнить онлайн на сайте Федеральной налоговой службы.

Актуальные на 2019 г. коды КБК для ИП на ЕНВД при оплате пенсионных взносов, 1 % налога, пени и штрафов

Сроки уплаты

Часто происходят недоразумения. Многие ИП при открытии своего дела до конца не ознакомлены с вменяемыми им налоговыми ставками и сроками их оплаты, из-за чего в дальнейшем приходят квитанция на оплату огромных сумм. Чтобы этого не было, нужно уплачивать все вовремя. В 2019 г. оплата налоговых сборов в российских регионах перенесена с первого апреля на первое июля, тогда как пенсионные и страховые взносы за себя должны быть оплачены не позднее последнего рабочего дня календарного года, то есть 31 декабря.

Сроки уплаты взносов ИП в 2019 г.

Можно ли платить 1 % постепенно

Да, как уже сказано выше, за предыдущий год предприниматель должен заплатить не 1-го апреля, а до 1-го июля. Таким образом, никто не окажется против, если бизнесмен будет постепенно вносить оплату. Например, если по итогам первого квартала доход превысил отметку в 300 тыс. руб., можно смело платить, ведь постепенная уплата поможет снизить налоговую нагрузку в будущем.

К сведению! В 2019 г. сроки ежеквартальной отчетности и уплаты налогов определены 25 числом последнего месяца квартала, в этот же день можно производить оплату 1 % ПФР. Последние месяцы квартала считаются от января — 25 апреля, 25 июля, 25 октября и конец декабря.

Есть ли отличия при наличии сотрудников

Как известно, на ЕНВД ИП может работать как самостоятельно, так и нанимать сотрудников. При этом их число не должно превышать 100 человек, иначе придется переходить на другую систему налогообложения.

Как только предприниматель берет на работу сотрудника, он обязан зарегистрироваться в ПФР как работодатель-страхователь. ИП будет оплачивать такие страховые взносы, как:

- пенсионные;

- медицинские;

- на временную нетрудоспособность;

- при возникновении несчастных случаев;

- по беременности и родам.

С наймом сотрудника все эти взносы ложатся на плечи ИП. Тем не менее, не все так плохо. При наличии сотрудников предприниматель может применить льготу 1 % с закона 300 тысяч для ИП и не выплачивать дополнительный взнос.

*Цены указаны на июль 2019 г.

Недавним постановлением Арбитражного суда Западно-Сибирского округа N А70-14009/2018 от 19 июня 2019 г. законодательство встало на сторону предпринимателей и разрешило учитывать расходы, выплачиваемые на личные страховые взносы. Исходя из данного постановления, предприниматель на упрощенке, при вычислении взносов на личное страхование, может уменьшать доходы на величину расходов.

В постановлении Суд указал, что ИП на УСН с объектом налогообложения «доходы минус расходы» может считать взносы на личное страхование по тарифу 1 процент с учетом расходов. Ранее предпринимателю, даже имеющие в текущем году убытки, приходилось выплачивать 1% с суммы, превышающей 300 тыс. руб.

Минфин настаивал, что упрощенцы уменьшать доходы на расходы не могут. Это подтверждается последними письмами Минфина N 03-15-07/8369 от 12.02.2018 и N 03-15-06/34428 от 21.05.2018. ФНС, основываясь на этих документах, в своем письме N ГД-4-11/3541@ от 21.02.2018 к региональным отделениям рекомендовало тоже считать взнос исходя из доходов. В том случае, если предприниматель уменьшал взнос на сумму расходов, ИФНС присылало требование о доплате.

Принимая во внимание решение судов, Правительство решило законодательно утвердить расчет взносов ИП за минусом расходов. Минфину поручено рассмотреть возможность изменения порядка исчисления страховых взносов для ИП находящихся на УСН по формуле 1% от суммы «доходы – расходы». Данная формула сэкономит предпринимателям личные средства.

Взносы всех предпринимателей в ПФ РФ за себя вносятся двумя платежами:

- Фиксированной суммой (29 354 руб. за 2019 год).

- Суммой с доходов, превышающих 300 000 рублей в размере 1%.

Если предложение Правительства примут, то в формулу расчета второго платежа предпринимателей будет внесена поправка. Раньше взносы считали исходя только только из доходов, а по новой формуле – с учетом расходов. Выгоду новой формулы рассмотрим на конкретном примере.

Итак, возьмем к примеру ИП, который за 2019 год получил доходов 10 млн. руб. и 4 млн. руб. расходов. Произведем расчеты страховых взносов…

по старым правилам

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных:

(10 000 000 — 300 000) * 1% = 97 000 руб.

Суммируем эти два платежа:

29 354 руб. + 97 000 руб. = 126 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 126 354 руб.

по новым правилам

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных по новой формуле Правительства:

(10 000 000 — 300 000 — 4 000 000) x 1% = 57 000 руб.

Суммируем эти два платежа:

29 354 руб. + 57 000 руб. = 86 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 86 354 руб.

Значит расчет по новой формуле выгодней на 40 000 руб. (126 354 руб. — 86 354 руб.).

Калькулятор 1% взноса с дохода, превышающего 300 тыс.руб.

* 01.09.2020 года опубликовано письмо ФНС России № БС-4-11/14090, основная мысль которого: для расчёта 1% взносов ИП, применяющие УСН «Доходы минус расходы», можно вычитать расходы . Так что теперь смело можно использовать «расчет по новым правилам» в калькуляторе.

Но нужно соблюдать следующее правило: расходы должны быть именно отчётного периода . Например при подсчёте доп.взноса за 2019 год из доходов нужно вычитать только расходы 2019 года. Если у вас есть убытки прошлых лет, которые вы исключаете из налогооблагаемой базы, их для расчёта 1% взноса вычитать нельзя.

В 2020 году предприниматели платят фиксированные пенсионные взносы за себя по разным ставкам. ИП из пострадавших от коронавируса отраслей получили скидку в размере 12 130 рублей. Рассказываем, как рассчитать взносы за себя пострадавшим и всем остальным ИП.

Сколько должен оплатить ИП за себя в 2020 году

Страховые взносы ИП состоят из двух частей — фиксированной и дополнительной. Фиксированную часть платят даже если не было доходов. Она идёт на два вида обязательного страхования — пенсионное и медицинское. Дополнительную платят только при доходах выше 300 тыс. руб.

ИП из пострадавших отраслей

Для предпринимателей, у которых основной ОКВЭД на 01.03.2020 числится в перечне пострадавших отраслей, фиксированная часть платежа на обязательное пенсионное страхование (ОПС) составляет 20 318 руб.

На медицинское страхование взнос остался одинаковым для всех ИП — 8 426 руб. Всего за 2020 год пострадавшие ИП должны заплатить 28 744 руб.

Сумму можно разбить на несколько платежей и платить в течение года. Главное — уложиться в срок до 31.12.2020 включительно. Тем, кто работает на УСН или ЕНВД, удобнее перечислять страховые взносы ежеквартально равными частями, чтобы уменьшать на них налог.

К этой сумме добавятся допвзносы на ОПС по ставке 1%, если доходы за 2020 год превысят 300 тыс. руб.

Остальные ИП

ИП, которые не относятся к пострадавшим отраслям, в 2020 году платят 40 874 рублей, из которых:

- на пенсионное страхование — 32 448 руб.;

- на медицинское страхование — 8 426 рублей.

Дополнительный взнос — 1% с доходов, превышающих 300 тыс. руб. за год, но не более 259 584 руб.

Допвзносы с доходов свыше 300 тыс. руб. для всех ИП

Если годовой доход ИП превысит 300 тыс. руб., то помимо 28 744 руб. для пострадавших отраслей и 40 874 руб. для всех остальных, нужно заплатить ещё и дополнительные пенсионные взносы. Их перечисляют до 01.07.2021 в размере 1% от суммы превышения. Допвзносы на ОПС не должны быть более 259 584 руб. с учетом фиксированных платежей. Это предельная величина, которая одинакова для всех ИП. Скидка для пострадавших отраслей на допвзносы не распространяется.

Что считать доходом для расчета дополнительного взноса зависит от системы налогообложения ИП.

- ОСНО — облагаемые НДФЛ доходы минус расходы, связанные с предпринимательской деятельностью.

- УСН — только облагаемые доходы или разницу между доходами и расходами в зависимости от выбранного объекта налогообложения. Долгое время налоговые органы настаивали, что при УСН с объектом налогообложения «доходы минус расходы» расходы в расчёте не участвуют. Но 1 сентября ФНС выпустила письмо, в котором разрешила уменьшать доходы на сумму произведённых расходов.

- ЕНВД и ПСН — вмененный или потенциально возможный доход, с которого рассчитывают налог.

Как рассчитать взносы за неполный год

Если вы зарегистрировались не с 1 января или закрываете ИП в середине года, то всю годовую сумму фиксированных страховых взносов за себя платить не нужно. Её рассчитывают только за период времени, в котором вы работали в статусе ИП. Дополнительный взнос в размере 1 % с доходов свыше 300 тыс. руб. считают в обычном порядке.

Для ИП, которые не относятся к пострадавшим

Допустим, вы прекратили предпринимательскую деятельность 03 августа 2020 года. Оплатить взносы нужно за 7 полных месяцев, в которых вы работали в качестве ИП (январь — июль) и 3 дня до даты снятия с учета включительно.

Рассчитаем, какую сумму пенсионных взносов нужно внести.

- Платёж за один полный месяц = 32 448,00 руб. : 12 мес. = 2 704,00 руб.

- Взносы за 7 полных месяцев работы = 2 704,00 руб. x 7 мес. = 18 928,00 руб.

- Взносы за 3 дня августа = 2 704 руб. : 31 д. × 3 д. = 261,68 руб., где 31 — это календарные дни в месяце закрытия ИП.

- Итого взносов на ОПС = 18 928,00 261,68 = 19 189,68 руб.

Таким же образом рассчитаем взносы на медицинское страхование.

- За один полный месяц = 8 426,00 руб. : 12 мес. = 702,17 руб.

- За 7 месяцев = 702,17 руб. x 7 мес. = 4 915,17 руб.

- За 3 дня августа = 702,17 руб. : 31×3 = 67,95 руб.

- Итого = 4 915,17 67,95 = 4 983,12 руб.

Всего взносов на ОПС и ОМС за 7 мес. и 3 дня = 19 189,68 4 983,12 = 24 172,80 руб.

Для ИП из пострадавших отраслей

Взносы на пенсионное страхование за неполный расчетный период 2020 года пострадавшие ИП рассчитывают, исходя из суммы 20 318 рублей. Налоговики разъяснили это в письме УФНС России по г. Москве № 27-18/106601@ от 9 июля 2020 г.

Предположим, ИП прекратил деятельность 12 сентября 2020 года. Он должен перечислить фиксированные страховые взносы за 8 полных месяцев и 12 дней.

Рассчитаем взносы на ОПС.

- За один полный месяц = 20 318,00 руб. : 12 мес. = 1 693,17 руб.

- За 8 месяцев = 1 693,17 руб. x 8 мес. = 13 545,36 руб.

- За 12 дней = 1 693,17 руб. : 30 д. × 3 д. = 169,32 руб., где 30 — это число календарных дней в месяце закрытия ИП.

- Итого взносов на ОПС = 13 545,36 169,32 = 13 714,68 руб.

Годовой фиксированный взнос на медстрахование у пострадавших ИП такой же, как у остальных предпринимателей. Посчитаем его пропорционально времени работы в качестве ИП.

- За один месяц = 8 426,00 руб. : 12 мес. = 702,17 руб.

- За 8 мес. = 702,17 руб. x 8 мес. = 5 617,36 руб.

- За 12 дней = 702,17 руб. : 30 д. x 3 д. = 70,22 руб.

- Итого взносов на ОМС = 5 617,36 70,22 = 5 687,58 руб.

Всего нужно заплатить взносов на ОПС и ОМС за 8 мес. и 12 дней = 13 714,68 5 687,58 = 19 402,26 руб.

Погасить задолженность по страховым взносам, которая осталась после снятия ИП с учета, нужно в течение 15 календарных дней. Отсчитывают срок, начиная с даты внесения записи в ЕГРИП о прекращении деятельности.

Если вы уже перечисляли взносы за текущий год, вычтите их и оплатите остаток. На взносы, которые предприниматель заплатил после даты исключения из ЕГРИП, уже нельзя уменьшить налог при УСН.

Упростить работу ИП поможет интернет-бухгалтерия «Моё дело». Подключайтесь, простая система с интуитивно понятным управлением сама рассчитывает налоги и взносы, напоминает о сроках уплаты и заполняет отчетность. Вам остаётся только отправить ее прямо из личного кабинета.

В 2020 году сумма страховых взносов для индивидуальных предпринимателей снова изменится — так происходит каждый год с 1 января.

За весь 2020 год за свое пенсионное и медицинское страхование индивидуальным предпринимателям придется заплатить минимум 40 874 рубля, даже если у них вообще нет выручки.

Вот в какие сроки нужно перечислить взносы и как рассчитать точную сумму.

Взносы ИП за себя в 2020 году

За 2020 год индивидуальным предпринимателям придется заплатить за себя страховых взносов на 4636 рублей больше, чем в 2019 году.

Суммы и сроки уплаты взносов

| Вид взноса | Сумма | Срок уплаты | КБК |

|---|---|---|---|

| Фиксированный на ОПС | 32 448 Р | 31.12.2020 | 182 1 02 02140 06 1110 160 |

| Фиксированный на ОМС | 8426 Р | 31.12.2020 | 182 1 02 02103 08 1013 160 |

| Дополнительный на ОПС | 1% от дохода свыше 300 тысяч рублей | 01.07.2021 | 182 1 02 02140 06 1110 160 |

Какие взносы платят предприниматели?

Индивидуальные предприниматели на общей системе и основных спецрежимах должны платить за себя страховые взносы. Исключение есть только для самозанятых. Взносы — это деньги, которые идут на пенсионное и медицинское страхование — не сотрудников, а самого ИП. Они влияют на пенсию предпринимателя и позволяют ему ходить в поликлинику и лежать в больнице по полису ОМС.

Пенсионные и медицинские взносы обязательны. От них нельзя отказаться и платить их нужно даже при нулевом или очень маленьком обороте.

Обязательные страховые взносы ИП бывают двух видов:

- Фиксированные — они не зависят от выручки и одинаковые для всех ИП.

- 1% от дохода свыше 300 тысяч рублей.

У этих взносов разные способы расчета и сроки уплаты.

Как платить фиксированные взносы

Сумма. Фиксированные взносы — это минимальная сумма, которую должен заплатить каждый ИП за год. Раньше эта сумма зависела от МРОТ, но с 2018 года она к нему не привязана.

Размер фиксированных взносов в 2020 году

| Вид страхования | Сумма взноса | Изменение по сравнению с 2019 годом |

|---|---|---|

| Пенсионное страхование | 32 448 Р | +3094 Р |

| Медицинское страхование | 8426 Р | +1542 Р |

| Всего за год | 40 874 Р | +4636 Р |

ИП Разумеев И. А. на упрощенке должен заплатить за полный 2020 год 40 874 рубля страховых взносов. ИП Хитрецов О. В. на вмененке должен заплатить в бюджет эту же сумму. И ИП Умелкина Ю. Л. на патенте перечислит за 2020 год столько же страховых взносов. Оборот и вид деятельности не имеют значения.

Срок. Фиксированные страховые взносы за весь 2020 год нужно заплатить до 31 декабря. В середине года сроки не установлены: можно перечислять частями — помесячно, поквартально, раз в полгода или разными суммами, когда есть возможность. Можно даже заплатить всю сумму взносов 25 декабря. Для фиксированных взносов это не будет считаться просрочкой.

Реквизиты. Страховые взносы нужно платить в налоговую. Несколько лет назад их администрировали фонды, но теперь все поступает в налоговую инспекцию — она следит за сроками, суммами и долгами.

Взносы нужно платить по тем же реквизитам, что и налоги. Главное, указать правильные КБК — коды бюджетной классификации.

КБК для фиксированных взносов

| Вид страхования | КБК |

|---|---|

| Пенсионное страхование | 182 1 02 02140 06 1110 160 |

| Медицинское страхование | 182 1 02 02103 08 1013 160 |

Как рассчитать взносы с дохода свыше 300 тысяч рублей

Сумма. Кроме фиксированных страховых взносов некоторым предпринимателям нужно заплатить дополнительные — только на пенсионное страхование. Они составляют 1% от суммы дохода, которая превышает 300 тысяч рублей с начала года.

Например, ИП Разумеев И. А. работает на УСН — упрощенной системе налогообложения. Он платит 6% с доходов. За 2020 год предприниматель получит от клиентов 900 тысяч рублей. Дополнительные пенсионные взносы он рассчитает так:

(900 000 − 300 000) × 1% = 6000

Для страховых взносов на пенсионное страхование есть лимит — в 2020 году их сумма не может быть больше 259 584 рублей. Ограничение для дополнительного взноса с дохода от 300 тысяч рублей — 227 136 рублей. С учетом ОМС общая сумма взносов за 2020 год составит не более 268 010 рублей.

Сроки. Дополнительные взносы на пенсионное страхование нужно заплатить до 1 июля следующего года. То есть все фиксированные взносы платят в текущем году, а дополнительные пенсионные — в следующем.

Реквизиты. Дополнительные пенсионные взносы платят на тот же КБК, что и фиксированные, — 182 1 02 02140 06 1110 160.

Если ИП проработал не полный год

Сумма фиксированных страховых взносов установлена на полный календарный год — с 1 января до 31 декабря. Если ИП зарегистрировался в середине года или официально прекратил деятельность, взносы считают пропорционально — с даты регистрации или до даты исключения из ЕГРИП.

Например, если ИП зарегистрировался 1 февраля, а 10 июня его исключили из реестра, он заплатит страховые взносы за 4 полных месяца с февраля по май и еще за 10 дней июня.

Если нет дохода или прибыли

Даже если ИП — это только статус, а бизнеса нет или доход очень маленький, фиксированные взносы все равно придется заплатить в полном объеме. Никаких скидок по минимальным взносам за себя нет. Чтобы не платить вообще ничего, нужно официально закрыть ИП.

Обязательных взносов на социальное страхование нет

ИП должны платить взносы на пенсионное и медицинское страхование. А социальное страхование у них — добровольное. Если ИП хочет получать декретные и больничные, можно написать заявление и заплатить взносы. Но если этого не сделать, пособий не будет.

С добровольными взносами на социальное страхование есть нюанс: чтобы получать пособие в 2020 году, нужно было заплатить взносы за 2019 год — до 31 декабря. До конца 2020 года можно внести взносы, которые позволят получать пособия во время декрета или болезни, если они случатся в 2021 году.

Самозанятые на НПД не платят обязательные взносы

Страховые взносы за себя должны платить все индивидуальные предприниматели на общей системе и спецрежимах. Обязательных взносов нет только у самозанятых на НПД — налоге на профессиональный доход. Это экспериментальный режим, который с 1 января 2020 года действует уже в 23 регионах.

ИП и физлица, которые применяют НПД, не должны платить взносы. Но тогда на пенсионное страхование у них ничего не зачисляется, а стаж не учитывается. Его можно купить за деньги.

На медицинское страхование отдельных взносов тоже нет, но часть налога автоматически идет на эти цели. Поэтому самозанятый застрахован в системе ОМС и может пользоваться бесплатной медициной так же, как работающие по трудовым договорам или ИП на упрощенке.

Переход ИП на НПД ради освобождения от страховых взносов не всегда выгоден. Например, на упрощенке или ЕНВД взносы уменьшают начисленный налог с дохода. То есть взносы платят как бы за счет налога, а не дополнительно. А на НПД налог уменьшить никак нельзя, зато там ниже ставка при получении денег от физлиц. Все нужно считать.

Отчетность по взносам за себя сдавать не нужно

Если у индивидуального предпринимателя нет наемных работников, он не должен сдавать за себя отчеты по взносам. Суммы, которые идут на пенсионное или медицинское страхование, фиксируются в обычной декларации. Налоговая проверяет перечисления и передает данные в фонды. В индивидуальном лицевом счете появляются сведения о стаже и пенсионных баллах, которые заработал предприниматель.

Сведения за 2019 год пока не появились, потому что ИП еще не отчитались за этот год. А вот за 2018 год все должно быть учтено, и если это не так — нужно бить тревогу и разбираться. Иногда ИП платит взносы, но, например, указывает не тот ОКТМО — классификатор территорий муниципальных образований. Или ошибается в КБК. Деньги со счета списаны, но по назначению не поступили — в итоге баллы не зачтены, в налоговой числится недоимка, а ИП узнает обо всем последним.

Все это решаемо, но чем больше времени пройдет, тем сложнее будет разобраться.

За сотрудников взносы считают по обычным правилам

Фиксированные и дополнительные страховые взносы ИП платит сам за себя. Но если у него есть сотрудники по трудовым или гражданско-правовым договорам, взносы за них он считает от их зарплаты по обычным ставкам — таким же, как и юрлица. И отчетность за сотрудников тоже нужно сдавать.

Скоро ИП массово начнут платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2019 года. Особенно спешат =) в этом вопросе ИП на УСН для того, чтобы сразу сделать налоговый вычет из аванса по УСН за 1 квартал 2020 года.

А значит, у ИП опять появится много вопросов о том, как правильно посчитать этот 1%, куда платить, на какие КБК, и так далее и так далее…

Поэтому, чтобы не объяснять каждому комментатору к прошлым статьям, написал отдельную заметку в виде “Вопрос/Ответ”.

В этой статье мы рассмотрим вопросы про 1%, который будем платить по итогам 2019 года

Напомню, что оплатить этот 1 процент за 2019 год необходимо до 1-го июля 2020-го .

Причем, лучше не откладывать платеж до самого последнего дня. Для тех, кто не знает (или забыл) сколько нужно было платить на обязательное пенсионное и медицинское страхование в 2019 году “за себя”, даю ссылки на две статьи с полным раскладом:

Так что там с 1% при доходе более, чем 300 тысяч рублей в год? Мне нужно его платить?

И еще раз повторюсь, что если не знаете, что за 1% такой загадочный, то еще раз рекомендую прочитать статью, о которой говорил выше.

Рассмотрим конкретный пример:

Например, доход ИП на УСН 6% без сотрудников за полный 2019 год составил 600 000 рублей. Ему следует заплатить на пенсионное страхование “за себя”:

29 354 руб. + (600 000 – 300 000)*1% руб. = 29 354 + 3 000 = 32 354 рублей.

- Причем, 29354 рублей нужно было оплатить до 31 декабря 2019 года

- А 3000 рублей, которые получились в нашем примере, необходимо оплатить до 1-го июля 2020 года.

Разумеется, не забываем, что наш ИП еще должен оплатить взносы на обязательное медицинское страхование «за себя» (см. статью выше).

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Возникает понятное опасение, что если у ИП был серьезный доход за 2019 год, то взнос в ПФР может достичь огромных значений…

Есть ограничение сверху по обязательному взносу на пенсионное страхование. Дело в том, что максимальная сумма страховых взносов на пенсионное страхование за 2019 году ограничена предельной величиной.

Она рассчитывается по следующей формуле:

29354*8= 234 832 руб.

Кстати, обратите внимание, что начиная с 2018 года, МРОТ больше НЕ влияет на размер обязательных взносов ИП “за себя”.

Почему 1% нужно оплатить до 1 июля, если раньше платили до 1 апреля?

Дело в том, что срок оплаты 1% от суммы, превышающей 300 000 рублей годового дохода ИП, перенесен. Я писал об этом важном изменении отдельную новость:

Имеет ли смысл оплатить 1% за 2019 год до 1 апреля 2020 года?

Разумеется, особенно для ИП на УСН, чтобы сразу сделать налоговый вычет из аванса по УСН за первый квартал 2020 года.

Можно ли платить 1% в течение года?

Да, можно. Например, если за первый квартал Ваш доход превысил 300 тысяч рублей, то можно смело платить 1% поверх обязательных квартальных взносов. Таким образом, нагрузка равномерно распределяется в течение года. Многие ИП так делают.

- На пенсионное страхование «за себя» 18210202140061110160

- На медицинское страхование “за себя” 18210202103081013160

- По итогам 2019 года для 1% от суммы, превышающей 300 000 отдельного КБК не предусмотрено и он совпадает с КБК по взносам на пенсионное страхование.

Можно ли уменьшать налог по УСН на этот 1%?

Да, можно. Но обращаю ваше внимание, что такой вычет можно сделать только в том случае, если этот доп.взнос сделан в периоде, за который считается налог.

- Например, если я заплачу доп.взнос в 1% до 31 марта 2020 года, то я имею право уменьшить авансовый платеж по УСН за первый квартал 2020 года.

- Если заплачу, например, в мае, то уменьшу налог по УСН за 6 месяцев 2020 года.

На моем блоге есть калькулятор для ИП на УСН без сотрудников, можете самостоятельно посчитать:

У меня получилась большая сумма по 1%… можно ее оплатить частями? Например, часть в 1 квартале, часть во втором…

Да, можно. Главное, чтобы все было оплачено до 1 июля 2020 года (по итогам 2019-го).

Я ИП на УСН “Доходы”. Например, УСН 6%. Можно ли мне учитывать расходы?

Я работаю на УСН “Доходы минус Расходы”. От какой суммы мне считать 1%? Можно учитывать расходы?

Есть много постановлений Верховного Суда, когда конкретным ИП на УСН «доходы минус расходы» разрешали учитывать расходы при расчете 1% взноса на пенсионное страхование. Подчеркну, что конкретным ИП разрешали учитывать расходы, а не вообще всем ИП на УСН “доходы минус расходы”.

Но никаких изменений в Налоговый Кодекс не было внесено по этому вопросу. Также было уже много писем из МинФина и ФНС, в которых эти ведомства придерживаются прежней позиции: ИП на УСН не может учитывать расходы при расчете 1% доп.взноса в ПФР.

Повторяться не буду, много раз рассказывал про эту ситуацию в отдельной рубрике: https://dmitry-robionek.ru/category/fiksirovannye-vznosy

Давно обсуждается возможность внесения правок в НК РФ, о чем рассказывал здесь:

Как быстро эта инициатива будет оформлена в виде поправок в НК РФ – мне неизвестно. Как будут новости по этому вопросу, то напишу. Следите за обновлениями блога, так как я отслеживаю эту тему.

А что если у меня ЕНВД? Как считается доход?

В этом случае доход нужно считать исходя из того, что доход ИП на ЕНВД приравнивается к вмененному доходу.

А как считать 1% тем, у кого патент? Какой у меня доход?

Аналогично ЕНВД. Будете считать 1% исходя из того, что Ваш доход равен потенциально возможному доходу. Понятно, что часто патент покупается на несколько месяцев, а не на год. В этом случае будем считать потенциальный доход пропорционально количеству месяцев, на который его купили.

А что если у меня УСН+Патент или УСН + ЕНВД и.т.д?

Необходимо суммировать доход по каждой системе налогообложения для расчета 1% от суммы, превышающей 300 000 рублей годового дохода.

Как считать взносы, если ИП работал неполный год?

Я всегда призывал и буду призывать использовать бухгалтерские программы для ИП. Но если хотите перепроверить свои расчеты или программы, то попробуйте мои калькуляторы:

ИП с сотрудниками тоже платят 1%?

Да, платить нужно.

Как лучше платить налоги и взносы? Со счета ИП в банке? Или наличными, по квитанции?

Рекомендую платить налоги и взносы только со счета ИП в банке (если он есть, конечно). Сейчас банки внимательно следят платежами по налогам и взносам. И могут заблокировать счет тем ИП, у которых платежи по налогам и взносам меньше, чем 0.9 % от дебетового оборота по счету ИП. Как правило, смотрят обороты за квартал.

Если же счет у ИП в банке нет, то можно платить наличными. Только квитанции не теряйте =)

Где взять квитанции, если нет бухгалтерской программы?

В таких случаях советую использовать только официальный сервис ФНС “Заплати налоги”

А если мой доход за 2019 год меньше, чем 300 000 рублей?

Просто не платите этот 1%.

А если у меня вообще не было дохода за 2019 год и я на УСН?

Значит, не платите этот 1%.

Но в ЛЮБОМ случае нужно было платить обязательные взносы в ПФР и ФФОМС “за себя” в 2019 году (кроме 6 категорий ИП, которые могут временно не платить обязательные взносы).

Также учтите, что для ИП, которые стали самозанятыми в 2019 году и платят НПД (но при этом не закрыли ИП) ситуация другая, о чем писал здесь.

Надеюсь, я ответил на наиболее частые вопросы по этой теме.

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

"ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?"

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Советую прочитать:

- И снова про обязательные взносы ИП «за себя» в 2019 году

- Так на какие КБК платить взносы ИП “за себя” за 2019 год?

- На какие КБК платить взносы ИП «за себя» в 2020 году?

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

27 комментариев к “Пора платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2019 года”

Добрый день!

А не подскажете, как лучше назначение платежа прописать в платежке по этому самому 1%?

Добрый день

Я пишу «Страховые взносы, исчисленные с суммы дохода». Это стандартная формулировка в 1С.

Однако когда пользуешься сервисом налоговой, он просит дать названия из списка. Там есть несколько похожих, выбрать трудно (наверно один из последних двух?):

«Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии»

«Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии»

«Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии»

«Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии»

Добрый день.Подскажите,этот самый 1%,как то отдельно отражать в декларации?Или он включается в сумму фиксированных взносов ,я на ЕНВД. Заранее благодарю.

Лариса.

Спасибо Дмитрий, за вашу важнейшую информацию. Пожалуйста, подскажите,если я открыла ИП 9 декабря 2019г,как рассчитать налог ? У меня УСН без работников 6%.Заранее благодарна.

Пожалуйста.

Вы про расчет взносов или налога по УСН спрашиваете?

Можете посмотреть в разделе «калькуляторы»

Нашла письмо ФНС РФ от 07.03.2017г № БС_4-1117/4091 ГДЕ РАЗЪЯСНЯЮТ,ЧТО 1% НАЛОГА,КТО НА енвд РАССЧИТЫВАЕТСЯ ДОХОД ,облагаемый налогом,как сумма строк 100 в налоговой декларации.Если сумма больше 300 т.р.,то платите,если меньше,то нет

Добрый день!

Я на УСН 6%.

Подскажите, пожалуйста, если у меня счёт выставлен был в декабре 2019 года, а оплата по нему поступила уже в январе 2020 года. Эта сумма идёт в доход 2019 или 2020?

Запуталась надо с 1% платить сейчас.

Алена, этот доход пойдет в доход за 2020 год.

Добрый день! Подскажите, пожалуйста, как правильно рассчитать этот 1%. У меня два патента на сдачу в аренду помещений. Следует рассчитать отдельно по каждому патенту исходя из потенциально возможного дохода, затем сложить и оплатить полученный результат? Или суммировать сначала потенциальные доходы и уже от этой суммы считать?

Спасибо.

Добрый день! Подскажите как платить налог за себя если ИП открыто 17. 01.2020, а аренда открыта с 01,02,2020 года. Спасибо!

Добрый день. Подскажите, у меня 1% за 2019г. превышает 8кратное. Сколько я должен оплатить — 234 832 руб.?

Или 234 832 руб. — 29354 оплаченные в декабре 2019 ? Спасибо

Спасибо. Значит правильно понимал что

234 832 руб. — 29354 = 205478 к доплате

Здравствуйте. Вот это не поняла:

«29 354 руб. + (600 000 – 300 000)*1% руб. = 29 354 + 3 000 = 32 354 рублей.

Причем, 29354 рублей нужно было оплатить до 31 декабря 2019 года»

Если у меня в фонды уже все уплачено за 2019 год, надо ли также их прибавлять к налогу? У меня например сумма (1% от годового дохода) составляет 4098р.

Здравствуйте. Я — ИП на УСН доходы, без работников. За 2018 доход был 503000 р., и 1% был 2030 р. Оплатила его 01.04.2019. Но авансовых платежей в 2019 у меня не было, т.к. страх. взносы ОПС+ОМС больше налога, покрывают его. За 2019 страх. взносы оплатила в полном объеме, в 1, 3 и 4 кварталах. Можно ли теперь как-то вычесть 1%? Или страх. взнос за 1 кв. 2020 уменьшить на 2030 р.? И платить ли сейчас новый 1% за 2019, который тоже небольшой 2070 р., и авансовых платежей опять нет за 1 кв. 2020? Спасибо.

Добрый день. Когда объясняете на ютубе как платить сумму , превышающую 1% ,говорите и у вас написано до 01.07.2021 года. Надо до 01.07.20 года.

Вы, похоже, смотрели видео, в котором рассказывал про 1% от суммы, превышающей 300 000 дохода за 2020 год.

В видео про 1% за 2019 год указана дата до 1 июля 2020 года.

Добрый день! У меня вопрос-если я заплатила 1% за 2018 год до 1 июля 2019 года и не высчитала его из налога во 2 квартале 2019 года, могу я его высчитать сейчас из общего налога по УСН за 2019 год.?

Добрый вечер. Подскажите, если 1% за 2019 год.начислен 52000 руб.будет уплачен 30 марта 2020года, можно ли уменьшить налог УСН 6% на эту сумму за 2019 год, который будет уплачен 20 апреля 2020 года?

При заполнении в марте/апреле 2020 г. платежного поручения для уплаты 1% за 2019 г. в поле Основание платежа указываем ЗД или ТП? Никак не могу найти разъяснение.

С уважением, Наталья.

Добрый день! Подскажите пожалуйста у меня в 2018 году было ИП УСН (расход минус доходы) в 2019 году перешли на УСН (доходы). Могу ли я уменьшить налог на страховые взносы 1% за 2018 год оплаченный в 2019г

Здравствуйте. Я ИП на ПСН. Потенциально возможный доход 695844 руб. Патент на 12 месяцев. (695844-300000 x1%=3958руб. 44 коп.) Скажите, пожалуйста, нужно ли округлять копейки до рубля или платить с копейками? Спасибо.

Добрый день

Взносы «за себя» нужно платить с точностью до копейки

Читайте также: