Как вернуть излишне уплаченные взносы из пфр для ип

Как узнать про переплату и что с ней делать

Переплата может возникнуть по разным причинам, например, когда вы:

- ошиблись в расчётах и перечислили больше, чем нужно;

- не применили пониженный тариф и после уплаты пересчитали взносы;

- неправильно заполнили в платёжном поручении сумму или перепутали КБК;

- уплатили взносы по требованию, а налоговики или соцстрах списали эти же суммы с расчётного счёта.

Выявить переплату можно самостоятельно, но она не всегда совпадает со сведениями налоговиков и соцстраха.

Самый простой способ сверить суммы с ИФНС — запросить справку о состоянии расчётов по налогам и сборам (КНД 1160080). Заказать и получить её можно в электронном виде через спецканалы связи, в личном кабинете юрлица или ИП на сайте ФНС. Отрицательные суммы в справке — это долг перед бюджетом, положительные — переплата.

Чтобы сверить расчёты по взносам от несчастных случаев, обратитесь в территориальное отделение соцстраха за актом сверки по форме 21-ФСС РФ. Заказать его можно в электронном виде через сайт госуслуг.

Пользователи сервиса «Моё дело» могут заказать акт сверки с налоговой и фондами в личном кабинете, результат придёт туда же.

Электронную подпись всем пользователям мы оформляем бесплатно!

Согласно п. 1.1 ст. 78 НК РФ излишне уплаченные взносы можно:

- зачесть по тому же виду взносов в счёт предстоящих платежей или задолженности, в том числе по пеням и штрафам;

- вернуть на расчётный счёт.

Распорядиться переплатой можно в течение трёх лет со дня перечисления в бюджет лишних взносов.

Не спешите обращаться в ИФНС за возвратом или зачётом, если не установили из-за чего возникла переплата. Бывает, что взносы уже заплатили, а отчёт за этот период еще не сдали, поэтому в справке числится переплата. После того, как вы отчитаетесь, налоговая отразит начисления и такая переплата «закроется».

Особенности зачёта и возврата страховых взносов в 2020 году

При возврате и зачёте действуют такие правила:

- Взносы нельзя зачесть в счёт налогов и других видов взносов. Например, переплатой по пенсионным взносам не получится «перекрыть» долг по взносам в соцстрах или по налогу при УСН.

- Взносы можно зачесть в счет будущих платежей, задолженности, пеней, штрафов по таким же взносам. Например, переплату пенсионных взносов можно направить на погашение пеней по ним.

- Если есть задолженность по взносам, сначала нужно сделать зачёт, чтобы её погасить. Остаток можно вернуть или зачесть в счёт предстоящих платежей.

- При ликвидации организации переплату можно вернуть, пока компанию не исключили из ЕГРЮЛ. Подать заявление от имени ликвидированного юрлица нельзя, а бывшим собственникам бизнеса переплату не возвращают (п. 4 ст. 49 НК РФ, письмо Минфина № 03-02-07/1/24222 от 12.04.2018).

- ИП имеет право на возврат переплаты даже после его закрытия.

- Порядок возврата излишне перечисленных взносов ИП за себя такой же, как для работодателей.

В п. 6.1 ст. 78 НК РФ говорится, что нельзя вернуть пенсионные взносы, если ПФ успел разнести их по индивидуальным счетам застрахованных физлиц. Но Конституционный Суд в Постановлении № 32-П от 31.10.2019 признал этот запрет недопустимым и обязал законодателей внести изменения в НК РФ.

Проектом Федерального закона N 953961-7 в Налоговый кодекс внесли соответствующие поправки. Они должны вступить в силу с 1 января 2021 года, но разнесённую переплату можно вернуть уже сейчас. Но только в том случае, если человек, за которого переплатили взносы, ещё не вышел на пенсию.

За 2 квартал 2020 года малый бизнес из пострадавших от коронавируса отраслей освободили от уплаты страховых взносов за работников (кроме платежей в соцстрах от несчастных случаев). Точнее, на апрель, май и июнь установили тариф 0%. Если вы имеете право на такое освобождение, но уже заплатили взносы по обычной ставке, переплату налоговики пообещали зачесть в счёт предстоящих начислений без вашего обращения в ИФНС.

С аутсорсингом «Моё дело Бухобслуживание» все ваши расчёты с бюджетом будут в порядке — вы не потратите ни копейки лишнего. А ещё вы в несколько раз снизите расходы на содержание штатных бухгалтеров.

Как подать заявление

По излишне уплаченным пенсионным, медицинским и социальным взносам на случай временной нетрудоспособности нужно обращаться в налоговую инспекцию. Организациям — в ИФНС по месту своего нахождения, а ИП — по месту жительства.

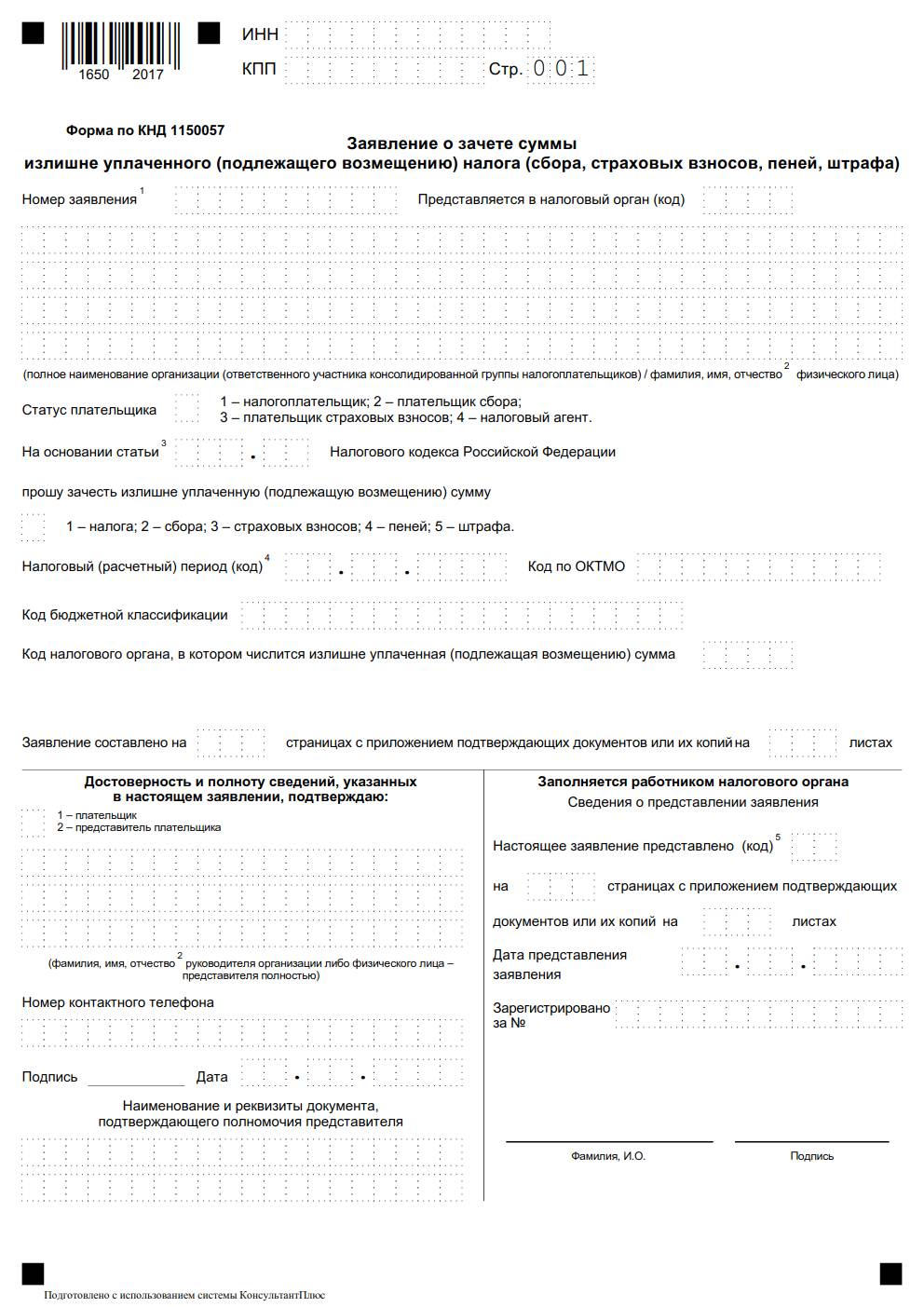

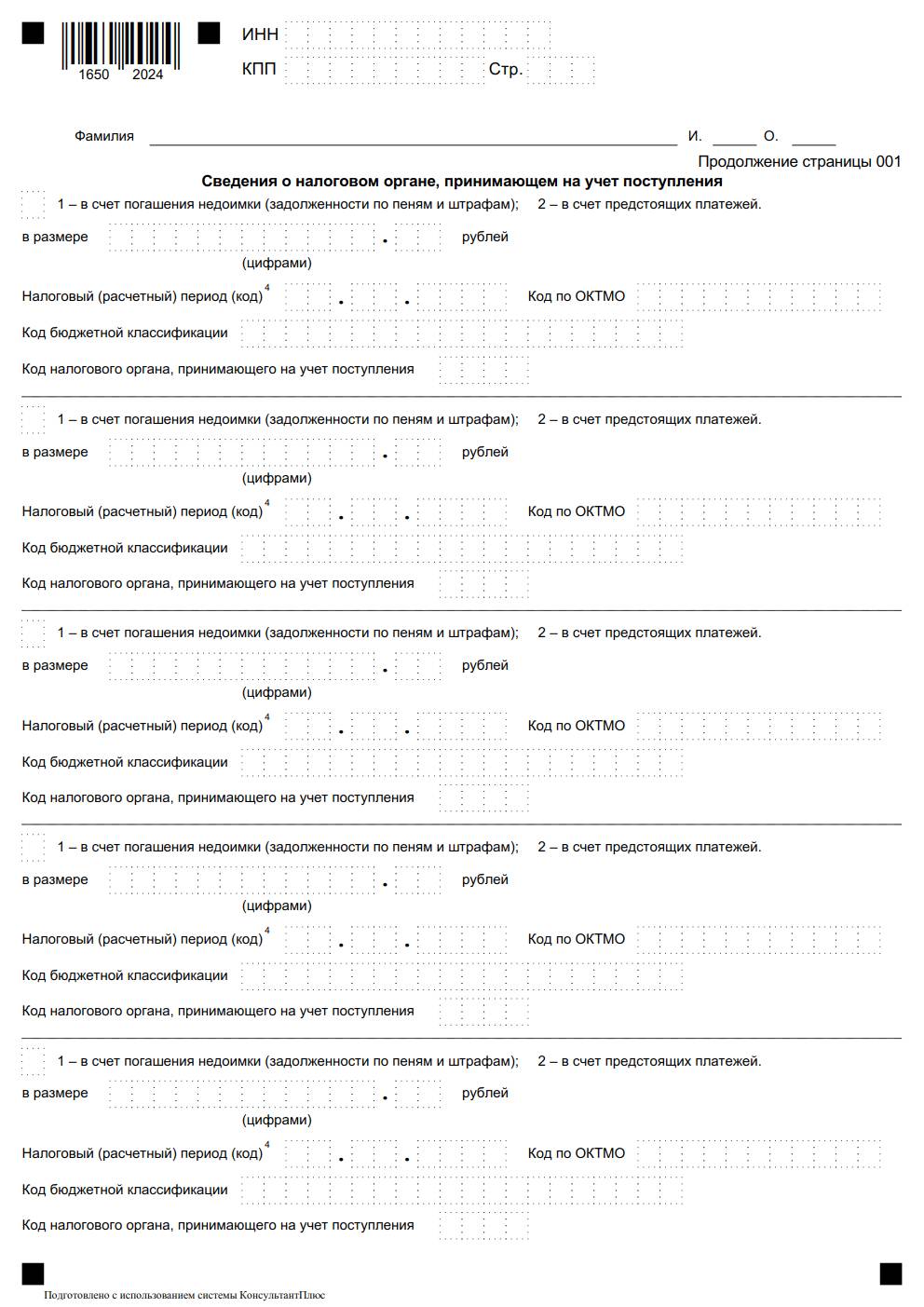

Формы заявлений утверждены Приказом ФНС России № ММВ-7-8/182 от 14 февраля 2017 г.:

Бланки одинаковы для ИП и юрлиц. По каждому виду взносов нужно заполнить отдельное заявление. Срок подачи — 3 года с даты перечисления взносов, из-за которых образовалась переплата (п. 7 ст. 78 НК РФ). То есть в 2020 г. можно вернуть или зачесть взносы, которые вы переплатили в 2017 году и позже.

Заявление можно подать:

- в бумажном виде — отнести в налоговую лично или через представителя с доверенностью, отправить Почтой России письмом с описью вложения;

- в электронном виде — через спецоператоров связи, через личный кабинет юрлица или ИП на сайте ФНС, или через сервис «Моё дело» , если у вас есть учётная запись.

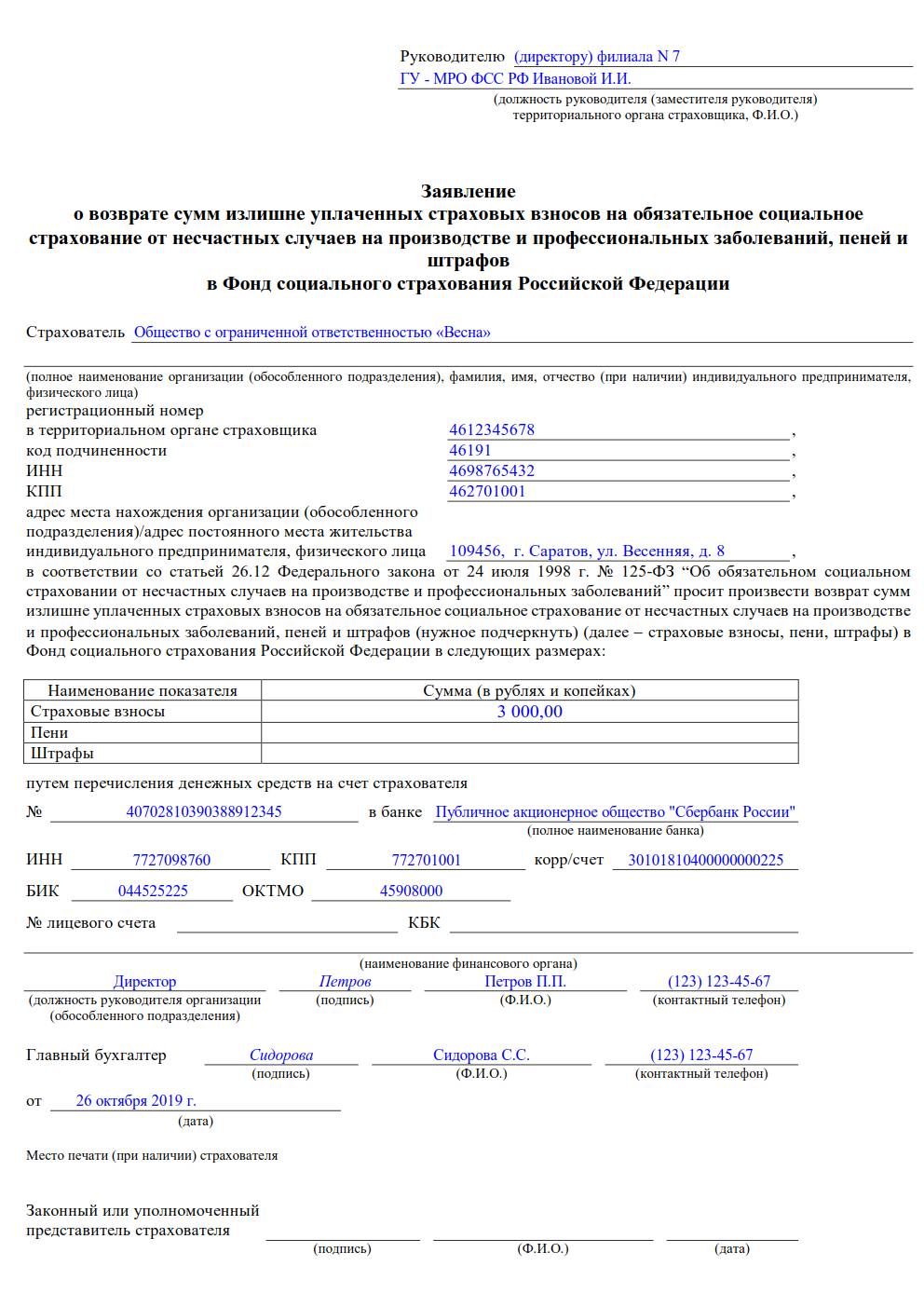

По переплате взносов от несчастных случаев нужно обращаться в отделение соцстраха, в котором вы состоите на учёте. Заявление подают в бумажном или электронном виде по формам, утвержденным приказом ФСС РФ № 457 от 17.11.2016:

- 22-ФСС — о зачёте;

- 23-ФСС — о возврате.

Если заявление не подавать, ФСС может самостоятельно зачесть переплату в счёт предстоящих платежей или задолженности по пеням и штрафам.

Сроки возврата

Налоговики возвращают переплату страховых взносов в течение месяца со дня получения заявления. В этот срок они должны:

- провести с вами сверку взаиморасчётов (при необходимости);

- зачесть переплату или её часть в счёт погашения долга (если есть долг);

- принять решение о возврате, на которое отводится 10 рабочих дней;

- передать его в казначейство для оплаты;

- после принятия решения сообщить о нём заявителю в течение 5 рабочих дней.

Если вы сдавали отчёт РСВ или корректировку, в которых показали излишне уплаченные взносы, то решение о возврате примут через 10 рабочих дней со дня, следующего после окончания камеральной проверки. Срок её проведения — 3 месяца со дня представления расчёта по страховым взносам.

Если при «камералке» налоговики обнаружат нарушения законодательства о налогах и сборах, то срок будет отсчитываться с даты, следующей за вступлением в силу решения по проверке.

Соцстрах возвращает излишне уплаченные взносы от несчастных случаев в тот же срок — в течение месяца с момента получения заявления.

Как учитывать возврат страховых взносов

Возвращённые взносы и проценты за просрочку возврата не считаются доходом для налога на прибыль, так как не относятся к экономической выгоде. В состав доходов при УСН они тоже не включаются.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь!

Автор: Сухов А. Б., эксперт журнала

В предыдущем номере журнала мы сообщили о новой возможности для страхователей – возможности возвратить переплату по взносам в рамках обязательных платежей по пенсионному страхованию[1]. Речь, разумеется, шла о взносах, которые работодатели уплачивают за своих работников.

Однако недавно подобная проблема была рассмотрена в отношении взносов, которые индивидуальные предприниматели платят за себя. И ее тоже пришлось решать судебному органу.

О возвращении переплаты таких взносов расскажем в данной статье.

Названная проблема рассмотрена в Кассационном определении Судебной коллегии по административным делам ВС РФ от 05.08.2020 № 91-КА20-1.

У индивидуального предпринимателя возникла переплата по страховым взносам еще до 01.01.2017, то есть в период действия Федерального закона от 24.07.2009 № 212-ФЗ.

Этот закон содержал положение, согласно которому возврат суммы излишне уплаченных страховых взносов в ПФ РФ не производится, если по сообщению территориального органа данного фонда сведения об излишне уплаченных страховых взносах представлены плательщиком взносов в составе сведений индивидуального (персонифицированного) учета и учтены (разнесены) фондом на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством РФ об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования (п. 22 ст. 26). С 01.01.2017 аналогичное положение появилось в п. 6.1 ст. 78 НК РФ (здесь будем говорить о редакции этой нормы, которая действует до 01.01.2021, но и ее предстоящее изменение в данном случае не принципиально).

В 2018 году предприниматель обратился в территориальный орган ПФ РФ с требованием о возврате переплаты, но тот ему отказал на основании ч. 3 ст. 21 Федерального закона от 03.07.2016 № 250-ФЗ.

В соответствии с ч. 3 ст. 21 Федерального закона № 250-ФЗ решение о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за отчетные (расчетные) периоды, истекшие до 01.01.2017, принимается при отсутствии у плательщика страховых взносов задолженности, возникшей за отчетные (расчетные) периоды, истекшие до указанной даты.

Этот отказ фонда поддержали городской и областной суды, но предприниматель обратился в ВС РФ. И тот принял решение в пользу предпринимателя. Выводы Верховного суда примечательны и, по нашему мнению, абсолютно логичны.

Городской и областной суды посчитали неправомерным просто ссылаться на ч. 3 ст. 21 Федерального закона № 250-ФЗ (очевидно, что задолженность должна иметь место и это надо доказать). Они воспользовались п. 6.1 ст. 78 НК РФ и ч. 22 ст. 26 Федерального закона № 212-ФЗ, приняв во внимание, что сведения о взносах, перечисленных предпринимателем, уже учтены на его индивидуальном лицевом счете органом ПФ РФ.

Однако ВС РФ обратил внимание на то, что в этих двух сходных нормах говорится о передаче сведений о застрахованных лицах плательщиком страховых взносов, то есть страхователем.

Индивидуальный предприниматель признается страхователем, если осуществляет прием на работу по трудовому договору, а также заключает договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством РФ начисляются страховые взносы (абз. 4 ст. Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»), его права и обязанности определены в ст. 15 этого закона.

Согласно ст. 11 Федерального закона № 27-ФЗ страхователи предоставляют в органы ПФ РФ по месту своей регистрации сведения об уплачиваемых страховых взносах на основании данных бухгалтерского учета, а сведения о страховом стаже – на основании приказов и других документов по учету кадров. Следовательно, ограничения по возврату излишне уплаченных страховых взносов установлены в отношении взносов, учтенных в отношении физических лиц, являющихся работниками страхователя.

Но если ИП платил страховые взносы в силу п. 2 ч. 1 ст. 5 Федерального закона № 212-ФЗ (добавим – аналогично в силу пп. 2 п. 1 ст. 419 НК РФ), то нет оснований для применения ч. 22 ст. 26 Федерального закона № 212-ФЗ (снова добавим – а равно и п. 6.1 ст. 78 НК РФ). Действительно, требуя возврата переплаты, индивидуальный предприниматель затрагивает только свои собственные права, но никак не права третьих (застрахованных) лиц.

Таким образом, на фиксированные страховые взносы, которые предприниматель перечисляет в ПФ РФ, указанное ограничение не распространяется.

[1] См. статью Е. С. Казакова «Возвратить пенсионные взносы станет легче», № 11, 2020, стр. 73.

Разберем возможность возврата уплаченных до 01.01.2017 взносов ИП на упрощенке (доходы-расходы) или ЕСХН и не производящие выплаты физлицам.

Почему возникли споры о возврате излишне уплаченных страховых взносов?

В адрес Пенсионного фонда РФ направлялись сведения только о доходах, без учета расходов плательщика страховых взносов (если система налогообложения предусматривает учет расходов). Пенсионный фонд РФ из полученных от налоговиков данных и рассчитывал сумму страховых взносов, подлежащих уплате.

Поскольку принцип определения объекта налогообложения плательщиками НДФЛ аналогичен принципу определения объекта налогообложения для плательщиков, применяющих упрощенную систему налогообложения с объектом налогообложения доходы, уменьшенные на величину расходов, единый сельскохозяйственный налог, судебная практика пошла по тому пути, что изложенная КС РФ в постановлении от 30.11.2016 № 27-П правовая позиция подлежит применению и в рассматриваемой ситуации при определении размера страховых взносов на обязательное пенсионное страхование, подлежащих уплате плательщиками страховых взносов, не производящими выплаты и иные вознаграждения физическим лицам, применяющими УСН, и выбравшими в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

В свою очередь, если индивидуальный предприниматель самостоятельно выбрал упрощенную систему налогообложения с объектом налогообложения «доходы», страховые взносы уплачиваются исходя из всей суммы полученных налогоплательщиков доходов, безотносительно произведенных им расходов.

Такие налогоплательщики, применяющие УСН, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму уплаченных страховых взносов.

Из определения Конституционного суда Российской Федерации от 25.01.2018 № 45-0 «Об отказе в принятии к рассмотрению жалобы гражданина Меренкова Виктора Ивановича на нарушение его конституционных прав частями 1 и 3 статьи 5, а также статьями 14 — 16 Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» следует, что индивидуальные предприниматели, самостоятельно выбравшие упрощенную систему налогообложения с объектом налогообложения «доходы», для которой предусмотрена более низкая ставка налога, уплачивают страховые взносы исходя из всей суммы полученных налогоплательщиком доходов безотносительно от произведенных им расходов; при этом, однако, такие налогоплательщики уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму уплаченных страховых взносов (пункт 3.1 статьи 346.21 НК РФ).

После выхода указанного Постановления КС РФ индивидуальные предприниматели стали обращаться с соответствующими заявлениями в Пенсионный фонд РФ, однако столкнулись с отказом в возврате излишне уплаченных страховых взносов, что повлекло обращение в арбитражные суды. В следующем номере мы разберем, куда нужно обратиться индивидуальному предпринимателю (как условие для дальнейшего обращения в суд), в каком порядке и как суды разрешают споры о возврате страховых взносов.

Способы возврата

1. Оспаривание отказа Пенсионного фонда РФ в возврате излишне уплаченных страховых взносов

Согласно статье 26 Федерального закона № 212-ФЗ суммы излишне уплаченных страховых взносов подлежат возврату страхователю по его заявлению, которое может быть подано в течение трех лет со дня уплаты указанной суммы.

В связи с принятием Федерального закона от 03.07.2016 № 250-ФЗ (ред. от 28.12.2017) «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование» полномочия по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование с 01.01.2017 переданы налоговым органам.

Вместе с тем, статьей 20 Закона № 250-ФЗ определено, что контроль за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) страховых взносов в государственные внебюджетные фонды, подлежащих уплате за отчетные (расчетные) периоды, истекшие до 1 января 2017 года, осуществляется соответствующими органами Пенсионного фонда Российской Федерации в порядке, действовавшем до дня вступления в силу настоящего Федерального закона.

В соответствии с пунктами 1, 4 статьи 21 Закона № 250-ФЗ решение о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за отчетные (расчетные) периоды, истекшие до 1 января 2017 года, принимается соответствующими органами Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации в течение 10 рабочих дней со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) страхователя о возврате излишне уплаченных (взысканных) сумм страховых взносов, пеней и штрафов.

На следующий день после принятия решения о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов орган Пенсионного фонда Российской Федерации, орган Фонда социального страхования Российской Федерации направляют его в соответствующий налоговый орган.

Из положений указанных статей 19-21 и иных положений Закона № 250-ФЗ следует, что разграничение полномочий по контролю за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) страховых взносов между органами фондов и налоговыми органами произведено по дате — 01.01.2017, причем в законе не заложена возможность споров между фондами и налоговыми органами, то есть, налоговые органы принимают и используют ту информацию, которую им передает соответствующий фонд за подконтрольные ему периоды.

Следовательно, налоговый орган просто исполняет решение Пенсионного фонда о возврате уплаченных взносов, не имея возможности его оспорить, поэтому если возникла необходимость в возврате средств из бюджета Пенсионного фонда, то именно фонд должен принять соответствующие решения и передать их к исполнению в налоговый орган.

Государственная пошлина составит 300 рублей (пункт 2.1 статьи 333.21 Налогового кодекса РФ).

2. Обращение с исковым заявлением к Пенсионному фонду РФ (территориальный орган) о взыскании излишне взысканных страховых взносов

В пункте 65 Постановление Пленума Высшего арбитражного суда Российской Федерации от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» разъяснено, что при рассмотрении исков налогоплательщиков о возврате (возмещении) сумм налогов, пеней, штрафа, судам необходимо исходить из того, что положения Налогового кодекса Российской Федерации не содержат специальных требований об обязательной досудебной процедуре урегулирования таких споров.

Поэтому указанные имущественные требования налогоплательщик может предъявить в арбитражный суд независимо от оспаривания ненормативных правовых актов налоговых органов и по основаниям, в том числе, необоснованности начисления сумм налога, пеней, штрафа, уплатив государственную пошлину в соответствующем размере (подпункт 1 пункта 1 статьи 333.21 НК РФ).

Следовательно, требования предпринимателя в данном споре будут подлежать рассмотрению по существу независимо от факта оспаривания решений о взыскании страховых взносов в порядке искового производства.

При этом, с учетом того, что в данном случае требование является имущественным, то есть подлежащим оценке, то государственная пошлина будет рассчитываться с учетом положений подпункта 1 пункта 1 статьи 333.21 Налогового кодекса РФ, то есть исходя из цены иска.

А что со сроком?

При этом в силу пункта 13 статьи 26 Федерального закона № 212-ФЗ зачет или возврат суммы излишне уплаченных страховых взносов производится органом контроля по заявлению плательщика, поданному в течение трех лет со дня уплаты указанной суммы.

Как ранее указывалось, с 01.01.2017 года порядок и сроки возврата излишне уплаченных (взысканных) страховых взносов регулируется положениями статей 78, 79 Налогового кодекса РФ.

Пунктами 2, 6 статьи 78 Налогового кодекса РФ установлено, что зачет или возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика, если иное не предусмотрено настоящим Кодексом, без начисления процентов на эту сумму, если иное не установлено настоящей статьей по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Согласно пункту 7 статьи 78 Кодекса заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено настоящим Кодексом.

В то же время применительно к пункту 3 статьи 79 Кодекса с иском в суд налогоплательщик вправе обратиться в течение трех лет считая со дня, когда он узнал или должен был узнать о нарушении своего права на своевременный зачет или возврат указанных сумм.

Таким образом, положения Налогового кодекса РФ аналогичны Федеральному закону № 212-ФЗ.

Однако, в таких ситуациях суды не считают срок на обращение пропущенным (Постановление Двадцатого арбитражного апелляционного суда от 22 февраля 2019 г. № 20АП-9047/18, Постановление Девятнадцатого арбитражного апелляционного суда от 15 марта 2019 г. № 19АП-9833/18, Постановление Семнадцатого арбитражного апелляционного суда от 21 марта 2018 г. № 17АП-1878/18).

Так суды придерживаются позиции, что о факте излишней уплаты страховых взносов индивидуальным предпринимателям стало известно в связи с принятием Конституционным Судом Российской Федерации постановления от 30.11.2016 № 27-П по итогам рассмотрения дела о проверке конституционности пункта 1 части 8 статьи 14 Федерального закона № 212-ФЗ и статьи 227 Налогового кодекса РФ.

При этом, основанием к рассмотрению указанного дела Конституционным Судом Российской Федерации явилась обнаружившаяся неопределенность в вопросе о том, соответствуют ли Конституции Российской Федерации указанные законоположения.

Следовательно, до принятия КС РФ указанного постановления имелась неопределенность в вопросе о порядке исчисления базы для расчета страховых взносов по обязательному пенсионному страхованию, зависящей от размера доходов индивидуального предпринимателя.

В связи с чем срок на обращение в суд за возвратом уплаченных сумм взносов следует исчислять с даты принятия указанного постановления Конституционным Судом Российской Федерации, устранившего неопределенность в спорном вопросе.

Постановление Конституционного Суда Российской Федерации от 30.11.2016 N 27-П вступило в силу 02.12.2016 и действует непосредственно.

Таким образом, срок на возврат сумм излишне уплаченных страховых взносов в судебном порядке (оспаривание действий либо подача искового заявления) не пропущен, а индивидуальный предприниматель на сегодняшний день имеет возможность вернуть излишне уплаченные страховые взносы.

Почему существует 2 вида правил для возврата (зачета) взносов?

В настоящее время практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) подчинены положениям НК РФ, в котором имеется не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). Поэтому возврат (зачет) страховых взносов проводится по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Подробнее о возврате (зачете) налогов читайте здесь.

Однако эти правила для взносов имеют свою специфику, обусловленную тем, что:

- взносы, уплачиваемые после 2016 года, по-прежнему платятся раздельно по фондам;

- взносы, поступающие в ПФР, учитываются персонифицированно;

- в течение 2017–2021 годов (переходный период) может возникать вопрос о возврате взносов, перечислявшихся туда по правилам, действовавшим до 2017 года.

Вместе с тем «несчастные» взносы остались в ведении ФСС и по-прежнему подчиняются положениям закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ. Поэтому в вопросах возврата переплаты по этим страховым взносам в 2020 - 2021 годах придется руководствоваться ст. 26.12 и 26.13 этого документа.

О нюансах возврата или зачета переплаты по взносам узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Зачет (возврат) взносов по правилам НК РФ и ФСС

В НК РФ вопрос зачета (возврата) взносов решен просто. К нему относятся все аналогичные положения, действительные для налогов и сборов, но введены дополнения, учитывающие специфику взносов:

- зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ);

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ РФ от 31.10.2019 № 32-П);

С учетом позиции КС РФ обратиться за возвратом переплаты по взносам на ОПС можно, если (постановление № 32-П):

- работнику не назначалась пенсия. В этом случае вернуть можно взносы, уплаченные в отношении него как по индивидуальной, так и по солидарной части тарифа;

- работнику назначена пенсия. Тогда вернуть переплату можно в части взносов, уплаченных в отношении него по солидарной части тарифа.

С 2021 года эти положения будут закреплены в п. 6.1 ст. 78 НК РФ.

- возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ).

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, нужно в налоговую службу.

Вопрос о взносах, относящихся к переходному периоду, решен законом «О внесении изменений…» от 03.07.2016 № 250-ФЗ, устанавливающим, что решение о возврате таких сумм будут принимать сами фонды (п. 1 ст. 21 закона № 250-ФЗ, письма Минфина России от 04.04.2017 № 03-15-05/19760, ФНС от 25.09.2017 № ГД-4-11/19256@). Туда и нужно обращаться с заявлением. По взносам, возвращаемым из ФСС, заявление можно подать как в фонд, так и в налоговую.

ВАЖНО! Вернуть по заявлению можно взносы, которые переплатили не более трех лет назад (п. п. 7, 14 ст. 78 НК РФ). Если срок пропущен, можно попытаться сделать возврат через суд.

О том, какие сроки установлены для возврата переплаты из ПФР, читайте в этом материале.

Как уточнить платеж по пенсионным взносам, узнайте здесь.

Правила возврата «несчастных» взносов в законе № 125-ФЗ с 2017 года выделены в отдельные статьи, содержание которых в основных моментах дублирует правила, применяемые к налоговым платежам (т. е. положения ст. 78 и 79 НК РФ). Заявление о возврате таких взносов надо направить, соответственно, в ФСС.

Письмо на возврат страховых взносов - бланк

Таким образом, в 2020 - 2021 годах возврат переплаты по взносам производится через:

- ИФНС по согласованию с фондом — в части взносов, уплачиваемых с 2017 года;

- сам фонд — в отношении взносов, уплаченных до 2017 года (в 2020 - 2021 годах это придется делать через суд, т. к. трехлетний срок на возврат будет пропущен);

- ФСС — в части «несчастных» взносов вне зависимости от периода их уплаты.

Для обращения в любую из инстанций плательщику взносов требуется подать заявление на своем особом бланке, каждый из которых можно скачать на нашем сайте.

Для составления заявления в ИФНС надо использовать форму документа, содержащуюся в приказе ФНС России от 14.02.2017 № ММВ-7-8/182@. Сейчас она используется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

Можно ли вернуть излишне взысканные страховые взносы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ПФР (в отношении взносов на пенсионное и медицинское страхование, уплаченных до 2017 года) обращение следует составить по формам 23-ПФР (если взносы были переплачены) или 24-ПФР (если имело место излишнее взыскание), утвержденным постановлением Правления ПФ РФ от 22.12.2015 № 511п.

При обращении за возвратом в ФСС будет использована форма 23-ФСС, утвержденная приказом ФСС РФ от 17.11.2016 № 457.

Проверьте, правильно ли вы разносите в бухучете возврат переплаты по страхвзносам с помощью экспертных советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Сейчас возврат страховых взносов (кроме «несчастных») подчинен правилам, установленным НК РФ, и происходит через обращение в ИФНС. Аналогичные по основным положениям правила введены в закон 125-ФЗ, посвященный «несчастным» взносам, которые продолжает курировать ФСС. Возврат взносов, переплаченных до 2017 года, осуществляют сами фонды, получавшие эти взносы. То есть в период 2017–2021 годов существуют 3 инстанции, способные сделать возврат, и в каждую из них заявление о возврате придется составить по своей особой форме. С 2020 года таких инстанций две: ИФНС и ФСС (по взносам на травмтизм).

Обзоры КонсультантПлюс

Как оформить возврат переплаты страховых взносов в ФСС в 2020 году:

- направить заявление в ФНС, Фонд социального страхования или ПФР;

- дождаться решения уполномоченного органа в течение 1 месяца;

- получить деньги на банковский счет или зачесть средства в счет других платежей.

Излишне уплаченные отчисления на ОПС, отраженные в персонифицированном учете, разрешили возвращать с 01.01.2021.

Новый порядок возврата страховых взносов на ОПС

Конституционный суд 31.12 2019 признал не соответствующим Конституции РФ ограничение права работодателя на получение из бюджета излишне уплаченных средств на обязательное пенсионное страхование (ОПС). Причиной отказа является то, что сведения об уплаченных суммах разнесены по индивидуальным лицевым счетам застрахованных лиц. Правительство обязали исправить ситуацию и обеспечить зачет переплаты страховых взносов в 2020 году, в том числе на ОПС.

Государственная дума приняла поправки в Налоговый кодекс РФ, направленные на установление нового порядка возмещения страховых взносов на ОПС. Налоговики учтут структуру тарифа страховых платежей (его солидарную и индивидуальную части) и то обстоятельство, наступил ли у конкретного застрахованного лица страховой случай. Если работник вышел на пенсию и изменение сведений на лицевом счете приведет к уменьшению пенсионного обеспечения, сумму излишне уплаченных (взысканных) платежей на ОПС работодателю не вернут. Во всех остальных случаях страхователь на основании заявления о возврате этой суммы получит возмещение. Новые правила начнут работать с 01.01.2021, после того как закон подпишет президент. До тех пор органы ФНС рассматривают все заявления о возмещении индивидуально, основываясь на позиции КС РФ.

Обновленная инструкция от КонсультантПлюс

Чтобы гарантированно вернуть деньги, а не получить отказ, используйте готовое решение (вот бесплатный доступ):

Кто принимает решение о возврате

Орган, принимающий решение о возврате излишне уплаченных страховых отчислений, пеней и штрафов, зависит от отчетного периода, за который страхователем подано заявление о переплате. При обращении за отчетные (расчетные) периоды, истекшие до 01.01.2020, решение принимают органы Пенсионного фонда — по платежам на ОПС и Фонда социального страхования РФ — по платежам на временную нетрудоспособность и травматизм.

Происходит это по согласованию с ИФНС. Для этого в течение 10 рабочих дней со дня получения письменного заявления на возврат переплаты уполномоченные органы принимают решение и не позднее следующего рабочего дня направляют уведомление в территориальный налоговый орган по месту регистрации страхователя для фактического перечисления переплаченных сумм страховых отчислений, пеней и штрафов (письмо Минфина от 09.06.2017 № 03-15-05/36284). Для этого есть еще 30 дней.

Решение о возврате излишне уплаченных отчислений, пеней и штрафов за отчетные (расчетные) периоды, образовавшихся после 01.01.2017, принимается налоговым органом (ст. 78 НК РФ). Алгоритм полностью соответствует возврату переплаты по налогам.

Как подать заявление на переплату в ФСС

ФСС утвердил формы заявлений приказом от 17.02.2015 № 49 (в ред. от 17.11.2016)) в соответствии с нормами ч. 1 статьи 21 Федерального закона от 03.07.2016 № 250-ФЗ. Оформить письмо на возврат переплаты по страховым взносам в свободной форме невозможно.

Для возврата взносов на ВНиМ и травматизм следует обратиться в ФСС с подготовленным заявлением на возврат переплаты по взносам по форме 23.

Как обратиться с заявлением в ИФНС

Страхователя волнует вопрос, что делать при переплате по страховым взносам в 2020 году? Действовать по простому алгоритму:

- Определиться, куда подавать заявление на возврат: в ФСС или в налоговую инспекцию.

- Оформить письменное заявление и направить его в уполномоченный орган в электронном виде через личный кабинет налогоплательщика, на бумаге лично или по почте.

- Получить ответ в течение 1 месяца.

Рассмотреть заявление налоговый орган обязан в течение одного месяца со дня получения такого заявления (п. 6 ст. 78 НК РФ).

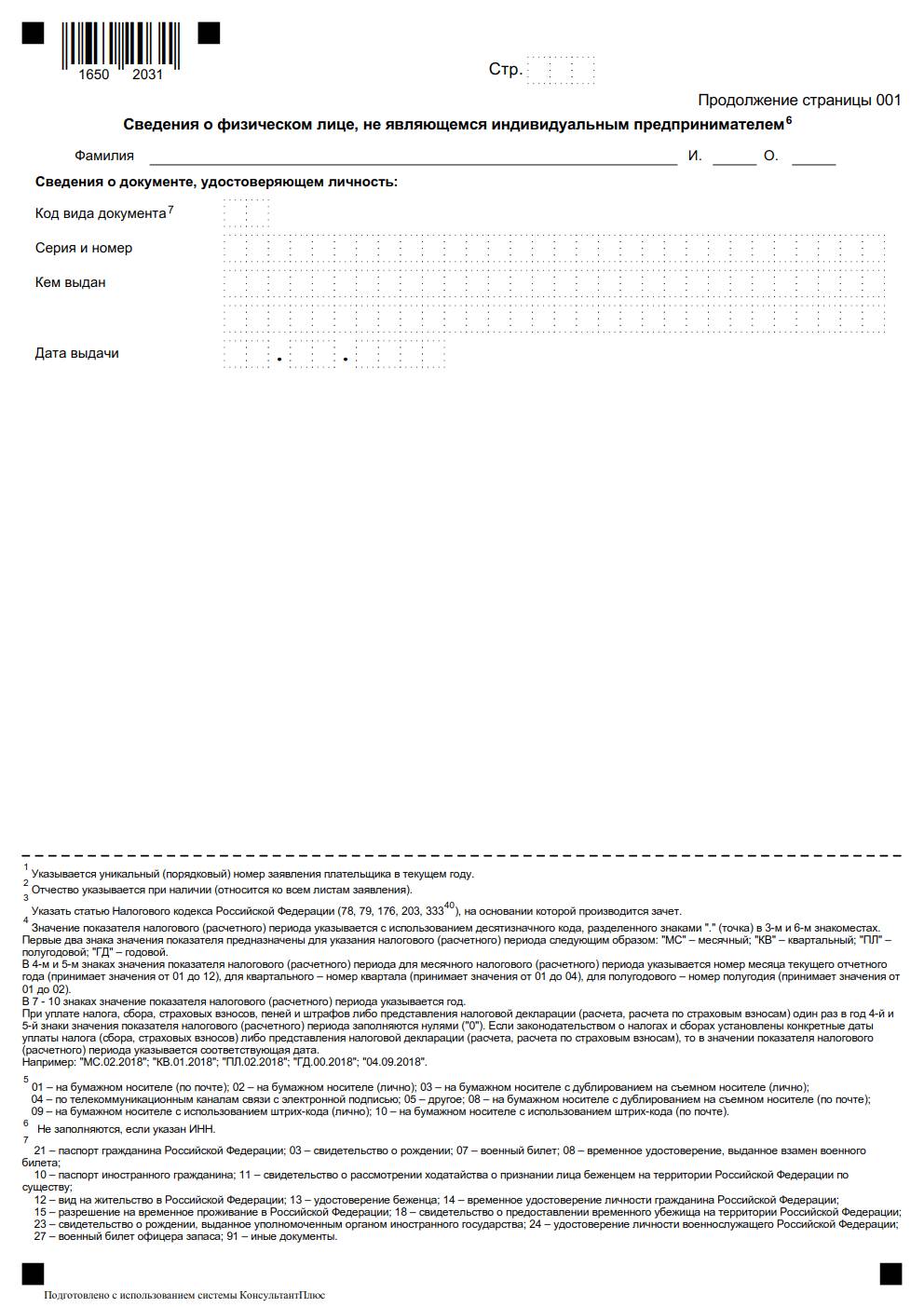

Формы документов, используемых налоговыми органами и налогоплательщиками при осуществлении зачета и возвращения сумм излишне уплаченных (взысканных) налогов, сборов, страховых отчислений, пеней, штрафов, утверждены приказом ФНС от 14.02.2017 № ММВ-7-8/182@. Выглядит бланк для заполнения так:

Возврат излишне взысканных сумм

В случае осуществления налоговыми органами излишнего взыскания сумм за периоды, истекшие до 01.01.2017, возникает вопрос, как вернуть переплату по страховым взносам из налоговой в 2020 году в такой ситуации? Решение о возврате излишне взысканных платежей на ОПС и ВНиМ за эти периоды принимается непосредственно органами ПФР и ФСС. Нормы Налогового кодекса не применяются (письма ФНС РФ от 27.07.2017 № ЕД-4-8/14778, от 20.06.2017 № ГД-4-8/11682@, письмо Минфина от 19.07.2017 № 03-02-07/2/46152@).

Иначе обстоят дела, если страхователь хочет знать, как вернуть переплату по ФСС в 2020 году, возникшую после 01.01.2017. Порядок определен налоговым законодательством. За этот период решение принимается налоговыми органами в соответствии с нормами статьи 79 НК РФ. Достаточно обратиться в ИФНС письменно с заявлением установленного образца.

Если фирма переплатила страховые взносы, она может их вернуть. Но порядок возврата определяется тем, в какой год совершен перевод этих взносов. Дело в том что до 1 января 2017 года платежи совершались в адрес ПФР и ФСС. После этой даты за страховые взносы отвечает ИФНС. Следовательно, за возвратом взносов, уплаченных до 2017 года, нужно обращаться к фондам. Если платежи совершены позже, то заявление требуется отправлять в ИФНС.

Кто должен возвращать взнос

Взносы подразделяются на различные виды. От вида платежа зависит, кто должен его возвращать:

| Разновидность взноса | До 1 января 2017 года | С 1 января 2017 года |

|---|---|---|

| ОПС, ОМС | ПФР | ИФНС |

| ФСС | ФСС | ИФНС |

Также различают такой взнос, как взнос на случай травм, несчастных случаев. За него отвечал до 2017 и отвечает сейчас ФСС.

ВАЖНО! Возврат переплаты пенсионных взносов не осуществляется.

Нюансы возврата платежей

Переплата взносов возвращается только при соблюдении ряда условий:

- Отсутствуют недоимки и задолженности по взносам. Если недоимки есть, то переплата сначала идет на их погашение. И уже остаток средств переводится на р/с компании.

- Переплата также может быть направлена в счет следующих платежей.

- Средства, внесенные до 2017 года в фонды, не идут в зачет следующих платежей. Причина – передача контрольных функций ИФНС.

Если нужно получить деньги от фонда, требуется направить соответствующее заявление в территориальный отдел.

Возврат переплат, образованных до 17-го года

До 17-го года функция по приему страховых платежей принадлежала внебюджетным фондам. То есть за возвратом переплаты нужно идти именно в эти фонды. Обращение может выполняться в этих формах:

- Лично или с помощью представителя. Нужно прийти в территориальный отдел нужного фонда (ФСС или ПФР) и отдать заявление. Если передается оно представителем, то бумага должна быть нотариально заверена. Плюс этого варианта — получение результатов в минимальные сроки. Минус — придется идти в фонд.

- Через почту. Нужно отправить заказное письмо с описью вложений и уведомлением о получении. Плюсы — не нужно лично являться в фонд. Минус — тратится время на доставку письма.

Фонд должен рассмотреть заявление в течение 10-ти суток. Его представители, если принято решение о возврате, отправляют утвержденный документ в ИФНС. И уже ИФНС возвращает переплату.

Возврат переплат, образованных с 2017 года

Алгоритм возврата средств, отправленных в ИФНС:

- Сверка расчетов. Нужна для определения размеров недоимок, если таковые имеются. Точный их объем нужно прописывать в заявлении.

- Направление переплаты в уплату недоимки. Выполняется зачет переплаченных сумм. Осуществляется он ИФНС.

- Оформление заявки на возврат. Составляется заявление по ф. КНД 1150058.

- Направление заявки в отдел ИФНС. Идти нужно в орган по месту учета или регистрации ЮЛ/ИП. Заявление можно отправить по почте.

По такой же схеме выполняется возврат налоговых платежей.

Переплата возвращается на р/с организации. А потому номер этого счета нужно обязательно прописать в заявлении. Если средства возвращаются ИП, то направляются они на счет, применяющийся для осуществления коммерческой работы.

Заявление на возврат

Заявление составляется строго по форме 1150058, утвержденной приказом ФНС №ММВ-7-8/182@. Такая форма используется тогда, когда заявка направляется в ИФНС. В ней указывается эта информация:

- ИНН и КПП.

- Номер заявление.

- Код налогового органа.

- Статья, на базе которой осуществляется возврат.

- Основание для возврата.

- Размер переплаты, которую нужно вернуть.

Если заявка направляется в ПФР, то она оформляется по ф. 23-ПФР. Если заявление отправляется в ФСС, то применяется ф. 23-ФСС, установленная приказом ФСС №457 от 17 ноября 2016 года.

Сроки возврата

Сроки возврата переплаты зависят от различных условий:

- Взносы после 2017 года на страхование от несчастных случаев и профзаболеваний – месяц.

- До 17-го года – 10 суток.

- До 17-го года на больничные и отпуск по материнству – 10 суток.

Приведенные сроки отсчитываются с даты получения органом заявления.

Используемые проводки

Деньги, поступившие вследствие возврата переплаты, нужно учитывать. Они фиксируются на счете 69. В частности, используются эти проводки:

- ДТ69 КТ51. Проводка фиксируется при выплате взноса. Переплаты отражаются по дебету.

- ДТ51 КТ69. Возврат.

Переплаты, не зафиксированные в тратах при установлении налогооблагаемой базы, не считаются внереализационными доходами.

Проценты за просрочку перевода возврата

ИФНС и ФСС могут опоздать с возвратом страховых платежей. В этом случае фирма может предъявить объем процентов, определяемый в зависимости от размера просроченного платежа и длительности самой просрочки. Размер процентов определяется по стандартной формуле, используемой при установлении пени:

Размер переплаты * число дней просрочки * 1/300 ставки рефинансирования

Размер процентов можно устанавливать только тогда, когда деньги пришли на р/с компании. Связано это с тем, что объем неустойки зависит от длительности просрочки. Соответствующие правила расчетов установлены частью 9 статьи 27 ФЗ №212 от 24.07.09. Деньги переводит Казначейство РФ по поручению фондов.

ВАЖНО! Госорганы должны именно вернуть деньги на р/с организации. Средства, начисленные в качестве процента за просрочку, не могут быть зачтены в счет будущих платежей.

Пример

Компания переплатила взносы на 2 700 руб. Было направлено заявление на возврат денег. Они должны были прийти 10 февраля, но фактически приходят только 20 февраля. Фирма проводит эти расчеты:

- Число дней просрочки – 10.

- Размер процентов: 2 700 * 10 * 1/365 * 9%. = 6,66 рублей.

Процент будет начисляться с даты, являющейся последним днем перевода переплаты.

Ошибки, возникающие при возврате переплаты

Организация должна оформить возврат переплаты правильно. В обратном случае никаких денег она не получит. Рассмотрим распространенные ошибки, допускаемые при оформлении:

- Направление заявки на возврат сумм, уплаченных до 17-го года, в ИФНС. Последний начал отвечать за взносы только с 1 января 17-го года. За платежи, направленные до 17-го года, отвечают внебюджетные фонды. А потому заявление нужно отправлять именно в адрес этих фондов.

- Подача заявки на возврат без уточнения сумм. Все суммы конкретизируются через сверку расчетов. В частности, в заявлении нужно указать точную сумму переплаты, размер недоимки, если она присутствует. Если сверка проведена неправильно, то образуется разница между суммой в заявлении и суммой на лицевом счету/в учете.

- Используется не тот бланк заявления. Для составления заявления в ИФНС и внебюджетные фонды используются разные формы. При выборе формы нужно также учитывать, какой именно взнос планируется вернуть: на временную нетрудоспособность или на травматизм.

Все ошибки приводят к замедлению процесса возврата. Если заявление отправлено не туда, придется составлять заявку заново.

Дополнительная информация

При оформлении возврата нужно учитывать, что эта процедура предполагает срок исковой давности. Составляет он 3 года с даты уплаты взносов. Вернуть деньги можно только в течение этого периода.

Что делать, если переплата возникла у предпринимателя, который закрыл ИП и исключился из реестра? И он может вернуть деньги. Возврат оформляется на ФЛ, которому принадлежало ИП. Для получения денег нужно обратиться в арбитражный суд.

ИФНС обязан направлять плательщику уведомление о переплате. Соответствующее положение содержится в статье 78 НК РФ.

Читайте также: