Образец ип 3ндфл взносы в пфр где указать

При заполнении 3-НДФЛ более

чем за 1 год (например сразу за

два или три года) на каждый

Декларация 3-НДФЛ заполняется

в течение одного рабочего дня.

Список документов, прилагаемых

к налоговой декларации, вы

Обратившись ко мне один раз,

вы останетесь со мной

Пример декларации 3-НДФЛ

при вычете на пенсионное обеспечение

В данном разделе Вы можете ознакомится с примером по заполнению налоговой декларации по доходам физических лиц по форме 3-НДФЛ при оформлении налогового вычеты по расходам на пенсионное обеспечение и страхование.

Декларация по ф.3-НДФЛ состоит из большого количества страниц и поэтому представляет собой достаточно сложный документ, в заполнении которого трудно разобраться неподготовленному человеку.

В случае же неверного заполнения декларации по ф. 3-НДФЛ, вы в лучшем случае потратите время на повторную поездку в налоговую инспекцию для исправления ошибок в своей декларации 3-НДФЛ, а в худшем случае Вы не сможете воспользоваться полагающимся Вам налоговым вычетом.

В связи с этим мы рекомендовали бы вам обращаться за заполнением налоговой декларации по форме 3НДФЛ к специалисту.

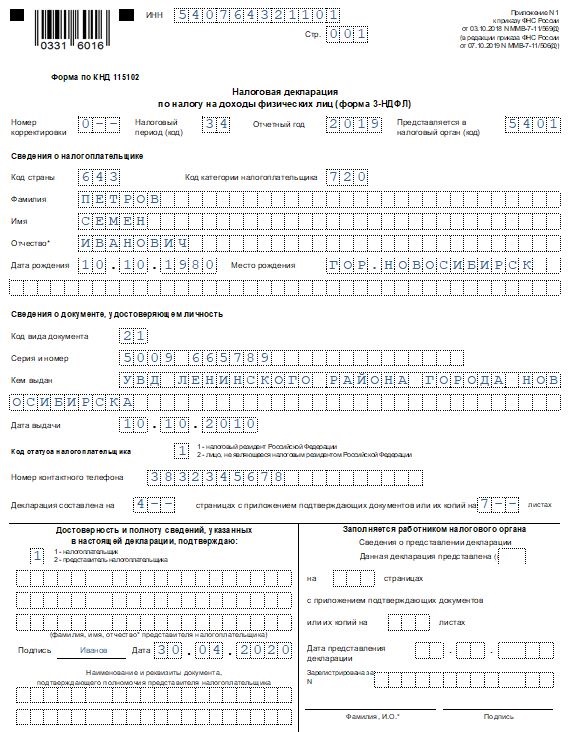

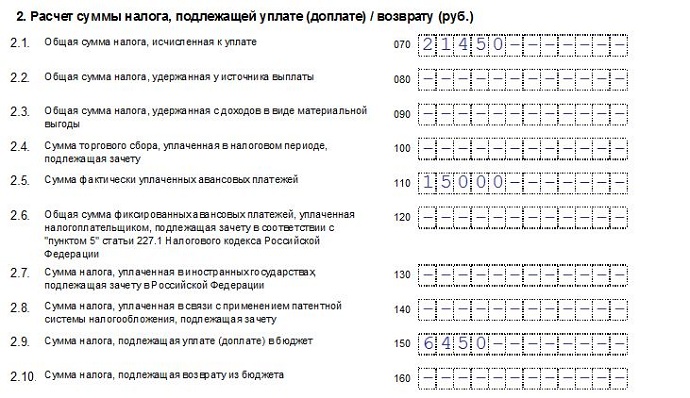

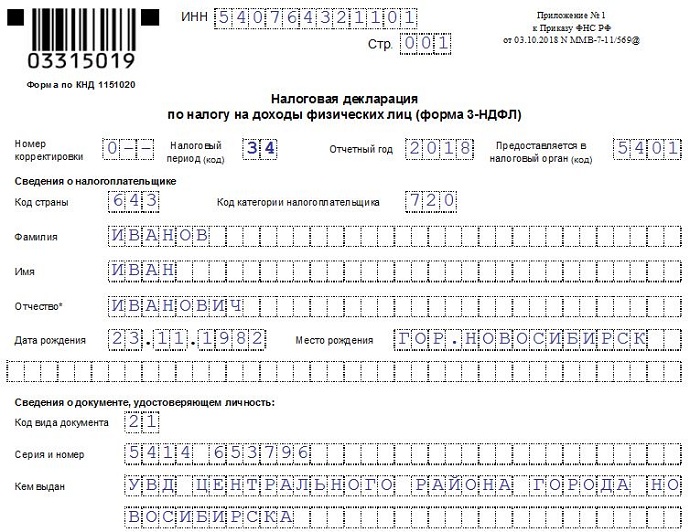

Образец заполнения титульного листа декларации 3-НДФЛ

Образец заполнения титульного листа декларации 3-НДФЛ

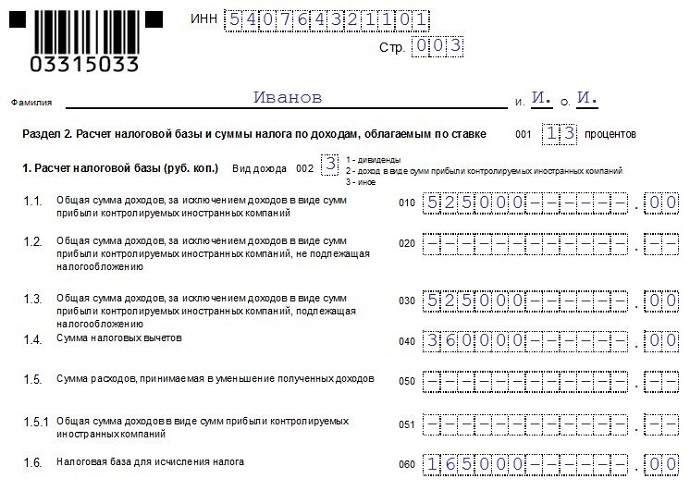

Образец заполнения Раздела 1 декларации 3-НДФЛ

(расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13%)

Образец заполнения Раздела 6 декларации 3-НДФЛ

(суммы налога, подлежащие уплате (доплате ) в бюджет/возврату из бюджета)

Образец заполнения Лист А декларации 3-НДФЛ

(доходы от источников в Российской Федерации, облагаемые налогом по ставке 13%)

Образец заполнения Лист Г1 декларации 3-НДФЛ

(расчет суммы доходов, не подлежащей налогообложению (за исключением доходов в виде стоимости выигрышей и призов, полученных в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг))

Образец заполнения Лист Ж1 декларации 3-НДФЛ

(расчет стандартных налоговых вычетов)

Образец заполнения Лист Ж2 декларации 3-НДФЛ

(расчет социальных налоговых вычетов)

Образец заполнения Лист Ж 3 декларации 3-НДФЛ

(расчет социальных налоговых вычетов, установленных пп.4 п.1 ст.219 Кодекса, в части сумм пенсионных взносов, уплаченных по договору (договорам) негосударственного пенсионного обеспечения и (или) страховых взносов, уплаченных по договору (договорам) добровольного пенсионного страхования)

У Вас есть вопросы? Звоните, консультация бесплатно!

Заполнить налоговую декларацию по ф. 3-НДФЛ составляет от 500 рублей. Стоимость работы рассчитывается исходя из трудоемкости работ по решению Вашей задачи.

При подготовке налоговой деклараций 3-НДФЛ более чем за 1 год (например за два или три последних года) на каждый последующий год предоставляется скидка 50% (уменьшение цены) на заполнение декларации 3-НДФЛ.

Подробнее ознакомится с ценами на услуги по заполнению и сдаче в налоговую инспекцию декларации по ф.3-НДФЛ можно в разделе "Цены на услуги" .

Каждый клиент, заполнивший

у меня 3-НДФЛ, при повторном

обращении в следующем году

ФНС утвердила новую форму декларации по налогу на доходы физических лиц (3-НДФЛ). Согласно приказу ФНС, новая форма декларации вступит в силу с 1 января 2021 года и должна применяться, начиная с представления отчета за 2020 год

Декларацию по форме 3-НДФЛ в этом году можно подать до 30 июля 2020 г о да . Декларационную кампанию продлили на три месяца из-за коронавируса. При этом срок оплаты налога не изменился. Налог, исчисленный в налоговой декларации, необходимо оплатить до 15 июля 2020 года

Если налогоплательщиком расходы на погашение процентов по целевому займу (кредиту) не заявлялись в состав имущественного налогового вычета в отношении жилья, приобретенного до 2014 года, то он вправе претендовать на получение такого имущественного налогового вычета в отношении жилья, приобретенного после 1 января 2014 год а

Получить имущественный вычет на садовый дом, купленный до 2019 года, нельзя . Вычеты по НДФЛ при покупке или строительстве жилых строений, расположенных на садовых участках, предоставляются, если они приобретены после 1 января 2019 года

Право на имущественный вычет сохраняется, если недвижимость оплачивали через представителя . Если представитель действует в интересах и по поручению доверителя, оплачивая расходы на приобретение недвижимости, то нотариально заверенная доверенность ему не требуется

18 .0 2 .2020

Вышла новая версия 1.1.0 от 14.02.2020 программы заполнения деклараций о доходах физических лиц "Декларация 2019" для автоматизированного заполнения формы 3-НДФЛ

- Когда предприниматель платит НДФЛ

- Как сдать 3-НДФЛ для ИП на ОСНО и когда вносятся авансовые платежи по этому налогу

- Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

- Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

- Итоги

Когда предприниматель платит НДФЛ

Согласно п. 1 ст. 23 ГК РФ индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность и зарегистрировано в таком качестве. Таким образом, ИП, как физлицо, признается налогоплательщиком НДФЛ (п. 1 ст. 207 НК РФ). На необходимость исчисления указанного налога с доходов, полученных ИП от предпринимательства, указывает и текст подп. 1 п. 1 ст. 227 НК РФ.

При применении спецрежимов НДФЛ вместе с НДС и налогом на имущество заменяются одним налогом, отвечающим соответствующему режиму (ЕСХН, ЕНВД, УСН, ПСН). Однако это касается только доходов, связанных с предпринимательской деятельностью. Доходы, полученные ИП не от предпринимательства, расцениваются как доходы обычного физлица и облагаются НДФЛ с учетом требований гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Обязанность по представлению ИП декларации о полученных от предпринимательства доходах и произведенных расходах отражена в п. 5 ст. 227 НК РФ. Оформляется такая декларация на бланке, называемом формой 3-НДФЛ. В 2020 году за 2019 год 3-НДФЛ следовует оформлять на обновленном бланке, утвержденном приказом ФНС от 07.10.2019 № ММВ-7-11/506@.

Уточненка за предыдущие годы подается по формам, действующим в корректируемых отчетных периодах.

Если вам нужно скорректировать отчетность за 2018 год, то вы можете скачать бланк декларации здесь.

Как сдать 3-НДФЛ для ИП на ОСНО и когда вносятся авансовые платежи по этому налогу

Используя общий режим налогообложения, ИП в отличие от юрлиц, платящих при этом режиме налог на прибыль, в общеустановленном порядке оформляет и представляет декларацию 3-НДФЛ. В декларации 3-НДФЛ для ИП на ОСНО тоже одновременно могут быть отражены доходы, как не связанные с предпринимательской деятельностью, так и полученные в ходе ее ведения.

Сроки уплаты авансовых платежей с 2020 года изменились. Теперь в течение года налогоплательщик, использующий ОСНО по НДФЛ должен вносить авансовые платежи в следующие сроки:

- до 25 апреля (27.04.2020 с учетом переноса) - за 1 квартал;

- до 25 июля (27.07.2020) - по результатам полугодия;

- не позднее 25 октября (26.10.2020) - за 9 месяцев.

Напомним, что в 2019 году сумму авансов рассчитывает ФНС на основании прошлогодних деклараций 3-НДФЛ или формы 4-НДФЛ. И срок уплаты аванса за октябрь-декабрь приходится на 15.01.2020 года.

Подробнее об изменениях читайте здесь.

Особенности декларации, заполняемой ИП, заключаются в том, что:

- на титульном листе 3-НДФЛ у ИП указывается категория налогоплательщика — 720;

- обязательным к заполнению помимо титульного листа и разделов 1, 2 является приложение 3.

Доходы и расходы ИП в целях исчисления налоговой базы от предпринимательства определяются с учетом положений гл. 25 НК РФ. Обоснованность расходов должна удовлетворять требованиям ст. 252 НК РФ. При этом ИП может воспользоваться предусмотренными гл. 23 НК РФ вычетами: стандартным, социальным, имущественным, профессиональным и инвестиционным.

Согласно ст. 229 НК РФ крайний срок представления декларации 3-НДФЛ — 30 апреля года, наступающего за отчетным. Нарушение этого срока приведет к применению ответственности по ст. 119 НК РФ — штрафу в размере 5–30% от неуплаченной суммы, но не менее 1 000 руб.

Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

Если индивидуальный предприниматель применяет УСН или иной спецрежим, он освобожден от уплаты НДФЛ, если получает доход от бизнеса. Однако есть обстоятельства, при которых ИП все-таки должен подавать 3-НДФЛ, а именно если:

- в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого срецрежима, при этом предпринимателю придется отчитываться уже по ОСНО и представлять 3-НДФЛ;

- ИП реализует свое недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- ИП получил от организации денежные средства как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом).

- он выиграл в лотерею;

- получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- ему выплачены дивиденды.

Если возникли обстоятельства, приведенные в перечне, ИП придется отчитаться в налоговую инспекцию как физлицу и внести соответствующие суммы налога в бюджет до 15 июля.

Может ли налоговая наказать за непредставление 3-НДФ, читайте в материале «Есть ли штраф за несвоевременную сдачу декларации 3-НДФЛ?».

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

Итоги

ИП, не применяющий какой-либо из спецрежимов, обязан исчислять и уплачивать НДФЛ от доходов, полученных в результате предпринимательства. Декларируются такие доходы ежегодно в специальном отчете (декларации) 3-НДФЛ. Форма 3-НДФЛ у ИП и физлиц одинакова, но заполняют они в ней (помимо обязательных) разные листы.

В 2019 году ФНС подготовила обновленный вариант формы 3-НДФЛ. Теперь с 2020 года индивидуальные предприниматели должны сдавать данную декларацию на новом бланке.

В этой статье мы подробно расскажем, как и в какой срок необходимо сдать эту форму, коснемся нововведений и также предоставим правильный актуальный образец заполнения 3-НДФЛ для ИП.

В каком случае ИП нужно сдавать 3-НДФЛ

- ведут свою деятельность на общей системе налогообложения (ОСНО);

- совмещают ЕНВД и ОСНО;

- какой-то отрезок года вели свою деятельность на иной системе налогообложения, а затем перешли на ОСНО;

- находятся на ОСНО, но не вели свою деятельность в течение 2019 года. В таком случае необходимо все равно предоставить нулевую декларацию в налоговую.

Форма 3-НДФЛ в 2020 году

В Приложении 2 произошли следующие изменения:

- строка 071 теперь называется «Сумма дохода, освобождаемая от налогообложения в соответствии с пунктом 60 статьи 217 НК РФ»;

- в строке 072 указывается сумма доходов, которая освобождается от налогообложения в соответствии с пунктом 60.1 статьи 217 НК РФ;

- строка 073 регулирует сумму дохода, которая освобождается от налогообложения в соответствии с пунктом 66 статьи 217 НК РФ.

В обновленной декларации стоимость медицинских услуг и лекарственных препаратов не суммируется. Теперь для каждого вида предусмотрена отдельная строка (140 и 141 соответственно).

Также в новую форму можно включить затраты на все медикаменты, выписанные лечащим врачом и приобретенные за свой счет.

В Приложении 7 добавлены сведения о способе покупки недвижимости, благодаря чему изменились некоторые номера строк. Теперь в 030 необходимо указать способ покупки недвижимости, а в 031 код номера объекта.

Номер объекта находится теперь в строке 032, а информация о его местонахождении в 033. Все остальное остается без изменений.

Важно отметить, что в строке 030 необходимо вносить сведения только в том случае, если до этого в строке 10 был указан показатель 1 (жилой дом) или 7 (жилой дом с земельным участком). Также строку 033 можно не заполнять, если в строки 031 и 032 внесена необходимая информация.

Как и что заполнять в форме 3-НДФЛ для ИП

- Ручным способом.

- На сайте ФНС в режиме онлайн.

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 3.

В форме предприниматель должен указать сведения о полученных доходах от деятельности ИП, примененных вычетах, уплаченных авансах и удержанных по НДФЛ суммы налогов.

Если предприниматель собирается сделать дополнительно социальные и имущественные вычеты, то для этого ему необходимо заполнить соответствующие приложения и приложить их к общему пакету документов.

Как подать декларацию

- лично в местный налоговый орган. Один экземпляр отдается налоговому инспектору, второй остается при себе;

- через представителя. Для этого необходимо дополнительно предоставить нотариальную доверенность;

- по почте. Сотрудники делают опись декларации в двух экземплярах. Первую отправляют в налоговую, а вторую отдают предпринимателю со специальными отметками;

- через онлайн-сервис ФНС. Для этого способа обязательно нужно иметь усиленную электронную подпись;

- в электронном виде. Для этого необходимо воспользоваться телекоммуникационным каналом связи.

Сроки подачи

Важно отметить, что с 2020 года порядок расчета авансов по НДФЛ поменялся. Теперь предприниматели должны самостоятельно рассчитывать авансы по итогам каждого квартала и затем перечислять необходимую сумму в налоговую. Платежи распределены на четыре части: первый аванс выплачивается до 25 апреля, второй — до 25 июля, третий — до 25 октября и четвертый до 15 июля 2021 года.

Какие предусмотрены штрафы

Размер штрафа составляет 5 % от неуплаченной суммы налога за каждый месяц просрочки. Минимальный штраф составляет одну тысячу рублей — максимальный штраф доходит до 30 процентов от суммы налога.

К примеру, если ИП просрочил срок сдачи декларации на два месяца, то размер штрафа будет составлять десять процентов от суммы НДФЛ.

Каждый год ИП рассказывают о своих доходах в декларации 3-НДФЛ. За 2019 год документ следует подать в апреле. В данном материале рассмотрим каверзные вопросы, связанные с формой 3-НДФЛ для ИП, в частности: когда ИП сдает 3-НДФЛ, сдают ли ИП 3-НДФЛ при УСН и ЕНВД, как заполнить нулевую 3-НДФЛ для ИП и т. п.

3-НДФЛ за 2019 год для ИП сдается по обновленной форме. Необходимость направить 3-НДФЛ может возникнуть у ИП на любом режиме налогообложения. Как заполнить 3-НДФЛ ИП на ОСНО, УСН или ЕНВД, расскажем ниже.

Сроки сдачи 3-НДФЛ и уплаты налога для ИП

ИП нужно направить декларацию в период с 01.01.2020 по 30.04.2020. Если российский бизнесмен решил прекратить деятельность в качестве ИП, сдать 3-НДФЛ потребуется в течение пяти дней после внесения отметки в ЕГРИП (п. 3 ст. 229 НК РФ).

Например, ИП Сайков Степан Васильевич утратил статус ИП 22.05.2020, в этот жедень данный факт отражен в ЕГРИП. Следовательно, сдать 3-НДФЛ при закрытии ИП нужно до 26.05.2020 включительно.

На уплату налога у предпринимателей времени больше. Перечислить налог, заявленный в 3-НДФЛ за 2019 год, полагается не позднее 15.07.2020. С 2020 года изменился порядок расчета авансов по НДФЛ. Теперь ИП не получают уведомления из налоговой, а сами рассчитывают авансы по итогам квартала и перечисляют в налоговую до 25 числа следующего месяца. Налог уплачивают частями — до 25 апреля, 25 июля, 25 октября и 15 июля следующего года.

3-НДФЛ для ИП на УСН

Декларация 3-НДФЛ для ИП на УСН в общем случае не нужна, так как они освобождены от уплаты налога на доходы. 3-НДФЛ придется сдать в следующих случаях:

- в течение года ИП утратил право на применение УСН и автоматически перешел на ОСНО;

- ИП взял заем, по которому возникла материальная выгода, например, беспроцентный займ от организации;

- ИП продает свое имущество как физлицо или хочет получить налоговый вычет.

3-НДФЛ для ИП на ЕНВД

На этом спецрежиме также не нужно сдавать 3-НДФЛ. Ведь вмененный налог заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ЕНВД и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение вмененки;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

3-НДФЛ для ИП на ОСНО

Заполнение 3-НДФЛ для ИП на ОСНО является обязательным. Этот вид декларации, по сути, заменяет декларацию по налогу на прибыль.

3-НДФЛ нулевая для ИП

Предъявить нулевку полагается, если ИП не вел деятельность, но по законным основаниям обязан сдавать эту форму. В основном это касается ИП на ОСНО. Состав нулевки несложен: титульный лист, разделы 1 и 2. Ячейки, которые должны содержать цифровые значения (доходы и т. д.), прочеркиваются.

Штрафные санкции

Бизнесмены часто интересуются у бухгалтеров, что будет, если не сдать 3-НДФЛ? Забывчивость в данном случае будет стоить бизнесмену денег. Штраф будет насчитан за каждый месяц просрочки — 5 % от суммы НДФЛ. Минимальные потери ИП — 1 000 рублей. В худшем случае ИП придется заплатить 30 % от суммы налога — это предельная граница штрафа, то есть больше 30 % с бизнесмена взять нельзя.

Покажем на примере. ИП Амосов Тимофей Ильич отправил форму 3-НДФЛ 24.06.2020. Таким образом, Амосов Т. И. опоздал на два месяца (неполный месяц принимается за один целый месяц). Задекларированный НДФЛ составляет 76 140 рублей. Значит, штраф получится 7 614 рублей (76 140 х 2 месяца х 5 %).

А вот еще один пример. ИП Амосов Тимофей Ильич заявил о налоге в сумме 393 000 рублей, а сдал декларацию лишь в ноябре. Следуя рамкам закона, бухгалтер рассчитал штраф и получил 137 550 рублей (393 000 х 7 месяцев х 5 %). Полученная сумма превышает 30 % от налога (393 000 х 30 % = 117 900). Следовательно, ИП Амосов Тимофей Ильич заплатит 117 900 рублей, а не 137 550 рублей.

3-НДФЛ: образец заполнения для ИП

Построчное заполнение декларации содержится в утвержденном порядке заполнения.

Рассмотрим пример. ИП Ростов Глеб Петрович работает на ОСНО в городе Вологда. Годовой доход вологодского бизнесмена составил 174 300 рублей. Налоговых вычетов Ростов не применял, работников у него нет. В данной ситуации заполняется титульный лист, разделы 1, 2 и приложение 3.

В завершение хочется предостеречь всех бизнесменов: не стоит пытаться занизить доход в декларации, ведь инспекторы ФНС сотрудничают с банками и сверяют заявленные цифры с оборотами по счету. Конечно, не все поступления являются доходами ИП, но по банковским выпискам можно сделать некоторые выводы.

Если гражданин оформил индивидуальное предпринимательство, то автоматически он приобретает обязанности по подаче отчетности, состав которой зависит от выбранной системы налогообложения.

ИП на общей налоговой системе составляет по завершению календарного года декларацию по форме 3-НДФЛ, в которой он отчитывается перед ФНС о полученных годовых доходах/расходах.

Нужно ли сдавать 3-НДФЛ ИП на ОСНО, УСН, ЕНВД?

Индивидуальный предприниматель выбирает подходящую систему уплаты налогов при регистрации, в дальнейшем он может сменить ее с начала любого года.

В зависимости от выбранного режима налогообложения состав отчетности меняется.

В целом, выделяется общий режим (ОСНО) и специальные (УСН, ЕНВД, ПСН). В каждой налоговой системе налоги платятся разные, соответственно, и отчетность по ним отличается.

Обязанность по подаче отчетов ИП в зависимости от налогового режима:

- ИП на ОСНО обязаны сдавать форму 3-НДФЛ, в которой показывают доходы за год от деятельности в качестве предпринимателя (если выбран вариант уплаты 6% с дохода), либо доходы и расходы (если выбран вариант уплаты 15% с прибыли).

- ИП на УСН (упрощенная система) декларацию 3-НДФЛ не заполняют, такие предприниматели платят налог УСН и заполняют декларацию для упрощенного режима.

- ИП на ЕВНД (вмененный доход) также не заполняет форму 3-НДФЛ, данные физические лица платят налог на вмененный доход, который рассчитывается по особым правилам. Для вмененщиков также разработана отдельная форма декларации ЕНВД.

- ИП на ПСН (патентная система) 3-НДФЛ не формируют, данные индивидуальные предприниматели оплачивают патент и никакой отчетности по патенту не подают.

Вывод: декларацию 3-НДФЛ должны сдавать только те ИП, которые выбрали для ведения деятельности общий режим налогообложения (ОСНО).

Новая форма декларации по доходам за 2019 год

Важный момент — форма 3-НДФЛ обновилась с начала 2020 года, поэтому за 2019 год предприниматели обязаны оформлять декларацию по обновленному варианту.

Изменения коснулись второго, пятого и седьмого приложения, а также скорректированы штрих-коды страниц декларации — изменения в новой форме 3-НДФЛ 2020.

Срок сдачи в 2020 году

ИП подают отчетность о своих доходах один раз в год.

Последний день сдачи 3-НДФЛ в ИФНС за 2019 год — 30 апреля 2020.

Место подачи — отделение ФНС, где физическое лицо стоит на учете как индивидуальный предприниматель (по месту жительства).

Нарушение сроков сдачи декларации ведет к штрафу в размере 5% от незаплаченной суммы налог за каждый просроченный месяц (минимальный размер штрафа 1000 руб., максимальный — 30% от неуплаченного налога) — ст.119 НК РФ.

Нарушение сроков оплаты налога с доходов ИП приводит также к начислению пени, которые рассчитываются как 1/300 ставки рефинансрования от суммы, не уплаченной вовремя. С 3-го дня задолженности ставка возрастает до 1/150 — ст.75 НК РФ.

Некоторые ИП не ведут деятельность в течение года совсем, в этом случае они также обязаны сдать декларацию, но с нулевыми показателями — образец нулевой 3-НДФЛ для ИП.

Предприниматели на ОСНО обязаны отчитаться перед ФНС независимо от того, имели они доход в году или нет, вели деятельность или нет. Сам статус индивидуального предпринимателя обязывает физ.лицо заполнять форму 3-НДФЛ.

Способы подачи

У ИП есть несколько способов оформления 3-НДФЛ:

- бумажный вариант — заполняется распечатанная форма или распечатывается заполненная на компьютере форма;

- электронный вариант — в кабинете налогоплательщика составляется электронная декларация и передается по электронным каналам связи;

- в программе Декларация 2019 на сайте налоговой — скачивается специальная бесплатная программа, после чего заполняются необходимые данные, после чего заполненный образец можно использовать для подачи.

Бумажную декларацию можно принести самостоятельно в налоговую по месту постановки на учет ИП, можно направить вместо себя свое доверенное лицо (оформляется на него доверенность от предпринимателя), можно передать ценным письмом с описью вложения.

Какие листы заполняет индивидуальный предприниматель?

В налоговой декларации 3-НДФЛ много листов, но ИП должны заполнить только 4:

- первый с общей информацией;

- раздел 1 с указанием суммы налога;

- раздел 2 с расчетом налога к уплате;

- приложение 3 для отражения результатов предпринимательской деятельности.

Другие листы могут понадобиться для заполнения в случае, если у ИП были другие доходы, помимо предпринимательской деятельности.

ИП, не осуществляющие никаких операций в отчетном году, должны заполнить декларацию в нулевом варианте, при этом заполняются следующие страницы бланка 3-НДФЛ — титульный и два раздела, где вместо суммовых значений проставляются нули или прочерки.

Заполнение страниц

В приложении 2 к приказу ФНС, утвердившему форму 3-НДФЛ, содержится порядок заполнения декларации. Перед заполнением следует перечитать данную инструкцию во избежание возможных ошибок.

Данные вносить нужно только в определенные страницы, указанные выше, остальные остаются пустые, подавать в налоговую их не нужно.

Для начала следует определить, как будет заполняться и подаваться бланк — в ручном, машинописном виде, в программе, в электронном виде.

Если бланк заполняется на бумаге, то обязательно берется ручка с пастой синего или черного цвета. Буквы должны быть понятны — заглавные и печатные, должны четко попадать в отведенные знакоместа. Пустые клетки заполняются короткой чертой по центру. Исправлять ошибки не допускается, если бланк испорчен — следует распечатать новый.

Если декларация составляется в электронном виде, то шрифт должен быть courier new, размер 16-18, распечатать готовый образец можно без обрамлений клеток.

- стоимость указывается в рублях и копейках;

- суммы налога — в полных рублях;

- доходы/расходы в валюте переводятся в рубли на дату получения данного дохода/расхода;

- на каждой странице должен быть номер, ИНН ИП, его фамилия, инициалы, подпись;

- заполнить нужно только 4 листа, их и подавать в налоговую;

- заполнение начинается с приложения 2, далее второй раздел, первый и титульную страницу, после листы нумеруются и складываются по порядку.

Заполнять 3-НДФЛ нужно на основании данных книги учета доходов и расходов (КУДР), которую ИП должен вести в течение всего года. Бухгалтерский учет ИП вести не обязаны, для декларации достаточно наличия КУДР, которую можно составлять в любом удобном для индивидуального предпринимателя виде.

При оформлении декларации предпринимателю нужно самостоятельно определить фактическую доходную и расходную часть своего годового финансового результата и отразить на страницах формы 3-НДФЛ.

Индивидуальные предприниматели в течение года платят авансовые платежи, исходя из предполагаемой прибыли. ФНС на основании данных ИП определяет размер аванов, которые уплачиваются по итогам каждого квартала не позднее 15- числа месяца, идущего за отчетным периодом.

По итогам года ИП должен определить размер уплаченного аванса и фактическую сумма налога, которую нужно заплатить на основе реальных данных.

Разность между авансом и рассчитанным в декларации доходом нужно доплатить в бюджет. Необходимость в доплате возникает, если налог к уплате по реальным данным оказывается больше уплаченных авансов. При переплате ИП может рассчитывать на возврат излишне перечисленного налога.

Какие расходы можно учитывать?

Расходы ИП могут уменьшить базу для исчисления налога в случае, если они:

- действительно оплачены в отчетном году;

- связаны с предпринимательской деятельностью;

- документально подтверждаются;

- обоснованны.

Отнести к расходам можно затраты:

- на сырье, исходные материалы, полуфабрикаты, товары, основные средства (материальные);

- на амортизацию;

- на выплату зарплаты сотрудникам и т.д.

Если расходы не соответствуют указанным выше условиям, то ИП может их не брать в расчет, а принять в качестве уменьшения налоговой базы профессиональный вычет — 20% от размера годовых доходов.

То есть предприниматель сам выбирает, что именно он примет в качестве расходов — вычет в виде 20% от доходов или фактические затраты при соответствии установленным НК РФ условиям.

Если расходов мало, либо они не подтверждены документами, то лучше использовать профессиональный вычет.

Титульный лист

Первым можно заполнить первую страницу 3-НДФЛ:

Пример заполнения титульного листа:

Раздел 1

Этот раздел итоговый, заполняется в последнюю очередь после отражения всех данных на других страницах.

Если ИП должен заплатить налог, то в поле 010 ставится «1», в поле 040 — сумма к перечислению.

Если у ИП отсутствует обязанность по уплате, то в 010 ставится «3», в 040 — прочерки.

Если ИП по итогам года желает вернуть из бюджета средства, то в 010 ставится «2», в 050 — сумма к возврату.

Строки 030 и 040 заполняются данными о КБК и ОКТМО, эти коды вносятся в форму 3-НДФЛ в любом случае, независимо от годовых финансовых результатах индивидуального предпринимателя.

Пример заполнения раздела 1:

Раздел 2

Раздел важный, в нем ведет расчет налога ИП к уплате, исходя из налоговой базы. Важно, что все суммы указываются без учета НДС (если индивидуальный предприниматель является его плательщиком).

Заполнение строк второго раздела 3-НДФЛ:

1. Расчет налоговой базы

Индивидуальные предприниматели на общей системе налогообложения обязаны ежегодно подавать в налоговую инспекцию декларацию 3-НДФЛ. Причем форма 3-НДФЛ сдается в любом случае, даже если деятельность в налоговом периоде не велась и доходы отсутствовали.

Помимо 3-НДФЛ, до 2020 года предприниматели на ОСНО должны были подавать декларацию 4-НДФЛ. Однако теперь она отменена.

Подача единой упрощенной декларации (как это предусмотрено, например, для НДС и налога на прибыль) в отношении НДФЛ не допускается.

Бланк декларации 3-НДФЛ в 2020 году

Бланк декларации 3-НДФЛ, действующий в 2020 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете за 2019 год), порядок ее заполнения и формат сдачи в электронном виде утверждены ФНС от 03.10.2018 № ММВ-7-11/569@ (в редакции приказ от 07.10.2019 № ММВ-7-11/506@).

Образец заполнения новой формы 3-НДФЛ

Декларация 3-НДФЛ для ИП на ОСН при отчете за 2020 год (образец заполнения).

Срок сдачи декларации 3-НДФЛ в 2020 году

Налоговым периодом по НДФЛ является календарный год.

Декларация 3-НДФЛ сдается по итогам каждого года в срок до 30 апреля.

Примечание: если 30 апреля выпадает на выходной или праздник, то крайний срок подачи декларации переносится на ближайший рабочий день.

В 2020 году 30 апреля является рабочим днем, поэтому срок сдачи 3-НДФЛ не переносится.

Представление промежуточной отчетности по подоходному налогу не требуется.

Обратите внимание! До 2020 года предприниматель был обязан каждый квартал уплачивать авансовые платежи, рассчитанные налоговым органом. Однако с этого года правила изменились — ИП считает авансовые платежи сам.

При закрытии ИП форму 3-НДФЛ нужно подать в течение 5 рабочих дней, с даты прекращения деятельности. В этом случае декларация заполняется за неполный год (за фактически отработанное время).

Штрафы за несвоевременное представление отчетности:

- Если срок уплаты налога не наступил или налог был уплачен – 1000 руб.

- Если налог не уплачен, штраф составит 5% от суммы подоходного налога, подлежащего уплате в бюджет по данной декларации, за каждый месяц просрочки, но не более 30% от суммы по декларации и не менее 1 000 руб.

Способы сдачи декларации 3-НДФЛ

ИП должны сдавать форму 3-НДФЛ в ИФНС по месту своего проживания.

Декларация по НДФЛ может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в инспекции, а на втором проставляется отметка о принятии и возвращается ИП. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота или с помощью сервиса на сайте ФНС).

Сдача отчетности в бумажном виде допускается только в том случае, если численность сотрудников ИП за отчетный год не превышала 100 человек. В ином случае отчитываться по НДФЛ ИП обязан только в электронной форме.

Примечание: для сдачи декларации через представителя ИП необходимо составить нотариальную доверенность на своего представителя.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. N ПА-4-6/7440).

Как заполнить новую форму декларации 3-НДФЛ

Официальную инструкцию по заполнению декларации 3-НДФЛ вы можете скачать по этой ссылке.

Основные правила заполнения декларации 3-НДФЛ в 2020 году

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- При заполнении декларации не допускается использование корректирующих средств (замазок), внесение исправлений и допущение помарок;

- Скрепление с помощью степлера или сшивание документа не допускается, можно скрепить листы канцелярской скрепкой;

- Двусторонняя печать также не разрешена;

- Стоимостные показатели указываются в рублях и копейках, а суммы налога в полных рублях по правилам округления (значение менее 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части каждой страницы указывается ИНН и ФИО предпринимателя заглавными буквами;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- Данные в декларацию вносятся заглавными печатными буквами;

- Допускается заполнение декларации от руки, или с помощью компьютера. Цвет чернил – черный или синий;

- При заполнении отчетности с помощью компьютера необходимо использовать шрифт Courier New высотой 16 — 18 пунктов;

- Состав декларации (заполняемых листов) зависит напрямую от того, имеет ли ИП доходы за рубежом, какие виды вычета заявляет, имеются ли в отчетном периоде доходы, не подлежащие налогообложению и т.д.;

- Как правило, декларация ИП состоит из Титульного листа, Разделов 1 и 2, Листа В. При включении в отчетность вычетов необходимо будет заполнить листы, соответствующие тому или иному виду вычета;

- На каждой странице (кроме Титульного листа) необходимо поставить подпись и указать дату заполнения декларации.

- При подаче декларации после 2016 года код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Заполнение декларации 3-НДФЛ через программы и сервисы

Налоговую декларацию 3-НДФЛ в 2020 году можно заполнить также с помощью:

- Бесплатных программ «Налогоплательщик ЮЛ» и «Декларация»;

- Платных интернет-сервисов («Мое дело», «Б.Контур» и др.);

- Платной программы «1С:Предприниматель»;

- Специализированных бухгалтерских компаний.

Как и обычные граждане, индивидуальные предприниматели (ИП) также заполняют и сдают налоговые декларации, составляемые по форме 3-НДФЛ.

С помощью этого документа физические лица, официально осуществляющие предпринимательскую деятельность, отчитываются перед государством об уплате подоходного налога. В свою очередь, налоговое ведомство контролирует доходы индивидуальных предпринимателей.

Если быть точнее, ИП, действующие на общем режиме налогообложения (ОСНО), указывают в 3-НДФЛ собственные доходы, с которых, однако, пока еще не взимался НДФЛ (налог с доходов физлиц).

Кроме предпринимательских доходов, в этой же декларации могут фиксироваться и другие заработки ИП (к примеру, поступления от сдачи недвижимости во временное пользование).

Следует разобраться, при каких обстоятельствах индивидуальные предприниматели отчитываются по 3-НДФЛ, а также выяснить, как формируются и подаются такие декларации физическими лицами – субъектами предпринимательской деятельности.

Нужно ли сдавать декларацию на ОСН, УСН, ЕНВД?

Далеко не всем индивидуальным предпринимателям требуется сдавать 3-НДФЛ в налоговое ведомство. Так, двадцать третья глава Налогового кодекса РФ (НК РФ) определяет, что обязательства по уплате НДФЛ возникают у граждан (физических лиц). Но удерживать подоходный налог и перечислять его в бюджет следует лишь по определенным направлениям экономической деятельности, осуществляемой ИП.

Обязательства по уплате НДФЛ обычно возникают у ИП, не применяющих в своей хозяйственной деятельности особые режимы налогообложения. Такие ИП официально работают на общей системе налогообложения (ОСНО), что обязывает их уплачивать соответствующий налог (НДФЛ) с предпринимательских доходов отчетного периода и сдавать декларацию 3-НДФЛ.

Налогооблагаемые поступления (заработки) на ОСНО декларируются индивидуальными предпринимателями в отчетности 3-НДФЛ, которую нужно формировать и сдавать ежегодно в территориальное отделение ИФНС.

Как известно, индивидуальный предприниматель перечисляет подоходный налог в бюджет ежеквартальными авансовыми платежами, но сдача промежуточной (квартальной) отчетности по НДФЛ законом не предусматривается.

Применение ИП какого-либо особого режима налогообложения – упрощенной системы (УСН), «вмененки» (ЕНВД), патентной системы (ПСН) или единого сельхозналога (ЕСХН) – легально освобождает его от обязательств по удержанию и уплате НДФЛ с предпринимательского дохода.

Таким образом, предприниматели на спецрежимах (УСН, ЕНВД, ПСН, ЕСХН) по доходам от предпринимательской деятельности декларацию 3-НДФЛ не заполняют и не сдают.

Если же у ИП, регулярно действующего на спецрежиме налогообложения, имеются какие-либо дополнительные поступления, не связанные с предпринимательством, он будет обязан уплатить НДФЛ с этих заработков (как обычный гражданин).

Если с непредпринимательских доходов ИП подоходный налог не удерживался плательщиком этих доходов, сам предприниматель должен будет указать эти поступления в 3-НДФЛ и заплатить с них НДФЛ.

Обязательства по уплате НДФЛ и заполнению 3-НДФЛ также возникают у индивидуального предпринимателя в тех ситуациях, когда он утрачивает имеющееся право на работу по особому режиму налогообложения (например, реализует подакцизные товары).

Примеры непредпринимательских доходов ИП на спецрежимах, обязательно подлежащих обложению НДФЛ и, соответственно, отражению в 3-НДФЛ:

- реализация собственного имущества (движимого, недвижимого);

- лотерейный выигрыш;

- дивидендный доход;

- иные заработки или доходные поступления физлица, не связанные с предпринимательством.

Помимо указания налогооблагаемых доходов и вычисления налоговых обязательств, индивидуальный предприниматель вправе отражать налоговые вычеты в 3-НДФЛ.

Это касается любых разновидностей такого вычета – социального, имущественного, инвестиционного, профессионального. Как известно, частные предприниматели могут претендовать на НДФЛ-вычеты по тем же основаниям, что и любые другие граждане.

Таким образом, ИП на спецрежимах сдает 3-НДФЛ только по доходам, полученным от непредпринимательской деятельности, а также для получения вычетов.

Если ИП регулярно работает на общем режиме налогообложения (ОСНО), он обязан оформлять и сдавать декларацию 3-НДФЛ даже в тех случаях, когда деятельность фактически не осуществлялась. Если у частного предпринимателя полностью отсутствовали какие-либо доходы в отчетном (налоговом) периоде, он просто сдает в ФНС нулевую декларацию.

Инструкция по заполнению 3-НДФД в программе — ссылка.

Срок сдачи за 2018 год

Индивидуальные предприниматели, регулярно действующие на ОСНО, ежегодно сдают 3-НДФЛ в территориальное подразделение налогового ведомства до 30 апреля.

Если крайний день подачи отчетности – выходной или праздник, срок сдвигается на ближайшую дату рабочего дня.

Таким образом, в нынешнем 2019 году частные предприниматели отчитываются по 3-НДФЛ за минувший 2018 год до 03.05.2019.

Если рассматриваемая декларация направляется частным предпринимателем исключительно для получения НДФЛ-вычетов, вышеупомянутые сроки не являются строгими. По вопросу вычетов ИП вправе обратиться в ИФНС в любое время.

Уплатить подоходный налог, начисленный за предыдущий год, следует до 15 июля текущего года. Если сроки внесения этого платежа нарушаются предпринимателем, бизнесмену выставляется штраф, минимальный размер которого составляет одну тысячу рублей. Кроме того, налоговое ведомство вправе заблокировать банковские счета предпринимателя-нарушителя.

Новая форма 2019

С 01.01.2019 стал действовать обновленный шаблон отчетного документа 3-НДФЛ, регламентированный приказом налогового ведомства (ФНС), утвержденным 03.10.2018 под регистрационным номером ММВ-7-11/569@.

Именно этой формы декларации должны придерживаться BG, которые отчитываются перед государством о подоходном налоге за минувший 2018 год.

Надо констатировать, что данная форма ощутимо сократилась (если сравнивать с предыдущими её вариантами). Как и прежде, она состоит из титульной части, двух основных разделов и ряда соответствующих приложений, заполняемых частными предпринимателями по необходимости.

О том, что изменилось в новой форме декларации 3-НДФЛ с 2019 года можно прочитать в этой статье.

Как правильно заполнить индивидуальному предпринимателю на ОСНО?

Порядок внесения данных в форму 3-НДФЛ также регламентируется вышеупомянутым приказом ФНС. Физическим лицом предпринимателем обязательно заполняются титульная часть, первый раздел и второй раздел рассматриваемой декларации. Помимо этого, если необходимо зафиксировать предпринимательские доходы физлица, соответствующие сведения указываются в третьем приложении отчетной формы.

Для индивидуального предпринимателя рекомендуемая последовательность заполнения соответствующих листов декларации выглядит следующим образом:

- Сначала нужные сведения вносятся в третье приложение к декларации, непосредственно отражающее все предпринимательские доходы физического лица ИП.

- Затем заполняется второй раздел отчетной формы, характеризующий фактическую налоговую базу и подсчитанное значение НДФЛ.

- После этого итоговые данные фиксируются в первом разделе декларации, обобщающем информацию об уплачиваемых, доплачиваемых и возвращаемых налоговых суммах.

- Завершающий этап – заполнение титульной части формы (приводятся ключевые сведения о предпринимателе).

Если ИП участвует в инвестиционном сообществе, налоговая база по соответствующим доходам вычисляется в восьмом приложении и фиксируется в первом приложении к рассматриваемой отчетной форме.

Прочие листы 3-НДФЛ не имеют прямого отношения к налогообложению предпринимательских доходов и заполняются частным предпринимателем по необходимости (например, физлицо-предприниматель обоснованно претендует на НДФЛ-вычеты; ИП получает дополнительные доходы, не связанные с предпринимательством).

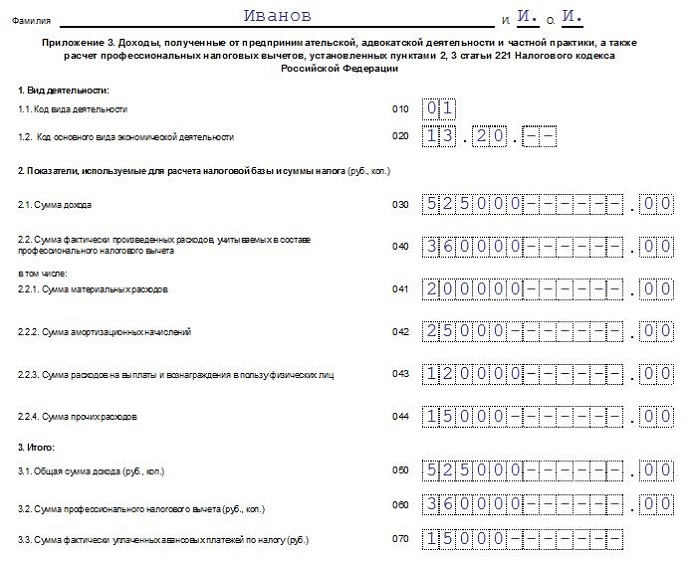

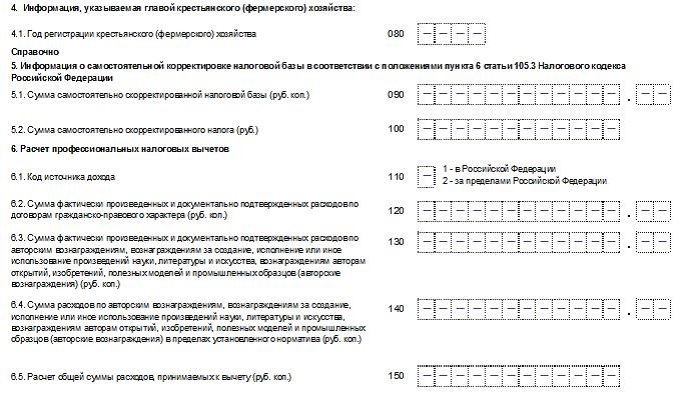

Приложение 3

Как уже говорилось ранее, индивидуальному предпринимателю целесообразно начинать заполнение 3-НДФЛ с внесения соответствующих сведений в третье приложение данной формы.

Приложение 3 отображает реальную информацию о предпринимательских доходах физлица.

Так, заполнение третьего приложения выполняется ИП посредством указания нужных сведений в следующих строках:

- 010 – указывается код вида осуществляемой деятельности (следует прописать значение 01, соответствующее предпринимательской деятельности).

- 020 – отражается код главной разновидности хозяйственной деятельности ИП по ОКВЭД-2.

- С 030 по 044 заполняются сведения, необходимые для вычисления налоговой базы и определения значения НДФЛ (указываются реальные значения доходов и фактические значения затрат, учитываемых в рамках профессионального вычета).

- С 050 по 070 показываются рассчитанные значения итоговых показателей. В этих строках налоговой декларации отражаются совокупная величина дохода, размер профессионального вычета, значения авансовых платежей (как начисленных, так и реально уплаченных).

- 080 – обладатель фермерского (крестьянского) хозяйства указывает здесь год регистрации такого хозяйства.

- С 090 по 100 – эти строки 3-НДФЛ заполняются, если ИП самостоятельно скорректировал базу налогообложения и значение НДФЛ по результатам года вследствие использования нерыночных цен при осуществлении сделок с субъектами, являющимися взаимозависимыми.

- С 110 по 150 – эти строки декларации 3-НДФЛ заполняются для определения налоговых вычетов профессионального характера, если физическое лицо, являясь налоговым резидентом РФ, предъявляет к вычету соответствующие затраты, произведенные по соглашениям гражданско-правового характера, авторским вознаграждениям и другим выплатам подобного рода.

Суммарные затраты физического лица, обусловленные его предпринимательской деятельностью, документально подтвержденные и учитываемые при определении профессионального вычета, фиксируются по строке 040 и детализируются по следующим строкам:

- 041 – затраты материальные,

- 042 – начисления амортизации,

- 043 – вознаграждения/выплаты физлицам,

- 044 – иные затраты.

Итоговая сумма затрат ИП, относящихся к НДФЛ вычету профессионального характера, определяется и фиксируется по строке 060 одним из двух доступных способов:

- суммирование значений, указываемых по 040-строке для каждого из видов осуществляемой деятельности (есть документальное подтверждение затрат);

- берется 20% от совокупного значения предпринимательских доходов физлица (отсутствует документальное подтверждение заявленных затрат).

Пример заполнения третьего приложения для ИП:

Раздел 2

Здесь вычисляются совокупное значение налогооблагаемого дохода, величина базы налогообложения, а также значение НДФЛ, которое уплачивается, доплачивается или возвращается Ип.

Если ставки налогообложения дифференцируются для разных доходов ИП, второй раздел декларации заполняется несколько раз – по количеству используемых ставок.

Сначала ИП заполняются следующие строки второго раздела формы 3-НДФЛ:

- 001 – ставка налогообложения имеющихся доходов.

- 002 – определяющий признак разновидности дохода (для предпринимательской деятельности физлица указывается значение 3).

Строки для вычисления базы налогообложения физлица:

- С 010 по 030 – заполняются совокупные значения всех доходов, налогооблагаемых доходов, а также тех доходов, которые не облагаются НДФЛ. Все эти значения приводятся без дивидендной составляющей.

- 040 – показывается значение налоговых вычетов, которое берется из 060 строки третьего приложения. Стандартный вычет из пятого приложения также отражается в 040 строке второго раздела. Нулевое значение проставляется в этой строке, если применяемая ставка налогообложения не соответствует 13%.

- 050 – значение затрат, уменьшающих заработанные доходы.

- 060 – вычисляется и показывается значение базы налогообложения. Нулевое значение проставляется, если результат расчета оказался отрицательным. Если физическим лицом учитываются исключительно предпринимательские доходы и вычеты стандартного/профессионального характера, показатель соответствует разнице между 030-строкой и 040-строкой второго раздела.

Уплачиваемый, доплачиваемый или возвращаемый налог вычисляется по следующим строкам:

- 070 – показывается значение НДФЛ, исчисленное с базы налогообложения по 060-строке второго раздела.

- С 080 по 130 – заполняются сведения, позволяющие вычислить значение НДФЛ, подлежащего уплате или возврату.

- 140 – показывается значение налога, уплаченного физлицом по ПСН.

- 150 – фиксируется уплачиваемый/доплачиваемый НДФЛ.

- 160 – отражается возвращаемый НДФЛ. От суммы значений строк с 080 по 130 вычитается значение 070-строки. Проставляется нулевое значение, если результат вычисления оказался минусовым или нулевым.

Пример заполнения второго раздела 3-НДФЛ для ИП:

Раздел 1

Здесь фиксируются уплачиваемые, доплачиваемые или возвращаемые суммы НДФЛ. Заполняются такие строки:

- 010 – указывается значение 1 для уплаты/доплаты НДФЛ; указывается значение 2 для возврата НДФЛ; указывается значение 3 при отсутствии НДФЛ.

- 020 – заполняется нужный КБК.

- 030 – прописывается нужный ОКТМО.

- 040 – величина НДФЛ к уплате/доплате.

- 050 – величина НДФЛ к возврату.

Пример заполнения первого раздела декларации для ИП:

Титульный лист

Титульная составляющая рассматриваемой декларации заполняется следующим образом:

- ИНН-код предпринимателя;

- корректировочный номер;

- идентифицирующий код территориальной структуры налогового органа;

- отчетный год — при заполнении декларации в 2019 году указывается 2018 ;

- идентифицирующий код страны гражданства ИП (643 для РФ);

- идентифицирующий код категории (720 для предпринимательских доходов);

- ФИО физлица-предпринимателя;

- личные сведения ИП;

- статус (резидент/нерезидент);

- телефонный номер;

- количество заполненных листов, страниц;

- подтверждение полноты достоверности данных;

- подпись и дата.

Пример заполнения титульного листа формы 3-НДФЛ:

Выводы

Заполнение 3-НДФЛ физическим лицом предпринимателем имеет свою специфику, хотя и осуществляется с соблюдением общих требований, регламентированных надлежащим приказом фискального ведомства.

Индивидуальные предприниматели пользуются данной формой декларации, чтобы отчитаться по НДФЛ для предпринимательских доходов, полученных в рамках деятельности на ОСНО, и непредпринимательских доходов (поступлений, заработков), а также при получении НДФЛ-вычетов на общепринятых основаниях.

Сроки сдачи и порядок заполнения данного документа устанавливаются соответствующим приказом.

Читайте также:

- Взносы в пфр на умершего сотрудника

- Взнос в пфр с алиментов

- Что будет если не заплатить страховой взнос в пенсионный фонд

- Перечислять взносы в пенсионный фонд нужно будет одним платежным поручением

- Проект изменений в законы о пенсионном страховании и о страховых взносах